L’assurance vie est avant tout un produit d’épargne (rémunéré et on peut retirer son argent à tout moment). Mais c’est également un outil de transmission de patrimoine avec une clause bénéficiaire qui s’active au décès de l’épargnant. En effet, quand on souscrit une assurance vie, il existe ce qu’on appelle une clause bénéficiaire. Il s’agit d’une clause qui précise qui bénéficiera du capital présent dans le contrat d’assurance vie, au moment du décès du souscripteur. Bien entendu, il arrive que le souscripteur ait tout retiré avant son décès pour consommer, mais généralement il reste une somme à transmettre aux bénéficiaires.

La rédaction de la clause bénéficiaire est un moment important lorsqu’on souscrit un contrat d’assurance vie. Cela va déterminer la personne qui, en cas de décès, va bénéficier du capital investi et des produits de ce capital. En profitant dans le même temps de la fiscalité avantageuse de l’assurance vie à la succession. En pratique, on peut désigner qui on veut comme bénéficiaire d’un contrat d’assurance vie, peu importe le lien de parenté avec le souscripteur : enfant, conjoint, neveu, ami, etc. Cela peut également être une association ou une entreprise.

Dans cet article, nous traiterons du contrat d’assurance vie en tant que produit d’épargne. Donc nous parlons des contrats d’assurance vie dits “en cas de vie”. Et les assurances dites “en cas de décès” (assurances décès) ne seront pas abordées.

Nous allons ici vous donner des pistes de réflexion pour bien rédiger votre clause bénéficiaire. Faut-il conserver la formulation par défaut ? Faut-il démembrer la clause bénéficiaire ?

SOMMAIRE

- Exemple de choix de clause bénéficiaire en assurance vie

- Le mécanisme juridique de la clause bénéficiaire

- Faut-il conserver ou modifier la clause bénéficiaire par défaut ?

- Le démembrement de la clause bénéficiaire

- Conclusion

Exemple de choix de clause bénéficiaire en assurance vie

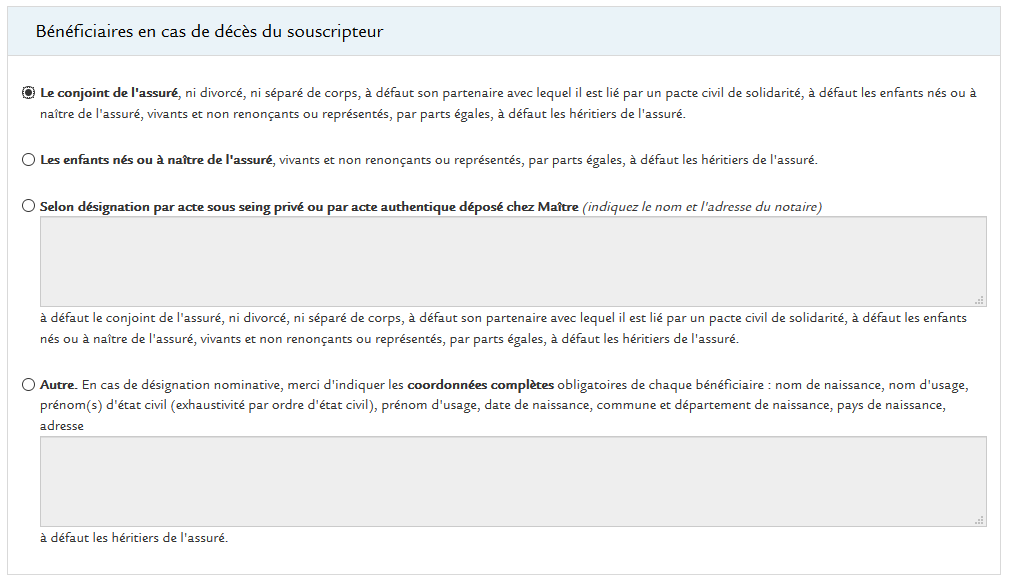

Note de Nicolas : J’ai récemment ouvert une nouvelle assurance vie pour épargner. Il s’agit du contrat Darjeeling du courtier Placement-direct.fr (notre avis ici) assuré par Swisslife, présent dans notre comparatif des meilleures assurances vie. Durant le processus d’ouverture en ligne, à l’étape de la clause bénéficiaire, j’ai eu plusieurs choix qui illustreront bien cet article. Voici la capture d’écran :

Par défaut, on constate que la clause bénéficiaire “classique” est cochée. C’est celle qui répond à la plupart des besoins des épargnants, qui veulent transmettre en cas de décès à leur conjoint, ou à défaut à leurs enfants.

Mais on constate aussi qu’il y a d’autres choix libres, et que cela peut devenir très technique et juridique. D’où nos explications dans cet article.

Note de Nicolas : De l’autre côté de la barrière, côté bénéficiaire plutôt que côté épargnant, on peut utiliser le service Agira pour savoir si l’on est bénéficiaire d’un contrat d’assurance vie. Car des milliards d’euros attendent d’être reversés à des bénéficiaires qui ne se sont pas manifestés ! On parle de “contrats en déshérence”, ce qui arrive quand l’assureur n’a pas réussi à joindre le bénéficiaire ou n’a pas eu connaissance du décès du souscripteur du contrat d’assurance vie. Attention car si personne ne réclame l’argent, c’est l’État qui le récupère après un délai de 30 ans (et pendant 30 ans l’assureur fait travailler l’argent à son profit).

Le mécanisme juridique de la clause bénéficiaire

Juridiquement, par la clause bénéficiaire dans un contrat d’assurance vie, on réalise ce que l’on appelle une stipulation pour autrui. C’est à dire que le souscripteur du contrat d’assurance vie demande à l’assureur de faire naître un droit dans le patrimoine d’un tiers, en cas de réalisation du risque assuré.

Ainsi, une personne (le bénéficiaire) qui n’a pas participé à la conclusion du contrat dispose d’un droit de la compagnie d’assurance engagée directement envers lui. Cela a deux conséquences :

- D’abord, le bénéficiaire est désigné par le souscripteur. Il s’agit même d’un droit personnel. C’est à dire que seul le souscripteur peut désigner ou révoquer le bénéficiaire. Cela a pour conséquence que même les créanciers du souscripteur ne peuvent venir se servir sur le contrat : il s’agit de sommes insaisissables.

- Ensuite, le droit du bénéficiaire nait dans son patrimoine par la volonté du souscripteur et l’engagement de l’assureur.

Un point sur l’acceptation du bénéficiaire

Le bénéficiaire désigné dans un contrat d’assurance vie dispose d’un droit direct contre l’assureur, existant dans son patrimoine dès la stipulation. Il dispose donc d’un droit sur la garantie au jour de la réalisation du risque, c’est à dire au jour du décès du souscripteur.

Jusqu’en 2007, par sa seule volonté le bénéficiaire pouvait accepter la désignation bénéficiaire. Par ce seul acte il consolidait ainsi son droit sur la garantie. Cette acceptation avait deux conséquences :

- La stipulation devenait irrévocable. C’est à dire que le souscripteur ne pouvait par la suite plus revenir dessus. Il ne pouvait plus modifier le bénéficiaire du contrat.

- Pendant la durée du contrat, le souscripteur ne pouvait plus exercer sa faculté de rachat (le retrait d’argent sur son assurance vie) sans l’accord du bénéficiaire.

Le tableau ci-dessous récapitule les conditions d’acceptation du bénéficiaire avant et après 2007 :

| Date de l'acceptation du bénéficiaire | Manifestation de l’acceptation | Forme de l’acceptation |

|---|---|---|

| L'acceptation est antérieure au 18 décembre 2007 | Une manifestation unilatérale de volonté du bénéficiaire suffit (l’accord pouvait même être tacite, par des comportements univoques). | Aucune forme requise pour la validité de l’acceptation |

| L’acceptation est postérieure au 18 décembre 2007 et la désignation est à titre gratuit | L'acceptation suppose un accord de volonté entre le souscripteur et le bénéficiaire | La forme écrite est nécessaire et l'accord doit être notifié à l'assureur. Conditions :

- Respect du délai de réflexion de 30 jours - Respect du formalisme |

| L’acceptation est postérieure au 18 décembre 2007 et intervenue après le décès de l'assuré et la désignation est à titre gratuit | Une manifestation unilatérale de volonté du bénéficiaire suffit | Aucune forme n’est requise pour la validité de l’acceptation |

Il y a donc une différence importante si l’acceptation a eu lieu avant le 18 décembre 2007 ou après. En effet, avant 2007, le bénéficiaire pouvait accepter seul sans l’accord du souscripteur. Il empêchait donc le souscripteur de modifier par la suite la clause bénéficiaire, et donc de changer de bénéficiaire. Après 2007, l’acceptation est toujours possible mais le souscripteur doit donner son accord à cette acceptation, qui va par la suite le limiter dans la gestion du contrat.

En pratique, les bénéficiaires sont rarement au courant qu’ils sont bénéficiaires d’une assurance vie. De fait, ils ne donnent donc pas expressément leur acceptation. Ceci dit, même s’ils n’acceptent pas, ils seront quand même bénéficiaires au moment du décès, mais le souscripteur pourra revenir sur la clause bénéficiaire. Le souscripteur peut donc changer le bénéficiaire tout au long du contrat. En cas d’acceptation il ne pourra plus le faire.

Faut-il conserver ou modifier la clause bénéficiaire par défaut ?

Dans la plupart des contrats d’assurance vie, la clause bénéficiaire proposée par défaut est : “Mon conjoint, à défaut mes enfants nés ou à naître, vivants ou représentés, à défaut mes héritiers“.

Nous allons vous exposer les avantages et les inconvénients de cette clause et comment l’améliorer selon vos objectifs :

- Désignation du conjoint : le fait que cette clause désigne simplement le conjoint laisse planer un doute sur ce qu’il pourrait se produire en cas de divorce. Par prudence, il est recommandé de préciser “conjoint non divorcé, non séparé de corps”.

- Désignation des enfants : concernant les enfants cette clause est ici bien rédigée. Elle permet de désigner comme bénéficiaire tous les enfants nés ou simplement conçus lors de l’exigibilité de la garantie. En cas de décès de l’un des enfants, le terme “représentés” permet aux représentants de l’enfant décédé de toucher également la garantie. Cela pourra être notamment ses propres enfants. Il s’agit donc d’une clause plutôt protectrice pour les enfants et petits-enfants.

Note de Nicolas : on constate ainsi que la clause par défaut du contrat d’assurance vie Darjeeling (capture d’écran en début d’article) est bien rédigée. Que ce soit pour la désignation du conjoint (“ni divorcé ni séparé de corps”) ou pour la désignation des enfants (“nés ou à naitre, vivants ou représentés”). C’est un bon point pour cette assurance vie ! On pourrait aussi préciser “vivants ou représentés par suite de prédécès ou de renonciation” pour clairement donner le choix à son enfant de renoncer au capital pour qu’il tombe chez ses propres enfants (vos petits-enfants).

Le démembrement de la clause bénéficiaire

Il est aussi possible d’optimiser la succession de son assurance vie en démembrant la clause bénéficiaire. Pour rappel, démembrer un bien signifie diviser la propriété entre :

- l’usufruitier qui a le droit d’utiliser la chose (“l’usus”) et d’en percevoir le fruit (“le fructus”) ;

- le nu-propriétaire qui conserve le droit de disposer du bien, de l’aliéner (“l’abusus”).

Selon le droit civil, le démembrement peut être établi sur tous types de biens. Ainsi, il est possible de démembrer une garantie.

Pourquoi démembrer la clause bénéficiaire ?

Démembrer sa clause bénéficiaire d’assurance vie, cela revient à attribuer la garantie pour l’usufruit à une personne et la nue-propriété à d’autres bénéficiaires.

Quel en est l’intérêt ? Cela permet d’assurer la protection successive de deux catégories de bénéficiaires.

En pratique, il s’agira d’assurer au décès de l’assuré des revenus au conjoint survivant (l’usufruitier). Tout en préservant les droits des enfants (les nus-propriétaires) de l’assuré, qui seront reportés sur la garantie décès de l’usufruitier.

Exemple pratique suite à l’activation d’une clause bénéficiaire démembrée

L’usufruitier (le conjoint survivant) pourra disposer de la somme d’argent comme il le souhaite. Et les nu-propriétaires seront titulaires d’une créance de restitution. C’est à dire que l’usufruitier peut se servir sur le contrat d’assurance vie, à charge de rendre la même somme d’argent aux nu-propriétaires.

Au décès du souscripteur assuré, le bénéficiaire en usufruit reçoit donc la garantie, c’est à dire le capital qui était présent dans le contrat au décès du souscripteur.

Et à l’extinction de l’usufruit (au décès de l’usufruitier), les nu-propriétaires ont vocation à recevoir la valeur conservée. En cas de quasi-usufruit, ils sont titulaires d’une créance de restitution contre le bénéficiaire en usufruit ou sa succession.

La différence entre quasi-usufruit et usufruit simple

Selon la formulation de la clause bénéficiaire, il s’agira d’un quasi-usufruit ou d’un usufruit simple. Quelle différence en pratique ? Dans le cas d’un quasi-usufruit, l’usufruitier peut gérer seul le contrat, c’est à dire faire des rachats ou des arbitrages. Il s’agit d’une créance de restitution, donc il devra rendre ce qu’il a perçu à l’extinction de l’usufruit. Alors que dans le cas d’un usufruit simple, l’usufruitier ne peut pas gérer seul le contrat : il doit systématiquement obtenir l’accord du nu-propriétaire pour toute opération.

Dans la majorité des cas, il s’agira d’un quasi-usufruit. Comme dans l’exemple ci-dessous.

Exemple concret d’une famille

Monsieur Dupont a une assurance-vie dont la clause bénéficiaire est démembrée. Il a choisi son épouse en qualité d’usufruitière et ses enfants comme nus-propriétaires. Dans la clause bénéficiaire, il précise qu’il dispense son épouse de fournir caution (pour plus d’informations sur la caution, voir la partie suivante). Il s’agit donc d’un quasi-usufruit.

Au décès de monsieur Dupont, le capital de ce contrat s’élève à 100 000 €. Son épouse reçoit cette somme et peut en disposer comme elle le souhaite jusqu’à sa mort. À charge pour elle de prévoir la restitution aux enfants nu-propriétaires, de cette même somme à son décès.

Au décès de l’épouse, les enfants seront bénéficiaires du contrat. Ainsi, ils recevront les sommes restantes dans le contrat et les sommes que l’épouse avait retiré du contrat.

Les précautions à prendre en cas de clause bénéficiaire démembrée

L’usufruitier est donc tenu de restituer les sommes qu’il a reçues. Quelles précautions doivent être prises pour que ce soit réellement le cas ?

L’inventaire

Le droit civil oblige l’usufruitier à dresser l’inventaire des biens démembrés. En pratique, cette obligation sera exécutée par l’assureur : il adressera au nu-propriétaire un acte de quittance du paiement fait à l’usufruitier. L’assureur précisera la date et le montant du règlement effectué au profit de l’usufruitier, ainsi que le mode de calcul de la créance de restitution.

La caution fournie par l’usufruitier

En principe, l’usufruitier doit fournir une caution, sauf s’il en est dispensé par la clause bénéficiaire. Et si l’usufruitier ne trouve pas caution, les sommes comprises dans l’usufruit sont placées.

Dans le cas où il ne peut fournir de caution, l’usufruitier est obligé d’investir les fonds sur un support sécurisé. Il ne dispose alors plus d’un quasi-usufruit mais d’un usufruit simple. C’est à dire qu’il ne peut plus gérer seul le contrat de placement de fonds, il doit obtenir l’accord du nu-propriétaire. Pour éviter ces désagréments, il est donc préférable de préciser dans la clause bénéficiaire que l’on dispense l’usufruitier de fournir une caution.

Les conséquences sur la fiscalité applicable à la succession

En cas de démembrement de la clause bénéficiaire, la fiscalité qui s’applique au dénouement du contrat d’assurance vie s’adapte. Pour les règles d’ordre général, nous vous renvoyons à notre article Assurance vie et succession.

Ci-dessous, la synthèse de la fiscalité générale en matière de dénouement de contrat d’assurance vie (selon la date de souscription du contrat) :

| Date de souscription du contrat | Age lors du versement | Versement avant le 13/10/1998 | Versement après le 13/10/1998 |

|---|---|---|---|

| Avant le 20/11/1991 | Peu importe | Exonération | Abattement de 152 500 € par bénéficiaire. Au-delà, prélèvement de 20 %. Puis 31,25 % sur la fraction supérieure à 700 000 € (après abattement). |

| Après le 20/11/1991 | Avant 70 ans | Exonération | Abattement de 152 500 € par bénéficiaire. Au-delà, prélèvement de 20 %. Puis 31,25 % sur la fraction supérieure à 700 000 € (après abattement). |

| Après le 20/11/1991 | Après 70 ans | Droits de succession après abattement de 30 500 € (et exonération des plus-values) | Droits de succession après abattement de 30 500 € (et exonération des plus-values) |

Versements en assurance vie avant 70 ans

Pour les versements sur le contrat après le 13 octobre 1998 à un age inférieur à 70 ans : la garantie acquise par le bénéficiaire est soumise à prélèvement à la source forfaitaire de 20 % (puis 31,25 % au delà de 700 000 euros) après abattement de 152 500 euros par bénéficiaire. Donc 152 500 € transmis par bénéficiaire sans taxe.

Note dans le cas d’un démembrement de propriété : l’abattement de 152 500 euros est réparti entre les personnes concernées dans les mêmes proportions. On applique autant d’abattement qu’il y a de couples usufruitier/nu-propriétaire. Lorsqu’une personne est exonérée (cas du conjoint par exemple), sa part d’abattement n’est pas reportable pour les autres bénéficiaires.

Versements en assurance vie après 70 ans

Pour les contrats souscrits après le 20 novembre 1991 et lorsque les versements ont été faits par le souscripteur après ses 70 ans : seule la fraction correspondant à ces versements est soumise aux droits de succession après abattement de 30 500 euros.

Note dans le cas d’un démembrement de propriété : l’abattement de 30 500 euros est réparti au prorata de la part des versements taxables revenant à chaque bénéficiaire. Lorsqu’une personne est exonérée, sa part d’abattement est reportable pour les autres bénéficiaires.

Conclusion

La rédaction de la clause bénéficiaire est une étape importante dans la souscription d’un contrat d’assurance-vie. Cette étape ne doit pas être négligée. Il est important de bien connaître le mécanisme de la clause bénéficiaire et de se méfier de la technique de l’acceptation qui peut par la suite empêcher le souscripteur de modifier sa clause bénéficiaire.

Il est également important de connaître la latitude de choix du bénéficiaire offerte par la loi, mais aussi se poser la question de la pertinence de conserver la clause bénéficiaire proposée par défaut.

Enfin, le démembrement de la clause bénéficiaire doit être une possibilité à explorer, notamment si vous voulez protéger à la fois deux catégories de bénéficiaires. La complexité de ce montage nécessite néanmoins de bien connaître les précautions à prendre et les conséquences que cela peut avoir sur la fiscalité au dénouement du contrat. Ainsi, il est recommandé de consulter un conseiller en gestion de patrimoine pour personnaliser et optimiser sa clause bénéficiaire.

11 commentaires sur “La clause bénéficiaire en assurance vie”

Bonjour,

A l’approche des 70 ans du conjoint, est il pertinent de basculer de la clause de base (conjoint puis enfant) vers la clause enfants uniquement?

Je m’explique: en cas de décès avec la clause “conjoint puis enfant”, le conjoint hérite du montant du contrat et bénéficie de l’abattement de 150k. Par contre, il ne lui sera pas facile de transmettre ensuite cette somme aux enfants sans supporter les frais de succession. Si le conjoint survivant place cette somme sur une AV et qu’il a plus de 70 ans, l’abattement est beaucoup plus faible. Et s’il a moins de 70ans, il est fort possible qu’il a lui aussi déjà “utilisé” un partie de l’abattement de 150k.

Évidemment chaque cas est unique mais dans le cas d’un patrimoine équilibré entre conjoint, j’ai l’impression qu’en restant sur la clause bénéficiaire de base, on risque de perdre le bénéfice de l’abattement lors du premier décès pour une transmission aux enfants

Qu’en pensez-vous?

Merci

Bonjour Sébastien,

C’est une stratégie patrimoniale assez classique.

Vu que le conjoint marié est complètement exonéré de droits de succession (loi TEPA), c’est un peu “gâché”, sauf si on tient vraiment à lui transmettre en priorité la somme présente sur le contrat d’assurance vie.

En cas de quasi usufruit, au décès de l’épouse donc, les enfants sont bénéficiaires du contrat. Les sommes restantes dans le contrat et les sommes que l’épouse aurait retirées du contrat sont donc versées à chaque bénéficiaire.

Question:

Ces sommes sont elles exonérées de droits de succession pour chacun des bénéficiaires à hauteur actuellement de 152 500 € ou cette franchise (ou abattement) de droit est elle repartie selon le nombre de bénéficiaires?.

merci de votre réponse

Bien à vous

Vous parlez d’un démembrement avec l’épouse quasi-usufruitière et les enfants nus-propriétaires ?

A ma connaissance (faites valider par votre notaire) : au décès de l’usufruitier (ou quasi-usufruitier), les nus-propriétaires récupèrent le capital sans droits de succession.

Bonjour,

Je découvre votre site et passe mes journées à le découvrir. Un grand merci pour tous les conseils et les précisions que vous apportez.

Ayant travaillé côté assureur pour les contrats d’assurance vie, je me permets toutefois de vous faire part de deux petits ponts de désaccord / précisions relatives à cet article.

– La question de la clause bénéficiaire ” de base” dans un premier temps. Selon moi, la précision du conjoint “non-divorcé” est totalement inutile puisque la notion de conjoint désigne la personne avec qui le titulaire du contrat d’assurance vie est marié. Sur l’acte de décès l’assuré est généralement précisé “époux/se de”, “célibataire”, “divorcé de”. Le gestionnaire saura par conséquent faire la distinction et passer au bénéficiaire subséquent si besoin. En ce qui concerne la séparation de corps, une simple attestation sur l’honneur est envoyée. La plupart du temps les bénéficiaires ne comprennent pas de quoi il s’agit puisque aucun contrat de mariage n’a été signé. Je n’ai pour ma part jamais eu affaire à une personne m’indiquant ne pas pouvoir remplir cette attestation, n’ayant plus cette qualité. Ce n’est ici que mon simple avis.

– Le démembrement dans un second temps est selon moi, peut-être très intéressant dans le domaine immobilier où supposons que l’usufruitier conserve la jouissance du bien (son logement notamment) mais, en matière d’assurance vie, un casse-tête pour tout le monde. Il faut veiller dans un premier temps à bien rédiger sa clause notamment en prévoyant qui règlera les droits (757B ou 990I) si besoin (usufruitier ? Nu-propriétaire?) et ce qu’il adviendra de la somme versée aux services fiscaux (si versée par l’usufruitier, est-elle déduite de la créance ?). La répartition en cas de fiscalité applicable est elle aussi complexe (notamment en ce qui concerne la déclaration partielle de succession qui n’a pas été éditée pour les cas de contrats démembrés). Les non-initiés éprouvent généralement des difficultés à effectuer leurs déclarations partielles de succession, cela rajoute uniquement une difficulté supplémentaire. Le cas de la renonciation est également à prévoir (quid de l’usufruitier qui renonce au bénéfice du contrat?). Enfin, il faut préciser que le bénéficiaire usufruitier ne devient pas titulaire du contrat et n’a pas l’obligation de souscrire de nouveau contrat. Il a donc l’usus d’une somme d’argent, une conception selon moi difficile à cerner. Des courriers sont toutefois envoyés aux membres concernés par le démembrement indiquant l’état de la créance au jour du règlement du contrat. Il est alors important pour les bénéficiaires de faire état de cette créance au notaire en charge de la succession. Le rôle de l’assureur s’arrête ici.

En résumé selon moi, la rédaction d’une clause bénéficiaire est beaucoup moins facile qu’il n’y paraît. Il faut surtout prévoir ce qu’il adviendra du capital en cas de renonciation d’un bénéficiaire, y compris pour un enfant renonçant (capital transmis à ses propres enfants ou à ses frères et soeurs?), ne laisser aucune place au doute, et faire attention aux donations cachées (un bénéficiaire ne renonce pas “au profit de”). Tout comme les juristes rédigent des documents contractuels, je conseillerais ici de rédiger une clause bénéficiaire en compagnie d’un professionnel pour éviter tout quiproquo et parer toute éventualité.

Dans un souci de précision, j’aurais également mentionné les lois TEPA exonérant le conjoint de toute fiscalité et la loi Eckert qui oblige les assureurs à une certaine célérité dans leurs démarches (peut-être en parlez-vous plus loin, dans d’autres articles, auquel cas excusez-moi).

Encore merci pour tous vos articles.

Bonjour Charles,

Merci beaucoup pour votre retour de professionnel, c’est précieux !

Vous faites bien de mentionner les lois TEPA (exonération de succession entre époux et partenaires de PACS) et ECKERT.

Je retiens qu’effectivement, si l’on souhaite personnaliser finement sa clause bénéficiaire, il faut être conseillé par un professionnel compétent : un bon CGP ou un notaire. Il y a des clauses bénéficiaires qui tiennent sur 3 pages !

Bonjour, pour nommer d’autres bénéficiaires que les héritiers légaux, je n’aime pas trop la solution de l’avenant ou de l’acte notarié rédigé séparément sur papier.

je préfère personnellement pouvoir inclure ces précisions directement dans la souscription en ligne, par exemple à côté du nom du conjoint, “à défaut les noms d’autres bénéficiaires”. Le modèle Darjeeling que vous offrez va bien dans ce sens. Mais il n’est pas courant. Nalo offre aussi un bon modèle en plus d’instructions remarquablement précises et détaillées. Mais pas Yomoni et Linxea. Connaîtriez-vous d’autres contrats qui permettent de rédiger entièrement cette clause des bénéficiaires en ligne?

Merci de votre aide,

Cordialement

Bonjour,

Je comprends, je préfère rédiger la clause directement dans la souscription en ligne aussi.

Je ne connais pas de mémoire les contrats qui permettent de le faire de façon aussi complète et pratique…peut-être que des lecteurs pourront nous répondre ?

Sur Linxea, on peut rédiger sa clause en ligne et quand j’ai eu besoin, leur conseiller (une conseillère pour être précis) m’a bien aidé et m’a envoyé un exemple hyper bien fait)

Bonjour,

Merci pour cet article très éclairant. Quels sont les “modes de calcul de la créance de restitution” classiques, et qui décide de ce mode ? En particulier dans le cas d’un démembrement en quasi-usufruit avec dispense de caution…

Bonjour Richard,

C’est très complexe, je vous invite à vous rapprocher d’un conseiller en gestion de patrimoine ou d’un notaire : https://avenuedesinvestisseurs.fr/quel-conseiller-pour-quel-patrimoine/