Vous souhaitez épargner pour votre retraite tout en défiscalisant ? La loi PACTE a accouché d’un nouveau placement en 2019 : le plan d’épargne retraite (PER), déjà souscrit par près de 7 millions de Français en 2025. Quel est le fonctionnement du PER ? Nous allons vous l’expliquer simplement et avec des exemples chiffrés !

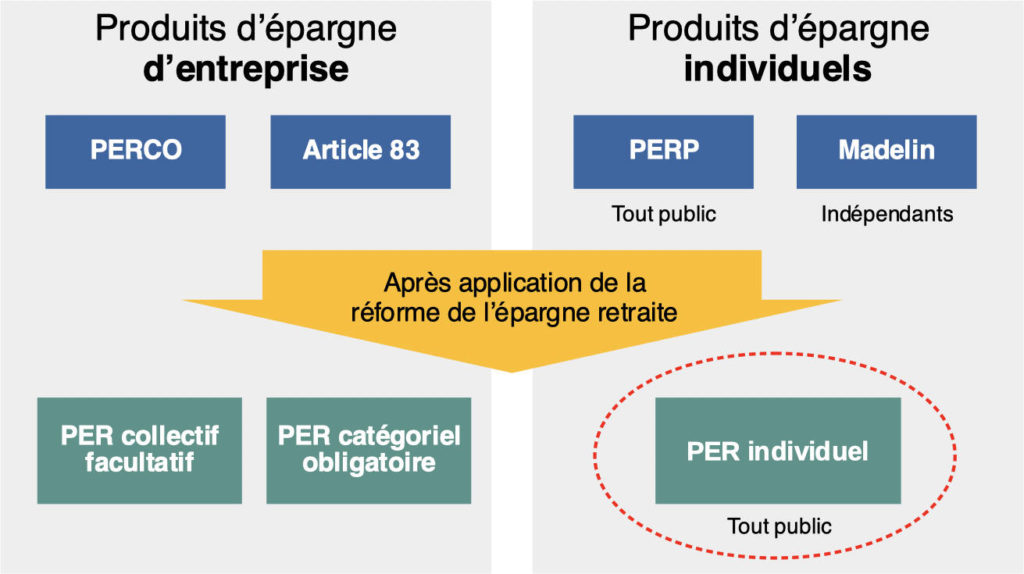

Le but est de rendre l’épargne retraite plus accessible par rapport aux produits existants (PERP, Madelin, PERCO, article 83). Dorénavant, on peut récupérer l’argent à l’occasion de l’achat de la résidence principale et il est même possible de sortir 100 % en capital à la retraite (non plus seulement en rente). Et il y a toujours l’attrait de la défiscalisation des sommes versées sur PER.

➡️ Dans notre article, nous allons présenter le Plan épargne retraite et son fonctionnement. Vous voulez directement voir les meilleurs PER du marché ? Cliquez ici pour accéder à notre comparatif, nous y détaillons nos critères pour établir le podium.

💡Sachez qu’il est possible de détenir plusieurs PER, tout en conservant les anciens produits d’épargne retraite. En réalité, il existe 3 sortes de PER :

- le PER individuel dénommé PERIN (ex PERP et ex Madelin) ;

- le PER d’entreprise collectif dénommé PERECO ou PERCOL (ex PERCO, parfois mis en place dans les entreprises et avec adhésion facultative des salariés) ;

- le PER d’entreprise obligatoire PERCAT (ex article 83, parfois mis en place dans les entreprises et avec adhésion obligatoire de certaines catégories de salariés ).

➡️ Notre article vise en particulier à expliquer le fonctionnement du PER individuel (PERIN), car il est accessible à tous sans condition d’âge ni de statut (salarié ou non, demandeur d’emploi, retraité, etc.) et on peut y transférer ses autres produits d’épargne retraite.

SOMMAIRE

- Comment fonctionne le PER ?

- Les versements sur le PER : choisir de défiscaliser ou non

- La sortie du PER : possible par anticipation avant retraite ?

- La fiscalité du PER : sortie en rente ou en capital ?

- Le PER : un produit d’épargne intéressant ?

- PER assurantiel ou bancaire ?

- PERP, Madelin, PERCO…que deviennent les anciens plans d’épargne retraite ? Transférer le PER ?

- Fonctionnement du PER : conclusion

Comment fonctionne le PER ?

Le fonctionnement du PER est assez simple à comprendre. Comme son nom l’indique, le plan d’épargne retraite est avant tout un produit d’épargne pour la retraite. Hors exceptions (notamment l’achat de la résidence principale, on en parle après), l’épargne n’est disponible qu’au départ en retraite. De plus, c’est aussi un produit de défiscalisation.

PER en gestion libre ou pilotée ?

Par défaut, le PER est géré en gestion pilotée. C’est à dire que le gestionnaire va répartir votre épargne selon votre profil, à travers une allocation de fonds euro (placement sécurisé) et d’unités de compte (fonds d’investissement plus ou moins risqués).

Et la gestion sera adaptée à votre horizon de placement, donc plus dynamique quand vous êtes loin de la retraite pour viser un bon rendement, puis avec sécurisation progressive à l’approche de la retraite.

Ainsi votre capital placé en Plan épargne retraite sera géré pour le faire fructifier au mieux selon votre profil.

Cela dit, il est aussi possible d’opter pour la gestion libre pour pouvoir choisir soi-même sa répartition entre fonds euro et unités de compte. Notre article : PER en gestion libre ou en gestion pilotée ?

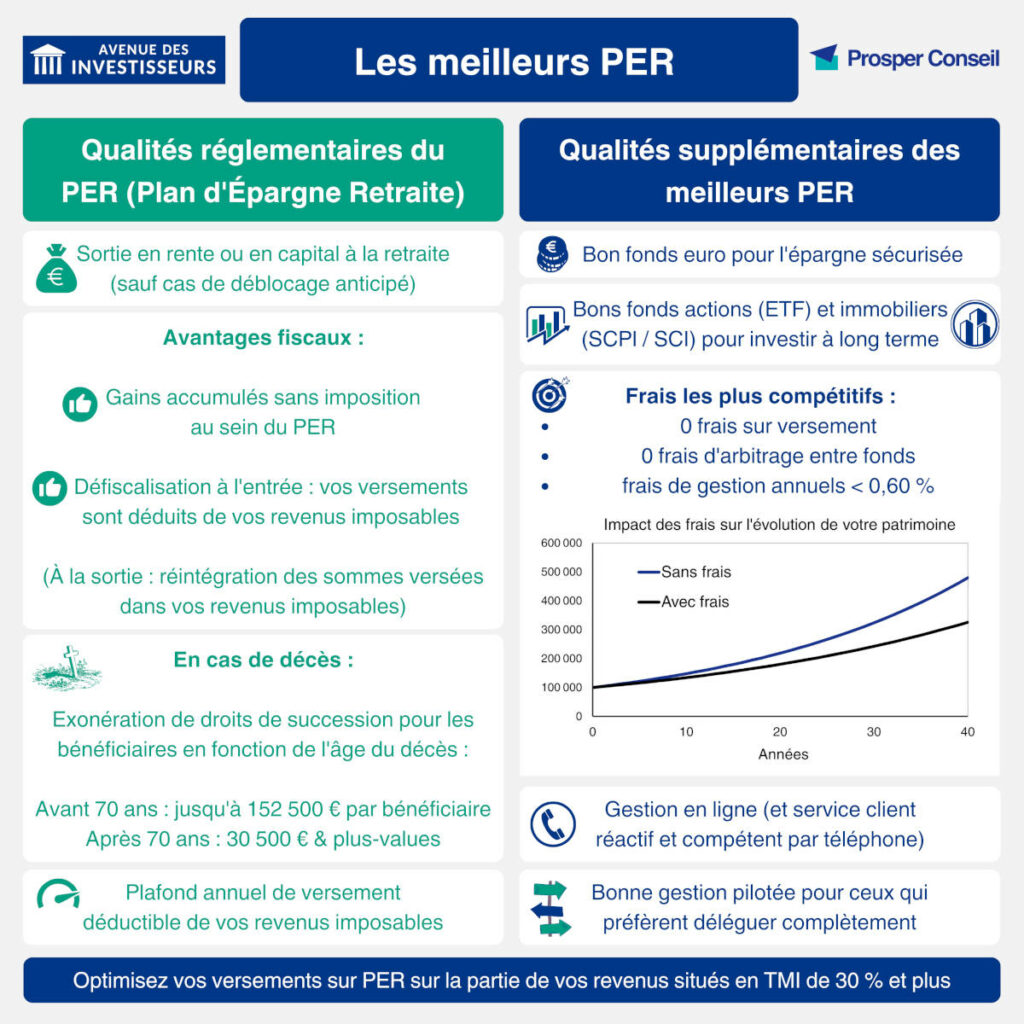

Bien choisir son PER

En pratique, après le premier versement pour ouvrir le PER (en gestion pilotée ou libre), vous serez libre de verser quand vous voulez.

Attention aux frais sur versement : il vaut mieux choisir un PER sans frais sur versement (on en parle après). Sinon vous perdrez de 1 % à 5 % de votre capital sur chaque versement !

🔎 Et on doit aussi choisir un PER avec une bonne gamme d’unités de compte. Avec notamment des SCPI (la “pierre-papier”) et des trackers (ETF et fonds indiciels), de façon à pouvoir obtenir une bonne performance.

Sachant que les marchés actions et immobiliers sont historiquement les plus rentables à long terme (et a priori sur PER on investit à long terme !) Pour rappel, un capital placé à 3 % double en 24 ans et à 7 % il double en 10 ans !

Ainsi, nous avons été très vigilants sur les frais et la qualité des fonds euros et unités de compte dans notre comparatif des meilleurs PER.

➡️ Le fonctionnement du PER est le même pour tous les contrats (au niveau fiscal), mais les meilleurs PER ont moins de frais et donnent accès aux meilleurs placements donc font mieux travailler l’épargne pour la retraite :

Note de Nicolas : même les retraités peuvent ouvrir un PER ! Dans ce cas, ils peuvent en sortir quand ils veulent, sans contrainte de blocage, puisqu’ils sont déjà en retraite. Toutefois, certains assureurs ne permettent pas d’ouvrir un PER ou de verser dessus quand on est retraité.

Les versements sur le PER : choisir de défiscaliser ou non

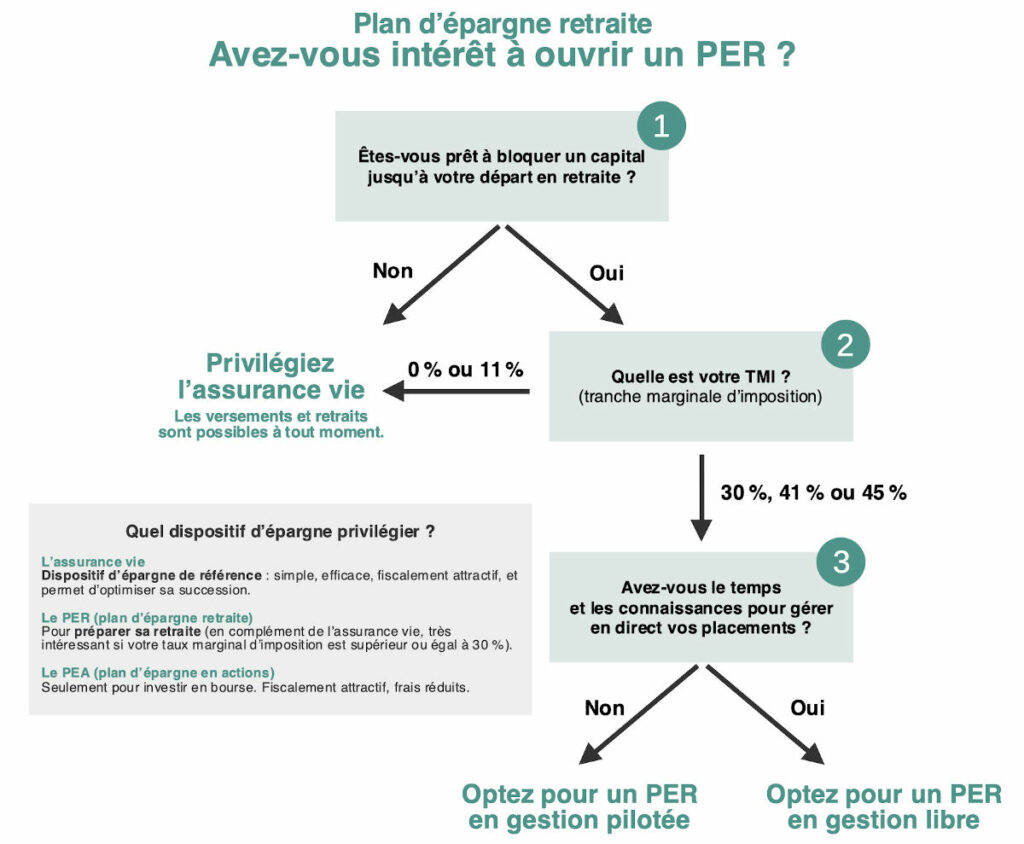

Le fonctionnement du PER et sa pertinence reposent en bonne partie sur la défiscalisation des versements. En effet, le PER est à la fois un produit d’épargne et un produit de défiscalisation. Beaucoup de contribuables seront intéressés par l’aspect défiscalisation, d’autant plus les gros contribuables en tranche marginale d’imposition 30 % et plus.

L’avantage fiscal sur les versements sur PER

Les sommes que vous versez sur PER sont déductibles de vos revenus imposables sur l’année en cours. Naturellement, plus vous êtes imposé et plus vous allez défiscaliser, alors regardez dans quelle tranche marginale d’imposition (TMI) vous vous situez.

💡Ne confondez pas taux moyen d’imposition et taux marginal d’impositon, ce qui compte c’est le taux marginal.

Exemple d’économie d’impôt sur le revenu pour 1 000 € de versement sur PER

| Versement | Votre tranche marginale d’imposition (TMI) | Gain d’impôt sur le revenu | Effort d’épargne |

|---|---|---|---|

| 1000 € | 0% | 0 € | 1000 € |

| 1000 € | 11% | 110 € | 890 € |

| 1000 € | 30% | 300 € | 700 € |

| 1000 € | 41% | 410 € | 590 € |

| 1000 € | 45% | 450 € | 550 € |

Comment déclarer pour profiter de la défiscalisation ?

Chaque année, au moment de la déclaration de revenus en mai N+1, on déclare nos revenus de l’année N. À cette occasion, au niveau des charges déductibles, on va renseigner la case 6NS en indiquant la somme épargnée l’année N sur le PER :

“cotisations versées sur les nouveaux plans d’épargne retraite, déductibles du revenu global”

🔎 Il s’agit de la case 6NT pour le conjoint et 6NU pour une personne à charge. Et si on souhaite mutualiser les plafonds (couple marié ou pacsé), il faut cocher la case 6QR.

Plafond de déduction des versements sur PER

Si vous payez vraiment beaucoup d’impôt sur le revenu (des dizaines de milliers d’euros par an), ne pensez pas que vous allez pouvoir tout défiscaliser. En effet, le législateur a prévu une limite annuelle.

➡️ Les sommes versées sur PER sont déductibles de vos revenus imposables dans la limite d’un plafond annuel, au choix le plus favorable dans votre situation :

- 10 % de vos revenus N-1 nets de frais professionnels (maximum déductible à 35 194 €, soit 351 940 € de revenus annuels). Exception : le plafond est relevé pour les travailleurs non salariés (les professions libérales par exemple), avec un complément égal à 15 % de la part de bénéfice comprise entre 1 et 8 fois le PASS ;

- OU 10 % du plafond annuel de la sécurité sociale N-1 (PASS 2024 = 46 368 €), soit 4 636 € déductibles pour les versements 2025. Pour les retraités, c’est ce plafond qui est obligatoirement retenu.

🔎 Par exemple : en 2024 vos revenus se sont élevés à 50 000 €. Donc au maximum en 2025 vous pouvez déduire de vos revenus imposables soit 5 000 € (10 % des revenus N-1) soit 4 636 € (10 % du PASS N-1). Ainsi en 2025, vous optimisez en versant 5 000 € sur votre PER car c’est le cas le plus favorable dans votre situation. Donc ce versement vous permettra de déduire 5 000 € de vos revenus imposables 2024 dans votre déclaration en 2025. Résultat : en tranche marginale d’imposition 30 %, vous allez économiser 1 500 € d’impôts sur le revenu.

💡Sachez que chaque membre du foyer fiscal bénéficie d’un plafond (vos PER, ceux de votre conjoint et de vos enfants). C’est à dire que chacun peut détenir plusieurs PER, et le plafond de déduction s’applique pour chaque membre du foyer fiscal. Pour les enfants sans revenus, le plafond est de 10 % du PASS.

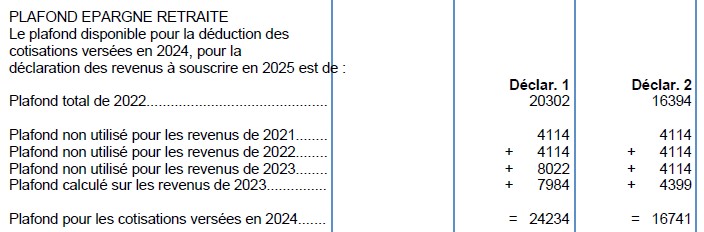

Note de Nicolas : entrons plus en détail dans le fonctionnement du PER. Si vous n’avez pas utilisé le maximum autorisé dans l’année, ce n’est pas gâché ! Car vous pouvez reporter dans les trois années qui suivent. Ainsi, le plafond de versement 2025 comprend aussi le plafond non utilisé des 3 années précédentes. (Dans l’ordre, quand on verse sur PER on consomme d’abord le plafond N, puis N-3, puis N-2 puis N-1). Et on peut mutualiser avec le conjoint (même foyer fiscal) en cochant la case 6QR de la déclaration de revenus, on se partage alors les plafonds entre nous. En pratique, combien verser sur le PER pour optimiser au plafond ? Consultez votre dernier avis d’imposition, le montant est clairement indiqué en dernière page en rubrique “PLAFOND ÉPARGNE RETRAITE”, et ce pour chaque membre du foyer.

Extrait de mon avis d’imposition 2024 sur mes revenus 2023 (je vois que pour mon foyer fiscal, je peux verser environ 40 000 € sur PER, donc 12 000 € d’économie d’impôts en TMI 30 % !) :

Pourquoi ne pas défiscaliser ?

Dans les faits, moins de 50 % des foyers fiscaux français paient l’impôt sur le revenu. Donc beaucoup d’épargnants n’ont rien à défiscaliser et peuvent se sentir lésés ! Pour ceux-ci, il est possible de choisir de ne pas défiscaliser et alors l’avantage fiscal apparaitra à la sortie du PER : une moindre imposition que ce soit en rente ou en capital (on en parle après).

Alors que les épargnants qui défiscalisent à l’entrée ne profitent en réalité que d’une fiscalisation différée à la sortie du PER. Ainsi, l’impôt sur le revenu qu’ils auraient du payer va d’abord “faire des petits” pendant des années voire des décennies avant d’être payé à l’État.

💡Pour ces épargnants qui défiscalisent les versements, il vaut mieux être en tranche marginale d’imposition (TMI) élevée durant les versements au cours de la vie active (30, 41 ou 45 %) pour bien défiscaliser, puis idéalement dans une TMI plus basse à la retraite lors de la perception de la rente ou du capital du PER pour ne pas être trop imposé en sortie. Généralement c’est le cas, puisqu’on a en principe moins de revenus à la retraite que pendant la vie active.

Avis de Nicolas : si vous ne comptez pas défiscaliser les versements, le PER n’a pas d’intérêt selon nous. Dans ce cas, mieux vaut placer en assurance vie, enveloppe qui n’est pas bloquée jusqu’à la retraite (on peut retirer quand on veut) : les meilleures assurances vie.

La sortie du PER : possible par anticipation avant retraite ?

Le fonctionnement du PER fait qu’en principe, le PER est conçu pour l’épargne retraite. C’est à dire que l’argent épargné est bloqué et ne peut être récupéré qu’au départ en retraite. Plus précisément à l’âge légal de la retraite (64 ans), ou à la date de liquidation de la pension dans un régime obligatoire d’assurance retraite. Mais on peut aussi décider de conserver son PER pour continuer de verser et défiscaliser.

Ceci dit, il existe des cas de sortie anticipée et il faut les connaître pour en profiter le moment venu.

Les cas de déblocage anticipé du PER

Comme pour les précédents produits d’épargne retraite, on peut sortir l’argent du PER par anticipation en cas d’accident de la vie :

- le décès du conjoint (marié ou pacsé),

- l’invalidité du titulaire ou d’un enfant ou du conjoint (marié ou pacsé),

- la fin des droits d’allocation chômage,

- le surendettement,

- la cessation d’activité suite à liquidation professionnelle.

Note de Nicolas : fiscalement, en pareilles circonstances il y a exonération d’impôt sur le revenu (seulement les prélèvements sociaux sur les plus-values). Donc le PER fait aussi figure d’assurance (accident de carrière, invalidité, décès du conjoint) qui permet de défiscaliser aussi bien sur les versements que sur les sorties de capital.

🟢 Par ailleurs, il est aussi possible de sortir (sortie partielle ou totale en capital) à l’occasion de l’achat de la résidence principale. Et c’est là un grand avantage du PER par rapport aux anciens produits d’épargne retraite, notamment le PERP. Dans le détail, l’article L224-4 du Code monétaire et financier ne précise rien de plus (pas de notion de primo-accédant ou autre limitation), donc il s’agit de la définition classique : résidence habituelle d’un ménage.

La fiscalité du PER : sortie en rente ou en capital ?

C’est une grande nouveauté dans le fonctionnement du PER individuel par rapport à ses précédentes versions : on peut décider de sortir du PER en rente ou en capital.

En pratique, à chaque retrait, il est possible de sortir l’argent du PER sous plusieurs modalités, au choix :

- complètement en capital sur une ou plusieurs années (un autre avantage du PER par rapport au PERP),

- en rente,

- en mixant sortie en capital et rente.

La fiscalité se déclenche quand on sort l’argent du PER. Et l’imposition sur le revenu (IR) dépendra de votre choix à la sortie (rente et/ou capital), mais également si vous aviez décidé de profiter de la défiscalisation quand vous avez épargné sur le PER.

➡️ Voici un tableau synthétique, avec la fiscalité du PER expliquée en détail sous le tableau.

| Modalité de sortie | Imposition du capital si vous aviez défiscalisé les versements | Imposition du capital si vous n’aviez pas défiscalisé | Imposition de la plus-value |

|---|---|---|---|

| Déblocage anticipé : accident de la vie | Exonération IR | Exonération IR | Prélèvements sociaux |

| Déblocage anticipé : achat résidence principale | Barème IR | Exonération IR | Flat tax 30 % |

| Sortie en rente | RVTG | RVTO | RVTO |

| Sortie en capital | Barème IR | Exonération IR | Flat tax 30 % |

La fiscalité du PER quand on sort en rente

Si vous choisissez de sortir en rente, vous serez imposé ainsi :

- si vous aviez défiscalisé vos versements : fiscalité des rentes viagères à titre gratuit (RVTG). C’est à dire que la rente est soumise à l’impôt sur le revenu (catégorie des pensions et retraites) selon votre tranche marginale d’imposition, et après l’abattement de 10 %.

- si vous n’aviez pas défiscalisé vos versements : fiscalité des rentes viagères à titre onéreux (RVTO). C’est à dire que seulement une fraction de la rente est imposable, selon votre âge d’entrée en jouissance de la rente. Par exemple, seulement 40 % de la rente est imposée si le rentier a entre 60 et 69 ans au premier versement de la rente.

La fiscalité du PER quand on sort en capital

Si vous préférez sortir en capital, l’administration fiscale fera la différence entre les sommes versées et les plus-values (PV) :

- si vous aviez défiscalisé vos versements : la part liée aux versements est imposée au barème de l’impôt sur le revenu selon votre tranche marginale d’imposition (TMI). Et la part liée à la PV est imposée à la flat tax de 30 % (prélèvements sociaux compris), avec possibilité d’opter pour l’imposition au barème si on a une TMI 0 ou 11 %.

- si vous n’aviez pas défiscalisé vos versements : seules les PV sont imposées à la flat tax de 30 % (prélèvements sociaux compris).

Note de Nicolas : quand vous sortirez du PER, réfléchissez bien et comparez les différentes modalités pour optimiser fiscalement. En pratique, demandez une simulation à votre gestionnaire. Généralement, on préfère sortir en capital plutôt qu’en rente (quitte à sortir en capital chaque mois comme une rente), pour éviter les frais d’arrérage et aussi pour mieux faire travailler notre épargne. Voyez nos simulations : sortir en rente ou en capital ? Si vous sortez en capital après avoir défiscalisé les versements, étudiez une sortie fractionnée sur plusieurs années, pour éviter de sortir sur une tranche marginale d’imposition trop élevée. Enfin, sachez qu’en cas de décès, le PER bénéficie d’un abattement à la succession (explications plus loin) et permet ainsi aux héritiers d’échapper aux taxes.

Le PER : un produit d’épargne intéressant ?

S’il s’agit simplement d’investir en gestion pilotée, en fonds euro et en fonds d’investissement, alors une assurance vie sera plus souple, plus liquide (on peut retirer l’argent quand on veut) et moins imposée à la sortie. Mais le PER se démarque par d’autres avantages.

Faire travailler plus d’argent grâce à la défiscalisation

Finalement, une bonne partie de l’intérêt du PER repose sur la défiscalisation des sommes versées. Donc plus précisément sur l’évolution de la tranche marginale d’imposition (TMI) du foyer fiscal.

Typiquement, le PER sera intéressant si on est dans une TMI élevée dans sa vie active et que l’on s’attend à une TMI plus basse une fois retraité (logiquement le cas, car les revenus baissent très généralement à la retraite). Par exemple, défiscaliser sur une TMI 30 % pendant la vie active et sortir en capital à la retraite avec une TMI de 11 %.

💡 Ceci dit, même en restant dans la même tranche d’imposition entre la vie active et la retraite, le PER est intéressant dans la mesure où l’on fait travailler de l’argent qui aurait dû être prélevé par l’administration fiscale. Par exemple, en TMI 30 %, on peut faire travailler 1 000 € au lieu de 700 €, soit +43 %. Et en TMI 45 % on peut faire travailler 1 000 € au lieu de 550 €, soit +82 % !

Et sur une échelle de plusieurs années voire plusieurs décennies, faire travailler des milliers d’euros gratuitement (avancés par le fisc) est un levier très puissant (effet boule de neige !) Et ce d’autant plus en période de forte inflation : 1 000 € défiscalisés aujourd’hui représentent bien plus d’argent que les 1 000 € dans 10 ou 20 ans.

🔎 Cf nos simulations chiffrées d’investissement dans notre article : PER ou assurance vie ?

Les autres avantages financiers, juridiques et fiscaux

1️⃣ Le PER peut aussi s’avérer intéressant pour devenir propriétaire. Par exemple, on peut défiscaliser sur une TMI élevée, et sortir pour acheter notre résidence principale (cas de sortie anticipée). Mais gare à ne pas sortir trop d’argent d’un coup, sinon le risque est de sortir avec une TMI supérieure.

2️⃣ Par ailleurs, pour les titulaires de PERP, PERCO, article 83…ces produits peuvent être transférés vers le PER. Ce qui représente une formidable opportunité car le PER donne plus de possibilités de sortie (en capital total ou fractionné et non seulement en rente, et aussi des cas de sortie anticipée). En pratique, on explique les transferts vers PER plus loin dans l’article. De plus, c’est l’occasion de choisir un Plan d’épargne retraite de meilleure qualité : moins de frais et de meilleurs fonds.

3️⃣ De plus, le fonctionnement du PER fait qu’il peut être intéressant dans une optique patrimoniale et de prévoyance, en guise de produit d’assurance invalidité / accident de carrière / décès du conjoint. Comme expliqué précédemment, en pareilles circonstances on peut alors sortir du PER par anticipation et en étant exonéré d’impôt sur le revenu (en plus de la défiscalisation au moment du versement). Donc le Plan d’épargne retraite est un produit intéressant si tout va bien, et devient encore plus intéressant en cas de coup dur (non souhaitable).

4️⃣ Enfin, le PER présente un avantage fiscal considérable pour la transmission. Si le titulaire du PER décède avant d’avoir sorti tout le capital, les héritiers récupèrent l’argent hors succession. Avec un abattement de 30 500 €, voire 152 500 € sans droits de succession. Et le capital et la plus-value sont finalement non imposés à l’impôt sur le revenu, tout en ayant profité de la défiscalisation des versements. Ainsi l’État subventionne la transmission de patrimoine à hauteur de la TMI (jusqu’à 45 %) ! L’avantage successoral est détaillé plus loin avec un exemple.

Le PER est intéressant pour qui ?

Tout d’abord, il faut choisir un contrat parmi les meilleurs PER pour bien faire travailler votre épargne. Ensuite, le PER sera plus ou moins intéressant selon votre situation :

- pas intéressant quand on est non imposable. Ni quand on pense sortir avec une TMI plus élevée à la retraite (rare) ;

- intéressant quand on verse et sort avec une TMI identique (effet levier car on fait travailler gratuitement l’argent avancé par l’administration fiscale) ;

- très intéressant quand on pense sortir avec une TMI plus basse à la retraite ;

- très intéressant en cas de coup dur permettant d’être exonéré d’impôt sur le revenu à la sortie (mais cas non souhaitable) ;

- très intéressant dans une optique transmission.

Investir sur le PER ou sur l’assurance-vie ?

Le fonctionnement du PER est très proche de celui de l’assurance vie. Sachez que vous préférerez l’assurance vie si :

- vous privilégiez la liquidité (la possibilité de retirer l’argent à tout moment)

- vous privilégiez la fiscalité plus douce à la sortie (exonération d’impôt sur le revenu sur le capital ET les plus-values en optimisant les sorties après les 8 ans de l’assurance vie).

💡Selon nous, le PER et l’assurance vie sont 2 enveloppes complémentaires. Avec le PER utilisé seulement pour « racler » sa plus haute tranche d’imposition, sachant que le principal continue d’être épargné sur assurance vie, PEA, etc.

🔎 Pour aller plus loin : PER ou assurance vie ? Comparaison et simulations chiffrées.

Note de Nicolas : Il peut être malin d’ouvrir le PER quelques années avant le fait générateur qui permet de sortir. C’est à dire 5 ou 10 ans avant la retraite ou avant l’achat de la résidence principale par exemple. Ainsi, on a une meilleure visibilité, au niveau de l’évolution de sa TMI notamment. L’idéal est de combiner les avantages de ces deux produits d’épargne, en choisissant parmi les meilleures assurances vie et les meilleurs PER.

PER assurantiel ou bancaire ?

Le PER individuel fonctionne sous deux formes : assurance (PER assurantiel) ou compte-titres (PER bancaire). Le PER assurantiel est la norme. Tout comme il existe les PEA bancaires et les PEA assurance, mais cette fois c’est le PEA bancaire qui est bien plus courant.

En pratique, le PER assurantiel fonctionne comme une assurance vie avec le choix entre fonds euro (sécurisé) et fonds d’investissement pour dynamiser le capital investi (OPCVM non sécurisés). Alors que sur PER bancaire il n’y a pas de fonds euro donc tout le capital est investi en fonds d’investissement sans garantie du capital.

💡Dans les faits, le PER assurantiel est bien plus courant car le marché s’est adapté aux goûts des Français. D’une part, les épargnants français tiennent au fonds euro et les fonds euros permettent de sécuriser le capital à l’approche de la retraite. D’autre part, il y a l’avantage successoral du PER assurantiel (on explique après).

Ainsi, dans notre sélection des meilleurs PER du marché présentée plus haut, il n’y a que des PER assurantiels. Mais comme bon PER bancaire, on peut citer le PER Yomoni Retraite : cf notre article avis PER Yomoni.

Le PER en cas de décès du souscripteur

Autre similitude du PER assurantiel avec l’assurance-vie : les avantages successoraux. En effet, en cas de décès du souscripteur du PER assurantiel, l’argent est transmis aux bénéficiaires avec un abattement fiscal de 152 500 € (par bénéficiaire) qui échappent aux droits de succession.

Cela vaut si le souscripteur décède avant ses 70 ans, sinon l’abattement est ramené à 30 500 €. Sachez qu’en assurance vie il y a aussi ce seuil des 70 ans, mais c’est l’âge au moment des versements qui compte. Par ailleurs, ces abattements de 152 500 € et 30 500 € sont communs entre assurance vie et PER.

A contrario, avec le PER bancaire, il n’y a pas l’avantage fiscal à la transmission et l’épargne est intégrée dans la succession.

Note de Nicolas : il est possible de combiner cet avantage à la succession avec l’avantage de la défiscalisation des versements ! Par exemple, un retraité de 73 ans en tranche marginale d’imposition (TMI) 30 % verse 20 000 € sur PER. Cela lui permet de défiscaliser 6 000 € (donc un effort d’épargne réel de 14 000 €). S’il décède à 83 ans (espérance de vie d’un homme), le bénéficiaire désigné pourra hériter de 28 000 € sans taxes (si on considère 8 000 € d’intérêts gagnés en 10 ans). Ainsi, 14 000 € épargnés se sont transformés en 28 000 € en 10 ans, soit une performance de +100 % ! Et la transmission permet d’effacer fiscalement la plus-value qui ne sera donc jamais imposée. À pratiquer sur des PER sans frais sur versement.

PERP, Madelin, PERCO…que deviennent les anciens plans d’épargne retraite ? Transférer le PER ?

Les anciens produits d’épargne retraite (PERP, Madelin, PERCO, article 83) étaient commercialisés jusqu’au 1er octobre 2020. Depuis, il n’est plus possible d’y souscrire, mais les détenteurs pourront toujours verser dessus. Et il est possible d’ouvrir un ou plusieurs PER en plus.

Transférer un PERP, Madelin, PERCO, article 83 vers un PER ?

On peut conserver les PERP, Madelin, PERCO, Articles 83, etc. Mais il est aussi possible de transférer ces produits d’épargne retraite “ancestraux” vers un PER.

Cela vaut pour les anciens produits retraite individuels (PERP et Madelin) et aussi pour les produits d’entreprise (épargne salariale). Ainsi, le PER d’entreprise collectif facultatif PERECO ou PERCOL (ex PERCO) est transférable même si vous êtes encore dans l’entreprise, dans la limite d’un transfert tous les 3 ans. Quant au PER d’entreprise catégoriel obligatoire (ex Article 83 ou PERCAT), il est transférable uniquement lorsqu’on quitte l’entreprise.

💡De même, on peut transférer un PER individuel vers un autre PER individuel. C’est gratuit si vous déteniez le PER depuis plus de 5 ans. Sinon, il y aura des frais de transfert limités à 1 % (souvent remboursés grâce aux offres des meilleurs PER). Au pire, 1 % de frais de transfert, c’est faible quand on compare à ce que l’on gagne à transférer sur un PER plus rentable : on peut facilement gagner 2 % de rendement par an donc les frais de transfert seront vite amortis.

Le transfert PER est intéressant ?

Le transfert de PER est intéressant si vous choisissez un PER plus compétitif (en termes de frais et de supports d’investissement notamment).

🔎 Simulation de 20 000 € investis 25 ans, entre un PER traditionnel avec des fonds actifs, versus un bon PER avec des fonds trackers (ETF) :

- sur PER avec fonds moyens rémunérés à 5 % par an (fonds actifs classiques) = 20 000 € x 1,05^25 = 68 000 € ;

- sur PER avec bons fonds (trackers) rémunérés à 7 % par an = 20 000 € x 1,07^25 = 108 000 €.

➡️ Donc 40 000 € d’écart en ayant investi sur de meilleurs fonds grâce à un bon PER (on atteint un capital de 108 k€ versus 68 k€) ! L’hypothèse d’écart de performance est plutôt conservateur entre les fonds moyens (5%) et les trackers (7%), vu le gros écart de performance historiquement constaté entre les trackers et les fonds actifs classiques.

Comment transférer le PER ?

En pratique, vous devez contacter le courtier gagnant (PER Linxea Spirit ou PER Lucya Cardif, les meilleurs PER selon nous), qui se chargera des démarches de transfert auprès du courtier perdant. Sachez qu’il y aura 4 étapes : ouverture du nouveau PER, désinvestissement de l’ancien produit d’épargne retraite, puis transfert de la somme vers le nouveau PER (avec réinvestissement), et enfin clôture de l’ancien produit.

🔎 Pour information, techniquement, dans un PER il y a 3 compartiments :

- Compartiment 1 = les versements volontaires (ce qu’on épargne sur le PER par défaut, ou ce qui serait transféré d’un PERP, Madelin, Prefon, Corem).

- Compartiment 2 = l’épargne salariale (ce qui serait transféré d’un PERCO, PEE, CET). En sortant en capital de ce compartiment, on ne paie que les prélèvements sociaux sur la plus-value et non la flat tax.

- Ccompartiment 3 = les cotisations versées par l’employeur (ce qui serait transféré d’un Article 83). Sur ce compartiment, on ne peut sortir qu’en rente, sauf exception (sortie en capital possible si faible encours ou si accident de la vie).

Fonctionnement du PER : conclusion

Finalement, en 2019 le gouvernement a simplifié l’épargne retraite, mais les épargnants doivent bien optimiser l’usage du PER.

En pratique, il faut bien choisir son PER (parmi une offre de qualité très hétérogène) en gardant en tête l’investissement long terme (hors cas de sortie anticipée). Et puis il faut profiter du fonctionnement du PER pour optimiser fiscalement les versements (défiscalisés ou non) et il faudra optimiser les sorties (en rente et/ou capital sur plusieurs années ou non).

Pour aller plus loin dans le sujet de l’épargne retraite, nous vous invitons à lire aussi notre guide complet Bien épargner pour sa retraite. Vous verrez qu’il y a des solutions efficaces complémentaires au PER pour bien préparer sa retraite.

➡️ Notre article pour faire le meilleur choix : comparatif des meilleurs PER.

44 commentaires sur “PER plan d’épargne retraite : fonctionnement, explication simple et chiffrée”

Bonjour,

Après avoir parcouru votre site et réorienté et structuré mes économies (MERCI!!), je m’attaque au PER obligatoire ouvert par mon employeur.

Il s’agit du pero retraite plurielle d’abeille. Malheureusement le courtier référent n’est d’aucune aide car il ne connait pas le produit et le service support abeille se déclare incompétent pour suggérer une bonne répartition. Bref, j’ai actuellement 5000€ euros sur une gestion évolutive pilotée “dynamique” qui a rapporté 5% en 4 ans…

Avec un départ à la retraite prévu dans 22 ans, il me semble qu l’on peut faire mieux. J’envisage d’orienter les fonds et les 500€ annuels de versements programmés par mon employeur vers le fond JPMorgan fund global select equity fund A LU0157178582 qui semble intéressant. Que penser de ce fond et avez vous un avis éclairé sur mon idée ou une meilleure suggestion peut être?

Merci d’avance.

Luc

Bonjour Luc,

Nous ne pouvons pas donner de conseil sur les fonds à choisir.

On explique qu’il faut privilégier les ETF, mais si votre contrat n’en propose pas alors il faudra choisir le fonds actif le “moins pire”… je vous invite à lire notre article : choisir ses unités de compte.

Dommage que les PER d’entreprise catégoriels obligatoires (ex Article 83 ou PERCAT) ne soient pas transférables (transférables uniquement lorsqu’on quitte l’entreprise).

Sinon, le PER d’entreprise collectif facultatif PERECO ou PERCOL (ex PERCO) est transférable même si vous êtes encore dans l’entreprise, dans la limite d’un transfert tous les 3 ans.

Et le PER individuel est transférable quand on veut.

Merci pour votre retour.

Question subsidiaire, vous indiquez dans certains articles que l’on peut investir dans un etf world sans diversifier davantage. Peut on appliquer cela à un fond monde comme celui de jpmorgan par exemple? Quelle différence à part les frais qui sont plus importants?

merci

Si seulement l’écart de performance n’était que de 1 % par an comme l’écart de frais…

Pour illustrer, l’ETF World a eu une performance de +27 % en 2024 alors que les fonds actions monde actifs étaient plutôt de l’ordre de +10 à +15 %.

Je vous laisse imaginer l’écart de performance sur 10-20-30 ans.

Et ces fonds actifs sont bien plus volatils qu’un ETF et il faut surveiller les gérants, l’équipe peut changer et un fonds correct peut devenir catastrophique après changement de l’équipe.

Alors qu’un ETF World reste un ETF World, il réplique simplement l’indice MSCI World.

Je vous invite à lire cet article : ETF World.

Attention on parle là d’investissement en actions (qui peut se résumer à l’ETF World car c’est diversifié sur 1500 actions du monde entier).

Mais il faut diversifier notre patrimoine en dehors des actions aussi : fonds euro, immobilier, monétaire, éventuellement or… explications : allocation patrimoniale.

Et toute cette diversification entre actifs (actions, immo, fonds euro…) se fait à travers différentes enveloppes : PER, assurance vie, PEA, CTO notamment. Je vous encourage à bien lire notre site pour comprendre, notamment mes liens précédents.

Question : est-il plus intéressant pour un TNS de faire les versements dans le PER par la société IS (SARL) ou bien de se prendre un revenu (déduit aussi comme charge de l’IS l’entreprise) et de verser ensuite sur un PER à titre individuel ? On ne verse que la partie de revenus qui est dans la tranche TMI à 30%.

Bonjour Jack (vous pouvez dire bonjour aussi et merci, les formules de politesse de base, je suis un vrai humain et on me parle comme tel d’autant plus que je vous informe gratuitement, je ne suis pas un bot).

Vous êtes gérant majoritaire d’une SARL fiscalement opaque (soumise à l’impôt sur les sociétés), et vous vous interrogez sur la prise en charge des versements sur un PER. Deux options s’offrent effectivement à vous :

a. Votre société (personne morale) réalise le versement sur votre PER. Ce versement est considéré comme un avantage en nature, soumis à l’impôt sur le revenu et aux cotisations sociales, comme s’il faisait partie de votre rémunération. La SARL pourra donc déduire ce montant de son bénéfice imposable (réduisant ainsi l’IS). Et vous pourrez le déduire de votre assiette fiscale dans votre déclaration 2042 en mai/juin de l’année N+1 (dans la limite des plafonds disponibles).

b. Vous réalisez le versement vous-même (personne physique). Votre société devra d’abord vous verser ce montant en supplément de votre rémunération habituelle. Cela entraînera également des cotisations sociales supplémentaires, et ce montant sera ajouté à votre rémunération de gérance dans votre déclaration fiscale. Vous pourrez ensuite le déduire de votre revenu imposable (dans la limite des plafonds disponibles).

Finalement, les conséquences sociales et fiscales sont équivalentes dans les deux cas. La véritable différence réside dans le calcul des plafonds, qui varie selon l’option choisie : déduction du revenu global ou déduction du revenu catégoriel (professionnel).

Un bilan personnalisé auprès d’un expert-comptable ou d’un conseiller en gestion de patrimoine vous permettra de déterminer le montant idéal en fonction de vos plafonds PER, de votre rémunération nette, et de votre stratégie fiscale globale.

Bonjour Nicolas,

Merci pour tes articles toujours précieux !

J’ai un PAIR AGIPI (PERP à point), avec abondement de mon employeur, ouvert depuis 2017. L’intérêt était bien sur l’abondement, car il y a 5% de mémoire de frais de versement et 1% de frais de gestion. Suite à un changement reglementaire, ce produit n’est plus à la vente depuis quelques années et à partir de septembre 2024, il n’y aura plus d’abondement par mon employeur. L’intéret est donc d’un coup bien moindre… Je me pose donc la question de transférer vers mon PER Linxea Spirit, que j’avais ouvert en 2022 grâce à toi et à ton site sur lequel je me suis formée.

J’ai ces questions :

– est-ce que cela vaut le coup de le conserver du fait de son système “à point” qui, d’après eux, est le système le plus interessant ?

– si j’opte pour le transférer, comme il a moins de 10 ans, il y a 5% de frais de transfert, ce qui ferait environ 1700 euros donc pas négligeable. Penses-tu que ce soit plus interessant d’attendre 3 ans que ce contrat ait 10 ans pour éviter les frais de transfert, ou bien ce qu’il me coute + le manque à gagner est en faveur de le transférer dès maintenant ?

– si je demande à Linxea de s’occuper de tout,est-ce que les versements mensuels qui sont toujours en place vont automatiquement être affectés vers le PER Linxea Spirit ou bien je dois gérer cela avec AGIPI et stopper ces versements ?

– le compartiment volontaire va aller sur le compartiment 1, que je pourrai donc sortir en capital, par contre l’abondement de l’employeur sera sur le compartiment 3 et donc avec uniquement une sortie en rente si j’ai bien compris. Comment est-ce que cela apparaitra sur mon espace client et sur mon PER ?

Et enfin, c’est ma première “rupture”, donc je ne connais pas les usages : dois-je informer de cette décision directement mon conseiller AGIPI, par correction, ou bien je laisse Linxea tout gérer ?

Merci !

Bonjour Camille,

“son système “à point” qui, d’après eux, est le système le plus interessant ?”

=> Evidemment, ils ne vont pas dire le contraire 😀

Un PER à points…

Comme à l’écolle maternelle, après 10 points on échange contre une image ? 😀

Ces systèmes à points sont opaques et indécents. Technique commerciale pour embrouiller. On épargne pour gagner de l’argent, pas des points.

Et puis 5 % de frais sur versement, maxium légal, on voit qu’ils ne s’embêtent pas…

Et j’imagine que dans ce PER il n’y a pas accès aux ETF mais seulement à des fonds médiocres, donc un rendement faible.

Bref, si en plus il n’y a plus d’abondement employeur, il n’y a plus aucune raison de s’infliger ce “placement”.

C’est au courtier gagnant de tout gérer (le transfert et la relation avec le courtier perdant). Inutile de perdre du temps avec le courtier perdant, qui fera tout pour vous retenir avec des arguments non rationnels…

Avant cela il faut stopper les versements.

Et puis vous pourrez négocier les frais de transfert avec le courtier gagnant.

Joyesues fêtes 🙂

Merci Nicolas !

Joyeuses fêtes 🥳

Bonjour,

merci pour votre article.

Je reformule la bonne pratique (pour être sûr) par rapport à 2 infos compémentaires de votre article :

il est préconisé de “racler” sa dernière tranche (dans l’exemple celle à 30%) ET que ce montant soit inférieur au plafond des cotisations (idéalement mutualisé dans le cas d’un couple).

N’est-ce pas ?

Merci bcp

Micky

Bonjour Micky,

C’est cela.

Plafond indiqué dans votre avis d’imposition, en dernière page en rubrique “PLAFOND ÉPARGNE RETRAITE”.

Bonjour à tous, Merci pour tous vos conseils ! Je possède un PER Unique (PERU) souscrit par mon employeur au sein d’une banque dite “classique”. Je l’utilise uniquement pour y verser mes primes de participation ou d’intéressement sur un fonds sécurisé afin de bénéficier de l’abondement versé par mon employeur. Or je vais quitter mon entreprise dans quelques mois via un PSE. Je ne verserai donc plus aucune somme sur ce PERU. Ai-je intérêt à transférer ce PERU vers un PER souscrit chez un courtier de mon choix qui me permettra de défiscaliser à l’entrée ? Je déclare 1 part et suis à ce jour en TMI 30%. Merci d’avance. Marie

Bonjour Marie,

Généralement les PER en entreprise ont des frais élevés et des fonds d’investissement peu intéressants, donc leur seul intérêt est d’obtenir l’abondement versé par l’employeur.

Donc généralement, après avoir reçu l’abondement, on transfère dès que possible sur un bon PER individuel (moins de frais et meilleurs fonds donc épargne qui travaille mieux).

On explique le transfert PER ici : https://avenuedesinvestisseurs.fr/per-plan-epargne-retraite-fonctionnement/#transfert-per

Bonjour Nicolas,

Est-ce que vous savez si PER bénéficie aussi d’une garantie de dépôt de 70 000 euros comme pour l’assurance-vie ?

Merci,

Bonjour Paul,

Le FGAP (fonds de garantie des assurances de personnes) s’applique à hauteur de 70 000 € par assureur et par personne (cela comprend l’assurance vie et le PER, qui sont 2 produits assurantiels).

Bonjour Nicolas,

Merci pour votre retour.

Du coup, si j’ai un PER linxea Spirit (crédit agricole) et une AV linxea Spirit à mon nom, le FGAP s’applique uniquement une fois. Et non pas une fois sur mon PER et une fois sur mon AV. Est-ce bien cela ?

Merci,

Paul

Bonjour Paul,

C’est le même assureur CA Spirica derrière.

Donc 70 000 € garantis au global pour vous à votre nom. Par exemple 35 000 € sur l’assurance vie et 35 000 € sur le PER.

On recommande de diversifier sur 2 PER de 2 assureurs différents (voir notre comparatif des meilleurs PER). Et sur 2 assurances vie de 2 assureurs différents (notre comparatif des meilleures assurances vie).

Bonjour,

je suis en profession libérale. Je me demandais comment savoir la limite à investir sur un PER pour “racler” la tranche la plus haute voir les 2 tranches 41% et 30% pour plus ou moins être sur d’être gagnant et ne pas taper inutilement dans le tranche à 11%. Comme dans l’exemple ou vous dite qu’il y a possibilité de mettre 40000 euros mais que seulement 12000 sont avantageux car font parti de la tranche à 30%. Ou trouvez vous l’information?

merci beaucoup pour toutes ses informations et pour votre livre qui est très instructif !

Et autre question peut être plus bete, peut on connaitre a l’avance son RFR pour l’année suivante afin d’optimiser le placement en a

Bonjour Marion,

Merci pour votre agréable retour sur notre livre 🙂

Vous pouvez calculer la somme à verser pour optimiser grâce au barème de l’impôt sur le revenu.

On l’a expliqué hier dans notre newsletter.

Et on l’explique dans notre article ici : PER ou assurance vie ? Comparaison chiffrée

” peut on connaitre a l’avance son RFR pour l’année suivante afin d’optimiser le placement en a”

Si vous avez des revenus stables chaque année (fonctionnaire, salarié, retraité…) alors votre revenu imposable sera proche l’année prochaine.

Mais si vous êtes profession libérale, il vaut mieux attendre le mois d’octobre pour avoir une bonne visibilité du revenu imposable de l’année.

Et ce sont les revenus de l’année A qui importent, pour optimiser les versements sur l’année A : en versant sur PER en année A, on baisse nos revenus imposables de l’année A (qui seront déclarés en A+1).

(Et je suppose que vous voulez parler du revenu imposable, et non du RFR… car les versements du PER s’imputent sur le revenu imposable et non sur le RFR, explications : Optimisation fiscale de l’impôt sur le revenu des particuliers : calcul et exemple)

Bonjour Nicolas,

Pour rebondir sur la dernière newsletter adressée aux fidèles lecteurs de ADI et brillamment consacrée au PER, je souhaitais souligner que les épargnants devaient avoir à l’esprit qu’en cas de censure du Budget 2025, le barême IRPP ne serait pas revalorisé donc à mon avis attention à intégrer les 2 possibilités (barême revalorisé ou non) dans sa stratégie de défiscalisation!

Par ailleurs, un autre avantage financier du PER serait l’absence de prélèvements sociaux au fil de l’eau sur les fonds euros (et ce contrairement à l’assurance vie) mais es-tu en mesure de le confirmer ou au contraire de l’infirmer?

A+

Bonjour Valerman,

Bien vu, on peut partir sur une hypothèse conservatrice du barème progressif non réévalué de l’inflation.

Tous les ans depuis longtemps c’est le cas, on “gagne” 2-3 % par an mécaniquement, mais cette année est particulière…

C’est un placement assurantiel comme l’assurance vie, a priori prélèvement des PS au fil de l’eau sur les fonds euros ?

Bonjour Nicolas,

Concernant le fait de “racler sa plus haute tranche d’imposition”, faut-il chercher à passer à la TMI inférieure si cela est possible ?

Merci par avance !

Bonjour Béatrice,

On priorise la défiscalisation de notre tranche supérieure.

C’est ce que l’on appelle “racler” la plus haute tranche.

Donc on va juste chercher à ne pas défiscaliser trop.

Si on est en TMI 30 % par exemple, on va juste défiscaliser la partie à 30 % et pas trop sinon on va défiscaliser à 11 % ce qui est moins intéressant.

Explications et simulations : PER ou assurance vie ? Comparaison chiffrée

Bonjour,

J’ai 40 ans et je vais suivre vos conseils en ouvrant un PER Linxea Spirit 2. Je vois qu’il existe deux ETF MSCI World (IE000BI8OT95 et FR0010315770). Quelle est la différence, et lequel me conseillez vous? Merci beaucoup.

Bonjour Julien,

Le PER Linxea Spirit est top pour investir en ETF.

FR0010315770 est un ETF distribuant.

On préfère les ETF capitalisant.

Voici notre ETF World préférés par enveloppe.

Merci Nicolas. Pour info Amundi CW8 (LU1681043599) est disponible sur PER Linxea Spirit (leur liste n’est pas à jour, mais lors de la souscription il le propose bien).

Du coup, pour un PER lequel semble être le mieux entre LU1681043599 avec 0.38% de frais de gestion mais en Euros, et IE000BI8OT95 qui n’a que 0.12% de frais de gestion mais est en dollar (risque de change)?

Bonjour Julien,

CW8 est un ETF pour PEA, surprenant qu’il figure dans un PER, ce n’est pas optimal.

On préfère l’ETF World IE000BI8OT95.

Dans tous les cas, même si vous investissez dans un ETF World coté en Euro, vous investissez 70 % en USD car il y a environ 70 % d’entreprises américaines dedans. Et selon moi c’est plutôt un point positif, il est important de diversifier son patrimoine en devises étrangères (surtout en USD, devise plus forte que l’EUR). Dans l’ETF World il y a également un peu de devise CHF (Franc Suisse) et Yen (Japon).

Bonjour,

Tout d’abord, un grand merci pour tous les articles et le livre 🙂 que je lis et ai lu avec plaisir!

Petite question pour le PER car j’ai entendu quelque chose dans un podcast qui m’a intrigué.

J’ai entendu et cru comprendre via ce podcast (contrairement à ma compréhension initiale) que si quelqu’un a versé sur un PER disons 125000€:

1. si cette personne décède avant 70 ans alors l’abattement est celui d’une assurance vie (pour un PER assurantiel) de 152500€ par bénéficiaire

2. si cette personne décède après 70 ans, j’ai eu l’impression que le podcast indiquait que l’abattement descendait à 30500 € 🤔

Sauriez-vous confirmer / infirmer? Je dois avouer que ma compréhension était plutôt de l’ordre: “le fonctionnement est le même que pour une assurance vie”.

Merci d’avance à vous et encore merci pour tout le contenu!

Bonjour Pierre,

C’est comme l’assurance vie à la succession avec le seuil des 70 ans.

Sauf qu’en assurance vie ce qui compte c’est l’âge au moment des versements, alors que sur PER c’est l’âge au décès.

C’est expliqué dans la partie de l’article “succession du PER : le PER en cas de décès du souscripteur” que je vous invite à relire 🙂

Parfait, merci beaucoup pour la clarification / confirmation ! Peu intuitif cette différence de comportement d’une enveloppe assurantielle à l’autre 😅 !

Long live ADI!

Bonjour

Y a-t-il une durée minimale entre l’ouverture du PER et la sortie en capital ?

La sortie en capital peut se faire à n’importe quel moment ou faut-il commencer et fixer la cadence lors du départ en retraite ?

Bonjour Marco,

Il n’y a pas de durée minimale entre ouverture du PER et sortie en capital.

Mais il faut être dans une situation permettant de sortir : soit la retraite, soit un cas de sortie anticipée (achat de résidence principale, accident de la vie…).

Et c’est quand on sort que l’on décide si on sort en rachat partiel, en rachat total, ou en rente.

Merci Nicolas.

Je voulais dire, une fois à la retraite, on peut sortir quand on veut du capital ou faut-il prédéterminer la cadence de retrait au moment de l’ouverture des droits à la retraite ?

Bonjour Marco,

Vous pourrez sortir quand vous voulez en capital et au rythme que vous voulez, sans prédéterminer.

C’est flexible.

Bonjour,

Les retraités ont donc plus d’intérêts avec le PER qu’avec l’assurance vie, sauf pour le transmission, car ils peuvent défiscaliser et au besoin, retirer leur argent n’importe quand (y compris un an après leur versement, quitte à se faire réimposer). En effet, puisqu’ils sont à la retraite, la condition de retrait est en permanence valide.

Le seul inconvénient que je vois, c’est l’avantage successoral, qui est limité à 30500€ après 70 ans, même si l’argent a été versé avant 70 ans.

L’idéal est donc de commencer par remplir le PER jusqu’à 30500€ à la retraite (le produit est comme une assurance vie, mais défiscalisable), puis le reste en assurance vie (avant 70 ans) si on dépasse 30500€. Cela exclut l’avantage fiscal de la déduction toutefois au delà de 30500€.

Marco

Bonjour Marco,

Bonne analyse 🙂

Bonjour,

Vous indiquez “on peut mutualiser avec le conjoint (même foyer fiscal), on se partage les plafonds entre nous”.

Ca serait une bonne nouvelle mais c’est une surprise.

L’avis d’imposition donne les plafonds par individu. La déclaration se fait par individu : 6NS, 6NT

Et pourtant un des conjoints peux dépasser son plafond, si l’autre ne le dépasse pas ?

Bonjour,

Oui l’avis d’imposition détaille les plafonds par individu, mais cela se mutualise bien au niveau du foyer fiscal.

Pour mutualiser les plafonds (couple marié ou pacsé), il faut cocher la case 6QR de votre déclaration.

Excellente nouvelle !

Cela permet , si on le souhaite, d’équilibrer un PERCO par conjoint

Merci beaucoup du partage de l’information

Bonjour,

Dans une note, vous mettez qu’un retraité de 73 ans investissant 20000 euros défiscaliserait 6000 euros, or plus haut vous mettez que les retraités sont soumis au pass soit 4399 euros/annuel. Qu’en est il exactement?

PS;Désolé je n’ai pas pu ouvrir une nouvelle file de commentaire, cela me dit “erreur”, cela ne fonctionne qu’en appuyant sur répondre à un autre commentaire

Bonjour Céline,

Dans notre exemple, le retraité a versé les 20 000 € sur plusieurs années.

En effet, les retraités ne peuvent verser et défiscaliser sur PER qu’à hauteur de 10 % du PASS chaque année (donc autour de 4 400 € par an).

Bonjour Nicolas,

question complémentaire. Si lors de la déclaration 2024 des revenus 2023 on n’a pas coché la case de mutualisation des plafonds, est-il possible de bénéficier rétroactivement du plafond pour les versements PER effectués d’ici le 31/12/2024, en cochant en 2025 lors de la déclaration des revenus 2024 la fameuse case ?

Ou il n’est possible de bénéficier de la mutualisation que pour les sommes versées APRES (date de versement) avoir coché la case ? 🙂

Merci par avance !!

Bonjour JB,

La déclaration 2024 concernait les revenus 2023.

Les versements en 2024 concernent les revenus 2024 qui seront déclarés en mai 2025. Vous pourrez cocher en 2025 mais cela concernera 2024.

super merci !