Tout sur l’immobilier ! Quand on investit en immobilier, les sommes en jeu sont conséquentes, il ne faut pas se louper. Alors comment investir en immobilier ? Que ce soit pour de l’immobilier locatif, la résidence principale ou secondaire, de la “pierre-papier”… notre discours n’est pas forcément “mainstream”, mais il est objectif et vous aurez une bonne vision d’ensemble.

➡️ Quels que soient vos moyens (financiers mais aussi en termes de compétences et de temps disponible) et selon vos goûts et objectifs, notre article vous explique concrètement comment investir intelligemment dans l’immobilier.

SOMMAIRE

- Les différents moyens d’investir dans l’immobilier

- L’immobilier locatif classique

- L’immobilier pierre-papier

- L’achat de la résidence principale

- L’investissement immobilier à crédit

- Sites de référence et questions fréquentes

💡L’immobilier est l’un des rares actifs que l’on peut acquérir à crédit, et là réside son principal intérêt. Car pour construire et développer son patrimoine, il faut optimiser les deux leviers : la capacité d’épargne (pour investir en assurance vie et en bourse notamment) et la capacité d’endettement (pour l’investissement immobilier). Ainsi, quand on a peu de capacité d’épargne, l’achat de la résidence principale est bien souvent le seul moyen de se constituer un patrimoine.

🔎 Mais il y a bien d’autres solutions d’investissement immobilier que nous allons comparer : avec levier du crédit ou non, en gestion active (immobilier locatif classique) ou passive (pierre-papier), immobilier d’entreprise ou résidentiel. Explications.

Comparaison des différents moyens d’investir dans l’immobilier

Les Français qui souhaitent investir dans l’immobilier pensent généralement à l’investissement locatif classique “en dur”. Mais il y a d’autres solutions pour investir dans l’immobilier, à commencer par la “pierre-papier” : les SCPI (Sociétés Civiles de Placement Immobilier pour devenir propriétaire associé d’un parc immobilier et recevoir des loyers), le crowdfunding (financement participatif de projets immobiliers) et les SIIC (les Sociétés d’Investissement Immobilier Cotées).

➡️ Nous allons présenter le panorama complet de l’investissement immobilier classique “physique” et “pierre-papier”.

Toutes les solutions pour investir en immobilier

Nous comparons dans ce tableau les différentes solutions pour investir dans l’immobilier. Ainsi, vous aurez une vision complète de l’immobilier et tous les critères à évaluer pour investir. Dans la suite de l’article, nous développons en détail chaque solution d’investissement.

| Résidence principale - Résidence secondaire |

Investissement locatif classique | SCPI | Crowdfunding | SIIC et REIT | |

|---|---|---|---|---|---|

| Votre statut | Propriétaire occupant |

Propriétaire bailleur |

Propriétaire associé |

Créancier | Actionnaire |

| Ticket d'entrée (minimum pour investir) | > 50 000 € | > 50 000 € | 500 € | 1 000 € | 100 € |

| Rendement | - Résidence principale : économie de loyer - Résidence secondaire : achat plaisir ou rentabilisation possible en location saisonnière ? |

Très aléatoire selon le bien (et selon le régime fiscal choisi) : de 1% à 10% net | Environ 4% net (sous forme de loyers) | Environ 6% net (sous forme d'intérêts) | Environ 4% net (sous forme de dividendes) |

| Frais d'entrée | Frais de notaire : 7-8% (neuf = 2-3%) |

Frais de notaire : 7-8% (neuf = 2-3%) |

Frais d'acquisition : de 5 à 9% | 0 frais | Coût d'ordre : 0,1 % |

| Levier du crédit | Non (hormis crédit à la consommation) | Non (hormis crédit à la consommation) | |||

| Fiscalité | Pas d'impôts sur les loyers "implicites" (Et taxe habitation majorée jusqu'à 60% pour les résidences secondaires) |

Plusieurs régimes disponibles (location nue, LMNP, Pinel, Denormandie, etc). En nom propre ou via SCI. La location saisonnière. | - Fisca de l'assurance-vie

OU - Fisca des revenus fonciers si achat en direct |

Fisca des obligations : flat tax 30 % | Fisca du compte-titres (CTO) : flat tax 30 % |

| Liquidité | Plusieurs mois pour vendre (trouver un acheteur + signature notaire) | Plusieurs mois pour vendre (trouver un acheteur + signature notaire) | - En assurance-vie = excellente (1 clic) - En direct = bonne |

À l'issue du projet immobilier (remboursement à la fin du chantier qui dure généralement 2 ans) | Excellente : vente en 1 clic |

| Risques encourus | Risque du marché (moins-value) | - Risque du marché (moins-value) - Dégradation du bien - Non paiement des loyers - Vacance locative - Aucune diversification |

Risque du marché (moins-value) | Risque de défaut de paiement du promoteur immobilier | Risque du marché (moins-value) |

| Diversification | - Résidence principale : impossible - Résidence secondaire : possible mais budget important |

Difficile : budget important (et on devient bailleur à temps plein lorsque l'on a plusieurs appartement à gérer) | Très facile : petits investissements et achat en quelques clics | Très facile : petits investissements et achat en quelques clics | Très facile : petits investissements et achat en quelques clics |

| Implication de gestion | Entretien et travaux | - Gestion locative (visites, assemblées générales...) - Déclaration fiscale - Entretien et travaux... |

Déclaration fiscale des loyers | Déclaration fiscale des intérêts | Déclaration fiscale des dividendes |

| Informations supplémentaires | -En savoir plus sur la résidence principale -En savoir plus sur la résidence secondaire |

-En savoir plus sur l'investissement locatif

-Les meilleurs livres sur l'investissement immobilier |

En savoir plus sur les SCPI | En savoir plus sur le crowdfunding | -En savoir plus sur les SIIC

-En savoir plus sur les REITS |

🔎 On distingue 3 grandes familles d’investissement immobilier :

- l’immobilier de jouissance : résidence principale et résidence secondaire (acheter ou louer ?) ;

- l’immobilier locatif classique : devenez bailleur en location nue (régime par défaut) ou meublée (LMNP), en immobilier défiscalisant dans l’ancien (Denormandie) ou le neuf (Pinel) ;

- l’immobilier pierre-papier : déléguez la gestion grâce aux SCPI, crowdfunding immobilier et SIIC. Idéal pour diversifier et obtenir des revenus sans gérer personnellement.

Comment choisir entre les diverses solutions d’investissement immobilier ?

Mettons de côté l’immobilier de jouissance (résidence principale ou secondaire), et parlons d’abord d’investissement immobilier. Comment choisir entre l’investissement locatif classique (logement mis en location) ou l’immobilier pierre-papier (SCPI et crowdfunding notamment) ?

➡️ Il y a 3 grandes questions à se poser avant d’investir dans l’immobilier :

💡Quel que soit l’investissement immobilier, il faut savoir qu’il y a un risque de perte en capital. Ensuite, vous voyez que cela dépend beaucoup de votre horizon d’investissement :

- moins de 2 ans : l’immobilier n’est pas adapté. Il faut sécuriser en fonds euro.

- entre 2 et 4 ans : trop court pour investir dans l’immobilier locatif classique, mais possible d’investir en crowdfunding immobilier (capital bloqué sur des projets qui durent généralement 2-3 ans, pour 8 à 10 % de rendement annuel).

- entre 4 et 8 ans : vous pouvez envisager d’investir en SCI sans frais d’entrée en assurance vie (possible sur Evolution Vie, notre avis). On explique ici : différence entre SCI et SCPI.

- plus de 8 ans : vous pouvez investir dans l’immobilier à long terme et à crédit. Si vous ne voulez rien gérer personnellement, les SCPI sont très confortables pour percevoir des loyers sans rien faire (environ 4 à 6 % de rendement). Si vous êtes prêt à vous impliquer (il faut du temps et vouloir prendre les responsabilités de bailleur), vous pouvez investir dans l’immobilier locatif classique (être bailleur en mettant un logement en location, notamment sous le régime fiscal avantageux LMNP). On détaille plus loin.

Investir dans l’immobilier locatif classique

Quand on investit dans l’immobilier locatif traditionnel, on devient bailleur avec les responsabilités qui en découlent vis à vis des locataires. Et des droits et des devoirs vous incombent vis à vis de la loi. Il faut investir davantage ET s’investir personnellement.

Ainsi, vous êtes responsable des achats de vos biens immobiliers, de la gestion locative (visites, états des lieux, régularisations de charges, assemblées générales, etc.), des déclarations fiscales, de l’entretien et des travaux.

Et le risque (dégradations, loyers impayés, vacances locatives, baisse du marché local) est très concentré par rapport à la pierre-papier, sauf à être suffisamment aisé pour diversifier sur plusieurs immeubles.

💡Le champ des possibles est vaste : location nue ou meublée ? Défiscaliser ou non ? Via une société (SCI) ou en nom propre ? Il faut bien se renseigner pour réaliser le meilleur montage, le plus adapté à votre situation, car l’optimisation fiscale est déterminante pour bien rentabiliser votre investissement immobilier.

Note de Nicolas : les “investisseurs du dimanche” se laisseront souvent séduire par l’immobilier défiscalisant (type Pinel) ou investiront sans se renseigner en location nue. Dommage, ce sont rarement des investissements rentables. Généralement, les investisseurs les plus avisés choisissent d’investir en meublé, sous le statut LMNP. Explications.

Location nue ou meublée ?

Par défaut, si on ne choisit aucun dispositif fiscal, on fait de la location nue, c’est-à-dire location non meublée. Dans ce cas, sauf en déficit foncier, la fiscalité sera lourde.

Fiscalement, on est imposé sur une assiette de 70 % des revenus fonciers (car abattement forfaitaire de 30 %), ou au choix sur une assiette des revenus fonciers diminuée des frais réels. Et notre taux d’imposition peut monter jusqu’à 45 % de cette assiette, selon notre tranche marginale d’imposition (TMI). Sans compter les 17,2 % de prélèvements sociaux à ajouter et la taxe foncière !

⚠️ Finalement, l’investissement locatif “par défaut” est très imposé en France, au point d’arriver à un rendement net proche de 0 % à moins d’optimiser fiscalement.

La location meublée (statut LMNP) pour effacer l’impôt sur les revenus locatifs

Le régime fiscal de la location meublée est généralement plus intéressant. Il s’agit de la niche fiscale de la location meublée non professionnelle (LMNP). Dans ce cas, les revenus locatifs sont considérés comme des BIC (bénéfices industriels et commerciaux) avec une imposition plus douce que celle des revenus fonciers de la location nue.

🔎 Fiscalement, on peut choisir entre :

- l’abattement forfaitaire (pour être taxé sur une assiette de 50 % des revenus locatifs),

- ou les frais réels (et généralement obtenir une assiette taxable de 0 € en comptant l’amortissement comptable !)

💡En pratique, la location meublée sera bien adaptée aux studios et T2 dans les grandes villes pour louer à des étudiants et jeunes actifs. En contrepartie il faut meubler l’appartement, mais le loyer sera un peu supérieur à la location nue (et la fiscalité plus clémente). De plus, la gestion est plus souple : bail d’un an en location meublée contre 3 ans en location nue.

Bien investir avec du meublé LMNP clé en main ?

Selon nous, investir avec le statut LMNP est bien plus intéressant (plutôt que la location nue), pour une meilleure rentabilité. Cf notre dossier cas pratique : investir en LMNP.

⚠️ Attention, nous ne parlons pas de LMNP géré en résidence de services pour les étudiants, les vacanciers, ou les personnes âgées. Trop risqué, car le bail est garanti généralement 9 ans par un gestionnaire, mais ensuite vous vous retrouvez pieds et poings liés au gestionnaire exploitant, qui bien souvent exige de coûteux travaux et des baisses de loyer pour continuer à louer, ou qui vous demande de vendre à un prix très faible. En revanche, une société spécialisée dans l’investissement locatif clé en main peut apporter du confort et une réelle valeur ajoutée.

💡Ainsi, nous avons découvert Bevouac, une société Lyonnaise créée en 2016 par 2 passionnés de l’immobilier. L’équipe Bevouac compte maintenant plus de 40 salariés et propose aux investisseurs immobiliers de chercher un appartement décoté avec travaux afin de réaliser une bonne affaire (rendement généralement supérieur à 5 % net). Pour bien louer et avec de bonnes perspectives de plus-value, Bevouac propose des biens dans des villes dynamiques à bon potentiel à Lille, Marseille, Lyon, Rennes, Angers, Dijon, Nancy, Le Havre, etc.

🔎 En pratique, pour des honoraires débutants à 9 900 € (selon le montant de l’achat, déductibles des revenus locatifs imposables et à payer seulement si vous achetez), Bevouac regroupe toutes les compétences pour réaliser de A à Z un projet locatif rentable :

- chasseur d’appartement à bon rendement (car travaux à réaliser et négociation) selon votre cahier des charges. Avec 77 % des biens dénichés en off-market, par les chasseurs d’appartement spécialisés dans chaque ville avec un bon réseau ;

- gestionnaire de patrimoine : pour constituer le dossier de financement, optimiser le crédit et le montage fiscal, et calculer le rendement net de l’investissement ;

- expert juridique : pour contrôler toutes le pièces juridiques de la copropriété et de l’appartement (diagnostics techniques, derniers procès-verbaux d’assemblée générale, etc.) pour acheter sereinement ;

- architecte pour réorganiser l’espace et optimiser la surface du bien choisi (pour louer au meilleur prix et donner le meilleur potentiel pour la revente éventuelle) ;

- contractant général : pour les travaux et remettre le bien à neuf, Bevouac dispose d’un carnet d’adresse d’artisans qualifiés, fidèles et expérimentés dans chaque ville (donc maitrise du calendrier, du budget et de la qualité du chantier) ;

- décorateur d’intérieur pour meubler avec du mobilier et des décorations à bon rapport qualité / prix (pour plaire au maximum de locataires et louer rapidement) ;

- gestionnaires locatifs partenaires dans chaque ville, pour la mise en location et la gestion locative du bien par une agence locale qui connait bien le terrain (si l’investisseur souhaite aussi confier cette mission après l’achat). Avec le recul de plusieurs années, les statistiques vues sur leur site sont excellentes : 100 % des appartements achetés via Bevouac ont bien été loués.

➡️ Finalement, cette solution en locatif meublé clé en main (recherche du bien idéal, contrôle juridique, financement, travaux / ameublement / décoration, gestion locative) permet aux investisseurs immobiliers de gagner beaucoup de temps et d’obtenir une meilleure rentabilité en déléguant le projet à des spécialistes de l’investissement locatif.

Offre spéciale pour les lecteurs ADI : précisez à Bevouac que vous êtes lecteur ADI, et vous obtiendrez une remise de 500 € sur les honoraires (parrainage).

Vous pouvez voir des exemples concrets d’investissements réalisés sur le site Bevouac. Ici des photos avant/après d’un appartement au Havre :

Note de Nicolas : il y a beaucoup de concurrence dans ce secteur. Nous préférons Bevouac car ils sont les seuls à notre connaissance à être aussi sélectifs sur les biens présentés aux investisseurs. En effet, ils analysent des centaines d’appartements tous les mois, et ne présentent que les 40 meilleures “pépites” aux investisseurs ! On apprécie ce gros filtre, sur les critères de l’emplacement (pour être sûr de bien louer), du rendement, de qualité de la copropriété et de l’appartement. Nous sommes heureux de présenter ce service à nos lecteurs. Alors que j’avais personnellement été déçu par d’autres services (que je ne citerai pas…), avec l’impression qu’ils m’envoyaient des annonces au hasard.

Défiscaliser dans l’immobilier ?

Pour défiscaliser, beaucoup d’investisseurs se ruent vers le Pinel, qui concerne l’immobilier neuf. Mais ce n’est pas forcément plus intéressant qu’un bon investissement immobilier non défiscalisant. D’ailleurs, le LMNP est aussi une forme d’optimisation fiscale !

MAJ 2025 : le dispositif Pinel a pris fin le 31/12/2024. Cela dit, ce qui suit reste valable : on n’achète pas de l’immobilier pour défiscaliser, c’est une fausse bonne idée. Ce qu’il faut faire en revanche, c’est acheter un beau bien immobilier dans une zone dynamique et optimiser fiscalement en choisissant le bon régime fiscal (LMNP notamment).

Donc il faut calculer au cas par cas et garder à l’esprit que l’on achète un bien immobilier et non un vulgaire produit de défiscalisation. Car la rentabilité de l’investissement immobilier dépend de plusieurs facteurs et pas uniquement de la défiscalisation, notamment : le prix d’achat, les loyers perçus, l’imposition des loyers, le prix de revente, la défiscalisation. Nous expliquons tout dans notre dossier complet sur le Pinel avec un cas pratique.

Dans l’ancien, le dispositif Denormandie permet également de défiscaliser. Avec un prix d’achat plus bas (car prix de l’ancien et non du neuf), ce peut être plus rentable que le Pinel. Pour avoir un tour d’horizon complet, nous vous invitons à lire notre comparatif de 8 défiscalisations immobilières.

Ceci dit, l’immobilier neuf présente quelques avantages. Notamment les frais de notaire réduits à 3 % (contre 8 % dans l’ancien), l’exonération de taxe foncière pendant 2 ans et le respect de la norme BBC (bâtiment basse consommation).

Note de Nicolas : Pour chercher un bon investissement en Pinel, déficit foncier ou autre dispositif, nous avons trouvé le site Sphère immo très pratique. En effet, il centralise des milliers de biens immobiliers (le portefeuille le plus complet du marché). Et il permet de filtrer les biens les plus adaptés à nos souhaits : ville (recherche possible sur une carte de France), budget, surface, dispositif fiscal, etc. De plus, on apprécie que le site soit indépendant (pas rattaché à un promoteur en particulier). Si besoin de conseil, 250 conseillers répartis sur tout le territoire proposent un conseil personnalisé après bilan patrimonial. Ceci dit, rien d’obligatoire, on peut se contenter de chercher un bien grâce à l’outil de recherche.

Réussir dans l’immobilier locatif

Devenir bailleur, c’est un peu devenir chef d’entreprise. Il faut avoir le même état d’esprit d’entrepreneur. Pour réussir son investissement locatif, il faut s’impliquer pour trouver le bon bien, avec un bon rendement et de bonnes perspectives. Et il faut optimiser fiscalement et ne pas se contenter d’une location nue si on peut choisir un meilleur régime bien plus rentable : location nue ou meublée (LMNP), location longue durée ou saisonnière (Abritel), en nom propre ou en SCI, pourquoi pas défiscaliser dans l’ancien en Denormandie ou dans le neuf en Pinel.

➡️ On explique en détail dans cet article : comment réussir son investissement en immobilier locatif : choisir le bien, calculer le rendement, optimiser la fiscalité, optimiser le financement (crédit immobilier), etc.

💡En bref, l’immobilier locatif traditionnel n’est pas magique, pour obtenir un bon rendement il faut s’investir et courir quelques risques (dégradations du bien, loyers impayés, baisse du marché immobilier, etc.) Et il faut du temps et des compétences (gestion, fiscalité, droit, bricolage) pour faire de bons investissements.

⚠️ Attention si on prend du locatif packagé via gestionnaire (comme les résidences de services sénior, étudiantes ou vacances en LMNP via un gestionnaire plutôt que du LMNP géré soi-même), alors on risque de grosses déconvenues ! En effet, le bail commercial dure quelques années et ensuite on se retrouve pieds et mains liés au gestionnaire.

Note de Nicolas : même si ce n’est pas “sexy”, nous vous invitons à sérieusement vous pencher sur l’optimisation fiscale de vos investissements immobiliers. En effet, la rentabilité de votre investissement peut varier du simple au double selon le régime fiscal choisi. Et choisir le bon montage (location nue, LMNP, Pinel, Denormandie, etc.) peut faire toute la différence entre un bon investissement et un mauvais investissement ! Donc il faut simuler et ne pas hésiter à solliciter les services d’un bon conseiller en gestion de patrimoine (un CGP objectif qui n’orientera pas systématiquement vers le Pinel, mais fera différentes simulations pour choisir le meilleur montage fiscal).

Une solution pour une gestion locative facile et automatique

Selon nous, être bailleur, c’est être un véritable chef d’entreprise avec de multiples casquettes :

- juriste (suivre la legislation, rédiger le bail, gérer les litiges, etc.),

- fiscaliste (choisir le bon régime fiscal et bien déclarer les revenus tous les ans),

- recruteur RH (bien sélectionner ses locataires),

- recouvreur de créances (recevoir les loyers),

- conducteur de travaux (faire réparer toutes les pannes, casses et fuites qu’il y aura inévitablement).

➡️ En pratique, une solution en ligne permet de faire tout cela automatiquement. En effet, Monsieur Hugo (application smartphone ou sur ordinateur) remplit très bien tous ces rôles d’assistant en gestion locative automatique et efficace : c’est un juriste (rédaction du bail et assurance contre les litiges), fiscaliste (déclaration de revenus), recruteur (contrôle des pièces des locataires), recouvreur de créances (les loyers prélevés automatiquement), et conducteur de travaux dans la poche (assurance avec 4 000 artisans qui interviennent sous 3 heures). Notre avis Monsieur Hugo.

Offre spéciale pour les lecteurs ADI : si vous vous abonnez aux services de Monsieur Hugo, saisissez le code ADI pour obtenir 5 % de réduction (et 2 mois d’essai gratuits).

💡Sinon, l’investisseur “passif” peut se tourner vers l’immobilier pierre-papier pour faire aussi bien voire mieux, avec moins de temps et moins de stress. Tout comme en bourse, une bonne gestion pilotée (ou l’investissement en fonds passifs ETF et trackers) fera mieux que l’investisseur lambda.

L’immobilier pierre-papier : investir facilement en déléguant

Pour investir dans l’immobilier facilement, il existe la “pierre-papier”. C’est une famille d’investissement qui regroupe plusieurs types d’investissement immobilier (aux noms un peu barbares, nous expliquerons plus en détail ensuite) :

- les SCPI : sociétés civiles de placement immobilier (pour devenir propriétaire associé d’une “super SCI” et percevoir des loyers, en empruntant ou non) ;

- le crowdfunding immobilier : financement participatif de projets immobiliers (pour prêter à un promoteur immobilier et percevoir des intérêts en tant que créancier) ;

- les SIIC : sociétés d’investissement immobilier cotées (pour devenir actionnaire d’une société foncière et percevoir des dividendes).

Explications de ces 3 investissements.

Les SCPI : devenir propriétaire associé et percevoir des loyers

Les sociétés civiles de placement immobilier (SCPI) existent depuis plus de 40 ans déjà. Il existe environ 200 SCPI différentes regroupées en SCPI de rendement, SCPI de plus-value et SCPI de défiscalisation. Comme en immobilier locatif classique, on peut investir en SCPI en prenant un crédit immobilier.

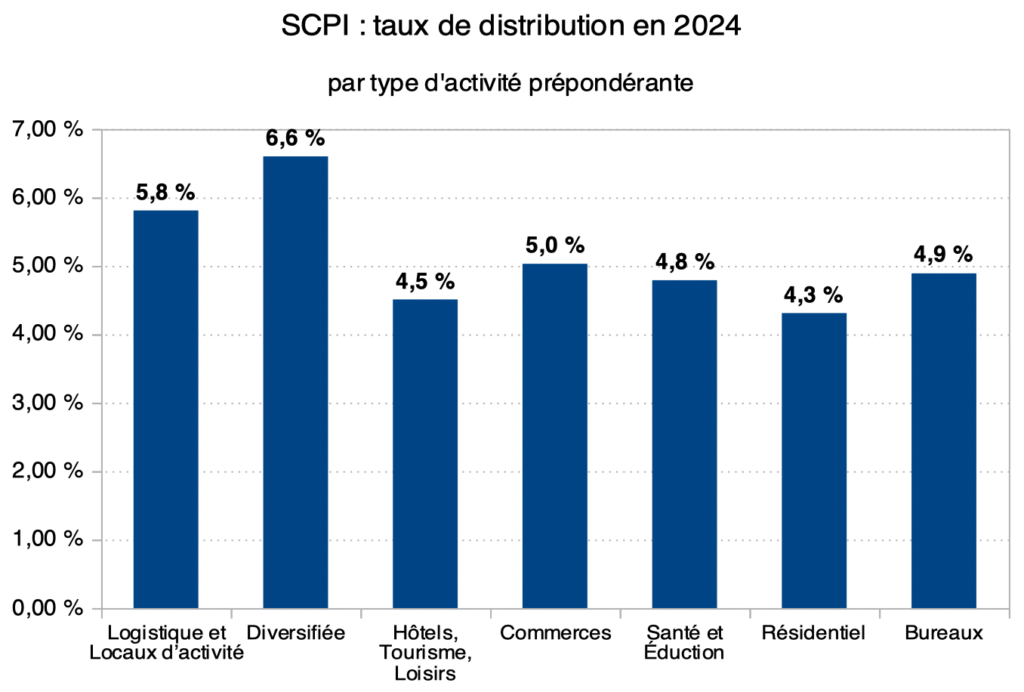

🔎 Performance moyenne des SCPI en 2024 : 4,72 % de rendement sur loyer. Et jusqu’à 7 % pour les meilleures SCPI ! Un rendement que l’on juge très intéressant car facile à obtenir sans rien gérer personnellement ! Ce rendement est en hausse par rapport aux années précédentes (4,52 % en 2023), on se rapprche des 5 % de rendement moyen. Et nos SCPI préférées (diversifiées européennes) sont à 6,60 % de rendement en 2024 !

En pratique, l’épargnant peut investir sur les SCPI de son choix et c’est la société de gestion qui gère le parc immobilier et reverse le loyer. Le choix est vaste : SCPI investies sur de l’immobilier résidentiel, ou immeubles de bureaux, ou commerces, ou hôtels, diversifiées,…en France et à l’étranger.

💡Tout comme l’immobilier locatif classique, il s’agit d’un investissement long terme, car il y a des frais d’achat à amortir (entre 5 % et 9 % selon la SCPI, frais proches des frais de notaire en immobilier classique). L’investisseur devient un propriétaire associé et connait les adresses des biens détenus, sachant qu’une SCPI peut compter des centaines voire des milliers d’associés avec un parc immobilier évalué à plus d’1 milliard d’euro.

➡️ En pratique, on peut investir en SCPI en assurance vie, ou se faire accompagner par un courtier spécialisé en SCPI pour financer avec un crédit immobilier (les meilleurs courtiers SCPI). Depuis fin 2019, on peut même investir en SCPI sur Plan d’épargne Retraite (PER) tout en défiscalisant !

➡️ Pour en savoir plus, nous vous invitons à lire notre guide complet sur les SCPI.

Le crowdfunding immobilier : prêter à des promoteurs et percevoir 10 % d’intérêts

Le crowdfunding signifie “financement par la foule”. Il s’agit de financement participatif, pour prêter en commun et participer à la réalisation d’un projet. Ainsi, les épargnants font un peu office de banque et prêtent à un promoteur immobilier qui a un projet de construction ou de rénovation.

🔎 L’investisseur devient un créancier et signe un contrat pour obtenir la rémunération convenue (des intérêts annuels compris entre 9 % et 11 % généralement selon le projet). Il s’agit d’un investissement immobilier sans frais, à court terme puisque les travaux durent généralement 18-24 mois avec intérêts reçus à la fin de l’opération.

En pratique, une plateforme de crowdfunding immobilier sert d’intermédiaire entre les promoteurs immobiliers à la recherche de financement et les épargnants à la recherche de placement.

➡️ La plateforme réalise un audit et sélectionne les projets qu’elle estime les plus sûrs pour les présenter aux épargnants. Homunity fait parti des leaders du marché, avec plus de 500 projets financés depuis 2016. Après inscription sur la plateforme Homunity, on a accès aux projets et l’investissement est très rapide, en quelques clics.

➡️ Rendement moyen du crowdfunding immobilier chez Homunity en 2024 : 9,3 %. Pour en savoir plus (fonctionnement, fiscalité, bonnes pratiques d’investissement, etc.), nous vous invitons à lire notre dossier complet sur le crowdfunding immobilier.

Les SIIC : devenir actionnaire de sociétés foncières et percevoir des dividendes

Les SIIC sont des sociétés d’investissement immobilier cotées (en bourse), aussi appelées des foncières. Vous connaissez sans doute les centres commerciaux Unibail (Westfield) et Klepierre, ou la société Icade spécialisée dans les bureaux et la santé.

🔎 La spécificité des SIIC est qu’elles doivent reverser aux actionnaires au moins 95 % des loyers perçus et 70 % des plus-values réalisées. Donc les dividendes versés aux actionnaires sont généreux, pour un rendement généralement compris entre 5 % et 10 %.

💡Contrairement aux 2 précédents investissement pierre-papier, il s’agit ici d’investissement en bourse, donc il y a une certaine volatilité des cours à supporter pour des investisseurs plus aguerris. Il s’agit d’un investissement à long terme, pour des actionnaires qui veulent investir dans le secteur immobilier avec des dividendes généreux.

➡️ Pour en savoir plus, nous vous invitons à lire notre guide sur les SIIC.

Les avantages de la pierre-papier

Les SCPI, le crowdfunding et les SIIC sont les investissements immobiliers les plus accessibles et confortables :

- le ticket d’entrée est bas (quelques centaines d’euros pour investir),

- ces investissements demandent moins d’efforts de gestion (l’achat des biens, la vente, l’entretien et la gestion locative sont complètement délégués) donc on reçoit réellement des revenus passifs,

- tout en permettant de mieux diversifier et de moins subir les risques de dégradation et de loyer impayé.

Note de Nicolas : généralement, la “pierre-papier” est particulièrement appréciée par les actifs déjà bien occupés dans la vie (carrière, famille, etc.) et les retraités qui veulent du confort et du temps libre sans soucis de gestion, tout en obtenant un rendement intéressant. Et on peut diversifier facilement en investissant sur plusieurs SCPI ou/et en crowdfunding immobilier sur plusieurs projets ou/et sur plusieurs SIIC. Ceci dit, cela reste un investissement immobilier avec perspectives de plus-value mais également risque de moins-value selon l’évolution du marché immobilier.

L’achat de la résidence principale

Nous ne sommes plus ici dans la famille de l’investissement immobilier locatif, mais dans l’immobilier de jouissance. Nous ne débattrons pas de la pertinence de l’achat de la résidence principale (RP), car l’achat immobilier ne doit pas être uniquement dicté par une logique purement financière, mais aussi par certains besoins un peu irrationnels tels que se sentir réellement chez soi.

💡Cela dit, il y a des prérequis à l’achat : il vaut mieux être stable professionnellement et personnellement et se projeter sur plus de 8 ans quand on envisage l’achat plutôt que la location. Et être conscient que les frais de notaire (7-8 % de frais !) représentent à eux-seuls environ 2 ans de loyer et que le propriétaire dépense plus pour son logement que le locataire (taxe foncière, travaux…).

➡️ Vous hésitez entre l’achat et la location ? Nous vous invitons à lire notre article “acheter ou louer ?” : vous y trouverez des pistes de réflexion et un outil de simulation. Par ailleurs, cet autre article vous informera sur le financement : la recherche du meilleur crédit immobilier.

📌 Et pourquoi pas acheter une résidence secondaire ? Dans la famille de l’immobilier de jouissance, les Français aiment aussi acheter une résidence secondaire pour les week-end et les vacances. On en parle dans notre article Résidence secondaire : investissement ou achat plaisir ? Sachez que les dépenses occasionnées par une résidence secondaire sont importantes (taxes, entretien courant,…sans parler du coût d’opportunité de ne pas investir ailleurs). Ceci dit, une résidence secondaire bien située peut se rentabiliser en la mettant en location saisonnière.

Avis de Nicolas : quitte à investir dans l’immobilier, l’achat de la résidence principale est généralement le plus recommandé car pas de locataire à gérer, pas d’impôt sur les revenus fonciers, pas de risque de dégradation ni de vacances locatives. Ceci dit, dans certains cas, notamment quand on est jeune et mobile professionnellement, il vaut mieux ne pas acheter sa résidence principale et investir dans l’immobilier par d’autres moyens comme expliqué plus haut.

L’investissement immobilier à crédit

Comme on l’expliquait en introduction, un grand avantage de l’investissement immobilier est qu’il peut être réalisé à crédit, plutôt que de mobiliser son épargne.

C’est un choix par contrainte financière, car on a rarement assez d’épargne pour acheter un bien immobilier au comptant sans crédit. Mais c’est aussi un choix d’optimisation financière, pour profiter de l’effet levier et également de la déduction des intérêts d’emprunt dans le cas de l’investissement locatif (y compris SCPI).

💡Ainsi, la plupart des investisseurs empruntent un maximum, pour conserver au maximum leur épargne placée. D’autant plus en période de taux bas. Avec l’effet levier du crédit, on fait donc travailler un capital bien plus important. Par exemple pour un investisseur qui dispose d’un patrimoine financier de 200 000 €, en conservant 200 000 € d’épargne placée et en empruntant 200 000 € pour un investissement immobilier, il va faire travailler 400 000 € au total. Et en visant l’autofinancement (cashflow équilibré entre revenus locatifs et sorties d’argent), il pourra faire d’autres investissements.

Voilà pour le principe général de l’investissement immobilier à crédit. En pratique, il faut optimiser le crédit en faisant des simulations (durée, taux, apport ou non) et retenir la meilleure offre de prêt.

De plus, pour emprunter, vous devrez montrer que vous avez été capable d’épargner et il faudra au moins 10 % d’apport. Lisez notre article : Épargner pour un projet immobilier.

Optimiser le crédit et choisir la meilleure offre de prêt immobilier

Il existe différentes solutions pour trouver la meilleure offre de prêt immobilier (notre article) : ne consulter que sa banque, faire la tournée des banques du quartier, déléguer à un courtier en crédit immobilier. Pour économiser du temps et de l’argent, nous préférons les courtiers. En particulier les FinTech 100 % en ligne, avec moins de frais et plus de personnalisation pour plus d’efficacité.

💡 En préambule à tout investissement immobilier, il est essentiel de déterminer un ordre de grandeur de votre capacité d’emprunt. Personnellement, nous utilisons régulièrement le simulateur du courtier Pretto. Courtier en crédit immobilier complètement digitalisé, rapide et efficace pour trouver les meilleurs taux selon son profil (également rachat de crédit). En 3 minutes, il permet de :

- cerner son budget,

- déterminer le coût des mensualités,

- savoir quel est le meilleur taux que l’on peut obtenir parmi quelques dizaines de banque (économie de milliers d’euros d’intérêts),

- obtenir une attestation de solvabilité.

Avis de Nicolas : Ainsi, on peut cadrer le budget de l’investissement et on rassure les vendeurs avec l’attestation de solvabilité (promesse de financement), gage de sérieux et élément de poids dans la négociation de l’achat. Par la suite en cas d’achat immobilier, un conseiller Pretto prend en charge les formalités jusqu’à la signature chez le notaire. Cela évite de faire la tournée des banques, on peut tout faire en ligne (avec appui téléphonique si besoin) et directement obtenir la meilleure offre de prêt. Nous avons testé leurs services : mon avis sur Pretto (expérience de recherche du meilleur crédit immobilier). Efficace pour les simulations avant investissement, les souscriptions de crédit et également les rachats de crédit.

Et l’assurance emprunteur ?

Qui dit prêt immobilier, dit assurance emprunteur. Là aussi il y a beaucoup d’économies à réaliser en comparant : des milliers d’euros sur la durée du crédit.

Pour ma part, j’ai économisé plus de 4 000 € sur la durée de mon crédit en changeant d’assurance emprunteur et cela m’a pris moins d’une heure !

💡En pratique, il est possible de souscrire à une assurance emprunteur différente de celle de la banque du crédit et on peut aussi changer d’assurance emprunteur a posteriori (comment changer d’assurance emprunteur ?)

Ainsi, le courtier Empruntis permet de comparer les assurances emprunteur pour trouver la meilleure offre en termes de tarif et de garanties.

Les sites de référence

- Les meilleurs livres sur l’investissement immobilier.

- Les prix officiels des notaires en Île-de-France (ces séries remontent à 1991 pour Paris et la Petite Couronne, à 1996 pour la Grande Couronne) : https://basebien.com/PNSPublic/DocPublic/Historiquedesprixdesappartementspardep.pdf

- L’historique des prix de l’immobilier par arrondissement de Paris : ici ou là

- Les prix officiels des notaires en France hors îdF : http://www.immoprix.com

- Les prix moyen par quartier sur toute la France : http://www.meilleursagents.com/prix-immobilier

- Les prix et autres indicateurs économiques et sociaux par ville : http://www.linternaute.com/ville

- L’historique de chaque annonce des grands sites immobiliers : https://www.castorus.com/

- Base DVF (demande de valeurs foncières) sur Etalab pour consulter les prix des transactions immobilières passées : https://app.dvf.etalab.gouv.fr

Questions fréquentes sur l’investissement immobilier

L’immobilier est l’un des meilleurs investissements pour faire fructifier son capital. Les avantages de l’immobilier sont multiples. (1) L’immobilier est réputé protéger de l’inflation, (2) On peut y investir à crédit sans apport, (3) L’immobilier répond à un besoin vital et intemporel : se loger. Pour les investisseurs, l’immobilier est une classe d’actif d’autant plus intéressante qu’il est possible de profiter de l’effet levier du crédit pour accélérer la progression de son patrimoine. Ainsi, la capacité d’épargne permet de construire le patrimoine financier (actions, obligations, etc.), tandis que la capacité d’endettement construit le patrimoine immobilier.

On distingue deux grandes familles d’investissement immobilier : l’investissement traditionnel en direct et l’investissement « pierre-papier ».

– L’immobilier traditionnel en direct fait appel à vos compétences de bailleur entrepreneur : trouver le bon bien, l’entretenir, choisir le bon montage fiscal, assurer la gestion locative, etc. Il y a différents dispositifs : location nue, location meublée non professionnelle (LMNP), Pinel (immobilier neuf défiscalisant), Denormandie (immobilier ancien défiscalisant), location courte durée (Abritel), etc.

– L’immobilier pierre papier permet de déléguer à des professionnels et de diversifier avec un “ticket d’entrée” plus accessible. C’est plus confortable et moins chronophage. Différentes solutions : investir en sociétés civiles de placement immobilier (SCPI avec un rendement moyen de 4,5 %), en actions de SIIC (sociétés foncières cotées en bourse), prêter à des projets immobiliers (crowdfunding immobilier avec un rendement de 8 à 10 %).

Les investisseurs peuvent déléguer la gestion de leurs investissements immobiliers à un conseiller en gestion de patrimoine (pour le conseil et l’optimisation fiscale) et à une agence immobilière (pour la gestion locative). Sinon, les investisseurs peuvent souscrire à des parts de SCPI pour s’appuyer sur des sociétés de gestion qui feront tout de A à Z : achat d’immeubles, gestion locative, entretien, paiement des factures, etc. Ainsi il n’y a absolument rien à gérer et la diversification est importante et permet de réduire le risque.

D’abord, ne pas se précipiter vers les investissements immobiliers les plus populaires (Pinel par exemple). Car ce ne sont pas forcément les plus intéressants dans votre situation et il faut comparer et calculer en simulant : location meublée en LMNP, location nue, défiscalisation dans l’ancien (Denormandie) ou dans le neuf (Pinel), location courte durée (Abritel) ou longue durée, en nom propre ou en SCI, etc. Ensuite, il faut bien connaître le marché local (offre et demande) lorsqu’on investit en direct dans un bien. Savoir anticiper les coûts d’entretien et de rénovation tout au long de la durée de l’investissement (être bricoleur ou connaître de bons artisans). Savoir optimiser le montage fiscal pour limiter les impôts.

Sans bonne connaissances de l’immobilier et des règles fiscales, n’hésitez pas à faire appel à un conseiller en gestion de patrimoine et/ou à souscrire des parts de SCPI afin de déléguer la gestion et l’achat du foncier à des professionnels de l’immobilier.

– Si investissement en direct, il existe principalement deux dispositifs de défiscalisation immobilière : le Pinel pour l’immobilier neuf (fin du dispositif le 31/12/2024) et le Denormandie pour l’immobilier ancien. La défiscalisation prend la forme d’une réduction d’impôt pouvant atteindre jusqu’à 21 % du montant du logement acquis sur 12 ans. Ceci dit, il ne faut pas être aveuglé par la défiscalisation et ne pas surpayer le bien en Pinel. Par ailleurs, le LMNP est un dispositif fiscal très intéressant pour effacer son impôt sur ses revenus locatifs.

– Si investissement en immobilier pierre papier, type SCPI, il est possible d’optimiser fiscalement en logeant les parts des SCPI au sein d’un contrat d’assurance vie. Par ailleurs, il est possible de démembrer les SCPI, ou de choisir des SCPI qui achètent des biens à l’étranger avec une fiscalité plus clémente.

Finalement, comment investir en immobilier ? Vous avez découvert le champ des possibles et désormais vous savez sans doute mieux comment investir en immobilier selon votre goût pour le sujet et le temps que vous pouvez y consacrer.

Nous vous invitons maintenant à voir plus en détail les différents moyens d’investir dans l’immobilier : investissement locatif classique, SCPI, crowdfunding immobilier et SIIC. Et pour aller plus loin, lisez donc notre sélection des meilleures livres d’investissement immobilier.

💡On a coutume de dire que les français ont une pierre dans le ventre. D’ailleurs, on fait souvent le raccourci “investir = investir en immobilier”. Alors qu’il y a bien d’autres moyens d’investir, n’oublions pas qu’il est recommandé de diversifier son patrimoine par prudence (“ne pas mettre tous les œufs dans le même panier”) sur les 3 grands actifs : actions, fonds euro en assurance vie, immobilier.

56 commentaires sur “Comment investir dans l’immobilier ? Guide 2025”

Bonjour, Bravo pour le contenu de qualité de ADI. Avez-vous un avis sur ******, Club Deal Immobilier ? Merci pour votre retour.

Bonjour,

Merci 🙂

Nous ne connaissons pas cet établissement.

Je vous invite à chercher d’abord dans le registre ORIAS pour voir si la société est bien réglementée.

Bonjour Nicolas, merci pour le retour rapide. La société n’est pas enregistrée ORIAS. Sur le site de la société, je peux lire qu’elle ne relève plus du statut de Prestataire de Services de Financement Participatif (PSFP) car elle est désormais partie prenante des opérations qu’elle finance. Est-ce commun ?

Bonjour Ness,

Selon moi cette société fait “appel public à l’épargne”, donc devrait y figurer.

Cela ne m’inspire pas confiance, mais à vous de voir 🙂

Bonjour,

Merci pour votre livre et votre site qui m’apportent beaucoup de réponses.J’envisage d’acheter ma résidence principale, auriez vous un ouvrage ou un site à me conseiller pour m’instruire un peu plus à ce sujet et éviter autant que possibles pièges ou faux pas?

Bonjour,

Merci pour votre agréable retour 🙂

Je vous invite à lire notre article : les meilleurs livres d’investissement immobilier, vous trouverez un livre sur l’achat de la résidence principale.

Bonjour,

J’aurais bientôt 90 000e, ce qui me permettra d’acheter, cash, un petit studio autour de Paris (en résidence principale)

Si, dans mon prochain travail, je touche le Smic, je souhaiterai ensuite utiliser une partie de ce salaire en investissant 600€ sur le S&P500 chaque mois.

(Le smic est à 1400 net, je table sur 600 de dépenses en nourriture, électricité, assurances etc – je suis peu dépensier- il me restera alors 800€. Je souhaiterai investir 600 de ces 800€ sur le S&P500)

En mettant 600€ par mois sur le S&P500 pendant 25 ans, j’ai calculé que j’aurais autour de 419K net d’impôt et d’infla, si le S&P performe en moyenne à 6,39% par ans net d’impôt et d’infla.

Sauf que, je ne sais pas si ma stratégie est la bonne.

Je sais qu’il est parfois conseillé de faire des prêts plutôt que d’utiliser son cash, mais :

1) Je ne suis pas sur qu’on puisse emprunter grand chose avec un Smic

2.) Mon but est d’utiliser mon salaire pour me constituer un patrimoine financier via le S&P500, plus que l’utiliser pour acheter de l’immobilier. La somme de 600€ semble bien mieux investie dans le S&P que dans l’immobilier.

Voila, merci d’avance pour votre aide

Bien à vous, Alexis.

Bonjour Alexis,

Votre réflexion est plutôt pertinente.

Mais nous ne pouvons pas vous conseiller personnellement, nous ne connaissons pas votre situation personnelle, familiale, professionnelle, patrimoniale, fiscale… le conseil personnalisé se fait réglementairement dans le cadre d’une prestation de conseil en gestion de patrimoine, chez Prosper Conseil (notre société de conseil).

Bonjour,

Tout d’abord, un grand merci pour le site extrêmement bien fait, facile à comprendre avec des informations complètes et de qualité!

Je me suis lancé dans le calcul des rentabilités pour évaluer le potentiel de différents investissements locatif en LMNP pour des studios de 18-25m2. Pouvez-vous me dire si mes calculs vous semblent corrects ? En effet ce serait mon premier investissement et je désespère un peu car avec ces calculs je ne vois quasiment jamais de cash-flow positif ou même nul / rentabilité brute à 8-12% (mentionné souvent dans les sujets immo) sur les biens que j’ai visités.

Je surestimes peut-être le couts des travaux ou sous-estimes les loyers potentiels ou alors les biens visés ont un prix d’acquisition trop élevés. Ces rendements s’appliquent t’ils plus sur des immeubles de rapport, de la colocations ou du AirBNB plutôt que sur un studio pour étudiant ?

Voici mes calculs estimatifs :

1) Pour la rentabilité brute (loyer HC x 12 / frais acquisition), j’inclus dans les frais d’acquisitions les éléments suivants? En ai-je oublié d’autres ?

– Prix du bien

– Frais d’agence immobilière

– Frais de Notaire

– Travaux

– Meuble/aménagement

– Frais bancaire

– Frais de courtage

– Frais de garantie (hypothécaire/caution)

2) Pour la rentabilité nette [(loyer CC x 12 – Charges) / frais acquisition], j’inclus dans les charges les éléments suivants? En ai-je oublié d’autres ?

– Taxe foncière

– Charge de copro

– Travaux/aménagement ultérieurs éventuels appartement et copro

– Assurance PNO

– Fond pour vacance locative potentielle

– Frais comptable + CGA

– Gestion locative

– Intérêt du prêt

– Assurance du prêt

– Assurance loyers impayés éventuels

3) Pour la rentabilité nette d’impôt [(loyer CC x 12 – Charges – impôt) / frais acquisition], j’ai inclus les éléments suivants pour la déduction en amortissement/charges lors du calcul du revenu imposable, est-ce correct ? En ai-je oubliés :

– les frais d’acquisition mentionnés en 1) (certains serait en amortissements et d’autres en charges mais pour une première estimation je pensais tout mettre en amortissement à 3% par an dans le calcul)

– les charges mentionnés en 2)

4) Pour le calcul du cash-flow [(loyer CC x 12 – mensualité du prêt x12 – charges – impôt)] les mensualités du prêt comprennent les intérêts de celui-ci et les charges sont celles mentionnées en 2 (sans les intérêts du prêt qui sont inclus dans les mensualités).

Merci pour votre aide et bonne journée à vous,

Jonathan

Bonjour Jonathan,

Vu les prix élevés, c’est malheureusement “normal” d’avoir un cashflow négatif.

Vous avez calculé des “rendements”, et non la rentabilité (TRI).

Et dans le rendement net, il ne faut pas compte les intérêts d’emprunt (ce qui est compté dans le calcul du cashflow et du TRI).

On explique ici : comment calculer le rendement et la rentabilité d’un investissement locatif.

Bonjour Nicolas,

Merci pour votre retour et ces précisions.

Très juste, pardonnez moi cet abus de langage. Ceci est effectivement un calcul de rendement et non de rentabilité comme le calcul du TRI très bien décrit dans votre article également.

Je trouve que le TRI est plus difficile à appréhender car comme mentionné dans votre article une plus/moins value potentielle dans une dizaine ou vingtaine d’année à venir demeure assez incertaine.

Bonne journée à vous

Jonathan

Bonjour Jonathan

Oui tout à fait !

Le TRI il faut faire 3 hypothèses : revente à -20 %, revente au prix d’achat, et revente à +20 %.

Comme ça on voit si même avec une hypothèse pessimiste le TRI est correct.

Bonjour, et merci beaucoup pour cet article.

Je dispose de plusieurs appartements sur Lyon. J’ai eu la chance d’investir tôt et avec les bonnes connaissances.

J’ai aujourd’hui ce qu’il me faut pour vivre.

Si demain, je devais compléter mon patrimoine, je prendrais des garages, et de la pierre papier.

En effet, ces investissements sont peu risqués, et les ennuis moindres.

Bien à vous, Gary

Bonjour Nicolas,

Grand bravo pour l’ensemble des contenus que vous avez crées sur ADI.

Je souhaite investir dans un immeuble de rapport (IDR). Connaissez-vous des structures pour se faire accompagner en clé en main ?

Merci pour vos conseils.

Bonjour Ness,

Merci 🙂

On a d’excellents retours sur 2 services différents :

– appartements = BEVOUAC.

– immeubles de rapport (donc plus gros budget) = BO Equinoxe.

Avec la recherche de l’appartement, la rénovation, l’optimisation fiscale, la mise en location…

Notre avis Bevouac.

Bonjour,

Êtes vous sûr de vos sources concernant les conditions pour être en LMNP avec le plafond qui peut être dépassé en cas de revenus supérieurs acr sur le site “mauvais site” il est noté qu’il faut que les revenus locatifs soit inférieurs à 23000 et moins de 50% des autres revenus ?

Bonjour,

J’ai supprimé le lien vers le site que vous citiez.

Ils ont usurpé le “gouv.fr” de leur URL pour se faire passer pour un site gouvernemental et tromper les consommateurs.

Et ils se trompent lourdement sur leur interprétation des textes.

Nos sources = BOFIP.

Rien de plus fiable.

Le LMP vous touche seulement si vos recettes sont supérieures à 23 000 € par an ET qu’elles dépassent les autres revenus de votre foyer fiscal.

Sinon on est bien en LMNP.

Exemple : un médecin avec 150 000 € de BNC peut donc avoir 100 000 € de revenus locatifs BIC en LMNP.

bonjour Nicolas, merci de nous éclairer un peu dans ces méandres.

Je veux réinvestir la vente d’un appartement. Cela représente environ 300K€. Pour un tel montant, comment diversifieriez vous? Merci pour vos conseils

Bonjour Marion,

Cela dépend de vos projets.

C’est tout l’objet de notre site 🙂

Je vous invite à lire notre guide.

Et comment diversifier selon ses projets.

Puis cet article : allocation patrimoniale.

=> Vous aurez toutes les réponses dans votre situation 🙂

Bravo pour cette série d’articles! Très complet. Et dire que certains formateurs font payer des centaines d’euros pour du contenu de bien moindre qualité..

Les retours que j’ai de Bevouac sont très bons également sur la définition de projet et de stratégie d’investissement, un peu moins sur la gestion locative. C’est le cas pour beaucoup de société clés en main.

Merci et bravo pour votre travail !

Merci Jean !

Bonjour Nicolas,

Merci pour ce site extrêmement utile !

Nous sommes en concubinage depuis une quinzaine d’année et souhaitons investir dans l’immobilier.

Au vu de la situation actuelle (nous allons acheter dans 6 mois avec un apport d’environ 50 000 euros), est-il plus rentable d’acheter :

1) notre résidence principale à Paris (budget 250 000 euros)

2) faire de l’investissement locatif en LMNP hors Paris (budget : 2 x 100 000 euros en deux temps) avec un loyer de résidence principale d’environ 1 000 euros

?

Merci beaucoup !

Merc

Bonjour Tatiana,

Merci 🙂

Votre 1ère question à vous poser est donc : acheter ou louer ?

Lisez notre article pour simuler, cela dépend notamment de combien d’années vous comptez garder votre résidence principale : https://avenuedesinvestisseurs.fr/acheter-ou-louer-immobilier-simulation/

Ensuite, selon la réponse, vous verrez si vous restez locataire et dans ce cas si vous achetez de l’immobilier locatif.

Dans ce cas, le régime LMNP est très intéressant fiscalement.

Et si vous n’avez pas le temps ou le goût de gérer, vous pouvez plutôt investir sur des SCPI.

Bonjour Nicolas,

Déjà bravo pour le site, c’est plaisant de lire des articles aussi fournis.

J’ai 22 ans, et 70 000 euros qui trainent dans différentes assurances vie sur mon compte mais que je peux retirer sans impôts car plus de 8 ans.

J’aimerais les investir quelque part car actuellement le rendement est très faible et je ne m’en sert pas, je vis sur l’argent que je gagne a droite a gauche avec des petits boulots.

Je n’ai pas de grande attache à l’argent mais c’est surtout un investissement pour m’aider plus tard quand j’aurai peut-être envie d’avoir plus de confort, donc plus un investissement à long terme.

Je pensais aller vers la location meublée non pro., en me débrouillant pour trouver 20000-30000 euros en plus en faisant un petit crédit pour louer un studio étudiant ou quelque chose comme ça dans une grande ville mais je ne suis plus sûr de moi après avoir lu vos articles, car j’ai cru comprendre que ce n’était pas si intéressant d’investir en immobilier avec un apport personnel mais qu’il fallait mieux le faire à crédit.

Pensez vous que je devrais plutôt me diriger vers un autre investissement comme des actions par exemple ?

J’imagine que le mieux serait de faire les deux (actions + LMNP) mais le problème c’est que la banque ne voudra surement pas me faire un crédit immobilier étant donné que je n’ai pas de travail fixe.

Merci beaucoup !

Bonjour Sebastien,

Oui l’idéal est de diversifier le patrimoine : fonds euro, actions, immobilier.

Cf : allocation patrimoniale.

Et idéalement, l’intérêt de l’immobilier est l’effet levier.

Exemple : vous placez les 70 000 € (assurance vie par exemple) et vous empruntez 110 000 € pour investir dans l’immobilier = 180 000 € de patrimoine qui travaillent et produisent des revenus.

Alors que si vous injectez vos 70 000 € dans l’immobilier, vous n’avez que 70 000 € de patrimoine qui travaille.

Le problème que je vois, c’est que vous dites “j’ai 70 000 € qui trainent en assurance vie”.

Ce n’est pas normal que ça “traine“. Les 70 000 € devraient travailler et générer des plus-values sur une bonne assurance vie.

Le problème c’est que 95 % des assurances vies sont mauvaises, avec trop de frais et mauvais fonds, donc l’argent travaille mal.

Donc ouvrez une bonne assurance vie pour que vos 70 000 € soient bien investis et travaillent mieux :

les meilleures assurances vie permettent d’investir en immobilier (SCPI) et en actions (trackers, etc.) sans frais sur versement.

Et empruntez ce que vous pouvez pour investir dans l’immobilier : résidence principale, LMNP, SCPI…selon votre situation.

Je ne connais pas votre situation, il faudrait faire un bilan patrimonial pour vous conseiller plus précisément.

C’est une activité réglementée, que l’on exerce chez Prosper Conseil (conseil indépendant en gestion de patrimoine).

Bonjour, je suis intéressé par un investissement dans l’immobilier. J’aimerais échanger avec vous.

Bonjour,

Vous pouvez prendre RDV chez Prosper Conseil ici.

Bonsoir,

Vous abordez différents types d’investissements, qu’en est-il des investissements dans l’hôtellerie ? Par là j’entends l’achat d’une chambre dans un hôtel de luxe sur le même principe qu’un appartement de location saisonnière.

Cordialement

Astrid

Bonjour Astrid,

Quand vous achetez un appartement classique pour le mettre en location saisonnière, vous êtes libre (modulo le nombre de nuitées maximum annuelles selon les mairies).

Si vous le faites dans un hôtel, vous devez vous plier aux contraintes de l’hôtel ? Et c’est l’hôtel qui choisit les locataires et exploite ? Il faut voir ces points.

Bien sûr, comme pour tout investissement immobilier, il faut aussi calculer (avant de signer l’achat) le rendement brut, net, le TRI…et il faut optimiser fiscalement : https://avenuedesinvestisseurs.fr/investissement-immobilier/investissement-locatif/

Bonjour

D’abord merci pour votre site très instructif.

Une question me hante :

j’ai 50 ans, j’ai la capacité d’acheter sans crédit un logement de 350 000 euros en petite couronne.

Ce serait un investissement locatif : je suis déjà propriétaire de mon appartement.

Ces 350 000 euros correspondent à l’ensemble de mes économies (assurance vie).

comme je n’utiliserai pas l’effet de levier (pas de crédit)

est ce que j’ai pas mieux à faire pour faire fructifier mon capital qu’un investissement locatif dans un appartement ?

Merci

Pour info :

– je suis déjà propriétaire de mon logement

– l’achat de ce nouveau logement serait pour le louer (investissement locatif)

– Les 350 000 euros correspondant à l’achat potentiel correspondent à l’ensemble des mes économies (assurance vie en profil prudent pour le moment dans la perspective de cet achat d’un logement pour le louer)

Bonjour Fabien,

Je comprends que vous êtes propriétaire de votre résidence principale.

Et vous envisagez l’investissement locatif sans crédit.

Selon nous, le seul intérêt de l’immobilier, c’est l’investissement à crédit.

C’est l’un des rares investissements que l’on peut faire à crédit, en faisant travailler l’argent de la banque (effet levier).

Sinon, si c’est pour acheter cash (sans crédit), autant investir dans ce qui est plus rentable et demande moins d’effort de gestion.

Cf l’allocation patrimoniale ici : https://avenuedesinvestisseurs.fr/allocation-patrimoniale-repartition-allocation-ideale-actifs/

Au pire, si vous êtes à fond dans l’immobilier, regardez du côté des SCPI en assurance vie (bon rendement sans effort de gestion, sans crédit, et avec la fiscalité idéale de l’assurance vie) : https://avenuedesinvestisseurs.fr/meilleure-assurance-vie-scpi-comparatif/

Bonjour

D’abord merci pour votre site très instructif.

Une question me hante :

j’ai 50 ans, j’ai la capacité d’acheter sans crédit un logement de 350 000 euros en petite couronne.

Ce serait un investissement locatif : je suis déjà propriétaire de mon appartement.

Ces 350 000 euros correspondent à l’ensemble de mes économies (assurance vie).

comme je n’utiliserai pas l’effet de levier (pas de crédit)

est ce que j’ai pas mieux à faire pour faire fructifier mon capital qu’un investissement locatif dans un appartement ?

Merci

Pour info :

– je suis déjà propriétaire de mon logement

– l’achat de ce nouveau logement serait pour le louer (investissement locatif)

– Les 350 000 euros correspondant à l’achat potentiel correspondent à l’ensemble des mes économies (assurance vie en profil prudent pour le moment dans la perspective de cet achat d’un logement pour le louer)

Bonjour Fabien,

Je comprends que vous êtes propriétaire de votre résidence principale.

Et vous envisagez l’investissement locatif sans crédit.

Selon nous, le seul intérêt de l’immobilier, c’est l’investissement à crédit.

C’est l’un des rares investissements que l’on peut faire à crédit, en faisant travailler l’argent de la banque (effet levier).

Sinon, si c’est pour acheter cash (sans crédit), autant investir dans ce qui est plus rentable et demande moins d’effort de gestion.

Cf l’allocation patrimoniale ici : https://avenuedesinvestisseurs.fr/allocation-patrimoniale-repartition-allocation-ideale-actifs/

Au pire, si vous êtes à fond dans l’immobilier, regardez du côté des SCPI en assurance vie (bon rendement sans effort de gestion, sans crédit, et avec la fiscalité idéale de l’assurance vie) : https://avenuedesinvestisseurs.fr/meilleure-assurance-vie-scpi-comparatif/

je n’ai pas trouvé d’informations sur les meilleures SCI dans vos articles. Ai je mal lu et pouvez vous m ‘indiquer l’article s’il existe?

Bonjour Nicolas,

Nous ne pouvons pas dire quelles sont les meilleures SCPI / SCI…c’est du conseil en investissement et cela dépend de votre situation personnelle et de plein de paramètres.

En revanche, on explique ici la différence entre SCPI / SCI / OPCI et quelles sont les meilleures assurances vie pour investir dessus : https://avenuedesinvestisseurs.fr/investir-scpi-opci-sci-differences/

Bonsoir Nicolas,

Merci pour cet article.

Sauf erreur, vous ne traitez pas de l’achat de parkings, qui ont l’avantage de souvent présenter un rendement intéressant, de ne pas subir de fiscalité (IR) sur la plus value et d’être financièrement plus accessibles qu’un logement. Le point gênant est je crois la nécessité d’investir 75 K€ pour bénéficier d’un crédit immo, donc acheter un lot de plusieurs parkings.

Qu’en pensez-vous ?

Merci,

Bonjour Alaric,

C’est souvent une fausse bonne idée.

– Avantages des parkings : ticket d’entrée moins élevé qu’un appartement, facilité de “déloger” un mauvais payeur, moins de dégradations possibles.

– Inconvénients : micro-management, le poids des frais d’agent immobilier et frais de notaire, le moindre souci fait perdre le rendement d’une année (500 € de dépenses pour un appartement qui génère >5k€ de revenus annuels c’est peu, mais pour un parking cela peut représenter 1 année de revenus).

Et puis avec l’essor de l’électrique, prévoir un box avec prise électrique pour recharger la voiture ?

Un box peut d’ailleurs permettre de diversifier : louable comme garage de véhicule, mais aussi pour espace de stockage.

Bonjour Nicolas,

Déjà merci pour votre site. J’ai beaucoup appris et surtout appliqué.

J’ai l’objectif d’acheter un bien, un studio, pour une location classique. Je pensais attendre la crise sanitaire, mais une autre crise diplomatique nous touche à nouveau. Est-il donc plus prudent d’attendre que tout cela se calme ? Ou au contraire en “profiter” pour investir ?

Merci

Bonjour Mirindra,

Quand on investit en immobilier (valable aussi pour l’investissement actions), on investit à long terme, au moins 10 ans.

Il faut raisonner long terme.

Tous les ans depuis que j’investis (depuis 2008) il y a des crises dans le monde. Si on attend que le monde soit apaisé pour investir, on n’investit jamais (7 milliards d’humains sur terre donc 7 milliards de raisons d’avoir des crises chaque jour).

Nous ne sommes pas partisans du “market timing”, c’est trop hasardeux, on n’a pas de boule de cristal. Impossible de bien timer le marché. Donc on investit à long terme et on profite de la tendance haussière long terme des marchés financiers et immobiliers.

En revanche, il faut maîtriser ce qui est maitrisable, et c’est sur ces points que les investisseurs doivent porter leurs efforts :

– emplacement dynamique (bonne demande locative et bonnes perspectives de plus-value) ;

– acheter un appartement de qualité dans un immeuble de qualité ;

– bien simuler le rendement brut et net et le cashflow pour juger de la rentabilité ;

– optimiser la fiscalité (vous dites faire une “location classique” et je ne sais pas ce que vous entendez par là…attention entre louer en nu imposé aux revenus fonciers ou en meublé LMNP imposé au BIC réel, le rendement net ne sera pas du tout le même, ça peut aller du simple au triple pour le même appartement selon le régime fiscal choisi !) ;

– optimiser le crédit (durée, taux, assurance emprunteur…)

=> Pour tout cela, je vous invite à lire notre article Réussir son investissement immobilier locatif.

Merci 😉

Bonjour Nicolas

Pouvez-vous nous préciser quelles sont les nouvelles obligations pour les propriétaires en terme de rénovation énergétique? Est-ce que cela concerne tous les logements ? Quels sont les délais pour effectuer ces rénovations ? Des conseils pour sélectionner la société qui va réaliser le diagnostic ? Merci !

Bonjour Arielle,

Oui attention à la réforme DPE qui va contraindre les bailleurs à rénover pour pouvoir continuer de louer !

Notre article : https://avenuedesinvestisseurs.fr/dpe-location-comment-ameliorer-l-efficacite-energetique/

Super, merci beaucoup !

Bonjour,

Je voulais avoir des informations en relation avec l’immobilier, mais indirectement, il s’agit de savoir comment bien choisir son notaire?

Je vis actuellement une succession et ce n’est pas sans peine pour faire avancer le dossier, y a t-il un site qui les répertorie? Peux t-on les noter?

En vous remerciant par avance pour votre site et vos conseils

Bien cordialement

Bonjour Sylvie,

Je vous comprends, j’ai souvent été déçu par les notaires.

Il y a des avis laissés sur Google.

Et on explique ici comment choisir son notaire : https://avenuedesinvestisseurs.fr/le-metier-de-notaire-et-son-interet-pour-valoriser-mon-patrimoine/

Bonjour à tous. L’article est très intéressant, merci de l’avoir partagé avec nous.

Bonjour Nicolas, bonjour Ludovic.

J’espère que vos proches et vous mêmes allez bien en cette période de pandémie.

Je n’ai pas encore trouvé de publications sérieuses sur le sujet mais je voulais savoir ce que vous pensiez de

toutes ces formations sur “comment devenir rentier immobilier ?”.

Vous savez, toutes ses pubs sur Youtube, qui vous parasitent juste avant votre vidéo dans lequel un mec

dans un décor paradisiaque vous explique qu’il est passé d’un SMIC à la vie de rêve.

Nombre d’entre elles ne doivent pas être sérieuses mais comment expliquer que ce phénomène pullule

en toute impunité ?

Bonjour Wilfried,

Nous allons bien, vous aussi j’espère 🙂

Je suis abonné à YouTube Premium donc je ne vois plus toutes ces pubs de vendeurs de rêve, mais je vois bien ce que vous voulez dire.

On en parle justement dans cet article, il y a notre avis sur “Les formations YouTube : devenez rentier immobilier en 3 ans” : https://avenuedesinvestisseurs.fr/escroquerie-arnaque-investissement/

Ce sont sans doute de trop petits poissons pour être inquiétés par l’AMF (Autorité des Marchés Financiers)…en revanche Nabila vient d’être sanctionnée (au sujet des cryptomonnaies).

Bonjour

Est-il possible d’en savoir plus sur la sous location professionnelle ?

Merci

Bonjour Céline,

Il s’git de sous-louer un bien immobilier qu’on loue soi-même.

Il faut l’accord du propriétaire bailleur et c’est très encadré.

C’est aussi très chronophage et risqué, on est responsable des “sous-locataires”.

Et surtout, ce n’est pas de l’immobilier patrimonial, on ne s’enrichit pas à long terme puisqu’on ne possède pas d’immobilier (on est juste locataire et on sous-loue)…donc pas de patrimoine et pas l’effet levier du crédit.

Bref, nous ne sommes pas partisans de ce type d’investissement. Ce n’est d’ailleurs pas un investissement, plutôt une activité professionnelle. Trop chronophage et pas de développement patrimonial, on préfère investir dans l’immobilier à crédit pour être propriétaire et se construire un patrimoine…et pas devenir une sorte d’agent immobilier qui sous-loue les biens qu’il loue.

Bonjour,

vous n’abordez pas le sujet des OCPI et SCI dans la partie Immobilier ?

Bonjour Ludovic,

Voici notre article dédié à la pierre-papier SCPI / SCI / OPCI : https://avenuedesinvestisseurs.fr/investir-scpi-opci-sci-differences/

Bonjour Nicolas,

Merci pour vos articles. J’investis en immobilier locatif en SCI IS’et j’ai une question concernant l’épargne de précaution pour le locatif. Sachant que j’ai 240000 euros disponible sur compte courant ( vente de ma RP ) qu’elle somme dois je mettre sur ma SCI en cas de besoin (vacance locative, travaux …) et quelle autre puis je placer sur un CTO ? En effet je ne souhaite pas racheter de RP pour le moment, je préfère faire travailler cet argent au mieux. Merci pour votre précieuse aide !

Bonjour Sylvie,

Généralement on provisionne 3 mois de vacance locative.

Et pour les travaux, c’est à vous de moduler selon l’état de l’appartement et de la copropriété.

Donc le reste peut être investi selon votre allocation patrimoniale : https://avenuedesinvestisseurs.fr/allocation-patrimoniale-repartition-allocation-ideale-actifs/

Bonjour Nicolas,

Tout d’abord merci pour la clarté de vos articles et de l’accessibilité du site ADI.

Le solde d’un prêt immobilier est de 38 ke (taux d’intérêt fixe de 1.40 % pour une durée restante de 3 ans) avec une mensualité de 1120 eur). Disposant de ressources (héritage), je me pose la question d’un remboursement total anticipé (quasiment sans pénalités) ou placement à condition de vérifier un taux de rendement supérieur à 1.40%, j’ai parcouru les très bons articles sur les assurances vie. Je penche pour un remboursement total anticipé…

Qu’en pensez vous ?

merci de votre retour

Alain

Bonjour Alain,

Vous avez bien résumé la problématique :

– si vous savez placer à plus de 1,40 % (exemples : gestion pilotée en assurance vie, assurance vie en unités de compte, ou PEA, mais pas fonds euro car espérance de rendement inférieure à 1,40 %) => ne pas rembourser et faire travailler le capital.

– si vous n’êtes pas bon gestionnaire ou que vous préférez vous libérer d’abord de la charge mentale du crédit => rembourser pour solder le crédit.

On en parle ici : https://avenuedesinvestisseurs.fr/questions-reponses-finance-personnelle/#effet-levier