Découvrez notre comparatif des meilleures assurances-vie en 2025, la performance des meilleurs fonds euros et tous les critères pour bien choisir son assurance-vie ! Nous mettons en avant nos contrats préférés, sans frais sur versement, et qui donnent accès aux meilleurs fonds euros (sécurité) et aux meilleurs fonds actions et immobiliers (performance).

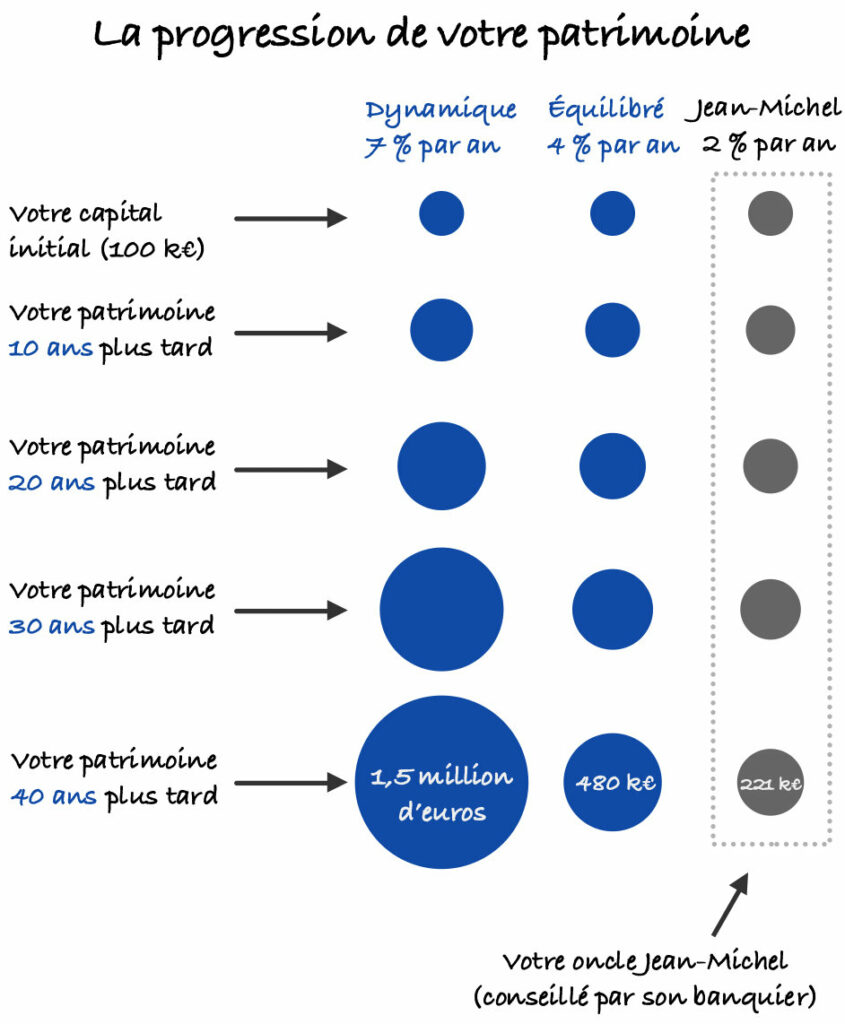

💡Saviez-vous que les meilleures assurances vie permettent d’investir non seulement en fonds euro (autour de 3 ou 4 % de rendement), mais aussi en immobilier (5 % de rendement moyen) ou en actions (7 % de performance en moyenne annuelle lissée) pour du plus de performance à long terme ?

🔎 Pour retenir les meilleures assurances vie, nous analysons constamment le marché (plus de 200 contrats) pour faire le tri. Et il y a un véritable gouffre entre les mauvaises et les bonnes assurances vie, donc il faut bien choisir !

➡️ Les meilleures assurances vie du marché sont :

- Linxea Spirit 2 (contrat assuré par Spirica) ;

- Lucya Cardif (contrat assuré par BNP Paribas Cardif) ;

- Evolution Vie (contrat assuré par Abeille Assurances).

Maintenant, nous vous expliquons nos critères et notre choix.

SOMMAIRE

- Les critères de sélection des meilleures assurances-vie.

- Les meilleures assurances-vie.

- Et l’assurance vie luxembourgeoise ?

- Les meilleurs fonds euros.

- Pourquoi diversifier sur plusieurs assurances-vie ?

- Chercher de la performance – conclusion

- Questions fréquentes.

En page précédente, nous avons vu le fonctionnement de l’assurance-vie. Mais il existe des dizaines d’assurances-vie, de la plus mauvaise à la meilleure assurance-vie le choix est vaste ! Et un même assureur peut distribuer ses contrats d’assurance-vie via plusieurs établissements (courtiers et banques) avec des conditions différentes.

💡 Alors ne partez pas avec un handicap, choisissez la meilleure assurance-vie dès le début, car votre assurance-vie vous suivra longtemps ! Ceci dit, vous pouvez détenir plusieurs assurances-vie et nous rappelons que vous pouvez sortir votre argent quand vous voulez de votre assurance-vie, en faisant un rachat partiel.

👉 Notre podium des meilleures assurances vie (explications dans l’article) :

| # | Meilleure assurance vie | Assureur | S’informer |

|---|---|---|---|

| 1er | Linxea Spirit 2 🥇 (Linxea) |  Spirica | ✅ Voyez l’offre |

| 1er à égalité | Lucya Cardif 🥈 (assurancevie.com) |  BNP Paribas Cardif | ✅ Voyez l’offre |

| 2nd | Evolution Vie 🥉 (assurancevie.com) |  Abeille Assurances | ✅ Voyez l’offre |

Les critères de sélection des meilleures assurances-vie

Par la suite, vous découvrirez notre classement des meilleures assurances-vie. Mais d’abord, nous vous expliquons notre méthodologie : quels sont les critères de sélection d’une bonne assurance-vie ?

💡Au-delà des avantages communs à tous les contrats d’assurance vie (la fiscalité attractive), les meilleures assurances vie ont des avantages supplémentaires :

Un assureur solide

Par exemple, l’assurance-vie Linxea Spirit 2 repose sur l’assureur Crédit Agricole Spirica. Et l’assurance-vie Lucya Cardif repose sur l’assureur BNP Paribas Cardif.

Nous rappelons qu’en assurance vie, nous sommes libres de sortir quand on veut, l’argent n’est pas bloqué.

Avis de Nicolas : n’ayez pas crainte des courtiers en ligne (Linxea, assurancevie.com, Placement-direct, etc.). Ce sont des établissements bien établis depuis plus de 20 ans à Paris. Et ils ont négocié pour les épargnants les contrats aux meilleures conditions, et notre argent est chez l’assureur, pas chez le courtier qui n’est qu’un intermédiaire.

Peu de frais

❌ Beaucoup d’assurances-vie prélèvent 2-3-4 voire 5 % de frais à chaque versement…elles sont à fuir !

✅ En tant qu’épargnant avisé, choisissez idéalement un contrat avec 0 frais sur versement (aussi appelés “frais d’entrée” ou “droits d’entrée”). Et 0 frais d’arbitrage entre supports. Ainsi que des frais de gestion raisonnables : maximum 0,60 % par an sur les unités de compte (UC)…bien loin des 1 % annuels pratiqués en moyenne par les banques.

Les frais, c’est tout ce que l’on maîtrise quand on signe le contrat. Donc autant optimiser ce point, surtout que ces frais pèseront lourd sur la performance à long terme de votre assurance-vie. Notre article : frais de gestion en assurance vie.

💡 Si vous déviez un avion de sa trajectoire de seulement 1 degré, sur un vol de quelques heures vous serez 100 km à côté de l’objectif ! C’est pareil en épargne, le moindre 0,10 % de frais annuel en plus vous éloigne fortement de votre objectif.

🔎 Regardez dans ce graphique la différence de capital en épargnant 500 € par mois sur 30 ans à 5 % de rendement. L’évolution n’est pas la même, entre une assurance vie sans frais sur versement et 0,60 % de frais de gestion annuels (courbe noire), versus une assurance vie avec 3 % de frais sur versement et 1 % de frais de gestion annuels (courbe bleue). Environ 80 000 € d’écart sur votre capital dans 30 ans, pour la même somme placée !

De bons fonds euros pour le rendement sécurisé

En assurance-vie, vous pouvez investir en fonds euros à capital garanti. C’est le support préféré des Français pour sécuriser leur épargne.

Choisissez donc une assurance-vie proposant un bon fonds euro, voire 2 bons fonds euros. Les bons fonds euros rémunèrent 2 fois mieux que les mauvais fonds euros. Et sans plafond de versement. On peut comparer, voici un bon historique de performance du fonds euro.

➡️ Avec l’essor des fonds euros dynamiques (fonds euros dopés aux actions et/ou immobilier, mais offrant toujours un capital garanti), d’excellentes assurances-vie proposent 2 fonds euros. Par exemple, Lucya Cardif avec le fonds “Euro Général” et le fonds euro dynamique “Private Strategies”.

💡Toutefois, les fonds euros (tout comme les livrets) rémunèrent relativement peu : moins de 1 % pour les mauvais et de 3 à 4 % pour les meilleurs en 2024. Donc pour mieux faire travailler son argent, on peut investir dans les unités de compte.

Un grand choix d’unités de compte (UC) pour la performance long terme

En assurance vie multisupport (la norme désormais) il n’y a pas que le fonds euro, il y a aussi les “unités de compte” (UC). Choisissez un contrat proposant un vaste choix d’unités de compte si vous comptez dynamiser votre épargne dans des fonds actions, obligations ou immobiliers.

✅ Les meilleures assurances-vie proposent une large palette d’UC en architecture ouverte. On y trouve des centaines de fonds de sociétés de gestion différentes, dont nos fonds préférés :

- des trackers et ETF (fonds actions passifs pour répliquer la performance du CAC 40 ou du Nasdaq par exemple, ils sont bien plus rentables que les fonds actifs traditionnels) ;

- des SCPI, OPCI ou SCI (fonds immobiliers pour investir en pierre-papier).

❌ Alors que les mauvaises assurances vie ne proposent que quelques unités de compte “maison”.

🔎 Pour rappel, historiquement, les SCPI rémunèrent à un rendement moyen de 5 % par an et les marchés actions 7 % en moyenne annuelle lissée. Mais il faut privilégier l’investissement long terme pour mieux supporter la volatilité (risque de perte en capital). Sinon, les meilleurs fonds euros rémunèrent autour de 3 à 4 % par an, sans risque de perte en capital.

Donc ouvrez le champ des possibles, choisissez une assurance vie avec un bon choix d’UC pour pouvoir adapter vos investissements tout au long de votre vie. Ainsi, vous pourrez investir au choix entre fonds euros et unités de compte et arbitrer pour changer de répartition (allocation x % fonds euro, y % actions, z % immobilier) quand vous le souhaitez.

➡️ L’évolution de votre patrimoine sera très différente si vous adoptez une allocation équilibrée (fonds euro + ETF + SCPI pour générer environ 4 à 5 % de rendement) plutôt qu’une allocation défensive. Par exemple, pour 100 000 € placés :

La possibilité de gérer en ligne et un courtier accessible par téléphone et mail

Choisissez une assurance-vie offrant la possibilité de gérer et faire ses opérations en ligne et ce gratuitement : versements, rachats, arbitrages (mouvements d’argent de fonds à fonds), options stop-loss et sécurisation des plus-value, etc.

Tout doit être faisable depuis chez vous en quelques clics, plutôt que de dépendre de la présence d’un conseiller et perdre un temps précieux. Cela dit, en cas de besoin, votre courtier doit être disponible par téléphone et mail.

Avis de Nicolas : je suis bien plus satisfait du service client Linxea qui décroche généralement après 2 sonneries et répond aux mails sous 24h, que de mon ancienne banque traditionnelle. Mon “conseiller” de “banque en dur” était souvent absent ou indisponible, et trop débordé pour me rappeler. Finalement, chez un courtier en ligne j’ai maintenant la même garantie (70 000 € de garantie par assureur) avec beaucoup moins de frais, plus de performance et un meilleur service.

La gestion libre et la gestion pilotée

Vous ne voulez pas investir en 100 % fonds euro (donc vous voulez une part d’unités de compte avec un risque mais une meilleure espérance de rendement) ET vous ne voulez pas choisir vous-même vos unités de compte ? Dans ce cas, choisissez une assurance-vie qui propose un mode de gestion pilotée.

➡️ Notre sélection des meilleures assurances-vie en gestion pilotée. Notez qu’idéalement, on va multiplier les stratégies et diversifier sur une assurance-vie en gestion libre et une autre en gestion pilotée, pour répondre à des objectifs et des projets différents.

Les meilleures assurances-vie

Le marché est capable du meilleur comme du pire. Il faut être très sélectif avant de commencer à placer sur du long terme et ne pas hésiter à être infidèle : votre conseiller habituel ne pourra pas rivaliser avec les meilleures assurances-vie du marché. Découvrez donc notre classement des meilleures assurances-vie.

Note de Nicolas : ce sont des assurances-vie multisupport, c’est à dire que vous aurez le choix d’investir sur des fonds euros et des unités de compte. Donc vous pouvez toujours investir en 100 % fonds euro comme sur une assurance-vie monosupport, mais au moins vous avez le choix d’investir aussi en unités de compte quand vous voulez !

Nos assurances-vie préférées

Ouvertes il y a quelques années, nos assurances-vie préférées en 2025 ont passé le filtre de sélection en réunissant toutes les qualités énumérées supra :

- Linxea Spirit 2 (assureur Crédit agricole Spirica).

- Lucya Cardif (assureur BNP Paribas Cardif).

- Evolution Vie d’Assurancevie.com (assureur Aviva Abeille Assurances).

- Linxea Avenir 2 (assureur Crédit Mutuel Suravenir).

- Placement-direct Vie ex Darjeeling (assureur Swisslife).

- Yomoni Vie, Nalo Patrimoine, Ramify et Goodvie en gestion pilotée (assureurs Crédit Mutuel Suravenir et Generali).

💡Aucun espoir d’avoir une aussi bonne assurance-vie en passant directement par votre agence Crédit Mutuel, BNP, Crédit Agricole, ou Generali. Vous devrez ouvrir auprès de courtiers en ligne comme Linxea, Assurancevie.com, Placement-direct, Nalo ou Yomoni pour obtenir les meilleurs contrats d’assurance-vie avec les meilleurs rendements.

Rassurez-vous : votre argent est chez l’assureur traditionnel, le courtier n’est que l’intermédiaire. Et puis ces courtiers en ligne sont très accessibles et peuvent également vous accompagner pour définir votre allocation. Mention très bien pour Linxea sur ce point, toujours très accessible et réactif par téléphone ou mail.

Note de Nicolas : des contrats très proches sont distribués par d’autres courtiers, chez Mes Placements par exemple. Ils sont également dignes d’intérêt mais feraient doublon dans le comparatif avec les contrats Linxea, alors que nous préférons le service client et l’interface Linxea. Nous sommes nous-mêmes clients depuis plus de 14 ans et nous avons d’excellents retours des lecteurs.

Le comparatif des meilleures assurances-vie

Voici notre podium des 3 meilleures assurances-vie du marché, qui ont en plus le mérite d’être chez 3 grands assureurs différents (idéal pour diversifier). À titre de comparaison, nous affichons aussi un contrat lambda, qui représente la norme de ce qui se fait en banque traditionnelle.

| Contrat d'assurance-vie | LINXEA Spirit 2 | Lucya Cardif | Evolution Vie | Assurance vie lambda (pour comparaison) |

|---|---|---|---|---|

| Assureur |  CRÉDIT AGRICOLE Spirica |

BNP Paribas Cardif |

ABEILLE (anciennement AVIVA) |

X |

| Frais sur versement | 0 % | 0 % | 0 % | 3 % |

| Ticket d'entrée (Minimum à verser à l’ouverture, versements libres ensuite) | 500 € | 500 € | 500 € | 200 € |

| Fonds euros | - Fonds Euro Objectif Climat (garanti à 98 %) - Fonds euro Nouvelle Génération (garanti à 98 %) |

- Fonds Euro Général (garanti à 100 %) - Fonds Euro Private Strategies (garanti à 97 % et nécessite d'investir le double en unités de compte) |

Abeille Actif Garanti (garanti à 100 %) | X |

| Performance fonds euros 2024 (nette de frais de gestion) |

- Objectif Climat : 3,31 % - Fonds euro NG : 3,13 % |

- Fonds Euro Général : 2,75 % (et jusqu'à +1,10 % de bonus en 2025 et 2026 donc proche de 4 %) - Fonds Euro Private Strategies : 3 % |

De 2,51 % à 4,91 % (selon part investie en unités de compte) |

2 % |

| Nombre d'unités de compte (UC) | 650 UC Dont 38 trackers et 31 SCPI et 111 titres vifs |

2300 UC Dont 50 trackers (ETF) et 20 SCPI / SCI / OPCI et 1000 titres vifs |

110 UC Dont 5 SCI / OPCI |

50 UC |

| Performance moyenne 2024 immobilier (SCPI, SCI, OPCI) en assurance vie |

5,70 % (loyers SCPI reversés à 100 %) | 5,70 % (loyers SCPI reversés à 100 %) | 2,25 % (moyenne des 5 SCI et OPCI du contrat) | Pas de fonds immobiliers |

| Frais de gestion en unité de compte |

0,50 % | 0,50 % | 0,60 % | 1 % |

| Frais d'arbitrage | 0 % | 0 % | 0 % | 0,50 % |

| Modes de gestion | Gestion libre et/ou gestion pilotée |

Gestion libre et/ou gestion pilotée (possibilité de combiner les 2) |

Gestion libre ou gestion pilotée |

Gestion libre |

| On aime particulièrement | - Possibilité de combiner gestion libre et gestion pilotée - Fonds euro NG taillé pour le long terme - immobilier SCPI avec 100 % des loyers - Frais de gestion sur UC très bas - Trackers, titres vifs, ISR (investissement socialement responsable) |

- Le bonus sur fonds euro - Grand choix de trackers - Frais de gestion sur UC très bas - Possibilité de combiner gestion libre et gestion pilotée |

- 100 % fonds euro possible - bonus de rendement si investissement en UC - immobilier SCI |

|

| Classement comparatif |

Linxea Spirit 2 est la meilleure assurance vie "tout-terrain" selon nous |

Lucya Cardif est l'assurance vie idéale pour investir en fonds euros, trackers (ETF), ou titres vifs |

Evolution Vie est l'assurance vie idéale pour le fonds euro et l'immobilier SCI |

|

| ➡️ Souscrivez en ligne à LINXEA Spirit 2. Jusqu'à 50 € de prime ! | ➡️ Souscrivez en ligne à LUCYA Cardif : jusqu'à 150 € de prime ! | ➡️ Souscrivez en ligne à EVOLUTION Vie. Jusqu'à 150 € de prime ! |

🔎 À notre avis, ce sont clairement les 3 meilleures assurances vie du marché. Elles cochent toutes les cases :

- 0 frais sur versement et 0 frais d’arbitrage,

- fonds euro avec un bon historique de rendement,

- bon choix d’unités de compte (avec faibles frais de gestion),

- la gestion en ligne,

- les services clients très efficaces et disponibles,

- le choix entre gestion libre ou pilotée.

➡️ Bref, de quoi bien faire travailler son argent, que l’on préfère la sécurité du fonds euro, ou le dynamisme des fonds immobiliers et actions.

Quelle assurance vie choisir ?

Le match est serré pour la 1ère position, nous mettons 2 contrats à égalité :

1️⃣ Linxea Spirit 2 est le meilleur contrat d’assurance-vie “tout-terrain” pour diversifier en fonds euro, actions et immobilier, au choix. En pratique, on accède à une large offre d’unités de compte si l’on souhaite diversifier en actions (tracker ETF World qui a eu une performance de +85 % sur 5 ans), en immobilier (SCPI avec 100 % des loyers reversés), ou autres fonds d’investissement.

👉 Vous voulez en savoir plus sur Linxea, ce courtier créé en 2001 ? Lisez notre avis sur Linxea. Et vous pouvez voir l’offre en cours ou souscrire en ligne en cliquant ici.

Seul point qui pourrait refroidir certains épargnants (et en attirer d’autres) : les deux fonds euros de l’assurance vie Linxea Spirit 2 présentent une garantie partielle en capital (98 %). Pourquoi pas 100 % ? Car l’assureur Spirica a souhaité dynamiser son fonds euro (avec une part en immobilier et en actions) pour viser un meilleur rendement sur le long terme. Autre point intéressant : le fonds euro Objectif Climat est le seul fonds euro du marché dédié à la lutte contre le réchauffement climatique.

2️⃣ Les épargnants préférant un fonds euro traditionnel garanti à 100 % pourront privilégier le contrat Lucya Cardif. Cette assurance vie se distingue par ses 2 fonds euros, ses supports immobiliers (notamment ses SCI sans frais d’achat !) et une énorme gamme d’ETF et d’actions individuelles qui combleront les épargnants les plus exigeants.

En pratique, on peut obtenir un bonus de rendement du fonds euro de +1,10 % en 2025 et 2026, sous condition d’investissement en unité de compte (tout en pouvant épargner aussi en 100 % fonds euro). Vu le rendement du fonds euro en 2024 (2,75 % net) et la hausse des taux, on peut espérer un rendement du fonds euro proche de 4 % en 2025 et 2026.

On dirait que l’assureur BNP Paribas Cardif a utilisé notre cahier des charges pour construire la meilleure assurance vie possible !

👉 Ce contrat est distribué en exclusivité par Assurancevie.com (courtier expérimenté exerçant depuis 2004). Lisez notre avis sur Lucya Cardif. Et vous pouvez voir l’offre en cours ou souscrire en ligne en cliquant ici.

3️⃣ En 3ème position, Evolution Vie ne donne pas accès à des trackers (ETF). En revanche, il donne accès à des SCI intéressantes pour les épargnants qui souhaitent investir en immobilier sans frais d’achat. De plus, il y a un bonus de rendement du fonds euro jusqu’à +2,40 % (de quoi viser 5 % de rendement en 2025 et 2026 !) pour les versements réalisés avant le 19/12/2025.

👉 Lisez notre avis sur Evolution Vie d’Assurancevie.com. Et vous pouvez voir l’offre en cours ou souscrire en ligne en cliquant ici.

Avis de Nicolas : vous avez du mal à vous décider ? Nous avons rédigé un comparatif pour aiguiller les épargnants selon leur profil et objectif (sécurité, immobilier, bourse, expatrié, etc.). Selon nous (et c’est ce que je fais à titre personnel depuis 2009), le mieux est de diversifier sur plusieurs assurances vie. Par exemple placer en fonds euro sur Lucya Cardif pour la partie sécurisée de notre patrimoine (+ éventuellement un fonds monétaire qui boostera la performance du fonds euro). Et investir sur Linxea Spirit 2 en ETF, SCPI en gestion libre, ou en gestion pilotée. Ainsi notre épargne alimente l’une ou l’autre assurance vie en fonction de nos projets, et on profite des 2 garanties de l’État à hauteur de 70 000 € par assureur. Nous vous invitons à découvrir leurs offres ici :

Les contrats au pied du podium des meilleures assurances-vie

Vous souhaitez davantage diversifier auprès d’autres assureurs ? Alors nous avons déniché 3 autres excellentes assurances-vie, qui permettent d’accéder à d’autres fonds euros et unités de compte :

- Linxea Avenir 2 (assureur Crédit Mutuel Suravenir).

- Placement-direct Vie ex Darjeeling (contrat assuré par Swisslife).

- Boursorama Vie (contrat assuré par Generali).

| Contrat assurance-vie | PLACEMENT-DIRECT Vie (Ex Darjeeling) |

LINXEA Avenir 2 | BOURSORAMA Vie |

|---|---|---|---|

| Assureur | SWISSLIFE | CRÉDIT MUTUEL Suravenir | GENERALI |

| Frais sur versement | 0 % | 0 % | 0 % |

| Ticket d'entrée | 500 € | 100 € | 300 € |

| Fonds euros | Actif général de SwissLife Assurance et Patrimoine | - Suravenir Opportunités 2 - Suravenir Rendement 2 |

- Euro Exclusif - Eurossima |

| Performance fonds euros 2024 (nette de frais de gestion) | De 1,90 % à 3,45 % (selon encours et part investie en unités de compte) |

2,50 % et 2,20 % | 3 % et 1,70 % |

| Nombre d'unités de compte | 1300 UC Dont 54 trackers et 13 SCPI |

600 UC Dont 81 trackers et 20 SCPI |

400 UC Dont 34 trackers |

| Frais de gestion en unité de compte | 0,50 % (mais 0,80 % sur les trackers et actions...c'est décevant) | 0,60 % | 0,75 % |

| Frais d'arbitrage | 0 % (mais 0,45 % sur les actions et 0,10 % sur les trackers) | 0 % | 0 % |

| Modes de gestion | Gestion libre ou gestion pilotée |

Gestion libre ou gestion pilotée |

Gestion libre ou gestion pilotée |

| Classement comparatif | |||

| Recevez la documentationPLACEMENT-DIRECT VIE | Recevez la documentationLINXEA AVENIR 2 | Recevez la documentation BOURSORAMA VIE | |

| ➡️Entre 500 € et 1 000 € offerts en fonction de la période : voyez l'offre en cours | ➡️ Souscrivez en ligne. Jusqu'à 250 € de prime ! | ➡️Souscrivez en ligne |

Avis de Nicolas : ces 3 assurances-vie sont les candidates idéales pour diversifier au-delà des 3 meilleures assurances-vie présentées avant. Nous expliquons plus loin dans l’article pourquoi il est important de diversifier les assureurs et les fonds euros. Linxea Avenir 2 (voir l’offre) est la plus accessible : on peut l’ouvrir avec 100 €. Nous avons un coup de coeur pour Placement-direct Vie (notre avis) qui présente de nombreuses qualités : grand choix d’unités de compte, rémunération du fonds euro proportionnelle aux unités de compte détenues, diversification chez l’assureur Swisslife. Toutefois, si vous souhaitez investir en ETF et actions ce contrat est décevant car 0,80 % de frais de gestion par an au lieu de 0,50 % (donc il vaut mieux choisir Linxea Spirit 2 ou Lucya Cardif vus plus haut).

Et pour investir plus de 125 000 € ? L’assurance vie luxembourgeoise !

Les “gros patrimoines” ont accès à l’assurance vie luxembourgeoise à partir de 125 000 € de versement initial. Il y a plusieurs avantages par rapport aux assurances vie françaises :

- l’épargnant est encore mieux protégé (pas de limite de 70 000 € de garantie), créancier de 1er rang, et bénéficie du triangle de sécurité luxembourgeois, pays encore et toujours noté AAA ;

- l’épargnant peut investir sur un panel d’unités de compte quasi illimité (titres individuels, ETF et fonds “clean share” à moindres frais) ;

- l’épargnant peut diversifier sur plusieurs devises (euro, dollar, franc suisse, etc.) ;

- les frais de gestion sont dégressifs selon le montant investi et peuvent chuter à moins de 0,25 % par an ;

- la fiscalité du pays de résidence s’applique, ce qui peut être très avantageux pour les expatriés ;

- l’épargnant peut solliciter un crédit Lombard, pour développer son patrimoine avec effet levier, ou pour vivre de son patrimoine sans payer d’impôt sur le revenu (puisque le crédit n’est pas un revenu).

➡️ Notre article pour tout savoir : l’assurance vie luxembourgeoise.

Avis de Nicolas : l’assurance vie luxembourgeoise est très intéressante pour les épargnants aisés. Mais comme toujours, à condition de choisir un bon contrat, avec de faibles frais et des conseillers facilement joignables et compétents pour construire une bonne allocation patrimoniale. Nous en avons fait notre expertise, vous pouvez solliciter notre cabinet de conseil indépendant : Prosper Conseil.

Les meilleurs fonds euros (capital garanti)

Dans votre assurance-vie, vous avez à disposition 1 ou 2 fonds euros. Ce sont les supports privilégiés pour la sécurité : le capital investi en fonds euros est garanti (brut ou net de frais de gestion). C’est le principe même du fonds euro, y compris pour les fonds euros dynamiques boostés aux actions et/ou à l’immobilier.

Historiquement, nous avons des fonds euros avec de bien meilleurs rendements que d’autres, durablement. Donc ce sont ces fonds euros et donc ces contrats d’assurance-vie que l’on va privilégier quand le critère fonds euro est important pour soi.

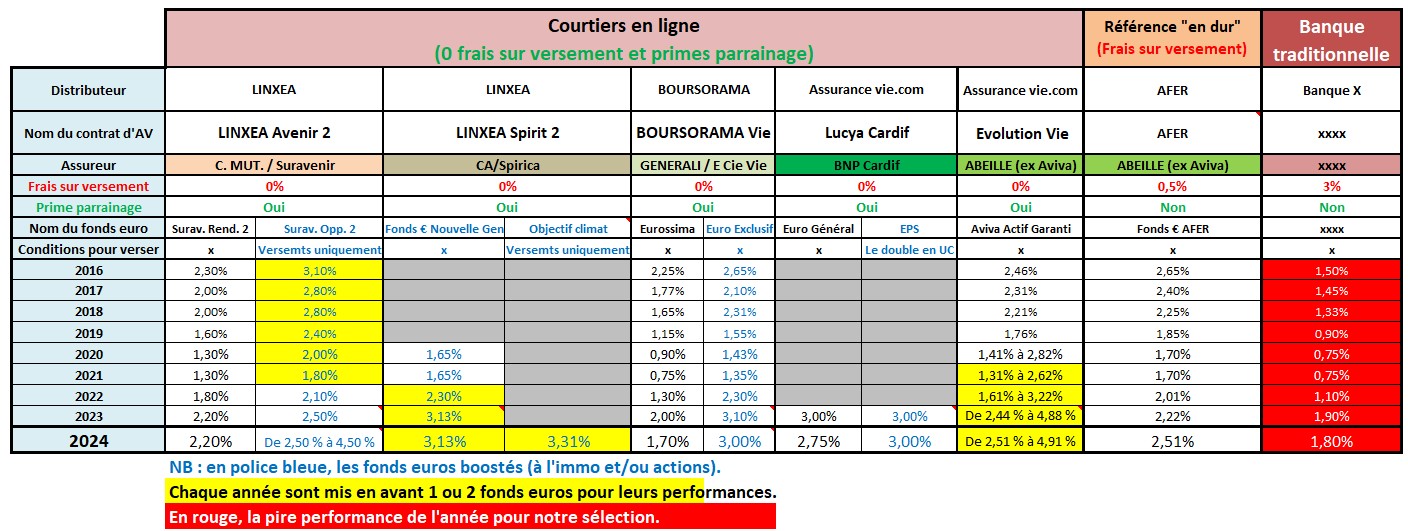

Les performances des meilleurs fonds euros plus en détail

Nous présentons dans ce tableau l’historique des meilleurs fonds euros du marché. Ainsi, vous verrez dans quel contrat d’assurance-vie ils sont disponibles.

🔎 On constate la domination des courtiers en ligne au niveau des performances des fonds euros, sans compter l’absence de frais sur versement sur leurs contrats. Notez qu’en bleu, nous faisons ressortir les fonds euros dynamiques. Ceux-ci sont souvent devant les fonds euros classiques.

💡 Les rendements des fonds euros sont toujours annoncés NETS de frais de gestion et en début d’année N+1. Ainsi on reçoit les intérêts des fonds euros en janvier N+1 (ou au prorata temporis si on sort avant) et ils porteront eux-mêmes intérêts (le fameux “effet cliquet”). Nous vous invitons à cliquer pour agrandir le tableau :

Le rendement 2024 des fonds euros est globalement en hausse !

Linxea Spirit 2 et Lucya Cardif au-dessus de la mêlée

Les meilleurs fonds euros rémunèrent toujours bien plus que les moins bons. Et avec la hausse de l’inflation depuis 2022, la rémunération repart à la hausse.

Force est de constater que les fonds euros des assurances-vie des grands réseaux bancaires (BNP, SG, La Banque Postale, LCL, CA, etc.) ne brillent pas. Au bilan, les mutuelles font mieux (MIF, AFER). Et les courtiers internet encore mieux à moindres frais (0 frais sur versement).

✅ En 2024, les fonds euros boostés des assurances-vie Linxea Spirit 2 (voir l’offre) et Lucya Cardif (voir l’offre) se distinguent encore. Ainsi, le fonds euro Objectif Climat de Linxea Spirit 2 a donné un rendement de 3,31 % ! Et ce, sans frais sur versement !

❌ Contre-exemple : le fonds euro du contrat de la banque XXX (on préfère ne pas la nommer…) rapporte 2 fois moins et prélève pourtant 3 % de frais sur chaque versement.

Note de Nicolas : pour aller plus loin, nous vous invitons à lire notre article sur les meilleurs fonds euros. Certains assureurs imposent de verser en unités de compte pour accéder aux meilleurs fonds euros. En pratique, vous verrez comment verser sur les fonds euros dynamiques qui présentent des contraintes de versement en unités de compte (et nous expliquons la composition des différents types de fonds euros). Notez que ce ne sont que des contraintes portant uniquement sur les versements, donc il est possible d’arbitrer ensuite gratuitement pour revenir en 100 % fonds euro.

Lucya Cardif pour un fonds euro avec bonus de rendement si investissement en unités de compte

L’assurance vie Lucya Cardif permet de verser directement en 100 % fonds euro. Sans contrainte de versement en unités de compte. Parfait pour les épargnants qui veulent un contrat en 100 % fonds euro pour l’épargne sécurisée. Avec un fonds euro rémunéré à 2,75 % en 2024.

Toutefois, si on décide d’investir en partie en unités de compte (immobilier, ETF, ou fonds monétaire par exemple), on profite d’un bonus de rendement du fonds euro. Ainsi, ce fonds euro peut avoir un bonus de rendement de +1,10 % en 2025 et 2026 et approcher les 4 % de rendement ! Notre avis sur Lucya Cardif (avec toutes les explications sur le bonus).

Plusieurs assurances-vie pour diversifier et cumuler les avantages

Rien ne vous empêche d’ouvrir plusieurs assurances vie. C’est même vivement recommandé ! Nous vous expliquons ici les 4 raisons de diversifier les assurances-vie, pour des motifs juridiques, financiers et fiscaux.

Diversifier les contrats d’assurance-vie en raison des 70 000 € garantis par assureur

En effet, l’État garantit vos encours à hauteur de 70 000 € par assureur. Cette somme peut vous sembler énorme aujourd’hui, mais elle est finalement très accessible au cours d’une vie d’épargnant de la “classe moyenne”.

Donc essayez d’anticiper et de diversifier chez plusieurs assureurs pour gagner en sérénité. Par exemple, en ouvrant 4 contrats d’assurance vie de 4 assureurs différents, on bénéficie de 280 000 € de garanties de l’État. Ainsi, nos 4 contrats préférés sont assurés par 4 compagnies d’assurance différentes :

- Crédit Agricole Spirica pour Linxea Spirit 2,

- BNP Paribas Cardif pour Lucya Cardif,

- Aviva Abeille Assurances pour Evolution Vie,

- Crédit Mutuel Suravenir pour le contrat Linxea Avenir 2, etc.

Se donner le meilleur choix des fonds euros et unités de compte et cumuler les avantages de chaque assurance-vie

Les meilleurs contrats d’assurance-vie ont chacun leurs points forts. Quel contrat d’assurance-vie choisir selon vos objectifs (sécurité, immobilier, bourse, etc.) ?

Par exemple, vous pouvez ouvrir plusieurs assurances-vie pour cumuler les avantages :

- Lucya Cardif pour son choix de trackers (ETF) et son fonds euro performant ;

- Linxea Spirit 2 pour investir en private equity et/ou en immobilier grâce à son excellent choix de SCPI (la “pierre-papier”) reversant 100 % des loyers ;

- Evolution Vie d’Assurancevie.com pour verser en 100 % fonds euro ou pour diversifier avec les SCI ;

- Yomoni Vie et/ou Nalo Patrimoine pour leur gestion pilotée. Idéalement en gestion pilotée (aussi appelée “sous mandat”), on va diversifier chez 2 gestionnaires différents.

- Etc.

Avoir le choix de faire ses versements sur la meilleure assurance-vie dans plusieurs années

Notre classement vaut aujourd’hui et il est constamment mis à jour. Ceci dit, même si ce sont les meilleurs contrats d’assurance-vie depuis quelques années, nous ne sommes jamais à l’abri d’une contre-performance : fonds euro qui devient décevant, retrait d’unités de compte par l’assureur, gestion pilotée qui a un coup de mou suite à un changement de gestionnaire, etc. Le champion d’aujourd’hui ne sera pas forcément le champion de demain !

💡Alors mieux vaut diversifier pour être sûr d’avoir toujours un bon contrat disponible pour vos futurs versements. En effet, on a des décennies d’épargne devant nous.

Désigner des bénéficiaires différents

Lorsque vous ouvrez une assurance-vie, vous devez désigner un bénéficiaire du capital transmis en cas de décès. Sachez que l’assurance-vie est réputée hors succession et vous pouvez transmettre 152 500 € par bénéficiaire sans droits de succession (+30 500 € pour les versements après 70 ans). C’est un autre grand avantage de l’assurance-vie.

💡Ainsi, en diversifiant sur plusieurs assurances-vie, vous pouvez facilement désigner des bénéficiaires différents (enfant, conjoint, nièce, ami, etc.) Sinon, par défaut, la clause du bénéficiaire de l’assurance vie est : “Mon conjoint ou partenaire de PACS, à défaut mes enfants nés ou à naître, vivants ou représentés, par parts égales entre eux, à défaut mes héritiers“.

Avis de Nicolas : j’ai ouvert toutes les assurances-vie citées dans cet article pour diversifier. Je reconnais que c’est un peu extrême (j’aime comparer !) et que diversifier sur les 2 ou 3 meilleures assurances-vie est suffisant pour une bonne partie de la population. On peut commencer par Linxea Avenir 2, contrat “tout terrain” (fonds euro, ETF, SCPI, etc.), le plus accessible avec 100 € de versement à l’ouverture et facile à ouvrir.

Fonds à privilégier pour aller chercher de la performance

L’épargne classique du Français en livret A et LDD n’est plus rentable face à l’inflation. Et le Plan épargne logement (PEL) n’est guère mieux. Pour mieux rémunérer leur épargne, les Français doivent choisir de bonnes assurances-vie et investir sur de bons fonds euros (pour la sécurité du capital). Et s’ils veulent encore mieux rémunérer leur épargne, les Français doivent vaincre leur frilosité et diversifier par ailleurs.

💡Ainsi, l’épargnant qui veut encore mieux rémunérer son épargne à long terme doit se faire violence et investir autrement qu’en 100 % fonds euro. Selon son objectif d’allocation patrimoniale, il peut par exemple investir en partie :

- en actions (idéalement des trackers en PEA ou en assurance-vie en gestion pilotée, par souci de simplicité, efficacité et diversification) ;

- en immobilier (des SCPI en direct via emprunt, ou en assurance-vie via épargne, également par souci de simplicité, efficacité et diversification).

Ce sont des classes d’actif par nature plus volatiles (donc présentant un risque de perte en capital), mais qui offrent historiquement de meilleurs rendements à long terme que l’investissement 100 % fonds euro. “No pain, no gain”.

➡️ En assurance-vie, si on investit sur du long terme et que l’on souhaite doper son rendement, il faudra donc dynamiser son investissement avec des unités de compte (actions, immobilier, etc.). En pratique en assurance vie, on peut panacher fonds euros + fonds actions (ETF et trackers) + “pierre-papier” SCPI / SCI / OPCI.

Comment ? C’est possible avec les unités de compte en gestion libre si on est autonome (sur nos assurances vie préférées citées plus haut). Et/ou en gestion pilotée si on préfère déléguer, conformément à notre profil investisseur et à notre horizon de placement. Ainsi, les courtiers en assurance vie proposent une allocation adaptée au profil de l’épargnant.

📢 Et pour insister une dernière fois : dans tous les cas, que vous optiez pour la sécurité en 100 % fonds euros ou pour la dynamisation, choisissez un bon contrat et sans frais sur versement. Car il n’est pas raisonnable que des établissements facturent encore 2-3-4 voire 5 % de frais sur versement, sans que ce ne soit justifié par de meilleurs fonds ni de meilleurs services.

Une bonne assurance-vie, ce n’est pas qu’un fonds euros, c’est aussi un bon choix d’unités de compte (UC) pour dynamiser votre épargne si vous ne voulez pas vous contenter du 100 % fonds euro. Et cela tombe bien, les meilleures assurances-vie mentionnées ci-dessus offrent également un bon choix d’unités de compte et des gestions pilotées performantes. Par ailleurs, pour aller plus loin, nous vous invitons à lire notre guide pour choisir la bonne assurance-vie selon son profil épargnant et ses objectifs (sécurité, immobilier, bourse, etc.).

Note de Nicolas : posez-vous les bonnes questions : avez-vous une assurance-vie ? Laquelle ? En êtes-vous satisfait ? Maintenant que vous connaissez les critères pour évaluer une assurance-vie, est-ce une bonne assurance-vie ? N’oubliez pas : on peut détenir plusieurs assurances-vie et plus on ouvre tôt, mieux c’est pour profiter des avantages fiscaux ! Le meilleur moment pour planter un arbre était il y a 20 ans, le deuxième meilleur moment est maintenant (proverbe Chinois).

Questions fréquentes sur l’assurance vie

Toutes les assurances vie partagent plusieurs caractéristiques légales : enveloppe sans plafond, possibilité de placer sur plusieurs supports d’investissement (fonds euros sécurisés et unités de compte), et une fiscalité attrayante lors des retraits d’argent et à la transmission. Mais commercialement, le marché des assurances vie est hétérogène et tous les contrats ne se valent pas. Les meilleures assurances vie s’illustrent par leurs frais bas (sans frais sur versement), un fonds euro bien rémunéré, une belle offre d’unités de compte (en nombre et en qualité), le choix entre gestion libre et gestion pilotée et la souplesse de gestion. Ce sont les caractéristiques à rechercher pour ouvrir les meilleurs contrats d’assurance vie et bien rémunérer son épargne.

Il y a plusieurs profils d’épargnant et un même épargnant peut avoir plusieurs objectifs. Ainsi, on peut comparer les meilleures assurances vie en fonction de ses objectifs :

– Sécurité : investissement en 100 % fonds euro possible, sur un bon fonds euro ;

– Immobilier : contrat avec un bon choix de SCPI / OPCI / SCI parmi les unités de compte, 100 % des loyers reversés et de faibles frais de gestion ;

– Investissement en bourse : contrat avec une bonne gestion pilotée si on veut déléguer. Si on préfère être autonome, il faut une bonne sélection d’unités de compte (dont des trackers), des options de gestion et des arbitrages gratuits.

– Polyvalent : un contrat “tout terrain” qui réunit toutes les qualités et permet de diversifier les investissements et de changer de stratégie en souplesse.

Notez qu’il est possible de diversifier son épargne sur plusieurs contrats d’assurance vie en ayant plusieurs objectifs et stratégies.

La bonne performance d’une assurance vie commence dès l’origine par de faibles frais de gestion et sans frais sur versement. Car il ne faut pas partir avec un handicap. Au niveau des frais de gestion des unités de compte, les meilleurs contrats d’assurance vie proposent des frais de gestion inférieurs ou égaux à 0,60 % par an. Et sans frais d’arbitrage entre supports (fonds euros et unités de compte). Cet excellent positionnement tarifaire est proposé par certains courtiers spécialisés en assurance vie, essentiellement des acteurs en ligne.

Les assurances vie multisupport proposent une sélection d’unités de compte. Les meilleures assurances vie sont en architecture ouverte et proposent ainsi un grand nombre d’unités de compte (plusieurs centaines) de plusieurs sociétés de gestion différentes. En pratique sur les bons contrats, les investisseurs ont le choix entre des fonds réputés et il y en a pour tous les goûts : fonds actions et obligations gérés activement, fonds indiciels (trackers), immobilier “pierre papier” (SCPI et SCI notamment), titres vifs, private equity, etc. Et ce avec des frais de gestion annuels inférieurs ou égaux à 0,60 % par an. Les investisseurs souhaitant investir en unités de compte doivent être particulièrement attentifs à l’offre disponible dans leur contrat d’assurance vie.

156 commentaires sur “Les meilleures assurances-vie – Comparatif 2025”

Bonjour,

Je m’étais laissée convaincre par un courtier. Une AV 4.9% frais d’entrée, 1.1% frais de gestion +2% frais de gestion UC. Sur 5 ans, +13%, soit 2.5%/an. La plus-value est de 2000 euros. Ai-je intérêt à attendre encore 3 ans avant de le fermer ?

Un grand merci pour ce site particulièrement clair et intéressant !

Bonjour Martin,

Il vaut mieux arrêter le “massacre”.

Car il vaut mieux une assurance vie rentable (même si elle a moins de 8 ans), qu’une vieille assurance vie non rentable.

Votre épargne pourra bien mieux travailler.

Bonjour

J’ai souscris une assurance vie récemment dans une banque avec des frais de 1 %

En lisant votre article est il possible de se rétracter ?

En vous remerciant

Bonjour Lena,

Vous voulez dire des frais sur versement de 1 % je suppose (en plus des frais de gestion annuels, des frais d’arbitrage, etc.).

Vous avez 30 jours pour dénoncer le contrat.

Dans tous les cas, si les 30 jours sont passés, vous pouvez toujours faire un rachat total pour fermer cette assurance vie pour récupérer l’argent et mieux le faire travailler ailleurs (il vaut mieux faire le deuil de l’argent perdu pour mieux avancer).

Et au pire, stoppez l’hémorragie, ne versez plus dessus, et placez à partir de maintenant sur une bonne assurance vie (voyez les contrats mentionnés dans notre article).

Bonjour,

N’ayant pas d’enfants et mon frère n’ayant pas d’enfants non plus, est-il pertinent de prendre une assurance vie ?

Vous dites que l’État garantit les encours à hauteur de 70 000 € par assureur et j’ai lu sur une plaquette du Fonds de Garantie des Dépôts et de Résolution (FGDR) que les produits tels que les contrats d’assurance-vie, contrats de capitalisation souscrits auprès d’une compagnie d’assurance ne sont pas couverts. Pouvez-vous m’expliquer la différence svp ?

Merci.

Bonjour,

Les assurances vie ne sont pas couvertes par le FGDR mais par le FGAP (fonds de garantie des assurances de personnes).

Explications : la protection des dépôts.

L’assurance vie est utile même quand on n’a pas d’enfant, car l’intérêt est aussi et surtout d’épargner pour vous même, pour vos projets. Vous faites travailler votre argent et vous le récupérez quand vous voulez (achat maison, voyage, retraite…).

Et en bonus, pour la transmission, c’est intéressant quand on n’a pas d’enfant car on peut transmettre à qui on veut jusqu’à 152 500 € par personne même hors famille (voisin, ami, association, cousin éloigné…) en exonération de droits de succession au lieu d’être taxé à 60 % !

Bonjour,

Ce site est vraiment passionnant et complet ! Merci pour toutes ces informations. A 33 ans je souhaite souscrire un contrat d’assurance vie (ou plusieurs pour les 70 000. € garantis par assureur).

Question : vaut-il mieux ouvrir 2 assurances vie avec pour l’une 100% en fond euros et l’autre en gestion pilotée avec un profil plus dynamique pour plus de perf (en allouant par exemple 60% de mon épargne sur le 100% fond euros et 40% sur l’autre)

Ou 1 seul contrat avec une partie en fond euros et une partie en UC ?

Merci pour votre aide

Bonjour Julien,

Ouvrir plusieurs assurances vie a plusieurs avantages : diversifier les assureurs (comme vous le mentionnez) et accéder à un choix plus large de fonds (certains fonds sont disponibles sur Lucya Cardif et non sur Linxea Spirit 2, et inversement).

En termes d’allocation, il n’y a pas de règles. Les différents contrats peuvent être diversifiés sur plusieurs types de fonds. Ou bien l’épargnant peut faire le choix de dédier chaque contrat à des projets/fonds spécifiques. L’épargnant est libre.

Bonjour,

Tout d’abord bravo pour le site !

Avec un apport de plusieurs centaines de milliers d’euros, quels sont les types de frais ou de bonification que l’on peut envisager de négocier auprès des compagnies, et dans quelles limites ?

Merci

Bonjour et merci 🙂

Sur les meilleures assurances vie les frais sur versement sont déjà à 0.

Et on ne peut pas négocier les frais de gestion annuels, aucune flexibilité là-dessus en France.

En revanche, sur l’assurance vie luxembourgeoise (accessible à partir de 250 000 € d’investissement) il y a plus de flexibilité.

Ainsi, dans notre cabinet Prosper Conseil, à partir de 250 000 € d’investissement nous proposons 0,50 % par an et cela peu chuter sous 0,25 % par an pour les plus gros encours !

Cf notre article sur l’assurance vie luxembourgeoise (autres avantages : choix d’unités de compte sans limite, le capital est garanti même au-delà de 70 000 €, statut de créancier de premier rang, etc.)

Bonjour,

Est-il possible d’investir dans un PER (ou plusieurs PER) à la déductibilité fiscale maximale (10%) et d’investir quand même dans plusieurs Assurances de Vie pour créer de la flexibilité au cas où vous voudriez partir en retraite anticipée et que le PER n’est pas encore débloqué ?

Merci

Bonjour Willem,

Oui bien sûr.

Pour les personnes imposées à partir de la TMI 30 % on recommande justement le plan d’épargne retraite (PER) pour défiscaliser à hauteur de 10 % max des revenus, en complément de l’épargne sur assurance vie.

Cf notre article : les meilleurs PER du marché.

Et bien sûr la base pour tout le monde : l’assurance vie.

(Le PER étant juste en complément pour les contribuables en TMI 30 % et plus, pour défiscaliser les versements, en sachant que le PER est bloqué jusqu’à la retraite alors que l’assurance vie est plus souple pour sortir quand on veut).

Pour résumer :

– foyer peu imposé (TMI 0 % ou 11 %) : épargne sur 2 ou 3 assurances vie.

– foyer fortement imposé (TMI 30 % et plus) : épargne sur 2 ou 3 assurances vie + le PER en complément pour défiscaliser les versements.

Bonjour,

Je débute dans la diversification de mes produits d’épargne et je suis donc bien loin d’avoir des sommes conséquentes à investir malgré un âge un peu avancé déjà. J’aimerais donc savoir si, avec 2 assurances vie actuelles mal choisies et très peu rentables d’environ 5000€, il serait pertinent de partir sur le trio de tête des assurances vie citées dans votre article.

Merci pour votre aide et vos précieux conseils

Bonjour,

Nous avons tous commencé avec peu d’épargne, le principal est de se mettre sur les bons rails 🙂

Si vous ouvrez les 2 meilleures assurances vie dans le podium, ce sera déjà un très bon début !

(Et vous pouvez arrêter d’épargner sur vos 2 contrats actuels peu rentables et que j’imagine trop chargés en frais.)

bonjour,

J’envisage d’investir sur 2 ou 3 contrats d’assurances Linxea spirit 2 et Evolution vie et Linxea Avenir 2. Mon souhait est aussi d’effectuer des rachats partiels afin d’obtenir des revenus complémentaires pour ma retraite. Peuvent-ils s’effectuer sur ses 3 contrats ? Dans quels délais ? quelles sont les contraintes ?

Bonjour Martine,

Notre top 3 🙂

Oui bien entendu, moi-même je retire régulièrement de l’argent sur ces 3 assurances vie.

Pas de contrainte, ça se fait facilement en ligne en quelques clics.

Généralement, je reçois l’argent dans la semaine, au pire sous 2 semaines.

Bonsoir Nicolas pensez vous qu’avec une inflation galopante ces produits demeurent toujours compétitifs à terme surtout que ce n’est pas prêt de s’arrêter ?

Bonjour Karine,

L’assurance vie est encore plus intéressante maintenant, car :

– on profite d’un excellent cadre fiscal (l’assurance vie est une niche fiscale capitalisante) ;

– qui permet de diversifier son patrimoine pour investir en actions (trackers) et immobilier (SCPI), historiquement des actifs qui performent bien en période d’inflation.

C’est ce que l’on explique ici : https://avenuedesinvestisseurs.fr/av-assurance-vie/les-meilleures-assurances-vie/#performance-assurance-vie

Bonjour,

j’ai un contrat d’assurance vie à la Gmf , je m’aperçois que les frais de gestion sont élevés .

Le comparatif préconise la souscription d’assurance vie auprès du crédit mutuel ou du crédit agricole .

pour quitter la Gmf , dois-je attendre la date d’échéance , ou demander le retrait des fonds pour les transférer , je suppose que cette opération à un cout . Que faut-il faire pour essayer de faire fructifier au mieux l’épargne .

je vous remercie.

Bonjour Martine,

Sur votre contrat GMF, non seulement les frais de gestion annuels sont élevés, mais aussi il y a des frais sur versement, et les fonds sont médiocres.

Pas de quoi faire fructifier convenablement son épargne.

Dans notre article (et c’est l’objet de tout notre site !) on explique comment bien faire travailler son argent : cela passe par la sélection des bons produits d’épargne à moindres frais et avec les meilleurs fonds.

Non on ne dit pas de souscrire auprès du Crédit Mutuel et du Crédit Agricole, vous ne trouverez pas ces bons contrats d’assurance vie en agence.

On explique au contraire qu’il faut souscrire en ligne auprès de courtiers spécialisés comme Linxea, cf la dernière ligne du tableau pour ouvrir : https://avenuedesinvestisseurs.fr/av-assurance-vie/les-meilleures-assurances-vie/#menu2

Il ne faut pas confondre le courtier qui distribue le produit et conseille (comme Linxea, c’est l’intermédiaire qui distribue les contrats assurés par Crédit Mutuel et CA), et l’assureur chez qui sont déposés les fonds (effectivement on retrouve le Crédit Mutuel Suravenir et Crédit Agricole Spirica, ce sont les assureurs, on ne parle pas des agences bancaires).

Bref on ouvre auprès du courtier spécialisé, on donne les noms des assureurs derrière seulement pour info.

Les assureurs distribuent les assurances vie par différents canaux :

– les agences bancaires que tout le monde connait (avec très généralement de mauvais contrats plein de frais donc notre épargne fait du surplace) ;

– les courtiers spécialisés (connus seulement des épargnants avisés et que l’on met en avant ici car beaucoup moins de frais et meilleurs fonds, donc de quoi bien faire travailler son épargne).

On quitte une assurance vie quand on veut, par rachat total. Mais rien n’empêche d’avoir plusieurs assurances vie, le temps de faire le tri et de quitter les mauvaises (par rachats partiels progressifs, ou en un seul rachat total).

Dans tous les cas il faut stopper l’hémorragie et arrêter de verser sur les mauvaises assurances vie (qui en plus prélèvent des frais sur versement).

Quand on sort d’une assurance vie, la fiscalité s’applique sur la plus-value : https://avenuedesinvestisseurs.fr/av-assurance-vie/#menu3

Mais il vaut mieux repartir sur de bonnes bases.

Bonjour Nicolas j’apprends en effet que darjeeling change son contrat et ses frais sur les etf comme vous dites c’est décevant et pas compétitif par rapport aux autres savez vous si ça s’applique à l’ancien contrat ou à leur nouveau?

Bonjour Karine,

Les clients qui ont déjà souscrit au contrat Darjeeling conservent leur contrat avec ses caractéristiques (0,60 % de frais de gestion sur les trackers).

Mais les nouveaux clients vont souscrire au contrat Placement-direct Vie, successeur de Darjeeling, avec 0,80 % de frais de gestion sur les trackers et les actions (mais 0,50 % sur les autres UC).

On en parle ici dans le dernier commentaire : https://avenuedesinvestisseurs.fr/darjeeling-placement-direct-avis-assurance-vie/

Bonjour Nicolas,

Une mine d or votre site ! En pleine réflexion sur la stratégie d optimisation successorale grand-parent / enfant / petit-enfant et en parallèle avec la recherche de bons placements financiers, j ai été éclairé grâce à vos exemples et comparaisons. BRAVO pour la qualité de vos articles ! Quand c est bien on ne le dit jamais assez ! Et Merci !

Bonjour,

J’ai un contrat d’assurance vie à la Banque Postale que j’ai envie d’arrêter (frais trop importants).

Que dois-je faire pour le transférer vers LINXEA SPIRIT 2 ou LINXEA AVENIR ?

Merci pour votre réponse.

Bonjour,

Vous ne pourrez pas transférer votre contrat d’assurance vie.

Mais vous êtes libre d’arrêter de verser sur votre mauvaise assurance vie. (Il faut stopper l’hémorragie, surtout qu’il y a des frais sur versement sur les mauvais contrats).

Et de commencer à épargner sur de meilleures assurances vie.

Je rappelle que l’on peut détenir plusieurs contrats d’assurance vie.

Bonjour,

Pour chacune des assurances vie on ne connait pas les frais sur rachat, pourriez vous s’il vous plaît les communiquer?

Merci

Bonjour Olivier,

Il n’y a aucun frais de rachat (sortie par rachat partiel ou total) sur ces contrats d’assurance vie, heureusement !

Bonjour, attention sur Linxea Zen il n’est pas possible de faire comme pour Avenir et Spirit à savoir réarbitrer en 100% fonds euro après le versement de 50% en UC.

Merci pour l’information Ben.

Intéressant de savoir que l’assureur Apicil (pour Linxea Zen) est moins souple que les autres. Pour Linxea Avenir et Linxea Spirit 2 on peut toujours effectivement atteindre les 100 % fonds euro en arbitrant.

Bravo ! Comme je pratique avec attention les assurances vie depuis quelques années, je n’ai rien appris de vraiment nouveau mais c’est une synthèse bien complète, où je n’ai pas trouvé d’erreurs _ et sans fautes de langue !! _ Bravo !!

Bonjour,

J’aurai une question : si je souscris une assurance-vie Avenir chez Linxea par exemple, est ce que l’interface où je gère mon assurance-vie sera dans l’intranet Crédit mutuel ou celui de Linxea ?

Merci d’avance pour votre réponse et félicitation pour votre site internet.

Bonjour Olivia,

Ni l’un ni l’autre 🙂

Pour gérer Linxea Avenir (versements, arbitrages, rachats…) on se connecte directement sur le site de l’assureur Crédit Mutuel Suravenir.

Le courtier Linxea est “seulement” l’intermédiaire qui distribue le contrat et conseille les clients.

Bonjour,

J’ai lu les différents articles liés à l’assurance-vie qui m’ont convaincu d’ouvrir à plus de 40 ans plusieurs assurance-vie, j’aurai une question naïve : si j’ouvre une AV Linxea Vie, une AV Linxea Avenir et une AV Linxea Spirit 2, comme l’assureur est différent, puis-je bénéficier d’une assurance de dépôt de 70K€ par AV ou cette assurance est-elle liée à LINXEA?

D’avance merci de votre retour et félicitation pour la clarté de vos explications!

Bien cordialement,

Cécile

Bonjour Cécile,

Ce sont 3 contrats d’assureurs différents chez le courtier Linxea.

Donc 3 garanties à 70k€ = 210 k€ au total.

(Linxea n’est que le conseiller, pas l’assureur…votre argent est chez les assureurs).

Avez-vous déjà travaillé avec des conseillers de gestions privés ? Ceux-ci donnent des contrats d’assurance-vie “premium” avec des frais de gestion allant de 1 à 2% mais qui sont rapidement épongés par un rendement dopé par des UC présents dans le monde comme Comgest Monde. Cela semble intéressant…

Bonjour Abel,

Si ce sont des contrats premium, alors les contrats présentés dans notre article sont ultra-premium.

Car ils donnent aussi accès aux meilleures UC comme Comgest Monde, sans compter les trackers World qui battent Comgest Monde. Et avec des frais bien moindre puisque 0 frais sur versement et moins de frais de gestion.

Merci pour votre réponse. Je suis heureux d’avoir dit non à ce conseiller en me basant sur les connaissances que j’ai acquise grâce à vos partages ainsi que mes expériences personnelles.

Bien à vous,

Que pensez-vous de l’offre d’assurance-vie de Corum ? Pas de fonds en Euros, uniquement des unités de compte maison (immobilier et obligations)

Bonjour Yves,

A notre avis, le contrat d’assurance vie Corum est peu intéressant. Car pas de diversification possible (seulement des SCPI Corum…qui présentent un profil de risque très risqué selon nous) et il faut mixer avec des fonds obligataires peu attirants. Quand on investit en SCPI, il faut diversifier les sociétés de gestion et les marchés (résidentiel, bureau, commerce, en France et à l’étranger).

Notre article sur les meilleures assurances vie pour investir en immobilier (SCPI) : https://avenuedesinvestisseurs.fr/meilleure-assurance-vie-scpi-comparatif/

Bonjour,

j’ai depuis des années un contrat mondiale retraite et je me rends compte, que les frais sont assez élevé.

J’ai 93% sur Actif Général et que 7% sur ALM Offensif.

J’ai aussi une assurance vie chez eux Vivépargne II 68% Classic et 32% Offensif.

Que pensez vous de ces contrats?

Merci pour votre reponse

Bonjour Tristan,

A priori, si ces contrats ne figurent pas dans notre articles des meilleures assurances vie, c’est qu’ils ne sont pas dignes d’intérêt.

Regardons quand même les caractéristiques de Vivépargne II :

– frais sur versement : 3 % (versus 0 sur les bons contrats)

– frais de gestion sur UC : 0,80 % par an (60 % de plus que Linxea Spirit 2 par exemple)

– fonds euro : 1,30 % de rendement en 2019 (sous la moyenne)

– unités de compte : seulement 15 UC, faible choix et peu qualitatif.

Donc espérance de rendement brut faible – frais élevés = performance nette faible.

Bref, un contrat médiocre, que ce soit pour sécuriser en fonds euro ou pour dynamiser en unités de compte.

Bonjour, tout d’abord merci pour ce site internet et bravo pour l’expertise que vous proposez !

J’ai une question: j’ai deux AV à la caisse d’epargne (Mille vie infinie 95% UC 5 % FONDS EUROS ( j’effectue de temps en temps des arbitrage avec mon banquier..) et Dediance 1818 (fonds euros + SCPI + gestion pilotée sous mandat) Que pensez-vous de la performance de ces deux AV aujourd’hui en 2020 ? deux av ouvertes en 2017. Au vue du contexte économique qui repart (Biden et vaccin 90%..) je suis tout juste en + sur une av (Dediance)et en perte encore sur l’autre..

Je m’interroge sur leurs performances aujourd’hui comparée aux offres en lignes qui proposent de la gestion pilotée à moindre frais et un rendement plus intéressant. J’ai d’ailleurs découvert l’importance des couts dans la rentabilité d’une AV que je ne connaissais pas !

Ainsi, dois je sortir une partie et répertorier sur plusieurs nouvelles AV (en ligne = Yomoni par exemple) ou je laisse comme cela et je procède simplement à des arbitrages vers de nouvelles UC par exemple (ISR..)?

Merci pour vos avis sur ce sujet

Bonjour Quentin,

Vous avez beau faire des arbitrages de fonds au sein d’une enveloppe, si l’enveloppe est mauvaise (frais sur versement, frais de gestion élevés, frais d’arbitrage…) ça représente toujours un lourd handicap et la performance NETTE serait meilleure sur une bonne enveloppe.

Nous donnons notre avis sur Millevie ici, c’est peu glorieux : https://avenuedesinvestisseurs.fr/avis-assurance-vie-caisse-d-epargne/

Pour Dediance 1818, je vois qu’il s’agit d’une gestion pilotée. Bizarrement la Caisse d’Épargne n’affiche pas les performances historiques des différents mandats de gestion…cette opacité est troublante. (Mais le nom du produit est sympa !) Je vous invite à comparer avec les meilleures gestions pilotées de notre classement, qui affichent clairement leurs performances, en toute transparence : https://avenuedesinvestisseurs.fr/av-assurance-vie/gestion-pilotee/

Vous avez tous les éléments pour comparer et prendre votre décision. On explique ici comment procéder si l’on est déçu de son contrat d’assurance vie : https://avenuedesinvestisseurs.fr/questions-reponses-assurance-vie/#transferer-assurance-vie

La 1ère étape peut consister à stopper l’hémorragie (en arrêtant d’épargner sur un contrat décevant) pour épargner plus efficacement ailleurs. Et ensuite on peut envisager le rachat partiel puis total, dans un second temps.

Bonjour, merci pour votre site.

Petite question à laquelle je pense avoir la réponse : sur les fonds euros obligeant à verser un pourcentage en unité de compte, est il possible après versement de directement rebasculer le tout sur fond euros ? Sans frais ?

Merci encore

Bonne journée

Bonjour Pierre,

Pour être précis, ce sont les assureurs (certains, mais de plus en plus nombreux) qui obligent à verser un minimum en unités de compte sur les contrats d’assurance vie.

Ceci dit, en pratique après le versement on peut arbitrer (gratuitement sur les bons contrats cités ici) les UC vers le fonds euro, pour tendre vers le 100 % fonds euro. Car même si on doit verser x % en UC, rien n’empêche d’être investi ensuite en 100 % fonds euro après arbitrage.

thesaurus en profil equilibré me propose un accompagnement frais de 4 pourcent à l’ouverture sur ma mise d’entrée puis 4 pourcent sur les versements!!

Ils sont indépendants du coup choississent les meilleurs marchés !! ex 15 oucent en fond euros

40 pourcent immobilier le reste j’attends pour les 45 pourcents restants.

Je n’ai que peu de retour sur Thesaurus juste une connaissance qui travaille dedans!! du coup j’hesite.

je cherche a épargner pour ma retraite

bien cordialment

Bonjour,

Vous parlez d’une assurance vie en gestion pilotée. Il y a plein de contrats d’assurance vie qui sont aussi indépendants dans le sens où ils ne proposent pas que des fonds maison. On dit qu’ils sont en architecture ouverte, avec des unités de compte de différentes sociétés de gestion.

Et avec 0 % de frais sur versement et de faibles frais de gestion.

Je vous invite à comparer les frais et les performances : https://avenuedesinvestisseurs.fr/av-assurance-vie/gestion-pilotee/

Bonjour,

Concernant le nouveau contrat Linxea Spirit 2, je voulais savoir ce qui vous permet d’être optimiste en lui attribuant déjà 3 étoiles ? En effet, le fonds euro est tout neuf, on ne connaitra son 1er rendement servi en 2020 que début 2021 et ses frais de gestion sont élevés : 2%.

Merci encore pour votre site

Guillaume,

Une assurance vie ne se résume pas au fonds euro.

Et c’est de plus en plus vrai, vu la baisse inéluctable des rendements de fonds euros, il convient de diversifier en unités de compte si on veut bien rémunérer son épargne.

Et Linxea Spirit 2 est parfaite pour les unités de compte : 0,50 % de frais de gestion (frais les plus bas du marché), et un grand choix d’unités de compte de qualité, notamment des SCPI pour investir en pierre-papier.

Pour le fonds euro Nouvelle Génération, effectivement nous allons surveiller sa performance. Mais nous sommes optimistes, la garantie partielle en capital (98 %) étant là pour donner plus de latitude à l’assureur Spirica (qui gère ce fonds euro) pour aller chercher la performance sur les marchés actions et immobiliers. Donc il y aura de bonnes années et de moins bonnes, mais en principe, sur le moyen et long terme ce fonds euro devrait mieux performer que les fonds euros classiques. En revanche, si on cherche une assurance vie pour placer sur un fonds euro pour du court terme, il vaudra mieux se tourner vers un contrat avec un fonds euro standard comme sur Linxea Avenir et Darjeeling.

bonjour Nicolas

votre site est super bien détaillé , mais étant novice je m’y perds un peu

mon livret A étant au plafond de 20 000 euros

je voudrais souscrire à une AV , laquelle choisir LINXEA AVENIR, LINXEA SPIRIT 2 ou LINXEA VIE

est il judicieux de mettre en premier versement 15 000 euros puis je ferais des virements mensuels de 500 euros-

est il possible de partir sur une AV sur 100 % en fonds euros ?

merci de votre réponse par avance,

brigitte

Bonjour Brigitte,

Vous êtes libre de verser et d’épargner à votre rythme. Sachant que plus vous versez et plus vite vous versez, et plus votre argent travaillera.

Il est possible d’épargner en 100 % fonds euro sur certaines assurances vie parmi les meilleures.

Je vous invite à lire notre comparatif des meilleures assurances vie pour choisir selon votre objectif (fonds euro, immobilier, bourse, gestion pilotée, polyvalence…) : https://avenuedesinvestisseurs.fr/comparatif-assurance-vie-choisir-contrat/

=> pour choisir entre plusieurs catégories (sachant que l’on peut choisir plusieurs contrats pour servir plusieurs objectifs différents).

Bonsoir,

Bravo pour ce précieux dossier, quel boulot !

Serai investisseur dans les 3 mois ; 2 questions :

– Un français non résident peut-il souscrire à une assurance-vie ?

– Je n’ai lu aucun commentaire sur Serenipierre de Primonial ? Votre avis ?

Bonjour Marc,

Merci !

Pour répondre à vos questions :

1/ Oui mais les expatriés / non résidents doivent être très sélectifs, il y a des assureurs qui n’acceptent pas. Donc on a fait le tri, voyez notre catégorie “expatrié” dans notre comparatif ici : https://avenuedesinvestisseurs.fr/comparatif-assurance-vie-choisir-contrat/

2/ Il y a un commentaire portant sur Serenipierre le 31 août ici-même, je vous invite à le lire. Ce contrat ne mérite pas de figurer dans notre classement des meilleures assurances vie du marché.

Bonjour

Est il possible de transférer mon contrat Floriane 2 souscrit en agence CA pour un contrat linxea spirit 2 quelles seraient les modalités , frais et éventuellement coût annuel en cas de gestion pilotée .Sachant que notre contrat a plus de 8 ans

merci par avance

Bonjour Jean-Claude,

En théorie, selon l’esprit de la loi, on pourrait transférer un contrat Floriane 2 vers le contrat Linxea Spirit 2, car c’est le même assureur derrière. Quoi qu’il y a une subtilité : Floriane 2 est assuré par Crédit Agricole / Predica alors que Linxea Spirit 2 est assuré par Crédit Agricole / Spirica. En pratique, souvent les assureurs expliquent qu’ils ne sont pas pas prêts pour opérer le transfert…

Je comprends votre intérêt, le contrat Floriane 2 est très médiocre et les frais de Linxea Spirit 2 sont inférieurs, voici notre avis complet : https://avenuedesinvestisseurs.fr/avis-assurances-vie-credit-agricole/

Nous détaillons les frais des gestions pilotées ici dans le tableau : https://avenuedesinvestisseurs.fr/av-assurance-vie/gestion-pilotee/

En pratique, pour réaliser le transfert, il faut contacter le gagnant qui se chargera d’organiser le transfert avec le perdant.

Bonjour,

Est-il possible de bénéficier de l’option “épargne handicap” avec les assurances vie Linxea Spirit ou Avenir ? Je ne trouve pas d’information sur leur site et je ne vois pas comment y souscrire.

Merci

Bonjour Etienne,

A confirmer auprès du courtier (Linxea).

Mais il me semble que les contrats épargne handicap sont spécifiques et que l’offre est limitée.

C’est le même cadre fiscal que l’assurance vie, avec fonds euro et unités de compte également, mais il y a un engagement d’investissement de 6 ans minimum en contrepartie de l’avantage des 25 % de réduction d’impôt sur le revenu.

Notre article : épargne handicap.

Bonjour j’ai souscrit AV spirit 2 linxea avec option epargne handicap. Souscription papier uniquement et pas en ligne mais tout à fait possible pour information

Bonjour Nicolas,

Vos articles sont top et permettent de bien comprendre les offres qui nous sont proposées.

Concernant l’AV, j’aimerai avoir votre vision sur la valeur ajoutée d’un courtier en ligne par rapport à une

banque en ligne qui peuvent proposer le même produit ( par exemple : Linxea Avenir vs Fortunéo qui distribuent je crois tous les 2 le contrat CRÉDIT MUTUEL Suravenir, Linxea Spirit vs BforBank pour le contrat CRÉDIT AGRICOLE Spirica, etc…).

Par avance merci de votre conseil.

Bonjour Pascal,

Dans notre article Avis Linxea, on compare chaque contrat Linxea avec leur homologue en banque en ligne : https://avenuedesinvestisseurs.fr/linxea-avis-assurance-vie-en-ligne-courtier/

Par exemple ici avec Linxea Avenir face à Fortuneo Vie : https://avenuedesinvestisseurs.fr/linxea-avis-assurance-vie-en-ligne-courtier/#linxea-avenir

On préfère passer par le courtier en ligne Linxea pour plusieurs raisons :

– moins de frais de gestion (0,60 % par an au lieu de 0,75 %),

– plus de choix d’unités de compte,

– service client Linxea plus joignable par mail et téléphone (comptez 3 sonneries chez Linxea contre 5 minutes d’attente chez Fortuneo).

Pareil pour Linxea Spirit versus le contrat BforBank (écart de frais de gestion encore plus grand avec 0,50 % par an versus 0,85 % soit 70 % de frais en plus en banque en ligne !) : https://avenuedesinvestisseurs.fr/linxea-avis-assurance-vie-en-ligne-courtier/#linxea-spirit

Bonjour,

Merci pour votre article. Le conseil en gestion de patrimoine auquel je me suis récemment adressé me conseille l’AV Serenipierre et m’indique que c’est actuellement le meilleur contrat du marché. Paradoxalement, il n’est pas mentionné dans votre article. Que dois-je en penser?

Bonjour Fabien,

Serenipierre est sans doute le meilleur contrat distribué par votre CGP.

Mais du marché, je ne pense pas :

– on ne peut verser que 35 % sur le bon fonds euro ;

– il faut 50 % minimum en unités de compte (UC), sachant que selon les petites lignes il y a 0,95 % de frais de gestion annuels sur les UC (quasiment le double de Linxea Spirit !) ;

– 0,80 % de frais d’arbitrage avec un minimum de 15 € (gratuit sur les meilleurs contrats de notre classement) ;

– et le coup de grâce : 5 % de frais sur versement sur Serenipierre (0 % sur les meilleurs contrats présentés ici).

Mais votre CGP ne connait peut-être pas tout le marché.

Et puis il faut savoir que les CGP (tout comme les agences bancaires) ne distribuent pas les 6 contrats présentés dans cet article (car il n’y a pas de frais sur versement sur ces contrats, or il faut bien que les CGP se nourrissent…) En dehors de quelques CGPL (libéraux) ou CGPI (indépendants) rémunérés au dossier ou par heure de conseil.

Bonjour Nicolas,

Vous évoquiez votre cabinet Prosper Conseil qui est un CGPI et donc facture des honoraires. Si je comprends bien, vous êtes en mesure de conseiller les contrats en ligne que vous détaillez dans l’article à l’inverse d’un CGP qui doit recourir à des frais d’entrée ? Exemple : vous prenez des honoraires ce qui vous permet d’orienter le client vers un contrat Linxea par exemple ? Merci

Bonjour Julien,

Attention, plus de 95 % des CGPI délivrent du conseil non indépendant (rétrocommissions).

Le I de CGPI indique seulement que ce ne sont pas des banquiers mais des structures indépendantes.

Explication : Conseiller en gestion de patrimoine indépendant (CGPI) : du vrai conseil ?

Seuls une poignée des CGPI délivre du conseil indépendant (honoraires de conseil).

C’est le cas de notre cabinet Prosper Conseil en effet, donc nous conseillons les assurances vie sans frais sur versement et avec les frais de gestion les plus bas.

Bonjour

Je suis actuellement a Boursorama compte courant+compte sur livret et j’aimerai ouvrir une assurance vie

Est elle toujours bien chez eux , quelle assurance vie prendre chez eux !?

Cordialement

Bonjour Ben,

Nous aimons bien Boursorama pour la partie banque avec compte courant et CB.

Pour l’assurance vie, nous sommes moins convaincus. Ils ne proposent qu’une assurance vie appelée Boursorama Vie, elle est correcte sans plus, notre avis complet ici : https://avenuedesinvestisseurs.fr/avis-boursorama-vie-assurance-vie/

Notre podium des meilleures AV est ici : https://avenuedesinvestisseurs.fr/av-assurance-vie/les-meilleures-assurances-vie/#menu2

Et pour la gestion pilotée c’est ici : https://avenuedesinvestisseurs.fr/av-assurance-vie/gestion-pilotee/

Bonjour Nicolas,

Toujours un plaisir de parcourir votre site.

Je viens d’apprendre que l’ALT2 allait fermer et que Linxea Spirit allait se transformer en Linxea Spirit 2.

Des avis, suggestions par rapport aux personnes qui veulent souscrire à ce contrat/ce fond et pour celles qui y ont déjà souscrit ?

Cordialement.

Bonjour Grégory,

J’ai moi aussi reçu le mail de Linxea hier, en tant que client.

Si j’ai bien compris :

– Jusqu’au 15/09/2020 : on peut toujours ouvrir le contrat Linxea Spirit et profiter d’investir sur le fonds euro ALT2. Et le fonds euro ALT2 continuera d’être rémunéré, même si on ne pourra plus placer dessus dès le 15/09 (il sera fermé à l’investissement mais continuera de vivre).

– A partir du 15/09/2020 : on ne pourra plus ouvrir le contrat Linxea Spirit. (Mais le contrat vivra toujours pour ceux qui le détiennent encore, avec les fonds euros toujours rémunérés et les UC toujours investies). On pourra maintenant souscrire au contrat Linxea Spirit 2, identique en tout point sauf sur les fonds euros.

Pourquoi lancer Linxea Spirit 2 ? (Encore une fois, si j’ai bien compris). Car l’assureur Spirica (qui assure le contrat Linxea Spirit et gère ses fonds euros) a décidé de créer 2 nouveaux fonds euros. Pour mieux faire face à l’inéluctable baisse des taux (politique monétaire de la Banque Centrale Européenne), au lieu d’être à 100 % capital garanti, le fonds euro nouvelle génération sera à 98 % capital garanti sur Linxea Spirit 2. Et Spirica ne pouvait pas le faire sur le contrat Linxea Spirit existant, d’où la création du contrat Linxea Spirit 2, avec 2 nouveaux fonds euros. Par définition, vu que ce seront 2 nouveaux fonds euros, il est difficile de se prononcer dessus car nous n’avons pas d’historique. Ceci dit, nous sommes optimistes et pensons que Spirica gérera de façon à bien les rémunérer, comme c’est le cas pour ALT2, et c’est d’ailleurs le but de la garantie à 98 % (pour pouvoir gérer un fonds euro plus dynamique qui pourra mieux rémunérer sur la durée).

Pour le reste en dehors des fonds euros, le contrat Linxea Spirit 2 s’annonce identique à Linxea Spirit donc excellent : sans frais sur versement, grande gamme d’unités de compte (dont une belle sélection de SCPI) et des frais de gestion sur UC très bas (0,50 %). Note : Linxea Spirit 2 sera un contrat individuel (et non collectif).

Détenteur d’un contrat Linxea Spirit, je suis étonné de n’avoir pas reçu de message. J’ai découvert hier que l’ALT2 n’était plus ouvert aux versements. Le contrat Linxea Spirit 2 semble en tout point identique mais je remarque que Linxea mentionne sur sa page : Frais de transactions ETF 0,1%. Je suis confus. Était-ce le cas sur le Spirit ?

Depuis la loi PACTE 2, il me semble qu’il est possible de transférer un contrat d’assurance-vie vers un nouveau contrat du même assureur sans frais. Si tel était le cas, recommanderiez vous de le faire pour passer d’un Spirit (peu alimenté à dire vrai) vers un Spirit 2 ?

Bien cordialement et encore un grand merci. J’espère que la famille se porte pour le mieux.

Bonjour,

La famille se porte bien et j’espère que de votre côté aussi 🙂

Le service client a envoyé plusieurs mails aux clients pour informer sur la fin de commercialisation de Linxea Spirit et sur le début de Linxea Spirit 2. Vous vous êtes désabonné à leurs mails peut-être ?

Vous pouvez aussi vous abonner à notre newsletter, on avait expliqué à nos abonnés en août : https://avenuedesinvestisseurs.fr/newsletter/

Effectivement Linxea Spirit 2 est identique à Linxea Spirit 1, hormis le fonds euro.

De mémoire, il y avait des frais de transaction de 0,10 % sur les ETF aussi, ce qui est le cas aussi sur Linxea Avenir il me semble.

Oui depuis la loi PACTE on peut transférer (théoriquement) les contrats d’un même assureur. Donc Linxea Spirit et Linxea Spirit 2 ont le même assureur Spirica donc possible en théorie. En pratique, le directeur général Spirica a écrit (je ne sais plus où) qu’il faudra attendre un peu pour cela. Il semble que les assureurs ont des difficultés techniques à opérer ces transferts.

Bonjour Nicolas,

Que d’infos enrichissantes et précises surtout que je suis quasi novice en la matière ! Un grand merci rien que pour cela!!

interrogation majeure suite à vos infos: mon fils est sur le point de devenir primo accédant d’ici 8 jours (signature prêt immobilier) chez LCL, notre banque, avec un prêt amortissable sur 25 ans au taux de 1,42% (hors assurance) + assurance totale de 4722€ (sans frais de dossier, prélèvement ni frais annexes). A-t-il encore l’opportunité de changer d’option? Auprès de qui?

En outre, mes interrogations concernent à la fois la poursuite la plus efficace de mon avenir de retraitée (d’ici 10 à 12 ans) comme de pouvoir disposer de liquidités afin d’accéder à des projets de courts termes.

Je dispose actuellement de 2 AV:

1/ chez LCL (ma banque depuis que j’ai ouvert mon compte bancaire il y a près de 35 ans) adhésion en 2009 avec support euro que j’ai fait diversifier seulement en 2018 avec 2 UC internationales Morningstar :

CPR global silver age (Amundi) risque C dont je me rends compte, grâce à vous, que ce n’est sûrement pas le bon choix car frais à la souscription de 5%, courants de 1,98% + commission performance de 15% et des dividendes annuels de 2,07

LCL Action Développement Durable (compte titre) risque C également

J’ai aussi souscrit en 2017 à des titres de créances en € (LCL Cap Euro sur 10 ans, risque B.

En 2018, j’ai souscrit une autre AV chez GENERALI répartie en :

UC Protection Vie avec taux de rendement de 3,04% mais dont je me rends compte, toujours grâce à vous, qu’il se réduit à 1,86% après frais de gestion

GPA Profil Epargne avec rendement de 2,47% réduit à 1,39%

Comment puis-je redresser le tir?

Merci d’avance pour votre précieux retour .

Très cordialement.

Bonjour Frederique,

Merci pour votre agréable retour.

Pour votre fils, il a déjà son prêt immobilier accordé chez LCL, à des conditions correctes. Pour ça, rien à signaler. Si ce n’est qu’il pourra éventuellement faire une délégation d’assurance emprunteur pour économiser : https://avenuedesinvestisseurs.fr/assurance-deces-prevoyance-et-protection-de-la-famille/#assurance-emprunteur

Mais surtout, attention à ce qu’il ne signe pas tout et n’importe quoi au LCL. Souvent le prêt immobilier est le produit d’appel pour vendre ensuite plein de produits plus rentables pour la banque. Mais votre fils est libre d’aller trouver mieux ailleurs pour son épargne notamment, par exemple pour les assurances vie.

Et pour la partie banque (carte bancaire gratuite et compte courant gratuit), nous comparons ici les meilleurs banques : https://avenuedesinvestisseurs.fr/banques-en-ligne-gratuites/choisir-sa-banque-en-ligne-comparatif/

Donc au LCL il peut très bien n’y avoir que le compte courant nu (sans CB) pour le prélèvement des échéances mensuelles du prêt immo.

Quant à vous, vos 2 assurances vies actuelles sont loin d’être les meilleures. Elles sont très chargées en frais et avec un choix de fonds très pauvre. Je vous invite à comparer les contrats ici selon vos objectifs (sécurité, bourse, immobilier, etc.) : https://avenuedesinvestisseurs.fr/comparatif-assurance-vie-choisir-contrat/

Et les gestions pilotées qui s’adapteront à vos projets : https://avenuedesinvestisseurs.fr/av-assurance-vie/gestion-pilotee/

On explique ici comment préparer sa retraite : https://avenuedesinvestisseurs.fr/comment-preparer-sa-retraite/

Bonne lecture !

Bonjour

Les questions/réponses sont aussi enrichissantes que vos articles merci à vous et vos abonnés.

Je prends enfin ma vie financière en main à 50 ans mais de zéro j aurais besoin de renseignements

J ai plusieurs projets :

Préparer ma retraite pour avoir des liquidités

Rembourser par anticipation mon prêt immobilier car je suis à 37% de taux d endettement ( un f2)

Et en projet pour bien vivre ma retraite avec ma philosophie de vie l achat d un appartement avec jardin pour avoir un potager ou un plain-pied avec un peu de terrain.

J ai lu plusieurs articles et j ai bien compris que les 2 linxea et yomoni sont d excellentes AV donc faut tout miser sûr des AV et ne pas ouvrir un PEA ?

J ai peut-être pas lu suffisamment d articles pour comprendre au mieux ?

Une autre question me taraude c est plus judicieux d ouvrir dès à présents une AV pour bénéficier des abattements d’impots après 4 ans (pour remboursement mon prêt immobilier en partiel ) ou il vaut mieux que j attende l annee prochaine la fin de mon pel pour une plus grande somme de départ ( peu à côté des chiffres que je vois minimum 45 € mois donc moins de 10 000€)?

Merci beaucoup Nicolas de votre aide et à vos abonnées

Bonjour Nanou,

L’assurance vie (AV) est une enveloppe qui permet de tout faire : investir en fonds euro sécurisé, en actions, en immobilier…Selon vos projets : https://avenuedesinvestisseurs.fr/comparatif-assurance-vie-choisir-contrat/