C’est le placement préféré des Français, mais l’assurance vie, comment ça marche ? L’assurance-vie est à la fois un produit d’épargne (fonds euro sécurisé ou fonds d’investissement en actions, immobilier…) , un produit de prévoyance et une formidable niche fiscale. Produit indispensable mais souvent mal compris par les Français et victime d’idées reçues, on vous explique tout sur le fonctionnement de l’assurance-vie.

➡️ Et si vous souhaitez directement choisir un bon contrat d’assurance-vie, lisez donc notre sélection des meilleures assurances-vie.

SOMMAIRE

- Fonctionnement de l’assurance vie : un véritable « couteau-suisse » pour investir.

- Mettons fin immédiatement aux idées reçues.

- L’assurance-vie est une formidable niche fiscale.

- Les 3 points à retenir.

- Choisir et ouvrir une assurance-vie : step by step.

- Questions fréquentes. L’essentiel à retenir.

Comment fonctionne l’assurance-vie ?

Le fonctionnement de l’assurance-vie répond aux besoins de tous les épargnants ou presque, notamment car l’assurance vie fonctionne comme un véritable “couteau-suisse” pour investir ! Et on peut investir dessus à tout âge. Le but de cet article est de vous présenter l’assurance-vie sous tous les angles.

Découvrez comment fonctionne l’assurance-vie, sa composition, ses spécificités, sa fiscalité très avantageuse et la multitude de stratégies d’investissement possibles.

💡L’assurance-vie est un produit incontournable et très polyvalent. En plus des classiques fonds euros, saviez-vous que l’assurance-vie permet également d’investir en actions ou en immobilier ?

➡️ Nous vous invitons à lire notre comparatif des meilleures assurances vie (seulement 6 contrats sortent du lot, sur plus de 200 assurances vie).

Présentation de l’assurance-vie

Comment placer son argent lorsque l’on a déjà mis de côté une épargne de précaution et que l’on souhaite envisager l’investissement à plus long terme plus rentable ?

Votre conseiller bancaire – probablement de la banque héritée de vos parents ou celle rejointe en raison d’un crédit immobilier – vous recommandera certainement d’investir sur une des plus belles niches fiscales françaises : l’assurance-vie (AV). Et il n’aura pas tort ! L’assurance-vie est un excellent produit pour bien rémunérer son épargne et payer 0 impôt sur les intérêts générés.

Il s’agit du meilleur produit d’épargne, avec le plan d’épargne en actions (PEA), pour qui veut percevoir des revenus financiers non imposés (hors prélèvements sociaux à 17,2%). Mais à la différence du PEA, l’assurance-vie ne se limite pas aux actions ; il y en a pour tous les goûts car un seul et même contrat d’assurance-vie peut proposer : des fonds euros garantis, des actions et de l’immobilier.

💡Votre conseiller a donc raison de vous orienter vers une assurance-vie si vous disposez d’une capacité d’épargne. Seulement, ne vous précipitez pas pour autant : il existe plusieurs dizaines d’assurances vie et il est peu probable que votre conseiller commercialise les meilleures ! Prenez donc le temps de faire une petite étude de marché.

Sur le long terme, choisir une bonne assurance-vie plutôt qu’une mauvaise pourra vous faire gagner plusieurs milliers d’euros. Mais comment bien choisir son assurance vie ?

Comprenez déjà bien ce qu’est une assurance-vie, pour savoir comment ça marche et être en mesure de comparer.

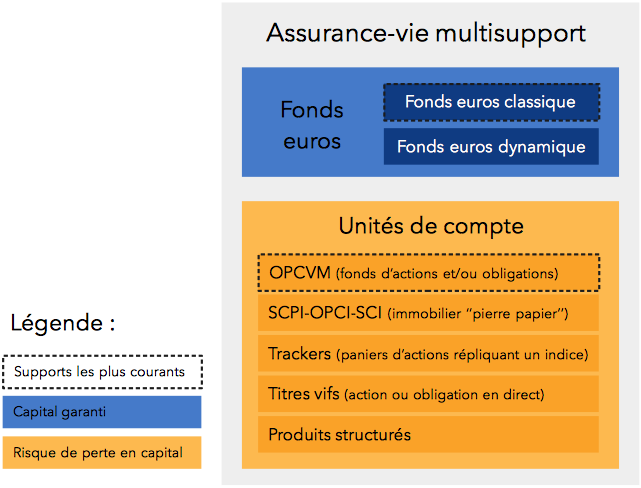

Une assurance-vie est dite “multisupport” car c’est une enveloppe qui peut contenir plusieurs supports

Vous pouvez être investi dans votre assurance-vie dans 2 types de support au choix :

En fonds euros

Les fonds euros sont gérés par l’assureur et investis essentiellement en obligations d’États européens (la dette Française par exemple). Des fonds euros plus dynamiques sont également un peu investis en actions ou immobilier.

En fonds euro, le rendement est faible mais votre capital est garanti. Avec l’effet cliquet, votre patrimoine ne pourra que progresser, année après année.

➡️ Retrouvez les meilleurs fonds euros ici.

En unités de compte (UC)

Ce sont des fonds actions, obligations, monétaires ou immobiliers qui vous permettront de dynamiser votre épargne. Les unités de compte présentent un risque de perte en capital : elles sont plus risquées mais offrent une meilleure espérance de gain à long terme. Pour aller plus loin, dans cet autre article nous expliquons tout sur les unités de compte.

Note de Ludovic : les unités de compte les plus répandues ne sont pas nécessairement les plus performantes. Par exemple, les trackers (ETF) sont rarement proposées en unités de compte dans les contrats, mais sont d’excellents produits pour investir en actions.

Allocation libre entre fonds euro et unités de compte, ou gestion pilotée

Vous faites votre propre allocation entre supports en mode gestion libre (vous pouvez investir en 100 % fonds euros), ou vous déléguez à un gérant en mode gestion pilotée (il y aura plus ou moins d’unités de compte selon votre profil). Assurance vie en gestion libre ou en gestion pilotée ?

💡À noter que l’on peut “arbitrer” dans son contrat en cours de vie. C’est-à-dire vendre du fonds euro pour acheter des UC, vendre des UC pour aller sur le fonds euro (pour sécuriser ses gains, par exemple) ou passer d’une UC à une autre. Ainsi, l’assurance-vie est très flexible.

Note de Nicolas : Ceci dit, tous les contrats d’assurance-vie ne se valent pas : il y a des contrats qui proposent une grande offre d’unités de compte (de toute nature : fonds actions, immobiliers, trackers, obligations, titres vifs, etc.) et de bons fonds euros. Et des contrats très pauvres. Donc il faut bien choisir ses contrats d’assurance vie (on développe ensuite).

Avec ce schéma, c’est déjà plus simple n’est-ce pas ? À ce stade vous devez déjà mieux comprendre comment marche l’assurance-vie, mais poursuivons et vous serez incollable.

Mettons fin immédiatement aux idées reçues sur l’assurance-vie

L’assurance-vie est le produit d’épargne préféré des Français. Pourtant, ce produit reste méconnu et beaucoup d’idées reçues circulent au sujet des assurances-vie. Il va donc falloir s’en défaire pour bien assimiler le produit et avancer. Nous rétablissons ici la vérité sur les 6 erreurs les plus souvent rencontrées au sujet de l’assurance-vie.

L’argent investi en assurance-vie n’est pas bloqué

Votre argent est toujours disponible, vous êtes libre de faire des rachats partiels ou totaux (= retraits d’argent) quand vous le souhaitez. Après un rachat partiel, le contrat d’assurance vie reste ouvert et on peut continuer d’épargner dessus.

💡La fameuse durée des 8 ans ne concerne que l’imposition plus favorable après cette date anniversaire. Ceci dit, le transfert d’assurance-vie est très limité voire impossible , alors choisissez bien vos assurances-vie !

Ce n’est pas une assurance décès

L’assurance-vie est avant tout un produit d’épargne : fonds euro, actions, immobilier, etc. Contrairement à l’assurance décès qui n’est qu’un produit de prévoyance.

💡Cela dit, elle offre d’importants avantages successoraux pour la transmission aux bénéficiaires désignés en cas de décès : on peut transmettre 152 500 € sans droits de succession par bénéficiaire ! Par exemple, pas de taxes à payer pour transmettre 456 000 € dans le cas d’une personne qui a 3 enfants (ou neveux, ou autres bénéficiaires de son choix).

Pas de plafond

Chacun peut posséder plusieurs assurances-vie, pour diversifier les assureurs / fonds euros / unités de comptes accessibles et profiter de la garantie des dépôts de 70 000 € par assureur par client.

Et il n’y a pas de plafond de versement.

L’assurance-vie n’est pas un produit réservé aux riches

D’excellents contrats sont accessibles dès 100 € à l’ouverture et sans obligation de verser ultérieurement. Les assurances-vie auto-proclamées “haut de gamme” qui exigent des tickets d’entrée importants (pouvant dépasser les 100 000 €) ne sont pas forcément les meilleures.

💡Sachez que l’on peut aussi ouvrir une assurance vie à un enfant, dès sa naissance.

Note de Nicolas : personnellement, j’ai ouvert une assurance vie à chacun de mes enfants, dès leur naissance ! J’explique cela en pratique avec captures d’écran : assurance vie pour enfant mineur : tout savoir.

L’assurance-vie ne se résume pas au fonds euro : pas d’amalgame !

On entend souvent dire dans les médias que « le taux des assurances vie est en baisse / en hausse ». Cela n’a pas de sens et indique que les journalistes ne comprennent pas le sujet. Le raccourci pris par ces journalistes est de réduire l’assurance vie aux fonds euro.

Alors que l’assurance vie multisupport est une enveloppe qui ne se résume pas au fonds euro, il y a aussi les fonds d’investissement (unités de compte). Et ce sont les fonds qui ont des performances (taux, rendements) à la hausse ou à la baisse.

💡Donc le rendement de l’assurance vie dépend de ce qu’on y met, de notre façon d’investir dans cette enveloppe. Ce n’est pas nécessairement 100 % fonds euro. Et pour une même assurance vie, il existe des milliers de possibilité d’investissement entre fonds euros et unités de compte, donc tout autant de performances différentes !

Vous n’avez rien à déclarer (vraiment ?)

Vous n’êtes imposable que lorsque vous faites un rachat, sur la part de plus-value comprise dans votre rachat. Et avec une fiscalité avantageuse, comme vous le verrez plus loin dans l’article. Ainsi, tant que vous ne sortez pas d’argent de votre assurance-vie, vous n’avez rien à déclarer.

Fiscalité de l’assurance-vie : une formidable niche fiscale

Comprendre comment fonctionne l’assurance-vie, c’est aussi comprendre l’optimisation fiscale de l’assurance-vie. Prendre date dès aujourd’hui sur une bonne assurance-vie vous permettra de bénéficier de la fiscalité avantageuse plus tôt pour utiliser votre épargne. Alors même si vous n’avez pas un important patrimoine pour le moment, n’attendez pas pour ouvrir une assurance-vie.

Enveloppe capitalisante : pas d’imposition des gains en assurance vie tant que l’on ne sort pas de l’assurance vie

1er avantage fiscal : vous n’avez rien à déclarer tant que vous ne sortez pas d’argent du contrat d’assurance vie. En effet, vous n’êtes imposable que lorsque vous faites un rachat sur votre assurance-vie, sur la part de plus-value comprise dans votre rachat.

Donc vos gains s’accumulent dans le temps, sans “friction fiscale”, raison pour laquelle on parle d’enveloppe capitalisante. Cela permet de faire travailler plus d’argent et de profiter pleinement des intérêts composés !

De plus, il y a un autre avantage fiscal en cas de retrait d’argent (rachat partiel ou total) et enfin un avantage à la succession. Détaillons maintenant.

Imposition de plus-values en assurance-vie : l’exonération d’impôt sur le revenu après les 8 ans de votre assurance-vie

C’est l’âge du contrat qui compte, et non la date des sommes investies dessus. Il est donc pertinent d’ouvrir au plus tôt, quitte à alimenter votre assurance-vie seulement quand elle atteindra ses 4 ans (ou encore mieux, 8 ans).

En effet, faire un rachat sur un contrat de plus de 8 ans permet une exonération d’impôts si on retire une somme qui comprend moins de 4 600 € “d’intérêts” (ce qui représente bien plus en capital retiré) par an pour une personne seule ou 9 200 € pour un couple marié ou pacsé. Pour tout savoir de la fiscalité de l’assurance-vie, c’est ici.

Avis de Nicolas : Prenez date au plus tôt sur une bonne assurance-vie sans frais sur versement, car après les 8 ans de votre assurance-vie vous pourrez retirer régulièrement sans payer d’impôts, en étalant vos rachats dans le temps. Au pire, avant ses 8 ans, vous paierez la flat tax de 30% sur les intérêts (prélèvements sociaux de 17,2% compris) et vous pouvez opter pour l’imposition au barème de l’impôt sur le revenu si vous êtes non imposable. Personnellement, sur mes contrats de plus de 8 ans, je retire environ 30 000 € par an et sans impôt sur le revenu puisque la part de plus-value est inférieure à 9 200 €.

Assurance-vie et succession : vous bénéficiez en plus d’avantages successoraux !

L’assurance vie est avantageuse fiscalement en cas de vie, comme on l’a vu. Mais aussi en cas de décès, car s’il reste du capital en assurance vie, il sera transmis avec un énorme avantage fiscal. En effet, vous choisissez librement vos bénéficiaires et vous pourrez leur transmettre jusqu’à 152 500 € (chacun !) sans qu’ils n’aient à régler de taxes de succession. (Art 990 I du CGI).

🔎 En effet, les sommes versées (aussi appelées “primes”) par le défunt avant l’âge de 70 ans (et à partir du 13 octobre 1998) sont transmises aux bénéficiaires de l’assurance vie :

- sans droits de succession jusqu’à 152 500 € par bénéficiaire ;

- la part taxable inférieure à 700 000 € = prélèvement forfaitaire de 20 % ;

- la part taxable au-delà de 700 000 € = prélèvement forfaitaire de 31,25 %.

💡Cette disposition est particulièrement intéressante quand les bénéficiaires ne sont pas des parents proches, taxés jusqu’à 60 % hors cadre de l’assurance-vie. L’assurance-vie est réputée “hors succession”, cela permet notamment de transmettre hors droit commun (voisin, ami, enfant d’un autre lit, partenaire de PACS, etc.) tout en bénéficiant d’un abattement important.

Sachez que la clause bénéficiaire (qui permet de désigner les bénéficiaires du contrat en cas de décès) est strictement confidentielle.

Note de Nicolas : il s’agit bien d’un abattement de 152 500 € par bénéficiaire (tous contrats confondus, par binôme souscripteur-bénéficiaire). Donc un couple avec 2 enfants peut transmettre sans droits de succession la somme de 610 000 € à ses 2 enfants !

Et pour les versements réalisés après 70 ans ?

Les sommes versées par le défunt après l’âge de 70 ans font partie de la succession et sont soumises aux droits de succession, après un abattement de 30 500 € (tous bénéficiaires confondus). C’est l’article 757 B du CGI.

Avantage supplémentaire : les gains sont complètement exonérés de droits de succession ! Ainsi, cette niche fiscale des versements après 70 ans est particulièrement intéressante pour les gros contrats d’assurance vie avec des dizaines voire des centaines de milliers d’euros de plus-values.

Note de Nicolas : en pratique, à l’âge de 70 ans, il est recommandé d’ouvrir une nouvelle assurance vie pour commencer à épargner dessus. Ainsi, on ne mélange pas les versements avant 70 et après 70 ans et on facilite grandement la tâche des assureurs et de l’administration fiscale pour profiter des 2 avantages successoraux avant 70 ans ET après 70 ans. Par ailleurs, pour les contrats ouverts avant le 20/11/1991 et si les versements ont été réalisés par le défunt avant le 13 octobre 1998, l’exonération d’impôt est totale. Pour aller plus loin, vous pouvez lire notre article Assurance vie et succession.

Comment obtenir les capitaux versés en assurance-vie en tant que bénéficiaire ?

Vous avez un proche décédé et vous pensez que vous étiez bénéficiaire d’une assurance-vie sur laquelle il avait épargné ? Sachez qu’il y a en France des dizaines de milliards d’euros de contrats d’assurance-vie en déshérence, c’est à dire avec le capital du défunt non versé aux bénéficiaires désignés. Et si personne ne réclame cet argent, il est reversé par l’assureur à l’État après un délai de 30 ans !

Alors pour éviter cela, pensez à saisir l’Agira en ligne : ce service effectuera les recherches pour savoir si vous bénéficiez d’une assurance-vie souscrite par le défunt.

Les 3 points à retenir au sujet de l’assurance-vie

L’assurance-vie, comment ça marche ? Nous résumons ici en 3 points :

1/ Ouvrez dès maintenant une assurance-vie pour anticiper les avantages fiscaux

Il faut prendre date, c’est à dire ouvrir dès que possible. En effet, ouvrir une assurance-vie maintenant (quitte à n’y verser que le minimum à l’ouverture), permet de démarrer le compteur des années et de bénéficier d’avantages fiscaux à long terme.

Même une petite somme (100 € sur Linxea Avenir 2 par exemple) permet d’ouvrir une assurance-vie.

C’est l’âge du contrat qui compte, et non la date des sommes investies dessus. Alors n’attendez-plus, soyez prévoyant. Gérer, c’est anticiper.

2/ Trouvez un bon courtier en assurance-vie

Une assurance-vie s’ouvre via un courtier distributeur de contrats, qui peut être :

- une banque traditionnelle. Exemples : Cachemire 2 de La Banque Postale, LCL Vie, Plan assurance vie du Crédit Mutuel CIC, Predissime 9 et Floriane 2 du Crédit Agricole, Nuances 3D et Millevie de la Caisse d’Épargne, Multiplacements 2 (BNP), etc. Mais ce sont des contrats d’assurance vie “maison” très chargés en frais sur versement et frais de gestion, avec des fonds euros et des unités de compte généralement médiocres. Dans les faits, les banques traditionnelles sont encore les plus gros distributeurs de contrats d’assurance vie (grâce à leurs milliers d’agences avec des clients qui n’ont pas le réflexe de comparer), mais elles perdent du terrain face aux banques en ligne et courtiers en ligne ;

- une banque en ligne. Exemples : contrats Boursorama Vie, Fortuneo Vie, assurance vie Hello bank, EasyVie de La Banque Postale. Généralement des contrats sans frais sur versement et avec des frais de gestion plus raisonnables. Ainsi qu’une meilleure offre de fonds euros et d’unités de compte. Mais les contrats de banque en ligne sont moins intéressants que ceux des courtiers spécialisés en ligne (on en parle après) ;

- un conseiller en gestion de patrimoine. Malheureusement, il peut avoir tendance à pousser vers les produits avec le plus de rétro-commissions, donc l’offre est très inégale. C’est pourquoi nous orientons nos lecteurs vers un conseiller en gestion de patrimoine indépendant, qui ne perçoit pas de rétrocession de commissions, donc les intérêts sont alignés entre le conseiller et ses clients (contacter le conseiller en gestion de patrimoine indépendant) ;

- une mutuelle ou association : la MIF, AFER, MACIF (Multi Vie), MACSF (Res Multisupport) et la GMF (Multéo) proposent des assurances-vie honorables. Globalement plus intéressantes que chez les banques traditionnelles, mais moins que chez les bons courtiers en ligne.

- un courtier en ligne spécialisé en assurance vie. Généralement, ce sont des courtiers multi-assureurs. Comme assurancevie.com, Placement-direct.fr, ou encore Linxea qui distribue 4 assurances-vie différentes sans frais sur versement (des assureurs Generali, Crédit Mutuel, Crédit Agricole et Apicil). Selon nous, ils distribuent les meilleures assurances vie du marché.

- une FinTech spécialisée en gestion pilotée : Yomoni, Nalo, Goodvest et Ramify. Selon nous, ce sont les meilleures gestions pilotées du marché, avec excellentes performances historiques sur les différents mandats de gestion (défensif, équilibré, dynamique, etc.) Yomoni ou Nalo ?

Ainsi, des centaines de contrats d’assurance vie différents sont distribués aux épargnants via ces 6 canaux. En pratique, la banque ou le courtier n’est que l’intermédiaire : votre argent sera chez l’assureur.

➡️ Nous vous invitons à lire notre classement des meilleures assurances-vie. Vous constaterez qu’elles sont distribuées chez les banques et courtiers en ligne, comme Linxea (plus de 20 ans d’ancienneté, nos assurances vie préférées). Alors que les pires assurances vie sont distribuées par les mutuelles et banques traditionnelles.

3/ Deux grandes familles de placements

Une assurance-vie propose 2 grandes familles de placements sur lesquelles vous pouvez investir au sein du contrat (vous pouvez choisir une gestion pilotée, ou allouer vous-même en gestion libre) :

- le(s) fonds euros de l’assureur, à capital garanti. Avec l’effet cliquet, votre patrimoine ne pourra que progresser, année après année. Retrouvez les meilleurs fonds euros ici.

- les Unités de Compte (UC) qui peuvent être soit des OPCVM (fonds d’actions et/ou obligations), soit des trackers ou ETF (panier d’actions répliquant un indice, par exemple le CAC 40 ou le Nasdaq), soit des SCPI / SCI / OPCI (immobilier “pierre-papier”), soit des produits structurés, ou même plus rarement des titres vifs (actions/obligations en direct).

Choisir et ouvrir une assurance-vie : step by step

Les 4 étapes pour bien choisir et ouvrir une assurance-vie.

1/ Décider du mode de gestion de votre assurance-vie

Vous voulez gérer vous-même ou déléguer à un gérant ?

La gestion libre

En gestion libre, vous définissez vous-même votre allocation fonds euros / unités de compte. Ce mode de gestion est recommandé aux initiés qui veulent choisir les unités de compte, ou à ceux qui placent en 100 % fonds euros.

➡️ Voici notre sélection des meilleures assurances-vie (gestion libre et/ou pilotée).

La gestion pilotée

En gestion pilotée, selon le profil proposé par le courtier (défensif, équilibré, offensif, etc.), le gestionnaire a un mandat pour gérer pour vous. En pratique, le gestionnaire de votre assurance-vie définit l’allocation fonds euros / unités de compte et selon votre profil il y aura une part plus ou moins importante d’unités de compte donc de volatilité.

La gestion pilotée est disponible entre autres sur les assurances-vie Linxea Avenir 2, Linxea Spirit 2, Lucya Cardif, Ramify, Yomoni Vie et Nalo.

➡️ Les performances 2024 de notre sélection des meilleures gestions pilotées : de +2 % à +27 % (selon profil choisi).

2/ Choisir une assurance-vie

Il existe des dizaines d’assurances-vie différentes, des très bonnes et des très mauvaises. Alors soyez donc très sélectif et comparez avant de signer. Voici nos critères de sélection détaillés ici pour bien choisir : nous avons sélectionné les meilleures assurances-vie et nous recommandons de diversifier.

➡️ Voyez aussi notre comparatif d’assurances-vie pour bien choisir selon votre profil et votre objectif : sécurité, immobilier, bourse, etc.

3/ Ouvrir votre assurance-vie

En gestion pilotée, vous validez le profil proposé par le courtier selon votre tempérament et votre objectif.

En gestion libre, vous choisissez vous-même votre allocation entre supports (fonds euros et unités de compte). Sachez que l’on peut ouvrir certaines assurances-vie avec seulement 300 € et en 100 % fonds euros, c’est le cas de Linxea Vie.

💡Donc si vous ne voulez pas d’unités de compte ou que vous ne savez pas dans l’immédiat quelles unités de compte choisir, alors optez pour la gestion libre et allouez 100 % en fonds euro. Plus tard, quand votre assurance-vie sera ouverte, vous pourrez toujours arbitrer gratuitement pour investir progressivement en unités de compte.

4/ Durant la vie de votre assurance-vie

Vous pouvez laisser vivre votre assurance-vie : aucune obligation de versement sur les bonnes assurances-vie et pas de déclaration fiscale tant que vous ne faites pas de rachat.

Et vous pouvez tout gérer en ligne sur les bonnes assurances-vie que nous recommandons : versements, arbitrages entre fonds, mises en place d’options, rachats, etc.

Questions fréquentes. L’essentiel à retenir

L’assurance vie fonctionne comme une enveloppe au sein de laquelle l’épargnant peut investir sur différents placements : fonds euro (capital sécurisé) ou unités de compte (fonds d’investissement actions et/ou immobilier notamment). On peut ouvrir plusieurs contrats d’assurance vie et retirer son argent quand on le veut. Caractéristique clef : l’assurance vie présente un cadre fiscal très intéressant.

D’abord, il faut choisir une bonne assurance vie et on peut ouvrir simplement en ligne. Au cours du processus d’ouverture, le courtier proposera la gestion libre (choix libre entre les fonds) ou la gestion pilotée (le gestionnaire se charge de choisir les fonds adaptés au profil de l’épargnant). Un versement initial est demandé pour ouvrir l’assurance vie.

Il n’y a pas à proprement parler de rendement de l’assurance vie. On parle plutôt de performance. Et la performance de l’assurance vie dépend très largement de votre choix d’investissement au sein de votre contrat en gestion libre, ou de la performance de votre gestion pilotée. Ainsi un fonds euro rapportera en moyenne 2 % par an (il est possible d’obtenir autour de 3 % avec les fonds euros accessibles au sein des meilleures assurances vie), alors que des fonds d’investissement peuvent rapporter plus de 10 % en contrepartie d’un risque de perte.

Les avantages de l’assurance vie sont multiples. D’abord, le grand choix d’investissements possibles au sein du même contrat d’assurance vie : fonds euro garantis, immobilier, actions, etc. Et puis il y a la fiscalité très attractive. Car l’assurance vie bénéficie d’abattements sur les plus-values imposables au moment des retraits. Et abattement de 152 500 € par bénéficiaire à la succession.

L’assurance vie est une solution d’épargne sans plafond. Ainsi, vous n’êtes pas limité sur le montant des capitaux versés. Par ailleurs, il est possible d’avoir plusieurs contrats d’assurance vie. C’est même recommandé pour diversifier les fonds euro, les unités de compte et les assureurs (le client bénéficie de 70 000 € de garantie de l’État par assureur).

Vous connaissez maintenant bien mieux l’assurance-vie et ses nombreux avantages pour tout type d’investissement. Nous vous invitons donc à choisir votre assurance-vie : découvrez les critères de sélection et notre comparatif des meilleures assurances-vie et fonds euros et des meilleures gestions pilotées.

167 commentaires sur “Assurance-vie : tout savoir et ouvrir le bon contrat – Guide 2025”

Merci pour ce travail.

Je suis en plein questionnement de liquider mon assurance vie actuelle pour en ouvrir une autre.

J’ai investi 100 000€ en 10/2021 auprès de ma banque locale. Aujourd’hui la plus value est de 8000€.

Je pense donc liquider mon contrat actuel (et payer la flat taxe sur 8000€)

Et repartir sur un contrat avec moins de frais chez un courtier en ligne.

Est-ce judicieux selon vous ou vaut il mieux garder mon actuel encore 4ans ?

Bonjour Mickael,

Rendement catastrophique sur votre assurance vie actuelle.

J’imagine que c’est un contrat très chargé en frais et avec accès à des placements médiocres.

Il est urgent de sortir au plus vite (ne pas attendre les 8 ans sinon vous allez encore subir des années de sous-performance !) pour mieux placer : les meilleures assurances vie (moins de frais et accès aux meilleurs placements).

Et on peut épargner sur plusieurs assurances vie, donc il faut au moins arrêter de placer sur les mauvais contrats (pour stopper l’hémorragie) et commencer à placer sur les meilleurs.

(C’est le message qu’on martèle depuis des années, il faut que les épargnants comparent et ne restent plus scotchés par flemme ou peur du changement sur les mauvais placements, l’épargne travaille bien mieux sur les meilleurs placements !).

Je me doutais de la réponse… j’ai fait confiance aveuglément. Depuis 3 mois j’ai acheté deux livres sur l’éducation financière. Résultat: c’est assez enrichissant intellectuellement et j’ai ouvert un PEA chez saxo, une assurance vie ce matin chez Linxea et investit dans le bitcoin…. Et surtout c’est moi qui gère mon a investissement financier (en prenant le temps de me documenter avant).

Bonne journée et encore merci pour ce site internet qui est une vraie mine d’or.

Merci 🙂

J’espère que vous avez acheté notre livre best seller 🙂

Ici : Investissez votre épargne !

(Il a les meilleurs avis !)

Bonjour,

Lors du rachat partiel d’une assurance-vie de plus de 8 ans, est-il possible de ne sortir que la partie fonds euros sans toucher aux UC? (les ETF sur les indices boursiers ont pris le bouillon ces derniers temps vu les trump-ineries quasi quotidiennes…).

Bonjour,

Oui quel que soit l’âge de votre assurance vie.

Quand on fait un rachat, on choisit quels fonds on désinvestit.

Généralement je ne sors que du fonds euro et je laisse courir les UC.

Bonjour Nicolas,

Je souhaite commencer les investissements, je suis novice.

Contexte de départ :

J’ai une bonne épargne sur livret A en banque traditionnelle simplement.

Je décide de changer de banque pour une banque en ligne et ouvrir une assurance vie. L’objectif ensuite est bien de me diversifier (rapidement idéalement).

Maintenant, je projette dans 2 ans environ, d’acheter une résidence principale.

Dans quel ordre pensez-vous que je dois faire les choses ? Mettre de côté pour l’achat d’une résidence d’abord et ensuite investir ou commencer dès maintenant à investir (en assurance vie, actions, SCPI…).

Bonjour Tommy,

Vous pouvez faire tout cela au sein de l’assurance vie pour préparer vos projets :

– le fonds euro pour l’épargne de précaution et pour l’apport de votre achat immobilier à court-moyen terme (épargne sécurisée) ;

– les actions (ETF World par exemple) et les SCPI pour investir à long terme avec plus de rendement, pour préparer les études des enfants ou pour la retraite par exemple.

Ainsi vous préparez vos projets ET vous diversifiez vos investissements en même temps. Différents investissements (qui peuvent se faire au sein du même contrat d’assurance vie) servent différents projets.

=> Attention surtout à bien choisir les contrats (moins de frais et meilleurs fonds donc l’épargne travaille bien mieux) : les meilleures assurances vie.

Bonjour Nicolas,

Nous sommes un couple marié, nous nous posons la question sur l’intérêt d’ouvrir nos deux contrats d’assurance vie souhaités (Lucya Cardif et Linxea Spirit 2) en co-souscription, ou d’ouvrir les 2 de manière individuelle (1 à mon nom, l’autre au nom de ma femme). Si oui, est-ce que ces deux contrats le permettent ?

Merci d’avance !

Rémi

Bonjour Rémi,

Vu la complexité de gestion en co-adhésion pour une formule pas forcément avantageuse, plus de 95 % des Français ouvrent des assurances vie individuellement. Quitte à ce que le conjoint 1 désigne le conjoint 2 en bénéficiaire d’un contrat X, et réciproquement sur un contrat Y.

On explique ici.

En tout cas, les 2 contrats que vous choisissez (Linxea Spirit 2, voir l’offre ici et Lucya Cardif, offre ici) sont excellents, ce sont nos assurances vie préférées (moins de frais et accès aux meilleurs fonds donc plus de performance).

Bonjour, vraiment très intéressant, votre dossier sur l’assurance si j’avais par exemple 50 000 € à investir avec 2 enfants Que me conseillerez vous ?

J’ai 65 ans à votre avis, vaut-il mieux que j’attende 70 ans pour ouvrir les assurances vie ou faut-il en ouvrir une maintenant la fermer à 70 ans et en rouvrir une nouvelle ?

Merci

Bonjour Marcel,

Il faut ouvrir l’assurance vie au plus vite, avant 70 ans, car l’avantage est plus grand avant 70 ans.

Et ensuite à 70 ans vous en ouvrirez une nouvelle (pour les avantages des versements après 70 ans), tout en laissant vivre l’ancienne.

Attention surtout à bien choisir les contrats (moins de frais et meilleurs fonds donc l’épargne travaille bien mieux) : les meilleures assurances vie.

Bonjour,

une precision concernant les abattements ?

j’ai bien saisi le principe des 2 abattements:

152500€/ beneficaire pour versements 70ans sur tous les contrats d’un assuré

et ces 2 abattements sont bien cumulables

mais si un enfant est beneficaire dans des contrats de 2 assurés differents (chacun de ses parents) est ce qu’il cumule aussi les abattements issus des contrats de chacun de ses parents (1 abattement au moment de chaque deces de ses parents) ?

152500€ X2 au final hors succesion

30500€ X 2 au final hors succession

cordialement

Jean-Luc

Bonjour Jean-Luc,

Bien vu, l’assurance vie est une excellente enveloppe d’épargne. Mais aussi un moyen d’optimiser sa succession si on n’a pas sorti tout le capital avant notre décès.

Oui les abattements se cumulent 🙂

Donc dans votre exemple pour les 2 parents qui ont chacun un contrat avec leur enfant unique bénéficiaire :

152 500€ X2 + 30 500€ X 2 au final hors succession.

Dans mon cas personnel, marié et 2 enfants, donc 610 000 € exonérés (+30 500 € x 2 pour nos versements après 70 ans).

Bonjour, j’avais ouvert un contrat d’assurance vie en commencant mes etudes avec un prêt étudiant. J’avais fait des rachats partiels rapidement. Maintenant je souhaite reprendre les choses en main . Il vaut mieux fermer ce contrat et rouvrir un autre dans ma même banque ou j’ouvre carrément ailleurs ? Quelle est la différence entre assurance vie et assurance accident de la vie ? Y a t il d’autres produits intéressants auxquels souscrire ?

Bonjour Mathilde,

Une assurance vie est un placement, vous faites travailler votre épargne pour vous ou pour transmettre, vous développez votre patrimoine et retirez l’argent quand vous voulez.

Alors qu’une assurance accident de la vie est un pur produit d’assurance avec des cotisations à perte, comme une assurance décès, ce n’est pas de l’épargne.

Aucune assurance vie de banque n’est intéressante : trop de frais et pas de bons placements au sein des contrats d’assurance vie.

Sur 200 contrats sur le marché, il n’y a qu’une dizaine de bons contrats d’assurance vie.

On peut épargner sur plusieurs assurances vie.

=> Je vous invite à lire notre comparatif des meilleures assurances vie.

Bonjour,

Votre offre semble intéressante mais je n’ai pas compris qui est la compagnie d’assurance qui gère vos contrats et est le garant des fonds vis à vis des autorités (ACPR etc). Vous appartient-elle ? Quel est son nom ?

d’avance de votre retour

Bonjour Patrick,

Il y a un malentendu.

Avenue des Investisseurs (ADI) est un portail d’information et d’éducation financière.

Nous démocratisons les conseils habituellement accessibles seulement aux plus fortunés. Vous êtes maintenant plus de 200 000 visiteurs par mois à nous suivre !

On se présente ici.

Vous pouvez aussi lire notre livre best seller : Investissez votre épargne !

Je vous invite à lire : notre classement des meilleures assurances vie.

=> 3 assurances vie, assurées par 3 compagnies différentes.

Bonjour Nicolas

Ma conseillère BNP me propose l’assurance vie Lucya Cardif, selon vous, serait-il plus intéressant de la souscrire en ligne via un courtier ou chez BNP ? J’ai rendez vous avec elle prochainement pour finaliser ce contrat mais j’aimerais avoir des arguments sur l’intérêt ou pas de la souscrire chez BNP ou un courtier.

cordialement

Alain

Bonjour Alain,

Plusieurs points :

1/ Attention il ne faut pas la voir comme une conseillère mais comme une commerciale.

Ce n’est pas du conseil objectif et indépendant (réglementation MIF 2) : elle vend ses produits, elle ne peut pas vous conseiller d’aller voir ailleurs même si ce serait dans votre intérêt.

2/ Les agences BNP ne distribuent pas le contrat Lucya Cardif. C’est une contrat distribué exclusivement par assurancevie.com.

Votre “conseillère” semble se tromper de contrat ou il y a un malentendu.

Vérifiez bien les caractéristiques : 0 % de frais sur versement, 0,50 % de frais de gestion annuels sur UC, 2300 UC, 2 fonds euros, etc. Cf notre article : avis assurance vie Lucya Cardif.

Bonjour,

Site exceptionnel!

J’ai une assurance vie Predissime 9 (très peu performante je suis d’accord).

Notre conseillère nous propose une “obligation sénior privée taux fixe zéro coupon”…

Qu’en pensez-vous?

Merci.

Bonjour,

Merci 🙂

Quelques remarques :

1/ Ce n’est pas vraiment une conseillère, mais plutôt une commerciale (elle vend les produits de sa boutique, elle ne peut pas faire du vrai conseil indépendant).

2/ Predissime 9 est un contrat d’assurance vie très médiocre (frais exhorbitants et fonds médiocres y compris leurs fonds obligations, donc les épargnants font très mal travailler leur argent) : notre avis assurance vie Crédit Agricole Predissime 9.

3/ Si vous voulez bien faire travailler votre argent, il faut un contrat avec moins de frais et accès aux meilleurs fonds, donc je vous renvoie vers notre comparatif : les meilleures assurances vie.

4/ La banque est un bon interlocuteur pour les crédits immobiliers. C’est tout. Pour les placements, les banques sont catastrophiques.

Merci Nicolas pour votre très rapide réponse. J’ai l’intention de “basculer” vers Linxea Spirit 2. Je suppose que la procédure la plus directe est de faire un rachat (du Predissime 9) puis contacter un courtier (en ligne) chez Linxea. Si j’ai bien compris, un transfert d’assurance vie n’est pas possible.

Bonjour,

Le transfert d’assurance vie est en principe possible depuis la loi PACTE.

Mais limité à un transfert chez un même assureur.

Et en pratique, on a eu beaucoup de retours d’expérience, c’est un parcours du combattant, les assureurs mettent des bâtons dans les roues, c’est quasi impossible de transférer même en bataillant des mois.

Le plus simple, en sachant que l’on peut détenir plusieurs assurances vie :

1/ Ouverture en ligne de l’assurance vie choisie (exemple Linxea Spirit 2 s’ouvre ici, c’est notre assurance vie préférée). Juste en versant 500 € à l’ouverture.

2/ Rachat de votre ancienne assurance vie. Cela peut prendre des semaines selon la réactivité de votre banque.

3/ Epargne à votre rythme sur la nouvelle assurance vie.

4/ Votre épargne travaille mieux, enjoy 🙂

Bonjour,

Tout d’abord merci pour les informations très intéressantes que vous donnez.

En suivant vos conseils, j’ai décidé de prendre une assurance-vie par l’intermédiaire de linxea spirit 2.Au moment de remplir la fiche de souscription, je me suis aperçu qu’en tant que résident étranger, je ne pouvais pas investir dans cette assurance-vie.

Je suis désappointé et me tourne vers vous ,en vue d’un conseil pertinent, comme vous savez le faire.J’ai déjà une assurance-vie inintéressante et ayant une somme conséquente à placer, j’avais décider de changer

remerciements anticipés

Bonjour,

Malheureusement beaucoup d’assureurs n’aiment pas les expatriés (c’est le cas de Spirica).

Mais on en connaît quelques uns OK, cf la catégorie expatrié ici :

https://avenuedesinvestisseurs.fr/comparatif-assurance-vie-choisir-contrat/

Sinon, si vous avez une somme vraiment conséquente (> 250 k€) nous pouvons vous conseiller via notre société Prosper-conseil une assurance vie luxembourgeoise, idéale pour les non résidents.

Explications : assurance vie luxembourgeoise avantages et inconvénients.

Bonjour,

Je viens de découvrir votre site et il est tout simplement exceptionnel ! Bravo et merci pour ce travail ! Si je comprends bien, une assurance vie ouverte depuis plus de 8 ans peut finalement être utilisée comme un compte de dépôt pour épargner et faire travailler son capital jusqu’à sortir un certain montant de l’assurance vie dans le but de l’investir ailleurs, et cela avec une fiscalité réduite ?

Merci d’avance !

Bonjour,

Vous avez tout compris 🙂

Je m’en sers comme un “super livret”, j’entre et sors quand je veux.

Et avec une fiscalité “de rêve”.

Mais ce n’est valable que sur les bons contrats sans frais sur les versements, cf notre comparatif des meilleures assurances vie.

Bonjour et merci pour ces articles très complets.

Je suis déjà avec un PER rente et capital chez GENERALI et les frais de versement sont exorbitants (près de 4%).

J’ai aussi une assurance vie chez MMA et j’ai arrêté les versements quand j’ai découvert les frais de versement et de gestion…

J’ai tout fait via un gestionnaire de patrimoine.

Aujourd’hui je réfléchis à transférer mon PER et mon assurance vie chez un des assureurs proposés (notamment Linxea ou boursorama ou fortuneo), quid de ne pas avoir de conseils en cas de besoin ?

La différence de frais entre un assureur en ligne (linxea, boursorama…) et un assureur physique (generali, AG2R, swisslife…) est-elle justifiée ? Pour des garanties…égales (en théorie) ?

Bonjour,

Vous faites bien de stopper l’hémorragie.

Mais vous confondez assureur et courtier-conseiller (distributeur).

L’assureur (Generali, SwissLife, Spirica…) construit le placement (assurance vie et PER) et notre argent est chez lui.

Et le courtier-conseiller distribue le placement : agence bancaire, conseiller en gestion de patrimoine (CGP), établissement en ligne (Linxea, Fortuneo…)

=> Ils apportent le conseil. C’est leur rôle de CIF (conseiller en investissement financier).

=> Même les courtiers en ligne apportent le conseil bien entendu ! De ce que j’ai constaté depuis 15 ans, ils sont même bien plus réactifs et compétents (car spécialisés) qu’en agence bancaire.

Le courtier en ligne (Linxea notamment, voir notre avis Linxea) a bien moins de frais et pourtant bien plus de réactivité et de bons conseils et de bien meilleurs placements (meilleurs fonds euros et UC).

Et les garanties sont les mêmes puisque ce sont les mêmes assureurs derrière : notre argent est chez l’assureur.

Ils sont juste moins gourmands sur les frais.

Raison pour laquelle nous préférons les courtiers en ligne, cf notre classement des meilleures assurances vie.

bonjour Nicolas,

J’ai déjà deux assurances vie en multi-supports et je souhaite en ouvrir une troisième mais en 100% fond euros, capital garanti. Est-ce que cela existe encore? Yomoni, par exemple, ne le propose plus.

Bonjour Thomas,

Oui cela existe encore.

Notamment Evolution Vie : on peut verser en 100 % fonds euro (même si c’est un contrat multisupport qui permet aussi d’investir en immobilier SCI notamment) et sans frais sur versement.

On en parle dans notre article : meilleures assurances vie.

Bonjour,

Je lis dans la presse en ce moment que, depuis la hausse des taux d’intérêts directeurs, beaucoup d’assurances vie déjà souscrites avec des parts de fonds en euro affichent des contre-performances parce que les obligations d’état sur lesquelles ils sont basés sont d’anciennes obligations, d’avant la hausse, et sont concurrencées maintenant par les nouvelles obligations, sorties après la hausse des taux, et qui donnent du coup un meilleur rendement.

Je suis au point maintenant où je vais ouvrir quelques assurances vie, comme vous le préconisez.

Comment faire pour profiter de cette nouvelle donne (ou éviter d’en être pénalisé)? Par exemple, si je souscris aujourd’hui une assurance vie Spirit 2 ou Avenir 2, est-ce que les fonds en euro vont contenir des obligations anciennes (ancien taux plus faible) ou des nouvelles (taux plus élevés)?

Merci d’avance pour vos conseils.

Bonjour Michael,

On ignore si la performance des nouveaux fonds euros sera meilleure.

On peut espérer que oui, si les fonds euros sont cantonnés par l’assureur et que l’assureur part de 0 et se « gave » d’obligations à taux élevé en ce moment puis décide de livrer la performance aux épargnants.

Logiquement les assureurs Spirica (contrat Linxea Spirit 2) et Suravenir (contrat Linxea Avenir 2) ont de nouveaux fonds euros avec peu d’obligations anciennes, donc devraient investir surtout sur des nouvelles obligations à taux élevé grâce aux collectes.

(Alors que dans les vieux fonds euros, il y a un gros stock d’obligations à taux très faible, donc si l’assureur investit maintenant sur des obligations à taux plus élevé mais que c’est dilué dans la masse on n’en sentira pas beaucoup les effets…pas avant un bon moment vu l’inertie).

MAJ 2023 : on a reçu les intérêts des fonds euros 2022, et on constate que Spirica a servi un meilleur rendement sur le fonds euro et les rendements sont en hausse !

Bonjour.

En cas de décès du souscripteur, le bénéficiaire obtient généralement le règlement en espèces..

Mais peut-il sur sa demande recevoir par transfert les UC, parts de SCPI, titres vifs et les loger dans un autre contrat ouvert ou à ouvrir à son nom ? ( le souscripteur peut disparaître en période de krach boursier ! ). Merci pour votre éclairage.

Bonjour,

Au décès du souscripteur d’assurance vie, il y a dénouement du contrat. Alors le capital est versé au(x) bénéficiaire(s) désigné(s) par le souscripteur de l’assurance vie.

Par défaut sous forme de capital (virement de la somme aux bénéficiaires).

Mais pour les unités de compte en effet, il est possible d’opter pour la remise de titres et parts (Décret n° 2015-1669 du 14 décembre 2015).

BOnjour

Est-il possible de modifier le contrat d’assurance vie ? PAr exemple changer le montant du versement ou verser une somme ponctuellement?

Je souhaiterais souscrire chez Yomoni.

Merci pour votre expertise !

Bonjour Laure,

Oui bien sûr, l’assurance vie est un produit très souple :

– on verse quand on veut ;

– les sommes que l’on veut ;

– on sort quand on veut.

Du moins sur les bonnes assurances vie que l’on met en avant.

Au sujet de Yomoni, on en parle ici, c’est une gestion pilotée : https://avenuedesinvestisseurs.fr/av-assurance-vie/gestion-pilotee/

Bonjour,

Je souhaiterais connaître les modalités de transfert d’assurance-vie : ma mère a en effet ouvert une assurance-vie dont les tarifs (et les performances) sont scandaleux. Je souhaiterais donc en changer, mais je ne trouve pas d’informations pertinentes sur internet.

Quelles sont les modalités de transfert ? Existe-t-il un moyen simple de le faire, ou devra-t-on effectuer un rachat total de l’AV actuel avant d’effectuer un versement vers la nouvelle ?

Merci à vous,

JP

Bonjour Jérôme,

Les transferts sont en théorie possibles chez un même assureur depuis la loi PACTE (reste à trouver un bon contrat du même assureur, faible probabilité).

Mais en pratique, les transferts sont compliqués voire impossibles : https://avenuedesinvestisseurs.fr/questions-reponses-assurance-vie/#transferer-assurance-vie

On explique ici comment réagir quand on est déçu d’une assurance vie : https://avenuedesinvestisseurs.fr/questions-reponses-assurance-vie/#etapes-si-contrat-decevant

Heureusement, on peut ouvrir plusieurs contrats d’assurance vie et dans tous les cas il vaut mieux diversifier les contrats : https://avenuedesinvestisseurs.fr/av-assurance-vie/les-meilleures-assurances-vie/#diversifier

Bonjour Jérôme et Nicolas,

Je me permets de vous répondre, car j’ai essayé de transférer deux “mauvais” contrats AV de mon épouse. Le premier de ING DIRECT vers NALO – assureur GENERALI : contact avec NALO facile et rapide, qui nous explique les étapes pour le transfert qui est toujours en cours. Le deuxième d’APICIL vers Linxea Zen – assureur APICIL : j’appelle LINXEA qui me dit que ça va être compliqué dans l’immédiat, car des discussions sont en cours entre assureurs et que sans accord, ils ne peuvent pas initier de demande de transfert. Etonnant pour une disposition permis par la loi PACTE de 2019, il me semble.

Tout cela est flou, j’ai l’impression que cela dépend vraiment des assureurs et des relations qu’ils peuvent entretenir avec certains intermédiaires.

Daniel.

Bonjour Daniel,

Merci pour votre retour d’expérience.

En théorie possible depuis la loi PACTE, mais en pratique compliqué en effet car les assureurs semblent peu motivés à jouer le jeu. Nous avons souvent ce type de retour.

Un ami a toutefois réussi à transférer son contrat Generali chez Nalo : https://avenuedesinvestisseurs.fr/avis-nalo-assurance-vie-gestion-pilotee/

Bonjour,

Sur Linxea Avenir

Existe-il des obligations de versements tous les mois ?

Peux-t’on passer d’une gestion libre à gestion pilotée pour acquérir plus de connaissances ?

Bonjour Julie,

Il n’y a aucune obligation de versement sur nos assurances vie préférées (dont Linxea Avenir) présentées ici : https://avenuedesinvestisseurs.fr/av-assurance-vie/les-meilleures-assurances-vie/

A part le 1er versement pour l’ouverture de 100 € minimum (sans frais sur versement). Ensuite on épargne à son rythme, quand on veut même si c’est 10 ans plus tard, l’important étant de prendre date (ouvrir pour faire tourner les années).

Et on passe de gestion libre à pilotée (ou inversement) quand on veut, c’est très souple, en quelques clics en ligne.

Bonsoir Nicolas,

Tout d’abord merci pour votre site qui est riche d’informations.

J’ai une question concernant les mécanismes de garanties existants sur PEA et assurance vie.

Un PEA Fortuneo (Credit Mutuel Arkea) bénéficie de la garantie des titres (FGDR) (hors comptes espèces) alors qu’une assurance vie Linxea Avenir (Suravenir, filiale Crédit Mutuel Arkea) bénéficie de la garantie FGAP (Fonds euros + Unités de comptes).

Vous me confirmez donc qu’il y a bien 2 garanties distinctes alors qu’initialement c’est la même entité?

Merci d’avance de m’éclairer sur ce sujet.

Bonjour Thibaut,

C’est bien cela, ce sont 2 garanties différentes même si c’est le Crédit Mutuel derrière.

La FGDR = 100 k€ de garantie sur les dépôts + 70 k€ sur les titres PEA.

Et en sus, la FGAP = 70 k€ de garantie en assurance vie.

Bonjour Nicolas,

Je n’ai pas trouvé les ETF monde Lyxor World (EWLD) FR0011869353 ni Amundi MSCI World (CW8) LU1681043599 sur Linxea Avenir ou Linxea Spririt 2 (recherche par mot clé). Est ce que ces produits Linxea propose des ETF mondes? Si oui, comment les trouver (j’ai du mal m’y prendre…) Merci d’avance pour votre aide.

Bonjour Tran,

Les trackers EWLD et CW8 sont réservés au PEA.

Mais sur les assurances vie Linxea on a d’autres ETF World qui répliquent le même indice MSCI World avec la même performance. En pratique, il faut filtrer les sociétés de gestion Lyxor et Amundi et on a toute la liste d’ETF qui apparait.

Bonjour Nicolas,

Merci pour vos articles bien détailés.

Je suis entrain de souscrire à Linxea Avenir. Dans le précontrat, il est indiqué:

“Frais de sortie :

o 3 % sur quittances d’arrérages

o option pour la remise de titres en cas de rachat total, de décès ou au terme : 1 % des fonds gérés réglés sous

forme de titres”

Que cela signifie précisément? Comment ces frais chez Linxea Avenir se positionnent par rapport aux concurents (on ne voit pas d’information dur le frais de sortie dans votre tableau comparatif). Y-a-t-il une/des solutions pour sortir SANS frais? Merci d’avance pour votre renseignement

Bonjour Tran,

Cela ne concerne que les sorties en rente.

Mais si vous sortez de façon classique, par rachat, alors pas de frais de sortie.

Les frais de sortie en rente sont la norme, alors que la norme est le sans frais pour les sorties par rachat.

Notez que l’on peut sortir tous les mois par rachat partiel si on le souhaite, donc ça revient à une sortie en rente mensuelle mais sans les frais 🙂

Bonjour,

Je suis actuellement résidente fiscale française, mais pour pas très longtemps encore.

Je souhaite ouvrir une assurance vie (Linxea surement).

Tout d’abord : est ce un soucis d’avoir une assurance vie en France sans y être résidente fiscale ? Vais je devoir fermer mon assurance vie dès que je quitterai la France ?

Ensuite : Est ce que certaines assurances vie / assureurs sont plutôt recommandés dans ce cas là ?

Merci,

Cordialement,

Bonjour Anne-Flore,

On peut encore ouvrir une assurance vie après avoir quitté la France, mais c’est plus compliqué.

Idéalement on ouvre avant départ, tant que l’on est encore résident fiscal en France.

Ensuite, on conserve son contrat d’assurance vie (et l’argent continue de travailler bien sûr) même si l’on n’est plus résident fiscal en France et on peut aussi faire des actes de gestion. Du moins chez les assureurs accommodants comme Suravenir (contrat Linxea Avenir) : https://avenuedesinvestisseurs.fr/av-assurance-vie/les-meilleures-assurances-vie/

Bonjour,

J’ai voulu me renseigner sur l’assurance vie à ma banque Crédit Mutuel pour placer de l’argent qui dort sur un livret

J’ai souscrit une assurance vie mais ma conseillère ne m’a pas parlée des frais de versements.

Je l’ai découvert sur le contrat mais comme j’avais signée electroniquement je ne l’ai pas vu.

Puis-je resilier le contrat? Quel delai? 30 jours? et à qui dois je m’adresser?

J’ai souscrit il y a 3 jours .

merci pour votre retour!

Cordialement,

Bonjour Caroline,

Bizarrement ils oublient souvent de mentionner les frais.

Ici vous trouverez des contrats sans frais sur versement : https://avenuedesinvestisseurs.fr/av-assurance-vie/les-meilleures-assurances-vie/

Le délai de rétractation / renonciation est de 30 jours, donc envoyez un recommandé avec accusé de réception.

Regardez bien votre contrat, l’adresse doit être obligatoirement indiquée dans un paragraphe sur la rétractation / renonciation.

Bonjour, je détiens plusieurs assurances vie car j’ai répartis les montants pour ne pas dépasser les 70 000 euros de garantie état. Toutefois, au fil des années, mais aussi en creusant sur les fonds je me rends compte que souvent derrière une assurance vie c’est le même assureur qui se cache (ou le même produit) …. exemple “suravenir” ou “generali” . Pourriez vous svp m’éclairer si le montant de garantie Etat, correspond au prestataire (ex Fortuneo, CA, Bforbank …;) ou à celui qui assure derrière, car c’est vriament très flou pour un novice. Merci beaucoup.

Bonjour,

Il ne faut pas confondre nom du contrat, courtier distributeur et assureur.

C’est 70 000 € de garantie de l’État par client par assureur.

Par exemple les contrats Boursorama Vie, ING Vie et Linxea Vie : ce sont 3 contrats de 3 distributeurs différents, mais du même assureur Generali. Donc on partage une garantie de 70 000 € pour les 3 contrats. Ce serait donc dommage d’ouvrir ces 3 contrats en pensant diversifier.

Dans cet article on présente nos 6 contrats préférés (dans 2 tableaux), et ils ont bien 6 assureurs différents derrière eux donc 6 x 70 000 € : https://avenuedesinvestisseurs.fr/av-assurance-vie/les-meilleures-assurances-vie/

Un avis sur l’assurance vie chez Corum ?

J’ai été étonnée de certains frais 12% au versement sur scpi ok mais aussi 5% par versement sur leurs fonds obligations les plus anciens, suite à appel téléphonique.

Bonjour Rachel,

L’assurance vie Corum permet d’investir en pierre-papier SCPI.

Nous sommes très réservés sur ce contrat, d’ailleurs l’AMF (autorité des marchés financiers) vient de sanctionner la société de gestion Corum pour ses pratiques trompeuses.

Nous pensons qu’il y a de meilleures assurances vie pour investir en SCPI (on évoque d’ailleurs Corum dans les commentaires de l’article) : https://avenuedesinvestisseurs.fr/meilleure-assurance-vie-scpi-comparatif/

Bonjour, si par exemple j’ai une épargne de 10000€ que je veux laisser fructifier, mieux vaut la placer entièrement sur une seule assurance vie, ou la répartir sur 2 AV (comme Suravenir et Spirit 2 par exemple) avec des choix de placement similaire ?

Bonjour Sébastien,

Les intérêts composés (la fameuse boule de neige des intérêts qui produisent eux-mêmes des intérêts) fonctionnent de la même façon que vous placiez sur 1 ou 2 produits, ce qui compte c’est la durée d’investissement ou le rendement.

Nous sommes partisans de la diversification sur plusieurs contrats d’assurance vie : https://avenuedesinvestisseurs.fr/av-assurance-vie/les-meilleures-assurances-vie/

Bonjour,

J’ai une assurance vie dont l’assureur est Crédit mutuel et une autre chez Yomoni. Pour changer d’assureur, vaut-il mieux s’orienter vers Darjeeling(Swiss life) ou vers Linxea Spirit (CA)?

Et encore merci pour vos articles !!

Sylvie

Bonjour Sylvie,

Vous avez donc 2 contrats du même assureur (Yomoni assuré par Crédit Mutuel Suravenir aussi).

Je vous laisse prendre connaissance de notre comparatif des meilleures assurances vie, on retrouve effectivement Linxea Spirit 2 en 2ème position (assureur CA) et Darjeeling en 4ème place (assureur Swisslife), chacun a ses avantages que nous avons identifié : https://avenuedesinvestisseurs.fr/av-assurance-vie/les-meilleures-assurances-vie/

Bonjour,

Que pensez-vous d’une assurance vie pour un placement sans risque à court terme (1 an) ?

Linxea Avenir impose 50% d’UC, le risque me parait élevé car j’aurai absolument besoin du capital après 1 à 2 ans. Mais je ne veux pas non plus laisser cette somme dormir sur un Livret A…

Merci

Bonjour Pierre,

Investir seulement 1 an en assurance vie est possible. Car on peut retirer quand on veut.

Mais il faut un contrat sans frais sur versement, sinon vous aurez plus de frais que de gains !

Sur ADI nous présentons seulement des contrats sans frais sur versement heureusement.

Pour du sans risque, il faudra placer en 100 % fonds euro.

Sur Linxea Avenir, il y a une contrainte de versement de 30 % en unités de compte (UC). Mais ensuite, vous pouvez arbitrer vers le fonds euro pour arriver au 100 % fonds euro.

Sinon, dans notre comparatif des assurances vie, regardez la catégorie sécurité pour voir les contrats qui acceptent directement le 100 % fonds euro : https://avenuedesinvestisseurs.fr/comparatif-assurance-vie-choisir-contrat/

Bonjour, je voulais vous demander : je compte ouvrir un compte assurance vie mais je ne sais pas quoi prendre pouvez vous m’aiguiller ?

Je suis un jeune intérimaire et j’avais une mauvaise vision de l’assurance vie, je peux mettre quelques 100 euro sur ce compte AV tous les mois car je vis chez mes parents.

Je pense opter pour gerer le compte moi même merci a vous !

Bonjour Lucas,

Il y a des contrats d’assurance vie plus adaptés pour la sécurité (100 % fonds euro), d’autres pour l’immobilier, d’autres pour la bourse, d’autres en gestion pilotée, d’autres polyvalents…donc cela dépend ce que l’on cherche et il est recommandé de diversifier sur plusieurs contrats pour répondre à plusieurs objectifs différents.

Je vous invite à lire notre comparatif pour bien choisir selon les objectifs visés : https://avenuedesinvestisseurs.fr/comparatif-assurance-vie-choisir-contrat/

Merci pour toutes ces informations. Pouvez vous me dire dans le questionnaire obligatoire assurance vie à quoi sert la, question sur le patrimoine immobilier détenu ?

Le questionnaire est prévu pour s’assurer que le client a bien compris à quoi I’ll s’engage. Cette question sur le patrimoine immobilier que fait elle la dedans ?

Merci à vous

Bonjour Clodine,

Les banques et courtiers doivent connaitre le client ainsi que son patrimoine. C’est ce qu’on appelle le questionnaire KYC (know your client) : https://avenuedesinvestisseurs.fr/conformite-bancaire-pourquoi-toutes-ces-questions-de-votre-banque/

Bonjour, j’ai ouvert 2 assurances vies en gestion libre, chez Boursorama pour mes enfants mineurs, le soucis est que je veux gérer en ligne les versements et les arbitrages et cela n’est pas possible chez eux.

Pourriez vous m’indiquer quel courtier en ligne rend cela possible pour une ouverture de 2 autres assurances vies pour mes enfants.

Merci

Bien Cordialement.

S.B.

Bonjour,

Effectivement Boursorama Vie n’est pas gérable en ligne pour les enfants.

Je vous invite à lire notre dossier sur les placements pour les enfants : https://avenuedesinvestisseurs.fr/comment-epargner-et-placer-pour-ses-enfants/

Nous présentons notamment 2 assurances vie adaptées en gestion libre ou pilotée : https://avenuedesinvestisseurs.fr/comment-epargner-et-placer-pour-ses-enfants/#assurance-vie-enfant

Bonjour Nicolas,

Un très grand merci pour l’ensemble de vos articles !!

Question d’orientation personnelle :

J’ai ouvert un contrat d’assurance vie chez HSBC en avril 2017 (donc moins de 4 ans à ce jour), contrat HSBC évolution patrimoine vie avec 80% FE et 20% UC. Cette ouverture d’AV avait été faite un peu de façon ‘automatique’ sans trop réfléchir aux autres contrats d’AV étant donné que j’étais client HSBC de longue date pour compte courant etc…

En me renseignant de plus en plus (notamment grâce à votre site), je me pose évidement la question de mieux investir cet argent (rendements franchement pas très folichons chez HSBC : autour de 1000€ d’intérêts générés pour un investissement initial de 30.000€). Avec la loi PACTE et malgré l’amendement Fourgous de la loi Breton, il ne semble pas possible de ‘transferer’ cet argent sur une autre AV (linxea, yomoni ou autres), vous confirmez ?

Serait-il alors pertinent de retirer cet argent, quitte à payer les 30% d’imposition, et de le transférer sur un nouveau contrat d’AV fraîchement ouvert mais chez un concurrent bien plus intéressant en terme de rendements?

Merci pour votre réponse !!

Bonjour Jojo,

Je comprends.

C’est un grand classique : contrat très chargé en frais, avec une performance décevante.

Et effectivement, c’est un contrat assuré par HSBC Vie et vous ne pouvez transférer que vers un autre contrat assuré par HSBC Vie. Mais les contrats Linxea, Yomoni,…sont assurés par le Crédit Mutuel, ou Crédit Agricole, ou Generali…

Pour rappel, si vous faites un rachat, vous n’êtes imposé que sur les gains.

On explique ici comment procéder en plusieurs étapes, quand on est déçu d’un contrat d’assurance vie : https://avenuedesinvestisseurs.fr/questions-reponses-assurance-vie/#transferer-assurance-vie

Bonjour Nicolas j’ai un souci avec la banque CE qui detient mon compte assurance-vie : ayant demenage j’ai demande le transfert de mes comptes d’une region a une autre ; dans des delais longs , ca devait prendre 5 semaines. 3 mois plus tard le transfert n’est pas fait, la demande de transfert s’est “egaree” et l’argent n’apparait nulle part ??? Aucun des conseillers avec qui je suis en lien ne repond sur la disparition de l’argent et du compte ! Merci de vos conseils.

Bonjour Ammar,

Voilà aussi pourquoi on n’apprécie peu les banques “traditionnelles”. On se croirait revenu au Moyen-Age, quand il fallait déplacer les sacs d’or d’une ville à une autre.

Quand on déménage, dans une bonne banque du 21ème siècle, il n’y a pas besoin de faire de transfert. Heureusement, car il est loin le temps où on naissait, vivait et mourrait au même endroit.

Toujours est-il que vous pouvez saisir le médiateur de la banque par courrier recommandé. Et s’il n’y a pas de réponse en 1 mois, saisissez le médiateur de l’AMF.

D’ailleurs, je vous invite à lire notre avis sur les assurances vie de la Caisse d’Epargne, ce n’est pas brillant : https://avenuedesinvestisseurs.fr/avis-assurance-vie-caisse-d-epargne/

Pour info, on peut détenir plusieurs contrats d’assurance vie et on n’est pas obligé de continuer d’épargner sur un mauvais support.

Merci Nicolas pour votre reponse tres instructive .

Sur le site de l’AMF il est ecrit que le mediateur de l’AMF n’est pas competent en matiere d’assurance-vie et renvoi sur le site du mediateur de l’assurance . A suivre

Bonjour, je suis en train de demander une assurance vie Euro exclusif chez Boursorama. Je cherche à épargner pour ma retraite dans 10 à 13 ans. Alors que dois je faire? durée viagère ou limitée? Versements réguliers ou libres? Quels héritiers si je ne veux faire hériter qu’à mon frère et ma mère en cas de décès? J’aimerais ne pas dépasser 70 000 euros sur cette assurance, soit la garantie de l’Etat. Ces 70 000 euros correspondent ils à mes simples versements ou à l’entiereté de la somme intérêts compris? « quels » 70 000 sonts ils garantis en gros?

Et si je rachète partiellement mon assurance vie au bout de 8 ans, je ne comprends pas la règle des 4600 euros d’abattements : en gros, si je rachète 4600 euros par an après 8 ans, je n’aurai aucun impôt là dessus? Beaucoup de questions, merci beaucoup d’avance 🙂

Bonjour Christophe,

Pour répondre à vos questions :

1/ Le contrat Boursorama Vie n’est pas mauvais, mais le service client est très décevant et peu accessible. Je vous invite à comparer nos assurances vie préférées ici : https://avenuedesinvestisseurs.fr/av-assurance-vie/les-meilleures-assurances-vie/

2/ On préfère généralement la durée viagère. Ainsi on a la main, on décide soi-même quand on sort.

3/ Versements programmés ou libres ? A vous de voir. Personnellement je suis discipliné, j’épargne à mon rythme. Mais il y a des épargnants qui ont besoin des versements programmés sinon ils oublient d’épargner.

4/ Vous pouvez désigner les bénéficiaires de votre choix dans la clause bénéficiaire.

5/ 70 000 € de garantie de l’Etat par client par assureur. C’est le total de vos versements + les plus-values.

6/ Sur une assurance vie qui a plus de 8 ans, si vous faites un rachat de 4 800 € par an vous n’aurez pas d’impôt sur la plus-value. Et on peut même retirer davantage, car c’est la part de plus-value dans le retrait qui compte ! Moi je retire généralement 10-15 000 € par an et il y a moins de 4 800 € de plus-value dans cette somme retirée, donc pas d’impôt sur le revenu.

Un immense merci Nicolas 🙂 Un passionné qui se met gratuitement au service des autres, ça a le mérite d’être souligné… 🙂

Bonjour Nicolas,

J’aimerais rebondir sur votre point 6/ : je comprends bien l’idée de faire ce rachat chaque année pour éviter les impôts sur la plus value, mais quelle serait la stratégie de placement ensuite sur cette somme rachetée pour la faire fructifier ? La réinjecter dans une autre assurance vie par exemple ?

Bien Cordialement

Bonjour Julien,

Oui c’est ça. Souvent je retire pour “laver” la plus-value (sur contrat de plus de 8 ans et sous l’abattement annuel) puis je reverse dans la foulée dans la même assurance vie (sans frais sur versement).

Très clair, merci pour votre réponse!

Bonjour Nicolas,

Désolée par avance si je pose une question qui a déjà été abordée.

J’ai ouvert, il y a peu, une assurance vie chez Linxea (merci pour le parrainage 🙂

J’ai un autre contrat d’AV au LCL ouvert en 2009 (donc plus de 8 ans). Je comptais le liquider et le clôturer pour acheter ma résidence principale et mieux placer le reste de mon épargne. Mon “conseiller” au LCL me conseille de le laisser ouvert pour garder l’avantage fiscal. Mais je ne vois pas l’intérêt d’avoir des fonds sur un contrat d’AV peu intéressant, même s’il y a cet avantage fiscal.

Y-a-t-il une subtilité qui m’échappe ?

Merci beaucoup pour votre éclairage 🙂

Bonjour Audrey,

J’en tire la même conclusion que vous.

D’ailleurs vous allez profiter de l’avantage fiscal en sortant après les 8 ans.

Moi-même j’achète ma résidence principale et je sors de mes vieux contrats (même si les banquiers sont gênés de voir les encours diminuer) pour constituer mon apport et j’épargnerai sur des contrats plus jeunes mais plus performants (qui deviendront eux-mêmes bientôt des contrats de plus de 8 ans avantageux fiscalement).

Bonjour Nicolas,

Que se passe-t-il en cas de décès de l’un des co-souscripteurs (ma femme et moi) d’un contrat d’assurance-vie ?

est-il cloturé obligatoirement ?

ou sinon, comment est-il arbitré nous avons nos 2 enfants) ?

Souhaitant ouvir un nouveau contrat, vaut-il mieux en ouvrir un par personne du couple ?

Merci pour tous vos articles et réponses.

Bonjour Loïc,

A vrai dire, je connais peu ce sujet car la co-souscription est rare : moins de 2 % des contrats d’assurance vie sont ouverts en co-souscription je pense.

Il faut être marié, en régime communautaire.

A ma connaissance, ça alourdit tous les actes de gestion (car il faut systématiquement 2 signatures) et j’ai du mal à y trouver un intérêt plutôt que de diversifier sur 2 contrats…une subtilité juridique m’échappe peut-être.

Toujours est-il qu’en cas de co-souscription, généralement il y a dénouement au 1er décès du couple. Pour souscrive avec un dénouement au second décès, il faut être sous le régime de la communauté universelle avec attribution intégrale. Plus de détails ici : https://avenuedesinvestisseurs.fr/assurance-vie-succession-beneficiaire-fiscalite-frais/#optimiser-succession-assurance-vie

Grâce à vous j’ai découvert Nalo et ouvert un compte avec une banque en ligne pour diminuer les frais. Résultats très bon après une année difficile

J’ai fait plus de plus value en 1 an avec un robot advisor qu’avec une banque classique en 10 ans …

Merci pour l’ensemble des explications fournies sur le site

Bonjour Thibault,

Merci pour votre retour !

Effectivement, les meilleures gestions pilotées du marché ont encore bien géré 2020, malgré l’année compliquée…

https://avenuedesinvestisseurs.fr/av-assurance-vie/gestion-pilotee/

Bonjour, est-il possible de fermer une assurance vie de deux ans avec aucun intérêt (Légère moins value même) donc je suppose sans taxation. J’ai plusieurs fonds sur cette assurance vie et certaines lignes en PV et d’autres en MV. Confirmez-vous que si l’ensemble de l’assurance vie est en intérêt négatif et bien il n’y a pas d’imposition en cas de fermeture de cette assurance vie? Ça c’est pour le côté intérêts, mais y aurait il une autre taxation en cas de fermeture de cette assurance vie dans mon cas? Merci pour votre aide.

Bonjour Stéphane,

Les assurances vie se ferment quand on veut (par rachat total).

L’imposition est alors calculée : Impôt sur le revenu et prélèvement sociaux qui ne portent que sur la plus-value globale du contrat.

Donc si votre assurance vie est en moins-value, pas d’impôt.

(Si le contrat est en plus-value, il y a impôt selon l’âge du contrat, possible d’avoir 0 € d’impôt si contrat de plus de 8 ans.)

Merci Nicolas pour votre rapide réponse. En fait mon contrat d’assurance vie est chez Swiss Life Strategic Premium et j’ai à 40% de l’OPCI Dynapierre qui a toujours été à -2,5%, elle est en ce moment à -2,25%. Je suis déçu car cet OPCI avait un rendement autour de 4% avant que je souscrive. L’assureur me disait au début que c’était dû au frais qui sont plus élevés sur OPCI comme pour SCPI. Je veux bien mais depuis 6 mois que je ne verse plus sur ce fonds, je ne vois pas d,amélioration. Par rapport à votre réponse, je vais attendre encore quelques mois et si je ne vois aucune amélioration, je ferais un rachat total et j’irai verser les sommes chez Yomoni dont je suis tout à fait satisfait par le rendement, Nalo ou Linxea (j’ai bien lu votre site😀😉).

Bonjour,

tout d’abord merci pour ces explications! On y trouve tout c’est incroyable.

Je pense souscrire à LINXEA Avenir et à une deuxième assurance vie dont j’ai pas encore décidé l’entité.

Quelle pourcentage de notre patrimoine total ou quel versement initial pensez vous qu’il faudrai faire dans nos assurances vies?

J’ai aussi une question concernant le compte SOGECAP que j’ai avec l’entreprise dans laquelle je travaille.

En effet, des versements sont fait dans les comptes « Art 83 et Art 83 VIF ».

Pensez vous qu’il faudrai que je verse mensuellement de l’argent sur ces comptes en plus des versements fait par ma boîte? Ou dois-je me concentrer aux deux assurances vies et le PEA?

Merci!

Bonjour,

Pour l’ouverture d’une assurance vie, vous pouvez vous contenter de verser le minimum demandé, cf le ticket d’entrée en 3ème ligne du tableau : https://avenuedesinvestisseurs.fr/av-assurance-vie/les-meilleures-assurances-vie/#menu2

Ensuite, dans un second temps, pour épargnerez dessus selon votre allocation patrimoniale (% de son patrimoine) qui dépend de vos objectifs et de vos projets personnels : https://avenuedesinvestisseurs.fr/allocation-patrimoniale-repartition-allocation-ideale-actifs/

Concernant les articles 83, ce sont des produits “tunnels” jusqu’à la retraite. Donc il faut avoir un très long horizon de placement devant soi, contrairement à l’assurance vie et au PEA qui permet de sortir l’argent quand on veut. Vous pouvez comparer au PER (plan épargne retraite) qui permet de défiscaliser et qui offre des possibilités de sortie anticipée avant retraite : https://avenuedesinvestisseurs.fr/per-plan-epargne-retraite/

Merci beaucoup!

Bonjour Nicolas

J’ai une question s’agissant des modalités d’investissement au sein d’une assurance vie. À l’instar d’autres investisseurs avertis, vous préconisez d’appliquer la méthode DCA (lissage des investissements) dans le cadre d’un investissement en bourse. C’est d’ailleurs ce que j’ai commencé à faire sur le PEA que je viens d’ouvrir.

J’envisage par ailleurs d’ouvrir trois assurances vie: Yomoni et Nalo en gestion pilotée, et Linxea spirit en gestion libre afin d’avoir des parts de SCPI. J’envisage un investissement de 120 000 € répartis égalitairement dans ces trois assurances vie. J’envisage en outre un profil équilibré soit 50 % en fond euros et 50 % en unités de compte. Est-il, selon vous, pertinent pour mes futures assurances vies chez Yomoni et Nalo d’appliquer également la méthode DCA? Ou vaux t-il mieux leur confier toute l’enveloppe dès le départ?

La question se pose moins pour mon investissement chez Linxea spirit, le prix des parts de SCPI étant plus stable. Chez Linxea spirit je pense plutôt découper mon investissement en deux phases: Dans la première phase j’investirais dans des SCPI autres que de bureaux et dans la seconde phase, et après une éventuelle révision du prix des parts, j’investirais dans des SCPI de bureaux. Cela vous paraît-il pertinent?

Bonjour Sacha,

Nous répondons à cette question de l’investissement progressif en question 3 de notre FAQ : https://avenuedesinvestisseurs.fr/questions-reponses-finance-personnelle/#investissement-progressif

Sur une gestion pilotée, cela peut se faire également en relevant progressivement son profil. Par exemple en versant la totalité prévue en profil 3, puis tous les 2 mois on peut relever d’un niveau de profil, pour atteindre le profil souhaité (par exemple profil 8). Ainsi, la part actions sera progressivement augmentée.

Pour l’investissement SCPI, bien vu. Car les SCPI de bureaux risquent d’être revalorisées à la baisse en 2021. Alors que le risque est moindre pour les SCPI résidentielles, entrepôts, santé, diversifiées…(a priori à titre perso, mes 3 SCPI ne sont pas menacées).

Bonjour

Je vous remercie beaucoup pour votre retour très rapide.

Bien que je lise abondamment votre site, j’avais raté ce point!

Bonjour Nicolas,

J’ai beaucoup apprécié la clarté et la qualité de vos articles.

J’ai une précision à vous demander concernant la fiscalité de l’assurance vie.

Licencié en novembre 2019 par mon employeur pour une raison indépendante de ma volonté et inscrit en tant que demandeur d’emploi auprès de Pôle Emploi depuis octobre 2020, puis-je effectuer un rachat total avant le 31/12/2020 de mon contrat de 10 ans en toute franchise d’impôt (les prélèvements sociaux restant dus)?

Si je souscris début 2021 à nouveau au même contrat sur Internet en réinvestissant la majeure partie des sommes retirées, le fisc peut-il revenir sur l’exonération fiscale accordée ?

En vous remerciant par avance de votre aide.

Jacques

Bonjour Jacques,

C’est ce que je comprends de la lecture du BOFIP, il s’agit d’un cas d’exonération d’impôt sur la plus-value et ce quel que soit l’âge du contrat (il reste les PS à 17,20 %). Pour un rachat avant le 31/12 de l’année qui suit le licenciement pour une raison indépendante de sa volonté.

Mais si vous épargnez dans la foulée une bonne partie de la somme retirée, j’ai bien peur que cela puisse être qualifié d’abus de droit ? A confirmer par un professionnel (avocat fiscaliste, ou bon courtier en assurance vie).

Merci de votre réponse, Nicolas.

S’agissant du contrat Fortuneo Vie, pensez-vous que leur service client soit à même d’apporter une réponse fiable concernant un éventuel abus de droit ?

En vous remerciant pour votre avis

Bien cordialement

Jacques

Bonjour Jacques,

Il vaut mieux demander une réponse écrite de leur part.

Vous pouvez aussi demander directement à l’administration fiscale, avec un rescrit fiscal, meilleur moyen d’être couvert.

Bonjour Nicolas,

Nous avons l’intention de souscrire à court terme avec mon épouse plusieurs contrats d’assurance vie pour diversifier nos placements et “bénéficier” aussi de la garantie de 70.000€ par assureur. Les versements cumulés s’élèveraient à environ 250.000€ répartis sur 4 contrats.

Il est cependant très probable que d’ici à 8 ans nous aurons changé de statut fiscal ayant l’intention de nous installer à moyen terme (3-4 ans) aux Iles Canaries. Quels seraient à votre connaissance les conséquences sur les contrats d’un changement de résidence fiscale vers un pays étranger ? et pensez vous qu’il soit pertinent de les souscrire dans notre cas de figure ?

Au plaisir de vous lire, toutes mes félicitations pour vos indispensables contributions.

Bien cordialement

Pierre

Bonjour Pierre,

D’abord, il faut savoir que l’on peut conserver ses contrats d’assurance vie en quittant la France. Et ils continuent de vivre.

Ensuite, il faut voir s’il y a une convention fiscale entre votre nouveau pays de résidence et la France. Dans cette convention, la fiscalité sera explicitée. A priori (à confirmer après étude de la convention fiscale) :

– tant que vous ne faites pas de rachat, pas d’imposition ;

– en cas de rachat partiel ou total : imposition (mais pas de double imposition dans les 2 pays). A priori il s’agit d’une retenue à la source de 10 % sur la plus-value, pour les résidents en Espagne et Italie (à confirmer après étude de la convention).

Les non-résidents n’ont pas droit à l’abattement annuel sur la plus-value après les 8 ans du contrat. Mais avantage : les non-résidents sont exonérés des prélèvements sociaux (17,20 %) s’ils justifient leur statut de non-résident.

Bonjour,

Vous parlez des assurances-vie des compagnies de Mutuelle qui sont plus intéressantes que celles des banques (concernant les assurances-vie hors contrat internet), quel est votre avis sur le contrat MMA multisupport si frais à 2.5% sur versements (négociés mais qui me paraissent encore haut) et 0.8% gestion annuelle ; aussi les frais de gestion annuel sont-ils négociables ou non ? Les frais diffèrent-ils s’il s’agit d’un contrat en épargne handicap ? Merci beaucoup sur votre avis sur ce contrat

Bonjour Olivia,

Oui enfin “plus intéressantes”, disons “moins pires”…

C’est quand même très moyen. Pour ce contrat d’assurance vie je vois :