Vous souhaitez défiscaliser pour payer moins d’impôt ? Nombreuses sont les solutions pour défiscaliser ! La France est un enfer fiscal par défaut mais avec des “îles paradisiaques” (niches fiscales) à connaître. Comment défiscaliser ? Il y a la défiscalisation immobilière bien sûr, mais pas que !

Notre pays est bien connu pour sa quantité élevée de niches fiscales, et les Français aiment payer moins d’impôt sur le revenu (notre cas pratique chiffré). D’ailleurs, l’État y trouve largement son compte en orientant l’épargne des Français (en les attirant avec la défiscalisation) vers des secteurs subventionnés ainsi : dans la pierre avec le Pinel et le Denormandie, dans les PME avec les FCPI, dans les DOM TOM avec le Girardin industriel, dans le cinéma d’auteur avec les SOFICA, etc.

🔎En pratique, la défiscalisation peut prendre plusieurs formes (stratégies) : des revenus qui échappent à l’impôt (on attaque le problème à la racine en diminuant les revenus imposables), des charges qui diminuent le revenu global imposable, ou directement des réductions / crédits d’impôt.

💡Ces solutions de défiscalisation ne sont pas toutes rentables malgré l’économie d’impôt, attention ! Ainsi, nous donnons notre avis sur chacune. Selon nous, l’assurance vie et le PEA sont les placements indispensables, pour optimiser fiscalement en obtenant des revenus non imposables. ✅ Et le plan d’épargne retraite (PER) est très efficace pour faire baisser ses revenus imposables. Explications dans l’article.

➡️ Vous préférez le format audio pour écouter en voiture, en faisant du sport ou du ménage ? Notre interview optimisation fiscale et défiscalisation sur le podcast de La Martingale.

SOMMAIRE : 16 solutions populaires pour défiscaliser (ou optimiser fiscalement), classées en 4 familles

- Les produits d’épargne pour défiscaliser : assurance-vie, PEA, PER, Madelin, PEE et PERCO.

- Les dispositifs de défiscalisation immobilière : LMNP, Pinel, Denormandie, etc.

- L’investissement dans des entreprises : la loi GIRARDIN, les FCPI & FIP, les SOFICA, l’investissement en PME, l’investissement solidaire, les groupements forestiers d’investissement et viticoles (GFI, GFF et GFV).

- Les dépenses familiales : dons, famille, emploi à domicile, garde d’enfant.

- Autres solutions ?

➡️ Comment défiscaliser ? Nous vous présenterons en détail cette liste de 16 solutions populaires pour défiscaliser après explication des grands principes de la défiscalisation. Ces 16 dispositifs de défiscalisation se répartissent en 4 grandes familles, sur 3 stratégies d’optimisation fiscale.

| Défiscalisations | Revenus du patrimoine exonérés d'IR | Déduction des revenus imposables (à hauteur de la somme investie) | Réduction d'IR (% sur la somme investie) |

|---|---|---|---|

| Produits d'épargne | - Assurance vie - PEA - PEE / PERCO |

- Plan épargne retraite (PER)

- Madelin |

Épargne handicap (option en assurance vie) |

| Investissements immobiliers | LMNP au réel optimisé | X | - Pinel - Denormandie, etc. (Comparatif de 8 défiscalisations immobilières) |

| Investissements dans des entreprises | X | X | - Girardin industriel - Groupements fonciers (forestiers ou viticoles) - FCPI / FIP - SOFICA - investissement en PME - investissement solidaire |

| Dépenses familiales | X | X | - dons aux associations - emploi à domicile - garde d'enfant |

Comment défiscaliser selon vos enjeux patrimoniaux ?

L’intérêt de chaque dispositif de défiscalisation dépend de la situation patrimoniale de l’épargnant. En soi, il n’y a pas de mauvais dispositifs (sauf les SOFICA, FCPI et FIP statistiquement perdants). Ceci dit, il peut y avoir parfois une mauvaise adéquation entre le dispositif et la situation patrimoniale de l’épargnant.

Rappelons que les Français sont imposés sur le revenu selon leur tranche marginale d’imposition (TMI) : 0 %, 11 %, 30 %, 41 %, ou 45 %. On est imposé à ce taux à chaque euro supplémentaire gagné. Ainsi, les plus gros contribuables (tranche 30 % et plus) ont naturellement plus d’intérêt à défiscaliser.

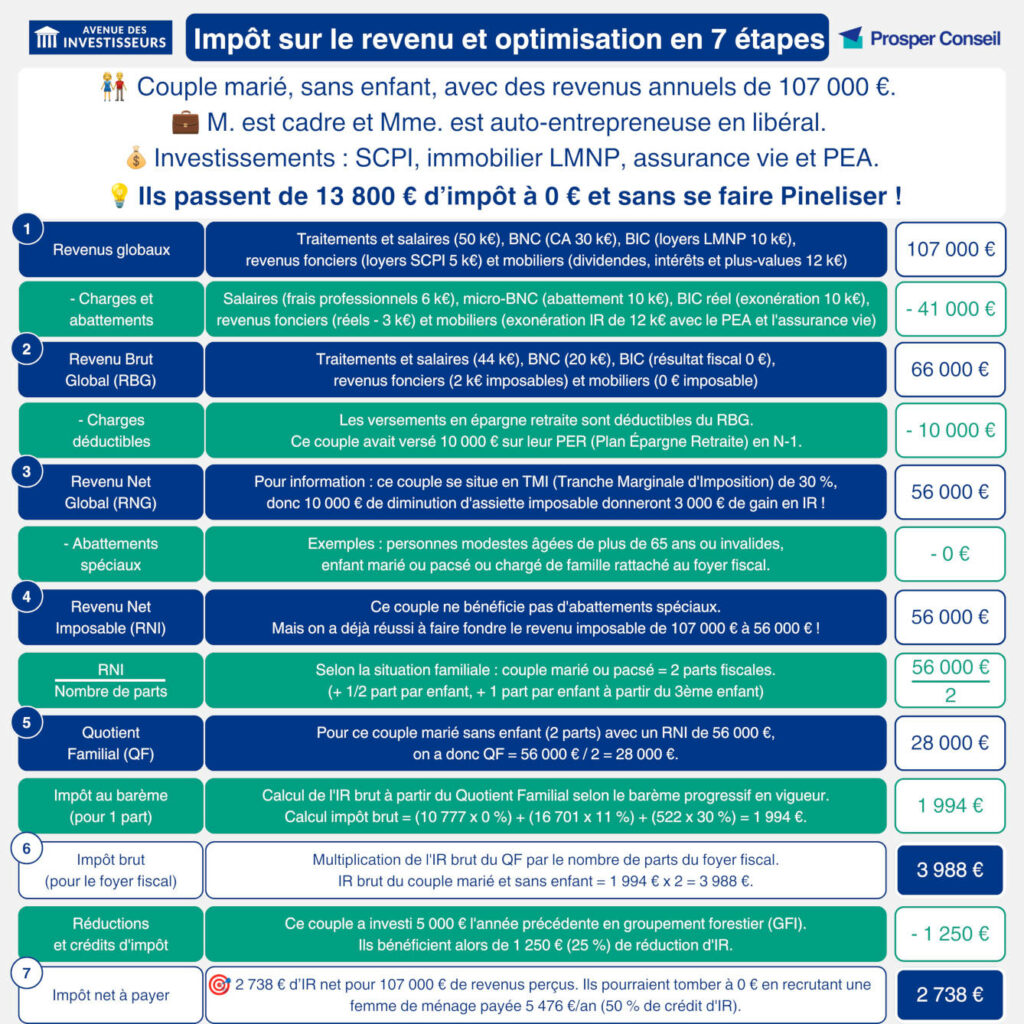

➡️ Notre article pour tout comprendre : le calcul de l’impôt sur le revenu en 7 étapes avec optimisation fiscale. Extrait du cas pratique :

Les défiscalisations ne sont pas forcément rentables : faisons le tri

Certains dispositifs tels que l’assurance vie ou le PEA sont incontournables et présentent un intérêt évident pour tous les investisseurs. D’autres dispositifs présentent un intérêt non systématique. Il est loin d’être facile pour un épargnant ordinaire de déterminer les dispositifs de défiscalisation les plus avantageux au regard de sa situation patrimoniale personnelle.

⚠️ Les défiscalisations ne sont pas toutes rentables, attention ! Nous donnons ensuite notre avis sur chacune. Parmi les erreurs courantes, certains épargnants se focalisent sur le gain d’impôt sur le revenu à court terme, mais n’intègrent pas l’opération de défiscalisation dans un cadre global avec une vision à 10-20-30 ans. Ce qui a pour conséquence des moins-values ou une moindre appréciation du patrimoine à long terme. Si vous défiscalisez 10 000 € mais perdez 50 000 € à cause d’une moins-value à la revente, cela ne vaut pas le coup !

C’est la raison pour laquelle il est recommandé de se tourner vers un conseiller en gestion de patrimoine (choisir un CGP objectif et compétent) afin de réaliser un audit global de sa situation patrimoniale et évaluer l’intérêt fiscal des différents dispositifs. Il n’est pas rare que le client arrive avec une idée d’investissement en tête, et que le conseil en gestion de patrimoine propose à son client d’autres dispositifs plus avantageux pour son client, tableau chiffré à l’appui !

💡Notre vision sur le sujet de la défiscalisation : il ne s’agit pas d’investir pour défiscaliser. Il s’agit d’investir, tout en optimisant fiscalement. La différence est de taille !

➡️ Sachez que nous pouvons vous mettre en relation avec un conseiller en gestion de patrimoine objectif et expert des questions de défiscalisation (accéder au formulaire de contact) si vous souhaitez réaliser un audit de votre patrimoine et connaître les meilleurs dispositifs de défiscalisation au regard de votre situation.

Les produits d’épargne pour défiscaliser tout en préparant un projet (retraite, achat immobilier, transmission)

Nous avons à notre disposition tout un éventail de produits d’épargne financière qui nous permettent d’échapper à l’impôt sur le revenu voire de diminuer notre impôt sur le revenu. Certains sont accessibles à tous (assurance vie, PEA et PER), d’autres non (Madelin, PEE et PERCO).

1/ Assurance-vie et PEA : exonérer ses revenus du patrimoine

Objectif : épargner et obtenir des revenus du patrimoine exonérés d’impôt. L’assurance-vie et le plan d’épargne en actions (PEA) sont réputés pour être les deux plus belles niches fiscales des épargnants.

✅ Points communs de ces 2 produits : ce sont 2 niches fiscales qui peuvent profiter à tous et l’épargne reste disponible. Car l’assurance vie et le PEA sont accessibles à tous et il n’y a pas d’effet “tunnel”. Ainsi, on peut sortir le capital à tout moment.

L’assurance-vie

L’assurance-vie est un véritable couteau-suisse pour épargner. En pratique, on a le choix entre différents supports au sein d’un contrat assurance-vie : fonds euros (sans risque de perte en capital), fonds actions, immobilier, etc. Il y en a pour tous les goûts ! Et on peut détenir plusieurs assurances-vie et sortir son argent à tout moment.

🔎 L’assurance-vie est également un excellent outil pour optimiser fiscalement :

- aucun impôt sur le revenu sur les gains réalisés en assurance-vie, tant que l’on ne sort pas du contrat. Et exonération d’impôt sur le revenu quand on sort du contrat après ses 8 ans (sous 4 600 € / 9 200 € de plus-value annuelle), alors pensez à prendre date (ouvrir un contrat) au plus tôt.

- avantages successoraux : vous choisissez librement vos bénéficiaires et vous pourrez leur transmettre jusqu’à 152 500 € sans qu’ils n’aient à régler de frais de succession. Disposition particulièrement intéressante quand les bénéficiaires ne sont pas des parents proches, car ils seraient alors taxés jusqu’à 60 % hors du cadre de l’assurance-vie. Pour aller plus loin, vous verrez ici les avantages de l’assurance vie à la succession.

➡️ Toutes les explications sont détaillées ici dans notre article dédié au fonctionnement de l’assurance-vie.

💡Par ailleurs, les épargnants en situation de handicap peuvent bénéficier d’une réduction d’impôt sur le revenu de 25 % des sommes épargnées en assurance vie. Explications sur l’épargne handicap.

Avis de Nicolas : c’est LE produit indispensable pour tous les épargnants, quel que soit le projet (épargner en fonds euro, en actions, en immobilier, éventuellement transmettre). C’est un des rares produits sans “friction fiscale”. Ceci dit, soyez sélectif car tous les contrats d’assurance-vie ne se valent pas, loin de là ! Voyez donc notre sélection des meilleures assurances-vie.

Le plan d’épargne en actions (PEA)

Le PEA est le produit d’épargne taillé spécifiquement pour l’investissement en actions. Son univers d’investissement est donc moins large que celui de l’assurance vie, mais il permet d’investir en direct sur un grand nombre d’actions et il n’y a pas de plafond sur l’exonération fiscale appliquée sur les plus-values. C’est une niche fiscale complémentaire de l’assurance vie.

🔎 Tout comme avec l’assurance-vie, on peut acheter et vendre au sein de l’enveloppe PEA sans impôt sur le revenu, tant que l’on ne sort pas du PEA. Et quand on sort en plus-value d’un PEA âgé de plus de 5 ans, on bénéficie de l’exonération d’impôt sur les revenus (plus-value et dividendes).

➡️ D’où l’intérêt de prendre date sur PEA pour faire tourner le compteur des années. Mais il faut être sélectif et choisir un bon courtier en bourse. Pour aller plus loin, lisez donc notre guide sur le PEA.

2/ Le PER (plan d’épargne retraite) : diminuer ses revenus imposables

Le plan d’épargne retraite (PER) est un produit d’épargne qui vous permet de payer moins d’impôts quand vous êtes en phase de « vie active », pour ensuite avoir un complément de revenus pendant votre phase de retraite.

🔎 Avec le PER, les sommes que vous versez sur le PER sont déductibles de vos revenus imposables, dans la limite d’un certain plafond. Par exemple si vous versez 5 000 € sur le PER, vous déduisez 5 000 € de vos revenus imposables, donc une économie d’impôt sur le revenu de 1 500 € pour un contribuable en tranche marginale d’imposition 30 %.

💡Suite à la loi PACTE, le PER a vu le jour en octobre 2019. Il s’agit d’un produit très proche de son prédécesseur (le PERP) dans l’esprit et le fonctionnement. Le PER n’est pas forcément bloqué jusqu’à la retraite : il offre la possibilité de sortir en capital à l’occasion de l’achat de la résidence principale ou en cas d’accident de la vie.

➡️ Pour en savoir plus : le fonctionnement du PER.

Avis de Nicolas : notre produit d’épargne préféré pour défiscaliser ! Mais encore une fois, il faut être sélectif et bien choisir son contrat. Ainsi, privilégiez un PER sans frais sur versement, avec bon rendement du fonds euro et un bon choix de fonds d’investissement. On pense notamment au PER Linxea Spirit, le meilleur PER de notre comparatif PER.

3/ Le contrat Madelin : pour les travailleurs non salariés (TNS)

Note de Nicolas : le Madelin a été remplacé par le PER fin 2019 (notre dossier sur le PER). Ceci dit, il est toujours possible de verser sur le Madelin. Mais pour optimiser, on peut transférer le Madelin sur le PER et ainsi profiter d’un meilleur produit. Notre comparatif des meilleurs PER du marché.

C’est un produit proche du PER, mais il n’est pas accessible à tous. En effet, le Madelin est dédié aux travailleurs non-salariés. Vos cotisations sont déductibles de votre bénéfice imposable et quand l’heure du départ à la retraite sonnera, vous percevrez une rente viagère jusqu’à votre décès. Cela peut être un bon outil multifonctions : défiscalisation, retraite, prévoyance et mutuelle.

La table de mortalité appliquée peut être celle à date de souscription et pas forcément celle à date du dénouement, ce qui peut s’avérer avantageux. Par exemple, les contrats qui ont été signés avec la table TPRV 93 ne doivent surtout pas être résiliés : les nouvelles tables sont moins intéressantes car elles prennent en compte l’allongement de l’espérance de vie, avec pour effet des pensions de retraite complémentaire amputées de 10 à 30 %.

Comme pour le PEA, le PER et l’assurance-vie, il faut être très sélectif et bien choisir son contrat Madelin. Mais il y a maintenant mieux pour les travailleurs non salariés : le PER !

Madelin ou PER ?

Pour les travailleurs non salariés (TNS), le PER présente plus de qualités que le Madelin :

- on peut déduire jusqu’à 76 000 € du bénéfice imposable par an (10 % du bénéfice imposable + 15 % de la fraction comprise entre 41 136 € et 329 088 €) ;

- on peut sortir en capital et/ou en rente (le Madelin exigeait la sortie en rente) ;

- aucune contrainte de versement ;

- on peut sortir de façon anticipée en cas d’achat de la résidence principale (et toujours en cas d’accident de la vie).

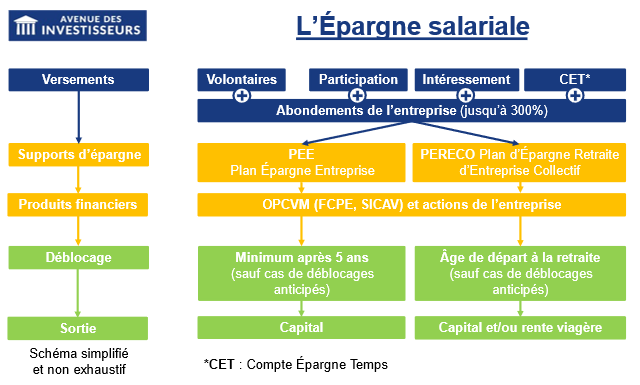

4/ Le PEE (plan d’épargne entreprise)

Le plan d’épargne entreprise (PEE) ne concerne que les salariés chanceux qui y ont accès. En pratique, vous pouvez verser sur PEE vos primes d’intéressement et de participation (épargne salariale) pour que ces revenus du travail échappent à l’impôt sur le revenu (IR).

Il s’agit d’un dispositif d’épargne salariale. En synthèse :

🔎 Toutes les entreprises peuvent mettre en place un PEE au profit de leurs salariés, et ce quels que soient leur taille/effectif/statut juridique. Mais toutes ne le font pas. Quand un PEE existe au sein d’une entreprise, alors le PEE concerne tous les salariés de l’entreprise et tous peuvent en profiter. Néanmoins, l’accord peut exiger une ancienneté minimale, qui ne peut cependant excéder 3 mois.

Sachez que le PEG (plan d’épargne Groupe) et le PEI (plan d’épargne Interentreprises) fonctionnent comme le PEE.

💡Au sein du PEE, le salarié choisit dans quel “produit financier” il souhaite investir : OPCVM (fonds monétaire, obligataire, actions, diversifié), actions de sa propre entreprise. Fiscalement, les revenus des placements réalisés dans un PEE sont exonérés d’impôt sur le revenu (mais pas de prélèvements sociaux).

➡️ Les sommes qui alimentent le PEE peuvent provenir :

- des versements volontaires du salarié (la somme totale ne peut être supérieure à 25 % de son salaire annuel) ;

- de l’intéressement et de la participation (intérêt fiscal : ces revenus versés directement dans le PEE échappent à l’impôt sur le revenu…mais n’échappent pas aux 9,7 % de CSG-CRDS ) ;

- des versements complémentaires effectués par l’employeur (= abondement, qu’il faut chercher à maximiser au plafond annuel de l’employeur !). Pour information, si l’employeur verse 2 000 € de prime, le salarié ne perçoit que 830 € nets (car charges patronales et salariales, CSG-CRDS, impôt sur le revenu). Alors que si l’employeur verse 2 000 € d’abondement, il n’y a que la taxe des 9,7 % de CSG-CRDS donc 1 806 € nets pour le salarié ! Ainsi, l’employeur préfère verser l’abondement sur le PEE, car les salariés perçoivent bien plus pour un même effort de trésorerie pour la société ;

- des revenus tirés du placement.

⚠️ Les sommes placées en PEE sont bloquées pendant 5 ans. Ceci dit, le salarié peut demander exceptionnellement le déblocage anticipé. En sortie de PEE, les plus-values sont taxées de 17,20 % (prélèvements sociaux).

Les cas de déblocage anticipé du PEE :

- acquisition, construction ou agrandissement de la résidence principale ;

- évènements familiaux : mariage ou PACS, divorce ou déPACS, naissance ou adoption, invalidité ou décès du salarié/conjoint/enfant ;

- création ou reprise d’entreprise ;

- cessation du contrat de travail (lorsque vous quittez l’entreprise, vous recevez un état récapitulatif de l’ensemble des sommes et des valeurs mobilières épargnées ou transférées. Ce document précise si les frais de tenue de compte-conservation sont pris en charge par l’entreprise ou par prélèvement sur les avoirs)

- surendettement.

La demande de déblocage doit être faite dans les 6 mois qui suivent la survenue de l’élément le permettant.

💡Tous les PEE ne se valent pas, car les fonds proposés sont différents dans chaque société et surtout les abondements sont plus ou moins généreux d’une société à l’autre.

Avis de Nicolas : les fonds proposés pour épargner en PEE sont rarement bons. Ce qui est intéressant, c’est l’abondement plus ou moins généreux de l’entreprise. Et la cerise sur le gâteau, c’est d’y verser les primes d’intéressement et de participation (primes I/P) pour que ces revenus échappent à l’impôt sur le revenu. Dans ces conditions (abondement généreux + défiscalisation des primes I/P), le PEE est très intéressant même si on place en fonds monétaire à 0,05% de rendement. Mais le PEE n’est pas intéressant pour les versements volontaires. Et ensuite, généralement on saisit l’occasion de sortir du PEE dès qu’on le peut pour mieux placer ailleurs, notamment sur les meilleures assurances vie (moins de frais et accès aux meilleurs placements). Pour aller plus loin : notre guide épargne salariale.

5/ Le PERECO ou PERCOL (Plan d’épargne retraite entreprise collectif)

Autre dispositif d’entreprise proche du PEE et du PER (pour les salariés qui y ont accès seulement), le PERCOL permet aux salariés de se constituer une épargne à long terme tout en optimisant fiscalement.

Depuis la loi PACTE de 2019, le Plan d’Épargne Retraite d’Entreprise Collectif (PERECO ou PERCOL) succède au PERCO.

Les sommes versées sur le PERECO sont indisponibles jusqu’au départ à la retraite, comme le PER. Ceci dit, comme pour le PER, le salarié peut demander le déblocage anticipé dans plusieurs cas dont l’achat de la résidence principale. Pendant la période d’indisponibilité, les revenus des placements sont exonérés d’impôt sur le revenu à condition d’être réinvestis dans le plan.

Pour aller plus loin : notre guide épargne salariale.

Note de Nicolas : sachez qu’il est possible de transférer le PERCO, PERECO ou PERCOL sur le PER (uniquement si vous avez quitté votre employeur). C’est même souvent le meilleur moyen d’optimiser, pour profiter d’un produit d’épargne plus rentable et plus souple. Nous vous invitons à lire notre dossier complet sur le PER.

Les dispositifs de défiscalisation immobilière

On quitte maintenant le monde des produits d’épargne, pour rejoindre le monde de l’investissement immobilier. Le “ticket d’entrée” est plus important puisque l’on achète généralement des biens immobiliers à plus de 100 000 €, mais les défiscalisations sont aussi plus puissantes. Il s’agit de la solution la plus populaire en France, car elle combine les 2 passions des français : la pierre et la défiscalisation

⚠️ Par défaut, l’investissement locatif ne permet pas de défiscaliser. Au contraire, les revenus locatifs augmentent votre impôt sur le revenu car ils sont lourdement taxés selon votre tranche marginale d’imposition (jusqu’à plus de 50 % avec les prélèvements sociaux !)

➡️ Alors pour défiscaliser, il faut opter pour un dispositif fiscal spécifique. Par exemple le LMNP pour échapper à l’imposition sur les revenus locatifs, le Pinel ou le Denormandie pour bénéficier d’une réduction d’impôt sur le revenu, etc. Nous comparons ici 8 dispositifs de défiscalisation immobilière.

Échapper à l’impôt sur les revenus locatifs : le LMNP

Le régime de la location meublée non professionnelle (LMNP) permet de neutraliser l’impôt sur les revenus locatifs. Pour cela, il faut louer un bien immobilier meublé. Ce peut être n’importe quel studio ou T2 dans une grande ville, des biens souvent cherchés déjà meublés par des étudiants ou jeunes cadres.

💡Fiscalement, en optant pour le LMNP au réel, on amortit comptablement le prix du bien. De cette façon, on peut arriver à réduire l’assiette taxable à 0, d’où une imposition de 0 € (même avec un cashflow positif !) Une sacrée économie quand on sait que l’on peut dépasser les 50 % d’impôt sur les revenus locatifs ! Cela fait économiser des milliers d’euros d’impôt par an. Notre dossier complet sur le LMNP avec cas pratique.

🔎 Certaines sociétés facilitent grandement la mise en place d’un investissement en LMNP. C’est notamment le cas de Ouiker dont les services permettent de dénicher des appartements adaptés et bien situés pour du LMNP. Ce service est intéressant car l’investisseur profite de l’expertise de la société pour optimiser la rentabilité de l’opération (chasseur d’appartement + architecte + décorateur d’intérieur). Avis investissement locatif clé en main.

➡️ Nous vous invitons à voir des exemples concrets d’investissements réalisés sur le site Ouiker. Voici un exemple de réalisation à Rennes, AVANT (achat décoté « dans son jus ») / APRÈS (rénovation pour revaloriser et mieux louer) :

Bénéficier d’une réduction d’impôt sur le revenu : le PINEL, le DENORMANDIE, etc.

MAJ 2025 : le dispositif Pinel a pris fin le 31/12/2024. Cela dit, nous vous invitons à lire ce qui suit car des dispositifs du même genre (immobilier neuf défiscalisant) réapparaissent régulièrement et leurs travers sont les mêmes. Comprenez le Pinel et vous saurez déjouer les pièges des futurs dispositifs de défiscalisation immobilière que les prochains gouvernements imagineront.

Le Pinel et le Denormandie sont deux dispositifs d’investissement immobilier particulièrement plébiscités pour réduire l’impôt sur le revenu.

1️⃣ Le Pinel est réservé à l’immobilier neuf. Il faut avoir en tête que l’on achète au prix du neuf, mais que l’on revendra au prix de l’ancien. Donc il faut être attentif au prix de marché des biens immobiliers et correctement évaluer le potentiel d’appréciation du secteur convoité. À défaut de compétences en immobilier (ou de temps à y consacrer), vous pouvez vous orienter vers un conseiller en gestion de patrimoine. Les bons CGP sélectionnent les programmes immobiliers les plus intéressants pour leurs clients. Nous vous invitons à lire notre dossier complet sur le Pinel avec un cas pratique réel.

2️⃣ La loi Denormandie permet quant à elle de défiscaliser sur l’immobilier ancien. Moins connu que le Pinel, mais tout aussi puissant pour réduire son impôt sur le revenu ! Nous avons un article présentant un cas pratique Denormandie si vous souhaitez en savoir davantage.

➡️ Si vous souhaitez investir dans l’immobilier sans forcément défiscaliser, il y a encore d’autres solutions d’investissement immobilier (voir articles consacré à ce sujet) qui peuvent être également rentables.

Choisir le bon dispositif de défiscalisation immobilière

Pour réaliser un bon investissement locatif défiscalisant, il faut être très sélectif pour éviter les programmes trop surévalués. Sinon, on court un risque de moins-value supérieure à l’économie d’impôts.

💡En pratique pour sélectionner le bon bien immobilier (en Pinel, Denormandie, Malraux, déficit foncier ou autre dispositif), nous avons trouvé le site Sphère immo très efficace. En effet, son outil de recherche permet de trouver des biens selon ses propres critères (ville, surface, budget, dispositif fiscal, etc.) et il regroupe plusieurs milliers de biens immobiliers sur toute la France !

Finalement, c’est comme l’histoire du bon chasseur et du mauvais chasseur : il y a la bonne défisc et la mauvaise défisc immobilière. Et cela dépend beaucoup de votre situation patrimoniale personnelle. C’est ce qu’explique ce livre (à lire absolument si vous souhaitez vous lancer dans la défiscalisation immobilière, pour choisir le meilleur dispositif dans votre situation) que nous recommandons parmi les meilleurs livres d’investissement immobilier :

Et un bon conseiller en gestion de patrimoine saura vous recommander la défiscalisation la plus appropriée dans votre situation.

L’investissement dans des entreprises

Il est possible d’obtenir d’importantes réduction d’impôt sur le revenu en investissant dans différents types d’entreprises soutenues par l’État : les sociétés en Outre-Mer, le secteur des forêts, le secteur audio-visuel, les PME, etc.

7/ La loi GIRARDIN

La loi Girardin comporte 2 volets : le Girardin Social et le plus connu Girardin Industriel. Cette loi vise à encourager l’investissement dans les DOM-COM (départements et collectivités d’Outre-Mer).

Concrètement, l’investisseur obtient une réduction d’impôt sur le revenu l’année suivant son investissement dans des matériels industriels ou agricoles de sociétés exploitantes dans les DOM-COM.

🔎 En pratique, cette réduction d’impôt est supérieure à l’investissement réalisé. Par exemple pour 10 000 € investis en 2025, l’investisseur pourra obtenir 11 000 € de réduction d’impôt en 2026, soit 10 % de rentabilité. Sachez que l’investissement est réalisé à fonds perdu et ne génère pas de revenus, donc tout l’intérêt est dans l’économie d’impôt.

⚠️ Cela peut sembler trop beau, mais c’est finalement relativement risqué. En effet, le risque vient du fait que l’investisseur peut se faire redresser fiscalement jusqu’à 8 ans après avoir bénéficié de la réduction d’impôt ! Cela arrive notamment si le matériel n’est pas utilisé par l’exploitant sur une période de 5 ans. L’investisseur doit donc être très vigilant et passer par un intermédiaire sérieux.

➡️ Notre guide complet : Avis sur le Girardin industriel : explication et exemple.

Note de Nicolas : Inter Invest jouit d’une excellente réputation, monteur historique expérimenté, et l’investisseur peut bénéficier d’une Garantie de bonne fin financière et fiscale (G3F) avec agrément fiscal de Bercy. Vous pouvez investir en Girardin industriel via la société Prosper Conseil, qui se chargera de bien dimensionner votre investissement pour optimiser fiscalement selon votre situation personnelle. Ou en passant directement par Inter Invest (voir le site).

8/ Les groupements forestiers (GFF et GFI)

Les forêts sont un actif à part entière et une valeur refuge qui a prouvé sa résistance face aux différentes crises économiques de ces dernière décennies. Car les arbres continuent de pousser lors des krachs boursiers, krachs immobiliers, COVID, etc.

En pratique, il est possible d’investir sur des groupements forestiers d’investissement (GFF ou GFI) à partir de 1 000 € et d’obtenir des parts. Sachant que les groupements forestiers sont diversifiés sur des dizaines de forêt dans différentes régions.

🔎 Le rendement sur dividende visé est de 1,5 % par an environ, selon les résultats de la coupe du bois et des droits de chasse. À cela s’ajoute l’évolution de la valeur des forêts (tendance à la hausse ces dernières décennies, ceci dit il existe un risque de perte en capital). Il s’agit d’un investissement à long terme qui peut avoir toute sa place dans un patrimoine bien diversifié.

➡️ En investissant dans les groupements fonciers forestiers ou groupements forestiers d’investissement (GFF ou GFI), vous obtiendrez 3 avantages fiscaux :

- 18 % de réduction de l’impôt sur le revenu ;

- exonération totale à l’impôt sur la fortune (IFI) ;

- en cas de transmission (donation ou succession) : exonération de droits de mutation à hauteur de 75 % de l’actif forestier transmis.

➡️ Pour aller plus loin, nous expliquons tout ici : investir en groupement forestier. Vous souhaitez directement être mis en relation avec la société de gestion France Valley ? Vous pouvez renseigner ce formulaire pour être conseillé par un expert en investissement forestier :

9/ Les groupements fonciers viticoles (GFV)

Les groupements fonciers viticoles fonctionnent sur le même principe que les GFF et permettent de réduire l’impôt sur le revenu à hauteur de 18 % de la somme investie. De plus, l’investisseur bénéficie d’une exonération de l’impôt sur la fortune immobilière (IFI).

🔎 Le rendement sur dividende est faible : autour de 1 % en numéraire ou en bouteilles. Mais la performance long terme tenant compte de la plus-value (ou moins-value) dépendra de l’évolution de la valeur du foncier viticole.

➡️ Un investissement idéal pour ceux qui sont assujettis à l’IFI et qui aiment le vin ! Pour aller plus loin, on explique ici comment investir dans le vin.

10/ Les FCPI (fonds communs de placements dans l’innovation) et les FIP (fonds d’investissement de proximité)

Les FCPI et les FIP sont des fonds d’investissement dans des PME non cotées (“Private Equity“). Vous obtiendrez 25 % de réduction de l’impôt sur le revenu (et jusqu’à 38 % pour un investissement en Corse) sur la somme investie.

⚠️ Attention , malgré la défiscalisation, cet investissement est rarement rentable. Car le retour sur investissement du segment “capital amorçage” est très incertain et les frais de ces fonds sont élevés.

Extrait de l’article : “Rapportés aux 500 fonds de la décennie, on n’a plus au final que 5 % de fonds vraiment gagnants, 5 % de petits gagnants, 5 % de petits perdants, 5 % de gros perdants et surtout 80 % de fonds dans le brouillard, qui ne sont pas liquidés, dont les valorisations sont souvent artificielles et sur lesquels les épargnants ne peuvent pas récupérer leur argent.”

Notez que le gouvernement a lancé en 2020 le Fonds Commun de Placement à Risques (FCPR) BpiFrance Entreprises 1 pour investir en Private Equity (dans 1 500 startups et PME non cotées françaises). Avec une grande diversification, mais sans avantage de défiscalisation.

11/ Les SOFICA (SOciétés pour le Financement du Cinéma et de l’Audiovisuel)

Avec l’investissement en SOFICA, vous souhaitez financer le cinéma d’auteur et les petites productions françaises.

⚠️ À vos risques et périls, pour les passionnés du cinéma. En effet, cet investissement est rarement rentable malgré la défiscalisation allant jusqu’à 48 % de réduction d’impôt sur le revenu sur la somme investie. Car les moins-values en sortie d’investissement (après 5 ou 10 ans) sont souvent de -50 voire -60 %.

12/ L’investissement en PME

Il s’agit du dispositif Madelin IR-PME. Si la PME est éligible, vous bénéficiez de 25 % de réduction d’impôt sur le revenu sur le montant souscrit.

La condition principale : vous devez conserver vos parts pendants 5 ans minimum.

Attention, les actions de PME sont bien plus volatiles que les actions de grandes sociétés et le risque de perte en capital est plus élevé.

➡️ Vous pouvez investir via un compte-titres ordinaire (CTO) chez un courtier en bourse qui propose les IPO (introductions en Bourse). Sachez qu’il est préférable de souscrire à plusieurs IPO pour diluer le risque. Vous trouverez ici les bonnes pratiques de l’investissement en bourse.

➡️ Notre article complet : Investir dans des PME pour réduire son impôt.

13/ Les investissements solidaires

Vous obtiendrez 25 % de réduction d’impôt sur le revenu sur la somme investie. Condition de détention de 5 ans minimum.

Quelques acteurs : La Nef, la coopérative de croissance, Terre de liens, Habitats et humanismes, Garrigue, Autonomie et Solidarité…

Défiscaliser par les dons, la famille, les services à la personne

Ce ne sont pas vraiment des solutions d’investissement, plutôt des optimisations fiscales. Veillez à ne pas oublier de bien déclarer. Notez la différence entre une réduction d’impôt et un crédit d’impôt : le crédit permet un remboursement de l’État si votre impôt sur le revenu devient négatif après la défiscalisation.

14/ Les dons aux associations

On parle ici de dons aux FRUP (fondations reconnues d’utilité publique) ou ARUP (associations reconnues d’utilité publique). Il s’agit d’associations ou de fondations à but non lucratif d’aide aux personnes en difficulté, d’intérêt général ou d’utilité publique.

🔎 Vous obtiendrez 66 % ou 75 % de réduction d’impôt sur le revenu sur l’assiette des dons réalisés. En pratique, pensez à conserver les justificatifs. Nous avons trouvé ce site pour choisir en confiance.

➡️ Pour aller plus loin, lisez notre article sur les dons aux associations : réduction d’impôt de 66 % ou 75 % ?

15/ L’optimisation familiale

L’amour avant tout – et ce n’est qu’un effet d’aubaine et pas ce qui motive le mariage ou le pacs – mais bon à savoir : se marier ou se pacser avec un conjoint d’une tranche marginale d’imposition (TMI) plus faible que la sienne et/ou avoir des enfants fait baisser l’impôt sur le revenu (mais pas forcément les dépenses).

16/ L’emploi d’un salarié à domicile et les frais de garde d’enfant à l’extérieur

Employer un salarié à domicile permet de bénéficier d’un crédit d’impôt. Il peut s’agir de l’aide occasionnelle d’une femme de ménage, d’un jardinier, de la garde d’enfants, de soutien scolaire à domicile, d’une assistante de vie, etc. En pratique, il faut un contrat de travail et avoir la qualité d’employeur.

🔎 Finalement, l’emploi d’un salarié à domicile vous donne du temps libre ET un crédit d’impôt à hauteur de 50 % des dépenses supportées dans l’année. Dans la limite d’un plafond de dépenses de 12 000 € dans l’année (jusqu’à 15 000 € dans certains cas, notamment +1 500 € par enfant à charge).

Les frais de garde d’enfant à l’extérieur du domicile

Vous bénéficiez d’un crédit d’impôt de 50 % des frais de garde d’enfant de moins de 6 ans au 1er janvier de l’année d’imposition. Il peut s’agir de frais de crèche, assistante maternelle, garderie scolaire en école maternelle, etc.

📌 Sachez qu’en 2025, la réduction d’impôt maximale est de 1 750 € par enfant (soit 3 500 € de frais annuels déclarés). Et il faut penser à déduire des frais déclarés les sommes versées par la CAF et les aides reçues de l’employeur.

D’autres solutions pour payer moins d’impôt

Vous en voulez encore ? Jean Dereix et Stéphane Kislig présentent dans leur dernier livre 20 pistes à explorer pour payer moins d’impôt. Nous l’avons lu, c’est un livre qui complète bien notre article et qui entre dans le détail, vous aurez toutes les cartes en main pour défiscaliser !

⚠️ Attention, il ne faut pas être trop gourmand ! Car il y a un plafonnement global des niches fiscales. Ainsi, on ne peut obtenir “que” 10 000 € de diminution de l’impôt dû (provenant d’une déduction du revenu imposable, ou réduction ou crédit d’impôt) par an par foyer fiscal (+ 8 000 € pour l’investissement Outre-mer et SOFICA). Heureusement, les versements sur PER, les dons aux associations et les frais de scolarité des enfants ne font pas partie du plafonnement global. Liste non exhaustive.

Nous vous invitons à lire ces articles :

1️⃣ Notre guide expliquant comment investir

2️⃣ Le PER pour défiscaliser en page suivante. Selon nous, le PER est ce qu’il y a de plus efficace et simple pour défiscaliser, intéressant à partir de la TMI 30 %, à condition de choisir un bon PER.

3️⃣ Notre cas pratique d’optimisation fiscale (avec les 7 étapes de calcul de l’impôt sur le revenu).

4️⃣ Et ce dossier : comment investir sans payer d’impôts ?

5️⃣ Sachez également que vous pouvez défiscaliser dans le cadre de la transmission de votre patrimoine (notre article pour minimiser les droits de succession). Ainsi, on montre qu’un couple peut transmettre à ses 2 enfant autour de 2,5 millions d’euros sans droits de succession en anticipant.

➡️ Pour toutes ces problématiques d’investissement, de défiscalisation et de transmission, un bon conseiller en gestion de patrimoine sera précieux pour faire les meilleurs choix.

Contactez-nous par mail : contact@avenuedesinvestisseurs.fr ou via le formulaire ci-dessous pour être mis en contact avec un conseiller en gestion de patrimoine sélectionné par nos soins :

Questions fréquentes

On peut profiter de plusieurs enveloppes fiscales pour défiscaliser ses revenus du patrimoine. Ainsi, en assurance vie, les gains ne sont pas taxés tant qu’ils ne sortent pas de l’enveloppe et peuvent être réinvestis pour faire progresser plus rapidement le patrimoine. Et en sortant après les 8 ans du contrat d’assurance vie, les gains ne sont pas imposés sous l’abattement annuel. De même sur le plan d’épargne en actions (PEA) : les gains sont réinvestis au sein du PEA sans impôt et on peut sortir du PEA sans impôt après les 5 ans du PEA. Et en immobilier, l’investissement en locatif loué meublé sous le statut LMNP permet de déclarer des revenus locatifs proches de 0.

Il existe plusieurs solutions pour défiscaliser (réduction ou crédit d’impôt sur le revenu) ses revenus professionnels, notamment :

– plan d’épargne retraite (PER) : les sommes versées sont déductibles des revenus imposables ;

– plan d’épargne entreprise (PEE) en y versant les primes d’intéressement et de participation ;

– l’investissement en PME ;

– l’immobilier défiscalisant (dispositifs Denormandie et Pinel) ;

– hors investissement, les dons et l’emploi à domicile permettent aussi de défiscaliser.

Les Français adorent l’immobilier et également la défiscalisation. D’où le succès que peut rencontrer le célèbre dispositif Pinel. Ceci dit, il faut être très vigilant sur l’investissement en Pinel, car il arrive que les appartements neufs soient vendus trop chers, entraînant un risque de perte au moment de la vente ultérieure et une rentabilité décevante même en prenant en compte la défiscalisation. En pratique, de bons sites permettent de trouver les meilleurs investissements immobiliers en faisant le tri. Par ailleurs, le dispositif Denormandie concerne les logements anciens et permet généralement de défiscaliser avec une bonne rentabilité. Comparez 8 dispositifs de défiscalisation immobilière ici. Dans tous les cas, il vaut mieux être conseillé par un bon CGP (conseiller en gestion de patrimoine) qui optimisera votre investissement immobilier selon votre situation, plutôt que par un commercial.

88 commentaires sur “Comment défiscaliser en 2025 ? 16 solutions de défiscalisation”

ATTENTION ADI !!!!!! vous tombez sous le coup du délit d’incitation à la désertion fiscale que vient d’inventer Ian Brossat le sénateur communiste ( et futur maire?????) de Paris.

Au secours…

Je viens de voir cette proposition communiste.

Tout va bien, on a encore le droit d’informer les Français sur les possibilités légales offertes par l’Etat 🙂

C’est l’Etat qui a créé toutes ces niches fiscales, pour compenser la forte fiscalité par défaut.

J.ai réécouté Brossat pou rigoler (si je puis dire…) il serait prêt à sanctionner des gens qui « donnent des astuces pour ne pas payer des impôts «…

A mon avis vous êtes mal…😀 moi aussi d.ailleurs (étant avocat fiscaliste) …

Avocat fiscaliste ! Pour lui vous êtes le diable incarné 😀

Article qui risque malheureusement de devoir être avenanté dans l’année 🙁

Vous pensez à quels changements ?

A priori rien à modifier dans cet article.

Bonjour Nicolas, je faisais référence aux pistes mentionnées par les informations pour boucler le prochain budget de l’Etat, comme la suppression de certains crédits d’impot (aide au ménage…) évoqués dans votre article.

Bien à vous

Bonjour Sébastien,

J’arrête d’écouter les politiciens depuis 1 an, ça part dans tous les sens, chacun y va de ses propositions… nous verrons ce qui sera finalement voté.

Bonjour,

Je souhaite investir dans de la terre agricole. Je ne trouve pas d’information à ce sujet sur votre site pourtant très riche.

Auriez-vous une recommandation à faire à ce sujet ?

Je vous en remercie,

Louise

Bonjour Louise,

C’est un investissement alternatif.

Eventuellement à la pointe de la pyramide patrimoniale pour maximum 5 % de votre patrimoine. (Notre article : allocation patrimoniale)

Attention aux escroqueries sur ce marché.

Je vous invite à consulter des notaires pour acheter auprès d’eux.

Bonjour,

Initialement intéressé par l’investissement en soficas, je me demandais sur quelle(s) source(s) vous vous basez concernant la moins-value de 50/60% ?

Encore merci pour votre immense travail !

Florian

Bonjour Florian,

Tapez “Sofica Cour des comptes” dans Google.

Bonne lecture 🙂

Bonjour,

Dans votre lettre vous évoquez un don à une association de 5318€ avec une réduction d’impôt de 75%

IMPOSSIBLE LE PLAFOND EST DE 1000€ ??

Bonjour Hugues,

Oui bien vu !

Une coquille s’est glissée dans notre dernière newsletter.

Bonjour,

concernant le dispositif LMNP, on a un appartement que on loue actuellement à notre fils et pour lequel on a payé aussi la plupart des meubles.

On pourrait le faire passer de location classique en LMNP d’ici fin 2023 ?

Bonjour Damien,

Oui, en appliquant les démarches (bail meublé, déclaration administrative, compta…) expliquées ici : investir en LMNP.

Bonjour, pourquoi ne pas évoquer le rachat de trimestres de retraite comme stratégie de défiscalisation?

Bonjour Christine,

Bien vu, c’est également une piste.

En effet, les sommes versées au titre des rachats de trimestres sont déductibles des revenus imposables.

Ainsi, la défiscalisation sera plus puissante sur les tranches marginales d’imposition (TMI) les plus élevées.

Par exemple, pour un rachat de 20 000 €, on défiscalise 6 000 € en TMI 30 % et seulement 2 200 € si on est en TMI 11 %.

Notre article dédié : Calcul de la retraite par l’exemple : faut-il racheter des trimestres ?

Mais il faut avoir foi dans la pérennité du système de retraite par répartition…

Le rachat de trimestres quand on est à 20, 30 ou 40 ans de la retraite coûte naturellement moins cher.

Mais il est très difficile de se projeter sur une telle période, il y aura eu tant de réformes d’ici là et le risque est de racheter des trimestres pour rien !

Est-ce que ce ne serait pas trop aléatoire, est-ce que le système de retraite par répartition sera toujours là, cela reviendrait-il à jeter de l’argent dans un puits sans fond ?

Si à 35 ans on décide de racheter des trimestres pour 20 000 € en vue d’en profiter 30 ans plus tard, il faut avoir la foi dans le système.

Alors que si on prépare sa retraite par capitalisation avec 20 000 € placés à 4 % sur 30 ans (sur un bon PER par exemple, qui permet aussi de défiscaliser les versements), on obtient près de 65 000 € de capital final.

En revanche, on a plus de visibilité quand l’échéance du départ à la retraite est à moins de 5 ans, pour calculer si l’opération de rachat de trimestre sera rentable ou non. Il faut le retour sur investissement !

Super article, attention pour l’investissement solidaire la loi à évoluée et, si je ne me trompe pas, les sociétés de plus de 10 ans ne sont plus éligibles donc les exemples cités sont pour certains inéligibles (la NEF par exemple).

Bonjour Nicolas,

Merci pour tous ces éléments qui permettent de mieux comprendre les choses. Il y a cependant encore quelques questions auxquelles je n’ai pas de réponses.

Je dispose via mon entreprise d’un PEG et d’un PER (mentionné PER Libre – Épargne salariale) sur lesquelles je verse annuellement mon intéressement, ma participation plus un complément pour obtenir l’abonnement maximum de mon entreprise. Cela fait plusieurs années mais je ne m’en été jamais préoccupé et je m’aperçois aujourd’hui que le rendement est très mauvais. A peine positif sur le PEG et négatif sur le PER.

La première question que je me pose est de savoir si je peux transférer mon PER actuel sur 1 autre que j’ouvrirai (PER LINEXA Spirit par exemple)?

Si ce n’est pas possible puis je ouvrir 1 second PER ?

D’autre part, sur le PEG, dont le rendement est tres médiocre, je dispose d’une somme disponible. Pensez-vous que je devrais sortir cet argent disponible pour le placer sur mon PEA ou sur 1 assurance vie à bon rendement ?

Si ma compréhension est bonne de ce dispositif je ne serais imposé que sur la plue value relative à ce montant (qui est faible du coup) et uniquement du montant des prélèvements sociaux ?

Merci de votre retour

Bien cordialement

Bonjour Julien,

Oui sur le PEE (ou PEG) il n’y a que la plus-value qui est imposable et uniquement aux prélèvements sociaux (17,2 %).

Vu la piètre qualité des fonds en PEE, généralement on verse dessus seulement pour profiter de l’abondement, puis on en sort dès que possible (blocage 5 ans), explications ici en solution 4 : https://avenuedesinvestisseurs.fr/defiscalisation/#menu1

Et ensuite on place sur une bonne assurance vie avec un bon choix de fonds et faibles frais.

Oui on peut transférer les PER, cf notre article : transfert PER.

Et on peut ouvrir plusieurs PER, visez les meilleurs PER (en termes de frais et de supports d’investissement notamment).

Bonjour Nicolas,

Merci beaucoup pour votre retour qui répond à beaucoup de mes interrogations.

J’aurais du préciser que sur mon PER également je reçois de l’abonnement (50% d’abonnement sur le PEG et 50% sur le PER). Dans ces conditions puis je également transférer mon PER et maintenir mon abondement ?

Julien,

Attention car sur les PER d’entreprise (PERCOL, et PERCAT aussi appelé PER obligatoire) vous pouvez avoir un abondement si l’employeur en verse.

Mais pas sur les PERin (PER individuels).

Donc je dirais d’optimiser l’abondement sur les PER entreprise. Juste ce qu’il faut.

Et le reste sur un bon PERin qui permet d’investir sur de meilleurs fonds (meilleurs PERin).

Bonjour Nicolas,

Merci pour cette mine d’informations et conseils que je découvre malheureusement un peu tard… J’ai investi il y a deux ans dans 2 appartements pour faire de la LMNP. Je n’ai pas déclaré mon début d’activité et suis imposé sur la base de 50% des revenus dégagés. Selon vous, est-il possible de déclarer l’activité rétroactivement et bénéficier du régime réel? Si cela est le cas, quels frais pensez-vous possible de déduire?

Merci pour vos conseils!

Bonjour Olivier,

Vous avez choisi le régime BIC au forfait (abattement forfaitaire de 50 %).

Au lieu de choisir le régime BIC réel qui permet de pratiquer l’amortissement comptable et de tomber sur une assiette imposable à 0 € ou presque.

Il est possible de changer de régime, on explique cela dans notre article dédié : LMNP (partie comptabilité).

Bonjour,

Je fais partie de l’équipe XXXX et nous travaillons en collaboration avec plusieurs cabinet d’expert en la défiscalisation, nous lançons actuellement une compagne informative et nous proposons des entretiens de 30 minutes avec l’un des experts gratuitement et sans engagement afin de vous trouver des solutions adaptées à votre situation,

n’hésitez pas à prendre contact avec moi si vous êtes intéressée

Bonne journée

Bonjour,

Non, pas de ça chez nous. Nous ne sommes pas dupes.

Je laisse votre commentaire en guise de contre-exemple pour nos lecteurs, pour qu’ils sachent qui il faut fuir.

Les fameuses “campagnes informatives”…je reçois moi-même vos appels non sollicités fréquemment. Il s’agit en réalité de vente de Pinel sous couvert d’informer les gens. Quelle que soit la situation, invariablement, ça finit par un “conseil” de Pinel. Alors qu’un conseil objectif ne peut pas systématiquement déboucher sur la vente du même produit, car cela dépend de la situation du client.

Vous êtes typiquement le “service”, “gratuit”, destiné à vendre à tout le monde du Pinel, sans véritable étude. C’est “gratuit” car vous margez à 10 % sur du Pinel, c’est le produit le plus rentable qui existe (pour le vendeur, pas pour le client). Je le sais très bien car je suis moi-même gestionnaire de patrimoine, je connais bien les coulisses. Du Pinel que vous refourguez à tour de bras sans discernement, sans étude de la situation personnelle du client et de ses objectifs, sans expliquer les tenants et aboutissants (prix trop élevé, revenus fonciers très fiscalisés…)

Ce n’est pas du conseil mais de la vente et vous êtes la honte de la profession. D’ailleurs, êtes-vous bien un professionnel réglementé ? (Numéro d’enregistrement ORIAS ? CIF ? Adhérent de quelle association professionnelle encadrée par l’AMF ?)

Nous invitons nos lecteurs à consulter de véritables conseillers chez Prosper Conseil (et de fait, la consultation est payante, car c’est du véritable conseil à haute valeur ajoutée, pas de la vente forcée de produits non adéquats. Véritable conseil indépendant qui réglementairement nous oblige à reverser toutes les rétro-commissions au client, donc rémunération exclusivement sous forme d’honoraires comme les professions de conseil tels que les experts-comptables).

Bonjour un grand merci pour tout le travail réaliser sur ce site qui m’aide au niveau de mes finances perso depuis plusieurs années. J’ai réalisé un girardin industriel en 2021 dont je suis satisfait. Cependant instinctivement j’ai l’impression que le PER est une solution plus interessante car en plus de la reduction d’impot l’argent n’est pas “perdu” et peut produire des interets ensuite via les UC choisies alors que le girardin en dehors des 10% environ gagné sur l’opération ensuite l’argent est “condamnée” a réduire les impots. Partagez vous cette impression ?

Bonjour Matthieu,

Merci 🙂

Je vois les choses comme vous.

Avec le Girardin, je suis moyennement serein car on peut se faire redresser fiscalement jusqu’à 8 ans après avoir bénéficié de la réduction d’impôt ! Cela arrive quand la société exploitant le matériel industriel fait faillite dans les 5 ans suivants l’investissement, ou si le matériel n’est pas utilisé par l’exploitant.

Donc on sait si l’investissement était bon seulement 8 ans après.

Ce n’est pas vraiment un investissement d’ailleurs (on n’attend pas de revenus passifs ni de plus-value), c’est de la pure défiscalisation.

Je préfère le PER (pour défiscaliser + investir), à condition de choisir un bon PER : https://avenuedesinvestisseurs.fr/per-plan-epargne-retraite/

Merci d’avoir pris le temps de me répondre 🙂

Bonjour,

D’abord bravo et merci pour le travail objectif qui me sert de référence au quotidien !

Concernant le Girardin industriel connaissez-vous l’étendue des garanties G3F proposées? En d’autres termes, savez-vous si cette assurance couvre tous les risques inhérents aux projets de ce type (non seulement de redressement fiscal mais aussi le fait d’être associé d’une SNC ou défaut d’assurance etc.)

Bonjour Jean-Baptiste,

Merci 🙂

Les garanties G3F couvrent notamment la remise en cause par l’administration fiscale du montage (pour non-respect de la durée minimum de location, pour défaillance du locataire, etc.)

En plus de cela, le conseiller doit être couvert avec une RC Pro (assurance responsabilité civile professionnelle) pour couvrir les erreurs de gestion.

Quel travail de synthèse et de transmissions de l’information !

Un grand bravo pour la mine d’or que représente votre travail.

Je vous laisse, j’ai encore beaucoup de lecture 🙂

Merci Rémy !

Bonjour,

J’adore votre site.

Pour information, j’ai reperé une faute d’ortographe : “SaChez que le PEG”

Bonjour Michael,

Merci, bien vu, j’ai corrigé !

Bonjour

Une entreprise propose de me verser une somme et de garder une partie pour defiscaliser.Est-ce légal?

Bonjour Louis,

C’est “surprenant”.

Quelle est cette entreprise ? Est-elle bien agréée par l’AMF, CIF, numéro ORIAS ?

Quel est le nom de ce dispositif préconisé ?

Bonjour,

Merci beaucoup pour cet article !

J’ai une question au sujet des dons aux membres de la famille, je n’ai pas encore trouvé de réponse claire à ce sujet.

Cela fait plusieurs années que je soutiens financièrement mon petit frère et l’héberge gratuitement pendant toute la durée de ses études. Je soutiens également mes parents. Est-ce que ces aides peuvent être déclarées et permettre de défiscaliser ?

Merci par avance

Bonjour Rym,

Lisez bien cet article, et notamment l’étape 3 du calcul de l’impôt sur le revenu : https://avenuedesinvestisseurs.fr/optimisation-fiscale-impot-revenu-calcul/

Pour déterminer le revenu net global (RNG) : les pensions alimentaires versées à un ascendant sont des charges déductibles (en rubrique 6 de la déclaration de revenus).

Bonjour Nicolas,

Article au top comme d’habitude.

Sais-tu si certaines opérations de défiscalisation peuvent en compément avoir un impact positif sur le revenu pris en compte pour certains calculs:

par exemple les revenus pris en compte par la mairie pour facturer la garderie, ou la CAF pour la crèche ou les allocations familiales?

Merci par avance

Bonjour Julien,

Je vous invite à lire cet article : https://avenuedesinvestisseurs.fr/optimisation-fiscale-impot-revenu-calcul/

Ce qui compte pour les prestations sociales, c’est le RFR (revenu fiscal de référence), et il peut être impacté ou non par les investissements.

Bonjour,

Merci pour cet article très complet avec toutes ces pistes de défiscalisation.

Avez vous déjà expérimenté l’investissement solidaire?

Qu’en pensez-vous ?

Merci

Bonjour Vince,

Jamais, mais peut-être qu’un lecteur a expérimenté et pourra nous faire un retour.

De mon côté, j’optimise principalement avec le PEA, les assurances vie, le PER et l’emploi de salarié à domicile. Et j’envisage le LMNP et l’investissement en GFI.

Je ne comprend pas pourquoi on présente le don aux assos comme un moyen de défiscaliser?

Dans le sens où ca ne permet pas du tout d’être “plus riche” par ce moyen.

Toute considération morale mise à part, le budget familial est plus bas après un don, même défiscalisé que sans don.

J’ai raté quelque chose?

(ca reste très bien d’offrir cette possibilité)

Bonjour,

C’est justement ce qu’il faut comprendre avec la défiscalisation.

Qui dit défiscalisation, ne dit pas forcément gain. Gain en impôt oui, mais pas forcément gain en comptant la moins-value.

Avec le Pinel par exemple, il y a défiscalisation, mais bien souvent l’opération n’est pas rentable car moins-value à la revente…donc il faut être très sélectif sur le programme Pinel choisi.

Pareil avec les SOFICA.

Malheureusement les gens sont souvent aveuglés par la défiscalisation, ils cherchent à défiscaliser et non pas à faire une opération rentable qui les rendra plus riches…

C’est exactement le propos de notre article : défiscaliser est très facile, à la portée de tous, mais défiscaliser intelligemment est un art plus difficile. Donc nous donnons dans cet article notre avis sur chaque dispositif de défiscalisation.

Salut superbe article merci. J ai un doute sur un sujet j aurai peut être une réponse ici: les réduction d impôts (ex garde d enfant ou autre) réduisent ils uniquement l impôt lié aux revenus (salaire, mobilier, foncier etcc) ou peuvent ils aussi réduire la part de csg crds (issue du foncier par exemple) dans le cas où la part d impôt sur le revenu est nul ou supérieur à la réduction potentielle ?

Bonjour,

Il faut distinguer 2 choses, 2 impôts / taxes différents qui frappent les revenus :

– IR : impôt sur le revenu ;

– PS : prélèvements sociaux.

On parle dans cet article d’IR, l’impôt sur le revenu au sens strict.

C’est ce qu’on peut réduire voire supprimer (0 € d’IR).

Mais de manière générale, on ne peut pas échapper aux PS (sur les revenus mobiliers, les revenus locatifs…)

Merci c’est clair désormais 🙂

Merci pour cet article très intéressant.

Je note qu’il existe des dispositifs de défiscalisation pour l’achat de forêts ou de terres viticoles. Existe-t-il un dispositif analogue pour l’achat de terres agricoles pour faire du fermage ?

Bonjour JP,

A l’image des groupements fonciers forestiers (GFF et GFI), et des groupements fonciers viticoles (GFV), il existe les groupements fonciers agricoles (GFA).

Notamment via la même société de gestion présentée ici : https://avenuedesinvestisseurs.fr/investir-groupement-forestier-gfi-et-gff/

Bonjour,

Cet article est de loin le plus complet et compréhensible que j’ai pu trouver sur le net, merci.

Je tombe sous l’art 81-A du CGI et suis exonéré d’impôts. Etant marié, l’état français passe par le calcul du taux effectif pour calculer l’impôt sur le revenu de ma femme (qui est bien supérieur au montant qu’elle aurait payé toute seule).

Ma femme va s’arrêter de travailler sous peu. Nous ne paierons donc plus aucun impôts sur le revenu (nos seules rentrées d’argent étaient nos salaires).

Est-il toujours aussi intéressant d’investir sur des solutions de défiscalisation ou bien avons nous intérêt à nous tourner vers des investissements orientés vers le rendement ? Car quel que soit notre investissement celui-ci engendrera des revenus qui seront donc taxés avec le calcul du taux effectif.

Bonjour Richard,

S’il n’y a pas matière à défiscaliser (en étant non imposable), alors il n’y a aucun intérêt à défiscaliser.

En investissant en assurance vie et en PEA, les revenus sont capitalisés au sein de l’enveloppe, donc pas d’impôt tant que vous ne sortez pas de l’enveloppe. Ce sont les 2 meilleures niches fiscales françaises pour placer. Par exemple j’ai généré des dizaines de milliers d’euros de plus-value non imposées car je ne suis pas encore sorti. (Et en sortant au bon moment 5 ou 8 ans après ouverture du PEA ou assurance vie il y aura exonération d’impôt sur le revenu).

Notre article assurance vie ou PEA (l’idéal étant d’investir sur les 2, ce sont les must have pour tous les épargnants) : https://avenuedesinvestisseurs.fr/assurance-vie-ou-pea-que-choisir/

Bonjour je viens d’apprendre que on peut défiscaliser l achat d’ une voiture ou électroménager

Si oui les démarches à faire et ou cocher pour déclaration

Merci d’avance

Bonjour,

Non pas à ma connaissance, je me demande où vous avez lu cela.

Ce qui pourrait s’en rapprocher :

– une voiture type utilitaire qu’un entrepreneur peut amortir comptablement.

– l’électroménager pour un investisseur en meublé (amortissement comptable) : https://avenuedesinvestisseurs.fr/investir-en-location-meublee-lmnp/

Bonjour,

J’adore votre site et vos articles, ils sont toujours extrêmement enrichissants et complets. J’apprends beaucoup grâce à vous.

Un conseiller me propose un “Plan d’épargne Fiscal” mais je ne trouve cette appellation nulle part.

Dans les grandes lignes de ce qu’il m’a présenté, cela ressemble à du Pinel mais avec une garantie de loyers impayés incluse par le cabinet, une gestion locative du bien prise en charge,…

Cela donne un avantage fiscal (sur 6, 9 ou 12 ans directement en réduction d’impôt et pas seulement déduction du revenu imposable).

De prime abord ça pourrait être intéressant pour ma situation, mais ne trouvant aucune information sur ce dispositif PEF, je me permets de vous poser la question, d’autant plus qu’il n’apparait pas sur ce comparatif.

Est-ce simplement une appellation commerciale qui s’adosse sur un Pinel ?

En vous remerciant encore pour vos conseils et articles.

Cordialement

Jérémy

Bonjour Jérémy,

Effectivement, ce n’est qu’une dénomination marketing.

Il faut voir le dispositif légal qu’il y a derrière ce “PEF”. S’il y a une défiscalisation, cela signifie qu’il y a une loi derrière ce produit.

Il s’agit peut-être du Pinel marketé avec un nom plus sexy, mais Pinel quand même.

C’est de l’immo packagé visiblement (Pinel ? LMNP en résidence ?) et l’intermédiaire touche ses commissions à tous les niveaux : la vente de l’appartement, la garantie (incluse mais il ne faut pas se leurrer, une telle assurance n’est pas gratuite), la gestion locative…

Si c’est cela, je trouve cela très dangereux – pour ne pas dire trompeur – de nommer un investissement immobilier sous le terme “plan d’épargne”. Car ce n’est pas un simple plan d’épargne, c’est avant tout de l’immobilier, avec les devoirs qui incombent au bailleur (vous investisseur) et ses risques.

De prime abord, on ne peut pas se prononcer. Il faut simuler selon différentes hypothèses d’évolution des loyers et des prix, et comparaison versus un dispositif lambda LMNP non mis sous exploitation (mais ce genre de “conseiller” ne propose que des LMNP exploités en résidence, et non les LMNP que l’on gère soi-même…donc je doute qu’il fasse cette comparaison) : https://avenuedesinvestisseurs.fr/investir-en-pinel-cas-pratique-et-comparaison-lmnp/

Bonjour,

J’ai une question sur la défiscalisation du PEE mais qui vaut également pour le PERCO et le PER.

Dans le cadre d’un versement volontaire, il est possible de déduire jusqu’à 25% de son revenu salarial de ses impôts sur le revenu en plaçant ces 25% sur un PEE.

Mais cela a-t-il des conséquences sur le montant de la retraite ?

Dans l’hypothèse où je décide d’organiser un versement volontaire de 25% de mes revenus sur un PEE, est ce que le revenu annuel moyen utilisé pour le calcul de la retraite de base sera réduit de 25% ?

Bonjour Katia,

Non cela n’affecte pas le montant du salaire brut retenu par l’assurance vieillesse pour le calcul des pensions de retraite.

D’ailleurs, nous publions bientôt un article sur le calcul des pensions de retraite : régime de base + régime complémentaire.

Attention, de toute façon les versements volontaires sur PEE ne sont pas déductibles du revenu imposable.

Ne pas confondre avec le PER (plan épargne retraite) : https://avenuedesinvestisseurs.fr/per-plan-epargne-retraite/

Bonjour, merci pour votre super site!

Pouvez-vous m’éclairer sur la fiscalité sur le PEE svp ? Après 5 ans ou en cas de déblocage anticipé, comment est imposé les différentes composantes du PEE ?

J’ai compris que les versements volontaires n’étaient pas imposés, mais il y avait les CS (9,7%) + ils sont pris en compte pour calculer notre TMI, pour l’abondement il y avait que les CS (9,7%) si en dessous du plafond de 3290€.

J’ai bon ? Merci d’avance

Bonjour Léo,

J’ai l’impression qu’il y a confusion.

Il faut distinguer l’imposition des gains en cours de vie du PEE. Et l’imposition des gains à la sortie.

>>>Imposition des gains en cours de vie du PEE :

– abondement versé par l’employeur : exonération d’impôt sur le revenu à hauteur de 3 290 € (mais 9,70 % de CSG-CRDS),

– intéressement et participation versés par l’employeur : exonération IR à hauteur de 30 852 € (mais 9,70 % de CSG-CRDS),

>>>Imposition des gains à la sortie du PEE : exonération IR, mais prélèvements sociaux de 17,20 %.

Merci Nicolas pour votre réponse.

Est-il normal dans ce cas qu’il y ait une ligne CSG (taux 9,7%) pour l’intéressement et l’abondement sur ma fiche de paie ?

Oui il y a exonération d’IR, mais on ne peut pas échapper à la CSG (9,20 %) + CRDS (0,50 %) sur l’intéressement et l’abondement.

Bonjour !

Tout d’abord un grand merci pour toutes ces infos claires et de qualités. Ensuite petite question concernant les PEE : comment est-on imposé lors de la sortie d’argent au bout des 5 ans ou dans un des cas prévus ? J’ai plusieurs milliers d’euros et je me suis pacsé en novembre = ai-je un intérêt à les sortir maintenant ou pas spécialement ? Merci beaucoup !

Bonjour Thibault,

Généralement les PEE sont intéressants pour les versements (car revenus qui échappent à l’impôt sur le revenu et abondement de l’entreprise), mais pas pour faire fructifier l’argent (car les fonds en PEE sont souvent mauvais par rapport à ceux qu’on trouve sur les bonnes assurances vie ou en PEA). Donc généralement, on saisit l’occasion pour sortir l’argent du PEE.

Imposition à la sortie : exonération d’impôt sur le revenu, mais prélèvements sociaux.

Bonjour Nicolas, quel est votre avis sur le contrat FAR Madelin d’AGIPI pour les professions libérales ?

Merci beaucoup pour votre retour et votre site

Bonjour Stephan,

Il y a 2 points.

1/ Maintenant les professions libérales peuvent épargner sur un PER plutôt qu’un Madelin.

Nous préférons le PER, selon nous c’est un “Madelin en mieux” car :

– pas de contrainte de versement,

– on peut sortir en capital et pas seulement en rente,

– il y a des cas de sortie anticipée, comme l’achat de la résidence principale.

=> Bref le PER a plus de souplesse que le Madelin, tout en permettant de défiscaliser comme le Madelin : https://avenuedesinvestisseurs.fr/per-plan-epargne-retraite/

2/ Le produit en lui-même.

Le contrat FAR Madelin d’AGIPI est décevant selon nous, par rapport à notre référentiel des bons contrats :

– frais sur versement = 5 % (le maximum légal, c’est rédhibitoire face à des contrats à 0 frais sur versement) ;

– frais de gestion annuels = 1 % (on trouve 0,50 % sur les bons PER), à long terme c’est dévastateur sur la performance ;

– frais d’arbitrage = 0,80 %. C’est énorme, on trouve 0 % sur les bons PER ;

– pauvre qualité de l’offre en unités de compte et quid du fonds euro ?

=> Bref je vous invite à comparer avec les meilleurs PER du marché : https://avenuedesinvestisseurs.fr/per-plan-epargne-retraite/#choisir-meilleur-per

Merci Nicolas. Mon conseiller AXA me vante la qualité du produit (table de mortalité, minimum garantie, solidité de l’assureur,….) et prend 5% sur les versements. “Les produits de luxe ça se paye”, voila son argumentaire

“Plus c’est cher mieux c’est”, ce n’est pas vraiment ce que l’on observe en matière de produits d’épargne, mais plutôt l’inverse…la performance brute est tellement rongée par les frais que la performance nette tend vers 0.

Table de mortalité garantie, on s’en moque quand on sort en capital et non en rente (très généralement la sortie en capital partiel ou total est plus intéressante, vu le calcul de la rente défavorable à l’épargnant français).

Solidité de l’assureur, comme les meilleurs PER du marché assurés par de gros assureurs : https://avenuedesinvestisseurs.fr/per-plan-epargne-retraite/#choisir-meilleur-per

Si le produit est luxueux, il peut passer à 10 % de frais sur versement, ce sera encore mieux 🙂 Ah non, la limite légale est de 5 % de frais sur versement et ils s’alignent dessus…

Je vous vends ma Twingo 50 000 €, mais c’est du luxe attention 🙂

Bonjour,

Pour la solution n°12 que vous décrivez, si on achète des actions de PME (Small cap) via un PEA, les montants investis sont déductibles d’impôts à 18%? Ou cela s’applique uniquement à des PME non cotées?

Bonjour Alain,

Il peut s’agir de sociétés cotées ou non cotées.

Dans le cas de sociétés cotées, c’est au cas par cas (vous devez demander à votre courtier en bourse c’est le titre est éligible à la réduction d’impôt de 18 %) et uniquement dans le cadre d’une IPO (Initial Public Offering = introduction en bourse).

Bonjour, avez vous un avis sur les LMNP sous mandat de gestion (tourisme, étudiants, seniors….)?

Merci

Bonjour Guillaume,

Votre commentaire est mal placé, Alain posait une question sur la solution 12 (actions de PME).

Mais pour répondre à votre question, oui nous avons un avis sur les LMNP packagés sous gestion d’un exploitant. Et c’est un avis très réservé.

je vous invite à bien lire cet article (notamment les notes en orange) où on distingue LMNP classique (on achète un appartement que l’on meuble pour mettre en location) versus LMNP exploité : https://avenuedesinvestisseurs.fr/investir-en-location-meublee-lmnp/

Bonjour, Merci pour l’article. Est ce que un groupement foncier agricole peut avoir les même avantage fiscal que le groupement foncier foret ?

Bonjour Franck,

Les GFA ont des avantages fiscaux (abattement à l’impôt sur la fortune immobilière et à la transmission). Mais pas d’avantage de réduction à l’impôt sur le revenu, contrairement aux GFF/GFI et GFV.

En complément et en relisant vos commentaires, je comprends qu’il peut être intéressant de verser sur le PEE même sans abondement pour échapper sur ces sommes à l’IR.

Pour le PEE, exact en ce qui concerne les primes d’intéressement / participation (pas sur les versements volontaires).

Bonjour Nicolas,

Ma femme vient de rejoindre une entreprise qui propose un PEE et PERCO.

Nous serions intéressés par le PEE et nous avons bien compris le principe général mais la documentation qu’on lui a donnée nous laisse perplexes.

En effet, il est écrit:

PEE

Phase d’épargne:

– Investissement de la participation

– versement volontaire

– abondement de l’entreprise: 100% sur les 500 premiers euros, 50% sur les 400 euros suivants, plafond par année civile de 700€ brut pour 900€ d’épargne

NB: L’abondement est obtenu en épargnant sa Participation. Les nouveaux embauchés ayant trois mois d’ancienneté peuvent faire un versement volontaire de 900€.

Nous n’arrivons pas à comprendre:

– si l’abondement est déduit de la Participation et

– si le versement volontaire doit être fait depuis la Participation.

J’ai envisagé 4 scénarios.

Si la Participation sera de 5000€ (ce qui était le cas l’année dernière nous a-t-on dit) et que nous voulons mettre 900€ sur le PEE (pour toucher le maximum de l’abondement, 700€, pas intéressant sans abondement), est-ce que:

1) le versement volontaire (900€) doit être fait depuis la Participation et l’abondement (700€) sera déduit de la Participation, avec le reste (3400€) à toucher directement?

2) le versement volontaire (900€) doit être fait depuis la Participation, l’abondement (700€) n’est pas déduit de la Participation et le reste (4100€) est à toucher directement?

3) le versement volontaire (900€) peut être fait hors participation (virement depuis compte bancaire externe) et l’abondement (700€) sera déduit de la Participation, avec le reste (4300€) à toucher directement?

4) le versement volontaire (900€) peut être fait hors participation (virement depuis compte bancaire externe), l’abondement (700€) n’est pas déduit de la Participation et toute la Participation (5000€) est à toucher directement?

L’un des quatre me semble le plus crédible mais qu’en pensez-vous?

Merci encore pour vos conseils et ce site formidable!

Denis

Bonjour Denis,

Votre femme a de la chance, elle pourra profiter de l’abondement et échapper en partie à l’IR !

L’abondement n’est pas déduit des primes d’intéressement / participation : c’est un bonus versé par l’entreprise si vous versez sur le PEE. Et vous pouvez faire des versements volontaires en dehors des versements qui proviennent des primes intéressement / participation.

Les scénarios 2 et 4 sont justes. Ceci dit, si vous privilégiez le versement des primes sur PEE c’est encore mieux car elles échapperont à l’impôt sur le revenu.

Merci!

Bonjour Nicolas,

Question concernant les PEG/PEE & PERCO.

Ma société vient de nous octroyer une prime d’intéressement (environ … 200 €). Or, ils nous proposent 3 solutions (sans abondement) :

1- soit le paiement immédiat

2 – soit en les plaçant sur un PERCO (gestion pilotée ou libre)

3 – soit en les plaçant sur un PEG/PEE, dont voici les produits proposés que je ne connais pas du tout :

AMUNDI 3 MOIS ESR – A

AMUNDI PROTECT 90 ESR

AMUNDI LABEL EQUILIBRE SOLIDAIRE ESR-F

AMUNDI OPPORTUNITÉS ESR-F

ARCANCIA ACTIONS EURO PART 745

Quelle serait la meilleure solution pour toi, sachant que je suis à une 10 d’années de la retraite ?

Je te remercie.

Cordialement,

Bonjour Patrick,

J’ai placé ce thème sous la rubrique Défiscalisation.

Pourquoi ? Car en plaçant les primes d’intéressement et de participation en PEE ou PERCO, on gagne en économie d’impôt sur le revenu (IR). En effet ces sommes échappent à l’IR.

Si vous êtes en TMI 30 % par exemple, vous gagnez 30 % sur les 200 € placés en PEE ou PERCO, soit un beau rendement immédiat. Super avantage ! Et la somme n’est bloquée que 5 ans en PEE, donc même si le fonds que vous choisissez stagne à 0 % de rendement, gagner 30 % en 5 ans reste intéressant.

Alors qu’en PERCO, c’est bloqué jusqu’au départ en retraite (donc 10 ans dans votre cas), donc privilégiez le PEE. Finalement l’arbitrage entre récupérer l’argent ou placer sur PEE/PERCO dépend surtout de votre tranche marginale d’imposition : https://avenuedesinvestisseurs.fr/la-fiscalite/#menu1

– En TMI 30 % et plus c’est clair qu’il vaut mieux verser sur le PEE ou PERCO.

– En TMI 0 % (non imposable) c’est clair qu’il vaut mieux récupérer l’argent.

– En TMI 14 % c’est plus délicat de trancher. Disons que si cette somme était destinée à être placée en livret A ou compte mal rémunéré, alors avantage PEE. En revanche si vous êtes un bon investisseur, vous faites mieux de récupérer cet argent pour mieux l’investir.

Pour les fonds à choisir, je ne peux pas vous dire et malheureusement les fonds proposés en PEE sont généralement médiocres (l’intérêt réside surtout dans la défisc). Ils sont classés dans l’ordre de risque, du moins risqué au plus risqué. Alors à vous de décider selon votre aversion au risque et votre horizon de placement.

Bonjour Nicolas et Patrick,

de mon point de vue, une autre caractéristique est intéressante à surveiller: la santé et l’historique boursier du de l’entreprise:

en effet, le PEE est souvent indexé sur l’indice boursier de l’entreprise.

Certains groupes font gagner depuis longtemps et chaque année entre 15 et 20%.

Bonjour Arnaud,

Sur le PEE on peut souvent investir sur des fonds différents : monétaire, actions, obligations, et bien souvent directement l’action de l’entreprise. Et si on choisit d’investir sur l’action de son entreprise, effectivement il faut consulter l’historique et avoir confiance en la profitabilité future de l’entreprise, pour certains c’est le jackpot depuis des années.

Bonjour,

super site! Merci à vous.

Pour le PEE, il me semble important de préciser (je viens de trouver sur demarches.interieur.gouv.fr) :

“Versements volontaires du salarié

Les versements volontaires que vous effectuez sur le PEE ne sont pas déductibles de votre revenu imposable.”

(seuls les versements des intéressements et participations vont échapper aux impots car ils ne seront pas à déclarer)

C’est bien exact ?

Bonjour Stephane,

Merci 🙂

Oui c’est exact.

Et c’est bien précisé à 2 reprises dans l’article quand on présente la solution 4/PEE, je vous invite à relire (dès les 3 premières lignes et ensuite dans le 2ème point).

L’avantage fiscal (revenus qui échappent à l’IR) ne concerne que les versements des primes d’intéressement et de participation.

D’ailleurs, en aucun cas ils sont déductibles des revenus imposables (ne pas confondre avec le PER), simplement ils échappent à l’IR.

Bonjour,

Bien que je sois moins dubitatif que vous sur les avantages d’un investissement Pinel à condition de respecter quelques précautions de base (notamment emplacement, promoteur), j’aimerais avoir votre avis sur certaines autres solutions de défiscalisation notamment le Girardin Industriel permettant de financer des projets Outre Mer. Ce dispositif permet de déduire de l’IR 114% des sommes investies en N+1. Certaines sociétés (dont je ne citerais pas le nom sur le blog mais je reste disponible en MP pour en discuter) propose une assurance qui semble limiter tous les risques liés à l’éventuelle faillite ou défaut de paiement de l’exploitant.

Qu’en pensez vous ?

Cordialement

Bonjour Thomas,

Bien vu, le Girardin industriel faisait parti des grands oubliés de cet article ! Nous venons donc d’ajouter cette solution de défiscalisation N°13. C’est un investissement très risqué et il y a eu beaucoup de déconvenues, mais en passant par un bon intermédiaire et avec une garantie on limite bien les risques.