Je vais relater dans cet article ma propre expérience dans l’achat de “pierre-papier” SCPI. C’est encore tout récent, alors je vous dresse un premier bilan à chaud sur mon investissement de 100 000 € sur 3 SCPI en fin 2018. Cet article a pour seul but d’illustrer concrètement l’investissement en SCPI et il est régulièrement mis à jour pour actualiser mon avis. J’espère aussi qu’il éclairera bien les lecteurs de notre dossier complet sur les SCPI et que mon expérience pourra répondre à toutes vos questions.

Il s’agit d’un exemple, un cas pratique pour aider à mieux comprendre un investissement en SCPI. Je ne conseille pas forcément l’achat de ces 3 SCPI : il revient à chacun d’étudier la question en fonction de sa situation personnelle, de son patrimoine et de ses objectifs. En tout cas, cette expérience pratique de l’investissement en SCPI va vous aider à vous faire un avis plus précis de l’intérêt de ce placement.

Ma définition d’un bon investissement en SCPI ? Une bonne opération “pierre-papier” c’est selon moi un projet qui tient la route, un bon courtier SCPI pour le conseil et le suivi, un bon choix de SCPI, un bon financement et le tout doit délivrer une bonne performance financière. Ainsi, j’ai essayé de tout optimiser et je détaille ici mon expérience.

MAJ 2023 : toujours très satisfait de mes investissements SCPI, j’ai continué d’investir sur d’autres SCPI, notamment sur Corum Origin. Voici mon avis sur les SCPI Corum. Et j’investis maintenant via Louve Invest pour obtenir jusqu’à 3,5 % de remboursement de mon investissement.

SOMMAIRE

- Pourquoi j’ai investi en SCPI : mon PROJET.

- Le choix du meilleur courtier SCPI pour mon projet.

- Mon choix de SCPI.

- Le financement de mes SCPI.

- Le résultat de cet investissement en SCPI sur mes finances.

- Question fréquentes. L’essentiel à retenir.

Pourquoi et combien j’ai investi en SCPI : mon PROJET

En 2018, j’ai voulu diversifier mon patrimoine en immobilier de rendement, tout en profitant de ma capacité d’emprunt pour développer mon patrimoine à crédit.

Investir en SCPI pour diversifier et gagner du temps et de la sérénité

En 2018, j’ai eu pour objectif de vendre mon appartement locatif. En effet, après 10 années de location, j’ai réalisé qu’être bailleur demandait trop de travail, et ce même en déléguant à une agence. Trop de travail pour un rendement net médiocre et de plus en plus faible (taxes foncières et travaux en hausse). De plus, je n’aimais pas dépendre d’un seul bien avec un seul locataire qui fait la pluie et le beau temps, donc je voulais être fidèle à mes principes et diversifier.

J’ai donc vendu mon appartement locatif, tout en achetant des SCPI dans le même temps pour à peu près le même montant. Ainsi, j’ai toujours de l’immobilier dans mon patrimoine aux côtés des fonds euros d’assurance-vie et de mes actions en PEA et en compte-titres. Mais cette fois avec mes SCPI c’est de l’immobilier “pierre-papier” plus confortable à gérer et mieux diversifié. Je n’ai d’ailleurs plus rien à gérer, si ce n’est la déclaration fiscale une fois par an.

Ainsi, je ne perds plus de temps en gestion locative, en suivi de locataires et travaux. Et je n’ai plus le stress des loyers impayés, des dégradations, des changements de locataires, etc. Même via mon agence, je devais toujours superviser et m’impliquer personnellement, c’était laborieux et stressant. Et humainement, je trouvais cela difficile de dire oui ou non aux candidats locataires, avec des cas de conscience.

Finalement, je suis partisan du patrimoine qui libère et offre de la sérénité, plutôt que du patrimoine qui stresse et asservi. Ainsi, je peux me concentrer sur ce qui m’importe (ma famille, ma carrière, etc.) sans sacrifier en rendement. Par ailleurs, j’ai fait de même avec mon investissement en bourse, en me concentrant sur les trackers (fonds passifs) plutôt que des titres et fonds actifs à suivre activement.

Investir en SCPI pour exploiter ma capacité d’emprunt

Il y a 2 leviers pour développer son patrimoine et s’enrichir : la capacité d’épargne et la capacité d’emprunt. J’exploite déjà de façon optimisée ma capacité d’épargne en investissant régulièrement en fonds euros d’assurance-vie et en actions. Et je souhaite également utiliser le second levier pour développer mon patrimoine : ma capacité d’endettement.

Mon projet était donc d’investir en SCPI à crédit. C’est désormais mon seul crédit, après avoir soldé celui de l’appartement locatif. Sachez que l’on peut actuellement emprunter autour de 2 % sur 20 ans pour placer à environ 4 % net, donc on a un bon levier du crédit.

En pratique, vu mes revenus, ma capacité d’endettement est d’environ 300 000 € sur 20-25 ans. Mais comme je souhaite conserver une capacité d’emprunt pour acheter ma résidence principale, j’ai décidé de n’emprunter que 100 000 € pour investir en SCPI. Si j’avais déjà été propriétaire de ma résidence principale, j’aurais exploité au maximum ma capacité d’emprunt.

Le choix du meilleur courtier SCPI pour mon projet

Fidèle à mes habitudes, j’ai comparé les courtiers SCPI car je souhaitais le meilleur intermédiaire. Je cherche toujours le meilleur rapport qualité / prix. J’ai donc “challengé” plusieurs courtiers sur plusieurs critères :

- leurs offres : un bon choix de SCPI ? je veux diversifier sur plusieurs activités (commerces, bureaux, résidentiel, etc.),

- leurs services : conseil sur les SCPI à choisir, recommandations patrimoniales et fiscales sur le mode de souscription (achat à crédit, au comptant, ou en démembrement),

- leurs propositions de financement : quel taux ? Apport exigé ? Contraintes de domiciliation des revenus ?

- leurs frais : des frais de dossier ou de conseil ?

Quel courtier SCPI pour mon investissement ? Mon avis

J’ai visité les sites, contacté par mail et téléphone 6 ou 7 courtiers en SCPI (je suis un peu perfectionniste…)

J’ai finalement retenu Linxea chez qui je suis déjà client pour mes assurances vie. Car l’offre de SCPI est intéressante, j’y ai trouvé un bon financement, j’ai apprécié leur professionnalisme et leur grande disponibilité par mail et téléphone et leur service est gratuit (ils sont rémunérés par les sociétés de gestion).

Notez que l’on peut aussi souscrire directement auprès des sociétés de gestion (comme la fameuse société Corum). Mais j’ai préféré avoir un chef d’orchestre qui m’apporte le conseil et un seul interlocuteur pour 3 SCPI de sociétés de gestion différentes sans surcoût.

Et si c’était à refaire ?

Il faut souligner que France SCPI (notre avis) m’a donné d’excellents conseils aussi, avec une offre de SCPI très complète et la souscription en ligne était très tentante pour éviter la paperasse.

Finalement, j’ai beaucoup hésité entre ces courtiers et je recommande toujours de comparer pour choisir le courtier SCPI, celui qui vous convient le mieux. J’en parle plus longuement dans notre dossier complet sur les SCPI.

Note de Nicolas (article mis à jour en 2022) : avec le recul, notre conseiller préféré est France SCPI. Depuis plusieurs années, nous avons d’excellents retours de la part des lecteurs sur le conseil offert, le financement et sur le processus de souscription en ligne. Mais nous conseillons toujours de challenger. Il y a aussi Louve Invest (avis) qui est très bon et se démarque par leur cashback (jusqu’à 3,5 % remboursés !)

L’offre Louve Invest :

Mon choix de SCPI

C’est le cœur du projet ! J’avais des noms de SCPI en tête, mais rien de très arrêté. Mon cahier des charges état clair, je voulais au moins 3 SCPI diversifiées sur :

- différentes activités (commerces, bureaux et résidentiel),

- différents emplacements (Paris, province et étranger)

- différentes sociétés de gestion.

J’ai donc donné mes désidératas à Linxea et ma situation patrimoniale et fiscale et ils m’ont guidé dans mon choix de SCPI. Pour aller plus loin, vous trouverez dans notre article SCPI tous les critères pour choisir ses SCPI.

Mon portefeuille de SCPI (et mon avis sur d’autres)

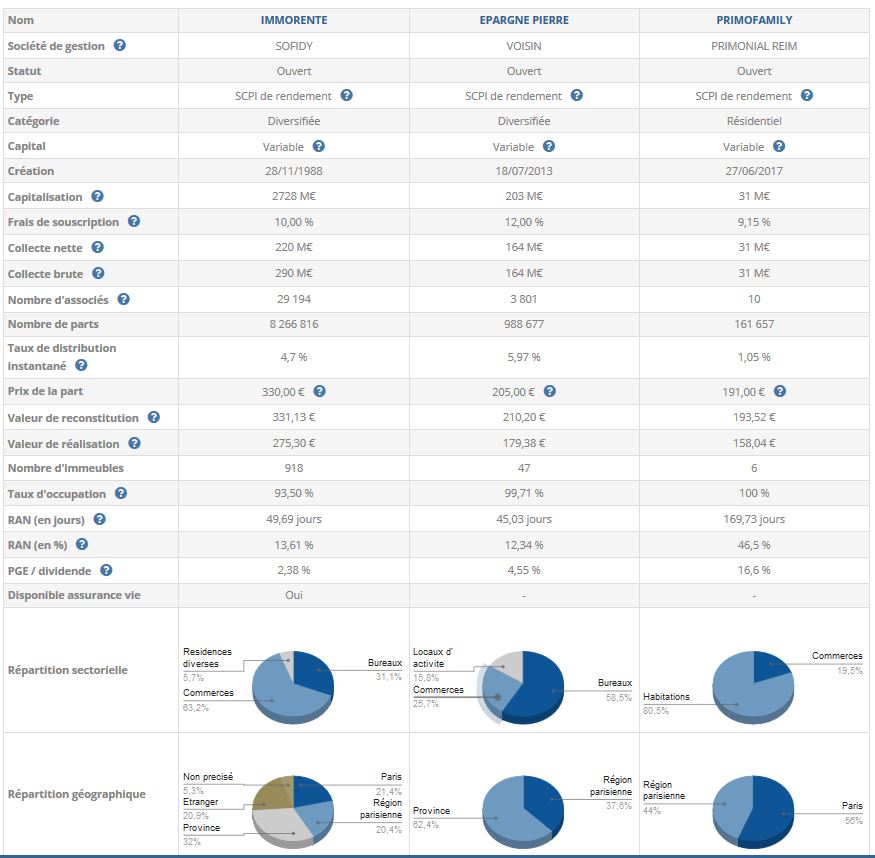

Finalement, mon choix s’est arrêté sur 3 SCPI de 3 sociétés de gestion différentes et très complémentaires en termes de marchés sectoriels et géographiques.

- Immorente (SOFIDY) : SCPI diversifiée à dominante commerces. Créée en 1988, SCPI “costaud” (près de 3 milliards d’euros de capitalisation) qui a très bien résisté au krach immobilier des années 90. C’est mon “fond de portefeuille”.

- Epargne Pierre (VOISIN) : SCPI diversifiée à dominante bureaux. Le “Corum Français” (en termes de rendement), avec un rendement de près de 6 % ces dernières années.

- Primofamily (PRIMONIAL) : SCPI résidentielle très jeune (2017), c’est mon pari sur la tendance de fond de métropolisation. C’est le choix le moins “sûr” de mon allocation, mais je voulais diversifier sur du résidentiel et j’aime le pari sur la métropolisation (les grandes villes de plus en plus attractives).

Notez que j’ai obtenu ce tableau comparatif très pratique grâce à l’outil de comparaison SCPI de Primaliance.

Et si c’était à refaire ?

Avec le recul, mise à jour de l’article en 2022. Je suis très satisfait de mon portefeuille SCPI, pour l’instant j’ai le rendement visé et j’ai même profité de plusieurs revalorisations du prix des parts ! Juste une pointe de déception pour Primofamily, je savais que c’était un pari, et pour l’instant le rendement sur loyer est plus faible que mes autres SCPI (et avec des revalorisations de part qui ne compensent pas tout à fait).

En shortlist, j’avais également comparé des SCPI très à la mode et qui m’intéressaient pour leur exposition à l’étranger : Corum Origin et Corum XL. Mais je m’en étais détourné car les hauts rendements cachaient peut-être de l’immobilier dans des zones peu attractives qui risquaient de péricliter (c’est ce que je me disais fin 2018).

Finalement, force est de constater que les performances de Corum Origin sont excellentes depuis 10 ans. Et elles se maintiennent bien alors que beaucoup de SCPI voient leur rendement baisser dans le temps. Maintenant je suis rassuré, selon moi cette SCPI a prouvé qu’elle était bien gérée et que ses performances sont soutenables même en période de crise (Covid). En effet, le rendement est resté autour de 6 % par an et en plus la valeur de la part a régulièrement été augmentée, ce qui semble confirmer que le parc immobilier est bien placé et s’apprécie dans le temps.

Donc je compte investir dessus cette année. Dans une optique de diversification à l’étranger. Et aussi car ce sera fiscalement intéressant, avec une imposition très avantageuse des revenus fonciers sur les biens immobiliers à l’étranger (moins d’impôt sur le revenu et exonération des 17,20 % de prélèvements sociaux).

Note de Nicolas : j’ai finalement investi 60 000 € sur la SCPI Corum Origin en mai 2022 : mon avis sur les SCPI Corum (avec cas pratique). Je rappelle que j’explique juste mon raisonnement, pour que les lecteurs comprennent les SCPI en pratique. Chacun doit “faire ses devoirs”. Et les performances passées ne préjugent pas des performances à venir.

Le financement de mes SCPI

Mon objectif était d’acheter ces 3 SCPI à crédit. Tout d’abord, il faut savoir que les crédits immobiliers pour financer des SCPI sont plus chers que pour financer une résidence principale ou de l’immobilier classique. Malheureusement, il faut compter de l’ordre de 0,50 points de plus. Ainsi, je n’ai pas trouvé mieux que 2,10 % sur 20 ans à taux fixe et hors assurance.

Par ailleurs, comme pour tout crédit immobilier, l’assurance emprunteur est obligatoire et doit couvrir les cas de décès et PTIA (perte totale et irréversible d’autonomie). En effet, l’assurance emprunteur prendra le relai du paiement du crédit si un “évènement” se produit, votre famille est donc sécurisée (et la banque prêteuse également).

Mon offre de prêt immobilier

Mes exigences étaient claires, je voulais emprunter :

- 100 170 € (montant investi sur les 3 SCPI),

- sur au moins 20 ans (pour un meilleur cashflow, c’est à dire des loyers proches de mes traites),

- à taux fixe,

- sans apport,

- sans contraintes.

Linxea a donc mandaté son partenaire, le courtier CAFPI, pour me trouver le meilleur financement. J’ai dû montrer patte blanche et produire les pièces habituelles : justificatifs de revenus, relevés de banque, justificatifs de domicile et d’identité. Note qui peut avoir son importance : j’ai un profil rassurant pour les banques, avec un taux d’endettement faible et mes relevés de compte montrent une gestion saine de mes finances personnelles.

L’offre de prêt immobilier reçue

Ainsi, j’ai rapidement obtenu une offre de la Caisse d’Épargne : 2,10 % sur 20 ans pour 102 508 € (frais CAFPI et caution SACCEF compris). Sans contraintes : pas de domiciliation de revenus ni d’obligation de souscrire à des produits d’épargne. C’était un point important pour moi, car je tiens à ma banque en ligne, à mes placements optimisés dans les meilleures assurances vie et chez les meilleurs courtiers en bourse. Finalement, j’ai 3 crédits car 3 SCPI et au global mes échéances (traites mensuelles) sont de 518 € par mois.

Deux détails techniques : j’ai demandé un différé de 5 mois à la banque, car sur mes SCPI j’ai un délai de jouissance de 3 à 5 mois avant de toucher mes loyers. Ainsi, je toucherai mes premiers loyers au même moment que je paierai mes premières traites, en avril 2019. De plus, je ne paierai aucune indemnité de remboursement anticipé (IRA) si je rembourse après 9 ans et si ce n’est pas en raison d’un rachat de crédit par la concurrence.

La substitution de l’assurance emprunteur

Demander la délégation d’assurance emprunteur est presque indispensable ! Il faut savoir que les banques margent beaucoup sur leur assurance emprunteur maison inclue dans leur offre de prêt. Alors à peine l’offre signée, j’ai entamé les démarches pour changer d’assurance emprunteur. Comment changer d’assurance emprunteur ?

En pratique, un bon comparateur m’a permis de comparer en 2 minutes les meilleures offres d’assurance emprunteur du marché. Valable quel que soit l’objet du crédit immobilier (investissement locatif, SCPI, résidence principale ou secondaire…pour un ancien crédit immobilier ou un nouveau). Avec de belles économies à la clé : je suis passé de 5 500 € à 1 100 € d’assurance emprunteur sur 20 ans.

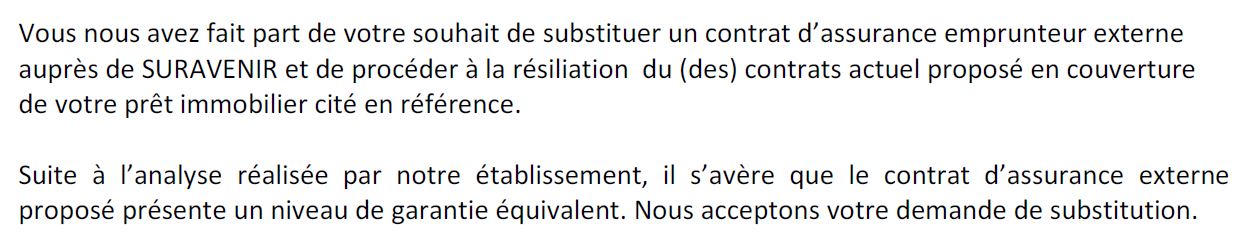

Je suis maintenant assuré sur le même périmètre (décès / PTIA) chez NaoAssur de l’assureur Suravenir, offre découverte grâce à ma simulation. La procédure était facile, 100 % en ligne. Finalement j’ai économisé 4 400 € sur la durée du crédit en moins d’1 heure de “paperasse”, beau taux horaire, ça se prend ! Mon assurance emprunteur me coûte environ 5 € par mois.

Vous pouvez aussi comparer les meilleures assurances emprunteur et obtenir la meilleure offre avec Empruntis.

Des difficultés à changer d’assurance emprunteur ?

Attention, la banque n’hésite pas à vous mettre des bâtons dans les roues pour que vous ne puissiez pas changer d’assurance. Ce marché est tellement lucratif que tous les prétextes sont bons pour vous décourager !

Par exemple la banque peut prétexter une adresse à changer (je n’avais pas mis la bonne adresse du siège à Toulouse) et user même de mauvaise foi (“monsieur vous ne pouvez pas changer d’assurance les 12 premiers mois du crédit”). Alors n’hésitez pas à montrer les crocs et à brandir la loi Hamon (loi relative à la consommation, article 54).

Ainsi, j’ai envoyé ce mail le 07/01/2019 à la banque : “Par ailleurs, j’ai appelé votre service client au 05 xx xx xx xx et on me dit que je ne peux pas changer d’assurance en 1ère année. Or la loi Hamon est claire : je peux changer d’assurance les 12 premiers mois. Je m’étonne que la Caisse d’Épargne cherche à se soustraire à la loi, aussi j’ai contacté l’ACPR qui s’en étonne également. Merci de bien vouloir me répondre rapidement et clairement, sinon je reviendrai vers l’ACPR de façon plus formelle.” La réaction ne s’est pas faite attendre, la banque m’a appelé dans la foulée et j’ai reçu cette lettre le lendemain :

Le résultat de cet investissement en SCPI sur mes finances

Vous trouverez dans ce tableau les SCPI que je possède, en nombre de parts. Pour chaque part, je recevrai un loyer trimestriel.

| SCPI | Nombre de parts | Prix | Total |

|---|---|---|---|

| Immorente | 101 | 330 € | 33 330 € |

| Épargne Pierre | 163 | 205 € | 33 415 € |

| Primofamily | 175 | 191 € | 33 425 € |

| TOTAL | 439 | x | 100 170 € |

| TOTAL emprunté avec frais CAFPI et caution logement | x | x | 102 508 € |

Ce que je gagne avec mon achat de SCPI

Un indicateur important à calculer est le cashflow mensuel, c’est à dire ce qui entre ou sort de votre poche tous les mois. Mon cashflow mensuel = 370 € de loyer – 518 € de traite – 5 € d’assurance = – 153 €. Note : les loyers sont en réalité perçus trimestriellement. Au final, j’aurai donc un effort d’épargne de 153 € par mois pour obtenir 100 k€ de SCPI dans 20 ans.

L’imposition des SCPI

Attention, il faut aussi prendre en compte les impôts. En effet, je serai imposé sur les revenus fonciers, au régime réel. C’est à dire qu’on calcule le bénéfice foncier (loyers – intérêts d’emprunt – assurances), auquel on applique 17,2 % de prélèvements sociaux puis 30 % de tranche marginale d’imposition (TMI).

D’où l’intérêt d’investir à crédit pour pouvoir déduire les intérêts d’emprunt et minorer ainsi l’impôt sur le revenu foncier. Selon vos revenus, votre TMI peut aller de 0 % à 45 %. À noter : en première année, je pourrai aussi déduire les frais de courtage CAFPI et de caution SACCEF, donc imposition nulle.

Donc en plus de l’effort brut calculé ci-dessus (153 € par mois), il faudra ajouter plus de 1 000 € d’impôts par an (peu au début et de plus en plus au fil du temps car de moins en moins d’intérêts à déduire).

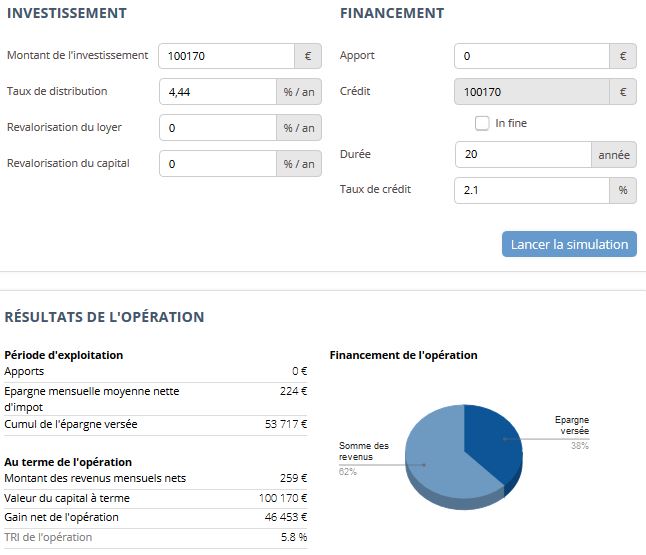

Le résultat après simulation

J’ai obtenu cette simulation grâce aux outils de Primaliance. J’ai pris un scénario conservateur : pas de revalorisation des loyers ni des prix sur 20 ans. Finalement, l’effort net d’épargne mensuelle ressort à 224 € en comptant les impôts, soit un cumul sur 20 ans de 53 717 € pour une valeur patrimoniale à terme de 100 170 €.

Ainsi, j’obtiens un taux de rentabilité interne (TRI) de 5,8 %. Notez que si j’ai un enfant (scénario probable !), ma TMI passe à 11 %, l’effort net mensuel chute à 180 € et le TRI grimpe à 7,6 %. Moralité : moins on est imposé et plus l’investissement en SCPI est intéressant. Sinon il peut être préférable d’acheter ses SCPI en assurance-vie. Ou d’acheter des SCPI qui investissent à l’étranger comme Corum dont j’ai parlé plus haut, car on est bien moins imposé sur les revenus étrangers.

Sachez que c’est du net : je n’ai pas à m’acquitter personnellement de la taxe foncière, des travaux, de la gestion locative, etc. Ces taxes et frais incombent à la société de gestion, qui nous reverse donc les loyers nets de frais et taxe foncière.

Mon bilan patrimonial

Ces 3 SCPI sont valorisées à peu près à 90 000 €. En effet, la valorisation se fait au “prix de retrait” (prix de vente), c’est à dire que les frais d’achat des SCPI (environ 10 %) sont en réalité supportés à la revente des SCPI. Ceci dit, je ne compte pas revendre et les loyers perçus portent bien sur mon nombre de parts de SCPI possédées (mes 439 parts au total achetées 100 170 €) et c’est ce qui m’importe.

Note de Nicolas le 26/03/2022 : 2 bonnes nouvelles depuis mon investissement. Les SCPI Immorente, Epargne Pierre et Primofamily ont chacune été revalorisées d’environ + 3 %, donc mon portefeuille SCPI est maintenant valorisé à 93 270 € (+ 2 833 €). Et je suis maintenant père, ce qui implique une demi-part fiscale supplémentaire, donc une TMI en baisse (11 %) donc moins d’impôt et donc un taux de rentabilité interne (TRI) en hausse ! Bien sûr je n’ai pas fait un enfant pour cela, c’est juste une conséquence positive !

Je suis pour l’instant satisfait de mon achat, j’ai fait tout ce que j’ai pu pour optimiser et j’ai reçu mes titres de propriété. Cet investissement en SCPI m’a permis de bien diversifier mon patrimoine en immobilier et de profiter de ma capacité d’endettement pour développer mon patrimoine avec un effort d’épargne raisonnable. L’avenir me dira à quel point cet investissement sera rentable : revalorisation des loyers et des prix des parts ? Mais en l’état actuel, 4 ans après et avec les hypothèses conservatrices retenues (0 revalorisation en 20 ans et TMI 30 %), la rentabilité prévue est déjà bonne.

J’espère que cet article “cas pratique” vous a bien éclairé bien sur l’investissement en SCPI. Pour rappel, je ne conseille pas l’achat de ces 3 SCPI en particulier : chacun doit “faire ses devoirs” et étudier la question en fonction de sa situation personnelle et de ses objectifs.

Pour aller plus loin, je vous invite à lire notre article : guide SCPI. Et mon autre investissement : avis SCPI Corum.

Si vous voulez concrétiser un projet d’achat de SCPI, vous pouvez voir ici les meilleurs courtiers SCPI et lire aussi nos différents avis (avis Louve Invest, avis France SCPI et avis Primaliance).

Question fréquentes. L’essentiel à retenir

Une SCPI est une société civile de placement immobilier. Il s’agit d’une société dont l’objectif est d’investir les capitaux dans l’achat immobilier et de gérer le parc immobilier pour le compte de ses associés (les détenteurs des parts de la SCPI qui perçoivent les loyers). Il existe plus de 200 SCPI gérées par plus de 30 sociétés de gestion. Donc les épargnants ont le choix : parc immobilier de bureaux, de commerces, résidentiel…en région Parisienne, province ou à l’étranger. Les épargnants apprécient cet investissement immobilier pour le confort apporté : pas de soucis de gestion car tout est pris en charge par la société de gestion.

Comme tout investissement, investir en « pierre-papier » SCPI et y accorder une place dans son patrimoine doit faire l’objet d’une mûre réflexion. Il faut prendre en compte la part d’immobilier dans son patrimoine global, ses objectifs financiers (les SCPI sont des placements pour le long terme), investir à crédit ou non, en assurance vie ou non, en pleine propriété ou en démembrement. En pratique, les courtiers en SCPI apportent le conseil personnalisé pour optimiser selon chaque situation.

Il est possible de financer l’achat de parts de SCPI à crédit. C’est l’un des avantages significatifs des SCPI. Ainsi, comme tout investissement immobilier traditionnel, l’investisseur peut profiter du levier du crédit : une bonne part du crédit sera financée par les loyers reçus. En pratique, le courtier en SCPI se charge de trouver une banque qui financera l’opération d’investissement par un crédit immobilier dans les meilleures conditions (taux bas, durée, etc.)

La rentabilité d’une SCPI dépend du rendement (évolution du loyer) et de la revalorisation du prix de la part (selon l’évolution des prix de l’immobilier). Donc à long terme, la rentabilité des SCPI est liée à l’évolution du marché immobilier. Pour illustrer, en 2021 la rentabilité moyenne des SCPI a été de 5,55 %. Ensuite, l’imposition des revenus dépend de la situation personnelle de l’associé. Notez que l’investisseur n’a pas à se préoccuper de l’entretien du parc immobilier, de la taxe foncière, des charges de copropriété…les loyers perçus sont nets de ces frais, taxes et charges déjà réglés par la société de gestion de la SCPI.

Il existe un grand nombre de SCPI. Les SCPI gèrent tout type de biens : des bureaux, des centres commerciaux, des entrepôts, des biens résidentiels…sur différents marchés (Paris, province, étranger). Donc les investisseurs ne savent pas toujours vers quelles SCPI se tourner. Pour pallier cette difficulté, il est possible de se faire accompagner par un courtier conseiller en SCPI qui apportera un conseil personnalisé et fera le montage. En pratique, la diversification sur plusieurs SCPI est très accessible, puisque le ticket d’entrée commence à 1 000 € (bien plus abordable que l’achat d’un appartement). Ainsi, l’investisseur en SCPI peut être facilement propriétaire associé de plusieurs dizaines d’immeubles.

140 commentaires sur “Investir en SCPI : avis et cas pratique d’un investissement à crédit”

Bonjour Nicolas,

Merci pour ton retour d’expérience. J’aimerais avoir ton avis sur l’impact de la purge immobilière sur les SCPI ces dernières années. As-tu constaté des baisses significatives de valorisation ou des ajustements de rendement qui t’ont surpris ? Plus précisément, comment les SCPI investies dans l’immobilier tertiaire, comme PFO2, ont-elles réagi face à la montée des taux et aux ajustements de valorisation des actifs ?

As-tu revu tes critères de sélection à la lumière de ces évolutions ? As-tu privilégié des SCPI moins exposées aux bureaux ou cherché des stratégies plus résilientes, comme celles orientées vers le résidentiel, la logistique ou la santé ?

Merci d’avance pour ton retour éclairé.

Bonjour Ali,

Personnellement j’ai investi dans une dizaine de SCPI depuis 2018 et aucune n’a baissé 🙂

J’évite les SCPI spécialisées.

Je préfère les SCPI diversifiées (plus résilientes) ET européennes (meilleure fiscalité).

J’en parle ici : performance 2024 marchés actions, immobiliers… je montre mes portefeuilles en détail.

Et les critères pour choisir les bonnes SCPI sont ici : investir en SCPI, guide complet.

Bonjour Nicolas,

Dans votre exemple pour votre investissement, quelle est la formule de calcul du TRI pour arriver à trouver 5.8% ?

merci de votre réponse

Bonjour Kevin,

Vous avez un exemple détaillé de calcul de rentabilité dans cet article : avis Corum.

Bonjour Nicolas,

Merci pour ce partage très intéressant. Il est encore peu évident de trouver des témoignages détaillés et de qualité sur l’achat de parts de SCPI à crédit.

J’envisage également ce placement dans une logique de diversification.

J’ai cependant quelques questions :

– j’ai peur lorsque je voudrai devenir propriétaire (d’ici 3/4 ans peut-être) que les banques ne prennent pas en compte les dividendes / loyers versés trimestriellement. Est-ce une fausse crainte ? Est-ce que comme un investissement classique, la banque prendra en compte 70% du montant versé par la scpi (en moyenne sur les années passées par exemple) ?

– la fiscalité (TMI 30%) avec les prélèvements sociaux est tout de même imposante et nécessite donc un effort d’épargne, certes résiduel, mais tout de même bien présent. Est-ce qu’une solution peut être de se tourner vers des scpi européennes ? (Par exemple sur 100k, allouer 40% à des scpi européennes)

Merci pour les éclairages !

Bonjour Maxime,

1/ Les revenus SCPI sont bien pris en compte quand on emprunte.

Je viens encore d’emprunter 60 k€ pour investir sur une nouvelle SCPI et la banque a bien pris en compte mes revenus SCPI actuels (à hauteur de 70 % de mes revenus SCPI de l’année dernière, normal) ET mes revenus de la SCPI pour laquelle j’ai demandé l’emprunt.

2/ Plusieurs solutions : SCPI en nue propriété ou SCPI en assurance vie ou SCPI étrangères.

Je viens d’investir 60 k€ sur la SCPI Corum Origin (> 90 % de revenus étrangers) pour optimiser fiscalement : https://avenuedesinvestisseurs.fr/avis-scpi-corum-investissement/

Merci pour l’article.

Je cherche à comprendre à quel endroit le montant du loyer est affiché dans les brochures/pages des scpi : ils parlent de rendement, de dividende, du prix de la part, mais j’ai du mal à obtenir cette information. Pouvez-vous détailler un peu ? (C’est peut être aussi un problème de vocabulaire ).

Bonjour Olivier,

Loyer = dividende 🙂

Dividende annuel (souvent versé trimestriellement) / prix de la part = rendement.

Super article, je viens également d’investir en SCPI à crédit sur 25 ans. Je suis ravi, même si au début on met un peu d’argent, nul doute que dans 10 ans les hausses de loyers couvriront le prêt à taux fixe, restera l’imposition à gérer et voir la valeur des SCPIs dans 10, 15, 20 et 25 ans 😉

Je recherche un outil graphique permettant de comparer 1000 €d’épargne mensuelle mis sur une AV à 4% avec 1000€ mis pour moitié en AV et pour moitié dans un investissement SCPI à crédit pour voir l’effet du levier. J’aimerais me le représenter visuellement. Merci pour votre aide

Félicitations pour cet article et votre investissement.

Par contre avec votre TMI pourquoi ne ps avoir acheter à crédit en SCPI étrangère ?

A qualité égale nous sommes d’accord qu’investir à l’étranger est nettement avantageux ?

17,2 puis 30% versus (TMI-moyenne d’imposition) en crédit d’impôt ?

Les loyers sont imposé à plus de 40% dans le premier cas contre 20% environ dans le second ?

Merci pour votre retour, j’en suis très curieux !

Bonjour Simon,

Remarque très pertinente 🙂

En effet, fiscalement les SCPI étrangères auraient été plus intéressantes dans mon cas en TMI 30 %.

Mais j’ai fait mon choix de SCPI sans me laisser orienté par l’optimisation fiscale.

En 2022 j’envisage d’investir sur 3-4 autres SCPI (résidentiel, logistique et santé), dans le lot il y aura peut-être une SCPI qui investit majoritairement à l’étranger.

Bonjour Nicolas,

Merci pour cet article et ces références très interessantes. Une question me vient:

Est-il possibile d’obtenir un crédit pour investir dans des SPCI dans le cadre d’une assurance-vie? Et donc cumuler les avantages de levier et fiscaux à terme.

Merci.

Bonjour Matthieu,

Ce serait une bonne optimisation.

On ne peut pas prendre un crédit immobilier pour investir en assurance vie. Mais on peut prendre un crédit consommation, on en parle ici : https://avenuedesinvestisseurs.fr/investissement-immobilier/scpi-societes-civiles-de-placement-immobilier/#detention

Mais avec un crédit conso, la durée est bien plus courte qu’un crédit immo, et on ne peut pas déduire les intérêts d’emprunt.

Il y a aussi l’avance sur titres en assurance vie, c’est une piste : https://avenuedesinvestisseurs.fr/avance-sur-titres/

Notre article sur les meilleures assurances vie pour investir en SCPI : https://avenuedesinvestisseurs.fr/meilleure-assurance-vie-scpi-comparatif/

Bonjour Nicolas,

Ce cas pratique est extrêmement utile ! je vous remercie pour l’effort, la transparence et le partage.

Pour une allocation de patrimoine équilibrée, est-ce que c’est votre effort d’épargne net (224€ dans votre exemple) que vous utilisez pour calculer le pourcentage de 25% associé à l’immobilier ?

Merci.

Bonjour Younes,

Le patrimoine c’est un bilan. C’est un stock, pas un flux.

224 € c’est un flux (compte de résultat).

Mais dans le bilan (allocation patrimoniale), c’est qui compte c’est le stock : 92 000 € brut.

Cf le suivi de patrimoine sur Excel ici : https://avenuedesinvestisseurs.fr/outils/

Il ne faut pas confondre suivi des flux, et suivi du patrimoine.

Bonjour Nicolas,

Merci encore pour votre travail sur ce blog.

Je partage mon expérience.

Je compare votre SCPI à 100k€ sur 20ans par rapport à ma LMNP achetée 100k€ que je possède depuis plusieurs années (appartement en Seine Saint Denis que je loue au prix du marché).

Résultat :

Cashflow mensuel SCPI : -224€ soit 53k€ sur 20ans pour récupérer 90k€ à la fin.

Cashflow LMNP : -27€ soit 6480€ (+10 000€ de frais de notaire payé de ma poche) sur 20ans pour récupérer 100k€ à la fin.

J’ignore la revalorisation dans les 2 cas pour simplifier.

Le ravalement a été fait avant que j’achète, j’ai pris en compte dans mes hypothèses 10k€ supplémentaire de travaux sur 20 ans et un taux d’occupation de 90% (en réalité 100% à ce jour).

Mes locataires restent en moyenne 3 ans.

La LMNP me demande 2 jours de travail en moyenne par an (plus au début forcement).

L’appartement a gagné 3% de valeur en 5 ans.

Le seul vrai inconvénient c’est qu’il est impossible de trouver un locataire accepté par les assurances loyer impayé.

Je couvre donc le risque de loyer impayé par d’autres moyens (garants + je récupère directement l’APL).

Je ne passe pas par une agence je gère tout en direct.

L’appartement est propre et j’ai une relation respectueuse avec mes locataires (je ne suis pas un marchand de sommeil…).

Ce qui casse en partie la rentabilité de la SCPI c’est l’IR qui l’on ne paye pas en LMNP.

Le choix de ma zone d’investissement est certes un peu plus risqué mais avec un peu d’implication dans le choix des locataires le jeu en vaut la chandelle.

Bonjour Gaston,

Oui il faut comparer avec d’autres solutions immo comme on le fait ici : https://avenuedesinvestisseurs.fr/investissement-immobilier/#menu2

Le LMNP est notre solution immo “en dur” préférée, on en parle ici : https://avenuedesinvestisseurs.fr/investir-en-location-meublee-lmnp/

Mais plus de travail que les SCPI (il faut être un peu entrepreneur) et plus de risques :

– Dégradation du bien

– Non paiement des loyers

– Vacance locative

– Aucune diversification

Donc investissement qui n’a pas le même triangle rendement / risque / effort de gestion. Plus de travail et plus de risque, il faut que ça soit mieux rémunéré en effet, pas surpris par votre résultat.

Bonjour,

LINXEA m’a faite une proposition, que penser vous ?

Solution CACF : la plus simple (le déblocage des fonds se fait généralement sous 3 semaines)

o Banque : Crédit Agricole Consumer Finance

o Apport demandé : 10% du montant

o Durée : 15 ans maximum

o Taux : 2,17% sur 15 ans

o Assurance emprunteur : facultative

o Frais de dossier : 0€

o Frais de garantie : 0€

o Frais de courtage : 0€

o Différé d’amortissement possible 3 ou 6 mois

o Pas d’ouverture de compte – Mensualités prélevées sur votre compte

o Pas de contreparties exigées

o Aucun frais annexe

o Possibilité de diversifier sur plusieurs SCPI (20 000€ minimum par support)

o SCPI éligibles :

§ Rivoli Avenir Patrimoine, Edissimo (Amundi immobilier)

§ Primopierre, Primovie, Patrimmo Commerce (Primonial)

§ Epargne Foncière, LF Europimmo (La Française)

§ Immorente, Efimmo (Sofidy)

§ PFO2 (Perial)

§ Cristal Rente (Inter-Gestion)

Solutions CFCAL :

CFCAL hypothèque :

o Banque : CFCAL

o Pas d’apport demandé

o Pas d’ouverture de compte – Mensualités prélevées sur compte bancaire existant

o Assurance emprunteur facultative mais recommandée

o Taux sur 15 ans (25 ans maximum) : 1,70%

o Frais de dossier : 1900€

o Frais de garantie (hypothèque) : 1,5% du montant financé

o Frais de courtage : 1% du montant financé

o Possibilité de différé d’amortissement de 6 mois

o SCPI éligibles : toutes

CFCAL nantissement :

o Banque : CFCAL

o Pas d’apport demandé

o Pas d’ouverture de compte – Mensualités prélevées sur compte bancaire existant

o Assurance emprunteur facultative mais recommandée

o Taux sur 15 ans : 2,30%

o Frais de dossier : 0€

o Frais de garantie : 0€ (nantissement des parts)

o Frais de courtage : 0€

o SCPI éligibles : (3 maximum et 20 000€ minimum par SCPI)

Primovie, Primopierre, Patrimmo Commerce, Primofamily, Patrimmo Croisssance (Primonial)

Corum Origin, Corum Eurion, Corum XL

Immorente, Efimmo 1, Immorente 2, Sofiprime (Sofidy)

Eurofoncière 2, Epargne Foncière, LF EUROPIMMO, LF GRAND PARIS, Pierval Santé (La Française)

Novapierre Allemagne 2, Interpierre France, Pierre 48 (Paref)

PFO2, PF GRAND PARIS, PF HOSPITALITE EUROPE (Perial)

Epargne Pierre (Voisin)

Rivoli Avenir Patrimoine (Amundi)

Solution PRIMONIAL

o Banque : Primonial Financement

o Montant minimum : 100 000€ sans minimum par SCPI

o SCPI éligibles (Primonial uniquement) : PRIMOVIE, PRIMOPIERRE, PATRIMMO COMMERCE, PRIMOFAMILY et PATRIMMO CROISSANCE

o Durée : 25 ans maximum

o Taux sur 20 ans : 2,25%

o Taux sur 25 ans : 2,40%

o Frais de dossier : 600€

o Frais de garantie (nantissement de parts) : 350€ par SCPI

o Frais d’intermédiation Primonial : 700€

o Pas d’ouverture de compte ni de contreparties, les mensualités sont prélevées directement sur votre compte bancaire

Solution SOFIDY

o Banque : Sofidy Financement

o Montant minimum : 30 000€

o SCPI éligibles : toutes les SCPI SOFIDY

o Durée : 25 ans maximum

o Taux sur 20 ans : 2,25%

o Taux sur 25 ans : 2,40%

o Frais de dossier : 600€

o Frais de garantie (nantissement de parts) : 350€ par SCPI

o Frais d’intermédiation : 700€

o Pas d’ouverture de compte ni de contreparties, les mensualités sont prélevées directement sur votre compte bancaire.

Cordialement

Bonjour Guillaume,

Merci pour l’info, c’est rassurant, c’est toujours possible d’emprunter sur 20-25 ans !

Je ne peux pas vous dire quelle offre privilégier.

Mais personnellement, je privilégie les durées longues (pour améliorer le cashflow) et avec bon choix de SCPI (au moins celles qui m’intéressent pour investissement).

Bonjour,

J’ai eu également une proposition pour le même montant de france SCPI qui est complètement différente. Elle me propose sur 25 ans sans frais cachés et sans conditions spécifiques : taux 2,65 % sans assurance, effort d’épargne moyen 133€ comparé à 220€ chez Linxea et un Tri 6,65%. France SCPI me propose aussi sur 20 ans, taux identique, effort d’épargne moyen 216€ et tri 5,85%. Il propose même le remboursement anticipé sans frais au bout de 20 ans par exemple si je change d’avis et sur un choix vaste de SCPI. Elle a l’air vraiment intéressante malgré le taux élevée qui est en partie récupérée grâce aux déductions d’intérêt d’impôts. Que pensez-vous ?

Bonjour Guillaume,

Indicateurs clés à apprécier :

– effort d’épargne raisonnable ;

– taux d’intérêt inférieur au rendement prévu des SCPI, donc effet de levier.

Bonjour,

Suite à mon message de vendredi (non-retenu), Primaliance m’a expliqué que les banques ont retirées leurs offres de crédit compte tenu des conditions économiques.

Primaliance ne peut que proposer des crédit affectés (crédit conso), d’une durée de 15 ans maxi à 2,30%.

Bonjour JP,

Mince.

Mais je suis surpris.

Quelles conditions économiques ? Au contraire, je pensais que les vannes du crédit étaient grandes ouvertes, les banques centrales déversent les liquidités.

Je vous invite à solliciter d’autres courtiers en SCPI pour voir si le son de cloche est identique : https://avenuedesinvestisseurs.fr/investissement-immobilier/scpi-societes-civiles-de-placement-immobilier/#meilleur-courtier

Bonjour, vos articles sont une mine d’or pour tout investisseur. Je suis actuellement en réflexion pour achat de SCPI en crédit.

Une question se pose par rapport à un bien immobilier. Comment peut on être garantie que l’on peut revendre ses parts ? Si on a attend des mois et rien ne se passe, si une grosse demande de vente et pas assez d’achats, on fait quoi ?

Bonjour Guillaume,

En immobilier traditionnel, même si on vend en 1 jour, il faut compter au moins 3 mois pour signature chez le notaire et réception de l’argent sur les comptes. Donc généralement 3 mois pour trouver l’acheteur + 3 mois de processus administratif = 6 mois. Moins en cas de marché très tendu et liquide, plus en cas de marché moins tendu.

Pour l’immobilier SCPI, c’est à peu près cet ordre de grandeur aussi pour les SCPI à capital variable avec liquidité assurée par la société de gestion. Généralement les SCPI sont à capital variable (c’est le cas de mes 3 SCPI). Mais pour les SCPI à capital fixe, la vente se fait sur le marché secondaire et c’est plus volatil et incertain.

Bonjour, article très détaillé et intéressant. Question: vous n’évoquez pas les frais de gestion, j’imagine qu’ils sont déjà décomptés des revenus net?

Bonjour Cyril,

Oui on reçoit les virements des loyers nets de frais de gestion, de taxe foncière, etc. C’est ce qui est appréciable, tout est géré et réglé par la société de gestion SCPI et on reçoit les loyers nets.

Bonjour Nicolas

Un petit bilan sur l investissement en SCPI ? Des inconvénients ou avantages constatés après une certaine période ? Des revalorisations? Si ça n est pas trop indiscret j aimerais avoir un retour d experience si possible. Merci

Bonjour Mickael,

Très satisfait par mes SCPI, lazy comme je voulais et rentable comme je l’attendais, conforme donc à mes espérances.

Juste un peu déçu de Primofamily avec un rendement relativement faible (mais potentiel qui pourrait se révéler plus tard), et les 2 autres SCPI ont bien supporté le Covid.

Revalorisation des parts : +1,57 % pour Primofamily le 01/05/2019 et +2,12 % le 10/06/2019 pour Immorente.

Je compte investir à nouveau sur une SCPI résidentielle en 2022. Une 4ème SCPI donc.

Dans l’idée d’utiliser ma capacité d’endettement.

Bonjour,

Un grand merci pour cet excellent article !

Pourriez-vous m’indiquer l’utilité du courtier en SCPI ? Il prend une marge en chemin pour un travail administratif que nous pourrions réaliser de façon relativement aisée, non ?

Merci à vous :

Bonjour Molina,

J’explique cela dans cette partie : https://avenuedesinvestisseurs.fr/scpi-investissement-cas-pratique/#choix-meilleur-courtier

Pas de surcoût car les courtiers SCPI sont rémunérés par les sociétés de gestion, je n’ai rien payé au courtier.

J’ai préféré avoir un chef d’orchestre qui m’apporte le conseil (achat en pleine propriété ou démembrement selon ma situation fiscale ? Quelles SCPI ? Meilleur financement obtenu via le courtier, papiers pré-remplis) et un seul interlocuteur pour 3 SCPI de sociétés de gestion différentes sans surcoût.

Bonjour Nicolas,

Une question par rapport aux économies sur les assurances d’emprunt et le taux d’emprunt également.

Y a-t-il un vrai besoin de chercher des taux hyper bas si on compte défiscaliser cette valeur en régime réel ?

si oui, lequel?

Merci d’avance

Bonjour,

Au réel, on déduit les intérêts et les assurances des revenus fonciers.

Ce sont des charges déductibles des revenus, et non des crédits d’impôt.

Il faut bien comprendre la nuance : https://avenuedesinvestisseurs.fr/optimisation-fiscale-impot-revenu-calcul/

Donc on ne défiscalise que la TMI (admettons 30 % pour une TMI 30 %)…on ne défiscalise pas 100 % sinon effectivement on souscrirait à des taux d’intérêt de 5 % sans problème. Si je déduis 100 € avec une TMI 30 %, cela fait 30 € défiscalisés mais il me reste encore 70 € à financer de ma poche. Donc oui, il vaut mieux négocier le taux d’emprunt et l’assurance.

Bonsoir Nicolas,

Bravo pour cet article très instructif ! C’est toujours un plaisir d’apprendre de nouvelles choses sur ton site Internet !

Ton cas personnel d’achat à crédit de 3 SCPI est très intéressant.

Néanmoins, malgré les marges de sécurité que tu auras su t’octroyer par tes recherches et de la négociation, l’opération te demande un effort d’épargne mensuel, elle génère par conséquent un cash-flow négatif mensuel.

En l’état actuel du marché, est-ce qu’il te semble possible de réaliser ce type d’opération sans effort d’épargne (auto-financement), voire en réalisant un cash-flow positif mensuel (afin, par exemple, d’enchainer sur d’autres investissements immobiliers grâce à un taux d’endettement préservé ou, plus simplement, de conserver voire d’augmenter son niveau de vie immédiatement après l’opération) ?

Je te remercie pour ta réponse.

Bonsoir Guillaume,

Vu le marché (loyers / prix) et les taux (pourtant bas), il me semble compliqué voire impossible d’atteindre l’auto-financement.

Sauf peut-être en n’étant pas imposable (TMI 0 %) et avec un emprunt sur 25 ans.

Ou en injectant au moins 25 % d’apport (mais ce serait de la triche…ce serait autant d’argent qui ne serait plus placé ailleurs).

Bonjour

N’y aurait il pas un gain à avoir recours à un prêt in fine ?

Merci

Bonjour,

Oui cela doit bien améliorer le TRI, en nantissant une somme sur un contrat d’assurance vie pour continuer de la faire travailler, et en parallèle rembourser seulement les intérêts mensuels du prêt in fine adossé au contrat d’assurance vie.

Et dans 20 ans, à la fin du prêt in fine, rembourser le capital du prêt in fine grâce à la plus-value de l’assurance vie.

Bonjour Nicolas,

Comme toujours, article très intéressant et très clair. Deux petites questions :

– Les taux d’emprunt pour de la SCPI ont l’air plus élevé que pour de l’immobilier. Est-ce le cas ?

– que pensez-vous des SCPI Novapierre All 2 (que vous évoquez dans l’article il me semble) et Eurovalys ? La fiscalité les rendrait attractive mais ça ne fait pas tout…

Merci d’avance pour la réponse

Bonjour Alex,

Oui c’est le cas, pour les SCPI les taux sont plus élevés que pour le locatif traditionnel. J’ignore pourquoi. Pourtant je trouve que les risques sont moindres car on diversifie bien plus qu’avec un appartement.

Notez qu’en investissant via une société (SCI par exemple), les taux sont aussi plus élevés.

Politique commerciale des banques.

Je n’ai pas étudié ces 2 SCPI. En effet la fiscalité ne fait pas tout (vous faites référence à la fiscalité plus intéressante des SCPI qui investissent à l’étranger), il faut avant tout que la SCPI soit bien gérée. Voici les critères qualitatifs et financiers : https://avenuedesinvestisseurs.fr/investissement-immobilier/scpi-societes-civiles-de-placement-immobilier/#criteres

Bonjour Nicolas,

Merci pour ce retex très instructif.

J’ai compris que vous étiez à l’époque locataire.

Pour le calcul de votre capacité d’emprunt, les banques ont-elles pris en compte (entre autres):

– les loyers de votre location (j’imagine donc qu’on peut emprunter beaucoup moins que pour une résidence principale)

– et 70% des futurs revenus estimés de votre achat SCPI à crédit ?

Aussi, dans les commentaires dessous, je suis surpris de voir que vous envisagiez un crédit résidence principale sur 25 ans. Certaines disent qu’emprunter sur plus de 20 ans n’est pas raisonnable en raison des intérêts qui explosent, qu’en pensez-vous ?

Cdlt

Bonjour Jérôme,

Oui quand j’ai investi en SCPI j’étais encore locataire.

Les banques ont tenu compte du loyer que je payais à l’époque (1 000 € par mois) et de 70 % de mes futurs revenus de SCPI.

Depuis, j’ai acheté ma résidence principale à Lille.

Ceux qui disent qu’emprunter sur plus de 20 ans n’ont pas dû changer de logiciel. C’était vrai quand les taux d’intérêt étaient à 3 % sur 20 ans et 4 % sur 25 ans. Mais maintenant les taux sont à 0,80 % sur 20 ans et 1 % sur 25 ans, donc le delta est marginal. Donc le coût des intérêts n’explose pas et cela permet d’avoir un meilleur cashflow et d’être plus à l’aise tous les mois et/ou davantage placer (à taux supérieur à 1 %).

Bien sûr, cela s’apprécie selon le delta de taux entre 20 et 25 ans, mais quand c’est inférieur à 0,30 points c’est assez marginal. Et d’autant plus quand on est capable de placer à un taux supérieur au taux du crédit.

Merci pour votre réponse.

Comment ça se passe chez linxea ? C’est linxea qui achète les SCPI et on y accède avec un espace client ou c’est à nous des les acheter sur le site de chaque SCPI . Merci

Bonjour Jérôme,

On présente nos courtiers SCPI préférés ici, entre autres Linxea : https://avenuedesinvestisseurs.fr/investissement-immobilier/scpi-societes-civiles-de-placement-immobilier/#meilleur-courtier

Il suffit de les contacter et ils vous conseillent et vous envoient les documents nécessaires pour chaque SCPI et vous accompagnent pour souscrire. Donc votre correspondant c’est seulement le courtier SCPI (Linxea, Primaliance, France SCPI…) et non pas les sociétés de gestion SCPI. Un seul point de contact pour investir sur plusieurs SCPI de différentes sociétés de gestion, c’est pratique.

Bonjour,

Je vois dans votre simulation primaliance un TRI calculé avec un crédit infine ce qui augmente votre TRI. Quel est la différence avec à crédit amortissable ? Merci

Jérôme

Bonjour Jérôme,

Avec un crédit in fine, on rembourse tous les mois seulement les intérêts, pas la part de capital.

Et à la fin du crédit, en dernière échéance, on rembourse tout le capital d’un coup.

Les crédits in fine sont moins facilement accessibles car il faut nantir du capital à côté. Capital qui continue à fructifier et qui permettra de payer la dernière échéance, c’est tout l’intérêt de ce type de crédit.

Bonjour,

La crise a t-elle perturbée votre investissement ? (Baisse ou arret des loyers ? Revalorisation à la baisse ?)

Pensez vous qu’un investissement similaire est intéressant cette année ou faut il attendre encore la réaction du marché scpi suite crise ?

Merci.

Bonjour JP,

Pour l’instant je n’ai eu que des revalorisations (à la hausse).

Et de petites baisses de loyer, mais à peine perceptibles.

Il faut faire la distinction entre SCPI résidentielles, de bureau, de commerces, d’entrepôts, de santé…elles ne sont pas toutes dans le même bain. Peut-être que les épargnants prudents éviteront les SCPI bureau et commerces cette année.

Bonjour,

je m’apprête à acheter un appartement et j’aimerai aussi investir dans les SCPI.

Je dois demander un prêt pour le financement de l’appartement et après ce financement, ma liquidité sera moindre que celle je j’ai actuellement.

Dans l’hypothèse, qu’une somme d’argent assez conséquente rentre dans les mois à venir, comment pensez vous qui serai le mieux pour investir dans les SCPI? Achat directement? Demande de prêt comme indiqué sur votre site? Trackeurs sur PEA?

J’ai aussi pris deux AV « Linxea et Nalo » les deux en gestion pilotées plus en PEA avec 3 trackeurs « US, EU et Pays émergents ». Est-ce que vous conseillez de gérer ça autrement comme par example gérer soi même une des deux assurances? Ou vous trouvez ces placement bien?

Merci pour votre réponse

Bonjour,

Tout dépend de votre allocation patrimoniale, à définir selon vos projets donc je ne peux pas dire pour vous : https://avenuedesinvestisseurs.fr/allocation-patrimoniale-repartition-allocation-ideale-actifs/

En tout cas ces assurances vie figurent parmi nos préférées : https://avenuedesinvestisseurs.fr/av-assurance-vie/les-meilleures-assurances-vie/

Pour investir en SCPI sans emprunt, il y les assurances vie : https://avenuedesinvestisseurs.fr/meilleure-assurance-vie-scpi-comparatif/

Pour les SCPI hors assurance vie, idéalement on emprunte pour l’effet levier et pour optimiser fiscalement.

Ca m’a peut être échappé , mais vous n’avez pas évoqué la garantie pour le crédit , qu’en est-il?

Cordialement;

Bonjour Jean-Pierre,

Bien vu.

La banque prêteuse a demandé un cautionnement, auprès de la Compagnie Européenne de Garanties et Cautions.

Bonjour Nicolas,

Merci pour l’article ! J’ai une question assez technique..

L’achat à crédit de plusieurs SCPI pour un couple qui possède deux avis d’imposition( pas de pacs..), c’est possible ?

Sachant que X a un TMI de 30% et Y11%, on aimerait que les revenus des SCPI aillent sur la personne la moins imposée mais que le “patrimoine” soit aux “deux” noms.

Un grand merci par avance !

Bonjour Anthony,

Aux yeux de la loi, les concubins sont de parfaits étrangers l’un pour l’autre.

Vous êtes en indivision.

Donc 2 patrimoines distincts…sauf si vous investissez via une société dont vous êtes les 2 associés.

Je vous invite à lire cet article : https://avenuedesinvestisseurs.fr/largent-dans-le-couple/

Bonjour Nicolas,

J’ai le même prêt de 100000 euros à crédit sur 20 ans au taux de 1,95% + délégation d’assurance. Sais-tu s’il est possible de se faire racheter ce prêt SCPI par une autre banque ? Ce taux le semble important par rapport aux taux actuels. Je n’arrive pas à trouver d’infos sur ce genre de rachat de crédit.

Merci

Bonjour Erwan,

Je n’ai jamais vu de rachat de crédit SCPI.

Mais je suis preneur de retour d’expérience si quelqu’un l’a déjà fait !

Bonjour,

Que pensez-vous de la même opération, voire un investissement plus important (200 000 € par exemple), en SCI soumise à l’IS ?

Cdt

Bonjour Gil,

J’ai déjà lu des investisseurs en SCPI via SCI à l’IS.

Montage optimisé de mémoire en achetant en démembrement (usufruit) et avec l’amortissement. A confirmer avec votre conseil et votre expert-comptable avec simulations.

Bonjour Nicolas, très joli article, merci ! Vous m’avez presque “convertie” à l’idée d’investir en une SCPI assurance vie. Est-ce que, selon vous, serait judicieux de clôturer mon PEL chez BNP afin d’ouvrir une AV LInxea Spirit ? Je cherche également une solution judicieuse d’investissement immobilier pour mes parents sur le moyen terme. Quelle SCPI serait la plus adaptée à leur budget (versements de 200 -300 €/mois) ? Je vous remercie par avance.

Bonjour Carmina,

Votre PEL peut rapporter 1 % brut, 2 % voire plus selon son année d’ouverture, donc il faut voir ce point : https://avenuedesinvestisseurs.fr/placements-monetaires/plan-epargne-logement/

Mais de toute façon, il faut diversifier son patrimoine. On a besoin de sécuriser une partie en fonds euro (et éventuellement PEL), et de dynamiser une autre partie en immobilier, actions, etc.

Donc vous devez définir votre allocation patrimoniale selon vos objectifs et horizon de placement, idem pour vos parents : https://avenuedesinvestisseurs.fr/allocation-patrimoniale-repartition-allocation-ideale-actifs/

Quant aux SCPI, il faut diversifier sur au moins 3 SCPI selon moi, pour diversifier les marchés et les sociétés de gestion. On explique comment choisir ses SCPI ici : https://avenuedesinvestisseurs.fr/investissement-immobilier/scpi-societes-civiles-de-placement-immobilier/

Et ensuite les courtiers en SCPI vous conseilleront de façon personnalisée : https://avenuedesinvestisseurs.fr/investissement-immobilier/scpi-societes-civiles-de-placement-immobilier/#meilleur-courtier

Parfait ! Merci !

Bonjour,

Je me questionne sur les SCPI concernant un objectif en particulier: pensez-vous que ce soit une solution intéressante pour créer une 2ème source de revenu tout de suite, quand on est faiblement imposé (TMI <14%) ?

L'impression que j'ai après avoir fait mes recherches + lu vos articles est que l'investissement cash en part de SCPI est très peu intéressante, cela semble un investissement intéressant uniquement pour constituer un patrimoine sur le long terme.

Si demain je décide d'investir X000€ pour acheter des parts de SCPI est-ce que le rendement /an en vaut la peine ? Cela ne semble pas être le cas.

Bonjour Lil,

Les SCPI distribuent des revenus locatifs, en ce sens c’est une solution intéressante pour obtenir une nouvelle source de revenus. Selon son niveau d’imposition, on va optimiser ou non, par exemple avec une TMI élevée on va privilégier les SCPI étrangères et les démembrements de propriété.

Mais l’investissement SCPI et immobilier en général se fait plutôt à crédit, pour l’effet levier. Car on fait travailler plus d’argent en travaillant. Le rendement est le même si vous investissez X 000 € ou X00 000 € (rendement en %, par exemple que j’investisse 5k€ ou 100 k€ sur Immorente j’ai un rendement de 4,50 %). En revanche, les revenus perçus seront naturellement plus importants si on investit X00 000 € grâce à l’emprunt, plutôt que X 000 € sans emprunt.

Si c’est pour investir sans emprunt, on privilégie plutôt l’investissement SCPI en assurance vie : https://avenuedesinvestisseurs.fr/investissement-immobilier/scpi-societes-civiles-de-placement-immobilier/#detention

Pour faire travailler sa capacité d’épargne, il y a aussi d’autres investissements possibles (en SCPI on peut espérer 4 % sur du long terme, les actions 7 % sur le long terme, et les fonds euros 1 %) : https://avenuedesinvestisseurs.fr/allocation-patrimoniale-repartition-allocation-ideale-actifs/

Merci Nicolas pour ton retour d’expérience et toutes les infos apportées. Peut-on investir dans un SCPI en étant encore étudiant ? (Alternante , 24 ans) vu que le ticket d’entrée est abordable. Merci

Bonjour Dorcas,

Oui bien sûr, si tu es majeure capable tu peux investir en SCPI.

Bonjour Nicolas, je découvre le site qui me plaît bien. Félicitations.

Je compte reprendre les études et me dit qu’il serait potentiellemen intéressant de souscrire un prêt étudiant (faible taux) pour acheter des SCPI. En revanche le remboursement se fait sur 10 ans ce qui fait de grosses mensualités cependant au réelet avec une TMI tournant à 11/0% cela pourrait être intéressant. Qu’en pense-tu ?

Merci d’avance

Bonjour Romain,

Beaucoup profitent des taux bas des prêts étudiants pour placer. L’idéal étant d’avoir un remboursement différé de plusieurs années, pour commencer à rembourser le prêt dans x années.

Mais vu la durée courte (10 ans), au moment du remboursement le cashflow sera négatif , car plus de sorties d’argent (grosses mensualités) que de rentrées de loyer. Donc voyez si vous aurez la capacité d’épargne pour absorber la différence. Cela mérite une simulation par un courtier en SCPI : https://avenuedesinvestisseurs.fr/investissement-immobilier/scpi-societes-civiles-de-placement-immobilier/#meilleur-courtier

Bonjour Nicolas,

Merci pour ce retour d’expérience.

Deux questions sur les scpi :

1/ si un jour je n’ai plus la capacité de rembourser le prêt, est-ce facile de revendre mes parts ? Sans fortes pertes ?

2/ la mensualité (effort d’épargne) est une valeur quasi fixe qui ne bougera pas dans le temps ou des variations (significatives) sont à prévoir au fil des années ?

Bonjour Gaetan,

1/ En assurance vie, les SCPI se vendent en 1 clic. (Mais on ne peut pas faire de crédit immo pour investir en SCPI en assurance vie). Hors assurance vie, il faut compter plusieurs mois. Il peut y avoir plus-value ou moins-value, tout dépend de l’évolution du prix des parts.

2/ La traite mensuelle pour rembourser le crédit est fixe (crédit amortissable fixe).

Mais le cashflow (effort d’épargne) dépend aussi de l’évolution des loyers et de votre imposition. Par exemple mon cashflow s’est amélioré car je suis passé d’une TMI 30 % à la TMI 11 % grâce à l’arrivée de mon fils (1/2 part supplémentaire).

Merci pour votre retour.

Ce qui peut prêter à confusion sur les sites de simulation est justement ce flou entre traite mensuelle et effort d’épargne.

Lors des simulations pour un achat de scpi à crédit, en prenant nos caractéristiques, le résultat prend cette forme : “vos mensualités seront de xxx€”, sans forcément faire référence aux variations liés aux futurs loyers. D’où ma question 2 sur l’aspect “variation significative”.

En partant de votre expérience personnelle, vous avez pu constater de grande variations au niveau de l’effort d’épargne ?

En effet, avant de me lancer, comme beaucoup d’autres, j’aimerais être rassuré sur deux choses : la non variation significative (stabilité du dispositif) de la traite mensuelle (vs) effort d’épargne et la possibilité de vendre en cas d’imprévu de la vie (perte d’emploi ou autre).

Bonjour Gaetan,

Encore une fois, vous semblez confondre mensualité (du crédit) et effort d’épargne.

La mensualité est fixe (sauf si vous prenez un crédit à taux variable mais c’est rare).

Mais l’effort d’épargne dépend aussi de l’évolution des loyers et de votre imposition.

A titre perso :

– je n’ai pas constaté d’évolution de mensualité : normal avec un taux fixe.

– J’ai constaté de petites évolutions de loyers : des trimestres entre 1 000 € et 1 200 € (autour de 1 100 €), non significatif selon moi.

– Et vu ma TMI passée de 30 % à 11 % à l’arrivée d’un bébé, je suis moins imposé.

=> Donc au global, mon effort d’épargne a diminué.

Pour la vente, c’est de l’immobilier, cela peut prendre plusieurs mois.

Bref, les SCPI ça reste de l’immobilier : les loyers peuvent évoluer, les prix aussi, et la vente ne se fait pas en quelques jours et dépend du marché immo quand on vend (au mieux 3 mois). Quand on investit en immobilier, il faut être prêt à subir quelques aléas, c’est le prix du rendement. Idem pour le marché actions. Si on ne veut aucun risque (même pas sur une petite part de son patrimoine), il reste le fonds euro et les livrets.

Je vous invite à réfléchir à votre allocation patrimoniale : https://avenuedesinvestisseurs.fr/allocation-patrimoniale-repartition-allocation-ideale-actifs/

Merci pour votre retour et le temps passé. C’est plus clair maintenant

Bonjour Nicolas,

Dossier très complet et très bien documenté comme d’habitude. La description précise de ton expérience personnelle est la cerise sur le gâteau !

J’ai aussi investi sur plusieurs SCPI en direct mais via un crédit In Fine souscrit auprès du Crédit Foncier (qui a fusionné et a été absorbé par la BPCE) fin 2019. Mon dossier était dans les derniers pris …

Par contre, j’ai souscrit ce prêt auprès d’un Conseiller en Patrimoine Indépendant.

Je souhaitais (re)négocier mon assurance emprunteur mais mon CPI m’a dit que cela n’était pas possible (?).

Sais-tu si cela n’est réellement pas possible ? Dois-je contacter la BCPE directement ?

Je te remercie.

Bonjour Patrick,

On ne peut pas renégocier son assurance emprunteur. En revanche, on peut changer en allant chez la concurrence pour faire des économies (substitution d’assurance emprunteur).

Je l’explique ici via le service Compareil, j’ai économisé plus de 4 000 € en 1 heure de “paperasse” : https://avenuedesinvestisseurs.fr/scpi-investissement-cas-pratique/#financement-scpi

Bonjour Nicolas,

Suite à ta réponse, voici (enfin) mes retours d’expérience :

– J’ai effectué une simulation sur le site Compareil (un vendredi) mais cela ne fonctionnait pas. Appel de leur part le … lendemain (samedi !). J’envoie par mail tous les documents demandés. La personne me promet une réponse rapide dans la semaine.

10 jours plus tard : aucune réponse ! Je décide de les relancer par mail.

Une semaine plus tard, toujours pas de réponse. Je les contacte donc par téléphone pour avoir des nouvelles. On me dit qu’ils vont relancer leur partenaire et me tiendront informé.

Deux semaines s’écoulent et toujours rien de leur part !

Je me décide donc à contacter NAOASSUR, qui faisait partie des meilleurs tarifs sur des comparatifs (et des bien notés).

Hyper réactifs ! En 3 jours, j’avais leur proposition.

=> Malheureusement pour moi, ils n’ont pas pu faire mieux que ma banque.

Pour un prochain crédit, je saurais qui contacter en premier pour une simulation d’assurance emprunteur …

Merci Nicolas, pour ton retour expérience et tes précieux conseils, même si cela n’a pas fonctionné pour moi.

NB : à ce jour, toujours aucun retour de la part de Compareil …

Bonjour Patrick,

Merci pour votre retour !

Déçu par Compareil sur ce coup.

Bonjour,

Avec un TMI >30%, on voit fleurir des montages qui sont réputés intéressant fiscalement, en abritant les SCPI sous une SCI, voire une holding. Que pensez-vous d’un tel dispositif ?

En vous remerciant par avance pour votre éclairage

Bonjour Alexandre,

Ce montage peut éventuellement être intéressant si on investit beaucoup en SCPI. Au moins 300 k€ je pense, de façon à amortir les charges structurelle d’une SCI ou holding.

Sinon, pour optimiser fiscalement il y a les SCPI étrangères. Ou encore le démembrement : https://avenuedesinvestisseurs.fr/investissement-immobilier/scpi-societes-civiles-de-placement-immobilier/#credit-comptant-demembrement

Bonjour Nicolas et à tous,

De votre expérience, l’octroi d’un nantissement des parts de SCPI dans le cadre d’un crédit (affecté à l’acquisition des parts de SCPI) est-elle attendue (pratique de marché) ?

Merci beaucoup et bien à vous,

Hélène

Bonjour Hélène,

Le nantissement des parts de SCPI n’est généralement pas exigé, ce n’est pas la pratique la plus courante. Mais c’est possible, à voir auprès de la banque qui finance l’acquisition.

Expérience très intéressante, et bien détaillée. Merci pour cet article

Bonjour,

merci pour cet article très intéressant. Savez vous si les déficits du montage SCPI à crédit sont cumulable avec les profits/déficits d’un montage LMNP ? Vu qu’il s’agit de revenus fonciers dans les 2 cas ?

Cdlt,

Bonjour Loic,

Les SCPI et le LMNP donnent tous les 2 des revenus locatifs.

Mais fiscalement, pour les SCPI il s’agit de revenus fonciers, alors que pour le LMNP de BIC (bénéfices industriels et commerciaux).

Donc pas certain que les 2 puissent se mélanger, vous devriez interroger votre comptable LMNP.

Bonjour,

Suite à la lecture de vos articles j’ai décidé également de me lancer dans l’achat de SCPI à crédit. Mon objectif est sensible au votre : développer mon partimoine en utilisant ma capacité d’emprunt sans pour autant tout mobiliser pour l’achat de ma RP plus tard.

Actuellement deux offres ont retenu mon attention après avoir sollicité plusieurs courtiers :

– Une offre à 2,5% sur 25 ans mais sur laquelle nous sommes contraints de choisir des SCPI du groupe primonial : Primopierre, Primovie …

– Une offre à 2,98% sur 15 ans avec un plus large choix de SCPI : PFO2, Epargne Foncière, Immorente …

J’ai du mal à me décider sur l’offre la plus intéressante étant donné que sur la 1ère l’avantage est que l’effort d’épargne est faible mais la diversification n’est pas optimale et sur la 2ème l’effort d’épargne est plus élevé mais on peut beaucoup plus diversifier.

Je souhaiterais avoir votre avis parmi ces deux offres sur la plus intéressante au regard de ma situation.

Bonjour Allan,

Je vois que les offres évoluent.

Selon les mois, les conditions sont plus ou moins souples.

Selon moi, le critère principal reste la diversification sur les SCPI de votre choix.

Donc vous pourriez très bien mixer les 2 offres si vous souhaitez par exemple une SCPI du groupe Primonial (offre 1) + d’autres SCPI d’autres sociétés de gestion (offre 2).

Bonjour,

Je suis en train de me renseigner pour des scpi à crédit pour profiter de l’effet de levier. Ma question concerne l’assurance du prêt, est elle obligatoire ? Avec primonial il me semble qu’elle est facultative ou sinon il faut prendre leur assurance.

Est ce normal de ne pas pouvoir tester la concurrence par la suite ?

Quels risques je prends à de ne pas prendre d’assurance ??

Il s’agit d’une assurance décès et perte totale et irréversible d’autonomie.

Ayant deja des assurances vie je me pose la question de la nécessité de cette assurance de prêt. Merci de m’éclairer sur le sujet.

Bonjour Luc,

Cela dépend des banques, parfois elles n’exigent pas d’assurance décès/invalidité (PTIA). Si elle l’exigent, on peut la prendre puis changer d’assurance ensuite pour moins cher, comme je l’explique dans cet article (c’est ce que j’ai fait).

Les risques de ne pas prendre cette assurance ? En cas d’invalidité par exemple, vous restez redevable de la dette. Alors qu’en cas de décès ou invalidité, si cela arrive alors l’assurance rembourse votre crédit.

En tout cas, une assurance décès n’a rien à voir avec une assurance vie.

J’ai 10 assurances vie et j’ai quand même pris une assurance décès. Vous semblez confondre les 2, alors je vous invite à lire nos articles pour comprendre la différence :

– assurance vie : https://avenuedesinvestisseurs.fr/av-assurance-vie/

– assurance décès : https://avenuedesinvestisseurs.fr/assurance-deces-prevoyance-et-protection-de-la-famille/

Je voudrais vendre mes SCPI de ma banque (BNP), or sur leur site tout est pensé pour que l’opération de vente soit la plus compliquée possible: difficulté à obtenir un document de retrait (pour la vente), messagerie qui rejette certains caractères, sans réellement savoir lesquels, pareil pour la création d’un espace perso, mail envoyé via leur site, mais retourné dans ma bal comme non délivré, fiche signalétique incomplète alors que celle de l’inscription (qui a servi de référence) était parfaitement renseignée, du coup il faut, avant toute opération, renvoyer des documents rectificatifs qui par la suite doivent être validés par leurs services avant d’envisager la vente…autant dire que cette dernière ne se fera pas d’ici tôt.

En revanche, pour acheter il n’y a strictement aucune difficulté à obtenir un pdf d’inscription. Bien entendu, des documents seront à renvoyer, mais il m’apparaît clairement qu’il existe une belle différence de traitement selon que l’on est acheteur ou vendeur.

Avez-vous déjà entendu parler de tels problèmes avec d’autres organismes, en particulier avec d’autres banques ?

Bonjour Pierre,

Je ne suis pas surpris. Les banques de réseau ne sont pas réputées pour leurs process en ligne. Le mieux est de passer en agence pour RDV avec un commercial.

Merci pour cette réponse rapide. Cependant, j’avais devancé le conseil et était passé en agence. Résultat: le conseiller ne sait pas comment procéder (alors que c’est lui qui m’a vendu les parts) pour vendre. Fax et appels à la société mère seraient restées pour l’instant sans réponses !! Il ne disposerait pas non plus de formulaire de retrait.

C’est “normal”, même s’ils portent le titre de conseiller, ce sont surtout des commerciaux et en agence bancaire ils ne sont pas spécialisés dans le conseil en SCPI. D’ailleurs en agence le choix de SCPI est aussi très faible, seulement les SCPI de la banque. Peut-être pouvez-vous contacter directement la société de gestion de la SCPI ?

C’est regrettable mais c’est ainsi…raison pour laquelle on préfère les courtiers spécialisés en SCPI (plus de choix, meilleur conseil…) : https://avenuedesinvestisseurs.fr/investissement-immobilier/scpi-societes-civiles-de-placement-immobilier/#meilleur-courtier

>C’est regrettable mais c’est ainsi…raison pour laquelle on préfère les courtiers spécialisés en SCPI (plus de choix, meilleur conseil…

Oui, j’irais dès que j’aurais récupéré mes avoirs retenus contre mon gré (si ça se prolonge, je vais faire appel au médiateur). J’ai d’ailleurs lu une très belle étude de Linxea faite sur 61 SCPI de rendement (relayée par BFM Business)

Merci Nicolas, A bientôt et bravo pour ce site fourmillant de mille renseignements de premier plan.

Bonjour Nicolas,

Tout d’abord merci pour vos différents articles très instructifs et clairs.

J’aimerai savoir si vous avez étudié le cas des SCPI de défiscalisation de type Pinel pour votre investissement? Ce type de placement permet-il réellement de gagner 21% du placement sur 12 ans en crédit d’impôt? Y’a t-il des contreparties importantes sur les loyers?

Vous remerciant par avance.

Bonjour Damien,

Pour être précis, le Pinel offre une réduction d’impôt et non un crédit. Donc pas de remboursement de l’État si jamais vous ne profitez pas à plein de la défiscalisation.

Je ne souhaitais pas de SCPI de défiscalisation. Selon moi, les prix sont trop généralement gonflés…et les loyers sont règlementairement plus bas. Donc la réduction d’IR ne rend pas forcément l’investissement plus intéressant.

Je vous invite à lire notre article sur le Pinel : https://avenuedesinvestisseurs.fr/investir-en-pinel-cas-pratique-et-comparaison-lmnp/

Bonjour , petite précision, en effet il existe un délai de jouissance allant de 4 à 6 mois en moyenne, en revanche , les premiers loyers ne sont pas touchés à ce délai, ils ont touché généralement 1 mois après la fin du trimestre, exemple , loyer de janvier février mars , touché fin avril , donc quand SCPI à crédit , pensez que les 3 ou 4 premiers prélèvement ne seront pas financement à hauteur maximale du rendment des SCPI, sinon idem je partage ce projet (3 SCPI souscrit à crédit sur 20 ans pour 103 K , 0 apport, en date du 20 avril 2020), avec CE. ( même protocole)

Bonjour Maxime,

Merci pour votre retour.

Notez que l’on peut aussi négocier le crédit différé de plusieurs mois.

Bonjour

Super article, c’est toujours plus clair avec des exemples concrets

Petite question: Faut-il s’acquitter de frais de gestion annuels (retenus par la/les société de gestion)?

Merci

Bonjour Malory,

La société de gestion prélève des frais de gestion (entretien du parc immobilier et gestion locative) et vous reverse les loyers nets de frais de gestion. Donc les rendements sont nets de frais.

Bonjour Nicolas,

Merci pour cet article. Petite question “stupide”. En cas d’achat de SCPI en AV, comment sont versés les loyers ? Sur un compte courant de son choix ?

Merci.

Bonjour Laurent,

L’assurance vie (AV) est une enveloppe et les revenus de l’AV restent dans l’AV. Si vous voulez sortir, il faut faire un rachat partiel.

Sur Linxea Spirit, les loyers des SCPI sont versés sur le fonds euro Spirica : https://avenuedesinvestisseurs.fr/investissement-immobilier/scpi-societes-civiles-de-placement-immobilier/#acheter

Bonjour Nicolas et Ludovic,

Merci beaucoup pour ce partage d’expérience très bien décrit. Ça rend l’opération SCPI bien plus concrète pour des gens comme moi qui n’ont pas franchi le pas.

Bonjour Nicolas,

Merci pour de partager avec la communauté ton investissement. Moi j’ai une question à te poser :

J’aimerais savoir si tu avais la possibilité d’étendre la durée de ton crédit de sorte à baiser tes traites mensuelles afin d’avoir un cash-flow positif net sans effort d’épargne de ta part ?

Merci d’avance,

Bonjour Rodrigue,

Je suis justement en discussions avec un courtier en crédit immobilier pour restructurer ma dette ! J’aimerais étaler le crédit sur 25 ans pour baisser mes traites mensuelles au niveau des revenus locatifs, et ainsi équilibrer mon cashflow et construire un patrimoine sans effort d’épargne.

Je mettrai à jour l’article en cas de succès !

Bonjour Nicolas,

Article très intéressant et je vais pas tarder à avoir sensiblement le même prêt que toi. Il n’est pas possible de moduler les échéances ? (du genre +-30% ou dans la limite d’un allongement du prêt de x mois).

L’issue m’intéresse assez pour faire diminuer mon endettement dans quelques années.

Bonjour Loic,

Sur mon prêt actuel non, je ne peux pas moduler les échéances, dommage.

J’attends toujours que Meilleur Taux me fasse une proposition de rachat de crédit, ils me disent qu’une banque est ok sur 25 ans à taux plus bas mais j’attends toujours les détails…

Bonjour Nicolas,

Est-ce que vous avez un retour d’expérience de rachat de crédit par meilleur taux pour votre crédit de scpi à nous faire ?

Merci !

Réponse de Nicolas :

Bonjour Théo,

C’était une mauvaise piste, malheureusement ça n’a pas débouché…pas l’impression que Meilleur Taux se soit démené non plus…

Bonjour Nicolas,

Super article, c’est vraiment intéressant d’avoir un cas concret qui est bien expliqué en plus!

Où en êtes-vous ?

Pensez-vous qu’emprunter avec un apport est une bonne solution ?

En ayant une TMI à 30% vers quoi faut il mieux s’orienter ? Achat via emprunt ou alors via assurance ?

Merci encore une fois pour l’article!

Bonjour FX,

1 an après mon achat, je suis toujours satisfait. L’investissement tourne tout seul et je reçois mes loyers tous les 3 mois comme prévu.

Vous n’êtes pas obligé de mettre un apport si vous empruntez. A vous de voir si vous voulez injecter votre apport ou plutôt le laisser bien placé.

Il faut voir selon votre capacité d’endettement et si vous voulez laisser une marge pour vous endetter pour un autre projet plus tard.

Si vous ne voulez pas emprunter et si vous voulez profiter de la fiscalité attractive de l’assurance-vie, alors Linxea Spirit est un très bon contrat : https://avenuedesinvestisseurs.fr/investissement-immobilier/scpi-societes-civiles-de-placement-immobilier/#acheter

Si vous voulez emprunter, vous pourrez optimiser le montage avec un bon courtier SCPI cité ici (le courtier vous fera les simulations, peut-être de la nue propriété ou SCPI étrangères pour limiter l’impact fiscal) : https://avenuedesinvestisseurs.fr/investissement-immobilier/scpi-societes-civiles-de-placement-immobilier/#meilleur-courtier

Bonjour,

Je ne tombe que maintenant sur votre excellent article ! Vraiment plein de bons conseils. BRAVO

Je vais lire bcp plus votre blog désormais et m abonner a la newsletter de ce pas.

Voici ma question:

J ai souscris un pret pour deux SCPI : 2 x 100k Immorente et PFO2;

mais j ai un taux de 3.5% hors assurance avec le Credit Foncier >> puis je faire racheter mon prêt ou négocier le taux a la baisse (Credit Foncier est mort c ets désormais la BCPE je crois).

Merci par avance,

Bonjour Thomas,

Merci pour votre retour.

Vous avez 200 k€ de crédit immobilier à 3,50 % hors assurance. En effet vous avez une belle marge de progression vu la baisse des taux, au moins 1,5 points, cela serait rentable de renégocier ou racheter ! (Généralement au-delà d’1 point de moins et durant la première moitié du prêt il est intéressant de négocier).

Comme tout prêt immobilier, vous pouvez :

– renégocier en interne, donc il peut y avoir des frais d’avenant mais pas d’IRA (indemnités de remboursement anticipé) ;

– racheter par une banque tierce, avec IRA conformément à votre offre de prêt.

Merci beaucoup pour votre retour ! Ok je vais me pencher serieusement sur le sujet alors !

Bien à vous

Bonjour,

Je vais prochainement souscrire des parts de SCPI à crédit sur 25 ans via une SCI. Le taux d’emprunt proposé à 25 ans est de 2.70 %, est ce la norme ?

Merci pour l’article clair et précis.

Bonjour Amele,

Les taux continuent de baisser mois après mois, dans le sillon des baisses des taux directeurs de la banque centrale Européenne. Un ami m’a appris hier qu’il vient d’obtenir une offre à 1,95 % sur 25 ans. Ceci dit, dans le cadre d’une SCI c’est peut-être différent même si je ne vois pas de raison ?

Je vous invite à solliciter les meilleurs courtiers en SCPI ici : https://avenuedesinvestisseurs.fr/investissement-immobilier/scpi-societes-civiles-de-placement-immobilier/#meilleur-courtier

Bonjour,