Chez Avenue des investisseurs, nous apprécions les FinTech (sociétés financières et technologiques) qui dépoussièrent le monde de la gestion de l’épargne et nous permettent de faire fructifier notre épargne de façon plus performante. C’est le cas des sociétés qui allient une stratégie d’investissement efficace, des frais réduits, et un bon service client. Est-ce le cas de Ramify (voir le site) dans le domaine de la gestion pilotée ? En tant qu’épargnants avisés, nous allons donner notre avis sur Ramify.

Tout comme les meilleures gestions pilotées, la stratégie d’investissement de Ramify repose sur la diversification sur un panier de trackers (ETF) qui répliquent un indice boursier (Nasdaq, S&P 500, CAC 40, etc.) Ainsi les épargnants sont bien diversifiés et profitent de frais de gestion plus faibles que sur les gestions pilotées traditionnelles.

💡Mais Ramify se distingue en proposant d’optimiser fiscalement l’épargne des clients. Comment ? En combinant 2 enveloppes d’épargne : l’assurance vie et le Plan d’Épargne Retraite (PER). Nous donnerons aussi notre avis sur cette stratégie d’investissement. De plus, depuis mai 2022, Ramify innove en étant la 1ère gestion pilotée à proposer d’investir également en SCPI (immobilier) et en private equity (actions non cotées).

➡️ Nous allons décortiquer Ramify pour délivrer notre avis complet : fonctionnement, frais, performances, services, etc.

Note de Nicolas : vu les excellents retours de nos lecteurs depuis 2021, nous avons demandé à Ramify une offre spéciale. Ainsi, nos lecteurs bénéficient de 3 mois de gestion offerts en cas de souscription via ce lien. Notez également que depuis peu, en plus de l’investissement en gestion pilotée au travers de l’assurance vie et du PER, Ramify propose en plus une offre d’investissement en crowdfunding immobilier et dans l’art. Notre article se concentre sur la gestion pilotée, que l’on estime être leur coeur de métier et qui doit être la base pour tous les épargnants (alors que le crowdfunding et l’art notamment restent des investissements alternatifs, on peut s’en passer).

SOMMAIRE

- Avis Ramify : synthèse

- Qui est Ramify ?

- Le fonctionnement de la gestion pilotée Ramify

- Notre avis sur l’optimisation fiscale Ramify : assurance vie et PER

- Les frais de Ramify

- La performance Ramify

- Les services

- L’investissement en Private Equity : nouveau service

- Conclusion

Notre avis sur l’assurance vie Ramify : synthèse

À notre avis, Ramify mérite de rejoindre le club très fermé des meilleures gestions pilotées. Nous avons d’ailleurs décerné le prix de la meilleure gestion pilotée à Ramify en 2025 ! Rappelons qu’il n’y a pas de gestion libre sur ce contrat.Voici notre synthèse sur l’assurance vie Ramify Vie en tableau, comparativement aux meilleures gestions pilotées du marché :

| Ramify | Yomoni | Nalo | Linxea | |

|---|---|---|---|---|

| Gestionnaire | Ramify | Yomoni | Nalo | OTEA Capital |

| Assureur | APICIL | CRÉDIT MUTUEL Suravenir |

GENERALI | 4 choix : C.A. , C. MUT. , APICIL et GENERALI |

| Frais sur versement | 0 % | 0 % | 0 % | 0 % |

| Ticket d'entrée (Minimum demandé à l'ouverture sans obligation de verser ensuite) | 1 000 € | 1 000 € | 1 000 € | 1 000 € |

| Frais de gestion (Inclus dans la performance toujours annoncée nette de frais de gestion). | 0,70 % assureur + 0,30 % à 0,60 % Ramify + 0,20 % ETF = 1,20 à 1,50 % par an |

0,60 % assureur + 0,70 % Yomoni + 0,30 % ETF = 1,60 % par an |

0,85 % assureur + 0,55 % Nalo + 0,25 % ETF = 1,65 % par an |

0,50 % ou 0,60 % assureur + 0,20 % Linxea + 1 % gérant UC = 1,70 ou 1,80 % par an |

| Nombre de profils | 4 thématiques : - standard (portefeuille "Essential") ; - green ; - avec immo SCPI (portefeuille Flagship) ; - avec private equity (portefeuille Elite). x 91 profils (du plus défensif au plus offensif) = 364 allocations |

10 (du plus défensif au plus offensif) | 4 thématiques (standard, sans immo, complément PEA, développement durable ISR) x 101 allocations = 404 allocations | 4 |

| Performance sur 5 ans (Selon profil choisi, du plus défensif au plus dynamique) |

De +14 % à +77 % | De +11 % à +58 % | De +14 % à +66 % | De +14 % à +38 % |

| Classement comparatif | ||||

| Découvrez RAMIFYJusqu'à 500 € offerts à l'ouverture | Découvrez YOMONIJusqu'à 2000 € offerts à l'ouverture | Découvrez NALO Jusqu'à 500 € de frais de gestion offerts |

Découvrez LinxeaJusqu'à 200 € de prime d'ouverture |

Les points forts de Ramify

À notre avis, Ramify présente ces points forts :

- ticket d’entrée accessible : ouverture avec 1 000 €. Et ensuite versements libres, ou versements mensuels à partir de 100 €.

- les frais les plus bas du marché : 0 frais sur versement comme les meilleurs contrats. Et seulement 1,50 % de frais de gestion annuels tout compris, c’est la gestions pilotée la plus économe.

- la performance : une gestion pilotée exclusivement investie en trackers (ETF) et des frais bas, tout est fait pour donner une bonne performance nette à long terme. En pratique, entre +4,9 % et +27,1 % (selon profil) en 2024 sur le portefeuille Essential ! Performance nette de frais de gestion. C’est une performance encore meilleure que celle de ses grandes soeurs (Yomoni et Nalo).

- optimisation fiscale : en tenant compte de la situation du client (revenus, situation maritale, enfants, etc.), Ramify nous propose de diversifier entre assurance vie et plan épargne retraite pour avoir la meilleure performance nette d’impôts (voir ici).

- les SCPI en gestion pilotée : Ramify est la 1ère gestion pilotée à inclure les SCPI (immobilier “pierre-papier”) pour diversifier sur un pilier essentiel (l’immobilier, en plus des actions, des obligations et du fonds euro).

- le Private Equity en gestion pilotée. Encore une première ! Si on choisit le portefeuille Elite, on peut aussi investir en Private Equity (actions non cotées).

- interface client : ouverture en ligne en 10 minutes. Ensuite, une fois client, tout est gérable en ligne, sur une interface très “propre” (explorer l’espace démo Ramify).

Les points faibles de Ramify

Nous n’avons trouvé qu’un seul défaut à Ramify :

- jeune société : Ramify a été créée en 2021. Mais il faut bien commencer un jour ! Nous aimons avoir plus de 3 ans de recul pour juger de la performance de la gestion, c’est maintenant le cas. Et l’argent des épargnants est chez l’assureur Apicil, un grand groupe créé en 1938. De plus, depuis 2021 la gestion pilotée Ramify a des meilleures performances que celle de ses aînés.

Avis de Nicolas : les nombreuses qualités de Ramify et ses performances lui ont permis d’intégrer le club très fermé des meilleures gestions pilotées.

Qui est Ramify ?

Ramify (voir le site) est une société de gestion de portefeuilles basée à Paris, créée en 2021 par Samy Ouardini et Olivier Herbout. MAJ 2024 : Ramify est à notre avis devenu une véritable plateforme d’investissement tout terrain : assurance vie et PER en gestion pilotée, crowdfunding immobilier, SCPI, private equity, art,… l’offre s’étoffe chaque année !

Tous deux ont une solide formation et une solide expérience. Formés à l’école Centrale de Paris et anciennement consultant chez Oliver Wyman (conseil en stratégie) pour Samy et Vice Président chez Goldman Sachs (gestion d’actifs) pour Olivier. De purs financiers. Et ils se sont entourés d’ingénieurs et développeurs pour créer Ramify.

💡 Anciens camarades de promo, ils se sont retrouvés pour créer une solution d’épargne performante et facile pour tous. Comme Ludovic et moi (on se présente ici), ils sont partis du constat que les Français souffrent d’un manque d’éducation financière qui creuse les inégalités. Avec Ramify, ils veulent rendre accessible aux Français le meilleur de la gestion privée.

🔎 Règlement, tout est en ordre. Ramify est une société agréée Conseiller en Investissements Financiers (CIF) et Courtier d’Assurance (COA), sous le numéro ORIAS 20009289.

➡️ Il faut bien comprendre les rôles de chacun. En clair, les contrats en gestion pilotée (assurance vie et PER) sont distribués et gérés par Ramify. Et assurés par Apicil qui détient l’épargne des clients. En pratique, Ramify est notre interlocuteur et unique conseiller : de la souscription jusqu’au retrait de notre épargne.

Avis de Nicolas : nous avons un bon a priori sur les FinTech qui ont des profils financiers et ingénieurs aux commandes comme chez Ramify. D’ailleurs, le livre blanc où ils présentent leur philosophie d’investissement est remarquable de rigueur scientifique et de transparence. A contrario, nous nous méfions quand ce sont surtout des pros du marketing à la tête de la FinTech comme chez certains que nous ne citons pas sur Avenue des Investisseurs.

Le fonctionnement de la gestion pilotée Ramify

Détaillons la souscription et la stratégie d’investissement de Ramify.

La souscription en ligne

Depuis notre ordinateur ou notre smartphone, on peut souscrire 100 % en ligne en 6 étapes :

- Objectif : on veut épargner pour optimiser nos revenus ? Préparer notre retraite ? Constituer un capital ?

- Projet : montant versé à l’ouverture (minimum 1 000 €), quel montant mensuel nous comptons verser (de 0 € à l’infini), quel horizon de placement (combien d’années prévues, sachant qu’en assurance vie on peut retirer quand on veut).

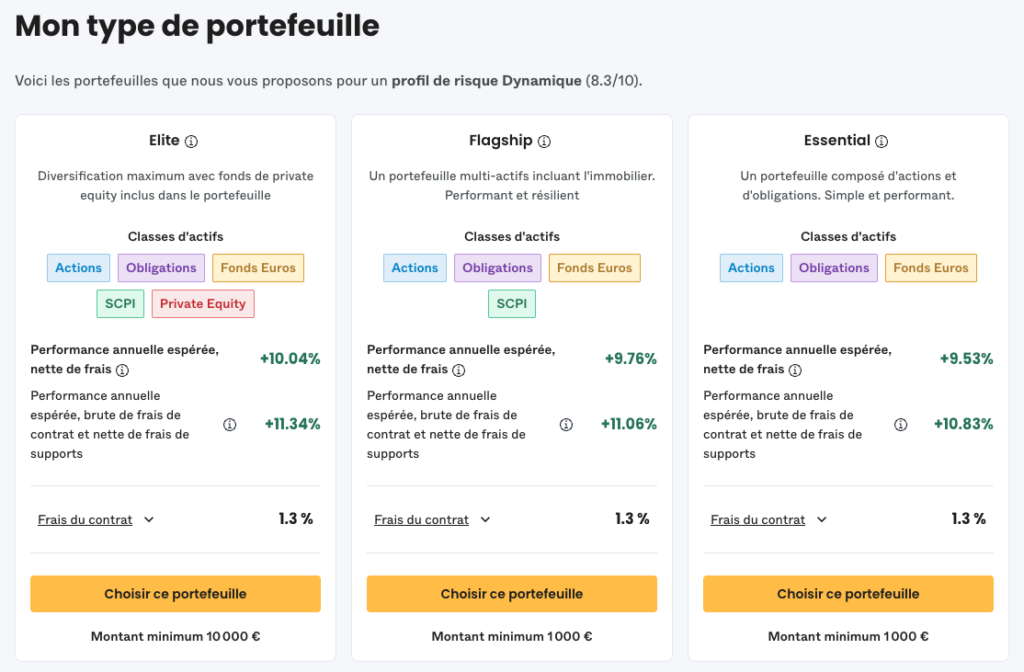

- Stratégie d’investissement : étape très importante, à quel point voulez-vous diversifier votre investissement ? Nous avons le choix entre 3 stratégies d’investissement. Soit le portefeuille Essential, composé d’actions, d’obligations et du fonds euro Apicil Euro Garanti. Soit le portefeuille Flagship, qui ajoute l’immobilier SCPI (grande innovation, aucune autre gestion pilotée ne permet d’investir en immobilier !). Soit le portefeuille Elite accessible à partir de 10 000 € d’investissement, qui ajoute le private equity (encore une innovation, c’est la seule gestion pilotée du marché qui investit en private equity !).

- Portefeuille d’investissement : étape réglementaire KYC (know your client). Ramify nous questionne pour évaluer notre expérience d’investisseur et notre aversion aux risques. Cela permet de définir notre profil d’investisseur de 1 (très défensif) à 10 (offensif).

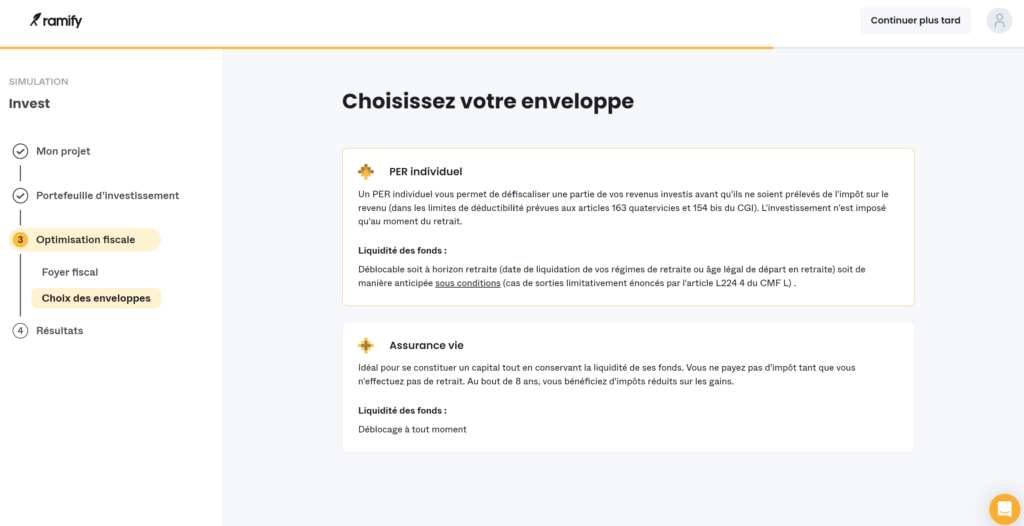

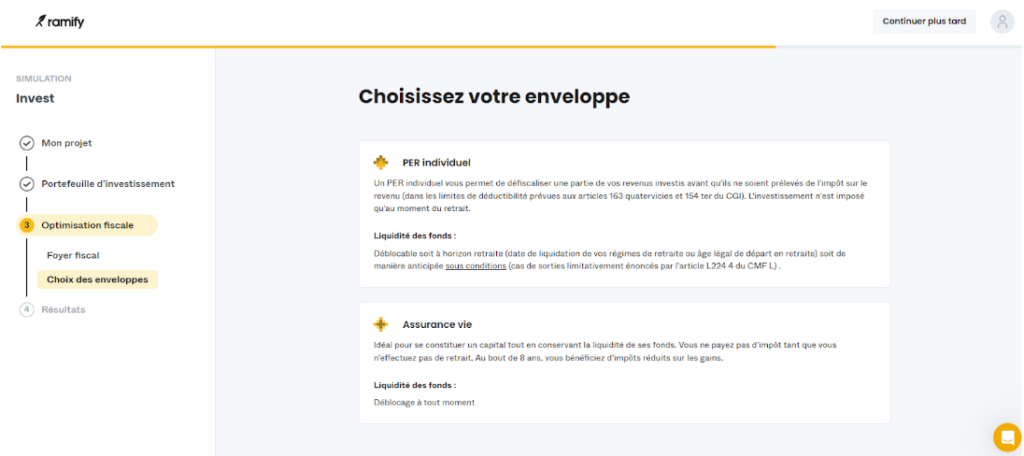

- Optimisation fiscale : notre situation maritale (marié(e), pacsé(e), célibataire), nos enfants à charge, nos revenus, etc. Cela permet à Ramify de définir la meilleur combinaison d’investissement sur assurance vie et/ou plan d’épargne retraite, pour optimiser fiscalement. On y revient plus loin.

- Ouverture des contrats : on peut choisir d’investir selon la préconisation de Ramify entre assurance vie et PER. Ou ouvrir directement une assurance vie ou un PER selon notre goût, cf capture d’écran :

Bien entendu, on peut ajuster notre profil (niveau de risque, horizon de placement…) à tout moment après souscription.

Note de Nicolas : c’est souple, il est également possible de changer de stratégie d’investissement dans le temps. Par exemple, en passant du portefeuille Essential à Flagship si on veut diversifier en immobilier, ou Ramify Elite si on atteint les 10 000 € d’investissement. Nous apprécisons d’avoir le choix entre ces différents portefeuilles ! Et pour chacun, il est possible d’activer l’option “Ramify Green” pour avoir un portefeuille plus écologique.

Avis sur les supports d’investissement Ramify : 24 trackers (ETF)

Comme les meilleures gestions pilotées, Ramify investit exclusivement en ETF, plutôt qu’en fonds actifs traditionnels. Gestion pragmatique à notre avis.

💡 En effet, selon nous, les trackers (ETF) sont les meilleurs produits d’investissement. Car très peu de frais (0,20 % par an versus 2 % par an en moyenne pour les fonds d’investissement traditionnels). Et sur le long terme, grâce à ces frais bas et à leur passivité, les trackers battent la grande majorité des gestionnaires de fonds actifs.

Pour rappel, les trackers (aussi appelés fonds indiciels ou ETF), sont des fonds passifs, qui se contentent de répliquer la performance d’un indice boursier. Par exemple, si le Nasdaq fait +14 %, alors l’ETF Lyxor Nasdaq aura aussi une performance de +14 %. Et comme on le disait, se contenter de coller au marché c’est déjà faire mieux que plus de 95 % des gérants de fonds actifs sur le long terme !

➡️ En pratique, la gestion pilotée Ramify investit sur :

- 14 ETF actions (ETF MSCI World, Nasdaq, S&P 500, Europe, émergents) ;

- 10 ETF obligations (gouvernementales américaines et européennes, et d’entreprises).

Au niveau du couple rendement / risque, rappelons que les actions ont une meilleure espérance de performance mais présentent plus de risques que les obligations.

🔎 Ramify propose 91 profils différents, du plus défensif au plus offensif. Ainsi, l’allocation entre ETF actions et obligations (mais aussi entre fonds euro et éventuellement SCPI et Private Equity, on en parle après) est personnalisée selon le profil épargnant.

Avis de Nicolas : une sélection d’ETF simple mais suffisante selon nous pour bien diversifier. En complément, le fonds euro sécurisé sert d’amortisseur en cas de baisse des marchés.

Le fonds euro Apicil Euro Garanti

Ramify inclut dans sa gestion pilotée le fonds euro Apicil Euro Garanti. Les fonds euros ont la particularité d’être sécurisés, sans risque de perte en capital.

En pratique, sur les mandats défensifs il y a une plus forte proportion de fonds euro.

Le rendement annuel est autour de 2 ou 3 %. Faible, mais sécurisé.

Inclure l’immobilier SCPI ? Le portefeuille Ramify Flagship

Grande innovation depuis mai 2022, Ramify permet de choisir la stratégie d’investissement “Flagship” pour diversifier en immobilier SCPI (et pas seulement les ETF actions et obligations).

Cela se passe à l’étape 3 de la souscription (mais on peut aussi changer de stratégie quand on est déjà client) :

🏠 Les SCPI sont des parcs immobiliers (bureaux, commerce, résidentiel, entrepôts, etc.) gérés par des professionnels. Nous touchons les loyers et nous profitons des hausses de prix de l’immobilier (attention l’immobilier peut aussi baisser). Pour aller plus loin, notre dossier : fonctionnement des SCPI.

Si on choisit la stratégie Flagship, Ramify investira (en plus des ETF actions et obligations) sur un panier de 3 SCPI différentes. Actuellement, pour information, il s’agit d’Altixia commerces, LF opportunités immo et Remake Live. Cette sélection de 3 SCPI changera régulièrement.

Ramify explique sélectionner un trio de SCPI pour leur diversification géographique (France et étranger), leur diversification sectorielle (bureaux, commerces, etc.), pour leur expérience et pour leur rentabilité nette de frais.

➡️ En pratique, les loyers versés par les SCPI sont réinvestis automatiquement. Ce qui permet de profiter des intérêts composés et sans être imposé car on ne sort pas de l’assurance vie et du PER. Bon à souligner : l’assureur Apicil redistribue 100 % des loyers (certains assureurs plus gourmands conservent 10 ou 15 % des loyers).

💡 Attention, les frais d’entrée en SCPI sont en moyenne de 6 % (ce qui est la norme), donc il s’agit d’un investissement long terme (il faut au moins 1 an ou 2 de loyers pour amortir ces frais).

Avis de Nicolas : c’est vraiment une petite révolution dans le milieu de la gestion pilotée en France. Car c’est la 1ère gestion pilotée à proposer d’investir en SCPI pour diversifier sur le marché immobilier ! On attendait cela depuis longtemps, car on considère que l’immobilier fait partie des actifs incontournables pour diversifier son patrimoine. En effet, nos 3 piliers pour s’enrichir en diversifiant sont les actions, les obligations et l’immobilier, cf notre allocation patrimoniale. Et à titre personnel, j’investis beaucoup en SCPI (mon expérience SCPI).

Inclure le Private Equity ? Le portefeuille Ramify Elite

Encore une grande nouveauté ! Il s’agit de la seule assurance vie en gestion pilotée du marché qui permet d’investir en Private Equity (actions non cotées).

Si on choisit le portefeuille Ramify Elite (accessible à partir de 10 000 € d’investissement), on ajoute une corde à notre arc : le Private Equity en plus des ETF actions et obligations, du fonds euro et des SCPI (d’ailleurs on peut choisir de faire l’impasse sur les SCPI).

🔎 Dans le détail, Ramify investit dans un fonds Altalife et un fonds Eurazeo. Des maisons de gestion réputées dans le milieu du Private Equity.

Ajouter une teinte écologique ? L’offre Ramify Green

Sur chacun des portefeuilles vus précédemment, Ramify nous propose d’activer une option Green.

Dans ce cas, en pratique, les fonds choisis sont tous labellisés Greenfin, ISR et Finansol.

🌏 L’objectif est de limiter l’augmentation de la température mondiale à +2° conformément aux accords de Paris. Tout en continuant de maximiser le couple rendement / risque.

Notre avis sur l’optimisation fiscale Ramify : assurance vie et PER

Investir dans les ETF c’est bien (frais de gestion très bas et bonne performance long terme face aux fonds actifs). Mais optimiser fiscalement, c’est encore mieux !

À partir de ce constat que nous partageons entièrement (notre article : comment optimiser fiscalement), Ramify personnalise dans la 4ème étape de la souscription en ligne la meilleure répartition de notre épargne sur 2 enveloppes d’investissement :

- assurance vie : chez Avenue des investisseurs, l’assurance vie est notre niche fiscale préférée pour épargner. Avec une grande liberté : on sort quand on veut. Et une fiscalité optimisée en cours d’investissement (pas d’impôt tant que l’on ne sort pas d’argent de l’assurance vie) mais aussi à la sortie (abattement de 9200 € de plus-value par an en couple, ou 4600 € si célibataire). Notre article complet : fonctionnement de l’assurance vie.

- plan d’épargne retraite (PER) : le PER Ramify est un PER assurance. C’est très proche de l’assurance vie en termes d’investissement. Mais l’argent est bloqué jusqu’à départ à la retraite (sauf cas de sortie anticipée). Et fiscalement, les versements en PER sont déduits de nos revenus imposables donc permettent de défiscaliser. Toutefois, en sortie, le capital est imposé, et les plus-values également sans bénéficier des abattements de l’assurance vie. Notre dossier complet : le fonctionnement du PER.

La simulation

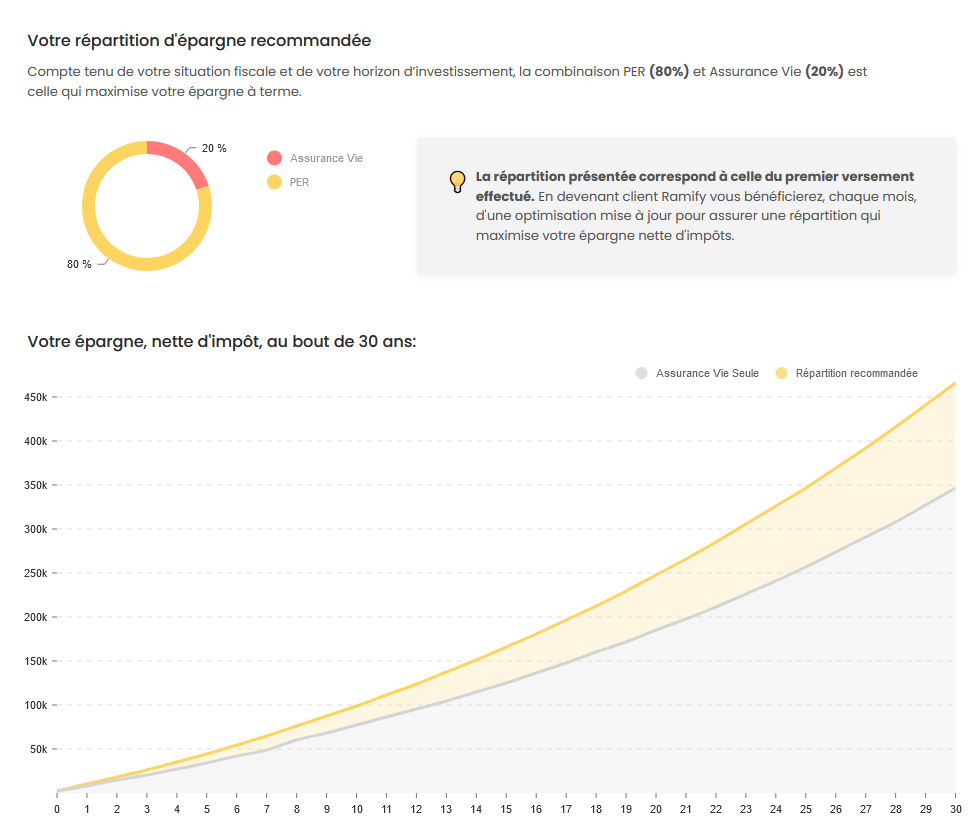

Voilà le résultat dans ma situation en ouvrant avec 1 000 € et en épargnant 500 € par mois :

➡️ Ramify projette un capital dans 30 ans qui atteint 466 000 € si j’épargne comme proposé 80 % en PER et 20 % en assurance vie. Contre 346 000 € si je n’épargne qu’en assurance vie. Intéressant ! Chacun peut faire sa propre simulation ici.

Avis de Nicolas : c’est une excellente idée de combiner l’épargne sur 2 excellentes niches fiscales françaises : l’assurance vie et le PER. Mais c’est purement mathématique, sans tenir compte du critère de la liquidité. En effet, l’assurance vie est plus liquide que le PER, je peux en sortir quand je veux (dans 5 ans pour un tour du monde, dans 15 ans pour les études des enfants, etc.) Alors que le PER est déblocable seulement quand on part en retraite (hors cas de sortie anticipée). Donc malgré les chiffres, à titre personnel je préfère épargner la majorité en assurance vie. De plus, la simulation calcule simplement le capital atteint. Sans tenir compte de la fiscalité à la sortie qui est meilleure sur l’assurance vie. Pour aller plus loin, notre article avec cas pratique : PER ou assurance vie ?

Les frais de Ramify, notre avis : beau point fort

Ramify est alignée sur les meilleures assurances vie du marché : 0 frais sur versement. Loin des 3 à 5 % de frais sur versement des assurances vie des banques de réseau.

🔎 Les seuls frais : 1,50 % de frais de gestion annuels décomposés entre :

- frais de gestion du contrat (pour l’assureur Apicil) : 0,70 % ;

- frais du gestionnaire (pour Ramify) : 0,60 % ;

- frais des fonds (rémunérant les gérants des trackers) : 0,20 %.

➡️ Au total, cela donne bien 1,50 % de frais de gestion annuels, Ramify est la plus économique des meilleures gestions pilotées ! Ramify fait très fort, en compressant au maximum les 3 couches de frais. Quand on pense que les banques de réseau prélèvent autour de 3 % par an en plus de leurs frais sur versement…

Avis de Nicolas : c’est un excellent point pour les épargnants, car moins de frais (voir la transparence sur les frais sur le site Ramify), c’est plus de performance nette dans la poche ! Et dans la mesure où ce sont des contrats individuels, si nous signons avec ces frais alors nous conserverons ce niveau de frais à vie.

L’offre Ramify Black

Vous pouvez investir plus de 100 000 € ?

🔎 Dans ce cas, Ramify compresse encore plus les frais pour un total de 1,20 % par an :

- frais de gestion du contrat (pour l’assureur Apicil) : 0,70 % ;

- frais du gestionnaire (pour Ramify) : 0,30 % ;

- frais des fonds (rémunérant les gérants des ETF) : 0,20 %.

Note de Nicolas : si vous avez plus de 100 000 € à investir, vous êtes également éligible à notre cabinet de conseil indépendant Prosper Conseil. Nous délivrons un conseil complet (financier, fiscal et civil) à 360 degrés sur l’ensemble de votre patrimoine, donc nous allons encore plus loin que Ramify. Vous pouvez prendre rendez-vous avec nous ici.

La performance Ramify : notre avis

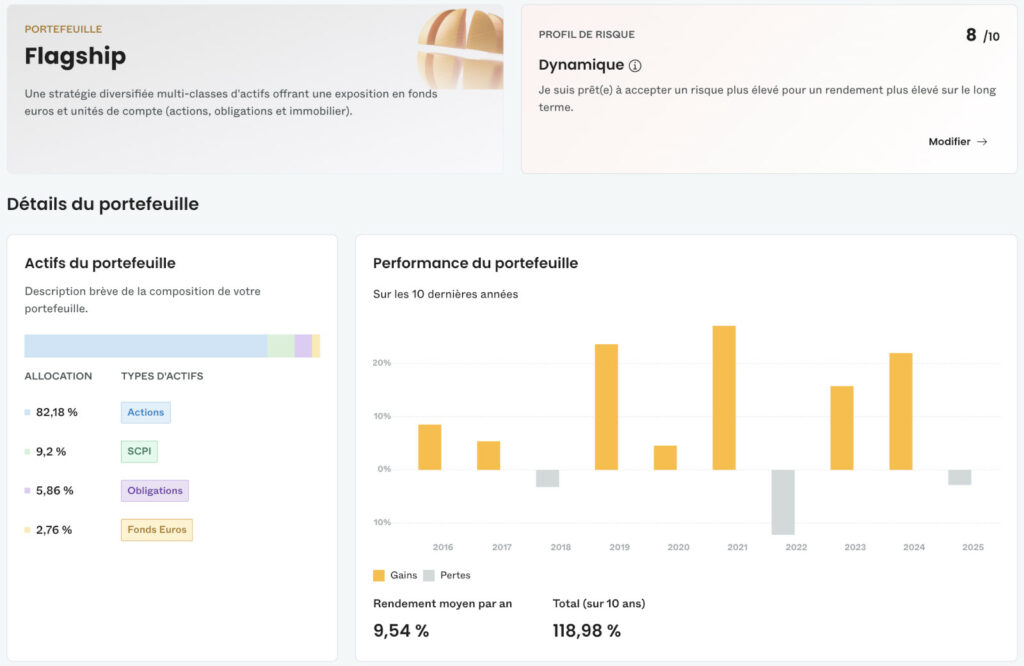

Voici les performances simulées de la gestion pilotée Ramify en profil 8 sur les 10 dernières années :

Des performances prometteuses (en top position des meilleures gestions pilotées). Et un rappel qu’il vaut mieux investir à long terme, car malgré tout il y a ponctuellement des années difficiles quand les marchés actions baissent. Cela dit, les belles années compensent largement : un rendement moyen de 9,54 % par an ces 10 dernières années !

🔎 En 2024, la performance du portefeuille Essential a été excellente et c’est la meilleure gestion pilotée du marché à notre connaissance : de + 4,9 % (profil défensif) à +27,1 % (profil dynamique). Voir les performances sur le site Ramify.

Espace client et service client Ramify : avis

L’espace client Ramify est très épuré. Et tout se fait en ligne : ouverture des placements, investissement, retrait, etc.

💡 On peut prendre un rendez-vous téléphonique avec un conseiller directement depuis le site, grâce à un calendrier partagé.

Mais pas de numéro de téléphone pour appeler spontanément, en dehors de ce système de prise de RDV. C’est peut-être la contrepartie permettant d’avoir des frais au plus bas. Il y a aussi un live chat, pratique.

L’investissement en Private Equity : notre avis sur ce nouveau service

Ramify permet depuis 2022 d’investir en Private Equity. Il est très rare de pouvoir accéder à ce marché des actions non cotées (“private equity”). Surtout de façon aussi accessible à partir de 1 000 € d’investissement !

🔎 Le choix est large, plus de 60 fonds de Private Equity disponibles. On retrouve quelques grands noms :

- Eurazeo ;

- Private Corner ;

- Tikehau Capital ;

- Peqan ;

- Edmond de Rothschild ;

- Altaroc ;

- Opale Capital ; etc.

Avis de Nicolas : une excellente solution pour les investisseurs qui souhaitent diversifier leur patrimoine sur les actions non cotées ! Ramify a sélectionné ces fonds selon plusieurs critères, notamment l’historique de performance du gestionnaire de fonds, la taille de l’équipe et son niveau de turnover, et la stratégie des fonds. Cela donne une bonne sélection de fonds. Et chose rare en matière de private equity, en plus du ticket d’entrée très raisonnable : 0 % de frais d’entrée sur tous les fonds.

Conclusion

Notre avis sur Ramify est très positif. Ils sont arrivés en 2021 dans un marché dominé par les “grandes soeurs” Yomoni (notre avis) et Nalo (notre avis), déjà bien installées. Mais ils parviennent à se démarquer en proposant des frais de gestion encore plus bas (la gestion pilotée la plus compétitive du marché à l’heure actuelle), la possibilité d’inclure les SCPI et le Private Equity dans la gestion pilotée, et une optimisation fiscale personnalisée en combinant assurance vie et PER.

🟢 Les performances de la gestion pilotée Ramify depuis 2021 sont les meilleures du marché à notre connaissance. Voir les performances sur le site Ramify.

📌 L’équipe Ramify nous réserve de nouveaux produits à venir. Depuis mai 2022, en plus de l’assurance vie et du PER, il est possible d’investir en SCPI (au sein de l’assurance vie et du PER ou en dehors) et d’investir en private equity (actions non cotées) pour diversifier son patrimoine. Et puis il y a eu le crowdfunding immobilier, l’art, la crypto, Ramify semble avoir des ambitions dépassant la gestion pilotée… à suivre !

70 commentaires sur “Ramify : avis 2025 et performance de la gestion pilotée”

Bonjour Nicolas,

Tout d’abord je souhaiterais vous remercier pour l’ensemble de vos articles de qualité,

J’ai une question, même si avec Ramify gestion pilotée nous ne contrôlons pas les placements effectués (en eux même), as ton tout de même accès aux détails des placements qui sont effectués (ETF, SCPI etc?..) pour un maximum de transparence afin de savoir « où est son argent » (en fonction de l’allocation conseillée)?

Bonjour Vincent,

Oui on voit bien le détail 🙂

Bonsoir Nicolas,

Vous dites que Prosper accueille à partir de 100 k comme Ramify en Black.

Cependant Prosper propose l’AV lux à compter de 125k alors que Ramify Black le propose à 100k.

Bonjour Adrien,

J’ai écrit :

Si vous avez plus de 100 000 € à investir, vous êtes également éligible à notre cabinet de conseil indépendant Prosper Conseil. Nous délivrons un conseil complet (financier, fiscal et civil) à 360 degrés sur l’ensemble de votre patrimoine, donc nous allons encore plus loin que Ramify. Vous pouvez prendre rendez-vous avec nous ici.

Mais l’assurance vie luxembourgeoise est disponible à partir de 125 000 € d’investissement en effet, si vous nous rejoignez à 100 000 € vous y êtes rapidement éligible généralement.

Je me demande quel contrat Ramify propose pour seulement 100 000 €, généralement le Luxembourg ouvre ses portes à partir de 125 000 €.

Et comme je disais, nos services ne sont pas comparables : nous délivrons un conseil complet (financier, fiscal et civil) à 360 degrés sur l’ensemble de votre patrimoine (et pas uniquement sur un contrat d’assurance vie et pas uniquement sur le financier).

Bonne journée 🙂

EDIT : il y a un malentendu, je viens de comprendre.

Je vous parle du FAS Luxembourgeois, ce qu’il y a de mieux. Accessible à 125 000 €.

Mais chez Prosper Conseil on propose aussi des FIC et FID dès 100 000 € !

Explications : FAS Luxembourg : notre avis sur le fonds d’assurance spécialisé

Bonjour

Je tenais à vous remercier pour tous vos articles instructifs et votre bienveillance dans vos réponses et conseils, c’est un plaisir de vous lire.

J’ai du coup été conquis par l’assurance vie de Ramify et tous les espoirs placés en eux. J’y ai placé tout ce qui dormait dans le livret A pour mes petits.

J’ai aussi un PEE et un PER chez Amundi via mon entreprise, je voulais savoir si ça valait le coup d’ouvrir un PER en + chez Ramify? Est ce que cela vous semble cohérent?

De plus, j’ai souscrit un PER chez Caisse d’épargne pour ma femme mais avec tout ce que je lis, je me demande si c’est possible de le transférer (il est ouvert depuis 4 mois).

Bonne journée

Bonjour Gaetan,

Merci 🙂

En préambule, attention on recommande toujours de garder quelques milliers d’euros d’épargne de précaution sur Livret A.

Cf la pyramide patrimoniale.

Oui les PER entreprises sont très souvent décevants (mauvais fonds d’investissement) donc il peut être intéressant de transférer sur un bon PER comme le PER Ramify (l’offre ici).

On en parle ici dans notre guide défiscalisation en point 5.

Idem pour votre épouse, attention les PER Caisse d’Epargne sont très médiocres (frais sur versement, frais de gestion annuels élevés, et mauvais fonds d’investissement sans ETF… donc piètre performance à long terme). Possible de transférer, ou laisser vivoter et plutôt épargner sur un meilleur PER.

Bonne journée 🙂

Nicolas

Bonjour,

Je vois que Ramify s’est enfin mis aux cryptos après l’avoir annoncé il y a bien des mois.

Pas clair pour moi si le compte est en France (IBAN francais facilitant les démarches administratives) et si la détention des cryptos est effective (possibilité de les récupérer sur won ledger). Je suis preneur de ces éléments.

L’offre vous parait elle intéressante par ailleurs ?

Merci,

Nicolas

Bonjour Nicolas,

En réponse à vos 3 questions :

1/ IBAN associé au compte : Le compte est associé à un IBAN allemand. Cela implique qu’il doit être déclaré comme compte détenu à l’étranger auprès des autorités fiscales françaises (formulaire 3916 à ajouter au moment de la déclaration de revenus en mai).

Cependant, il est important de noter que tout compte crypto, qu’il soit associé à un IBAN français ou étranger, doit être déclaré, ce qui rend cette contrainte administrative similaire dans les deux cas.

2/ Détention effective des cryptos : La fonctionnalité permettant de retirer vos cryptos achetées via Ramify vers des wallets externes (comme Ledger) est en cours de développement. Elle est prévue dans par Ramify pour 2025. À noter toutefois que l’inverse – déposer des cryptos sur Ramify – ne sera pas possible.

3/ Offre intéressante ou non ? Je vois des frais de transaction à 1,50 %. On peut trouver moins cher chez d’autres acteurs : Quelle est la meilleure plateforme pour investir en cryptomonnaie ?

Bonjour,

J’ai bien du mal à faire un choix entre Ramify qui prend 1.50% de frais alors que le contrat Spirit2 est à 0.70% en pilotée.

Quels sont les critères à prendre en compte pour faire un choix éclairé ?

Merci

Bonjour Manuel,

Il faut comparer à périmètre équivalent :

Ramify c’est 1,50 % tout compris : assureur + gestionnaire du contrat + gérants des fonds.

Linxea Spirit 2 c’est 0,70 % sans tenir compte des gérants de fonds choisis, donc plutôt 2,70 % tout compris (car ils n’investissent pas en ETF mais en fonds classiques chargés à près de 2 % de frais).

Linxea Spirit 2 est notre assurance vie préférée, mais en mode gestion libre, pas en mode gestion pilotée.

Je vous invite à lire ces 2 articles :

1/ Les meilleures assurances vie

2/ Les meilleures assurances vie en gestion pilotée

bonjour, j’aurais 2 questions.

la première concerne le AV avec SCPI, vous dite attention frais d’entrée SCPI 6% est ce que c’est frais sont compris où se rajoute dans les frais de gestions annuelles?

la seconde concerne l’ouverture d’une AV pour mon enfant mineur, est-ce possible de le faire avec Ramify? ont-ils comme Yomoni un Ramify kids?

quelle assurance vie en gestion pilotée est idéale pour une AV enfant?

idem pour une gestion libre? en particulier les frais de gestion annuelle ?

Merci.

Bonjour,

Les frais d’entrée SCPI sont prélevés par les gérants de fonds SCPI.

Donc ils s’ajoutent.

Mais il existe des SCPI à 0 frais d’entrée.

Oui l’assurance vie pour enfant mineur est possible chez Ramify.

Ce n’est pas un produit particulier, l’assurance vie est ouvrable par tous à partir de la naissance, même si certains acteurs créent des noms particuliers pour les enfants pour le marketing.

Notre article avec nos assurances vie préférées pour enfant :

Assurance vie pour enfant mineur

merci beaucoup de votre réponse ! 🙏

Bonjour Nicolas,

Merci pour vos conseils! Il faut que j’achète votre livre!

J’avoue que j’hésite à prendre encore une assurance vie de type “Robot Advisor” comme Ramify car j’ai déjà souscrit une assurance vie Nalo et Yomoni (profil 9) début 2021. Ces 2 portefeuilles se remettent lentement de la baisse de 2022.

J’ai eu l’impression d’avoir de meilleurs résultats durant cette période en suivant vos conseils d’achat d’ETF directement sur mon PEA…

Ce type de contrat est-il moins résilient à des situations de crise que des contrats plus “classiques”?

Merci encore

A bientôt

Brigitte

Bonjour Brigitte,

Ce n’est pas qu’une impression. Pour l’instant, investir simplement en ETF World sur un PEA (comparatif des meilleurs PEA) a permis de générer une meilleure performance que les gestions pilotées Yomoni et Nalo. Mais il faut oser franchir le pas de la gestion libre, beaucoup d’épargnants préfèrent le confort de la gestion pilotée.

En gestion pilotée, pour l’instant Ramify a les meilleures performances. Et c’est la seule gestion pilotée qui permet de diversifier aussi en SCPI et private equity. En ce sens, ce contrat pourrait être plus résilient en temps de crise.

Bonjour !

Connaissez vous la performance 2023 pour le portefeuille Elite ?

Merci 🙂

Bonjour Antoine,

Selon leur mail de reporting de début d’année, la performance du portefeuille Elite en 2023 :

+9,90 % en profil de risque 3

+13,51 % en profil de risque 5

+17,17 % en profil de risque 7

+19,35 % en profil de risque 9.

Bonjour ADI !

Merci pour ces articles toujours complets ! C’est un réel plaisir de vous lire. J’ai une question qui me taraude. J’ai ouvert un PER et une assurance chez Ramify il y a maintenant deux mois et je suis déjà insatisfaite des résultats: 1,57% pour le PER et 0,73% pour l assurance vie. Ma question est ainsi la suivante: à partir de quand doit-on s’inquiéter des piètres performances de ses contrats? Merci

Bonjour Elbou,

Je ne vois pas le motif d’insatisfaction.

Vous vous attendiez à gagner 5 % par mois ?

Quelle est votre allocation ?

Pour comparaison, le livret A rémunère 0,25 % par mois environ (3 % par an).

Et pour rappel, en assurance vie et PER, les intérêts du fonds euros sont versés fin janvier N+1.

Le placement en assurance vie et surtout en PER est à long terme, donc il faut juger après au moins 3 ans, et surtout il faut comparer au bon référentiel.

On compare les perfs annuelles / 3 ans / 5 ans. Et surtout on compare au bon benchmark (par exemple avoir une perf de +5 % sur 1 an pendant que le marché à profil équivalent est à +3 % est une excellente performance).

Bonjour ADI !

Pour commencer, que dire de cette mine d’or à part merci, merci et encore merci de m’avoir permis de mettre sereinement les pieds dans le monde fabuleux de l’investissement. Vraiment chapeau! (le bouquin est fameux, le contact Prosper très bon aussi). Je viens de recevoir un mail (commercial) de Ramify sur leurs performances 2023, vantant des perf. (très) supérieures à la concurrence sur l’année.

Je cite : « Pour un niveau de risque ambitieux (9 chez nous), nos 3 stratégies ont délivré en 2023 entre 16,87 % à 17,51 % de rendement contre 7,3 % chez Nalo (assurance-vie, 85% investie en action) ou 15,8 % chez Yomoni (Yomoni Vie, P9).

Ce qui représente entre +1.71 et +10.21 points de %, nets de frais.

Ce résultat se retrouve à tous les niveaux de risque. »

Idem sur le « Green » :

« Pour un profil de risque ambitieux (9), nous avons généré au minimum 19,35 % de performance contre 12,54 % chez Goodvest (assurance-vie, P5 audacieux) ou 6,5 % chez Nalo (assurance-vie, 85 % investie en action).

Ce qui représente entre +8,58 et +14,63 points de %, nets de frais. »

Pourriez-vous m’aider à décrypter le « vrai du faux », le marketing enjolivé du réel et apporter quelques éléments d’éclairage ?

Merci par avance à vous !

Bonjour CRJB 🙂

J’ai reçu ce mail hier aussi 🙂

Ce n’est pas du marketing (même si bien sûr ils sont fiers d’annoncer ces performances), les performances sont annoncées factuellement et peuvent être auditées par les autorités.

Performances en ligne avec l’ETF World (+19,6 % en 2023).

Et pas surpris que Ramify batte les autres gestions pilotées, vu sa philosophie d’investissement c’est ce que l’on préssentait, cf notre article ici : gestion pilotée avec les meilleures perspectives. Cela confirme notre intuition 🙂

Merci pour la réponse !

Bonjour,

Qu’en est-il des garanties du contrat ? On parle souvent des frais de gestion au plus bas sans autre frais (versement, etc…), des bons rendements, mais qu’en est-il :

– des tables de mortalité (à l’ouverture ou à la sortie ?), même si on conseille souvent de sortir en capital fractionné, on ne sait jamais ce qui peut se passer d’ici la retraite

– possibilité de sortie en capital fractionné ?

– garantie incapacité / invalidité par l’assureur ?

Merci encore pour votre site ultra-complet !

Jean

Bonjour Jean,

C’est un contrat d’assurance vie.

Donc garantie de l’État à hauteur de 70 000 € par client par assureur (ici Apicil).

Les tables de mortalité ne sont pas un sujet selon nous, car la sortie en rente est une hérésie selon nous (aliéner le capital et le donner à l’assureur, hors de question, sauf à préférer son assureur à soi-même).

Donc on sort en rachat partiel en capital, à notre rythme.

Garantie incapacité / invalidité ? Cela ne concerne pas l’assurance vie (produit d’épargne), vous semblez confondre avec l’assurance décès (produit de prévoyance avec cotisations versées à perte).

Merci pour votre réponse Nicolas,

Concernant la garantie incapacité/invalidité, il s’agit d’un assureur (AG2R pour ne pas les citer) qui m’en a parlé concernant le PER. En cas d’incapacité/invalidité nous empêchant de percevoir notre salaire, l’assureur s’engageait à poursuivre les versements que je faisais régulièrement pendant la durée d’incapacité. Cela existe-t-il vraiment ?

Jean,

Je m’étonne.

Si cela existe vraiment, cette option doit coûter cher et il doit y avoir une note excluant plein de cas…

De toute façon le PER doit avoir peu de frais et une bonne gamme d’UC pour bien faire travailler l’épargne, ce qui n’est pas le cas de ce type de PER.

De façon générale j’évite le mélange des genres qui donne un produit hybride peu efficace, je préfère souscrire à 2 produits :

– le produit d’épargne (PER, assurance vie)… ;

– l’assurance décès / invalidité.

Je n’ai pas vu les conditions effectivement, mais énormément de frais dans tous les cas qui justifient selon eux les garanties proposées (entre 4 et 4.5% en comptant la gestion, les frais sur versement, arbitrages…)

Je pense que je préfère aussi optimiser ma prévoyance pour cela et opter pour des contrats avec peu de frais.

Merci beaucoup pour vos réponses et votre réactivité.

Les vendeurs trouvent toujours toutes les raisons du monde pour justifier les frais exorbitants 😀

Avec 4 % de frais annuels il ne reste plus aucune performance nette de frais, donc aucun intérêt.

Bon dimanche 🙂

Bonjour,

merci pour ce super article qui m’a permis d’ouvrir un PER il y 6mois quand je n’etais encore que tout débutant.

Je me pose cependant la question maintenant que j’ai beaucoup lu votre site et suivi quelques formations de transférer le PER ramify en gestion pilotée vers le PER LINXEA spirit que j’ai ouvert fin 2022 en gestion libre pour faire essentiellement de l’ETF WORLD. Le but serait surtout de limiter les frais en passant uniquement sur du 0.5% chez Linxea contre 1% Ramify et de limiter à un seul support.

Voyez-vous un intérêt à garder le Ramify piloté quand on se sent de gérer soit-même l’autre contrat ?

Bonjour Valentin,

Si vous vous sentez à l’aise en gestion libre pourquoi pas.

En tout cas le PER Linxea Spirit est notre préféré, cf notre comparatif des meilleurs PER.

Ceci dit les frais de gestion au global seront de 0,50 % (assureur Spirica) + 0,30 % (ETF World) = 0,80 %.

A comparer avec les 1 % tout compris de Ramify.

Et on trouve intéressant de diversifier sur 2 PER avec 2 gestions différentes.

Et ça permettra de sortir d’un PER à la retraite ou en cas de sortie anticipée, sans perdre l’autre qui pourrait être utile pour la transmission.

Bonjour Nicolas,

merci de votre analyse. Auriez vous un code parrainage pour l’ouverture d’une AV Ramify ? (autant vous en faire profiter aussi… héhéhé)

Bonjour Caroline,

En passant par ce lien vous aurez les frais de gestion offerts sur 3 mois 🙂

Bonjour Nicolas,

Quid de l’offre Ramify Black s’agissant de contrats d’assurance vie luxembourgeois ?

De quelle assureur s’agit-il ? Je n’ai pas réussi à avoir l’info pour le moment.

Nicolas

Bonjour Nicolas,

Je ne sais pas.

Mais je vous invite à comparer à ce que l’on propose chez Prosper Conseil pour nos assurances vie et contrats de capitalisation Luxembourgeois à partir de 250 k€ d’investissement.

Nous sommes très bien positionnés car nous ne prenons pas de marge (seulement des honoraires de conseil).

Notre article sur l’assurance vie Luxembourgeoise.

“Si on choisit la stratégie Flagship, Ramify investira (en plus des ETF actions et obligations) sur un panier de 3 SCPI différentes. Actuellement il s’agit d’Iroko Zen, Interpierre France et Epsilon 360. ”

Bonjour Nicolas,

Vous devriez vérifier cette affirmation car aucune de ces SCPI figure actuellement dans la stratégie Flagship de Ramify.

Bonjour Martial,

L’affirmation c’est juste la phrase :

“Si on choisit la stratégie Flagship, Ramify investira (en plus des ETF actions et obligations) sur un panier de 3 SCPI différentes.”

Ensuite, la phrase suivante est pour information, j’ai bien précisé “actuellement” :

“Actuellement il s’agit d’Iroko Zen, Interpierre France et Epsilon 360.”

=> J’avais mis à jour il y a 2 semaines. Cela risque de changer régulièrement, donc à chacun de voir la sélection SCPI au moment de l’ouverture.

Bonjour Nicolas,

Je m’interroge sur le point suivant : que se passerait-il en cas de défaillance -ou tout simplement d’arrêt d’activité- de Ramify ? OK pour les fonds qui sont chez Apicil mais quid de la gestion du contrat et donc du niveau des frais ? Y-a-t-il un risque de se voir appliquer les niveaux de frais du contrat “Groupe” ?

Bonjour Nina,

Il s’agit d’un contrat d’assurance vie individuel (pas un contrat collectif), donc les frais seront maintenus au même niveau même s’il y a changement de courtier.

Bonjour,

Ramify propose désormais des SCPI au sein de leurs contrats d’AV et PER, en mixte avec les ETF obligataires et action, ils appellent ça leur stratégie “flagship” !

La répartition dépend du profil de risque 🙂

c’est cool dans une AV / PER en gestion pilotée par rapport à ce qui se fait

Bonjour Romain,

C’est top, inédit à ma connaissance en gestion pilotée !

Je m’interroge toutefois sur l’impact des frais d’investissement dans les scpi sur les performances. En effet en cas d’arbitrage (changement de profil de risque) et même lors d’investissements programmés, la part en scpi augmente à mesure qu’on se rapproche de l’horizon d’investissement pour sécuriser le portefeuille. Or les frais sur les parts additionnelles ne seront pas contrebalancés par du rendement car par définition on se rapproche de l’horizon de placement. Qu’en pensez-vous ? Dans le cas d’iroko zen cela aurait un impact faible car pas de frais de souscription, mais pour les autres les frais peuvent parfois dépasser 8 à 10%…

Bonjour Thomas,

L’investissement SCPI doit se faire à long terme.

J’imagine que la gestion Ramify n’investit plus sur les SCPI à l’approche de l’horizon de placement.

“A contrario, nous nous méfions quand ce sont surtout des pros du marketing à la tête de la FinTech comme chez certains que nous ne citons pas sur Avenue des Investisseurs.” -> mon petit placement ?

Bien vu, c’est eux que j’avais en tête 😉

Contrairement à ce qu’ils annoncent, leurs fonds sont très classiques, on en trouve sur les assurances vie accessibles à tous dès 100 € d’investissement à l’ouverture, donc rien à voir avec “des fonds habituellement réservés aux investisseurs fortunés”. Ce sont des fonds de gestion active (pas des trackers) avec des gros frais de gestion annuels.

Avec une allocation très centrée sur l’Europe.

Je ne vois pas comment ils pourront battre une gestion investie uniquement en trackers et bien diversifiée comme les acteurs que l’on préfère. C’est très peu probable sur du long terme.

Et ils ont une façon “originale” de présenter leurs performances (c’est une performance attendue, pas la vraie performance réalisée, c’est trompeur et étonnant ce manque de transparence alors que leur gestion pilotée a plusieurs années…)

Bonjour, je voulais savoir quelles sont les méthodes utilisées par chacun des services abordés dans le blog et je trouve que ramify utilise essentiellement la méthode de Markowitz et que Nalo utilise le modèle de Fama et French.

Cependant, je n’arrive pas à trouver la méthode utilisée par Yomoni ?

En revanche, serait-il possible de discuter des avantages et des inconvénients des méthodes utilisées par les assureurs en liaison avec les différences de performance observées ?

Bonjour Miguel,

Effectivement Ramify gère selon les travaux de Markowitz (modèle de diversification efficiente des portefeuilles), et Nalo selon les travaux de Fama et French (méthode à 3 facteurs).

Aucune idée pour Yomoni, ils ne précisent pas quel est leur modèle.

Bonne question ! En tout cas ce sont d’excellentes références.

(Mais ce ne sont pas les méthodes des assureurs, ce sont les méthodes de gestion des équipes d’investissement de Ramify et Nalo. L’assureur se contente de gérer le fonds euro et d’assurer le contrat).

Je viens de souscrire à un PER chez eux. Les frais sont à 1% par an à vie. La facilité de souscription (10 minutes), l’espace client et le concept même de Ramify m’ont fait passer à l’action. Nous verrons par la suite. Ils devraient également bientôt proposer du private equity, des starts-up et des cryptomonnaies d’après le fondateur que j’ai eu au téléphone avant de souscrire.

Bonjour Erwan,

Merci pour votre retour et pour l’info, ils ont de grandes ambitions 🙂

Bonjour,

J’ ai découvert ADI durant le confinement.

J’ ai depuis ouvert grâce à vous des Comptes chez Fortunéo et Boursorama.

Et plusieurs Assurance Vie et PEA pour toute la famille chez Yomoni et Nalo.

Suite à votre article, je viens de valider un contrat d’ Assurance Vie chez Ramify.

J’ ai un soucis car dans le contrat reçu d’ Apicil :

* Le nom du contrat est “INTENCIAL Liberalys Vie” et pas “Early Acess Ramify”

* Les frais à l’ entrée et sur versements sont de : 4.5 % maximum des primes

* Frais en cours de vie du contrat :

– Frais de gestion sur le support libellé en euros sont de :

4 % maximum par an de la provision mathématique.

– Frais de gestion sur les supports en unités de compte sont de :

2 % maximum par an de la provision mathématique.

* Autres frais :

– Frais sur arbitrages ponctuels : 2 % maximum des sommes arbitrées.

– Frais des options de gestion automatique :

– Arbitrages programmés : 0.2 % des sommes arbitrées.

– Sécurisation des plus-values : 0.2 % des sommes transférées.

J’ ai eu un conseiller Ramify très agréable au téléphone, il doit m’ envoyer un mail stipulant que tous les frais inhérents à mon contrat seront de 1 % à vie.

* Question :

* Ce mail peut-il être considéré comme un avenant au contrat ?

* Ou bien n’ a t’ il aucune valeur juridique ?

D’ avance merci pour votre réponse.

Cordialement.

Franck

Bonjour Franck,

Je vois, c’est un contrat groupe avec les frais maximum qui sont affichés et chaque courtier peut adapter.

Vu que Ramify a le statut CIF (conseiller en investissement financier), c’est réglementé, donc s’ils écrivent le niveau de frais même par mail cela a une valeur.

Je viens de recevoir le message suivant sur leur appli intercom :

Merci pour votre intérêt pour Ramify.

Je vous confirme que les frais appliqués à votre contrat d’assurance-vie sont les suivants, et ce pour toute la durée de vie du contrat si celui-ci est ouvert le 1er avril.

Nous avons des discussions avec Apicil pour qu’ils puissent rendre leur bulletin de souscription moins équivoque. Ils évoquent “frais maximum à 4,5 %” mais je vous confirme qu’ils ne sont pas appliqués par Ramify.

Pour votre parfaite information :

Frais d’entrée et de sortie : 0 %

Frais de versements mensuels ou ponctuels : 0 %

Frais de gestion Ramify : 0,3 %

Frais d’enveloppe Apicil (la rémunération d’Apicil pour stocker votre épargne) : 0,5 %

Frais d’acquisition de vos produits financiers (ETFs) : 0,2 %

Ceci répond-il à votre interrogation ?

Bonjour Leo,

Merci c’est clair !

Pour éviter toute ambiguïté, ce serait bien qu’Apicil adapte le bulletin de souscription en effet.

Bonjour à tous,

Il est écrit dans l’email de Ramify que les frais d’acquisitio de sproduits financiers ETF sont de 0.2%

Je comprends qu’il s’agit des frais au moment de l’investissement (acquisition), mais de frais annuels récurents, est ce bien le cas ?

Si oui, je ne comprends pas comment on peut sommer les 0.5%+0.3% avec les 0.2% puisque 0.8% sont prelevés de façon annuel sur le montant global de l’investissement alors que les 0.2% seraient prélevés uniquement au moment de l’investissement ?

Même question pour les concurrenrs Nalo / Yomoni.

Merci 🙂

Bonjour Kevin,

C’est simple, le coût total de la gestion pilotée :

– Ramify = 1 % par an (incluant les 0,20 % du gérant de fonds), cf la ligne frais dans le tableau de notre article. Et 0,20 % en “one shot” pour frais d’acquisition ETF…ce qui sur un investissement de 10 ans donnerait 0,02 % par an en lissant. Donc sur 10 ans = 1,02 % par an.

– Yomoni et Nalo = 1,60 % par an.

Bonjour Nicolas et merci de nous informer sur les nouveaux entrants, qui cochent toutes mes cases. L’AV de RAMIFY m’intéresse vraiment, d’autant plus que je n’ai pas encore diversifié chez l’assureur APICIL ; il me manquera un contrat chez AVIVA.

Par contre, je vois sur le site que RAMIFY propose aussi d’investir en SCPI agréée par l’AMF, avec 0€ de frais d’entrée. Ils mettent en avant un rendement de 7,1 %. C’est intéressant, s’il n’y a pas de frais cachés et si les SCPI disponibles sont bien gérés, d’autant plus que je cherche à investir en SCPI mais suis refroidi par les frais et que pour l’instant je n’ai trouvé que des acteurs qui font de la rétrocession sur les frais (par ex. LOUVE INVEST).

Je ne sais pas si l’offre “immobilier” de RAMIFY a attiré ton attention ? Cela mérite peut êt

Bon week-end,

Daniel.

Bonjour Daniel,

Oui l’assureur APICIL est rare sur les contrats en ligne, pour l’instant il n’y avait que Linxea Zen : https://avenuedesinvestisseurs.fr/linxea-avis-assurance-vie-en-ligne-courtier/#linxea-zen

Ramify distribue seulement la SCPI Iroko. C’est une SCPI sans frais d’entrée effectivement mais plus de frais de gestion.

La SCPI Iroko Zen est très jeune, créée en 2020 (capitalisation de 53M€ seulement et 19 immeubles), avec un rendement de 7,10 % (après frais de gestion) en 2021.

SCPI jeune, mais il y a du potentiel, je vais regarder dans les années à venir comment elle se comporte.

Donc l’offre immobilier de Ramify n’a pas vraiment attiré notre attention, on estime qu’il faut diversifier sur au moins 3 SCPI différentes : https://avenuedesinvestisseurs.fr/investissement-immobilier/scpi-societes-civiles-de-placement-immobilier/

Et il y a des courtiers en SCPI spécialisés avec grand choix de SCPI et de l’expérience : https://avenuedesinvestisseurs.fr/investissement-immobilier/scpi-societes-civiles-de-placement-immobilier/#meilleur-courtier

Bonjour Nicolas,

Merci pour cet article, je découvre toujours de bonnes idées sur votre site!

En allant sur le site de Ramify, je ne semble pas avoir accès à “Optimisation Ramify”. Savez-vous s’il y a des critères particuliers pour y avoir droit. C’était justement cette partie-là qui m’intéressait 🙂

Par ailleurs, savez-vous si l’assurance-vie et/ou le PER sont des contrats vie “groupe” ou “individuel”. Cela a son importance pour savoir si les frais sont modifiables par l’assureur où non (si je ne dis pas de bétîses).

Bien à vous,

Bonjour Matthieu,

Tout le monde y a droit, c’est le parcours de souscription classique en cliquant sur “Faire une simulation” ici.

Je l’ai fait il y a quelques jours en rédigeant l’article.

L’optimisation est seulement disponible dans le cadre d’un « projet d’épargne » en début de parcours, il ne faut pas choisir directement d’ouvrir l’AV ou le PER, il faut suivre le “projet d’épargne”.

Ce sont des contrats individuels. Donc frais bloqués quand on souscrit.

Merci beaucoup pour votre réponse et pour la réponse sur le fait que le contrat est “individuel”. J’ai beau faire la simulation mais je n’arrive pas à l’écran me proposant cette partie “optimisation Ramify”, j’ai donc envoyé un mail pour comprendre… Peut-être que ça a changé entre-temps.

En tous les cas, encore une fois merci pour la veille que vous faites sur les différentes offres du marché, ça m’est très utile!

Bonjour Nicolas,

Je me permets juste de revenir vers vous pour vous dire que j’ai compris pourquoi je n’avais pas la possibilité de choisir cette option. Étant donné que le ticket d’entrée minimum est de 1000 euros PAR contrat et que dans ma simulation je mettais 1000 euros, il ne me le proposait pas. En rentrant 2000 euros plutôt que 1000 euros, j’ai pu avoir accès à l’option que j’ai souscrite.

Merci encore.

Bonne journée.

Bonjour Matthieu,

Merci pour l’info !

Logique finalement 🙂

J’ai ouvert un PER chez Swisslife il y a environ 2 ans. Objectif de placement: retraite. Placement long terme donc.

Ce PER n’est pas bon, frais sur versement, frais de gestion trop élevés et UC trop chargées… Je n’étais pas encore lecteur de ADI à l’époque 😉

Je vais migrer ce PER et j’analyse l’offre marché depuis quelques temps pour trouver une meilleure offre. J’étais sur le point de partir pour Linxea Spirit PER, mais l’offre Ramify me fait douter…

Quels conseils pourriez-vous me donner pour finaliser mon choix ?

Merci d’avance

Julien

Julien,

C’est bien de vous en rendre compte maintenant, grâce à vos nouvelles connaissances 🙂

Selon nous, le PER Linxea Spirit reste le meilleur PER du marché : https://avenuedesinvestisseurs.fr/per-plan-epargne-retraite/

Notamment pour ses frais très bas, la possibilité de combiner gestion libre et pilotée sur le même contrat, l’accès au fonds euro et pierre-papier SCPI, tous les trackers et actions et fonds ISR (investissement socialement responsable). C’est le contrat le plus complet du marché, donc possible de l’adapter au fil de sa vie selon ses besoins.

Merci Nicolas 👍

Nicolas, pour éviter toute confusion, pouvez-vous confirmer que le PER linxea s’appelle bien “Linxea Spirit”, et non “Linxea Spirit 2”.

C’est leur assurance vie qui porte le “2”, ie: “Linxea Spirit 2”.

Oui c’est bien ça !

Assurance vie Linxea Spirit 2.

PER Linxea Spirit.

Après avoir parcouru leur site, on trouve la précision suivante sur leur offre :

“Avec l’offre Ramify Early Access les frais de gestions s’élèvent à 1.0% de vos encours par an (au lieu de 1.8% sans l’offre)”

Bien vu Tristan !

J’ai lu leur site pendant des heures et je n’avais pas vu cette info !

Donc il y aura bien une hausse des frais de gestion (on ne sait pas quand ?) après la période Early Access à 1 %.

Mais je comprends que si on ouvre durant cette période à 1 %, on restera bien à 1 % de frais de gestion par an.

Je viens de contacter Ramify, et l’offre “Early access” semble arriver à son terme.

Voici leur retour

`L’early access est accessible pour tout contrat ouvert avant la date du 1er avril.

Celui-ci vous garantit des frais de gestion de 1.0% tout compris `

Merci Julien pour l’info !