Tous nos outils pour bien gérer, investir et suivre vos investissements et votre patrimoine.

SOMMAIRE

- Guide de l’épargnant

- Suivi de patrimoine

- Le simulateur de rendement

- Le comparateur de trackers

- Le simulateur d’investissement en trackers : Assurance vie, PEA ou CTO ?

- Le simulateur immobilier : acheter ou louer ?

- Calculette pour arbitrer un portefeuille

- Vocabulaire de la finance personnelle

Guide de l’épargnant

Vous trouverez ici notre guide de l’épargnant au format PDF. Tout ADI condensé en 85 diapositives, au sommaire :

- Pourquoi et comment épargner ?

- Comment évaluer ses placements ?

- Les classes d’actifs : diversification

- Les produits d’épargne (enveloppes fiscales)

- Comment investir en bourse ?

- Comment investir en immobilier ?

- L’impôt sur le revenu et la défiscalisation

- Passer à l’action : construire son plan d’investissement

N’hésitez pas à partager ce PDF avec votre entourage, tout le monde mérite d’être bien informé ! C’est d’ailleurs notre support de présentation, quand nous intervenons auprès des étudiants en Master 2 (sensibilisation aux finances personnelles avant entrée dans la vie active) et pour des conférences en entreprise.

Suivi de patrimoine

Le tableau de suivi sur Excel

Suivi de mes comptes. (À télécharger sur ordinateur).

J’ai créé ce fichier Excel il y a quelques années pour assurer mon suivi, vous pouvez vous l’approprier, les chiffres sont fictifs pour l’exemple.

La première chose à faire est de suivre l’évolution de votre patrimoine (« bilan » = photo à l’instant T du patrimoine de votre ménage) d’une part, et de vos revenus et dépenses d’autre part (« compte de résultat » sur une période N de votre ménage) :

- L’onglet « bilan mensuel » représente le suivi patrimonial. Il doit être renseigné tous les mois (1 colonne par mois) : il s’agit simplement de faire le relevé des compteurs de tous vos placements et investissements (x lignes) pour mesurer l’évolution de votre patrimoine et avoir un suivi par classe d’actif (x % en monétaire, y % en actions, z % en immobilier). Indispensable. Notamment pour contrôler son budget risque (je ne veux pas dépasser 20 % de mon patrimoine en actions par exemple).

- L’onglet « année N » représente le suivi budgétaire. C’est votre “compte de résultat” qui laisse apparaitre votre capacité d’épargne (revenus – dépenses). Il doit être renseigné quotidiennement ou presque : il s’agit de comptabiliser tous vos revenus et toutes vos dépenses (opérations CB, chèques, cash) pour les ventiler dans vos postes budgétaires. Facultatif, pour les plus motivés qui veulent suivre leur budget analytiquement pour mieux détecter les leviers d’épargne.

- L’onglet “TRI” permet de calculer la rentabilité de vos investissements en bourse.

Indicateurs intéressants pour construire votre bilan annuel, tirés du fichier ci-dessus :

- Le CA (chiffre d’affaires) = le total de vos revenus.

- Le bénéfice (ou déficit) annuel = CA annuel – dépenses annuelles (votre patrimoine a donc évolué d’autant cette année, à traduire également en +/- x %). Exemple : vous avez gagné 100, vous avez dépensé 80, vous avez donc épargné 20 que vous cherchez à bien placer.

- Le poids des revenus passifs dans les revenus totaux = revenus passifs (revenus mobiliers, fonciers…) / CA. Le futur rentier, ou simplement l’épargnant qui aspire à gagner en liberté financière, cherchera à augmenter ce %. Si les revenus passifs sont supérieurs aux dépenses annuelles, on peut arrêter de travailler et devenir rentier.

- La répartition par classe d’actifs = répartition de votre patrimoine en % monétaire, obligations, actions, immobilier.

- Le rendement global de l’épargne = x k€ de revenus financiers / patrimoine moyen annuel. Un patrimoine équilibré peut tendre vers 4 % de rendement annuel.

Les 3 façons de compter votre patrimoine

Votre patrimoine forme votre allocation patrimoniale et se lit sous 3 clés de lecture :

- Patrimoine net liquide (Liquid Net Worth = LNW) : patrimoine financier liquide uniquement (actifs financiers en monétaire / obligations / actions / cryptomonnaies : livrets, assurances vie, PEA, CTO, etc.)

- Patrimoine net investissable (Investable Net Worth = INW) : patrimoine financier liquide + patrimoine immobilier locatif.

- Patrimoine net total (Total Net Worth = TNW) : il faut tout inclure. C’est à dire patrimoine financier liquide + patrimoine immobilier locatif + patrimoine financier illiquide (plan épargne retraite, épargne salariale, etc.) + patrimoine immobilier de jouissance (résidence principale et résidence secondaire) + patrimoine tangible de valeur (œuvres d’art expertisées, meubles antiques authentifiés, or, forêts, montres, vin, voitures de collection, etc.).

Ainsi, pour suivre son patrimoine, on peut l’illustrer sous 3 camemberts différents. Chacun a son utilité, selon ce que l’on cherche à mesurer : seulement le patrimoine financier liquide, ou le patrimoine net investissable, ou tout le patrimoine. En pratique, c’est facile via le fichier Excel qui va récupérer chaque ligne pour construire les camemberts.

Et d’une manière générale, patrimoine net = patrimoine brut – dettes (capital restant dû dans les tableaux d’amortissement des crédits). Autrement dit, patrimoine = ce que l’on possède (somme de nos actifs) – ce que l’on doit (somme de nos passifs, ce que l’on doit).

Note de Nicolas : j’espère que vous apprécierez mon fichier Excel. Vous verrez, c’est non seulement un outil important pour bien suivre et piloter son patrimoine (pour suivre son allocation, prendre des décisions de rééquilibrage, arbitrage ou réallocation du patrimoine), mais c’est également une source de motivation. Il est assez gratifiant de constater le résultat de ses investissements. Pour ceux qui n’aiment pas Excel ou qui souhaitent automatiser leur suivi sur une belle interface, nous apprécions aussi l’agrégateur Finary (notre avis).

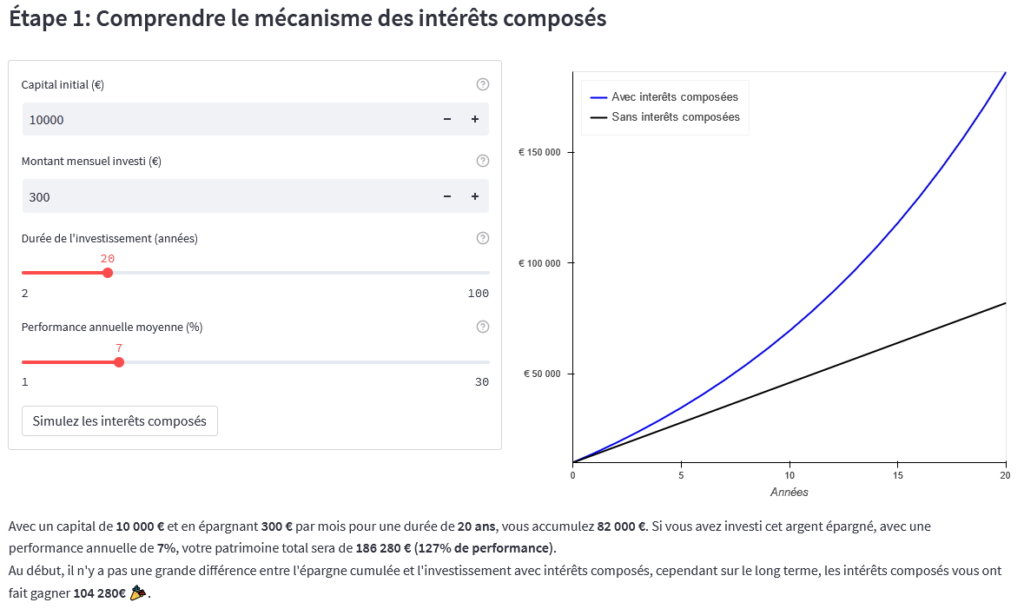

Le simulateur de rendement

Nous utilisons le simulateur d’Othmane, agréable et complet ! On remercie Othmane (un lecteur très talentueux !) d’avoir développé et partagé ce simulateur qui figure dans nos liens favoris.

Note de Nicolas : attention ce simulateur buggue depuis 2025. Nous vous invitons à utiliser le simulateur de rendement de l’AMF.

Il y a en réalité 3 fonctionnalités :

- Voir l’évolution d’un capital placé (avec ou sans épargne régulière) selon la performance x %.

- Voir l’impact des frais sur l’évolution du capital.

- Simuler la rente mensuelle que l’on pourra retirer dans x années.

Profitez-en pour simuler différentes hypothèses et comprendre l’impact du rendement et des frais sur le long terme, c’est impressionnant !

Extrait :

Calcul de rendement annualisé

Un peu de mathématiques financières. Exemple : vous avez investi 100 000 € en 2010 et vous avez obtenu 250 000 € en 2020, soit + 150 % en 10 ans (x 2,5). Quel a été le rendement annualisé ?

Rendement annualisé = 2,5^(1/10) = 1,09595823. Soit environ +9,59 % par an pendant 10 ans, donnent +150 % en 10 ans (et non +95,9 %) : illustration de la force des intérêts composés.

Vérification : 100 000 € x (1,09595823)^10 = 250 000 €.

Autrement dit : Performance annualisée =[(Valeur d’arrivée / Valeur de départ)^(1 / Nombre d’années)] -1.

Le comparateur de trackers

Retour à la page dédiée aux trackers.

Idéal pour comparer les trackers des principaux émetteurs français (Lyxor, Amundi et BNP) : univers, taille, frais de gestion, réplication, distribuant ou non, éligible PEA ou non, hedgé ou non, etc.

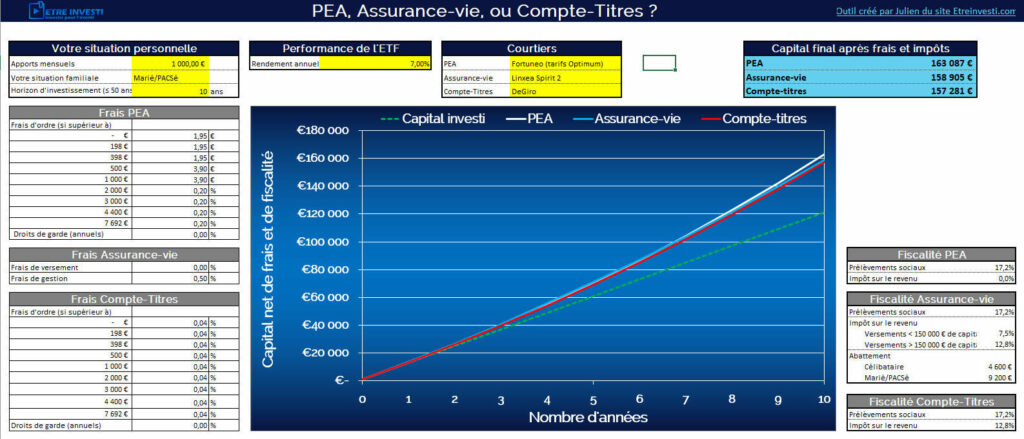

Le simulateur d’investissement en trackers : PEA, assurance vie ou CTO ?

Notre camarade Julien, lecteur d’ADI et blogueur Etre Investi, nous a proposé de mettre à disposition de nos lecteurs son outil fait maison (Téléchargeable ici). Nous le remercions pour son apport à la communauté des épargnants, car c’est un fichier Excel très bien conçu et qui sera utile à beaucoup de monde ! En effet, on peut investir en trackers via plusieurs enveloppes (PEA, assurance vie ou CTO…et même via PER), donc on se demande souvent quelle enveloppe privilégier.

Objectif : simuler le résultat d’un investissement en tracker sur plusieurs années. Il suffit de saisir quelques informations (investissements mensuels, situation familiale, horizon d’investissement, hypothèse de performance annuelle du tracker, courtiers choisis). Puis on obtient un graphique qui montre l’évolution du capital obtenu après frais et impôts. Avec 3 scénarios représentés par 3 courbes : investissement sur PEA, assurance vie ou compte-titres ordinaire (CTO).

Plusieurs constats chiffrés

Les chiffres confirment nos intuitions :

- Le PEA est imbattable en termes de frais et de fiscalité, jusqu’à 150 000 € de versement (plafond du PEA).

- Le choix des bons courtiers est primordial. Exemple pour un investissement de 1 000 € par mois sur 14 ans avec hypothèse de performance de 7 % par an : une assurance vie Linxea Spirit 2 affichera 246 556 € de capital, contre 231 943 € pour une assurance vie lambda, soit plus de 15 000 € de différence ! Et l’écart s’accroit si on investit plus longtemps et plus de capital. Donc il faut bien choisir son contrat d’assurance vie. Idem pour les autres enveloppes, d’où nos comparatifs : les meilleurs PEA et les meilleurs CTO.

- Le seuil de rentabilité du CTO par rapport à l’assurance vie se situe à 14 ans d’investissement. Donc plus on investit longtemps (au moins 14 ans) et plus le CTO peut devenir intéressant face à l’assurance vie. Logique. Car le CTO n’a pas de frais de gestion annuels (au mieux 0,50 % sur les unités de compte en assurance vie), mais une fiscalité plus forte (30 % de flat tax). Mais gare aux évolutions de fiscalité plus fréquentes sur le CTO ! Il suffit d’un changement de gouvernement pour perdre la flat tax, auquel cas l’assurance vie redevient plus intéressante même en investissant plus de 14 ans. En sachant que la fiscalité de l’assurance vie est bien plus stable donc moins menaçante…

Ceci dit, il n’y a pas que des considérations fiscales. En effet, on peut préférer investir en tracker sur assurance vie plutôt que sur PEA pour d’autres raisons. Notamment pour accéder à des ETF particuliers (l’ETF World hedgé par exemple), ou pour accéder aux fonds euros boostés (les assureurs exigent souvent une part d’investissement en unités de compte). Et puis l’assurance vie offre un grand avantage à la succession (exonération de droits de succession à hauteur de 152 500 € par bénéficiaire). Donc bien souvent, PEA et assurance vie sont 2 enveloppes complémentaires pour investir en trackers. (Notre article : investir en trackers en PEA ou assurance vie ?)

Le simulateur immobilier : achat ou location ?

Acheter n’est pas toujours plus intéressant que louer sa résidence principale. Alors avant un achat qui vous engage sur plus de 10 ans, prenez donc le temps de simuler !

Simulateur acheter ou louer par asi77.

Retour sur notre article acheter ou louer ?

Calculette pour rééquilibrer et arbitrer un portefeuille

Quand on veut verser, retirer ou simplement arbitrer un portefeuille (PEA, PEE, assurance vie, PER, CTO…) on peut vite s’arracher les cheveux quand on a plusieurs lignes (différents supports d’investissement dans le portefeuille). Car on veut soit maintenir son allocation (conserver sa pondération entre les lignes) ou changer d’allocation, et il faut faire quelques calculs d’arbitrage. Pour rappel, on explique qu’il faut rééquilibrer régulièrement son portefeuille notamment ici en 4ème règle de l’investissement en bourse.

En pratique, avec un bon fichier Excel pour faire les calculs, c’est tout de suite plus facile. Le calcul est aussi valable en cas de simple rééquilibrage ou de changement de répartition (avec ou sans retrait / investissement dans le portefeuille).

Calcul arbitrages rééquilibrages supports d’un portefeuille. Merci à notre fidèle lecteur Claudy pour sa contribution !

Vocabulaire de la finance personnelle

PEA, UC, AV, PER, PS, TMI, PV, prendre date, quinzaine…tous ces sigles, ce jargon et ces acronymes peuvent paraitre bien obscurs.

Nous avons rassemblé tout ce jargon financier dans notre glossaire.

98 commentaires sur “Outils pour les épargnants avisés”

Bonjour Nicolas,

Merci pour votre super site web!

Concernant le capital initial, s’agit-il d’une somme initiale investie à un instant T suivie par des versements réguliers?

Ex.: PEA ETF avec un capital initial de 10,000€ puis 300€ investis / mois.

Auquel cas, j’imagine que les frais sur un premier ordre de 10,000€ sont à considérer car potentiellement plus importants?

Bonne journée!

Thomas

Bonjour Nicolas,

Merci 🙂

Je ne suis pas sûr de comprendre de quoi vous parlez.

Manque de contexte.

Quel capital initial ? Vous avez lu cela dans notre article ?

Chez Saxo Banque sur PEA l’ordre de 10 000 € est facturé 8 € donc les frais sont anecdotiques.

Voir les meilleurs PEA ici.

En bourse, on recommande d’investir en investissement progressif et régulier. Et si grosse somme d’argent à investir, le faire sur 6-10 mois.

Notre article : comment investir en bourse.

Bonjour Nicolas,

Merci pour votre site qui est une vraie source d’information et dont je prends beaucoup de plaisir à parler autour de moi, que ce soit dans le cercle amical et professionnel.

Je me permets de vous signaler un bug.

J’essaie de télécharger le fichier de Quentin mais, hélas, quel que soit le navigateur utilisé (Chrome, Edge ou Firefox), je tombe systématiquement sur une page “erreur 404”.

==> fichier : Décidément, nos lecteurs ont du talent ! Quentin a développé cet outil bien plus agréable qu’un fichier Excel : acheter ou louer ?

Y-a-t-il une mise à jour de prévue ?

Merci d’avance et bonne continuation à toute l’équipe d’ADI !

Bonjour Carl,

Merci d’être un ambassadeur 🙂

Malheureusement Quentin ne le met plus à jour donc je retire l’outil.

Il reste toujours le bon vieux fichier Excel disponible ici : https://avenuedesinvestisseurs.fr/outils/#simulateur-immo

Bonne journée 🙂

Bonjour Nicolas,

Après avoir fait des simulations dans le tableur Excel, je me rends compte qu’il n’est pas possible de calculer le TRI d’une SCPI en nue-propriété de façon annuelle.

Dans un précédent message, vous m’aviez dit : “Notez en dernier flux dans xx années le montant que vous allez récupérer en vendant la SCPI selon hypothèse stagnation SCPI.” :

1/ Cela signifie qu’à la place de “31/01/25 et valeur finale 2025” je dois noter par exemple “31/01/45 et valeur finale 2045” + le montant hypothétique ? Ou vouliez-vous dire en dernier versement ?

2/ Comment connaître/calculer ce montant final hypothétique à la fin du démembrement ?

Merci pour votre aide.

Bonne fin de journée,

Sébastien

Bonjour Sébastien,

Désolé mais je ne comprends pas ce que vous ne comprenez pas.

Il y a mon exemple de calcul TRI ici : https://avenuedesinvestisseurs.fr/avis-scpi-corum-investissement/

Donc à vous d’adapter, en étalant chaque année jusqu’à la date de revente hypothétique.

2/ “Comment connaître/calculer ce montant final hypothétique à la fin du démembrement ?”

=> Je ne comprends pas non plus cette question, puisque j’ai déjà donné la réponse que vous avez vous-même recopié : “Notez en dernier flux dans xx années le montant que vous allez récupérer en vendant la SCPI selon hypothèse stagnation SCPI. »” => Hypothèse stagnation prix SCPI, vous connaissez déjà le prix SCPI actuel, donc vous gardez le même prix. Je ne saurai pas le formuler autrement. Par exemple achat décoté à 140 € pour un prix SCPI normal 200 €, donc revente 200 €.

Bonne fin de journée.

Bonjour Nicolas,

Oui, c’est bon, je m’étais embrouillé !

Merci pour votre réponse et votre patience. 😅

Bon week-end,

Sébastien

Bonjour,

Je vous remercie de tous vos conseils et de vos outils très pédagogiques.

Je n’ai pas réussi à télécharger le tableau de suivi de patrimoine Excel MescomptesADI.xlsx.

Le message d’erreur indique : “Partie supprimée: partie /xl/comments1.xml avec erreur XML. (Commentaires) Erreur de chargement. Ligne 2, colonne 388.”

Comment puis-je procéder ?

Merci d’avance.

Cordialement

Bonjour,

Je viens de tester.

Chez moi pas de soucis.

Et près de 50 personnes le téléchargent chaque jour.

Je vous invite à le télécharger via un autre navigateur, ou autre ordinateur.

Joyeuses fêtes 🙂

Bonjour Nicolas !

J’aimerais revenir sur le fichier excel permettant le suivis des investissements et des dépenses. J’aimerais savoir où je pourrait mettre mon patrimoine physique investi dans ma micro entreprise ?

Cordialement

Bonjour Adrien,

Vous pouvez ajouter une autre ligne, voire un autre camembert rassemblant plusieurs lignes (si plusieurs actifs différents), pour votre patrimoine professionnel.

Bonjour,

Merci pour cet article et le partage de ces outils intéressants.

Je voulais savoir si vous aviez un outil pour calculer la fiscalité en sortie d’assurance-vie, avec toutes les possibilités qui existent.

Bonne journée.

Bonjour Victor,

Non, c’est compliqué, c’est devenu une usine à gaz 😀

Notre article : fiscalité assurance vie.

Merci pour votre réponse, c’est dommage…

Si je souhaite notifier sur mon tableau de suivis un retrait d’argent pour un investissement (assurance vie par exemple). Je peux mettre dans mon bilan mensuel le montant mais comment indiquer ce changement au niveau de l’autre tableau ? Il faut créer une ligne “Investissements” ? Sachant que ce n’est ni une dépenses ni un revenu.

Bonjour Adrien,

(Je suis un vrai humain, vous pouvez aussi me dire bonjour et merci, ça fait toujours plaisir 🙂 )

L’autre tableau est le tableau de suivi budgétaire : revenus et dépenses.

Quand on épargne, ce n’est ni un revenu ni une dépense en effet, donc il n’y a rien à indiquer dans ce tableau.

Et c’est pourquoi on calcule revenus – dépenses = épargne. Ce que vous allez investir ou épargner, c’est la différence entre vos revenus et vos dépenses.

Bonjour Nicolas,

(Oui c’est exactement le gène que j’ai ressenti en voulant modifier mon message déjà envoyé (hélas) à la modération du site😅… Une option en vue afin de pouvoir modifier les messages envoyés en révision ?)

Merci pour cette clarification et pour votre rapidité de réponse. Clair et concis.

Bonne journée

Avec plaisir, bonne journée 🙂

Bonjour, merci pour le partage du document Excel ! J’aimerais savoir dans quelle classe d’actif mètre les investissements crypto (Monétaire, Obligations, Actions, Immo) ? Ou faut t’il créer une nouvelle classe ?

Bonjour Adrien,

Oui c’est un actif à part entière : crypto-actifs.

Bonjour Nicolas.

À quoi sert donc le TRI que beaucoup évoque ? Quelle est son utilité pour un investisseur particulier ? Il faut a priori recenser les achats / ventes de ses ETF, sauf que les banques comme Fortuneo n’offrent qu’un historique limité.

Bonjour Yoann,

Le TRI, c’est le meilleur indicateur pour calculer la rentabilité de ses investissements en immobilier et en bourse.

On en parle plusieurs fois sur ADI.

Et dans mes posts LinkedIn.

En bourse, il faut simplement sur Excel faire une ligne par versement sur PEA ou CTO (pas les achats/ventes, juste les versements et retraits de l’enveloppe), et valorisation début d’année, et valorisation fin d’année, et Excel calcule le TRI. Je le fais chaque mois pour mes CTO et mon PEA.

J’explique ici le calcul TRI pour l’immo : https://avenuedesinvestisseurs.fr/avis-scpi-corum-investissement/#performance

C’est la même logique pour le PEA et le CTO.

Bonjour Nicolas,

Une petite remarque par rapport au 14 ans que prend l’avantage du CTO par rapport à l’AV. Si l’on considère qu’il n’y aura pas de changement de fiscalité, en investissement un ETF World 30 ans sur un CTO, cela est plus rentable en net net par rapport à l’AV?

Car on a le double effet:

l’effet capitalisant de l’AV + le fait de ne pas être imposé chaque année en restant dans l’AV. (contrairement au CTO qui perd de ses intérêts composés par ses impôts au fil de l’eau…). Des frais de gestions à 0,5% d’une AV font dans tous les cas la bascule à 14 ans?

Merci 🙏

Bonjour Julien,

Oui car on n’est pas imposé tous les ans sur CTO 🙂

En tout cas pas si on investit sur un ETF capitalisant.

(Sur CTO, c’est la PV réalisée qui est imposée, pas la PV latente sauf si vous investissez via une société à l’IS).

D’accord merci Nicolas!

Donc pas non plus de déclaration fiscale annuelle aux impôts tant qu’on reste dans le CTO avec des ETF capitalisants ?

Et du coup, pourquoi ne pas ouvrir un CTO à vos enfants avec ETF capitalisant plutôt que AV? (Car on part sur de l’épargne largement supérieur à 14 ans).

À cause de la possible modification fiscale du CTO?

Merci

Julien,

Sur CTO : on ne déclare que les dividendes perçus et les PV / MV réalisées.

Donc si on a juste des ETF capitalisants, rien à déclarer.

Cf notre article : fiscalité du CTO.

Oui je crains l’évolution fiscale du CTO. La perte de la flat tax 30 % notamment.

La fiscalité CTO est moins robuste que la fiscalité de l’assurance vie très bien défendue.

Bonjour Nicolas,

Avez-vous également créé un simulateur SCPI pour déterminer le résultat financier le plus avantageux entre un investissement en assurance vie ou en démembrement 5 ans après par exemple en fonction de la fiscalité, droits de souscription et frais de gestion ?

Bonjour Catherine,

Il faudrait simuler le TRI (taux de rentabilité) des optimisations fiscales pour SCPI.

Je note l’idée, mais pas évident à réaliser !

C’est bien mon challenge car autant la fiscalité sur les SCPI en direct est relativement facile à comprendre, autant celle sur les assurances vie sur les UC qui produisent du rendement (SCPI) est plus opaque pour moi ne sachant pas bien comment calculer malgré votre excellent tableau comparatif.

Vous avez un exemple de calcul ici : SCPI en assurance vie.

Bonsoir Nicolas,

Dans quelle catégorie mettre le PEL dans le fichier excel “MesComtpesADI” s’il vous plait ?

Je vous remercie

Bonjour Anthony,

En monétaire, mais une ligne différente car le PEL est bloqué (contrairement aux livrets).

Bonjour à l’équipe d’ADI

Petites questions, sur la tableur Excel “suivi des comptes/patrimoine” (qui passons est vraiment très bien fait/pensé!! super boulot):

– sur la partie du bas “Patrimoine Global” -> “Actif Immo en dur”, que peut on insérer? uniquement immo locatif OU aussi RP et RS?

– “Passif (dettes immo)”, c’est tout les emprunts concernant l’immobilier (pret immo + pret conso travaux par ex)?

Merci encore pour vos précisions.

Vincent

Bonjour Vincent,

Merci 🙂

Oui si vous voulez avoir une vue d’ensemble sur tout votre patrimoine, vous pouvez ajouter une ligne “résidence principale” et une ligne “résidence secondaire”.

Avec une valeur actualisée tous les ans par exemple avec les évaluations du site “Meilleurs Agents”.

Pour la ligne PASSIF en rouge, comme je l’ai indiqué en commentaire de la cellule il faut indiquer le CRD.

CRD = capital restant dû (lire le tableau d’amortissement tous les mois, car chaque mois le CRD diminue).

Vous pouvez avoir une ligne par emprunt immo ce sera plus clair (ou prêt travaux aussi, car c’est une dette, ça vient diminuer votre patrimoine net).

Super Nicolas, merci des précisions……effectivement quand j’ai écrit mon commentaire, je n’avais pas vu que la cellule PASSIF avait un commentaire… 😉

Bonjour,

Pouvez-vous m’indiquer à quelle opération correspond le symbole mathématique ^

dans la formule :

Performance annualisée =[(Valeur d’arrivée / Valeur de départ)^(1 / Nombre d’années)] -1

Je n’arrive pas à reproduire le calcul par moi-même.

Merci par avance.

Bonjour,

C’est simplement une puissance 🙂

La touche à droite de la touche P.

Bonjour,

Je vous remercie pour votre article et de mettre à disposition le fichier “Mes comptes ADI”.

Je rencontre une difficulté sur l’utilisation de ce dernier, je ne sais pas comment procéder pour enregistrer les virements internes.

En effet, chaque mois, j’ai plusieurs virements vers les comptes communs ou perso. Je ne sais pas comment enregistrer ces opérations. Pouvez-vous clarifier ce point ?

Merci d’avance.

Bonjour,

Ce n’est pas un sujet, car ce ne sont pas des dépenses.

Quand vous sortez un billet de votre poche gauche pour la mettre dans votre poche droite, ce n’est pas une dépense.

Bonjour, je vous remercie pour les outils proposés. J’aurais trois questions sur le fichier Excel de suivi du patrimoine:

1) Je constate que les SCPI hors assurance vie sont exclues du tableau d’analyse avec les allocations en pourcentage. Ne serait-il pas utile de les inclure dans cette analyse ? Par exemple, je peux avoir l’objectif d’investir 20% de mon patrimoine total en SCPI hors assurance vie, mais avec le format actuel de l’outil, ce n’est pas possible de voir du premier coup d’œil la part des SCPI hors assurance vie dans le patrimoine total.

2) Parmi les classes d’actifs que vous proposez, vous ne faites pas la distinction entre les obligations fonds euros et les obligations hors fonds euros (par exemple, les obligations d’Etats hors zone euro ou celles d’entreprises privées, qui peuvent représenter une part importante de certaines assurances vie en gestion pilotée). Pensez-vous qu’il faudrait distinguer ces deux classes d’actifs?

3) Le tableau Excel ne permet pas de voir les performances (plus et moins values) des différents supports. Par exemple, sur une assurance vie, l’encours actuel par rapport au patrimoine investi. Comment faites-vous pour suivre les performances de manière pratique (en les consolidant dans un même fichier) et ainsi déterminer quels supports sont moins performants et doivent être abandonnés? Je précise que j’utilisais Finary mais que j’ai abandonné en raison de problèmes techniques d’actualisation des données.

Je vous remercie par avance pour vos réponses.

Bonjour Nassim,

J’ai mis une version simplifiée de mon vrai fichier de suivi.

Vos remarques sont pertinentes :

1/ Oui vous pouvez ajouter un camembert prenant en compte les SCPI hors assurance vie.

C’est ce que j’ai fait dans mon “vrai” fichier : un camembert patrimoine financier et un camembert patrimoine total.

2/ Idéalement oui il faut une ligne fonds euro, et une ligne fonds obligataires.

J’ai simplifié car > 95 % des épargnants n’investissent pas en fonds obligataires.

3/ Dans mon “vrai” fichier, je me suis ajouté un onglet TRI (taux de rentabilité interne) pour mon PEA et mes CTO.

=> J’ajouterai peut-être cet onglet dans la prochaine MAJ du fichier.

Merci pour ces precisions. Je vais completer le fichier et j’attends la nouvelle version avec impatience.

Bonjour Nicolas et bonnes année !

J’aimerais savoir si vous aviez pu ajouter les différents onglet comme cité précédemment ?

Dans l’attente de votre réponse.

Cordialement,

Bonjour Adrien,

Meilleurs voeux 🙂

On vient de mettre à jour le fichier, avec le nouvel onglet TRI, vous pouvez le télécharger.

Pour le reste, tout est facilement adaptable selon votre situation.

Bonne année 2023 ADI!

Je reviens avec deux petits problèmes à résoudre:

Après avoir décidé de ma répartition idéale, j’utilise votre excel pour effectuer les arbitrages.

Disons que je vise 25% d’immobilier mais qu’il représente 80% actuellement du fait de l’effet de levier d’un emprunt (chiffres fictifs). Il y a 2 problèmes:

Si je veux répartir 100€, il manquera toujours ces 25% d’immobilier qui seront dédiés à rien puisque dans la colonne allocation future, j’indique les autres 75%. Et si je répartis ces 25% sur mes 75%, cela va s’éloigner de mon allocation idéale…

Et deuxième problème, en mettant 20k d’immobilier à ne pas répartir (pour que le % atteigne 25% au fur et à mesure), cela indique des arbitrages fantaisistes qui ne tiennent pas compte des 100€ que je veux ajouter (mais bien plus). Donc difficile de savoir quelles sommes transférer…

En espérant avoir réussi à me faire comprendre,

Mille mercis d’avance pour votre aide

Bonjour Florian et meilleurs voeux 🙂

Vous parlez de cet outil ?

Je n’ai pas compris le problème désolé !

Peut-être que dans votre cas il faut raisonner hors immobilier.

Bonjour Nicolas,

Merci beaucoup. Oui je parle bien de cet outil. Laissez-moi essayer autrement:

Par exemple, j’ai 1 000€ à répartir/arbitrer entre plusieurs produits financiers et j’ai un investissement locatif de 20k à ne pas arbitrer.

Problème 1: je souhaite disons 25% d’immobilier dans mon patrimoine, donc j’ai seulement 75% de 1 000€ qui sont répartis, comment je gère les 25% restants? Je ne peux pas les investir en immo puisque je dépasse déjà avec l’effet de levier.

Problème 2: les montants à arbitrer ne tiennent pas compte de la somme qu’on souhaite ajouter (1 000€ ici, case en jaune sur l’excel) mais indique un montant total d’arbitrage bien supérieur à 1 000€, du fait du montant élevé de l’immobilier.

D’avance, merci beaucoup pour votre aide.

Bonjour Florian,

C’est un fichier pour arbitrer entre les fonds au sein d’une enveloppe (assurance vie par exemple).

Donc l’immobilier locatif n’a rien à faire là, c’est un non sujet.

Problème 1 : pas de problème, il faut répartir 1 000 €.

=> Saisir 1 000 € en cellule G17.

Problème 2 : pas de problème, la somme de 1 000 € est bien prise en compte, je viens de faire le test.

Je pense que vous n’avez pas compris l’objet de ce fichier.

que pensez vous des “produits structurés” ?

Bonjour Stephane,

On en parle ici, question 13 de notre FAQ assurance vie : https://avenuedesinvestisseurs.fr/questions-reponses-assurance-vie/

Bonjour, pourquoi ne pas classer les crypto dans le patrimoine net liquide ? Car c’est très liquide, autant que des actions, à l’inverse des objets d’art, collections, forêts,…

Bonne soirée

Bonjour Nicolas,

Bien vu, j’ai modifié cela !

Bonjour,

Savez-vous s’il existe un tableur permettant de calculer l’optimisation fiscale par le PER ? Pour identifier le montant optimal à verser sur le PER pour “racler” sa tranche plus haute d’imposition…

J’ai trouvé des simulateurs en ligne mais un tableur serait beaucoup plus flexible.

Merci encore pour vos conseils avisés !

Bonjour,

Bonne question et je vois bien l’intérêt d’un tel outil.

On explique ici qu’il est très intéressant de “racler” sa TMI la plus haute en versant sur PER : https://avenuedesinvestisseurs.fr/per-plan-epargne-retraite/#per-interet

Mais on ne connait pas un tel outil.

Sinon, en comprenant le mécanisme du calcul de l’impôt sur le revenu, c’est assez facile à calculer soi-même : https://avenuedesinvestisseurs.fr/optimisation-fiscale-impot-revenu-calcul/

Bonjour,

Merci pour ces précieux outils.

Je recherche un Excel davantage axé sur la construction d’une stratégie global d’investissement afin de mieux construire son allocation stratégique cible (et non faire pour faire du suivi, j’utilise Finary pour ca 🙂 )

Des pistes de réflexion svp ?

J’ai le sentiment que c’est du fait maison selon les investisseurs à chaque fois

Merci,

Bonjour Gaultier,

Je comprends l’idée, mais je ne vois rien qui y ressemble.

Excellent merci

Merci pour le partage de votre support de formation. C’est une bonne première approche quand on commence à réfléchir à placer son argent. Et votre site est une mine d’informations !!

Merci Wanis 🙂

Bonjour,

Le lien vers le comparateur de Tracker ne fonctionne pas.

Est-il possible de le réactiver ?

Merci

Bonjour Gautier,

Vous pouvez réessayer, de mon côté le lien fonctionne bien.

Bonjour,

Une petite précision qui a son importance, sur le CT, il y a le choix du taux d’imposition, soit le prélèvement libératoire à 30%, soit le taux d’imposition (+ csg et rds). Dans ce dernier cas si on est faiblement imposé la rentabilité du CT est bien moins longue que 14 ans vis à vis de l’assurance vie.

Merci encore de nous paver le chemin difficile de l’investissement. C’est un grand plaisir de vous lire à chaque fois.

Bonjour Philippe,

Vous parlez de ce point : https://avenuedesinvestisseurs.fr/outils/#trackers-quelle-enveloppe

Oui bien vu ! On a vulgarisé, mais effectivement sur le CTO, pour les épargnants en TMI 11 % et a fortiori 0 %, il vaut mieux choisir l’imposition au barème IR plutôt que la flat tax 30 %. Et dans ce cas on rentabilise avant les 14 ans par rapport à l’assurance vie.

On explique la fiscalité du CTO ici : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/cto-compte-titres-ordinaire/#menu3

Bonjour,

Je suis depuis deux ans mon patrimoine avec l’outil Excel de Nicolas et il me donne satisfaction.

Néanmoins je suis intéressé par un intégrateur et je me suis inscrit sur Finary. Ce qui est particulièrement intéressant c’est d’avoir rassemblé dans une seule interface les valeurs du jour des différents actifs détenus. Le version beta est déjà prometteuse et par la suite il pourra y avoir d’autres fonctionnalités, comme suivre le patrimoine d’un couple en identifiant le patrimoine de chacun.

Ce que Finary ne fait pas et ne fera pas, c’est l’analyse des dépenses mensuelles. Pour cela, il faut garder son système existant.

Mais c’est déjà un progrès intéressant.

Bonjour Claude,

Merci pour votre retour.

Je vois que vous avez bien lu notre dernière newsletter 🙂

Bonjour Claude,

Je suis le fondateur de Finary, merci pour vos retours ! L’analyse des dépenses mensuelles est un sujet sur lequel sur travaillons déjà. La fonctionnalité sera lancée dans les prochains mois.

Bon weekend,

Mounir

Bonjour, je suis intéressé par cette fonctionnalité, a-t-elle finalement été intégrée dans Finary ?

Cordialement

Bonjour Eric,

Non pas à ma connaissance, en tout cas je ne la vois pas.

Bonsoir,

Je lis avec attention votre newletter et votre retour sur l’agrégateur de compte Finary. Cela fait longtemps que je regarde car juge ce système très intéressant pour avoir une vue d’ensemble mais le fait de devoir fournir ses identifiants bancaires me freine. Qu’est ce qui vous a orienté vers Finary plutôt qu’un autre (LaFinBox par exemple) ?

Merci par avance pour votre réponse

Bonjour Thomas,

J’avais regardé LaFinBox il y a 1 an, mais pas particulièrement enthousiasmé par l’interface.

Chez Finary, on n’est pas obligé de donner nos identifiants. On peut se contenter de saisir soi-même ses actifs : appartement, SCPI, actions, or, cryptos…et Finary actualise la valorisation en temps réel.

Et on fournit ses identifiants bancaires seulement si on veut aller plus loin et brancher ses comptes. Finary explique que règlementairement et techniquement tout est bien encadré et sécurisé si on décide de brancher ses comptes.

Bonjour,

Le lien de l’outil développé par Henri (Le simulateur de portefeuille de fonds) ne fonctionne pas.

Est-ce qu’il y en a un nouveau ?

Bonjour Emmanuel,

Malheureusement Henri a abandonné l’outil.

Nous mettons à jour l’article, merci.

Vous pouvez choisir vos unités de compte avec cet article : https://avenuedesinvestisseurs.fr/av-assurance-vie/choisir-ses-unites-de-compte/

Et pour investir en actions, nous privilégions les trackers : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/trackers-performance-investir-bourse-pea-indiciel/

Bonjour,

J’ai remarqué que l’outil du simulateur de rendement de l’AMF n’existe plus sur leur site internet.

Cordialement,

Bonjour Christian,

Effectivement ! Dommage, l’outil était pratique.

Bonjour messieurs,

L’outil a simplement changé de place. Si vous cherchez “simulateur” dans leur outil de recherche, vous devriez tomber dessus. J’espère que cela pourra vous aider pour la mise à jour du lien.

Cordialement

Bonjour Jérémy,

Après recherche, ils ont remplacé ce simulateur par un autre.

Intéressant mais moins pertinent je trouve.

J’ai quand même mis ce nouveau lien dans notre article. Merci.

Bonne journée,

Nicolas

Bonjour Nicolas,

Je rebondis sur la question de Fred concernant le PEE/PEI:

– Conseillez vous d’ajouter dans l’outils de suivi une ligne PAR fond ?

– Lorsque vous dites “Donc on peut mettre ça à part”, voulez vous dire par là qu’il faudrait créer une nouvelle catégorie “monétaire” ?

J’ai également d’autre questions concernant les actions données par l’entreprise. Mon entreprise me donne des actions gratuites déblocables tous les X mois sur Y années. Si je veux les ajouter dans l’outils, comment conseilleriez vous de les référencer?

Dois-je compter le portefeuille potentiel total ou uniquement les actions que j’ai touché mais pas encore revendues ?

Merci beaucoup pour tous vos contenus, je n’hésiterai pas à en faire la pub autour de moi!

Bonjour,

Merci pour le bouche à oreille 🙂

Je trouve que suivre fonds par fonds serait trop laborieux, on entrerait dans la micro-gestion.

1 ligne par produit d’épargne / investissement suffit selon moi, pour ne pas trop compliquer et continuer de suivre avec discipline dans le temps.

Pour l’épargne salariale, je compterais seulement les actions déjà en ma possession.

Quand je parle de “suivre à part”, je veux dire dans un autre camembert. En fait, on peut suivre son patrimoine net liquide, son net investissable (avec immo locatif), et dans un 3ème camembert le net total (en incluant la résidence principale, épargne retraite, épargne salariale…c’est intéressant pour info mais un peu à part car on n’a pas vraiment la main dessus).

Explications ici sur les 3 façons de lire son patrimoine (3 camemberts qui reprennent les lignes sous une vue différente) : https://avenuedesinvestisseurs.fr/outils/#menu1

Merci beaucoup pour les clarifications ! Je vais suivre vos recommandations ! A très vite!

Bonjour,

Merci beaucoup pour cet outil qui m’aide bien pour enfin prendre en main mon épargne.

Une partie de mon épargne est dans un PEE et PERCO dans différents fonds. Comment me conseillez-vous de classer ces fonds dans le suivi car ils sont souvent mixtes actions/obligations voire monétaire (d’ailleurs est-ce la même classe d’actif que le monétaire d’un livrer A/LDD ?). Est-il utile de ventiler les montants dans les différentes classes d’actifs ? L’objectif est de savoir quelle est la proportion de mon investissement dans chaque classe d’actif pour continuer à investir de façon équilibrée dans une AV et PEA.

Merci pour vos conseils.

Bonjour Fred,

Effectivement, sur ces produits on peut investir dans différents actifs : monétaire, obligataire, actions.

Donc il serait pertinent de ventiler sur le fichier Excel sur les différents actifs.

En notant qu’un fonds monétaire peut être dans le rouge (même si très légèrement), alors que le monétaire dans les livrets (livret A…) rémunère peu mais ne peut pas être dans le rouge. Donc on peut mettre ça à part, d’autant plus que le monétaire en PEE/PERCO n’est pas aussi liquide que le monétaire dans les livrets qui sert en guise d’épargne de précaution.

Merci Nicolas, c’est beaucoup plus clair pour moi, cela va me permettre de partir d’une bonne base.

Bonjour,

Je suis votre site depuis peu que je trouve extrêment instructif. En essayant d’avoir une image claire de mon patrimoine afin d’établir une stratégie d’épargne / d’investissement (en utilisant votre tableau excel, très utile), je me demandais comment indiquer les SCPI lorsque c’est financé par un emprunt. Faut-il indiquer la valeur des SCPI – capital remboursé?

Deuxième question: dans quelle catégorie placeriez-vous les investissements locatifs type LMNP? Ce ne sont pas des actifs financiers mais bien de l’immo donc j’imagine que si on se fixe comme objectif un patrimoine équilibré tel que celui que vous présentez en exemple avec 25% d’immo, ils seraient à intégrer dans cette catégorie et non pas à assimiler à une résidence principale achetée (hors pyramide)?

Quel serait votre conseil?

Merci et bonne journée.

Bonjour Laure,

On va construire 2 “camemberts” pour avoir une vue claire :

– 1 avec l’allocation patrimoniale brute, par exemple avec vos 100 k€ de SCPI. Vous êtes exposé à l’immobilier SCPI à hauteur des 100 k€ de valeur marché.

– 1 avec l’allocation nette, en déduisant le capital restant dû à la banque sur le prêt, et dans ce cas vous n’avez peut-être (exemple) que 10 k€ de SCPI en valeur nette. C’est votre patrimoine net.

On ne tient pas compte de la résidence principale pour piloter son patrimoine, donc on calcule le “patrimoine investissable” : patrimoine liquide + patrimoine immobilier locatif (LMNP par exemple).

Merci beaucoup Nicolas pour cette réponse rapide.

Sur lequel des deux “camemberts”, vaudrait-il mieux réfléchir lorsqu’on se fixe un objectif d’allocation patrimoniale équilibré (par exemple 25% immo, 25% actions, …) ? J’imagine que le patrimoine net sera une meilleure base d’allocation car l’allocation brute “fausse” la répartition en faveur de l’immobilier.

Deuxième question: faut-il garder en tête un objectif d’endettement entrainant un remboursement correspondant à un tiers des revenus pour optimiser le développement de son patrimoine? En d’autres termes, le fait de de ne pas suffisamment profiter de l’effet levier va t’il forcément impacter négativement la croissance du patrimoine?

Merci beaucoup pour vos indications.

Laure,

Pour répondre aux 2 questions :

1/ Le patrimoine net, c’est ce que vous possédez vraiment à l’instant T. Mais il vaut mieux réfléchir avec le patrimoine brut, vous êtes réellement exposée au sous-jacent (immo) à hauteur de votre patrimoine brut en immo : une hausse des prix de 5 % par exemple va se ressentir sur les 100k€ de SCPI et non sur les 10k€ nets.

2/ Idéalement on investit au mieux sa capacité d’épargne et également sa capacité d’emprunt. Ce qui sous-entend être endetté au maximum de ses possibilités pour “accroitre sa surface patrimoniale”…mais à condition que vous soyez à l’aise avec cette idée d’endettement et aussi que vous investissiez judicieusement par emprunt, sinon l’effet levier se transforme en effet massue !

Bonjour,

si ça peut aider certains de vos lecteurs, j’ai fait un tableau excel tout simple pour piloter mon niveau de risque. J’ai en ligne tout mes investissements (immobilier, lignes du PEA et différentes Assurance Vie), en colonne le niveau de risque de 1 à 7 (par exemple j’ai mis 3 sur l’activité LNMP, 0 sur le livret A et 7 sur Nalo où j’ai souscrit à 95% en actions) et le montant de l’investissement dans une autre colonne. Je fais la somme de (risque x la valeur) de chaque ligne / le montant total de mes investissement. Le résultat est le risque moyen. Par exemple, actuellement je suis à 3,02. Mon objectif étant 4, il me suffit de simuler 30 000 € supplémentaire sur une ligne à risque 6 pour voir mon niveau de risque monter à 3,3 … Ainsi, je sais ce que je dois souscrire pour atteindre mon niveau de risque. Je commence à avoir beaucoup de lignes et c’est un moyen pratique de savoir où on en est

Bonjour Stéphane,

Bien vu, c’est très malin et utile !

En effet il faut piloter son “budget risque”, c’est un indicateur intéressant à suivre, que l’on peut ajouter au fichier Excel de suivi patrimonial.

Bonjour,

Merci pour votre tableau excel, où est-ce que je peux le télécharger?

Merci

Bonjour Sebastien,

Il y a le lien ici dès la 1ère phrase et sur l’icone Excel : https://avenuedesinvestisseurs.fr/outils/#menu1

Bonjour,

Merci pour vos articles, ils sont vraiment de valeur ! Cependant dans les calculs “achats ou location” vous avez le taux pret de 4,8 % qui rend location gagnant. En fait, j’ai un taux de 1,8-2% (comme la plupart de mes amis) qui change les calculs et rend l’achat plus gagnant.

PS par ailleurs, si on compte louer l’appartement au le lieu de le vendre à la fin, l’acheter est le meilleur choix.

Bonjour Olga,

Oui dans le fichier Excel c’est un exemple de l’époque où les taux étaient à 4 % et les prix plus bas.

Bien sûr chacun doit mettre les chiffres selon sa situation : prix, taux, durée d’emprunt, loyer d’un bien équivalent, etc. Tout est expliqué ici : https://avenuedesinvestisseurs.fr/acheter-ou-louer-immobilier-simulation/

Bonjour Nicolas,

Merci beaucoup pour le tableur de suivi des comptes sous excel. Il est très intéressant, fourni et permet une compréhension aisée de l’allocation d’actif individuelle. Une question sur la partie allocation de l’actif immobilier.

Doit-on prendre en compte directement dans la partie “classe d’actif immo” le capital remboursé pour un bien immobilier ?

Par exemple, j’ai acheté un studio à 80 000€. J’ai remboursé 10 000€ de mon prêt immo sur 80 000€ pour ce studio, dois-je prendre en compte 10 000€ d’actif immobilier ?

Merci beaucoup !

Bonjour Julien,

Merci pour votre retour.

Dans votre exemple, vous pouvez compter 80 k€ en patrimoine immobilier brut (car vous êtes exposé à hauteur de 80k€ aux variations du marché immo et c’est à actualiser tous les ans selon la valeur du marché) et 10 k€ en patrimoine immobilier net (la valeur du bien – le capital restant dû à la banque).

Bonjour,

Avez-vous un retour d’expérience sur des outils type Grisbee, LaFinBox, WeSave Conseil… ou Boursorama pour agréger ses comptes et faire le suivi de patrimoine (allocation, répartition géographique ou par actif…) ?

Est-ce qu’ils peuvent remplacer avantageusement certains des outils présentés ici ?

Bonjour,

Bonne question, à laquelle nous comptons répondre très prochainement dans un article en préparation !

La récupération automatique des données et la synthèse en graphiques pour bien piloter son patrimoine grâce aux agrégateurs de comptes, cela peut présenter une belle valeur ajoutée face au suivi sur notre Excel maison.

Je ne comprends pas ce calcul achat ou location.

Bien sûr que si acheter me semble primordial puisqu’au bout on a un toit sur la tête et on n’enrichit personne d’autre que soi-même, au vu de la conjoncture économique et du chômage (dans le privé) il vaut mieux être propriétaire le plus tôt possible à mon avis, car le jour où les revenus baissent (chômage, retraite) ne pas avoir de loyer/crédit à sortir chaque mois est juste énorme ! sans même parler de la transmission de patrimoine.

Bonjour Coline,

Vous avez fait les simulations avec le fichier ?

Et vous avez lu notre article ? https://avenuedesinvestisseurs.fr/acheter-ou-louer-immobilier-simulation/

Je comprends que vous soyez dubitative. L’immobilier toujours gagnant est une des grandes idées reçues Française. Bien sûr que si vous achetez pour la vie parce que vous êtes sédentaire, vous serez gagnante face à la location. Mais la réalité est toute autre : les Français vendent en moyenne après 7 ans. Et en 7 ans, l’achat est loin d’être toujours gagnant face à la location, il faut donc simuler. Car en location, les loyers sont jetés par les fenêtres. Mais à l’achat, ce sont les frais de notaire (souvent l’équivalent de 2-3 années de loyer payés d’un coup) + les intérêts d’emprunt + charges de copropriété + entretien du bien + taxe foncière qui sont jetés par les fenêtres. Et si le marché n’évolue pas dans le bon sens, vous serez perdante à la revente précoce face à la location du même bien (la location suppose que vous placez votre argent bien entendu, sinon vous ne construisez pas de patrimoine non plus). D’où le simulateur pour simuler différents scénarios de durée de détention et d’évolution des prix et voir dans quels cas de figure on gagne à l’achat.

Pour ce qui est de la transmission de patrimoine, vous raisonnez comme si le locataire n’allait avoir aucun patrimoine. C’est une autre idée reçue. Par exemple à titre personnel, sans être propriétaire de ma résidence principale j’ai bien plus de patrimoine que beaucoup de propriétaires qui m’entourent. Sans compter qu’à la succession, il est bien plus commode de transmettre à ses enfants 1 million d’euro en cash (exemple), plutôt qu’1 million d’euro d’immobilier en indivision.