Une bonne assurance-vie ou un bon plan d’épargne retraite (PER) ce n’est pas qu’un fonds euros, c’est aussi un bon choix d’unités de compte (UC). Les unités de compte regroupent tout ce qui n’est pas le fonds euro. Ainsi, on trouve des fonds actions, obligations ou immobiliers qui vous permettront de dynamiser votre épargne. Concrètement, selon les contrats d’assurance-vie et PER, on peut trouver parmi les unités de compte des fonds d’investissement actifs (OPCVM : FCP ou SICAV), des fonds indiciels dits passifs (les ETF et trackers), des actions en direct (titres vifs) et même la “pierre-papier” SCPI.

💡Si vous êtes sur cette page, c’est que vous comptez faire votre propre “tambouille” : vous ne voulez pas placer sur une assurance-vie ou PER en gestion pilotée (avec un gestionnaire qui choisira vos unités de compte selon votre profil) ni être investi 100% fonds euros. C’est à dire que vous voulez vous-même sélectionner vos unités de compte. Parce que vous souhaitez accéder à des fonds bien spécifiques, ou à des fonds patrimoniaux, à de l’immobilier SCPI, ou comme monnaie d’échange pour accéder à des fonds euros dynamiques par exemple.

➡️ Dans ce cas, en gestion libre, privilégiez une assurance-vie (ou un PER) avec bonne offre d’unités de compte de qualité avec des frais de gestion contenus et sans frais d’arbitrage (les meilleures assurances vie et les meilleurs PER). Vous pourrez arbitrer pour désinvestir un support (fonds euros ou unité de compte) au profit d’un autre. Attention à l’inertie de l’assurance-vie et du PER : un arbitrage est exécuté à J+1 voire J+2. Alors si vous souhaitez être très actif, il vaut mieux investir en PEA.

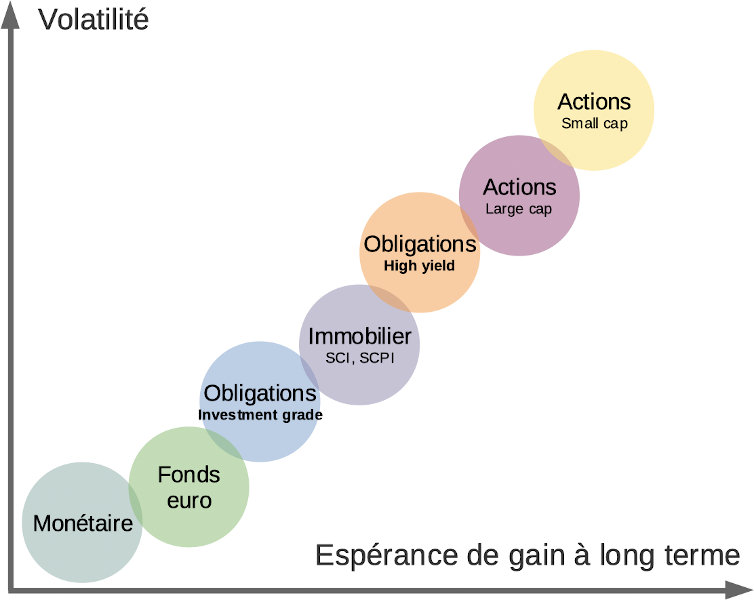

Note de Nicolas : les unités de compte présentent un risque de perte en capital car on s’expose aux marchés financiers ou immobiliers. Elles sont donc plus risquées que le fonds euros, mais offrent une meilleure espérance de gain à long terme. Notez que les fonds d’investissement sont accessibles également via compte-titres ordinaire (CTO) et plan d’épargne actions (PEA), mais qu’ils ne sont dénommés “unités de compte” que sur l’assurance-vie et le PER (jargon d’assureur).

SOMMAIRE

- Choisir la bonne assurance-vie pour investir en unités de compte.

- Choisir ses unités de compte en se posant les bonnes questions.

- Comment examiner un fonds d’investissement ? Exemple.

- Diversifier ses unités de compte.

Choisir la bonne assurance-vie pour investir en unités de compte

D’abord, avant même d’investir en unités de compte, choisissez le bon outil. Il vous faut une bonne assurance-vie avec peu de frais et un bon choix d’unités de compte. On peut diviser le marché en trois catégories : les banques traditionnelles, les banques en ligne et les courtiers en ligne spécialisés en assurance-vie :

- Moyenne des banques traditionnelles = 1 % de frais de gestion sur unités de compte par an, 15€ de frais par arbitrage et 20-30 unités de compte maison. Sans compter de 1 % à 5 % de frais sur versement sur l’assurance-vie.

- Moyenne des banques en ligne = 0,75 % de frais de gestion par an, sans frais d’arbitrage et plus de 100 unités de compte en architecture ouverte (de plusieurs maisons de gestion). Et sans frais sur versement.

- La meilleure offre : Linxea Spirit 2 (voir l’offre) = 0,50 % de frais de gestion par an, sans frais d’arbitrage et plus de 650 unités de compte (dont une vingtaine de trackers et ETF, 111 titres vifs et une trentaine de SCPI). Et sans frais sur versement. Parmi les meilleures assurances vie, on trouve aussi Lucya Cardif (voir l’offre) au top avec beau choix d’UC, 0,50 % de frais de gestion annuels et sans frais sur versement.

| Linxea Spirit 2 | Banques en ligne | Banques traditionnelles | |

|---|---|---|---|

| Frais sur versement | 0 % | 0 % | 3 % |

| Frais de gestion en UC / an | 0,50 % | 0,75 % | 1 % |

| Frais d'arbitrage | Gratuit | Gratuit | 15 € / arbitrage |

| Nombre d'unités de compte | 650 UC de différentes sociétés de gestion Dont 21 trackers, 111 titres vifs et 31 SCPI |

> 100 UC Différentes sociétés de gestion |

20-30 UC (seulement des UC maison) |

Les questions à se poser pour choisir ses unités de compte

Sur les bons contrats d’assurance-vie, vous aurez l’embarras du choix, souvent le choix entre des centaines d’unités de compte ! Alors comment choisir ses unités de compte ?

1/ J’investis sur quel actif ? Actions ? Obligations ? Immobilier ?

Au sein de votre assurance-vie, vous pouvez investir sur plusieurs actifs différents :

- Des unités de compte monétaires, avec un rendement relativement faible (autour de 2 %) mais très peu de volatilité (donc très faible risque). Notre article : investir en fonds monétaires.

- Des unités de compte obligataires, investies en dettes d’État (obligations souveraines) et/ou d’entreprises (corporates). Sachez que les obligations corporates se divisent entre celles d’entreprises jugées solides et qualifiées “investment grade” (IG) et celles d’entreprises jugées moins solvables et qualifiées d’obligations “High Yield” (haut rendement).

- Des unités de compte actions, dont les trackers et ETF pour diversifier facilement en gestion passive indicielle (répliquez la performance du CAC 40 ou du Nasdaq par exemple). Sachez que certains fonds actions visent une zone géographique en particulier (Europe, USA, émergents, etc.), ou un secteur d’activité particulier (santé, luxe, nouvelles technologies, etc.), ou encore des sociétés d’une taille particulière (“larges caps” = grandes capitalisations et “small caps” = petites capitalisations). Pour faire simple, diversifié et efficace, nous préférons l’ETF World.

- Des unités de compte diversifiées. Ce sont des fonds investis en actions et obligations dans des proportions ajustées par les gérants de ces fonds en fonction du marché.

- Des unités de compte immobilières, comme les SCPI investies en immeubles d’habitation, de bureaux ou murs de commerce. Diversifiez sur plusieurs SCPI (voir les critères de choix des SCPI).

Tous ces fonds d’investissement sont des fonds actifs, gérés activement par des gérants de fonds, avec des frais de gestion de 2 % par an en moyenne (indépendamment de l’enveloppe où ces fonds sont logés : PEA, CTO ou assurance-vie).

💡Seule exception à la règle : les trackers et ETF, qui sont des fonds dits passifs car ils ne font que répliquer le marché sans tenter de le battre. Sachez que cette passivité offre un grand avantage : les frais de gestion sont seulement de 0,25 % par an en moyenne, raison pour laquelle les trackers battent la majorité des fonds actifs à long terme.

Note de Nicolas : les trackers et les unités de compte immobilières (par exemple la “pierre-papier” SCPI) ne sont disponibles que dans les meilleures assurances-vie. Alors que les mauvaises assurances-vie proposent un maigre choix d’unités de compte et plus de frais !

2/ J’investis sur quelle région du monde ?

Certains fonds sont investis internationalement. D’autres visent en particulier une zone (Asie, Europe, émergents, etc.). D’autres encore ciblent spécifiquement un pays : France, Japon, États-Unis.

💡Pensez à bien diversifier, ne souffrez pas du biais domestique : gardez en tête que la France pèse moins de 10% du marché actions mondial. Ainsi, une allocation représentative du marché actions mondial sera plutôt 60 % États-Unis / 40% Europe. Alors vous pouvez décider de dévier de cette allocation, mais c’est un pari tactique de gestion.

3/ J’accepte quel niveau de risque ?

Obligation réglementaire : chaque unité de compte est notée sur une échelle de risque qui va de 1 (sans risque de perte en capital, comme le fonds euros) à 7 (fonds très volatil, donc risqué). Il s’agit de l’indicateur SRRI (Synthetic Risk and Reward Indicator) figurant dans le DIC (Document d’Information Clé de l’Investisseur) de chaque fonds d’investissement.

🔎 Techniquement, le SRRI mesure l’amplitude de la performance d’un investissement par rapport à la moyenne. C’est la notion de volatilité, c’est à dire écart-type autour de la moyenne :

- SRRI 1 = volatilité inférieure à 0,50 %.

- SRRI 2 = volatilité < 2 %. (Exemple pour un capital de 1 000 €, on peut s’attendre à évoluer entre 980 € et 1 020 €).

- SRRI 3 = volatilité < 5 %. (Exemple pour un capital de 1 000 €, on peut s’attendre à évoluer entre 950 € et 1 050 €).

- SRRI 4 = volatilité < 10 %. (Exemple pour un capital de 1 000 €, on peut s’attendre à évoluer entre 900 € et 1 100 €).

- SRRI 5 = volatilité < 15 %.

- SRRI 6 = volatilité < 25 %.

- SRRI 7 = volatilité > 25 %.

En principe, plus la volatilité est élevée et plus l’espérance de rendement également. Et on va lisser le risque en investissant à long terme sur les actifs plus risqués (actions et immobilier notamment).

➡️ Par définition, un fonds actions est risqué (évalué généralement SRRI 5, 6, ou 7 sur 7). Un fonds immobilier ou patrimonial avec moins de 40 % d’actions sera moins volatil donc moins risqué (généralement noté 3 ou 4 sur 7). Et un fonds monétaire encore moins risqué, généralement évalué en risque 1 sur 7 comme le fonds euro.

💡C’est une étape essentielle : vous devez avoir réfléchi à votre allocation patrimoniale et à la part de risque que vous souhaitez prendre. Nous vous invitons à lire notre guide “comment investir en bourse”, en particulier les règles à respecter. Ainsi, vous pourrez déterminer la part que vous aller investir en fonds euros à capital garanti, et la part que vous allez investir en unités de compte plus ou moins volatiles.

Note de Nicolas : de plus en plus d’assurances-vie imposent une contrainte de versement en unité de compte à chaque versement. Si vous souhaitez une assurance-vie aussi sécurisée que possible, vous pouvez verser sur fonds euro et le complément sur une unité de compte de niveau de risque 1 sur 7. En pratique, on peut filtrer les unités de compte par niveau de risque. Puis dans un second temps, il est même possible d’arbitrer l’unité de compte vers le fonds euro, pour revenir en 100 % fonds euro. Car la contrainte d’unités de compte s’applique seulement aux versements, donc après versement on est libre d’arbitrer entre fonds euro et unités de compte.

Exemple de fonds d’investissement

Avant d’investir sur une unité de compte ou fonds d’investissement, il est recommandé de lire sa “fiche technique”. En pratique, on peut l’examiner sous toutes les coutures pour voir s’il correspond à ce que l’on cherche vraiment en termes d’objectif, de frais, d’allocation, etc. Du moins en gestion libre, car en gestion pilotée c’est le gestionnaire qui fait ce travail de sélection des fonds (en général des dizaines de fonds différents dans une gestion pilotée).

🔎 Prenons l’exemple d’un fonds connu pour le “décortiquer”. Moneta Multi Caps est un fonds présent dans de nombreux contrats d’assurance-vie. Il est identifié par l’ISIN : FR0010298596. Sachez que chaque fonds d’investissement a son ISIN, c’est un peu son numéro de carte d’identité. Ce code vous permet de retrouver les fonds facilement dans les interfaces de vos assurances-vie, PEA ou CTO.

La fiche Boursorama est riche d’enseignements, en saisissant l’ISIN dans le champ de recherche, on obtient catégorie par catégorie :

- L’objectif du gérant : “L’objectif du fonds consiste à surperformer le marché des actions sur le long terme (durée de placement recommandée : 5 ans) …La performance du marché actions sera mesurée par l’indice CAC All-tradable dividendes réinvestis nets (ex-SBF 250)”. On comprend que le gérant va essayer de battre l’indice CAC40, c’est son benchmark, donc on peut comparer au tracker CAC40 pour voir si le gérant fait mieux.

- Frais de gestion = 1,80 %. Ce sont les frais propres au fonds, c’est à dire la rémunération du gérant du fonds. Transparents dans la mesure où la performance du fonds est annoncée nette de frais de gestion. Ceci dit, plus le fonds est chargé en frais, et plus on part avec un handicap que le gérant de fonds devra compenser. A comparer avec un tracker à 0,20% de frais de gestion par an.

- Caractéristiques : éligible PEA, créé en 2006, grandes capitalisations françaises. Il faut se méfier des fonds trop récents (ou nouveaux gérants) qui n’ont pas fait leurs preuves.

- SRRI : risque 5/7.

- Notation : 5 étoiles / 5 par Morningstar, mais nous n’accordons aucune valeur à leur notation.

- Performances : +3 % depuis le 1er janvier de l’année / +20 % en 1 an / + 100 % en 5 ans / +175 % en 10 ans.

- Allocation par actifs : 90 % en actions +5 % liquidités + 2 % obligations + 3 % autres.

- Onglet composition : allocation géographique précise (75 % France, 3,5 % Allemagne, 3 % Pays Bas…) et les 10 premières sociétés du fonds (on y voit notamment BNP, Total et Vivendi).

💡Cet exemple ne constitue pas une recommandation d’achat, juste un éclairage sur les informations à examiner. Avant tout investissement sur une unité de compte (et sur un fonds en général), lisez bien sa fiche DIC (document d’information clé pour l’investisseur).

Diversifiez vos unités de compte !

Si vous choisissez des unités de compte suffisamment diversifiées, une allocation avec 3-4 unités de compte peut suffire. Voire un seul tracker World, si vous voulez faire au plus simple.

💡En effet, il est recommandé de ne pas se concentrer que sur son pays (le biais domestique), ce serait trop réducteur. D’autant plus que la France représente moins de 4 % du marché mondial ! De même il faut aussi éviter de n’investir que dans un seul secteur (énergie, télécom, luxe, automobile, construction, etc.)

➡️ Pour diversifier facilement, une allocation type vous est présentée dans la page dédiée aux ETF et trackers. Vous pouvez aussi lire notre article : comment diversifier son assurance vie ?

Par ailleurs, des portefeuilles de fonds sont également partagés par des membres sur la page Outils. Le simulateur de portefeuille de fonds vous permettra également de tester et optimiser votre allocation d’unités de compte.

Finalement, vous vous rendez compte que vous ne souhaitez pas choisir vous-même vos unités de compte ? Vous préférez déléguer à un gestionnaire qui sélectionnera les fonds selon votre profil d’épargnant ? Dans ce cas, nous vous invitons à choisir une bonne gestion pilotée.

Pour terminer, un rappel de la philosophie d’Avenue des investisseurs : nous sommes partisans de l’investissement en trackers (ETF), car 90% des gérants de fonds ne battent pas leur indice de référence à long terme (les frais de gestion des fonds actifs n’aident pas). Par conséquent, privilégiez les trackers si vous êtes pragmatique. Sachez que les ETF sont généralement éligibles PEA et également disponibles sur les meilleures assurances-vie en tant qu’unités de compte.

115 commentaires sur “Choisir ses unités de compte et fonds d’investissement”

Bonjour,

Vous dîtes n’accorder aucune valeur à la notation Morningstar pour choisir ses fonds d’investissement. Faut-il vraiment ne pas tenir compte du tout des étoiles ou éliminer malgré tout les fonds 1 ou 2 étoiles ?

Accordez-vous plus de crédit à la notation Quantalys ?

Merci d’avance pour votre réponse

Mathias

Bonjour Mathias,

Aucun intérêt pour ces notations.

Si vous débutez (et même si vous êtes déjà un investisseur aguerri), le plus simple et efficace pour diversifier le patrimoine en assurance vie ou PER :

– obligations = pas de fonds obligataires, simplement les meilleurs fonds euros ;

– actions = pas de fonds actifs, les ETF performent mieux, notamment : ETF World

– immobilier = SCPI en assurance vie et PER

– or = comment investir en or en assurance vie.

=> Toutes ces UC et les meilleurs fonds euros sont disponibles au sein des meilleures assurances vie et meilleurs PER.

Je vous invite à bien lire tous les liens que je viens de citer pour comprendre, je vous ai fait une bonne synthèse.

Bonjour,

je suis novice et j’hésite entre gestion libre et piloté.

Si je debute en assurance vie, peut on par exemple prendre une gestion libre par exemple chez Linxea et une gestion piloté chez Ramify (ou les 2 chez Linxea) pour un meme profil :

_partir avec la même somme de départ

_faire le meme versement chaque mois (ou pas de versement, ex un capital 1000 euros)

et ensuite comparer les 2 au bout d’1 an

et suivant les resultats, basculer sur la piloté ou libre si on est à l’aise ou pas.

car si je pars en libre, je ferais peut-etre moins bien que la piloté mais sachant que les frais sont plus important ??

Qu’en pensez-vous ?

Bonjour,

Bonne intuition, c’est exactement ce que l’on recommande !

Ouvrir les 2 modes de gestion, pour diversifier les contrats et gestions, et puis faire un point 1 an ensuite.

Sachant que l’assurance vie en gestion libre peut être à 100 % fonds euro si vous souhaitez sécuriser.

Ou 50 % fonds euro + 50 % ETF World pour un profil équilibré.

Ou toute allocation de votre choix de type x % fonds euro + y % ETF Word pour avoir un même profil de risque que la gestion pilotée et donc pouvoir comparer ce qui est comparable.

– Linxea Spirit 2 est top en gestion libre : notre comparatif des meilleures assurances vie.

– Ramify (offre ici) est top en gestion pilotée : notre comparatif des meilleures gestions pilotées.

Bonjour

Juste une petite question, je vois que vous énumérer les FCP ainsi que les SICAV comme potentiel choix d’investissement sans pour autant détailler leur rendement, risque, horizon de placement etc. Y a-t-il un article dores et déjà consacré à ceux-ci ou est-ce une volonté propre de ne pas vous attarder sur ce type d’investissement ? Serait-il possible d’avoir un bref avis dessus pour comprendre quel pourrait être leur avantages dans notre allocation patrimoniale ? Grace à vos articles je compte souscrire à une assurance vie et je voulais savoir si il serait intéressant de rechercher ce genre de diversification au même titre qu’il est “recommandé” d’investir dans des actions, des SCPI, des ETF etc

Merci d’avance et en vous souhaitant une agréable journée

Bonjour Melisse,

FCP et SICAV ne sont que des appellations juridiques.

Ce n’est pas un sujet pour nous épargnants.

Ce qui compte c’est de bien définir son allocation patrimoniale selon ses projets de vie :

x % fonds euro

y % actions

z % immo

zz % (max 10 %) en actifs alternatifs : or, cryptos…

Sachant qu’on peut investir en actions, immo et or via les unités de compte des assurances vie et PER.

Tout est détaillé dans nos articles (rendement, risque, horizon de placement…) :

– Pour investir en actions on préfère les ETF actions, cf notre article : investir en ETF.

– Pour l’immo, les SCPI sont très pratiques : investir en SCPI.

– Pour l’or il y a des certificats Gold : comment investir en or.

– Pour les cryptos, il n’existe pas encore d’UC en assurance vie, donc il faut investir via compte-titres ordinaire : Les meilleurs ETN et ETF crypto.

Bonne lecture 🙂

Ah d’accord j’ai dû mal comprendre la définition de ces appellations. Encore merci de cet éclaircissement. Navrée d’abuser encore de votre gentillesse mais savez vous si il existe des ETF mimant le marché immobilier ou alors investir dans des SCPI est préférable ?

Les UC et fonds d’investissement en général peuvent être des OPCVM / FCP / SICAV, peu importe ce sont juste des appellations juridiques, ce n’est pas un critère pour les épargnants (c’est un truc de juriste et de théoricien).

Oui il existe des ETF immobilier, pourquoi pas en complément des SCPI.

Bonjour,

Vos conseils sont précieux et je commence à bien comprendre comment investir. Reste une question, j’ai un PEA ouvert récemment avec quasiment rien (le mini pour ouvrir) pour le moment et une assurance vie pilotée (yomoni).

Je vais cloturer un PEL rempli, et réinvestir une partie dans mon PEG (le plus rentable) et investir le reste dans PEA / Assurance vie… pour l’investissement en ETF comment me décider entre le PEA et l’assurance vie, car l’investissement est le même.

Un peu des deux, pour profiter des avantages respectifs en ouvrant une assurance vie lynxea ou privilégier l’un par rapport à l’autre (par exemple défiscalisation, horizon de temps, frais de gestion … ) ?

Bonjour Sébastien,

Selon nous, une des meilleures UC actions est l’ETF World.

Pour y accéder, on recommande les meilleures assurances vie et les meilleurs PEA.

Vous pouvez loger votre ETF World dans chacune de ces 2 enveloppes, pour profiter des avantages de chaque enveloppe.

Je vous invite aussi à lire notre article :

ETF : PEA ou assurance-vie. Quelle enveloppe privilégier ?

Bonjour

à 74 ans je n’ai jamais investi autrement que dans le foncier et l’immobilier physique. A la suite d’une vente, je dispose de sommes très importantes sur des comptes à terme. Dans un premier temps je voudrais investir 500 000 € et on me propose d’investir dans un contrat d’assurance vie luxembourgeois comprenant un fonds euro 50% avec bonus 2025, 20 % de sicav monétaires, 30% de fonds obligataires datés (Schelcher global yield 2028,Carmignac crédit 2029 ,Tikehau2029) pour un rendement possible de 4 à 5,4%.

pas de frais d’entrée, frais de gestion de 0,75% sur fonds euros, 0,70% sur UC. Comme de bien entendu , les frais de gestion sur chaque fonds proposés ne sont pas précisés. le but étant d’échapper à la loi Sapin2 et de profiter des garanties de l’assurance luxembourgeoise.

Parcourant ces derniers temps votre site, je me pose la question de savoir si je n’aurai pas plus intérêt à investir 70 000€ dans sept contrats souscrits auprès de fintechs françaises (Nalo,Yomoni, Ramify) et sur des contrats de type linxea spirit, lucya cardif,assurance vie;com, etc. en gestion pilotée.

l’objectif est de transmettre aux enfants tout en bénéficiant de la garantie des 70 000 € par compagnie d’assurance mais avec un bon rendement . je précise que je n’ai pas besoin que cet investissement soit liquide rapidement.

Merci de me donner votre avis

Jean-luc

Bonjour Jean-Luc,

Le compte à terme (CAT) est peu intéressant au niveau du rendement et de la transmission.

Vous faites mieux d’investir cette somme, en effet, plutôt que de la laisser végéter sur le CAT.

Je vous invite à lire notre article : Assurance-vie Luxembourgeoise ou française.

L’assurance vie luxembourgeoise présente des avantages (éviter Sapin 2, univers d’investissement plus vaste, triangle de sécurité, crédit Lombard, etc.).

Mais l’allocation que votre conseiller vous a proposé est étonnante.

Je vous invite à contacter notre cabinet en gestion de patrimoine : Prosper Conseil.

Nous pourrons vous conseiller sur les différents investissements pour faire le meilleur choix dans votre situation et selon vos projets.

Bonjour,

j’ai 56 ans et je voudrais investir régulièrement (tous les mois de l’ordre de 500 euros) sur mon assurance vie pour faire fructifier mon capital d’ici à 70 ans. J’ai actuellement 3 assurance vie de plus de 8 ans : AFER, FORTUNEO et BNP.

1) J’ai tendance à privilégier une de ces 3 assurances vies et de ne pas en ouvrir une autre. Et donc de choisir parmi ces 3, plutôt Fortuneo

2) Est le moment à votre avis de verser vu la hauteur des marchés ?

3) j’ai pré sélectionné les 9 fonds suivants : zone euro (Federal Optimal Plus ESG P), actions internationales (Carmignac Portfolio Grandchildren A EUR Acc, G Fund – Global Disruption N, Amundi MSCI World II UCITS ETF Dist, Lyxor ETF DJ Global Titans 50), actions américaines ( Federal Indiciel Us P A/i, Lyxor Nasdaq -100 UCITS ETF – ACC, (Lux) I – Loomis Sayles U.S. Growth Equity Fund R/A (eur), Allocation euro flexible (Carmignac Investissement Latitude A EUR Acc). Que pensez-vous de cette sélection ?

Bonjour Robert,

1/ Vos contrats d’assurance vie sont médiocres.

Celui de Fortuneo est “moins mauvais” que les autres.

Mais idéalement, les contrats Lucya Cardif (voir l’offre) et Linxea Spirit 2 (voir l’offre) sont largement meilleurs : 0,50 % de frais de gestion annuels versus 0,75 %, et meilleur choix d’UC, donc une bien meilleure performance sur le long terme.

2/ Cela dépend : on peut verser tout d’un coup quand on place en fonds euro ou sur une UC sécurisée (1 ou 2/7).

Et pour les autres UC, c’est le moment quand vous pouvez investir à long terme (au moins 8 ans).

On recommande de placer progressivement surtout sur les UC actions, chaque mois, pour lisser le risque et mieux vivre la volatilité.

3/ Comme nous l’écrivons dans l’article, il faut privilégier les ETF car ils battent 95 % des fonds actifs sur le long terme.

Notamment l’ETF World pour faire simple et très diversifié.

Donc une allocation simple : x % fonds euro pour la partie que l’on souhaite sécuriser + y % ETF World pour la partie que l’on souhaite investir à long terme.

Je vous invite vivement à parcourir les liens pour mieux comprendre. Bonne lecture 🙂

Bonjour,

Vous pensez quoi de ces ETF obligataires disponibles en assurance vie en alternative aux fonds euros ?

Lyxor ESG Euro Corporate Bond (entreprises européennes) – Frais de gestion 0,17% – LU1650487413

Lyxor Euro Government Bond 1-3Y (Etats européens) – Frais de gestion 0,17% – LU1829219127

iShares $ Treasury Bond 7-10yr UCITS ETF (Bons du Trésor américain) – Frais de gestion 0,07% – IE00B1FZS798

Cordialement

Bonjour Fabien,

Au niveau du couple rendement / risque, je préfère un simple fonds euro. (Parmi les meilleurs fonds euros).

En effet, les ETF obligataires sont des UC donc risque de perte de capital (alors que le fonds euro est sans risque), alors que le rendement ne sera sans doute pas meilleur.

Notre article sur le marché obligataire.

Bonjour,

Je suis encore novice mais en suivant votre recommandation, je suis allé sur le site assurancevie.com pour me renseigner au sujet de l’assurance vie LUCYA CARDIF et notamment sur la partie OPCVM (qui correspond aux UC si j’ai bien compris).

Lorsque j’en choisis une, par exemple, BNP PARIBAS Aqua Classic, il est indiqué frais de souscription 2,40% ainsi que frais de gestion annuels (max) pour 2%.

Je ne saisis pas la nuance entre ces frais et ceux annoncés par le contrat d’assurance vie.

De plus, la brochure générale sur les frais du contrat indique 1.95% de frais de gestion des UC auxquels il faut ajouter les frais de gestion du contrat en UC pour 0.50%. On semble loin des frais de gestion annoncés de seulement 0.50%.

Quel est la différence entre frais de gestion des UC et frais de gestion du contrat en UC ?

Merci pour votre aide,

Moise

Bonjour Moise,

Il faut distinguer 2 couches de frais de gestion annuels :

1/ Frais du contenant : frais de gestion sur UC du contrat assurance vie.

Frais qui vont à l’assureur, spécifiques à l’assurance vie et au PER.

=> C’est entre 0,50 % et 1,20 % par an de frais de gestion sur unités de compte.

2/ Frais du contenu : frais de gestion des UC pour les gérants de fonds.

Il y a des 100aines de sociétés de gérants de fonds.

Que vous investissiez via assurance vie, PER, CTO, PEA, PEE… il faut rémunérer les fonds que vous choisissez.

=> Selon les fonds, entre 0,12 % (ETF) et 2,50 % (fonds classiques) par an.

=> Voilà notamment pourquoi on préfère les ETF.

Ainsi, sur une bonne assurance vie (Linxea Spirit 2 ou Lucya Cardif), en tout on a autour de 0,62 % de frais de gestion annuels (0,50 % + 0,12 %), plutôt que 3 % de frais annuels sur une assurance vie traditionnelle (1 % + 2 %). Ce qui explique pourquoi votre épargne travaille bien mieux (moins rentable pour votre banquier/assureur/courtier, mais plus rentable pour vous épargnant !).

Je vous invite à relire notre article avec ces éléments en tête.

Merci Nicolas pour ces explications très claires et j’en profite pour vous dire qu’ayant acheté votre livre sur Amazon, c’est un réel plaisir de le lire (j’en suis au début).

J’en profite pour vous demander ce que vous en pensez de l’assurance vie de BoursoBank (anciennement Boursorama) en gestion libre ou profilée ?

Merci encore de votre éclairage,

Merci pour notre livre 🙂

Notre avis Bourso Vie.

Je vous invite à lire nos comparatifs :

Meilleures assurances vie en gestion libre

Meilleures assurances vie en gestion pilotée

Bonjour,

mon conseiller me propose l’AV Neuflize avec 0% frais d’entree, 0% frais d’arbitrage, 0.7% frais de gestion administrative sur les unites de comptes. Et aussi une performance de 2% (avec bonus +2.5% en 2024 et 2025) sur les fonds en euro. Est-ce une bonne offre selon vous?

Merci d’avance

Bonjour Pista,

1er indice : si c’était une bonne assurance vie, elle serait sur notre podium des meilleures assurances vie.

Voici pourquoi ce contrat n’est pas intéressant :

– pas d’ETF parmi les UC.

– frais de gestion annuels élevés : 0,70 % par an versus 0,50 % pour les meilleures assurances vie.

– le fonds euro ne compense pas les 2 points précédents et les meilleures assurances vie ont de bons fonds euros.

=> L’épargne travaille mal.

Bonsoir,

Petite question toute bête mais je viens de souscrire à une AV pour prendre date chez Lucya Cardif et pour pas laisser l’argent dormir je voulais l’investir, mais étant un habituer du PEA y’a t’il des frais d’ordre (d’achats et de ventes) sur AV ? Car j’ai entendu seulement parler des frais de gestion du coup.

Merci de ta réponse 😉

Bonjour,

Non il n’y a pas de frais de transaction en assurance vie (sauf exception type les SCPI avec frais d’achat).

Et pas de frais d’arbitrage non plus sur les meilleures assurances vie dont Lucya Cardif fait partie. (Arbitrage = désinvestir une position pour investir sur une autre position).

Bonjour,

Pourtant, je note dans les termes du contrat Lucya, parmi les frais dûs : “0.10% max des montants désinvestis, versés ou arbitrés depuis ou vers des supports en UC adossés à des actifs comportant des frais de transaction”. S’agirait-il là d’actifs particuliers, en l’occurrence les SCPI?

Et dans le récapitulatif des frais on trouve également ces infos :

” Frais d’arbitrage et sur versement = 0%” certes,

mais avec le nota complémentaire : ” Pour les supports de type ETF et titre vif action, à ces frais s’ajoutent des frais de transaction de 0,10 % maximum en cas de versement, d’arbitrage (entrant ou sortant) ou de rachat”.

1 – Faut- il comprendre que tout mouvement de ces UC impose 0.10% de frais donc à minima 0.20% de la somme investie en comprenant l’entrée et la sortie, voire davantage si multiples arbitrages?

(Il me semble vous mentionniez qquepart ces 0.10% sur un etf en “one shot” à l’entrée, mais rien sur les mouvements ultérieurs.)

2 – Serait-ce le bémol “frais” lucya cardiff par rapport à spirit 2?

Vous avez réussi la prouesse de m’intéresser aux placements financiers. (et donc de lire les petites lignes des contrats avant d’y souscrire!) Totalement improbable il y a encore 10 jours !! Merci.

Bonjour Helène,

Bien vu, cela fait partie des exceptions 🙂

1/ Oui. 0,10 % à l’achat d’ETF et 0,10 % à la vente.

One shot.

Mais on investit en ETF à long terme, au moins 10 ans.

Donc sur 10 ans, cela revient à 0,02 % par an si on vend après 10 ans, donc c’est vraiment anecdotique.

A comparer aux 0,50 % de frais de gestion annuels sur UC (et plus de 1 % sur les contrats traditionnels…).

2/ Mêmes frais de transaction sur ETF sur Linxea Spirit 2 (le meilleur contrat d’assurance vie selon nous avec Lucya Cardif).

Cf notre article : Lucya Cardif ou Linxea Spirit 2 : quelle assurance vie choisir ?

Bonjour et chapeau bas pour votre travail inouï de vulgarisation financière.

À la lecture de toutes ces informations sur le choix des unités de compte, ne peut-on pas imaginer finalement de créer son propre fonds € avec tous les avantages que cela entraînerait ? Pardonnez moi si cette question trahit mon incompréhension du fonds € .

Bien à vous.

Gérard

Bonjour Gérard,

Bon courage pour créer votre propre fonds euro 😀

Même moi j’aurais bien du mal. D’une part parce que cela nécessite de grandes compétences sur le marché obligataire (investir en direct sur des obligations d’Etat et d’entreprises) et d’autre part car il faut être riche (il y a des lignes accessibles à partir de 100 k€ voire plus, donc imaginez un panier diversifié, il faudrait au moins 10 M€…). C’est le métier de l’assureur, qui collecte et investit pour construire et gérer le fonds euro.

Pour les unités de compte, on peut faire simple et efficace :

– ETF World si on veut investir en actions.

– Panier de minimum 3 SCPI si on veut investir en immobilier.

– Fonds or si on veut investir en or.

Bref, généralement, pour faire simple, on construit une allocation x % fonds euro (sécurité) + y % ETF World (investissement long terme).

A moduler selon notre profil (défensif 80/20, équilibré 50/50, dynamique 20/80).

Bonjour Nicolas,

Après une très mauvaise expérience en gestion pilotée par un courtier qui m’a fait perdre 4000 euros sur une AV Swissife, j’ai vais prendre une AV Avenir 2 chez Linxea en gestion libre. Je me suis un peu “autoformé” et, en profil défensif, pour commencer, je prévois de verser 50 euros par mois sur des UC (30% UC et 70% fonds euros). Voici celles que j’ai choisies, le choix vous paraît-il pertinent ? (Pourcentage égal de répartitition de la somme) :

LU0114722902 Fidelity Global Industrials A-Dis-EUR

LU1650492173 Amundi FTSE 100 UCITS ETF Acc

LU0104884860 Pictet-Walter P EUR

LU1694789535 DNCA Invest Alpha Bonds B

FR0011034818 Schelcher Optimal Income ESG

FR0011445436 Candriam Patrimoine Obli-Inter C

Grand merci d’avance si vous avez le temps de me faire une réponse.

Cordialement,

Marcus

Bonjour Marcus,

Je ne sais pas où vous vous êtes autoformé mais ça ne semble pas être sur ADI ni avec notre livre 😀

D’une part, si vous versez 50 € par mois donc 15 € par mois en UC, vous ne pourrez pas éclater 15 € sur 6 UC différentes. Il y a un minimum de versement sur UC autour de 50 € généralement.

D’autre part, pour une allocation défensive, on préfère simple et efficace plutôt que de choisr des fonds actifs sous-performants : 70 % fonds euro + 30 % ETF World (un fonds actions passif, qui surperforme 98 % des fonds actifs à long terme).

En tout cas Linxea Avenir 2 est une excellente assurance vie (faibles frais, et beau choix de fonds).

Merci beaucoup pour votre retour, c’est très gentil ! Je début vraiment, j’essaie de faire au mieux 😁 Je voulais dire 50 euros de versement uniquement sur les UC, pas sur le fonds euros. Je n’avais pas pensé aux ETF, pensant que c’est plutôt pour un public averti. D’autre part, comment réagir face à une volatilité importante d’un ETF ? Est-ce possible de mettre en place un stop loss à 10% et une sécurisation des plus-values à 10 %. Comment savoir quand il faut changer d’ETF ? Les performances par rapport aux résultats mensuels, hebdomadaires ?

Je vous invite à lire notre guide sur les ETF.

Vous verrez que c’est au contraire pour les débutants (mais les investisseurs expérimentés et aguerris préfèrent aussi les ETF pour performer).

Et la volatilité n’est pas supérieure aux fonds actifs. Le couple rendement / risque est meilleur.

Et aucun intérêt aux stop loss et sécurisations des plus-values quand on investit à long terme sur un ETF large comme l’ETF World (on ne fait pas du trading, on investit en actions à long terme !).

Etonnant que vous vous posiez toutes ces questions pour un simple ETF World, alors que vous alliez foncer tête baissée dans des fonds actifs bien plus risqués…

Je vous invite à lire nos articles ou notre livre investissez votre épargne !

Bonne continuation 🙂

Bonjour Nicolas,

J’aimerais connaître les règles de bonnes gestion selon vous sur AV pour les unités de compte.

Comment gérer une plus value latente ? Certes on peut sécurisé une partie sur fonds euros afin de maintenir son allocation de base (par exemple 70%/30%) mais on amoindri sa performance en agissant de la sorte. Et si on attend on prend le risque de perdre sa plus value latente.

Les options que propose certaines AV permettent peut-être de gérer finement. (est ce que ces options ont un coût et comment les choisir ?)

.

Comme beaucoup d’investisseur sans doute, je suis actuellement en plus value latente et compte tenue des records boursier qui s’enchainent, il me semble crédule de penser que cela va continuer inexorablement, le marché corrigera à un moment donné mais quand….?

Merci pour voe réponses et pour le travail que vous fournissez, c’est passionnant de vous lire et fort instructif !

Je suis peut-être passé à côté, mais je trouve qu’un chapitre sur comment gérer son AV au long cous en gestion libre serait fort utile.

Yann.

Bonjour Yann,

Ce sont des questions pertinentes 🙂

Vous trouverez les réponses ici : allocation, gestion du risque et arbitrage

On recommande de ne pas laisser trop dériver son allocation. Par exemple on va rééquilibrer le portefeuille tous les 6 mois pour revenir à nos x % d’actions (sinon en marché haussier comme actuellement ça s’envole haut et on risque de mal vivre la volatilité sur une telle part de notre patrimoine, ou au contraire en cas de krach on se retrouve sous-investi et il est bon d’investir pour recompléter son allocation actions et profiter des soldes).

Il y a notamment Lucya Cardif qui propose le rééquilibrage automatique, option gratuite. Un excellent contrat : notre avis Lucya Cardif.

Bonjour Nicolas. Je souhaite investir en assurance vie sur l’ETF Amundi MSCI World (CW8) LU1681043599 comme vous le proposez. Les contrats LINXEA ne proposent que l’ETF Amundi MSCI World ETF Dist FR0010315770 qui semble se rapprocher le mieux. Quelle est la différence entre ces deux ETF? Merci

Bonjour Julien,

Le CW8 n’est disponible que sur PEA.

Sur assurance vie on a d’autres ETF World (qui répliquent aussi parfaitement l’indice MSCI World).

Cf le tableau à la fin de l’article : investir sur ETF World.

Bonjour Nicolas.

Mon fils envisage d’ouvrir un contrat Spirit 2 pour dénouement a échéance de sa retraite dans une … bonne vingtaine d’années. Dans le cadre d’un investissement progressif de sa mise initiale en MSCI World, peut il s’abstenir de faire des arbitrages sur un si longue durée. D’autre part, vers quels supports immobiliers peut il aussi s’orienter dans le contexte actuel.

Merci pour votre avis toujours très éclairé et bien cordialement.

Bonjour Christian,

Dans le cadre de l’investissement passif à long terme, on investit régulièrement sans besoin d’arbitrer, explications ici.

Et pour les supports immobiliers, on explique ici : comment choisir ses SCPI.

Bonjour Nicolas,

J’ai ouvert un Linxea Spirit 2 en mars dernier et je recois régulièremert des mails de Linxea faisant de la publicité pour les produits structurés. Dernier en date : Exigence 20. Que pensez-vous des produits structurés ? Est-ce une bonne idée ?

Merci d’avance pour votre avis (et bravo encore pour ce super site)

Bonjour cher skieur 🙂

J’aime bien Linxea.

Mais on a un avis très réservé sur les produits structurés en général.

Bonjour

Merci pour ce bel article

Les ETF sont notés par Morningstar et les notes vont de une étoile à 5. Les trackers ne se valent-ils pas tous ? Comment les choisir ?

Bonjour,

La notation Morningstar n’a aucun intérêt, ce n’est pas un critère.

Notre article : Comment Choisir ses Trackers (ETF)

Et dans cet article on suggère une allocation simple après le tableau à la fin : investir sur des trackers.

Bonjour,

Pour un futur projet d’achat (dans 2 ans environ) je cherche un placement à court terme avec très peu de risque pour compléter Livret A et LDDS déjà pleins. Je pensais donc épargner sur une assurance vie en très grande majorité en fond Euro (70%).

Mais au vu de la conjoncture, je ne comprends pas quel impact peut avoir l’inflation et des annonces sur des augmentations de taux de la BCE ? Est-ce que ces augmentations peuvent avoir un impact sur les taux de rendement que l’on peut attendre des fonds Euro ? Bref, est-ce que les fonds Euro servent encore à quelque chose de nos jours.

Je n’en attend pas un rendement élevé, et encore moins atteindre les 3% d’un livret A, mais si c’est pour être sûr que cela rapporte 0%, ce n’est peut-être pas utile de mettre de l’argent sur ce genre de placement ?

Merci encore pour vos articles de vulgarisation.

Bonjour,

Investir en fonds euro en assurance vie est une bonne solution pour placer de l’argent à court terme avant de concrétiser un achat immobilier (c’est d’ailleurs ce que je fais à titre personnel).

Avec les fonds euro, on bénéficie d’une garantie sur le capital placé, donc l’épargne est sécurisée.

Par ailleurs, avec la hausse des taux amorcée par les politiques des banques centrales, nous allons bénéficier d’une augmentation de la rémunération des fonds euros. C’est d’ores et déjà le cas pour 2022 (1,60 % en moyenne alors que le livret A a rapporté 1,38 % en moyenne annuelle lissée !) et cela devrait se poursuivre en 2023.

Voici cet article : https://avenuedesinvestisseurs.fr/performance-2022-des-placements-actions-immo-fonds-euro-etc/#fonds-euro

Les fonds euros ont beaucoup d’inertie, la hausse des performances va être progressive (contrairement au livret A où les changements de taux sont rapides dans les 2 sens…).

Merci pour votre avis. Je vais lire votre article.

Bonjour,

Tout d’abord votre site internet est top ! Un grand bravo pour votre travail !

J’ai quelques petites questions :

– Sur un contrat Linxea Avenir vous partirez sur quels UC ?

– Et sur une contrat Spirit ? ETF World qui fait bien le job (sachant que nous en avons dans les PEA) et SCPI nous préférons en direct et à crédit.

Quelle est votre répartition ?

Merci 🙂

Compliqué de choisir une répartition d’UC sur les assurances vies 😉

Bonjour Tommy,

Merci 🙂

Moi je fais simple sur mes assurances vie :

– x % en fonds euro ;

– y % en actions sur UC tracker World ;

– z % en immobilier sur 4-5 UC SCPI. (En assurance vie, mais j’en ai aussi en direct à crédit).

x % y % et z % à définir selon votre allocation patrimoniale qui dépend de vos objectifs et votre horizon de placement. Personnellement, hors résidence principale (800 k€) et épargne sécurisée en livrets et fonds euros (50 k€), je tends vers 60 % actions (ETF World surtout) et 40 % immobilier (5-6 SCPI).

Dans le tableau à la fin de l’article sur le tracker World on cite les ETF World disponibles sur les meilleures assurances vie. Tableau ici.

Bonjour Nicolas,

Tout d’abord merci beaucoup pour votre réponse !

Sur Linxea Spirit 2 je pense m’orienter sur le World : LU1437016972

Sur Avenir, je suis moins fan de la version hedgée donc va falloir que je refléchisse sur quoi d’autres.

Vous arrivez à un rendement moyen de combien sur chacune des assurances vie avec votre répartition ?

Merci

Bon dimanche 🙂

Il y a aussi un ETF non hedgé sur Linxea Avenir.

J’ai mis les 2 dans le tableau.

Avec une allocation 50 % SCPI / 50 % ETF World je vise une performance moyenne de 5 % par an.

Bonsoir,

Je m’y perds un peu malgré toutes ces explications très intéressantes.

Dans mon cas, n’étant pas expert et un peu perdu, pas forcément le temps, etc…

Je pense partir sur une gestion pilotée, dois je malgré tout me diversifier en prenant une seconde assurance vie ?

Celle ci étant pilotée je n aurais pas le choix des actifs autrement que par mon profil d’investisseur ?

Qu’en pensez vous ?

Bonjour Seb,

Si vous ne voulez pas choisir vous-même vos unités de compte (et la répartition entre fonds euro et unités de compte), alors vous pouvez ouvrir en gestion pilotée oui.

Et dans ce cas vous n’avez pas le choix des actifs, c’est le gestionnaire qui “prépare votre plat” selon votre profil investisseur.

Les meilleures gestions pilotées sont dans le tableau.

Il vaut mieux diversifier sur au moins 2 assurances vie, même 2 gestions pilotées avec 2 gestionnaires différents.

Les 4 raisons de diversifier ses assurances vie.

Bonjour Nicolas

quel est le rendement plus intéressant scpi ou Linxea Spirit 2, mis à part que spirit 2 ne fait pas démembrement mais par contre pas délai de jouissances merci pour vos informations au quotidien

jean frederic

Bonjour Jean-Frédéric,

Une SCPI donnée a le même rendement, qu’elle soit logée en assurance vie ou en PER ou achetée en direct.

Dans ce dossier, on explique la différence entre investir en SCPI via assurance vie ou hors assurance vie, cf le tableau : https://avenuedesinvestisseurs.fr/investissement-immobilier/scpi-societes-civiles-de-placement-immobilier/

En tout cas, si on souhaite investir en SCPI en assurance vie, selon nous Linxea Spirit 2 est le meilleur contrat d’assurance vie : https://avenuedesinvestisseurs.fr/meilleure-assurance-vie-scpi-comparatif/

Bonjour,

Je parcours le site depuis et vous remercie pour vos articles tous plus intéressant les uns que les autres.

J’ai récemment ouvert une AV Linxea Spirit 2 en gestion libre.

25% des versements doivent être orientés vers les UC.

Convaincu par votre raisonnement sur les ETF world généralistes je cherche le plus judicieux parmi les 57 fonds indiciels proposés dans le cadre de mon contrat.

Idéalement, 1 seul serait le plus simple mais est-ce vraiment possible et judicieux.

Les ETF World sont bien rares.

Que pensez vous de :

Amundi Index MSCI World UCITS ETF DR (frais réduit 0,08% mais DR = distribuant, génant ?)

qui sauf erreur semble être le seul accessible en gestion libre.

Merci pour votre aide et bonne année

Emmanuel

Bonjour Emmanuel,

Merci pour votre agréable retour.

Meilleurs voeux, la santé et les plus-values !

Linxea Spirit 2 propose une bonne palette de trackers (ETF).

Il faut faire le tri car il y a beaucoup d’ETF sectoriels (luxe, finance, tech…)

De notre côté, on préfère un ETF World généraliste (le World “pur”) pour bien diversifier géographiquement et être exposé à tous les secteurs.

A vous de voir !

Je viens de regarder mon contrat, effectivement j’investis sur un ETF World généraliste “pur” : Amundi Index MSCI World UCITS ETF DR (code ISIN : LU1437016972).

ETF distribuant, mais peu importe, la distribution se fait en fait sur ma ligne ETF (et non sur fonds euro), donc ETF qui se comporte comme un ETF capitalisant.

Encore une excellente performance en 2021 : +32 % (il bat encore tous les fonds actifs ou presque). Cf notre article bilan 2021 : https://avenuedesinvestisseurs.fr/performance-2021-des-investissements-actions-immo-fonds-euro-etc/

Merci Nicolas

C’est bien le même ETF que j’avais repéré, unique ETF World généraliste non sectoriel.

Je n’arrive pas à modifier mon opération programmée 🙁

Il semble que je n’ai accès à aucun ETF sur opération programmée. Étonnant

En rééquilibrage cela semble possible.

Quelque chose m’échappe

Emmanuel,

C’est normal : les ETF ne sont pas accessibles en versement programmé.

Seulement en versements libres ou arbitrages.

Bonjour Nicolas,

Il me semble que « DR » est plutôt l’acronyme de « Direct Replication », ce qui signifie en français que cet ETF est à replication physique.

Le LU1437016972 est capitalisant d’après les détails présentés sur le site d’Amundi, ce qui pourrait expliquer que les dividendes ne sont pas versés sur le fonds euros de l’assurance vie.

Merci pour la richesse des informations présentées sur votre site !

Bonne journée

Pierre

Bonjour Pierre,

Bien vu, c’est tout à fait ça !

Merci 🙂

Bonjour Nicolas !

Quid des OPCVM comme Comgest Monde C face à un ETF World ?

En quelques mots :

– moins exposé aux US (avec une part plus importante donnée à la Chine).

– frais compris dans la performance (sur assurance-vie).

– performance pas franchement affectée par ces frais car il lui est arrivé sur ces dix dernières années de surperformer l’ETF World.

– moins volatile qu’un ETF World et résiste mieux aux baisses (cf 2020), mais est moins performant dans les bonnes années.

Je ne prêche pas particulièrement pour cette OPCM car j’ai moi-même investi dans un ETF World + un Emergents mais je me questionne sur leur éventuelle complémentarité (le Comgest Monde étant dipo sur mon AV)

Qu’en pensez-vous ?

Bonjour Nucky,

Les performances des fonds sont toujours annoncées nettes de frais de gestion. Mais qui dit frais importants (autour de 2 % par an sur les fonds actifs), dit vent de face important pour essayer de battre les fonds passifs (ETF chargés en moyenne à seulement 0,25 % de frais de gestion).

Comgest Monde fait parti des rares fonds actifs à avoir battu l’ETF World ces 10 dernières années.

Ce qui en soit est remarquable. Mais les performances passées ne préjugent pas des performances à venir.

Fonds disponible sur nos assurances vie préférées : https://avenuedesinvestisseurs.fr/av-assurance-vie/les-meilleures-assurances-vie/

Ceci dit, j’en pense qu’il s’agit d’un pari sur le gérant du fonds, sur le fait qu’il continue à avoir de la chance / de l’intuition. Et si on investit sur un fonds actif, il faut surveiller tout changement de politique de gestion du fonds et tout changement dans l’équipe. Mais c’est complémentaire à l’ETF World dans le sens où c’est plus ou moins le même univers d’investissement (monde, avec de la Chine contrairement à l’ETF World qui ne vise que 23 pays développés).

D’accord, dès lors qu’on opte pour un OPCVM classique, la gestion devient alors bien moins passive qu’avec un ETF : c’est bon à savoir !

De même, si je comprends bien, si on détient un ETF pays émergents en plus d’un ETF World, avoir un Comgest Monde C en AV reviendrait moins à diversifier réellement qu’à ajouter un coup de boost (non sans risque car on parie davantage sur l’avenir des gérants qu’en suivant un indice) au rendement de l’AV.

Merci (à nouveau) pour ces pistes de réflexion : )

Bonjour Nicolas,

J’ai découvert ton blog et j’adore. J’adhère totalement à ta vision !

En dehors des fonds euros, j’ai du mal à choisir mes unités de compte en assurance vie pour les raisons suivantes :

– la part de mon patrimoine alloué en bourse est investie au travers de trackers sur un PEA qui me paraît être une meilleur enveloppe pour cela (moins de frais)

– la partie allouée en immobilier dans des SCPI je préfère la faire à crédit pour profiter de l’effet de levier. Donc e’ direct.

Et finalement dans une stratégie d’allocation patrimoniale globale je n’utilise l’assurance vie que comme epargne sécurisée au travers des fonds euros.

Je rate peut être quelque chose ? Un intérêt de l’AV que je n’aurais pas vu ?

Merci pour ton avis !

Bastien

Bonjour Bastien,

Je vois bien ce que tu veux dire, j’ai eu le même “problème” 🙂

Les unités de compte en assurance vie montrent particulièrement leur intérêt quand :

– on a déjà atteint son plafond de versement en PEA (150 000 € max). Certains voient le PEA comme le “livret A des riches”, vite plafonné.

– on veut investir en immobilier (SCPI, SCI, OPCI) sans emprunt (si capacité d’endettement saturée par exemple).

– on veut investir en fonds obligataires High Yield : https://avenuedesinvestisseurs.fr/obligations-high-yield-comment-investir/

– on veut investir en SIIC car elles ont perdu leur égibilité au PEA et certaines bonnes AV ont référencé des SIIC : https://avenuedesinvestisseurs.fr/investissement-immobilier/societe-dinvestissement-immobilier-cotee-siic/

– on veut investir sur des fonds non éligibles au PEA

– on veut optimiser sa transmission avec la fiscalité de l’assurance vie

…

Ces 2 articles pourront t’éclairer aussi :

Assurance vie ou PEA : https://avenuedesinvestisseurs.fr/assurance-vie-ou-pea-que-choisir/

Trackers en PEA ou en assurance vie : https://avenuedesinvestisseurs.fr/trackers-pea-assurance-vie-quelle-enveloppe-privilegier/

Bonjour,

les taux de rendement des fonds euros baissent d’année en année. Est ce toujours pertinent d’investir dessus ?

Sur linxea Avenir par exemple: ALT2 = 2%, et Suravenir Rendement = 1,3%, et le fond euro nouvelle génération sur spirit est à 1,65% il me semble..

A ce rythme là on sera bientôt au niveau de livret A. Je me pose la question sur ce placement, car ca ne devient plus si rentable que ça… mais bon en terme de placements sans risques, avons nous d’autres choix ?

Bonjour Luc,

On répond à cette question ici : https://avenuedesinvestisseurs.fr/questions-reponses-assurance-vie/#taux-bas-assurance-vie

Les bons fonds euros continuent de rapporter 3 voire 4 fois plus que le livret A : https://avenuedesinvestisseurs.fr/meilleurs-fonds-euros-rendement-composition/

Et même si on atteint dans quelques années le livret A, l’assurance vie n’a pas de plafond et offre des avantages fiscaux. Comme vous dites, il n’y a pas mieux en France pour l’épargne sécurisée.

Et surtout, quand on investit à moyen ou long terme, on va ajouter des unités de compte pour dynamiser la performance de l’assurance vie. Le fonds euro n’a pas vocation à enrichir, juste à maintenir le pouvoir d’achat et à servir d’amortisseur face aux autres actifs volatils de son patrimoine (actions, immobilier…)

Merci pour l’éclaircissement

Bonjour, j’ai entendu parler du portfolio “All Weather” de Ray Dalio. Est-il possible de le constituer dans une assurance vie type Linxea avenir ? Et ensuite est-il pertinent de le faire dans la mesure où on a accès au fonds euro ?

Bonjour Antoine,

On en parle ici : https://avenuedesinvestisseurs.fr/investir-or-achat-pieces-lingots/#comment-investir-or

Le portefeuille « all weather » de Ray Dalio :

55 % obligations (nos fonds euros peuvent faire l’affaire)

+ 30 % actions (trackers)

+ 15 % or.

Donc si vous voulez reproduire ce portefeuille, c’est possible via Linxea Avenir avec une allocation fonds euro + trackers + fonds or. Pour l’or, on explique ici les possibilités en “or papier” : https://avenuedesinvestisseurs.fr/investir-or-achat-pieces-lingots/#or-papier-tracker

Sinon, il y a l’or physique (pièces, lingots…) : https://avenuedesinvestisseurs.fr/investir-or-achat-pieces-lingots/#investir-or-physique-pieces-lingots

Notre dossier complet sur l’investissement en or : https://avenuedesinvestisseurs.fr/investir-or-achat-pieces-lingots/

Merci de votre réponse, que pensez vous de l’allocation suivante chez Linxea Avenir, est-elle cohérente ?

– Fond euro opportunité 50%

– Amundi MSCI World ETF 30%

– Lyxor MSCI Emerging Market ETF 5%

– Certificat OR 15%

Mon objectif étant un rendement de 4/5% à moyen terme avec un minimum de volatilité.

Disons que c’est cohérent par rapport au portefeuille « All Weather ». Avec environ 4 % d’espérance de rendement.

Mais je ne sais pas si c’est cohérent par rapport à votre profil épargnant, ça c’est au courtier de vous le dire après le questionnaire d’ouverture en ligne…

Bonjour;

Plus que profane, je voudrais bien comprendre:

Dans mon assurance vie j’ai placé 20% du capital global en unités de compte.

Comment le nombre des unités de compte est il calculé donnant ainsi la valeur unitaire?

Ou alors l’unité de compte a t elle une valeur en elle même ?

Merci d’éclairer ma lanterne.

Marius

Bonjour Marius,

Chaque unité de compte (UC) a son propre cours, qui évolue tous les jours.

On donne un exemple ici avec un fonds : https://avenuedesinvestisseurs.fr/av-assurance-vie/choisir-ses-unites-de-compte/#exemple-fonds-investissement

Une UC1 sera à 100 €, une UC2 à 250 €, une UC3 à 28 €…il y a des centaines d’UC

Comme au marché, les pommes, poires, bananes…ne sont pas au même prix.

Donc si vous investissez 1000 € sur UC1 et 1000 € sur UC2, alors vous aurez 10 UC 1 et 4 UC2.

Ensuite, chaque UC vit sa vie et aura sa propre performance.

Sur une assurance vie en gestion pilotée, c’est le gestionnaire qui choisit l’allocation (la répartition) selon votre profil épargnant entre fonds euro et les UC : https://avenuedesinvestisseurs.fr/av-assurance-vie/gestion-pilotee/

Sur une gestion libre, c’est à vous de faire votre marché. Entre les UC monétaires, obligataires, actions, immo, diversifiées…

Donc la performance de votre assurance vie sera l’addition des performances de toutes les UC et fonds euro choisis.

Et à la base de tout, il faut choisir une bonne assurance vie, pour ne pas subir des frais sur versement ; et pour ne pas subir des frais de gestion trop élevés ; et pour avoir un bon choix de fonds euro et UC pour bien performer : https://avenuedesinvestisseurs.fr/av-assurance-vie/choisir-ses-unites-de-compte/#investir-unites-compte

Bonjour Nicolas,

Que pensez-vous du nouveau produit structuré proposé par Linxea pour leurs assurances vie : Exigence 12 ?

Je ne comprends pas totalement le concept.

Par rapport à des ETF plus classiques, est-ce une bonne manière de diversifier ?

Merci.

Tara

Bonjour Tara,

J’ai reçu également hier ce mail de Linxea en tant que client.

Nous apprécions Linxea, mais nous ne sommes par principe pas fans des produits structurés.

On explique pourquoi ici : https://avenuedesinvestisseurs.fr/questions-reponses-assurance-vie/#produits-structur%C3%A9s

Merci Nicolas !

Re bonjour Nicolas

Je pense avoir eu une bonne partie de la réponse à ma question; en lisant les commentaires précédents. Mais pour précision Nicolas. Les prélèvements que les gérants UC font; les font-ils trimestriellement, comme les assureurs pour la gestion des assurances vie. Ou le font-ils mensuellement ou annuellement?

En suite, pour les assurances vie dynamique et/ou multisupport, chaque UC correspondant à un prélèvements de gérant dois je comprendre ?

Merci.

Pour les assureurs, les frais de gestion sont généralement prélevés en 4 fois dans l’année (par trimestre).

Pour les fonds d’investissement, ça dépend de la politique de la société de gestion. Chaque fonds (UC) a ses propres frais pour rémunérer le gérant. Et les frais annuels sont souvent lissés au fil de l’eau (tous les jours ou presque) sur la valeur liquidative du fonds donc ce n’est même pas perceptible.

Bonjour Nicolas

Je suis devenu un lecteur régulier du site ADI. J’ai une question à vous poser; en ce qui concerne les fonds d’investissements. Les 1,8 % ou 2 % que les gérants de ces fonds prennent, pour la gestion. Sont-ils à ajouter 0, 5 ou 0,6 % de frais de gestion dans le cadre d’une assurance vie dynamique ? En prenant par exemple Linxea Avenir ou Linxea spirit 2.

Je vous remercie

Éric.

Bonjour Eric,

Oui il faut distinguer :

1/ frais de gestion de l’assureur (0,50 % ou 0,60 % par an sur les meilleurs contrats d’assurance vie). Vous verrez les frais clairement affichés sur votre suivi en ligne.

2/ frais de gestion des gérants de fonds (0,25 % par an sur les trackers, mais ça peut dépasser 2 % sur les fonds actifs). Les frais sont directement décomptés de la performance des fonds.

On explique les couches de frais ici : https://avenuedesinvestisseurs.fr/av-assurance-vie/gestion-pilotee/#frais-gestion-pilotee

Bonsoir,

Je cite ce passage :

En pratique, on peut filtrer les unités de compte par niveau de risque. Puis dans un second temps, il est même possible d’arbitrer l’unité de compte vers le fonds euro, pour revenir en 100 % fonds euro. Car la contrainte d’unités de compte s’applique seulement aux versements, donc après versement on est libre d’arbitrer entre fonds euro et unités de compte.

C’est valable pour toutes les assurances vies ? J’aimerais profiter d’une offre d’ouverture qui impose de verser au minimum 35% d’uc, et je voudrais le moins de risque possible sur cette somme. Cela pourrait être une manœuvre intéressante ! Je pense au contrat évolution vie sur assurancevie.com

D’autre part, comment choisir une UC à faible variation ? Car en filtrant uniquement sur les UC à risque 1/7, il en reste énormément pour faire un choix… Il existe des recommendations d’UC “tampon” pour faire ça ?

Merci !

Bonjour Romain,

Oui en tout cas cette technique est valable sur nos assurances vies préférées présentées ici : https://avenuedesinvestisseurs.fr/av-assurance-vie/les-meilleures-assurances-vie/#menu2

Et en filtrant sur les UC à risque 1/7, de fait on obtient les UC avec les plus faibles volatilité. Car le niveau de risque est évalué sur le critère de la volatilité. Donc vous pouvez aussi simplement regarder la volatilité des dernières années mais ce sera inférieur à 2 % sur une UC de risque 1/7.

Je viens de voir les conditions du magasin de lingerie mentionné dans l’article des meilleurs assurances vie :

En acceptant cette offre, le souscripteur s’engage à ne pas effectuer de rachat durant la première année. Le rachat durant la première année reste possible. Dans ce cas, le souscripteur s’engage à rembourser à Placement-direct.fr le montant perçu à proportion du rachat effectué. Par exemple, pour un investissement initial de 10 000€, en cas de rachat de 3 000€ la première année, le souscripteur ayant bénéficié de l’offre devra rembourser 30€ sur les 100€ initialement perçus.

Mince, les petits malins ! ^^

Bonjour Romain,

Par “magasin de lingerie”, j’imagine que vous faites allusion au contrat Darjeeling 🙂 https://avenuedesinvestisseurs.fr/darjeeling-placement-direct-avis-assurance-vie/

Effectivement si on veut toucher les primes d’ouverture, il faut jouer le jeu au moins 1 an !

Bonjour,

je suis à peine majeur de quelques mois et j’aimerais me lancer en bourse pour investir a très long terme (3000 euros sur mon compte, 1500 sur livret A et 1500 sur livret jeune chez société générale ) .

Cependant, plusieurs paramètres m’échappent: certes ma banque ne parait pas avantageuse pour ouvrir un PEA ou CTO ou Assu Vie mais alors, vers quelle banque me tourner pour cela, sachant que beaucoups requierts des conditions de revenus, or je ne suis pas salarié car étudiant.

Moyennant quoi je ne sais pas si je peux concilier deux banques ni comment faire sur le plan administratif.

De plus, je me pose la question de la gestion pilotée puisque d’une part je n’ai que peu de connaissances dans le milieu, par conséquent, je ne suis pas sur d’être en mesure de passer des ordres tout seul et de les vendre et d’autre part vu mon faible capital je ne sais pas si la gestion pilotée n’est pas trop onéreuse.

Bref… je suis très réticent et un peu perdu, vos conseils seraient les biens venus. Merci d’avance même si mon cas semble désespérant vu mon manque cruel de connaissance, après pourtant avoir passé quasi 8 h sur votre site et autres.

Bonjour Louis,

Bravo de vous intéresser au sujet aussi jeune !

C’est normal de ne pas tout comprendre de suite, et tout s’éclaircit après un peu de pratique. Vous avez compris l’essentiel : bien s’informer.

Vous devez garder une épargne de précaution sur livret A, équivalente à 3 mois de dépenses. Le reste peut être investi à long terme selon vos projets.

Les banques sont indispensables pour le compte courant, la carte bancaire et pour emprunter. Mais pour les placements sérieux (assurance vie, PEA, CTO…) il vaut mieux se tourner vers des courtiers spécialisés en placements ou en bourse. Sans conditions de revenus, juste la condition d’être majeur pour souscrire aux produits d’épargne. On peut bien entendu être client de plusieurs banques et courtiers (je suis client chez 4-5 banques et 5-6 courtiers).

Si vous voulez complètement déléguer, vous trouverez ici les meilleures assurances vie en gestion pilotée selon nous : https://avenuedesinvestisseurs.fr/av-assurance-vie/gestion-pilotee/

Selon votre profil, les gestionnaires investiront pour vous en fonds euro et unités de compte (fonds d’investissement).

Peu importe si faible capital ou gros capital, les frais sont identiques (même %) car ils sont exprimés en pourcentage du capital investi.

Pour les meilleures assurances vie en gestion libre, c’est ici : https://avenuedesinvestisseurs.fr/av-assurance-vie/les-meilleures-assurances-vie/

Les meilleurs courtiers PEA (quitte à prendre date seulement avec 100 € puis à commencer à investir dans quelques années) : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/plan-depargne-en-actions-pea/

Les meilleurs courtiers CTO sont ici (mais le CTO est moins indispensable que l’assurance vie et le PEA) : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/cto-compte-titres-ordinaire/

Merci pour votre réponse, je vais continuer à me renseigner et me lancer.

Bonne fêtes à vous.

Joyeuses fêtes !

Bonsoir Nicolas,

Si je comprends bien, pour souscrire à une assurance vie Linxea Avenir il faut diversifier une partie en fond € et une autre en UC, puis il est possible de faire un arbitrage (sans frais) pour basculer 100% en fonds €, c’est bien ça?

Ensuite, j’ai une interrogation sur les frais de gestion de 0,6% par an. Si le rendement sur l’année est de 1,6%, en réalité il ne sera donc que de 1%, c’est ça ? Ou le rendement inclus déjà les 0,6% de gestion ?

Merci par avance pour votre retour,

Brice

Bonjour Brice,

C’est ça pour Linxea Avenir, vous avez bien compris. Il y a une contrainte de versement en unité de compte, mais ensuite on peut arbitrer (gratuitement) vers le fonds euro et atteindre 100 % fonds euro.

Le rendement des fonds euros est annoncé net de frais de gestion. C’est la règle. Donc il ne faut pas déduire, c’est déjà fait, on reçoit les intérêts du fonds euro nets de frais.

Pour les unités de compte (UC), on a la performance nette de frais de gestion du gérant du fonds. C’est ainsi pour chaque UC (le gérant prélève ses frais et commissions directement).

Mais ensuite l’assureur prélève les frais de gestion sur unités de compte. Par exemple les 0,60 % par an sur Linxea Avenir sont prélevés par l’assureur Suravenir (en réalité c’est 0,15 % par trimestre sur l’encours investi en unités de compte, donc vous verrez les -x € tous les trimestres sur votre relevé).

Bonjour,

je me permet de vous écrire à nouveau car dans la catégorie Immobilier (Foncières), j’ai l’impression que certains fonds peuvent être plus intéressant que des ETF. En effet pour ce type d’actif, j’ai l’impression que la gestion active peut s’avérer plus payante que la passive. Le fond d’Allianz Foncier C/D (FR0000945503) a d’excellentes performances et a réussi à contenir la chute du début d’année Vs l’ETF Lyxor FTSE EPRA/NAREIT Developed Europe (LU1812091194). De plus Allianz coute pas si cher je trouve pour un fond actif, seulement 1,2%. Bon apres cela reste 4 fois plus cher, je l’admet.

Qu’en pensez vous?

Bonne vacances

Bonjour Axel,

Bien vu, c’est une des rares exceptions !

Ce fonds est régulièrement cité pour investir dans l’immobilier plutôt que le tracker du même univers.

Il est présent sur quelques assurances vie, notamment chez Linxea : https://avenuedesinvestisseurs.fr/linxea-avis-assurance-vie-en-ligne-courtier/

Bonjour Nicolas,

Merci Axel pour ce commentaire. Cependant le fonds Allianz foncier semble avoir été remplacé par Allianz valeurs durable (FR0000017329) qui est une SICAV.

Connaissez-vous une alternative? Car cela me semble vraiment intéressant d’investir trouver un tracker qui permet d’investir en SIIC.

Au plaisir,

Bonjour,

Je voulais savoir si les frais d’assurance-vie (notamment ceux de Linxea Spirit à 0.6% par an pour les UC) prenaient en compte l’achat et la vente des UC ?

C’est à dire, si par prudence je verse les 50% FE et 50% UC par obligation sur mon contrat, puis je décide de tout arbitrer vers le Fond en Euros, vais-je avoir des frais d’entrée sur l’UC en question ? Ou je ne serai taxé seulement à 0.60 % de façon globale ?

Merci !

Bonjour Vincent,

Les frais de gestion sur unités de compte (UC) de Linxea Spirit sont de 0,50 % par an (et non 0,60 %) sur la somme investie en UC. C’est prélevé automatiquement par l’assureur, généralement au prorata par trimestre. Et pas de frais d’arbitrage sur Linxea Spirit.

Alors que les frais des unités de compte (achat, sortie, frais de gestion de l’UC) sont prélevés par le gérant de l’UC, au cas par cas. Généralement sur les UC il n’y a pas de frais d’achat ni de sortie, sauf pour les fonds particuliers comme les SCPI.

Les explications sur les couches de frais de gestion en assurance vie sont ici :

https://avenuedesinvestisseurs.fr/av-assurance-vie/gestion-pilotee/#frais-gestion-pilotee

Bonjour,

Que pensez-vous des fonds structurés sur linxea et autres assurance vie ?

Merci.

Bonjour Thibaut,

Les produits structurés sont de nature à rassurer les épargnants qui veulent investir en bourse mais avec des protections.

Cela part d’une bonne intention.

Mais ces produits sont souvent mal construits et trop chargés en frais à mon goût…

Nicolas, Ludovic.

En complément de mon commentaire interrogatif, précédent, quand je regarde les fonds LBPAM

très corrélés avec leur indice de référence, si j’ai bien appris ma leçon avec la lecture précieuse de votre

site, cela signifie que :

– des fonds se présentent comme avec une gestion active mais la forte corrélation avec l’indice de référence ( R²= 97%) démontre que ce sont des fonds indiciels qui se contentent de répliquer l’indice ….mais en nous prenant des frais…..

On en revient à la conclusion que les ETF sont plus pertinents alors avec une gestion passive et moins de frais ?!

Suis je en train de me mélanger les pinceaux ?

Wilfried,

Encore une fois, bien vu.

Beaucoup de gérants actifs ne font que quasiment copier leur indice de référence. Et pour cela ils facturent des frais de gestion élevés, autour de 2 % voire 3 % par an. Donc mieux vaut prendre un tracker et payer 10 fois moins de frais, la performance nette sera plus élevée et l’écart va se creuser tous les ans.

Bonjour Nicolas, Bonjour Ludovic, bonjour à toute la communauté ADI.

Je ne dérogerais pas à la règle en saluant votre site , très didactique et bien fait.

J’ai une petite question concernant le contrat d’assurance-vie de la Banque Postale Cachemire 2 et sur un fond en particulier , le LBPAM ISR Actions Environnement qui est classé 5/7 en risque.

A horizon , 3 ans :

le ratio de Sharpe est à -0.03

le ratio d’information ou Alpha est à -5.38

le beta est à 1.05

le track error est à 5.52 %

la perf à 3 ans est à -2.62 %

Même à horizon 5 et 10 ans, ce n’est pas mirobolant.

D’où la question: en croisant ces chiffres , je peux en déduire donc que la Banque Postale, me fait prendre des risques pour pas grand chose , si ce n’est ramasser leur 1.75 % de frais courants sur l’UC et les 0.95% au titre du contrat d’assurance vie ?

Avec tous ces chiffres quel intérêt pour les assurés de souscrire à un tel fond ?

Bonjour Wilfried,

Ma “conseillère” Banque Postale avait voulu me faire signer ce contrat d’assurance vie il y a des années. C’est un contrat très médiocre, pourtant vendu comme une AV haut de gamme : frais sur versement, mauvais fonds euro, mauvaises unités de compte…

Ce fonds Isin FR0010750901 est également décevant. Vous avez bien compris. A risque équivalent et même moindre, il y a beaucoup plus performant. Les épargnants n’ont aucun intérêt à investir là-dessus, mais les clients à qui on refourgue ce genre de fonds ne le savent pas, sont mal informés et ne savent pas comparer…donc ça se vend toujours plutôt bien.

bonjour

j’ai envie de souscrire à une assurance vie (pour le moment linxea avenir fond opportunité) et j’ai envie d’arbitrer les UC obligatoires vers le fond euros par la suite. mais pour le moment, j’ai beau chercher sur le net, je ne trouve pas de conseils sur quel UC prendre sans risque le temps d’arbitrer. Y a t’il des ou un UC à conseiller en particulier? N’étant pas encore inscrit, il y a peut être une liste proposée lors de l’inscription mais pour le moment c’est le vide, j’ai peur de me lancer au hasard.

merci à vous pour cet excellent travail sur le site

Bonjour Arthur,

Linxea est une excellente assurance vie (la meilleure selon nous) : https://avenuedesinvestisseurs.fr/av-assurance-vie/les-meilleures-assurances-vie/#menu2

Effectivement il y a une part d’unité de compte (UC) obligatoire à chaque versement. Mais après versement, vous êtes libre d’arbitrer vers le fonds euro pour sécuriser si vous le souhaitez.

Dans ce cas, il faut choisir une UC peu volatile : vous pouvez filtrer sur les UC par niveau de risque (1 sur 7) quand vous ouvrez votre contrat en ligne (au cours du process d’ouverture).

On explique la démarche en détail ici dans la FAQ assurance vie en question 6 : https://avenuedesinvestisseurs.fr/questions-reponses-assurance-vie/

Bonjour Nicolas,

Je me suis lancé et j’expérimente un peu avec Linxéa Avenir dans le but d’en faire une AV 100% FE.

Pour le versement, je suis parti sur 50% FE opportunités et 50% UC à faible volatilité (Fondation Abbé Pierre). La contrainte de 50% maximum est imposée au versement pour le FE opportunités.

Dans un second temps, j’arbitre pour rapatrier 100% en FE. Je vois que, dans la liste, on me propose d’arbitrer uniquement vers le FE rendement. Est-ce que je dois en conclure qu’on peut faire 100% FE mais pas 100% FE opportunités ? Le FE opportunités ne peut finalement pas dépasser 50% du portefeuille ?

Merci pour ton aide (et pour la totalité de ce site qui m’aide beaucoup à enfin m’intéresser à ces sujets)

Bonjour Ben,

Vous avez bien compris.

Le fonds euro boosté Suravenir Opportunités n’est accessible que sur versement, pas sur arbitrage.

On ne peut arbitrer que vers le fonds euro classique Suravenir Rendement.

C’est une politique générale à plusieurs contrats qui proposent à la fois un fonds euro boosté et un classique. Généralement le fonds euro boosté n’est accessible que sur versement et pas sur arbitrage.

Appelez Linxea demandez Emmanuelle , elle vous accompagnera merveilleusement bien .

Merci Nicolas pour cet article ! Une petite question me vient cependant, à laquelle je ne trouve pas de réponse : certains fonds sont gérés par des sociétés domiciliées en France, d’autres par des sociétés domicilées à l’étranger (Luxembourg, Irlande, etc.). Détenir des fonds gérés par des sociétés domiciliées à l’étranger peut-il avoir un impact supplémentaire et “caché”, en termes de frais, fiscalité, etc. ?

Bonjour Pierre,

Généralement j’investis sur des fonds qui commencent par FR (France) ou LU (Luxembourg) et pas de frais cachés à ma connaissance. Contrôlez bien le récapitulatif avant de valider l’ordre sur PEA, CTO ou assurance-vie, tous les frais doivent être indiqués.

Pour la fiscalité, cela dépend de l’enveloppe d’investissement : assurance-vie, PEA ou CTO.

Bonjour Nicolas,

Je désire me lancer dans l’assurance vie en souscrivant à plusieurs contrats. Est ce que le choix suivant vous paraît cohérent: linexia avenir et linexia spirit en fonds euros avec capital garantie et

Yomoni en gestion piloté plutôt dynamique.

Merci

Bonjour Aziz,

Bon réflexe de vouloir diversifier sur plusieurs assurances-vie, comme expliqué ici : https://avenuedesinvestisseurs.fr/av-assurance-vie/les-meilleures-assurances-vie/#diversifier

Votre choix est cohérent, vous prenez le meilleur de chaque assurance-vie : Linxea Avenir et Linxea Spirit en 100 % fonds euro pour sécuriser en capital garanti + Yomoni en gestion pilotée pour dynamiser à long terme.

Reste à voir combien pèsera la gestion pilotée dans votre allocation globale : plutôt 10 % ? 30 % ? 50 % ? A vous de décider selon votre allocation patrimoniale : https://avenuedesinvestisseurs.fr/allocation-patrimoniale-repartition-allocation-ideale-actifs/

Bonjour,

J’ai un compte assurance-vie sur fortuneo. J’aimerai avoir un portfolio d’environ 40% max d’obligations, et le restes en actions (trackers diversifiés : france, USA, monde…). Quels fonds recommenderiez-vous?

Bonjour Maxime,

Je ne suis pas habilité à recommander des fonds en particulier. Mais je vous ai apporté une réponse en commentaire ici avec une allocation simple en fonds euro / tracker World : https://avenuedesinvestisseurs.fr/av-assurance-vie/les-meilleures-assurances-vie/

Point à noter : l’assurance-vie Fortuneo est 50 % plus chère que Linxea Spirit au niveau des frais de gestion sur unités de compte : 0,75 % contre 0,50% par an.

Bonjour,

Avant tout, il faut que l’épargnant/investiseur définisse son profil de risque et ne prenne pas plus de risques qu’il ne peut en supporter. C’est avec cette contrainte de risque qu’il doit ensuite rechercher le rendement maximum et diversifier correctement son portefeuille. Choisir des titres à partir d’un seul DICI ou d’un document commercial est une hérésie.

Par ailleurs, si vous choisissez des placements risqués, vous devez impérativement suivre (ou faire suivre) votre portefeuille. Sinon, placez sans risque.

Enfin, il ne faut pas exagérer. Les gérants qui battent leur indice sont un peu plus que 20 % ;-).

AS

Bonjour Arnaud,

Merci pour votre commentaire constructif.

Je vois plusieurs points :

1/ Nous sommes d’accord, l’épargnant doit d’abord définir son profil de risque.

J’ai donc ajouté ce paragraphe qui peut sembler évident mais il est toujours bon de le rappeler :

“C’est une étape essentielle : vous devez avoir réfléchi à votre allocation patrimoniale et à la part de risque que vous souhaitez prendre. Nous vous invitons à lire notre guide « comment investir en bourse », en particulier les règles à respecter. Ainsi, vous pourrez déterminer la part que vous aller investir en fonds euros à capital garanti, et la part que vous allez investir en unités de compte plus ou moins volatiles.”