Le plan d’épargne en actions (PEA) est l’enveloppe idéale pour investir en bourse. Ici vous saurez tout pour bien vous lancer : choisissez le meilleur PEA, apprenez à passer un ordre, comprenez la fiscalité.

SOMMAIRE

- Le fonctionnement du PEA et le choix du meilleur PEA

- Démarrer avec le PEA : comment passer un ordre ?

- Le choix du meilleur PEA

- La fiscalité du PEA est très avantageuse.

- Les dividendes peuvent être pleinement réinvestis.

- Le PEA-PME.

- Bien investir sur PEA

- Questions fréquentes. L’essentiel à retenir.

LE CHOIX DES LECTEURS

De nombreux internautes s’interrogent sur le choix du courtier pour investir en bourse. Quel est le meilleur PEA ? Depuis 4 ans, nous avons d’excellents retours sur ces courtiers en bourse aussi bien pour leur niveau de services que pour leurs tarifs :

– Fortuneo : services et tarifs très bien positionnés (gratuit pour 1 ordre de 500 € par mois), le meilleur rapport qualité / prix, idéal pour le grand public (voir ici pour l’ouverture d’un PEA Fortuneo)

– Saxo Banque : tarifs très compétitifs pour les ordres supérieurs à 500 €. Découvrez le PEA Saxo Banque.

Le fonctionnement du PEA et le choix du meilleur PEA

Le plan d’épargne en actions (PEA) est une “enveloppe fiscale” très attractive permettant d’investir sur une multitude de titres d’entreprises françaises et européennes. Et encore plus intéressante quand on choisit les meilleurs PEA. Vous pourrez même investir à l’international grâce aux fonds indiciels (trackers et ETF), on en parle plus loin !

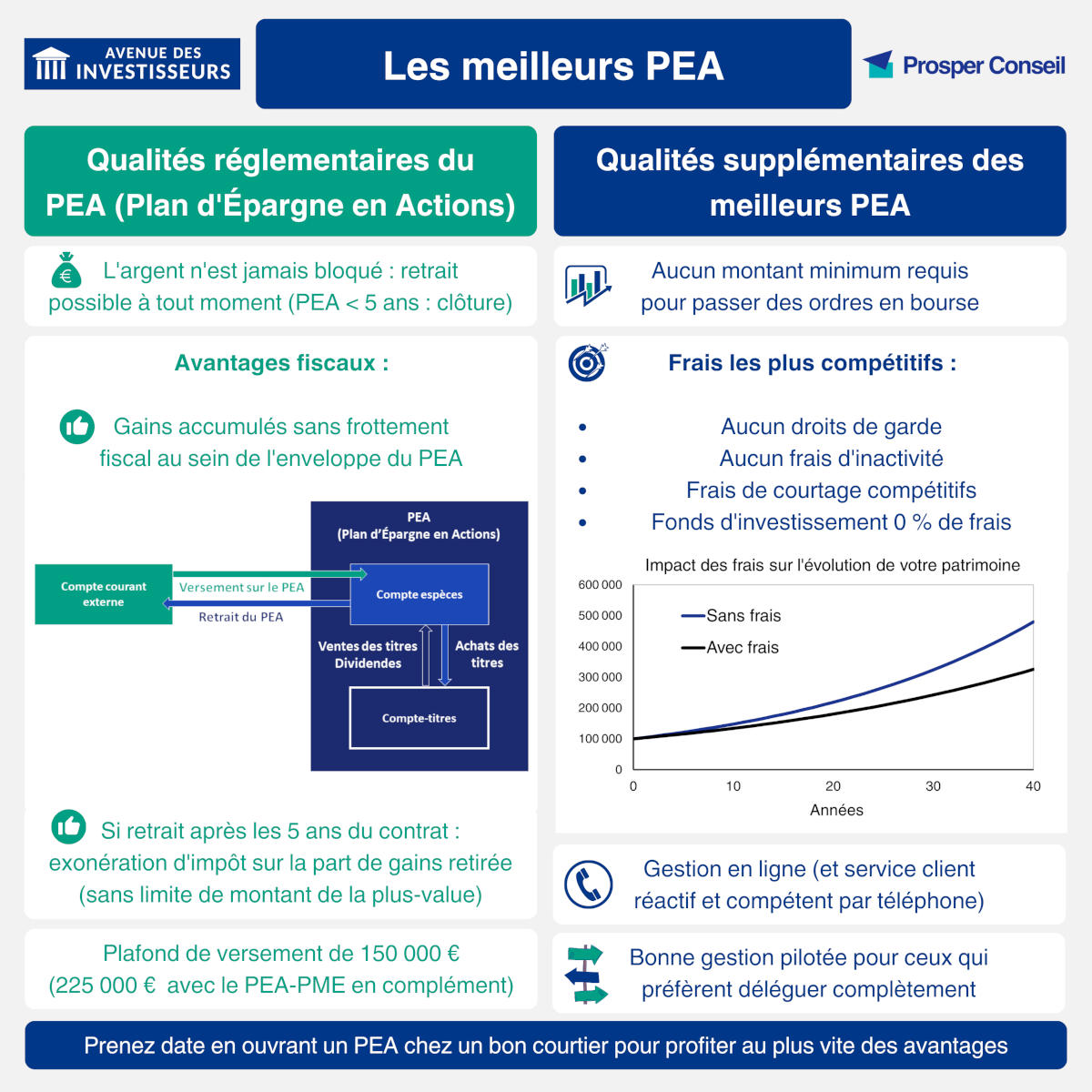

👉 Au-delà des avantages communs à tous les PEA (la fiscalité attractive), les meilleurs PEA ont des avantages supplémentaires :

➡️ Vous voulez voir directement notre comparatif des meilleurs PEA ? C’est ici.

Le nombre de PEA est limité à 1 par personne majeure. Ceci dit, si on détient déjà un PEA, il est possible de le transférer vers un établissement plus compétitif, tout en conservant son ancienneté fiscale (on développe plus loin).

L’ouverture du PEA est réservée aux personnes domiciliées fiscalement en France, alors n’attendez-pas une mutation professionnelle à l’étranger pour ouvrir un PEA. Ensuite, une fois à l’étranger, on peut conserver son PEA.

Le plafond des versements est limité à 150 000 €. En revanche, le montant de l’encours n’est pas limité. Ainsi, vous pouvez très bien avoir plusieurs millions d’euros sur votre PEA si vous réalisez d’importantes plus-values sur les titres détenus en portefeuille.

💡Le PEA est à privilégier (plutôt que le compte-titres ordinaire, alias CTO) pour loger tous les placements éligibles dans cette enveloppe. Ceci pour des raisons fiscales que nous présentons plus bas dans cet article. Mais le CTO pourra s’avérer utile pour investir sur des actions Américaines (Google, Amazon, Apple, etc.), sur des matières premières, des obligations, ou pour les expatriés par exemple.

Note de Nicolas : la loi PACTE permet maintenant aux enfants de 18-25 ans rattachés au foyer fiscal de leurs parents de détenir un PEA. Il s’agit d’un “PEA jeune” limité à 20 000 € de versements, qui sera transformé en PEA “classique” à 25 ans.

De quoi est composé le PEA ? 2 poches distinctes au sein du PEA

Concrètement, un PEA est une enveloppe qui comporte 2 poches :

- Un compte en espèces. C’est ici qu’atterrit votre argent quand vous faites un versement sur votre PEA. Le compte espèces du PEA permet le transit des fonds à l’occasion des opérations d’achat ou de vente, le versement d’éventuels dividendes et le prélèvement des frais des ordres exécutés. Aucun risque tant que l’argent reste dans cette poche et 0 rendement, car c’est votre argent en attente d’investissement.

- Un portefeuille actions, qui héberge les actions et les fonds sur lesquels vous avez investi. Quand vous ouvrez un PEA, le portefeuille est vide tant que vous n’investissez pas. Ce portefeuille est également appelé le “portif” en langage courant, c’est le cœur du PEA. En pratique, votre portefeuille sera composé de plusieurs “lignes” selon vos investissements. Par exemple votre portefeuille pourra afficher une ligne de x actions LVMH, une ligne de x actions Sanofi, une ligne de x parts d’un fonds d’investissement, une ligne de tracker World, etc.

Note de Nicolas : beaucoup d’investisseurs craignent que leur PEA soit fermé s’ils vendent des actions. Mais non, le PEA est une enveloppe : vous pouvez acheter et vendre des actions librement et l’argent reste dedans. Cela ne ferme pas le PEA, même si votre PEA a moins de 5 ans. Concrètement, si vous achetez / vendez des actions, votre argent fera des allers-retours entre le portefeuille actions et la poche espèces du PEA, donc vous restez bien au sein du PEA. Alors que pour sortir du PEA, il faut le vouloir : vous devez faire un virement sortant. Attention, tout retrait du PEA (par virement sortant) avant ses 5 ans occasionnera la clôture du PEA. Mais après les 5 ans du PEA, un retrait ne ferme pas le PEA, on peut sortir puis verser à nouveau.

Un grand choix de titres éligibles

Le PEA est connu et utilisé surtout pour investir sur des actions françaises et européennes en direct (comme Sanofi, LVMH, Total, Vinci, Air Liquide, etc.) Ainsi que sur des fonds comportant 75 % minimum d’actions européennes.

💡Mais pas seulement ! Vous pouvez aussi y loger des trackers et ETF mondiaux éligibles PEA (même les ETF émergents, S&P500, Nasdaq, etc.)

Démarrer avec le PEA : comment acheter des actions ?

La démarche d’investir sur les marchés peut paraître intimidante au premier abord mais une fois cette appréhension passée, il n’y a aucune difficulté.

1️⃣ Vous pouvez ouvrir un PEA avec un dépôt initial faible, admettons 100 €, chez un bon courtier en bourse (broker), par exemple Fortuneo (voir l’offre ici). Notre exemple d’achat dans la suite de l’article est fait sur mon PEA Fortuneo.

2️⃣ Une fois le compte ouvert (il faut compter quelques jours), vous découvrirez l’interface web du courtier. Vous pourrez alors visualiser les 100 € non investis dans la poche espèces du PEA et vous serez en mesure d’investir.

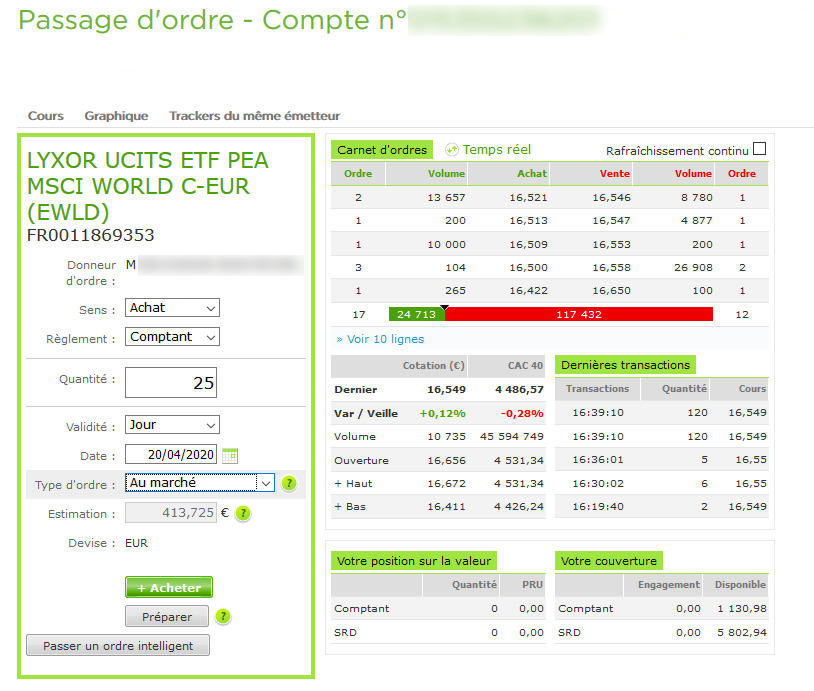

3️⃣ Ensuite, vous investissez quand vous voulez en actions. Par exemple, vous souhaitez acheter un ETF World (comme le “EWLD”). À ce moment, vous aurez à comprendre comment passer un ordre d’achat. Le principe est simple, on vous l’explique étape par étape.

Comment passer un ordre pour acheter des actions ?

Voici les principales étapes à suivre pour passer un ordre d’achat (c’est le même principe pour une vente) chez Fortuneo :

- Sélectionnez l’action convoitée : tapez le nom de l’action, ou le code ISIN, ou directement “EWLD” dans notre exemple pour le tracker Lyxor World.

- Sens : achat.

- Règlement : au comptant. L’alternative est le SRD (Service de Règlement Différé). Mais on ne fait pas de levier (SRD), c’est trop risqué.

- Quantité : définissez le nombre de titres souhaités. Dans l’exemple en capture d’écran, j’ai choisi d’acheter 25 EWLD. Le cours est à 16,549 €, soit une estimation de l’ordre à 413,725 €. Alors j’ai les moyens (j’ai 500 € en poche espèces de mon PEA).

- Type d’ordre pour fixer le prix d’achat : soit vous achetez le cours proposé “au marché”, alors votre ordre sera exécuté au meilleur prix proposé dans le carnet d’ordres (ici 16,546 €). Soit vous pouvez proposer un prix plafond pour lequel vous êtes prêt à payer l’action, par exemple 16 €. En ce cas il s’agit d’un ordre “à cours limité” : si ce prix est inférieur à celui du carnet d’ordre, vous ne serez pas servi, il faudra que le cours baisse pour que votre demande rencontre une offre de vente inférieure ou égale à votre prix. Ici nous allons faire simple avec un ordre au marché.

💡Assurez-vous bien que le nombre d’actions souhaitées multiplié par le cours unitaire de l’action ne soit pas supérieur aux liquidités dont vous disposez sur le compte espèces de votre PEA. En effet, vous devez avoir suffisamment de liquidités sur votre compte espèces pour que l’ordre soit exécuté et il faut généralement avoir en permanence 60 € de couverture minimum.

Que se passe-t-il après exécution de l’ordre ?

Une fois l’ordre exécuté, les frais de l’ordre sont prélevés (pas de frais tant que l’ordre n’a pas été exécuté). Cf le tableau ci-dessous : 1,95 € chez Fortuneo pour un ordre inférieur à 500 €.

Ensuite, vous verrez la “ligne” du tracker apparaître dans votre portefeuille et sa valeur évoluer de jour en jour. C’est à dire que pour financer l’achat des 25 EWLD il y aura 413,72 € + 1,95 € déduits de la poche espèces de votre PEA ; et dans votre portefeuille PEA il y aura une nouvelle ligne affichant les 25 EWLD achetés.

Il ne vous reste plus qu’à alimenter la poche espèces de votre PEA par virement au gré de vos possibilités et des opportunités, pour renforcer vos investissements sur les marchés quand vous le souhaitez en passant un ordre.

💡Sachez qu’il vaut mieux investir progressivement, alors nous recommandons la méthode DCA dans notre guide Comment investir en bourse.

Le choix du meilleur PEA

Quel est le meilleur PEA pour vos besoins ? La plupart des banques en ligne permettent d’ouvrir un PEA, mais sachez qu’il existe aussi des brokers (courtiers) spécialisés dans la gestion des PEA et des CTO offrant de très bons services et tarifs.

Les critères pour bien choisir votre PEA

Nous avons filtré les meilleurs PEA selon ces critères :

- Une interface simple, fonctionnelle et agréable.

- L’accès aux marchés souhaités.

- Pas de droits de garde ni frais d’inactivité.

- Des frais de transaction (achat / vente) raisonnables.

🔎Aussi appelés frais de courtage, les frais de transaction sont les frais prélevés par votre broker quand votre ordre placé a été exécuté. Ils s’appliquent à l’achat et à la vente. Ils dépendent du montant de l’ordre, alors essayez de savoir quel sera le montant moyen de vos ordres. Plutôt 500 € ? 2 000 € ou 10 000 € ? Certains brokers sont mieux placés pour les ordres importants.

Nos courtiers préférés

Nous vous présentons dans ce comparatif nos 4 courtiers préférés pour le PEA. Pour comparaison, nous affichons aussi un PEA lambda : les banques traditionnelles ne sont absolument pas compétitives pour investir en bourse, notamment en raison des frais d’inactivité et des droits de garde.

| FORTUNEO | SAXO | BOURSE DIRECT | BOURSORAMA | PEA lambda (pour comparaison) | |

|---|---|---|---|---|---|

| Formule | Starter | SaxoInvestor | x | Découverte | x |

| Dépôt minimum à l'ouverture | 100 € | 1 € | 1 € | 300 € | 100 € |

| Frais d'inactivité | Gratuit | Gratuit | Gratuit | Gratuit | 13 € / an |

| Droits de garde | Gratuit | Gratuit | Gratuit | Gratuit | 4,50 € + 0,30% / ligne / an (minimum 25 € par compte) |

| Frais pour un ordre < 500 € | 0 € le 1er ordre du mois (1 ordre gratuit par mois et 0,35 % les ordres suivants) | 0,50 % | 0,99 € (0,50 % maximum) | 1,99 € maximum (0,50 % maximum). Ordres de 100 € minimum | 0,50 % |

| Ordre entre 500 € et 1 000 € | 0,35 % | 2 € | 1,90 € | 0,50 % | 0,50 % |

| Ordre entre 1k€ et 2k€ | 0,35 % | 2 € | 2,90 € | 0,50 % | 0,50 % |

| Ordre > 2k€ | 0,35 % | 0,08 % (2 € minimum) | 3,80 € | 0,50 % | 0,50 % |

| Ordre > 3k€ | 0,35 % | 0,08 % | 3,80 € | 0,50 % | 0,50 % |

| Ordre > 4 400 € | 0,35 % | 0,08 % | 0,09 % | 0,50 % | 0,50 % |

| Ordre > 5k€ | 0,35 % | 0,08 % | 0,09 % | 0,50 % | 0,50 % |

| Ordre > 7 500 € | 0,35 % | 0,08 % | 0,09 % | 0,50 % | 0,45 % |

| Ordre à 10k€ | 35 € | 8 € | 9 € | 50 € | 45 € |

| Ordre > 10k€ | 0,35 % | 0,08 % | 0,09 % | 0,50 % | 0,45 % |

| On aime | Idéal pour les investisseurs passifs (1 ordre de 500 € par mois gratuit) | Les frais bas pour les ordres supérieurs à 500 € | Les frais bas | La banque | Le café servi en agence |

| Classement comparatif | - | ||||

| Aller plus loin | ℹ️ Accédez à la documentation détaillée du PEA Fortuneo |

ℹ️ Accédez à la documentation détaillée du PEA Saxo |

ℹ️ Accédez à la documentation détaillée du PEA Bourse Direct |

ℹ️ Accédez à la documentation détaillée du PEA Boursorama |

|

| ✅ Découvrez l'offre du PEA Fortuneo (ordres offerts et transfert PEA offert) |

✅ Découvrez l'offre du PEA Saxo |

✅ Découvrez l'offre du PEA Bourse Direct |

Découvrez l'offre du PEA Boursorama |

Vous souhaitez ouvrir (ou transférer) un compte bourse chez un de ces courtiers ? Sachez que nous avons testé et approuvé ces courtiers, nous en sommes clients depuis des années et ils sont selon nous compétitifs et accessibles au grand public. Et ce sont des PEA sans contraintes : aucune obligation de verser régulièrement (en dehors du versement d’ouverture) et pas de frais d’inactivité.

💡De plus, on ne vous demandera pas d’ouvrir de produits complémentaires (pas de compte courant ou livret par exemple). Hormis le CTO que le courtier peut règlementairement ouvrir automatiquement en même temps que le PEA (sans frais d’inactivité et on peut laisser le CTO à 0 € donc pas gênant).

Note de Nicolas : d’autres acteurs émergent (qu’on ne préfère pas citer) mais ils ne nous semblent pas adaptés au grand public : pas d’ETF, interfaces trop complexes, broker à l’étranger donc à déclarer tous les ans, ou IFU non fourni (Imprimé Fiscal Unique envoyé par le courtier au client pour aider à la déclaration fiscale).

Prix du meilleur PEA 2025

Nous avons décerné le prix du meilleur PEA 2025 à Fortuneo (voir l’offre PEA sur le site Fortuneo : ordres offerts).

La banque en ligne remporte ce prix en raison de son excellent positionnement tarifaire et de la qualité globale de ses services (voir les points détaillés ci-dessus/ci-dessous sur cette page).

Choisir le meilleur courtier en bourse pour ses besoins

Fortuneo (voir l’offre) et Saxo Banque (voir l’offre) sont nos courtiers (“brokers”) préférés pour investir en bourse. Comment choisir celui qui est le mieux pour vous ?

🔎 2 écoles pour choisir son courtier en bourse

- École confort : vous aimez tout centraliser dans votre banque ? Si vous disposez d’une banque en ligne, vous pouvez y ouvrir un PEA. En effet, les tarifs des banques en ligne (Fortuneo et Boursorama) sont très corrects , quoi qu’un peu plus chers que ceux des meilleurs courtiers en ligne. De cette façon, vous centralisez votre compte courant et vos produits d’épargne dans un même établissement. Nous avons une nette préférence pour Fortuneo (on explique pourquoi après).

- École optimisation : vous cherchez à optimiser le coût des frais de passage d’ordre ? Dans ce cas, le plus efficace est de s’orienter vers un broker spécialisé. Les frais de passage d’ordres sont les plus compétitifs du marché. Nous avons une préférence (et les lecteurs aussi) pour Saxo Banque pour ses frais très bras et l’interface sobre et intuitive.

Choisir entre Fortuneo, Saxo, Bourse Direct et Boursorama : critères qualitatifs

On l’a vu dans le tableau ci-dessus, ces 4 courtiers sont excellents car ils valident les critères essentiels : accès aux marchés, pas de droits de garde, frais de transaction raisonnables et interface fonctionnelle.

Cela dit, il y a des critères qualitatifs que nous n’avons pas vu développer dans le tableau. Nous sommes nous-mêmes clients Fortuneo, Saxo, Bourse Direct et Boursorama, et ils ont chacun leurs qualités. Donc cela dépendra entre autres du montant de vos ordres (voir le tableau) et si vous êtes très actif, de votre sensibilité au coût des ordres et de votre sensibilité à la convivialité de l’interface.

🔎 Tout ceci est propre à chacun, même si Fortuneo est l’idéal pour le grand public selon nous. Pour résumer :

- BOURSE DIRECT : compétitif sur les prix. Mais le low cost a une contrepartie : l’interface est sobre et efficace, mais le service client est moins disponible que chez Fortuneo. Et on regrette le RIB non personnalisé (donc il faut préciser son nom à chaque virement sur le PEA) et les frais de virement sortant (6 € à chaque virement sortant du PEA…ceci dit on sort rarement du PEA). Autre petit inconvénient : il faut passer des ordres d’au moins 80 €. Découvrez Bourse Direct. Et notre avis PEA Bourse Direct.

- BOURSORAMA : solution envisageable si vous êtes de l’école “confort”, avec une interface complète. Mais les frais sont élevés, quels que soient les montants des ordres passés. Boursorama impose des ordres de 100 € minimum, donc ne convient pas aux petits investisseurs. C’est la banque en ligne la plus populaire, mais loin d’être la meilleure pour investir en bourse : on préfère Fortuneo pour ses tarifs et son service client.

- SAXO : un nouveau positionnement tarifaire en 2024 a rendu Saxo beaucoup plus attractif. Surtout quand on passe des ordres de plus de 500 €. Découvrez l’offre Saxo. Pour en savoir plus : notre avis Saxo Banque.

- FORTUNEO : le meilleur pour la fin ! Plus compétitif sur les prix que Boursorama ET interface agréable ET excellente banque avec un service client réactif et efficace (Fortuneo n’est pas qu’un courtier en bourse !) Sans doute le meilleur compromis tarif / interface / service client, avec un ordre gratuit par mois (inférieur ou égal à 500 €). Vous pouvez apprécier de regrouper votre compte courant et vos produits d’épargne si vous êtes de l’école “confort”. Ceci dit, l’ouverture du compte courant n’est pas exigée, donc on peut se contenter d’ouvrir le PEA. Souvent des offres de bienvenue : si vous êtes nouveau client Fortuneo (et que vous ouvrez le PEA avec 1 000 € au lieu de 100 €), vous pouvez obtenir une prime parrainage de 100 € en demandant notre code parrain Fortuneo. Et généralement, Fortuneo offre des ordres et les frais de transfert du PEA. Ensuite, une fois client, vous pourrez (si vous le souhaitez) demander le compte courant gratuit et la carte bancaire gratuite chez Fortuneo.

Avis de Nicolas : selon moi, Fortuneo et Saxo proposent les 2 meilleurs PEA du marché. Les investisseurs passifs préféreront l’offre Fortuneo formule Starter, car on a 0 frais en passant 1 ordre inférieur à 500 € par mois (sur un ETF World par exemple) ! Tandis que ceux qui passent plusieurs ordres par mois ou des ordres supérieurs à 500 € préféreront l’offre Saxo Banque.

L’arrivée du PEA Trade Republic en 2025 : meilleur PEA jeune ?

Le PEA Trade Republic (voir l’offre ici) vient d’arriver et il était très attendu ! Est-ce qu’il mérite une place parmi les meilleurs PEA ? Notre avis PEA Trade Republic résumé ici en quelques points.

🟢 Les points forts :

- ordres facturés à 1 € (quel que soit le montant de l’ordre) ;

- il est possible de mettre en place un plan d’investissement programmé (et dans ce cas les ordres sont gratuits !) ;

- le compte courant est rémunéré (selon les taux de la Banque Centrale Européenne) ;

- accepte les jeunes de 18-25 ans rattachés au foyer fiscal de leurs parents (PEA jeune, qui n’est pas proposé chez Fortuneo) ;

- une application très simple et fluide (voir ici).

🔴 Les points faibles :

- les placements sont limités : “seulement” un choix de 2 000 actions et 150 ETF ;

- impossible de passer des actions au nominatif ;

- selon les retours d’expérience des clients, le service client Trade Republic est difficile à joindre ;

- ouverture du PEA seulement sur smartphone, pas sur ordinateur (personnellement je préfère gérer mon argent confortablement sur PC ou laptop, mais je suis peut-être vieux jeu… !).

Avis de Nicolas : le PEA Trade Republic a de belles qualités inédites (le plan d’investissement programmé). Et plaira sans doute aux jeunes (belle application et il y a le PEA jeune) : l’offre PEA Trade Republic ici. Mais personnellement, les défauts me rebutent (je préfère mon bon vieux PEA Fortuneo pour gérer sur mon PC, et avec l’accès à tous les titres éligibles au PEA et un très bon service client réactif et expérimenté). Bref, il en faut pour tous les publics, mais selon nous le PEA Fortuneo (voir l’offre ici) reste le meilleur PEA du marché (compromis tarifs / interface / service client) et nous attendrons d’avoir plus de recul avant d’intégrer le PEA Trade Republic dans notre tableau des meilleurs PEA !

Le PEA en gestion pilotée

Finalement, tout bien réfléchi, vous appréhendez de passer vous-même des ordres ? Vous préférez déléguer complètement à un gestionnaire ? Alors le PEA en gestion pilotée peut être une solution.

Mais sachez que cela a un coût : 1,60 % de frais de gestion par an chez Yomoni qui offre la meilleure gestion pilotée selon nous. Voir notre avis sur Yomoni. Et le ticket d’entrée est de 5 000 € (minimum à verser).

Le PEA Yomoni nous a séduit car il n’investit qu’en trackers : des fonds indiciels (en gestion passive) qui surperforment très généralement les fonds actifs. D’ailleurs, il y a 0,30 % de frais de gestion propres aux trackers compris dans les 1,60 % de frais. Ainsi, avec une allocation exclusivement en trackers, on peut s’attendre à une meilleure performance à long terme que les autres gestions pilotées plus chères car gorgées de fonds actifs.

Transférer son PEA vers un courtier plus compétitif pour économiser de l’argent

N’hésitez-pas à comparer les coûts entre les différents courtiers. Si vous avez déjà un PEA ouvert, il est tout à fait possible de transférer son PEA vers une autre banque présentant des tarifs plus avantageux.

En pratique c’est très facile : il faut entamer les démarches auprès de la banque gagnante, qui se chargera de faire le nécessaire auprès de la banque perdante. Lors de ce transfert, le PEA conserve ses titres et ses propriétés, en particulier son ancienneté fiscale.

💡La banque perdant la gestion du PEA facture des frais pour le transfert (référez-vous à la plaquette tarifaire de la banque). Mais ces frais de transfert sont souvent remboursés par la banque récupérant la gestion du PEA (c’est généralement le cas chez Fortuneo : voir leur offre de remboursement de frais de transfert).

➡️ Pour en savoir plus, notre article dédié : comment transférer son PEA ?

La fiscalité du PEA est très avantageuse

En matière de placements financiers, le PEA est réputé être la plus belle niche fiscale Française avec l’assurance-vie.

Effet boule de neige garanti !

Avant toute chose, sachez que l’imposition ne s’applique que si l’argent quitte l’enveloppe du PEA : en faisant un virement de la poche espèces du PEA vers votre compte-courant par exemple.

Avant cela il n’y a rien à déclarer aux impôts même quand vous vendez des actions avec plus-value. Vous pouvez donc ré-investir 100 % de vos plus-values et dividendes, d’où l’effet boule de neige.

Note de Nicolas : Ces dernières années j’ai réalisé de nombreuses plus-values (PV) en vendant des titres dans mon PEA, mais je n’ai jamais été imposé car je n’ai pas quitté le PEA. C’est une enveloppe capitalisante comme l’assurance-vie : pas d’impôt sur le revenu (IR) tant qu’on ne sort pas de l’enveloppe. Et quand je sortirai du PEA par virement, mon PEA aura plus de 5 ans donc pas d’IR sur ma PV.

Imposition douce à la sortie du PEA

Tout dépend de l’âge de votre PEA au moment où vous sortez votre argent du PEA (par virement externe). Si vous avez une plus-value quand vous sortez, elle est taxée ainsi selon l’âge du PEA :

| Date de retrait selon âge du PEA | Impôt sur le revenu | Prélèvements sociaux | Impôt total |

|---|---|---|---|

| Avant 5 ans | 12,8 % | 17,2 % | 30 % |

| Plus de 5 ans | 0 % | 17,2 % | 17,2 % |

Même traitement que le compte-titres ordinaire (CTO) pour les retraits avant les 5 ans du PEA : flat tax 30 %. Ensuite, profitez de la niche fiscale PEA : pas d’impôt sur le revenu si vous faites des retraits après les 5 ans de votre PEA !

Les prélèvements sociaux et impôts ne sont prélevés que sur les gains et seulement lors des retraits. Ainsi, tout au long de la vie du PEA, vous n’avez pas de dividendes à déclarer ni impôt sur la plus-value quand vous vendez., car l’imposition se fait à la sortie sur la plus-value. En effet, le PEA est une enveloppe fiscale tout comme l’assurance-vie et on peut capitaliser en son sein sans “frottement fiscal”.

💡Les prélèvements sociaux (PS) sont distingués en fonction de la date de réalisation, il n’est donc pas nécessaire de fermer le PEA avant une hausse de PS. Il suffit de “toiletter” les lignes qui ne plaisent plus. Projet de loi de finances (PLF) 2018 : maintien de l’application des taux de PS historiques (plus bas) pour les PEA ouverts jusqu’à fin 2017.

Loi PACTE : assouplissement des retraits et versements sur PEA

La loi PACTE a introduit un bel assouplissement du PEA en 2019. Ainsi, sur PEA de plus de 5 ans, on peut maintenant réaliser des retraits sans clôture du PEA et en pouvant toujours verser sur le PEA ensuite (toujours dans la limite de 150 000 € de versements au global) !

D’où l’intérêt de prendre date au plus tôt sur le PEA, comme pour l’assurance-vie, c’est à dire qu’il faut l’ouvrir dès que possible ne serait-ce qu’avec 100 € pour faire “mûrir” le produit.

Les dividendes peuvent être pleinement réinvestis

Les dividendes sont-ils automatiquement réinvestis ou sont-ils versés dans le compte espèces du PEA ?

- Pour les titres en direct : généralement les dividendes sont versés dans le compte espèces. Parfois, la société offre le choix de récupérer soit le dividende en liquide soit d’acheter le nombre de titres correspondants (le reliquat est versé en numéraire).

- Pour les OPCVM et trackers : cela dépend si l’OPCVM ou tracker est capitalisant (C) ou distribuant (D).

Les 3 points à retenir au sujet des dividendes en PEA

- Ce qui est expliqué dans le paragraphe ci-dessus s’applique également au CTO.

- Il faut détenir l’action la veille du détachement pour obtenir le dividende versé quelques jours plus tard, mais le cours de l’action baissera tout autant (principe des vases communicants). En PEA il n’y a pas d’incidence fiscale, mais en CTO il vaudra mieux éviter les dividendes (donc privilégier les fonds capitalisants) car ils sont imposés.

- Le dividende touché en PEA est pratique pour permettre à l’investisseur d’utiliser ce cash pour investir dans de nouveaux titres, sans avoir à vendre des actions pour ce faire. Également pratique pour le rentier : quand le PEA a plus de 5 ans, le rentier peut retirer de son PEA le cash de son compte espèces et le virer sur son compte courant pour consommer, sans que son PEA ne soit clôturé.

Le PEA-PME

Vous pouvez également compléter vos moyens d’investir en Bourse en ouvrant le PEA-PME. Le PEA-PME est réservé aux PME européennes. Il permet d’avoir un plafond de versement supérieur : 75 000 € sur PEA-PME, en plus des 150 000 € sur PEA.

Astuce de Nicolas : vous pouvez ouvrir votre PEA-PME chez Bourse Direct et votre PEA chez Fortuneo (ou inversement), pour avoir 2 sélections de fonds 0 % complémentaires. Intéressant, car sur les fonds 0 % il n’y aucun frais de courtage, et 0 frais d’entrée et de sortie.

Bien investir sur PEA

Investir en bourse n’est pas un jeu (malgré l’expression “jouer en bourse” que l’on déteste !) Pour bien investir sur PEA, il faut avoir une approche raisonnable. En pratique, pour limiter les risques de perte en capital et pour optimiser la performance, il faut :

- choisir un bon PEA. Avec peu de frais, car moins de frais c’est plus de performance nette en poche. Pour cette raison, nous fuyons les banques traditionnelles.

- investir à long terme. Car sur période longue, les actions progressent en moyenne à 7 % (performance annuelle lissée, donc il faut supporter les baisses périodiques sans paniquer).

- diversifier. On ne parle pas de diversifier sur une dizaine d’actions au hasard sur le marché européen. On parle de diversifier mondialement sur des centaines d’actions, ce qui est possible simplement avec un ETF World éligible au PEA.

➡️ Pour aller plus loin : nos 4 bonnes pratiques de l’investissement en bourse.

Questions fréquentes. L’essentiel à retenir

Le PEA fonctionne comme une enveloppe au sein de laquelle les investisseurs peuvent loger des actions européennes (hors sociétés foncières SIIC), des fonds qui contiennent 75 % d’entreprises européennes, ainsi que des trackers et des parts de sociétés non cotées. En pratique, le PEA comporte une poche “compte espèces” et une poche “portefeuille actions”, de façon à pouvoir acheter et vendre sans sortir du PEA. La particularité du PEA réside dans sa fiscalité très avantageuse.

Le plafond du PEA ne concerne que les versements : l’investisseur peut verser jusqu’à 150 000 euros sur son PEA. En revanche, l’encours n’est pas limité, un investisseur générant de fortes plus values peut tout à fait détenir plusieurs millions d’euros sur son PEA. Le nombre de PEA est limité à 1 par contribuable majeur et domicilié fiscalement en France.

Pour ouvrir un PEA, il faut se tourner vers une banque ou un courtier spécialisé en ligne. De nos jours, les courtiers et banques en ligne offrent les tarifs les plus intéressants pour gérer son PEA et passer des ordres en ligne, sans droits de garde.

La rentabilité du PEA dépend naturellement de la performance des actions logées au sein du PEA. Selon la stratégie mise en œuvre, l’investisseur peut privilégier la recherche de plus-values (en phase de capitalisation) ou bien la perception de dividendes (en phase de rente). Nous expliquons le comportement à adopter pour investir en “bon père de famille” à long terme..

La fiscalité du PEA est très avantageuse. Les plus-values et les dividendes perçus au sein de l’enveloppe peuvent être librement ré-investis sans impôts. Les prélèvements sociaux et les impôts ne sont prélevés que sur les gains et seulement lors des retraits du PEA. En cas de retrait après les 5 ans du PEA, l’investisseur bénéficie d’un avantage fiscal significatif puisque seuls les prélèvements sociaux sont appliqués sur les gains (17,2%). En cas de retrait avant les 5 ans du PEA, l’investisseur ne bénéficie pas d’avantages fiscaux, la fiscalité par défaut sur les revenus du capital est alors appliquée (flat tax de 30 %).

Le PEA PME peut venir compléter le PEA à hauteur de 75 000 euros de versements, pour un total de 225 000 euros sur les 2 enveloppes. Mais comme son nom l’indique, l’univers d’investissement est limité aux PME Européennes. Par ailleurs, les jeunes de 18 à 25 ans rattachés au foyer fiscal de leurs parents peuvent maintenant ouvrir le PEA jeune et y verser 20 000 euros maximum.

173 commentaires sur “Meilleurs PEA : comparatif 2025 et fonctionnement !”

Bonjour

Je dispose d’un PEA ouvert depuis 2011. Cependant, je n’ai commencé que début 2020 à vouloir faire fructifier le montant relativement conséquent sur mon PEA (environ 118K€). Je me suis tourné vers les services d’une banque classique (en gestion conseillée). Au terme de des 5 années écoulées, il s’avère que je suis totalement insatisfait (et c’est un euphémisme) des performances réalisées via cet accompagnement avec respectivement les performances suivantes annuelles (2020 : 1,12%, 2021 : 5,88%, 2022 : -10,40%, 2023 : 3,67%, 2024 : 3,73%) et un début d’année 2025 affichant une performance très négative du fait des événèments de ces dernières semaines. De ces “performances”, il faudrait même retraiter le coût trimestriel de cet accompagnement en gestion conseillée (environ 75€) ainsi que les droits de garde. Bref, cela ne fait que renforcer ma forte envie de confier la gestion de mon PEA à un autre organisme qui saura davantage faire fructifier ce capital que j’ai pu constituer sur plusieurs années. Cependant, je suis quelque peu perdu face aux nombreuses possibilités et fortemement refroidi par l’expérience de ces 5 dernières années. Auriez-vous à ce stade des conseils à m’apporter afin de faire fructifier enfin ce patrimoine après plusieurs années “blanches” ? Suite à différentes lectures, j’ai retenu qu’une gestion pilotée avec Yomoni.

Bien à vous,

Bonjour Franck,

Quelle catastrophe.

Rien que sur 2024, la performance du marché actions internationales (indice MSCI World, très facilement reproductible avec un simple ETF World) était de +27 % et vous n’avez obtenu que +3 % via votre banque 😅

Je vous invite à lire notre bilan performances marchés 2024 pour voir les performances et comprendre comment investir en pratique.

Et en plus ils osent facturer un “coût trimestriel de cet accompagnement en gestion conseillée (environ 75€) ainsi que les droits de garde” ?? 😅

Alors que s’ils ont obtenu des “performances” aussi médiocres, c’est sans doute parce qu’ils investissent dans des fonds très chargés en frais et donc qu’ils se gavent de rétro-commissions.

Mais c’est bien d’avoir réalisé qu’il y a un problème et que vous serez mieux ailleurs.

Maintenant, vous allez vous mettre sur les bons rails.

3 solutions possibles :

1/ Transfert PEA.

Chez Fortuneo.

Et vous pouvez faire très bien de votre côté en gestion libre sur ETF World

Pour bien comprendre, notre article : comment investir en bourse ?

Ou notre livre pour encore plus complet : investissez votre épargne !

2/ Et/ou une bonne gestion pilotée.

Mais au format assurance vie, et non PEA.

Voici les meilleures gestions pilotées.

Vous aurez plus ou moins d’actions dans votre contrat d’assurance vie selon votre profil investisseur (défensif, équilibré, offensif…).

3/ Et/ou la gestion conseillée Prosper Conseil.

C’est notre cabinet de conseil indépendant.

Nous allons plus loin qu’une gestion pilotée, car nous conseillons TOUT votre patrimoine (pas uniquement un PEA ou une assurance vie) et sur les 3 axes (financier, fiscal et civil).

Donc à vous de voir parmi ces 3 solutions.

De la gestion la plus autonome à la plus déléguée, tout est possible.

Vous avez tous les éléments pour agir (lisez bien tous les liens que j’ai mis dans mon commentaire).

Bonne continuation 🙂

etant donné le plafonnement des frais désormais imposé depuis le1er juilet 2020,

il ne parait pas vraiment intéressant de transférer son PEA vers un des courtiers en ligne que vous citez ?

votre avis ?

Bonjour Jean,

J’ai l’impression que vous ne mesurez pas l’ampleur de l’impact des frais sur votre épargne.

1/ Les frais de transaction.

Effectivement il y a un plafond à 0,50 % de frais de transaction sur le PEA.

Mais ça reste énorme ! Sur le PEA Fortuneo notamment on a les ordres gratuits (1 par mois).

Et sur d’autres PEA (voyez notre tableau) c’est 0,08 % sans limite de nombre d’ordres.

=> Donc c’est environ 10 fois moins cher ! Si cela n’est pas intéressant pour vous je ne sais pas ce qu’il vous faut.

2/ Les frais d’inactivité et droits de garde.

Les banques traditionnelles continuent d’en facturer chaque année, ce sont des centaines d’euros perdus par an.

Alors que les meilleurs PEA n’en facturent pas.

Bonjour, Fortuneo a revu sa tarification sur PEA à partir de mars 2025.

Fini la gratuité d’une transaction < 500€ par moi sur PEA

Bonjour,

Non vous n’avez pas compris le sujet.

J’ai aussi reçu le mail de Fortuneo en tant que client.

Cela ne concerne que les “OPC partenaires”, donc un non-sujet pour nous qui investissons en ETF et titres vifs.

Les ETF sont des “OPCVM normales”, pas des OPCVM partenaires, donc avec la formule Fortuneo PEA Starter on a maintenant :

– la gratuité pour 1 ordre par mois inférieur à 500 € pour les ETF, les “OPCVM normales” et les titres vifs. (Sans compter l’offre spéciale 2025 avec gratuité des ordres sur les ETF Amundi). Comme avant, pas de changement !

– Et la gratuité sans limite (x ordres par mois) sur tous les OPCVM partenaires (il y a des fonds monétaires par exemple) pour les ordres supérieurs à 500 €.

Bonjour,

Dans les limites du PEA Trade Republic, je vois aussi le manque de possibilité de passer au nominatif 🙂 Ce que je trouve dommage pour du Air Liquide par exemple.

Bonne journée

Bonjour Romaric,

Merci pour l’info !

Bonjour,

D’abord merci pour votre excellent taf ! Bon, sinon, il s’agirait de parler du sujet de 2025 ! L’ouverture du PEA de Trade Republic 😉 Qu’en pensez-vous ? Choix des ETFs, frais etc… Je sais que c’est encore assez récent, mais peut-être commencer à donner des éléments de réponses en commentaire ? 🙂

Cordialement

Pierre

Bonjour Pierre,

Merci 🙂

Bien vu, c’est un nouvel acteur intéressant : l’offre PEA Trade Republic.

Je viens d’ajouter toute une partie à l’article pour donner mon avis !

Et ici notre article dédié : avis PEA Trade Republic.

bonjour, merci pour votre travail très précis et intéressant pour un non initié comme moi. cela va m aider à passer le cap et ouvrir un pea.

Merci Laurent 🙂

Bonjour,

les frais comparatifs du tableau sont-ils mis à jour régulièrement ?

Merci pour votre travail de qualité.

Cordialement.

Bonjour David,

Oui nos comparatifs sont constamment mis à jour 🙂

Mais les changements de frais sont rares. Heureusement les politiques commerciales & tarifaires des courtiers sont assez stables.

Pour investir nous avons besoin de stabilité.

Bonjour

Proposez vous une formation pour investir en bourse en bon père de famille?

Bonjour,

Oui. Je vous invite à lire notre guide gratuit : Comment investir en bourse ?

Et notre livre formation Investissez votre épargne !

Après cela, vous serez parfaitement formé pour bien investir en bourse. (Inutile de dépenser des centaines voire milliers d’euros dans des formations bullshit de vendeurs de rêve sur YouTube et autres).

Bonjour Nicolas,

Petite précision sur le plafond pour l’investissement sur un PEA :

Un épargnant peut cumuler 2 PEA de type différent, c’est-à-dire un PEA bancaire et un PEA PME-ETI. Dans ce cas, l’ensemble des sommes versées sur ces 2 plans par celui-ci ne peut pas dépasser 225 000 €.

Ce plafond est relevé automatiquement à 300 000 euros pour un couple, chacun pouvant être titulaire de deux contrats PEA.

Bien cordialement,

Bonjour Olivier,

Oui chaque membre du couple peut avoir un PEA et un PEA-PME 🙂

Bonjour Nicolas,

Je suis votre site depuis plus d’un an. Un grand merci pour votre travail instructif et précieux. Possédant un PEA (ouvert en 2020), je trouve l’article très intéressant. J’aurais besoin de quelques précisions si vous aviez la gentillesse de m’aider :

1- Quelle est la durée de vie du PEA ? Est-ce possible de garder le plan sans le clôturer ?

2- Peut-on continuer faire de versements complementaires aprés 5 ans (et 8 ans) de détention?

3- Quelle fiscalité sur les revenues et PVs réalisés par de nouveaux versements versés aprés 8 ans ?

En vous remerciant par avance de votre retour.

CL

Bonjour CL,

Heureux de vous aider avec nos articles !

1/ Durée du PEA illimitée, si vous ne faites pas de retrait avant les 5 ans du PEA.

2/ Oui tant qu’on n’a pas atteint 150 000 € de versements.

3/ Peu importe la date des versements, c’est l’âge du PEA qui compte :

https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/plan-depargne-en-actions-pea/#menu4

Bonjour Nicolas,

Je souhaite transférer mon PEA vers Bourse direct ou Fortunéo. Mais j’hésite! Les frais sont à 0,99cts/achat ou vente alors que chez Fortunéo, c’est 1,95€ . Le seul inconvénient c’est que chez Bourse direct, les frais de sortie à 6€. A priori je ne pense pas sortir de cette enveloppe PEA… Comme vous connaissez les deux, au niveau du service client, lequel est-il le plus à l’écoute de sa clientèle?

Je vous remercie bien vous votre retour,

Et bonne soirée!

Bonjour Sylvie,

Comme on l’a écrit dans le tableau (ligne “on aime”) et dans le texte sous le tableau, on préfère le service client Fortuneo (on a de meilleurs retours) : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/plan-depargne-en-actions-pea/#menu3

A titre perso, j’ai choisi Bourse Direct il y a de nombreuses années (mais client aussi Fortuneo pour le compte courant). Mais typiquement pour mes parents qui pourraient avoir plus de relations avec le service client, je leur ai recommandé Fortuneo.

On peut retirer des fonds non imposables avant les 5 ans dans le cadre d’une création d’entreprise

Merci pour l’info !

Bien vu, c’est un beau cas d’exonération d’impôt.

Bonjour, tout d abord merci pour cet article que j’ai trouvé très intéressant. J’ai quelques questions supplémentaires : 1-chez FORTUNEO, quels sont les frais pour un transfert du compte PEA vers le compte courant ?

2-est ce que FORTUNEO propose un plan d investissement programmé ? Est-il gratuit?

3-est il possible d acheter seulement des parts d’actions chez FORTUNEO ?

Je vous remercie par avance et vous souhaite une bonne journée !

Bonjour,

Pour répondre à vos questions :

1/ On ne peut pas transférer un PEA vers un compte courant . Mais on peut transférer un PEA d’une banque à une autre.

Ou alors vous parlez simplement de “virement sortant” et non de “transfert” ? Chez Fortuneo : 0 frais pour virer une somme du PEA vers le compte courant.

2/ Pas à ma connaissance.

On verse sur le PEA. Puis on passe un ordre quand on veut.

Voici nos bonnes pratiques, en méthode DCA (investissement progressif) on passe un ordre par mois ou par trimestre : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/#menu3

3/ Non on ne peut pas acheter des parts d’actions chez Fortuneo. Car on est propriétaire de x actions entières, pas de fractions.

Chez certains courtiers on achète seulement des parts d’actions car c’est en réalité le courtier qui est propriétaire des actions et pas nous. De notre côté on n’aime pas cela, car si on investit en actions c’est pour être propriétaire des titres (de notre point de vue).

Bonjour, je me posais exactement la même question concernant les virements sortant.

Doit-on comprendre que chez Fortuneo un virement sortant du PEA (compte en espèces) vers un compte courant (même d’un autre établissement bancaire) est sans frais?

Un exemple contraire est que Bourse direct facture ce virement sortant 6 € ?

Merci d’avance pour vos précisions

Bonjour Antoine,

Vous avez bien compris, c’est exactement cela.

0 frais de virement sortant chez Fortuneo, mais 6 € chez Bourse Direct.

Bonjour,

Déjà bravo pour vos explications!

Je souhaiterai savoir si il est obligé de changer de banque si nous souhaitons prendre un PEA en ligne ?

Merci à vous!

Bonjour Rodrigue,

Vous êtes libre. On peut avoir un PEA dans une banque X et rester en banque Z pour le reste.

Par exemple j’ai mes comptes courants chez Boursorama et Fortuneo.

Mes PEA (2 pour la famille) chez Fortuneo et Bourse Direct.

Mes assurances vie chez Linxea, assurancevie.com, Yomoni, etc.

Mon crédit immobilier à la Caisse d’Epargne (sans rien d’autre chez eux).

Etc.

Bonjour, je souhaite ouvrir un PEA et après avoir lu votre comparatif, je souhaite le faire chez Fortuneo, mais en essayant je vois que Fortuneo oblige d’ouvrir un CTO chez eux en même temps: “L’ouverture d’un PEA ou PEA-PME nécessite l’ouverture d’un compte-titres ordinaire.” Est-ce normal? Les autres banques ont-elles la même pratique?

Bonjour Allison,

Oui c’est normal, c’est règlementaire, et le CTO est gratuit sans nécessité de l’utiliser.

(Et on peut détenir plusieurs CTO chez différents courtiers en bourse).

Bonjour Nicolas,

c’est toujours un plaisir de lire les articles sur le site ADI 🙂 Si l’encours du PEA n’est pas limité, cela signifie qu’une fois le plafond de versement de 150 000 € atteint, on peut continuer à vendre/acheter au sein du PEA ?

Par exemple, mon PEA est valorisé à 158 000 €, je vends 5000 € d’une ligne, ça crédite ma poche espèce, puis je rachète un autre valeur pour 5000 €.

Par contre, si je retire 10 000 €, bien que le montant total descende à 148 000 €, je ne peux toujours plus faire de versement, c’est bien ça ?

Merci

Bonjour Stéphane,

Vous avez tout compris 🙂

C’est le total de versements qui compte même si on sort et rentre à nouveau (150 000 €).

Et on peut très bien avoir un PEA qui dépasse 1 million d’euros de valorisation en cas de bonnes plus-values !

On peut toujours continuer à acheter et vendre au sein du PEA, c’est la poche espèces du PEA qui sert de réceptacle.

Bonjour Nicolas.

Merci pour votre site. Il est très instructif. Je recherche un courtier pour ouvrir un PEA. Mes critères sont les frais les plus bas possible et la plus large gamme d’ETF éligible PEA. Quels sont vos recommandations ?

Bonjour Philippe,

Merci pour votre agréable retour.

Selon moi, ça se joue entre Fortuneo et Bourse Direct.

Tous les 2 référencent une large offre d’ETF (jamais eu de soucis pour trouver mes ETF).

Les frais sont très bas pour les 2, sans frais d’inactivité ni droits de garde, cf le tableau : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/plan-depargne-en-actions-pea/#menu3

Avec un avantage pour Fortuneo pour son meilleur service client.

Bonjour,

Je voudrais savoir quels sont les avantages d’ouvrir un PEA tôt ?

Merci à vous !

Bonjour Sophie,

Les PEA de plus de 5 ans sont exonérés d’impôt sur le revenu sur les gains : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/plan-depargne-en-actions-pea/#menu4

D’où l’intérêt d’ouvrir son PEA au plus tôt (quitte à investir plus tard), pour faire tourner le compteur des années et profiter plus tôt de l’exonération d’impôt.

C’est pareil pour l’assurance vie (mais 8 ans au lieu de 5 ans), on recommande de prendre date au plus tôt : https://avenuedesinvestisseurs.fr/av-assurance-vie/

Bonjour,

Merci beaucoup pour cet article très intéressant.

J’aurais une question concernant les 5 ans pour ne pas avoir à payer l’impot sur le revenu de 12,8%. Les 5 ans commencent à l’ouverture de mon PEA peu-importe la somme dessus ? Imaginons que je commence par verser 1000€ pour ensuite refaire quelques virements au cours de l’année, cela change t-il quelque chose ? Est-ce qu’à chaque fois que je verse de l’argent sur mon PEA il faudra attendre 5 ans pour ressortir cet argent ou bien les 5 ans sont à compter de l’ouverture du PEA peu importe la suite ?

En vous remerciant, cordialement.

Bonjour Chris,

C’est la date du 1er versement qui compte, heureusement.

D’où l’importance de “prendre date” au plus tôt, quitte à ne verser que 100 € pour l’ouverture du PEA puis commencer à investir seulement des années plus tard.

Note : c’est pareil pour l’assurance vie, il faut prendre date pour profiter de l’avantage fiscal au plus tôt (cette fois à 8 ans et non à 5 ans) : https://avenuedesinvestisseurs.fr/av-assurance-vie/

Bonjour Nicolas,

Merci beaucoup pour votre réponse très rapide. Donc même si je rajoute de l’argent au bout de 4 ans et demi je pourrais retirer l’entièreté du compte une fois les 5 ans passés si je veux sans payer les 12,8% ?

Excusez-moi je reformule pour être sur d’avoir bien saisi car c’est tout de même une décision importante.

Vous avez bien compris, et même si vous avez une forte plus-value, pas d’impôt sur le revenu (les 12,80 %) si vous sortez après les 5 ans de votre PEA !

Bonjour,

Quel courtier recommanderiez vous entre BforBank et Fortuneo pour un PEA qui sera amené à son plafond d’ici 3 ans, avec un horizon de placement d’une quinzaine d’année sur plusieurs ETF et quelques actions françaises en buy and hold ? J’avais ouvert ce PEA chez Bourse Direct avec une petite somme pour prendre date mais les bugs dans l’interface datée et le service client injoignable par messagerie me poussent à le transférer avant de leur confier davantage de capital.

Merci d’avance.

Bonjour Jon,

Pour être client chez ces différents courtiers et vu les retours que l’on a, Fortuneo sort clairement du lot. Notamment pour son service client plus disponible et efficace. Effectivement, j’ai pu constater aussi une dégradation du service client Bourse Direct, raison pour laquelle Fortuneo est passé devant dans notre comparatif : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/plan-depargne-en-actions-pea/#menu3

De plus, dans le cadre du transfert de PEA, Fortuneo rembourse les frais de courtage (cf l’offre via la bannière sous le tableau). Et il y a des ordres offerts. Et puis 130 € de prime parrainage en transférant le PEA (ou en ouvrant avec 1000 €), vous me demanderez mon code parrain si vous le souhaitez : https://avenuedesinvestisseurs.fr/contact-et-parrainage/

Bonjour,

Avant tout merci pour votre travail !

Peu connaisseur je souhaite investir via la plateforme trading212 car je trouve l’achat de Fractions d’actions intéressant, cependant j’ai un gros doute sur La fiscalité, donc le type de compte à ouvrir CTO ou PEA.

Mon profil : Résidant en France, je compte invertir sur du long terme (20 ans), et en moyenne 250-300 euros par mois. J’ai une préférence pour les actions internationales pour leurs dividendes.

– Pouvez-vous me conseiller concernant le compte le plus adapté ?

– Pour investir via un courtier, suis-je obligé d’ouvrir mon PEA chez ce même courtier ? Ou je peux ouvrir un PEA dans une banque, et l’utiliser chez le courtier de mon choix ?

En vous remerciant d’avance !

Bonjour Daniel,

Ne le prenez pas mal, mais votre message est très intéressant car il condense tout ce qu’il ne faut pas faire 🙂

Mes remarques :

1/ L’achat de fraction d’actions n’est pas intéressant, car vous ne serez pas propriétaire des titres. Si on investit en bourse, c’est pour être actionnaire et propriétaire, sinon il y a peu d’intérêt.

2/ Si vous voulez investir en actions internationales, alors c’est un CTO qu’il vous faut et non un PEA : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/cto-compte-titres-ordinaire/

3/ Vous pouvez ouvrir un PEA ou un CTO chez une banque ou un courtier en bourse. Mais on ne peut pas ouvrir un produit chez X pour l’utiliser chez Y, cela n’a pas de sens. Par exemple, si vous ouvrez un PEA chez Fortuneo, alors vous investissez depuis votre espace client Fortuneo.

4/ Investir pour les dividendes est un biais comportemental bien connu. Mais en phase de capitalisation (et non de rente), ce n’est pas vraiment le plus sensé. Les sociétés qui versent de forts dividendes sont rarement les plus profitables… : https://avenuedesinvestisseurs.fr/faq-questions-bourse/#investir-emergents

5/ The last but not the least. La “plateforme trading212” n’est qu’une application mobile. Je ne connaissais pas, vous allez chercher des “trucs” exotiques ! Ce n’est pas un courtier avec un vrai site pour investir. Et ils sont spécialisés en CFD, donc ce ne sont pas des actions physiques que l’on possède. Et ils sont basés au Royaume-Uni donc vous devrez déclarer votre compte à l’étranger tous les ans. Enfin, ils ne semblent pas habilités par l’AMF. Bref, cela semble être une “application pour jouer en bourse” (d’ailleurs sans CTO ni PEA donc bon courage pour la déclaration de revenus), et non un courtier sérieux pour investir en bourse avec des enveloppes fiscales françaises (CTO et PEA). Pas du tout notre état d’esprit et notre façon de voir l’investissement en bourse, cf nos bonnes pratiques : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/#menu3

Les meilleurs courtiers PEA sont ici : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/plan-depargne-en-actions-pea/#menu3

Et ici pour les courtiers CTO : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/cto-compte-titres-ordinaire/#menu2

(La fiscalité dépend de l’enveloppe PEA ou CTO).

=> Je vous invite à lire nos articles pour investir sérieusement en bourse, en commençant par celui-ci :

https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/

Il n’y a pas de mal, c’est très bien si ça peut aider d’autres personnes^^

Je prends bonne note de vos remarques.

Encore merci.

bonsoir, merci pour vos bons conseils – je suis basique : j’ai mon PEA à la BNP et je gère comme je l’ai appris quand j’étais en salle de marchés : vendre quand c’est haut et acheter quand c’est bas – je performe bien ça me va –

mais je pensais que les frais baisseraient vraiment avec la loi sur les plafonnements et au final non –

les droits d’entrée sont tjrs d’environ 2.4 à 3% sur les OPCVM BNP, pas de frais quand on vend – pas de droit de garde sur OPC Bnp mais pour 2019 2.10% des encours en frais dont rétrocessions – la nouvelle loi indique que ça doit être 0.4% max de la valeur des encours donc pour 2020 les banques devraient s’asseoir sur de belles sommes mais je n’y crois pas – mes 2 derniers achats les droits d’entrée n’ont pas été de 0.5% comme le prévoit la loi – on me répond que “frais de transactions” ce ne sont pas les droits d’entrée – etc.. qu’en pensez-vous –

bonnes fêtes Coralie

Bonjour Coralie,

Vous confondez frais de l’enveloppe PEA, et frais des fonds de gestion :

1/ La loi vient de plafonner les frais de l’enveloppe PEA facturés par les banques et courtiers en bourse :

– 0,50 % de frais de transaction maximum (achat / vente).

– 0,40 % de droits de garde maximum par an.

=> C’est appliqué par toutes les banques et courtiers en bourse, sinon sanction.

Dans notre comparatif, les meilleurs courtiers PEA sont sans droits de garde et avec de très faibles frais de transaction (bien plus bas que BNP) : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/plan-depargne-en-actions-pea/#menu3

2/ Les frais de gestion des fonds (facturés par les sociétés de gestion) n’ont pas été plafonnés.

Là c’est le far west, chaque société de gestion applique ses propres frais sur ses fonds.

Vous avez des frais de gestion élevés sur vos fonds de gestion BNP (autour de 2 % par an) et des droits d’entrée. C’est “normal” car se sont des fonds gérés activement.

=> De notre côté, nous n’aimons pas les fonds actifs, car ils sont très chargés en frais (comme vous avez pu le constater) et plus de 95 % sont battus sur le long terme par les fonds passifs indiciels (les trackers, alias ETF, autour de 0,30 % de frais de gestion par an seulement). Donc nous sommes partisans de l’investissement passif en trackers, je vous invite à lire notre guide sur les ETF : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/trackers-performance-investir-bourse-pea-indiciel/

En résumé, pour bien performer en bourse, il faut choisir le bon PEA. Puis choisir les bons produits financiers (trackers plutôt que fonds actifs). Enfin, il faut adopter le bon comportement d’investisseur comme expliqué ici : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/#menu3

Bonjour . J adore votre site . J ai ouvert un PEA il y a 3 ans . J ai vendu une action avec une plus value de 1500 euros . Je n aurai pas d impôts à payer . Mais vais je devoir payer les prélèvements sociaux ? Merci d avance .

Bonjour Michèle,

Vous pouvez faire autant de plus-value que vous voulez en PEA sans impôt sur le revenu ni prélèvements sociaux, tant que vous ne sortez pas du PEA par virement externe : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/plan-depargne-en-actions-pea/#menu4

Bonjour,

Pour info, chez BforBank, les frais pour ordres de titres non cotés ont évolué depuis juillet 2020 :

“Inscription et cession de titres non cotés : 0,10 % (et maximum 500 €).”

Il n’y a pas mieux pour ceux qui investissement en crowdfunding !

Bien à vous !

Jean

Bonjour,

Super, merci pour l’info !

Effectivement, c’est parfait pour investir en crowdfunding : https://avenuedesinvestisseurs.fr/category/crowdfunding/

EDIT : merci a Jacky qui fait remarquer que :

“En 2025, c’est remonté à 1.20%:

“Inscription et cession de titres non cotés: 1,20% (max 500€)””

Bonjour,

Je souhaite commencer à investir en bourse, je lis donc vos articles très intéressants et bien construits, facile à comprendre.

Donc, si j’ai bien compris, investir à partir d’un CTO est plus risqué qu’à partir d’un PEA. Mais lorsque que je veux ouvrir un PEA (sur Fortuneo par exemple), je suis obligée d’ouvrir un CTO. Le fait que ce CTO soit actif cela ne risque pas d’engendrer des frais, est-ce que je peux avoir un CTO actif sans y mettre de l’argent dessus et n’y investir en bourse avec ?

Merci d’avance pour votre éclaircissement,

Cordialement

Andréa

Bonjour Andréa,

Il y a un malentendu, investir en CTO n’est pas foncièrement plus risqué qu’en PEA. Ce sont juste 2 outils différents, tout dépend comment vous utilisez ces outils (comment vous investissez dessus). Et 2 enveloppes avec une fiscalité différente.

Oui les courtiers en bourse ouvrent règlementairement le CTO à l’occasion de l’ouverture du PEA. Notamment Fortuneo vous ouvrira en même temps le compte titres ordinaire (CTO). C’est normal, c’est règlementaire, et c’est gratuit sans nécessité de l’utiliser.

Bonjour,

Je cherche des conseils parce que je me rends compte que je suis un novice, et je ne me suis jamais vraiment intéressé à mes comptes. Maintenant, je me rends compte que j’ai tous fait mal, depuis le debut, et j’aimerais remettre de l’ordre dans mes compte.

1. Je suis client a la CE

2. J’ai un CTO et un PEA (ouvert en 2008)

– J’ai toujours acheté mes actions sur mon CTO, J’ai un peu plus d’une dizaine de lignes pour 35k€, avec pour aujourd’hui une +value d’environ 2500€.

– Je me suis rendu compte “ce weekend” (et oui 🙁 ) que mes titres étaient sur mon CTO et non sur mon PEA.

J’aimerais donc tout sortir de mon CTO pour le transférer sur mon PEA, en essayant de ne pas générer de +value sur le CTO.

j’ai plusieurs questions si qq1 peut m’aider:

– Comme mon PEA a + de 10ans, est-il toujours possible d’y faire des versements? même de 30K€? –> le but serait de racheter mes titres a travers mon PEA et part la meme occasion revoir mes PRU?

– Les actions que je souhaiterais vendre de mon CTO seront-elles imposés à 30%, même si je les ai depuis + de 5ans?

Que feriez vous a ma place?

Certains vont bien rire en me lisant, je ris jaune également mais j’aurais besoin d’un peu d’aide.

En vous remerciant,

Cdt,

Keta

Bonjour Keta,

Ce n’est pas grave, on est tous bienveillants ici, et il vaut mieux se rendre compte maintenant de son erreur que jamais. Et puis votre “conseiller” est responsable, il aurait dû vous conseiller sur la différence entre PEA et CTO et vous recommander le PEA pour les valeurs éligibles.

1/ Si vos valeurs CTO sont éligibles au PEA, alors vous pouvez investir sur PEA.

2/ Vous pouvez toujours verser sur votre PEA, quel que soit son age, tant que vous n’avez pas atteint le plafond de 150 000 € de versements.

3/ Sur CTO, vous serez imposé sur les plus-values réalisées. Vous ferez le bilan en 2021 des PV 2020 dans votre déclaration de revenus. Cf la fiscalité du CTO, vous pourrez choisir la flat tax 30 % sur la plus-value globale, ou le barème de l’IR avec un abattement pour durée de détention : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/cto-compte-titres-ordinaire/#menu3

Bonus : plutôt que d’investir sur des titres vifs, je vous invite à vous informer sur les trackers pour diversifier efficacement (ça peut être l’occasion de faire le ménage dans votre portefeuille pour repartir sur une base plus saine) : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/trackers-performance-investir-bourse-pea-indiciel/

Et voici les 4 bonnes pratiques de l’investissement en bourse sur le long terme : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/#menu3

Bonjour,

j’apporte ici un retour d’expérience sur Fortuneo.

J’y avais déjà mon compte commun avec me femme (carte bancaire gold master card gratuite pour tous les 2) et j’y ai transféré mon PEA l’été dernier et j’en suis très satisfait.

Le service clientèle est disponible et compétent (pour les rares fois où j’ai appelé). J’imaginais au départ pouvoir conserver mon PEA dans ma banque traditionnelle où j’y ai encore mon compte courant personnel, mais obligation de passer par le conseiller pour acheter des trackers, ce qui était contraignant. Donc, j’ai vite pris la décision…

De plus, j’avais un produit structuré sur mon PEA et Fortuneo a accepté de le conserver sans avoir à le vendre alors que chez Bourse Direct, il aurait fallu le vendre avant le transfert.

J’apprécie l’interface du site web, fonctionnelle et intuitive, sur Windows ou Android. J’achète mensuellement du tracker world et c’est simple.

Bonjour Stéphane,

Merci pour votre retour, c’est précieux pour les lecteurs !

J’ignorais que Fortuneo accepte les transferts de PEA qui contiennent un produit structuré (produit contraignant qui force souvent la sédentarisation…), excellente nouvelle !

Bonjour

Merci pour vos merveilleux articles. Félicitations 🎊

Je souhaite ouvrir un pea qui suit l’indiciel du CAC40 sur FORTUNEO. Mais je ne sais pas quoi choisir. Pouvez vous m’aider à savoir quels sont les différents lignes proposées s’il vous plaît. Merci d’avance

Bonjour,

Merci 🙂

Vous êtes libre d’ouvrir l’outil que vous voulez, en l’occurrence le PEA Fortuneo : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/plan-depargne-en-actions-pea/#menu3

Et ensuite, une fois l’outil ouvert (on n’investit pas au moment de la demande d’ouverture, il faut attendre l’ouverture), vous êtes libre d’investir comme vous le souhaitez (dans la limite des possibilités de l’outil).

Sur PEA vous pouvez investir sur des sociétés en particulier ou sur des fonds.

Je comprends que vous souhaitez investir sur un fonds indiciel, en l’occurrence le tracker ETF CAC 40.

Je vous invite à lire notre article sur les trackers : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/trackers-performance-investir-bourse-pea-indiciel/

Chez Fortuneo, il y a un champ recherche, quand votre PEA sera ouvert vous pourrez trouver un ETF CAC 40, par exemple Lyxor CAC 40 ou Amundi CAC 40.

Et ici dans le tableau nous listons les ETF les plus populaires (Europe, Monde, USA, émergents…généralement on investit sur des zones larges pour bien diversifier, car le CAC 40 n’est investi que sur la France c’est à dire moins de 4 % du marché mondial et historiquement ce n’est pas l’indice le plus performant malheureusement…) : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/trackers-performance-investir-bourse-pea-indiciel/#choisir

Bonjour,

Merci pour vos articles qui sont très instructifs.J’ai 59 ans et je serai peut être intéressé d’ouvrir un pea chez Fortuneo.

Je voudrai savoir si on est obligé d’ utiliser la plateforme Live trader qui me semble bien compliqué.

Quand on est débutant en bourse comme moi , le courtier Fortuneo est il conseillé?

Cordialement.

Mathieu

Bonjour Mathieu,

Fortuneo est justement très adaptée pour les débutants et les épargnants “passifs”. Avec son interface simple et le service client disponible et professionnel.

Pour le trading plus actif, Fortuneo propose effectivement une plateforme Live Trader, mais personnellement je n’y touche pas, on n’en a pas besoin…ce n’est d’ailleurs pas l’esprit de l’investissement “bon père de famille” que nous prônons. L’interface simple suffit amplement.

Bonjour,

Bravo pour cet article très clair et instructif.

Etant divorcé et mon fils de 20 ans n’étant pas rattaché à mon foyé fiscal (je lui verse une pension, enfin à sa mère), il est rattaché au foyer fiscal de sa mère, est-ce que je peux lui ouvrir un PEA-JEUNE malgré tout ?

Cordialement,

Frédéric

Bonjour Frédéric,

Votre fils peut avoir un PEA à son nom s’il est majeur.

Mais s’il est rattaché à un foyer fiscal (le vôtre ou un autre), alors ce sera un PEA jeunes.

Bonjour,

Deja un grand merci à vous pour votre site et votre honnêteté qui m’ont permis d’ouvrir 3 AV ( Linxea Avenir, Linxea Spirit et Nalo) et un PEA chez Binck que je suis en train de transferer chez Bourse Direct à cause de leur service client vraiment pas au top. Je compte à long terme avoir environ 50% de mon epargne ( qui s’éleve à 110000euros) en action et l’autre en fonds euros ou obligations. Pour l’instant j’ai une grande partie de mon épargne en livrets en banque, hier j’ai transferé 15000 euros sur mon PEA.

Pensez vous qu’investir directement dans des ordres sur 2 trackers monde en en prenant jusqu’à en acheter pour 15000 euros est plus risqué que de l’espacer sur quelques mois ou quelques années pour éviter d’acheter tout au mauvais moment ou ça n’a pas trop d’importance ?

Merci encore de votre temps.

Bonjour Damien,

Avec plaisir.

Effectivement le service client Binck s’est tellement dégradé que nous avons fini par les éliminer de notre classement.

Nous sommes partisans de l’investissement progressif et régulier. On l’explique ici, dans nos bonnes pratiques de l’investissement en bourse : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/#menu3

Bonjour,

Merci pour tout votre contenu de grande qualité.

Possédant un PEA ouvert il y a un mois chez Boursorama, mais n’ayant pas encore investit dans quelconque ETF, je pense le transférer chez Fortuneo . Mon PEA etant vide, le délai de transfert reste t’il de plusieurs semaines (3-4)?

En parallèle de mon PEA, pensez vous qu’il est interessant et possible d’avoir un placement en gestion pilotée chez Yomoni en espérant aussi un rendement moyen de 7% min?

Merci pour vos retours

Axel

Bonjour Axel,

Même avec un PEA vide, il vaut mieux compter 1 mois de délai dans le cadre d’un transfert d’un établissement à un autre. Car la banque perdante ne sera pas pressée…

Je trouve qu’une bonne assurance vie en gestion pilotée est complémentaire au PEA. Car il y aura diversification sur des investissements hors actions : obligataire, matières premières, etc. Ceci dit, pour obtenir une espérance de rendement de 7 % en annualisé, il faut tendre vers un profil dynamique.

https://avenuedesinvestisseurs.fr/av-assurance-vie/gestion-pilotee/

Bonjour, possédant une assurance vie en gestion pilotée chez Yomoni (profil 8), je souhaiterai ouvrir, en parallèle, un PEA et faire une gestion passive en investissant principalement en ETF (world, pays émergents). Mais est-ce que cela est pertinent sachant que Yomoni investi aussi principalement en ETF? Ne devrais-je pas diversifier un peu plus mes choix en trackers dans mon PEA ou cela peut-être suffisant ?

Merci infiniment pour vos éclaircissements.

Cordialement,

Manuel

Bonjour Manuel,

Yomoni a une allocation plus diversifiée que ce qu’on peut faire en PEA. Il y a par exemple de l’obligataire, du monétaire, des matières premières…notre avis sur la gestion pilotée Yomoni : https://avenuedesinvestisseurs.fr/yomoni-avis-gestion-pilotee/

Mais un PEA en gestion libre est intéressant si vous voulez investir davantage sur telle ou telle zone (ETF World, US, EM…) voire sur tel ou tel titre vif (Total, LVMH, etc.) en étant libre de vos choix.

ET aussi parce qu’il y aura moins de frais de gestion sur PEA : seulement les frais propres à l’ETF (autour de 0,30 % par an) versus 1,60 % par an sur une gestion pilotée comme Yomoni.

Assurance vie ou PEA ? Notre article :

https://avenuedesinvestisseurs.fr/assurance-vie-ou-pea-que-choisir/

En résumé : les deux sont complémentaires.

Merci beaucoup pour votre retour, je n’avais pas vu que c’était pour le cumul des 2.

Si vous avez un retour d’homunity à ce sujet, je suis preneur

Edouard,

J’étais intrigué et j’ai appelé Homunity pour savoir.

Comme je le craignais, possible légalement, mais impossible opérationnellement de loger du crowdfunding en PEA PME, car les courtiers en bourse appliquent beaucoup de frais sur le crowdfunding et ont des exigences compliquées (15 000 € par ligne…)

Bonjour,

Le plafond du PEA-PME est passé à 225000€ avec la loi PACTE, et permet maintenant d’héberger des titre de crowfunding immobilier, pourriez vous nous éclairer sur ces nouvelles mesures? (peut-être un petit article?)

Cordialement

Bonjour Edouard,

Attention car c’est le plafond global de versements en PEA + PEA-PME qui s’élève à 225 000 €. Donc si vous versez 225 000 € en PEA-PME, vous ne pouvez plus rien verser en PEA. En pratique, il faudra plutôt considérer que l’on peut verser 150 000 € en PEA + 75 000 € en PEA-PME.

Effectivement on peut maintenant héberger des investissements en crowdfunding immobilier en PEA-PME. Depuis la loi PACTE, en théorie. Cela donnerait un avantage fiscalement. Mais pour la mise en œuvre opérationnelle, nous n’avons pas de retour, il faudrait avoir avec Homunity (nous allons aussi leur demander de notre côté) : https://avenuedesinvestisseurs.fr/crowdfunding-immobilier-homunity/

Bonsoir Nicolas,

Merci pour cette page bien utile. Savez-vous s’il est possible d’investir automatiquement une somme donnée chaque mois sur un ETF dans un PEA ? Si oui, cela est-il soumis à la condition que le PEA soit dans la banque principale de l’investisseur ?

Merci !

Bonjour Alaric,

Vous pouvez mettre en place un virement automatique de votre compte courant vers votre PEA.

Mais l’argent arrive sur le compte espèces du PEA. Donc ensuite il faut passer l’ordre “manuellement” pour investir quand vous le souhaitez.

Et même si vous avez déjà alimenté la poche espèces du PEA, vous ne pouvez pas programmer un investissement automatique régulier sur telle ou telle valeur.

Si vous cherchez cela, il faut plutôt ouvrir une bonne assurance vie et mettre en place des versements programmés. (En assurance vie, versement et investissement se font en même temps). Sur une bonne gestion pilotée investie en trackers par exemple : https://avenuedesinvestisseurs.fr/av-assurance-vie/gestion-pilotee/

Bonjour,

Tout d’abord merci pour le travail fourni afin d’aider les personnes qui n’y connaissent pas grand chose (comme moi) à pouvoir prendre leurs finances en main.

j’aurai deux questions pour avancer :

– Ayant un PEL qui aura 15 ans en décembre prochain, mieux vaut-il que je laisse encore mon argent (dont je n’ai pas besoin dans l’immédiat) sur ce livret ou bien serait-il plus judicieux de l’investir ailleurs ?

– Possédant un PEA constitué uniquement de parts sociales C au Crédit Mutuelle, puis-je le transférer vers n’importe quelle banque en ligne ou plutôt vers une banque ayant pour assureur le Credit Mutuelle (ex: Fortuneo) ?

Merci d’avance pour vos éclaircissements.

Bonjour Jonathan,

Vous avez un PEL ancienne génération, très bien rémunéré (2,50 % au lieu de 1 % brut pour les nouveaux PEL), cf le tableau ici : https://avenuedesinvestisseurs.fr/placements-monetaires/plan-epargne-logement/

Pour un placement sécurisé, dans notre contexte de taux bas, c’est énorme. Vous ne pourrez pas avoir mieux rémunéré en épargne sécurisée. Donc c’est précieux.

Quant à vos parts sociales, c’est une épine dans le pied pour un transfert de PEA. Dans les autres banques il n’y a pas de parts sociales, donc si on veut transférer son PEA il faut d’abord vendre les parts sociales. Et on ne peut pas vendre n’importe quand généralement, il y a des “fenêtres de vente” à ne pas rater. C’est vraiment un produit spécial, qui sédentarise les clients.

Bonjour, que pensez-vous de Degiro ? Il me semble compétitif mais vous ne les avez pas pris en compte dans votre comparaison.

Merci

Bonjour Stéphane,

Degiro ne propose pas de PEA, seulement le CTO.

Et ils figurent en excellente position dans notre comparatif des meilleurs CTO : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/cto-compte-titres-ordinaire/

Bonjour,

Merci pour vos articles qui prennent le temps de tout expliquer, ainsi que de votre réactivité dans les commentaires, c’est vraiment appréciable, je ne sais pas comment vous faites !

Ma question est la suivante : je voudrais investir en bourse pour faire 2 choses : faire du stock picking sur les marchés internationaux (y compris titres américains et asiatiques), et en parallèle bénéficier de la fiscalité avantageuse du PEA via un courtier compétitif, avec un bon niveau de service (donc pas Binck si j’en crois les récents commentaires), et surtout qui donnerait un large éventail de trackers (hedgés par exemple).

Pour répondre à ces 2 objectifs je comptais ouvrir un CTO et un PEA ? Est-il possible de les ouvrir simultanément chez un même courtier ?

Merci beaucoup pour vos lumières !

Bonjour Adrien,

Bien vu, le PEA pour les trackers (et stock picking Européen) et le CTO pour le stock picking international.

On peut ouvrir PEA et CTO chez le même courtier, c’est commode de rassembler les 2 chez le même intermédiaire.

Et dans un second temps, on peut ouvrir plusieurs CTO si besoin particulier. Notre comparatif des CTO : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/cto-compte-titres-ordinaire/

De toute façon, en pratique, si vous ouvrez le PEA Fortuneo, Fortuneo vous ouvrira en même temps le compte titres ordinaire (CTO). C’est normal, c’est règlementaire, et c’est gratuit sans nécessité de l’utiliser.

Je ne suis pas sûr que Bourse Direct ouvre automatiquement le CTO aussi, mais ce serait normal.

Bonjour,

J’ai voulu ouvrir un PEA chez Binck courant avril 2020, les démarches ont fortement traîné et toutes ouvertures de PEA chez Binck aurait été suspendu depuis juillet 2020. J’ai réussi à joindre le service client et apparemment Binck serait en cours de rachat par Saxobank. Le conseiller m’a dit qu’il espère que la situation serait débloqué certainement au alentour de janvier 2021. Et que si je voulais annulé mon ouverture de compte j’avais juste à envoyer un e-mail avec mon nom pour notifier mon souhait d’abandon d’ouverture de PEA. Sinon lorsque Saxo aura repris les choses en main si les conditions (tarifs …) d’ouverture du PEA change je devrais de nouveau signer un contrat avec Saxo.

Donc mes différentes questions sont :

1 – Est-ce que d’autre personne sont dans le même cas que moi ?

2 – Est-ce qu’un simple e-mail suffit vraiment pour annuler l’ouverture ?

C’est plus un témoignage pour dire qu’il n’est plus possible d’ouvrir de PEA chez BINCK pour le moment, que de vrai question, mais je serai intéresser de savoir combien de personne sont dans le même cas que moi.

Pour plus de précision mon dernier contact avec un conseillé de Binck date du 26/08/2020

Cordialement

François

Bonjour François,

Nous avons également eu vent de ce blocage des ouvertures PEA chez Binck. Mais différentes sons de cloche selon les conseillers : pour certains ce serait définitif.

D’ailleurs le rachat de Binck par Saxo Bank est déjà effectif depuis fin 2019, on en parle ici : https://avenuedesinvestisseurs.fr/binck-avis-courtier-en-ligne/

Et cela coïncide avec la chute de qualité de service que l’on a constaté chez Binck depuis fin 2019. D’où le fait que notre classement des meilleurs PEA a été revu, maintenant Binck est au fond du classement, c’est devenu chaotique depuis 1 an environ.

Ok merci, pour votre réponse très rapide, je me suis permis de mettre le commentaire quand j’ai vu que Binck apparaissait dans l’article. Je vais envoyer l’e-mail pour notifier l’interruption d’ouverture de PEA chez eux.

Cordialement

Bonjour et merci pour cette mine d’informations. Pourriez vous m’indiquez ce que sont les “fonds 0%” que vous évoquez dans votre comparatif des différents courtiers ? S’agit-il de fonds actifs sans frais ou de fonds passifs type etf ? Merci d’avance.

Bonjour François,

Fortuneo et Bourse Direct proposent d’investir sur des fonds à 0 % de frais (ils ont négocié auprès des sociétés de gestion). Ce sont uniquement des fonds actifs, sans frais de courtage ni frais d’entrée / sortie. Mais il y a quand même les frais de gestion (en moyenne 2 % par an sur les fonds actifs).

A comparer aux fonds passifs (les fonds indiciels : ETF et trackers) qui sont aussi sans frais d’entrée / sortie, mais avec des frais de gestion en moyenne de seulement 0,30 % par an. Fortuneo et Bourse Direct proposent aussi un bon choix de trackers, notamment les plus populaires : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/trackers-performance-investir-bourse-pea-indiciel/

Bonjour Nicolas,

Super article merci !

J’ai un contrat LinXea avenir, es-ce que si j’ouvre un contrat LinXea Pea Avenir, je conserve ma protection de 70 000€ par assureur sur mon assurance vie ? Du coup es-ce que pour conserver cette protection il faut additionner les 2 contrats ou c’est indépendant ?

Merci pour votre réponse,

Jonathan

Bonjour Jonathan,

La garantie sur les assurances vie et PEA assurance est de 70 000 € par assureur. Si vous avez 2 contrats du même assureur, cela ne se cumule pas, la garantie reste à 70 000 €.

Mais vous avez aussi un PEA assurance Linxea assuré par Generali pour changer de Suravenir : https://avenuedesinvestisseurs.fr/linxea-avis-assurance-vie-en-ligne-courtier/#scpi

Ceci dit, attention, il s’agit de PEA assurance, bien différence du PEA bancaire (le PEA classique présenté dans cet article). Sur PEA assurance vous ne pourrez pas investir en titres vifs (Air Liquide, LVMH par exemple) mais seulement sur des fonds. On préfère généralement les PEA bancaires.

Bonjour,

J’ai un compte assurance-vie chez Axa depuis fin 2017 sur lequel je verse 50 € par mois, à l’époque je ne gagnais pas beaucoup, je pourrais aujourd’hui mettre plus mais je ne me suis jamais repenché dessus. Le problème est qu’en plus de ces versements je paie 4,50 € de frais à chaque fois et je trouve cela énorme alors que d’après mon conseiller c’est tout à fait normal et ces frais me seront reversés lorsque le compte aura huit ou dix ans, je ne sais plus trop.

Je ne connaissais pas le PEA avant la lecture de votre article, complet et bien expliqué par ailleurs. Si j’ai bien compris, je ne dois pas fermer mon assurance-vie pour conserver mon ancienneté, mais le PEA ayant l’air plus intéressant, ferais-je mieux d’arrêter de l’utiliser (mon AV) et tout passer sur un PEA (et verser plus, au passage) ?

J’ai un compte courant chez Boursorama et un compte secondaire chez Fortuneo.

Merci, bonne continuation.

Bonjour Isabelle,