Découvrez notre avis sur Yomoni : nous dressons ici la critique complète de la FinTech qui a révolutionné l’épargne en ligne en 2015. Yomoni (voir leur offre, jusqu’à 500 € offerts) est d’abord le spécialiste de l’assurance-vie en gestion pilotée (son produit phare), mais pas seulement !

Notre avis Yomoni est résumé ici en quelques points (développés dans l’article) :

- une gestion pilotée expérimentée avec de bonnes performances par rapport aux banques (+19,6 % en 2024 en profil dynamique) ;

- des frais bas, sans frais sur versement et 1,60 % de frais de gestion tout compris ;

- une interface très conviviale et “user friendly” ;

- un service client très disponible en ligne ou au téléphone.

Le robo-advisor Yomoni dépoussière les plus belles niches fiscales Françaises, à savoir l’assurance-vie et le PEA. Alors, quelle est la valeur ajoutée de Yomoni dans la gestion pilotée de l’assurance-vie, du PEA, et aussi du PER et compte-titres ordinaires ? Interface Yomoni (très fluide, voir ici), performances, frais, services…nous passons tout en revue ! En tant que clients depuis plus de 8 ans, nous avons maintenant un bon recul.

Offre Yomoni : jusqu’à 2 000 € offerts à l’ouverture de l’assurance vie selon la somme investie.

SOMMAIRE

- Présentation de Yomoni

- Avis : synthèse en 5 points

- Les frais

- Le choix de l’enveloppe et la diversification

- Les performances

- Le service client Yomoni et autres services

- Yomoni face à la concurrence (Wesave, Linxea, Nalo et Boursorama)

- Conclusion

- Questions fréquentes

Ces dernières années, de nouveaux acteurs ont fait leur apparition dans l’univers des placements : Yomoni, WeSave, Nalo, etc. Ces sociétés de la “FinTech” allient finance et technologie et offrent un nouveau moyen de placer et de gérer son patrimoine.

En effet, ces robo-advisors (« robots conseillers ») permettent d’allouer et arbitrer automatiquement l’épargne long terme des clients vers les meilleures opportunités des marchés financiers. Tout en gardant une supervision humaine (le comité d’investissement) et en s’adaptant au profil de risque de l’épargnant en optimisant son couple rendement/risque.

Les robo-advisors ont pour objectif de concurrencer les banques privées en proposant un service de gestion pilotée haut de gamme mais abordable, placée sous le signe de la simplicité et 100% en ligne. Ces gestions pilotées entendent séduire les « digital natives » à l’aise avec internet qui souhaitent investir au mieux à long terme. Pari tenu ?

Dans cet article, nous donnons notre avis sur Yomoni, pionnier des robo-advisors Français. Leurs services fait l’objet d’une grande attention sur les forums de discussion : les épargnants s’intéressent de près à ce nouveau mode de gestion en ligne de l’épargne. Est-ce intéressant d’y placer son argent ? Est-ce le meilleur robo-advisor ? Découvrez les résultats de cette évaluation de Yomoni dans cet avis.

Note de Nicolas : Je suis client Yomoni depuis 2016. C’est l’occasion de dresser le bilan complet et de faire la critique Yomoni sous tous les angles : performances, frais, services, expérience utilisateur, etc.

Qui est Yomoni ? Avis

L’engagement de Yomoni : “Nous plaçons votre argent dans un portefeuille diversifié et peu coûteux, pour le faire fructifier sur le long-terme. Un peu comme un banquier privé, mais en moins cher.”

Yomoni est la 1ère société de gestion de type robo-advisor en France. Elle a obtenu un agrément de Société de Gestion de Portefeuille (SGP) par l’Autorité des Marchés Financiers (AMF) le 18/08/2015. Notez que c’est le seul robo-advisor Français agrémenté de la sorte : ses concurrents WeSave et Nalo ont simplement l’agrément CIF (Conseiller en Investissement Financier).

Depuis le début, le Crédit Mutuel Arkéa est un partenaire de taille en tant qu’actionnaire. D’ailleurs, le Crédit Mutuel Suravenir est l’assureur de l’assurance-vie Yomoni : c’est au Crédit Mutuel que vos économies seront. Et si vous investissez plutôt sur compte-titres ordinaire (CTO), Plan d’épargne en actions (PEA) ou Plan d’épargne retraite (PER), votre argent sera au Crédit Agricole.

Côté chiffres, le succès est au rendez-vous : Yomoni a franchi la barre des 80 000 clients en 2025, pour plus de 1,5 milliards d’euros d’encours sous gestion. Et leur gestion a déjà été plusieurs fois récompensée !

Le meilleur de la banque privée et de la banque en ligne

Yomoni veut réunir le meilleur de 2 mondes pour offrir aux clients une prestation haut de gamme, accessible et à frais réduits :

- la banque privée : allocation sur-mesure et évolutive selon le profil du client, conseillers disponibles, gestionnaires expérimentés ;

- la banque en ligne : souscription et gestion en ligne, frais réduits, accessibilité dès 1 000 € d’investissement.

Le robo-advisor Yomoni

La technologie robo-advisor vient des États-Unis, avec de grands noms comme Wealthfront et Betterment. Un robo-advisor est une plateforme en ligne qui fournit un service de gestion de portefeuille d’actifs et/ou de conseils financiers.

Les “robots conseillers” s’appuient avant tout sur la technologie : algorithmes informatiques, big data et intelligence artificielle. Ainsi, le robot peut gérer les portefeuilles des clients en quasi autonomie. Finalement, l’émergence des robo-advisors a permis de démocratiser la gestion patrimoniale en la rendant moins onéreuse.

Yomoni fut le premier robo-advisor à proposer ses services en France en 2015. Yomoni propose une gestion pilotée, aussi appelée gestion déléguée. La gestion Yomoni s’appuie à la fois sur la technologie, mais aussi sur le comité d’investissement Yomoni composé de plusieurs professionnels expérimentés.

Concrètement, votre investissement est alloué, piloté et arbitré sans intervention de votre part et vous avez un reporting complet sur votre espace client. Ceci dit, le client garde la main : vous pouvez modifier votre profil de risque (plus défensif ou plus dynamique) à tout moment pour que le robo-advisor s’adapte avec une nouvelle allocation avec le meilleur couple rendement / risque.

Le fonctionnement de Yomoni

Yomoni a pour ambition d’offrir à ses clients une offre personnalisée avec de faibles frais de gestion, des tarifs attractifs et transparents. Tout le processus est digitalisé, la souscription comme la gestion. Le client peut tout gérer en ligne. Les différentes étapes :

1/ Quelle somme investir ?

D’abord, décidez de la somme que vous souhaitez investir : à compter de 1 000 € et avec versements programmés ou non. C’est un “ticket d’entrée” très raisonnable pour ce type de service.

2/ Répondez au questionnaire client

Ensuite, répondez à une batterie de questions en ligne pour que Yomoni définisse votre profil et la gestion pilotée la plus adaptée. Le questionnaire client peut vous sembler long, mais toutes ces questions sont pertinentes et nécessaires pour cerner au mieux votre profil investisseur. D’ailleurs, la règlementation rend obligatoire cette phase préalable de connaissance client.

Au final, la proposition d’investissement de Yomoni va entièrement découler de vos réponses à ce questionnaire : vous obtiendrez une proposition personnalisée.

3/ La proposition personnalisée Yomoni

Ainsi, Yomoni vous proposera un mandat de gestion plus ou moins dynamique, selon votre profil / projet / tolérance au risque. De plus, Yomoni vous proposera également l’enveloppe fiscale la plus adéquate : l’assurance-vie, le PEA ou le compte-titres ordinaire (CTO). Votre investissement sera donc personnalisé.

Le point commun : votre argent sera investi en trackers, moins onéreux que les fonds classiques (exception faite pour les assurances-vie qui contiennent du fonds euros à capital garanti dans les profils plus défensifs).

4/ La vie de votre investissement

Enjoy ! Voilà, c’est tout ce que vous avez à faire. Ensuite, place au pilotage automatique : Yomoni et sa gestion déléguée font travailler votre argent. Vous recevez régulièrement des mails de communication et vous pouvez consulter la valorisation de vos investissements quand vous voulez grâce au reporting sur votre espace client.

Avis de Nicolas : À vrai dire, le pari de la digitalisation est réussi, l’expérience client Yomoni est bluffante, dès l’ouverture en ligne très intuitive. Cela change des banques traditionnelles.

Notre avis sur Yomoni : synthèse en 5 points clefs

Vous n’avez pas le temps de lire tout l’article et vous voulez un avis critique de Yomoni ? Voici notre avis en synthèse.

- Une simplicité enfantine. Selon nous, c’est l’ouverture de produit d’épargne la plus facile que nous ayons connu. Le processus est fluide et tout est bien expliqué. La simplicité se retrouve aussi sur votre espace personnel quand vous serez client.

- Une interface conviviale et complète. Parfois, vous avez des espaces clients complets mais trop compliqués. Chez Yomoni, nous avons à la fois une interface agréable, complète et intuitive. Voyez donc nos captures d’écran tout au long de l’article : les reportings sont très bien présentés en graphiques et vous pouvez tout piloter facilement en ligne. Il s’agit de notre meilleure “expérience utilisateur”.

- Des frais bas. Comme annoncé, Yomoni offre une prestation haut de gamme à frais réduits. Vous pouvez investir dès 1 000 €, sans frais sur versement ni frais d’inactivité, et avec des frais de gestion faibles et transparents : 1,60 % maximum par an. C’est bien plus bas que la concurrence des banques privées et des banques en ligne, et au niveau du robo-advisor WeSave.

- Un robo-advisor humain. Certes, les allocations, les enveloppes et les arbitrages de gestion sont proposées par les algorithmes et l’intelligence artificielle. Mais derrière, il y a toute une équipe expérimentée aux commandes : du comité d’investissement qui prend les décisions au service client très disponible, pédagogue et efficace.

- Une allocation diversifiée qui vise la performance. Votre investissement est diversifié aussi bien géographiquement qu’au niveau des classes d’actifs, particulièrement sur l’assurance-vie Yomoni Vie. Notez que depuis 2021, on peut opter pour une allocation ESG (respect des critères environnementaux, sociaux et de gouvernance). On peut être optimiste sur les performances à long terme, étant donné que Yomoni est adepte de la gestion passive et investit en trackers qui battent 90 % des gérants de fonds.

Vous pouvez découvrir les services de Yomoni en cliquant ici.

Les frais Yomoni sont-il vraiment faibles ?

Reprenons la promesse de Yomoni : “Nous plaçons votre argent dans un portefeuille diversifié et peu coûteux, pour le faire fructifier sur le long-terme. Un peu comme un banquier privé, mais en moins cher.”

Est-ce que les frais de Yomoni sont si bas qu’annoncés ? Voyons donc avec leur produit phare : l’assurance-vie Yomoni Vie.

| Ramify | Yomoni | Nalo | Linxea | |

|---|---|---|---|---|

| Gestionnaire | Ramify | Yomoni | Nalo | OTEA Capital |

| Assureur | APICIL | CRÉDIT MUTUEL Suravenir |

GENERALI | 4 choix : C.A. , C. MUT. , APICIL et GENERALI |

| Frais sur versement | 0 % | 0 % | 0 % | 0 % |

| Ticket d'entrée (Minimum demandé à l'ouverture sans obligation de verser ensuite) | 1 000 € | 1 000 € | 1 000 € | 1 000 € |

| Frais de gestion (Inclus dans la performance toujours annoncée nette de frais de gestion). | 0,70 % assureur + 0,30 % à 0,60 % Ramify + 0,20 % ETF = 1,20 à 1,50 % par an |

0,60 % assureur + 0,70 % Yomoni + 0,30 % ETF = 1,60 % par an |

0,85 % assureur + 0,55 % Nalo + 0,25 % ETF = 1,65 % par an |

0,50 % ou 0,60 % assureur + 0,20 % Linxea + 1 % gérant UC = 1,70 ou 1,80 % par an |

| Nombre de profils | 4 thématiques : - standard (portefeuille "Essential") ; - green ; - avec immo SCPI (portefeuille Flagship) ; - avec private equity (portefeuille Elite). x 91 profils (du plus défensif au plus offensif) = 364 allocations |

10 (du plus défensif au plus offensif) | 4 thématiques (standard, sans immo, complément PEA, développement durable ISR) x 101 allocations = 404 allocations | 4 |

| Performance sur 5 ans (Selon profil choisi, du plus défensif au plus dynamique) |

De +14 % à +77 % | De +11 % à +58 % | De +14 % à +66 % | De +14 % à +38 % |

| Classement comparatif | ||||

| Découvrez RAMIFYJusqu'à 500 € offerts à l'ouverture | Découvrez YOMONIJusqu'à 2000 € offerts à l'ouverture | Découvrez NALO Jusqu'à 500 € de frais de gestion offerts |

Découvrez LinxeaJusqu'à 200 € de prime d'ouverture |

Dans ce tableau, nous avons comparé l’assurance-vie Yomoni Vie avec ses concurrents de type robo-advisor (Nalo), banque en ligne (Boursorama) et courtier en ligne (Linxea). Nous avons mis la barre haute, car ce sont selon nous les meilleures gestions pilotées du marché. Ainsi, on peut en retirer quelques enseignements.

Aucun frais sur versement

Yomoni ne facture aucun frais sur versement : rien, 0 % ! Comme ses principaux concurrents en ligne. Et ce quelle que soit l’enveloppe : assurance-vie, compte-titres ordinaire (CTO) ou PEA.

Notez que ce n’est absolument pas la norme en banque traditionnelle, qui facture de 2 à 5 % de frais sur versement ! Imaginez, vous investissez 5 000 € et votre banque vous prélève d’office 200 €…vous partez avec un gros handicap avec seulement 4 800 € investis au lieu de 5 000 € !

Avis de Nicolas : heureusement, Yomoni ne pratique pas les frais sur versement, ce qui serait rédhibitoire selon nous. Au contraire, il y a même régulièrement des primes d’ouverture, jusqu’à 500 €.

Les frais de gestion

Aucun frais sur versement, mais il y a des frais de gestion : il faut bien que vivent Yomoni, l’assureur Crédit Mutuel Suravenir et les gérants des trackers. Et on peut dire au vu du tableau que ces frais de gestion prélevés par Yomoni sont faibles par rapport à la concurrence !

Sachez que les performances sont toujours annoncées nettes de frais de gestion : si Yomoni annonce une performance 2019 de +20 %, c’est en ayant déjà déduit les 1,60% de frais de gestion.

Les frais de gestion sont de 1,60 % par an au maximum

Il y a 3 couches de frais de gestion pour un maximum prélevé de 1,60 % par an :

- L’assureur Crédit Mutuel Suravenir se rémunère 0,60 % par an pour l’assurance-vie. Même rémunération du teneur de compte (Crédit Agricole) pour les “enveloppes” CTO, PEA et PER.

- La société de gestion Yomoni se rémunère à hauteur de 0,70 % par an.

- Les fonds indiciels (ETF alias trackers) prélèvent 0,30 % maximum par an. Ce sont les frais des gérants des fonds choisis par Yomoni. L’économie est énorme par rapport aux 2 % de frais de gestion en moyenne des fonds actifs utilisés dans les banques traditionnelles.

Les fonds de type trackers sont bien moins chargés en frais que les fonds actifs des gérants privés traditionnels. De plus, ce qui n’apparait pas sur cette illustration : en assurance-vie, avec Yomoni vous faites l’économie des 2-3-4 voire 5 % de frais sur versement en vigueur dans les banques traditionnelles. À long terme, la différence sur la performance est énorme.

Les frais de gestion entre 0,60 % et 1,60 % par an selon votre profil client

Nous l’avons vu, les frais de gestion sont au maximum de 1,60 % par an. Mais ces frais peuvent être encore plus faibles selon votre mandat de gestion qui découle de votre profil : du plus sécurisé (P1) au plus dynamique (P10). À notre avis, c’est très noble de leur part de ne pas faire porter de frais de gestion (la part des frais Yomoni) sur les fonds euros, d’autres n’ont pas cette délicatesse !

- Assurance-vie du profil P1 au P10 : de 0,60 % à 1,60 %. Il y a moins de frais si vous avez une part de fonds euros, donc moins de frais sur les profils les plus défensifs P1 à P5.

- Compte-titres ordinaire (CTO) du P3 au P10 : 1,60 %.

- Plan d’épargne actions (PEA) forcément P10 : par définition, le PEA ne peut être investi qu’en actions, donc profil le plus offensif avec 1,60 % de frais de gestion par an.

Pari tenu au niveau des frais très faibles

Sans frais sur versement et avec des frais de gestion maximaux de 1,60 % par an, Yomoni a des frais très bas par rapport à la concurrence et au même niveau que l’autre robo-advisor (Nalo). Si Yomoni est si convaincue de sa valeur ajoutée et de sa performance à long terme, c’est en bonne partie grâce à ses frais très réduits par rapport à la concurrence traditionnelle. En effet, c’est mathématique : moins de frais égal plus de performance nette pour les clients.

Avis de Nicolas : Quand vous évitez 2 % de frais par an voire davantage, les autres gestions pilotées sont de plus en plus distancées au fil des années et vous pouvez les regarder s’éloigner dans le rétroviseur.

Le choix de l’enveloppe et la diversification made by Yomoni

Rappelons la promesse de Yomoni pour mieux la challenger : “Nous plaçons votre argent dans un portefeuille diversifié et peu coûteux, pour le faire fructifier sur le long-terme. Un peu comme un banquier privé, mais en moins cher.”

Il faut diversifier, c’est évident et c’est notre 5ème règle essentielle en matière de finances personnelles. Pari tenu ? Votre argent est-il bien diversifié ?

Assurance-vie, PEA, PER ou compte-titres ordinaire ?

La société Yomoni propose 4 enveloppes, c’est à dire 4 produits d’épargne (toujours en gestion pilotée) : l’assurance-vie, le PEA, le compte-titres ordinaire (CTO) et le plan d’épargne retraite (PER). C’est Yomoni qui vous recommande l’enveloppe à ouvrir, après étude de votre profil client.

Sachez que vous pouvez avoir plusieurs assurances-vie, PER et CTO toutes banques confondues. En revanche, le PEA est limité à un par personne.

L’assurance-vie Yomoni Vie est le produit phare. C’est le placement préféré des Français tant l’assurance vie est intéressante fiscalement et souple : on peut y loger des fonds euros à capital garanti et des fonds actions, immobiliers ou autres actifs.

Le PER est un produit tout nouveau, qui permet de défiscaliser tout en préparant sa retraite. En effet, les versements sont déduits des revenus imposables. Ainsi, le PER Yomoni Retraite est sorti fin 2020. En pratique, c’est une gestion pilotée à horizon, c’est à dire que l’investissement est progressivement sécurisé à l’approche de la retraite. Nous donnons notre avis complet sur le PER Yomoni Retraite ici.

La diversification Yomoni

La diversification est essentielle, car elle permet de réduire la volatilité donc les risques. Par exemple, si vous êtes bien diversifié, la baisse des actions peut être compensée par la hausse des obligations ou des matières premières. Ou encore la baisse des actions en Europe peut être compensée par la hausse des actions Américaines.

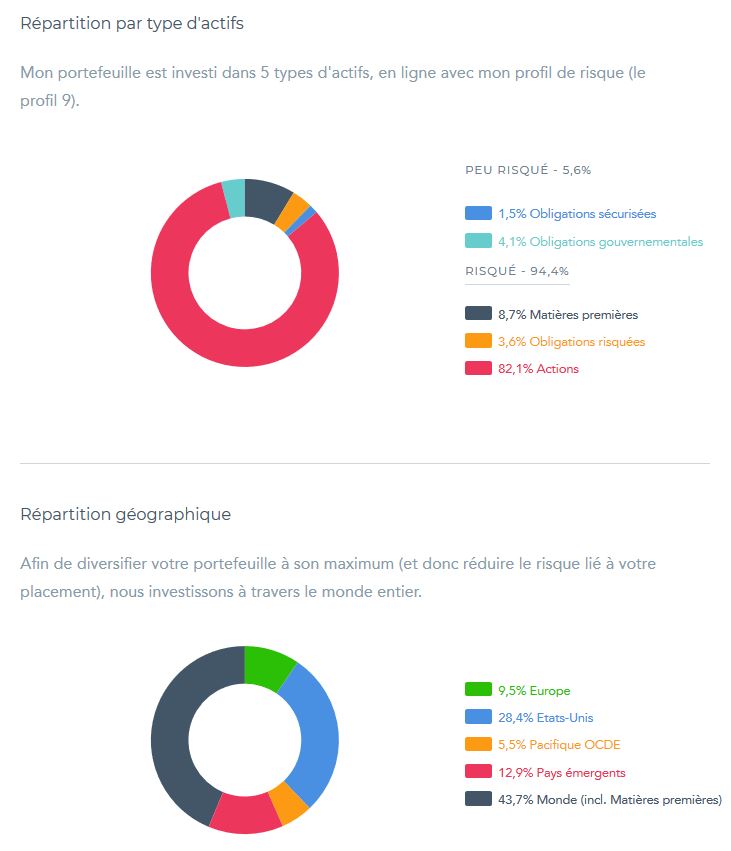

La diversification du robo-advisor Yomoni vous permet d’accéder à une diversification à travers le monde et au travers de 5 classes d’actifs : monétaire, obligations d’États, obligations d’entreprises, actions et matières premières.

Depuis mai 2016 les clients aux profils les moins risqués (1 à 5) ont accès au fonds en euros à capital garanti Suravenir Rendement sur lequel YOMONI ne prélève pas de frais au titre de son mandat.

Rappelons que vous avez plus d’espérance de gain sur les actifs plus risqués, au prix d’une plus forte volatilité à supporter.

Concrètement, voyez donc la diversification sur mon assurance-vie Yomoni en profil 9 (capture d’écran) :

En date du 11/01/2025, c’est l’allocation pour mon profil 9. Il s’agit d’un profil très dynamique, sans fonds euros, investi surtout en actions. On peut souligner que moins de 10 % est investi sur l’Europe : Yomoni ne souffre pas du biais domestique ! Yomoni peut décider de faire des arbitrages, donc l’allocation n’est pas statique.

Avis de Nicolas : c’est une gestion pilotée, donc tout est piloté automatiquement, mais c’est vous qui fixez le cap et vous gardez la main sur votre profil. En effet, vous pouvez à tout moment décider de basculer d’un profil à un autre. Par exemple, passez en 1 clic du profil P9 à un profil plus défensif P5 avec moins d’actions et du fonds euros sécurisé. Cela peut être utile pour sécuriser votre investissement à l’approche de la retraite par exemple.

L’investissement socialement responsable

Depuis 2021, Yomoni propose l’investissement socialement responsable (ISR) sur son assurance vie. Il s’agit d’une option que l’on peut choisir à tout moment et sans surcoût. Ainsi, l’investissement se fait sur la base de critères ESG (environnementaux, sociaux et de gouvernance) :

- environnement : faibles émissions de gaz à effet de serre, utilisation raisonnable des ressources (eau notamment) ;

- social : respect des droits de l’homme, surveillance de la chaîne d’approvisionnement, formation et bon traitement du personnel ;

- gouvernance : diversité des conseils d’administration, rémunération raisonnable des dirigeants, etc.

En pratique, il y a un 1er filtre : certains secteurs sont exclus (tabac, alcool, industrie du X, jeux, etc.) et d’autres sont privilégiés (électricité, services de santé, transport ferroviaire, etc.)

Puis il y a un second filtre pour retenir les meilleures sociétés de chaque secteur (approche “best in class”) sur les critères ESG.

Ainsi, alors que l’indice MSCI World rassemble plus de 1600 sociétés à travers le monde, l’indice MSCI World ISR ne compte que 350 sociétés socialement responsables. Et Yomoni s’en inspire en proposant une allocation proche du MSCI World ISR.

La performance Yomoni : assurance-vie, PEA, CTO et PER

Rappelons la promesse de Yomoni : “Nous plaçons votre argent dans un portefeuille diversifié et peu coûteux, pour le faire fructifier sur le long-terme. Un peu comme un banquier privé, mais en moins cher.”

Pari tenu ? Votre argent fructifie à long terme ? Les bases sont posées et nous sommes d’accord : vous devez investir à long terme (au moins 5 ans) et il faut que cela soit rentable. En effet, si vous placez votre argent, c’est pour qu’il travaille bien et qu’il vous rapporte, c’est notre avis et l’essence même de notre site. L’objectif de tout investissement est d’être rentable.

Nous l’avons vu, les frais sont bas (notamment grâce à l’investissement en trackers) et cela devrait contribuer à la bonne performance de Yomoni sur le long terme. En effet, un cheval qui porte 10 kgs de poids a toutes les chances de courir plus vite qu’une mule avec un poids de 30 kgs à porter. Alors que donnent les performances des différentes enveloppes ?

La performance de l’assurance-vie Yomoni Vie

C’est l’assureur Crédit Mutuel qui assure le contrat d’assurance-vie Yomoni Vie. Il s’agit d’une assurance-vie sans frais sur versement et avec des frais de gestion de 1,60 % par an maximum.

De manière générale, l’assurance-vie peut être en gestion libre ou en gestion pilotée. Chez Yomoni, comme toujours, c’est de la gestion pilotée, autrement dit de la gestion déléguée sous mandat. Et comme toujours, Yomoni va adapter son allocation à votre profil client : du moins risqué (P1 avec fonds euros sécurisé) au plus risqué (P10 avec beaucoup d’actions).

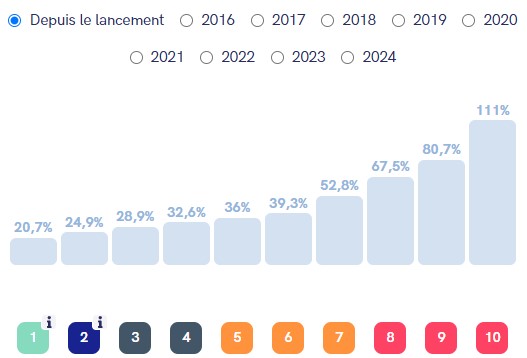

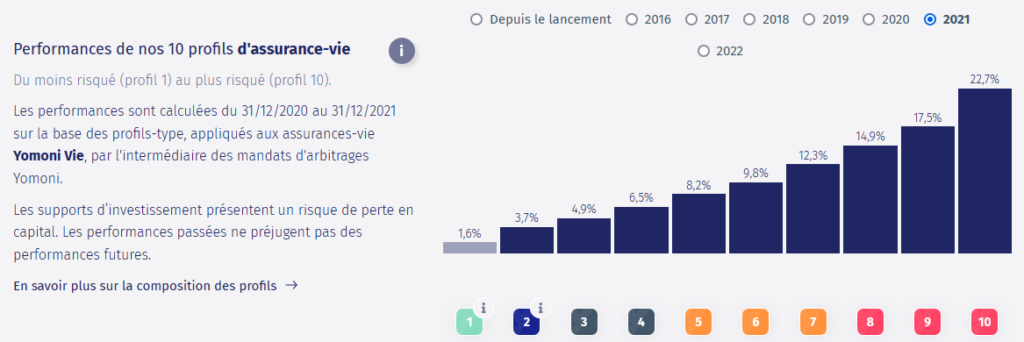

La performance de l’assurance-vie Yomoni calculée du 01/09/2015 au 31/12/2024 :

La performance de votre assurance-vie Yomoni va donc dépendre de votre profil (du P1 au P10) et de la performance des bourses mondiales.

En effet, si les marchés financiers progressent fortement une année, votre assurance-vie en P10 progressera aussi. Inversement si les marchés baissent. Alors que les profils plus défensifs (P1 à P5) seront beaucoup moins sensibles aux marchés donc moins volatils, mais avec moins d’espérance de gain.

Sans surprise, les marchés ont été haussiers ces dernières années donc récompensent les audacieux : votre investissement aurait progressé de +111 % sur un profil P10 depuis le 1er septembre 2015 au 31 décembre 2024. Malgré les années 2018, 2020 et 2022 plus agitées sur les marchés. Les plus prudents, investis sur une bonne part de fonds euros à capital garanti, ont naturellement des performances plus modestes.

Sachez que les profils P2 à P5 sont investis plus ou moins en fonds euros Suravenir Rendement. Et le profil P1 n’est plus accessible.

Pour information, faisons un tour dans le passé en période de crise : en 2021, malgré le COVID-19, Yomoni a prouvé sa bonne gestion. En effet, les performances 2021 se sont échelonnées entre +1,6 % (profil P1) et +22,7 % (P10).

Avis de Nicolas : l’assurance-vie n’est pas qu’un produit d’épargne, c’est aussi un outil de prévoyance et une formidable niche fiscale. Selon nous, c’est la pierre angulaire de toute épargne et vous pouvez détenir plusieurs assurances-vie ! Pour revenir à Yomoni, son assurance-vie en gestion pilotée affiche de belles performances depuis ses débuts. Ceci dit, nous rappelons une règle de base : les performances passées ne préjugent pas des performances à venir. Nous apprécions la transparence de Yomoni, qui affiche toutes les performances sur son site.

La performance du PEA Yomoni

Le PEA est une autre belle niche fiscale Française. Yomoni a proposé son PEA piloté plus tardivement, le 31/05/2016, et il n’y a pas de PEA PME chez Yomoni.

Par définition, le PEA ne peut être investi qu’en actions, donc il n’y a qu’un seul profil P10.

La performance du PEA Yomoni calculée du 25/10/2019 au 25/10/2024 est de +53,6 % (soit +9 % en performance annualisée) :

La seule contrainte du PEA est de ne pas faire de retrait d’argent avant 5 ans sous peine de clôture du PEA. Ainsi, il faut attendre 5 ans pour faire des retraits n’entraînant pas de fermeture du PEA. Le nombre de PEA est limité à 1 par personne et son approvisionnement est limité à 150 000 euros (que vous pouvez dépasser grâce à vos plus-values).

Soyons francs, nous ne sommes pas convaincus de la pertinence d’avoir un PEA piloté chez Yomoni. En effet, vous ne pouvez détenir qu’un seul PEA, alors idéalement il vaut mieux rester libre de le gérer soi-même (par exemple avec une allocation en trackers). Regardez donc notre comparatif des meilleurs PEA.

Ceci dit, quitte à avoir un PEA piloté si c’est vraiment ce qui vous intéresse, alors le PEA Yomoni sera au-dessus du lot de la majorité des PEA pilotés en banque privée. Ne serait-ce que mécaniquement, grâce à son allocation exclusivement en trackers moins chargés en frais que les fonds actifs.

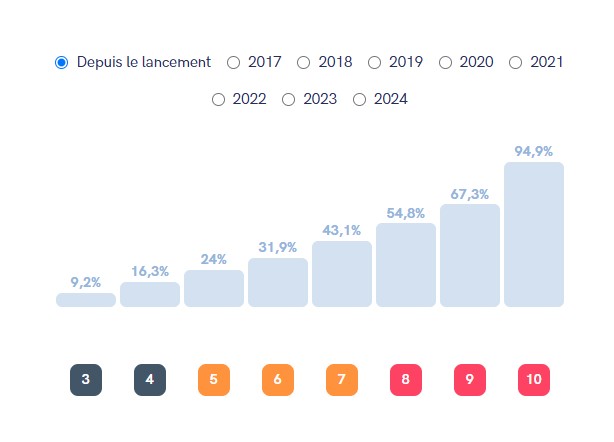

La performance du compte-titres ordinaire Yomoni

Vous pouvez détenir autant de compte-titres ordinaire (CTO) que vous le souhaitez, tout courtier confondu. Le CTO n’est pas une niche fiscale comme l’assurance-vie ou le PEA, mais offre beaucoup de souplesse et la flat tax 30 % a rendu son imposition moins douloureuse qu’avant.

Le CTO piloté par Yomoni compte 8 profils investis en actions et obligations, du moins risqué (P3) au plus risqué (P10).

La performance cumulée du CTO Yomoni du 31/05/2016 au 31/12/2024 :

On constate une nouvelle fois une belle performance, à la faveur des marchés haussiers. Cependant, les profils les moins dynamiques sont à la traîne, car contrairement à l’assurance-vie il n’y a pas de fonds euros en CTO pour contribuer à la performance.

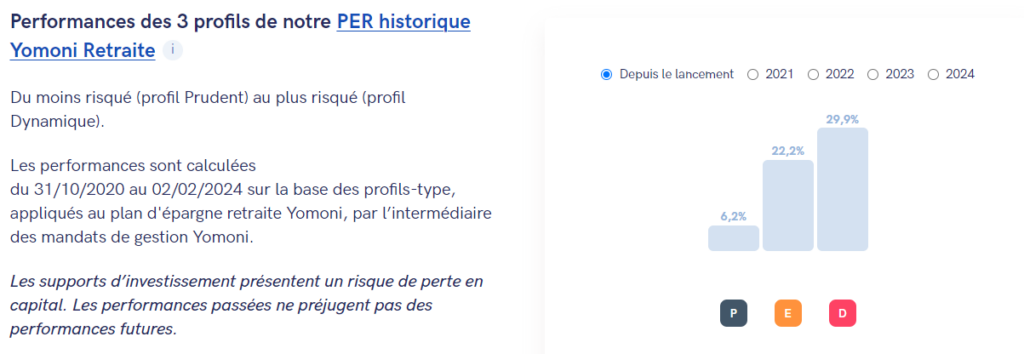

La performance du PER Yomoni

Le plan d’épargne retraite (PER) est un nouveau produit apparut en France en 2019 à l’occasion de la loi PACTE. Il permet aux Français d’épargner pour leur retraite, tout en défiscalisant les versements. Lire notre article sur le fonctionnement du PER (notre dossier complet).

Yomoni a donc pu concocter son PER, qui a été lancé en novembre 2020.

Il s’agit toujours d’une gestion pilotée à base de trackers (c’est l’ADN de Yomoni), avec 3 profils au choix de l’épargnant : Prudent, équilibré, dynamique.

La performance cumulée du PER Yomoni du 31/10/2020 au 02/02/2024 :

Note de Nicolas : Yomoni propose un nouveau PER dénommé Yomoni Retraite+ (voir l’offre) depuis octobre 2023. Il s’agit d’un PER assuré par Spirica (groupe Crédit Agricole) et proposant des fonds ISR (Investissement Socialement Responsable). Notre avis sur le PER Yomoni Retraite+

Le service client Yomoni

Yomoni est certes un robo-advisor, mais il y a bien des humains aux commandes. Si vous avez des questions, leurs conseillers financiers à Paris vous répondent du lundi au samedi. Il y a également un service chat instantané et vous pouvez échanger par mail avec réponse sous 24 h.

Par ailleurs, vous pourrez recevoir la newsletter de Yomoni, toujours très intéressante et agréable à lire. D’une manière générale, leur communication est excellente : proche du client et toujours le souci de vulgariser l’information pour la rendre accessible à tous les clients.

Nous apprécions particulièrement la pédagogie déployée en période de secousse des marchés : vous êtes rassuré, ne paniquez pas, n’oubliez pas que vous investissez à long terme. D’ailleurs, ce fut le cas en 2020, Yomoni rassurait les clients pour qu’ils évitent de sortir ou de changer de profil en panique en pleine crise du COVID-19, et cela fut utile vu la performance réalisée.

L’application mobile Yomoni est disponible depuis 2022 sur Android et Apple. Ainsi, il est possible de consulter et gérer ses comptes directement depuis son smartphone.

Avis de Nicolas : client depuis 2016, j’ai eu l’occasion de tester le service client à plusieurs reprises. Il s’agit selon moi du meilleur service client avec Linxea. A la fois réactif, agréable et efficace, que ce soit par téléphone, mail ou chat !

Yomoni : un service patrimonial dédié à partir de 100 000 €

Yomoni propose un service 100 % digital d’accompagnement patrimonial. Ce nouveau service est accessible aux clients qui ont investi au moins 100 000 € chez Yomoni. Autant Yomoni est accessible à tous dès 1 000 € d’investissement, autant le service patrimonial Yomoni est plus élitiste et encore plus pointu pour la clientèle dite “patrimoniale”.

Les avantages du service patrimonial Yomoni

Concrètement, Yomoni propose plusieurs avantages à ses clients patrimoniaux :

- un outil qui va analyser votre patrimoine financier, faire un diagnostic et proposer les meilleures solutions pour optimiser le couple rendement / risque de votre patrimoine. A l’issue de cette analyse approfondie, l’heureux client obtient donc un plan d’action personnalisé pour optimiser la gestion de son patrimoine.

- l’accompagnement d’un conseiller dédié, ainsi que l’accès direct à l’équipe d’investissement et au carnet d’adresses de Yomoni.

Le coût ? Aucun surcoût par rapport à l’offre classique : 1,60 % de frais de gestion par an tout compris ! C’est bien loin des frais pratiqués en banque privée pour ce type de service et ce serait dommage à notre avis de se passer du service Yomoni si on y est éligible (plus de 100 000 € placés chez Yomoni).

Note de Nicolas : si vous avez plus de 250 000 € à investir, nous vous invitons à prendre RDV chez Prosper Conseil (notre société de conseil indépendant). Vous aurez accès aux méthodes et outils de gestion de fortune.

L’assurance-vie Yomoni Kids

Yomoni a lancé l’offre Yomoni Kids en 2017, pour optimiser l’épargne des enfants dès leur plus jeune âge. À long terme, l’assurance-vie est bien plus rentable que les sempiternels livrets A ouverts par les parents. C’est notre avis et il est partagé par Yomoni qui a créé ce produit spécialement pour les enfants.

C’est mathématique :

- placer 100 € par mois pendant 20 ans à un rendement de 2 % donnera un capital de 29 471 € ;

- placer tout autant mais à 4 % (une assurance-vie sur une allocation équilibrée par exemple) alors l’enfant aura 36 503 €.

Soit 7 000 € de plus pour le même effort d’épargne !

En effet, par définition les enfants ont devant eux un long horizon de placement, donc pourquoi placer sur un produit court terme peu rentable ? L’assurance-vie rémunère mieux à long terme, d’autant plus quand elle est de qualité, sans frais sur versement et dynamisée.

L’assurance-vie est au nom de l’enfant et il aura ainsi une belle assurance-vie mature à ses 18 ans.

Le principe est toujours le même : vous répondez à un questionnaire client et Yomoni propose la solution la plus adaptée pour votre enfant. Le processus d’ouverture en ligne Yomoni Kid est toujours aussi simple, alors qu’il s’agit du parcours du combattant en banque traditionnelle avec de multiples signatures des parents demandées. En bref, simplicité et efficacité.

Pour aller plus loin, nous vous invitons à lire notre article Comment épargner et placer pour ses enfants.

Le compte-titres personne morale Yomoni

Les entreprises et associations (personnes morales) peuvent aussi investir leur trésorerie !

C’est possible avec un compte-titres personne morale Yomoni. Toujours sur le principe de la gestion pilotée. Avec un conseiller dédié aux entreprises, qui s’adapte et conseille selon la stratégie de l’entreprise.

Attention, le ticket d’entrée est plus élevé : il faut investir au moins 50 000 € à l’ouverture.

Pour aller plus loin, lisez notre article : les meilleurs placements d’entreprise.

Yomoni face à la concurrence

Nous avons comparé Yomoni à ses concurrents directs, à savoir les banques en ligne, courtiers en ligne et robo-advisor. Nous avons volontairement placé la barre haute, car Yomoni ne joue pas dans la même cour que les banques traditionnelles très chargées en frais et peu performantes.

Pour comparer ce qui est comparable, c’est à dire la gestion pilotée, nous comparerons les assurances-vie. C’est d’ailleurs le produit star de Yomoni.

| Ramify | Yomoni | Nalo | Linxea | |

|---|---|---|---|---|

| Gestionnaire | Ramify | Yomoni | Nalo | OTEA Capital |

| Assureur | APICIL | CRÉDIT MUTUEL Suravenir |

GENERALI | 4 choix : C.A. , C. MUT. , APICIL et GENERALI |

| Frais sur versement | 0 % | 0 % | 0 % | 0 % |

| Ticket d'entrée (Minimum demandé à l'ouverture sans obligation de verser ensuite) | 1 000 € | 1 000 € | 1 000 € | 1 000 € |

| Frais de gestion (Inclus dans la performance toujours annoncée nette de frais de gestion). | 0,70 % assureur + 0,30 % à 0,60 % Ramify + 0,20 % ETF = 1,20 à 1,50 % par an |

0,60 % assureur + 0,70 % Yomoni + 0,30 % ETF = 1,60 % par an |

0,85 % assureur + 0,55 % Nalo + 0,25 % ETF = 1,65 % par an |

0,50 % ou 0,60 % assureur + 0,20 % Linxea + 1 % gérant UC = 1,70 ou 1,80 % par an |

| Nombre de profils | 4 thématiques : - standard (portefeuille "Essential") ; - green ; - avec immo SCPI (portefeuille Flagship) ; - avec private equity (portefeuille Elite). x 91 profils (du plus défensif au plus offensif) = 364 allocations |

10 (du plus défensif au plus offensif) | 4 thématiques (standard, sans immo, complément PEA, développement durable ISR) x 101 allocations = 404 allocations | 4 |

| Performance sur 5 ans (Selon profil choisi, du plus défensif au plus dynamique) |

De +14 % à +77 % | De +11 % à +58 % | De +14 % à +66 % | De +14 % à +38 % |

| Classement comparatif | ||||

| Découvrez RAMIFYJusqu'à 500 € offerts à l'ouverture | Découvrez YOMONIJusqu'à 2000 € offerts à l'ouverture | Découvrez NALO Jusqu'à 500 € de frais de gestion offerts |

Découvrez LinxeaJusqu'à 200 € de prime d'ouverture |

Yomoni ou Linxea ?

Le courtier en ligne Linxea propose l’assurance-vie Linxea Avenir, du même assureur Crédit Mutuel Suravenir que Yomoni Vie. Le gestionnaire est Montségur Finance, une société de gestion très connue des initiés.

Contrairement à Yomoni, la gestion pilotée Linxea Avenir est investie en fonds actifs très chargés en frais. Alors que Yomoni investi en trackers moins chargés en frais et plus performants à long terme. De plus, il n’y a que 4 profils sur Linxea Avenir, offre moins personnalisée que les 10 profils Yomoni.

Yomoni est donc meilleur que Linxea sur le terrain de l’assurance-vie en gestion pilotée. Ceci dit, Linxea Avenir est notre assurance-vie préférée en gestion libre, quand on souhaite investir à sa guise sur unités de compte. C’est l’assurance-vie qui conviendra aux personnes souhaitant rester autonomes dans leurs décisions d’allocation du capital.

Note de Nicolas : depuis 2021, Linxea s’est associé à Yomoni. Ainsi, sur le contrat Linxea Spirit 2, il est possible d’avoir une gestion pilotée par Yomoni ! Excellente nouvelle. En plus, sur Linxea Spirit 2, on peut combiner gestion libre (pour investir en fonds euro, fonds de notre choix, pierre-papier SCPI…) ET gestion pilotée (par Yomoni ou par Monségur Finance). Donc le contrat Linxea Spirit 2 est plus souple que le contrat Yomoni qui se limite à la gestion pilotée. Une excellente assurance vie (dans notre comparatif des meilleures assurances vie) pour combiner le meilleur des 2 mondes.

Yomoni ou Boursorama ?

Boursorama est la plus grande banque en ligne Française et c’est notre banque préférée (juste pour la partie compte courant + carte bancaire, pas pour les placements).

Elle propose l’assurance-vie Boursorama Vie, de l’assureur Generali, en gestion libre ou en gestion pilotée. Comme les assurances-vie classiques, Boursorama Vie est investie en fonds actifs, bien plus chargés en frais que les trackers de Yomoni. De plus, il n’y a que 5 profils disponibles (donc la gestion est moins personnalisée) et l’interface n’est pas aussi claire. Avantage Yomoni !

Yomoni ou Goodvest ?

En matière d’investissement responsable (ESG : écologie, social et gouvernance), Goodvest (voir l’offre ici) fait figure de référence.

Si vous êtes sensible à ce sujet, notre article : Goodvest ou Yomoni ?

Yomoni ou Nalo ?

Nalo (voir leur offre) est le concurrent le plus sérieux de Yomoni.

En effet, l’offre Nalo est également très intéressante et nous comparons ces 2 gestions pilotées en ici en fin d’article. Ce sont nos 2 gestions pilotées préférées. Notre article dédié : Yomoni ou Nalo ?

Nalo se distingue notamment par :

- La flexibilité : au sein d’un même contrat Nalo, on peut avoir plusieurs projets (projet épargne sécurisée, projet d’épargne pour les études des enfants, projet pour achat de résidence principale, pour la retraite, etc.).

- La souplesse : on peut transférer notre argent entre les projets, sans frais ni fiscalité.

- La personnalisation : Nalo propose 4 thématiques (standard, sans immobilier, complément du PEA ou développe durable ISR) x 101 allocations, donc 404 allocations différentes ! C’est bien plus que Yomoni et ses 10 profils.

Pour aller plus loin, notre article complet : avis Nalo.

MAJ 2025 : en matière de performance pure, Ramify (voir leur offre) a battu toutes les gestions pilotées ces dernières années. Notre avis Ramify. Ils intègrent la 1ère place de notre comparatif des meilleures gestions pilotées.

Conclusion

Yomoni s’adresse aux épargnants qui veulent déléguer leur épargne long terme le plus simplement possible. Et simplicité rime avec efficacité ! Yomoni répond à ses promesses de frais bas, diversification et performance. Le tout avec un service client de qualité et des services patrimoniaux qui s’étoffent régulièrement. Relisez donc notre avis synthétisé en 5 points en début d’article !

Bien sûr, il y aura des hauts et des bas en matière de performance car les marchés financiers ne montent jamais de façon linéaire. Mais à notre avis, les épargnants peuvent être sereins sur le long terme en raison des qualités de gestion de Yomoni (belles performances en 2020-21 par exemple, malgré la crise du COVID 19) et rassurés sur la disponibilité des conseillers qui ne manquent pas de pédagogie.

De plus, étant donné l’investissement uniquement en trackers plutôt qu’en fonds actifs, Yomoni a toutes les chances de mieux performer sur le long terme que les gestions pilotées traditionnelles reposant sur des fonds plus chargés en frais. Le plus difficile à notre avis est de se retenir de ne pas aller consulter le beau reporting régulièrement : ce pourrait être inutilement anxiogène de constater la volatilité alors que vous investissez à long terme.

Ceci dit, pour les épargnants plus autonomes, la solution d’investir soi-même en ETF (trackers) sur PEA est également très efficace sans être très compliquée. Mais sans permettre une si grande diversification, car en PEA on se contente d’investir en actions sans diversifier en obligations, immobilier ni matières premières. Aussi, les 2 solutions (assurance-vie en gestion pilotée + PEA en gestion libre) sont complémentaires et intéressantes en termes de diversification d’actifs et de gestion.

Enfin, dans tous les cas, il faut aussi penser à diversifier avec une assurance-vie investie en fonds euros, pour la part sécurisée de votre patrimoine. Et il y a aussi des assurances vie spécialisées en SCPI, pour investir en immobilier pierre-papier.

Envie d’en savoir plus ? Cliquez ici pour découvrir le site internet de Yomoni et la présentation de leurs services

Questions fréquentes. L’essentiel à retenir

En gestion pilotée, l’épargnant délègue ses investissements à un gestionnaire qui va investir généralement en assurance-vie (parfois en PEA ou CTO). En pratique, le gestionnaire va cerner le profil de l’épargnant, du plus défensif au plus offensif. Puis va investir de façon adaptée à son profil. En assurance-vie, l’investissement portera sur une allocation de fonds euro sécurisé et de fonds d’investissement plus ou moins risqués, selon le profil défini. Dans le but de faire gagner de l’argent à l’épargnant sans sortir de sa zone de confort (optimisation du couple rendement / risque).

Depuis ses débuts, Yomoni figure parmi les meilleures gestions pilotées en termes de performances depuis 2015. Et ce grâce à un bon fonds euro et grâce à l’investissement en trackers, qui sont des fonds de gestion passifs très économiques et efficaces. En 2024, selon le profil de l’épargnant (du plus défensif au plus offensif), la performance cumulée de l’assurance vie Yomoni depuis le lancement va de +21 % à +111 % (voir les performances Yomoni).

Les avis de la presse spécialisée sont excellents. Ainsi, Yomoni a gagné plusieurs prix depuis 2015. Et les avis Google des épargnants sont également très positifs, puisque Yomoni obtient une moyenne de 4,6/5. Quant à notre avis d’investisseurs, vous le connaissez grâce à notre article et la synthèse de notre avis en 5 points.

La gestion pilotée Yomoni est reconnue pour ses nombreux avantages. D’abord, sa simplicité pour souscrire avec un profil adapté et pour suivre son épargne en ligne avec une interface conviviale et complète. Puis pour le nerf de la guerre : la performance parmi les meilleures du marché de la gestion pilotée. Avec des produits d’épargne très accessibles (dès 1 000 €) et sans frais sur versement. Enfin, on peut souligner l’efficacité et la réactivité du service client très compétent, disponible par mail, chat et téléphone.

Nous avons beau chercher, en tant qu’investisseurs expérimentés et clients, nous voyons peu de défauts à la gestion pilotée Yomoni. Des points perfectibles ? Selon nous, son seul challenger est Nalo qui propose également une excellente gestion pilotée avec des qualités pour se démarquer (la gestion multi-projets et le choix d’une allocation Investissement Socialement Responsable notamment). Ainsi, il peut être intéressant de diversifier sur 2 bonnes gestions pilotées. Nous comparons ici les meilleures gestions pilotées du marché.

119 commentaires sur “YOMONI : avis 2025 et performances de la gestion pilotée”

Bonjour,

Avant tout, merci pour votre site, vraie source d’inspiration et mine d’or quand on décide enfin, comme pour moi, de ne plus laisser “dormir” son argent sur ses livrets A et LDDS, ainsi que sur un Livret BoursoBank.

Pas plus tard qu’hier, je suis tombé sur un podcast “la bonne fortune” où vous évoquiez les AV : génial !!!

Tout le monde, dès l’entrée en vie active, devrait l’écouter ! (https://www.youtube.com/watch?v=bNJ8FmiCk-I)

J’ai déjà opté pour une AV Linxea Spirit 2 et une AV chez Yomoni ainsi que le transfert de mon PER qui était chez Générali au profit de Linxea Spirit, les frais étant honteusement élevés !

Est-il judicieux d’investir mon enveloppe de 15 000 € dans un PEA en gestion pilotée chez Yomoni sachant que, pour être honnête, je n’aurai pas le temps de m’intéresser aux joies de la Bourse et donc éviter la gestion libre ?

Bonjour Carl,

Merci pour votre agréable retour 🙂

Si vous prenez le PEA Yomoni, en plus de l’assurance vie Yomoni, vous n’aurez pas de diversification de gestion.

Ce sont les mêmes gestionnaires donc les mêmes décisions de gestion.

Si vous ne vous intéressez pas à la bourse (et même quand on s’y intéresse comme moi), il y a une solution très simple pour investir en bourse sans suivre (cela reste un investissement long terme) : ETF World.

Et c’est éligible au PEA.

Bonjour Nicolas,

En est-il de même concernant le PER Retraite+ de Yomoni si nous disposons déjà d’une AV en gestion pilotée chez eux ?

Merci pour votre aide.

Bonjour,

C’est la même équipe de gestion Yomoni derrière, donc aucune diversification du “risque gérant” si vous multipliez les produits d’épargne chez les mêmes gérants.

sans doute Yomoni est le meilleur avec Nalo de la gestion pilotée

il reste qu’il fait moins bien que le CAC40 global return sur la période 2016-2023, avec une seule année meilleure 2020.

Alors autant prendre un ETF CAC40 global return dans l’assurance vie ou le PEA de son choix.

Bonjour Marc,

En effet nous recommandons l’assurance vie en gestion libre, avec investissement type x % fonds euro + y % ETF World (bien mieux diversifié que l’ETF CAC 40).

Voici les meilleures assurances vie en gestion libre du marché (0 frais sur versement, faibles frais de gestion, et accès aux ETF).

Mais force est de constater que les épargnants ont souvent peur de “mettre les mains dans le cambouis” en gestion libre.

Donc ils commencent en gestion pilotée, puis quand ils sont plus à l’aise ils s’orientent parfois vers la gestion libre.

D’où notre classement des meilleures gestions pilotées.

merci de votre réponse et de vos indications sur le MSCI World

votre site est une vrai mine d’informations … qu’il faut prendre le temps de lire et d’assimiler (assimiler c’est plus difficile que lire tellement il y a de paramètres techniques et personnels à prendre en compte !)

Encore merci

Bonjour, je souhaiterai transférer mon pea actuel (ouvert dans une banque – obligation lors d’une négociation pour un emprunt achat maison). Je possède déjà une assurance vie en gestion pilotée (linxea spirit 2). Vous conseillez de ne pas prendre assurance vie et pea sous la même gestion pilotée. Dans ce cas que me conseillerez vous? Merci.

Bonjour Vanessa,

Linxea Spirit 2 est notre assurance vie préférée : avis Linxea Spirit 2.

Mais le PEA Linxea est spécial, c’est un PEA assurance, nous ne le recommandons pas.

Voici ici notre comparatif des meilleurs PEA (en gestion libre).

Ou en gestion pilotée, le PEA Yomoni.

Bonjour, merci pour toutes ces infos sur Yomoni. Une question cependant, pour ses clients actuels Yomoni lance un nouveau produit structuré appelé “Tansparence 7”. Il garantie 7% la première année et ensuit 1,75% part trimestre. Pensez vous que c’est un bon produit ?

D’avance merci pour votre aide

Bonjour Yann,

Nous ne sommes pas fans des produits structurés en général.

Notre avis sur les produits structurés.

Bonjour,

Merci tout d’abord pour cet article qui m’a permis, à moi qui n’y comprends rien en investissement, d’entrevoir un peu de lumière.

J’ai investi début 2013, 500 000€ sur deux contrats d’assurance-vie chez Axa, sur les conseils d’un ami (qui était conseiller chez Axa…), deux contrats en gestion pilotée répartis de la manière suivante: 20% en fonds euros et 80% en UC, ce qui, si j’ai bien compris pourrait correspondre au profil 8 chez Yomoni (?)

J’ai perdu beaucoup d’argent puisqu’ à ce jour il ne me reste plus que 380 000 € et je vois mon capital fondre comme neige au soleil.

La gestion a été catastrophique et je cherche à placer mon argent ailleurs (tant qu’il m’en reste…)

Je suis tombé sur votre article qui me donne un peu d’espoir.

Mais la question que je me pose est la suivante:

Mes contrats actuels ont 11 ans et sont défiscalisés. Mais si je change pour Yomoni, je vais repartir à zéro ?

Je vous remercie pour votre réponse.

Bonjour Patrick,

Axa prend énormémement de frais (frais sur versement et frais de gestion élevés) et la gamme de fonds est médiocre.

Donc malheureusement votre “performance” est très décevante, c’est “normal”.

500 k€ investis en 20213 => 380 k€ 11 ans plus tard. Avec 80 % d’UC. ALors que le marché a été très nettement haussier sur la période !

Vous devriez être proche de 1 M€, donc vous avez perdu des centaines de milliers d’euros. Un simple ETF World a une performance de +200 % (x3) sur ces 10 dernières années.

Pour répondre à votre question :

Vos contrats actuels ont plus de 8 ans donc pas d’impôt sur la plus-value (une partie de la plus value de 4600 € par an) : mais encore faut-il sortir en plus-value 😀 Vous êtes en forte moins-value et peu d’espoir de plus-value sur des contrats aussi médiocres.

Bref, il vaut mieux un jeune contrat performant qui générera des plus-values (certes imposables si vous sortez avant 8 ans mais il finira bien par avoir plus de 8 ans un jour !), que des vieux contrats qui génèrent des moins-values. Exemple : il vaut mieux gagner 600 k€ de plus-value imposable à 30 % que perdre 120 k€…

Bonjour,

Je vous remercie pour votre réponse et je me rapproche de Yomoni pour y placer mon argent dès que j’aurai procédé au rachat total de mes contrats.

Bonne journée.

Patrick

Bonjour Patrick,

Je vous invite également à challenger notre cabinet Prosper Conseil, nous sommes très compétitifs à partir de 100 k€ à placer. (En-dessous il vaut mieux passer par Yomoni et les meilleures gestions pilotées, d’ailleurs on recommande de diversifier sur 2 gestions pilotées différentes).

Notre modèle : le conseil indépendant MIF 2, donc exclusivement rémunéré en honoraires de conseil (nous ne percevons pas de rétrocommissions sur les placements, donc pas de biais dans le conseil).

Bonjour

Ayant déjà souscrit une AV chez Lucia Cardif en gestion pilotée par JDHM Vie, je souhaite diversifier et ne pas dépasser les 70000e sur ce contrat.

J’hésite entre Linxea Spirit 2 avec gestion pilotée par Yomoni, ou passer par Yomoni directement. Un intéret particulier à privilégier Yomoni qui ne fait “que” de la gestion pilotée? Merci

Bonjour Alex,

Très bien la gestion pilotée Lucya Cardif.

En complément, pour diversifier la gestion pilotée et l’assureur, il y a Yomoni.

Mais on préfère Linxea Spirit 2 qui offre l’avantage de combiner gestion libre et pilotée sur le même contrat (ce qui permet d’avoir la gestion pilotée, et à côté une poche libre en fonds euro ou en SCPI par exemple, ça laisse la porte ouverte si on veut plus tard avoir une partie en gestion libre, c’est plus souple).

Bonjour. Et merci pour tous vos conseils. J’ai suivi vos conseils. Ouvert des AV chez linxea spirit 2 (pour l’immo). et 2 contrats au même moment chez yomoni (+11 %), et chez Nalo (+1.5 %) en profil dynamique chez les 2 (85-15 Act-Obl), avec les mêmes versements mensuels. Pourquoi tant d’écart de performance entre les 2?

Et 2eme question : est il judicieux d’ouvrir un PEA en gestion pilotée chez Yomoni (j’apprécie yomoni jusqu’à leur appli très bien faite je trouve), sachant que j’ai déjà cette AV profil 9?

merci pour tous vos conseils

Bonjour Seb,

Moins bonnes décisions de gestion chez Nalo donc moins bonnes performances.

Si vous avez déjà une assurance vie Yomoni, ce sera redondant de prendre un PEA Yomoni : ce seront les mêmes décisions de gestion.

On aime bien Yomoni, mais pour le PEA on préfère le PEA en gestion libre (on ne peut avoir qu’un seul PEA alors on préfère être libre).

Les meilleurs PEA.

Notre guide : comment investir en bourse.

Bonjour,

Merci pour votre analyse complète de l’offre Yomoni.

une question, si l’assurance vie Yomoni est chez le Crédit Mutuel, quels sont les avantages d’aller chez Yomoni plutôt que d’aller directement chez le Crédit Mutuel ? Merci.

Bonjour David,

L’assureur Crédit Mutuel Suravenir est juste là pour stocker l’épargne.

A ne pas confondre avec les agences Crédit Mutuel qui sont là pour distribuer des contrats d’assurance vie.

Via les agences ce n’est pas le même contrat que Yomoni : il y a beaucoup plus de frais (frais sur versement de 2 à 5 % et frais de gestion de 2-3 % par an), et pas d’investissement en ETF, et moins bonne interface client, et les “conseillers” sont difficilement joignables.

Bonjour,

J’ai souscrit un contrat chez Linxea Spirit 2 en gestion pilotée par Yomoni et je me pose quelques questions :

1- Pourquoi Yomoni investit à la fois en ETF MSCI World et S&P500 (et autres) ? N’est-ce pas redondant ?

2- Si l’on souhaite investir en ETF ESG/ISR uniquement, peut-on modifier notre choix en ligne sur Linxea Spirit 2 ou faut-il les contacter ?

3- Une dernière question qui ne concerne pas vraiment la gestion pilotée mais je me demandais si c’était une bonne stratégie de n’investir en ETF que sur PEA (pour réduire les frais) puis en fonds euros et SCPI en assurance-vie ou vaut-il mieux investir en ETF en PEA et en assurance-vie aussi ?

Merci par avance.

Bien à vous.

Bonjour Hanz,

1/ Ils ont peut-être décidé de surpondérer les US.

2/ Vous ne pouvez pas choisir les fonds dans la gestion pilotée. Mais l’avantage de Linxea Spirit 2, c’est que sur le même contrat vous pouvez avoir une poche gestion libre (et là vous choisissez des ETF ESG ISR si vous voulez) et une poche gestion pilotée par Yomoni.

3/ Voyez notre article : ETF en assurance vie ou PEA.

Bonjour et merci à la fois pour ce site et pour tout les conseils et renseignements.

Je souhaite prendre un produit pour financer les études supérieurs de ma fille + un produit pour ma retraire et un produit d’épargne pour moi.

Actuellement je suis sous un statut d’indépendant, avec des revenus variables et je me perds dans toutes les offres proposées…

D’avance merci.

Bonjour Yannick,

Je comprends, tous nos articles ont pour but d’expliquer aux lecteurs comment bien épargner, mais ce n’est pas toujours évident.

Si vous le souhaitez, nous avons créé le cabinet Prosper Conseil pour apporter du conseil personnalisé, vous pouvez prendre RDV ici.

Bonjour,

il me semble que vous avez laissé échappé une coquille lors de la mise à jour de votre avis Yomoni pour 2023.

Pour l’assurance vie Yomoni kids, vous comparez un placement régulier sur un livret à 1% (en prenant le livret A pour exemple) avec le même placement sur une assurance vie.

Or, le taux du livret A est remonté à 3% depuis le début de l’année, il était même à 2% depuis l’année dernière.

Bonjour Delphine,

Bien vu, j’ai corrigé en comparant au livret à 2 %.

Car le livret A ne restera pas éternellement à 3 % (l’inflation va finir par baisser), sur les 20 prochaines années il sera probablement en moyenne à 2 %.

Bonjour,

Je souhaiterais ouvrir un PEA chez Yomoni mais je n’ai pas 5000€ a mettre pour l’ouverture. Est-il bon de procéder ainsi: avoir un PEA chez bourse direct par ex avec 100€ dans le compte euros (que j’alimente fait petit à petit pour avoir 5000€) sans rien mettre dans le portefeuille actions puis ensuite de transférer mon PEA vers Yomoni en gestion pilotée ? Car j’alimente pour l’instant mon AV chez Nalo. est ce que mon PEA va garder son ancienneté en procédant ainsi ? et y’aura t-il des frais ?

Bonjour Stéphanie,

Le transfert d’un PEA occasionne généralement des frais, l’antériorité fiscale est conservée.

C’est dommage d’alimenter un PEA plusieurs milliers d’euros sans investir avant plusieurs trimestres/semestres. Vous pouvez éventuellement envisager d’investir en direct sur des fonds actions sur le PEA. Une petite somme chaque mois.

Pour cela, je vous invite à lire l’article didactique ouvrir un PEA en ligne pour voir comment démarrer à investir via un plan d’épargne en actions.

Merci pour votre article, et votre site génial que j’ai bu jour et nuit depuis 1 semaine.

Ma question est la suivante. Sur Yomoni les frais de gestion en mode piloté sont de 1.6%.

Sur Linxea spirit 2 ils sont de 0.5%+0.2%=0.7% pour la gestion pilotée UC, et lorsqu’on choisi de faire gérer la gestion piloté par Yomoni profil offensif (par exemple) on trouve un frais supplémentaire de 0.13% (voir https://www.spirica.fr/wp-content/uploads/2022/05/Frais-transparence-Linxea-Spirit-2.pdf).

Donc en somme des frais de gestion de 0.7+0.13 = 0,83 % en gestion pilotée par yomoni.

Soit bien inférieur aux 1.6 % directement sur yomoni.

Fais-je une erreur ou bien il y a là une faille a exploitée?

Cordialement,

Thomas

Bonjour Thomas,

Merci 🙂

Je ne connaissais pas ce document.

Bien vu, je suis surpris mais cela semble être 0,83 % + les frais des ETF donc autour de 1,10 %…ce qui reste bien inférieur à 1,60 % !

Et vu que Linxea Spirit 2 permet de combiner gestion libre et pilotée c’est un avantage supplémentaire.

Bonjour Nicolas,

Je reviens sur mon message. Après un tour sur les conditions générales du contrat Linxea spirit 2, je trouve les chiffres suivants:

– frais de gestion pour les unité de compte: 0.5% par an

– frais de gestion pilotée par Yomoni: 0.70% par an

– +0.10% pour la gestion d’ETF

Ce qui fait au total 1.30% de frais.

C’est exactement les frais que l’on a en passant directement par Yomoni: 0.60% (UC) + 0.70% (gestion pilotée) = 1.30%.

Et il n’y a nulle part spécifié que les ETF ajoutent +0.30%, car chez Yomoni c’est d’office des ETF.

En résumé c’est 1.30% de frais chez Yomoni, que ce soit en passant par Linxea ou en direct.

Bonjour Thomas,

OK merci pour la confirmation, c’est bien ce qu’on pensait alors !

Bonjour Nicolas,

En effet Yomoni présente de bons résultats cumulés, mais personnellement et spécifiquement pour 2022, je suis assez déçu des “perfs”. Même si l’année 2022 s’est terminée en forte baisse pour l’ensemble des indices boursiers.

PS : nous avons 3 contrats chez eux.

Je leur renouvelle tout de même ma confiance pour 2023.

Bonne continuation et merci de maintenir ADI, malgré vos nombreux projets.

Bonjour Daniel,

Merci 🙂

En effet, dure dure l’année 2022 !

2023 en revanche commence en trombe : +6 % pour l’Europe en quelques jours et +2 % pour les US.

Bonjour,

Merci pour votre article très intéressant.

Pensez-vous qu’il serait intéressant d’ouvrir une assurance-vie chez Yomoni (profil P7 : 40% oblig / 60% actions) en complément d’un PEA géré chez eux, afin d’optimiser le couple risque/rendement ?

Bonjour Jean,

Je trouve plus intéressant de diversifier les gestionnaires.

Si vous prenez 2 enveloppes différentes, mais gérées par le même gestionnaire, ce n’est pas de la diversification.

Alors dans l’idée ok pour une assurance vie en gestion pilotée qui va optimiser le couple rendement / risque selon votre profil, mais regardez notre comparatif des meilleures gestions pilotées pour diversifier : https://avenuedesinvestisseurs.fr/av-assurance-vie/gestion-pilotee/

Bonjour

Merci pour votre article très informatif.

Savez vous si Yomoni est accessible aux français expatriés (hors Union européenne) ou faut il être résident en France? Si ça ne l’est pas, y a t il une alternative équivalente?

Merci 🙂

Bonjour Fadi,

Je crois savoir que l’assureur Suravenir n’est pas accommodant avec les expatriés.

Cf notre comparatif ici, catégorie expatriés, il y a plus accomodant (Nalo notammant qui fonctionne comme Yomoni avec sa gestion pilotée) : https://avenuedesinvestisseurs.fr/comparatif-assurance-vie-choisir-contrat/

Bonjour Nicolas

Merci beaucoup pour tout le travail de rédaction, de documentation et de vulgarisation que vous proposer via ADI. Je ne manquerai pas d’utiliser vos parrainages lors de mes ouvertures de comptes.

Je compte domicilier très prochainement mes revenus chez Boursorama (carte ULTIM).

Une question spécifique à l’AV: je souhaite ouvrir, pour débuter, une gestion pilotée – puis dans un second temps une gestion libre pour diversifier et mettre en pratique mes jeunes connaissances en finance.

Je note que l’assureur Yomoni est CRÉDIT MUTUEL (Suravenir).

Il serait donc contre productif d’ouvrir une AV pilotée Yomoni et une AV libre Linxea Avenir, vous confirmez ?

Quelle serait donc l’alternative la plus optimale en matière d’AV libre ?

(sachant que je ne suis pas intéressé par le pierre papier ni les fonds euros – je prioriserai les UC)

Par avance merci 😀

Bonjour Alann,

Oui un peu dommage d’avoir 2 contrats du même assureur.

Idéalement on diversifie les assureurs.

Selon nous, le contrat Linxea Spirit 2 est top.

C’est un autre assureur : Crédit Agricole Spirica.

Accès à plein d’UC de tout type (trackers ETF, actions en direct, private equity, SCPI…)

Des frais de gestion sur unités de compte au plus bas : 0,50 % par an (0,60 % sur Linxea Avenir).

Et un bon fonds euro (vous n’en voulez pas maintenant mais peut-être plus tard).

Ici notre comparatif des meilleures assurances vie : https://avenuedesinvestisseurs.fr/av-assurance-vie/les-meilleures-assurances-vie/

Pourquoi diversifier les contrats : https://avenuedesinvestisseurs.fr/av-assurance-vie/les-meilleures-assurances-vie/#diversifier

Notre avis sur Linxea : https://avenuedesinvestisseurs.fr/linxea-avis-assurance-vie-en-ligne-courtier/

bonjour

merci de votre article

chez YOMONI peut on ouvrir un CTO pour une société ?

Bonjour,

Oui, cela s’appelle un CTO personne morale.

On en parle dans notre article sur les meilleurs placements pour entrepreneur, Yomoni est bien placé : https://avenuedesinvestisseurs.fr/placements-tresorerie-entreprise/

Merci beaucoup pour cet article très intéressant. Elisabeth

Bonjour et merci pour votre article.

J’ai une question par rapport à la partie PEA gérée par Yomoni. J’ai bien noté que Yomoni ne propose que la gestion pilotée ce qui me conviendrait bien dans un premier temps. Savez-vous s’il est possible de transférer mon PEA au bout d’un certain temps, même avant les 5ans, en gestion libre dans une autre banque en ligne comme Fortuneo ? Ou au contraire vaut il mieux ouvrir un Pea chez Fortuneo en gestion pilotée puis le modifier en gestion libre ?

Bonjour Caroline,

Oui on peut transférer son PEA quand on veut chez un autre courtier.

Même si c’est une gestion pilotée vers une gestion libre.

On parle du transfert PEA ici sous le tableau : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/plan-depargne-en-actions-pea/#menu3

Bonjour, que pensez vous de l’assurance vie corum life ? Merci cordialement

Bonjour Kevin,

Lisez cet article, c’est un contrat spécial SCPI : https://avenuedesinvestisseurs.fr/meilleure-assurance-vie-scpi-comparatif/

Nous avons déjà donné notre avis sur Corum Life dans les commentaires.

(Nous trouvons que ce contrat n’est pas intéressant).

Bonjour,

J’ai une petite interrogation sur le contrat proposé par Yomoni. Si j’ai bien vu, Yomoni Vie propose le contrat Suravenir du Crédit Mutuel. Or Linxea Avenir également. Du coup je me demande : peut-on souscrire à la fois chez Yomoni et chez Linxea Avenir si les deux proposent le même contrat ?

Bonjour,

Oui bien sûr, on peut détenir plusieurs contrats d’assurance vie.

Suravenir n’est pas un contrat mais le nom de l’assureur. Linxea Avenir et Yomoni Vie sont 2 contrats, de 2 courtiers différents, mais tous les 2 assurés par le Crédit Mutuel Suravenir.

Sur Linxea Avenir, on peut basculer au choix entre gestion libre et gestion pilotée (alors que Yomoni se limite à la gestion pilotée). Et sur le contrat Linxea Spirit 2 on peut même combiner gestion libre et gestion pilotée. Ces 2 contrats figurent parmi nos assurances vie préférées : https://avenuedesinvestisseurs.fr/av-assurance-vie/les-meilleures-assurances-vie/

Bonjour,

Tout d’abord, je vous remercie pour votre article.

Cependant, il semble manquer une information importante concernant les frais appliques, a savoir qu’il y a des “Frais de sortie” (3 % sur quittances d’arrérages) chez Yomoni … tout semble tres joli sur le papier au debut, jusqu’a la vente ou attribution au beneficaire – Ais-je rate qque chose ?

Cdlt,

-Chris

Bonjour Chris,

Les frais d’arrérage ne s’appliquent que si vous sortez en rente.

Mais en pratique, quasiment personne ne sort en rente d’une assurance vie, je n’ai jamais vu ça, les épargnants préfèrent sortir en capital (rachat partiel ou total).

Bonjour, je vous remercie pour votre site qui m’est d’une aide très précieuse. Suite à mes lectures je viens d’ouvrir une AV linxea spirit 2 qui propose maintenant la gestion pilotée yomoni.

Je n’arrive pas à comprendre par rapport aux frais que vous indiquez si j’aurai donc les mêmes frais en prenant la gestion pilotée yomoni via linxea ou s’il vaut mieux que j’ouvre aussi une AV sur Yomoni. Voici ce que je lis sur Linxea au niveau des frais sur la gestion pilotée Yomoni :

1,60% de frais en moyenne sur votre contrat (incluant 0,70% de frais de gestion pilotée annuels, 0,30 % de frais de gestion des sous-jacents ETF, 0,10% de frais d’investissement et de désinvestissement prélevés sur les supports ETF et 0,50% de frais de gestion sur les supports en unités de compte du contrat).

Comme dans un message ci-dessous vous dites que les assureurs n’affichent pas forcément les coûts complets, je n’arrive pas à être sûre de la réponse.

Merci d’avance pour votre aide

Bonne journée

Bonjour Véronique;

Il s’agit bien du coût complet présenté par Linxea Spirit 2 : 1,60 % de frais de gestion par an tout compris (y compris les frais des fonds ETF à 0,30 % par an).

Donc frais équivalent au contrat Yomoni.

Notre avis sur Linxea Spirit 2 : https://avenuedesinvestisseurs.fr/linxea-avis-assurance-vie-en-ligne-courtier/#linxea-spirit

Bonjour Nicolas

J’ai été floué en bourse par un conseiller qui m’a fait acheter des actions à haut risque. Ce que j’ai pu récupérer (la moitié de mon investissement) dort sur un compte courant. Mon objectif consiste à le conserver le mieux possible pour laisser à mes filles (2) un héritage correct. Il est évident que le critère n°1 est la sécurité et ensuite le rendement. J’ai 83 ans tout juste. Merci de me conseiller.

Bonjour Joël,

Votre conseiller vous a fait acheter des “actions à haut risque” à plus de 80 ans ?

Il y a manifestement défaut de conseil.

Et c’était une prouesse de finir en moins-value en bourse, vu la hausse de ces dernières années, même 2020 fut très positive. Et 2021 démarre fort aussi. J’imagine qu’il ne vous a pas fait diversifier en trackers…

Toujours est-il que nous pouvons éduquer avec nos articles, mais pas conseiller personnellement.

Pour cela, vous pouvez contacter les courtiers, par exemple Yomoni puisque c’est le sujet de l’article : https://avenuedesinvestisseurs.fr/yomoni-avis-gestion-pilotee/#service

Bonjour Nicolas

J’ai lu plusieurs de vos articles sur la gestion pilotée yomoni et nalo et sur les PER

Je voudrais investir sur 2 nouvelles assurances vies en gestion pilotée car je ne sais pas le faire seule.

J’ai déjà 2 ASV dont une avec des scpi unep et une en UC axa qui sont gérées par un conseiller de gestion en patrimoine .

J’ai aussi une 3 eme ASV linxea avenir 100% fonds euros avec des versements programmés de 200 euros par mois ´ à ce jour environ 20000 .

Quel serait la meilleure solution pour plus diversifier :

– ouvrir une ASV yomoni en gestion pilotée mais en sachant que c le même assureur que linxea avenir ou passer en gestion pilotée sur le contrat linxea avenir pour avoir des UC Mais le fond euro dans ce cas restera suravenir rendement et non pas opportunité et j’ai cru comprendre que la gestion pilotée de yomoni était meilleure que celle de linxea.

On dit toujours qu’il faut faire attention au fond de garantie et ne pas dépasser les 70000 par assureur mais avez vous déjà vu un assureur faire faillite , est ce si risqué que ça , , ? Car l’ ASV de yomoni paraît très intéressante et je ne veux pas lâcher linxea.

– ou ouvrir seulement une ASV nalo en gestion pilotée : assureur différent et paraît très bien aussi

– l’idéal serait d’ouvrir les 2 yomoni et nalo d’où ma première question avec le contrat linxea que j’ai déjà et le doublon d’assureur

Mon banquier me propose le multiplacement 2 de la BNP et mon assureur professionnel le REs multisupport de la MACSF ….

– pour le PER je m’orienterai plutôt vers le linxea Spirit pour encore plus diversifier , je suis profession libérale et la défiscalisation me semble intéressante .

Merci pour votre réponse

Bonjour Linda,

A ma connaissance, il n’y a que le petit assureur Europavie qui a fait faillite en 1997.

C’est ce qui a conduit à la création du fonds de garantie (FGAP) et de la garantie de 70 000 € en 1999, et depuis aucune faillite d’assureur. Donc évènement très rare et avant d’en arriver là il y a intervention de l’ACPR et puis les offres de reprise par d’autres assureurs.

Donc à vous de voir si vous souhaitez diversifier les assureurs.

Mais ne serait-ce que pour diversifier les gestionnaires (Yomoni, Nalo, Montségur Finance chez Linxea…) c’est pertinent de diversifier sur 2 gestions pilotées.

La BNP vous propose son contrat Multiplacement 2 et votre assureur le RES Multisupport. C’est normal, ils font leur métier, ils ne peuvent pas recommander des contrats qui ne viennent pas de chez eux et ne connaissent que leurs contrats maison. Je vous invite à comparer les frais (ils prélèvent des frais sur versement notamment) et leurs performances historiques (s’ils vous les montrent…) par rapport aux meilleures gestions pilotées : https://avenuedesinvestisseurs.fr/av-assurance-vie/gestion-pilotee/

Merci Nicolas pour votre réponse

Finalement je vais rester sur mon 100 % fond euro chez linxea avenir et ouvrir 2 gestions pilotées chez yomoni et nalo .

Si je dépasse les 70000 euros chez l’assureur suravenir ( linxea + yomoni) je pourrais toujours sortir de l’argent du contrat linxea dans 4 ans ( pour avoir l’avantage des 8 ans du contrat ) ……

Vos articles sont passionnants ….

Bonjour,

Très très bien vos articles (Avenuedesinvestisseurs), bravo.

J’ai 50keuros que je prévois d’investir chez Yomoni, mon horizon est LT (disons 10 ans mini), je pense aller sur sur de l’offensif, ma question c’est : est ce que j’investis d’emblée là maintenant ces 50k, ou bien j’y vais plus prudemment, je pense par ex à 10k chaque trimestre les 5 prochains trimestres. Il semble y’avoir un consensus pour dire que les bourses du monde sont à niveau très élevées (on lit “exubérants”, “promis à une correction certaine”, etc..etc…). Je sais que rien n’est sûr, et qu’il n’y a pas de possibilité de faire un ‘timing’ optimal. On peut imaginer que je choisisse ma 2ème solution, et que le crash arrive au trimestre 6. Je suis conscient de cela. Quand même je m’interroge : est-ce que la solution d’y aller de manière échelonnée n’est pas pertinente dans le sens où elle réduit (un peu) mon risque ?

Merci

Bonjour Eric,

Question pertinente.

Effectivement le market timing est très délicat, c’est un jeu dangereux, on est souvent à contretemps.

Et beaucoup disent que les marchés sont hauts tous les ans depuis 10 ans…ils ont manqué une belle hausse, gros coût d’opportunité.

En réalité, on ignore complètement l’avenir. Il y aura forcément des phases de baisse et de hausse.

Vous trouverez une réponse complète à votre question ici :

https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/#menu3

https://avenuedesinvestisseurs.fr/faq-questions-bourse/#bon-moment-investir-bourse

Bonjour,

merci pour cet article, toujours aussi bien fait et instructif.

petite question, sur le contrat linxea avenir vous indiquez:

“0,50 % ou 0,60 % assureur + 0,20 % Linxea + 2 % gérant UC”

hummm… dans les informations que j’ai trouvé sur le site de linxea Avenir gestion pilotée j’ai trouvé les 0.6% et les 0.2% supplémentaire sur la part UC en gestion pilotée. par contre pas un mot sur les “2% gérant UC”

– “Seulement 0,20% / an de frais supplémentaire sur les unités de compte” (sont leur mots de pub, mais même dans les contrats j’ai pas trouvé l’info sur les 2% de gestion d’UC).

Les conditions linxea ont elles changées depuis votre article modifiant la balance des frais Yomoni/LinxeaAvenir ? ou j’ai raté une ligne ?

merci d’avance pour votre aide

Bonjour Stéphane,

Vous faites référence à notre comparatif des meilleures gestions pilotées ici : https://avenuedesinvestisseurs.fr/av-assurance-vie/gestion-pilotee/#meilleures-gestions-pilotees

Yomoni affiche un coût complet, y compris les frais de gestion des UC trackers (0,30 %), donc 1,60 % par an au total.

Tous n’affichent pas le coût complet. C’est même l’exception…il est rare que les banques et distributeurs d’assurance vie incluent les frais de gestion des gérants de fonds UC. Car chaque UC a ses propres frais selon le gérant de fonds.

Alors pour notre comparatif, nous avons ajouté les frais des gérants de fonds, soit en moyenne 2 % sur les UC sélectionnées par le gestionnaire des contrats Linxea (des fonds actifs, avec des gérants rémunérés en moyenne 2 % versus les trackers à 0,30 %).

Ainsi on compare bien les frais totaux pour chaque assurance vie.

Les 3 couches de frais sont expliquées sous le tableau : https://avenuedesinvestisseurs.fr/av-assurance-vie/gestion-pilotee/#meilleures-gestions-pilotees

Bonjour, qu’entendez-vous par long terme ? plus de 3 ans, 5 ans, 10 ans ?… merci pour tous vos conseils éclairés,

Bonjour Marie,

On explique ici comment diversifier selon son horizon de placement : https://avenuedesinvestisseurs.fr/introduction-a-lepargne-et-aux-placements/bien-debuter/

– Moyen terme : plus de 3 ans ;

– Long terme : plus de 8 ans.

Ceci dit un profil défensif peut être adapté au court terme, un profil équilibré à moyen terme et dynamique à long terme.

Au cours de l’ouverture, vous répondez à quelques questions et Yomoni cerne votre profil selon vos projets.

Bonsoir, j’ai une assurance vie chez Yomoni en profil P8 et je voudrais transférer mon PEA de ma banque (trop de frais et plus envie de gérer action par action) et celui de ma femme chez Yomoni car plus envie de m’en occuper et très satisfait du rendement de mon assurance vie chez eux. Par contre je me pose la question de savoir si ça ne ferait pas doublon avec mon assurance vie. Car je suppose que les investissements seront faits sur les mêmes trackers même si profil P10 sur PEA chez eux. A votre avis puis-je tout de même transférer mes deux PEA chez eux sans que ça fasse doublon ou dois-je les transférer chez un autre assureur mais dans ce cas avec faible frais et surtout en gestion pilotée comme chez Yomoni. Merci pour votre aide.

Bonjour Stéphane,

Je comprends le besoin de transférer le PEA, car les banques traditionnelles ne sont pas compétitives.

Notre comparatif des meilleurs PEA : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/plan-depargne-en-actions-pea/#menu3

Yomoni propose aussi un PEA en gestion pilotée. Mais le problème n’est pas tant d’avoir les mêmes trackers sur PEA et assurance vie, mais plutôt d’avoir les 2 gérés par le même gestionnaire. Car si le gestionnaire (Yomoni) gère mal une année, cela se répercutera sur les 2.

Pour la gestion pilotée, on trouve que Nalo est excellent aussi (gestion pilotée trackers à faibles frais et excellentes performances historiques) : https://avenuedesinvestisseurs.fr/av-assurance-vie/gestion-pilotee/

Mais Nalo ne propose que l’assurance vie, pas le PEA. Donc une solution serait par exemple d’avoir le PEA Yomoni et l’assurance vie Yomoni, mais d’investir en complément sur l’assurance vie Nalo. Ainsi, diversification chez 2 gestionnaires.

Bonjour Nicolas et merci pour votre réponse. Ma femme a une assurance vie chez Nalo ouverte tout récemment et moi même une chez Yomoni depuis un peu plus d’un an. Comme je ne veux pas m’embêter avec mes PEA et bien je pense que je vais effectuer début 2021 un transfert chez Yomoni. En plus je viens de voir que je peux parrainer ma femme et du coup recevoir 350€ pour elle et 150€ pour moi. Ça couvrira largement les frais de transfert. Merci encore pour votre réponse .

Bonjour Nicolas,

Merci tout d’abord, pour votre site, que je dévore depuis peu, me rendant compte que mes finances sont à remanier (heureusement je suis encore au début de la trentaine), toujours soucieux de ne pas avoir de dettes mais sans jamais de fructifications non plus (livret A plein…).

– Je lis que les économies seront au crédit mutuel pour l’assurance vie, et au crédit agricole pour celles investies en PEA/CTO. J’ai ouvert une AV en chez eux, mais si j’ouvre un PEA également, est-ce que j’aurais donc la garantie de 70k pour chacun des deux contrats ? ou bien une seule garantie de 70k ?

– Enfin, si à terme, les encours totaux dépassent 100 000 euros, se peut-il qu’un conseiller yomoni arbitre un peu plus en dollar CAD si jamais j’ouvre un CTO un jour ? (j’ai des facilités pour m’y installer y ayant déjà travaillé et vécu, mais je ne franchis pas le pas pour l’instant, je m’en garde juste la possibilité).

Cordialement,

(et continuez comme ca, votre site est vraiment plaisant !)

Bonjour Rémy,

Ce sont 2 garanties différentes :

1/ Pour l’assurance vie, garantie de l’État de 70k€ par assureur par client.

2/ Pour les titres en PEA et CTO, vous êtes propriétaire des titres.

En savoir plus sur la garantie des dépôts : https://avenuedesinvestisseurs.fr/introduction-a-lepargne-et-aux-placements/bien-debuter/#depots