La “pierre-papier” SCPI : investissez dans l’immobilier et devenez propriétaire en percevant les loyers sans subir les contraintes du bailleur. Rendement (près de 7 % de rendement pour les meilleures SCPI), confort et tranquillité d’esprit ! On vous explique tout ce que vous devez savoir. Comment choisir ses SCPI ? Investir en direct ou en assurance vie ? Au comptant ou à crédit ? En pleine propriété, en nue-propriété ou en usufruit ?

Et investir via quel courtier en SCPI ? Les spécialistes proposent un plus grand choix de SCPI (une centaine) et quelques avantages, notamment Louve Invest rembourse jusqu’à 3,50 % de l’investissement (offre spéciale pour les lecteurs ADI).

🔎 J’ai personnellement investi sur 3 SCPI à hauteur de 100 000 € fin 2018 et je relate dans un autre article mon expérience en investissement SCPI. Et en 2022, j’ai investi 60 000 € sur la SCPI Corum Origin (mon avis).

SOMMAIRE

- Présentation de l’investissement en SCPI

- Critères de choix des SCPI

- Investir en assurance-vie ou en direct ? Quelle fiscalité ?

- Les formules d’investissement en SCPI (crédit, comptant et démembrement)

- Où acheter des SCPI ?

- Les meilleurs courtiers en SCPI.

Pourquoi investir en SCPI ?

Avant de vous présenter tous les avantages des SCPI par rapport à l’immobilier locatif traditionnel, nous vous expliquons ce qu’est une SCPI.

Qu’est-ce qu’une SCPI ? Définition et fonctionnement

Les sociétés civiles de placement immobilier (SCPI) permettent aux investisseurs de devenir copropriétaires d’un parc immobilier. Ainsi, un ensemble de particuliers est propriétaire d’un ensemble d’immeubles gérés par des professionnels. Concrètement, en achetant des SCPI, vous devenez associé, propriétaire de parts d’immeubles et touchez des loyers.

Ce ne sera pas forcément du résidentiel comme quand vous achetez un appartement locatif. Plus généralement on trouve des SCPI en immobilier d’entreprise (commerces, bureaux, santé, entrepôts, etc.) Il existe plus de 200 SCPI investies sur des marchés différents (on développe après).

Note de Nicolas : les SCPI sont particulièrement à la mode depuis quelques années, mais les premières SCPI sont apparues dans les années 70 ! Ce n’est finalement pas un phénomène de mode.

Comment fonctionne une SCPI ?

Une société de gestion collecte de l’argent auprès de particuliers (vous) et achète un parc immobilier. Les biens sont savamment choisis et achetés par les professionnels, puis gérés : mise en location, entretien, paiement des taxes, etc.

En tant qu’investisseur dénommé “associé”, vous n’avez donc quasiment rien à faire, vous vous contentez de recevoir les loyers nets de frais et de taxe foncière (et les bulletins d’information et rapports annuels) !

📌 Règlementairement, sachez que le fonctionnement des SCPI est régi par l’Autorité des Marchés Financiers (AMF) qui délivre les agrément aux sociétés de gestion et veille à la bonne information des investisseurs. Par ailleurs, les sociétés de gestion de SCPI sont également encadrées par un conseil de surveillance qui représente l’ensemble des associés, un commissaire aux comptes qui contrôle et certifie les comptes annuels de la SCPI et un expert immobilier qui évalue les actifs immobiliers.

Les catégories de SCPI

Il existe plus de 200 SCPI et on peut les regrouper en 3 grandes catégories :

- SCPI de rendement : la principale source de revenu de l’investisseur sera le loyer. Ce sont les SCPI les plus courantes.

- SCPI de plus-value : aussi appelée SCPI de valorisation ou de capitalisation. Concrètement, la société de gestion achète de l’immobilier résidentiel avec décote, et vise à réaliser des plus-values à long terme pour revaloriser régulièrement le prix des parts. Il peut y avoir également versement de dividende exceptionnel.

- SCPI fiscale : SCPI de défiscalisation de type Pinel, Denormandie, Malraux ou de déficit foncier.

Avis de Nicolas : on préfère éviter d’investir en SCPI fiscale. Car on a souvent la désagréable surprise de découvrir une forte moins-value à la revente, loin de compenser le montant défiscalisé. Il s’agit d’un problème courant en matière de défiscalisation.

Quelques chiffres clés du marché des SCPI

Après plus de 50 années d’existence en France, le marché de la SCPI est mature et on peut le résumer ainsi en quelques chiffres :

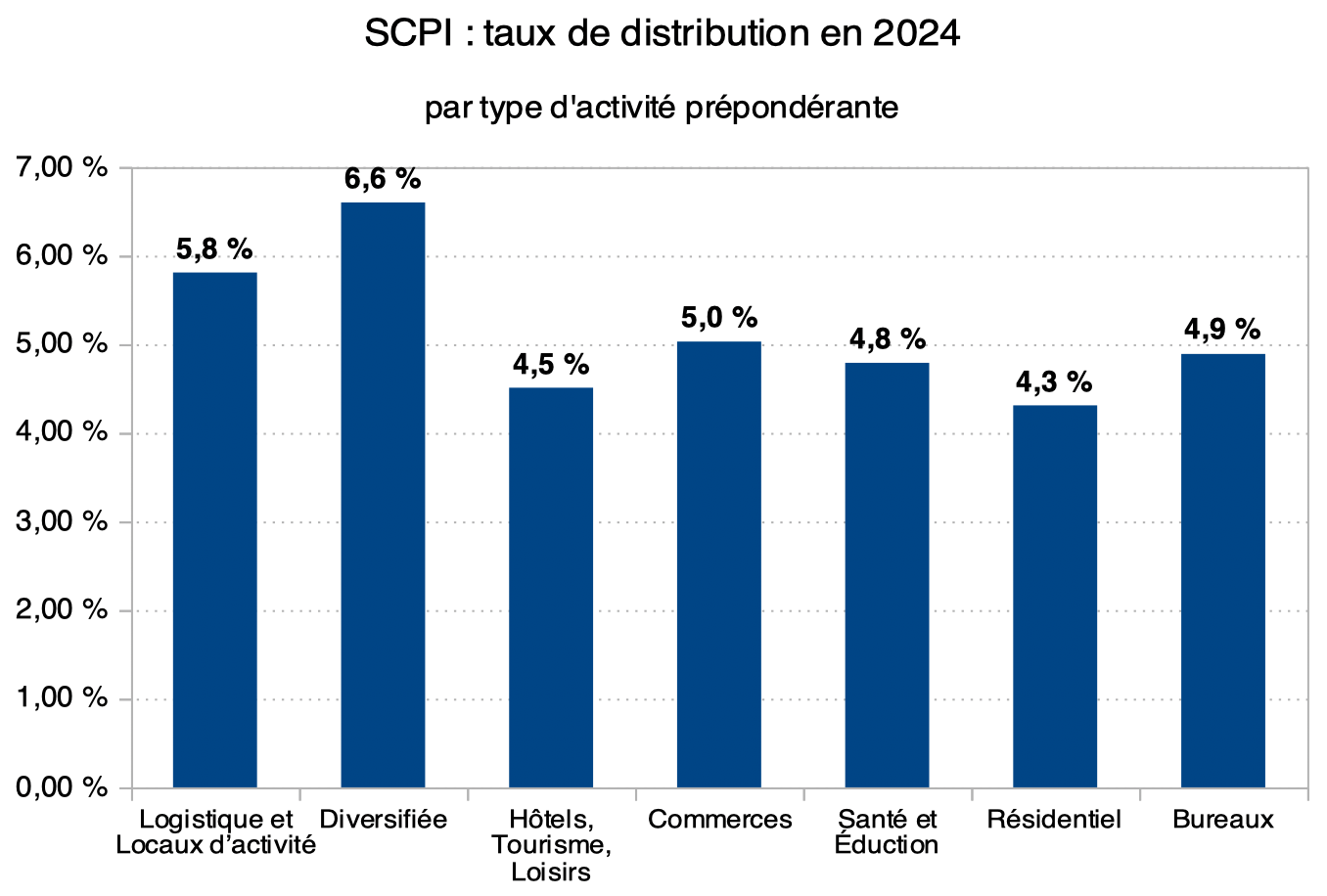

- Le rendement moyen des SCPI en 2024 = 4,72 % (loyers / prix de la part). En hausse par rapport aux 4,52 % de 2023. On parle plus précisément de “taux de distribution”, autrefois TDVM (Taux de Distribution sur Valeur de Marché). Les meilleures SCPI ont dépassé les 7 % de rendement ! Et les SCPI diversifiées (mes préférées) ont un rendement moyen de 6,60 % (graphique ci-dessous).

- 43 sociétés de gestion. Chacune gère 1 ou plusieurs SCPI.

- 220 SCPI, dont certaines qui investissent hors de France.

- Capitalisation totale des SCPI = 96 milliards d’euros.

Les avantages des SCPI par rapport à l’immobilier locatif en direct

Avec tous ces atouts, la SCPI est souvent présentée comme “idéal 1er investissement” :

- Ticket d’entrée faible : vous pouvez acheter des SCPI avec seulement 500 € d’investissement. Donc pas besoin d’un gros budget, l’immobilier pierre-papier est accessible à tous !

- Bonne diversification : vous serez propriétaire d’une part d’un parc d’immeubles répartis géographiquement et sectoriellement en logements, commerces et bureaux. Le risque est dilué, plutôt que de faire “all-in” (= tout miser) sur un seul bien immobilier avec un seul locataire.

- Pas de soucis de gestion : le gérant de la SCPI se charge de la recherche et de la gestion des locataires, des travaux, de la fiscalité, etc.

- Bonne liquidité : en assurance-vie, vous vendez en 1 clic : la liquidité est garantie par l’assureur. Hors assurance-vie, la vente d’une SCPI prend habituellement 1 mois : vous devez renseigner un formulaire de rachat de parts pour vendre tout ou partie de vos SCPI. Alors qu’avec un bien locatif, la vente s’étire sur au moins 3 mois et avec beaucoup plus de démarches administratives (diagnostics obligatoires, signature d’une promesse de vente puis acte authentique devant notaire, etc.) De plus, les SCPI sont plus souples : vous pouvez décider de vendre quelques parts alors que vous ne pouvez pas décider de ne vendre qu’un morceau de votre appartement.

- Bon rendement sans effort : 4,72 % en moyenne en 2024. Mais le marché est assez inégal : certaines SCPI ont un rendement autour de 3 %, alors que d’autres SCPI sont historiquement autour de 6 % de rendement annuel (comme les SCPI Corum depuis 2012, personnellement j’ai investi sur Corum Origin). Ceci dit, les performances passées ne préjugent pas des performances à venir.

Avis de Nicolas : en résumé, avec les SCPI on a le rendement de l’immobilier, mais avec plus de confort, de sécurité et de tranquillité d’esprit. Ceci dit, ce n’est pas non plus un placement miracle : cela reste de l’immobilier donc avec des frais à l’achat, des loyers et des prix qui peuvent varier à la hausse et à la baisse, et des parts qui peuvent être longues à vendre selon l’état du marché immobilier.

Comment choisir ses SCPI ? La meilleure SCPI ? Les critères de choix

Soyons clairs, nous ne sommes pas là pour vous dire quelle est la meilleure SCPI ni sur quelles SCPI investir (c’est le rôle des courtiers en SCPI). En effet cela dépend de votre situation personnelle et de vos objectifs. En revanche, ce que l’on peut vous dire :

💡Diversifiez sur au moins 3 SCPI différentes (géographie, activité et société de gestion) et tenez compte de ces 11 critères qualitatifs et financiers.

Les critères qualitatifs pour évaluer les SCPI

- Catégorie : SCPI de rendement, de plus-value, ou fiscale. Selon vos objectifs, vous préférerez l’une ou l’autre de ces catégories de SCPI. Sachez que la SCPI de rendement est la plus courante (et à titre personnel c’est celle que je préfère).

- Composition du parc immobilier : répartition géographique (Paris, province, étranger), mais aussi type d’activité (marché résidentiel / commerces / bureaux / spécialisé / diversifié). Personnellement je préfère les SCPI diversifiées. Le comportement de vos SCPI ne sera pas le même selon les cycles économiques. Sachez que vous pouvez connaître l’adresse de vos immeubles, et les voir en photo ou sur Google Maps. C’est du concret !

- La société de gestion : achetez des SCPI d’une société de gestion reconnue. Tenez compte de son ancienneté dans le métier et de sa réputation.

- Le label ISR : l’Investissement Socialement Responsable (ISR) est peut-être important pour vous ? Dans ce cas, investissez sur l’une des 20 SCPI qui ont obtenu le label ISR. En pratique, ce sont des SCPI particulièrement vigilantes sur la performance énergétique du parc immobilier, le confort des locataires, le niveau d’émissions de gaz à effet de serre et la gestion de la chaîne d’approvisionnement.

- L’ancienneté de la SCPI : préférez-vous une grosse SCPI âgée, qui a prouvé sa bonne gestion ces dernières décennies (comme Immorente) ? Ou une SCPI plus jeune, plus flexible, qui pourra se créer un portefeuille immobilier au goût du jour et en investissant sa collecte dans les bonnes affaires apparues au cours de la période 2023-2024 (comme Remake Live ou Iroko Zen) ?

Les critères financiers pour évaluer les SCPI

- Capitalisation : les plus grosses SCPI ont une capitalisation supérieure à 2 milliards d’euros, tel Immorente. Les SCPI jeunes et à faible capitalisation (moins de 200 M€) peuvent être plus risquées. En principe, plus le patrimoine est important et plus le risque est plus faible car mutualisé.

- Évolution de la valeur de la part ces dernières années : le prix de la SCPI est plutôt stable dans le temps ? En baisse ? En hausse ?

- Évolution du loyer versé par part ces dernières années. Le rendement affiché peut être trompeur (car il dépend de l’évolution du prix de la part), alors regardez aussi et surtout l’évolution du loyer en euros. Les SCPI les plus rentables dépassent 6 ou 7 % de rendement !

- Report à nouveau (RAN) : une SCPI peut affecter une partie de ses revenus locatifs en réserve. Le stock de réserves forme un “report à nouveau” qui peut permettre à la SCPI d’amortir des aléas de gestion (baisse de loyer) en redistribuant cette réserve aux associés en temps voulu. Note : la société de gestion Corum a pour politique de ne pas faire gonfler cette réserve et préfère tout distribuer à ses associés.

- Taux d’occupation : visez au moins 90 % d’occupation (donc une vacance locative inférieure à 10 %). On parle aussi de taux d’occupation financier (TOF).

- Niveau des frais : entre 0 et 12 % de frais d’achat (avec la plupart des SCPI entre 7 et 10 %), payés en réalité à la revente (valeur de retrait). Comme pour l’immobilier locatif classique, il faut investir à long terme. Par ailleurs, les frais de gestion annuels sont généralement de 10 % sur les loyers (jusqu’à 18 % sur les SCPI à 0 frais d’achat) : la société de gestion se rémunère pour la gestion locative et l’entretien du parc immobilier de la SCPI. Ceci dit, les loyers sont versés nets de frais et les performances sont affichées nettes de frais.

- Taux de distribution du loyer : concerne seulement l’assurance-vie. En effet, beaucoup de contrats ne reversent que 85 à 90 % des loyers. Alors que Linxea Spirit 2 reverse 100 % des loyers.

💡 Comme toujours en matière d’investissement, nous vous recommandons de diversifier sur au moins 3 SCPI différentes. Profitez-en, vous pouvez acheter des SCPI à partir de 500 €, c’est donc facile de diversifier. En pratique, vous pouvez comparer la liste des SCPI les plus rentables sur Louve Invest et à travers tous ces critères.

Note de Nicolas : de mon côté, j’ai investi sur 3 SCPI en fin 2018 en empruntant 100 000 € (mon exemple d’investissement SCPI). En 2022, j’ai décidé de réinvestir, cette fois 60 000 € sur la SCPI Corum Origin pour aller chercher plus de rendement et optimiser la fiscalité (les revenus étrangers sont moins taxés et cette SCPI a beaucoup d’immeubles à l’étranger). Mon investissement sur Corum Origin. Mon critère principal : acheter à un prix décoté (à une “valeur de reconstitution” supérieure au prix de souscription).

Acheter des SCPI en assurance-vie ou hors assurance-vie ?

Les SCPI peuvent être achetées dans les bonnes assurances-vie (sans crédit immobilier, mais crédit consommation possible sans avantage fiscal) ou en direct hors assurance-vie (avec ou sans crédit immo, mais le crédit est recommandé).

| Détenu en assurance-vie |

Détenu en direct |

|

|---|---|---|

| Ticket d'entrée | 500 € | 5 000 € |

| Choix de SCPI | Selon votre contrat (au mieux 25) | Selon le courtier (au mieux 80) |

| Achat à crédit possible ? | Non (hormis crédit à la consommation) |

Oui |

| Liquidité | Vente en 1 clic | Plusieurs mois |

| Délai de jouissance | 1 mois en moyenne | 3-6 mois en moyenne |

| Frais d'acquisition | De 0 à 8 % selon SCPI | De 0 à 12 % selon SCPI |

| Frais de gestion | 0,50 % par an (au mieux) en tant qu'unité de compte |

Aucun |

| Fiscalité | Fiscalité de l'assurance vie (Imposition seulement lors des retraits. À hauteur de 17,20% seulement en anticipant) |

Revenus fonciers au réel. ou régime micro-foncier si éligible. (Jusqu'à 45% selon votre TMI + 17,20%) |

Les avantages des SCPI en assurance-vie

On peut citer 4 raisons d’investir en SCPI en assurance-vie.

Les frais d’achat

Les frais d’achat sont moindres. Ceci dit, choisissez une assurance-vie sans frais sur versement, mais dans tous les cas vous paierez des frais d’achat en SCPI. Hors assurance-vie, on frôle les 10%, on achète sur la valeur liquidative (VL), alors qu’en assurance-vie on a une décote, voire on achète à la valeur de retrait (= valeur de revente). Valeur de retrait + frais d’achat < achat en direct à la VL (en général, on gagne 2 à 3 %).

En revanche en assurance-vie, on subit tous les ans les frais de gestion sur unités de compte, généralement 0,60% / an sur les bonnes assurances vie (seulement 0,50% sur Linxea Spirit 2). C’est à comparer à l’imposition des revenus fonciers quand on investit en direct (on développe dans la suite de l’article).

La fiscalité des SCPI en assurance-vie

C’est simple : la fiscalité de l’assurance-vie s’applique. Et elle est particulièrement favorable si vous retirez votre argent de l’assurance-vie après ses 8 ans !

En effet, si rachat (= retrait) après les 8 ans de l’assurance-vie, on peut être exonéré d’impôts sur plus-values (PV) et sur les loyers en étalant les rachats sur la durée, hors prélèvements sociaux. Pour cela, il faut vendre sous le seuil d’abattement annuel de 4 600 € de plus-value (9 200 € pour un couple marié ou pacsé).

La liquidité

On vend plus rapidement sur assurance-vie, car l’assureur assure la liquidité. Alors qu’en direct, cela peut prendre des mois.

Le délai de jouissance

En assurance-vie, vous commencerez à percevoir vos loyers généralement 1 mois après votre investissement. Alors qu’en direct, il faut plutôt patienter de 3 à 6 mois (délai que la société de gestion se donne pour investir les fonds collectés).

Profitez du levier du crédit en achetant vos SCPI hors assurance-vie

Il faut noter un inconvénient majeur des SCPI logées en assurance-vie : on ne profite pas du levier du crédit. Sur ce point, avantage à l’achat en direct pour bénéficier du levier du crédit. En effet, on peut financer ses SCPI par crédit immobilier, on place alors l’argent du banquier et une bonne partie de la traite est financée par le loyer reçu.

En assurance-vie cependant, vous pouvez quand même acheter via un crédit à la consommation. Mais taux moins avantageux, montant emprunté moins important et pas de déduction des intérêts d’emprunt.

Astuce de Nicolas : si vous achetez vos SCPI hors assurance-vie via un crédit immobilier, vous pouvez négocier un remboursement différé de votre crédit immobilier de plusieurs mois. Ainsi, vos premiers loyers reçus coïncideront avec vos premières traites à payer. Personnellement, c’est ce que j’ai fait pour minimiser l’effort d’épargne.

La fiscalité des SCPI hors assurance-vie

Sachez que la note peut être salée, alors il faut essayer d’optimiser la fiscalité en fonction de sa situation personnelle. Comme pour l’immobilier locatif classique, en SCPI on a le choix entre 2 régimes fiscaux pour déclarer les revenus fonciers : régime micro-foncier ou régime réel.

Le régime micro-foncier

Vous pouvez opter pour le micro-foncier seulement si vous avez moins de 15 000 € de revenus fonciers annuels.

Vous déclarez vos revenus fonciers avec un abattement forfaitaire de 30 %. Donc vous êtes taxé sur une assiette de 70 % des revenus fonciers.

Par exemple, pour 10 000 € de revenus fonciers, seulement 7 000 € sont imposables (au barème de l’impôt sur le revenu + 17,20 % de prélèvements sociaux).

💡 Attention, on ne peut pas choisir le micro-foncier si on n’a que des revenus fonciers de SCPI : il faut un bien locatif classique à côté. Par conséquent, les investisseurs disposant uniquement de revenus fonciers provenant de SCPI sont exclus du régime du micro-foncier.

Le régime réel

C’est un intérêt supplémentaire d’investir à crédit. Dans ce cas on peut déduire les intérêts d’emprunt (et assurances) des revenus fonciers. On est alors taxé sur une assiette égale aux revenus fonciers – intérêts d’emprunt – assurances d’emprunt.

🔎 Par exemple, pour 10 000 € de revenus fonciers et 4 000 € de frais réels (intérêts d’emprunt et assurances), cela donne une assiette de 6 000 € imposables au barème de l’impôt sur le revenu (selon votre tranche marginale d’imposition : TMI de 0 % à 45 %). En TMI 0 % cela fait 0 € d’impôt (6 000 € x 0 % = 0 €), mais en tranche marginale 30 % cela fait 1 800 € d’impôt (6 000 € x 30 %). Sans oublier les 17,20 % de prélèvements sociaux.

💡 Attention : si vous achetez vos parts de SCPI avec un crédit à la consommation lors d’un achat en direct (hors assurance-vie), assurez-vous que vos intérêts seront bien déductibles de vos revenus fonciers (avec un crédit immobilier, cela est automatique). Pour cela, vous devrez prouver au service des impôts que votre crédit a servi à financer un achat immobilier, en lui envoyant une « lettre d’affectation ». Cette lettre précise que le crédit (détaillez le montant, le taux et la date d’échéance, ne pas hésiter à joindre le tableau d’amortissement) a servi à financer l’achat de X parts de SCPI (en détaillant votre portefeuille).

Le cas des SCPI investies à l’étranger

🟢 Notez qu’il est plus intéressant fiscalement d’investir dans des SCPI qui ont des biens en Europe. Exemples : Arkea Transition Europe et Corum Origin. D’autant plus quand on est en tranche marginale d’imposition 30 % et plus.

En effet, les conventions fiscales entre la France et le pays étranger prévoient généralement une imposition avantageuse. En pratique, l’impôt est payé à la source par la SCPI dans le pays étranger (à un taux généralement bien plus favorable qu’en France). Et ensuite il y a un mécanisme qui évite la double imposition en France et l’exonération des 17,20 % de prélèvements sociaux.

➡️ Cas pratique : mon investissement en SCPI Corum Origin.

Comment déclarer à l’impôt sur le revenu ?

La déclaration est facile. Sachez que vous recevrez chaque année un imprimé fiscal unique (IFU), envoyé par la société de gestion pour vous aider à déclarer vos revenus fonciers.

L’impôt sur la plus-value

Comment est-on imposé à la vente si on réalise une plus-value ? Si vous vendez vos SCPI en plus-value, vous serez redevable de l’impôt sur les plus-values immobilières.

💡 Cela dit, vous êtes exonéré d’impôt sur le revenu après 22 années, et de prélèvements sociaux après 30 années de détention de SCPI.

Bilan : SCPI en assurance-vie ou hors assurance-vie ?

1️⃣ Si on ne souhaite pas utiliser le levier du crédit immobilier, autrement dit si on veut acheter au comptant (ou avec crédit consommation), généralement investir en SCPI via assurance-vie sera le mieux. Dans ce cas, choisissez de bonnes SCPI en tant qu’unités de compte d’une bonne assurance-vie (les meilleures assurances vie pour investir en SCPI). D’autant plus intéressant si vous êtes en tranche marginale d’imposition (TMI) 30% et plus.

Par ailleurs, depuis la création du Plan Épargne Retraite (PER), on peut aussi investir en SCPI sur les bons PER tout en défiscalisant les versements ! Mais contrairement à l’assurance vie, l’épargne est bloquée jusqu’à la retraite (sauf cas exceptionnel type achat de la résidence principale).

2️⃣ Si vous voulez construire un patrimoine à crédit, l’achat de SCPI hors assurance-vie sera généralement plus avantageux. D’autant plus si vous êtes faiblement imposé (TMI 0 % ou 11 %). Si vous êtes plus lourdement imposé (TMI 30 % et plus), alors intéressez-vous à l’achat de SCPI en nue-propriété (on en parle plus loin) ou aux SCPI qui investissent à l’étranger (Corum).

Expérience de Nicolas : j’ai d’abord investi en assurance-vie Linxea Spirit en 2015. Puis hors assurance-vie en 2018, on préfère pour cela France SCPI et Louve Invest. J’explique cela en détail dans la suite de l’article.

Les formules d’investissement en SCPI : à crédit, au comptant et en démembrement

Vous pouvez acheter des SCPI à crédit ou au comptant. Et vous pouvez aussi acheter en pleine propriété (cas classique) ou en démembrement temporaire (nue-propriété ou usufruit).

Comparez les formules d’investissement à l’aide d’un courtier en SCPI (on en parle plus loin) pour optimiser selon votre situation personnelle et vos objectifs. Ainsi, l’achat en démembrement est particulièrement adapté à certains profils et permet de bénéficier d’une décote et d’optimiser fiscalement.

L’achat de SCPI au comptant

Acheter des SCPI au comptant (“cash”) vous permet d’avoir immédiatement un revenu complémentaire.

Pour quel profil ? Cette formule peut par exemple intéresser un jeune retraité, qui a de l’argent de côté et pas envie d’avoir une dette à rembourser.

L’inconvénient à noter : vous ne pouvez pas diminuer la pression fiscale sur vos revenus fonciers, car pas de déduction des intérêts d’emprunt étant donné que vous ne souscrivez pas à un crédit. Vous êtes donc complètement imposé sur vos revenus fonciers.

L’achat de SCPI à crédit

C’est l’investissement en SCPI le plus courant : vous achetez des parts de SCPI grâce à un crédit immobilier. Le crédit permet d’acheter immédiatement un montant significatif de SCPI qui généreront des loyers. Vous pouvez acheter avec de l’apport, ou complètement à crédit.

Pour quel profil ? Cette formule peut intéresser les jeunes actifs, qui n’ont pas encore de capital mais une volonté de construire un patrimoine immobilier. En effet, le financement par une banque vous permet de construire un patrimoine immobilier avec un faible effort d’épargne : les loyers touchés paieront une bonne partie des traites mensuelles. Vous profitez ainsi de l’effet levier, d’autant plus avec des taux d’emprunt bas.

💡De plus, il y a un intérêt fiscal : vous pourrez déduire de vos revenus fonciers les intérêts d’emprunt, pour payer moins d’impôt sur le revenu. Enfin, l’assurance décès-invalidité souscrite en même temps que le crédit immobilier vous permet de protéger votre famille.

L’achat de SCPI en démembrement temporaire

Généralement, les SCPI (comme tout achat immobilier) sont achetées en pleine propriété : vous êtes à la fois propriétaire (détenteur du capital) et vous avez l’usufruit (droit de percevoir les revenus). Mais que ce soit au comptant ou à crédit, l’immobilier peut aussi être démembré entre :

- nue-propriété : vous possédez la propriété du bien mais vous renoncez aux revenus pendant la durée du démembrement.

- usufruit : vous percevez la totalité des revenus (loyers) pendant la durée du démembrement, sans être propriétaire au final.

Pourquoi acheter en nue-propriété ?

Chez un bon courtier en SCPI, vous pouvez investir en SCPI en démembrement temporaire, sur une durée de 5, 10 ou 15 ans. Pendant la phase de démembrement (entre 5 et 15 ans), vous êtes nu-propriétaire, c’est à dire que vous avez les droits de propriété mais pas les revenus. Ainsi, vous achetez avec une décote allant de 15 à 40 %, liée à la renonciation de l’usufruit. Donc avec un même montant investi, vous achetez plus de parts de SCPI donc vous démultipliez vos revenus à terme.

L’avantage est d’abord fiscal : vous ne payez pas d’impôt sur les revenus (puisque pas de loyers perçus) et vos SCPI n’intègrent pas l’assiette de l’impôt sur la fortune immobilière (IFI). Ensuite, après cette période de démembrement, vous récupérez la pleine propriété : vous percevez alors les loyers.

Que se passe-t-il en cas de vente pour le calcul de la plus-value ? Si on achète à 70 € en nue-propriété au lieu de 100 € en pleine propriété, c’est quand même 100 € qui sera retenu par l’administration comme prix d’achat et pas 70 € donc pas de majoration de la PV !

💡Cette formule d’investissement s’adresse à quel profil ? À notre avis, l’achat de SCPI en nue propriété est particulièrement intéressant à l’approche de la retraite pour un actif fortement imposé (tranche marginale d’imposition 30 % et plus). Cela lui permettra de ne pas alourdir son impôt sur le revenu alors qu’il n’a pas besoin de revenus complémentaires dans l’immédiat, tout en achetant moins cher et en ayant la jouissance des revenus quand il en aura besoin (5, 10 ou 15 ans après).

Pourquoi acheter en usufruit ?

Si vous achetez vos SCPI en usufruit, pendant la phase de démembrement (de 5 ans à 15 ans) vous percevez les revenus et à l’issue vous ne serez pas propriétaire. Ainsi, selon la clé de répartition, vous achetez avec une décote pouvant aller jusqu’à 80 % en renonçant à la propriété. Vous ne construisez donc pas de patrimoine.

💡 Ce mode d’investissement peut intéresser des sociétés qui ont de la trésorerie à placer et qui pourront amortir comptablement les SCPI. Pour aller plus loin, notre article : acheter des SCPI en usufruit.

Comment investir en SCPI ?

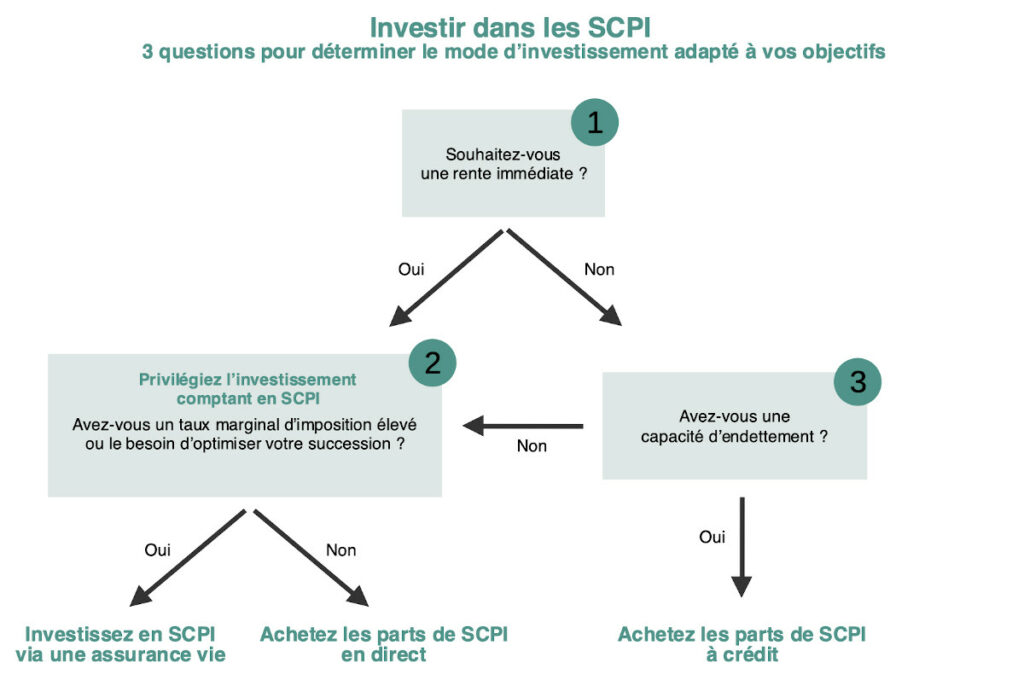

Notre logigramme pour décider si on investit en SCPI au comptant ou à crédit, en assurance vie ou hors assurance vie :

Hors assurance vie, reste la question d’acheter en pleine propriété (achat classique) ou en démembrement temporaire (nue propriété ou usufruit). Voyez si vous vous reconnaissez dans les profils présentés avant le schéma.

➡️ Notre article pour aller plus loin : optimisation fiscale des SCPI.

Où et comment acheter ses SCPI ?

En assurance-vie, vous devrez être très sélectif. En effet, les assurances-vie proposant des SCPI en unités de compte sont rares et parmi celles-ci il faut faire le tri. Et hors assurance-vie, acheter et financer les SCPI de son choix (et pas celles de sa banque) peut relever du parcours du combattant, il faudra trouver le bon intermédiaire.

Acheter des SCPI en assurance-vie

Le meilleur choix en assurance-vie : Linxea Spirit 2. Pourquoi ce contrat en particulier ? Nous expliquons ici dans notre comparatif des meilleures assurances vie pour investir en SCPI.

- Linxea Spirit 2 reverse 100 % des loyers, alors que c’est généralement 85 % ailleurs.

- 0 frais sur versement sur cette assurance-vie.

- Frais de gestion les plus bas : 0,50 % de frais de gestion par an sur les unités de compte. Imbattable : les autres assurances-vie en ligne prélèvent en moyenne 0,60 % et les assurances-vie traditionnelles 1 % par an !

- Le choix des SCPI : Linxea Spirit 2 offre un excellent choix de SCPI (une trentaine), ainsi vous pourrez diversifier aisément.

Expérience de Nicolas : j’ai investi sur la SCPI PFO2 sur mon assurance-vie Linxea Spirit le 09/10/2015 pour 1 000 €. Linxea avait prévenu les clients en octobre 2015 de la future augmentation de la valeur de la part de PFO2, alors j’ai pu acheter juste avant, ce qui a amorti une bonne partie des frais d’achat. Pour 1 000 € investis – 6% de frais = 940 € + revalorisation immédiate à 970 € + revalorisation en avril 2016 + loyers touchés trimestriellement : dès juillet 2016 j’étais à 1 021 €. Notre avis sur Linxea.

Acheter des SCPI hors assurance-vie

Deux solutions : vous pouvez investir directement auprès de la société de gestion de la SCPI, ou passer par un courtier. Nous préférons les services d’un courtier et nous vous expliquons pourquoi.

🔴 Acheter ses SCPI via la société de gestion

Il s’agit de contacter directement la société de gestion de la SCPI. Comme nous l’avons vu en introduction, il y a une trentaine de sociétés de gestion en France : Sofidy, Corum, Primonial, etc. Vous devez donc choisir vous-même vos SCPI et chercher leur société de gestion pour entrer en contact.

Nous rappelons qu’il est recommandé de diversifier sur au moins 3 SCPI, donc vous vous adresserez au moins à 3 interlocuteurs différents. Finalement, ce n’est pas très pratique et vous n’obtenez pas forcément les meilleures conditions d’achat ni le conseil objectif.

🟢 Acheter ses SCPI via un courtier spécialisé

Vous pouvez aussi passer par un courtier spécialisé en SCPI (Louve Invest, France SCPI, etc.) qui fera l’intermédiaire entre la société de gestion et vous. Passer par un courtier offre plusieurs avantages et sans surcoût :

- Le courtier distribue une large sélection de SCPI et vous conseille sur le choix de vos SCPI pour construire un portefeuille “pierre-papier” bien diversifié. Comparez une liste de 67 SCPI chez France SCPI.

- Le courtier peut vous rétrocéder une partie des frais d’achat (jusqu’à 3,50 % de « cashback » !) Voyez l’offre Louve Invest.

- Si vous souhaitez un financement (achat par crédit immobilier), le courtier trouvera la meilleure offre auprès de ses banques partenaires. Sachant la difficulté pour obtenir un financement de SCPI, c’est une aide précieuse.

- Le courtier vous conseille sur la formule la plus adaptée pour vous : achat au comptant ou à crédit, achat classique en pleine propriété ou optimisation via démembrement temporaire (nue propriété ou usufruit).

- Le courtier vous permet de diversifier facilement sur plusieurs SCPI tout en vous adressant à un seul interlocuteur.

L’expérience de Nicolas : j’ai sollicité Linxea en août 2018 pour acheter 100 000 € de SCPI à crédit (j’explique toute mon expérience SCPI ici). Ils ont été plus réactifs et disponibles que les autres courtiers pour me faire la meilleure offre via leur partenaire CAFPI : 100 k€ financés à 2,10 % sur 20 ans. Le service Linxea Immo a également été de bon conseil pour m’aider à choisir un panier de 3 SCPI diversifiées (résidentiel, bureaux et commerces) de 3 sociétés de gestion différentes. Un excellent chef d’orchestre pour acheter des SCPI. Ceci dit, je ne connaissais pas bien le marché des courtiers SCPI à l’époque, et avec le recul d’autres courtiers SCPI sont plus intéressants, on en parle plus loin.

Les meilleurs courtiers en SCPI

Plusieurs courtiers en ligne se partagent le gâteau de la distribution des SCPI. Vous préférerez l’un ou l’autre selon votre profil et vos goûts. Par exemple plutôt Primaliance pour la plus grande expérience, ou France SCPI et Louve Invest pour les investisseurs qui veulent souscrire facilement 100 % en ligne et avec un cashback. Ainsi, nous allons comparer les principaux acteurs et vous pourrez faire votre choix en connaissance de cause.

Le comparatif des courtiers en SCPI

Voici notre comparatif avec les critères à prendre en compte pour choisir son courtier en SCPI.

| Courtier | France SCPI | Louve Invest | Primaliance |

|---|---|---|---|

| Année de création | 2016 | 2021 | 🟢 2010 |

| Frais | 🟢 Gratuit (et jusqu'à 3,50 % de cashback sur votre investissement !) | 🟢 Gratuit (et jusqu'à 3,50 % de cashback sur votre investissement !) | Gratuit |

| Nombre de SCPI | 🟢 67 SCPI (y compris les SCPI Corum) |

🟢 67 SCPI (y compris les SCPI Corum) |

🟢 98 SCPI |

| Sélection des SCPI | SCPI sélectionnées après analyse quantitative et qualitative. Et rencontre des gérants des sociétés de gestion. | SCPI sélectionnées après analyse quantitative et qualitative. Et rencontre des gérants des sociétés de gestion. | SCPI sélectionnées après analyse quantitative et qualitative. Et rencontre des gérants des sociétés de gestion. |

| Conseil | Expert SCPI et conseil qualifié (statut CIF) 🟢 Conseil suivi dans le temps : choix SCPI, solutions de crédit immobilier, optimisation fiscale, etc. |

Expert SCPI et conseil qualifié (statut CIF) | Expert SCPI sous le statut conseiller en investissement financier (CIF) |

| Modes d'investissement | À crédit ou non. Démembrement possible. |

À crédit ou non. Démembrement possible. |

À crédit ou non. Démembrement possible. En direct ou en assurance-vie. |

| Outils sur le site | Simulateur d'investissement pratique et dynamique | Comparateur de SCPI + simulateurs + académie + avis d'experts | 🟢 Comparateur de SCPI + simulateur d'investissement très complet + outil de recherche sur critères |

| Souscription en ligne ? | Oui 100 % en ligne | Oui 100 % en ligne | Oui 100 % en ligne |

| Service client | Téléphone, RDV téléphonique, ou mail. Du lundi au vendredi de 08h30 à 20h. |

Téléphone, RDV téléphonique, ou mail. Du lundi au vendredi de 09h à 19h. |

Téléphone, mail et espace client en ligne. Du lundi au vendredi de 09h à 19h. |

| On aime | 🟢 Cashback jusqu'à 3,50 % de la somme investie ! Site clair et intuitif, totale digitalisation, belle expérience, la SCPI est leur cœur de métier. Excellents retours clients. Et des partenariats exclusifs pour le crédit immobilier. |

Cashback jusqu'à 3,50 % de la somme investie ! Site et application très clairs. Suivi portefeuille et objectifs. Fonctionnalité détectant les SCPI sous-évaluées. |

Courtier SCPI historique, grande expérience. Beaucoup d'outils pratiques. |

| Notre avis | |||

| Pour aller plus loin | L'offre France SCPI : jusqu'à 3,50 % de votre investissement remboursé ! |

L'offre Louve Invest : jusqu'à 3,50 % de votre investissement remboursé ! |

L'offre Primaliance |

Quel courtier en SCPI choisir ?

Finalement, ce sont 3 excellents courtiers en SCPI et ils sont difficiles à départager. En effet, chacun a ses qualités et peut plaire à un public différent :

- France SCPI : il est possible de souscrire 100 % en ligne avec France SCPI. Ainsi on peut s’épargner un dossier papier de 3 kgs ! De plus, le site est très clair et intuitif, une excellente “expérience utilisateur”. Et nous avons les meilleurs retours des lecteurs sur le service client : choix des SCPI (y compris les SCPI Corum), solutions de crédit, optimisation fiscale, et suivi dans le temps. Notre article : avis France SCPI. Depuis le 15/09/2023, offre spéciale pour les lecteurs d’ADI en suivant ce lien : France SCPI offre un cashback jusqu’à 3,50 % sur votre investissement sur une sélection de SCPI.

- Louve Invest : le “petit nouveau” arrivé en 2021 a frappé fort ! C’est le seul acteur (à part France SCPI) qui rembourse aux clients une partie de ses commissions, donc vous recevrez un cashback de 3,5 % de votre montant investi (sauf pour les SCPI à 0 frais d’entrée). De plus, pour votre 1er investissement réalisé, grâce à ADI (nous avons demandé un avantage supplémentaire pour nos lecteurs), vous pouvez obtenir un bonus jusqu’à 0,50 % supplémentaire selon votre somme investie (+0,30 % de bonus si investissement > 4 k€, +0,40 % si > 15 k€, +0,50 % si > 50 k€). Donc jusqu’à 3,50 % de cashback avec ce lien si vous souhaitez profiter de l’offre. Par ailleurs, le parcours client est 100 % en ligne, la souscription est facile. Et nous apprécions le suivi du portefeuille, pour voir notre allocation sectorielle et géographique entre nos SCPI. Notre article dédié : avis Louve Invest.

- Primaliance : le courtier historique (depuis 2010 !) avec une grande expérience et le plus grand choix de SCPI. Nous apprécions particulièrement leur site complet, notamment tous les outils de Primaliance pour simuler, comparer et aider à la décision. Notre avis complet sur Primaliance

- Corum : Corum est un cas à part, car il s’agit d’une société de gestion et non d’un courtier conseiller en SCPI. Ceci dit, on en parle vu leur notoriété. En effet, ils commercialisent 3 SCPI et font référence depuis 2012 pour leurs performances dans le haut du panier (autour de 6 % par an sans compter les revalorisations des parts), avec versement des loyers sur un rythme mensuel et non trimestriel. Autre particularité : Corum gère un parc immobilier européen, ce qui permet d’optimiser fiscalement (revenus étrangers moins imposés). Donc à étudier éventuellement dans une optique diversification (voir le site). Rappelons qu’il est recommandé de diversifier sur plusieurs SCPI de différentes sociétés de gestion, donc selon nous il ne faut pas tout investir chez Corum, même si beaucoup d’épargnants sont tentés de le faire ! Et comme tout investissement, les performances passées ne préjugent pas des performances à venir. Personnellement, j’ai investi 60 000 € sur Corum Origin (explications et Avis Corum).

Avis de Nicolas : il n’est pas évident de départager ceux que j’estime être les meilleurs courtiers en SCPI. Mais après quelques années de recul et les retours des lecteurs, France SCPI se démarque pour sa grande expérience (depuis 2016), ses partenariats exclusifs pour le crédit immobilier, et son parcours de souscription 100 % en ligne. Avec un conseil suivi dans le temps sur le choix des SCPI et l’optimisation fiscale. Sinon, pour les épargnants avisés qui savent ce qu’ils veulent, Louve Invest est intéressant pour le partage de la valeur (jusqu’à 3,50 % de l’investissement remboursé au client, c’est inédit et cela vient grandement minorer les frais d’achat des SCPI !) MAJ septembre 2023 : France SCPI offre également jusqu’à 3,50 % de cashback désormais, offre exclusive pour les lecteurs d’ADI ! Finalement, on investit généralement des dizaines de milliers d’euros en SCPI, donc on vous recommande de comparer et de challenger au moins 2 courtiers pour choisir le meilleur courtier en SCPI.

En conclusion

Avec les SCPI nous sommes propriétaires d’un parc immobilier diversifié, c’est un investissement rentable et “confortable”. Acheter des parts de SCPI représente donc un bon moyen de diversifier son patrimoine en immobilier, sans être aussi chronophage et risqué que l’immobilier locatif traditionnel. Et toutes les formules sont possibles : vous pouvez investir en SCPI à crédit ou au comptant (“cash”), en assurance-vie ou en direct, et vous pouvez même acheter en démembrement temporaire (nue propriété ou usufruit) avec décote pour optimiser.

➡️ Vous voulez voir un cas pratique pour mieux comprendre ? Je relate mes 2 investissements ici dans ces articles :

- mon expérience dans mon achat de 100 000 € de SCPI en 2018.

- Et ici en 2022 mon investissement sur Corum Origin (60 000 € à crédit).

Si le concept des SCPI (mutualisation de l’immobilier locatif) vous séduit et que vous voulez également investir en bourse, nous vous invitons à vous informer sur les ETF et trackers pour investir facilement en actions en diversifiant. Pour vulgariser, la SCPI est à l’immobilier ce que l’ETF est en bourse. Et pour poursuivre dans l’investissement immobilier pierre-papier, découvrez maintenant en page suivante une autre solution (investissement complémentaire à court terme) avec le crowdfunding immobilier qui propose jusqu’à 10 % de rendement.

151 commentaires sur “SCPI Sociétés Civiles de Placement Immobilier – Guide complet 2025”

Bonjour,

Tout d’abord merci pour votre article et pour votre site.

Cela fait plaisir d’avoir accès à un travail aussi clair et professionnel.

Je voudrais diversifier mon allocation d’épargne en investissant dans des SCPI.

Concernant l’acquisition via assurance vie ou en direct ? J’ai deux questions :

## via assurance Vie ou Direct ?

Pour mon cas :

1/ Rente immédiate : NON

2/ Credit : NON

3/ Fortement imposé : Plutôt non (TMI 11%)

Votre graphe me conseille l’acquisition en direct, cependant je ne vois pas vraiment l’interêt si on ne fait pas de crédit.

D’autant que n’étant pas dans l’enveloppe de l’assurance Vie alors on va payer des impôts tous les ans sur les revenus.

Quel est l’interêt de passer par du direct dans ce cas là ?

## Quand on est “en direct” via un courtier comme “louve invest” quid si le courtier fait faillite ?

Comment prouver la possession des parts ?

D’avance merci pour votre retour, et merci encore pour votre travail. (Votre livre est super aussi !)

Bonjour Fabien,

Merci pour notre livre 🙂

Pour répondre à vos questions :

1/ A vous de voir, mais il faut avoir en tête que via assurance vie il y a au mieux (Linxea Spirit 2) les 0,50 % de frais de gestion annuels sur unités de compte.

2/ Si vous achetez une maison et qu’ensuite l’agent immobilier fait faillite, vous êtes toujours propriétaire de la maison non ?

C’est pareil si vous achetez des SCPI via un courtier en SCPI 🙂

Quand on achète des SCPI en direct, on est propriétaire des SCPI même si le courtier fait faillite : on a une attestation de propriété.

Bonjour,

Merci pour ce travail.

J’aurai une question: l’achat en demembrement de la nue-propriété est-il possible via l’assurance vie ou n’est il possible que pour les achats en direct?

Merci

Bonne journée

Gurvan

Bonjour Gurvan,

Acheter la nue-propriété ou l’usufruit de SCPI, c’est seulement possible en direct (donc hors assurance vie et hors PER).

Merci beaucoup

Bonjour, tout d’abord merci pour ce site, c’est une mine d’informations.

Dans votre exemple personnel, vous avez choisi de différer le remboursement des emprunts de quelques mois (équivalent au délai de jouissance). J’aimerais savoir si vous aviez eu la possibilité de différer sur plus longtemps (12 ou même 24 mois) l’auriez vous fait ou alors c’est une fausse bonne idée ? merci

Bonjour Florian,

Oui si j’avais pu différer sur 12-24 mois je l’aurais fait !

Bonjour

Merci pour cet article.

Si nous disposons d’une somme d’argent, est-il plus intéressant d’investir en SCPI via l’assurance vie ou en direct?

Quelle est selon vous la meilleure optimisation?

Merci d’avance

romain

Bonjour Romain,

C’est écrit dans l’article 🙂

Si on ne souhaite pas utiliser le levier du crédit immobilier, autrement dit si on veut acheter au comptant (ou avec crédit consommation), généralement investir en SCPI via assurance-vie sera le mieux.

Dans ce cas, choisissez de bonnes SCPI en tant qu’unités de compte d’une bonne assurance-vie (les meilleures assurances vie pour investir en SCPI).

Selon nous, Linxea Spirit 2 (voir l’offre) est le top pour ça : moins de frais, 100 % des loyers reversés, et belle gamme de SCPI régulièrement enrichie (dont des SCPI à 0 % de frais d’achat).

Meilleurs voeux 🙂

Bonjour Nicolas

Merci de votre réponse et meilleurs vœux

Effectivement, je me suis un peu précipité sur ma question….après avoir cliqué sur les liens hypertextes d’un autre article. Désolé du dérangement.

Cdlt

Bonjour,

quand on clique sur une fiche d’une SCPI. Il y a un prix de souscription, une valeur de reconstitution et une valeur de réalisation. Je ne trouve pas ces termes dans votre article. Pourriez-vous les expliquer svp ? Comment ces valeurs peuvent-elles aider à faire un choix. Merci pour votre éclairage

Bonjour Mick,

Il faut surtout regarder le prix de souscription et la valeur de reconstitution.

Cela permet de voir si la SCPI est surévaluée (prix > valeur) ou sous-évaluée (prix < valeur). Personnellement, c’est l’un de mes critères principaux, j’aime acheter des SCPI décotées, ainsi j’ai une marge de sécurité. J'en parle dans mon avis Louve Invest.

(C’est une fonctionnalité du site Louve Invest).

Bonjour Nicolas,

Je dirais qu il manque l achats de SCPI via une SCI à l IS dans l’article.

TMI élevée, l achat en direct est impossible, l achat via une SCI à l IS me semble l unique façon de pouvoir profiter de l effet levier du crédit sans se faire fiscalement assassiner.

Merci pour votre travail , votre site est une mine d or.

Bonjour Gabriel,

Oui bien vu, on en parle ici : 5 optimisations fiscales pour SCPI.

A partir de la TMI 30 % il vaut mieux optimiser fiscalement en effet, notamment : SCPI en assurance vie, SCPI étrangères, SCPI en société à l’IS.

De mon côté, j’ai acheté des SCPI étrangères (mon avis Corum) à titre perso.

Et j’ai aussi investi via ma société à l’IS (pas en SCI, mais au sein d’une holding SARL à l’IS, il n’y a pas que la SCI).

Bonjour Nicolas,

Quelle est la fiscalité qui s’applique lors de détention de SCPI hors assurance vie par un mineur ? Celle du foyer fiscal de rattachement ?

Merci

Juliette

Bonjour Juliette,

C’est cela, foyer fiscal de rattachement.

Dans la catégorie des revenus fonciers.

Bonjour. Que pensez-vous du PEI Corum avec investissements programmés ? Je ne comprends pas l’intérêt si chaque mois on paie des frais d’entrée.

Bonjour Dylan,

Cela revient à investir progressivement. Par exemple, on achète une seule part de SCPI pour commencer, puis on programme un achat automatique de 50 € minimum par mois ou trimestre.

Il est possible de moduler ou stopper à tout moment.

Les frais ne sont pas un sujet (car dans tous les cas il y a des frais de souscription SCPI que l’on programme ou non l’achat), donc le sujet est juste de savoir si vous souhaitez programmer ou non.

C’est pratique pour les épargnants qui veulent se forcer à épargner. Ce qui n’est pas mon cas, je suis discipliné et j’épargne dans tous les cas régulièrement.

Je vous invite à lire notre avis sur les SCPI Corum.

Bonjour,

Et un grand merci pour cet article ainsi que votre podcast sur “mon budget zen” qui m’a fait découvrir votre site et surtout les SCPI.

Cela m’intéresse énormément mais j’ai peur de ne pas bien comprendre le montant des loyers. Je me perds entre loyer annuel versé et celui trimestriel.

Pour être plus précise je souhaiterais toucher environ 1500€ de loyer trimestriel en SCPI. Quel montant dois-je investir dans les SCPI pour générer ce revenu trimestriellement (imaginons que mes SPCI ont un rendement de 5%).

La question peut vous paraître bête mais j’ai besoin d’un exemple bien concret pour bien comprendre…

Un grand merci pour votre contenu, et le temps que vous m’accorderez pour cette réponse

Bonjour Sarah,

Merci 🙂

1 500 € de loyer trimestriel = 6 000 € de loyer annuel.

Pour des SCPI avec un rendement de 5 %, cela donne donc un investissement à 120 000 €.

Car 120 000 x 0,05 = 6 000 €.

Bonjour et merci pour cet article.

J’adore votre pédagogie et surtout les petits retours d’expériences et avis personnels au fur à mesure des articles!

Sur les SCPI, c’est naïf mais part de zéro!

Question 1:

Plusieurs fois dans l’article il est question de percevoir des loyers.

En immo locatif, c’est assez clair

(que ce soit sous-traité en agence ou géré directement avec les locataires).

Mais concernant une SCPI, ça se concrétise comment?

(Que ce soit en AV ou direct.)

Question 2: (toujours concernant les loyers)

Je ne comprends pas en quoi c’est vu comme un avantage que Linxea reverse 100% des loyers.

Disons que j’investisse 10k sur deux AV différentes (AV-1 et AV-2), 100% SCPI.

Admettons ensuite que les SCPI offrent à l’année des rendements identiques (5%).

Ça changera quoi pour moi si AV-1 reverse 100% des loyers, tandis qu’AV-2 reverse seulement 80% ?

Merci d’avance

Bonjour Jess,

1/ En SCPI hors assurance vie, on reçoit un virement sur notre compte courant (virement par la société de gestion qui a notre RIB pour verser notre loyer).

Normal, comme pour l’immo locatif classique.

En assurance vie, les loyers sont versés sur votre contrat d’assurance vie, généralement sur le fonds euro.

2/ Vous préférez recevoir 100 % de salaire ou 80 % de salaire ?

5 % de rendement sur 10 000 € investis = 500 € de loyer annuel.

Si AV 1 verse 100 % des loyers, ça fait 500 € pour vous (c’est le cas sur Linxea Spirit 2).

SI AV 2 verse 80 % des loyers, ça fait 400 € pour vous (l’assureur garde 20 % pour lui).

Bonjour,

Je souhaiterai investir dans des parts de scpi à crédit à hauteur de 50 000 euros.

J’ai sollicité plusieurs courtiers, dont ceux que vous évoquez dans votre article.

Les conseils ont toujours été pertinents et après plusieurs échanges, mon projet s’affine et semble se porter sur une proposition de France scpi.

Celui-ci me propose un crédit conso sur 25 ans pour l’achat de 5 scpi thématiques. L’approche me semble intéressante car cela permet de limiter mon effort d’epargne sur les flux mensuels, les revenus couvrant le remboursement de crédit. Mon seul effort porte sur les impôts et prélèvements sociaux.

En revanche, physicologiquement, j’ai du mal avec le crédit conso à un taux assez élevé: 3,34%, assurance incluse.

Est ce, malgré tout, une opération intéressante?

Un taux de crédit à 3,35% pour des rendement de 5/5,5%, l’effet de levier du crédit est-il aussi intéressant?

Merci d’avance pour votre retour.

Bonjour Mat,

J’ai reçu la même question d’un ami hier 🙂

On s’est tellement habitués aux taux (anormalement) bas, que l’on a du mal à se satisfaire de taux normaux.

Les taux d’emprunt à 1 % étaient une anomalie de l’histoire, quand les banques centrales inondaient le marché de liquidités.

Des taux à 3-4 % sont plutôt la norme historique. (Sans parler des taux à 10 % de la génération de mes parents).

On assiste à un retour à la normale.

En l’occurrence, 3,34 % tout compris et sur une durée très longue (25 ans), c’est encore très raisonnable. La durée très longue permet d’améliorer le cashflow (moins d’effort de trésorerie).

Et financièrement, c’est rentable si comme dans votre cas on est proche de l’autofinancement, on se construit un patrimoine avec un faible effort de trésorerie, on a bien un effet levier.

Fiscalement, les intérêts d’emprunt sont déductibles des revenus fonciers, en tant que charges.

Pour mon dernier investissement SCPI, j’ai eu 2,22 % mais sur une durée courte de 15 ans (j’aurais préféré 3,34 % sur 25 ans mais pas le choix en tant que travailleur non salarié), donc je suis plus loin de l’autofinancement malheureusement…et malgré tout j’ai calculé que l’opération est rentable.

Bonjour Nicolas,

Merci pour cet article. En ce qui concerne la liquidité des SCPI en AV, est-ce réellement en 1 clic ? Les fonds sont-ils bien disponibles dans la foulée, quel que soit l’état du marché ?

En ce qui concerne la durée de détention, il est souvent conseillé 10 ans. J’ai un peu de mal à comprendre : avec des frais d’achat de 7% environ en AV mais une rentabilité de 4,5%, on rattrape très rapidement les performances d’un bon fond euro par exemple (en 3 ans sauf erreur).

Nota : il y a 3% de pénalité en cas de retrait avant 3 ans sur Linxea Spirit.

Merci.

Bonjour Alaric,

Oui l’assureur doit assurer la liquidité, donc achat/vente en 1 clic.

Mais en situation de crise exceptionnelle, la liquidité sera peut-être compliquée. (Jamais connu).

Bien vu, finalement on amortit les frais d’achat SCPI en assurance vie en 3 ans par rapport au fonds euro.

Mais plus on investit longtemps, mieux on lisse les frais d’achat. Par exemple sur 10 ans, les frais d’achat SCPI de 7 % ne pèsent plus que 0,70 % par an (donc sur une base de 4,5 % de rendement cela donne un net de 3,8 %…3 fois plus que le rendement fonds euro actuel).

Bonjour,

Je souhaiterais diversifier mes investissements mais le monde des SCPI est tout nouveau pour moi donc je ne sais que faire.

Premièrement, j’ai une TMI de 11 %. Deuxièmement, je ne peux pas acheter à crédit donc il s’agirait d’investir une partie de mon argent qui dort sur mon LDDS.

Étant surtout intéressée par la rentabilité et non la liquidité (épargne de précaution déjà constituée), est-ce intéressant d’acheter en direct ? Ou mieux vaut-il viser uniquement l’AV ?

Dans tous les cas, je suis loin des 100 000 € et au regard du montant minimum à investir dans les SCPI qui m’intéressent, je me retrouverais avec une ou deux SCPI seulement si je devais acheter aujourd’hui. Est-ce trop dangereux et donc totalement déconseillé ? Dois-je attendre d’avoir davantage d’argent pour diversifier directement dans au moins 3 ou 4 SCPI ? Ou est-ce que je peux d’ores et déjà investir sur une ou deux SCPI dites “diversifiées”, tout en épargnant de quoi investir dans d’autres SCPI un peu plus tard ?

Merci d’avance pour vos lumières.

Bonjour Aurore,

Si vous souhaitez capitaliser (sans retirer tout de suite les revenus, les revenus se capitalisent dans l’assurance vie et il faut ensuite faire des retraits), alors l’assurance vie est une enveloppe très efficace, en choisissant le bon contrat d’assurance vie : https://avenuedesinvestisseurs.fr/meilleure-assurance-vie-scpi-comparatif/

Si vous souhaitez récupérer tout de suite les revenus, alors plutôt hors assurance vie : https://avenuedesinvestisseurs.fr/investissement-immobilier/scpi-societes-civiles-de-placement-immobilier/#meilleur-courtier

Si on n’a pas le budget pour diversifier immédiatement sur 3-4 SCPI, on peut diversifier dans le temps, par exemple en investissant année 1 sur SCPI 1, puis année 2 sur SCPI 2, puis année 3 sur SCPI 3, etc.

En 2019 j’ai investi sur 3 SCPI. Et cette année je diversifie sur d’autres SCPI (article en préparation).

Bonjour,

Comme d’habitude, article super intéressant avec ni trop ni trop peu d’information. Juste ce qu’il faut pour comprendre et gagner en autonomie 🙂

Petite question (j’espère qu’elle n’a pas déjà été posée – en tout cas je ne l’ai pas vu dans les nombreux commentaires):

Dans l’hypohèse d’un TMI à 30% et où on est déjà en micro foncier via un investissement locatif “classique”, peut-on déclarer les revenus de la manière suivante:

– SCPI #1 via assurance vie: Pas de revenu à déclarer

– SCPI #2 via courtier (payée comptant): Revenus déclarés dans l’enveloppe micro-foncier

– SCPI #3 via courtier (payée à crédit): Revenus déclarés au réel

J’imagine que non…

De plus, si on dépasse les 15k€ de revenus fonciers globalement, on bascule de toute facon automatiquement l’ensemble en réel, c’est bien ça?

Cela voudrait dire que si on n’a pas des frais importants à déduire sur le premier bien immobilier; il est plutot intéressant (1) d’investir à crédit jusqu’au plafond du micro-foncier et (2) d’investir comptant dans le cadre d’une AV (ou à l’étranger) pour éviter de basculer au régime réel.

Merci d’avance pour votre retour.

Bonjour Bastien,

Merci 🙂

Si on détient des SCPI en assurance vie et hors assurance vie, on a 2 fiscalités différentes :

1/ la fiscalité de l’assurance vie, rien à déclarer, sauf si on sort de l’argent de l’assurance vie : https://avenuedesinvestisseurs.fr/investissement-immobilier/scpi-societes-civiles-de-placement-immobilier/#detention

2/ hors assurance vie, les revenus des SCPI sont imposés tous les ans aux revenus fonciers et ça peut faire mal.

On peut opter pour le régime micro-foncier (abattement 30 %) si on a moins de 15k€ de revenus fonciers par an tout compris (avec les appartements en location).

Sinon on déclare au foncier réel, en abattant les charges réelles (intérêts d’emprunt notamment).

Donc on ne peut pas dire telle SCPI sera au micro et l’autre SCPI au réel. C’est soit l’un soit l’autre.

Si on a moins de 30 % de frais à déduire, il vaut mieux opter pour l’abattement forfaitaire du micro-foncier en effet.

Sinon il faut optimiser fiscalement avec les SCPI qui investissent sur les marchés étrangers, ou en achetant en nue-propriété ou des SCPI en assurance vie.

Dossier complet : https://avenuedesinvestisseurs.fr/investissement-immobilier/scpi-societes-civiles-de-placement-immobilier/

Bonjour,

Vos articles me font énormément réfléchir sur mon allocation patrimoniale « idéale » et c’est loin d’être acquis mais c’est tout l’intérêt de rendre accessible ces informations, faire réfléchir et je vous en remercie.

Je voudrais investir dans des SCPI via une assurance vie et j’hésite à le faire via un crédit à la consommation à un taux en dessous des 1%.

Je me dis que je pourrai utiliser 100% de ma capacité d’endettement (déjà 80% utilisés pour ma résidence principale) et emprunter à un taux bien moindre que le rendement attendu même si fiscalement, il sera plus intéressant d’attendre 8 ans.

Y voyez-vous un élément à prendre en compte que je n’aurai pas vu ?

Bonjour,

A partir du moment où vous empruntez à un taux sous le rendement des SCPI, il y a effet levier.

Juste 2 défauts au crédit consommation par rapport au crédit immobilier : on ne peut pas déduire les intérêts d’emprunt, donc moins optimisé fiscalement (sauf si crédit conso affecté précisément à l’opération), et la durée d’emprunt n’est pas aussi longue que sur un crédit immobilier (ceci dit j’ai déjà vu des crédits conso sur 20 ans et affectés).

Bonjour,

Je ne trouve l’information nulle part, sur votre site ou internet en général. Peut-on, dans l’ordre, investir dans une SCPI puis acheter sa résidence principale (sans connaitre le délai entre les deux au moment de l’investissement dans la SCPI) et la financer en partie avec un PTZ ? Autrement posé, l’investissement dans une SCPI ferme-t-il les droits au PTZ ? Même question, d’ailleurs, avec les crowfunding immobilier ?

Par avance merci !

Bonjour Clémence,

On est éligible au PTZ si on finance une résidence principale, sans avoir été propriétaire de sa résidence principale les 2 années qui précédent.

Donc aucun souci pour investir en immobilier locatif, SCPI, crowdfunding immo…tout en pouvant ensuite bénéficier du PTZ pour sa résidence principale.

Bonjour,

Je réfléchis à investir sur des SCPI.

Je pense m’orienter vers l’assurance-vie car je ne suis pas très favorable à emprunter (car je souhaiterais garder une certaine capacité d’emprunt pour un prochain investissement immobilier – résidence principale ou investissement locatif / mais j’ai peut-être tort).

Est-ce une bonne idée d’investir sur des SCPI via l’AV en versant par exemple 100 euros par mois ? C’est un peu une méthode DCA…

Merci,

Bonjour Gautier,

J’aime bien l’idée d’investir régulièrement et de diversifier sur plusieurs SCPI.

Et via l’assurance vie, il y a l’avantage fiscal propre à l’assurance vie : exonération d’impôt sur le revenu en optimisant la sortie (après les 8 ans du contrat).

Mais il faut choisir sur une assurance vie adaptée aux SCPI (bon choix et peu de frais) : https://avenuedesinvestisseurs.fr/meilleure-assurance-vie-scpi-comparatif/

Bonjour,

Merci pour cet article très instructif.

Je voudrais investir sur des SCPI dans Linxea Spirit 2, qu’est-ce que vous pensez de ce choix et de la repartition choisie? Ou c’est toujours mieu de faire une repartition egalitaire?

35% Primovie

30% PF Grand Paris

25% Immorente

10% LF Europimmo

Merci d’avance pour vos conseils.

Bonjour Georges,

C’est bien de diversifier sur plusieurs SCPI de plusieurs sociétés de gestion différentes, et en visant différents marchés (bureaux, résidentiel, commerces, logistique…)

Mais je ne peux pas recommander une allocation, c’est le rôle du courtier.

Ici vous verrez en fin d’article que Linxea recommande une allocation SCPI sur Linxea Spirit 2 : https://avenuedesinvestisseurs.fr/meilleure-assurance-vie-scpi-comparatif/

Bonjour et merci pour vos articles.

Pourriez-vous nous expliquer les différences entre les SCPI à capital variable et à capital fixe? Et surtout en quoi ces différences peuvent impacter un investissement en SCPI?

Merci d’avance et bon week-end.

Bonjour Adrien,

Les SCPI à capital variable sont plus courantes.

D’ailleurs mes 3 SCPI sont à capital variable.

C’est surtout une question de liquidité à la revente :

– Avec une SCPI à capital variable, les achats-reventes sont centralisés par la société de gestion de la SCPI. Les prix d’achat-vente sont connus. C’est plus liquide et transparent.

– Avec une SCPI à capital fixe, l’associé qui souhaite vendre doit vendre sur le marché secondaire, et le prix sera fixé selon l’offre et la demande.

Bonjour,

Merci pour la qualité de cet article. Je note quand même que les rendements des SCPI diminuent année après année. Y a t-il que ça fasse comme les fonds euros, c’est à dire des rendements qui ne vaudront plus grand chose dans quelques années, notamment par rapport à l’inflation ?

Bonjour David,

Les rendements qui diminuent sont surtout la conséquence de la hausse des prix des parts et non de la baisse des loyers.

Exemple : 5 € de loyer pour une part à 100 € = 5 % de rendement.

5 € loyer quand la part est revalorisée à 110 € = 4,54 % de rendement.

La rentabilité étant le rendement (loyer / prix) + l’évolution du prix de nos parts de SCPI.

Ces dernières années, les rendements des produits de taux (livrets, fonds euro, CAT…) chute car on est dans une ère de taux 0 (idem quand on emprunte, cette fois cela nous arrange car on profite de la baisse des taux).

En revanche on observe une forte hausse du prix des actifs : actions (indices boursiers qui ne cessent de grimper) et immobilier (prix des parts SCPI, prix du m²…) notamment.

Bonjour,

Tout d’abord je voulais dire un grand merci à toute votre équipe pour produire des articles de qualité et intéressants sur un sujet aussi important qu’est celui des finances personnelles, j’adore !

Dans l’éventualité d’un TMI de 41% voir 45%, il y a t-il encore intérêt à investir en SCPI en direct ? La fiscalité de l’assurance vie est bien plus avantageuse mais l’effet levier que permet l’achat en direct est non négligeable dans la constitution d’un patrimoine. J’ai rapidement entendu parler de SCPI européennes qui sembleraient être une solution potentielle. Existe t-il des montages permettant d’optimiser la fiscalité pour les TMI les plus élevés ?

Bonjour Joris,

Merci pour votre agréable retour !

Pour les TMI élevées (surtout 41 et 45 %), il y a 3 pistes :

– les SCPI européennes effectivement (fiscalité particulière) ;

– l’achat en nue propriété avec démembrement temporaire comme expliqué ici : https://avenuedesinvestisseurs.fr/investissement-immobilier/scpi-societes-civiles-de-placement-immobilier/#credit-comptant-demembrement

– l’achat via assurance vie, mais effectivement on se prive du levier du crédit immobilier.

Bonjour,

Merci pour tous vos articles, j’apprends tellement!

Je suis expatriée au Botswana et je suis résidente fiscale au Botswana. J’ai voulu souscrire à Nalo pour l’assurance vie mais malheureusement ce n’est pas possible.

Savez-vous donc si les SCPI sont réservées aux français ayant leur résidence fiscale en France ou serait-il possible pour moi d’invester (à crédit) dans une SCPI ?

Cordialementt

Marine

Bonjour Marine,

C’est malheureusement plus compliqué pour les expats…il est recommandé d’investir (en règle générale donc idem pour ouvrir des produits financiers type assurance vie, comptes-titres…) avant de quitter la France.

Je vous invite à demander aux courtiers en SCPI si c’est techniquement possible : https://avenuedesinvestisseurs.fr/investissement-immobilier/scpi-societes-civiles-de-placement-immobilier/#meilleur-courtier

Bonjour,

Je m’interroge sur un point concernant l’investissement dans une SCPI via une assurance vie. Est-ce que le loyer perçu reste dans l’assurance vie, ou atterri directement sur le compte bancaire de l’investisseur ?

Bonjour,

On reçoit les loyers au sein de l’assurance vie.

Soit ils sont distribués sur le fonds euro, soit ils sont capitalisés sur la SCPI.

Libre à nous ensuite de décider de faire un rachat partiel pour récupérer l’argent sur notre compte courant.

On développe ici : https://avenuedesinvestisseurs.fr/meilleure-assurance-vie-scpi-comparatif/

Bonjour,

Souhaitant diversifier mon épargne je réfléchis depuis quelques temps à investir en SCPI.

Après lecture de vos articles j’en déduis que Spirit2 l’une des meilleures pistes pour cela.

Mon “problème” est que ce placement est au crédit agricole si j’en crois les indications sur leur site, et que c’est dans cette même banque dont je dispose de mon PEL à taux avantageux et dont je ne souhaite pas me séparer.

Quels sont les autres AV conseillé pour du 100% SCPI ? Vous parlez de Darjeeling peut-on également tendre vers du 100% SCPI via arbitrage ? Auriez vous d’autres AV à me conseiller ?

Merci par avance pour vos précisions.

Bonjour Julien,

On en parle ici : https://avenuedesinvestisseurs.fr/meilleure-assurance-vie-scpi-comparatif/

Le contrat d’assurance vie Linxea Spirit 2 est un placement chez le courtier Linxea, pas au Crédit Agricole.

C’est simplement que l’assureur est Spirica (du groupe Crédit Agricole).

Aucun souci à avoir un PEL au Crédit Agricole et une assurance vie ailleurs. On est libres de placer où l’on veut, heureusement.

Mon message n’étais pas forcément clair, mais mon interrogation était plutôt sur l’aspect du fond de garantie bancaire, et la diversification nécessaire pour obtenir la garantie auprès de différents assureurs (pour ne pas déplacer le plafonds).

Dois-je comprendre que même si il s’agit d’un même groupe, il s’agit bien de deux entités différentes et donc de deux garanties différentes ?

Merci pour les précisions.

Effectivement ce sont 2 garanties différentes :

– Le PEL est couvert par la garantie des dépôts (100 k€ par banque).

– L’assurance vie est couverte par la garantie FGAP de 70 k€ par assureur.

https://avenuedesinvestisseurs.fr/introduction-a-lepargne-et-aux-placements/bien-debuter/#depots

Bonjour

Merci pour ce site très instructif. J’utilise 2 possibilités pour certaines SCPI :

– faire un achat mensuel de part d’une même SCPI (j’en ai 5 différentes et je ne le fais pas pour toutes)

– réinvestir les loyers dans l’achat de part de façon automatique

Est-ce une bonne stratégie ou pas ? Je me pose la question.

Bonjour,

Je comprends que vous investissez en SCPI via assurance vie.

Investir régulièrement est une bonne pratique.

Diversifier aussi. (Mais attention au poids de chaque SCPI, si on a 80 % sur 1 SCPI et 20 % sur 4 autres c’est une piètre diversification).

Et réinvestir les gains est recommandé pour capitaliser plus vite (intérêts composés).

L’essentiel reste de procéder ainsi sur les bonnes SCPI : https://avenuedesinvestisseurs.fr/investissement-immobilier/scpi-societes-civiles-de-placement-immobilier/#criteres

Bonjour,

Je souhaite placer 20 000€ en SCPI, j’ai une TMI à 30% et pas besoin de revenu complémentaire actuellement. Avez-vous un conseil pour le choix entre l’investissement en nue-propriété sur 10 ans par exemple et l’investissement en assurance vie (J’ai ouvert une AV Spirit2 chez Linxea) ?

Je suis bien consciente que le choix des SCPI n’est pas le meme, mais peut-on comparer une SCPI comme PF Grand Paris qui est possible avec les 2 options ?

Dans le cas d’un démembrement, pour 20 000€, sur combien de SCPI préconisez vous d’investir ? et sur combien de temps est-ce le plus intéressant (5, 10, 15 ans) ?

Merci d’avance pour vos conseils

Bonjour Marie-Laure,

Dans tous les cas, démembrement ou non, via assurance vie ou non, on est partisans de diversifier sur au moins 2-3 SCPI différentes.

Le meilleur montage dans votre situation dépend de votre situation, cela mérite une étude personnalisée par des professionnels pour le conseil approprié : https://avenuedesinvestisseurs.fr/investissement-immobilier/scpi-societes-civiles-de-placement-immobilier/#meilleur-courtier

Bonjour,

avez-vous des conseils à donner aux possesseurs de Corum suite aux récents déboires de la société de gestion ?

Cordialement,

Sylvain

Bonjour Sylvain,

La gestion Corum n’est pas pointée du doigt.

“Juste” les mauvaises pratiques de communication de la société de gestion ont été sanctionnées par l’AMF.

Nous ne donnons pas de conseil sur les fonds, chacun doit décider…nous donnons juste ici nos bonnes pratiques, dont la diversification sur plusieurs SCPI de plusieurs sociétés de gestion différentes.

Bonjour Nicolas

Merci pour votre travail

Que pensez-vous du crédit in fine ?

Aussi :, investir par le biais d’une SCI À l’IS pour diminuer les impôts

et faciliter par la suite la transmission ?

Merci encore

Bonjour Philippe,

Disons que ce sont des solutions complexes mais possibles à mettre en œuvre.

Pour le crédit in fine (paiement des intérêts mensuels seulement et capital remboursé à la fin), il y aura nantissement pour apporter une garantie, donc il faut un bon capital à côté.

Et la société à l’IS peut être intéressante pour un contribuable en TMI élevée, qui cherche à capitaliser et à sortir les revenus quand il le souhaite.

Comme d’habitude, à voir selon sa situation personnelle et après simulations.

Bonjour Nicolas et merci pour cet article fort instructif, que je vais relire plusieurs fois pour tout assimiler.

Dans les profils que vous définissez, en tant que “jeune” (35 ans) actif à 11% de TMI, je devrais me diriger vers les SCPI en direct, pour profiter du levier de crédit. Néanmoins, je n’ai pas encore ma RP et je préférerais avoir mon premier en ce but.

Si j’investis dans les SCPI, ce serait donc via assurance-vie pour du (très) long terme dans le but de diversifier mon patrimoine financier (en choisissant un milieu décorrélé du marché boursier) et de pouvoir me constituer un complément de retraite au moment venu.

Est-ce un raisonnement cohérent selon vous ? Ou j’ai peut-être manqué quelque chose ?

Bonjour Nucky,

C’est un raisonnement cohérent car chacun dispose d’une capacité d’épargne et d’emprunt, donc il faut voir selon sa propre situation si on préfère utiliser sa capacité d’épargne (donc plutôt SCPI en assurance vie) ou capacité d’endettement (donc SCPI hors assurance vie).

De mon côté, j’ai emprunté et investi 100 k€ en SCPI alors que je n’avais pas encore acheté ma résidence principale, mais en sachant que j’avais une capacité d’emprunt résiduelle suffisante pour emprunter ensuite pour ma résidence principale.

Je comprends Nicolas, merci à nouveau pour vos réponses.

Bonjour, est-ce que le fait d’investir une partie de la trésorerie d’une société dans l’usufruit de parts de SCPI et que le gérant majoritaire soit détenteur de la nue propriété de ces parts de SCPI peut engendrer un risque de se voir redresser par le fisc?

Quand on lit les courtiers, il n’y a pas de problème pour ce genre de montage mais on peut aussi lire ailleurs qu’il y a potentiellement un risque (mon expert comptable n’est pas pour mélanger les affaires de la société et le gérant et me répond qu’il y a un risque vis à vis du fisc). Merci pour votre réponse.

Bonjour Stéphane,

Question très touchy !

Jamais vu ce cas de figure : achat démembré avec votre société personne morale qui possède l’usufruit et vous gérant personne physique qui détenez la nue propriété de ces mêmes parts de SCPI.

Votre expert-comptable engage sa responsabilité.

Pour être sûr, il vaudrait mieux demander un rescrit fiscal à l’administration fiscale.

Bonjour Nicolas,

Pour faire un prêt pour les SCPI , on est obligé de passer par les courtiers qui demandent de plus en plus de la caution ?. On peut faire des demandes directement au près des banques pour un prêt ? . Exemple demander un prêt immobilier de 50000 pour les SCPI ?

Bonjour,

Vous parlez des courtiers SCPI ? https://avenuedesinvestisseurs.fr/investissement-immobilier/scpi-societes-civiles-de-placement-immobilier/#meilleur-courtier

C’est mieux de passer par eux selon nous, car ils connaissent le marché et les conditions de financement à l’instant T, avec les banques qui font les meilleures offres de financement.

Et dans tous les cas ce ne sont pas les courtiers qui demandent une garantie (caution ou autre), ce sont les banques prêteuses (les courtiers sont juste des intermédiaires).

Si vous démarchez des banques vous-même, vous allez essuyer beaucoup de refus pur et simple de financement SCPI, ou vous serez contraint de prendre les SCPI vendues par la banque donc sans choix. Et la banque vous demandera aussi de toute façon une garantie.

Bonjour Nicolas

Merci de tes réponses.

Cordialement ;

Bonjour,

Je me joins aux autres utilisateurs pour vous remercier pour le site et toutes les informations données, qui ont dû nécessiter énormément de boulot pour vous.

Ma question se porte sur l’investissement en SCPI via les Assurance-vie Linxea.

Selon vous le contrat le plus intéressant est SPIRIT 2 mais, j’ai cru voir qu’on ne pouvait investir que 50% maximum en SCPI via les UC ?

Alors que sur Avenir on peut investir 100% en SCPI.

La contrepartie est que sur Avenir on a que 85% des loyers redistribués et des frais de gestion de 0,6% sur les UC contre 0,5% sur Spirit 2.

Est ce que j’ai juste ?

L’idéal aurait été de pouvoir investir 100% SCPI sur Spirit 2 mais j’imagine qu’en plus du beurre et de l’argent du beurre on ne peut pas avoir le reste ?

Bonjour Thomas,

Bien vu, sur Linxea Spirit 2 on ne peut verser que 50 % en SCPI.

MAIS par arbitrage et/ou rachat puis reversement, on peut arriver à atteindre 100 % en SCPI.

On explique cela en commentaire de notre article sur les meilleures assurances vie pour SCPI : https://avenuedesinvestisseurs.fr/meilleure-assurance-vie-scpi-comparatif/

Bonjour,

Votre site est une mine d’informations. Je lis et relis vos analyses.

Une question. Que pensez-vous des deux SCI Viagenerations et Silver avenir ? Ces deux SCI achètent des biens en viager avec une décote importante. Silver avenir a été lancée en 2020 mais Viagenerations a un fort rendement depuis l’origine, encore plus de 6,5 en 2020. Ce modèle économique, mutuellisation du risque en viager, me paraît une intéressante option de diversification de l’investissement en immobilier papier.

Bonjour Patrick,

La silver économie est à la mode, mais nous n’avons pas étudié en détail ces SCPI.

Il faut analyser les chiffres et dans tous les cas diversifier sur plusieurs SCPI de plusieurs sociétés de gestion et plusieurs thèmes différents : https://avenuedesinvestisseurs.fr/investissement-immobilier/scpi-societes-civiles-de-placement-immobilier/#criteres

Bonjour, et merci pour votre site qui est une mine d’or gratuite et surtout sans propositions de formations payantes. Je veux me diversifier vers l’immobilier et notamment vers les SCPI. Etant imposé au TMI de 30% j’ai éliminé la détention en direct, et j’hésite donc entre l’assurance vie et le démembrement. Je n’ai que 38 ans donc la retraite est encore loin, donc en démembrement, le but serait d’acheter les parts moins chères et les revendre en espérant une plus value sur le prix des parts à la sortie. Est ce que cette approche vous semble cohérente ou pour vous, dans mon cas, l’assurance vie reste la meilleure solution ? Merci d’avance. Cordialement.

Bonjour Benjamin,

Selon nous l’achat démembré de la nue-propriété commence à être intéressant à partir de la TMI 30 %.

Mais il faut faire des simulations chiffrées selon votre situation, seul un courtier en SCPI peut le faire pour valider la meilleure stratégie d’investissement dans votre situation : https://avenuedesinvestisseurs.fr/investissement-immobilier/scpi-societes-civiles-de-placement-immobilier/#meilleur-courtier

Bonjour,

Est-ce que l’achat d’un SCPI en nue-propriété permet de réduire directement l’impôt sur le revenu par la déduction des traites mensuelles de notre crédit ?

En effet, puisque dans ce cas précis l’acheteur renonce au loyer généré par son bien, la déduction des traites mensuelles peut-elle se reporter sur l’IR ?

Merci à vous !

Bonjour Raphaël,

Non, ce serait trop beau 🙂

On ne peut déduire que les intérêts d’emprunt (pas le capital amorti).

Et sur les revenus catégoriels (les revenus fonciers) uniquement, pas sur le revenu global.

Explication du calcul de l’impôt sur le revenu ici :

https://avenuedesinvestisseurs.fr/optimisation-fiscale-impot-revenu-calcul/

Bonjour,

J’ai cru comprendre qu’en achetant des parts de SCPI via une assurance vie, c’est l’assureur qui en est propriétaire. Ainsi, lors d’une revalorisation du prix des parts à la hausse, celui-ci n’est pas obligé de répercuter la hausse à notre profit.

Sauriez-vous si certains assureurs s’engagent à revaloriser le prix des parts et si ce cas est déjà arrivé ?

Bien à vous

Bonjour Lionel,

Oui c’est l’assureur qui est propriétaire des SCPI en assurance vie et l’épargnant est créancier. C’est cela qui permet l’avantage de la liquidité, c’est à dire d’acheter et vendre rapidement les SCPI en assurance vie, et aussi la possibilité d’acheter des fractions de parts.

D’expérience, Linxea Spirit (assureur Spirica) répercute bien la hausse du prix des parts des SCPI :

https://avenuedesinvestisseurs.fr/meilleure-assurance-vie-scpi-comparatif/

Bonjour,

Bravo pour votre site, c’est une mine d’informations pour développer ses connaissances en investissement. Franchement merci pour votre travail 🙂

Je me posais une question sur les SCPI : quand je regarde le document d’information clés des SCPI disponibles sur le site de Linxea, par exemple celui de Primovie (mais on retrouve la même chose sur les DICI des autres SCPI), je vois dans la rubrique “Que va me coûter cet investissement ?” des “coûts de transaction de portefeuille” de 4.05% par an ainsi que d'”autres coûts récurrents” de 0.66% par an ! Ces frais me semblent énormes !