Vous trouverez ici les meilleures solutions pour investir en bourse selon votre niveau et le temps que vous voulez y consacrer. Gestion libre ou gestion pilotée ? Investissement en titres vifs ou via des fonds d’investissement actifs ou des ETF ? En assurance-vie, PEA ou compte-titres ordinaire ? Comment investir en bourse ?

➡️ Choisissez un bon outil, les bons produits et respectez les 4 bonnes pratiques de l’investissement en actions. Pas besoin d’être un as de la finance pour obtenir une bonne performance, il faut surtout être discipliné.

SOMMAIRE

- Comment-investir-en-bourse ? Synthèse.

- Pourquoi investir en bourse ?

- Comment investir en actions selon votre niveau ?

- 4 enveloppes disponibles pour investir en bourse.

- Pour quel coût ?

- Les 4 bonnes pratiques à respecter.

- La Bourse plus simple, plus rentable et moins risquée que l’immobilier ?

- Questions fréquentes. L’essentiel à retenir.

LE CHOIX DES LECTEURS

De nombreux internautes s’interrogent sur le choix du courtier pour investir en bourse. Depuis 2 ans, nous avons d’excellents retours sur ces courtiers en bourse aussi bien pour leur niveau de services que pour leurs tarifs :

– Fortuneo : services et tarifs très bien positionnés, idéal pour le grand public (voir ici pour l’ouverture d’un compte-titres CTO ou PEA Fortuneo)

– Trade Republic : le courtier avec des tarifs particulièrement attractifs sur les places étrangères (cliquez ici pour découvrir l’offre CTO de Trade Republic)

📌 Note au sujet de l’investissement en bourse : investir comporte un risque de perte. Que ce soit en bourse, en immobilier ou sur d’autres marchés. Mais l’investissement long terme et les bonnes pratiques (détaillées plus loin) limitent les risques.

Comment investir en bourse ? La synthèse

Investir en bourse et devenir un bon actionnaire qui s’enrichit à long terme, c’est avoir :

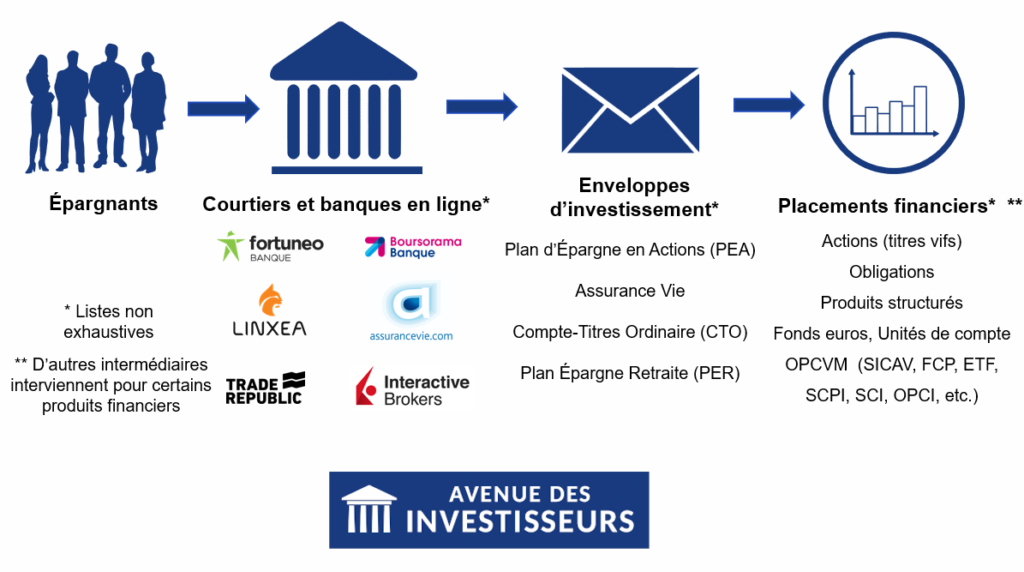

- Un bon outil (le contenant) : vous pouvez utiliser 4 enveloppes (assurance-vie, PEA, PEA-PME et compte-titres ordinaire). Choisissez la meilleure assurance-vie, le meilleur PEA et le meilleur comptes-titre ordinaire ! Via ces outils, vous pourrez passer des ordres sur différents produits pour investir en bourse.

- De bons placements (le contenu) : vous pouvez investir sur différents “produits d’investissement” : fonds actifs, fonds passifs (trackers) et titres vifs notamment. Nous recommandons surtout l’investissement en fonds indiciels trackers et ETF, pour leur efficacité et leur grande simplicité par rapport à l’investissement hasardeux en titres vifs. Voyez comment bien investir en actions selon votre niveau.

- Un bon comportement : appliquez les 4 règles fondamentales pour obtenir une bonne performance à long terme.

Note de Nicolas : nous n’allons pas vous apprendre à jouer en bourse mais à investir en bourse. Ici, pas de trading en options binaires, en forex,…mais de l’investissement responsable et à risque maîtrisé. Notre article est une synthèse accessible à tous, tel un guide “la bourse pour les nuls”.

💡Investir comporte un risque de perte. Ceci dit, historiquement, les baisses ont toujours été suivies de remontées pour atteindre de nouveaux plus hauts (statistiques). C’est pourquoi nous recommandons l’investissement long terme.

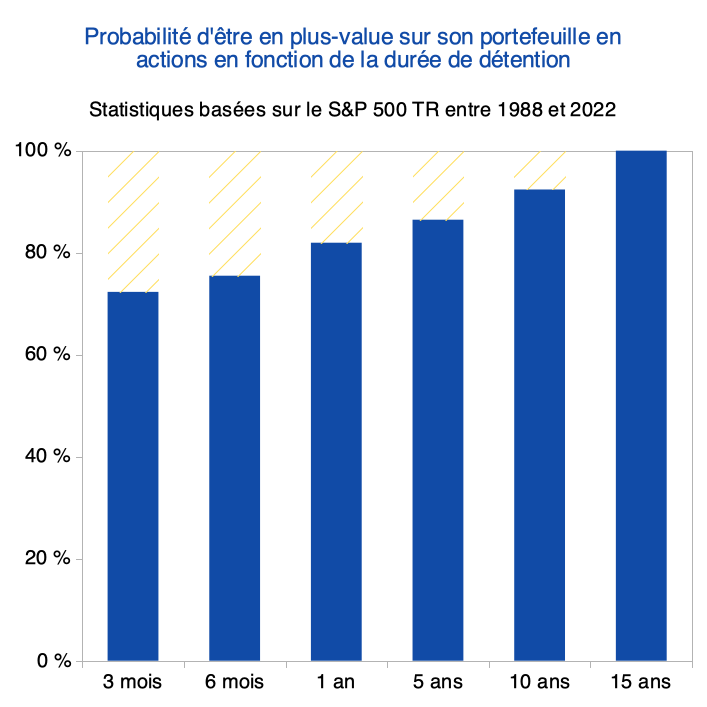

🔎 Plus l’investisseur investit à long terme en actions, plus la probabilité d’être en plus-value est importante :

Pourquoi investir en bourse ?

L’investissement en bourse (et l’investissement en actions en général) est souvent perçu par les Français comme trop risqué. Car les marchés ne montent pas en ligne droite, il faut supporter ce qu’on appelle la volatilité.

Et pourtant, les chiffres tendent à prouver que le “couple rendement / risque” est excellent pour qui sait investir patiemment à long terme en supportant les mouvements de marché.

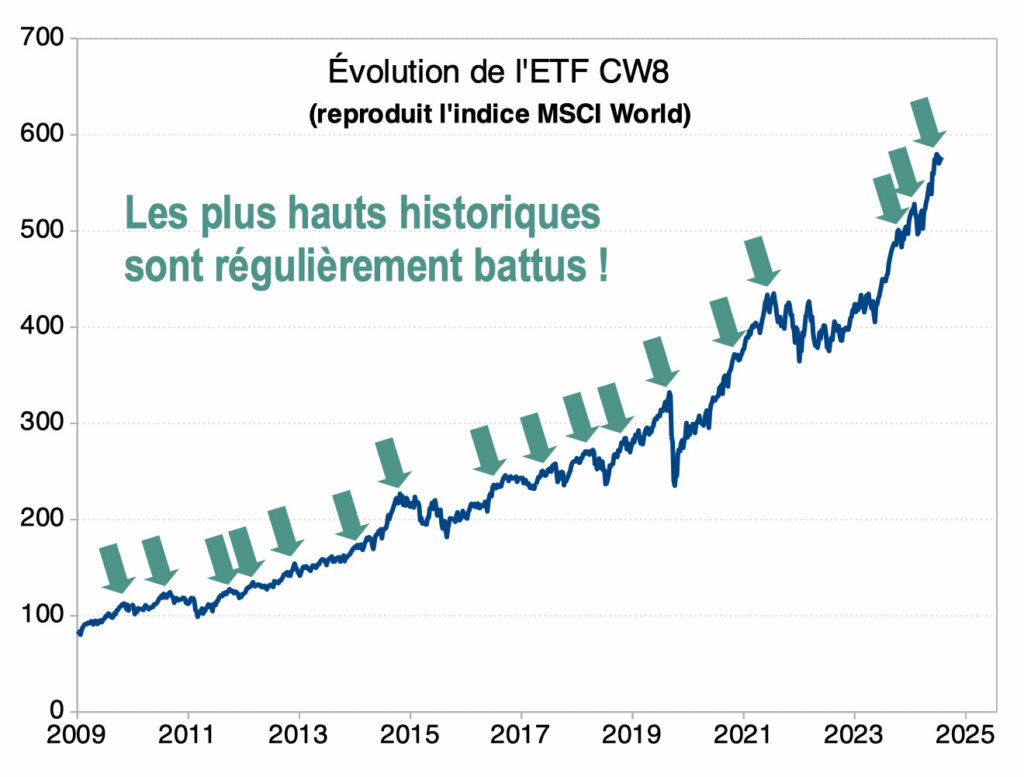

🔎 Voyons ici l’évolution de l’indice boursier MSCI World. Bien plus représentatif que le CAC 40, car le MSCI World représente les 1500 plus grandes sociétés mondiales. On constate que sur le long terme, la tendance est haussière, les plus hauts (flèches rouges) succèdent aux précédents plus hauts, malgré des baisses temporaires. D’ailleurs, on remarque que le krach du COVID (mars 2020) a rapidement été oublié après quelques mois de patience. Ainsi, le cours de l’ETF World CW8 est passé de 80 € en 2009 à près de 580 € en 2025 (soit x7 !) :

👉 2 leçons : pour bien investir en bourse, il faut diversifier (on expliquera plus loin en pratique) et être patient sans craindre les baisses passagères (ce qu’on appelle supporter la volatilité).

Performance à long terme du CAC 40 : x20 en 35 ans !

Soit une performance annualisée de près de 9 %. Il s’agit de la performance de l’indice CAC 40 depuis son lancement en 1987 en comptant les dividendes réinvestis. Pour rappel, le CAC est l’indice qui regroupe les 40 plus grandes sociétés françaises.

➡️ C’est aussi la performance que vous auriez obtenue si vous aviez simplement acheté un tracker ou ETF (fonds qui réplique la performance d’un indice boursier comme le CAC 40 ou le Nasdaq) sur le CAC 40 à son inauguration et sagement attendu.

💡 Ainsi, il n’y a pas besoin de trader activement pour obtenir de bons résultats (multiplier les opérations est généralement contre-productif) ! Investir à long terme passivement sur le marché actions est une stratégie gagnante pour tirer vers le haut le rendement de son épargne.

📌 Attention, résumer la bourse au CAC 40 serait très réducteur. En effet, le CAC pèse finalement peu (moins de 4 %) dans l’indice mondial MSCI World. On en parlera ensuite, mais il vaut mieux diversifier. D’autant plus que le CAC 40 est historiquement à la traîne par rapport au indices américains notamment (S&P 500, Nasdaq).

Un placement de choix pour l’épargne à long terme

En France, le système de retraite par répartition n’incite malheureusement pas à s’intéresser à l’investissement long terme. Contrairement aux anglo-saxons qui investissent beaucoup sur les marchés financiers, en raison de leur système de retraite par capitalisation. Pourtant, les Français vont devoir compléter leur retraite car le système de retraite par répartition est menacé selon les projections démographiques du COR.

Pire encore, les médias français ont tendance à accuser les actionnaires de tous les maux, les actionnaires étant souvent désignés comme responsables de plans de licenciement. Pourtant, les actionnaires sont nécessaires et utiles socialement et économiquement : ils permettent avant tout aux entreprises de lever des capitaux, d’investir et recruter.

💡Les Français détournés des actions passent à côté d’un des meilleurs moyens de développer leur patrimoine à long terme, alors que tout le monde peut devenir actionnaire à partir de 100 €. En effet, “le salarié lambda” peut être à la fois salarié et actionnaire, pour également récolter les fruits (dividendes) de son travail.

Comment investir en actions ?

Vous avez le choix entre plusieurs solutions pour investir en bourse, selon vos connaissances et votre niveau d’implication.

En pratique, vous disposez de 3 principales enveloppes pour investir en bourse et il est possible de les combiner : l’assurance-vie, le compte-titres ordinaire (CTO) et le PEA. Explications.

Niveau débutant : vous n’avez ni les compétences ni le temps à y consacrer

Vous voulez faire au plus simple ? Simplicité peut rimer avec efficacité. Nous vous recommandons l’Assurance-vie en gestion pilotée.

Ainsi, vous ne faites aucune opération vous-même : c’est le gérant qui investit selon votre profil (défensif, équilibré, dynamique, offensif, etc.). Vous pouvez même choisir une assurance-vie investie uniquement en ETF à moindres frais, comme Yomoni et Nalo que nous présentons dans notre comparatif des meilleures gestions pilotées.

🔎 Pour illustrer, ces dernières années furent compliquées avec le COVID 19, la guerre en Ukraine, l’inflation, etc. Mais encore une fois, les bonnes gestions pilotées ont su en tirer parti malgré tout. Par exemple les performances de Nalo sur les 5 dernières années se sont étalées entre + 7 % (en profil défensif) et + 51 % (en profil dynamique).

Niveau intermédiaire : vous avez acquis quelques connaissances et vous pouvez y consacrer 10 minutes par semestre

Investir en bourse via l’assurance-vie en gestion libre

En assurance-vie, vous pouvez également investir en bourse en gestion libre, de façon autonome. D’abord, il faut choisir une bonne assurance-vie (comparatif) : moins de frais et accès aux ETF.

Puis en gestion libre vous investissez sur une sélection d’unités de compte, c’est à dire des fonds d’investissement (comment choisir ses unités de compte ?). Il s’agit d’une gestion mi-active mi-passive.

💡En pratique, une allocation de 3-4 unités de compte diversifiées (dont les fameux trackers et ETF) peut suffire. Et au sein de l’assurance vie, vous pouvez mixer avec un fonds euro pour sécuriser une partie du capital investi.

➡️ Parmi les meilleures assurances-vie, Linxea Spirit 2 et Lucya Cardif sont des must-have : sans frais sur versement, de bons fonds euros pour sécuriser le capital, et un beau choix d’unités de compte (dont des ETF World, CAC 40, Nasdaq, S&P 500, etc.) pour dynamiser les investissements.

Avis de Nicolas : l’assurance vie est selon moi l’enveloppe la plus simple pour commencer à investir en bourse. Et elle permet de diversifier son patrimoine entre fonds euro sécurisé, actions, ETF divers et variés, fonds immobiliers, or, etc. Voyez notre comparatif des meilleures assurances vie. Alors que le PEA et le CTO intéresseront les épargnants plus aguerris.

Investir en bourse via le PEA

Le PEA (plan d’épargne en actions) est une excellente solution si vous souhaitez vous investir un peu personnellement. Généralement les gens ont tendance à faire du “stock picking” (on en reparle ensuite pour le niveau confirmé). C’est à dire qu’ils achètent des actions en direct (“titres vifs”), telles que les stars du CAC40 (Sanofi, Total, LVMH, etc.).

➡️ Mais pour bien diversifier, vous pouvez investir sur des fonds indiciels (trackers aussi appelés ETF), pour investir en un seul ordre sur tout le CAC40 (indice Français) ou le S&P500 (indice Américain) par exemple. Avec un seul ETF World, on peut aussi investir directement sur les 1 500 plus grandes sociétés mondiales. C’est de la gestion passive : 1, 2, 3 ou 4 ETF conservés sur le long terme peuvent suffire, le temps est votre allié. Il faut seulement être discipliné sur le long terme.

💡Ensuite, si vous avez investi sur plusieurs ETF, vous pouvez vous contenter de rééquilibrer votre portefeuille tous les 6 mois, conformément à la 4ème règle de l’investissement en bourse. Par exemple si vous avez investi 80 % ETF World et 20 % ETF Nasdaq, alors tous les 6 mois vous pouvez jeter un œil sur l’évolution et passer un ordre pour revenir à cette allocation (80/20), dans le but de respecter votre pondération entre ces deux “lignes” de votre portefeuille. Et si vous avez décidé de n’investir que sur l’ETF World, il peut se suffire à lui-même et dans ce cas il n’y a pas besoin de rééquilibrer le portefeuille, vu qu’il s’agit de la seule ligne de votre portefeuille.

🔎 Par exemple : vous décidez d’avoir un panier avec 10 pommes + 10 bananes (50/50). Dans 6 mois, il y a 12 pommes + 10 bananes (admettons que les pommes se soient reproduites plus vite !) Alors comment rééquilibrer ? Soit vous ajoutez 2 bananes, pour revenir sur 50/50. Ou alors vous vendez 1 pomme et achetez 1 banane, pour avoir 11 de chaque et revenir à 50/50 aussi. C’est ce qu’on appelle rééquilibrer et tenir son allocation dans le temps. Pas besoin d’y passer du temps pour investir efficacement en bourse, 2 minutes tous les 6 mois peuvent suffire.

👉 Concrètement, on vous explique ici comment passer un ordre et bien choisir son PEA. Pour le grand public, Fortuneo fait figure de favori en raison de ses frais bas, son interface sobre et efficace et son service client disponible (même pendant la crise du COVID-19). Voir ici pour l’ouverture d’un CTO ou d’un PEA Fortuneo.

Niveau confirmé : la bourse est devenue une passion, vous avez les compétences et le temps à y consacrer

En PEA et en compte-titres ordinaire (CTO) : vous sélectionnez directement les actions des entreprises que vous souhaitez posséder. C’est à dire que vous n’investissez pas via des fonds, ni des ETF, ni une gestion pilotée, mais vous achetez des actions en direct (“titres vifs”).

⚠️ C’est ce qu’on appelle le “stock-picking“. C’est amusant et stimulant intellectuellement, mais c’est généralement la solution la plus chronophage et la moins efficace. Car difficile de se constituer un portefeuille vraiment diversifié, et l’évolution d’un titre ne dépend pas seulement du succès de la société elle-même, mais surtout du climat économique et géopolitique, de l’attrait du secteur, des décisions des banques centrales, etc.

De plus, même une société réputée solide peut voir son cours chuter, pour plusieurs raisons : contre-performance, rupture technologique, fraude comptable, etc. Par exemple, l’affaire Carlos Ghosn au Japon en novembre 2018 : le cours de Renault a chuté de 10 % en deux jours.

📌 Généralement, les gens qui disent “n’investis pas en bourse, c’est trop risqué” ont seulement en tête l’image du “stock-picking” et la faible diversification. C’est plus de la spéculation que de l’investissement patrimonial et ce n’est pas ce que nous recommandons.

Avis de Nicolas : cette dernière démarche est réservée aux investisseurs avertis. C’est de la gestion active. Il faut choisir au moins 50 titres de secteurs différents et rester en veille sur leur actualité. Vous ne supportez pas les frais de gestion des fonds et ETF, mais tout repose sur vous. Vous pouvez battre les ETF de référence, mais il faut être humble : la “surperformance” n’est pas la norme. Nombreux sont ceux qui sont battus par une bonne assurance vie en gestion pilotée et encore plus par une simple allocation de 1, 2 ou 3 ETF sur PEA ou assurance vie en gestion libre. Finalement, il ne faut pas croire que plus on y passe du temps (analyse fondamentale et/ou technique des titres), plus on est récompensé par le marché…au contraire, le plus simple et passif est généralement plus efficace à long terme ! C’est ce que m’ont appris 15 ans d’expérience.

4 enveloppes disponibles pour investir en bourse

Chaque enveloppe a ses avantages et ses inconvénients, donc ces enveloppes sont complémentaires.

👉 On peut détenir 1 PEA + 1 PEA-PME + plusieurs CTO + plusieurs contrats d’assurance vie + plusieurs PER. Le tableau ci-dessous présente les spécificités de chaque enveloppe.

| Compte-titres (CTO) | PEA | PEA-PME | Assurance-vie (AV) | |

|---|---|---|---|---|

| Produits logeables | Tous | Limité aux actions Européennes (et trackers de toutes les régions du monde) |

PME européennes | Toutes les UC disponibles dans votre AV |

| Plafond en € | Illimité | Illimité (mais versements limités à 150 000 €) | Illimité (mais versements limités à 75 000 €) | Illimité |

| Possibilité d'ouvrir plusieurs contrats ? |

(Transférable) |

Limité à 1 par personne

(Transférable) |

Limité à 1 par personne

(Transférable) |

(Transférable uniquement chez le même assureur) |

| Avantage fiscal | Gains exonérés d'impôt sur le revenu | Gains exonérés d'impôt sur le revenu | (4600 € d'abattement par an sur la plus-value retirée) | |

| Age de l'enveloppe pour bénéficier d'avantages fiscaux | Aucun avantage fiscal | À partir des 5 ans du PEA | À partir des 5 ans du PEA-PME | À partir des 8 ans de l'assurance vie |

| Informations supplémentaires | En savoir plus sur le CTO | En savoir plus sur le PEA | En savoir plus sur le PEA PME | En savoir plus sur l'assurance-vie |

| Nos courtiers favoris | TRADE REPUBLIC Imbattable sur les tarifs. Découvrez leur offre. FORTUNEO Découvrir le CTO Fortuneo |

FORTUNEO Découvrir le PEA Fortuneo |

FORTUNEO Découvrir le PEA-PME Fortuneo |

En gestion libre = LINXEA : recevez la documentation ou souscrivez en ligne. Jusqu'à 200 € de prime ! En gestion pilotée = YOMONI : découvrez Yomoni. Jusqu'à 350 € de frais de gestion offerts ! |

Fiscalement, vous voyez qu’il y a de gros avantages (exonération d’impôt sur le revenu sur les gains) si on détient l’enveloppe depuis x années. Et c’est l’âge de l’enveloppe qui compte, d’où l’intérêt de “prendre date” rapidement en ouvrant même avec une petite somme.

Le compte-titres ordinaire est le passeport pour le monde

Le compte-titres ordinaire (CTO) permet de loger toutes les actions d’entreprise cotées (LVMH, Google, Tesla, Amazon, Nvidia etc.). Mais aussi des obligations détenues en direct ou encore des produits financiers comme les ETF ou fonds d’investissement.

En pratique, le nombre de CTO par personne n’est pas limité, ni les apports au compte.

➡️ Lisez donc notre article dédié pour plus d’informations : choisir le meilleur CTO.

| TRADE REPUBLIC | SAXO | DEGIRO | BOURSE DIRECT | FORTUNEO | |

|---|---|---|---|---|---|

| Dépôt minimum à l'ouverture | 1 € | 1 € | 0,01 € | 1 € | NC |

| Frais d'inactivité | Gratuit | Gratuit | Gratuit | Gratuit | Gratuit |

| Droits de garde | Gratuit | Gratuit | Gratuit | Gratuit | Gratuit |

| Bourses de Paris, Bruxelles et Amsterdam (Euronext) | 1 € (ou 0 € si investissement programmé !) | 0,08 % minimum 2 € |

2 € sur Euronext Paris (4,40 € sur Bruxelles et Amsterdam) 3 € sur les ETF (hors sélection à 1 €) |

Idem PEA | Idem PEA |

| Autres Bourses d'Europe (Londres, Francfort...) : frais par ordre | 1 € (ou 0 € si investissement programmé !) | 0,08 % minimum 3 € voire 5 € selon la place de marché |

4,40 € | 0,15 % (minimum 15 €) |

0,20 % (minimum 20 €) + 30 € |

| Bourses Américaines : frais par ordre | 1 € (ou 0 € si investissement programmé !) | 0,08 % minimum 1 $ |

1 € + 0,25 % frais de change (sur le NYSE, Nasdaq, etc.) Source : documentation tarifaire DEGIRO |

8,50 € jusque 10 000 € (0,09% au delà) |

9,50 € jusque 10 000 €

(0,12% au delà) => Condition : choisir la formule "Progress" ou "Trader pro" (sinon plus de 50 € l'ordre en formule "Starter") |

| Classement comparatif | |||||

| Aller plus loin | ℹ️ Consultez les tarifs TRADE REPUBLIC |

ℹ️ Consultez les tarifs SAXO |

ℹ️ Consultez les tarifs DEGIRO |

ℹ️ Consultez les tarifs Bourse Direct |

ℹ️ Consultez les tarifs Fortuneo |

| ✅ Découvrez l'offre TRADE REPUBLIC |

✅ Découvrez l'offre SAXO |

✅ Découvrez l'offre DEGIRO : jusqu'à 100 € de frais de courtage offerts |

✅ Découvrez le CTO Bourse Direct |

✅ Découvrez le CTO Fortuneo et profitez des 100 ordres offerts |

Le plan d’épargne en actions permet d’optimiser la force des intérêts composés

Le plan d’épargne actions (PEA) est réservé aux résidents français et limité à un PEA par personne.

Les apports au compte sont limités à 150 000 €. On parle bien des apports, c’est à dire que la valeur de vos actifs détenus sur le PEA n’est pas limitée et peut donc largement dépasser les 150 000 € si vous réalisez d’importantes plus-values.

➡️ Lisez donc notre article dédié pour plus d’informations : choisir le meilleur PEA.

💡 Notez qu’il existe également un PEA-PME. Le plafond des versements est limité à 75 000 €. Il est destiné à investir dans des PME comme son nom l’indique.

L’assurance-vie aussi !

Vous pouvez détenir des fonds actions et/ou obligations via les unités de compte (UC) de votre assurance-vie :

- pour choisir vous même en autonomie les actions, ETF et fonds d’investissement actifs, il faut une bonne assurance vie en gestion libre (les meilleures assurances vie en gestion libre) ;

- pour complètement déléguer à un gestionnaire selon votre profil (défensif, équilibré, offensif, etc.), choisissez parmi les meilleures assurances-vie en gestion pilotée.

Optimisez l’utilisation de vos enveloppes

Afin d’optimiser les frais sur le long terme, nous vous recommandons d’investir vos produits ainsi :

- En PEA pour tout ce qui est éligible : les actions françaises et européennes en direct, et les ETF mondiaux éligibles au PEA.

- En assurance-vie : les ETF, et les fonds d’investissement non éligibles au PEA (fonds obligataires, monétaires, immobiliers, matières premières, etc.)

- En compte-titres ordinaire (CTO) pour ce qui n’est pas éligible PEA ni disponible en assurance-vie : les actions US, les certificats, les SIIC, etc.

Avis de Nicolas : l’assurance-vie et le PEA sont les 2 plus belles niches fiscales françaises. Indispensables pour investir à long terme. Prenez date, 100 € suffisent pour ouvrir les bons produits. En numéro 3, on pense également au PER (plan d’épargne retraite), intéressant quand on investit à très long terme et que l’on est en tranche marginale d’imposition 30 % et plus (car défiscalisation des versements sur PER).

Pour quel coût ?

- En banque traditionnelle, vous devez payer généralement des “droits de garde” annuels ainsi que les frais de transaction élevés (frais par ordre d’achat ou vente, quand l’ordre est exécuté). Sans compter les frais sur versement en assurance-vie, défaut rédhibitoire selon nous.

- En banque en ligne, vous ne payez que des frais de transaction et ils sont raisonnables. Aucun frais si vous ne passez pas d’ordre, ce qui est très économique pour un investisseur long terme. On apprécie particulièrement les services de Fortuneo, qui se positionne également très bien au niveau des frais de transaction.

- Les courtiers spécialisés en bourse offrent les meilleurs tarifs pour investir en bourse. De même que les courtiers spécialisés en assurances-vie sans frais sur versement.

➡️ Vous pouvez comparer les coûts par ordre (frais de transaction, alias frais de courtage) dans les pages suivantes dédiées au PEA et au CTO. Et sur les meilleures assurances vie, il n’y a pas de frais de transaction ni frais d’arbitrage, mais des frais de gestion annuels.

Les 4 règles de l’investissement en bourse

Voici selon nous les 4 bonnes pratiques à suivre lorsque l’on investit en bourse en “bon père de famille”.

1/ Définissez un budget actions et respectez-le

Définissez le niveau d’exposition de votre patrimoine. Votre “budget actions” dépend de plusieurs facteurs, notamment votre horizon de placement (plus vous investissez longtemps mieux c’est) et de votre aversion aux risques. Il ne faut pas que la volatilité vous empêche de dormir.

➡️ Cela peut aller de 5 % à 50 % d’actions dans votre patrimoine, ou davantage si vous n’avez pas peur de la volatilité, selon votre allocation patrimoniale.

💡 Les investissements en bourse doivent être pensés sur du long terme. D’ailleurs, vous n’aurez pas besoin de regarder les cours tous les jours : un coup d’oeil tous les 3 mois peut suffire. Regarder votre portefeuille trop souvent pourrait conduire à paniquer inutilement et à prendre de mauvaises décisions. Si vous investissez en immobilier, est-ce que vous regardez l’évolution des prix tous les jours ? L’immobilier et les actions sont des investissements long terme.

Ce que les professionnels appellent : la MESURE.

2/ Diversifiez les investissements

Diversifiez sur au moins 50 titres (50 sociétés différentes, différents secteurs, différents continents). Mais c’est un art difficile (appelé stock picking, choix de titres) car il est très rare de battre le marché. D’autant plus sur le long terme.

Donc encore mieux, diversifiez sur une simple allocation de 1 à 4 trackers (un ETF World est investi sur les 1500 plus grandes sociétés mondiales !), et/ou sur 2 bonnes assurances vie en gestion pilotée.

➡️ En pratique, de notre côté nous aimons la simplicité et la complémentarité du :

- PEA ou assurance vie en gestion libre investie en tracker World (sur les meilleures assurances vie et les meilleurs PEA) ;

- l’assurance vie en gestion pilotée via ETF (sur les meilleures gestions pilotées).

💡En effet, bon nombre de ceux qui ont perdu de l’argent en bourse n’ont pas été raisonnables : vous avez sans doute autour de vous des gens qui ont tout “misé” sur une seule entreprise (Eurotunnel ? France Telecom ?) et en tirent comme conclusion que la Bourse est trop risquée. Alors qu’en diversifiant, votre portefeuille sera moins volatil et vous limiterez les risques. En clair, vous ne “misez” ou ne “jouez” pas en bourse (nous ne sommes pas au casino !), mais vous investissez.

Ce que les professionnels appellent : la RAISON.

💬 John Boggle : “Ne cherchez pas une aiguille dans une botte de foin. Achetez simplement la botte de foin.“

3/ Appliquez la méthode DCA (investissement progressif et programmé)

Il faut être humble et reconnaitre qu’il est très difficile voire impossible de prédire le marché, d’anticiper ses mouvements de hausse ou baisse (ce que l’on nomme market timing). Car trop de paramètres imprévisibles entrent en ligne de compte.

Alors pour s’affranchir de cette incertitude et quitte à ne pas profiter pleinement d’une belle hausse des marchés, il est préférable de pratiquer l’investissement programmé et progressif. Ainsi, la méthode du Dollar Cost Averaging (DCA) consiste à lisser son entrée sur les marchés actions sur une échelle de temps étendue.

➡️ En pratique, on va investir sur au moins 6-12 mois pour atteindre son budget actions défini au point 1. Et ensuite, on continue d’investir régulièrement si possible (fréquence mensuelle ou trimestrielle) et “par tout temps”.

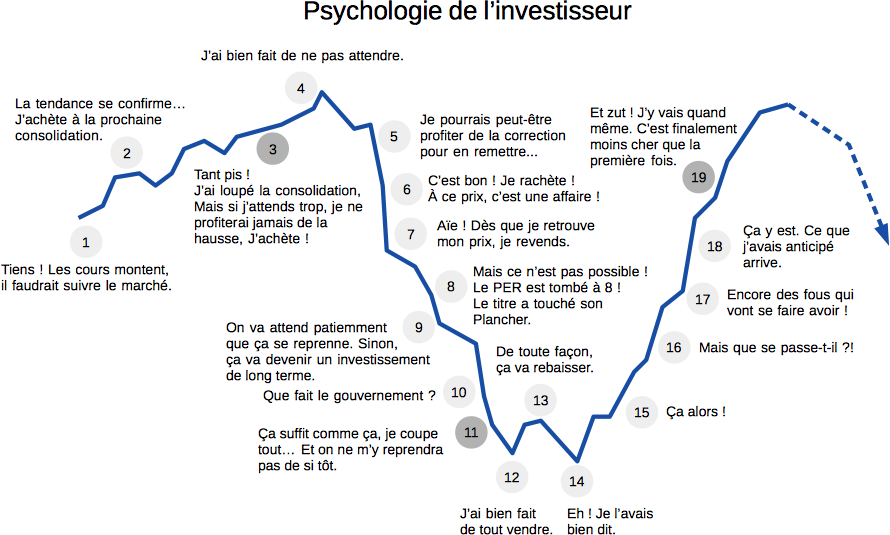

💡Cela dit, statistiquement en termes de performance il est préférable d’investir en une fois (Lump Sum Investing), mais c’est émotionnellement plus difficile que l’investissement progressif. Rappelons que le risque numéro 1 en bourse est le comportement de l’investisseur.

Ce que les professionnels appellent : l’HUMILITÉ.

4/ Ne cédez pas à l’euphorie ni à la panique

Gardez votre sang froid, vous avez un horizon de placement de plusieurs années. Les marchés ont des sautes d’humeur, so what ? Il y aura régulièrement des “respirations de marché” de 5 % (plusieurs fois par an) et des corrections de plus de 10 % (tous les ans ou presque, même en marché haussier).

En pratique, le marché (par exemple le CAC 40 ou l’indice World) peut très bien progresser de +20 % une année en étant passé par des mois à -5 % voire un trimestre à -10 %.

➡️ Ainsi, il faut être patient et on peut se contenter de rééquilibrer son allocation mécaniquement (trimestriellement) pour revenir sur la cible définie au point 1. Donc cela revient à renforcer quand les marchés sont bas (en investissant) et à alléger quand les marchés sont hauts (en vendant partiellement) pour revenir à son budget actions.

💡 Ce que les professionnels appellent : le MENTAL et la DISCIPLINE. Time in the market beats timing the market. Selon une étude de Quantalys, historiquement la performance redevient positive en quelques mois après un krach.

Une illustration de ce qu’il ne faut surtout pas faire en bourse

Vous l’avez compris, nous sommes partisans de l’investissement passif, mécanique (sans chercher à timer le marché), sur des fonds indiciels (trackers et ETF ou via gestion pilotée investie en ETF). Car les phases de hausse et de baisse sont impossibles à anticiper, et des évènements qui semblent avoir des répercutions évidentes auront pourtant des effets imprévisibles sur les indices boursiers.

Par exemple, une crise peut conduire à un assouplissement monétaire des banques centrales et finalement à une hausse des marchés (comme en 2020-2021 en pleine crise du Covid-19 !) Alors que les “experts” anticipaient une longue baisse et ont vendu…et loupé la remontée et l’une des plus fortes hausses de l’histoire.

✅ Ainsi, l’expérience et toutes les études sérieuses prouvent que l’investissement passif est plus rentable (et moins chronophage et stressant) sur le long terme. Il s’agit ici de l’approche “investir en bourse”, ennuyeuse mais efficace, popularisée par Warren Buffett. On investit en ETF et on patiente. De plus, cette approche permet d’éviter les biais comportementaux (cognitifs) de l’investisseur.

❌ Tout le contraire du trading actif qui consiste à choisir des actions (stock picking “au pif”, par l’analyse fondamentale ou en suivant des gourous de la bourse) et à timer le marché (par l’analyse technique). Il s’agit là de l’approche “jouer en bourse” (la plus connue malheureusement, car popularisée par les brokers qui ont tout intérêt à ce que les clients soient accros et multiplient les ordres), bien illustrée ci-dessous.

Ces bonnes pratiques de l’investissement en bourse sont aussi très bien expliquées dans une interview de notre ami LKM, gestionnaire de fortune et investisseur.

La Bourse plus simple, plus rentable et moins risquée que l’immobilier ?

Finalement, investir en bourse nécessite peu de connaissances, une fois que l’on maîtrise les bases développées ici. Et contrairement à la croyance populaire, la bourse est plus abordable et moins risquée que l’immobilier locatif, pour un rendement globalement supérieur dans le temps.

Les avantages de la bourse

Plus abordable

Vous pouvez devenir actionnaire avec 100 € seulement. Le prix unitaire des actions cotées n’est généralement que de quelques euros.

Moins risquée

La diversification est bien plus facile. Et qui dit diversification, dit dilution du risque. Préférez-vous avoir 100 000 € investis sur un panier de dizaines de sociétés internationales ? Ou sur un seul appartement avec un locataire qui concentre une bonne partie de votre patrimoine et fait la pluie et le beau temps ?

Locataire qui peut dégrader votre bien immobilier, ne plus payer le loyer durant plus de 2 ans (la procédure d’expulsion d’un locataire indélicat en France dure plus de 2 ans).

Alors que si l’une de vos dizaines de sociétés a de mauvais résultats, cela sera quasiment indolore pour votre portefeuille boursier.

Moins chronophage

Il s’agit d’un véritable investissement passif, inutile d’y passer du temps (surtout si on investit simplement en trackers) :

- pas de visites à faire,

- pas de factures à régler,

- pas d’assemblées générales (ceci dit il y a aussi des AG d’actionnaires, mais présence moins indispensable que les AG de copropriété),

- pas d’entretien (vos sociétés ne vont pas se déprécier ou s’effondrer si vous ne faites pas de travaux dans votre PEA),

- pas de déclaration fiscale compliquée.

Moins complexe

Si on se contente d’investir en trackers sur PEA ou sur une assurance-vie en gestion pilotée, il n’est pas besoin d’être Warren Buffett ou un pro du stock-picking.

Alors que l’immobilier nécessite plus de compétences en gestion, droit et fiscalité. Par exemple, vous aurez intérêt à faire du déficit foncier ou à opter pour le statut LMNP pour obtenir un bon rendement net, sans compter éventuellement la création d’une SCI.

Plus rentable

Pas de frais de notaire de 8 % à l’achat, pas de factures annuelles et de bons rendements historiques (+7 % par an en moyenne annuelle lissée pour le marché actions).

C’est du concret !

Vous nous direz : “l’immobilier c’est du concret”. Certes, mais les actions aussi.

En PEA et en CTO, vous êtes propriétaire de vos actions, de parts de société. Sanofi, Peugeot, LVMH, Apple…ces entreprises vendent des biens tangibles et les salariés ne sont pas virtuels. En détenant des actions, vous devenez propriétaire d’une partie des usines Peugeot ou des brevets Sanofi.

Parallèle Bourse / immobilier locatif

Admettons que vous souhaitiez investir dans la société Total. Vous achetez 100 actions Total à 40 € et vous en devenez propriétaire. En 2024, Total a distribué un dividende de 2,56 € par action. Donc vous avez touché en 2024 la somme de 256 € de dividendes pour 4 000 € d’actions Total. Soit un rendement de 5,30 % net après les 17,20 % de prélèvements sociaux du PEA (prélevés si vous sortez l’argent du PEA).

Ainsi pour faire le parallèle avec l’immobilier : vous êtes propriétaire d’actions de la société Total (votre appartement) qui distribue un dividende (le loyer). Vous connaissez le rendement (on vient de le calculer) mais l’évolution du cours de l’action (de l’appartement aussi) est inconnue.

Vous êtes investisseur long terme, confiant sur l’évolution du cours et vous pensez que la société Total ne va pas disparaitre (votre appartement ne va pas s’effondrer). Vous avez confiance sur la solidité de la société (le bâti de votre appartement), sur le dynamisme du secteur pétrolier (votre ville), sur la qualité du management de Total (la copropriété), sur l’évolution de la fiscalité du PEA (pour votre appartement il s’agira de l’évolution de la taxe foncière et de la taxation des revenus fonciers).

Votre patrimoine est diversifié : vos actions Total ne pèsent que 5 % de votre portefeuille PEA (vous possédez 20 appartements). La valorisation de votre portefeuille Boursier ne va pas décliner si vous ne l’entretenez pas (alors que vous devrez entretenir et faire régulièrement des travaux sur vos appartements sous peine de dévalorisation).

Avis de Nicolas : nous ne sommes pas là pour casser l’investissement locatif, qui garde d’ailleurs l’avantage du levier du crédit (comment bien investir en immobilier). Nous sommes là pour démystifier l’investissement en actions. Les actions méritent une place dans un patrimoine bien équilibré, elles font partie des grandes classes d’actif. Attention, comme en immobilier, il ne faut pas acheter les yeux fermés et l’investissement long terme est de rigueur. Pour aller plus loin, nous vous invitons à lire notre FAQ bourse, et gardez toujours en tête les bonnes pratiques de l’investissement en bourse.

Questions fréquentes. L’essentiel à retenir.

Il existe différentes façons d’investir en bourse, donc chaque épargnant peut choisir selon son niveau d’implication et ses connaissances, du plus actif au moins actif :

– investir en direct dans des actions (titres vifs),

– investir en direct dans des fonds d’investissement en gestion active, avec des gérants qui tentent de battre le marché,

– investir en direct dans des fonds d’investissement en gestion passive (fonds indiciels, alias trackers ou ETF), avec des gérants qui se contentent de reproduire la performance des marchés en suivant les grands indices (CAC 40, Nasdaq, MSCI World, etc.)

– déléguer la gestion de ses placements en actions en choisissant un service de gestion pilotée. En pratique, il faut alors signer un mandat de gestion sur assurance vie généralement, plus rarement sur PEA ou CTO.

Finalement, il est possible de combiner différentes solutions pour davantage de souplesse. Et en utilisant différentes enveloppes d’investissement : via un compte-titres ordinaire (CTO), un plan d’épargne en actions (PEA), ou une assurance vie.

Au moment d’investir en bourse, le choix se pose souvent entre ouvrir un compte-titres ordinaire (CTO) ou un plan d’épargne en actions (PEA). Le CTO offre une liberté complète quant aux produits pouvant y être logés (actions du monde entier, tout type de fonds d’investissement, produits dérivés, etc.). Alors que le PEA est plus restrictif puisque seules les actions européennes (hors foncières SIIC) et les fonds d’investissement comportant 75 % d’actions européennes y sont éligibles. En contrepartie, le PEA donne accès à des avantages fiscaux significatifs et on peut aussi investir sur des trackers couvrant le monde entier. Il est tout à fait possible d’ouvrir un CTO et un PEA (bien choisir son courtier en bourse) afin de combiner les avantages respectifs de ces 2 produits.

Les actions cotées en bourse constituent l’une des classes d’actifs offrant historiquement la plus forte performance à long terme. Investir en bourse permet de profiter de la croissance mondiale. Au final, la bourse est idéale pour se construire un patrimoine conséquent, au côté d’autres placements, dans le cadre d’une stratégie globale de diversification. Ceci dit, il ne faut pas foncer tête baissée : il y a de bonnes pratiques comportementales à respecter à long terme, comme on l’explique dans cet article.

Choisir ses actions précisément, c’est ce que l’on appelle le “stock picking”. C’est une démarche que l’on juge très hasardeuse, même en étudiant les rapports (analyse fondamentale) et en faisant de l’analyse technique. En effet, c’est un constat, les petits porteurs battent très rarement le marché. De même, sur le long terme 90 % des gérants de fonds sont battus par le marché. Donc pour simplement reproduire la performance du marché sans “sous-performer” et pour diversifier efficacement, il est souvent recommandé d’investir en fonds indiciels (trackers).

139 commentaires sur “Comment investir en Bourse ? Guide complet 2025 pour réussir !”

100% d’accord avec votre démarche d’investisseur et bravo pour votre site ! 🙂 : Long terme + Diversification+ Hold it avec majorité d’ETF sont la clé du succès car dans le système complexe multifactoriel et très émotionnel qu’est la bourse : les faits sont têtus et l’EBI ( Evidence Based Investment ) nous donne au travers des statistiques, des prix Nobels et des pratiques et enseignements des meilleurs des directives claires – Le Stock picking est moins précis qu’une flèche lancée par un singe sur le Wall street journal , le timing in the marquet est illusoire et l’analyse technique relève de l’astrologie . Enfin comme la performance est ruinée par les frais je ne crois pas au pilotage ( particulièrement pour les ETF qui se nettoient tout seuls ! ) et je pratique tout en direct avec un DCA trimestriel ( 10% l’an en 4 Quater) avec des nuances Values pour optimiser mon portefeuille …car il me semble bien que tout ce que l’on peut faire de mieux en tant qu’investisseur c’est optimiser avec un “mind set” de stoïcien romain et une forte conviction Qualitty -Growth- Momentum – Enfin je crois aux valeurs US , à la puissance de la techno qui nous promet de formidables gains de productivités donc de croissance pour les années à venir n’en déplaise aux fâcheux ! …

Merci pour votre retour (on sent de nombreuses années d’expérience aussi !).

Nous sommes en phase 🙂

Bonjour

si 100€ suffisent pour investir en bourse. Pourquoi recommander 5000€ min et 15000 comme une bonne somme de départ?

Ne puis je pas commencer avec du dca en versant uniquement 100€ tout les mois?

j’ai lu votre article sur la bourse qui est très claire mais l’après ouverture du PEA n’est pas détaillée ? Si je verse sur un seul ETF tout les mois y a t-il une utilité à vérifier quoique ce soit mensuellement?

Si oui de quoi dois je m’assurer ?

Bonjour,

Je ne me rappelle pas avoir recommandé minimum 5 000 € pour investir en bourse.

Le critère principal est l’horizon de placement : il faut pouvoir investir à long terme.

Ce qui sous-entend que l’on a déjà une épargne de précaution par ailleurs pour le court terme (3 000 € en livret A par exemple) pour pouvoir investir le reste à long terme.

Donc oui 100 € suffisent pour commencer à investir en bourse.

Par exemple 100 € par mois sur ETF World.

Et pas besoin de suivre, ce serait inutilement stressant, je rappelle qu’on investit à long terme (au moins 8 ans) donc inutile de regarder chaque jour (je me fais juste un bilan mensuel sur mon Excel de suivi, mais on peut très bien s’en passer).

Ici notre article pratique : comment ouvrir un PEA ?

Et ici : comment passer un ordre sur PEA (avec captures écran).

bonjour,

milles mercis pour ce site passionnant.

avec ma femme nous souhaitons placer environ 250k€ puis abonder régulièrement sur les années a venir.

je crois comprendre qu’il vaut mieux d abord remplir 2 PEA puis des AV avant d’ouvrir un CTO.

cela est il pertinent ? ou l ouverture d’un CTO avec un abondement faible, pour diversifier, est il tout de meme interessant? sans entrer dans les détails l’objectif n°1 est la retraite à horizon 25-30 ans, l’objectif n°2 la transmission.

vous remerciant.

Bonjour Julien,

Quand on parle de diversifier, on parle de diversifier les actifs (actions, immo, fonds euro, or…) et non de diversifier les enveloppes (PEA, assurance vie, CTO, PER).

Donc étape 1 : construisez votre allocation patrimoniale entre actifs :

Définir son allocation patrimoniale.

Et étape 2 : “rangez” les actifs dans les meilleures enveloppes.

– L’assurance vie est indispensable pour diversifier entre fonds euro (capital sécurisé), immobilier SCPI, ETF actions, éventuellement or…

Au moins prendre date sur les 2 meilleures AV : notre comparatif des meilleures assurances vie.

– Et le PEA est indispensable pour investir en ETF actions, et titres vifs : les meilleurs PEA.

– Éventuellement le CTO pour des besoins particuliers quand le PEA sera rempli : les meilleurs CTO.

– Et éventuellement le PER si votre TMI est supérieure ou égale à 30 % pour défiscaliser les versements (sur les mêmes placements que l’assurance vie donc fonds euro, ETF…) : fonctionnement du PER et choisir le meilleur PER.

Joyeuses fêtes 🙂

Bonjour.

Merci pour tout le contenu et GRATUIT en plus, que vous proposez sur le site.

Depuis quelques semaines, je suis submergé de pub pour des formations bourse, immo, etc…

Aucune n’est vraiment utilise non? j’ai eu droit à Jody Cavalie, emeline Siron, etc

le pire c’est sur l’immo, certains annoncent qu’il faut faire de l’achat revente.

C’est vraiment des rapaces. Ils disent qu’ils ont fait fortune grace àla bourse ou l’immo, mais en fait c’est la formation qui leur rapporte

Bonjour Bruno,

Avec plaisir 🙂

Cela rejoint le commentaire précédent.

Effectivement toutes ces formations sont des attrapes nigauds vendus à prix d’or pour une qualité médiocre.

De mon côté j’investis depuis 15 ans (idem mon binome Ludovic).

Et j’ai un Master 2 en gestion de patrimoine, avec certification AMF (Autorité des Marchés Financiers). J’ai une certaine légitimité, je ne suis pas un influenceur sans bagage théorique ni pratique.

Que ce soit pour apprendre à investir en immobilier et en bourse, lisez tout notre site, c’est gratuit.

Ou si vous préférez en version livre et encore plus accessible, notre livre Investissez votre épargne !

j aimerai investir en bourse pour ce faire j aurai besoin d une bonne formation et aimerais savoir combien elle coûte.

cordialement

Bonjour,

Pour bien investir en bourse, lisez notre rubrique bourse (gratuit).

Nous pronons l’investissement passif, bien plus rentable (et moins stressant) sur le long terme que le trading.

D’ailleurs, attention aux formations trading vendues des centaines voire milliers d’euros… elles n’enrichissent que les formateurs.

Sinon, si vous préférez en version livre, notre livre Investissez votre épargne !

Nous expliquons comment bien investir pour avoir un patrimoine cohérent avec vos projets : immobilier, bourse, etc.

Bonjour Nicolas et les lecteurs,

J’y vais de mon petit commentaire/retour d’expérience.

J’avais en début d’année un PEA “dormant” dans une banque classique, constitué de parts sociales et vidé à l’occasion de l’achat de ma RP. J’ai commencé par le transférer chez fortuneo et mettre env. 3000€ dessus pour me faire la main. Environ 50% en stock picking sur 3 sociétés que je connais très bien pour y avoir travaillé ou côtoyé de près, et 50% en ETF Wolrd avec pour ambition d’augmenter la part d’ETF progressivement en DCA.

Le bilan après quelques mois : j’ai revendu quasi toutes mes actions en stock picking, et je sors en positif sur toutes mes lignes. C’est super ! Mais, car il y a un mais : cela m’a permis de comprendre une seule chose, c’est que je n’ai rien compris 🙂 Même sur les sociétés que je connais très bien, je suis incapable de comprendre le cours de bourse, et anticiper quoi que ce soit encore moins. J’ai gardé la tête froide pour ne pas paniquer et vendre au bon moment, mais j’ai surtout eu de la chance que le vent tourne du bon côté, ça aurait aussi bien pu être totalement l’inverse. J’ai l’impression d’avoir joué à la roulette anglaise en somme !

La morale de cette histoire : je rejoins totalement vos préconisations, désormais je vais me contenter des ETF, peut-être garder 5% du montant de mon PEA pour du stock picking et “l’amusement” mais l’investissement en tant que tel ne se fera que sur des ETF.

Juliette

Bonjour Juliette,

Vous avez tout compris 🙂

Le stock picking est vraiment très hasardeux, et même quand on connait bien les sociétés on ne maitrise rien de l’évolution des cours.

Merci pour votre témoignage !

Bonsoir Nicolas,

En complément de la stratégie ETF WORLD, quel pourcentage recommandez-vous en “bac à sable” pour un peu de stock picking ?

Merci d’avance et bravo pour la qualité de votre site !

Cordialement

Bonjour Jérôme,

Pour investir en “bon père / bonne mère de famille”, on recommande maximum 10 % en “bac à sable”.

Par exemple sur 100 000 € en actions :

– 90 000 € en ETF World ;

– 10 000 € maximum en “bac à sable” (actions en direct par stock picking, ou private equity, ou fonds d’investissement actifs).

Bonsoir Nicolas,

Comme à chacun de mes commentaires, merci merci et encore merci pour tous ces articles.

Etant un novice de chez novice, je voulais savoir ; Quand vous dites :”Définissez le niveau d’exposition de votre patrimoine. Cela peut aller de 5 % à 30 % de votre patrimoine en actions, ou davantage si vous n’avez pas peur de la volatilité, selon votre allocation patrimoniale”.

Par patrimoine, vous entendez notre revenu mensuel/annuel ? Ou je suis à côté de la plaque …

Merci à vous,

Anthony

Bonjour Anthony,

Non vous confondez patrimoine et revenu.

Les revenus, ce sont les flux mensuels.

Par exemple votre salaire de 3000 € par mois.

Votre patrimoine, c’est votre “stock” de richesse, votre fortune.

Par exemple, vous avez 20 000 € en livret A, 100 000 € d’immobilier et 50 000 € en assurance vie = 170 000 € de patrimoine.

Certains sont riches (en patrimoine) avec peu de revenus.

Et inversement certains ont des revenus élevés mais sont des flambeurs qui dépensent tout et sont finalement pauvres (0 patrimoine).

Idéalement, on vise un patrimoine élevé et des revenus élevés.

A terme, un patrimoine élevé permet d’avoir des revenus passifs élevés (loyers, dividendes, intérêts…)

Vous pouvez télécharger notre fichier Excel ici pour suivre vos revenus et votre patrimoine : https://avenuedesinvestisseurs.fr/outils/

Bonjour Nicolas,

Merci encore pour cet article intéressant…

Je me pose une question : après avoir investi régulièrement par des versements réguliers (sur un/des UC “A” – type ETF) et obtenu ainsi une plus-value (que je considère) conséquente, est-il plus rentable :

1/ de sécuriser temporairement la plus-value par un arbitrage sur un support moins risqué (UC “B”) ET refaire des versements programmés à partir de cette enveloppe (placée temporairement sur UC “B” moins risquée) sur le support plus risqué (UC “A”)

ou

2/ laisser la plus-value suivre les variations de l’UC “A” ?

J’espère être suffisamment clair…

Merci.

Cordialement.

Bonjour Alan,

Votre question est très claire.

Et très courante.

Vous êtes tenté de faire du market timing, comme beaucoup.

Mais c’est très casse-gueule, si vous sécurisez et que le marché continue de grimper (c’est quand même la tendance long terme dans un système capitaliste…) vous êtes à côté.

Attention au biais d’activité : https://avenuedesinvestisseurs.fr/investir-en-evitant-les-biais-comportementaux-des-investisseurs-finance/#activit%C3%A9

Bref, on en revient toujours aux 4 bonnes pratiques, il faut rééquilibrer son portefeuille simplement pour revenir à son budget actions collant à son allocation patrimoniale : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/#menu3

Bonjour et merci pour cet article encore une fois très pédagogue !

J’aurais 2 questions concernant la façon dont les dividendes capitalisant d’un ETF-C sont réinvestis :

1) Est-ce que c’est la valeur de l’ETF qui augmente et donc j’imagine que ces ETFs suivent automatiquement toujours les indices Total Net Return ou le nombre d’ETF possédés qui augmente?

Par exemple, j’ai 1 ETF capitalisant nommé ici ‘’AAA’’ de valeur 100€ avec un dividende à rendement de 5%. Après réinvestissement automatique par le gérant j’aurai : 1 ETF AAA de 105€ ou alors 1,05 ETF AAA de 100€ (représentant l’ETF de départ + les 5% réinvestit) ?

2) Dans tous les cas comment/ou serait-il possible de suivre le montant de ces dividendes et de connaitre la date de réinvestissement?

Je vous souhaite une belle soirée,

Jonathan

Bonjour Jonathan,

C’est relativement simple :

1/ la valeur de l’ETF augmente, et c’est pareil pour tous les fonds capitalisant.

2/ vous pouvez consulter les rapports de la société de gestion, par exemple Lyxor. Mais j’ai du mal à voir l’intérêt. Vous semblez souffrir d’un biais dividende : https://avenuedesinvestisseurs.fr/investir-en-evitant-les-biais-comportementaux-des-investisseurs-finance/

Je dispose d’un portefeuille actions dans le cadre d’une SCI familiale soumise à l’is. Les frais pris par ma banque sont très élevés par rapport à des banques comme Fortuneo par ex. Comment ouvrir un compte au nom de ma société pour acheter et vendre en direct ? Ou par le biais d’un intermédiaire comme Fotuneo par ex. Merci pour votre réponse.

Bonjour Henri,

Les personnes morales peuvent investir en bourse via un compte-titres ordinaire (CTO).

Fortuneo est également très bien placé pour ça.

On en parle dans notre article sur les placements d’entreprise : https://avenuedesinvestisseurs.fr/placements-tresorerie-entreprise/

Bonjour Nicolas,

Je souhaite savoir comment vous choisissez les trackers ou autres supports sur lesquels vous investissez.

Consultez-vous des sites d’informations spécifiques Français ou étrangers ? Etes-vous abonnés à des hebdomadaires financiers ?

Je trouve qu’en tant que particulier, il est très difficile de trouver de l’infomration de fiable et indépendante.

Merci

Philippe

Bonjour Philippe,

Rien de tout cela, ce serait de la perte de temps selon nous.

(Mais il faut bien que la presse et les gérants de fonds actifs vivent, donc ils continuent de s’animer…)

On fait simple et efficace, inutile de chercher compliqué, on investit sur les trackers comme expliqué ici dans le 2ème point de nos 4 bonnes pratiques : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/#menu3

Plus précisément, des trackers larges (ETF World surtout), à gros volumes (donc très liquides), présentés ici dans le dernier tableau de l’article : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/trackers-performance-investir-bourse-pea-indiciel/

Un des gros avantages d’un placement action sur un placement immobilier est la liquidité. En cas de besoin, l’argent est sur votre compte bancaire dans la journée contre 3 mois minimum si vous devez vendre un appartement. En plus la somme est modulable. Si vous avez un besoin immédiat de 20.000 euros et que vous disposez d’un appartement à 100.000, c’est bête de le vendre. Dans ce cas vous l’hypothéquez ? Pas simple.

Tout à fait !

On évalue tous les investissements (immobilier, actions, cryptos…) sur la base de 3 critères : rendement, risque, liquidité.

Et effectivement, les actions sont très liquides, c’est un grand avantage de cet investissement. Je vends mes actions cotées au prix du marché en 1 clic et j’ai l’argent tout de suite.

En immobilier, je ne sais jamais vraiment quel prix je vais pouvoir en tirer et même si je trouve un acheteur immédiatement, il faut minimum 3 mois pour recevoir l’argent du notaire.

Bonjour Nicolas,

Merci pour tous ces articles passionnants. Je suis votre blog et pas mal de podcast pour sauter le pas un jour.

Ma question et mon doute du moment : Y a t’il un montant minimum pour se lancer ? C’est à dire, est-il intéressant de démarrer avec 500 €par exemple puis alimenter de 100€ par mois puis éventuellement plus par la suite. Ou il vaut mieux placer sur un livret et attendre un montant de 5000€par exemple et se lancer. Je ne trouve pas de retour d’expérience par des investisseurs “newbie”

Merci!

Thibaut

Bonjour Thibaut,

On commence (presque) tous avec très peu en bourse.

Pour ma part, j’ai commencé début 2010 avec 500 € et puis j’ai investi régulièrement et progressivement. Rome ne s’est pas faite en 1 jour !

Le critère principal est l’horizon de placement : il faut pouvoir investir à long terme.

Ce qui sous-entend que l’on a déjà une épargne de précaution par ailleurs pour le court terme (3 000 € en livret A par exemple) pour pouvoir investir le reste à long terme.

On en parle dans notre FAQ Bourse aussi : https://avenuedesinvestisseurs.fr/faq-questions-bourse/

Et ici, comment investir et diversifier globalement son patrimoine (allocation patrimoniale) : https://avenuedesinvestisseurs.fr/introduction-a-lepargne-et-aux-placements/bien-debuter/

Bonjour Nicolas,

Je souhaite investir chaque mois à date fixe la même somme sur le même ETF (EWLD) sur mon PEA Fortuneo. En pratique ce n’est pas simple. Certes j’ai déjà mis en place un versement programmé de mon compte bancaire vers mon PEA, mais sur le PEA, je dois chaque mois transférer ce montant de mon compte bancaire fortuneo vers mon PEA puis passer l’ordre en définissant à chaque fois le nombre d’unités à acheter pour respecter le budget d’investissement souhaité. Ce serait tellement plus simple si tout pouvait se faire automatiquement. Ou alors quelque chose m’échappe ? Merci d’avance de m’avoir lu.

Bonjour Jérôme,

C’est bien cela.

En assurance vie on peut mettre en place un versement programmé avec un investissement programmé (avec allocation bien définie) en même temps. Par exemple “investir tous les mois 500 € avec 50 % fonds euro + 50 % ETF World”. C’est plus confortable.

Tandis qu’en PEA, il faut verser et investir en 2 temps et on ne peut pas programmer l’investissement périodique automatique.

Assurance vie et PEA sont complémentaires : https://avenuedesinvestisseurs.fr/assurance-vie-ou-pea-que-choisir/

Merci Nicolas, c’est clair et ça me rassure.

Du coup, de mon point de vue, c’est un vrai plus pour l’assurance vie par rapport au PEA, cette possibilité d’investissement périodique automatique, si l’on souhaite investir sur la durée à échéance fixe un même montant.

Oui c’est l’un des avantages de l’assurance vie face au PEA. Un plus grand confort, mais avec des frais de gestion annuels prélevés par l’assureur.

Généralement dans son “parcours épargnant”, on commence par l’assurance vie, outil plus confortable et très polyvalent et niche fiscale. Et ensuite, une fois familiarisé avec l’assurance vie, on passe au PEA pour compléter et on se familiarise assez rapidement aussi.

On explique l’assurance vie ici et comment bien choisir : https://avenuedesinvestisseurs.fr/av-assurance-vie/

Bonjour,

Merci pour ce site qui est une vraie mine d’informations.

Je souhaiterais avoir des conseils pour investir en orientant mes versements de manière la plus écologique et éthique sur un PEA. Avez-vous des exemples d’ETF bien notés ESG à proposer?

Bonjour Audrey,

On donne ici quelques références de trackers (ETF) labellisés ISR (investissement socialement responsable) ou ESG : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/trackers-performance-investir-bourse-pea-indiciel/

Par ailleurs, il y a les assurances vie Nalo et Yomoni qui proposent des gestions pilotées avec trackers ISR : https://avenuedesinvestisseurs.fr/av-assurance-vie/gestion-pilotee/

Bonjour.

Merci pour vos conseils avisés. C’est toujours un plaisir de vous lire.

Pourriez-vous évoquer plus en détail le cas du PEA-PME (en complément du PEA) ? Ce dernier me semble beaucoup moins intéressant que son grand frère. Par exemple, en cherchant les trackers éligibles PEA-PME je n’en ai trouvé qu’un seul très chargé en frais par rapport à la performance générale de l’indice.

Dois-je m’orienter plus sur du stock-picking sur PEA-PME (risqué compte tenu de la nature des sociétés éligibles PEA-PME) ou privilégier mon CTO quitte à ne pas profiter des avantages fiscaux de ce plan?

Bonjour Stéphane,

Bonne question, on trouve le PEA-PME “frustrant” :

– envie de l’utiliser car niche fiscale comme le PEA ;

– l’ennui c’est que l’ETF répliquant l’indice univers PEA-PME est décevant comme vous l’avez constaté. Donc j’ai préféré investir sur un fonds actif (une fois n’est pas coutume). Mais c’est relativement peu face aux ETF World dans mon PEA et mes assurances vie.

Bonjour.

Comment fait investir en bourse via une plate forme, quand on est dans les TOM (Térritoires d’Outre Mer)???

Bonjour Steve,

C’est parfois plus compliqué d’ouvrir un PEA ou un CTO quand on habite les TOM, mais globalement les courtiers en bourse que l’on présente sur notre site acceptent.

Bonjour,

Merci beaucoup pour tous vos articles instructifs sur ADI!

Suite à la lecture de certains, j’ai investi sur des assurances vie proposées par Nalo et Yomoni…en ETF donc.

Maintenant, je me pose la question d’ouvrir un PEA…mais comme vous le dites, la précaution est de diversifier…donc, potentiellement, d’y investir sous forme d’ETF.

Alors, je me demande (pour un investissement long-terme) quelle serait la plus-value du PEA investi en ETF vs les assurances vie à robo-advisors? si ce n’est que dans le cas du PEA je serai en mesure de choisir les ETF.

Merci d’avance pour vos éclairages et vos conseils.

Et merci encore pour vos articles.

Cordialement.

Bonjour Alan,

Selon nous, assurances vie et PEA sont complémentaires et indispensables.

Notamment l’assurance vie est plus souple et plus grand univers d’investissement, mais le PEA a moins de frais sur le long terme.

Assurance vie ou PEA ? Explications ici : https://avenuedesinvestisseurs.fr/assurance-vie-ou-pea-que-choisir/

Bonjour,

Il me semble qu’il existe des ETF Cryptomonnaies, mais en connaissez vous qui sont elligibles PEA?

Mu

Bonjour Mu,

Nous citons ici quelques trackers pour investir sur les cryptomonnaies (Bitcoin et autres) : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/trackers-performance-investir-bourse-pea-indiciel/

Malheureusement, ce n’est possible qu’en CTO, pas en PEA.

Bonjour, je viens de découvrir votre site et je vous remercie pour la clarté et la simplicité de vos propos Je pense ouvrir un PEA depuis plusieurs mois mais je n’ai toujours pas sauté le pas. Votre site m’encourage à passer au concret, c’est très intéressant.

Bonjour Nicolas,

Tout d’abord merci pour ce site et votre travail formidable

Je pose ma question ici, mais dans l’article au sujet de l’interview de M. Petit vous écrivez qu’allouer 75% de notre épargne en actions est très élevé, en sous-entendant la part de risque que les actions représentent. Mais dans mon cas personnel où je compte investir littéralement jusqu’à ma retraite voire au-delà, donc un horizon de 30 ou 40 ans compte tenu de mon âge, est-ce que vous considéreriez dans ce cas précis comme risqué d’allouer l’immense majorité de mon épargne en actions, dans la mesure où sur le très long terme les risques sont censés être lissés, d’autant plus si j’investis dans de nombreux trackers, en plus d’avoir la meilleure espérance de gain sur une telle durée ? Est-ce pour vous une stratégie cohérente ?

Au plaisir de vous lire,

Quentin

Bonjour Quentin,

Dans l’absolu 75 % de son épargne en actions c’est beaucoup.

Mais tout dépend de sa situation personnelle, de ses projets et de son aversion aux risques.

Pour le bon profil qui investit à long terme et avec les bonnes pratiques (diversification sur trackers, buy and hold, investissement régulier pour lisser), ce peut être cohérent.

Par exemple, pendant longtemps je me contentais de 20 % de mon patrimoine investi en actions. Et maintenant propriétaire de ma résidence principale (sans avoir besoin d’apport pour un autre projet), je pense quasiment placer toute mon épargne en actions pour du très long terme. Avec le bon horizon de placement et les bonnes pratiques, pourquoi pas. Mais généralement il vaut mieux commencer petit et relever le curseur progressivement avec l’expérience, en se connaissant mieux (je connais bien mes réactions face à la volatilité, ça ne me fait plus peur, je “buy and hold”, je dors sur mes 2 oreilles).

Pendant que le CAC passait la barre des 6000 points ,mon PEA passait la barre des 300 000€.

Bon,c’est bien,mais mettons un peu de poésie dans ce monde de chiffres:

“le patrimoine, c’est comme un jardin,pour que les fruits soient gros et que les fleurs soient belles,

il faut l’entretenir et le cultiver”

Bonjour Hugues,

Merci pour cette parenthèse poétique dans ce monde de brutes 🙂

Rappelons que le PEA permet aussi d’investir hors France et hors Europe, via les trackers éligibles PEA (USA, émergents…) : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/trackers-performance-investir-bourse-pea-indiciel/

Dans notre jardin, on veut une belle diversité de fleurs et les voir s’épanouir, et le printemps approche 🙂

Bonjour Nicolas et merci pour vos articles très instructifs.

Est ce qu’il y a la possibilité avec un PEA de faire un investissement progressif sans avoir à multiplier les ordres afin de diminuer les frais ?

Par exemple, si je souhaite investir 200 € chaque mois pendant 5 mois, suis-je obligé de payer 5 fois les frais de courtage (5 x 1,95 € = 9,25 € chez Fortuneo par exemple) ? Alors que j’aurais seulement 3,90 € de frais à payer avec un seul ordre de 1000 € ?

Merci

Bonjour Pierre,

Vous faites référence aux frais de transaction (ordres exécutés) précisés dans notre tableau comparatif : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/plan-depargne-en-actions-pea/#menu3

Dès qu’un ordre est exécuté sur le marché, il y a déclenchement des frais de transaction.

Donc 5 ordres de 200 € = 5 frais de transaction (0,50 % du montant pour un ordre < 500 €, donc pour 200 € cela donne 1 € de frais chez Fortuneo). Donc 5 €. Versus 3,90 € si on passe un seul ordre à 1000 €. Finalement la différence est raisonnable (1,10 €) pour cet exemple, en étalant sur 5 ordres sur 5 mois. Et si on veut investir progressivement, on n'a pas le choix.

Bonjour Nicolas,

Je me demandais en terme de répartition ce qu’il était judicieux de faire concernant le PEA et l’assurance vie.

Notamment si je définis mon portefeuille en sachant ce que je veux allouer côté sécurité (donc plutôt fonds euro en assurance vie, capital garanti) et ce que je veux mettre en bourse (trackers sur PEA).

Admettons pour l’exemple que j’ai 10 000 € de capital, que je veuille placer 45 % en sécurité, 25 % en actions et le reste sur d’autres supports.

Si pour avoir un bon fond euros je dois choisir une assurance vie pour laquelle il y a un minimum à placer en UC, est-ce que je dois soustraire le pourcentage de mon épargne placé en UC de celle que je veux placer en bourse sur PEA ? En gros est-ce que je considère l’épargne en UC comme “à risque” et donc faisant parti du pourcentage alloué à la bourse ?

Je vous remercie

Bonjour Sébastien,

Je vois bien ce que vous voulez dire.

Avec plusieurs enveloppes (PEA, assurances vie, CTO…) je suis mon allocation patrimoniale (x % fonds euro, y % actions, z % immobilier) grâce à mon fichier de suivi de patrimoine. On le met à disposition ici : https://avenuedesinvestisseurs.fr/outils/

Oui, il faut classer les UC actions d’assurance vie dans votre allocation actions. Et les UC immobilier dans votre part d’immobilier. Etc. Il y a plusieurs types d’UC qui visent différents marchés (actions, immo…) donc il faut faire le tri.

Bonjour NICOLAS

Je ne me lasse pas sur ADI.

NICOLAS, j’ai une question qui pour vous est certainement simple; mais me tarode l’esprit à savoir: quelle différence il y a entre le terme ACTION et le terme TITRE. Ou est ce la même chose.

Je vous remercie.

Bonjour Eric,

Action et titre sont synonymes.

Par exemple on peut dire : “J’ai 3 lignes dans mon portefeuille : Amazon, Sanofi et LVMH. Avec 10 actions / 10 titres de chaque”.

Ceci dit il y a une nuance !

Les titres sont plus génériques : on peut parler de titres actions ou de titres obligataires.

Alors que les actions…ne concernent que le marché actions.

Bonjour Nicolas,

existe t-il un tracker GAFAM svp ?

Bonjour Laurent,

Il n’en n’existe pas à ma connaissance.

Alors je vois 3 solutions :

1/ Sur CTO : investir directement sur Google + Amazon + Facebook + Apple + Microsoft. (Après tout, les GAFAM ce ne sont que 5 sociétés).

2/ Sur CTO : on cite ici un ETF Technologies de l’information qui est plus concentré que le Nasdaq : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/trackers-performance-investir-bourse-pea-indiciel/

3/ Sur PEA : investir sur un ETF Nasdaq 100, sachant que les GAFAM doivent peser autour de 40 % de l’indice : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/trackers-performance-investir-bourse-pea-indiciel/

Un article qui résume parfaitement la bourse et qui se mouille !

Je suis investi depuis une bonne dizaine d’années avec un portefeuille conséquent, et cette page résume bien ce qu’il faut faire en bourse.

Merci Nat !

Une recette simple mais qui fonctionne sur le long terme, avec la discipline et le mental.

Bonsoir Nicolas que penser de fonds sicav tel que Black rock world tech D2 qui font des perf à 3 chiffres sur la robotique ou l AI libellé en USD ( parité monétaire favorable?) Et quelle fiscalité applicable dans le cadre du CTo?

Bonjour Tom,

Vous semblez parler de LU0724618946 : environ 35 $ en mars 2020 et près de 90 $ maintenant.

Pas étonnant, les valeurs technologiques ont fortement grimpé depuis le creux de mars, cf les GAFA aussi. Et il y a aussi l’effet devise € / $ qui a joué en faveur.

A vous de voir si vous souhaitez cet investissement sectoriel dans votre portefeuille. Et il existe aussi un tracker Robotique et intelligence artificielle : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/trackers-performance-investir-bourse-pea-indiciel/

La fiscalité du CTO est claire, nous l’expliquons ici : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/cto-compte-titres-ordinaire/#menu3

Bonjour,

Cela fait plusieurs semaines que j’épluche nombres de vos articles en vue de commencer à investir pour plus tard, et j’ai beaucoup progresser sur différents sujets, merci !

Maintenant, je suis en train d’ouvrir un PEA et une assurance-vie l’un pour “boursicoter” avant d’investir sérieusement pour comprendre la pratique l’autre pour commencer dès maintenant à épargner.

Maintenant, la question que je me pose et que j’aimerais vous poser: Concernant les investissements en bourse pur quelle serait votre position par rapport aux suivis des différents consensus/revue de presse/ autres conseils qu’ils soient payants ou gratuits ? Ces services ont-ils une réelle pertinence/efficacité ou leurs conseils restent assez volatiles ?

Merci d’avance,

Alexandre

Bonjour Alex,

On ne suit pas du tout les conseils des magazines.

C’est une dépense d’énergie et un stress inutile et puis on remarque qu’ils ont tort la plupart du temps. Les marchés sont imprévisibles.

Comme expliqué ici, on investit en trackers et de façon mécanique pour ne pas céder à l’euphorie et à la panique, donc suivre les news est contreproductif et amènerait à multiplier les ordres d’achat / vente destructeurs de performance à long terme : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/#menu3

Bonjour,

Merci pour ces nombreux articles très intéressants.

Je vais bientôt avoir 18 ans, et je souhaiterais au plus vite commencer à investir.

Je pense donc partir sur un PEA (Sûrement chez Fortuneo comme vous le recommandez si bien), avec un budget pour le moment de 5000 euros environ sur 4 ans (pour le moment, bien évidemment cela va évoluer à la hausse avec le temps), soit environ 100 euros par mois.

Je souhaiterais donc investir sur un tracker ETF World (le Lyxor World (EWLD) FR0011869353) :

Avec un prix d’environ 20€ en ce moment, et d’après ce que j’ai vu un taux de rendement (dividendes qui sont reversées à l’année non?) à 1.89%, en investissant 5 actions /mois (soit 102.47 avec le cours actuel à 20.49) pendant 4 ans (soit 48 mois), cela reviendrait à 4918.56€ investi pour 5011.52€ de résultat, auquel il faut enlever les frais de gestion des ETF et les frais liés à l’achat des actions.

Donc je me demande si cela vaut réellement le coup..

En revanche, mes calculs sont peut-être, et sûrement, complétement faux, et il est vrai que je ne tiens pas compte d’une certaine plus-value des actions.

Merci encore à vous pour ce site qui regorge d’informations.

Bonjour Nicolas,

Le calcul est bon.

Mais complètement illogique, navré 🙂

Vous allez investir 5 000 € sur 4 ans, OK.

Mais on ignore complètement le résultat dans 4 ans. Les dividendes sont anecdotiques. Ce qui compte c’est l’évolution des cours, ce qui est imprévisible…mais à long terme on observe une moyenne à + 7 % par an en moyenne annuelle lissée. Par exemple l’ETF World a progressé de +6 % en 2020, +29 % en 2019 et -4 % en 2018.

Comme si vous achetiez un appartement à Paris : vous connaissez le prix, vous savez également à peu près le loyer annuel, mais vous ne pouvez pas savoir sa valeur dans 10 ans. Mais probablement il vaudra plus cher dans 10 ans, c’est pourquoi on investit en bourse et en immobilier.

Il y a plusieurs façons d’analyser un portefeuille,aujourd’hui j’ai effectué une analyse de mon portefeuille PEA en

tenant compte uniquement du poids de chaque ligne et j’ai obtenu ceci:

Actions cac40( titres en direct): 91%

Actions monde(ETF):6%

Actions thématiques(ETF):3%

Suite à cette analyse je me suis fixé un objectif de rééquilibrage pour obtenir:

Actions cac 40(titres en direct):80%

Actions monde(ETF):15%

Actionsthématiques(ETF):5%

Que pensez vous de cette répartition?

merci à vous deux pour votre site que je fais connaitre dans mon entourage.

Bonjour Hugues,

Vous avez 80 % de votre portefeuille PEA sur le CAC 40.

Alors que le CAC 40 ne pèse que 3 % des valorisations mondiales ! C’est une énorme surpondération de la France ! Mais un biais domestique habituel…

Ceci dit, peut-être que vous avez 10 fois plus sur les USA en assurance vie et CTO ?

Il faut voir votre allocation globale.

Mais si vous assumez, pourquoi pas, il faut juste en avoir conscience et espérer que le CAC 40 surperforme les US, ce qui est arrivé rarement ces dernières décennies.

Personnellement je m’en tiens à une allocation pondérée selon l’indice MSCI World, je vise autour de 65 % USA + 30 % Europe + 5 % Japon.

Nicolas bonjour,

Merci pour vos articles claires et précis , et pour vos comparatifs de produits , ça permet d’avoir une vision du marché et une compréhension des mécanismes de l’investissement.

J’ai prévu de vendre un bien immobilier et je souhaite investir une somme conséquente en PEA.

je me questionne sur l’application pratique de l’investissement régulier et programmé ( DCA ) pour mon PEA.

L’investissement progressif pour arriver à une allocation cible devrait durer 6-12 mois comme vous conseillez.

La question initiale est sur quelle enveloppe/support déposer cette somme (pour qu’elle soit rémunérée au mieux) pour ensuite investir progressivement en PEA.

Or il n’existerait pas une solution pour atteindre un rendement comparable au rendement moyens des actions ? (par exemple 7% comme S&P serait TOP même si je sais que ça peut paraitre exigeant pour du court terme).

– j’exclue les livret classiques bancaires à cause de la faible performance.

– J’ai pensé à AV pilotée mais suite à un contact avec Nalo, on m’a déconseillé ce projet AV en gestion pilotée parque à faible rendement, il faut que la gestion privilégie liquidité et limite les risques.

– en suite j’ai pensé à une AV non pilotées. Lynxea (vie) qui conseille de privilégier des fonds euro et des fonds d’obligations, toutefois ce contrat n’a pas atteint 8 ans et je ne bénéficie pas des avantages de la fiscalité.

Par ailleurs au passage j’ai appris que chez Lynxea 0,1% est appliqué en entrée et sortie de ETF.

– J’ai une autre AV (MIF) qui a dépassé 8 ans mais qui comporte des frais 0 (avec 30% sur UC, dont 4 SCPI et un nb limité de fonds), ce qui m’obligerait à passer par un investissement temporaire UC. analyse UC à faire. Mais ceci permettrait d’optimiser les sorties régulières fiscalement.

Merci bien d’un avis sur l’optimisation recherchée de cet investissement progressif. Par rapport à mon profil investisseur, il me semble vraiment dommage de renoncer à la performance que l’on pourrait en tirer de cette période intermédiaire ( 6-12 mois ) 🙂

Cordialement.

Claudy

Bonjour Claudy,

Vous cherchez un mouton à 5 pattes 🙂

Vous n’allez quand même pas investir en bourse sur 6-12 mois en visant 7 % de performance, une somme destinée à l’investissement en bourse long terme ! Ce ne serait pas raisonnable.

L’argent en attente d’investissement (placée 6-12 mois en attendant) peut végéter soit sur la poche espèces du PEA (rémunération 0 %). Soit être placée sur fonds euro (rémunération autour de 1 %). C’est peu, mais il n’y a pas d’autre choix raisonnable…car les fonds obligataires peuvent baisser, l’immo et les actions aussi et ne s’envisagent qu’à long terme.

Merci Nicolas pour votre retour, je privilégierai un contrat AV avec un bon fond euro et contrat fiscalité avantageuse. Petit rendement et pas de risques . Cordialement.

Financement des entreprises : explications.

Pour son développement, une entreprise a besoin de cash, pour cela 3 possibilités :

1/l’emprunt : l’amortissement du capital + les intérêts doit être payés chaque mois.

2/émission d’obligations avec une échéance pour rembourser le capital et des intérêts à payer chaque année.

3/émissions d’actions,c’est du cash gratuit, ni intérêts, ni capital à rembourser. En revanche l’actionnaire sera propriétaire d’une partie de l’entreprise avec droit de vote en AG et droit au dividende si il y a des bénéfices et si vote de l’AG.

C’EST LE MARCHE PRIMAIRE

par la suite les actionnaires pourront vendre ou acheter les actions par l’intermédiaire de la bourse.

C’EST LE MARCHE SECONDAIRE

TO BE COMPLETED WITH THE OST (opérations sur titres).

Bonjour Hugues,

Merci pour ces informations, cela permet de bien comprendre du côté des entreprises pourquoi elles émettent des actions. Et la place de la Bourse, comme place d’échanges des actions.

Bonjour,

Pour commencer merci et bravo pour tous ces articles qui sont très éclairants et pédagogue.

Je me pose une question sur la gestion par trackers. Je comprends qu’il s’agit d’une gestion passive qui permet une très large diversification. Je comprends qu’on peut même en acheter plusieurs pour renforcer la diversification : il y a donc éventuellement un petit travail à faire pour définir une stratégie de répartition entre 3 ou 4 trackers (et je suis certain qu’on trouve sur internet plusieurs “portefeuille trackers” relativement optimisés). Je comprends également qu’il faut “tenir sa stratégie” sur le long terme pour que cela fonctionne, donc simplement corriger la répartition tous les 6 mois.

Dans ce cas, pourquoi faudrait-il faire appel à une gestion pilotée qui prélève des frais de gestion ? Je comprends en filigrane que la gestion est quasiment inexistante donc quel serait l’avantage de la gestion pilotée Yomoni (qui investit en trackers) par rapport à la gestion libre ? Les frais prélevés ne sont-ils pas très importants s’il s’agit uniquement de s’épargner un petit travail de rééquilibrage 2 fois par an ?

Merci pour votre réponse

Bonjour Ben,

Nous suggérons ici 2 allocations de trackers (camembert à la fin) : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/trackers-performance-investir-bourse-pea-indiciel/

Votre question revient régulièrement.

Il y a des épargnants qui ne veulent pas du tout apprendre le jargon ni même les méthodes (passer des ordres, rééquilibrer tous les semestres…), et il y a l’appréhension de “mettre les mains dans le cambouis”. Pour ces épargnants, la gestion pilotée est un choix évident, avec de bonnes gestions pilotées : https://avenuedesinvestisseurs.fr/av-assurance-vie/gestion-pilotee/

Et surtout, une bonne gestion pilotée évite aux épargnants non avertis de faire des bêtises (les biais comportementaux), comme de vendre en plein creux (comme en mars 2020 pendant le krach Covid…alors qu’en fin d’année on a déjà redépassé les plus hauts) ou de multiplier les ordres contre-productifs. Le principal ennemi de l’investisseur, c’est son propre comportement…donc un bon gestionnaire est là pour aider à garder la tête froide.

Mais même pour un épargnant qui souhaite s’impliquer avec un PEA et/ou assurance vie en gestion libre, on est nombreux à investir en complément sur une gestion pilotée.

Car une gestion pilotée comme Yomoni et Nalo diversifie sur d’autres marchés que les actions : immobilier, matières premières, obligations. Et il y a des choix tactiques de surpondérer tel marché ou tel secteur.

Bonsoir.

Votre site est une mine d’or que je ne cesse de lire et relire. Merci infiniment.

Ça y est j’ai passé le cap et décidé de prendre mon épargne en main.

J’ai reçu une somme importante en héritage et je l’ai placé il y a qqes année sur deux assurances vie chez ING :

– gestion sous Mandat Rothschild, profil prudent (qui rapporte pas gd chose) à hauteur de 90k

– fond euros à hauteur de 130k.

Après des heures de lectures et d’analyse, je ne souhaite pas me tourner vers l’immobilier mais vers la bourse, sur un horizon de placement long terme – retraite (j’ai 35 ans).