Les SIIC (Sociétés d’Investissement Immobilier Cotées) sont particulièrement appréciées des actionnaires qui souhaitent investir dans l’immobilier et percevoir des dividendes généralement généreux. Aussi appelées sociétés foncières cotées, comment fonctionnent les SIIC ? Quelles sont les meilleures SIIC ? Leurs avantages et leurs inconvénients ? Comment investir sur les SIIC ? On vous explique tout sur les Sociétés d’Investissement Immobilier Cotées !

🔎 Quelques exemples de SIIC bien connues : Unibail Rodamco Westfield (notamment propriétaire du centre commercial Les 4 temps) ou Klepierre.

➡️ Il est possible d’investir dans les SIIC via un compte-titres ordinaire (nous recommandons Saxo Banque pour moins de frais) ou sur de rares contrats d’assurance vie (Linxea Spirit 2).

SOMMAIRE

- Fonctionnement.

- Les meilleures SIIC ?

- Liste des SIIC européennes.

- Avantages et inconvénients des SIIC.

- Comment acheter des SIIC ?

Le fonctionnement des SIIC : investissez dans l’immobilier sans subir les contraintes du bailleur

Un bon nombre d’investisseurs souhaiterait investir dans l’immobilier pour diversifier leurs placements, ou par conviction que le marché immobilier sera porteur dans les années à venir. Pour autant, la gestion en direct d’un bien immobilier présente de nombreuses contraintes, et exige du temps et des compétences. Aussi, déléguer la gestion du bien à une agence ne résout pas tous les problèmes. La solution se trouve dans l’investissement “pierre papier” dans les sociétés d’investissement immobilier cotées (SIIC). Les SIIC sont à la croisée de la bourse et de l’immobilier.

Une SIIC est une société foncière. Son métier consiste à investir les capitaux qu’elle collecte dans l’acquisition ou la construction d’immeubles, en vue de leur location. Son activité lui procure des loyers et, le cas échéant, des plus-values.

Les SIIC sont cotées en bourse, donc les actions des SIIC sont ouvertes aux investisseurs particuliers au sein d’un compte-titres ordinaire (CTO).

💶 Les SIIC sont généreuses en dividendes. En effet, les SIIC ont pour obligation de redistribuer à leurs actionnaires au moins 95 % des loyers perçus et 70 % des plus-values réalisées. Après déductions des frais, les loyers sont distribués aux actionnaires sous forme de dividendes, sans être imposés au niveau de la société.

Les meilleures SIIC ?

On ne peut pas vous dire quelles sont (ou seront) les meilleures SIIC. Nous savons seulement lesquelles sont de grandes capitalisations réputées solides et qui versent un bon dividende. Mais rien ne garantit les résultats futurs et les performances passées ne préjugent pas des performances futures. Voici quelques SIIC françaises avec une grande capitalisation boursière :

- UNIBAIL-RODAMCO-WESTFIELD

- GECINA

- KLEPIERRE

- COVIVIO (ex FONCIERE DES REGIONS)

- ICADE

- ALTAREA

Autant de foncières qui servent un rendement d’environ 8 % brut en 2025 (sur la base de leurs dividendes / cours en 2025). Soit environ 5,5 % NET après imposition à la flat tax 30%.

Note de Nicolas : Nous rappelons que les règles pour bien investir en bourse restent les mêmes. Notamment diversifiez sur plusieurs SIIC et gardez en tête que l’investissement actions doit se faire à long terme car il faut supporter la volatilité des actions (les cours évoluent à la hausse et à la baisse).

Liste des SIIC : les principales cotées en Europe

Les sociétés foncières (SIIC) sont omniprésentes dans les principaux indices boursiers européens. Petit tour d’horizon.

Liste des SIIC présentes dans l’indice STOXX Europe 600

Les SIIC détiennent des portefeuilles de biens immobiliers spécialisés dans différents secteurs. Le tableau ci-dessous présente la liste des 27 SIIC listées dans l’indice STOXX Europe 600 (mise à jour 2024) et quelques indications sur le type de biens majoritairement détenus.

Par ailleurs, nous avons exceptionnellement ajouté la société Argan, spécialisée dans une activité intéressante : la logistique (entrepôts).

| Nom | Site internet | Type de biens | Pays |

|---|---|---|---|

| UNIBAIL-RODAMCO-WESTFIELD | www.urw.com | Centres commerciaux | Europe, France, USA |

| Vonovia SE | www.vonovia.de | Résidentiel | Allemagne |

| DEUTSCHE WOHNEN | www.deutsche-wohnen.com | Résidentiel | Allemagne |

| GECINA | www.gecina.fr | Bureaux | France (Île-de-France) |

| SEGRO | www.segro.com | Entrepôts, bâtiments industriels | Royaume-Uni |

| LAND SECURITIES | landsec.com | Bureaux | Royaume-Uni |

| BRITISH LAND COMPANY | www.britishland.com | Centres commerciaux et bureaux | Royaume-Uni |

| LEG IMMOBILIEN | www.leg-wohnen.de | Résidentiel | Allemagne |

| KLEPIERRE | www.klepierre.com | Centres commerciaux | Europe |

| SWISS PRIME SITE | www.sps.swiss | Commercial, bureaux | Suisse (Zurich, Genève) |

| AROUNDTOWN | www.aroundtown.de | Commercial, bureaux, hôtels | Allemagne |

| MERLIN PROPERTIES SOCIMI | www.merlinproperties.com | Commercial | Espagne |

| CASTELLUM | www.castellum.se | Commercial, bureaux, logisitique | Suède |

| HAMMERSON | www.hammerson.fr | Centres commerciaux | Angleterre, France |

| DERWENT LONDON | www.derwentlondon.com | Commercial | Londres |

| PSP SWISS PROPERTY | www.psp.info | Bureau, commercial | Suisse |

| FABEGE | fabege.se | Divers | Suède |

| COVIVIO | www.covivio.eu | Bureaux, résidentiel, hôtels | Europe (France, Allemagne, Italie) |

| TAG IMMOBILIEN AG | www.tag-ag.com | Résidentiel | Allemagne |

| INMOBILIARIA COLONIAL SOCIMI | www.inmocolonial.com | Bureaux | Espagne (2/3), France (1/3) |

| ICADE | www.icade.fr | Bureaux, affaire, santé | France (Île-de-France) |

| FASTIGHETS BALDER B | en.balder.se | Commercial, résidentiel, parking | Scandinavie |

| COFINIMMO | www.cofinimmo.com | Santé, bureaux | Belgique, France, Pays-bas |

| LUNDBERGFORETAGEN B | www.lundbergforetagen.se | Divers | Suède |

| GREAT PORTLAND ESTATES | www.gpe.co.uk | Bureaux, commercial | Londres |

| CAPITAL & COUNTIES PROPERTIES | www.capitalandcounties.com | Commercial, divers | Londres |

| Intu Properties PLC | www.intugroup.co.uk | Centres commerciaux | Royaume-Uni |

| ARGAN | www.argan.fr | Entrepôts | France |

SIIC en France, Allemagne, Angleterre, Suisse, Suède, Espagne, etc.

Vous avez le choix, de quoi diversifier les activités et les zones géographiques ! On trouve dans ce tableau une liste de SIIC allemandes principalement tournées vers les biens immobiliers à usage résidentiel en Allemagne (Vonovia SE, DEUTSCHE WOHNEN, LEG IMMOBILIEN, etc).

D’autres SIIC sont focalisées sur le marché immobilier londonien, c’est par exemple le cas de DERWENT LONDON, GREAT PORTLAND ESTATES, et CAPITAL & COUNTIES PROPERTIES.

Par ailleurs, on trouve également beaucoup de SIIC investies dans les centres commerciaux, en France, en Suisse, en Espagne, etc.

D’une manière générale, nous recommandons aux investisseurs de consulter les rapports financiers des SIIC : vous verrez dans le détail le patrimoine immobilier des SIIC convoitées.

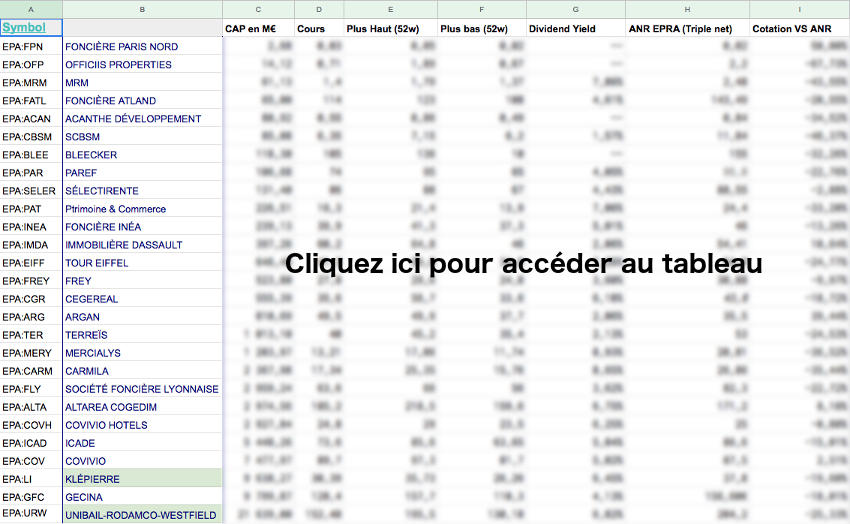

Valorisation des SIIC

Ci-dessous, vous pouvez accéder à un tableau présentant une liste de foncières SIIC, avec des données régulièrement mises à jour (mais nous ne garantissons pas les informations qui s’y trouvent car l’actualisation n’est pas de notre ressort) :

- la capitalisation boursière (M€),

- le cours actuel du titre,

- le cours le plus haut et plus bas des 52 dernières semaines,

- le niveau de dividende (%),

- l’ANR (actif net réévalué) : à comparer au cours pour voir si le titre est survalorisé ou sous-valorisé,

- la notation de la dette.

Avantages et inconvénients des SIIC

Le bilan des SIIC est plutôt flatteur, en comparaison des autres solutions d’investissement en immobilier.

Similitudes des SIIC avec tout autre investissement immobilier

L’investissement en sociétés foncières cotées peut se comparer à tout autre investissement immobilier :

- Les loyers peuvent évoluer dans le temps, ainsi que le cours de l’immobilier. Tout comme l’immobilier locatif classique.

- Vous êtes propriétaire de vos titres, de parts de société, quoi qu’il arrive. Tout comme le bailleur détient un titre de propriété.

- Vous vous exposez au risque de faillite des sociétés dans lesquelles vous investissez. Nous recommandons donc de diversifier sur plusieurs foncières. Ceci dit, les faillites de sociétés du CAC 40 sont extrêmement rares et ces sociétés sont réputées robustes même par temps de crise. Par exemple, Unibail-Rodamco compte environ 2 000 salariés pour plus de 40 Mds d’euros de patrimoine immobilier. A mettre en regard de l’immobilier locatif classique, où vous vous exposez aux risques de dégradation de votre appartement et de non paiement des loyers de vos quelques locataires. C’est à vous de juger les probabilités de risque des 2 solutions.

Avantages des SIIC

Les SIIC séduisent les investisseurs car elles offrent bien des avantages par rapport à l’immobilier locatif classique :

- Pas de frais d’entrée, juste le coût de transaction sur votre compte-titres ordinaire (très faible avec un CTO chez un courtier en ligne). Pour l’immobilier locatif classique et pour les SCPI, comptez environ 8% de frais de notaire ou frais d’acquisition.

- Les SIIC sont un bon moyen de diversifier dans l’immobilier, à partir de 100 €, plutôt que d’engager plus de 100 000 € sur un seul appartement. Vous pouvez facilement diversifier sur plusieurs foncières.

- Les SIIC posent moins de soucis de gestion et moins de tracasseries administratives : pas de locataires à gérer, pas de vacance locative, pas de travaux, pas de factures à régler, pas d’assemblées générales, pas de taxe foncière et une déclaration fiscale simplifiée (flat tax 30%).

- Vos actions cotent en direct à la bourse de Paris, cela offre l’avantage d’acheter et de vendre rapidement (et à peu de frais). Tout le contraire du parcours du combattant durant des mois quand on achète ou vend de l’immobilier locatif. De plus, cela permet de connaître le cours facilement et donc la valorisation de son patrimoine, c’est bien plus transparent que pour les SCPI par exemple.

- La fiscalité : la taxation des dividendes des SIIC est claire et plutôt clémente depuis la mise en œuvre de la flat tax (prélèvement forfaitaire unique). Concrètement, vos dividendes sur compte-titres ordinaire (CTO) sont taxés à 30 %, prélèvements sociaux compris. Notez que vous pouvez choisir l’imposition des dividendes au barème de l’impôt sur le revenu, mais vous ne bénéficierez pas de l’abattement de 40 % (idem pour la flat tax) sauf éventuellement pour la part qui relève de l’activité promotion. Retrouvez toute la fiscalité du compte-titres ordinaire ici. Par ailleurs, les SIIC n’entrent pas dans l’assiette de l’impôt sur la fortune immobilière (IFI).

Inconvénients des SIIC

Tout investissement comporte une contrepartie, sinon il n’y aurait pas de rémunération de l’investisseur. Pour les SIIC, on peut citer 2 principaux inconvénients :

- Vos actions cotent en direct à la bourse de Paris, cela peut être anxiogène si vous regardez souvent les cours et que vous constatez que vous êtes en moins-value latente (alors que vous n’avez pas le cours de votre appartement tous les jours sous les yeux pour vous en rendre compte). Soyez détaché et prenez du recul : vous investissez à long terme, alors inutile de regarder les cours, contentez-vous de toucher les dividendes. Si vous avez un appartement locatif vous n’allez pas regarder tous les jours l’estimation de son prix n’est-ce pas ?

- Seul véritable inconvénient : vous ne pouvez pas faire d’emprunt immobilier pour acheter des SIIC. Mais vous pouvez faire un crédit consommation : Boursorama que nous recommandons vivement propose parfois des crédits conso à 0,95%.

Comment acheter des SIIC ?

Les SIIC ne sont plus éligibles au PEA (ou indirectement via le tracker Lyxor PMEH sur PEA), mais il est possible d’investir en SIIC sur compte-titres ordinaire et sur de rares assurances-vie.

Investir en SIIC via compte-titres ordinaire

Investir en SIIC via compte-titres ordinaire (CTO) est la solution la plus courante. Nous vous invitons à lire notre article : comparatif des meilleurs compte-titres ordinaire (CTO). Concrètement, vous y apprendrez le fonctionnement du CTO, comment investir en CTO et vous pourrez choisir le meilleur courtier en bourse.

➡️ Nous recommandons le CTO Saxo Banque (voir notre avis Saxo Banque) ou le CTO proposé par DEGIRO (voir notre avis Degiro) pour leurs tarifs compétitifs et son interface complète et pratique.

Investir en SIIC via assurance-vie

Il est également possible d’investir en SIIC sur quelques rares assurances-vie.

1️⃣ C’est le cas du contrat Linxea Spirit 2.

Linxea Spirit 2 (notre avis) fait partie des meilleures assurances-vie et propose quelques SIIC parmi ses unités de compte ! Il y a aussi le fonds Allianz Foncier.

Certes il y a les frais de gestion de l’assureur Spirica (0,50 % par an sur l’encours), mais la fiscalité est plus légère en assurance-vie qu’en CTO car pas d’impôt sur les dividendes ni sur les plus-values après vente. En pratique, les dividendes seront automatiquement investis sur le fonds euro rémunéré. Et si vous souhaitez vendre, vous pourrez également sécuriser sur le fonds euro rémunéré.

2️⃣ Autre solution : l’assurance vie Lucya Cardif. En effet, il y a 2 fonds immobiliers sur ce contrat :

- ETF Amundi Index FTSE EPRA NAREIT Global UCITS ETF DR sur l’immobilier monde,

- ETF Lyxor PEA Immobilier Europe (FTSE EPRA/NAREIT) UCITS ETF – Capi).

Parfait pour diversifier à moindres frais car ce sont des ETF (trackers) ! Notre avis sur Lucya Cardif.

De l’immobilier américain en portefeuille

L’équivalent des SIIC aux États-Unis est les REITs. Vous pouvez également les loger sur CTO, avec la même fiscalité qui s’applique. Vous aurez alors une exposition au dollar, ce qui peut être utile pour diversifier les devises.

Nous recommandons également d’étudier l’investissement en SCPI, autre forme de “pierre-papier”. Les SCPI offrent l’avantage de l’effet levier : le financement par crédit immobilier est possible. Et vous n’aurez pas le statut d’actionnaire mais de propriétaire.

50 commentaires sur “SIIC – Le Guide Complet pour Investir en 2025”

Bonjour,

De puis combien de temps doivent être détenus les titres pour bénéficier des dividendes?

Y a t’il un délai minimum?

Merci

Bonjour Rémi,

C’est comme toutes les actions.

Il faut être propriétaire de l’action la veille de la date de détachement du dividende.

Malheureusement pas de SIIC disponible sur le contrat Linxea Spirit 2 actuellement.

Super site!

Merci 🙂

Autrement, l’assurance vie Lucya Cardif est mieux fournie : il y a 1000 titres vifs ! (Notre avis Lucya Cardif).

Dans ce cas ayant une assurance vie linxea Spirit dédiée aux SCPI ; l’ouverture d’une assurance vie dédiée avec que des SIIC vaut elle le coût?ou plutôt attendre d’avoir un CTO avec des supports diversifiés dont des SIIC?

Merci

Cela peut faire l’affaire car il y a aussi l’ETF sociétés foncières.

Mais autrement, sur un CTO (comparatif des meilleurs CTO) l’univers d’investissement sera plus large.

Bonjour, existe-il un risque de faillite des SIIC ou cela reste il assez rare?

Bonjour,

Toutes les sociétés du monde peuvent faire faillite.

Les foncières cotées n’échappent pas à la règle.

Mais cela reste rare.

Dans tous les cas il faut diversifier votre portefeuille actions, par exemple 90 % en ETF World et 10 % sur plusieurs SIIC.

Bonjour Nicolas

Est-ce que l’ETF PMEH synthétique, et accessible PEA, est réellement intéressant pour investir en SIIC ?

Si on le compare à l’indice, dividendes réinvesties ? Avez-vous déjà fait l’exercice ?

Merci !

Bonjour,

La composition de l’ETF PMEH est disponible sur le site d’Amundi. L’ETF réplique la performance de l’indice FTSE EPRA/NAREIT Developed Europe (Net Return). Cet indice comporte une grosse centaine de foncières cotées.

À date, les 10 principales foncières qui composent l’indice sont Vonovia, Segro, Swiss Prime Site, Land Securities Group, Gecina, PSP Swiss Property, Klépierre, Unibail-Rodamco-Westfield, LEG Immobilien et Castellum AB.

Cet ETF permet de s’exposer aux principales foncières européennes, lesquelles ont beaucoup chuté en 2022 (-37 %).

Cet ETF est pertinent pour les investisseurs souhaitant ajouter une poche “foncières cotées européennes” à leur portefeuille d’actions, avec l’avantage de pouvoir loger l’ETF en PEA.

Note : ceci n’est pas un conseil d’investissement.

Bonjour Ludovic,

D’après vos articles, les SIIC semblent vraiment intéressantes sur le long-terme avec pour principal inconvénient que l’on ne peut pas emprunter.

J’ai donc l’intention de consacrer 10% de mon portefeuille actions à l’ETF correspondant aux SIIC (PMEH). Cependant votre commentaire indiquant -37% me surprends. Pouvez-vous me confirmer que sur le long-terme cela reste rentable? Est-ce que 10% du portefeuille actions vous parait raisonnable ou trop prudent?

D’avance, merci infiniment pour votre réponse et on ne vous remerciera jamais assez pour le reste du site.

Bonjour Florent,

-37 % en 2022.

Les performances passées ne présagent pas des performances à venir.

Et on ne peut pas vous affirmer que les foncières seront rentables à l’avenir.

Est-ce que les foncières seront plus performantes que les autres secteurs ? Telle est la question.

On recommande de diversifier son portefeuille actions simplement avec un ETF World.

Et éventuellement un “bac à sable” à hauteur de maximum 10 % de votre portefeuille actions (avec des SIIC si vous avez un biais immo, ou autres actions de votre choix).

Bonjour,

L’ANR (actif net réévalué) : à comparer au cours pour voir si le titre est survalorisé ou sous-valorisé.

Comment interpréter les chiffres et savoir si l’action est sous ou survalorisée?

si l’ANR est supérieure au cour, le titre est surévalué ou sous-évalué?

Merci pour votre réponse

Bonjour Philippe,

Quand l’ANR est supérieur au cours, alors le titre est théoriquement sous-valorisé.

Exemple l’ANR à 25 € alors que le titre cote à 20 € : a priori c’est une bonne affaire.

Pareil quand un bien immobilier est vendu sous le prix du marché par exemple (sauf s’il y a anguille sous roche).

merci pour ta réponse

Bel article.

Très peut connues, même par les professionnels de l’Immo et les banquiers grand-publique, les SIIC sont du velour pour les petits boursicoteurs qui ne veulent ni de l’arnaque du livret A ni prendre de risques inconsidérés.

C’est du “dur”, du regulier, sans surprises, et le trésor est dispo à tout moment sans passer par les bavardages incompétents du conseiller de votre banque locale.

Bonjour,

Les SIIC sont des valeurs intéressantes pour s’exposer à l’immobilier et percevoir des dividendes. Par contre, leur volatilité est au niveau de celle des actions. Cette volatilité ne convient pas à tous les investisseurs, c’est la raison pour laquelle de nombreux investisseurs privilégient les SCPI (sociétés civiles de placement immobilier).

Bonjour Nicolas,

L’ETF PMEH (lyxor immobilier Europe) ne fait que baisser, j’y vois une opportunité.

Tu connais les raisons de la baisse ?

Merci

Jérémy

Bonjour Jérémy,

Les marchés actions sont baissiers depuis le début d’année (inflation, hausse des taux des banques centrales…)

Cela affecte toutes les actions cotées, les sociétés immobilières n’y échappent pas.

Ce qui compte c’est le futur, on investit à long terme 🙂

Bonjour Nicolas et merci pour l’éclairage

Y a t il une tendance qui se dégage sur la différence de rentabilité entre SIIC et SCPI ?

Merci 🙂

Bonjour Ben,

Les SIIC ont généralement un gros rendement sur dividende.

En revanche, ces dernières années, la plupart des SIIC ont vu leur cours chuter en bourse…donc globalement une mauvaise rentabilité (négative) ces dernières années.

Pour les SCPI, le rendement sur loyer est en moyenne de 4,50 % et les prix des parts ont globalement augmenté de près de 7 % ces 5 dernières années : https://avenuedesinvestisseurs.fr/investissement-immobilier/scpi-societes-civiles-de-placement-immobilier/

Mais comme on dit toujours : les performances passées ne préjugent pas des performances futures !

Par ailleurs :

Les SIIC sont des actions, bien plus volatiles donc que les SCPI.

Et les SCPI peuvent être achetées via crédit immobilier, contrairement aux SIIC.

😅👍🏻

Bonjour Nicolas,

A titre personnel, avez-vous investi sur des SIIC ? Quelle enveloppe avez-vous choisi pour investir et quel est votre retour sur cet investissement ?

Merci.

Bonjour Michael,

Oui j’ai investi en SIIC, mais une portion raisonnable de mon patrimoine et moins de 5 % de mon portefeuille actions (j’investis surtout sur tracker World).

On a eu des années compliquées, notamment sur URW (Unibail Rodamco).

Ce ne sont pas mes valeurs les plus rentables dans le passé en dépit des dividendes généreux (mais on ignore le futur, d’ailleurs il y a un fort rebond ces derniers mois) et cela me conforte dans l’idée de bien diversifier avec les trackers : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/trackers-performance-investir-bourse-pea-indiciel/

J’investis via CTO Fortuneo car mes SIIC cotent sur Euronext (Fortuneo est compétitif sur Euronext, sinon Degiro est très compétitif à la fois sur Euronext et hors Euronext) : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/cto-compte-titres-ordinaire/

Et également via mon assurance vie Linxea Spirit : https://avenuedesinvestisseurs.fr/av-assurance-vie/les-meilleures-assurances-vie/

Bonjour,

Merci pour l’excellent article (comme beaucoup d’autres). En faisant un peu de recherche, j’ai vu qu’il existe des trackers pour se positionner sur des siic éligibles au pea par exemple chez Lyxor le STOXX Europe 600 Real Estate et le PEA Immobilier Europe. Par contre c’est de la réplication indirecte et je me demandais si ce type de placement était aussi intéressant qu’une siic un titre vif en terme de dividende sur les loyers.

Bien à vous,

Bonjour Ronan,

Oui on liste ici quelques ETF immobilier éligibles PEA ou CTO : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/trackers-performance-investir-bourse-pea-indiciel/#menu2

Les trackers, qu’ils soient capitalisant ou distribuant, prennent bien en compte les loyers. Donc la question est surtout de savoir si on préfère le format titre vif ou le format fonds ETF.

Bonjour,

Quelle part de son patrimoine maximum accorder aux SIIC/REITS ?

Merci pour votre retour,

Cordialement

Bonjour Peter,

Ce n’est pas une brique indispensable.

Mais il faut d’abord déterminer ce que vous souhaitez investir en actions.

Et parmi vos actions, quelle part sur le secteur immobilier (SIIC / REITS).

Par exemple : 40 % de mon patrimoine en actions avec 90 % ETF World et 10 % sur quelques SIIC (simple exemple).

Bonjour l’avenue!

Je viens de voir que datasiic a fermé ses portes.

C’était pratique cet outil 🙁

Bonjour IF Fix,

Ah dommage, on savait que le site avait été revendu, mais on voit maintenant qu’il a été complètement transformé :/

Dommage, je retire le lien.

Dali

Bonjour,

Merci pour l’article. Cependant j’ai une petite question, quels sont les supports siic disponibles sur linxea spirit (malheureusement je n’arrive pas à les trouver).

Merci d’avance

Bonjour Dali,

La liste d’unités de compte du contrat Linxea Spirit est affichée sur le site Linxea.

J’ai filtré dans la catégorie titres vifs et il y en a une centaine.

J’ai repéré 2 SIIC mais il y en a peut-être d’autres : Unibail et Gecina.

Merci pour ta réponse Nicolas. Je cherchais une catégorie SIIC en filtrant les supports alors qu’il fallait tout simplement chercher parmi les actions.

Bonjour,

Merci beaucoup pour cet article!

Je remarque que les seules SIIC avec une part significative de résidentiel sont allemandes. Pourquoi en France ce secteur n’est il pas (ou peu) adressé? Est-ce en raison de la difficulté de gestion des locataires? Si vous en connaissez je suis preneur car on peut supposer qu’il s’agit du seul secteur résilient par temps de crise, avec la logistique… le commerce et le bureau étant plus rapidement impactés.

Merci!

Maxime

Bonjour Maxime,

Remarque pertinente.

J’aurais aimé investir en SIIC marché résidentiel également, mais nous n’avons que des SIIC d’immobilier d’entreprise à ma connaissance.

Pour l’immobilier résidentiel, j’ai investi en SCPI : https://avenuedesinvestisseurs.fr/investissement-immobilier/scpi-societes-civiles-de-placement-immobilier/

Bonjour,

Merci pour cet article très détaillé sur les SIIC et pour le lien DATASIIC.

J’ai également une question à vous poser.

En cas d’achat d’une SIIC allemande, espagnol ou suisse dans un portefeuille CTO de chez Binck, savez-vous comment s’effectue la fiscalité des revenus ? idem que les françaises soit la flat tax de 30% ?

Par avance, je vous remercie pour votre réponse

Très cordialement

Bonjour Patrick,

Peu importe ce que vous logez dans le CTO, c’est la fiscalité du CTO qui s’applique.

Vous saurez tout sur le CTO et sa fiscalité dans notre article sur le compte-titres ordinaire : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/cto-compte-titres-ordinaire/

Bonjour.

Je me perds un peu .

Je souhaite ouvrir des compte SiiC donc de me diversifier et faire fructifier mon argent chose que la banque ne sait pas faire. Enfin pour ses « clients »

Ou aller et chez qui ouvrir ?

Par avance merci

Bonjour,

Les SIIC, ce sont des actions de sociétés foncières. Ce ne sont pas des comptes.

Vous pouvez investir en SIIC via 2 enveloppes (“comptes”) : le CTO (on recommande Degiro) ou l’assurance vie (on recommande Linxea Spirit) comme expliqué ici : https://avenuedesinvestisseurs.fr/investissement-immobilier/societe-dinvestissement-immobilier-cotee-siic/#comment-acheter

Attention à bien adopter les bonnes pratiques de l’investissement en bourse : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/#menu3

Bonjour Nicolas,

Merci pour ce guide.

Etant locataire et n’ayant pas prévu d’achat de RP à date, je vais probablement diversifier mon portefeuille en investissant en SIIC.

Que pensez-vous de l’investissement en foncières directement sur un contrat d’assurance vie (type Spirit, en titres vifs) ?

Je vous remercie.

Patrice.

Bonjour Patrice,

Effectivement il existe quelques rares contrats d’assurance-vie qui permettent d’investir en SIIC, tels Linxea Spirit : https://avenuedesinvestisseurs.fr/linxea-avis-assurance-vie-en-ligne-courtier/#linxea-spirit

Il y a match entre le CTO ou l’assurance-vie pour investir en SIIC.

En faveur de l’assurance-vie : la niche fiscale en termes de droits de succession et la possibilité d’arbitrer vers le fonds euro rémunéré pour sécuriser. Et imposition à 17,20 % des gains si on sort de l’assurance-vie après ses 8 ans. Mais à très long terme, les frais de gestion sur unités de compte (0,50 % par an chez Linxea Spirit) peuvent peser plus lourd que la fiscalité du CTO et le CTO est bien plus rapide pour l’achat / vente (argument certes peu important quand on investit à long terme).

sans compter que les 0.5% portent sur l’actif et non sur les plus-values comme pour le CTO !

Bonjour Nicolas,

Merci pour votre article. Je n’ai pas compris ce passage: “Vous vous exposez au risque de faillite des sociétés dans lesquelles vous investissez. Unibail-Rodamco par exemple compte environ 2 000 salariés pour plus de 40 Mds d’€ de patrimoine immobilier. Nous recommandons donc de diversifier sur plusieurs foncières”

Je ne saisi pas trop la corrélation entre le risque de faillite et le fait que Unibal soit une très grosse capitalisation avec beaucoup de salariés, j’aurais tendance personnellement à voir ça au contraire comme un risque très faible de faillite..

Bonjour Fafa,

Merci pour cette remarque pertinente, ce passage était mal formulé. C’est au contraire plutôt rassurant comme vous le dites, j’ai reformulé en ce sens. Car ce sont de grosses sociétés du CAC 40 ou SBF 120 qui ont déjà résisté à des crises.

OK pour le renvoi sur l’article sur le CTO, mais dans ce paragraphe :

“La fiscalité : la taxation des dividendes des SIIC est claire et plutôt clémente depuis la mise en œuvre de la flat tax (prélèvement forfaitaire unique). Concrètement, vos dividendes sur compte-titres ordinaire (CTO) sont taxés à 30 %, prélèvements sociaux compris. Notez que vous pouvez choisir l’imposition des dividendes au barème de l’impôt sur le revenu, mais vous ne bénéficierez pas de l’abattement de 40 % sauf éventuellement pour la part qui relève de l’activité promotion”.

le lecteur peut penser qu’il est possible d’avoir 40% d’abattement en choisissant la Flat Tax 30%.

Ce n’est pas le cas.

Bien vu, ça peut prêter à confusion, je clarifie, merci.

Bonjour,

vous devriez préciser que les foncières françaises (SIIC) :

1/ ne bénéficient plus de l’abattement de 40% (depuis 2012) sur les dividendes

2/ ne bénéficient plus de l’abattement pour durée de détention (50 % au bout de deux ans, 65 % après huit ans) en cas de plus-valeur pour celles achetées après le 1er janvier 2018.

Car votre article prête à confusion.

A contrario, les foncières étrangères sur CTO profitent toujours de ces 2 avantages.

Cordialement.

Bonjour,

Merci pour ce rappel, les 2 points figurent déjà dans notre article et nous renvoyons aussi vers la fiscalité du compte-titres ordinaire : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/cto-compte-titres-ordinaire/#menu3

Parmi les avantages fiscaux de SIIC vous ne citez pas l’exclusion des SIIC de l’assiette de l’IFI;

c’est dommage

Bien vu Laurent, merci, j’ajoute ce point dans les avantages !

D’autant plus que je l’avais écrit ici dans cet autre article sur la fiscalité : https://avenuedesinvestisseurs.fr/la-fiscalite/#menu3