En France, nous avons un système de retraite par répartition : les actifs d’aujourd’hui cotisent pour les retraités d’aujourd’hui. Calculer notre future pension de retraite est un exercice difficile (« usine à gaz » que nous allons expliquer). Et ce sera une estimation approximative (d’autant plus si on est loin du départ en retraite) mais qui donnera une idée : à quelle sauce va-t-on être mangé ? Faut-il racheter des trimestres ?

On peut d’ores et déjà estimer ce qu’on doit percevoir à la retraite. En sachant que ce seront des projections optimistes assises sur les règles actuelles, mais que ce sera sûrement raboté à l’avenir (davantage de trimestres de cotisations nécessaires, âge de départ repoussé, etc.) Par la même occasion, nous estimerons la rentabilité d’un rachat de trimestres (opportunité « offerte » par le législateur).

Les derniers rapports du Conseil d’Orientation des Retraites (COR) font état de projections démographiques très préoccupantes. En effet, le rapport retraités / actifs va continuer de se dégrader à vive allure : d’ici 2040, on va rapidement passer de 0,4 retraités pour un actif à 0,7 retraités par actif. Et les projections les plus pessimistes font état d’un ratio quasiment égal à 1 en 2070, donc chaque actif aurait à sa charge un retraité à financer !

Ainsi, le système de retraite par répartition à la Française était valable pour les baby-boomers (beaucoup d’actifs pour peu de retraités) mais semble à bout de souffle. Et au bout d’un moment, il n’est plus possible d’augmenter les cotisations (le niveau de cotisations a déjà largement augmenté ces dernières décennies et le niveau de vie des actifs est déjà inférieur à celui des retraités)

En étant pragmatique, nous sommes contraints de nous construire notre propre retraite par capitalisation. Et c’est d’ailleurs l’objet du Plan d’épargne Retraite (PER) lancé par la loi PACTE en 2019. Ainsi, les pouvoirs publics sont bien conscients du problème et incitent de plus en plus les Français à préparer leur retraite (comment préparer sa retraite ?).

Notre article vise à expliquer les rouages du calcul des pensions de retraite avec ses paramètres. Pour mieux se projeter, anticiper…et évaluer s’il est rentable d’investir dans le rachat de trimestres. Notre article sera illustré par un cas pratique : calcul de la pension de retraite de mon père (avec des chiffres fictifs), puis estimation de la rentabilité d’un rachat de trimestres.

Notez que nous prenons l’exemple du cas le plus courant (retraite des salariés du privé), mais beaucoup de régimes se sont alignés et les mécanismes sont identiques. Ainsi, la retraite des TNS (travailleurs non salariés) est calculée selon la même formule que les salariés du privé (sauf pour les professions libérales qui ont seulement un système par point).

Note : en 2023, réforme de la retraite. L’âge légal de la retraite passe de 62 à 64 ans. Et la durée pour bénéficier de la retraite à taux plein passe de 42 ans à 43 ans. Enfin, pour ne pas subir de décotes, l’âge de départ à la retraite reste 67 ans. Le principe des calculs reste le même.

SOMMAIRE

- Grands principes du système de retraite français

- La pension de retraite de base : calcul

- La pension de retraite complémentaire : calcul

- Rachat de trimestre retraite : rentable ?

- Conclusion

Grands principes du système de retraite français

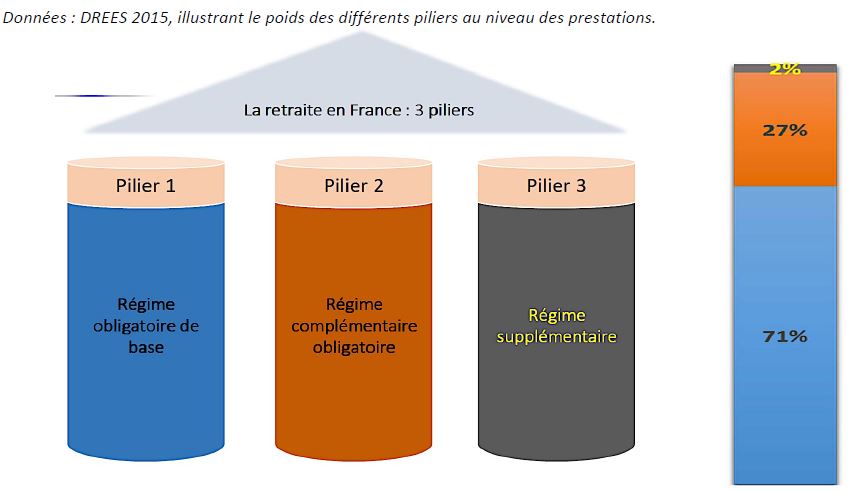

3 régimes de retraite s’additionnent, avec une quarantaine de Caisses de retraite qui gèrent nos droits :

- retraite de base : assise sur les cotisations prélevées sur votre feuille de salaire (Caisse Nationale d’Assurance Vieillesse CNAV, CNRACL, MSA, RSI, CNAVPL) ;

- retraite complémentaire : assise sur les points acquis durant votre carrière (ARRCO, AGIRC, Ircantec, RAFP, RSI, etc.) ;

- retraite supplémentaire : retraite par capitalisation, avec des placements tels que le Plan d’épargne retraite (PER).

Par exemple, la retraite des salariés du privé se compose de la retraite de base gérée par la CNAV et de la retraite complémentaire gérée par l’AGIRC-ARRCO. Au cours d’une vie, on cotise à plusieurs régimes gérés par plusieurs caisses différentes…et d’autant plus en cas de changement de carrière.

En travaillant, on cotise donc pour une retraite de base + une retraite complémentaire = retraite par répartition (c’est l’objet de notre article). Et on peut améliorer notre sort en épargnant au choix dans différents produits d’épargne (« régime supplémentaire » = retraite par capitalisation, ce qui est l’objet de notre site tout entier, voir notamment notre article placer et investir pour sa retraite).

Plus loin, nous verrons comment calculer la retraite de base, et comment calculer la retraite complémentaire.

Valider les trimestres de retraite

L’âge légal (minimal) de départ à la retraite : 64 ans pour les générations née à compter du 1er janvier 1955.

Le taux plein est de 50 %. Un peu étrange, mais c’est ainsi !

Pour atteindre le taux plein de 50 %, il faut valider un certain nombre de trimestres. Sinon, on subit une décote (explications plus loin). Pour les plus anciennes générations, il faut « seulement » 150 trimestres validés pour obtenir le taux plein. Pour les nouvelles générations, il faut valider 172 trimestres. Sinon, on atteint le taux plein automatiquement à 67 ans même sans avoir validé tous les trimestres requis.

Pour valider 1 trimestre de retraite, il faut percevoir un salaire brut trimestriel de 1 538 € minimum (l’équivalent de 150 SMIC horaires). Et 6 150 € pour valider 1 année, même si c’est sur 2 mois seulement. (Chiffres 2021).

Il s’agit du nombre de trimestres validés, c’est à dire cotisés et/ou assimilés. Ainsi, on obtient des trimestres assimilés dans plusieurs cas : service militaire, chômage, maladie, invalidité, 8 trimestres par enfant pour la maman (peuvent être donnés au conjoint), etc.

Quelles cotisations ?

Les cotisations de retraite (régime de base + régime complémentaire) sont divisées entre une part patronale et une part salariale. Comme bien souvent, les cotisations n’ont fait que s’alourdir dans le temps. Ainsi, en l’espace de 50 ans, on est passés d’un total de 8 % à 18 % prélevés sur les bulletins de paie.

Donc on pourrait penser que les nouvelles générations (qui cotisent plus) auront une meilleure pension de retraite que leurs ainés ? Malheureusement, c’est mal parti…les calculs qui suivent vont l’illustrer.

Le principe de la décote

Si on n’a pas validé suffisamment de trimestres, on subit une décote. Dans le calcul de la pension de retraite de base (explications plus loin), il s’agit d’une décote de 0,625 % par trimestre manquant, par rapport au taux plein de 50 %. Avec un maximum de 20 trimestres de décote, soit 12,50 % (20 x 0,625 %), donc un taux de pension de 37,50 % au pire (taux plein à 50 % – 12,50 % de décote).

Notez qu’à l’inverse, on gagne une surcote de 1,25 % par trimestre supplémentaire cotisé. Par exemple pour 4 trimestres de plus, cela donne 5 % de plus : pension = x € x 50 % x 1,05.

On obtient le taux plein (50 %) automatiquement à l’âge de 67 ans, même si on n’a pas validé suffisamment de trimestres. Donc certains actifs choisissent de partir en retraite à 67 ans, de façon à obtenir le taux plein de 50 % même sans avoir atteint le nombre de trimestres requis.

Les documents qui nous informent sur nos droits à la retraite

Ces dernières années, l’information s’est améliorée. Désormais, on peut consulter nos droits à la retraite sur le site de l’assurance retraite :

- le Relevé Individuel de Situation (RIS) à compter de 35 ans : synthèse de nos droits, nombre de trimestres pour la retraite de base, nombre de points pour notre retraite complémentaire.

- l’Estimation Indicative Globale (EIG) à compter de 55 ans : synthèse de nos droits acquis auprès des différentes caisses de retraite et estimation du montant de notre pension de retraite. Avec une estimation à l’âge légal de départ à la retraite (64 ans), à l’âge d’annulation de la décote (taux plein automatique à 67 ans) et pour chaque année si départ en retraite entre les 2.

La pension de retraite de base : calcul

Comment calculer notre pension de retraite de base ?

Le moyen le plus simple pour connaitre le montant de votre pension de retraite de base reste encore de faire une simulation retraite en ligne. Simple, rapide, et fiable, cette simulation vous donne un aperçu du montant que vous pouvez espérer toucher.

Pension CNAV = salaire annuel moyen pondéré (SAMP) des 25 meilleures années x taux de pension (de 37,50 % si décote maximum à 50 % si taux plein) x (nombre de trimestres validés / nombre de trimestres requis).

Étape 1 : déterminer le salaire annuel moyen pondéré (SAMP)

Les salaires annuels bruts sont pondérés pour tenir compte de l’inflation (grille des coefficients de revalorisation). Et ils sont limités au plafond annuel de la Sécurité Sociale (PASS 2021 = 41 136 €).

On ne comptabilise pas l’année de départ à la retraite. Ni les années pour lesquelles le salaire n’est pas suffisant pour valider le trimestre. Et seuls les revenus d’activité (salaires) sont pris en compte.

On va retenir les 25 meilleures années, puis calculer le salaire annuel moyen. Notez que pour les fonctionnaires, on retient le dernier traitement indiciaire brut détenu plus de 6 mois

Étape 2 : déterminer le taux et le nombre de trimestres validés

Quand on a une retraite à taux plein, cela signifie bénéficier de 50 % de son salaire annuel moyen des 25 meilleures années de cotisation. Pour atteindre le taux plein (50 %), il y a 2 solutions :

- avoir atteint 64 ans et avoir validé suffisamment de trimestres (172 trimestres pour les nouvelles générations = 43 ans) ;

- avoir atteint 67 ans (âge du taux plein automatique).

Calcul de la décote

Une décote s’applique sur les 50 %, pour les retraités qui n’ont pas validé suffisamment de trimestres (tous régimes confondus) et qui souhaitent partir avant l’âge du taux plein automatique (67 ans).

Décote = nombre de trimestres manquants x 0,625 % (avec un maximum de 20 trimestres soit 12,50 %, donc un taux de 37,50 % au pire). Sachant qu’on retient ce qui nous est le plus favorable entre :

- le nombre de trimestres qui nous séparent de l’âge de 67 ans (âge du taux plein automatique) ;

- le nombre de trimestres manquants pour atteindre le nombre de trimestres requis (172 trimestres…mais cela a évolué, c’était par exemple 166 trimestres pour quelqu’un né en 1955).

Cas pratique : mon père part en retraite à 63 ans et il a validé 160 trimestres. Il lui manque 6 trimestres (166 trimestres requis « seulement » pour sa génération…veinard !), ou 16 trimestres jusqu’à 67 ans. Donc on va retenir une décote de 6 trimestres x 0,625 % = décote de 3,75 %. Donc un taux de 46,25 % au lieu du taux plein à 50 %. Pour ma génération, 172 trimestres sont requis, donc pour 160 trimestres validés comme mon père, il me manquerait 12 trimestres soit une décote de 7,50 %, soit un taux de 42,50 %.

Étape 3 : appliquer la formule de calcul

Pension CNAV = salaire annuel moyen pondéré (SAMP) des 25 meilleures années x taux de pension (de 37,50 % si décote maximum à 50 % si taux plein) x (nombre de trimestres validés / nombre de trimestres requis).

Cas pratique : reprenons l’exemple de mon père. Admettons un salaire annuel moyen de 30 000 € avec 160 trimestres validés sur 166. Donc sa pension de base = 30 000 € x 46,25 % x 160/166 = 13 373 € par an. À titre de comparaison, pour ma génération, avec une même moyenne à 30 000 € mais 172 trimestres requis au lieu de 166 : pension de base = 30 000 € x 42,50 % x 160/172 = 11 860 €. Donc environ 1 500 € de retraite en moins par an à carrière équivalente (même salaire moyen, même nombre de trimestres cotisés…et pourtant avec des cotisations plus élevées !) Mais ce n’est pas tout, il faut maintenant ajouter la pension complémentaire.

La pension de retraite complémentaire : calcul

Pendant notre carrière, on cumule des points de retraite complémentaire.

x € le point : la valeur du point est déterminée au moment de la liquidation de la retraite. En 2021 = 1,2714 €.

Il y a eu une fusion des 2 Caisses de retraite des salariés (AGIRC-ARRCO), avec entrée en application en 2019. Désormais, les 2 Caisses fonctionnent avec un système unique par point. Donc il faut faire la conversion : 1 point AGIRC = 0,34779154 points AGIRC-ARRCO.

Note de Nicolas : suite à une récente réforme, il y a une minoration de 10 % de la retraite complémentaire pendant 3 ans, si on remplit les conditions de départ en retraite à taux plein avant 67 ans. Mais exonération de cette minoration si on décale notre départ de 4 trimestres. Donc il peut être plus intéressant de partir avec un trimestre de moins, pour ne pas subir cette minoration !

Étape 1 : déterminer le nombre de points acquis

Notre Relevé Individuel de Situation (RIS) nous informe de nombre nombre de points acquis à compter de 35 ans.

Exemple : 5 600 points ARRCO + 18 000 points AGIRC.

1 point AGIRC = 0,34779154 points AGIRC-ARRCO.

Donc 18 000 x 0,34779154 = 6 260 points.

Au total : 5 600 + 6 260 = 11 860 points.

Étape 2 : convertir les points en euros et appliquer la décote

11 860 points x 1,2714 € le point = 15 078 €.

Mais il faut appliquer la décote (« coefficient de minoration ») si on part en retraite avant 67 ans et sans avoir le nombre de trimestres requis.

Pour vulgariser, retenons que 1 trimestre manquant = 1 % de minoration. Donc 6 trimestres manquants = 6 % de minoration = coefficient de minoration de 0,94. (Voir les coefficients de minoration ici). Sachez que le coefficient de minoration sera au pire de 22 % s’il manque 20 trimestres ou plus.

Cas pratique : reprenons l’exemple de mon père. Avec 11 860 points acquis et 160 trimestres validés sur 166. Donc sa pension complémentaire = 11 860 points x 1,2714 € x 0,94 (6 trimestres manquants) = 14 174 € par an. À titre de comparaison, pour ma génération avec 172 trimestres requis au lieu de 166 : pension complémentaire = 11 860 points x 1,2714 € x 0,88 (12 trimestres manquants) = 13 269 €. Donc environ 900 € de retraite complémentaire en moins par an à carrière équivalente. Au global pour mon père : retraite de base + retraite complémentaire = 13 373 € + 14 174 € = 27 547 € par an. Et pour ma génération au global : 25 129 €, soit environ 2 400 € de moins par an (pour une même carrière avec même salaire brut, avec plus de cotisations prélevées donc moins de revenus nets durant la vie active…donc c’est la double peine), et sans compter les réformes à venir…navré de casser l’ambiance !

Rachat de trimestre retraite : rentable ?

C’est le climax de cet article ! Tout ce qui précède permet d’avoir les clés de compréhension du système, afin de pouvoir calculer s’il est rentable de procéder à des rachats de trimestres. Ce qui intéresse particulièrement les actifs qui ont fait de longues études, car difficile d’atteindre les 172 trimestres du taux plein en ayant été étudiant jusqu’à 23 voire 25 ans. Cela vaut-il le coup / coût de racheter des trimestres ? Pour une retraite ultérieure incertaine ?

Sur le site de l’assurance retraite, on peut voir le coût de rachat d’un trimestre dans sa situation et on peut simuler. Au maximum, on peut racheter 12 trimestres de retraite.

Le coût d’un rachat de trimestre dépend de 3 facteurs :

- votre âge ;

- le niveau de vos revenus ;

- l’option choisie (soit taux seul, soit taux + durée).

Cas pratique : racheter des trimestres retraite, est-ce rentable ?

Reprenons l’exemple de mon père, 63 ans, né le 1er mars 1957. Mais changeons quelques paramètres (chiffres fictifs) :

- il a validé 157 trimestres sur 166 pour sa génération ;

- avec un salaire annuel moyen pondéré de 36 200 € ;

- il a acquis 4 500 points ARRCO + 67 500 points AGIRC.

Il manque donc 9 trimestres à mon père pour atteindre le taux plein de 50 % (ou plus de 9 trimestres s’il attend le taux plein automatique à 67 ans). Est-ce que cela vaut le coup de racheter 9 trimestres ? Partons d’abord de sa situation actuelle, estimons sa future pension de retraite en l’état actuel.

Calcul de sa pension de retraite de base

Décote = 9 trimestres x 0,625 % = 5,625 %. Soit un taux de pension de 50 – 5,625 = 44,375 %.

Pension de base = 36 200 € x 44,375 % x 157/166 = 15 192 €.

Calcul de sa pension de retraite complémentaire

Mon père a acquis 4 500 points ARRCO + 67 500 points AGIRC.

1 point AGIRC = 0,34779154 points AGIRC-ARRCO. Donc 67 500 x 0,34779154 = 23 476 points.

Au total : 4 500 + 23 476 = 27 976 points x 1,2714 € = 35 569 €.

Il faut appliquer le coefficient de minoration (décote de 9 trimestres) : 35 569 x 0,91 = 32 368 €.

Déterminer le coût du rachat de trimestre

Donc la pension de retraite globale annuelle de mon père s’il part en retraite à 63 ans avec 9 trimestres manquants : 15 192 € + 32 368 € = 47 560 €.

À l’age de 63 ans et vu ses revenus, le rachat d’1 trimestre de retraite coûterait :

- Option taux seul : 4 397 €. Soit 9 x 4 397 € = 39 573 € pour racheter 9 trimestres.

- Option taux + durée : 6 517 €. Soit 9 x 6 517 € = 58 653 €. (Environ 19 k€ de plus !)

Recalculer la pension de retraite en cas de rachat de trimestre

Choix de l’option taux

Calcul de la pension de retraite si on choisit l’option taux :

- Pension de base = 36 200 € x 50 % (taux plein) x 157/166 = 17 118 €.

- Pension complémentaire = 35 569 € x 100 % (pas de décote) = 35 569 €. (Mais minoration de 10 % pendant 3 ans car taux plein obtenu avant 67 ans…on aurait pu choisir de ne racheter que 8 trimestres au lieu de 9 pour éviter cela).

Soit 52 687 € de pension de retraite globale annuelle avec l’option taux. Par rapport à 47 560 € sans le rachat de trimestres. Soit un gain de 5 127 € par an pour un coût de 39 573 €. Donc le rachat des 9 trimestres est rentabilisé en à peine 8 ans.

Choix de l’option taux + durée

Calcul de la pension de retraite si on choisit l’option taux + durée :

- Pension de base = 36 200 € x 50 % (taux plein) x 166/166 = 18 099 €.

- Pension complémentaire = 35 569 € x 100 % (pas de décote) = 35 569 €. (Idem qu’avec l’option taux seul : minoration de 10 % pendant 3 ans).

Soit 53 668 € de pension de retraite globale annuelle avec l’option taux + durée. Par rapport à 47 560 € sans le rachat de trimestres. Soit un gain de 6 108 € par an pour un coût de 58 653 €. Donc le rachat des 9 trimestres est rentabilisé en moins de 10 ans.

Finalement, si on pense avoir une bonne espérance de vie, le rachat de trimestres est intéressant dans ce cas de figure, avec un seuil de rentabilité à 8 ou 10 ans selon l’option choisie. Et plus on vivra longtemps, plus l’opération sera rentable. Selon nous, si le seuil de rentabilité est à 15 ans ou plus, ce n’est plus intéressant.

La défiscalisation en cas de rachat de trimestre

Il faut aussi prendre en compte que le rachat de trimestres permet de défiscaliser. Cela peut baisser le seuil de rentabilité vu précédemment de 2 ou 3 ans. En effet, les sommes versées au titre des rachats de trimestres sont déductibles des revenus imposables. Ainsi, la défiscalisation sera plus puissante sur les tranches marginales d’imposition (TMI) les plus élevées. Par exemple, pour un rachat de 20 000 €, on défiscalise 6 000 € en tranche 30 % et seulement 2 200 € en tranche 11 %.

En pratique, le paiement peut être échelonné sur plusieurs années. En effet, pour moins de 8 trimestres rachetés, on peut étaler le paiement sur 3 ans. Et pour plus de 8 trimestres rachetés, on peut choisir d’étaler le paiement sur 5 ans. Ainsi, pour optimiser fiscalement, il sera malin de payer sur plusieurs années pour pouvoir défiscaliser sur sa tranche marginale d’imposition la plus élevée. Par exemple en tranche 30 %, si on paie 50 000 € sur une année, on ne va défiscaliser qu’une partie sur la tranche 30 %, une autre partie à 11 % et la dernière partie à 0 %. Donc on préférera étaler sur plusieurs années, pour défiscaliser les 50 000 € entièrement sur la tranche 30 %.

Avis de Nicolas : le rachat de trimestres quand on est à 20, 30 ou 40 ans de la retraite coûte naturellement moins cher. Mais il est très difficile de se projeter sur une telle période, il y aura eu tant de réformes d’ici là et le risque est de racheter des trimestres pour rien. Est-ce que ce ne serait pas trop aléatoire, est-ce que le système de retraite par répartition sera toujours là, cela reviendrait-il à jeter de l’argent dans un puits sans fond ? Si à 35 ans on décide de racheter des trimestres pour 20 000 € en vue d’en profiter 30 ans plus tard, il faut avoir la foi dans le système. Alors que si on prépare sa retraite par capitalisation avec 20 000 € placés à 4 % sur 30 ans (sur une bonne gestion pilotée et/ou un PER), on obtient près de 65 000 € de capital final. En revanche, on a plus de visibilité quand l’échéance du départ à la retraite est à moins de 5 ans, pour calculer si l’opération de rachat de trimestre sera rentable ou non. Il faut le retour sur investissement !

Conclusion

Finalement, on peut tirer plusieurs enseignements :

- les calculs des pensions de retraite de base et complémentaires sont une belle usine à gaz. Mais on arrive malgré tout à approximer et à simuler différentes hypothèses, et les documents (RIS et EIG) fournis par l’assurance retraite apportent un peu de transparence.

- la nette dégradation par rapport à la génération des baby-boomers : grosso modo +30 % de cotisations mais -20 % de pension à la retraite, c’est la double peine. Et encore, c’est dans le meilleur des cas, si le système des retraites se stabilise…mais les réformes à venir vont sans doute creuser l’écart. Dont acte. Bonne chance aux prochaines générations !

- il vaut mieux être pragmatique et préparer une retraite par capitalisation. Gérer, c’est anticiper. D’ailleurs, le lancement du PER (plan d’épargne retraite) par le gouvernement n’est pas innocent. Moins de répartition en dépit des cotisations de plus en plus élevées, donc les citoyens sont incités à se constituer une retraite par capitalisation.

- le rachat de trimestre peut s’avérer intéressant financièrement a priori quand on est relativement proche du départ à la retraite. Mais pour les plus jeunes, la décision parait risquée et très incertaine, tant la pérennité du système est menacée. Il faut simuler sur Excel, comme expliqué dans le cas pratique ci-dessus.

Ces calculs de retraite ont été réalisés en 2021 et vulgarisés pour comprendre les mécanismes et la méthode de calcul des pensions de retraite. Donc pour obtenir une étude fiable de sa situation, nous précisons qu’il faut consulter un professionnel. Notez qu’il y a un projet de réforme des retraites et que l’on va certainement tendre vers 70 ans pour l’âge de départ légal à la retraite. Dans tous les cas, il faut être pragmatique vu la démographie, l’avenir de la retraite par répartition n’est pas rose et il va falloir épargner pour sa retraite.

20 commentaires sur “Calcul de la retraite par l’exemple : faut-il racheter des trimestres ?”

Parlant des injustices, je trouve important de citer le cas des doctorats ayant eu une bourse dans les annés 90, mais jamais pu cotiser à leur retraite.

C’était mon cas malheureusement. Etant étudiant, je cotisais à ma retraite via des travaux saisonniers jusqu’au jour où on a voulu m’enlever de la merde en me donnant une bourse, mais en me mettant dans la gueule du loup en me privant de ratraite.

Le pire, c’est que personne ne m’avait prévenu que l’institut ne verse rien pour ma retraite juqu’à ce que je constate les dégats à trois ans de mon départ légal à la retraite et avec plus que 25 trimestres de moins, car je n’avais pas non plus pu tout sauver grace aux petits jobs d’été.

Une député écologiste (Christine Arrighi) avait souvelé la question des doctorants, mais comme elle était juste écologique, le système Macronian lui avait répondu à coté et ils ont continué comme si rien n’avait été dit.

Merci pour votre témoignage.

Bonjour

Et merci pour votre site : instructif, didactique et surtout très pratique. Je suis impressionné

Une question, pour donner suite à votre article « calcul de la retraite par l’exemple : faut-il racheter des trimestres »

Dans le cadre de mon étude de rachat de trimestres au titre des études supérieures j’ai lu « qu’il y a une minoration de 10 % de la retraite complémentaire pendant 3 ans, si on remplit les conditions de départ en retraite à taux plein avant 67 ans. Mais exonération de cette minoration si on décale notre départ de 4 trimestres. Donc il peut être plus intéressant de partir avec un trimestre de moins, pour ne pas subir cette minoration ».

Pouvez-vous m’expliquer cela ?

Je souhaite partir à 64 ans ; j’aurai 165 trimestres. Il me manque donc 7 trimestres pour obtenir les 172 trimestres. Ma question est donc, si je rachète des trimestres, ai-je intérêt à en racheter 6 ou 7 ?

(nb : si je travaillais jusqu’à 67 ans, ce qui n’est pas mon souhait, j’aurai 177 trimestres et pour information, j’ai un régime salarié traditionnel, couvert par l’assurance retraite et l’Agirc Arrco)

Merci pour votre aide

Cordialement

Laurent

Bonjour Laurent,

Bonne question !

Et vu les évolutions incessantes, c’est complexe, il vaut mieux consulter un professionnel pour être sûr.

Le 11 novembre 2023

Bonjour Nicolas,

Merci pour votre article toujours aussi clair et complet.

Je voudrais faire une remarque concernant le coût de rachat des années d’étude.

Ce barème a été mis en place pour la première fois en 2013.Il est fonction du revenu moyen des 3 années précédentes (et indexé selon l’indexation pour le calcul du SAM).Le coût est forfaitaire pour un revenu inférieur à 75 % du PASS et supérieur à 100 % du PASS et proportionnel pour un revenu compris entre 75 et 100 % du PASS.

Ainsi pour un rachat à 60 ans pour le taux seul, le coût est de 3 275 € pour un revenu inférieur à 32 994 € ( PASS 2023 = 43 992 €) et de 4 367 € pour un revenu supérieur à 43 992 € et de 11,79 % du revenu moyen si celui-ci est compris entre 32 994 € et 43 992 €.

Mais il se trouve que ce barème n’a pas été réactualisé (mais republié tous les ans) depuis sa mise en place en 2013.Les bornes forfaitaires n’ont jamais été réactualisées alors qu’elles ont été calculées avec le PASS de 2013 .Dans mon exemple :11,79 % x PASS 2013( = 37 032 €) = 4 367 €.

Or le PASS a évolué bien sûr depuis 2013 ce qui conduit à une situation aberrante pour ceux ayant un revenu moyen compris entre le PASS de 2013 et le PASS de 2023 le coût d’un rachat est supérieur au forfait de 4 367 € dont bénéficient ceux ayant un revenu supérieur au PASS 2023

Explication : en 2023, si votre revenu moyen est de 43 991 € , le coût de rachat est de 11,79 % x

43 991 € = 5 187 € alors que si votre revenu moyen est de 43 993 €, le coût de rachat est de 4 367 €, soit un surcoût de 820 € alors que le revenu moyen et donc la retraite calculée sera inférieure.

Sous forme de tableau pour cet exemple ( 60 ans et rachat du taux seul), cela donne les surcoûts suivants :

calcul

cout d’un trimestre différence coût/

revenu > Pass

à 60 ans pour la rachat du seul taux

36 000 € 4 244 €

36 500 € 4 303 €

37 000 € 4 362 €

37 032 € 4 367 € 0 €

37 500 € 4 421 € 54 €

38 000 € 4 480 € 113 €

38 500 € 4 539 € 172 €

39 000 € 4 598 € 231 €

39 500 € 4 657 € 290 €

40 000 € 4 716 € 349 €

40 500 € 4 775 € 408 €

41 000 € 4 834 € 467 €

41 500 € 4 893 € 526 €

42 000 € 4 952 € 585 €

42 500 € 5 011 € 644 €

43 000 € 5 070 € 703 €

43 500 € 5 129 € 762 €

43 991 € 5 187 € 820 €

43 992 € 4 367 € 0 €

44 000 € 4 367 € 0 €

44 500 € 4 367 € 0 €

45 000 € 4 367 € 0 €

45 500 € 4 367 € 0 €

Je suis étonné que personne n’ait réagi à ce sujet car ce calcul est injuste pour les personnes ayant un revenu moyen compris entre le PASS de 2013 et le PASS de 2023.

Bonjour Philippe,

Bien vu !

Situation aberrante et injuste.

Peut-être saisir votre député ? C’est le genre d’aberration qui peut être rapidement corrigée si les élus sont informés.

Bonjour,

encore merci pour cet article. Je passe du temps en ce moment à tenter de calculer la rentabilité de rachat de trimestres à 59 ans. C’est le 1er article que je vois aussi clair sur le sujet.

Néanmoins je voudrais apporter 2 remarques :

– je pense que l’aspect fiscalité peut être très important dans le calcul quand on paye des impôts sur les tranches supérieures. Vous calculez la rentabilité sans cela. Cela semble mettre cet aspect au 2 plan.

– De plus j’ai posé la question à l’AGIRC et ils ne sont pour l’instant pas en mesure de confirmer votre affirmation sur le fait que le rachat des trimestre (et avec quelle option) impacte bien le coefficient de minoration de la retraite complémentaire. Cela fait 2 semaines que je cherche un texte de loi clair sans le trouver. Ce n’est potentiellement pas négligeable du tout. Dans mon cas la retraite complémentaire c’est un montant double de celui du régime de base.

Cordialement

Stéphane

.

Bonjour Stéphane,

Merci 🙂

1/ Oui nous tenons compte de la défisc ici en fin de cette partie, chacun peut faire ses calculs selon sa TMI pour l’ajouter à la rentabilité : https://avenuedesinvestisseurs.fr/calcul-retraite-exemple-racheter-trimestre/#rachat-trimestre

2/ C’est ce que j’ai appris en Master 2 gestion de patrimoine. Ceci dit le professeur a pu se tromper donc à vérifier !

Merci Nicolas pour ces informations.

A ma connaissance, le rachat de trimestres dont tu parles correspond au régime général.

Qu’en est-il du rachat de trimestres du système complémentaire AGIRC-ARRCO car j’ai compris que cela était également possible ?

– est-ce que cela vaut le coup ? au bout de combien d’années ? ou faut-il se limiter au système général uniquement ?

Cordialement

Tristan

Bonjour Tristan,

Oui il est aussi possible de faire un rachat de points du régime complémentaire AGIRC-ARRCO.

Jusqu’à 140 points par années d’études supérieures et dans la limite de 3 ans.

Est-ce rentable ? C’est une autre histoire qui mérite encore des simulations Excel au cas par cas…

Bonjour Nicolas !

Merci beaucoup pour ce super article (encore une fois !)

J’ai une question concernant le dernier exemple : votre père avait une revenu annuel de 36k€ mais se retrouve avec une retraite annuelle de 47k€ au final, c’est normal qu’il touche plus à la retraite que pendant la vie active ?

Bonjour Matthieu,

Bien vu, mais j’ai tantôt mis les vrais chiffres, tantôt des chiffres fictifs (pour sa retraite complémentaire j’ai gonflé les points), je l’explique ici : https://avenuedesinvestisseurs.fr/calcul-retraite-exemple-racheter-trimestre/#rachat-trimestre

Mais la logique des calculs est là.

Merci Nicolas ! C’est vraiment hyper clair merci beaucoup 🙂 J’ai beaucoup lu par ailleurs pour essayer de mieux comprendre, mais rien d’aussi clair !

Merci 🙂

Avec des cas pratiques chiffrés, ça change tout pour bien comprendre !

Merci pour l’article !

Bonjour Nicolas, encore un super article qui permet d’y voir clair, avec des exemples concrets.

Comme tu l’expliques bien, tout nous pousse à se faire notre retraite de notre côté. Et pour ça, je préfère suivre ADI plutôt que les comm officielles du gouvernement !

Bonjour David,

Merci, complètement d’accord 😉

Merci Nicolas pour cet excellent article 😉

Donc de facto, quelqu’un qui a préparé sa retraite lui-même (immobilier, ETF) et prend » sa retraite » à 50 ans, pourra quand même bénéficier (en théorie et en espérant que ça ne change pas d’ici là), du système de retraite mais subira une forte décote ?

Bonjour Vivien,

Merci 🙂

Oui possible de partir en « retraite » quand on veut.

Mais liquidation de la pension de retraite à l’âge légal de 62 ans seulement (sauf exceptions).

Et avec une décote / minoration pour trimestres manquants.

Et attention quand on est rentier, sans salaire, il faut payer la taxe PUMA (Protection Universelle Maladie) pour avoir la carte vitale…donc souvent les rentiers cherchent à toucher un salaire minimum, pour continuer de cotiser à l’assurance maladie et à la retraite…

Merci pour ces précisions.