Nous avons utilisé Finary ces derniers mois (on en avait parlé dans notre newsletter début janvier), donc on vous livre notre avis complet, après un certain recul. Faire l’inventaire de son patrimoine et suivre la performance de ses investissements sont deux des piliers d’une bonne gestion patrimoniale. Beaucoup d’entre nous utilisent encore un fichier Excel (moi le premier, voir mon Excel de suivi de patrimoine ici). Et il faut reconnaitre que ce n’est pas forcément idéal : ajout et mise à jour manuelle des données, nécessité de connaître les bonnes formules pour faire des calculs et graphiques poussés, pas d’analyse automatique, etc.

Devoir encore utiliser Excel pour un sujet aussi clé que sa gestion patrimoniale paraît anachronique en 2025. C’est là que Finary (voir le site) est en train de changer la donne et nous redonne goût à l’utilisation d’un agrégateur de patrimoine, après avoir connu quelques outils décevants.

Il faut dire que des agrégateurs de patrimoine, il y en a déjà un certain nombre. La plupart sont décevants et c’est un sujet récurrent sur les forums d’épargnants : limités en termes d’actifs gérés et en fonctionnalités, ils tiennent rarement leurs promesses. Finary attaque ce problème de face et gère aujourd’hui 10 000 banques dans le monde, les assurances vie (dont nos assurances vie préférées), comptes-titres et PEA, l’immobilier (dont les SCPI), les titres non cotés, l’or et même les cryptomonnaies.

L’outil est gratuit (limité à 3 comptes connectés), mais une version Premium payante existe avec accès illimité et plus de fonctionnalités. (Notre avis sur Finary Plus). Ainsi, on a le choix de rester en version gratuite, mais nos lecteurs qui souscrivent à Finary Plus bénéficient d’une offre spéciale (remise de 20 % avec le code promo ADI20).

L’ambition de Finary est de proposer une plateforme qui permet de suivre l’ensemble de son patrimoine, l’optimiser et suivre ses performances de façon automatique. Dans cet article, nous vous donnerons notre avis détaillé sur Finary, ses fonctionnalités, son interface, sa sécurité et si l’outil tient ses promesses très ambitieuses ! Et je (Nicolas) montre des captures d’écrans de mes portefeuilles immobiliers et boursiers.

MAJ 2024 : Finary compte maintenant plus de 170 000 utilisateurs pour 50 milliards d’euros suivis, c’est un grand succès ! Je continue de l’utiliser, notamment pour suivre mes portefeuilles en bourse et mon portefeuille SCPI. Toutefois, la plateforme ne délivre pas du conseil. Si vous souhaitez avoir un conseil personnalisé sur votre patrimoine et vos investissements, contactez notre cabinet Prosper Conseil.

SOMMAIRE

- Pourquoi suivre son patrimoine ?

- Présentation de Finary

- L’ajout des actifs : fonds euro, actions, immobilier, etc.

- La sécurité des données

- Le dashboard : tableau de bord financier

- Le suivi des performances

- Finary Premium : Finary Plus

- Finary : Notre avis en 4 points

Pourquoi suivre son patrimoine ?

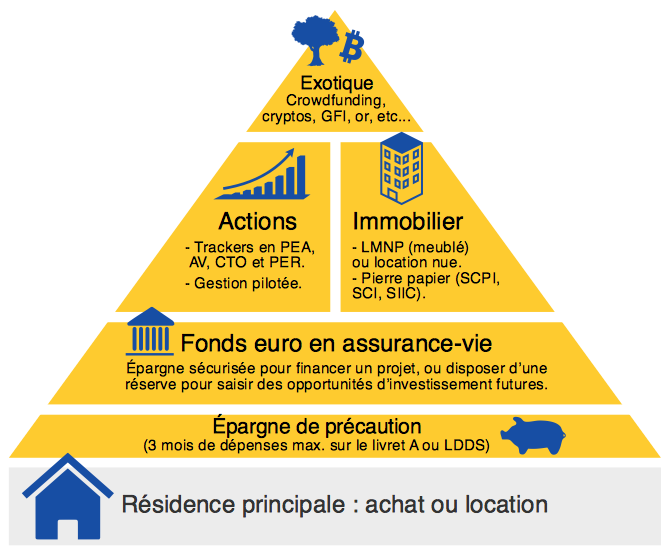

Suivre son patrimoine et la progression de ses investissements est une pratique très recommandée. Ne serait-ce que pour suivre son allocation patrimoniale entre monétaire, fonds euros, actions, immobilier, cryptomonnaies et autres investissements. Pour rappel, notre vision d’un patrimoine équilibré :

Il est sage de diversifier ses investissements, mais cela peut conduire à être très éparpillé et avoir des difficultés pour suivre la cohérence de l’ensemble. Donc une vue d’ensemble devient nécessaire et essentielle.

Par ailleurs, on peut ainsi facilement s’assurer tous les mois (ou autre fréquence de son choix) que l’on a bien x % d’actions dans notre patrimoine (notre cible), pour rééquilibrer notre allocation patrimoniale si nécessaire. Conformément à ce que l’on explique dans nos 4 bonnes pratiques de l’investissement en bourse.

Ou pour veiller à ce que l’on reste sous le plafond de 70 000 € de garantie de l’État par assureur (entre les assurances vie et PER).

Et plutôt que de suivre son patrimoine via fichier Excel à renseigner manuellement tous les mois, on peut aussi utiliser un agrégateur de comptes. C’est ainsi que nous avons découvert Finary en décembre 2020 et que l’on s’est inscrits à l’outil pour tester.

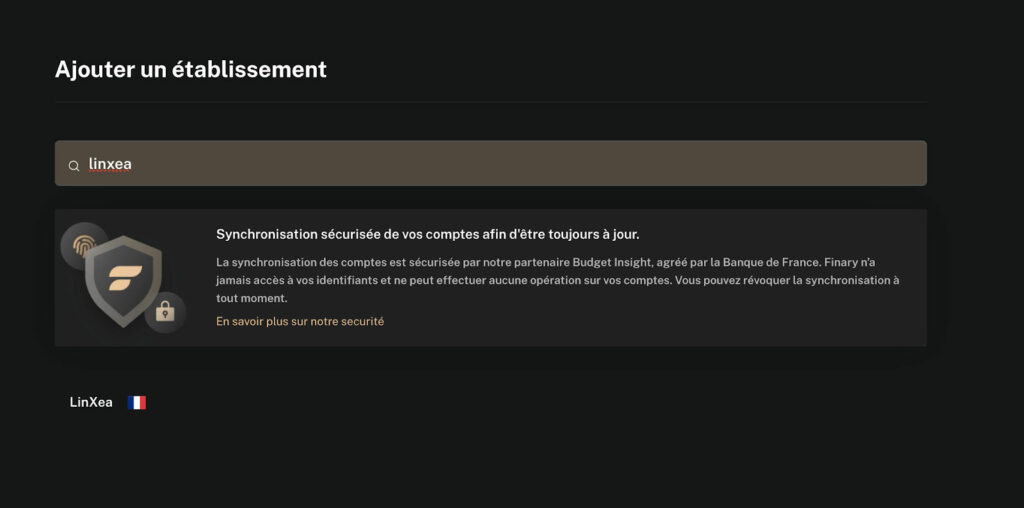

En pratique, Finary synchronise automatiquement tous nos comptes (banques, courtiers en bourse ou en assurance vie…dont nos établissements préférés comme Linxea, Fortuneo, Degiro, etc.) Au niveau de la sécurité, les identifiants bancaires sont gérés par un partenaire agréé par la Banque de France (et non par Finary) et toutes les données sont chiffrées. Mais on peut aussi saisir manuellement ses actifs (actions, immobilier, SCPI, cryptos, or, etc.) et l’outil met à jour les valorisations sans avoir à “brancher ses comptes bancaires” à Finary.

Ainsi, on obtient une vue complète de son patrimoine brut et net en temps réel et de son allocation patrimoniale (camembert), avec plusieurs indicateurs intéressants.

Les 3 façons de compter son patrimoine

Votre patrimoine forme votre allocation patrimoniale et se lit sous 3 clés de lecture :

- Patrimoine net liquide (Liquid Net Worth = LNW) : patrimoine financier liquide uniquement. Donc les actifs financiers en monétaire / obligations / actions / cryptomonnaies sur différentes enveloppes (livrets, assurances vie, PEA, CTO, etc.)

- Patrimoine net investissable (Investable Net Worth = INW) : patrimoine financier liquide + patrimoine immobilier locatif.

- Patrimoine net total (Total Net Worth = TNW) : il faut tout inclure. C’est à dire patrimoine financier liquide + patrimoine immobilier locatif comme vu précédemment. Mais aussi le patrimoine financier illiquide (plan épargne retraite, épargne salariale, etc.) + patrimoine immobilier de jouissance (résidence principale et résidence secondaire) + patrimoine tangible de valeur (œuvres d’art expertisées, meubles antiques authentifiés, vin d’investissement (grands crus), or, forêts, cryptomonnaies, montres de luxe, voitures de collection, etc.)

Ainsi, pour suivre son patrimoine, on peut l’illustrer sous 3 camemberts différents. Chacun a son utilité, selon ce que l’on cherche à mesurer : seulement le patrimoine financier liquide, ou le patrimoine net investissable (on a facilement la main dessus pour arbitrer), ou tout le patrimoine.

Et d’une manière générale, patrimoine net = patrimoine brut – dettes (capital restant dû dans les tableaux d’amortissement des crédits). Ce qui est bien pris en compte par Finary, qui met à jour aussi nos emprunts automatiquement, et qui permet d’avoir une vue brute et nette de notre patrimoine.

Présentation de Finary

Finary est une société française indépendante issue de la Fintech, l’alliance entre la finance et la technologie. Son objectif est simple : créer le nouveau standard pour la gestion en ligne de son patrimoine. Pour cela, ils se sont inspirés de l’hyper-personnalisation de la gestion de fortune et y ont ajouté leur savoir-faire technologique. Et ça se sent, l’interface Finary est à notre avis très fluide et intuitive.

Finary a été fondée fin 2020 par Mounir Laggoune et Julien Blancher. La société est indépendante des banques et grands groupes financiers. Avant de fonder Finary, les deux fondateurs ont tous les deux eu de belles carrières dans la technologie. Julien a cofondé Recast.ai, société qu’il a depuis revendu à SAP pour plusieurs dizaines de millions d’euros. Mounir a fait partie de l’aventure Captain Train puis Trainline, société qu’il a quitté après son introduction en bourse à Londres pour plus de 2 milliards d’euros en 2019.

C’est d’ailleurs à la suite de ces ventes respectives qu’ils ont constaté que la gestion patrimoniale était encore archaïque au niveau technologique. Un constat que nous partageons chez ADI.

Ils ont commencé par développer Finary comme outil pour leurs besoins personnels et l’ont partagé avec quelques amis (idem pour notre blog qui a d’abord été pensé pour informer nos proches !) Leurs retours enthousiastes les ont confortés dans leur théorie et Finary est aujourd’hui une entreprise en pleine croissance. L’équipe est composée principalement d’ingénieurs chevronnés et l’entreprise annoncera bientôt une levée de fonds importante.

L’ajout des actifs : fonds euro, actions, immobilier, etc.

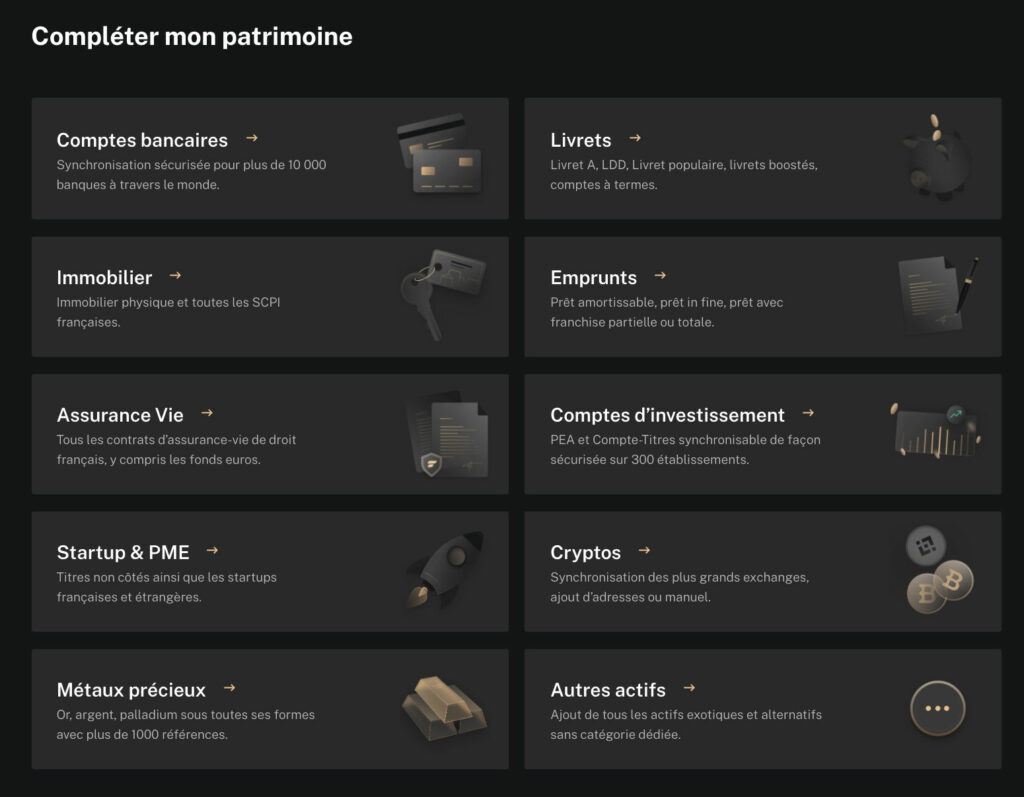

C’est le cœur du système et le point de départ. Comme expliqué plus haut, un bon agrégateur doit gérer tous les actifs (et les passifs). Finary propose le choix le plus vaste du marché à ce niveau : 10 000 banques et plateformes d’investissements, toutes les SCPI françaises, l’immobilier en France et à l’étranger, la cryptomonnaie, les titres non cotés… Figurez-vous que j’ai même pu connecter tous mes établissements préférés (Linxea, Yomoni, Fortuneo, etc.) !

Afin de vous donner un aperçu complet de Finary, nous avons analysé le fonctionnement de la plateforme en détail.

La première étape en arrivant sur Finary est d’ajouter son patrimoine. On choisit d’abord la catégorie de l’actif que l’on souhaite ajouter.

Le choix est vaste et on y retrouve les piliers d’une allocation d’actifs. Finary propose de synchroniser les comptes de nombreuses banques et plateformes d’investissement : comptes courants, livrets, assurances vie, PEA, plan épargne retraite (PER), CTO, plan d’épargne entreprise (PEE), etc. Au total, il y en a plus de 10 000 à travers le monde.

Avis de Nicolas : pour la première fois sur un agrégateur, j’ai pu trouver tous mes établissements (les meilleures assurances vie, les meilleures banques, les meilleurs courtiers en bourse) ! Notamment les assurances vie Linxea, assurancevie.com, Nalo et Yomoni, les PEA Fortuneo et Bourse Direct, mais aussi les CTO de Degiro et autres courtiers en bourse. Autre excellente surprise pour de nombreux épargnants salariés : la gestion de l’épargne entreprise avec Natixis Interepargne ou Amundi !

La synchronisation des comptes permet d’importer automatiquement ses investissements et comptes sans avoir à faire les mises à jour manuellement. Par exemple, lorsqu’on achète ou vend des titres, ce changement sera répercuté sur Finary. En pratique, les prix de ces actifs sont ensuite actualisés en continu par la plateforme, vous n’avez rien à faire.

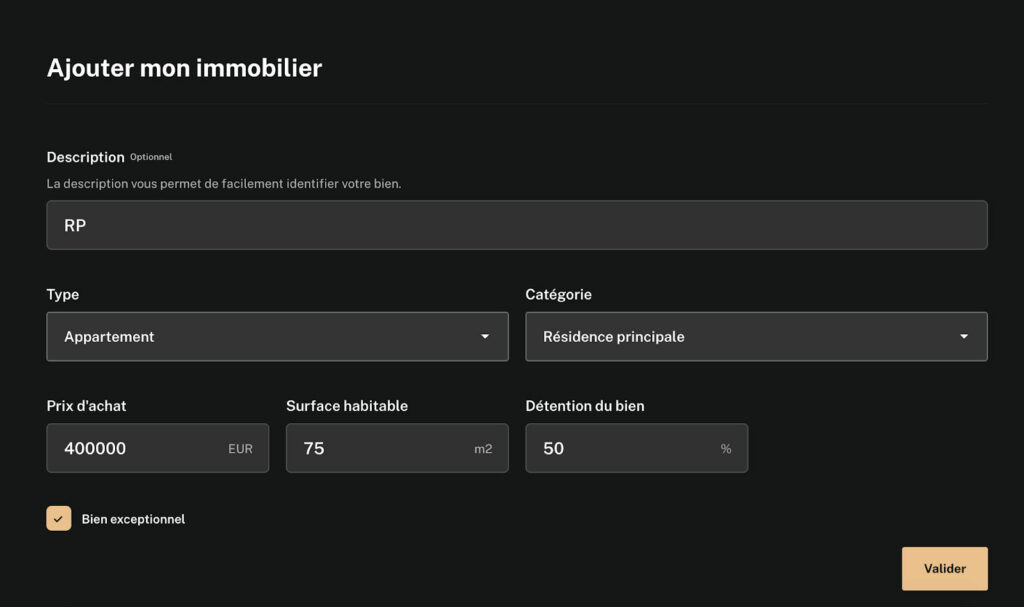

Et l’immobilier ?

Finary permet également l’ajout de l’immobilier partout dans le monde, avec mise à jour de la valorisation du bien de façon automatique. Pratique !

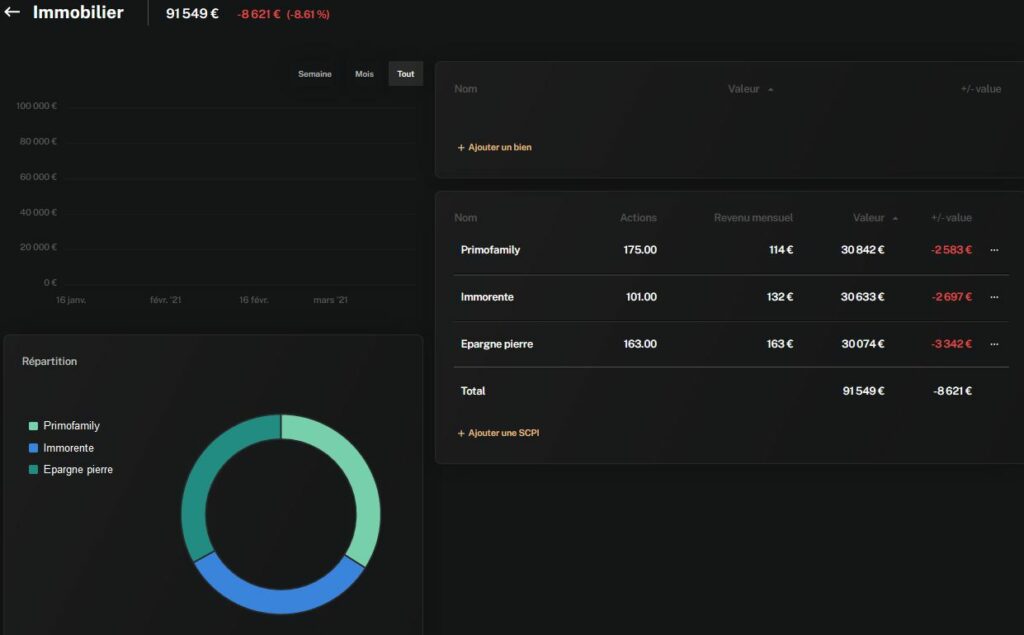

La pierre papier (SCPI) est également disponible puisque l’ensemble des SCPI françaises sont proposées. Une fois la SCPI ajoutée, Finary est capable de donner la valeur de revente de la part. Ici, on voit sur ma capture d’écran l’impact des frais de mes 3 SCPI, ainsi que le revenu mensuel moyen généré ! Voici un extrait de mon espace Finary, avec chiffres réels, cf mon expérience SCPI :

Note de Nicolas : de mon côté, je suis “seulement” mon patrimoine investissable. Donc je n’inclus pas ma résidence principale. Mais Finary peut aussi estimer les prix et mettre à jour la valeur de tout notre immobilier (la résidence principale, secondaire, le locatif).

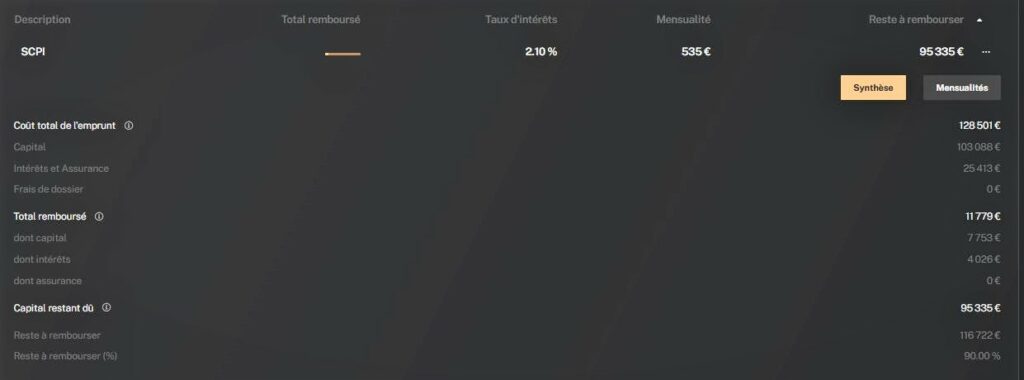

Les crédits

Qui dit immobilier dit emprunts. Finary permet l’ajout de ses passifs et gère les types de prêts les plus populaires : amortissable, in fine, etc. Ces emprunts peuvent être liés à des biens immobiliers pour connaître son taux de détention réel du bien et l’état d’avancement du remboursement. Ainsi, ce suivi des emprunts permet ensuite à Finary de nous donner notre patrimoine brut et net. Voici une capture d’écran de mon emprunt en cours sur mes SCPI (chiffres réels, cf mon expérience SCPI) :

Le portefeuille

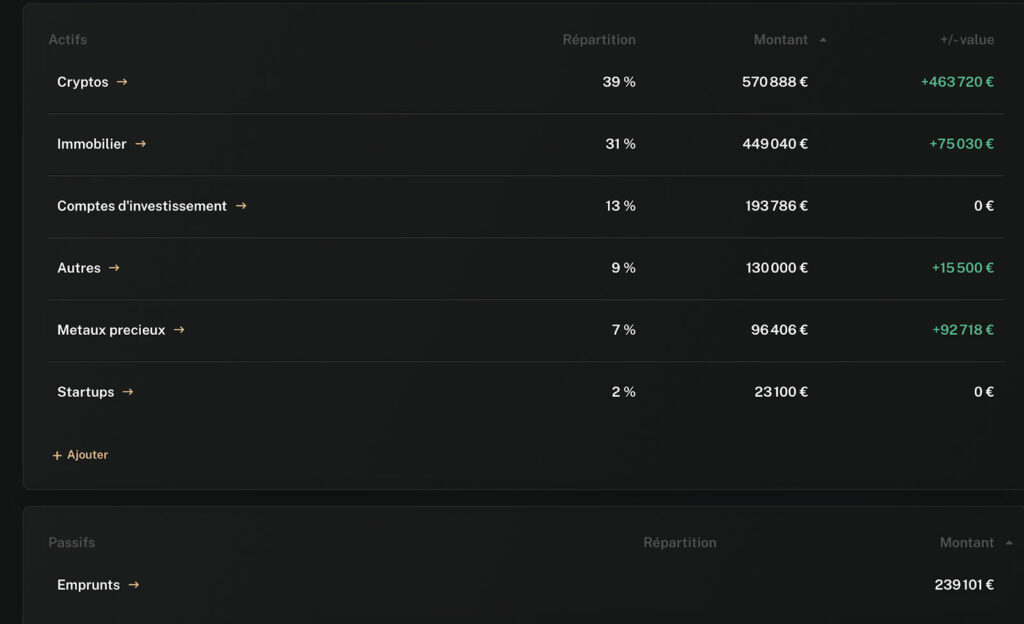

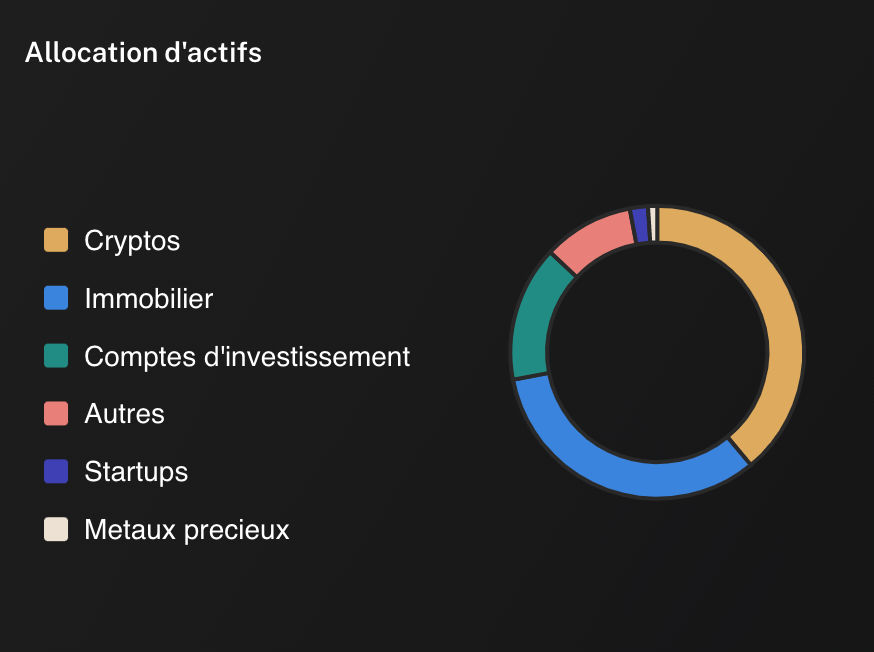

Finalement, tous les actifs sont visibles dans la section “Portefeuille”. On peut y voir la répartition de son patrimoine ainsi que la plus-value latente (une notion que nous développerons un peu plus tard dans l’article). Les emprunts sont également visibles, avec le capital restant dû indiqué.

Voici une capture d’écran du portefeuille (je précise qu’il s’agit de chiffres fictifs pour l’exemple, je ne possède pas autant en cryptomonnaies, on ne recommande pas plus de 5 % du patrimoine !) :

Avis de Nicolas : J’avais fait remarquer à Finary (il y a un chat sur le site pour discuter avec l’équipe) que faire la distinction entre les fonds euros et les unités de compte des assurances vie serait une bonne idée, idem pour la distinction entre livrets et comptes courants. C’est aujourd’hui fait, un bel exemple d’écoute client ! Notez que “comptes d’investissement” regroupe nos différents comptes-titres (PEA, PEA-PME et CTO)…j’aurais préféré le libellé “comptes-titres” mais c’est un détail.

La sécurité des données

Point sensible, qui était de nature à m’inquiéter. Vu que j’ai dû indiquer mes identifiants bancaires pour synchroniser l’ensemble de mon patrimoine, je me suis posé la question de la sécurité de mes données. Voici comment Finary gère cette partie essentielle :

- la connexion aux banques et plateformes d’investissements est gérée par Budget Insight, filiale du groupe Crédit Mutuel et agréée par la Banque de France. C’est le leader en France sur le marché ;

- Finary ne stocke aucun identifiant bancaire et ne peut pas effectuer d’opération sur les comptes connectés ;

- ils ont un accès “lecture seule” aux comptes. L’utilisateur peut révoquer l’accès à tout moment ;

- en interne, l’accès aux données utilisateurs se fait uniquement suite à une requête de votre part et après votre accord. Donc aucun risque qu’un stagiaire s’amuse à regarder votre patrimoine (Finary m’a précisé qu’ils avaient une politique RH sans stagiaires) ;

- toutes les données sont chiffrées et stockées de façon sécurisée en Europe ;

- Finary ne vend aucune donnée (ce qui n’est pas le cas des applications d’agrégation bancaire) et ne fait pas de pub sur la plateforme.

Avis de Nicolas : la sécurité est un enjeu majeur pour moi. J’ai été très rassuré par la transparence et la clarté de Finary sur ce sujet. Ils prennent ce sujet très à cœur et ont mis en place des mesures solides pour protéger les données. D’ailleurs, ils encouragent les utilisateurs à activer l’authentification double facteurs pour protéger encore plus leur compte. Et puis on est libre de choisir les établissements que l’on souhaite synchroniser, donc on peut synchroniser une partie et ajouter manuellement une autre partie.

Le dashboard : tableau de bord financier

Une fois l’ajout terminé, on découvre son “dashboard”, c’est à dire son tableau de bord. Il permet de voir la valeur de l’ensemble de son patrimoine, présenté sous 3 formes :

- patrimoine brut : l’ensemble de nos actifs ;

- patrimoine net : patrimoine brut diminué des capitaux restants dûs de nos crédits ;

- patrimoine financier: isole l’ensemble des investissements liquides et rapidement mobilisables (assurance vie, compte-titres, PEA, cryptos, livrets, etc.)

Ces 3 vues permettent de rapidement savoir combien l’on possède, et d’analyser les variations. Vu que Finary actualise la valeur du patrimoine en continu, cela permet d’avoir toutes les informations nécessaires en un clin d’œil. Cette actualisation est l’une des forces de Finary : fournir les prix, valorisations et cours en temps réel pour autant d’investissements est tout simplement unique. Voici des captures d’écran de l’interface (chiffres fictifs) :

Juste en dessous, on découvre un camembert avec la répartition du patrimoine (qui change selon les 3 vues sélectionnées) :

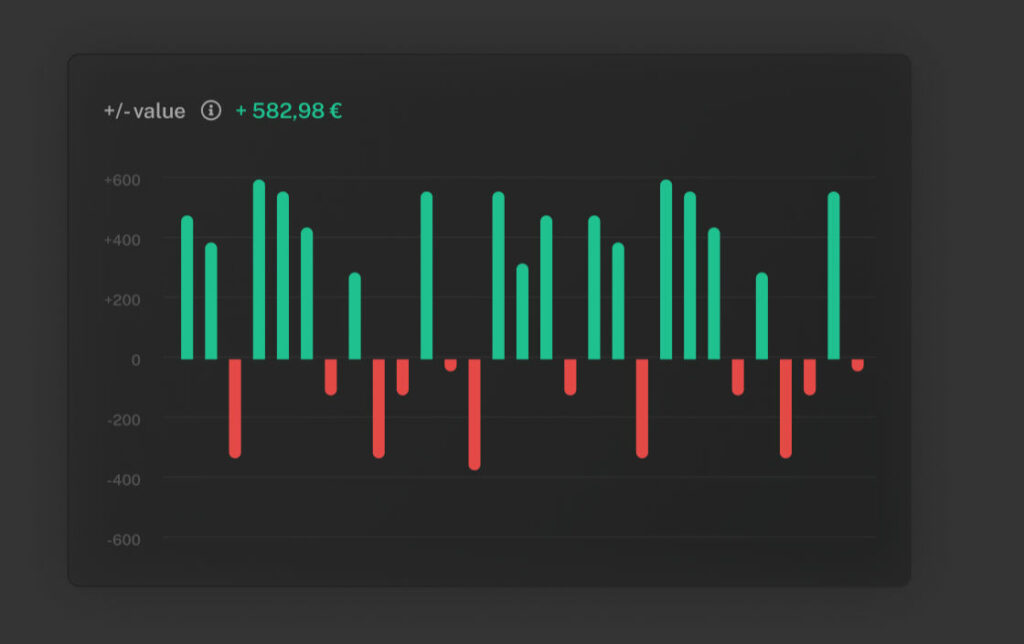

Enfin, l’autre graphique représente le calcul des plus-values quotidiennes au niveau global de votre patrimoine. Ce graphique est extrêmement utile afin de connaître la performance de l’ensemble de ses placements !

Avis de Nicolas : Il faut le signaler, Finary est très agréable à regarder et utiliser ! Cela fait du bien de voir une plateforme de suivi de patrimoine avec une interface fluide et bien faite. Ceci dit, en tant qu’investisseurs long terme, on considère qu’il faut résister à la tentation d’aller regarder son patrimoine tous les jours, ce serait inutilement anxiogène. Nous sommes adeptes du point de situation mensuel.

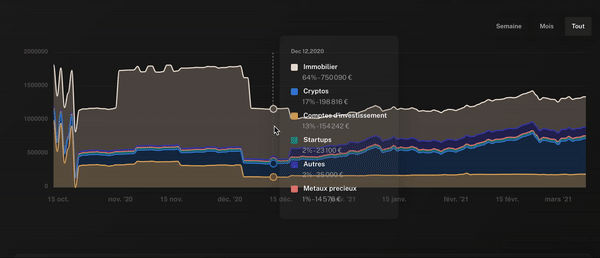

L’évolution du patrimoine par classe d’actifs

Finary propose également de suivre l’évolution du patrimoine, avec une répartition par classe d’actifs. Cela permet de voir rapidement les investissements qui surperforment. De façon générale, les nombreux graphiques interactifs sont très appréciés et permettent de donner vie à ses investissements. C’est un vrai plus par rapport à un Excel.

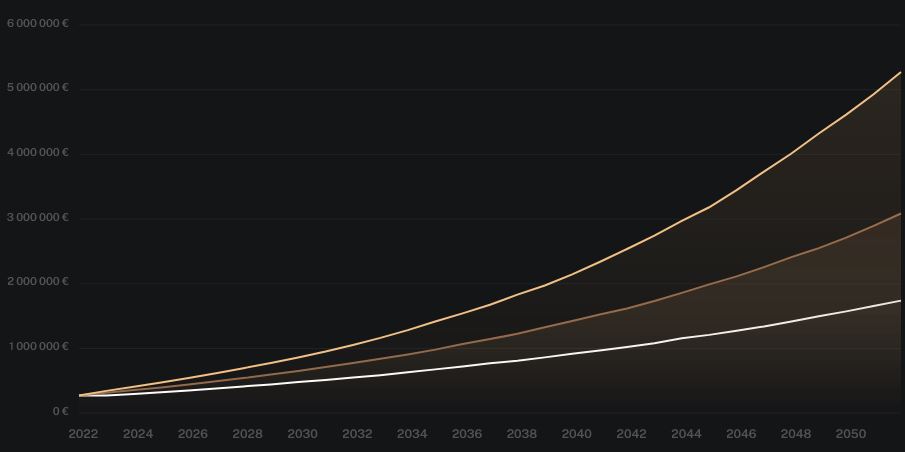

Simulation de l’évolution du patrimoine

On ne voit pas seulement l’évolution passée, mais on peut aussi avoir une simulation de l’évolution future. Grâce au modèle statistique Monte Carlo, Finary simule l’évolution de notre patrimoine sur les 30 prochaines années. Avec un scénario pessimiste, médian et optimiste.

Selon les projections, mon patrimoine a 90 % de probabilité de se situer entre les 2 courbes extrêmes, entre 1 700 000 € et 5 200 000 € dans 30 ans. De quoi être motivé à continuer de bien épargner et investir !

Predict : à quel âge serez-vous indépendant financièrement ?

Beaucoup d’investisseurs rêvent de devenir financièrement indépendant. C’est-à-dire de vivre grâce à leur patrimoine (avec les revenus passifs : intérêts, loyers, dividendes, etc.) sans avoir besoin de travailler.

Depuis juillet 2022, sur l’application Finary je peux utiliser le simulateur Predict. Cela me permet de suivre mon objectif de liberté financière et voir comment l’atteindre au plus vite selon la progression de mon patrimoine. Et l’outil tient compte de l’inflation.

On obtient :

- notre âge d’indépendance financière ;

- avec un score de probabilité (la simulation vise 90 % de probabilité de réalisation de l’objectif) ;

- le montant de patrimoine atteint à ce âge ;

- le graphique simulant l’évolution de notre patrimoine, par rapport à notre évolution réelle (pour voir si on est bien parti).

Avis de Nicolas : la simulation repose aussi sur le modèle statistique Monte Carlo et synthétise des milliers de scénarios. Très intéressant mais il faut savoir que ça ne pourra pas être fiable à 100 %, car il y a tellement d’aléas dans la vie. C’est une de mes simulations préférées car j’aime bien me fixer des objectifs et suivre le niveau de réalisation, c’est motivant !

Le suivi des performances par Finary : notre avis

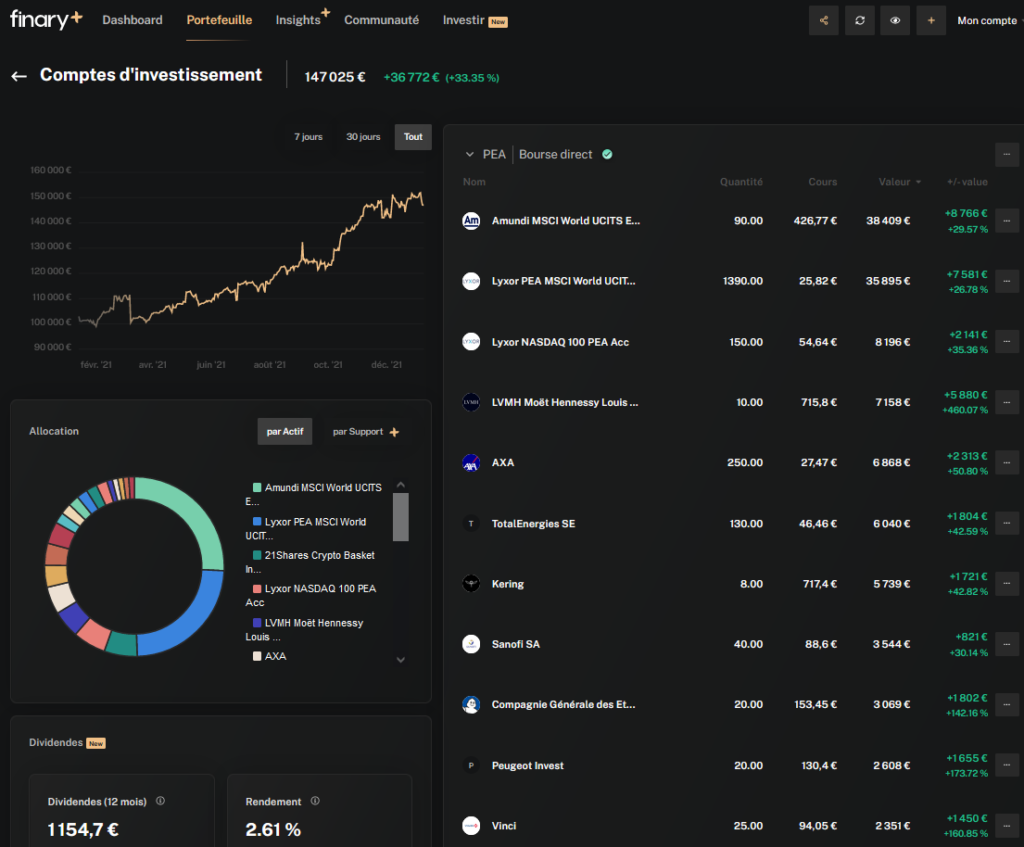

Chaque classe d’actifs a une page dédiée qui permet de voir la performance détaillée des différentes lignes. Finary calcule automatiquement la plus-value (ou moins-value) latente des actifs et affiche un graphique d’évolution. De plus, le camembert sur la répartition des actifs est très pratique, surtout si l’on détient beaucoup d’actifs au sein d’une enveloppe !

Voici un extrait de mes comptes d’investissement en bourse. Pratique, cela regroupe mes 3 enveloppes : PEA + CTO + PEA-PME. Note : sur cette image on ne voit que les lignes de mon PEA, mais plus bas sur mon interface je vois aussi mon CTO et mon PEA-PME.

Avis de Nicolas : voir les plus values latentes pour chaque investissement est non seulement très pratique, mais assez unique. À ma connaissance, aucune autre plateforme n’offre ce niveau de détails sur une gamme aussi large d’investissements ! Avant d’utiliser Finary, je devais aller vérifier sur mes nombreux espaces clients, ce qui était tout sauf pratique. Ce que j’apprécie le plus, c’est de voir en un seul coup d’œil l’ensemble des mes portefeuilles actions (PEA + CTO + PEA-PME). Avec le camembert qui me permet de prendre conscience que j’ai encore trop de titres vifs à mon goût (investissements historiques)…j’investis seulement en trackers (ETF) maintenant. D’ailleurs, on voit aussi mon tracker de cryptos dans le camembert.

Voici aussi l’extrait d’une assurance vie investie en unités de compte :

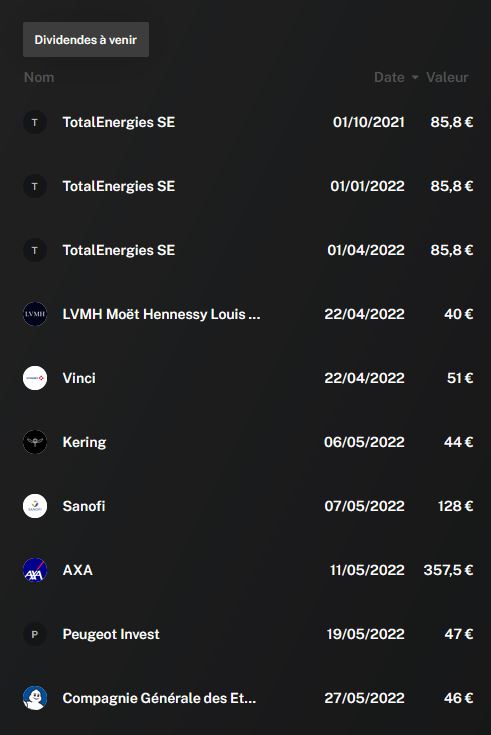

Le suivi des dividendes

Une fonctionnalité nous permet de voir les dividendes que l’on recevra prochainement. Pratique pour anticiper ses revenus passifs.

Voici mon extrait :

Finary Premium : “Finary Plus”

Finary a récemment réalisé un sondage auprès de ses utilisateurs et nous y avons participé.

La plateforme de Finary est actuellement gratuite (essayez). Aussi, la question du business model se pose. La réponse de Finary est claire : le business model repose sur la version Premium payante “Finary Plus” que l’entreprise vient de lancer.

Même si la version de base reste gratuite, la version payante Finary Plus propose des fonctionnalités avancées.

En tant qu’épargnants et investisseurs expérimentés, nous leur avons adressé de nombreuses suggestions :

- calcul des frais sur les unités de compte et fonds d’investissement,

- calcul de taux de rentabilité interne (TRI),

- gestion des biens locatifs, etc.

Finary nous a assuré qu’elles seraient écoutées, et que cette version Premium (en amélioration continue) sera pensée pour les investisseurs exigeants comme le sont les lecteurs d’ADI.

Les nouvelles fonctionnalités apportées par Finary Plus

La version Finary Plus a été lancée fin avril 2020. Au programme, plusieurs ajouts intéressants. Ainsi on trouve notre profil investisseur et notre classement patrimonial en percentile (je n’ai pas mis ma résidence principale, donc peu parlant dans mon cas) :

L’impact des frais

On apprécie notamment de mesurer l’impact des frais des fonds, sur le long terme. En pratique, la zone entre la courbe jaune et la courbe rouge illustre le manque à gagner. Heureusement que j’investis principalement en trackers peu chargés en frais (4 trackers, et seulement un fonds actif pour une faible somme) :

On se rend compte que l’impact des frais est énorme à long terme et cela motive à choisir des fonds plus économiques (trackers…) ! Car les frais prélevés sont autant de capital qui ne capitalisera pas à long terme. Cette prise de conscience est très importante pour obtenir une bonne performance nette sur du long terme.

L’exposition sectorielle

Finary Plus permet également de connaitre la répartition sectorielle de notre portefeuille en bourse : tech, santé, télécom, industrie, énergie, services financiers, etc. Et aussi l’exposition aux 3 types d’entreprises : cycliques, sensibles, défensives.

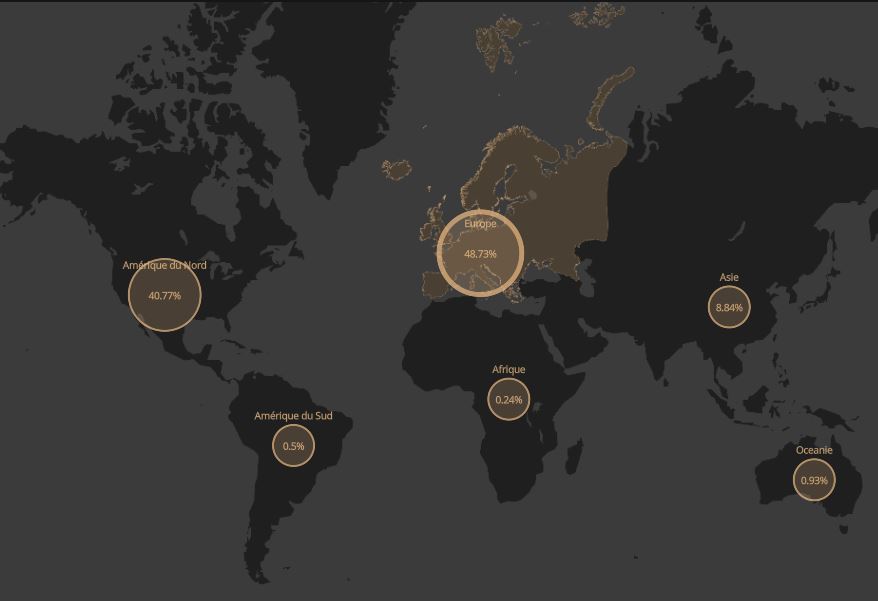

L’exposition géographique

Voici la vue d’ensemble de mon patrimoine avec la répartition géographique :

Si on clique sur chaque bulle, on a le détail en valeur et par pays. Ainsi, l’analyse est très fine et c’est un point essentiel des finances personnelles : il faut diversifier au niveau des actifs, des secteurs mais aussi géographiquement.

Note de Nicolas : mes trackers World (ETF World) sont bien ventilés entre les pays (65 % USA notamment).

Suivi familial

Depuis fin 2022, le mode famille permet de visualiser notre patrimoine individuel ou tout le patrimoine de notre famille (on peut rattacher les membres que l’on veut), c’est très pratique !

Ainsi, on peut consulter le patrimoine d’un membre donné, ou obtenir le patrimoine consolidé de toute la famille. Alors, qui gère le mieux son patrimoine ? 😁

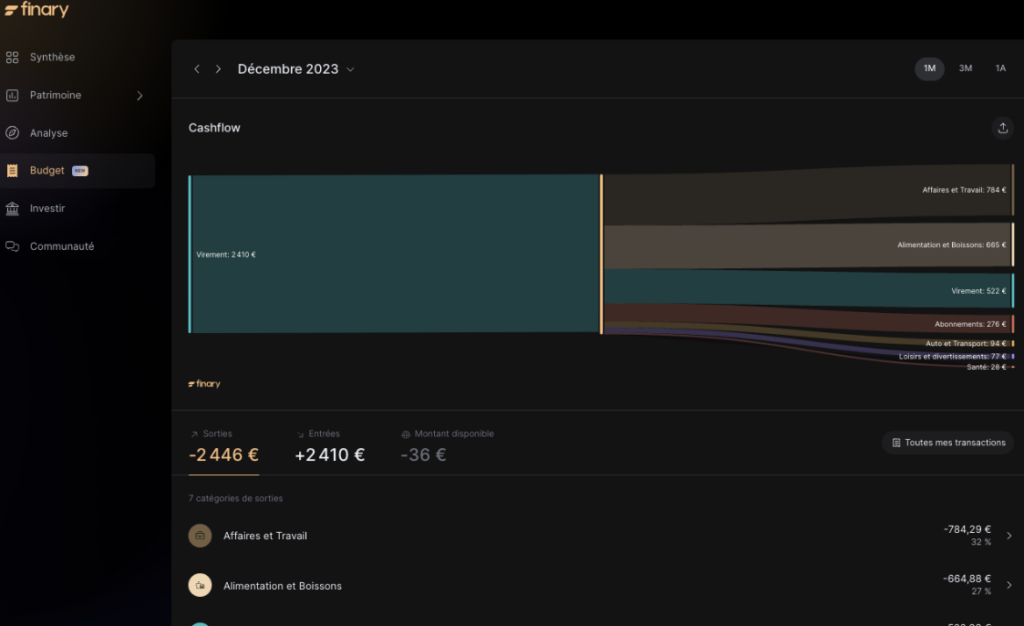

Nouveautés 2024

Plusieurs nouveautés apparues en 2024 :

- Gestion budgétaire (cashflow) : synthèse mensuelle de nos revenus et de nos dépenses, par poste budgétaire. Ainsi, on voit ce qu’il nous reste chaque mois pour investir (revenus – dépenses = épargne).

- Mode holding : les professionnels et investisseurs possédant une holding peuvent maintenant séparer leur patrimoine personnel et profesionnel.

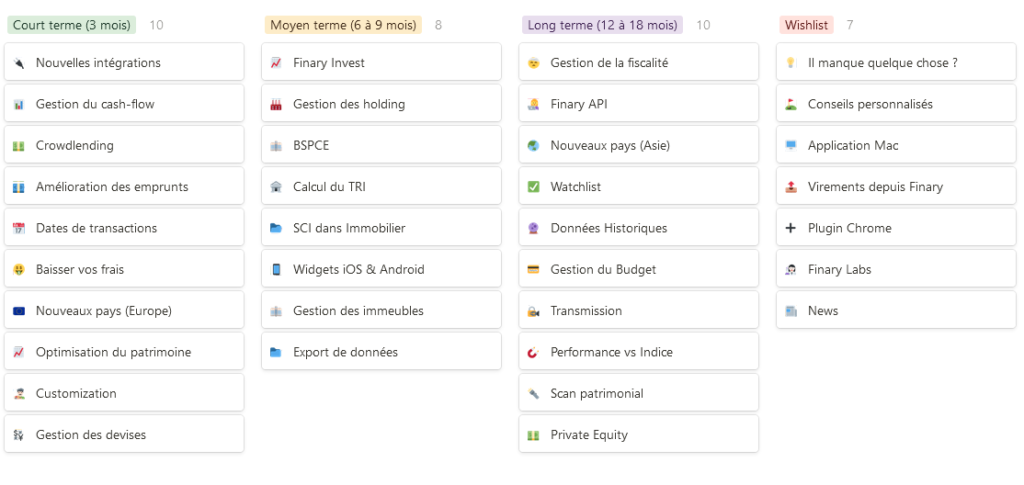

Les fonctionnalités à venir

On dirait bien que Finary nous a entendu. Voici quelques fonctionnalités à venir sur Finary Plus :

- la gestion de l’immobilier locatif : prise en compte des loyers, calcul du taux de rentabilité interne (TRI), etc. ;

- l’analyse par niveau de risque ;

- la gestion des impôts.

Ce n’est que le début ! Après la levée de fonds de 2,2 M€ en mai 2021, Finary a les moyens de ses ambitions et nous informe que plus de 40 fonctionnalités arriveront dans les mois à venir.

Nous apprécions leur transparence, leur roadmap est disponible :

L’offre Finary Plus pour les lecteurs ADI

Nous avons pu négocier une offre exclusive avec Finary : tous les lecteurs ADI avec un profil Finary complété (s’inscrire ici) bénéficieront d’une offre spéciale sur la version Premium (s’ils décident de souscrire à l’offre Finary Plus).

Pour information, nous avons aussi obtenu entre autres une offre pour nos lecteurs avec le site JeDéclareMonMeublé (comptabilité LMNP). On essaie toujours d’obtenir des avantages pour nos lecteurs.

Ainsi, nos lecteurs bénéficient de 20 % de remise grâce au code promo ADI20. Sachant que l’offre Finary Plus est à 9,99 € par mois.

Avis de Nicolas : le lancement de la version Premium Finary Plus est une excellente nouvelle. Elle permettra d’assurer la pérennité de la plateforme tout en garantissant son indépendance vis à vis des banques. Par ailleurs, nous apprécions que Finary ne vende pas de données à des tiers et ne fasse aucune pub sur sa plateforme. Ce n’est pas le cas d’autres agrégateurs pour qui la partie gratuite est simplement un cheval de Troie qui attire les utilisateurs…ce modèle nous semble plus vertueux.

Finary : Notre avis en 4 points

Si on doit résumer notre avis sur Finary (voir le site) en 4 points :

- Choix des actifs : 10 000 banques et courtiers spécialisés (assurance vie, bourse, dont nos préférés), l’immobilier en France et à l’étranger, toutes les SCPI, 5500 cryptomonnaies, plus de 1 000 références de métaux précieux. Finary couvre absolument tout !

- Interface : claire, complète et agréable à utiliser, à notre avis l’interface Finary est tout simplement excellente. On trouve juste qu’ils forcent parfois un peu trop sur le sombre, donc certaines informations sont peu lisibles.

- Sécurité : Finary ne stocke pas les identifiants et ne peut pas effectuer d’opérations sur vos comptes. Par ailleurs, ils chiffrent les données et mettent en place des sécurités poussées comme l’authentification double facteurs.

- Professionnalisme : cela fait 4 ans que suis le développement de Finary, et je dois dire que je suis très impressionné par leur trajectoire. L’équipe est réactive (vous pouvez tester le chat en ligne, on obtient vite réponse à nos questions) et améliore constamment la plateforme. Une grande partie de mes suggestions ont déjà été prises en compte !

Avis de Nicolas : les lecteurs fidèles d’ADI savent que le suivi de mon patrimoine est un sujet clé pour moi. Malgré ses nombreuses limites, je me suis longtemps satisfait de mon Excel fait maison (mis à votre disposition ici). Car les agrégateurs existants comme LaFinbox n’étaient tout simplement pas à la hauteur de mes attentes et j’ai toujours été déçu des agrégateurs de patrimoine : trop peu d’actifs, services peu fiables, pas d’analyses…donc aucune valeur ajoutée par rapport à mon fichier Excel. Avec Finary, je pense avoir enfin trouvé l’outil qui me convient et j’ai pu apprécier les avancées ces dernières années. Enfin j’ai un tableau de bord complet pour suivre mon patrimoine, la diversification entre actifs, sa répartition géographique et sectorielle, la performance, etc.

Conclusion

C’est simple, à notre avis Finary est le meilleur outil (et de loin) pour suivre son patrimoine. C’est efficace, complet, fluide et propre (voir l’interface Finary). Comparativement à ce qu’on avait déjà vu ailleurs, la plateforme Finary est largement meilleure que celles des concurrents, à tous points de vue.

Et la vitesse à laquelle ils améliorent leur plateforme laisse présager d’excellentes choses ! L’équipe a parfaitement compris les enjeux et est bien partie pour construire la référence dans le domaine. Et ils nous ont confirmé qu’une application mobile allait également bientôt voir le jour !

Étant actuellement gratuit, on trouve que ce serait dommage de s’en priver ! Si vous souhaitez essayer Finary, c’est ici. Cela vous permettra de suivre vos investissements très facilement, ainsi que de profiter des analyses Finary pour bien diversifier votre patrimoine et déceler des pistes d’amélioration de performance. Sinon (ou en complément), voici mon bon vieux fichier Excel.

Toutefois, la plateforme ne délivre pas du conseil. Si vous souhaitez avoir un conseil personnalisé sur votre patrimoine et vos investissements, contactez notre cabinet Prosper Conseil.

Questions fréquentes. L’essentiel à retenir

Finary bénéficie d’excellents retours de la part de ses utilisateurs. De nombreux lecteurs d’Avenue des Investisseurs nous ont signalé leur satisfaction sur l’utilisation de la plateforme, ce qui montre que l’engouement est bien réel. De plus, l’équipe Finary se montre très disponible et à l’écoute de ses utilisateurs en répondant rapidement aux demandes.

Avant Finary, aucun des agrégateurs de patrimoine ne nous avait vraiment convaincu. Finary offre une interface très fluide, gère un nombre gigantesque d’actifs (nous avons enfin pu synchroniser l’ensemble de nos banques et courtiers préférés), offre des calculs de performances détaillés et se montre très à l’écoute de ses utilisateurs. Pour nous, il n’y a pas photo : Finary est la meilleure plateforme pour suivre son patrimoine.

Finary est actuellement gratuit, autant en profiter ! L’entreprise a également sorti une version Premium “Finary Plus” avec des fonctionnalités avancées. Avantage pour nos lecteurs qui profitent d’une offre spéciale. Ludovic et moi avons fait de nombreuses suggestions à Finary, ils ont promis d’en tenir compte !

90 commentaires sur “Avis Finary : l’agrégateur pour suivre son patrimoine et ses investissements”

Bonjour,

Merci pour tout les détails.

On me demande un code parrainage mais quand je rentre ADI20 il me manque un caractère pour valider.

Bonjour Adrien,

Il ne faut pas confondre code parrainage et code promo.

Nos lecteurs qui souscrivent à Finary Plus bénéficient d’une offre spéciale : remise de 20 % avec le code promo ADI20 (à utiliser sur la page de paiement, non lors de l’inscription).

Bonjour,

Avez-vous des informations sur l’assurance vie que s’apprête à proposer Finary?

Merci d’avance!

Bonjour Grégoire,

J’ai vu que les frais sont corrects, mais seront supérieurs à ceux des 2 meilleures assurances vie du marché.

Donc je ne vois pas l’intérêt.

Et puis c’est un autre métier, courtier en assurance vie, ils vont devoir faire leurs preuves.

Bonjour,

Merci pour la qualité de vos articles !

Finary propose désormais la possibilité d’investir en crypto, mais je crois que vous ne parlez pas de cette nouveauté.

Quel est votre avis, en particulier en comparaison avec Coin House et Trade Republic ?

Merci

Aurélien

Bonjour Aurélien,

Bonne question 🙂

Nous n’avons pas creusé l’offre cryptos de Finary (ils s’écartent de leur métier premier d’agrégateur et proposent maintenant des placements).

C’est à comparer en effet : Quelle est la meilleure plateforme pour investir en cryptomonnaie ?

Merci pour cet analyse.

Pour la partie PREMIUM je ne pourrais que leur conseiller de proposer de l’optimisation fiscale : y a tellement à faire de ce côté là en conseil que l’abonnement serait pour chacun qui paie des impôts imparable avec le slogan vous avez économisez grâce à nos conseil “5,8 x” le prix de notre abonnement PREMIUM annuel.

bonjour Nicolas ;

merci pour le blog . ca vaut le coup de souscrire au finary plus ?

Bonjour Barry,

La version gratuite est quand même assez limitée.

Finary Plus permet de débloquer beaucoup de features intéressantes et le coût est raisonnable par rapport au service je trouve.

super merci beaucoup. je vais le prendre alors . j’utilisais excel. je viens de voir le finary pro ça a l’air top aussi

Bonjour Nicolas,

Il serait utile de mentionner dans l’article que l’offre gratuite est (désormais en tout cas) limitée à 3 comptes uniquement, ce qui est très limitant.

Je m’en suis rendu compte après avoir terminé toute l’inscription, lié 3 comptes et en essayant de lier un 4ème.

L’application n’a donc hélas aucune utilité pour moi (et beaucoup dans mon cas j’imagine) sans devoir payer 45€/an. Déçu!

Cordialement,

Guillaume

Bonjour Guillaume,

Merci pour l’info, c’est nouveau.

On met à jour l’article.

Accès limité quand c’est gratuit, et accès total quand on paie (ce qui est ma foi assez logique, ils ne sont pas bénévoles 😀 )

Je vois que l’article est déjà à jour, votre suivi des articles et leur mise-à-jour est sans égal sur le web 🙂

Merci pour tout ce que vous faites!

Merci Guillaume 🙂

Bonjour Nicolas,

L’application Finary me semble prometteuse en effet.

Comment fait on toutefois pour agréger des assurances vie de droit luxembourgeois ?

Merci, Nicolas

Bonjour Nicolas,

Il faut demander au service client d’intégrer l’assureur si ce n’est déjà fait, par exemple Lombard International.

Salut Praise 🙂

Bien vu, en tant que client j’ai reçu un mail il y a quelques jours m’informant de la nouvelle version !

Pour résumer, Finary Lite c’est comme la version gratuite mais avec connexions illimitées à tous les établissements (et sans les features de Finary Plus le forfait le plus complet).

Donc il y a maintenant 3 forfaits :

– basique (gratuit) = connexion limitée à 3 établissements ;

– Finary Lite = connexion illimitée à tous les établissements et service client VIP ;

– Finary Plus = comme Lite mais avec plein de fonctionnalités en plus.

Bonjour,

J’ai découvert votre site récemment, et c’est une mine d’or, bravo pour votre remarquable travail de fond et expertise !

Je viens de m’inscrire sur Finary et j’ai rencontré un problème de connexion avec l’une de mes Ass Vie, je pense en connaître la cause, à savoir une connexion requise en 2 étapes via mobile …. Je souhaitais en informer le support de Finary mais je ne trouve aucun moyen des les contacter, merci d’avance pour votre commentaire et aide éventuelle.

Bonjour Jean-Claude,

Merci 🙂

Il y a un forum “communauté” sur le site Finary.

Sinon, vous pouvez directement envoyer un mail au support ici : hello@finary.com

Ils m’ont déjà dépanné vite fait bien fait.

Bonjour,

Finary est un outil vraiment pratique. Je vous remercie d’avoir partagé votre avis dessus.

Depuis quelques semaines par contre, Finary est devenu payant dès lors que nous voulons agréger plus de 3 comptes.

Il y a toujours la possibilité d’essayer 7 jours gratuitement Finary Plus par contre !

Bonjour Antoine,

Merci pour l’info 🙂

OK la version gratuite permet de faire moins de chose, Finary monétise davantage (ce que je peux comprendre).

Bonjour Nicolas,

est-ce que l’offre des 2 mois offerts est toujours d’actualité pour un abonnement à Finary Plus ?

Merci

Bonjour Alexandre,

Oui toujours 🙂

Nos lecteurs bénéficient de 20 % de remise grâce au code promo ADI20.

bonjour, pour bénéficier de l offre 2 mois de plus sur finary quel est la la procédure à suivre ?

Bonjour Joseph,

C’est expliqué dans l’article.

Je copie-colle :

Tous les lecteurs ADI avec un profil Finary complété (s’inscrire ici) bénéficieront d’une offre spéciale sur la version Premium (s’ils décident de souscrire à l’offre Finary Plus).

Ainsi, nos lecteurs bénéficient de 2 mois offerts. Finary annonce : « Les lecteurs ADI bénéficient de 2 mois offerts supplémentaires pour tout abonnement annuel. Il suffira de nous écrire après l’achat afin que nous ajoutions 2 mois bonus à l’utilisateur. »

Bonjour,

Merci pour toutes ces explications par rapport à Finary.

Pouvez-vous me dire si l’offre -20 % est toujours valable avec le code ADI20 ?

Bonjour Céline,

Oui toujours 🙂

Bonjour,

En test sur Finary depuis quelques jours, je rejoins à première vue l’ensemble des aspects positifs et négatifs énoncés dans l’article et les différents retours utilisateurs laissés dans les commentaires.

Les + : l’ergonomie de l’interface très épurée, le vaste choix d’actifs disponibles et la sécurité.

Les – : 2 ans après le lancement, je trouve qu’il manque encore de nombreux établissements financiers de premier ou second plan. CoinHouse qui est pourtant un exchange crypto principal sur le marché français, CreditLift (filiale du Crédit Agricole) qui est aujourd’hui l’un des rares acteurs du financement SCPI à crédit ou encore Gan Eurocourtage (peut-être un peu moins connu) qui oeuvre dans le domaine de l’épargne retraite.

Ensuite, et cela a déjà été été remonté par Héloïse dans le commentaire précédent, je constate plusieurs bugs sur l’interface : dans la section “portefeuille”, les rubriques “comptes d’investissement” et “comptes bancaires” ne se synchronisent pas et le message d’erreur suivant apparait depuis mon inscription “La connexion peut prendre plusieurs minutes, le temps que la banque allume son minitel”. Enfin, mon compte Binance ne se synchronise pas non plus alors que cela fonctionne bien pour Kraken.

En synthèse, le non-référencement actuel de certains acteurs énoncés plus haut combiné aux quelques bugs rencontrés ne m’ont pas convaincu à souscrire à la version premium. J’étais pourtant prêt à franchir le pas et à abandonner mon vieux et chronophage suivi Excel ! Peut-être pour plus tard donc…

La plateforme semble très prometteuse et l’interface est super mais pour ma part, pas assez stable pour le moment. J’ai eu pas mal de bugs pour synchroniser mes comptes d’investissement. J’ai accidentellement synchronisé 2 fois mon compte etoro, impossible de supprimer la copie donc portefeuille faussé. J’ai également dû m’y reprendre à plusieurs fois pour supprimer mon compte. J’attendrai donc un peu que leur mue soit plus avancée pour rouvrir un compte…

Bonjour Héloïse,

Pas de chance, généralement ça fonctionne bien.

Rien à voir, mais attention avec eToro.

Au niveau réglementaire, compte basé à Chypre, donc pas de protection épargnant.

On recommande des intermédiaires bien régulés pour investir en bourse : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/

eToro est effectivement régulé par la CySEC à Chypre mais il y a bien une protection pour ses clients européens à travers l’assurance privée qu’a souscrite le courtier auprès de la Lloyds en Angleterre qui protège les fonds/titres des clients à hauteur de 1 million d’euros par client, et les comptes étant ségrégués, je considère que mes fonds sont en sécurité en cas de défaut/insolvabilité.

J’investis évidemment avec prudence sur cette plateforme. J’y investis peu d’argent (2% de mon épargne) et je n’utilise pas d’effet de levier. Personnellement je la trouve très “formatrice” (compte démo très pratique avant de se lancer) et j’y apprends pas mal de choses de façon plus intuitive.

Plus que la question de la protection des épargnants, le problème de ce type de plateforme selon moi : en raison de sa facilité d’utilisation et ses fonctions de “trading social”, je vois beaucoup de jeunes y investir de l’argent qu’ils ne sont pas prêts à perdre en espérant faire des gains démesurés en très peu de temps… Ils achètent et vendent à tout va et s’insurgent ensuite contre la plateforme qu’ils tiennent pour responsable de leurs pertes.

Bref, je ferme la parenthèse HS. Je vais réessayer Finary, en espérant que ce soit plus fluide cette fois ! 🙂 Merci pour vos conseils.

Bonjour Héloïse,

Nous n’aimons pas non plus le côté “trading social” d’e toro.

Cela encourage les mauvais comportements.

Et plus on est actif en bourse, plus on perd. (Mais plus le courtier gagne, raison pour laquelle les courtiers en bourse nous poussent à multiplier les ordres).

Idem pour le compte démo qui n’apprend rien quand on n’investit pas avec du vrai argent. L’investissement en bourse, c’est avant tout avoir un bon comportement sur le long terme, ce que l’on n’apprend pas sur un compte démo qui encourage à faire du trading et non de l’investissement.

Bref, selon nous eToro pousse au crime.

L’investissement passif (en trackers) est bien plus rentable à long terme (et tellement moins stressant) : https://avenuedesinvestisseurs.fr/investir-en-evitant-les-biais-comportementaux-des-investisseurs-finance/

C’est HS mais important de le rappeler 🙂

Bonjour,

Comme toujours votre article est très riche, pertinent et interesseant de bout en bout

Pouvez vous m’indiquez pendant combien de temps l’offre de deux mois suplémentaire négociée pour vos lecteurs est elle valable, il y a t’il une date limite ?

Merci

Bonjour Steph,

Merci 🙂

L’offre est toujours valable, pas de date limite.

Bonjour,

Comment se positionne Finary par rapport Wesave Conseil ?

Merci par avance pour votre retour.

Bonjour,

Je n’ai jamais utilisé Wesave Conseil.

D’après les retours que l’on a pu avoir, Finary est plus complet et interface plus sexy.

laFinBox ferme ses portes définitivement le 21 Octobre 2021 du coup je vais m’intéresser à Finary, qui m’a été conseillé par l’équipe de support de budget insight, qui fournit à Finary une partie de leur technologie. J’apprécie la possibilité d’ajouter les cryptos même si la connexion à un ledger montre un icône de cadenas, donc je suppose qu’une fois qu’on bascule en version de base Finary, cette fonctionnalité va disparaitre. Par contre gros point noir: pas d’appli Android. Enfin j’étais content de voir mon broker Trading 212 dans la liste mais quand je clique dessus il ne se passe rien dans Finary. Bref à se demander si c’est vraiment supporté.

Nous ne sommes pas surpris pour LaFinBox, l’équipe ne produisait plus rien depuis un moment et on savait que l’actionnaire Swisslife ne soutenait plus le projet depuis 1 an.

L’application Finary est en cours de production et devrait bientôt sortir.

Trading 212 est supporté mais il y a peut-être un problème de connexion passager ?

bonjour, non je confirme Trading 212 n’est pas supporté même s’il est sur la liste dans Finary. En fait Finary met les noms d’entreprises non supportées, pour collecter le besoin client. Pour l’instant, T212 n’est même pas dans leur roapmap. Du coup je n’utilise plus Fnary après mes 2-3 jours d’essais.

Bonjour nicolas belle article

Rien à voir les pour vos actions(dividendes ) vous passez par quelle site ou application pour

Bonjour,

Le top c’est d’investir sur PEA, Fortuneo 1er de notre classement des meilleurs PEA.

Sinon, sur CTO, Degiro 1er de notre classement des meilleurs CTO.

Bonjour,

Encore un article très intéressant. J’ai testé Finary, trouvé sans souci l’ensemble des établissements financiers, mais quelques limites (pas de précision PV chez Nalo, difficultés à connecter avec Yomoni), et surtout un peu frustré du manque de précisions des analyses possibles (on aimerait multiplier les vues et types d’agrégations : géographiques, sectorielles etc), de plus si on ajoute de l’immobilier qui compose une énorme part de son portefeuille, alors on ne voit plus rien au reste (mais cela montre bien un certain … déséquilibre !).

Il est vrai que c’est le début et que les fonctionnalités ne demandent qu’à évoluer !

On en est ici au bilan, mais connaissez-vous une bonne application pour effectuer un compte de résultat. Dans l’idée de rentrer ses entrées et sorties ligne par ligne et ensuite permettre une analyse facile, catégorie par catégorie etc. J’ai déjà un tableau Excel (j’avais pris comme base celui proposé sur ce site), mais bien qu’il soit pratique, il diffère des bonnes pratiques de comptabilité à ma connaissance (et de bases de données en général). Le tableau proposé avec un ensemble de postes en lignes et un ensemble de mois en colonnes est déjà une consolidation qui devrait être la résultante d’un ensemble de données plus brutes (Montant, compte d’où vient l’argent, compte où va l’argent, type de transaction). Il est simple de créer sur Excel une telle base, mais des logiciels existent sûrement ?

Bonne journée

Bonjour Nicolas,

J’ai eu ce “souci” aussi à cause de ma résidence principale qui prenait trop de poids, donc je l’ai retiré du suivi. Ainsi je vois mon patrimoine investissable seulement, c’est ce qui m’intéresse le plus, ce sur quoi j’ai la main pour arbitrer / investir.

D’autres vues arriveront dans les mois qui viennent, je suis d’accord c’est important.

Oui notre Excel ici propose un compte de résultat (revenus – dépenses) simplifié : https://avenuedesinvestisseurs.fr/outils/

Malheureusement on ne connait pas de bon logiciel pour aller plus loin, c’est moins notre rayon, on s’éloigne de la gestion de patrimoine, c’est plutôt de la gestion budgétaire.

Bonjour,

Je trouve qu’il manque (sauf erreur) une fonctionnalité importante à cet outil (et sûrement aux autres). A savoir le suivi du portefeuille du point de vue du risque. En effet, je trouve qu’un agrégateur des SRRI de son portefeuille serait un indicateur très utile pour gérer son risque global/moyen.

Connaissez vous un outil qui ferait ça? Pour le moment, c’est mon ami excel qui me calcule mon SRRI moyen.

Cdlt

Bonjour Bastien,

Je comprends le besoin, effectivement c’est un indicateur important !

Ici on a l’indicateur sur Finary Plus (on voit que j’ai un niveau de risque modéré) : https://avenuedesinvestisseurs.fr/avis-finary-agregateur-suivi-patrimoine/#finary-premium

Ceci dit on pourrait avoir plus de détail, donc un point qui sera sans doute développé par Finary.

Bonjour,

La version gratuite disparaît avec l’arrivée de finary plus ?

Cordialement

Bonjour Clément,

Non la version gratuite reste en place.

Mais les fonctionnalités les plus poussées seront sur Finary Plus.

Merci pour réponse (très) rapide.

Si j’ai bien compris nous avons directement accès à Finary Premium pour essai. Mais quelle sont les options “plus” qui disparaîtront à l’issue de l’essai; J’aime bcp en tout cas mais je me demande si j’aurais l’utilité de la version Premium…

Oui une fois la période d’essai terminée, c’est le menu “insight” qui ne sera plus accessible.

Avec les fonctionnalités décrites ici et celles à venir : https://avenuedesinvestisseurs.fr/avis-finary-agregateur-suivi-patrimoine/#finary-premium

Bonsoir Nicolas et merci pour cette trouvaille, c’est effectivement agréable d’avoir tout à portée demain en quelques clics !

Il y a en ce moment l’offre Finary Plus, valable jusqu’au 6 mai, à 6.67e / mois (prix garanti à vie). S’agit-il de l’offre exclusive dont vous parlez dans l’article ?

Bien à vous,

Nucky

Bonjour Nucky,

Il y a d’une part l’offre à 6,67 € par mois si on souscrit avant le 6 mai (10 € par mois si on souscrit après le 6 mai).

Et d’autre part les 2 mois offerts. Finary annonce : “Les lecteurs ADI bénéficient de 2 mois offerts supplémentaires pour tout abonnement annuel. Il suffira de nous écrire après l’achat afin que nous ajoutions 2 mois bonus à l’utilisateur.”

Je mets à jour cette partie de l’article : https://avenuedesinvestisseurs.fr/avis-finary-agregateur-suivi-patrimoine/#finary-premium

Top, merci pour la mise à jour Nicolas !

Bonjour Nicolas,

Je constate que Finary vient de lancer son offre premium “Finary +”. As-tu des nouvelles de l’offre spéciale réservée aux lecteurs d’ADI qui se sont inscrits via ton lien suite à la lecture de ton article (très intéressant au passage !) fin mars début avril ?

Merci

Bonjour Simon,

Oui je mets à jour cette partie de l’article : https://avenuedesinvestisseurs.fr/avis-finary-agregateur-suivi-patrimoine/#finary-premium

Finary annonce : “Les lecteurs ADI bénéficient de 2 mois offerts supplémentaires pour tout abonnement annuel. Il suffira de nous écrire après l’achat afin que nous ajoutions 2 mois bonus à l’utilisateur.”

Bonjour Nicolas,

Merci beaucoup pour votre réactivité et la qualité des articles publiés sur ce site !

Bonjour, petit nouveau sur le site (merci d’ailleurs ça me permet enfin de prendre les choses en main) je cherchais un outil pour avoir une vue d’ensemble de mon patrimoine et de mes investissements.

J’utilise l’outil Xray de Linxea pour la diversification de mes UC et le portefeuille de EURONEXT FUNDS360 pour le côté suivi des performances. Finary va me permettre de me passer d’EuroNext et d’avoir quelque chose de plus complet.

Par contre 3 regrets :

– Pas de possibilité de classifier les lignes des comptes d’investissement par catégories d’actifs (monétaire/obligations/actions), j’ai le soucis notamment sur mon épargne salariale qui comporte les 3 catégories.

– Pas de possibilité de répartition sectorielle ou géographique même saisie manuellement. Xray de Linxea est très complet mais ça ne concerne que mes assurances vies et ça n’inclue ni le PEA ni mon épargne salariale. (moins grave je peux le faire moi même avec un tableau rapide)

– Si j’inclue des SCPI via Linxea Spirit je suppose que ça va me le compter en tant que “compte d’investissement” sans me spécifier que c’est de l’immobilier.

En résumé çà permet d’avoir une vision d’ensemble des performances du patrimoine global mais ça manque de précision pour moi.

Bonjour,

C’est vrai que pour les “power users”, il manque encore quelques fonctionnalités pour que ce soit parfait.

Je pense que ça viendra avec le temps, l’outil est assez récent et le développement continue.

Bonjour,

Pour répondre à votre dernière question, j’ai également des SCPI dans Linxea Spirit, elles sont bien catégorisées en tant qu’immobilier dans Finary.

Bonne journée,

Bonjour,

Merci Benoît pour cette précision.

Je ne les avais pas rentré encore dans Finary.

Finalement il ne reste que mon épargne salariale faiblement exposée en action (25%) qui va me “fausser” le calcul.

C’est quand même l’outil le plus complet (au vue de sa simplicité) que j’ai pu essayer. Et pas du tout chronophage.

Bonjour Nico,

Je viens de tester. Je ne suis pas fan de la synchronisation et préfère la saisie manuelle (moins intrusive).

J’ai pu saisir manuellement les actifs en PEA mais cela semble impossible pour les contrats d’assurance vie. Dommage !

Bonsoir Nicolas

Je viens de m’inscrire et tester la plateforme c’est assez bluffant en effet je leur écris et confirme leur réactivité il reste à améliorer là partie immobilier car la plateforme m’a sorti une plus value très fantaisiste malgré l’adresse précise de là localisation du bien.

J’espère aussi en effet que la sécurisation de nos données est fiable .

Enfin je n’ai pas réussi à renseigner le volet pee

Merci encore pour cette découverte de cet agregateur

Bonjour Nicolas, comme toujours un partage digne de la qualité que tu as l’habitude de nous proposer. Je vais tester de ce pas cet agrégateur qui semble extrêmement complet, en devenir, chapeauté par une équipe à l’écoute. Merci encore.

Avec plaisir Alexis 🙂

Merci ADI pour cette découverte, ça a l’air top ! Dommage qu’ils ne supportent pas encore Coinhouse, je viens de transférer mes cryptos chez eux après avoir lu votre article 🙂 je ferai les mises à jour manuellement en attendant, c’est vraiment bien d’avoir cette option pour chaque catégorie d’investissement.

Ils ajoutent des “branchements” au fur et à mesure, d’ici quelques mois ce sera plus complet 🙂

J’aimerais bien une vue par établissement aussi. C’est dans les tuyaux a priori.

Bonjour

Merci pour vos conseils !!! Super plateforme

Par contre Finary ne prend pas en compte la plus value sur Nalo. J’espère qu’ils pourront résoudre le problème.

je confirme, même problème, pas de prise en compte des plus value sur Nalo

Malheureusement, les SCPI de chez Corum sont bien proposées, mais il n’est pas possible de rentrer un nombre décimal de parts, c’est la seule chose qui me manque, sinon très belle plateforme.

L’outil a l’air d’être extrêmement complet…

Cependant : est-ce qu’il reste utilisable sans “donner les clés” de ses comptes bancaires au moins dans un premier temps (en laissant la possibilité de saisir manuellement la totalité de ses “avoirs”) ou est-ce qu’il n’y a que la partie actions qui permette la saisie manuelle (sur les autres, une connexion semble demandée systématiquement) ?

Bonjour Pavel,

Pour chaque actif, on a le choix de “brancher” sa banque, ou de saisir manuellement (et dans les 2 cas il y aura mise à jour automatique ensuite).

Par exemple j’ai saisi manuellement mes SCPI et mon emprunt car peu d’informations.

Effectivement, en poussant un peu, il n’y a visiblement que sur les rubriques “comptes bancaires”, “livrets” et “assurance vie” où la connexion semble obligatoire… donc il est possible de “tester” le reste avant de pousser l’integration plus loin.

Merci pour la découverte.

Bonjour Nicolas,

Je me suis intéressé à Finary dès votre premier article. Je trouve cet agrégateur très intéressant. En effet, il pourrait être complété par le crowdlending. Mais j’aimerais surtout qu’il puisse suivre le patrimoine d’un couple avec à la fois la vision globale et l’affectation à chacun des membres du couple… C’est peut-être pour la version Premium ?

Bravo et merci pour vos articles et vos conseils !

Bonjour Claude,

Bien vu, je me suis dit la même chose : avoir une vision par membre du couple et pour le foyer ! (Ce qui dépend aussi du régime matrimonial).

On va dire à Finary de lire les commentaires de l’article, il y a plein de bonnes idées pour améliorer l’outil !

Bonjour,

Quel serait le coût de la version Premium à la louche ?

A priori autour de 10 € par mois.

Pour accéder à de nouvelles fonctionnalités.

Mais la version de base restera gratuite.

Merci pour l’article ! Aucune capturé sur la visualisation des assurances vie…on a une vision à l’UC avec les calculs de plus-value latente etc ?

Car pour agrger les comptes et voir son patrimoine sur Boursorama c’est plutôt complet sauf pour Linxea car o no peut pas voir ses UC ni le Fonds Euro.

Sinon dommage pour le manque d’application…j’espère que ça arrivera

Bonjour Gabriel,

J’ajoute une capture d’écran avec une assurance vie, ses unités de compte et les plus-values latente.

Bonjour,

Merci pour la trouvaille ça me semble très pertinent. La catégorie Crowdfunding est dans « autre » pour le moment.

Bonjour,

La prise en compte des placements en crowdfunding (immobilier comme Homunity, énergies renouvelables comme Lendopolis, agriculture comme Miimosa) sur différentes plateformes sont-ils intégrés à l’outil Finary ?

Merci pour votre article

Bonjour Martin,

Effectivement on est nombreux à investir en crowdfunding : https://avenuedesinvestisseurs.fr/category/crowdfunding/

Je viens de demander sur le chat Finary, car ça n’existe pas pour l’instant mais ce serait intéressant !

Leur réponse : “On va ajouter une catégorie Crowdfunding, on réfléchit à les intégrer (le fondateur de Homunity est l’un de nos advisors). On vous tiendra au courant lorsque les services seront disponibles !”

Merci pour l’article !

Le crowdfunding est pour moi aussi important. C’est sûrement la partie la plus compliquer à suivre pour le moment avec mes fichiers Excel

J’avais essayer grisbee, le fait qu’ils n’avaient pas les plateformes de crowdfunding a été rédibitoire, c’est ma marotte et étant multiplatforme. La saisie d’un tableau excel dédié est fastidieuse, et pour ma part me donne plus une idée que l’image précise. Je vais m’inscrire via votre offre pour la future version premium

Bonjour Nicolas

Merci pour cet avis détaillé !

A la recherche de ce genre d’outils, j’avais trouvé Finary, mais après Grisbee et LaFinBox. J’utilise les 2 derniers.

Je pense arrêter LaFinBox car je n’y trouve pas mon compte et tester Finary.

Finary a lancé une nouvelle version la semaine passée, et ils vont fournir une vidéo démo sous peu (j’ai eu quelques contacts avec Finary durant les semaines passées)

J’ai trouvé 2 autres applications au cours de mes recherches: Investisseur Privé et WeSave conseils. Je ne sais pas si un article comparant les différentes solutions a été posté.

Cordialement

Philippe

Bonjour Philippe,

J’ai connu LaFinBox et Grisbee (essai rapide, pas convaincu) mais pas les autres.

Nous n’avons pas d’article qui compare, mais je note l’idée !

Bonjour Nicolas,

Merci pour ce retour détaillé. Je vous rejoins sur l’essentiel, je suis dessus depuis quelques semaines et c’est effectivement une très belle expérience. C’est complet,, c’est propre, leur chat est réactif. Seule petite “limite” que je trouve, on ne peut pas faire une gestion du budget mensuel, contrairement à LaFinBox où chaque dépense peut facilement être catégorisée. Mais ce n’est pas forcément l’objectif principal d’un aggrégateur de patrimoine.

Bonjour Benoît,

Effectivement, pour le suivi budgétaire j’utilise mon Excel.

Ce n’est pas l’objectif de Finary qui se “contente” du patrimoine (le principal selon nous investisseurs).

Pour LaFinBox, on est déçus, c’était prometteur mais ils délaissent l’outil.

Bonjour Nicolas,

C’est encore une belle trouvaille que vous nous partagez!

Grâce à vous j’utilise votre fichier excel pour le suivi de mon patrimoine. Je m’épaule aussi fortement sur Wicount de Boursorama (j’ai ouvert un compte chez eux grâce à vous!) qui est user friendly mais il manque quelques établissements (Bourse Direct notamment!)

Mais en effet Finary à l’air de “révolutionner” la gestion du patrimoine et des investissements. Enfin un outil digne de 2021!!

Un plaisir de lire vos articles comme à chaque fois.

Bonjour FX,

merci 🙂

Bonjour,

Merci pour cet article. L’agregateur semble en effet très optimal. En revanche, je ne trouve pas l’application sur smartphone. Est-ce qu’il y en a une ? C’est en effet aujourd’hui important pour la gestion au jour le jour.

Merci par avance

Bonjour JB,

Il n’y a pas encore d’application, mais c’est dans les cartons, ils travaillent dessus !

Ceci dit on envisage l’investissement sur le long terme (actions et immobilier notamment), selon nous ce n’est pas forcément utile de regarder tous les jours, cela pourrait stresser inutilement et conduire à prendre des décisions en panique.