Les épargnants français ne sont pas familiers avec le fonctionnement de la retraite par capitalisation. Et pour cause, le système des retraites en France repose essentiellement sur un régime de retraite par répartition. Ce régime de retraite prévaut depuis sa généralisation dans le milieu du siècle dernier.

Seulement voilà, pour diverses raisons (économiques, démographiques, politiques, etc.) le régime de retraite par répartition est de plus en plus mis à mal. Les actifs cotisent plus, plus longtemps et vont percevoir moins à la retraite. C’est pourquoi introduire une part de retraite par capitalisation s’impose dans l’esprit des Français comme une nécessité pour maintenir son niveau de vie une fois à la retraite.

Les actifs français ne connaissent pas bien le principe de retraite par capitalisation, car trop “maternés” par le système par répartition. Comment faire pour préparer financièrement sa retraite ? Vers quels produits d’épargne retraite se tourner ? Combien est-il possible de toucher par mois avec un capital retraite ?

Ce sont autant de questions auxquelles nous allons ici apporter des réponses et des solutions pratiques pour vous aider à sereinement mettre en place une retraite par capitalisation.

SOMMAIRE

- Comment fonctionne une retraite par capitalisation ?

- Les avantages et inconvénients de la retraite par capitalisation

- Préparer sa retraite par capitalisation : 2 conseils à suivre

- Se constituer une retraite par capitalisation : assurance vie, PER, immobilier, etc.

- Exemple avec une simulation montrant combien vous pouvez gagner à la retraite

- Le choix d’un dispositif d’épargne retraite plutôt qu’un autre se fait au regard de la situation personnelle de l’épargnant

Comment fonctionne une retraite par capitalisation ?

Pour rappel, avec le système de retraite par répartition (celui qui prévaut actuellement en France), les actifs cotisent pour financer les pensions des retraités actuels, selon un principe de solidarité entre les générations. Notre article : calcul de votre pension selon la retraite par répartition.

Le principe de la retraite par capitalisation tranche avec ce système :

La retraite est financée en consommant le capital (ou seulement les revenus dudit capital) accumulé et investi par l’actif tout au long de sa vie active.

Avec la retraite par capitalisation, chaque actif épargne pour son propre compte (parfois un pot commun dans certains pays). Ainsi, il faut placer périodiquement (généralement chaque mois) une partie de ses revenus sur des placements détenus jusqu’à son départ en retraite.

Une fois à la retraite, on peut sortir notre argent sous forme de rente ou de capital. Les modalités de sortie dépendent du dispositif d’épargne.

👉 L’effort d’épargne retraite peut être directement réalisé par l’actif (via des versements libres sur une assurance vie, un plan d’épargne retraite (PER) individuel, ou tout autre dispositif d’épargne individuelle) ou bien par son employeur (par exemple l’épargne salariale avec un PER entreprise).

Note de Ludovic : de nombreux pays font reposer au moins une partie de leur système de retraite sur un régime de retraite par capitalisation (à des degrés des variables). États-Unis, Royaume Uni, Allemagne, Suisse, Pays-Bas, Canada, etc. Pour favoriser la retraite par capitalisation, ces pays proposent généralement des dispositifs d’épargne spécifiques. Aux USA, les individus ont la possibilité d’alimenter un plan 401(k). Ce dispositif d’épargne ouvre droit à des avantages fiscaux. Du côté de la Suisse, son modèle de retraite repose notamment sur le 3ème pilier.

Retraite par capitalisation : pour qui ?

La question des retraites concerne tout le monde, quelle que soit sa profession : salarié, profession libérale, entrepreneur en freelance, chef d’entreprise, etc.

Le taux de remplacement, calculé en divisant la 1ère pension de retraite par le dernier salaire perçu, se situe entre 50 et 75 % selon les secteurs et les carrières individuelles. La fourchette est large, mais un constat s’impose : la baisse de revenu une fois à la retraite est notable.

Et la chute de revenus devrait malheureusement s’accentuer dans les années à venir. Une étude de la Direction de la recherche, des études, de l’évaluation et des statistiques arrive à la conclusion que le taux de remplacement du salaire par la retraite diminue au fil des générations.

La retraite par capitalisation permet de compenser cette baisse des revenus.

Les avantages et inconvénients de la retraite par capitalisation

Avantages : liberté, flexibilité, transmission du capital accumulé

La retraite par capitalisation comporte plusieurs avantages.

1️⃣ Tout d’abord, l’actif gagne en autonomie pour la gestion de sa retraite. Cette individualisation est perçue comme un avantage pour les gens souhaitant gérer plus librement leurs finances.

Avez-vous plus confiance en l’État qu’à vous pour gérer votre retraite ? L’État est tous les ans en déficit et la dette ne cesse de grossir. De notre côté (Ludovic et Nicolas), il est clair que nous préférons investir nous-même.

2️⃣ Dans le cas d’un système de retraite libre qui reposerait exclusivement sur une retraite par capitalisation, chaque actif pourrait avoir le choix de moduler le montant de ses versements en fonction de ses objectifs : partir plus tôt ou partir un peu plus tard en retraite.

3️⃣ L’épargnant aurait alors une plus grande maîtrise de ses finances. En sus du contrôle de son effort d’épargne, il pourrait également décider du rythme de consommation de son capital retraite.

4️⃣ Un autre avantage de la retraite par capitalisation est la possibilité de transmettre à ses héritiers le capital non consommé.

Alors qu’avec la retraite par répartition, on peut avoir cotisé 500 000 € toute sa vie, pour finalement mourir à 65 ans en ayant reçu seulement 15 000 € de pension de retraite…et en plus les héritiers ne reçoivent rien du capital cotisé !

5️⃣ Enfin, le montant d’une retraite par capitalisation ne dépend pas de la démographie du pays ou de l’état des finances publiques… L’épargnant peut investir son capital sur des placements tirant partie de la croissance mondiale (fonds actions monde).

Inconvénients

La retraite par capitalisation implique que l’actif ait la capacité à dégager une épargne (la “capacité d’épargne”). Ce qui n’est pas toujours évident pour les bas salaires. Pour contourner ce problème, il suffit de rendre obligatoire le versement d’une partie de la rémunération brute des actifs vers des comptes spécifiquement créés pour préparer la retraite.

C’est déjà ce qui se fait en France dans les entreprises ayant mis en place un plan d’épargne entreprise (PEE) et/ou un plan d’épargne retraite (PER) collectif ou obligatoire (PERECO ou PERO). Cf. l’épargne salariale. Dans ce cas, le PER est directement alimenté par l’entreprise. Les montants versés par l’entreprise sont généralement faibles. Il peut être intéressant d’ouvrir un PER individuel en complément du PER entreprise.

Une plus grande liberté dans la gestion de ses finances implique une plus grande responsabilité. Avec la retraite par capitalisation, l’actif prend la main sur ses finances, il doit donc savoir comment bien gérer son capital, ou en déléguer la gestion à des professionnels compétents (c’est le rôle des fameux fonds de pension).

En France, les actifs peuvent avoir intérêt à faire appel à un conseiller en gestion de patrimoine (attention à bien choisir) pour se faire conseiller les bons placements et les bons dispositifs d’épargne pour préparer leur retraite.

Les épargnants débutants souhaitant se passer d’un conseiller ont intérêt à bien s’informer (Avenue des investisseurs est là pour ça !) ou se tourner vers des placements en gestion pilotée afin de déléguer la gestion de l’allocation de leur épargne.

Préparer sa retraite par capitalisation : 2 conseils à suivre

Préparer sa retraite par capitalisation requiert un minimum de discipline.

Investir avec régularité

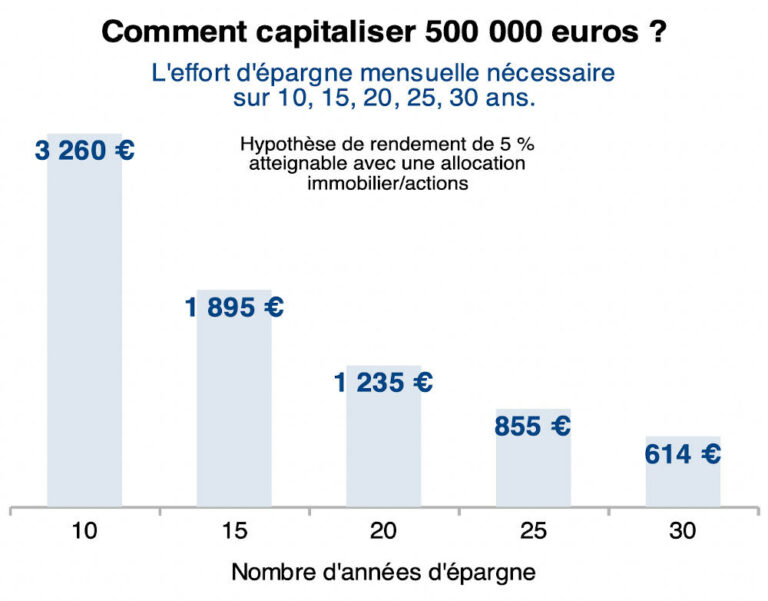

L’idéal est de commencer à épargne le plus tôt possible. Ce qui est important, ce n’est pas tant le montant que vous allez placer, mais la régularité de votre effort d’épargne et la durée de l’effort.

L’effet vertueux des intérêts composés est d’autant plus important que l’on investit à long terme.

Il est généralement plus judicieux de verser chaque mois 100 euros sur un dispositif d’épargne retraite, plutôt que de verser une fois par an 1000 euros. Dans le premier cas, l’effort d’épargne pourra beaucoup plus facilement se diluer dans les “dépenses” mensuelles.

Pour aider les épargnants à faire preuve de régularité, les contrats d’assurances vie et les plans d’épargne retraite (PER) permettent souvent la mise en place de versements programmés (mensuel ou trimestriel par exemple). On en parle ici également : épargner pour sa retraite : 5 conseils à suivre.

Adapter ses placements pour la retraite à sa situation

Le choix des fonds et des dispositifs d’épargne à privilégier pour préparer sa retraite par capitalisation dépend de sa situation personnelle.

Avec un horizon d’investissement à long terme (retraite dans plus de 15 ans), l’épargnant peut résolument adopter une allocation dynamique. Il a intérêt à privilégier des fonds actions et des fonds immobiliers. Ces classes d’actifs sont les plus performantes sur le long terme.

À mesure que la retraite se rapproche, l’épargnant doit graduellement sécuriser son capital. Cela implique de placer moins en fonds actions, et davantage en fonds euro (ou fonds obligataires) sans risque. Les fonds immobiliers sont un peu moins volatils que les fonds actions et servent des rendements réguliers dans le temps, ils constituent également des fonds intéressants à détenir à l’approche de la retraite.

Ainsi, le pourcentage de l’épargne retraite placé sur tels ou tels fonds va dépendre de l’âge et de la situation patrimoniale de l’épargnant. A-t-il d’autres revenus du capital une fois à la retraite ? Souhaite-t-il optimiser le capital à transmettre à ses héritiers, ou souhaite-t-il en grande partie consommer ce capital ? Etc.

Avis de Ludovic : le choix des fonds et de la diversification (allocation patrimoniale) est un point crucial. L’autre point important à optimiser est celui du choix des enveloppes à privilégier : assurance vie, PER, PEA, CTO, contrat de capitalisation, parts de SCPI détenues en direct, etc. Il existe de multiples dispositifs d’épargne. Faisons le point sur les produits de retraite par capitalisation les plus intéressants.

Se constituer une retraite par capitalisation : assurance vie, PER, immobilier, etc.

L’assurance vie et le PER sont les 2 produits de retraite par capitalisation les plus courants et les plus efficaces.

L’assurance vie : un dispositif de référence pour préparer sa retraite

Rappelons tout d’abord que l’assurance vie est un dispositif d’épargne s’adaptant à tous les projets. Elle convient aussi bien pour les projets à court, moyen et long terme. L’assurance vie convient donc également pour préparer sa retraite. C’est d’ailleurs le dispositif d’épargne le plus intéressant pour tous les actifs qui ne sont pas intéressés par le plan d’épargne retraite (voir plus bas).

Parmi les avantages clés de l’assurance vie, on peut citer :

- une enveloppe permettant d’investir sur un choix étendu et diversifié de fonds (fonds actions, fonds immobiliers, fonds euro, fonds obligataires, etc.) ;

- la possibilité d’arbitrer rapidement son allocation (basculer l’épargne d’un fonds vers un autre pour sécuriser ou dynamiser ses placements) au gré de ses projets de vie ;

- le capital est disponible à tout moment (retrait par rachat partiel ou total, somme disponible en quelques jours à quelques semaines) ;

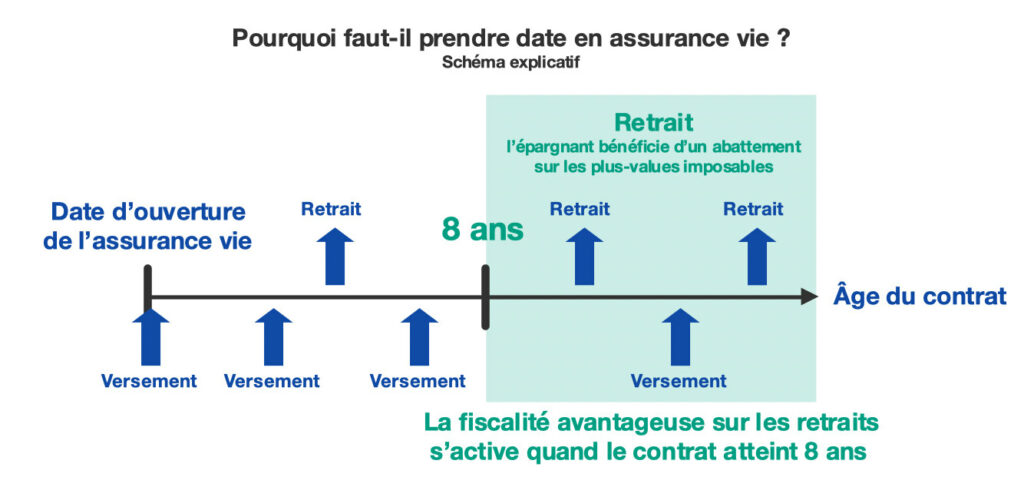

- une imposition réduite à la sortie (abattement annuel de 4600 euros sur les plus-values imposables, en sachant que cet abattement est doublé pour un couple marié/pacsé) ;

- un dispositif d’épargne fiscalement très intéressant pour optimiser sa succession (possibilité de transmettre 152 500 euros à chacun des bénéficiaires sans payer de droits de succession).

Les avantages listés ci-dessus sont communs à toutes les assurances vie. Pour autant, tous les contrats ne se valent pas. Certaines assurances vie affichent des caractéristiques (frais, choix des fonds) beaucoup plus intéressantes que d’autres.

👉 Nous vous renvoyons à notre comparatif des meilleures assurances vie pour en savoir davantage sur les points à vérifier avant d’ouvrir une ou plusieurs assurance vie.

Avis de Nicolas : l’assurance vie est l’enveloppe parfaite pour un retraité qui souhaite une “rente” exonérée d’impôt sur le revenu. En optimisant les sorties après les 8 ans de l’assurance vie, il pourra sortir tous les ans 4 600 € de plus-value (donc bien plus en capital) en exonération d’impôt. De mon côté, je fais tous les ans environ 20 000 € de rachat partiel sur assurance vie, somme qui comprend moins de 9 200 € de plus-value, donc exonérée d’impôt sur le revenu. Et si vous souhaitez investir spécifiquement en actions, vous pouvez aussi ouvrir un PEA (notre article : assurance vie ou PEA).

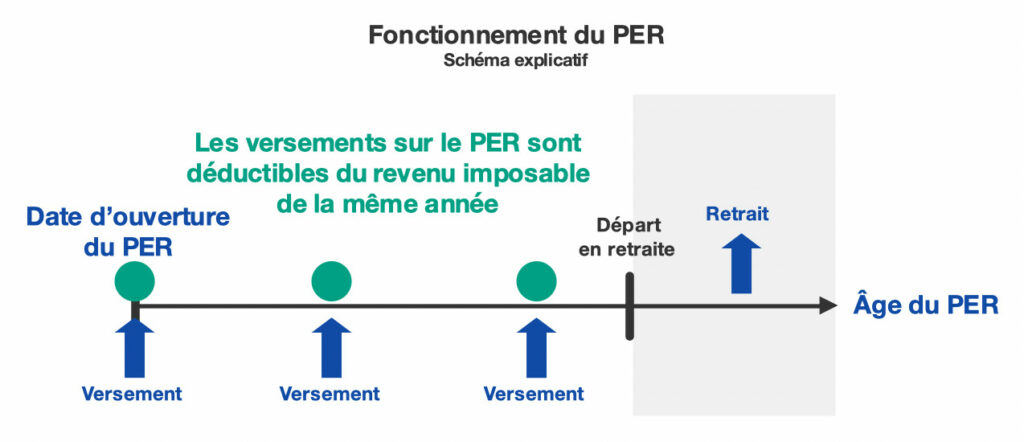

Le PER : un produit d’épargne retraite très intéressant pour lisser ses revenus dans le temps

Le plan d’épargne retraite (PER) est LE produit de retraite par capitalisation de référence. Ceci dit, même s’il est taillé spécialement pour l’épargne retraite, ce n’est pas forcément le produit d’épargne le plus efficace à cet effet. Explications.

Le point fort du PER est que l’épargnant peut déduire de son revenu imposable les versements qu’il réalise sur son PER. Ce qui permet de diminuer son impôt sur le revenu.

L’épargnant peut également faire le choix de ne pas déduire les versements sur le PER de son revenu imposable. Auquel cas, l’épargnant bénéficie d’un avantage fiscal à la sortie du PER, identique à l’assurance vie.

En pratique, le PER est surtout intéressant pour les actifs déduisant les versements de leur revenu imposable.

Note de Ludovic : les épargnants ne payant pas ou peu d’impôt sur le revenu (taux marginal d’imposition inférieur à 0 % ou 11 %) ont plutôt intérêt à privilégier l’assurance vie pour préparer leur retraite. En effet, l’assurance vie profite également d’avantages fiscaux à la sortie, et offre une souplesse plus grande (retraits possibles à tout moment) et une fiscalité sur les successions plus avantageuse. Alors que le PER est bloqué jusqu’au départ en retraite (64 ans), sauf cas de déblocage anticipé (achat de résidence principale ou accident de la vie).

Quels avantages ?

Voici les avantages clés du PER :

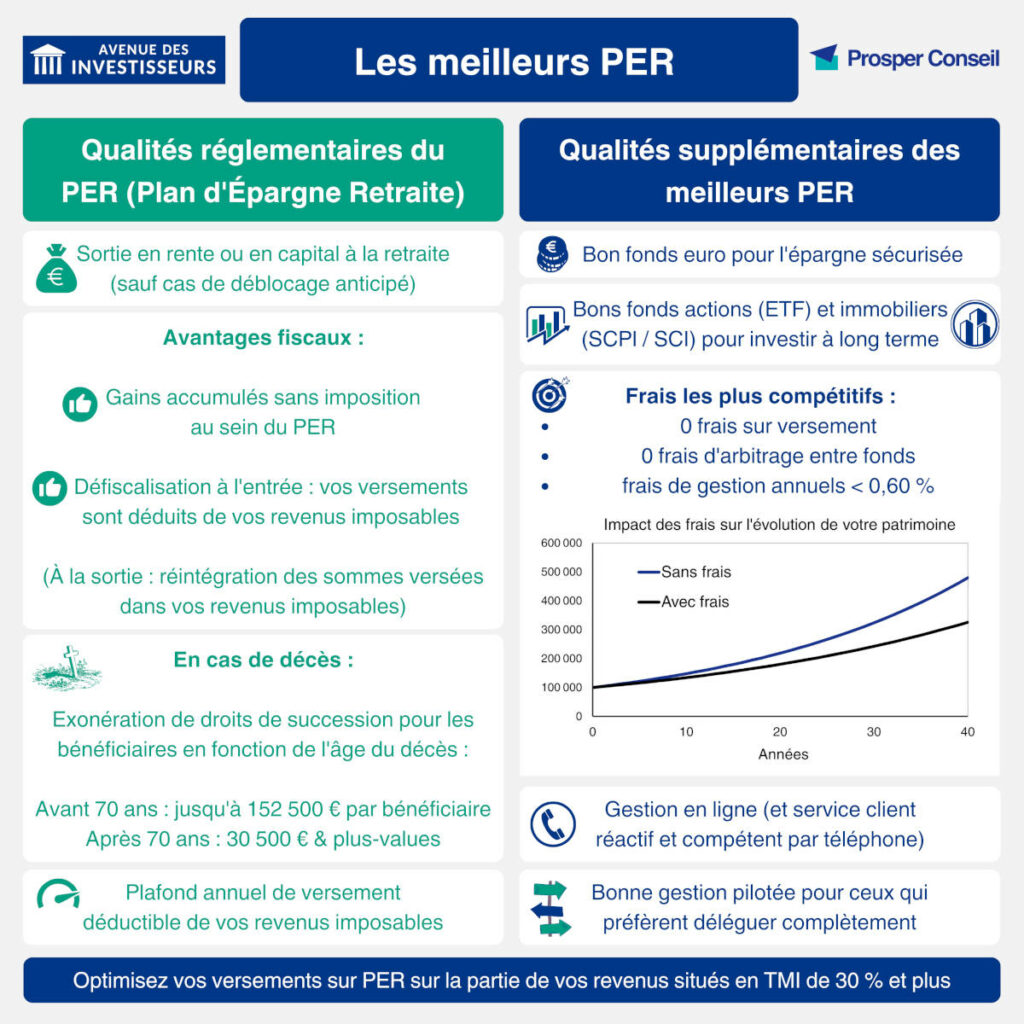

- une enveloppe permettant d’investir sur un choix étendu et diversifiés de fonds (fonds actions, fonds immobiliers, fonds euro, fonds obligataires, etc.) ;

- la possibilité d’arbitrage rapidement son allocation au gré de ses projets de vie ;

- une fiscalité très intéressante en optant pour la déductibilité du revenu imposable des versements sur le PER.

En pratique, le PER est surtout intéressant pour les actifs supportant un taux marginal d’imposition supérieur ou égal à 30 %. Explications ici.

Parmi les avantages du PER, on peut également mentionner le fait que les PER en gestion pilotée proposent généralement un mécanisme de sécurisation progresse des gains à l’approche de la retraite (car “gestion à horizon”).

👉 Tous les PER du marché ne se valent pas, vous pouvez lire notre comparatif des meilleurs PER pour tout savoir avant d’ouvrir un PER individuel.

Investissement immobilier : 2 écoles

L’investissement immobilier est une solution plébiscitée par de nombreux Français pour se construire un patrimoine (idéalement à crédit). Une fois à la retraite, les revenus locatifs représentent un complément de rémunération non négligeable (mais qui peut être très imposé).

Investir en direct dans un bien locatif

De nombreux investisseurs font le choix d’investir en direct dans un bien immobilier locatif (appartement, maison, immeuble de rapport, etc.).

La gestion d’un bien immobilier comporte quelques inconvénients : chronophage, expose à divers risques tels que les impayés, les dégradations, et parfois des contraintes inattendues telles que l’introduction de nouvelles normes réglementaire (performance énergétique des bâtiments), etc.

Investir en direct dans un appartement (ou une maison) peut toutefois être intéressant dans le cas où vous avez le temps et les compétences nécessaires pour réussir votre investissement locatif. Il est notamment possible de réaliser de bonnes affaires si vous avez une bonne connaissance de la demande locative sur un marché précis, et que vous parvenez à acheter un bien à bon compte.

Privilégier les fonds immobiliers

L’immobilier pierre-papier, et en particulier les sociétés civiles de placement immobilier (SCPI), constitue une alternative à l’investissement immobilier en direct. Les SCPI permettent d’être propriétaire associé d’un parc immobilier (commerces, bureaux, entrepôts, immeuble résidentiel, etc.).

Elles sont un placement de plus en plus plébiscité par les épargnants, et ce pour plusieurs raisons :

1️⃣ L’investisseur n’a rien à gérer. La société de gestion qui gère la SCPI s’occupe de tout. C’est un placement générant des revenus réellement passifs.

2️⃣ Les rendements des SCPI sont intéressants (4-5 % par an). Et la valeur des parts bénéficie régulièrement de revalorisation, ce qui améliore encore la performance globale de l’investissement.

3️⃣ La pierre-papier permet d’aller relativement loin en termes d’optimisation fiscale. En effet, les SCPI peuvent être logées dans une assurance vie, un PER ou un contrat de capitalisation, et ainsi bénéficier d’un cadre fiscal très avantageux. L’imposition est beaucoup avantageuse que celle des revenus générés par l’exploitation en direct d’un bien immobilier locatif imposé aux revenus fonciers. Pour aller plus loin : d’autres optimisations fiscales pour SCPI.

4️⃣ Les SCPI peuvent également être souscrites en démembrement, etc. Il est possible d’acheter des parts de SCPI en nue-propriété. En se coupant de l’usufruit sur une période donnée (pas de loyers reçus sur cette période), l’investisseur bénéficie d’une décote sur le prix d’acquisition des parts. Cette décote est d’autant plus élevée que le délai pour récupérer l’usufruit (les loyers versés par la SCPI) est élevé. C’est aussi une optimisation fiscale.

Note de Ludovic : l’investisseur peut faire le choix de faire coïncider le moment où il récupère l’usufruit des SCPI avec le moment où il arrive en retraite. C’est une stratégie intéressante pour préparer sa retraite, tout en évitant de gonfler son revenu imposable durant sa vie active.

Exemple avec une simulation montrant combien vous pouvez gagner à la retraite

Voyons avec un petit exemple comment un “relativement jeune actif” en milieu de carrière et disposant de revenus confortables peut se constituer une retraite par capitalisation en France.

Nous allons prendre l’exemple d’un cadre de 40 ans gagnant 3500 euros par mois, avec un horizon d’investissement de 25 ans.

Il est propriétaire de sa résidence principale acquise à crédit (devenir propriétaire de sa résidence principale est une bonne initiative pour ne plus payer de loyer une fois à la retraite).

Il met en place un effort d’épargne de 300 euros par mois spécifiquement pour la retraite.

Les 2 enveloppes de prédilection sont l’assurance vie et le plan d’épargne retraite (PER).

👉 Voici un exemple d’allocation patrimoniale type pour ce profil d’épargnant :

- 1/3 en fonds euro (pour la sécurité) ;

- 1/3 en fonds actions (par exemple un ETF répliquant le MSCI World),

- 1/3 en fonds immobiliers (par exemple un panier de SCPI).

La performance moyenne annuelle nette de frais attendue est de 5 % par an. Pour ce faire, l’épargnant doit investir via une assurance vie ou PER compétitif (accès aux bons fonds et faibles frais, cf. nos articles cités plus haut).

Retraite par capitalisation via un contrat d’assurance vie

L’effort d’épargne global sur 25 années est de 90 000 euros :

300 euros x 12 mois x 25 années = 90 000 euros.

Pour connaître le capital global disponible à la retraite, il faut calculer les gains financiers obtenus au cours de ces 25 ans.

On utilise la formule donnée dans notre article sur le calcul des intérêts composés.

👉 Un épargnant plaçant 300 euros par mois durant 25 ans sur un placement rapportant 5 % par an capitalisera 175 720 euros. La part des gains financiers (85 720 euros) est presque équivalentes au montant des versements (90 000 euros) !

Sur un horizon d’investissement plus important, les gains financiers deviennent plus importants que le montant des versements. D’où l’intérêt de préparer sa retraite au plus tôt pour profiter des intérêts composés.

👉 Une fois à la retraite, l’épargnant cesse de réinvestir les gains annuels. Il peut consommer les fruits de son épargne : un rendement de 5 % nets de frais sur 175 720 euros génère une “rente” d’un peu plus de 8 700 euros par an avant impôt.

💡 On met des guillemets à “rente”, car en réalité il vaut mieux sortir par rachat partiel (quitte à faire des rachats chaque mois) plutôt qu’en rente stricto sensu (puisqu’en rente le capital est donné à l’assureur, on n’en n’est plus propriétaire, c’est tout sauf de la capitalisation).

Note de Ludovic : une partie de ce capital correspond à des versements (non imposés lors des retraits). Et une autre partie à des plus-values bénéficiant d’une imposition réduite à la sortie (abattement de 4 600 euros sur les plus-values imposables). C’est l’un des avantages de l’assurance vie. Cet abattement s’applique dès lors que le contrat a plus de 8 ans, d’où l’intérêt de prendre date en assurance vie (voire sur plusieurs bons contrats) le plus tôt possible dans la vie.

Retraite par capitalisation via un PER

Si l’épargnant supporte un taux marginal d’imposition de 30 % ou davantage, il a potentiellement intérêt à privilégier le PER pour préparer sa retraite.

Le point intéressant avec le PER est qu’il peut augmenter le montant des versements mensuels à 428 euros par mois. Car cela représente un effort d’épargne de seulement 300 euros en tenant compte de la baisse d’impôt sur le revenu résultant du fait que le versement de 428 euros est déductible du revenu imposable.

428 euros x TMI 30 % = 128 euros d’impôt en moins pour chaque versement mensuel (soit près de 1540 euros d’économie d’impôt sur l’année) donc en réalité 300 € d’effort d’épargne.

👉 Avec ces versements plus importants (428 euros par mois), le montant capitalisé au bout de 25 ans s’élève à 250 694 euros.

En tablant sur un rendement de 5 % net de frais, ce capital placé en PER délivre une “rente” annuelle d’un peu plus de 12 500 euros.

Vous avez désormais un ordre de grandeur du capital et des revenus passifs atteignables en mettant un place une retraite par capitalisation. Pour les plus matheux, vous pouvez adapter cet exemple à votre situation en reprenant les calculs avec votre propre effet d’épargne et le nombre d’années qui vous sépare de la retraite.

Note de Ludovic : vous pourriez penser que le PER est plus avantageux que l’assurance vie pour préparer sa retraite par capitalisation. C’est aller un peu vite en besogne ! Car la fiscalité à la sortie du PER n’est pas la même que celle qui s’applique à la sortie de l’assurance vie. En effet, une partie du capital placé sur le PER correspond à des versements (ils sont réintégrés au revenu imposable lors des retraits) et une autre partie à des plus-values imposables. Il faut donc compter la fiscalité à la sortie, le PER sera plus intéressant si vous sortez avec une TMI plus basse que lors de vos versements. Et attention, les versements sont plafonnés annuellement. Pour ces raisons, le PER vient en complément mais ne remplace pas l’assurance vie. Notre article : guide PER.

Le choix d’un dispositif d’épargne retraite plutôt qu’un autre se fait au regard de la situation personnelle de l’épargnant

Le choix entre assurance vie ou PER pour préparer sa retraite va dépendre de nombreux facteurs :

- votre taux marginal d’imposition au cours de la vie active ;

- votre taux marginal d’imposition à la retraite ;

- la nécessité d’optimiser ou non votre succession, et dans l’affirmative, la structure et la valeur globale de votre patrimoine ;

- le montant de la rente que vous souhaitez retirer de votre épargne retraite ;

- etc.

Vous pouvez consulter notre article PER ou assurance vie pour savoir plus en détail quel dispositif privilégier pour préparer votre retraite par capitalisation.

L’assurance vie et le PER sont les 2 dispositifs d’épargne financière les plus simples et aussi les plus performants pour capitaliser pour sa retraite.

Par ailleurs, d’autres solutions sont également envisageables pour diversifier davantage encore son patrimoine : investir dans (1) des parts de SCPI détenues en direct (que ce soit éventuellement à crédit et/ou en démembrement comme évoqué plus haut), (2) des actions et/ou fonds actions détenues sur un PEA, (3) des parts de GFI (groupement forestier d’investissement), (4) un programme immobilier neuf à crédit, etc.

Vous doutez sur la stratégie à suivre pour préparer votre retraite par capitalisation malgré les ressources mises à disposition sur Avenue des investisseurs ? Vous pouvez faire appel à un conseiller en gestion de patrimoine. Les conseillers de Prosper Conseil (notre cabinet de conseil en gestion de patrimoine indépendant) peuvent vous aider à faire le point sur votre situation patrimoniale globale et vous proposer des solutions sur mesure pour optimiser vos finances et préparer votre retraite dans les meilleures conditions.

11 commentaires sur “Retraite par capitalisation : comment faire pour bien la préparer ?”

Bonjour, encore un article intéressant.

2 petites remarques : au moment de la retraite, faire en sorte d avoir remboursé sa résidence principal. Si la mensualité du prêt était de 1000€, ça fait 12000€ / an en plus de pouvoir d achat complètement defiscalisés.

2e remarque : J ai lu que les américains, habitués à la capitalisation ( et on s étonne que les français ne s intéressent pas à la finance personnelle alors que nous sommes bercés par le système par répartition) utilisent la règle du 100%- âge pour connaître la part d actions dans leur patrimoine. J imagine que ça semble être une bonne base.

Bonjour,

Merci pour ces 2 points, c’est très juste !

“De mon côté, je fais tous les ans environ 20 000 € de rachat partiel sur assurance vie” : pourriez-vous expliquer la raison de ces achats annuels car, sauf erreur, vous n’êtes pas à la retraite… et vous ne consommez pas cette somme ? vous la replacez ? bien cordialement.

Bonjour Marc,

Je fais une purge de plus-value, sur contrat de plus de 8 ans en fonds euro.

Quitte à reverser dessus dans la foulée.

Optimisation fiscale, j’en parle ici dans une note orange : fiscalité rachat assurance vie.

Bonjour,

Merci pour cet article.

Je lis vos propos ici et dans la “note orange”. Et je n’arrive pas encore à comprendre l’intérêt de cette purge annuelle ? A moins d’un besoin de liquidité qui se reproduit chaque année …

Et si c’est pour reverser dans la foulée, quel est le gain ?

Bonjour Steve,

Le gain est de purger la plus-value fiscale.

Si vous attendez le dernier moment pour sortir, vous aurez une grosse plus-value qui dépassera nettement les 4600/9200 € d’abattement annuel.

Alors que si vous sortez chaque année pour purger la plus-value annuelle (après les 8 ans du contrat), le jour où vous aurez vraiment besoin de sortir beaucoup de capital vous n’aurez plus beaucoup de plus-value imposable car ce sera une grosse part de capital.

Pour rappel, dans chaque retrait il y a une part de capital et une part de PV.

Merci. C’est clair maintenant. Je vais aller me coucher moins ignorant.

Bonjour Nicolas,

L’explication est claire et précise.

Cependant j’avais une question concernant l’optimisation des plus-values annuelles. Les purger afin de les réinvestir en tant que capital investi tout en ne dépassant pas l’abattement annuel est ingénieux.

Mais qu’en est-il des prélèvement sociaux de 17.2% ?

Nous les paieront chaque années sur les intérêts purgés puis une nouvelle fois à leur sortie définitive lorsque l’on souhaite utiliser le capital des années plus tard ?

Ou bien ai-je loupé un épisode et une fois les prélèvements sociaux payés lors de la purge, l’épargne des ces intérêts en tant que capital investi sur la même assurance vie sont exempts de prélèvement sociaux lors d’un prélèvement de capital ultérieurement ?

Merci d’avance pour votre éclaircissement,

Cordialement,

Shenapan

Bonjour Shenapan,

Question pertinente.

Non heureusement il n’y aura pas doublon, le fisc tient compte de ce qui a déjà été taxé.

Article très intéressant pour quelqu’un qui découvre votre site, mais aussi pour les confirmés 🙂

D’ailleurs je m’intéresse de plus en plus au PERCO, mon entreprise abonde. Et je souhaite profiter de la sortie anticipée pour l’achat de la RP dans quelques années. Cette possibilité entraîne bien l’imposition de la somme totale lors du retrait à ma TMI (30%) ?

Bonjour Damien,

Merci 🙂

Pour les PERCO, il y a plusieurs cas de figure, cf le tableau ici : imposition du retrait du PERCO.