L’ETF MSCI World est devenu le support de référence pour les investisseurs actions qui souhaitent investir sur le marché actions international pour tirer partie de la croissance mondiale. Un succès qui ne doit rien au hasard comme nous allons le voir dans cet article. Il réplique la performance de l’indice boursier MSCI World. Mais de quoi s’agit-il ? Quelle est la composition du MSCI World ? Quelles alternatives ?

Sur Avenuedesinvestisseurs.fr, nous mettons d’ailleurs régulièrement les trackers à l’honneur. Et particulièrement l’ETF MSCI World, tant il représente un support simple et efficace pour investir sur les marchés actions. Pourtant moins populaire que les ETF Nasdaq ou S&P 500.

En réalité, il n’existe pas un ETF MSCI World mais plusieurs ETF MSCI World. En effet, différentes sociétés de gestion commercialisent des ETF répliquant la performance de l’indice MSCI World. On trouve même plusieurs ETF MSCI World gérés par une même société, cela afin de répondre aux attentes spécifiques des investisseurs, selon qu’ils souhaitent un fonds hedgé (couvert en termes de parité €/$) ou non, capitalisant ou distribuant, etc. Nous reviendrons sur ces points plus bas.

Les ETF MSCI World sont des fonds cotés dont l’objectif est de répliquer la performance de l’indice MSCI World, un indice développé par la société MSCI. Quelle est la composition géographique et sectorielle du MSCI World ? Quelles sont ses spécificités ?

C’est justement l’objet de cet article. On fait le point sur les caractéristiques de l’ETF MSCI World : sa composition, ses avantages, et ses limites. Ou tout du moins, certaines spécificités que tous les investisseurs ne soupçonnent pas et qu’il convient de mettre en lumière. Quelles sont les performances historiques ? Comment investir sur le MSCI World en PEA, CTO et assurance vie ?

Nous vous présenterons également quelques variantes du MSCI World. Avant de voir plus en détail les caractéristiques de l’indice MSCI World, nous profitons ici de l’occasion pour revenir sur les avantages des ETF.

SOMMAIRE

- Les atouts des ETF

- L’indice MSCI World : composition et construction

- Les performances historiques du MSCI World

- Les autres indices MSCI World

- Comment investir sur le MSCI World en PEA, CTO, PER et assurance vie ?

Les atouts des ETF

Un mot pour ceux qui auraient entendu parler des ETF MSCI World sans savoir de quoi il s’agit. Les ETF (Exchange-Traded Funds) sont des fonds cotés en bourse. On en dénombre des centaines, sinon des milliers dans le monde.

Parmi les ETF, un grand nombre sont des trackers (que l’on peut traduire par “pisteur” en bon français même si le terme n’est pas usité). L’objectif des trackers est de répliquer la performance d’un indice boursier de référence.

On peut citer quelques indices populaires : CAC 40, S&P 500, NASDAQ, Dow Jones, etc. Le MSCI World est également un indice boursier et c’est l’un des plus utilisés pour suivre la performance du marché des actions internationales.

Liquidité et rapidité de l’exécution d’ordre

Les caractéristiques qui distinguent avantageusement les ETF des autres fonds sont les suivantes.

- les ETF peuvent être achetés et revendus en quelques secondes, via le passage d’un ordre de bourse,

- ils offrent une bonne liquidité (facilité de revente des parts du fonds),

- et sont cotés en continu, cela donne une facilité pour l’investisseur de choisir son point d’entrée et son cours d’achat.

Note de Ludovic : si les marchés sont ouverts, l’ exécution de l’ordre est immédiate si vous achetez des ETF via un compte-titres ordinaire (CTO) ou PEA. En revanche, si vous logez vos ETF dans une assurance vie, la transaction ne sera pas immédiate puisque l’intention d’achat sera d’abord transmise à l’assureur avant que l’ordre soit transmis sur le marché et exécuté. Donc en assurance vie, l’ordre est exécuté à J+1 voire J+2. Mais ce délai n’est pas réellement un problème car il est bien difficile d’anticiper l’évolution des indices à court terme et on investit à long terme.

Fonds indiciels au format ETF : des frais de gestion réduits

Dans les fonds d’investissement traditionnels (fonds de gestion active), il y a des équipes d’analystes financiers à rémunérer. Ils ont pour mission d’étudier les tendances macroéconomiques, et de mettre en place des stratégies d’investissement et de sélection des actions les plus prometteuses.

En pratique, tous ces efforts sont vains, car la majorité des fonds de gestion active ne battent pas leur indice de référence (benchmark auquel ils se comparent). Par exemple, dans l’univers des fonds actions internationales, moins de 2 % des gérants actifs battent sur le long terme l’indice MSCI World et l’ETF World (cf graph ci-dessous). Et en plus, les gérants actifs qui surperforment (par chance ?) une année, ne sont pas les mêmes que ceux qui surperforment ensuite.

Pourquoi les fonds en gestion active peinent à battre les indices ? Pour une raison qui s’explique assez simplement : la majorité des intervenants sur les marchés actions sont ces fonds de gestion. Dès lors, la performance moyenne de l’ensemble des fonds de gestion correspond à celle du marché.

De fait, en investissant dans un fonds de gestion active, statistiquement, la performance escomptable est celle de l’indice, minorée des frais de gestion. Et c’est là que le bât blesse ! Car les frais de gestion représentent de l’ordre de 2 % par an pour les fonds de gestion active. Un taux à comparer à celui des frais de gestion des ETF indiciels : de l’ordre de 0,20 à 0,50 %.

Cet écart de frais de gestion se répercute directement sur la performance nette de frais pour l’épargnant. Un écart de performance nette de 1,5 % sur un portefeuille de 100 k€ représente un manque à gagner de 1500 euros par an. On comprend aisément l’engouement des épargnants pour les ETF !

Si vous souhaitez en savoir davantage sur les ETF les plus populaires et leurs caractéristiques, nous vous renvoyons à notre article expliquant comment choisir ses trackers/ETF.

L’indice MSCI World : composition et construction

La société MSCI (Morgan Stanley Capital International) a été créée en 1969. C’est ce qu’on appelle un fournisseur d’indices boursiers.

Certes pas des indices aussi populaires que le Nasdaq ou le CAC 40. Mais des indices très utiles, avec de nombreux ETF qui les répliquent.

Le MSCI World est l’indice phare de cette société. Par ailleurs, le MSCI Emerging Markets est également très connu et des ETF le répliquent pour investir sur les pays émergents.

Comment est construit l’indice MSCI World ?

L’indice World n’est pas si World que cela. En réalité, MSCI a considéré uniquement les pays développés. Et par pays développés, MSCI entend par là développés économiquement ET financièrement.

C’est à dire que le marché boursier du pays doit être liquide (pouvoir acheter et vendre rapidement) et accessible aux investisseurs étrangers.

Finalement, l’indice MSCI World regroupe 23 pays développés, avec 1546 sociétés. Et ces 1546 sociétés pèsent globalement 85 % de la capitalisation boursière totale de ces pays. Donc une très bonne représentation. Ce sont les “large and mid caps”, sachant que les small caps (petites capitalisations) ne sont pas représentées et pèsent les 15 % restants.

Pour rappel, la capitalisation boursière d’une entreprise = nombre d’actions au capital de l’entreprise x cours de l’action. C’est en quelque sorte la taille de l’entreprise.

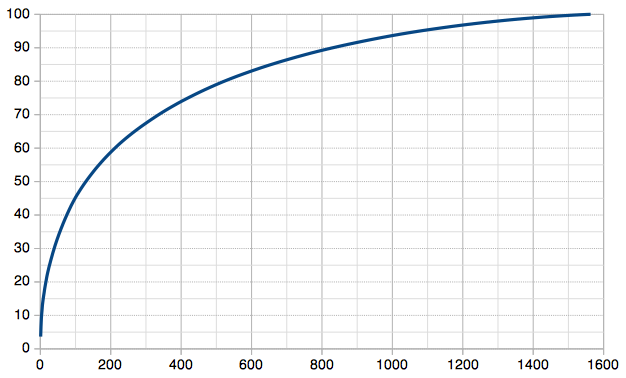

Dans l’indice MSCI World, chacune des 1546 entreprises a un poids proportionnel à sa capitalisation boursière. Ainsi, Apple est la 1ère ligne de l’indice, car Apple pèse autour de 3000 milliards de $ et près de 5 % de l’indice ! C’est plus que tout le CAC 40 réuni ! Notre fleuron national, LVMH, n’est que la 21ème ligne de l’indice avec ses “modestes” 410 milliards de $ de capitalisation boursière.

Note de Nicolas : les cours des actions évoluant tous les jours, les valorisations également, donc les sociétés et leur poids dans l’indice MSCI World également. Ainsi, régulièrement des sociétés sortent de l’indice et d’autres entrent. Le ménage se fait naturellement : les “losers” sortent au profit des “winners”. C’est aussi pourquoi investir sur un ETF World revient à être toujours investi sur les winners du capitalisme.

La composition géographique de l’indice MSCI World

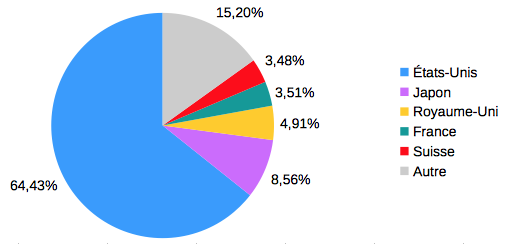

De par sa construction, les valeur américaines occupent une large fraction de l’indice MSCI World. Fin 2021, voici la composition du MSCI World :

- les valeurs US représentent 69 % de l’indice MSCI World ;

- le Japon représente un peu plus de 6 % de l’indice ;

- le Royaume-Uni 4 % ;

- le Canada et la France un peu plus de 3% chacun ;

- les autres pays se partagent les 14 % restants (Australie, Autriche, Belgique, Danemark, Finlande, Allemagne, Hong Kong, Irlande, Israël, Italie, Pays-Bas, Nouvelle Zélande, Norvège, Portugal, Singapour, Espagne, Suède, Suisse).

Ce graphique représentant l’allocation géographique de l’indice MSCI World date de 2020. Depuis, on constate que les États-Unis ont encore pris du poids, vu les capitalisations grandissantes des GAFAM (Google, Apple, Facebook, Amazon, Microsoft) !

La composition sectorielle de l’indice MSCI World

L’indice MSCI World n’est pas seulement diversifié géographiquement, mais aussi sectoriellement. Tous les secteurs de l’économie sont représentés, selon leur poids (début 2022) :

- technologies de l’information : 20 % ;

- finance : 14 % ;

- santé : 12 % ;

- biens de consommation cyclique : 12 % ;

- industrie : 11 % ;

- Etc.

Les valeurs technologiques américaines occupent une part importante de l’indice. En premier lieu, la valorisation d’Apple avoisine les 3000 milliards de dollars début 2022 (oui vous avez bien lu). À elle seule, Apple pèse près de 5 % de l’indice à fin 2021 (sur les 1546 sociétés de l’indice !)

Apple + Microsoft + Amazon + Tesla + Alphabet (Google) + Meta Platforms (Facebook) représentent près de 15 % de l’indice MSCI World.

Cette pondération importante des valeurs technologiques vous perturbe ? Sachez que vous pouvez vous tourner vers un ETF répliquant le MSCI World equally weighted : chaque société pèse alors le même poids dans l’indice. On en parle plus loin.

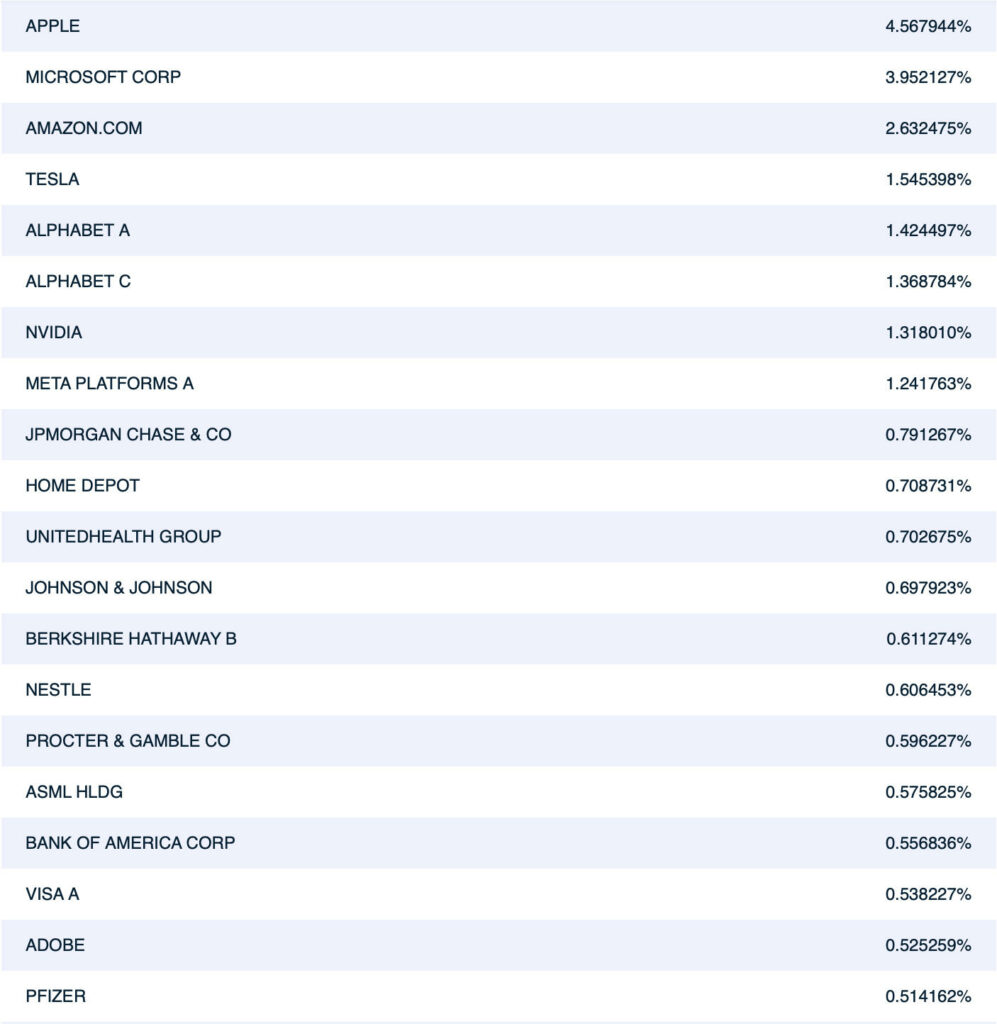

13 % des sociétés de l’indice pèsent 60 % du MSCI World

Nous avons ici construit un graphique représentant les poids cumulés des capitalisations dans l’indice MSCI World :

L’excellente performance du MSCI World est notamment due aux valeurs de la Tech US. Nous avons vu plus haut qu’elles représentent un poids important dans l’indice. Dans le détail, la pondération donnée à chaque action qui compose le MSCI World varie énormément. Le graphique présenté ci-dessus représente la pondération cumulative de l’ensemble des valeurs qui composent l’indice.

Comme on l’a dit, les 6 plus grosses sociétés pèsent 16 % de l’indice MSCI World. Et on voit sur ce graphique que les 200 plus grosses lignes de l’indice (sur 1546 sociétés, donc moins de 13 % des titres) pèsent à elles seules 60 % du MSCI World !

Et en investissant sur la 1ère moitié des sociétés de l’indice (environ 800 titres), on investit en fait sur 90 % de la capitalisation totale de l’indice !

Les performances historiques du MSCI World

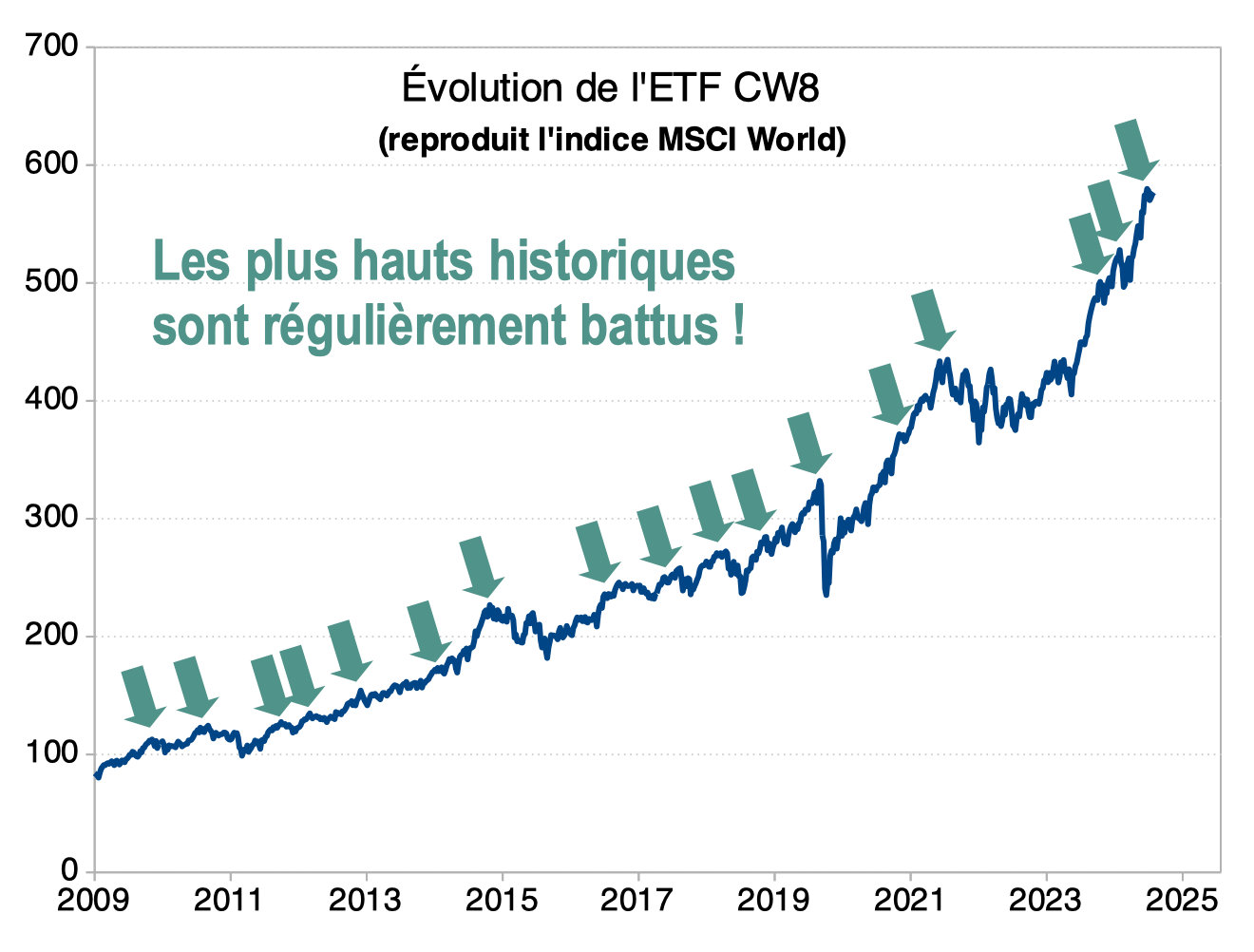

Voici les performances de l’indice MSCI World Net Return depuis 1990 (ETF MSCI World), malgré des crises tous les ans :

Et plus récemment, la performance de l’indice MSCI World a été de +22 % en 2021. Mais pour un Français investissant en euro sur un tracker World, la performance fut de +31 % ! La différence est due à l’évolution de la parité euro / dollar, on en parle plus loin.

Sur 10 ans (2011-2021), la performance annualisée a été de +13,32 % ! C’est à dire +13,32 % par an en moyenne.

Depuis sa création au 31 décembre 1987 : +8,71 % de performance annualisée.

Voici l’évolution du tracker Amundi MSCI World (CW8), qui reproduit l’indice MSCI World :

On constate une forte hausse, de 80 € en 2009 à plus de 400 € début 2022. Et ce en dépit de nombreuses baisses passagères. Même le krach du COVID en mars 2020 (environ -30 % en quelques semaines) a été très vite oublié, dès l’automne 2020 nous étions revenus plus haut !

Sur le graphique, nous avons identifié des “plus haut” par des flèches rouges. Tous les ans ou presque nous avons un “plus haut”, qui finit par être éclipsé par un nouveau plus haut.

Note de Nicolas : il y a toujours eu des crises, de l’incertitude, des bulles qui éclatent…mais le marché actions monde (représenté par l’indice MSCI World) est toujours revenu au plus haut pour battre de nouveaux records. Attention, ce n’est pas une raison pour faire n’importe quoi ! Il faut diversifier (le tracker World est fait pour ça) et investir sur du long terme, car les marchés peuvent baisser durant des mois avant de remonter. Comment investir en bourse ?

Comparaison de l’indice MSCI World face aux autres indices boursiers

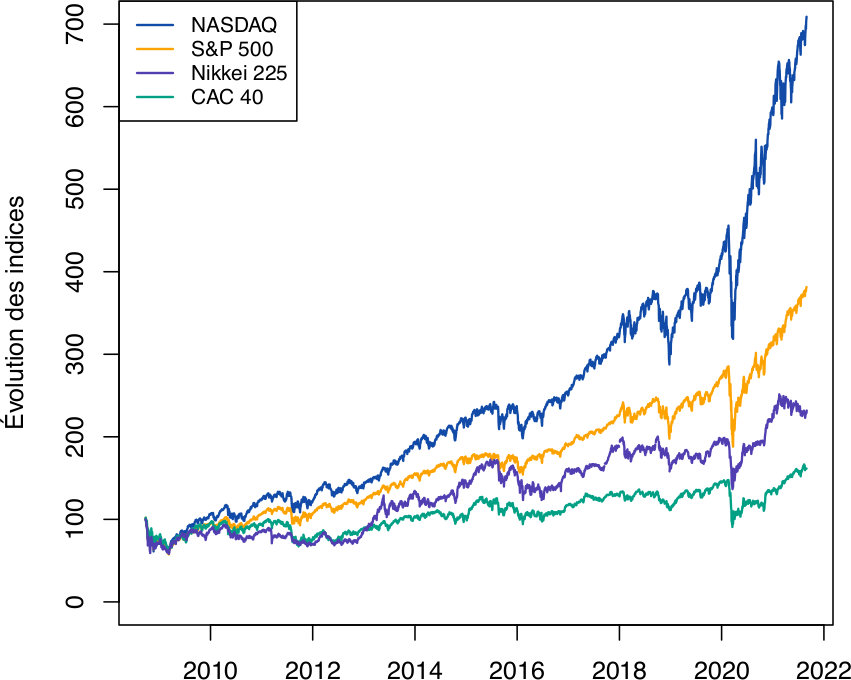

Voici la performance de 4 indices boursiers depuis le 22/09/2008 :

Nous n’avons pas intégré la courbe de l’indice MSCI World à notre graphique car elle se confondait avec la courbe du S&P 500 (courbe jaune). Et ce en raison des performances très proches (rappelons que les sociétés américaines représentent environ 69 % du MSCI World).

On constate que les indices MSCI World et S&P 500 ont été beaucoup plus haussiers sur cette période que le Nikkei (Japon) et le CAC 40 (France). Et la hausse la plus spectaculaire est celle du Nasdaq grâce à l’envolée des valeurs technologiques. Dommage que les Français investissent massivement sur le CAC 40 (biais domestique), alors qu’il est si facile d’investir sur le MSCI World.

De faibles dividendes…et c’est tant mieux !

Les actionnaires ont une performance qui correspond à l’évolution des cours + les dividendes reçus (distribués) ou capitalisés dans les cours.

Le rendement sur dividende du MSCI World est de 1,66 % actuellement (début 2022). Mais ce chiffre n’est plus pertinent car les entreprises préfèrent récompenser les actionnaires en rachetant leurs propres actions. C’est ce qu’on appelle l’effet relutif (contraire de dilutif, quand de nouvelles actions sont émises).

Si on prend le cas du S&P 500, les dividendes versés annuellement sont de l’ordre de 300-500 milliards, et les rachats d’actions sont du même ordre ! Quel intérêt pour l’actionnaire ? Une absence de frottement fiscal. Si vous investissez via un PEA ou une assurance vie, les dividendes ne sont pas taxés de par les spécificités de l’enveloppe donc pas de différence. Mais les détenteurs d’actions via un CTO subissent de facto l’imposition des dividendes, donc mieux vaut les éviter et préférer capitaliser.

Les investisseurs dans une démarche d’accumulation du patrimoine n’ont pas intérêt à percevoir trop de dividendes. Le rachat d’actions par les sociétés permet aux actionnaires de renforcer leurs positions dans l’entreprise avec une fiscalité nulle. Dans le même ordre d’idée, les ETF capitalisant sont plus intéressants que les ETF distribuant.

Attention au biais des actions à dividende. C’est une fausse bonne idée.

Les autres indices MSCI World

Nous venons de voir les caractéristiques de l’indice MSCI World “pur” (par défaut). Mais il en existe d’autres pour investir selon différents biais.

MSCI World Equally Weighted

Le principe du MSCI World Equally Weighted est simple. Le fonds est investi de façon équipondérée sur l’ensemble des titres qui composent l’indice MSCI World. Donc chacune des 1546 sociétés pèse autant. Alors que sur l’indice MSCI World par défaut, les 200 plus grosses sociétés pèsent actuellement 60 % de l’indice.

En pratique, la pondération n’est pas parfaitement équipondérée car les valeurs des actions fluctuent constamment. L’indice MSCI World EW ne ré-équilibre qu’une fois par trimestre le poids relatif des actions qui composent l’indice.

Faut-il préférer le MSCI World ou le MSCI World equally weighted ?

Le MSCI World par défaut est satisfaisant. Il est le reflet du poids de chaque société. Le secteur des technologies pèse lourd dans l’indice, mais ce n’est que la conséquence d’une réalité économique : certaines sociétés occupent des positions plus importantes que d’autres, et délivrent des bénéfices importants. De même, le poids des valeurs américaines n’est que le reflet du poids de ce pays dans l’économie mondiale.

Et s’il arrive de grands changements à l’avenir (l’Europe qui rattrape son retard sur les USA, le secteur des technologies qui s’effondre…), alors le MSCI World s’ajustera mécaniquement. Donc nous serons toujours investis majoritairement sur les sociétés et secteurs les plus porteurs.

Ceci dit, pour les investisseurs qui ne sont pas à l’aise avec la pondération accordée aux valeurs technologiques, et plus généralement à l’idée de forte pondération des plus grosses sociétés, le MSCI World EW est une alternative valable pour équipondérer son allocation sur toutes les sociétés de l’indice.

MSCI World sectoriels

Le MSCI World est diversifié sectoriellement, comme nous l’avons vu. Mais il existe une déclinaison par secteur, pour n’investir que sur un secteur en particulier : technologies, finance, santé, industries, etc.

Très spéculatif, on perd l’intérêt de diversifier. Ou alors en complément du MSCI World “pur”, pour les investisseurs qui ont des convictions et qui souhaitent renforcer tel ou tel secteur.

MSCI World hedgé et non hedgé : sortir couvert ou non

En 2021, le dollar s’est apprécié face à l’euro. Ainsi, le MSCI World “pur” (non hedgé) a affiché une performance de +31 %, mais la performance du MSCI World hedgé était quant à elle de +22 %.

La parité euro-dollar évolue constamment. Hedger permet de se couvrir contre l’effet devises (évolution des taux de change). Ainsi, on neutralise le risque devises et on ne supporte que le risque marché actions. En 2021, hedger a détruit de la performance, mais cela aurait été l’inverse si l’euro s’était apprécié face au dollar.

Les épargnants résidant en zone euro peuvent légitiment se poser la question de savoir s’il est préférable d’opter pour un ETF MSCI World hedgé ou non.

Le hedge implique un petit surcoût annuel qui pèse lourd à long terme.

Les trackers hedgés sont un peu plus chargés en frais. Ces frais dépendent de l’écart entre les taux d’intérêt européens (BCE) et américains (FED). Ceci dit, si les taux de la FED sont inférieurs aux taux de la BCE, le coût du hedge Euro / Dollar peut devenir négatif.

Attention au poids de ces frais supplémentaires sur le long terme. On considère que sur du long terme (plus de 10 ans), le hedge se justifie moins. Car les mouvements des devises sont cycliques, avec un pivot historique autour de 1 € = 1,20 USD. Donc en investissant sur le temps long on ne subit généralement pas ces mouvements de devises et le coût de la couverture devient disproportionné.

MSCI ACWI (All Country World Index) : plus diversifié

On l’a vu, l’indice MSCI World n’est pas si World que cela, car il ne considère que les pays développés (90 % de la capitalisation mondiale). Et que les grandes et moyennes capitalisations (85 % de la capitalisation des pays développés). Soit 1 546 sociétés de 23 pays.

Pour ratisser encore plus large, il y a l’indice MSCI ACWI ! C’est un indice MSCI World qui comprend les 23 pays développés (90 % de la capitalisation mondiale) et les 27 pays émergents (10 % de la capitalisation mondiale). Grandes et moyennes capitalisations. Soit 3 000 sociétés de 50 pays.

Exemples d’ETF sur compte-titres ordinaire (non éligibles PEA) :

- iShares MSCI ACWI UCITS ETF (IE00B6R52259 – IUSQ), ETF physique et capitalisant, 0,20 % de frais de gestion annuels.

- SPDR MSCI ACWI (IE00B44Z5B48 – ACWE), ETF physique et capitalisant, 0,40 % de frais de gestion annuels.

- Vanguard FTSE All-World UCITS ETF (IE00BK5BQT80 – VWCE), ETF physique et capitalisant, 0,22 % de frais de gestion annuels. Subtilité : l’indice n’est pas construit pas MSCI mais par FTSE avec quelques petites différences (la Corée du Sud est un pays développé pour FTSE mais un pays émergent pour MSCI).

Et pour la diversification ultime, il y a l’indice MSCI ACWI IMI. Comme l’indice MSCI ACWI, mais les petites capitalisations en plus. Soit 9 000 sociétés de 50 pays.

Sur compte-titres ordinaire (CTO), il y a notamment cet ETF (non éligible PEA) pour répliquer l’indice MSCI ACWI IMI : SPDR MSCI ACWI UCITS ETF (Isin IE00B3YLTY66, coté sur Euronext Paris). Frais de gestion de 0,17 % par an.

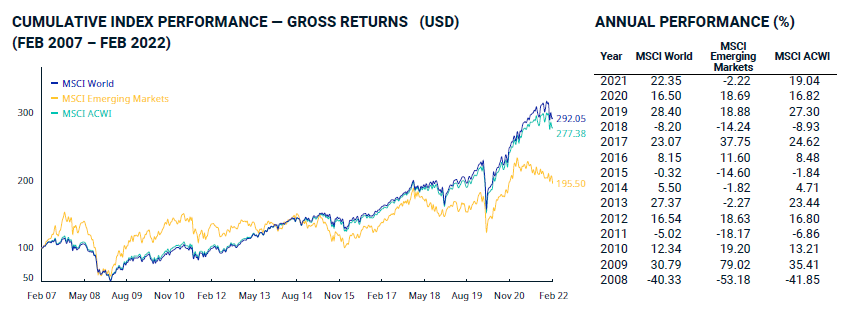

Note de Nicolas : contrairement à ce que l’on pourrait penser par intuition, inclure les small caps et les émergents ne sera pas forcément plus rentable sur le long terme. Plus de volatilité, mais pas forcément plus de performance. Dans ce document MSCI, on remarque que le MSCI World (courbe bleue) progresse mieux que le MSCI Emergents (courbe jaune) depuis une dizaine d’années. Donc l’indice MSCI ACWI (courbe verte) est sous l’indice MSCI World.

Comment investir sur le MSCI World en PEA, CTO, PER et assurance vie ?

De nombreux gérants de fonds actifs tentent de battre l’indice MSCI World. Mais on l’a vu, très peu y parviennent, et on ne peut pas deviner lesquels en avance. Donc le plus simple est d’investir sur un ETF World (tracker) qui réplique passivement l’indice MSCI World, à moindres frais.

Les ETF MSCI World figurent parmi les ETF les plus populaires. En pratique, les meilleures assurances vie et meilleurs plans d’épargne retraite (PER) proposent presque tous au moins un ETF répliquant la performance de l’indice MSCI World.

Fiscalement, le PEA et l’assurance vie sont les meilleures enveloppes pour investir en trackers. PEA ou assurance vie pour investir en trackers ?

Sinon, le CTO permet d’accéder à une plus large gamme de trackers.

Quelques références de trackers World

Voici des ETF World disponibles sur nos placements préférés :

| Enveloppe | ETF World (code ISIN) | Notre avis |

|---|---|---|

| Assurance vie Linxea Avenir 2 | Amundi MSCI World II UCITS ETF Dist (FR0010315770) (ou FR0011660927 en version hedgée) |

Meilleure assurance vie au niveau du choix d'ETF (81 ETF, dont plusieurs World sectoriels) Notre avis sur Linxea Avenir 2 ➡️ Souscrivez en ligne. Jusqu'à 200 € de prime ! |

| Assurance vie Linxea Spirit 2 | Amundi MSCI World (IE000BI8OT95) | Meilleure assurance vie au niveau des frais de gestion sur unités de compte (0,50 % par an) Notre avis sur Linxea Spirit 2 ➡️ Souscrivez en ligne. Jusqu'à 200 € de prime ! |

| Assurance vie Lucya Cardif | Amundi MSCI World (IE000BI8OT95) | Idem Linxea Spirit 2, seulement 0,50 % de frais de gestion par an ! Et choix entre 50 trackers dont l'excellent Lyxor Core ! Notre avis sur Lucya Cardif ➡️ Souscrivez en ligne. Jusqu'à 200 € de prime ! |

| PER Linxea Spirit | Amundi MSCI World (IE000BI8OT95) | Notre PER préféré (frais bas, bon choix d'ETF et SCPI) Notre avis sur PER Linxea Spirit ➡️ Souscrivez en ligne. Jusqu'à 150 € offerts! |

| PEA Fortuneo | iShares WPEA (IE0002XZSHO1) ou Amundi DCAM (FR001400U5Q4) ou Amundi CW8 (LU1681043599) ou Amundi EWLD distribuant (LU2655993207) |

Notre PEA préféré (frais bas et bons services) Notre comparatif des meilleurs PEA ➡️Découvrez le PEA Fortuneo et profitez des 100 ordres offerts |

| CTO Trade Republic | ETF Ishares Core MSCI World (IE00B4L5Y983 - IWDA) Version indice MSCI ACWI IMI : ETF SPDR MSCI ACWI IMI (IE00B3YLTY66) |

Notre CTO préféré (frais bas et bons services) Notre comparatif des meilleurs CTO ➡️Découvrez l'offre Trade Republic: jusqu'à 50 € de frais de courtage offerts |

Note de Nicolas : vous ne voulez pas être en gestion libre (passer 1 ordre par mois prend 1 minute par mois) et préférez déléguer (quitte à supporter plus de frais) ? Les meilleures gestions pilotées (assurance vie Yomoni et assurance vie Nalo) investissent exclusivement en trackers.

Vous savez maintenant tout sur l’indice MSCI World (composition, performance historique par rapport aux autres indices boursiers, etc.) Et vous connaissez les variantes pour investir dessus : ETF World hedgé ou non, pondéré selon les capitalisations ou equally weighted, en version ACWI IMI pour inclure les émergents et les petites capitalisations. En pratique, nous avons donné quelques références d’ETF World sur nos enveloppes préférées pour investir (PEA, CTO et assurance vie).

Pour aller plus loin : comment investir en bourse ? Et notre guide des trackers et ETF (World, Nasdaq, S&P 500, émergents, Japon, sectoriels, etc.)

142 commentaires sur “MSCI World : composition, ETF, alternatives, comment investir en actions monde ?”

Bonjour,

est-ce que le cours d’un ETF est net de frais de gestion ?

Merci pour votre éclairage

Bonjour,

Oui 🙂

Comme tous les fonds d’investissement, les frais de gestion sont déjà prélevés, donc ce que l’on voit c’est le cours et la perf nette de frais de gestion.

Bonjour,

Avec un Etf capitalisant sur Cto, je ne paye pas d impôts sur les dividendes chaque année si je ne vends pas, vous êtes d accord ? Aussi la plus value ne sera pas imposée si il y a donation à un enfant, exact?

Bonjour,

Oui.

Et oui 🙂

Bonjour Amundi change encore ses etf

le lyxor EWLD devient distribuant mais baisse ses frais de gestion

https://www.amundietf.fr/pdfDocuments/download/8688e9aa-7d20-49dc-b437-7c27382d3bde/NoticeToShareholders_FR0011869353_FRA_FRA_20240207.pdf

Bonjour,

Merci pour l’info.

C’était prévisible vu le rachat de Lyxor par Amundi.

Mais rien de grave (je craignais la disparition du EWLD et qu’il ne reste plus que CW8 éligible PEA… ce qui aurait été compliqué pour les “petits budgets” vu le prix de la part de CW8).

Bonjour Nicolas

Le plus simple aurait été de supprimer ewld et de faire un split sur cw8

Suis-je dans l’erreur quand je me dis qu’avec un ETF capitalisant comme CW8, les dividendes sont réinvestis au plus tôt et donc fructifient plus vite ? Surtout avec environ 170k actuellement (avec les plus-values).

Et qu’il vaudrait donc mieux vendre mon EWLD… (optique 30ans long terme).

Merci.

Oui c’est mieux d’être investi sur un ETF capitalisant, pour l’effet boule de neige.

Bonjour,

Question peut-être stupide qui trahira mon incompréhension, un ETF MSCI WORLD peut-il coter 0€ ?

Bonjour Gerard,

Cela signifierait que toutes les entreprises du monde se sont effondrées.

Nous sommes revenus à l’âge de pierre.

Merci pour votre réponse.

Alors l’investissement en ETF MSCI WORLD est l’investissement sécuritaire absolu sur le marché financier, sauf catastrophe planétaire absolu, auquel cas l’argent passe après… Non?

C’est en tout cas mon avis.

Voir les performances depuis plus d’1 siècle : même 1929 et 2 guerres mondiales n’ont pas empêché le marché actions de grimper (les krachs ne durent qu’un temps).

Bonjour,

j’ai vraiment du mal à appréhenser la notion de poids de société dans le MSCI World.

Par exemple, mon objectif est d’avoir la répartition suivante : 25% France, 20% Europe, 45% USA, 10% émergents.

Si je prends un ETF MSCI World, par quels autres ETF faut-il que je compense ? J’ai du mal à voir comment faire.

Merci pour votre éclaire

Mick

PS : merci pour votre super site !!

Bonjour Mick,

Si vous n’aimez pas l’allocation de l’ETF World, alors composez votre portefeuille vous-même avec plusieurs ETF.

Par exemple, pour avoir la répartition suivante : 25% France, 20% Europe, 45% USA, 10% émergents.

– 25 % ETF CAC 40 ;

– 20 % ETF STOXX Europe 600 ;

– 45 % ETF S&P 500 ;

– 10 % ETF Emergents.

=> Notre article sur les ETF avec des références.

Je ne vois plus d’ETF MSCI World (global) chez Linxea Sprit 2 c’est un bug ou une réalité ?

Bonjour Laurent,

Voyez le tableau en fin d’article.

Il y a absorption : le Amundi MSCI World (LU1437016972) est absorbé par IE000BI8OT95.

On devrait avoir accès au IE000BI8OT95 très prochainement.

Changement de domiciliatiion fiscale de l’ETF :

LU = Luxembourg.

IE = Irlande (mieux optimisé fiscalement).

Bonjour,

Merci beaucoup pour ces informations. J’ai récemment commandé votre livre et je trouve votre site et explications très claires pour une néophyte.

J’aurai une question sur le tracker ETF Monde Amundi (CW8) et l’équivalent Lyxor (EWLD il me semble). Le coût d’acquisition pour une part est très élevé pour celui de Amundi contrairement à celui de Lyxor. Ma question est : Est-il avantageux d’acheter celui de Amundi si il est plus cher alors que les deux trackers répliquent sensiblement le même indice MSCI World? Cela permettrait de conserver davantage de liquidités pour acheter d’autres titres ou faire d’autre placements.

Bonjour Clément,

Merci 🙂

Il faut dissocier prix et valeur.

Par exemple le prix est autour de 450 € pour CW8 et 25 € pour EWLD. Mais la valeur est la même (ce sont les mêmes entreprises sous-jacentes derrière, même composition, et même performance puisque c’est le même indice répliqué).

Donc à vous de voir selon votre budget. Si petit budget on peut investir sur EWLD.

Bonjour et meilleurs voeux

Même exercice que l an passé, à savoir les performances des etf et entre parenthèses leur frais. Perf prises sur Fortuneo

Pour le cw8 (0,38%) 19,63%

Pour le ewld (0,45%) 19,58%

Pour le lcwd (0,12%) 19,72%

Pour le mwrd (0,18%) 19,86%

Et pour le World “propre” le wsri (0,18%) 20,51%

Commence t on à voir un débit de quelque chose avec les isr ?

Meilleurs voeux Noradre !

Le CW8 surperforme légèrement EWLD malgré des frais de gestion plus élevés, bon rappel qu’il faut avant tout comparer les performances nettes de frais de gestion 🙂

Bonne perf de l’ISR, mais les perfs passées ne présage pas des perfs futures.

Bonjour Nicolas,

Sauf erreur de ma part le CW8 a justement des frais légèrement plus faibles, 0.38% vs 0.45 pour l’EWLD non?

Bien à toi,

Loic

Ps: bonne année !!

Bien vu Loic 🙂

Bonne année !

Bonjour,

Sur certains ETF, je constate que les frais d’entrée et de sortie sont de 3%, ce qui me paraît énorme. Mais à quoi cela correspond-il concrètement ? Et faut-il éviter les ETF avec des frais d’entrée et de sortie ?

Par ailleurs, sur une même assurance vie, comment choisir un ETF World plutôt qu’un autre ? Que faut-il regarder avant tout pour ne pas faire de mauvais choix ?

Merci par avance pour votre réponse.

Bonjour Hanz,

Sur les DIC (documents d’information clé) les sociétés de gestion indiquent des frais généralistes et maximum.

Ensuite, chaque courtier (en bourse ou assurance vie ou PER) est libre.

En l’occurrence, chez les établissements que l’on a cité ici, il y a 0 frais d’entrée et de sortie.

(Juste les frais de transaction du PEA ou CTO, et les frais d’investissement / désinvestissement de l’assureur sur les ETF en assurance vie et PER souvent 0,10 %).

Sur les contrats d’assurance vie il n’y a pas 50 000 ETF World.

Sur les meilleures assurances vie il y a généralement un seul ou deux ETF World “pur” (ceux que je préfère) hedgés ou non hedgés, et plusieurs ETF World sectoriels et ISR/ESG (à vous de voir si vous souhaitez introduire un biais).

Nous avons indiqué dans ce tableau les ETF World purs, c’est limité.

Bonjour,

Bien sûr, il n’y en a pas beaucoup mais par exemple entre ces deux ETF World ESG :

– iShares MSCI World ESG Screened UCITS (IE00BFNM3J75)

– Lyxor MSCI Wld ESG Ld Ext DR ETF Acc EUR (LU1792117779)

Comment faire la différence (mon choix porte sur le premier) ? L’encours, les frais, les entreprises ? D’ailleurs, y a-t-il un intérêt à choisir deux ETF World ou inutile car redondant ?

Et concernant la stratégie un ETF World + un ETF Emergent, finalement vous la conseillez ou il reste préférable de ne choisir qu’un ETF World car meilleure performance sur le long terme ?

Merci à nouveau pour tous vos articles et réponses précises.

Bonjour,

Je vous invite à lire notre article : comment choisir ses ETF ? 8 critères.

Personnellement je n’investis pas sur les émergents…à vous de voir, je dirais maximum 10 % d’un portefeuille actions.

Bonjour, quel est le meilleur ETF World PEA et le moins cher ? le CW38 est actuellement à 438 EUR donc cher pour un investissement de 300 EUR par mois.

Merci

Bonjour,

Sur PEA, l’ETF EWLD est plus abordable autour de 25 €.

(Il n’y a que 2 ETF World sur PEA : CW8 ou EWLD, voyez ce tableau).

Bonjour,

Il me semble que les ETF ne sont pas éligibles aux versements libres programmés sur l’assurance vie Linxea Spirit 2?

Bonjour Margaux,

Bien vu.

Mais le versement programmé en ETF est possible sur Lucya Cardif.

Qui fait partie également des meilleures assurances vie.

Bonjour.

Amundi/Lyxor changent énormément d’ETF en ESG avec hausse des frais.

Si ewld/cw8 le deviennent aussi, ils perdront nettement en diversification et ne seront plus des vrais “world”.

Quelle alternative sur PEA ? Quelles conséquences (déjà des frais proches de 0,4%) ?

Bonjour Dylan,

J’espère qu’Amundi ne touchera pas à EWLD et CW8, sinon on ne pourra plus investir sur un “vrai ETF World” en PEA.

Et dans ce cas, on fera un assemblage de 3 ETF (USA + Europe + Japon) pour reproduire à peu près l’ETF World.

Cf le tableau listant les ETF PEA à la fin de notre article trackers.

(On n’a pas ce souci dans les autres enveloppes assurance vie, CTO et PER car on a accès à des ETF World Ishare et autres émetteurs qu’Amundi).

Bonsoir, je rebondis sur ce commentaire. savez vous ce qu’il en est actuellement svp? Est il prévu que le CW8 et EWLD passe en esg? J’imagine qu’on en entendra parler dans une newsletter de votre part si c’est le cas! Merci

Bonsoir Christophe,

Pas de nouvelles, bonne nouvelle !

Si cela arrive un jour, nous en parlerons dans la newsletter oui.

Bonsoir, Bravo et merci pour votre site. Il me semble qu’il y a une situation ou investir sous forme d’ ETF dans plusieurs zones géographiques en plus d’un ETF world à de l’intérêt. Imaginez que vous avez une somme importante à placer EN UNE FOIS. Comme les marchés sont assez cycliques à cause des crises périodiques et que France, USA et pays émergents ne sortent pas des crises en même temps, si vous achetez de l’ETF world à un moment ou les usa sont haut vous allez finalement payer cher votre tracker et en plus le poids des usa sera très important dans l’indice donc dans votre panier. Comme actuellement les émergents sont bas ils ont peu de poids dans un ETF world, et comme ils sont bas ils ont finalement un potentiel de hausse plus important. Quand ils vont monter vous allez très peu profiter du début de leur hausse car ils représentent très peu de votre panier. Donc dans la situation actuelle j’investirais, en plus d’un ETF word, en partie dans dans un ETF émergents (cycliquement en retard) et pas dans un ETF France (cycliquement en avance donc déjà sur-représenté dans un ETF world) pour être plus représentatif de l’économie mondiale moyenne. Bien sûr si on investit progressivement on est moins touché par ce phénomène. Je me trompe dans mon raisonnement?

Bonjour Michel,

“comme ils sont bas ils ont finalement un potentiel de hausse plus important”.

=> C’est ici que je n’adhère pas au raisonnement.

Ce n’est pas parce que c’est bas, que le potentiel est supérieur.

Sinon ça revient à croire que votre petit commerçant en bas de chez vous a plus de potentiel que LVMH.

Les émergents sont relativement bas, mais pour moi ils ont peu de potentiel (surtout la Chine, économie administrée).

Bonjour à tous,

Merci encore pour votre site, qui m’a aidé à franchir le pas de l’investissement en bourse !

J’ai récemment commencé à investir sur des ETF MSCI world, CAC40 et SP500. Seulement, j’aimerais réquilibrer mon portefeuilles en introduisant des ETF sur les pays émergents et zone euro. Je compte également investir dans 2 ETF sectoriels (santé et IA).

Pensez vous que la répartition suivante est pertinente ?

– 30% SP500 ;

– 20% stoxx 600 ;

– 15% CAC40 ;

– 15% ETF IA ;

– 15% ETF santé ;

– 5% pays émergents.

Bonne journée !

Bonjour Benjamin,

Ce n’est pas parce qu’il y a plus de lignes que c’est mieux 🙂

Tout ça est déjà compris dans l’ETF World (à part les émergents) donc vous ne faites que surpondérer des zones et des secteurs d’activité… vous introduisez des biais, donc à vous de voir si vous voulez suivre des convictions.

Bonne journée 🙂

Bonjour Ludovic, bonjour Nicolas,

Toutes mes félicitations pour votre excellent site, que je recommande autour de moi !

Ma question : étant expatrié depuis peu en Suisse, quels sont les trackers MSCI World dans lesquels on peut investir en CHF ?

Par exemple, existe-il une cotation du LU1781541179 en CHF ? J’avoue peiner à trouver de tels trackers pour investir en CHF…

Un grand merci par avance,

Bonjour André,

Merci 🙂

Ici sur Quantalys on peut rechercher des ETF avec filtre sur la devise.

Je vous invite à lire cette interview d’un expat en Suisse aussi : expatrié en Suisse : investir.

Bonjour,

Des financiers déconseillent d’inclure les ETF à effet de levier dans son support Unités de compte d’ASSURANCE-vie si l’assuré n’est ni aguerri ni chevronné, ce qui est mon cas. Donc, devrais-je laisser de côté Lyxor S&P 500 UCITS ETF D-EUR et Lyxor Nasdaq-100 UCITS ETF Acc ? Pourrai-je choisir à la place Lyxor MSCI World Information Technology TR UCITS ETF C EUR, et Lyxor MSCI USA ESG BROAD CTB (DR) UCITS ETF Dist ?

Bonjour,

Oui nous-même déconseillons les ETF à effet levier.

Mais il y a un malentendu, car les ETF que vous citez n’ont justement pas de levier.

(Et les 2 autres que vous citez sont des ETF sectoriels, bof, plus simple et diversifié d’investir simplement sur ETF World qui ratisse large sur tous les secteurs).

Bonjour,

Lorsqu’on a plusieurs AV, existe-t-il un intérêt (ou un risque) à ne pas appliquer la même stratégie sur chacune de ces AV ?

Exemple : 100% ETF World sur une AV et 60% SP500 40% ETF Europe sur une autre AV ?

Existe-t-il sinon des stratégies pouvant être complémentaires ?

Merci bcp +++ pour votre réponse et ce site mine d’or d’informations

Bonjour Elise,

Oui on recommande justement de d’ouvrir plusieurs assurances vie.

Notamment pour diversifier les assureurs.

Et pour diversifier les stratégies (une assurance vie sera meilleure pour le fonds euro, une autre pour les ETF, et une autre pour l’immobilier SCPI).

Bonjour Nicolas,

J’ai lu avec attention votre site toutefois je n’arrive pas à comprendre pourquoi faire du 50/50 sur les tracter world de lyxor et amundi, de quels risques se couvre t’on?

Une autre question me turlupine. Pour un placement long terme environ 25 à 30 ans sur PEA, ne vaut il pas mieux reproduire un cw8 en 3 lignes pour une moyenne de frais de gestion à 0,13% ?

Sur 20 ans ça commence à faire beaucoup.

Bonjour Mathieu,

1/ Ce n’est pas indispensable.

Mais personnellement j’ai maintenant plus de 500 k€ investis en ETF alors cela me rassure de diversifier les émetteurs.

Si un ETF réplique moins bien une année par exemple. Mais peu probable et risque faible.

2/ On en parle ici sous le tableau, on suggère soit une allocation simple (ETF World) soit une allocation de 3-4 ETF pour reproduire l’ETF World.

Dans le 2ème cas, cela vous permettra de gérer plus finement, avec des trackers encore plus économiques. Et puis cela peut permettre d’introduire la couverture sur les devises (hedge).

Ceci dit, par rapport au tracker World il manquera certains pays, comme le Canada, l’Australie ou Hong Kong. De plus, cela demande un plus gros « budget actions ». Et il faut plus de motivation et de discipline pour rééquilibrer régulièrement (semestriellement) l’allocation entre plusieurs trackers sur le long terme.

Merci pour vos nombreux articles et vos réponses claires et précises !

J’ai une question un peu théorique ou de pinaille peut-être : y a-t-il un lien entre capitalisation et performance ?

L’ETF World est un top 1500 sur un tri en capitalisation (= nombre d’actions au capital de l’entreprise x le cours de l’action).

Dans l’optique de n’avoir qu’un seul ETF, pourquoi faire un choix sur les grandes tailles d’entreprise ?

Ou pour le dire autrement : lorsqu’on opte pour un ETF World, et donc pour les plus grandes capitalisations, n’est-ce pas succomber à un biais de « capitalisation » 😊

Bien sûr, on observe que l’ETF World a performé sur le long terme ; et rien n’empêche de le compléter avec des Small Cap. Mais peut-être que les 1500 entreprises les plus performantes sur les 10 dernières années n’ont pas en commun d’être celles à plus grande capitalisation, mais partagent quelque chose qu’un autre ETF pourrait capter.

Bonjour,

l’ETF ultra diversifié IE00B3YLTY66 est affiché à 0.17% de frais (et non pas 0.4% comme dans votre article). Cela semble donc attirant mais l’encours n’est que de 481M d’€. Qu’en pensez-vous ? Mon PEA est bientôt plein, donc mes versements mensuels vont se faire sur CTO, pour du très long terme. Merci.

Bonjour Marc,

Effectivement je vois sur le site de la société de gestion que les frais sont de 0,17 % et non 0,40 % (Quantalys s’est planté). Merci j’ai mis à jour l’article !

L’encours est suffisant mais il y a beaucoup moins de transactions que sur les gros ETF.

J’ai moi-même investi dessus une “petite” ligne en comparaison de mes autres lignes ETF World.

Bonjour,

Je ne retrouve pas le code ISIN (ni sur ADI, ni google, ni Fortuneo) pour un ETF qui réplique le MSCI world equally weighted (à loger en PEA). Avez-vous ça sous la main ?

Cordialement

Bonjour.

Pour du DCA sur ETF, faut-il investir la somme mensuelle au hasard chaque mois, à n’importe quelle date ? Ou bien sur ce que certains nomment les « zones d’accumulation rationnelle » ?

Cordialement.

Bonjour Dylan,

Je ne crois pas aux “zones d’accumulation rationnelle”.

C’est du market timing.

Il faut être régulier, par exemple investir 500 € tous les 5 du mois ou tous les 25 du mois (le lendemain de notre perception de salaire par exemple).

C’est fait et on n’y pense plus, ce n’est pas une charge mentale.

Bonjour Nicolas,

Merci pour votre article – est ce qu’une allocation sur PEA (maximisé en versement (= 150k)) : 90% CW8 – 10 % PAAEM (emerging market) vous semble cohérente sur un horizon de temps 15 ans + ?

Merci pour votre retour,

Matt

Bonjour Matt,

Oui c’est plutôt cohérent si vous êtes à l’aise avec les actions et que vous investissez à long terme.

Bonjour

Merci pour votre article, je suis convaincu par cet indice.

Pour un investisseur au profil dynamique investissant par exemple sur MSCI World dans un PEA pour préparer sa retraite :

quelle méthodologie appliquez vous pour réduire l’exposition au fur et à mesure que l’échéance retraite approche ?

par exemple, vendre le tracker MSCI world pour stocker des liquidités sur le PEA ou arbitrez vous vers un autre tracker sans risque sur le PEA (si cela existe 🙂 ) ?

Cordialement

Bonjour Fabien,

Il faut se “désensibiliser au risque” avant le besoin.

Par exemple pour 50 % du patrimoine investi en actions :

– 3 ans avant besoin = vendre une partie des actions pour passer à 30 % ;

– 2 ans = passer à 20 % ;

– 1 an = passer à 10 %.

Après vente, l’argent passera dans la poche liquidités du PEA (sans risque).

Il est possible de retirer d’un PEA de plus de 5 ans sans le casser.

Merci pour votre réponse

Naïvement, j’allais appliquer une règle linéaire (de 100% aujourd’hui à 0% tracker à l’échéance) pour désensibiliser périodiquement

Bonjour Nicolas,

Une stratégie 100% ETF MSCI WORLD est-elle une stratégie diversifiée ? Sachant que le MSCI WORLD et à 70% US ?

Merci

Thomas

Bonjour Thomas,

Bien sûr, puisque cela réplique fidèlement le marché actions des pays développés, selon la capitalisation des sociétés.

Si l’Europe progresse mieux que les US, alors elle pèsera davantage dans l’ETF World.

Cela s’ajuste dans le temps.

Lisez les commentaires, on en a déjà beaucoup parlé.

Et si vous voulez surpondérer d’autres zones (pourquoi pas, mais c’est un biais), vous pouvez ajouter d’autres ETF, cf le tableau en fin d’article ici : investir en ETF.

Bonjour,

J’aimerai savoir la différence entre le ETF MSCI FR0011869353 et LU1681043599. Example: Le prix unitaire de Lyxor EWLD es bien moins cher que celui d’Amundi, pourquoi?

Miguel

Bonjour Miguel,

On a déjà répondu à cette question dans les commentaires.

Chaque société de gestion peut émettre ses trackers pour répliquer la performance d’un indice.

En l’occurrence, Lyxor (Société Générale) et Amundi (Crédit Agricole) ont chacun émis en ETF World.

L’ETF World de Lyxor (EWLD) cote autour de 24 € et celui d’Amundi autour de 402 € en ce moment.

Gros écart de prix (les sociétés de gestion ont émis l’ETF chacun à un prix de départ différent, valeur liquidative), mais peu importe, ce qui compte c’est que l’évolution est la même en %.

Ces 2 ETF répliquent très bien l’indice MSCI World, c’est l’essentiel.

Donc EWLD ou CW8, c’est comme on veut.

Pour les petits ordres de moins de 500 €, l’EWLD est plus accessible.

Bonjour Nicolas,

Merci pour ces informations très précises.

Je souhaiterais démarrer un DCA sur l”un de ces deux ETF MSCI sur mon PEA en investissant 1000€/mois. Je ne suis pas certain d’avoir compris comment bien procéder car je dois acheter des parts entières. Comment coller au plus juste de mon allocation tout en absorbant les variations du tracker. car à 25€ la part cela reviendrait à acheter 40 parts chaque mois mais si la part à 25 passe à 26, je serais obligé de diminuer mes achats à 38 et donc ne pas investir le même montant mois après mois.

Je ne sais pas si je suis clair.

Merci par avance pour ton retour

Bonjour Jean,

Oui vous êtes clair 🙂

Question pertinente.

Le DCA, ce n’est pas acheter toujours le même nombre de titres, mais investir tous les mois (ou trimestres) la même somme.

Donc selon les mois et le prix du titre, parfois vous en achèterez 24, parfois 26, parfois 28…peu importe. Vous serez proche de 1000 € par mois à chaque fois.

Quand c’est plus cher, on achète naturellement moins de titres pour la même somme.

Puis même principe si notre capacité d’épargne augmente et que l’on passe à 2000 € par mois par exemple.

Rappel de nos 4 bonnes pratiques de l’investissement en bourse.

merci Nicolas pour ce retour.

Une bonne solution est peut-être de privilégier l”assurance vie ou on peut acheter des portions de parts Vs. un PEA ou seules des parts entières sont acceptées non?

C’est une solution.

Mais en assurance vie il y aura les frais de gestion annuels sur unités de compte.

Notre article : tracker en assurance vie ou PEA ?

Bonjour,

Je vais suivre les conseils que vous donnez dans le guide pour investir en bourse en 2023. Je vais DCA mon allocation sur 12 mois sur PEA à partir de début février. Vaut-il mieux que je parte sur le CW8 ou le EWLD ?

Sachant que mon DCA par mois sur mon allocation sera suffisamment élevée pour acheter une/des parts du CW8.

Cependant, je suis encore en études pendant un an et je n’ai pas encore de revenu mensuel.

Quand je vais commencer à travailler et que mon allocation sera faite, il y a peu de chance que ma capacité d’investissement en bourse chaque mois soit suffisante pour le CW8 vu le prix de la part.

Ne vaut-il pas mieux rester sur le EWLD ? Il y a moins de frais sur le CW8 quand même…

Merci

Thomas

Bonjour Thomas,

L’investissement progressif étalé sur 6-12 mois (DCA) est une bonne pratique.

Puis l’investissement régulier ensuite chaque mois ou trimestre.

CW8 ou EWLD, l’écart de frais est minime et la performance nette de frais est identique ou presque.

Donc ce n’est pas un sujet.

Choisissez en fonction de ce qui vous arrange selon la taille de vos ordres (EWLD plus abordable).

Bonjour et merci pour ces informations extrêmement claires.

Avec la probable remontée des taux d’intérêt de la BCE (qui suit souvent la FED), on peut s’attendre à une remontée de l’euro dans l’année avec une pénalité sur l’indice MSCI World valorisée en euros.

Est-il possible de s’engager sur un ETF hedgé puis d’arbitrer vers un ETF non hedgé d’ici la fin de l’année ? Existe-t-il un ETF MSCI World hedgé chez Fortuneo ?

Bonjour François,

Oui l’Euro a déjà bien remonté face au dollar ces dernières semaines.

Sur l’assurance vie citée ici dans le tableau oui il y a ETF World hedgé et non hedgé et arbitrage gratuit.

Sur CTO je n’ai pas les références.

Bonjour,

Cela fait maintenant 2 mois que j’ai ouvert mon PEA mais je suis toujours bloqué quant à l’ETF que je veux choisir sur le long terme (minimum 10 ans)

Après m’être renseigné pendant des mois j’ai sélectionné deux stratégies :

100% MSCI WORLD ou 100% S&P500.

J’hésite beaucoup car d’un coté le 100% World est 70% US donc pas si diversifié que ça mais depuis ces dernières années le S&P500 a surperformé tout le reste…Donc d’un coté avec le WORLD on profite à 70% des US et des autres pays et d’un autre on ne profite pas à 100% de la performance des US !

Pour la question de la géographie, les entreprises du S&P500 sont toutes des multinationales et pour la plupart exportatrices, elles profitent donc de la croissance de l’économie mondiale, que ça soit en Europe, en Asie ou partout ailleurs. Il n’y a donc pas fondamentalement de différence de diversification entre une entreprise Américaine, Européenne ou Japonaise puisque ce sont des multinationales dont leurs résultats financiers ne dépendent pas spécialement de leur propre économie.

D’un autre coté, en étant investi à 100% sur le MSCI WORLD on profite également de la hausse des autres indices comme le CAC40 qui surperforme depuis 3 ans le MSCI WORLD !

Pour finir, si un jour les US s’écroulent, le WORLD en sera aussi pleinement impacté, ainsi que l’économie mondiale…

D’un autre coté, on ne sait pas ce qui pourrait se passer à l’avenir mais le MSCI WORLD pourrait être à 80% US. C’est le gros avantage du WORLD qui s’adapte à l’économie mondiale et aux pays qui se développent.

Bref, il y a des avantages et inconvénients dans les deux et je ne suis pas avancé… si l’un d’entre vous pourrait m’éclairer, ce serait super !

Très bon article et très bien documenté, merci pour votre travail !

Bonne journée !

Thomas

Bonjour Thomas,

Le mieux est parfois l’ennemi du bien.

La tergiversation vous a coûté cher ces 2 derniers mois vu la hausse des marchés 🙂

Tout investir sur un seul pays, même si c’est les USA, je trouve cela très risqué.

L’ETF World me rassure car il s’adapte au fil du temps aux winners du capitalisme.

A vous de voir ce qui vous rend le plus serein sur le long terme (car il faut investir à long terme et ne pas changer de stratégie tous les ans…) !

Pour info : dans les années 50, les actions Européennes ont progressé plus fort, dans les années 70 ce furent les marchés émergents, dans les années 80 les actions Japonaises, dans les années 90-2000-2010 les actions américaines,… l’avenir reste incertain.

Bonjour Nicolas,

Merci pour votre commentaire ! Je vais du coup partir sur un ETF WORLD !

Autre chose également, au niveau des frais. Ne vaut-il pas mieux investir sur un ETF WORLD sur CTO vu les faibles frais et privilégier le S&P 500 sur le PEA vu également les faibles frais. On parle quand même de 0,23% de frais entre le World et le S&P 500 sur PEA…

Je me posais juste la question, je suis au courant qu’on ne peut pas les comparer puisqu’ils ne répliquent pas le même indice…

Ou alors j’en étais arrivé à une autre conclusion : réduire les frais, c’est bien (passer d’une AV avec 3% de frais cumulés à une AV en ligne, c’est obligatoire).

Mais changer ses ETF sous prétexte qu’il y a « moins cher » est-ce vraiment important. A partir de quel pourcentage d’écart est-il intéressant de changer ?

Merci

Thomas

Bonjour Thomas,

Ce qui compte c’est la performance nette de frais et c’est quasiment identique entre CW8 et EWLD sur PEA.

J’ai optimisé les frais de gestion ETF sur CTO en ayant investi X00 k€ (notamment l’ETF IWDA), seulement après avoir plafonné mon PEA.

Merci Nicolas pour votre blog de grande qualité ! Et merci à Thomas pour vous questions (je bloque sur les mêmes points depuis des semaines !) 🙂

Bonjour.

Bonne année à tous!

Je cherche à investir en Etf dans mon assurance vie fortuneo.

Lequel me conseillez vous?

Merci pour votre réponse.

Thierry

Bonjour Thierry,

Il faut voir la liste d’UC de Fortuneo Vie.

Notre avis Fortuneo Vie.

Il n’y a que 9 ETF et un seul ETF World a priori ?

Les frais de gestion sont élevés (0,75 % par an), c’est 50 % de plus que Linxea Spirit 2 ! Enorme sur du long terme.

Bonjour et bonne année.

J ai voulu comparer les performances 2022 des différents etf msci world selon leur frais interne.

Pour le cw8 : -13,74% (0,38%)

Pour le ewld: -13,93% (0,45%)

Pour le lcwd: -13,7% (0,12%)

Pour le mrwd:-13,95% (0,18%)

Tous ces trackers sont capitalisants.

Notons une performance identique entre le ewld et mrwd alors que les frais sont différents.

Peut on conclure que finalement les frais internes influencent peu la performance ??

Bonjour,

Meilleurs voeux 🙂

Je me suis livré au même exercice 🙂

Les perfs sont dans un mouchoir de poche. L’indice a bien été répliqué. Et les frais influent peu.

C’est ce qu’on a écrit ici dans le 5ème critère de choix d’ETF :

“Point surprenant : malgré les frais de gestion, certains trackers surperforment régulièrement leur indice de référence grâce au prêt de titres. Il ne faut donc pas s’arrêter aux frais : comparez la performance de plusieurs trackers suivants le même indice (par exemple le Lyxor S&P 500 contre le Amundi S&P 500). Finalement, un tracker plus chargé en frais peut battre un autre tracker moins chargé en frais sur le même indice.“

Bonsoir

Si je vous suis bien, vous n investissez que dans un etf msci world concernant les tracker indiciel ??

Bonsoir,

99 % sur ETF World (sur 4 ETF World différents selon les enveloppes).

1 % sur ETF Nasdaq (une ligne historique que je n’ai pas soldé et que je conserve par “sentimentalisme”).

Bonjour Nicolas,

Puis-je savoir sur quel ETF WORLD êtes-vous sur PEA ? CW8 ou EWLD ? Ne trouvez-vous pas les frais du EWLD élevé ? je ne me rend pas compte des 0,45% de frais pour le EWLD à long terme, ça me parait peu ! Un avis ? En tout cas peu de différence avec les 0,38% du CW8 non?

Merci

Thomas

Bonjour Thomas,

Les 2.

Cf l’article bilan performances 2022 j’ai publié mon PEA.

Et dans les commentaires de l’article trackers on explique que CW8 et EWLD c’est blanc bonnet bonnet blanc : ce qui compte c’est la performance nette de frais et elle est très proche.

Bonjour Nicolas,

J’ai lu sur beaucoup de forums, d’articles et vidéos que ça faisait doublon de prendre deux ETF WORLD et que c’était finalement je cite “inutile” car accumulation de frais de gestion (0,83% par an si on accumule le CW8 et le EWLD)

C’est une simple question, à ne pas prendre personnellement. cela fait moins d’un an que je suis sur les marchés et j’aimerais bien avoir votre avis d’investisseur aguerri sur cette question !

Merci Nicolas

Thomas

Bonjour Thomas,

ça n’a pas de sens, les frais de gestion des fonds ne s’additionnent pas.

10k€ sur un fonds x à 0,30 % de FdG et 10k€ sur un fonds y à 0,40 % de FdG, ça fait 20k€ qui supportent 0,35 % de frais de gestion (et non 0,70 %).

Si vous achetez 10 appartements avec chacun 8 % de frais de notaire, vous n’allez pas dire que les frais de notaire sont de 80 % 😀

Bonjour Nicolas,

Vous êtes à quasi 100% world. Pourquoi n’avez vous pas alloué une partie de votre portefeuille aux émergents et aux small caps afin d’être investi sur la totalité des marchés ?

Bonjour Ludovic,

Depuis j’ai aussi investi sur CTO sur :

– VWRL = Pays développés + émergents (FTSE All World)

– IMIE = Pays développés + émergents avec small caps (MSCI ACWI IMI)

Donc j’ai une petite portion d’émergents et small caps, moins de 10 % de mon portefeuille actions au global.

Historiquement, les marchés émergents sont plus volatils et moins rentables.

Et les small caps sont plus volatils et un peu plus rentables historiquement, mais marché pas évident à tracker.

Bonjour,

Pour commencer bravo et merci pour tout ce que vous faites, c’est génial!!

J’aimerais ouvrir une AV pour ma fille (qui a un mois jeudi) avec dans l’idée de mettre 50€ par mois les 20 prochaines années.

Je me dirige sur l’ouverture d’une AV Linxea Spirit 2, avec dans l’idée de faire du DCA passif sur un ETF MSCI World.

Néanmoins je vois que le cours de cet ETF Amundi MSCI World (LU1437016972) est a 91€ environ.

Du coup je n’ai pas de le choix que d’investir une fois tout les 2 mois on est d’accord?

Merci d’avance!

Bonjour Adrien,

Félicitations au jeune papa et bon courage, les 1ers mois ne sont pas faciles 🙂

Je fais pareil pour mon fils, sur Linxea Spirit 2 aussi.

En assurance vie, on investit une somme, pas un nombre.

On dit “je veux investir x €” et non “je veux acheter x parts”.

Donc on peut très bien investir pour 50 € par mois même si la part est à 90 €, dans ce cas on obtient une fraction de part.

C’est très souple.

Bonjour, merci pour toute ces informations précieuse. J’ai un doute pour me lancer car en tant qu’investisseur libre j’aimerais savoir si il est plus avantageux d’investir sur du long terme en ETF à travers une assurance vie comme linxea Spirit 2 ou à travers un compte titre DEGIRO ? Pourquoi utiliserions nous DEGIRO sinon ? A part c’est choix d’ETF plus important. Je vous remercie pour toute précision.

Bonjour Sébastien,

L’assurance vie, je l’utilise pour le mix fonds euro + SCPI + ETF World.

Allocation diversifiée.

Et avantage sur la fiscalité. Je sors régulièrement en exonération d’impôt sur le revenu.

Le CTO, spécifiquement pour des ETN cryptos (très petite dose < 2 % de mon patrimoine) et pour l'ETF World. Avantage au niveau des frais (pas de frais de gestion annuels sur unités de compte car pas d'assureur derrière, seulement les frais de gestion internes aux ETF). Fiscalité classique : flat tax 30 % sur les plus-values réalisées et les dividendes. Contraignant administrativement car il faut déclarer les gains tous les ans (contrairement à l'assurance vie qui est une enveloppe capitalisante où on ne déclare que les retraits).

Bonjour, merci pour vos supers articles !

Je débute et sur vos conseils je viens de finaliser l’ouverture du PEA sur Fortuneo, se pose donc la question de passer le/les premier(s) ordre(s). je pense suivre au moins au début la technique très passive sur le tracker MSCI World.

Ma premiére question est toute bête mais en somme il me suffit donc de régulièrement passer un ordre sur le MSCI world, mettons une fois par mois (par exemple 1 x MSCI world chez Amundi pour 390e / mois), pour commencer avec une base solide diversifiée ? Ca me semble presque trop simple en fait !

Ma seconde question vient de la différence Amundi / Lyxor pour le MSCI world car le tarif est très différent 390e pour le premier contre 23e pour le second au moment ou j’écris. Y’a t’il un intérêt à mixer les deux en dehors de la différence sur les dividendes capitalisant/distribuant ?

Merci beaucoup !

Bonjour Valentin,

Et oui, c’est tellement simple et efficace que c’est perturbant 🙂

La bourse ne récompense pas les plus besogneux, c’est même l’inverse, il vaut mieux être passif.

Ces 2 ETF World (EWLD et CW8) sont capitalisants.

Si vous investissez “seulement” 400 € par mois, EWLD sera plus commode, pour investir facilement toujours la même somme chaque mois.

Pas vraiment d’intérêt à mixer les 2, sauf si vous voulez diversifier les émetteurs, ce que j’ai fait quand j’ai dépassé environ 100 k€ d’investissement.

Super, merci beaucoup pour cette réponse !

Et dans la même logique, il n’est pas vraiment necessaire lorsque l’on débute d’investir dans d’autres ETF type SP500 ou Nasdaq puisque de toute maniére ils sont déjà compris dans le MSCI World et donc varient dans le même sens ? Eventuellement on peut diversifier sur le Japon, l’Europe ou les pays emmegents via le TOPIX, STOXX ou MSCI EM.

C’est ça !

Japon et Europe sont également compris dans l’ETF World, donc cela ferait doublon.

Sauf si vous souhaitez surpondérer volontairement Europe et Japon.

Les émergents ne sont pas compris dans l’ETF World, ils pourraient éventuellement compléter…MAIS historiquement ils apportent plus de volatilité et moins de performance.

Y a plus qu’à alors ! Merci encore

Bonjour/Bonsoir à vous.

Je viens de tomber sur votre article et j’avoue qu’il s’agit de l’un des plus complets qu’il m’a été donné de voir. Jolie synthèse.

Ma question sera la suivante, si vous me le permettez : J’aimerais savoir si le MSCI World précise les raisons de son choix des pays qui le composent. Est-il le fruit d’un algorithme impartial, ou bien est-il teinté de parti-pris ou de spéculation humaine ?

Je pose la question car historiquement, les US n’ont pas toujours été plus performants que les actions internationales, cela s’est vu dans les périodes 1971 à 1974, puis de 1977 à 1978, de 1983 à 1988, ou encore de 2002 à 2007. Même s’il est vrai que le marché US domine en ce moment, je voudrais savoir si le MSCI World va me protéger d’un éventuel retournement de situation mondial, certes peu probable, mais pas impossible.

Un exemple: imaginons l’hypothèse peu probable mais pas impossible que la Chine dépasse les USA dans 10 ans, le MSCI world va-t-il en tenir compte ?

S’il en tient compte, je ne vois pas l’intérêt d’opter pour le ACWI vu que le WORLD s’adaptera déjà. En revanche, si le choix des pays composant le MSCI WORLD est basé sur des choix humains arbitraires, il n’est pas impossible qu’il refuse de s’adapter à une hypothétique inversion des tendances, avec une économie US qui sous-performe une autre partie du monde.

Avez-vous la réponse à cette question ?

En vous remerciant par avance et en vous souhaitant une excellente semaine.

Bien à vous.

Bonjour K.B.,

J’investis en ETF World, car justement l’indice MSCI World est construit de façon à s’adapter aux évolutions à venir.

En effet, le poids de chaque pays et secteur évolue selon les capitalisations des sociétés.

Si les GAFA dégonflent, les US pèseront bien moins.

L’indice prend le poids (en milliards d’euros) des capitalisations des sociétés, puis les sociétés sont “rangées” dans l’ordre dans l’indice, pondération selon leur capitalisation.

C’est “bête et méchant”. Ainsi on sera toujours investis sur les winners du capitalisme.

Et cela n’a rien à voir avec le PIB des pays. Peu importe si le PIB chinois dépasse le PIB américain.

Le PIB n’est qu’un indicateur économique, ce qui n’a rien à voir avec la capitalisation des sociétés et la performance des sociétés.

Si les sociétés chinoises pèsent plus lourd (en capitalisation boursière), elles passeront devant les sociétés américaines.

MAIS à condition que le marché financier chinois soit considéré comme un marché développé, respectueux des actionnaires.

Ce qui n’est pas encore le cas, ces dernières années on a vu que le pouvoir politique chinois n’hésite pas à maltraiter les actionnaires…

L’indice MSCI World ne considère que les pays développés, dans le sens “marché financier développé”.

Bonjour Nicolas,

Vue le contexte économique et le fait que la reprise se fera par les Etats-Unis, pensez-vous que la surpondération du MSCI World sur des valeurs US soit suffisante ou pensez-vous qu’un ETF S&P 500 soit plus justifié actuellement ?

L’avantage du World reste quand même qu’il suit la tendance mondiale non ?

Merci d’avance,

Bien à vous.

Jérôme

Bonjour Jerome,

L’ETF world n’est pas surpondéré en actions US.

Il y a 70 % d’actions US environ dans l’ETF World, c’est certes beaucoup, mais c’est la juste pondération en fonction du poids des capitalisations US parmi les 1600 plus grandes capitalisations des pays développés.

A vous de voir si vous voulez surpondérer les US en ajoutant à cela un ETF S&P 500.

De mon côté, je préfère investir simplement sur l’ETF World, qui se réajustera mécaniquement si les actions US continuent d’accroitre leur suprématie.

(On va peut-être tendre vers 80 % d’actions US, si elles continuent à mieux performer que les actions Européennes et Japonaises…et si l’inverse se produit peu importe, j’en profiterai aussi car l’ETF World s’ajustera, je serai toujours investi sur les 1600 winners du capitalisme).

Bonsoir Nicolas,

Bien compris merci.

Si par conviction, je décide de surpondérer les US par le biais d’un ETF S&P500, quelle part me recommandez-vous d’y consacrer afin de “rester raisonnable” ?

Le fameux 90% World +10% autre que j’ai pu lire dans dans un de vos articles ?

Merci beaucoup pour vos éclairages !

Bonjour Jérôme,

Oui bien vu 🙂

Ce serait raisonnable, dans les 10 % de “bac à sable”.

On parle ici seulement de la poche actions de votre patrimoine.

Bien sûr il faut diversifier aussi par ailleurs (immobilier, fonds euro…) : allocation patrimoniale.

Bonjour,

Je m’apprête à m’inscrire sur Nalo mais je m’aperçois qu’ils misent justement sur les small caps/pays émergents, cela n’est pas rassurant, qu’en pensez-vous?

Note de Nicolas : contrairement à ce que l’on pourrait penser par intuition, inclure les small caps et les émergents ne sera pas forcément plus rentable sur le long terme.

Merci beaucoup pour votre aide

Bonjour Eric,

Voici notre avis Nalo.

Ils ont une conviction sur les small caps et émergents. Ce n’est pas notre cas.

Mais il faut voir quelle est la part de ces segments de marché dans leur allocation (moins de 10 % ce serait raisonnable).

Et dans une optique diversification de gestion pourquoi pas, si à côté de cela vous avez déjà beaucoup d’ETF World.

Bonjour Nicolas.

Vous dites qu’investir en ETF MSCI World c’est finalement miser sur le capitalisme.

Mais ne croyez vous pas que celui ci est de toute façon voué à sa perte dans les décennies à venir ( changement climatique, épuisement des énergies fossiles), sachant que la croissance verte est plus que jamais sujet à controverse et à une très grande incertitude?

On se dirigera très probablement vers une décroissance globale planifiée ou forcée, cet investissement risque de devenir de plus en plus risqué et de moins en moins performant dans les prochaines décennies à mon avis, même si sur le moyen terme il reste un must have.

Comme toujours merci pour votre travail, Lucas M.

Bonjour Lucas,

Les humains ont un gros défi à relever.

Et ce ne sera pas le 1er ni le dernier.

Je suis optimiste (quand on investit, il faut l’être sinon on n’investit pas).

Et je pense que même en cas de décroissance, il y aura toujours des entreprises qui tireront leur épingle du jeu, et par construction elles seront dans l’indice MSCI World.

Bonjour

Que pensez vous d un tracker Russell 2000? Celui émis par Amundi pour pea est assez peu liquide. Est ce une mauvaise idée d investir dessus (10%)?

Merci

Bonjour Lionel,

Ce n’est pas un ETF World.

Indice RUSSEL 2000 : Petites capitalisations américaines.

Il figure dans notre tableau des trackers.

A vous de voir, ce serait un achat de conviction, éventuellement pour un portefeuille 90 % ETF World + 10 % divers.

Bonjour,

Existe-t-il un ETF world hedgé éligible au PEA ?

Merci d’avance.

Bonjour Sébastien,

Non impossible.

Seulement sur de rares assurances vie, notamment : Linxea Avenir 2.

Bonjour,

Pensez vous davantage optimisé d investir dans un unique etf world en gestion libre en AV (spirit 2) que dans une AV robot advisor (Nalo) ?

Merci !

Bonjour,

Il y a moins de frais de gestion au global en passant par Linxea Spirit 2 : 0,50 % assureur + 0,30 % ETF World = 0,80 % annuel en gestion libre.

Chez Nalo, c’est 1,60 % annuel en gestion pilotée.

Donc le rendement net sera meilleur en gestion libre sur ETF World.

Sauf si la diversification Nalo apporte plus de performance (voir ici : perf des meilleures gestions pilotées).

Ou sauf si en gestion libre sur ETF World vous craquez et vendez pendant une baisse au lieu d’attendre (c’est ce qu’on appelle le “behavior gap”, beaucoup d’investisseurs perdent beaucoup en performance car en gestion libre ils ont une mauvais comportement).

=> Personnellement depuis que je suis “investisseur aguerri” je préfère avoir une bonne part en gestion libre sur ETF World, et une petite part sur de bonnes gestions pilotées pour la diversification gestionnaire.

Bonjour. Merci pour toutes ces informations précieuses ! Est-ce plus pertinent d’investir en etf world hedgé plutôt qu’en non hedgé sur l’assurance vie linxea avenir 2 ? Est-il actuellement dans une période où il est préférable de ne pas subir le cour de change entre le dollars et l’euro ?

Merci pour votre éclairage sur le sujet.

Bonjour Ludovic,

Dans le tableau ici, on donne la référence de l’ETF World hedgé (couvert contre l’évolution des devises) : https://avenuedesinvestisseurs.fr/msci-world-composition-etf-comment-investir/#comment-investir-sur-le-msci-world

Vu la faiblesse de l’euro face au dollar, il peut être tendant de se couvrir partiellement.

En n’étant pas hedgé, on a largement profité de la hausse du dollar, mais le chemin inverse fera mal.

Ceci dit, le hedge a un coût, on en parle ici, donc à vous de voir : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/trackers-performance-investir-bourse-pea-indiciel/#choisir

Sachez que si vous investissez à très long terme (plus de 15 ans) le hedge se justifie moins. Car les mouvements des devises sont cycliques, donc en investissant sur le temps long on ne subit généralement pas ces mouvements.

Bonjour Nicolas & Ludovic,

Merci pour vos articles!

Petites questions auxquelles Bourse Direct n’a pas su me répondre:

1) ces frais sont-ils annuels, ou bien seulement payés à l’achat de l’ETF?

2) comment les frais de gestions sont-ils prélevés? Le cours de l’ETF est-il réduit de 0,3% annuellement (ou chaque jour au prorata de 0,3% annuels)? Ou bien chaque année mon compte espèce PEA est-il facturé de ces frais?

Merci par avance!

Bonne journee

Bonjour Thomas,

1/ Je suppose que vous parlez des frais de gestion du fonds ?

C’est annuel, autour de 0,30 % par an pour les trackers (ETF), alors que les fonds actifs tournent autour de 2 % par an.

2/ C’est le cours du fonds qui est réduit à hauteur des frais de gestion, c’est lissé dans le temps et imperceptible.

Donc cela ne touche pas le compte espèces du PEA.

Un courtier en bourse qui ne sait pas répondre à des questions aussi basiques, c’est flippant !

Fortuneo est plus compétent.

Super, merci beaucoup pour vos réponses!

Bonjour,

J’ai commencé à investir dans l’etf World grâce à vos articles. Sur cet article vous citez la version ACWI qui paraît intéressante pour une plus grande diversification, mais vous le mettez peu en avant ici en ou dans d’autres articles. Est il finalement moins intéressant que le World classique? Je vous remercie!

Bonjour Christophe,

La version ACWI ajoute les pays émergents, alors que l’ETF World classique ne comprend que les pays développés.

Mais les émergents historiquement ont apporté plus de volatilité et moins de performance…c’est souvent une fausse bonne idée d’investir dessus.

On en parle ici : https://avenuedesinvestisseurs.fr/interview-investisseur-gestionnaire-de-fortune/

Bonjour

Mille mercis renouvelés pour la qualité des articles ! 🙂

Est ce que pour vous la différence des frais de gestion (0,35 % vs 0,45 % ?) entre Amundi et Lyxor est déterminante pour le choix de l’ETF MSCI World?

Merci encore !

Bonjour Ben,

Merci 🙂

Non ce n’est pas déterminant, d’ailleurs la performance nette de frais de gestion est identique à 0,01 % près ces dernières années entre EWLD et CW8.

Cf le critère 5 des ETF ici sur les frais : https://avenuedesinvestisseurs.fr/comment-choisir-trackers-etf/

👍🏻😊

Sur mon compte Trade Republic, en faisant une recherche “MSCI WORLD”, je trouve plusieurs dizaines (pour ne pas dire une centaine) de résultats … lequel est celui dont vous parlez dans cet article ? Aucun ne s’appelle seulement MSCI WORLD. Tous ont d’autres abréviations dans leur nom ….

Bonsoir Antoine,

MSCI World est un indice et il n’y en n’a qu’un.

Ce que vous cherchez est un tracker (ETF) pour investir sur le MSCI World.

Il y a des dizaines d’ETF qui répliquent le MSCI World.

On cite ici les ETF World les plus courants sur nos 4 enveloppes préférées (avec les Codes ISIN, c’est le plus simple pour trouver le fonds exact) : https://avenuedesinvestisseurs.fr/msci-world-composition-etf-comment-investir/#comment-investir-sur-le-msci-world

Pour info, Trade Republic ne propose qu’un CTO, pas de PEA, c’est vraiment pas optimal pour investir en ETF : https://avenuedesinvestisseurs.fr/trade-republic-avis-sur-le-courtier-actions/

Dans ce tableau vous avez les meilleures assurances vie et PEA pour investir en ETF World : https://avenuedesinvestisseurs.fr/msci-world-composition-etf-comment-investir/#comment-investir-sur-le-msci-world

Bonjour Ludovic, Bonjour Nicolas, comme à l’accoutumée merci pour votre partage. Il existe aussi un ETF MSCI World Quality indexé sur les 333 positions les plus qualitatives de l’ETF World initial. Les performances sont très légèrement supérieur. Il doit cependant être moins accessible je pense que le MSCI World classique. Encore merci. Impatient de lire votre prochain sujet. Alexis P.

Bonjour Alexis,

Je ne connaissais pas !

C’est le iShares Edge MSCI World Quality Factor UCITS ETF (Isin IE00BP3QZ601) ?

A creuser.

Bonjour Nicolas! Oui exactement, proposé par iShares sous ISIN IE00BP3QZ601.

J’ai un peu creusé car un autre lecteur m’en a parlé.

Je vois qu’il cote sur XETRA et non sur EURONEXT donc non disponible sur mon CTO Fortuneo.

Dommage car cet ETF est plutôt intéressant.

Mais attention, ce n’est pas un pur ETF World Quality.

En effet, indice de référence : MSCI World Sector Neutral Quality Index.

“Sector Neutral” = c’est un ETF qui investit sur des actions quality mais ajuste les pondérations pour avoir obtenir une pondération sectorielle semblable au MSCI World. Donc mêmes actions, mais pas la même allocation que le pur indice World Quality.

Bonjour,

Pour infos

Mail reçu ce matin concernant mon AV Swiss Life (Placement Direct.fr)

Votre contrat Darjeeling, assuré par SwissLife Assurance et Patrimoine, a vu son offre financière évoluer.

Cinq supports en unités de compte de la société de gestion Lyxor International Asset Management ont été remplacés.

Il s’agit des supports d’investissement suivants :

• Lyxor CAC 40 (DR) ETF Dis EUR (FR0007052782)

• Lyxor MSCI World ETF Dis EUR (FR0010315770)

• Lyxor ESG Euro High Yield DR ETF Dis EUR (LU1812090543)

• Lyxor New Energy (DR) ETF Dis EUR (FR0010524777)

• Lyxor S&P 500 ETF D EUR (LU0496786574)

Vous souhaitez effectuer de nouveaux investissements ?

Voici la liste des supports désormais accessibles pour vos versements libres et arbitrages :

• Lyxor CAC 40 (DR) ETF Acc EUR (FR0013380607)

• Lyxor MSCI World UCITS ETF Acc (FR0014003IY1)

• Lyxor ESG Euro High Yield DR ETF Acc (LU2346257210)

• Lyxor New Energy ESG Flt DR ETF Acc EUR (FR0014002CG3)

• Lyxor S&P 500 ETF Acc EUR (LU1135865084)

Pourquoi avoir remplacé les anciens fonds par des nouveaux ?

Au sein de votre contrat, ces fonds étaient jusqu’à présent référencés avec une part de « distribution ». Ces mêmes FCP sont désormais accessibles avec une part de « capitalisation ».

Grâce aux parts de capitalisation, vous avez une meilleure vision de votre investissement car les dividendes ou coupons distribués par les sociétés qui composent les indices sont automatiquement réinvestis dans le fonds lui-même, sans déclencher d’opération spécifique sur votre contrat….

Un peu embêtant pour le World car cela va nécessiter une mise à jour des versements programmés et un nouvel arbitrage avec risque de perte de l’antériorité sur un ETF très jeune.

Entre ça et la fermeture de Suravenir Opportunité, pas si lazy que ça la gestion des enveloppes 🙂

Bonjour Thomas,

Merci pour l’info !

Changement légitime, on préfère les trackers capitalisant 🙂

Bonjour

J’ai pour ma part aussi reçu ce message (et je suis concerné avec WLD).

Je pense plutôt que ce changement est un accord entre SwissLife et Lyxor pour booster l’encours de certains ETF (avant le merge avec Amundi ?).

Pour le World capitalisant, l’ETF en question est WLDC, lancé l’année dernière (coté seulement sur Milan), à réplication synthétique, et son encours ne décolle pas (à peine 5Me). Il faut dire qu’il est en concurrence frontale avec LCWD, à réplication directe, qui est 2 fois moins chargé en frais ! Bref, personne n’a d’intérêt à choisir WLDC dans un CTO par rapport à LCWD.

Dans le cadre d’une AV, enveloppe non fiscalisante où les dividendes sont automatiquement réinvestis, franchement que ce soit WLD ou WLDC ça ne change strictement rien. C’est pour ça que je trouve la raison invoquée (“meilleure vision”) un peu bidon et j’imagine que les vraies raisons sont ailleurs.

Fred