Nous avons constaté ces dernières années un effet de mode sur la holding. Beaucoup de fantasmes alimentés par des Youtubeurs, avec des investisseurs qui créent des sociétés holdings à tort et à travers pour investir en immobilier. Souvent la structure holding parait disproportionnée par rapport aux besoins et aux enjeux de ces investisseurs. Par exemple, un investisseur immobilier en Société Civile Immobilière (SCI) qui crée une société mère au-dessus pour seulement 1 appartement mis en location et 20 k€ de loyers annuels.

Aussi, dans cet article rédigé sous forme de cas pratique, nous verrons d’abord pourquoi et comment créer une holding. Investir en immobilier est loin d’être la seule raison.

Par exemple, un entrepreneur peut faire remonter les dividendes de la fille (sa société opérationnelle) à la mère (société holding), qui pourra alors les réinvestir pour mieux capitaliser. Car en évitant la friction fiscale des 30 % de flat tax si les dividendes étaient versés à titre personnel, on peut investir 100 k€ via holding plutôt que 70 k€ à titre personnel. Mais il faut d’autres raisons légitimes pour éviter la qualification d’abus de droit par l’administration fiscale.

Puis nous expliquons le fonctionnement de la holding à un entrepreneur investisseur. Notamment le mécanisme du report d’imposition (apport-cession) et le régime d’imposition des dividendes sous le régime mère-fille.

Le sujet est vaste. Aussi, dans un second article, nous irons plus loin et nous verrons dans quelle mesure il est intéressant d’investir via une holding patrimoniale.

SOMMAIRE

- Qu’est-ce qu’une holding ?

- Pourquoi créer une holding ? Attention à éviter l’abus de droit

- Comment créer une holding ?

- Le fonctionnement de la holding

- Conclusion

Qu’est-ce qu’une holding ?

Tout d’abord, un peu de sémantique. Le terme « holding » vient de l’anglais « hold », c’est-à-dire détenir.

Donc une holding est une société « mère » qui va détenir d’autres sociétés appelées « filles ». Ainsi, l’ensemble formera un groupe. Et la mère assurera le contrôle de ses filiales selon le pourcentage de détention.

On distingue 2 types de holding :

- holding passive : simple détention de parts de sociétés, sans activité économique à proprement parler. Ce serait le cas d’un investisseur passif ;

- holding active (ou animatrice) : prestations de services facturées à ses filiales. Ce serait le cas d’un investisseur ou entrepreneur qui administre le groupe.

La holding n’a pas de définition juridique, mais fait l’objet de plusieurs articles du Code Général des Impôts. Notamment au sujet du régime mère-fille que l’on développera ensuite.

Par ailleurs, il n’y a pas de forme juridique propre à la holding. Donc l’entrepreneur choisit selon sa situation et ses besoins : société civile (SC), société à responsabilité limitée (SARL), société par actions simplifiée (SAS), etc.

Pourquoi créer une holding ? Attention à éviter l’abus de droit

Avant toute chose, juridiquement, l’entrepreneur (ou investisseur) doit faire attention à ne pas tomber dans l’abus de droit.

Pour cela, il faut justifier que le montage de la holding n’est pas motivé principalement pour échapper à l’impôt. Depuis la Loi de Finances 2019, le motif fiscal exclusif (qui qualifie l’abus de droit) est remplacé par un motif fiscal principal. Donc il faut d’autres raisons que les raisons purement fiscales.

Ainsi, l’objectif principal d’un tel montage doit être avant tout économique et/ou patrimonial, afin d’éviter les écueils de l’abus de droit et du dispositif anti-abus.

Les raisons légitimes de créer une holding

Pour éviter une qualification d’abus de droit, on pourra motiver la création de la holding par exemple pour :

- la potentielle prise de participation dans des sociétés tierces, avec ou sans activité de contrôle ;

- participer à la levée de fonds de start-up. Avec des fonds disponibles sans délai pour investir ;

- investir dans l’immobilier, notamment via Société Civile Immobilière (SCI) ;

- prendre des participations minoritaires dans des sociétés non cotées (Private Equity).

- réaliser des investissements via des portefeuilles de titres (comptes-titres ordinaires), des contrats de capitalisation, etc.

- quand on a déjà une société opérationnelle (fille), réaliser ces investissements au niveau de la holding (mère) donc en dehors de la société opérationnelle (afin de sécuriser / cloisonner en cas de difficultés avec la société opérationnelle) ;

- en cas de revente de la société opérationnelle, éviter la friction fiscale pour pouvoir réinvestir dans un investissement économique (en rachetant une société de taille équivalente par exemple) ;

- la transmission – à plus long terme – aux héritiers.

Note de Nicolas : plus on coche de cases, mieux c’est ! Voyez la validité et la pertinence de la structuration en holding avec un expert-comptable et/ou avocat fiscaliste.

Comment créer une holding ?

Prenons le cas d’un entrepreneur associé à 50 % d’une société opérationnelle (1 autre associé détient 50 %). Il ne souhaite plus percevoir les dividendes versés par la société opérationnelle à titre personnel, il préfère faire remonter ses dividendes à une société holding qui pourra mieux les capitaliser. En effet, il pourra alors les réinvestir en évitant la friction fiscale des 30 % de flat tax.

Il souhaite être l’associé unique de la société holding à créer.

La société d’exploitation fille est une SAS. Au niveau de la SAS, les associés peuvent être des personnes physiques ou morales. Ainsi, la société holding à créer deviendra l’associée personne morale en remplacement de l’associé personne physique. Concrètement, il faudra apporter une modification d’associé (nomination des associés en annexe des statuts de la SAS).

Quelle forme juridique pour la société holding ?

Admettons que l’entrepreneur souhaite :

- nombre d’associés : 1 (lui seul pour l’instant) ;

- responsabilité limitée aux apports ;

- régime social : l’entrepreneur ne croit pas en la pérennité du système de retraite par répartition. Il préfère construire sa propre retraite par capitalisation via la holding, avec cette « tirelire » qui pourra servir à ses enfants également par transmission. C’est d’ailleurs un des objectifs poursuivis motivant le montage de la holding, pour capitaliser au maximum en limitant les frottements fiscaux.

Sur ces critères, il y a lieu de choisir entre la SARL (plus précisément EURL car associé unique) ou la SAS (SASU car associé unique).

Vu sa volonté de capitaliser lui-même, considérons que cet entrepreneur privilégie la SARL/EURL plutôt que la SASU. Car le régime du travailleur non salarié (TNS) de l’associé gérant majoritaire de SARL induit moins de charges sociales sur la rémunération (autour de 40 %, comparativement au statut de dirigeant salarié de SAS autour de 80 %).

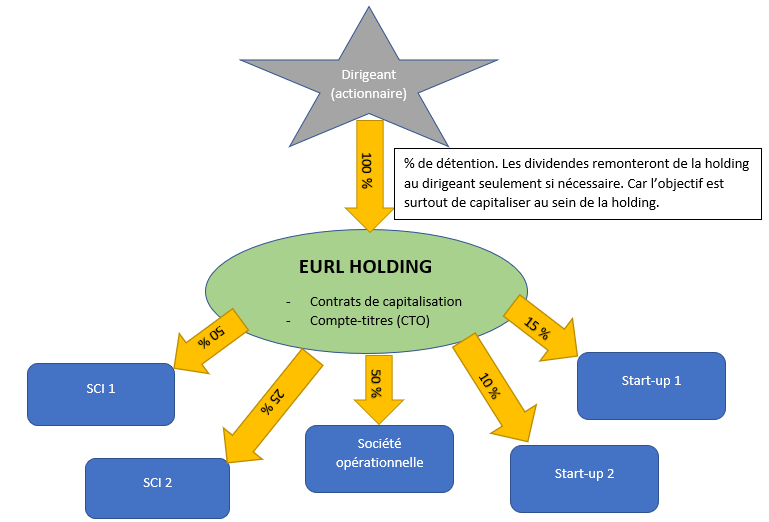

Cela conduirait à un groupe comme ceci, avec sa société fille opérationnelle et ses diverses prises de participations et divers investissements prévus :

Se rémunérer avec la société holding ?

Au niveau rémunération, l’entrepreneur (en concertation avec son associé en SAS) peut remonter des indemnités de mandat (management fees) de la société opérationnelle à la société holding.

Puis la société holding EURL le rémunérera (associé à 100 %) par une rémunération de gérance (article 62 du CGI) qu’il pourra fixer selon ses besoins, avec 40 % de charges sociales environ. Simulation de rémunération en EURL ici.

En statut SAS, cela aurait été une rémunération de dirigeant salarié, avec 80 % de charges sociales environ. Donc plus de droits sociaux, mais il reste moins de capital dans la société holding à faire fructifier. C’est un arbitrage à faire pour choisir la forme de sa société : est-ce qu’on préfère optimiser les droits sociaux (SAS) ou la capitalisation (SARL/EURL).

Se verser des dividendes avec la société holding ?

Admettons que l’entrepreneur ne souhaite pas se verser des dividendes à court terme avec sa holding, car il préfère capitaliser au maximum au sein de la holding.

Mais si besoin, l’EURL pourra verser des dividendes : à hauteur de 10 % du capital social pour une imposition au PFU de 30 %. Il n’y a pas cette limitation en SAS.

Au-delà de ce seuil de 10 % en SARL/EURL, le reliquat est imposé au barème de l’impôt sur le revenu après abattement de 40 % et il faut ajouter environ 45 % de cotisations sociales.

Par exemple, avec 1 M€ de capital social, l’entrepreneur pourrait (si nécessaire) se verser tous les ans 100 k€ de dividendes imposés au PFU de 30 %. Au-delà de 100 k€ de dividendes, l’imposition du reliquat serait plus lourde donc à éviter.

Note de Nicolas : chacun doit étudier la question selon sa situation et ses projets, avec le conseil d’un expert-comptable. Nous donnons simplement un exemple avec les pistes de réflexion. La SAS conduit à plus de cotisations sociales (et plus de droits sociaux), alors que la SARL conduit à moins de charges sociales donc à privilégier si l’on est un investisseur qui souhaite se construire sa propre retraite par capitalisation.

Les formalités de création de la holding

Comment constituer la holding ?

- Par acquisition de titres. Soit la société fille existe déjà, donc constitution de la holding puis rachat des titres de la fille par la holding. Soit la société fille n’existe pas encore, donc constitution de la holding, puis création de la filiale avec la holding qui souscrit au capital initial de la filiale.

- Par apport de titres. Dans ce cas la société fille existe déjà et elle est détenue par l’associé de la holding. En pratique, soit la holding est constituée par l’apport des titres de la société fille. Soit la holding est constituée en amont et les titres sont apportés ensuite.

Pour la suite de l’article, admettons que l’on crée la société holding par apport des titres de la société opérationnelle. Ainsi, le client pourra bénéficier du mécanisme de report d’imposition, un mécanisme intéressant que nous allons expliquer. C’est un aspect important à comprendre dans le fonctionnement d’une holding (nous développerons plus loin).

Quel coût pour créer une holding ?

Une mission juridique, fiscale et comptable est confiée au cabinet d’expertise-comptable pour créer la holding.

Il faudra compter des honoraires pour :

- la consultation juridique et fiscale en vue de la constitution de société holding ;

- le procès-verbal d’agrément de l’apport des actions à la holding (car création par apport des titres de la société opérationnelle) ;

- la décision de nomination du commissaire aux apports (CAA) ;

- la rédaction du contrat d’apport et des statuts consécutifs ;

- les formalités consécutives auprès du Centre de Formalités des Entreprises (CFE) compétent et du greffe ;

- la déclaration relative aux bénéficiaires effectifs ;

- les options fiscales ;

- les débours (frais de greffe, annonce légale) ;

- les honoraires du commissaire aux apports (CAA).

Au total, il faut compter 3 mois de formalités et au moins 5 000 € de frais hors taxes pour créer la holding. En sus, les frais de comptabilité de la société holding seront de 1 500 € par an environ. Donc la création de la holding doit se justifier, pour obtenir le retour sur investissement.

L’évaluation de la valeur de la fille

On se place ici dans le cas d’une société créée par apport de titres de la société fille opérationnelle.

L’expert-comptable va faire une estimation de la valeur de la société opérationnelle. Nécessaire pour valoriser l’apport (et le capital social de la holding EURL). Puis le commissaire aux apports (CAA) va valider ou non l’estimation.

L’évaluation de la valeur de l’entreprise se fonde sur la comptabilité de la société (comptes de résultat et bilans des derniers exercices), mais aussi les déclarations des dirigeants (forces et faiblesses, investissements à venir, etc.)

La valeur financière peut être appréhendée par :

- une approche patrimoniale : on évalue le patrimoine de l’entreprise en valorisant les actifs au prix du marché en valeur d’usage et en déduisant les dettes.

- une approche par le rendement : on valorise l’entreprise selon les bénéfices générés.

Ces 2 approches sont pondérées et l’expert-comptable fait la moyenne de plusieurs méthodes : capitalisation du bénéfice net moyen, méthode Discounted Cash Flow (DCF), etc.

Le résultat de l’évaluation est ensuite présenté par l’expert-comptable à l’entrepreneur. La valeur déterminée permet d’engager la discussion lors d’une cession de l’entreprise, ou dans le cas présent pour chiffrer l’apport des titres à la holding.

Note de Nicolas : une évaluation d’entreprise n’est pas une science exacte. Il y a de nombreux paramètres et de nombreuses méthodes à croiser. En stage en cabinet d’expertise-comptable quand j’étais jeune, j’ai déjà fait des évaluations où les valeurs finales retenues pouvaient diverger. Par exemple, une entreprise que j’ai évaluée à 350 k€ où le client a finalement trouvé un repreneur à 700 k€. Car cela permettait au repreneur d’avoir une exclusivité géographique (il lui manquait cette implantation) et donc il était prêt à payer bien plus cher que ce que cela valait en théorie.

Le chiffre validé par le commissaire aux apports

Finalement, admettons que l’expert-comptable de l’entrepreneur évalue la société opérationnelle fille à 2 M€. Soit 1 M€ pour l’entrepreneur qui détient 50 % des parts de la société opérationnelle. (Pour les besoins du cas pratique, faisons simple avec des chiffres ronds, l’essentiel est de comprendre la démarche et le fonctionnement).

Il appartient au commissaire aux apports (CAA) d’exprimer une conclusion sur le fait que la valeur des apports n’est pas surévaluée, au regard de la doctrine professionnelle de la Compagnie Nationale des Commissaires aux Comptes (CNCC), et en application de l’article L 223-09 du Code de Commerce.

Pour la suite de l’article, nous allons considérer que le CAA a validé l’évaluation de l’expert-comptable.

Ainsi, valeur des apports d’actions de la société d’exploitation de l’entrepreneur pour 1 M€ à la SARL Holding. Et création de 1 million d’actions de 1 € de valeur nominale chacune, émises lors de la création de la Holding EURL.

Le fonctionnement de la holding

Il faut assimiler 2 grands mécanismes de fonctionnement de la holding :

- l’apport-cession avec report d’imposition,

- l’imposition des dividendes sous le régime mère-fille.

Le mécanisme d’apport-cession et le report d’imposition

Poursuivons le cas pratique. L’expert-comptable et son service juridique se chargent dans un premier temps de la création de la société holding. Puis dans un second temps, quand la holding est créée, de l’apport des titres de la société opérationnelle à la société holding.

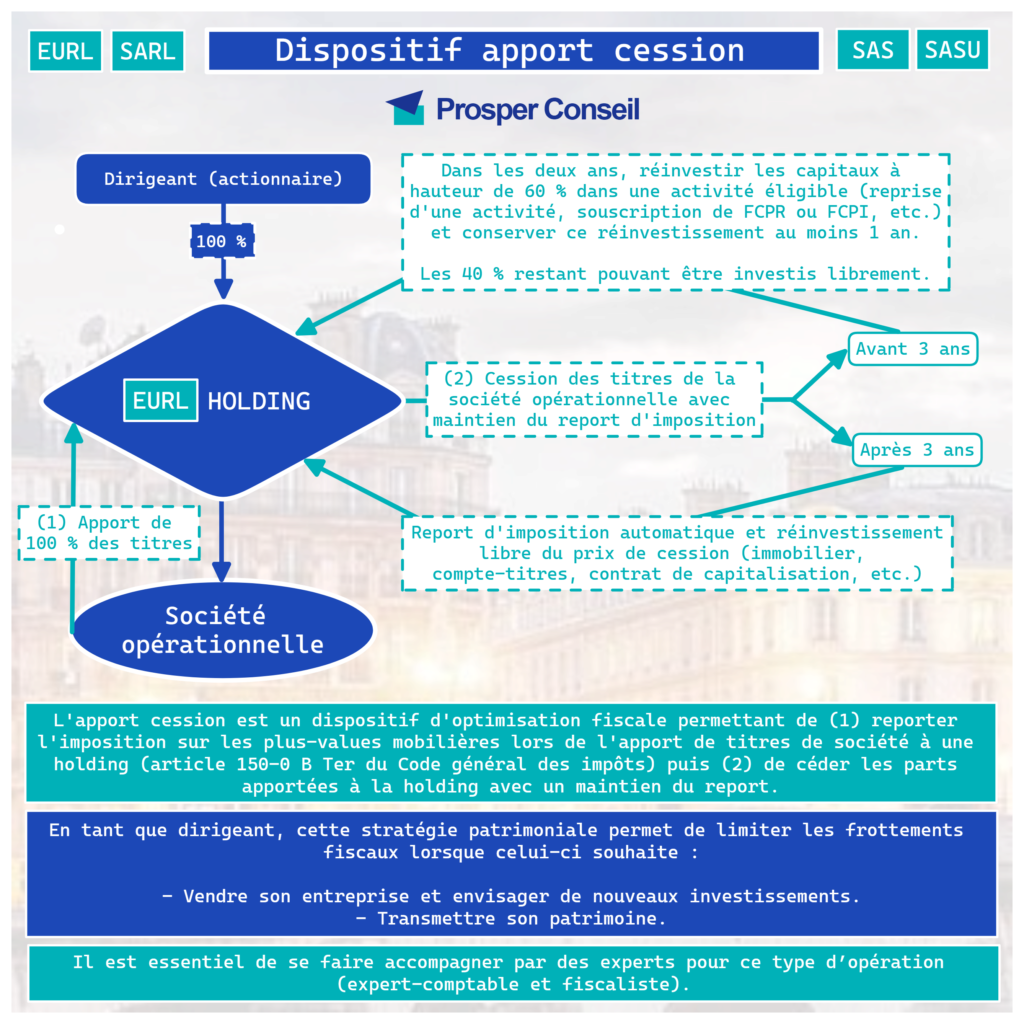

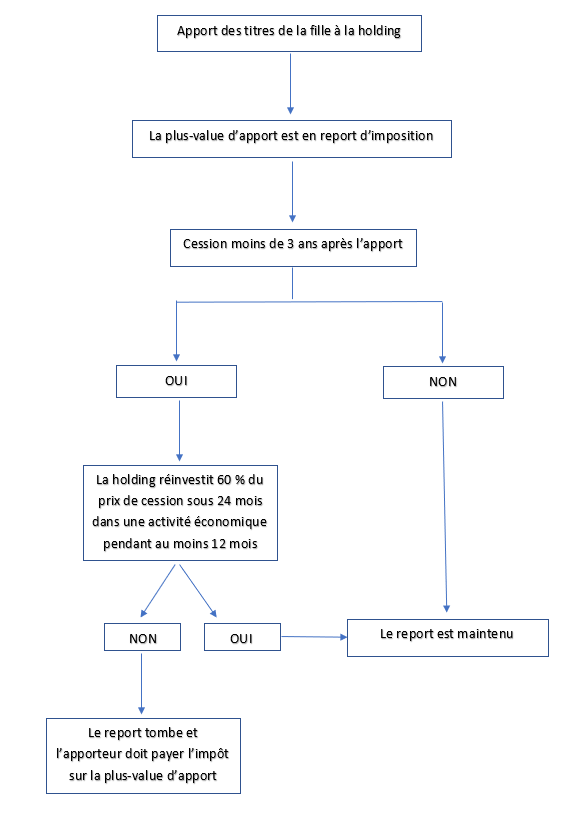

Ainsi, on apporte les titres à la holding (selon l’évaluation validée : 1 M€). Puis il y aura cession (éventuellement) par la holding quelques années après. C’est ce qu’on appelle l’apport-cession.

Il faut bien faire la distinction entre :

1. l’événement qui consiste à apporter les titres de la société opérationnelle de sa personne physique à la holding (apport avec report d’imposition).

2. l’événement de vente (cession) par la holding des parts de la société opérationnelle.

Ici nous en sommes à l’étape 1 : l’apport des titres à la holding, avec report d’imposition.

La plus-value d’apport en report d’imposition

L’article « 150 0-b-Ter » du CGI encadre le régime de l’apport-cession et le report d’imposition.

L’entrepreneur avait créé sa société opérationnelle il y a quelques années, avec un capital social de 10 000 € (ses parts). Soit 990 000 € de plus-value constatée lors de l’apport.

En principe, cette plus-value réalisée est imposable immédiatement à l’impôt sur le revenu. Mais en apportant ses titres à une société holding qu’il contrôle, l’entrepreneur profite d’un report d’imposition sur la plus-value constatée lors de l’apport. En pratique, la plus-value d’apport doit être calculée puis déclarée par le dirigeant, mais son imposition est reportée.

Les conditions ouvrant droit au report d’imposition

Il faut remplir 3 conditions pour bénéficier du report d’imposition :

- l’apport de titres est réalisé en France ou dans un État membre de l’UE ;

- les titres sont apportés à une société soumise à l’impôt sur les sociétés (IS) ;

- la société bénéficiaire de l’apport (la holding) est contrôlée par le contribuable.

L’entrepreneur remplit les 3 conditions : opération en France, holding EURL soumise à l’IS et contrôlée à 100 % par l’entrepreneur.

Quel sort pour le report d’imposition ?

L’imposition de la plus-value d’apport se déclenchera seulement si un évènement met fin au report. On dit alors que le report tombe. Donc on va chercher à éviter ces évènements qui mettraient fin au report :

- cession par la holding des titres apportés à la holding ;

- cession des propres titres de la holding ;

- transfert du domicile fiscal hors de France.

Ceci dit, pour le 1er point en cas de cession par la holding des titres apportés à la holding, le report d’imposition est maintenu sous condition de réinvestissement :

- si la cession se fait moins de 3 ans après l’apport, la holding doit réinvestir sous 24 mois à hauteur d’au moins 60 % du prix de cession dans une activité économique (reprise d’une activité commerciale, artisanale, libérale, industrielle, marchand de biens, Business Angel, souscription de FCPR ou FCPI). Tout en conservant ce réinvestissement au moins 12 mois. Les 40 % restant pouvant être investis librement.

- si la cession par la holding se fait plus de 3 ans après l’apport, la holding peut réinvestir le prix de cession librement (immobilier, compte-titres, contrat de capitalisation, etc.).

Pour l’investissement ou réinvestissement, vous pouvez vous tourner vers notre cabinet Prosper Conseil.

Logigramme de l’apport-cession avec report d’imposition :

Donc idéalement, l’entrepreneur doit anticiper et faire l’apport des titres à la holding au moins 3 ans avant la cession par la holding (sinon obligation de réinvestissement contraignante). Raison pour laquelle l’entrepreneur doit rapidement créer une holding, s’il souhaite revendre les parts de sa société opérationnelle à moyen terme.

Note de Nicolas : le report d’imposition expire en cas de décès (s’il n’y a pas eu cession ou transmission à titre gratuit avant décès). Dans ce cas, la plus-value d’apport est purgée. Et en cas de transmission à titre gratuit par donation des titres de la holding, le report d’imposition est maintenu sur la tête des donataires. Dans ce cas, si les donataires conservent les titres au moins 5 ans, alors la plus-value d’apport qui était placée en report d’imposition est purgée : exonération de la plus-value si le donataire cède ensuite les titres.

L’imposition des dividendes sous le régime mère-fille

Dans un groupe, la distribution de dividendes de la société fille à la société mère sera traitée fiscalement selon le régime mère/fille. Conformément aux articles 145 et 216 du Code Général des Impôts.

Ce régime permet aux sociétés mères de bénéficier de l’exonération des dividendes reçus de leurs filiales…à l’exception d’une quote-part dite « de frais et charges » s’élevant à 5 % des dits dividendes (réintégrée dans le résultat fiscal de la holding imposée à l’IS).

Il s’agit d’une option annuelle, que l’on peut renouveler à chaque exercice. Comptablement, la société mère doit :

- enregistrer une déduction extra-comptable pour la totalité des dividendes reçus ;

- puis enregistrer une réintégration extra-comptable de 5 % du montant des dividendes au titre de la quote-part de frais et charges.

Ce régime a pour objet d’éviter que les bénéfices des filiales ne soient soumis à une double imposition à l’impôt sur les sociétés, car la filiale qui verse les dividendes a déjà été soumise à l’impôt sur les sociétés (IS).

Les conditions ouvrant droit au régime mère-fille

Pour ouvrir droit au régime spécial mère-fille, d’une part la mère et la fille doivent être soumises à l’IS, d’autre part les titres doivent :

- représenter au moins 5 % des droits financiers et des droits de vote de la société émettrice. C’est le cas de notre entrepreneur car ses titres représentent 50 % de la société d’exploitation.

- être conservés pendant au moins deux ans (qu’ils aient été ou non souscrits à l’émission). « Dans le cas contraire, la société bénéficiaire doit reverser au Trésor public l’IS qui aurait été dû ; en l’absence d’option, avec les intérêts de retard.”

Donc le régime mère-fille exonère le dividende versé chez la mère. Sous réserve d’une quote-part de frais et charges de 5 % qui est réintégrée dans le résultat taxable de la mère.

Note de Nicolas : le régime de l’intégration fiscale est encore plus intéressant. Car il s’agit d’une quote-part de 1 % au lieu de 5 %. Mais impossible dans la situation de l’entrepreneur de notre cas pratique. En effet, la holding ne détient pas 95 % du capital social de la filiale, mais « seulement » 50 %.

Cas pratique : conséquences du régime mère-fille pour notre entrepreneur

Nous allons faire une projection chiffrée, en comparant 2 situations :

- l’entrepreneur crée la société holding et la fille remonte les dividendes à la mère ;

- l’entrepreneur ne crée pas la société holding et se verse les dividendes.

Admettons 100 k€ de dividendes versés par la fille qui remontent à la holding.

Donc une assiette imposable de 5 % pour quote-part de frais et charges = 5 k€ qui seront taxés au taux d’IS (impôt sur les sociétés) réduit de 15 % (sous 38 120 € de bénéfices donc IS à 15 % au lieu de 25 %), soit 750 € d’IS. Ce qui correspond finalement à 0,75 % d’IS sur les 100 k€ de dividendes remontés à la holding.

Ainsi 99 250 € pourront être investis par la holding. Modulo les frais annuels de l’expert-comptable (1 250 €), donc 98 k€ à investir via la holding nets d’IS et de frais de comptabilité. À comparer aux 70 k€ nets de PFU (flat tax 30 %) si l’entrepreneur continue de percevoir ses dividendes en tant que personne physique soumise à l’impôt sur le revenu.

Soit 28 k€ de capacité d’investissement supplémentaire tous les ans en investissant via la holding.

Note de Nicolas : de plus dans notre exemple, la holding disposera d’une marge d’environ 33 k€ de résultats (38 120 € – 5 000 €) provenant des futurs investissements pour profiter du taux d’IS réduit à 15 %. Et le résultat annuel dépassant 38 120 € sera imposé au taux d’IS de 25 %. Donc un gain de 10 % (25-15) qui porte sur 33 k€ de résultats, soit 3 300 € d’économie d’IS par an en investissant via la société mère à 15 % plutôt que via la fille imposée à 25 %. Notons que ce gain fiscal est supérieur aux frais de comptabilité de la holding (1 250 €), donc le montage holding est déjà rentabilisé rien que sur cette optimisation qui consiste à cumuler le plafond du taux réduit à 15 % sur plusieurs sociétés (pour globalement un IS moins élevé qu’avec une seule société).

Conclusion

Nous avons expliqué le processus de création de la holding en évitant l’abus de droit. Ainsi que le mécanisme d’apport-cession avec report d’imposition, puis le régime mère-fille pour optimiser fiscalement la structure holding. Voyons maintenant dans l’article suivant en quoi la holding patrimoniale peut être un outil intéressant pour investir et les autres avantages.

Nous rappelons que le cas pratique développé dans cet article n’est qu’un exemple pour illustrer le montage en holding. En pratique, pour étudier la pertinence d’un tel montage dans votre situation et coordonner la mise en oeuvre, nous vous invitons à vous rapprocher d’un conseiller en gestion de patrimoine (notre CGP est expert dans le conseil aux entrepreneurs).

11 commentaires sur “Créer une société holding : pourquoi ? Comment ? Exemple et schéma”

Bonjour,

Je m’interroge sur un cas tout à fait possible. Supposons que j’ai une activité en TNS dans une EURL et qu’à un moment donné je décide de m’associer avec une connaissance qui est en SAS. Pour ce qui est de l’associé cela peut être une personne morale, donc mon EURL ne pose aucun problème. Par contre si je veux me rémunérer dans la SAS en tant que président ou DG, est-ce qu’il vaut mieux profiter du régime assimilé salarié en parallèle du TNS que j’ai déjà, ou bien mettre mon EURL en présidente ou DG et se rémunérer entièrement en TNS ?

Je sais que quoi qu’il arrive il n’y aura pas plus de quatre trimestres de validé dans l’année civile et qu’il y aura forcément des cotisations en double, mais je pense que la question peut être intéressante, peut-être que certains ont expérimenté l’une ou l’autre des possibilités..

Le système Français est rigide mais reste souple si on sait bien l’utiliser, visiblement.

Encore bravo pour l’article toujours aussi complet !

Bonjour Nicolas

Vous abordez dans l’article le mécanisme d’apport plutôt que de cession. De ce que j’ai compris, la cession pourrait constituer un mécanisme super intéressant pour se verser ensuite des montants sans payer de cotisation. Si on cède pour 1M€ de parts sociales à sa holding, cette holding aurait un compte courant d’associé de 1M€, dans lequel on peut venir piocher tous les mois pour se verser un montant équivalent à un salaire, sur lequel on aurait donc aucune cotisation à verser ? (Il faut avoir en tête néanmoins que la fiscalité serait due en N+1 à titre perso, donc il faudrait pouvoir sortir 300k€ depuis la holding pour couvrir ce montant.). Cela parait super intéressant mais j’ai peut-être loupé quelque chose !

Qu’en pensez-vous ?

Bonjour Stéphane,

Vous parlez de la cession des titres de la fille ?

Mais dans ce cas c’est la niche Copé dont je parle ici (très intéressant) : Holding patrimoniale : investissements, fiscalité, autres avantages.

Désolé je me suis mal exprimé :p

Je parlais plutôt du moment de la création de la holding.

Soit on apporte gratuitement les titres à sa holding (apport), soit on cède les titres (vente).

Dans ce 2ème cas, on peut donc céder les titres lors de la création de sa holding, mettre le montant de la cession en compte courant d’associé, puis se rembourser tous les mois depuis les remontées de liquidités dans la holding, sans passer par la case cotisations/rémunération puisqu’on ne procédera en réalité qu’à un remboursement du compte courant d’associé ainsi créé.

Par exemple, si la cession est de 1M€, on enregistre un compte courant d’associé de 1M€. La holding devient mandatrice sociale de la société fille, pour admettons 10k€ de mandat social mensuel, et nous pouvons retirer ces 10k€ depuis la holding en perso sans cotisation, nous déduisons juste ces 10k€ mensuels du montant du compte courant d’associés.

(En écrivant cela, je me rends aussi compte qu’il ne faudra pas oublier l’impact fiscal de l’IS en fin d’année puisque la rémunération chargée, constitue normalement une charge qui n’existe pas dans ce mécanisme.)

Bonjour Stéphane,

Ce serait intéressant mais trop beau pour être vrai je pense (à confirmer par un expert-comptable compétent en la matière ou avocat fiscaliste).

Selon nous, la cession des parts à la holding n’est pas un apport au CCA.

Votre idée serait plutôt de vendre la société commerciale à votre holding (soit la holding a du cash pour financer l’achat soit elle emprunte/schéama Owner Buy Out), mais sans mécanisme d’apport en report de PV. Et ensuite le cash récupéré en personne propre (supportant 30 % d’imposition) peut être apporté à la holding. Mais nous ne voyons pas d’intérêt à faire cela (imposition plus lourde).

A confirmer par un expert-comptable compétent en la matière ou avocat fiscaliste.

Bonjour,

Article super, j’ai beau lire l’ensemble de vos articles, j’avais omis ce dernier.

J’avais une petite question, peut-être un peu trop technique : ayant fait l’acquisition de 10% d’une société d’exploitation (SARL à l’IS) et disposant de 50% d’une SCI à l’IS. Pouvez-vous me dire s’il est faisable, techniquement, de faire une donation des titres à une holding SAS afin de profiter de la remontée des dividendes et pouvoir les réinvestir sans frottement fiscal ? Je dis bien, donner et non vendre les titres. Impossible de trouver réponse à cette question.

Merci énormément pour vos retours,

Pierre,

Bonjour Pierre,

Je vous invite à consulter un avocat fiscaliste.

Pour voir s’il s’agit d’un apport ou si une donation est possible.

Bonjour Nicolas,

Excellent article encore une fois !

Je reviens sur une phrase de l’article, “si besoin, l’EURL pourra verser des dividendes : à hauteur de 10 % du capital social pour une imposition au PFU de 30 %”.

Lors d’un apport cession d’une société fille SASU vers holding EURL, la valeur de la société est intégré au capital social de la holding ?

à titre d’exemple imaginons que ma société vale 500k, lors d’un apport céssion à une holding EURL je pourrais decider de me verser 50k de dividendes sans charges sociale mais uniquement la flat tax ?

Cordialement,

Sofiane

Bonjour Sofiane,

Vous avez bien compris.

Si vous apportez les parts de la société fille évaluée 500 k€ pour créer la société holding, alors la société holding a un capital social de 500 k€.

Donc vous pourrez vous verser 50 k€ (10 %) de dividendes par an avec la société holding, avec imposition flat tax.

Je vous invite à lire la suite, il y a plein d’applications concrètes : https://avenuedesinvestisseurs.fr/holding-patrimoniale-investissement-fiscalite-etc/

Bonjour Nicolas,

Merci tous vos contenus très instructifs !

Je n’ai pas réussi à trouver un exemple / comparatif, où l’achat immobilier serait réalisé à plusieurs.

Par exemple : 5 personnes qui achètent un bien (belle maison) à 500k€ qui sera mise en location touristique classée, plutôt que d’acheter chacun 1 appartement à 100k. (+ ou – intéressant ?)

Le fait d’être à plusieurs va imposer de monter une société, sera plus complexe, fiscalement s’il y a versement de dividendes ils seront taxés, etc… mais nous accédons à des biens avec beaucoup plus de potentiel (prix locatif plus élevé, possibilité d’organiser des évènements (mariages, séminaires d’entreprise, etc…).

Mais j’ai peut-être raté l’article qui en parle… ou cet article s’applique également qu’il y ait 1 ou N actionnaires de la holding ?

Merci.

Cordialement,

Mathieu.

Bonjour Mathieu,

Oui l’achat en société à plusieurs permet d’avoir une plus grosse force de frappe.

Mais il y a des inconvénients.

Il faut peser le pour et le contre.

Je vous invite à lire notre article : investir en immobilier en nom propre ou en société.