En tant qu’entrepreneur, quand les affaires vont bien, la trésorerie s’accumule. Il est alors dommage de laisser l’argent végéter sur son compte courant professionnel, plutôt que de le faire travailler. Ainsi, arrive tôt ou tard la question : comment placer sa trésorerie d’entreprise ? Quelles stratégie et quels placements ? Car au-delà du besoin en fonds de roulement nécessaire à l’activité (que l’on peut assimiler à de l’épargne de précaution), on va chercher à placer ou à investir la trésorerie excédentaire.

Dans notre article, nous verrons que la méthode pour placer sa trésorerie d’entreprise n’est pas si éloignée de la méthode des épargnants et investisseurs privés. En effet, il s’agit de placer selon les projets et les horizons de placement de sa société.

Ainsi, il existe des placements courts termes et sécurisés (comptes à terme rémunérés jusqu’à 4 % par an selon la durée), et des investissements plus long terme avec une meilleure espérance de rendement (contrats de capitalisation en fonds euro et unités de compte, pierre-papier SCPI ou OPCI, investissement en bourse via comptes-titres ou produits structurés, crowdfunding…pour plus de 4 % de rendement attendu par an).

Notez que l’on parle d’entreprise, mais cela concerne les personnes morales en général. Donc également les sociétés civiles immobilières (SCI), les holdings patrimoniales et les associations.

SOMMAIRE

- Stratégie : placer sa trésorerie selon son horizon de placement

- Le compte à terme (CAT)

- Le contrat de capitalisation

- La pierre-papier SCPI ou OPCI

- Le compte-titres ordinaire (CTO)

- Les produits structurés

- Le financement participatif (crowdfunding)

- Conclusion

- Demande de conseil

Stratégie : placer sa trésorerie selon son horizon de placement

Comme pour son patrimoine privé, l’entrepreneur doit d’abord penser à son horizon de placement. Quelle part de la trésorerie peut-on investir à :

- court terme (moins de 2 ans) ?

- moyen terme (2-8 ans) ?

- long terme (plus de 8 ans) ?

Et ensuite, quel niveau de risque et quel niveau de liquidité (capital bloqué ou non) est-on prêt à accepter ? En pratique, les produits d’épargne et investissements seront adaptés selon ces 3 critères : rendement, risque, liquidité.

| Horizon | Rendement attendu | Risque | Liquidité | |

|---|---|---|---|---|

| Compte à terme | De 1 mois à 10 ans | De 0,25 % à 4 % selon durée | Aucun | Bonne : retrait en 32 jours |

| Contrat de capitalisation | > 4 ans | - Fonds euro : autour de 3 % - UC : de négatif à très élevé |

- Fonds euro : capital garanti - UC : risque de perte en capital selon l'évolution des marchés |

Bonne : rachat en 30 jours |

| Pierre-papier OPCI | > 4 ans | 3-4 % (revalorisation des parts) | Risque de perte en capital selon l'évolution du marché immobilier et des marchés financiers | - Hors contrat de capitalisation : 15 jours pour vendre - En contrat de capitalisation : quelques jours |

| Pierre-papier SCPI | > 8 ans | 4-6 % (loyers reçus + revalorisation des parts) | - Évolution des loyers non garantie - Risque de perte en capital selon l'évolution du marché immobilier |

- Hors contrat de capitalisation : plusieurs mois pour vendre - En contrat de capitalisation : quelques jours |

| Compte-titres | > 8 ans | 7 % (moyenne annuelle lissée) | Risque de perte en capital selon l'évolution des marchés financiers | Excellente : vente en 1 clic des actions cotées en bourse |

| Produits structurés | > 8 ans | 7 % (moyenne annuelle lissée) | Risque de perte en capital selon l'évolution des marchés financiers | Bonne : vente en quelques jours |

| Crowdfunding | Entre 1 an et 5 ans selon le projet choisi | Entre 3 % et 10 % par an selon le projet | Risque de défaut de paiement de la part de la société emprunteuse | Investissement bloqué jusqu'à l'issue du prêt |

Il ne faut pas rêver : on ne peut pas à la fois obtenir un bon rendement, sans risque et avec une bonne liquidité…sinon on est face à une arnaque. Rendement ? Sécurité ? Disponibilité ? Il faut choisir ! C’est aussi ce qu’on appelle le couple rendement / risque. Par exemple le compte courant est sans risque et disponible, mais non rémunéré. Alors que la “pierre-papier” SCPI présente un risque de perte en capital (car le marché immobilier peut baisser) et c’est un investissement à la liquidité moyenne (car il faut un certain temps pour vendre), mais offre un bon rendement.

Note de Nicolas : un même entrepreneur va généralement diversifier ses placements. Car il peut vouloir sécuriser une partie de la trésorerie pour des projets à court terme, et investir une autre partie pour capitaliser et dégager des revenus sur du long terme.

Le compte à terme : pour le court terme

Les principales caractéristiques du compte à terme (CAT) :

- Durée : de 1 mois à 10 ans ;

- Rendement annuel attendu : de 2 % à 4,50 % (selon durée) ;

- Risque : aucun risque de perte en capital hors défaut de la banque (garantie de l’État à hauteur de 100 000 € par banque par client) ;

- Liquidité : retrait possible en 30 jours.

Le compte à terme est le placement à privilégier pour le court terme, ou si on pense avoir besoin de sa trésorerie à tout moment.

À l’ouverture du CAT, on fixe une durée de placement qui détermine le rendement. Plus la durée est longue et plus le taux augmente. Par exemple, 3 % d’intérêts pour 1 an, 3,50 % d’intérêts annuels pour 2 ans, 4 % pour 5 ans. Ceci dit, on peut retirer l’argent à tout moment.

Voir notre article : les meilleurs CAT. Avec les meilleures offres comparées sur le site Raisin.

Avis de Nicolas : notre CAT préféré, généralement le mieux positionné en termes de rendement : le CAT Ramify. Jusqu’à 20 millions d’euros placés. Et avec une liquidité immédiate (retrait sous 48 heures).

Quelle stratégie avec le compte à terme ?

En pratique, on peut détenir plusieurs CAT. Et il faut savoir que chaque nouveau versement se fait sur un nouveau CAT pour une nouvelle date d’effet.

En principe, le remboursement du capital (avec intérêts) se fait à la fin de la durée convenue, mais il est possible de retirer à tout moment (avec quelques jours de préavis). Dans ce cas, si on retire après 1 an par exemple, on obtient le taux pour 1 an (3 % annuel par exemple) et non le taux prévu pour 5 ans (4 % annuel).

Il vaut mieux ouvrir plusieurs CAT et sur les durées les plus longues possibles (5 ou 10 ans). De façon à profiter des meilleurs taux. Par exemple, pour placer 100 000 € en compte à terme, on peut ouvrir 5 CAT de 20 000 € sur des durées de 5 ans. Et si besoin de 20 000 € dans 1 an, on pourra toujours fermer 1 CAT (qui sera alors rémunéré à 3 % annuel par exemple) et conserver les 4 autres qui continueront de produire des intérêts (4 % annuel).

Avis de Nicolas : le compte à terme est un placement monétaire qui souffrait de la conjoncture des taux bas. En effet, vu la politique monétaire de la Banque Centrale Européenne (BCE), les placements monétaires (livrets et CAT) avaient un rendement très faible. Cela a changé en 2022 avec l’inflation et la hausse des taux. L’entrepreneur va généralement placer en CAT seulement pour du court terme. Et pour faire fructifier sa trésorerie, il faudra se tourner vers des investissements qui présentent certes des risques (car les marchés financiers et immobiliers ne montent pas en ligne droite), mais lissés dans le temps en investissant à long terme, pour viser une performance de plus de 4 % en moyenne annuelle lissée. En pratique, l’entrepreneur pourra investir sur les marchés immobiliers et/ou financiers avec le contrat de capitalisation, la pierre-papier (SCPI et OPCI), le compte-titres, les produits structurés. Explications.

Le contrat de capitalisation : pour la trésorerie excédentaire

Les principales caractéristiques du contrat de capitalisation :

- Durée : idéalement, viser plus de 4 ans.

- Rendement attendu : autour de 3 % pour le fonds euro. Et pour les unités de compte, performance selon l’évolution des marchés immobiliers et financiers (marché actions historiquement autour de 7 % par an en moyenne annuelle lissée).

- Risque : capital garanti sur le fonds euro et risque de perte en capital sur les unités de compte (risque évalué pour chaque fonds de 1 à 7 sur 7).

- Liquidité : rachat partiel ou total possible en 30 jours.

Le contrat de capitalisation est une “enveloppe” d’épargne disponible pour les personnes morales :

- les associations, mutuelles, fondations ;

- les sociétés patrimoniales : sociétés civiles immobilières (SCI), holdings patrimoniales ;

- les sociétés commerciales : au cas par cas, il y a des limitations (fonds euros inaccessibles notamment).

En pratique, il est possible de faire des rachats partiels ou totaux à tout moment pour récupérer le capital investi. Mais avant 4 ans, il risque d’y avoir des pénalités de sortie sur fonds euro (selon les conditions du contrat).

Un véritable “couteau-suisse” pour diversifier ses investissements

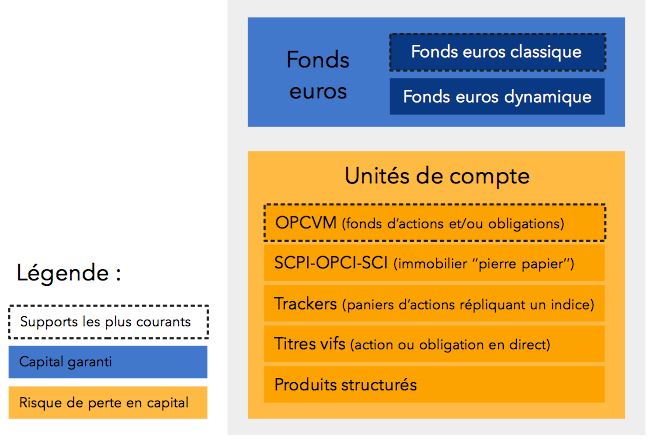

Le contrat de capitalisation est très proche de l’assurance vie réservée quant à elle aux personnes physiques. En effet, c’est un véritable “couteau-suisse”, pour diversifier ses placements sur du moyen ou long terme. Donc on y trouve aussi le fonds euro (capital garanti) et les unités de compte (différents fonds d’investissement, hors fonds euro).

Il s’agit d’une enveloppe dans le sens où l’on peut investir sur plusieurs produits dans un contrat de capitalisation :

- fonds euro : rendement faible (autour de 1 %) mais sans risque de perte en capital ;

- SCPI, SCI ou OPCI : immobilier au format “pierre-papier” (explications plus loin) ;

- fonds d’investissement patrimoniaux, actions, obligations, etc. (Des trackers également sur les bons contrats) ;

- produits structurés (explications plus loin).

Quelle stratégie avec le contrat de capitalisation ?

Sur le contrat de capitalisation, il est possible de diversifier à sa guise, selon son appétence aux marchés financiers et immobiliers. Il y en a pour tous les goûts, avec des contrats de capitalisation proposant plus de 500 fonds différents ! Devant cette offre pléthorique, certains entrepreneurs préféreront opter pour la gestion pilotée (on a le choix entre gestion libre ou gestion pilotée).

En cours de vie, on peut arbitrer entre les fonds et on peut passer de la gestion libre à la gestion pilotée. Ainsi, on peut passer d’un contrat de capitalisation investi de façon offensive à une gestion plus défensive, ou inversement. Donc les entrepreneurs peuvent adapter leur contrat de capitalisation à leur situation.

Par exemple, les entrepreneurs “prudents” auront une allocation fonds euro et/ou unités de compte de faible risque, les entrepreneurs au profil “équilibré” se tourneront plus volontiers vers les fonds immobiliers et les entrepreneurs au profil “dynamique” plutôt vers des fonds actions.

Fiscalement : taxation des plus-values latentes reposant sur le TME (taux moyen d’emprunt d’État utilisé pour le calcul).

Pour aller plus loin : Contrat de capitalisation : fonctionnement et avantages.

Bien choisir son contrat de capitalisation

Il est possible de détenir plusieurs contrats de capitalisation. En pratique, le marché est vaste et il faut bien choisir, selon plusieurs critères :

- un assureur solide : le capital sera chez l’assureur. Ainsi, le courtier qui distribue le contrat n’est qu’un intermédiaire avec le rôle de conseiller ;

- peu de frais : il peut y avoir des frais sur versement. Et il y a dans tous les cas des frais de gestion annuels. Ainsi, les contrats de capitalisation les moins chargés en frais proposent 0 frais sur versement et 0,60 % de frais de gestion annuels.

- bon fonds euro : c’est le support d’investissement à capital garanti ;

- bon choix d’unités de compte (UC) : les bons contrats de capitalisation proposent des centaines d’UC. Ce sont les fonds d’investissement qui permettent d’aller chercher de la performance. Notamment, on apprécie la pierre-papier (SCPI, SCI, OPCI) pour investir en immobilier et les trackers pour investir en actions.

Avis de Nicolas : le contrat de capitalisation est le must have des entrepreneurs, tout comme l’assurance vie est le must have des épargnants. En effet, cette enveloppe permet de diversifier facilement (fonds euro, immobilier, actions, etc.) et sa souplesse permet de s’adapter dans le temps. Tout en gardant l’opportunité de retirer le capital à tout moment si besoin. En pratique, le contrat de capitalisation Linxea Spirit 2 est notre préféré (sans surprise, son frère jumeau sous format assurance vie fait aussi partie de nos assurances vie préférées) : assuré par le Crédit Agricole Spirica, distribué par Linxea (excellent service client), sans frais sur versement, seulement 0,50 % de frais de gestion annuel sur unités de compte, un bon fonds euro nouvelle génération, un grand choix d’unités de compte (pierre-papier, trackers, titres vifs, etc.)

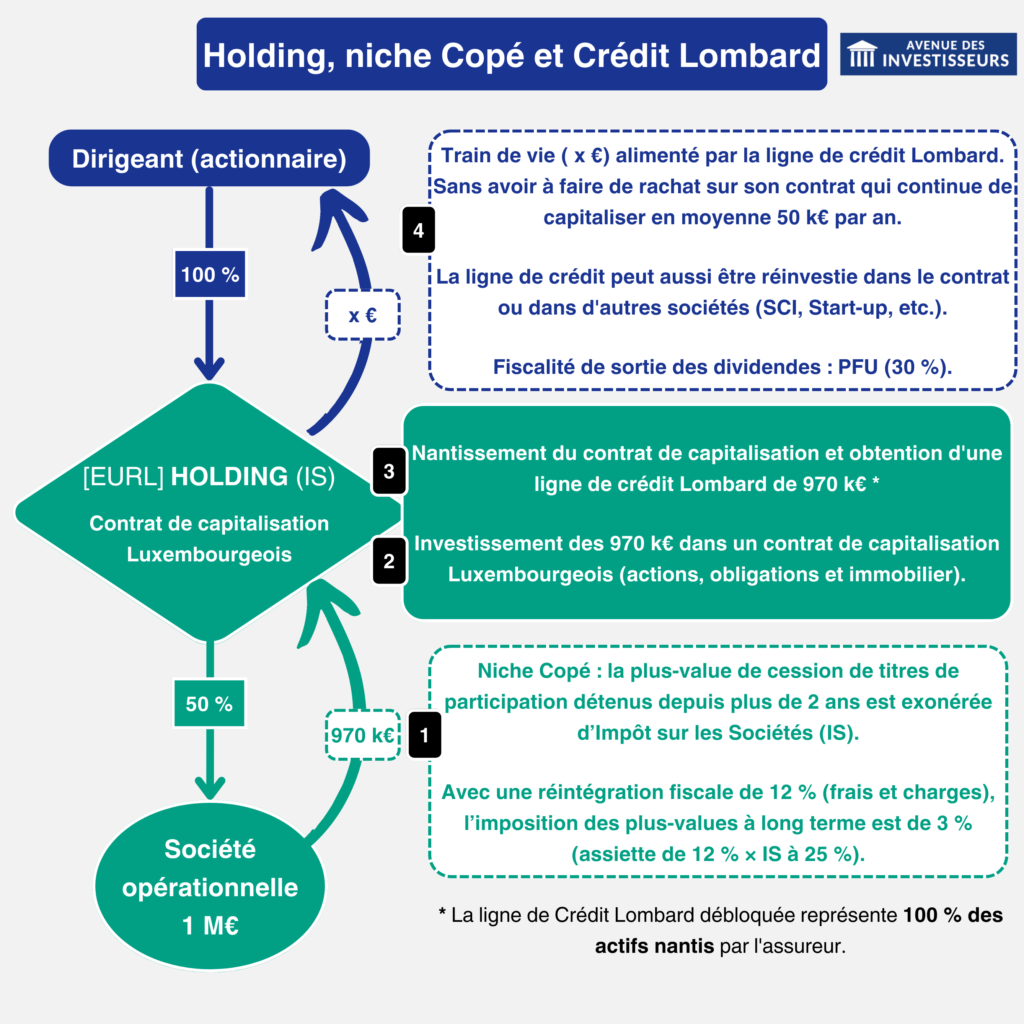

Le contrat de capitalisation Luxembourgeois

Vous avez le budget pour investir 250 000 € minimum ?

Avec le format Luxembourgeois, vous bénéficiez :

- du “triangle de sécurité” (les fonds ne sont pas chez l’assureur mais chez une banque dépositaire agréée),

- du superprivilège luxembourgeois (l’épargnant est créancier de 1er rang),

- d’une enveloppe multi-devises ;

- d’une ouverture sans limite sur les unités de compte.

- le tout avec des mécanismes de protection, de financement (crédit Lombard) et de fiscalité quasiment imbattables.

C’est la personne morale (holding ou société commerciale) qui souscrit. Notre cabinet Prosper Conseil propose un excellent contrat de capitalisation Luxembourgeois construit sur mesure pour nos lecteurs et à moindres frais.

Voici notre schéma, avec une stratégie patrimoniale pour faire travailler sa trésorerie et profiter du crédit Lombard :

La pierre-papier SCPI ou OPCI

Nous l’avons vu précédemment, le contrat de capitalisation est une enveloppe qui permet entre autres d’investir en immobilier “pierre-papier” (SCPI, SCI ou OPCI). Mais il est également possible d’investir en direct, hors contrat de capitalisation : en SCPI (Sociétés Civiles de Placement Immobilier) avec l’avantage de pouvoir investir à crédit ou non, ou en OPCI (Organismes de Placement Collectif en Immobilier).

En pratique, les investissements “pierre-papier” permettent d’investir en immobilier sans gérer soi-même (car gestion assurée par une société de gestion). Ainsi, on devient associé d’un parc immobilier (bureaux, commerces, résidentiel, etc.) et on perçoit les loyers et une revalorisation du prix des parts selon l’évolution du marché immobilier.

Les principales caractéristiques de la pierre-papier :

- Durée : idéalement, viser plus de 4 ans pour les OPCI et plus de 8 ans pour les SCPI ;

- Rendement attendu : autour de 5 %, selon l’évolution du marché immobilier pour les SCPI, mais aussi l’évolution des marchés financiers pour les OPCI ;

- Risque : risque de perte en capital selon l’évolution des marchés immobiliers et financiers ;

- Liquidité : au sein d’un contrat de capitalisation, quelques jours pour vendre (liquidité garantie par l’assureur). Mais en direct, il faut compter plusieurs mois pour les SCPI et 15 jours pour les OPCI.

Les différences entre SCPI et OPCI

On peut décider d’investir à la fois sur des SCPI et OPCI, mais il faut bien comprendre les différences. Les SCPI existent depuis les années 1970, donc plus de 50 ans ! Alors que les premières OPCI ont vu le jour en 2005.

La principale différence vient de la composition du patrimoine. En effet, la SCPI est plus “pure” dans le sens où elle est investie 100 % en immobilier. Alors que l’OPCI est exposée aussi aux marchés financiers (actions et obligations à hauteur de 30 % maximum). De plus, il y a une différence en matière de frais et de liquidité. Notre comparatif SCPI et OPCI :

| SCPI | OPCI | |

|---|---|---|

| Immobilier en direct (immeubles, commerces, bureaux, entrepôts, etc.) | Oui | Oui |

| Immobilier indirect (parts de SCPI et d'OPCI) | Non | Oui mais en petite proportion |

| SIIC (sociétés foncières cotées en bourse) | Non | Oui |

| Actions et obligations | Non | Oui (30 % maximum) |

| Liquidités (disponibilités pour achat-revente) | Oui | Oui (10 % maximum) |

| Frais d'entrée | - En contrat de capitalisation : entre 4 et 6 % selon la SCPI - En direct : autour de 10 % |

Généralement entre 2 et 3 % |

| Liquidité | - En contrat de capitalisation : quelques jours pour vendre - En direct : plusieurs mois |

- En contrat de capitalisation : quelques jours pour vendre - En direct : 15 jours |

Avis de Nicolas : l’immobilier “pierre-papier” est particulièrement apprécié par les entrepreneurs qui investissent à long terme et qui ne veulent pas de soucis de gestion. Car les achats, locations, ventes, paiement des factures…toutes les opérations sont gérées par la société de gestion. En pratique, il faut savoir que la SCPI distribue des loyers, alors que l’OPCI capitalise. Par ailleurs, l’OPCI diversifie également sur les marchés financiers (actions et obligations) donc sera plus volatile, mais avec une meilleure liquidité et moins de frais à l’achat. Pour aller plus loin, notre dossier complet sur les SCPI.

Les SCPI en usufruit

Pour optimiser fiscalement, beaucoup d’entrepreneurs investissent en SCPI démembrées avec seulement achat de l’usufruit, pour déduire l’amortissement comptable. Tableau synthèse :

| SCPI | Usufruit | Nue-propriété | Pleine propriété |

|---|---|---|---|

| Quel droit ? | Percevoir les loyers | Posséder la SCPI sans jouir des loyers | Posséder la SCPI et en percevoir les loyers |

| Prix si démembrement 5 ans (en moyenne) | 20 % | 80 % | 100 % |

| Prix si démembrement 10 ans (en moyenne) | 30 % | 70 % | 100 % |

| Optimisé pour qui ? | Société imposée à l'IS (pour faire travailler la trésorerie généralement entre 3 et 10 ans) | Épargnant en TMI 30 % et plus (levier fiscal et économique pour 5 ou 10 ans) | Pour investir plus de 10 ans |

| Optimisation fiscale | 1/ Amortissement comptable de l'usufruit (l'assiette imposable tend vers 0) 2/ Si la SCPI investit à l'étranger : pas d'IS sur les revenus étrangers, ce qui (combiné à l'amortissement) donne un résultat fiscal négatif ! |

Pas de revenus perçus pendant la période de démembrement donc pas d'impôt | Revenus étrangers non imposés à l'IS (et pour une personne physique, l'imposition n'est pas nulle mais allégée sans prélèvements sociaux). |

👉 Pour aller plus loin, notre article : acheter en SCPI en usufruit.

Le compte-titres ordinaire personne morale

Les entreprises ne peuvent pas ouvrir de plan d’épargne actions (PEA), mais elles peuvent ouvrir un compte-titres ordinaire (CTO) pour personne morale. Et même plusieurs CTO, sans plafond de versement.

Le CTO est une enveloppe qui permet d’investir en bourse, sur différents marchés à l’international : actions, obligations et matières premières. Ainsi, l’univers d’investissement est large, également au niveau géographique. En effet, on peut par exemple investir sur des actions américaines (Apple, Facebook, Tesla, etc.), des actions chinoises, etc.

Les principales caractéristiques du compte-titres ordinaire :

- Durée : idéalement, viser plus de 8 ans (nos 4 bonnes pratiques de l’investissement en bourse) ;

- Rendement attendu : 7 % (moyenne annuelle lissée), selon les titres choisis et l’évolution des marchés financiers ;

- Risque : risque de perte en capital selon l’évolution des marchés financiers ;

- Liquidité : vente des titres cotés en 1 clic.

Bien choisir son courtier en bourse

Comme pour le contrat de capitalisation, le compte-titres ordinaire (CTO) personne morale peut être en gestion libre ou en gestion pilotée. Dans les 2 cas, il faut veiller au niveau de frais et à la qualité de l’interface.

Le CTO comporte 2 poches : une poche espèces (sans risque et rémunérée 0 %), pour vos espèces en attente d’investissement et pour recevoir les dividendes. Et le portefeuille actions qui regroupe tous vos titres quand un ordre est exécuté. En pratique, on peut acheter et vendre en quelques clics et les titres restent au sein du CTO. Ensuite, il est possible de faire des virements sortants à tout moment.

Interactive Brokers est sans doute le meilleur rapport qualité / prix pour les personnes morales :

- ouverture et gestion en ligne ;

- sans droit de garde ni frais d’inactivité ;

- frais de transaction les plus bas ;

- univers d’investissement énorme (les principaux marchés du monde) ;

- des fonctionnalités avancées (suivi du portefeuille, allocation géographique et sectorielle, rapport de gestion, etc.)

- un service client réactif.

Pour en savoir plus : notre avis Interactive Brokers.

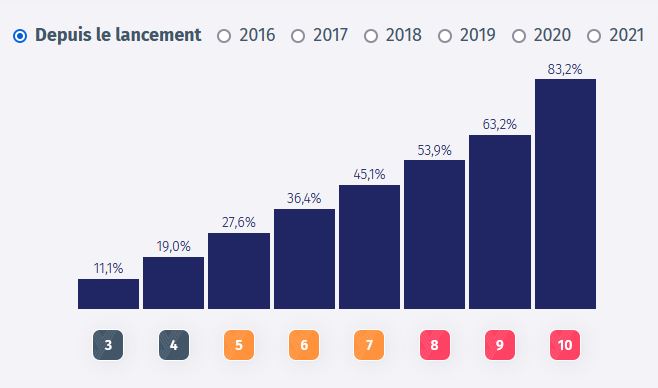

Avis de Nicolas : la gestion pilotée est la solution si on ne souhaite pas choisir soi-même ses titres ni passer les ordres. Sans doute le cas de beaucoup d’entrepreneurs plus concentrés sur le développement de leur entreprise que sur la bourse. Ainsi, c’est le gestionnaire qui investit l’argent versé sur CTO. Selon nous, Yomoni (voir leur site) propose une excellente gestion pilotée pour des frais réduits (1,60 % tout compris, y compris les frais des fonds) : voir notre article présentant Yomoni et ses performances. Ci-dessous, les performances de la gestion pilotée Yomoni du profil 3 (le plus défensif) au profil 10 (le plus dynamique) depuis 2016.

Les produits structurés

Pour investir en bourse, l’entrepreneur dispose de plusieurs moyens. Nous avons vu précédemment qu’il existe des fonds d’investissement disponibles en contrat de capitalisation. Il y a aussi le compte-titres ordinaire pour investir sur des fonds ou des titres vifs. Et en 3ème solution, on trouve également des produits structurés (en direct, mais parfois disponibles au sein des contrats de capitalisation).

Les principales caractéristiques des produits structurés :

- Durée : variable selon le produit structuré, mais généralement l’investissement peut durer plus de 8 ans ;

- Rendement attendu : 7 % (moyenne annuelle lissée), selon l’évolution des marchés financiers ;

- Risque : risque de perte en capital selon l’évolution des marchés financiers (mais seuil de protection) ;

- Liquidité : vente en quelques jours.

Qu’est-ce qu’un produit structuré ? Exemple

En pratique, qu’est-ce qu’un produit structuré ? Derrière ce terme technique, se cache en réalité un mécanisme assez simple qui permet d’investir en bourse en bénéficiant d’un seuil de protection.

Prenons un exemple avec un produit structuré 10 ans indexé sur le CAC 40, avec une barrière de rappel anticipé à 100 %, un coupon (payé lors du rappel du produit) de 8 % par an et une barrière de protection du capital à maturité à 50 %. Chaque année, à la date anniversaire, si le CAC 40 dépasse son niveau initial, l’investisseur récupérera son capital + un gain de 8 % multiplié par le nombre d’années écoulées. Donc quand on souscrit au produit structuré, on connait le sous-jacent (ici le CAC 40) et le gain annuel en cas de réalisation de l’évènement (ici 8 %), mais on ne connait pas la date de remboursement (seulement la durée maximale d’investissement, ici 10 ans). Ceci dit, il est possible de vendre à tout moment au prix du marché.

Dans cet exemple, si le CAC 40 dépasse son niveau initial au 3ème anniversaire du produit structuré, alors on gagne 3 x 8 % = 24 % (même si sur la période la hausse n’a été que de 5 %). Et si en l’espace de 10 ans le CAC 40 n’a jamais été au-dessus de son niveau initial (à aucune date anniversaire), alors on récupère son capital sans perte si le niveau final (maturité 10 ans) est au-dessus de 50 % (barrière de protection). Si le CAC finit sous 50 % de son niveau initial (gros krach boursier), alors on récupère le capital diminué de la perte constatée.

Avis de Nicolas : l’investissement en produit structuré peut être une solution pour l’entrepreneur qui souhaite investir en bourse sans en subir la volatilité et en bénéficiant d’un seuil de protection. Ceci dit, en contrepartie, il faut accepter de ne pas profiter pleinement des hausses des marchés (dans l’exemple plus haut, si le CAC s’est envolé de 15 % la 1ère année, le produit structuré est remboursé et l’entrepreneur ne gagne “que” 8 %). Pour aller plus loin : Notre avis sur les produits structurés : arnaque ou bon plan ?

Le financement participatif (crowdfunding)

Dernière piste pour placer sa trésorerie d’entreprise. Le financement participatif (plus connu sous le nom de “crowdfunding”) consiste à se rassembler pour prêter ensemble à une société “porteuse de projet”. Ainsi, les prêteurs sont des particuliers ou professionnels qui seront rémunérés par les intérêts versés par la société emprunteuse.

En pratique, une plateforme de crowdfunding met en relation les porteurs de projet et les investisseurs prêteurs qui ont le choix entre plusieurs projets (diversification possible).

Les principales caractéristiques du crowdfunding :

- Durée : variable selon le projet, la durée est fixée entre 12 mois et 60 mois ;

- Rendement attendu : entre 3 % et 10 % par an selon le projet (taux d’intérêt connu par avance) ;

- Risque : risque de défaut de paiement de la part de la société emprunteuse (mais la plateforme intermédiaire contrôle les sociétés qui font appel à emprunt et ne propose que les projets les plus fiables) ;

- Liquidité : absence de liquidité avant le terme du prêt.

Avis de Nicolas : un investissement au couple rendement / risque attractif et qui permet de sélectionner les projets qui nous tiennent à cœur. Mais comme toujours, il vaut mieux diversifier sur plusieurs projets pour diluer le risque. Fiscalement, les sociétés perçoivent les intérêts bruts puis sont imposées à l’impôt sur les sociétés. Nos 2 plateformes de crowdfunding préférées : Homunity pour prêter à des promoteurs immobiliers, généralement pour des projets de construction ou de rénovation d’immeubles résidentiels (notre avis sur Homunity). Et Lendopolis pour mettre sa trésorerie au service de la transition énergétique, par exemple pour des projets de construction de centrales solaires (notre avis sur Lendopolis). Selon nous, des investissements d’utilité publique.

Conclusion : quels placements pour sa trésorerie d’entreprise ?

Finalement, chaque entrepreneur se dirigera vers différents placements pour sa trésorerie. Car chacun a ses projets, horizons de placement, sensibilités aux risques. Généralement, l’entrepreneur placera sa trésorerie à sécuriser à court terme sur un compte à terme (CAT). Et pour sa trésorerie excédentaire à faire fructifier sur du long terme (pour développer son capital et distribuer des revenus), il investira en immobilier (pierre-papier SCPI ou OPCI), en bourse (compte-titres en gestion libre ou pilotée et produits structurés) et en crowdfunding. Avec aussi des contrats de capitalisation pour les sociétés éligibles, enveloppe idéale pour diversifier ses investissements.

En pratique, qui pourra conseiller l’entrepreneur et quels placements ouvrir ? Deux solutions : le conseiller professionnel de sa banque, ou un conseiller en gestion de patrimoine (CGP). Mais la banque sera limitée à ses propres produits, donc peu de choix. Aussi, nous préférons un conseiller en gestion de patrimoine qui assure une veille sur le marché pour sélectionner les meilleurs produits. Pour aller plus loin, on peut aussi étudier l’opportunité de créer une holding patrimoniale (pourquoi et comment créer une holding ?)

Contacter un conseiller en placement de trésorerie d’entreprise

Si vous souhaitez une étude personnalisée, nous pouvons vous mettre en contact avec un conseiller :

Les points à retenir

Pour les placements de trésorerie à court terme (horizon de 3 à 36 mois), les entrepreneurs cherchent avant tout des placements sans risque. Les comptes à terme (CAT) sont les produits parfaits pour sécuriser sa trésorerie. Mais pas de miracle, la rémunération de ce placement est faible.

Les entrepreneurs disposant d’un horizon d’investissement à moyen et long terme peuvent diversifier leurs excédents de trésorerie sur des placements plus rémunérateurs que les comptes à terme. La prise de risque sur les marchés actions (via compte-titres) et immobiliers (via la pierre-papier ou le crowdfunding) rémunère jusqu’à 10 % par an.

Les contrats de capitalisation bénéficient d’un mécanisme d’imposition très avantageux limitant les frottements fiscaux tout au long de la durée du placement. Sur les meilleurs contrats de capitalisation, au sein de la même enveloppe, il est possible de diversifier en fonds euro, en pierre-papier, en fonds d’investissement, en trackers, en produits structurés, etc. Donc c’est également un placement adapté aussi bien pour sécuriser que pour dynamiser sa trésorerie.

23 commentaires sur “Meilleurs placements de trésorerie d’entreprise 2025 : placer ses excédents”

Bonjour,

Pour le contrat de capitalisation, connaissez-vous des alternatives à Linxea ?

Notamment qui ne demandent pas une mise aussi élevée (50k€ minimum).

Bonjour Denis,

Je ne connais pas d’alternative aussi attractive niveau frais et placements disponibles au sein du contrat.

Bonjour,

Merci pour vos articles.

Si on est une personne morale et qu’on veut ouvrir un compte titre en gestion libre en France, quel courtier choisir ?

Fortuneo n’est disponible que pour les personnes physiques.

Merci pour votre réponse.

Bonjour David,

On en parle ici.

Ludovic et moi avons un compte-titres personne morale chez Interactive Brokers.

Notre avis Interactive Brokers.

J’ai aussi un CTO personne morale chez Fortuneo, donc c’est aussi possible.

Bonjour, très intéressant.

Je ne comprends pas le point 4 dans votre schéma du contrat de capitalisation utilisé en garantie pour un crédit lombard: si le contrat est souscrit par une personne morale, si le montant emprunté via le crédit lombard est reversé au dirigeant pour “financement du train de vie” comme indiqué, il y aura bien imposition à la flat tax? Quel serait l’intérêt dans ce cas vs. se verser un montant de dividendes équivalents, également soumis à flat tax?

Merci

Bonjour Thomas,

Soit on peut réinvestir le crédit Lombard dans le contrat luxembourgeois ou ailleurs (immobilier, compte-titres…).

Soit on peut “financer le train de vie de la société” = déjeuners ou diners d’affaires, véhicule de société, etc. sans sortir l’argent de la société (sinon effectivement si le dirigeant récupère le capital à son niveau, il y aura flat tax en cas de sortie en dividendes, sinon versement d’une rémunération imposée).

Ok merci en effet c’est plus clair, la flèche revenant vers le dirigeant portait à confusion 🙂

Bonjour, est-ce qu’il faut avoir ouvert son compte pro de la société dans la banque qui offre ces produits que vous décrivez dans l’article? Ou est-ce qu’il est possible d’avoir sa banque puis placer la trésorerie ailleurs?

Merci pour votre aide!

Bonjour Hermine,

Justement il est recommandé d’avoir sa banque pro chez X (le top = Qonto), et les placements de trésorerie dans les établissements A, B, C, etc.

Exception : le CAT peut être compétitif dans notre propre banque, il faut comparer les taux.

Idem à titre personnel : le compte courant chez X (BoursoBank ou Fortuneo), et les placements (assurances vie, PEA, CTO, PER, etc.) chez les spécialistes A, B, C, etc.

Ce que l’on explique en conclusion de notre comparatif des banques en ligne.

Bonjour, merci pour cet article !

Sujet assez peu présent sur internet.

Ces investissements ne sont pas déductible du bénéfice imposable si j’ai bien compris, sauf l’amortissement en usufruit de SCPI?

L’avantage de l’AVie , succession et non-imposition des plus-values, n’existe pas en Contrat de Capitalisation.

Je ne vois donc pas quel est l’intérêt disons de détenir un ETF monde en contrat de capitalisation vis-à-vis du même en directe via CTO?

De plus il semble que les assureurs sont très restrictifs sur le type d’entreprise pouvant y souscrire.

Bonjour Romain,

Vous avez bien compris.

On indique ici qui est éligible au contrat de capitalisation : https://avenuedesinvestisseurs.fr/placements-tresorerie-entreprise/#contrat-de-capitalisation

L’ETF World : en CTO ou en contrat de capitalisation, dans tous les cas il y a taxation des plus-values latentes annuelles.

Bonjour,

J’ai une petite question concernant la fiscalité d’un contrat de capitalisation dans le cas d’une société à l’IS.

Si j’ai bien compris il y a une taxation forfaitaire chaque année basée sur 105% du TME au moment de l’ouverture du contrat de capitalisation.

Admettons l’ouverture d’un contrat de capi avec 200 000 € avec une TME à 2,65 %

La taxation forfaitaire sera de 5565 € chaque année (200000*1.05*2.65/100)

Mais est-ce que ce montant est payé directement en totalité ? Ou il est juste intégré dans le résultat de la société et si bénéfice il y a alors le taux de 15% (ou 25%) est appliqué ?

Merci d’avance,

Guillaume

Bonjour Guillaume,

Non ce n’est pas la taxation forfaitaire.

C’est l’assiette taxable.

Donc ici : 5 565 € d’assiette imposée à l’IS de 15 % = 835 € d’IS.

Autre exemple : contrat de capitalisation souscrit avec un versement de 100 000 €.

TME au jour de la souscription : 0,79 %.

Rendement forfaitaire déclaré annuellement : 105 % x 0,79 % x 100 k€ = 829 € imposés à l’IS à 15 % = 124 € d’IS.

Super, merci pour la précision !

C’est toujours plus clair avec un exemple chiffré 🙂

Avec plaisir, on essaie toujours de mettre des exemples chiffrés, c’est vrai que ça parle mieux 🙂

Bonjour,

j’imagine qu’il est impossible d’échapper à l’IS ? L’investissement de la trésorerie en bourse ou autre ne peut pas compter comme une charge ?

Bonjour Marco,

Impossible en effet, ce serait trop beau.

L’investissement n’est pas considéré comme une charge.

On paie l’impôt sur les sociétés (IS) sur les plus-values latentes (sur CAT, ou CTO personne morale hors investissement titres vifs), ou tout au mieux à la plus-value réalisée.

Bonjour

Concernant le compte de capitalisation , il me semble qu en tant que personne morale, meme un contrat type lynxea demande un mise de 50k…. pas si facile. C est dommage car ce contrat est un fourre tout plutot excellent !

Plus facile un CTO fortuneo…

Bonjour Florent,

Oui meilleur contrat de capitalisation du marché selon nous.

Mais ticket d’entrée relativement élevé. Les assureurs sont exigeants car c’est beaucoup de boulot, d’ouvrir un contrat de capitalisation pour une personne morale.

Bonjour Nicolas,

Une personne morale ( un professionnel ) peut il investir sa trésorerie sur les actions ? ou et ETF? en gestion libre ou non.

Si non, quel est le ticket d’entré? et si cela ne révèle pas de la banque de détail c’est quel type d’organisme? ( surement CIB, centre d’affaire)

Je te remercie,

Bonne année et bon courage 🙂

Bonjour Nora,

Oui via contrat de capitalisation.

On l’explique ici, on donne le nom d’un bon contrat de capitalisation avec actions et trackers / ETF en gestion libre ou pilotée.

(Pas en banque, les banques sont justes bonnes pour les crédits et ne proposent pas de bons placements).

Egalement via compte titres ordinaire, on l’explique ici avec des noms : https://avenuedesinvestisseurs.fr/placements-tresorerie-entreprise/#compte-titres

J’ai l’impression que vous n’avez pas bien lu l’article 🙂

Bonne année !

Bonjour,

Quel est le meilleur placement de trésorerie pour un auto entrepreneur, ce serait plus l’AV type Linxea vie par exemple?

Si j’ai bien compris elle permet un rachat partiel en 72h00, malgré le PFU , ça reste quand même plus intéressant que le livret A?

Merci

Bonjour Laurence,

Pour un auto entrepreneur, vous êtes libre d’investir selon vos projets.

L’AV (assurance vie) est une enveloppe d’épargne incontournable, mais il faut bien choisir quel(s) contrat(s) ouvrir : https://avenuedesinvestisseurs.fr/av-assurance-vie/les-meilleures-assurances-vie/

Linxea Vie permet de récupérer l’argent en 72h par rachat partiel.

En fonds euro on a eu ces dernières années un rendement net supérieur au livret A.

Mais il est possible d’investir aussi en immobilier SCPI, ou en fonds actions ou diversifiés, via l’assurance vie.

C’est une enveloppe, on investit comme on veut dessus : https://avenuedesinvestisseurs.fr/comparatif-assurance-vie-choisir-contrat/