C’est une question qui revient fréquemment de la part des investisseurs immobiliers. Est-ce qu’il vaut mieux investir en nom propre (en son nom en tant que personne physique), ou via une société que l’on crée (personne morale) ? Comment décider ? Et si c’est via une société, est-ce forcément en Société Civile Immobilière (SCI) ? Ou sous forme de Société à Responsabilité Limitée (SARL) ?

En effet, un investissement immobilier locatif peut s’envisager sous 2 modes de détention :

- en nom propre : l’investisseur (ou les investisseurs en cas d’indivision) s’engagera seul et en son nom ;

- en société : une personne morale sera créée, et c’est elle qui exercera l’activité de location.

Ces 2 modes de détention ont des conséquences opérationnelles, juridiques et fiscales tout à fait différentes.

Tout d’abord, nous présenterons l’investissement immobilier en nom propre, puis en société. Car il faut assimiler les bases pour comprendre les conséquences. Ensuite, nous comparerons l’impact de ces différents modes de détention sur les différentes étapes d’un investissement : l’acquisition, l’exploitation, la revente et la transmission.

Note de Nicolas : cet article est le fruit d’une collaboration avec Daniel Vu, investisseur immobilier que nous avons interviewé (et auteur de mon livre d’investissement immobilier préféré, car pratique et pragmatique : Comment investir en immobilier locatif). Les différents tableaux qui illustrent l’article viennent directement de son livre.

SOMMAIRE

- L’investissement immobilier en nom propre

- L’investissement immobilier en société

- L’acquisition en nom propre ou en société

- La gestion en nom propre ou en société

- La revente en nom propre ou en société

- La transmission en nom propre ou en société

- Conclusion : investir en immobilier en nom propre ou en société ?

L’investissement immobilier en nom propre

Même en investissant pour louer en nom propre (et non via une société), il faut être un peu entrepreneur. En effet, le bailleur est responsable de l’achat du bien, de son exploitation (visites, états des lieux, entretien), des déclarations fiscales, etc. Il a des responsabilités vis-à-vis de ses locataires et de l’administration fiscale.

Avant d’investir, il faut d’abord savoir si l’on souhaite louer en nu ou en meublé. Car cela a des conséquences opérationnelles, juridiques et fiscales.

Immobilier locatif nu ou meublé ?

L’immobilier peut être loué nu (mode de location par défaut, sans meuble) ou loué meublé. C’est une décision importante qui a des conséquences opérationnelles (le meublé doit être…meublé) et fiscales :

- les revenus des locations nues (y compris les défiscalisations Pinel et Denormandie notamment) seront à déclarer dans la catégorie des revenus fonciers ;

- les revenus des locations meublées seront à déclarer dans la catégorie des revenus BIC (Bénéfices Industriels et commerciaux). En meublé classique, le bail est de seulement 1 an (contre 3 ans en location nue) et il y a quelques formalités administratives propres à la location meublée.

Location meublée sous statut LMNP ou LMP ?

En location meublée, on distingue 2 types de loueurs :

- LMNP : loueurs en meublés non professionnels. Avec des revenus BIC inférieurs à 23 000 € par an. OU avec des revenus BIC ne dépassant pas le montant de leurs revenus d’activité nets imposables. Ainsi, un cadre avec des revenus d’activité de 100 k€ par an peut être en statut LMNP même avec 90 k€ de revenus des locations meublées.

- LMP : loueurs en meublés professionnels. Pour ceux qui dépassent les seuils du LMNP.

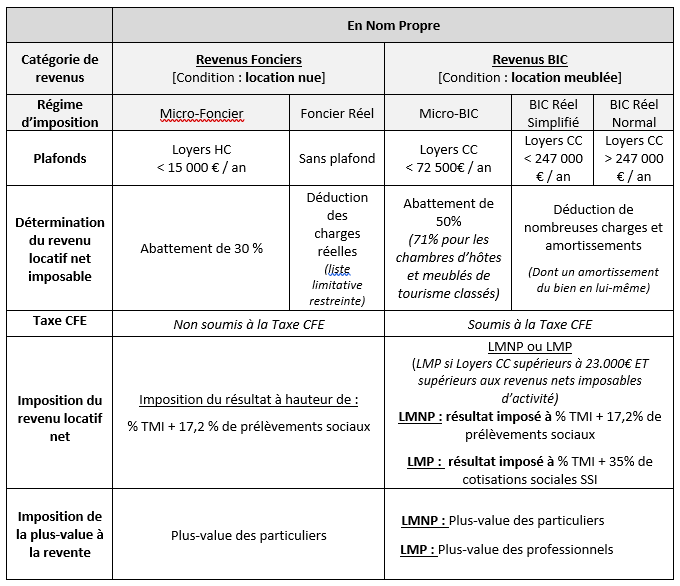

Que l’on mette en location en nu ou en meublé, dans les 2 cas on peut choisir le régime d’imposition au Micro ou au Réel.

Les régimes d’imposition dits « Micro » (Micro-foncier et Micro-BIC)

En régime Micro, pour le calcul de notre revenu net imposable, nous déduirons de nos revenus locatifs un abattement forfaitaire :

- en location nue : abattement de 30 % du montant de nos loyers hors charges pour le régime Micro-foncier. Avec un plafond de revenus de 15 000 € par an à ne pas dépasser.

- en location meublée : abattement de 50 % de nos loyers charges comprises (voire 71 % en cas de chambres d’hôtes ou meublés de tourisme classés) pour le régime Micro-BIC. Avec un plafond de revenus de 72 500 € par an à ne pas dépasser.

Les régimes d’imposition dits «Réels» (foncier réel et BIC-réel)

Plutôt que l’imposition au régime Micro, on peut opter pour le régime Réel. Ainsi, pour le calcul de notre revenu net imposable, nous déduirons de nos revenus locatifs des charges et amortissements :

- en location nue : au Foncier-réel, les charges déductibles font l’objet d’une liste restrictive (intérêts d’emprunt, assurances, frais de gestion par agence, travaux d’entretien ou d’amélioration, etc.)

- en location meublée : en BIC-réel, toutes les dépenses engagées dans l’intérêt de notre activité et dans le cadre d’une gestion normale seront déductibles en charges (ou en amortissements comptables étalés sur plusieurs années). De plus, nous pourrons même déduire un amortissement de notre bien immobilier, ce qui permet souvent d’obtenir un revenu net imposable de 0 € pendant au moins 8 ans !

L’imposition des revenus locatifs nets à la TMI + prélèvements sociaux

Nous avons déterminé le revenu net imposable Foncier (location nue) ou BIC (location meublée), après déduction des abattements en régime Micro, ou des charges et amortissements en régime Réel. Ensuite, nous sommes imposés sur ce revenu net à hauteur de notre pourcentage de TMI (Tranche marginale d’imposition).

Auquel il faut ajouter 17,2 % de prélèvements sociaux. À l’exception des LMP, pour lesquels les 17,2 % de prélèvements sociaux seront remplacés par 35 % de cotisations sociales SSI. (Avec la loi sur le financement de la sécurité sociale de 2021, ces cotisations sociales s’appliquent à l’ensemble des LMP sans distinction liée à une éventuelle inscription au Registre du Commerce et des Sociétés). Donc un investisseur avisé en meublé apportera une attention accrue à son seuil de revenus locatifs meublés maximal au-delà duquel il passerait du statut LMNP au statut LMP !

Note de Nicolas : vous trouverez dans cet article des exemples chiffrés d’imposition dans les différents régimes nus et meublés. Nous apprécions particulièrement la location meublée (sous statut LMNP) pour son imposition très avantageuse, au régime Micro et encore plus au Réel grâce à l’amortissement du bien. Notre guide LMNP avec cas pratique.

Tableau récapitulatif des différents régimes fiscaux applicables en nom propre

Ce tableau est tiré du livre « Comment investir en immobilier locatif » de Daniel Vu.

L’investissement immobilier en société

Plutôt qu’en nom propre, on peut aussi investir en immobilier via une société. Parmi la multitude de formes de sociétés existantes, 2 formes ressortent majoritairement lorsqu’il s’agit d’investissement immobilier locatif :

- la SCI : Société Civile Immobilière ;

- la SARL : Société à Responsabilité Limitée.

On a vu qu’en nom propre, les revenus locatifs sont imposés à l’impôt sur le revenu (en catégorie “revenus fonciers” si location nue, ou “BIC” si location meublée). Alors qu’en société, on a le choix entre impôt sur le revenu (IR) et impôt sur les sociétés (IS) : il faut choisir à la création de la société.

L’investissement immobilier via SCI

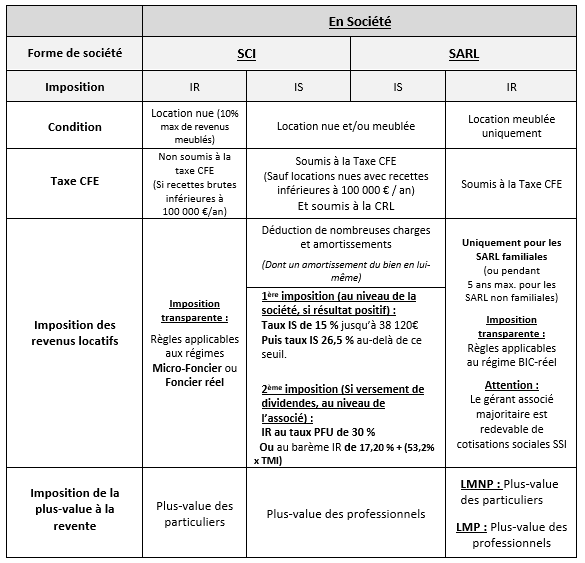

La SCI est une société de gestion d’un parc immobilier, dédiée à une activité de nature civile et non commerciale. Fiscalement, on distingue les SCI à l’IR (impôt sur le revenu) et les SCI à l’IS (impôt sur les sociétés).

Les SCI à l’impôt sur le revenu

Les SCI à l’IR sont dédiées à la location nue. Ainsi, la location meublée (considérée comme une activité commerciale) n’est admise qu’à hauteur de 10 % maximum du chiffre d’affaires de la SCI.

Leur imposition est dite « transparente ». En effet, les revenus locatifs dégagés sont répartis entre les associés selon leur nombre de parts sociales. Et ils seront imposés sur l’imposition personnelle des associés sous les régimes Micro-foncier ou Foncier-réel, comme s’il s’agissait de revenus issus d’une exploitation en nom propre.

Les SCI à l’impôt sur les sociétés

Les SCI à l’IS admettent la location nue comme la location meublée, et donnent lieu à une double imposition. D’abord au sein de la société (IS si résultat positif), puis éventuellement dans le foyer fiscal de l’associé (IR si versement de dividendes).

Pour le calcul du résultat en fin d’exercice, toutes les dépenses engagées dans l’intérêt de notre activité et dans le cadre d’une gestion normale seront déductibles en charges ou en amortissements selon leur montant. Nous pourrons même déduire un amortissement comptable de notre bien immobilier.

En cas de résultat positif (sachant que l’on peut facilement atteindre un résultat fiscal à 0 grâce aux amortissements pratiqués), le bénéfice sera imposé à l’impôt sur les sociétés. Au taux de 15 % jusqu’à 42 500 € de bénéfice, puis au taux de 25 % au-delà de ce seuil.

Puis dans le cas où les associés souhaiteraient se verser des dividendes, une deuxième imposition sera pratiquée sur les dividendes à l’impôt sur le revenu. Au choix au taux PFU (Prélèvement Forfaitaire Unique, alias flat tax) de 30%, OU au barème de l’impôt sur le revenu à hauteur de : [17,2 % de prélèvements sociaux + (53,2 % x TMI)].

L’investissement immobilier via SARL

La SARL est une société dédiée à une activité de nature industrielle, commerciale, agricole ou artisanale. Comme pour la SCI, l’entrepreneur peut choisir de créer une SARL imposée à l’IR ou à l’IS.

Les SARL à l’impôt sur le revenu

Les SARL à l’IR sont dédiées uniquement à la location meublée et n’admettent pas la location nue, sous peine d’être requalifiées en SARL à l’IS. Elles peuvent être constituées pour :

- une durée maximale de 5 ans pour les SARL non familiales ;

- une durée indéterminée pour les SARL familiales. C’est à dire les SARL constituées uniquement entre parents en ligne directe (enfants, parents, grands-parents) ou entre frères et sœurs, ainsi que les conjoints et les partenaires liés par le PACS.

Leur imposition est dite « transparente ». En effet une fois répartis entre les associés selon leur nombre de parts sociales, les revenus dégagés (après amortissements et déductions des charges) seront imposés sur l’imposition personnelle des associés sous le régime BIC-réel (attention le Micro-BIC n’est pas disponible). Comme s’il s’agissait de revenus issus d’une exploitation en nom propre en LMNP ou en LMP.

Une différence toutefois : le gérant associé majoritaire sera redevable de cotisations sociales SSI, y compris en LMNP (alors même qu’en nom propre, cet assujettissement ne s’applique qu’aux LMP).

Les SARL à l’impôt sur les sociétés

Les SARL à l’IS admettent la location nue comme la location meublée, et donnent lieu à une double imposition. D’abord au sein de la société (IS si résultat positif). Puis éventuellement dans le foyer fiscal de l’associé (IR si versement de dividendes). Il s’agit du même traitement que les SCI à l’IS (voir plus haut), à l’exception des dividendes versés aux gérants majoritaires.

En cas de versement de dividendes, imposition des dividendes pour les gérants associés majoritaires de SARL :

- pour la part des dividendes ne dépassant pas [10 % du capital social de la SARL + des primes d’émission + des apports en compte courant d’associé] : Flat tax 30 % (ou option barème de l’impôt sur le revenu + 17,20 % de prélèvements sociaux) ;

- pour la part des dividendes qui dépasserait ce montant : PFU 12,8 % + 35 % de cotisations sociales (ou option barème de l’impôt sur le revenu + 35 % de cotisations sociales).

Tableau récapitulatif des différents régimes fiscaux applicables en société

Ce tableau est tiré du livre « Comment investir en immobilier locatif » de Daniel Vu.

Maintenant que nous avons vu les bases, examinons l’impact de ces différents modes de détention sur les différentes étapes d’un investissement immobilier : l’acquisition, l’exploitation (la gestion), et la revente.

L’acquisition en nom propre ou en société

C’est souvent à cette étape de l’achat immobilier que se fera le choix entre nom propre et société.

En cas de doute, il sera possible d’inclure dans l’avant-contrat (compromis ou promesse de vente) une clause dite de substitution. Celle-ci permet à l’acquéreur de « céder » la vente à un autre acquéreur, personne physique ou morale. Ainsi, on pourra signer un compromis en notre nom, puis céder ce compromis à notre société SCI ou SARL.

Le nombre d’investisseurs possibles

L’achat immobilier locatif peut-il se faire à plusieurs ?

- En nom propre : nous pourrons acheter seul, ou à plusieurs en indivision (par exemple un couple qui achète du locatif). Généralement on évite le régime de l’indivision, car en cas de mésentente, un indivisaire sera en droit de contraindre le ou les autres indivisaires à mettre le bien en vente.

- En SCI : 2 associés minimum seront requis.

- En SARL : nous pourrons acheter seul (il s’agira alors d’une EURL) ou à plusieurs.

Note de Nicolas : acheter en société permet forcément d’avoir plus de moyens. Ainsi, avec des associés, on peut plus facilement acheter des immeubles entiers (généralement plus rentables que les appartements à l’unité).

Le délai de rétractation

Peut-on se rétracter après la signature de l’avant-contrat d’achat ? Sachant qu’un achat se formalise en 3 étapes avec le vendeur : l’offre (on peut toujours se rétracter ensuite), puis la signature de l’avant-contrat (compromis ou promesse de vente), et enfin signature de l’acte authentique (remise des clés).

En nom propre : l’acquéreur dispose d’un délai de 10 jours à compter du lendemain de la signature de l’avant-contrat pour se rétracter de la vente.

Une société qui réalise une acquisition ayant un lien direct avec son objet social sera considérée comme étant un acquéreur professionnel, et ne pourra donc pas bénéficier du délai de rétractation de 10 jours. Et ce même dans le cadre d’une SCI ou SARL familiale. Ceci dit, il y a une parade : en incluant une clause de substitution, on peut signer l’avant-contrat en nom propre (avec délai de rétractation de 10 jours) et on pourra ensuite signer l’acte authentique en société.

La protection du patrimoine personnel

Le montage en société est souvent perçu comme un moyen plus efficace de protéger son patrimoine personnel. Qu’en est-il réellement ?

- En nom propre : l’acquéreur sera responsable des pertes de façon illimitée sur son patrimoine personnel.

- En SCI : les associés sont responsables indéfiniment des pertes sur leur patrimoine personnel, en proportion de leur capital social.

- En SARL : il s’agit d’une société « à responsabilité limitée ». Donc comme son nom l’indique, les associés sont par défaut uniquement responsables à hauteur de leur apport, sauf faute de gestion. Ceci dit, cette disposition protectrice est généralement réduite à néant par le fait que les banques imposent bien souvent un cautionnement personnel des associés en cas de défaut de remboursement du prêt par la société.

Le crédit immobilier

L’investissement immobilier se fait souvent au maximum à crédit. De façon à profiter de l’effet levier et pour optimiser fiscalement (les intérêts sont des charges déductibles).

Points communs du crédit immobilier en nom propre et en société

Pour l’essentiel, il n’y a pas de différence :

- Il sera possible de bénéficier d’une clause suspensive qui permet de se rétracter sans pénalité en cas de non-obtention du crédit. Pour cela, il faut le préciser dans l’avant-contrat.

- Pour se couvrir du risque de non remboursement du crédit, les banques exigeront les mêmes garanties : hypothèque, IPPD (inscription de privilège de prêteurs de deniers), organisme de cautionnement.

- Il sera nécessaire de souscrire à une assurance emprunteur décès-incapacité (DC / PTIA) au nom des associés.

- Les taux proposés pour un emprunt en société ou en nom propre seront sensiblement les mêmes. En effet, il n’existe pas à ce jour de prêts immobiliers spécifiques destinés aux sociétés.

- Nous ne pourrons pas bénéficier des prêts d’aide à l’accession (PTZ, Prêt conventionné, PAS, Prêt action logement). Dans la mesure où ces types de prêts sont destinés à une acquisition de résidence principale et sont interdits pour un bien destiné à la location.

Le crédit immobilier sera à quel nom ?

En nom propre, le crédit sera au nom de l’acquéreur.

En société, il sera possible de souscrire le crédit immobilier nécessaire à l’acquisition du bien au nom de la société, ou au nom des associés. Dans tous les cas, la banque estimera la capacité d’emprunt de la société en additionnant les capacités d’endettement de chaque associé, selon leurs revenus respectifs.

Crédit au nom de la société

En cas de crédit au nom de la société, la banque étudiera la situation personnelle de chacun des associés. C’est la société qui s’endettera.

En pratique, le remboursement du crédit s’opérera à partir des fonds propres de la société, à l’aide :

- des revenus locatifs dégagés,

- des apports en compte courant d’associés. En effet, les associés peuvent apporter des fonds à la société, avec une possibilité future de récupération des sommes apportées avec des intérêts.

Note de Nicolas : cet endettement de la société se trouvera être avantageux en cas de souhait de donation de parts sociales (qui seront moins taxées car de valeur fortement réduite). En effet, la valeur des parts d’une société dépend de son actif net, constitué de l’actif de la société (valeur du bien immobilier) auquel on soustrait son passif (dettes liées à l’emprunt). Cela permettra également à des associés dont le profil ne facilite pas l’obtention d’un prêt immobilier (notamment des mineurs) de posséder des parts sociales de la société.

Nous préférerons généralement cette solution du crédit au nom de la société.

Crédit au nom des associés

Dans ce cas, ce sont les associés qui s’endetteront à titre personnel. En pratique, ils apporteront à la société le montant emprunté au capital social (en numéraire en échange de parts sociales) ou en compte courant d’associé (avec une possibilité future de récupération des sommes apportées avec des intérêts).

La gestion immobilière en nom propre ou en société

Une fois que l’achat immobilier a été réalisé, il faut mettre en location, exploiter (gérer) le bien immobilier. Au niveau opérationnel, juridique et fiscal : quelles conséquences en nom propre ou en société ?

L’impact sur les modalités de location

Les conditions d’exploitation d’un bien en société (hors SCI familiale) sont bien plus contraignantes qu’en nom propre.

En location nue : la durée de bail diffère

En nom propre : la durée d’un bail en location nue est fixée à 3 ans. La reprise pour occupation est un motif valable de congé en fin de bail.

En société (SARL et SCI non familiales) : la durée d’un bail en location nue est fixé à 6 ans lorsque le bailleur est une personne morale. De plus, il ne sera pas possible pour la société de donner congé à son locataire en fin de bail au motif que l’un des associés souhaiterait occuper le bien.

Exception : l’article 13 de la loi n°89-462 de 1989 permet aux SCI familiales de proposer un bail d’une durée de 3 ans comme le ferait un propriétaire « personne physique ». Il permet également à la SCI familiale de donner congé au locataire en fin de bail, pour une reprise du bien pour une occupation par l’un des associés.

En location meublée : la même durée de bail en nom propre et en société

En nom propre comme en société (SARL et SCI), nous serons soumis aux mêmes durées de bail, selon le bail choisi :

- Bail meublé classique : 1 an minimum avec renouvellement automatique.

- Bail meublé étudiant : 9 mois non renouvelable.

- Bail mobilité : 1 à 10 mois maximum, sans tacite reconduction (renouvelable avec l’accord des 2 parties dans la limite de 10 mois maximum).

En location meublée : la même obligation d’ameublement

En nom propre comme en société, nous serons soumis à la même liste d’ameublement minimum (voir le décret) :

- Literie avec couette ou couverture ;

- Volets ou rideaux dans les chambres ;

- Plaques de cuisson ;

- Four ou four à micro-onde ;

- Réfrigérateur ;

- Congélateur ou compartiment à congélation du réfrigérateur d’une température maximale de -6°C ;

- Vaisselle en nombre suffisant pour que les occupants puissent prendre les repas ;

- Ustensiles de cuisine ;

- Table ;

- Sièges ;

- Étagères de rangement ;

- Luminaires ;

- Matériel d’entretien ménager adapté aux caractéristiques du logement (aspirateur s’il y a de la moquette, balai et serpillère pour du carrelage).

Le garant en cas de loyer impayé ou de dégradations

En nom propre, il est possible de demander au locataire d’avoir un garant (personne physique ou morale). Celui-ci s’engage à régler les dettes du locataire en cas d’impayés ou de dégradations.

En société (SARL et SCI non familiales), le cautionnement ne pourra être demandé que s’il est apporté par un organisme faisant partie d’une liste fixée par la loi, ou dans le cas d’un locataire étudiant sans bourse.

Exception : là encore, les SCI familiales se distinguent des autres sociétés par la possibilité de demander au locataire une caution, tout comme le ferait un propriétaire « personne physique ».

Les formalités administratives pour déclarer le début d’activité de location

En fonction de notre mode d’exploitation, une déclaration de début d’activité pourra être nécessaire :

- Location nue en nom propre : pas de formulaire de déclaration de début d’activité requis. Que l’on soit au régime fiscal Micro-foncier ou Foncier-réel.

- Location meublée en nom propre : il sera nécessaire d’immatriculer notre activité. En pratique, il faut renseigner un formulaire P0i pour notre premier bien (puis avec un formulaire P2-P4i pour les biens suivants). Et ce, que l’on soit au régime fiscal Micro-BIC ou BIC-réel. Les formalités de déclaration LMNP sont détaillées ici.

- Location via SCI : il sera nécessaire d’immatriculer notre activité en SCI à l’aide d’un formulaire M0. Pour les SCI, il s’agira du CERFA N°13958. Ce formulaire nous permettra notamment de formuler notre choix de régime fiscal, à l’IR (cocher « Revenu foncier ») ou à l’IS.

- Location via SARL : il sera nécessaire d’immatriculer notre activité en SARL à l’aide d’un formulaire M0. Pour les SARL, il s’agira du CERFA N° 11680. Ce formulaire nous permettra notamment de formuler notre choix de régime fiscal, à l’IR (cocher « BIC ») ou à l’IS.

L’impact fiscal en location nue

Comme expliqué précédemment, en location nue, 4 régimes fiscaux nous sont accessibles : 2 en nom propre et 2 en société.

Le régime micro-foncier (en nom propre)

Les revenus imposés seront constitués par nos loyers hors charges, auxquels nous appliquerons un abattement forfaitaire de 30 %.

Les 70 % restants étant soumis à l’impôt sur le revenu, à hauteur de notre pourcentage de Tranche Marginale d’Imposition (TMI) + 17,2 % de prélèvements sociaux.

Le régime Foncier réel (en nom propre)

Les revenus imposés seront constitués par nos loyers hors charges, auxquels nous pourrons déduire certaines charges au réel, selon une liste limitative restreinte :

- frais de dossier bancaires du crédit ;

- frais de garantie du cautionnement ;

- assurances (habitation / Propriétaire Non Occupant PNO / crédit / loyer impayé) ;

- intérêts d’emprunt ;

- taxe foncière (sauf la partie Taxe d’enlèvement des ordures ménagères TEOM) ;

- charges de copropriété (partie « non récupérable ») ;

- frais de gestion locative ;

- frais de procédures et litiges ;

- travaux d’amélioration, de réparation et d’entretien.

Après déduction de ces charges, le résultat restant est soumis à l’impôt sur le revenu, à hauteur de notre pourcentage de TMI + 17,2% de prélèvements sociaux.

Note de Nicolas : au régime foncier réel, il est possible de créer du déficit foncier si les charges déductibles sont supérieures aux revenus locatifs. Dans ce cas, le déficit foncier est reportable 10 ans sur les revenus fonciers. Et une partie est même imputable sur nos revenus globaux. Exemple chiffré de déficit foncier ici.

La SCI à l’impôt sur le revenu

La SCI à l’IR se caractérise par une imposition dite « transparente ». Ainsi, les revenus constitués par nos loyers hors charges seront répartis parmi les associés (au prorata de leur participation au capital social). Puis mélangés à leurs revenus fonciers personnels pour une imposition selon les régimes Micro-foncier ou en foncier-réel. Comme si ces revenus provenaient d’un bien exploité en nom propre.

La SCI ou la SARL à l’impôt sur les sociétés

Pour les sociétés à l’IS, les revenus imposés seront constitués par nos revenus charges comprises, auxquels nous pourrons déduire en charges ou en amortissements toutes les dépenses engagées dans l’intérêt de notre activité et dans le cadre d’une gestion normale. Nous pourrons même déduire un amortissement comptable de notre bien immobilier. Cependant, les amortissements pratiqués seront à l’origine d’une plus-value court-terme pénalisante à la revente

En cas de résultat positif (sachant que l’on peut facilement atteindre un résultat fiscal à 0 grâce aux amortissements pratiqués), le bénéfice sera imposé à l’impôt sur les sociétés. Au taux réduit de 15 % jusqu’à 42 500 € de bénéfice, puis au taux de 25 % au-delà de ce seuil.

Puis dans le cas où les associés souhaiteraient se verser des dividendes, une deuxième imposition sera pratiquée : sur les dividendes à l’impôt sur le revenu. Au choix au taux PFU (Prélèvement Forfaitaire Unique, alias flat tax) de 30 %, ou au barème de l’impôt sur le revenu à hauteur de : [17,2 % de prélèvements sociaux + (53,2 % x TMI)].

À l’exception des dividendes versés aux gérants associés majoritaires de SARL :

- pour la part des dividendes ne dépassant pas [10 % du capital social de la SARL + des primes d’émission + des apports en compte courant d’associé] : Flat tax 30 % (ou option barème de l’impôt sur le revenu + 17,20 % de prélèvements sociaux) ;

- pour la part des dividendes qui dépasserait ce montant : PFU 12,8 % + 35 % de cotisations sociales (ou option barème de l’impôt sur le revenu + 35 % de cotisations sociales).

Si les associés décident d’affecter le résultat à la constitution d’une réserve (plutôt que de distribuer des dividendes), le résultat ne sera imposé qu’à l’IS (sans imposition à l’IR puisqu’il n’y a pas perception de dividendes). Par la suite, il sera possible d’employer cette somme mise en réserve pour réinvestir en immobilier et agrandir le patrimoine de la société.

Note de Nicolas : il serait malvenu de simplement comparer le taux d’imposition en nom propre (TMI + 17,2 %) à celui en société (IS à 15 % ou 25 %, puis IR de 30 % sur les dividendes). En effet, les revenus nets imposables sur lesquels s’appliquent ces taux d’imposition ne sont pas les mêmes. Ainsi, l’assiette d’imposition d’une société à l’IS est généralement bien plus petite, notamment grâce à l’amortissement comptable du bien. Par exemple, un bien de 300 000 € amorti de 3 % par an permet de réduire le résultat fiscal imposable de 9 000 € par an.

L’impact fiscal en location meublée

Comme expliqué précédemment, en location meublée, 5 régimes fiscaux nous sont accessibles : 3 en nom propre et 2 en société.

Le régime Micro-BIC (en nom propre)

Les revenus imposés seront constitués par nos loyers charges comprises, auxquels nous appliquerons un abattement forfaitaire de 50 % (ou 71 % pour les chambres d’hôtes et meublés de tourisme classé).

Les 50 % (ou 29 %) restants seront imposés à hauteur de notre pourcentage de TMI + 17,2 % de prélèvements sociaux (sous le statut LMNP). Ou à hauteur de notre pourcentage de TMI + 35 % de cotisations sociales en tant que LMP.

Le régime BIC-réel sous statut LMNP (en nom propre)

Les revenus imposés seront constitués par nos revenus locatifs charges comprises, auxquels nous pourrons déduire en charges ou en amortissements toutes les dépenses engagées dans l’intérêt de notre activité et dans le cadre d’une gestion normale. Nous pourrons même déduire un amortissement comptable de notre bien immobilier (sans pour autant créer une plus-value court-terme à la revente).

Après déduction de ces charges et amortissements, le résultat restant (s’il en reste !) est imposé à hauteur de notre pourcentage de TMI + 17,2 % de prélèvements sociaux.

Avis de Nicolas : en nom propre, le LMNP imposé au BIC-réel est la meilleure niche fiscale immobilière selon nous. Grâce à l’amortissement du bien qui permet d’être facilement imposé à 0 et qui ne vient même pas gonfler la plus-value imposable à la revente ! Pour aller plus loin : notre guide LMNP avec cas pratique chiffré.

Le régime BIC-réel sous statut LMP (en nom propre)

Les revenus imposés seront constitués par nos revenus locatifs charges comprises, auxquels nous pourrons déduire en charges ou en amortissements toutes les dépenses engagées dans l’intérêt de notre activité et dans le cadre d’une gestion normale. Nous pourrons même déduire un amortissement comptable de notre bien immobilier. Cependant, les amortissements pratiqués seront à l’origine d’une plus-value court-terme pénalisante à la revente.

Après déduction de ces charges et amortissements, le résultat restant (s’il en reste !) est imposé à hauteur de notre pourcentage de TMI + 35 % de cotisations sociales.

Il sera possible de créer du déficit BIC si les charges déductibles sont supérieures aux revenus locatifs. Dans ce cas, le déficit BIC est imputable sur nos revenus globaux.

La SARL à l’impôt sur le revenu

La SARL à l’IR se caractérise par une imposition dite « transparente ». Ainsi, les revenus constitués par nos loyers charges comprises (après amortissements et déductions des charges) seront répartis parmi les associés (au prorata de leur participation au capital social). Puis mélangés à leurs revenus BIC personnels pour une imposition selon le régime BIC-réel (attention le régime Micro-BIC n’est pas applicable en SARL). Comme si ces revenus provenaient d’un bien exploité en nom-propre en LMNP ou en LMP.

Le statut de LMNP ou LMP sera déterminé individuellement pour chaque associé, en additionnant l’ensemble de ses revenus BIC provenant à la fois des biens détenus en nom propre et des biens détenus en SARL à l’IR. Donc dans une SARL à l’IR, il sera possible d’avoir un associé LMNP et un autre LMP.

La SCI ou la SARL à l’impôt sur les sociétés

Pour les sociétés à l’IS, les revenus imposés seront constitués par nos revenus charges comprises, auxquels nous pourrons déduire en charges ou en amortissements toutes les dépenses engagées dans l’intérêt de notre activité et dans le cadre d’une gestion normale. Nous pourrons même déduire un amortissement comptable de notre bien immobilier. Cependant, les amortissements pratiqués seront à l’origine d’une plus-value court-terme pénalisante à la revente

En cas de résultat positif (sachant que l’on peut facilement atteindre un résultat fiscal à 0 grâce aux amortissements pratiqués), le bénéfice sera imposé à l’impôt sur les sociétés. Au taux réduit de 15 % jusqu’à 42 500 € de bénéfice, puis au taux de 25 % au-delà de ce seuil.

Puis dans le cas où les associés souhaiteraient se verser des dividendes, une deuxième imposition sera pratiquée : sur les dividendes à l’impôt sur le revenu. Au choix au taux PFU (Prélèvement Forfaitaire Unique, alias flat tax) de 30 %, ou au barème de l’impôt sur le revenu à hauteur de : [17,2 % de prélèvements sociaux + (53,2 % x TMI)].

À l’exception des dividendes versés aux gérants associés majoritaires de SARL :

- pour la part des dividendes ne dépassant pas [10 % du capital social de la SARL + des primes d’émission + des apports en compte courant d’associé] : Flat tax 30 % (ou option barème de l’impôt sur le revenu + 17,20 % de prélèvements sociaux) ;

- pour la part des dividendes qui dépasserait ce montant : PFU 12,8 % + 35 % de cotisations sociales (ou option barème de l’impôt sur le revenu + 35 % de cotisations sociales).

Si les associés décident d’affecter le résultat à la constitution d’une réserve (plutôt que de distribuer des dividendes), le résultat ne sera imposé qu’à l’IS (sans imposition à l’IR puisqu’il n’y a pas perception de dividendes). Par la suite, il sera possible d’employer cette somme mise en réserve pour réinvestir en immobilier et agrandir le patrimoine de la société. En effet, inutile de passer par la case flat tax de 30 % si le but est de réinvestir…ainsi on réinvestit 100 au lieu de 70 !

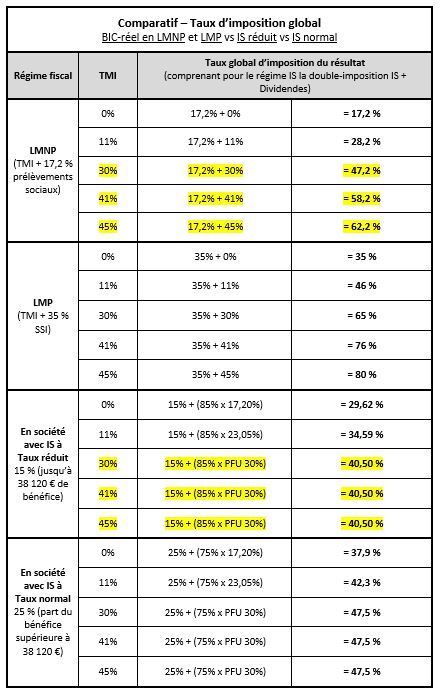

Comparatif du régime BIC-réel (LMNP ou LMP) et du régime des sociétés à l’IS

Finalement, seuls le régime BIC-réel LMNP/LMP (en nom propre) et le régime de sociétés à l’IS sont comparables, car se basant sur des revenus nets imposables comparables. Cependant, les régimes BIC-réel LMP et à l’IS induiront des plus-values court-termes avec leurs amortissements, que nous ne retrouverons pas en BIC-réel LMNP.

Au vu de ce tableau, nous comprendrons que la comparaison entre régime LMP en nom propre et société à l’IS n’a pas de réponse unique. Cela dépend à la fois du taux d’IS (réduit ou normal), mais également de la tranche marginale d’imposition à laquelle est soumise l’investisseur.

Ceci dit, ce que l’on constate pour les investisseurs en TMI 30 % et plus (la majorité des investisseurs) est plus clair. En effet, l’imposition globale du résultat locatif net est moins forte en société à l’IS à 15 % (donc jusqu’à 42 500 € de bénéfice annuel) plutôt qu’en LMNP.

Donc pour optimiser fiscalement quand on investit en meublé, quand on est en TMI 30 % et plus, on pourrait privilégier l’investissement via une société à l’IS (dès lors que l’on a un résultat positif, sinon 0 impôt dans tous les cas).

Note de Nicolas : quand on a déjà beaucoup d’immobilier en LMNP, un investissement supplémentaire peut faire basculer sous statut LMP. Ce qui serait gênant car il faut payer 35 % de cotisations sociales (au lieu de 17,2 % de prélèvements sociaux). Donc continuer d’investir en société imposée à l’IS permet d’éviter le LMP. Rappelons toutefois que les obligations comptables des sociétés à l’IS seront plus lourdes et plus contraignantes pour l’investisseur.

MAJ 2023 : taux réduit d’IS à 15 % jusqu’à 42 500 € de bénéfice annuel et non plus 38 120 €, bonne nouvelle !

D’autres taxes sur les revenus locatifs ?

Les bailleurs ne sont pas seulement soumis à l’impôt sur le revenu ou à l’impôt sur les sociétés et aux prélèvements sociaux. En effet, ils doivent aussi s’acquitter de la taxe foncière tous les ans, mais également des moins connues taxes CFE et CRL.

La taxe CFE : cotisation foncière des entreprises

Que ce soit en nom propre ou en société, nous serons soumis à la Taxe CFE en cas de location meublée. Ainsi que pour les locations nues dont les recettes dépassent 100 000 € par an. Il faut compter quelques centaines d’euros par an, selon les villes.

La Contribution sur les Revenus Locatifs (CRL)

Les sociétés soumises à l’IS sont redevables de la CRL pour les immeubles achevés depuis plus de 15 ans au 1er Janvier de l’année d’imposition. Note : la CRL concerne également les sociétés soumises à l’IR mais dont au moins un associé est soumis à l’IS.

Le montant de cette taxe est de 2,5 % du montant des revenus locatifs. Avec une exonération en cas de faible loyer (inférieur à 1 830 € par an et par local).

La revente en nom propre ou en société

En cas de revente du bien, on peut réaliser une plus-value ou une moins-value. Contrairement aux plus-values sur la résidence principale, les plus-values d’immobilier locatif sont imposées. Nous distinguerons plusieurs régimes d’imposition des plus-values à la revente, en fonction des régimes fiscaux adoptés pendant l’exploitation du bien.

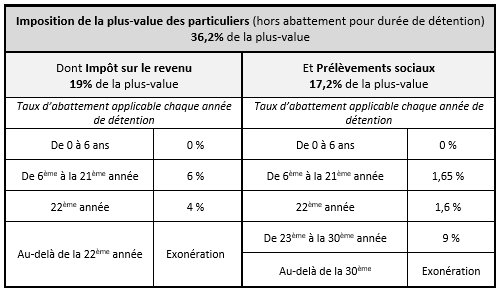

La plus-value des particuliers

Le régime d’imposition des plus-values des particuliers s’applique :

- en nom propre : régime micro-foncier, foncier-réel, micro-BIC en LMNP, BIC-réel en LMNP.

- en société : SCI et SARL à l’IR (imposition transparente).

La plus-value immobilière des particuliers est égale à la différence entre le prix de vente du bien et son prix d’acquisition.

Cette plus-value est soumise à l’impôt sur le revenu au taux forfaitaire de 19 %, ainsi qu’aux prélèvements sociaux (17,2 %). Ceci dit, un système d’abattement selon durée de détention permet d’être exonéré d’IR après 22 ans et exonéré de PS après 30 ans de détention.

Ce tableau est tiré du livre « Comment investir en immobilier locatif » de Daniel Vu.

La plus-value des professionnels

Le régime d’imposition des plus-values des professionnels s’applique :

- en nom propre : régime BIC-réel en LMP (logique, comme le nom l’indique, c’est la location meublée professionnelle)

- en société : SCI et SARL à l’IS

Attention, le mode d’imposition de cette plus-value des professionnels sera très différent en nom propre (BIC-réel LMP) et en société (SCI ou SARL à l’IS) ! Mais voyons d’abord les modalités communes.

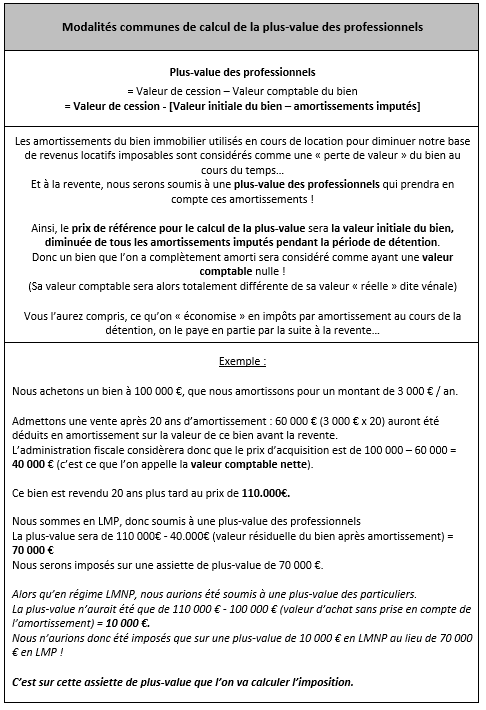

Modalités communes de calcul de la plus-value des professionnels

Avant de calculer l’imposition sur la plus-value, il faut d’abord déterminer l’assiette de plus-value.

Ce tableau montre un exemple tiré du livre « Comment investir en immobilier locatif » de Daniel Vu.

Imposition de cette plus-value dans le cadre du régime BIC-réel en LMP

Il conviendra de distinguer 2 types de plus-value :

- la plus-value dite long terme. C’est la plus-value immobilière réelle, définie par la différence entre le prix de vente et le prix d’acquisition du bien. Dans notre exemple plus haut, il s’agit des 10 000 € d’assiette. Celle-ci est imposée au taux global de 30 % (12,8 % d’impôt sur le revenu + 17,2 % de prélèvements sociaux). Mais la partie « impôt sur le revenu » bénéficiera d’un abattement de 10 % par an à partir de la 5ème année de détention, soit une exonération totale de cette part d’impôt au bout de 15 ans. Alors que la partie “prélèvements sociaux” est toujours à régler.

- La plus-value dite court-terme. Elle est constituée par les amortissements pratiqués en cours de détention. Dans notre exemple plus haut, il s’agit des 60 000 € d’assiette. Elle est taxée à l’impôt sur le revenu (à hauteur de notre TMI) et est soumise aux cotisations sociales (35 %), comme s’il s’agissait d’un revenu locatif.

Exception en cas de revente moins de 2 ans après l’acquisition. C’est l’ensemble de la plus-value qui est considéré comme étant « court-terme » et qui sera donc imposé à l’impôt sur le revenu (comme les revenus tirés de la location).

Il existe 2 cas d’exonération partielle :

- si l’activité LMP est exercée pendant au moins 5 ans (pas forcément de façon consécutive) et que les revenus restent inférieurs à 90 000 €, nous serons exonérés à 100 % d’impôts sur la plus-value à la revente (article 151 septies). Ces exonérations portent à la fois sur la plus-value long-terme et la plus-value court-terme. En revanche, les éventuelles cotisations sociales SSI de 35 % sur la plus-value court-terme restent dues.

- pour toute activité exercée au moins 5 ans, pour des revenus compris entre 90 000 € et 126 000 € : fraction de plus-value imposée = (Recettes annuelles – 90 000 €) / 36 000€.

Imposition de cette plus-value dans le cadre d’une société (SCI ou SARL) à l’IS

Le montant de cette plus-value (70 000 € dans notre exemple) sera ajouté directement au résultat de la société. Donc elle sera imposée à l’impôt sur les sociétés :

- au taux réduit de 15 % jusqu’à 42 500 € ;

- au taux normal de 25 % pour la part dépassant ces 42 500 €.

Cet impôt sur la plus-value en société à l’IS ne bénéficie d’aucun abattement pour durée de détention.

Par la suite, si les associés souhaitent récupérer ce capital (plutôt que de le laisser en réserve dans la société), ils devront se verser des dividendes imposés à l’IR. Soit à la flat tax 30 %, soit au barème de l’IR (53,2 % x TMI + 17,2 % de prélèvements sociaux).

À l’exception des dividendes versés aux gérants associés majoritaires de SARL :

- pour la part des dividendes ne dépassant pas [10 % du capital social de la SARL + des primes d’émission + des apports en compte courant d’associé] : Flat tax 30 % (ou option barème de l’impôt sur le revenu + 17,20 % de prélèvements sociaux) ;

- pour la part des dividendes qui dépasserait ce montant : PFU 12,8 % + 35 % de cotisations sociales (ou option barème de l’impôt sur le revenu + 35 % de cotisations sociales).

Avis de Nicolas : sur ce point de la revente, la plus-value des particuliers s’avère être beaucoup plus intéressante. D’autant plus que la durée de détention s’allonge. L’investisseur ayant pour objectif de revendre ultérieurement son bien privilégiera donc les régimes en nom propre ou les sociétés à l’IR.

La transmission immobilière en nom propre ou en société

La détention directe de notre bien (en nom propre) ou la détention de parts sociales (en société) induira des conséquences bien différentes en termes de transmission. Que ce soit par donation (avant le décès) ou par succession (après le décès).

La donation d’un bien immobilier

La règlementation actuelle permet à chaque parent de donner jusqu’à 100 000€ par enfant tous les 15 ans, sans avoir de droits de donation à payer. (Explications détaillées dans notre guide : Comment optimiser sa transmission de patrimoine ?) En pratique, cette donation peut se faire sous forme d’argent, de biens ou valeurs mobilières ou immobilières.

Un couple peut donc transmettre à chacun de ses enfants 200 000 € tous les 15 ans exonérés de droits.

La donation d’un bien immobilier en nom propre

En nom propre, nous ne pourrons pas faire de cessions successives. C’est à dire que c’est l’ensemble du bien qui sera donné d’un seul coup. Donc il y aura des droits de donation à payer si la valeur du bien excède 100 000 € (pour un parent) ou 200 000 € (pour 2 parents).

La donation d’un bien immobilier en société

En société, il sera plus aisé d’optimiser nos donations. Comment ? En faisant don d’un nombre de parts sociales adapté par enfant : n’excédant pas une valeur de 100 000€ (pour un parent) ou 200 000€ (pour 2 parents). Et ce tous les 15 ans, afin de bénéficier des abattements successifs tous les 15 ans.

En cas d’emprunt au nom de la société, l’endettement de la société se trouvera également être avantageux. Car en cas de donation de parts sociales, elles seront moins taxées car de valeur fortement réduite. En effet, la valeur des parts d’une société dépend de son actif net, constitué de l’actif de la société (valeur du bien immobilier) auquel on soustrait son passif (dettes liées à l’emprunt).

Le démembrement de propriété

Le démembrement d’un bien ou de parts sociales d’une société permet de séparer l’usufruit (droit de jouir du bien et de bénéficier des revenus) et la nue-propriété. Il s’agit d’une pratique courante pour optimiser sa transmission.

Il est possible de donner la nue-propriété aux enfants (de valeur moindre et donc moins imposée), tout en conservant l’usufruit pour les parents (qui pourront donc continuer à user du bien). Au décès, les héritiers récupèrent l’usufruit sans payer de droits de succession. Exemple chiffré de démembrement de propriété.

Ce procédé est possible en nom propre comme en société. Mais avantage en société, car il permet aux parents de conserver un pouvoir de gestion. Tandis qu’en nom propre, il contraint à une gestion partagée avec les enfants du patrimoine immobilier ainsi démembré.

La succession d’un bien immobilier

Il s’agit ici de transmission d’immobilier au décès (et non du vivant, contrairement à la donation).

Au décès d’un parent, il est plus aisé de partager des parts de société, plutôt que des biens en nom propre. Car les biens en nom propre seront détenus en indivision par les héritiers et/ou le conjoint survivant. Avec le risque que “nul n’est contraint de rester dans l’indivision“, donc une vente peut être forcée à la demande d’un héritier.

Conclusion : investir en immobilier en nom propre ou en société ?

Finalement, difficile d’apporter une réponse très tranchée ! En effet, la réponse dépend de la situation personnelle de l’investisseur, notamment de sa TMI, de ses objectifs et de sa volonté de structurer son patrimoine et d’éviter l’indivision. Donc chacun pourra tirer sa conclusion après lecture de l’article.

La détention en nom propre et la détention en société répondront à de nombreux objectifs différents :

- Avantage en nom propre : si l’on souhaite investir seul, dans le but de tirer des revenus locatifs de nos investissements, et avec un objectif de revente future. Généralement, l’investissement en meublé sous statut LMNP (au BIC-réel) est le plus intéressant.

- Avantage en société : des investisseurs souhaitant investir à plusieurs, en réinvestissant leurs revenus locatifs, et avec un objectif de transmission, préfèreront une détention en société. On donne l’avantage à la société soumise à l’IS pour louer en nu ou meublé, particulièrement pour les investisseurs situés en TMI 30 % et plus.

Investir en immobilier d’abord en nom propre, puis en société ?

Une stratégie souvent employée par les investisseurs est de commencer par investir en nom propre, en BIC-réel LMNP. Puis d’évoluer par la suite avec des investissements en société :

- afin de ne pas dépasser leur plafond de revenus maximal en LMNP et ainsi éviter de passer en statut LMP ;

- afin de faciliter l’obtention de crédits, en s’associant avec des associés moins endettés qui pourront augmenter la capacité d’emprunt de la société.

Nous remercions Daniel Vu grâce à qui nous pouvons publier un dossier si complet, grâce à son livre tout aussi complet. Pour aller plus loin, nous vous invitons à découvrir son livre qui permet de choisir sa stratégie, avec plein d’exemples chiffrés et des guides pratiques. (Notre avis sur son livre Comment investir en immobilier locatif ?)

Nous vous invitons aussi à lire notre interview de Daniel Vu : sa stratégie d’investissement, ses techniques pour bien acheter et louer, comment optimiser la gestion immobilière…son retour d’expérience est précieux !

62 commentaires sur “Investir en immobilier en nom propre ou en société (SCI ou SARL) ?”

Bonjour Nicolas et un énorme merci pour cet article très complet & très instructif sur le comparatif de l’investissement locatif en nom propre versus celui en société.

J’ai une question au sujet du régime d’imposition des plus values immobilières en EURL ou SARL soumises à l’IR.

D’après votre article et d’autres sources d’information, c’est effectivement le régime de la plus value des particuliers qui s’applique, au moment de la revente du bien. Cependant la doctrine fiscale en la matière ne semble pas aussi claire.

Par conséquent, auriez vous un lien vers un texte officiel qui indique très précisément et clairement que le régime d’imposition des plus values qui s’applique à la revente du bien aux sociétés imposées à l’IR (type EURL ou SARL) est bien celui des particuliers.

Un grand merci encore pour votre aide très précieuse et la vulgarisation que vous apportez sur ces sujets complexes. Bien à vous. Frédéric

Bonjour Frédéric

Identifiant juridique : BOI-RFPI-PVI-10-10

Le régime d’imposition des plus-values immobilières des particuliers s’applique aux cessions à titre

onéreux d’immeubles, de droits immobiliers ou de parts de sociétés à prépondérance immobilière

réalisées par des sociétés qui relèvent de plein droit ou sur option de l’article 8 du CGI, de l’article 8

bis du CGI et de l’article 8 ter du CGI, c’est-à-dire des sociétés non soumises à l’impôt sur les sociétés

(cf. II-A § 40 et suiv.), qui exercent une activité non professionnelle (cf. II-B § 80) et dont le siège est

en France (cf. II-C § 90) [CGI, art. 150 U et CGI, art. 150 UB].

Bonjour,

En ce qui concerne l’apport d’un bien immobilier au capital social, je comprend que si on est sur une SCI à l’IS, les droits d’enregistrement dont de 5%, et si on est sur une SCI à l’IR, ils sont gratuits. Et je comprend aussi qu’il est possible de passer d’une SCI à l’IR à IS.

Si l’objectif à terme est d’avoir une SCI à l’IS, peut on commencer par une forme à l’IR puis basculer ensuite à l’IS pour éviter les frais d’enregistrement? Ou est ce que c’est considéré comme un abus? Ou est ce que les frais sont finalement payé au moment du passage IR -> IS?

Merci

Bonjour,

Dans votre article, vous précisez que le seuil du LMNP est à 23 000 pour les revenu BIC.

Le CGI précise que ce sont les recettes qui ne doivent pas dépasser ce seuil des 23K€, soit le chiffre d’affaire global.

https://www.legifrance.gouv.fr/codes/article_lc/LEGIARTI000041468265/

Y-a-t-il une erreur dans mon raisonnement?

Bien à vous

Bonjour,

Le passage de LMNP à LMP vous touche seulement si vos recettes sont supérieures à 23 000 € par an ET qu’elles dépassent les autres revenus de votre foyer fiscal.

Bonjour,

J’ai déjà un studio meublé en location saisonnière sous SARL de famille. Je compte en acquérir un 2nd sauf que les revenus dépasseront alors 23K€ annuels, je ne pourrais donc pas faire LMNP… (sauf que je souhaite éviter le régime LMP).

J’ai vu qu’il était possible de faire du meublé dans une SCI à l’IS mais peut-on faire du meublé saisonnier en particulier ? Serait-ce la 2ème meilleure option ?

Merci d’avance

Bonjour Adam,

Vous pouvez très bien déclarer en LMNP même avec des revenus de 100 k€…cela dépend de vos revenus globaux.

Le LMP vous touche seulement si vos recettes sont supérieures à 23 000 € par an ET qu’elles dépassent les autres revenus de votre foyer fiscal.

Notre article : investir en LMNP.

Bonjour Nicolas ,

En LMNP , quand on parle de nos recettes ne doit pas etre superier à 23000 euro c’est Hors charges ou avec charges ? ( car dans ma situation j’ai investi dans un studio de service , et les charges sont payé par l’exploitant ) . Aussi pour nos revenus globaux , est ce que la retraite + revenu fonciers en non meublé sont considerer comme revenu de réference ? , merci de votre aide si précieux

Bonjour,

Merci pour cet article qui vient préciser un ensemble d’informations glanées au fil de mes recherches

Quelle est votre avis sur l’évolution des différents régimes dans les années à venir? notamment vis à vis du régime SCI en IS

Bonne journée

Bonjour Marc-Antoine,

Je ne vois rien qui menace les SCI à l’IS.

D’ailleurs le taux réduit à l’IS 15 % est maintenant jusqu’à 42 500 € de bénéfice et non 38 120 €.

En revanche depuis des années, certains députés menacent la “niche fiscale” LMNP… mais elle tient bon.

Bonjour Nicolas,

J’aurais un cas pratique si possible pour m’aider à décider entre investir en SCI ou en nom propres. Pouvez-vous m’aider?

Bonjour Julien,

Le conseil est une activité réglementée.

Vous pouvez solliciter notre société de conseil : Prosper Conseil (réglementée CIF, ORIAS, AMF).

Bonjour Nicolas

J’apprécie grandement vos articles toutefois puis-je vous demander un conseil sur ma situation.

Je vais investir sans emprunt ( impossible cause santé ) dans 2 studios avec beaucoup de travaux pour chacun.

Ces 2 studios sont destinés à la location courte durée afin de compléter ma retraite ( j’ai 56 ans ). Je n’ai pas l’intention de les revendre.

J’ai mon idée à la lecture de vos articles mais pour m’en assurer sous quelle forme dois je investir ? Lmnp ,sci is ou EURL ?

Même question si je Continue à investir dans d’autres type de biens ? Le but étant , si je peux, arriver à une dizaine LCD.

Merci pour votre réponse que j’attends avec impatience et merci encore pour tous vos articles.

J’ai oublié de préciser que je suis à un taux d’imposition à 30 %

Bonjour Eric,

A priori, le régime LMNP au BIC réel tant que vous y avez droit.

Mais arrivé à un certain niveau de revenus locatifs ça va coincer.

Et il faut avoir en tête que 10 appartements à gérer en LCD (location courte durée), ce n’est pas de tout repos, ce sera une retraite fatigante et stressante.

Pour du conseil personnalisé : notre société Prosper Conseil.

Bonjour,

Merci pour cet article / interview. J’ai pu lire beaucoup de réactions sur la capacité à cet âge de se constituer un tel patrimoine. Personnellement, et à la vue du profil de Daniel comme vous l’expliquez bien, je n’ai pas de doute sur sa capacité à s’être autant endetté.

Toutefois, depuis Janvier 2022 et la loi qui oblige les banques à respecter scrupuleusement les règles de l’HCSF, et notamment l’arrêt du calcul différentiel ne signe-t-il pas la fin de cette possibilité de s’endetter “facilement” sans trop dégrader son taux d’endettement ? (même en ayant des revenus importants).

Je vous remercie,

Bonjour Sacha,

Vous parlez de cet article interview de Daniel Vu : https://avenuedesinvestisseurs.fr/investissement-locatif-interview-daniel-vu/

Effectivement depuis janvier les banques calculent l’endettement différemment et il est plus difficile de s’endetter au-delà de 35 %.

Il va être plus dur d’enchainer les investissements immo. On a déjà eu des retours de banques qui ne suivent plus.

Bonsoir Nicolas,

Merci pour cet article, les tableaux étaient parfaits pour synthétiser le texte et mieux comparer. D’ailleurs, je pense qu’il y a une erreur dans le tableau du comparatif “taux d’imposition global” : la dernière comparaison “société en IS avec taux normal” utilise un coefficient de 85% alors que cela devrait être 73.5%, non ?

Bonjour Cyrille,

Bien vu, vous avez bien suivi !

85 % c’est pour un taux d’IS réduit à 15 %.

Mais pour le taux d’IS normal (25 % à partir de 2022), il faut prendre un coefficient de 75 %.

Je mets à jour le tableau, merci !

Merci Nicolas pour cet article complet et extrêmement intéressant ! Cela fait des mois que j’essaie de trouver quoi faire dans mon cas bien précis et j’ai enfin la réponse. Merci pour ce long détail qui apporte un enrichissement certain.

Merci Coralie !

Bonjour Nicolas,

L’ensemble de votre article est enrichissant.

L’investissement immobilier reste complexe mais intéressant.

Pareil, on se pose des questions pour des investissements futurs comme rester en nom propre ou passer en société. Surtout pour le financement au près des banques. On peut avoir un projet solide mais recevoir un refus de la banque.

Ça fait réfléchir.

Merci pour cet article.

Bonne continuation

Bonjour Cyrille,

Oui l’investissement immobilier est complexe quand on veut bien faire les choses.

Il faut comparer les solutions pour bien choisir le meilleur mode d’exploitation et le meilleur régime fiscal notamment.

Bonne continuation !

Bonjour, merci beaucoup pour l’ensemble de votre article. Nous sommes en réflexion suite à une acquisition de terrain pour y construire un chalet que nous souhaitons loués en meublé quelques semaines dans l’année. Nous avions opté dans un premier temps pour une SARL de famille avec l’option IR et surtout avec récupération de TVA. Nous venons de nous apercevoir que le gérant serait soumis au régime de la RSI ! Nous ne souhaitons basculer à la RSI Que pouvez-vous nous conseiller comme montage avec récupération de TVA ? Merci 🙂

Bonjour Monie,

Bonne question !

Je ne sais pas, mais peut-être qu’un lecteur saura répondre.

Bonjour Monie,

La SARL récupère toujours la TVA ce n’est que quand vous êtes avec un statut de micro entreprise que vous décider d’avoir la TVA récupérable ou non. Pour la partie de la RSI pour le gérant il faut que votre SARL soit avec deux gérant a part égale pour que les deux puissent être salarié de la société et ne pas dépendre du régime de retraite des indépendants.

Bonjour,

Très bel article !

Néanmoins, deux questions:

(i) Vous faites souvent état de “53,2 % x TMI “, d’où viennent ces 53,2% ? Première fois que j’en entends parler.

(ii) Une SARL à l’IS avec des loyers perçus de 7200€/an est forcément assujettis aux PV professionnels ? Même question pour les SCI à l’IS

(iii) En cas de versement de dividendes de plus de 10% du capital social, les 35% s’applique pour le gérant majoritaire, mais également pour le gérant d’une SCI ?

Merci bien

Bonjour Pierre,

1/ Il s’agit de l’imposition des dividendes, on a 2 choix :

– soit flat tax (30 % dont les 17,2 % de prélèvements sociaux) ;

– soit barème de l’impôt sur le revenu après abattement de 40 % et CSG déductible de 6,8 % (100 – 40 – 6,8 = 53,2 %) + 17,2 % de prélèvements sociaux.

2/ Dès lors qu’on a choisi d’investir via une société à l’impôt sur les sociétés (IS), on est sous le régime de la plus-value des professionnels en cas de revente.

3/ Seulement pour les gérants majoritaires de SARL.

Bonsoir,

Merci beaucoup pour ce dossier absolument complet. C’est précis et on y trouve toutes les réponses (et mêmes les réponses aux questions que l’on ne s’était pas posé).

Cela va beaucoup m’aider dans mes projets immobiliers, encore merci !

Avec plaisir Auxence, je vous souhaite de bons investissements !

Bonsoir Nicolas,

Est-ce possible de vous rencontrer afin que vous puissiez nous aider à faire les bons choix par rapport à notre situation ?

Cordialement

Lucie

Bonjour Lucie,

Nous rédigeons des articles pour éduquer financièrement nos lecteurs, mais nous ne faisons pas de conseil personnalisé.

Nous pouvons toutefois vous orienter vers le conseiller en gestion de patrimoine très compétent que nous avons choisi pour accompagner nos lecteurs : https://avenuedesinvestisseurs.fr/contact-conseiller-en-gestion-de-patrimoine/

Merci beaucoup pour votre réponse. J ai rempli le formulaire afin d être recontactée.

Cordialement

Lucie

Bravo Nicolas pour cet article clair et précis. Et non rébarbatif.

J’ai découvert votre site au fil de mes recherche et c’est une vraie mine d’informations. Félicitations

Je recherche quel est le meilleur statut pour conserver un bien familial suite à une succession.

Suite à cet article, j’opterai pour LMNP en nom propre, mais novice dans ce domaine je souhaiterais être accompagnée. Par qui me conseillez vous, un expert comptable ?

Nous souhaitons mettre en location meublée une partie de la maison familiale qui nécessite de gros travaux de réparation. Nous sommes 4, en indivision.

Merci de votre réponse

Fabienne

Bonjour Fabienne,

Merci pour votre agréable retour.

Je comprends que vous souhaitez être accompagnée.

Un expert-comptable pourra “juste” établir la comptabilité du bien.

Avant cela, si vous souhaitez être conseillée sur le meilleur montage (LMNP ? Via société ?) pour optimiser fiscalement et juridiquement, il faut consulter un (bon) conseiller en gestion de patrimoine : https://avenuedesinvestisseurs.fr/contact-conseiller-en-gestion-de-patrimoine/

Cet article est juste parfait, tres clair et synthétique. Merci beaucoup pour cet excellent travail.

Merci Emmanuel !

Très bon article.

Une précision supplémentaire. En cas de location en meublé dans une sarl de famille ayant opté à l’ir,les plus values relèvent donc du régime Des particuliers et peuvent donc être exonérées d’ir et de ps au terme d’une durée de 30 ans.En revanche,cette plus value comptable sera totalement soumise aux cotisations sociales SSI au taux de 35%……Ça change tout!

Un seul mot : MERCI !

Quel excellent article !!!

Bonjour, merci pour cet article très clair et très explicite. Je suis actuellement en train de rédiger un rapport de stage / mémoire sur les sci et l’investissement en nom propre. J’avais une question concernant les locations meublées professionnelles : qu’appelez-vous cotisations sociales ssi (qu’est ce que signifie ssi ?) et d’où tenez-vous le taux de 35 % ? J’ai cherché partout sur internet et impossible de trouver …

Bonjour Charlotte,

Suite à la loi sur le financement de la sécurité sociale de 2021 : tous les loueurs en meublé professionnel (LMP) doivent maintenant s’acquitter de 35 % de cotisations sociales (au lieu de 17,20 %) sur leur résultat net imposable.

SSI (ex RSI) = Sécurité Sociale des Indépendants (un LMP est assimilé indépendant).

Raison de plus pour rester sous statut LMNP et éviter de basculer LMP.

Bon courage pour votre mémoire !

Bonsoir ! Question sur le regime Reel via SARL a l’IR.

La base imposable au niveau de chaque associé est constituée des loyers chargés, ou des loyers chargés moins charges et amortisement (ie zero ou deficit les premiers annees) ? Merci! (ci apres l’extrait qui me fait cogiter)

“La SARL à l’IR se caractérise par une imposition dite « transparente ». Ainsi, les revenus constitués par nos loyers charges comprises seront répartis parmi les associés (au prorata de leur participation au capital social).”

Bonjour Damien,

En SARL à l’IR, on est limités à la location meublée.

Régime fiscal : BIC au réel.

On peut déduire les charges, mais pour l’amortissement du bien je ne pense pas (contrairement au LMNP en nom propre et au meublé en société à l’IS)…à confirmer par votre expert-comptable.

Bonjour,

Je viens de rechercher et relire.

C’est bien le benefice = loyer – charge – amortissement qui est imposé directement aupres des associés dans la categorie BIC, et la plus-value est similaire a celle des particuliers !

La SARL de famille oblige le gerant a payer des charges sociales de TNS, au moins minimum de 1080 EUR/an si benefice nul, qui valide 3 trimestres de retraite en France.

C’est le regime que j’ai preferé a la SCI IS, etant resident etranger.

Continuez a faire de tres bons articles ainsi, avec un petit ajustement sur la partie SARL IR si j’ai bien lu!

Bonjour Damien,

Merci pour votre retour !

Bien vu, ce point n’était pas suffisamment clair dans l’article. C’est donc comme le régime LMNP en nom propre (sauf pour les charges sociales TNS) et même pour la plus-value à la revente, bel avantage !

A noter : pas de limitation de durée de ce régime pour les SARL familiales à l’IR. Mais non familiales = 5 ans maximum.

Bonjour,

Excellent article, sue un sujet vaste et complexe !

Je me permets de réagir au post de Damien par rapport aux cotisations sociales TNS, en regard de son statut d’expatrié. Je ne sais pas s’il est expatrié dans un pays européen.

Selon les textes européens CE 883-2004 et CE 987-2009 qui régissent et coordonnent les systèmes de maladies et retraites, il n’est pas possible de cotiser à deux régimes maladies et retraites en même temps, c’est à dire dans 2 pays différents dans notre cas.

C’est un sujet souvent méconnu et complexe, même des caisses maladies et retraites françaises, et pourtant à prendre en compte car les impacts financiers peuvent être de taille dans certains cas.

Ce qui fait qu’une activité en France peut avoir un profil hybride: fiscalement français, mais socialement dépendante d’un autre pays.

Pour habiter en Alsace et travailler en Suisse voisine, la cas commence à être connu: typiquement un contrat de travail salarié en Suisse, et démarrer une activité indépendante en France.

Dans ce cas là, la legislation est claire: l’activité indépendante dépend du pays où est exercée l’activité salariée, au regard des cotisations sociales.

La complexité commence dans le cas de 2 contrats de travail, exercés dans 2 pays différents.

A voir au cas par cas, et à confirmer avec un expert comptable ou professionnel du sujet

Merci Philippe pour ces précisions !

Beaucoup de frontaliers et de non résidents fiscaux parmi nos lecteurs.

Bonjour Nicolas,

Article très intéressant !

Je m’intéresse justement à l’investissement immobilier et à le faire en nom propre ou en SCI. En effet, mon conjoint possède une SCI familiale avec une imposition sur le revenu et nous nous posons la question d’investir via cette SCI en répartissant les parts ou juste à deux en nom propre.

J’ai du coup une question :

En investissant en SCI en IR via un emprunt fait par la SCI, est-ce que les revenus des les loyers sont soumis à l’IR si nous les laissons sur le compte de la SCI ? En gros, personne ne prend sa part et on laisse les revenus pour ensuite constituer un nouvel apport pour un futur investissement.

Merci d’avance.

Tara

Bonjour Tara,

La SCI à l’IR est une société transparente.

Donc les revenus (même si vous les laissez dans la SCI) seront imposés selon votre quote-part de parts sociales, au sein de la catégorie des revenus fonciers de votre impôt sur le revenu personnel.

Explications de la fiscalité ici : https://avenuedesinvestisseurs.fr/investir-en-immobilier-en-nom-propre-ou-en-societe-sci-ou-sarl/#gestion-exploitation

Bonjour,

Je me permets également une remarque sur ce passage :

« Les SCI à l’IS admettent la location nue comme la location meublée, et donnent lieu à une double imposition. D’abord au sein de la société (IS si résultat positif), puis éventuellement dans le foyer fiscal de l’associé (IR si versement de dividendes) ».

Attention : La mise en location meublée par une SCI faisant option au régime fiscal des sociétés de capitaux est trop risquée. Dans cette hypothèse l’administration fiscale serait susceptible d’opposer à la SCI sa dissolution en raison du caractère commercial de son activité (elle doit juridiquement avoir un objet social « civil »), avec toutes les conséquences fiscales afférentes à celles de la cessation d’entreprise (à savoir l’imposition immédiate des bénéfices en sursis d’imposition et des plus-values latentes situées à l’actif social).

Ainsi pour de la location meublée et outre le LMNP ou LMP, nous préconisons toujours à nos clients de retenir la SARL (de famille ou non) ou la SAS.

Par ailleurs, je salue la qualité de l’article qui synthétise avec clarté tous ces régimes s’agissant desquels il n’est pas toujours aisé de s’y retrouver.

Florian,

Avocat

Bonjour Florian,

Merci pour votre retour terrain !

On vient de recouper les informations pour contrôler ce point de la SCI à l’IS pour la location meublée.

L’administration pourrait voir cela d’un mauvais œil ?

Pourtant, tout porte à croire que c’est bien prévu par le législateur. Selon l’article 206-2 du Code général des impôts, les sociétés civiles qui se livrent à une exploitation ou à des opérations présentant un caractère industriel ou commercial au sens des articles 34 et 35 du Code général des impôts doivent être assujetties à l’impôt sur les sociétés.

Et à la question “Puis-je faire de la location meublée par le biais d’une Société Civile Immobilière (SCI) ?”, le site Impots.gouv répond par l’affirmative, avec une SCI à l’IS.

De même que economie.gouv.fr

Bonjour Nicolas,

Vaste sujet en effet puisque nous nous trouvons ici aux confins du juridique et du fiscal.

(i) Sur la notion de dissolution : lors d’une formation dispensée par les Éditions Francis Lefebvre, il nous avait été rapporté que certaines antennes de la DGFIP (la doctrine de l’administration fiscale n’étant pas uniforme) avaient pu opposer la dissolution de SCI pour les raisons qui précèdent. Il s’agit sans doute de décisions isolées, mais l’ambiguïté du sujet nous conduit à ne pas préconiser ce montage.

(ii) Sur l’objet social : juridiquement, l’exercice d’une activité commerciale par une société civile entraîne, pour cette activité, l’apparition d’une société commerciale « créée de fait ». Dans ce cas, les auteurs estiment que deux sociétés coexistent : la société civile immatriculée, dont l’objet – civil – subsiste malgré l’exercice de l’activité commerciale, et la société commerciale créée de fait, dépourvue de personnalité morale, qui sert de cadre à cette activité. Les associés de la société créée de fait – dès lors qu’ils ont agi en cette qualité au vu et au su des tiers – sont tenus indéfiniment et solidairement à l’égard des tiers des dettes nées de l’activité commerciale, chaque associé s’exposant même à subir personnellement une procédure collective d’apurement du passif si sa qualité de commerçant est démontrée par l’exercice d’une activité commerciale. En tout état de cause, les actes de commerce résultant de l’exercice de l’activité commerciale n’engagent pas la société civile puisqu’ils excèdent son objet.

A mon sens, il convient donc d’avoir ces particularités en tête avant de choisir le montage, puisqu’outre la recherche d’un équilibre financier et d’une rentabilité de l’opération, il ne faut pas négliger les risques qui pourraient survenir en cas de complications à l’avenir : mésentente entre associés, contrôle fiscal, difficultés économiques, etc…

Bonjour Florian,

Merci d’attirer notre vigilance sur ce point.

Je retiens que pour du locatif meublé via une société, il vaut mieux privilégier la SARL plutôt que la SCI pour éviter des complications.

Bonjour,

Avec mon conjoint, nous envisageons l’achat d’un ensemble immobilier qui deviendra notre résidence principale et qui disposera de parties locatives distinctes que nous louerons sous forme de gites. Notre projet est d’en faire notre activité principale et donc d’en vivre, donc statut TNS me concernant en tant qu’associé majoritaire. On nous a dans un premier temps conseillé d’investir en SARL de famille à l’IR, puis dans un 2e temps en SCI (question de transmission et de protection des biens personnels acquis avant l’achat) avec SARL pour l’exploitation des gites (la SARL louerait à la SCI).

D’après ce que je lis dans l’article et les commentaires, cette 2e option est risquée (voire impossible) car la SARL louerait forcement en meublé donc la SCI aurait des revenues de location meublée donc ne serait plus considérée comme une activité civile ?

Bonjour,

Une petite remarque sur ce passage :

“Les taux proposés pour un emprunt en société ou en nom propre seront sensiblement les mêmes. En effet, il n’existe pas à ce jour de prêts immobiliers spécifiques destinés aux sociétés.”

Pour avoir acheté un bien en SCI à l’IS, nous avons remarqué un taux légèrement supérieur de l’ordre de 0,1-0,2 points, et surtout il est plus compliqué en tant que société d’obtenir des crédits supérieurs à 15 ans contrairement à un particulier.

Bonjour Romain,

Merci pour l’info !

Ce serait bien que d’autres lecteurs donnent leur retour d’expérience aussi, pour voir si la tendance est générale ou peut-être juste liée à la politique commerciale d’une banque.

Si le taux est légèrement supérieur c’est peu gênant, mais s’il est compliqué d’emprunter sur 20-25 ans c’est plus gênant car on vise un cashflow équilibré…

Bonjour,

Avec le Credit Mutuel de Strasbourg (fev/21), le taux est superieur si SCI de quelques 0.1-0.3, et encore de quelques 0.1-0.3% si SARL (VS en direct). Ils posposent 20 ans neanmoins (SARL pour moi).

Tres bel article long et complet, bravo!

Félicitations pour ce travail titanesque !

Pas de félicitation aux gouvernements successifs qui ont généré tant de finesses/variantes/taux/seuils/clauses/cas différents !

Merci Flo,

et oui, ils génèrent beaucoup de travail aux avocats fiscalistes et conseillers !

Super Article très complet et précis !

Merci beaucoup !

Merci Arnaud, avec plaisir !

Bravo pour cet article très clair et synthétique ! Quel travail !

Petite question concernant le démembrement des parts de la SARL à l’IS… Peut-elle se faire juste après l’acquisition du bien ou est-il plus judicieux d’attendre quelques années que l’emprunt soit remboursé ?

Le plus tôt n’est-il pas le bon moment étant donné que l’on ne parle pas de plus-value mais de donation de la nue-propriété ?

Merci pour vos éclairages,

Pierre-Louis

Bonjour Pierre-Louis,

En général, on démembre au plus tôt (en conservant l’usufruit et en donnant la nue-propriété) car :

– plus de passif (crédit immobilier), donc valorisation moindre des parts, donc moins de frais de donation,

– l’usufruitier est moins âgé, donc valorisation moindre de la nue-propriété, donc moins de frais de donation.

Mais le cas général n’est pas forcément votre cas particulier, donc il faut consulter son notaire pour avoir un conseil personnalisé.