La loi Denormandie est entrée en application le 1er janvier 2019. Comme d’habitude, c’est une loi de défiscalisation immobilière qui porte le nom du ministre du logement ; tout comme Robien, Duflot, Pinel et autres ministres en leur temps. Tous ces dispositifs ont eu plus ou moins de succès. Alors est-ce que le dispositif Denormandie représente une bonne opportunité d’investissement ? Nous vous expliquons tout sur cette nouvelle loi et nous vous présentons un exemple concret pour optimiser son investissement en Denormandie.

SOMMAIRE

- Le Pinel appliqué à l’immobilier ancien.

- Loi Denormandie : conditions pour obtenir la réduction d’impôt.

- Principaux avantages et contreparties du dispositif Denormandie.

- Optimiser une opération Denormandie avec le déficit foncier : cas pratique.

- Notre avis sur le Denormandie.

Le Pinel appliqué à l’immobilier ancien

Certains lecteurs ont sans doute un a priori négatif vis-à-vis de la défiscalisation immobilière et c’est vrai que nous avons souvent mis en garde à travers nos articles sur la défiscalisation irraisonnée. Effectivement, les faits tendent à prouver que malgré l’avantage fiscal qu’en retirent les investisseurs, ces investissements bénéficient trop souvent avant tout aux intermédiaires gourmands en marge (promoteurs, conseillers en gestion de patrimoine commissionnés…). Il convient donc d’analyser sérieusement avant de se jeter tête baissée.

Et cela est essentiellement vrai pour le très connu dispositif Pinel (418 900 transactions en 2017). Ainsi, certains investisseurs en Pinel le découvrent au moment de la revente et c’est la douche froide. En effet, bien souvent, la valorisation du bien immobilier en Pinel a sensiblement diminué par rapport à un prix d’achat surestimé, et la réduction d’impôts ne compense même pas la moins-value. Phénomène d’autant plus logique que l’on achète au prix du neuf (par définition le Pinel concerne l’immobilier neuf) alors que l’on revend plus de 9 ans après au prix de l’ancien.

Si le Pinel (notre article avec cas pratique) est la défiscalisation immobilière la plus connue, sachez que d’autres dispositifs fiscaux plus méconnus existent et sont compétitifs pour certains profils. Ainsi, ce qui est plus connu n’est pas forcément meilleur, c’est juste plus médiatisé donc connu du grand public, alors que les initiés connaissent les meilleurs dispositifs moins médiatisés. C’est le cas du nouveau dispositif Denormandie, qui, comme le Pinel, permet d’obtenir une réduction d’impôt pouvant atteindre jusqu’à 21 % du montant du logement acquis sur 12 ans ; mais à la grande différence du Pinel, l’investissement porte sur un bien sur le marché secondaire (immobilier ancien).

Loi Denormandie : conditions pour obtenir la réduction d’impôt

Du fait de la nature du bien de seconde main, les investisseurs peuvent concevoir leur projet eux-mêmes ou via un conseiller en gestion de patrimoine (CGP), sans passer par un promoteur immobilier. En effet, le dispositif Denormandie suppose l’achat d’un bien ancien avec des travaux pour le mettre ultérieurement en location. La réduction d’impôt porte sur l’ensemble de l’investissement, c’est-à-dire qu’elle englobe le prix d’achat et le montant des travaux.

De la même manière que le Pinel, l’acquisition en Denormandie permet de bénéficier d’une réduction d’impôt annuelle de 2% du montant du logement acquis, pendant une durée de 6 à 9 ans, à condition de vous engager à louer le bien durant cette période. Par la suite, vous pourrez proroger votre engagement jusqu’à 12 ans et bénéficier d’une réduction d’impôt annuelle de 1% du montant du logement acquis jusqu’à la 12ème année. Donc 9 années x 2 % + éventuellement 3 années x 1 % = 21 % de réduction d’impôt au global. Il s’agit d’une réduction d’impôt, et non d’un crédit d’impôt. C’est à dire que vous pouvez tomber à 0 € d’impôt sur le revenu (c’est l’impôt final qui est réduit et non une simple déduction des revenus imposables), mais l’État ne vous remboursera pas au-delà et la réduction d’impôt n’est pas reportable aux années suivantes.

Afin de bénéficier de ce dispositif, le budget consacré aux travaux doit représenter au moins 25 % du coût total de l’opération et il faut s’engager à louer le bien dans les 12 mois suivants l’achat. Par ailleurs, il y a une contrainte géographique : 222 villes sont éligibles au dispositif Denormandie en France.

Nous attirons votre attention sur le fait que des plafonds de prix au mètre carré à l’achat et de prix au mètre carré à la location sont imposés par la loi pour pouvoir bénéficier de ce dispositif. De même, attention aux plafonds de ressources des locataires. Rendez-vous sur le site du ministère de la cohésion des territoires pour consulter les villes éligibles et les barèmes de prix au m², loyers et conditions de ressources des locataires.

Principaux avantages et contreparties du dispositif Denormandie

Pour tout investissement, il y a des avantages et inconvénients et il est important de les connaitre avant d’investir, pour éviter les mauvaises surprises. Ainsi, nous tenons à vous rappeler les principaux avantages et les contreparties d’un investissement immobilier en dispositif Denormandie.

Les avantages de la loi Denormandie

- Obtention de revenus locatifs réguliers tout en défiscalisant.

- Possibilité de louer à un ascendant / descendant (ce qui n’est pas le cas de toutes les défiscalisations immobilières).

- Possibilité de bénéficier de l’effet de levier du crédit (investir de l’argent que l’on n’a pas à un meilleur rendement que le coût de l’emprunt).

- L’ancien ne se dévalorise pas comme le neuf à la revente.

- La possibilité d’optimiser le dispositif en passant une partie des travaux en déficit foncier.

Les contreparties de la loi Denormandie

- Risques de vacance locative et d’impayés.

- Obligation de réaliser d’importants travaux.

- Remise en cause de l’avantage fiscal si pas de location dans les délais et engagement sur 6 ans minimum.

- Respect des plafonds de loyer et de ressources des locataires.

- Nécessité de choisir le bien dans une zone éligible et de bien vérifier la demande locative du secteur.

Finalement dans cette synthèse on trouve des points communs à l’investissement immobilier, et d’autres plus spécifiques au dispositif Denormandie. À vous de peser le pour et le contre avant de vous lancer dans cet investissement. Dans tous les cas, si vous vous lancez, il faudra faire une étude pour choisir le meilleur montage fiscal.

Optimiser une opération Denormandie avec le déficit foncier : cas pratique

Un des plus grands avantages du dispositif Denormandie réside dans la possibilité de passer une partie des travaux en déficits fonciers. Et c’est là tout l’apport d’un conseiller en gestion de patrimoine techniquement compétent.

Exemple d’opération Denormandie

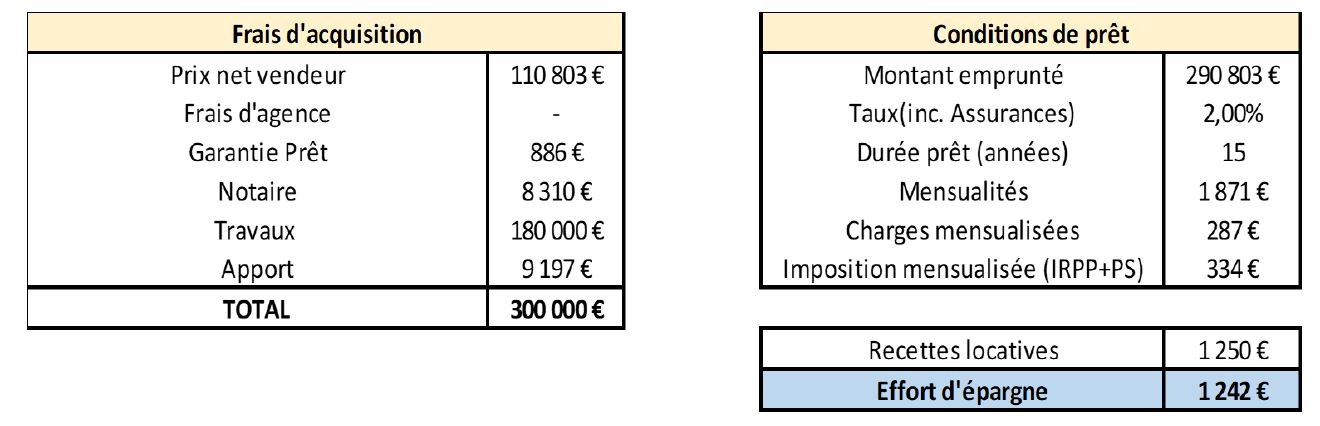

Prenons comme hypothèse l’achat d’un appartement ancien :

- Un budget de 300 000 €,

- Un rendement brut à 5% (donc loyer mensuel à 1 250 €),

- Un emprunt sur 15 ans avec taux d’intérêt de 2% (assurance inclue),

- Un apport de 9 197€ (incluant donc frais de notaire + garantie du prêt),

- Un budget travaux pesant 60% de la valorisation du bien (donc 180 000 €),

- Tranche marginale d’imposition : 30%.

On obtient ainsi ces chiffres :

Quel est le montage le plus intéressant pour l’investisseur en Denormandie ?

Vous pouvez choisir différents montages fiscaux pour cet achat. Creusons maintenant trois scénarios d’investissement pour une personne sans autre revenu foncier :

- Scénario n°1 : Déficit Foncier.

- Scénario n°2 : Denormandie classique.

- Scénario n°3 : Denormandie optimisé au déficit foncier.

Note de Nicolas : dans ce cas pratique, nous allons simuler 3 montages fiscaux différents pour choisir le plus intéressant pour notre investissement en Denormandie. Les calculs qui vont suivre ont été réalisés par Kévin Robin, ingénieur patrimonial.

Scénario 1 : déficit foncier

Il s’agit de la défiscalisation classique dans l’ancien avec travaux, hors dispositif Denormandie. Vous êtes en situation de déficit foncier si les charges que vous supportez (travaux de réparation, intérêts d’emprunt, assurances, charges de copropriété, etc.) sont supérieures aux revenus fonciers (loyers) que vous percevez.

Ce déficit permet de purger vos autres revenus fonciers en les annulant et devient, sous certaines conditions, imputable sur le revenu global dans la limite de 10 700 € par an. Les surplus éventuels (ainsi que les intérêts d’emprunts) sont imputables sur les revenus fonciers des dix années suivantes. Précisons toutefois que les 10 700 € ne s’appliquent que pour la première année des travaux, et une fois utilisée la somme de déficit reportée s’imputera uniquement sur les revenus fonciers futurs.

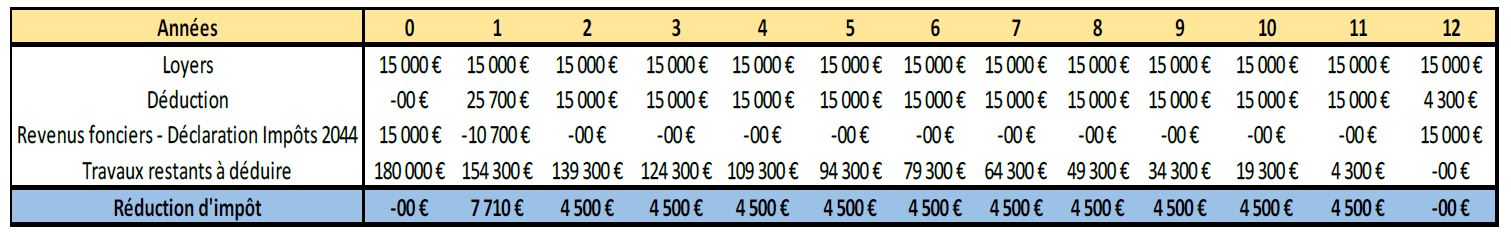

Afin de calculer la réduction d’impôts, on passe en déficit foncier les 180 000 € de travaux de notre exemple. On obtient ainsi ce résultat sur 12 ans avec une tranche marginale d’imposition 30 % :

Au global, on obtient la réduction d’impôts suivante au total après épuisement du déficit foncier : 52 710 €. Notons que 4 300€ de travaux sont perdus, car expiration du délai de report des déficits fonciers (10 ans). Cela serait différent si d’autres revenus fonciers existaient dans notre exemple.

Scénario 2 : Denormandie classique

Pour calculer la réduction d’impôts, on se base sur 21% de l’investissement (travaux compris) en prenant comme hypothèse une location sur 12 ans minimum. On obtient la réduction d’impôts suivante, à raison de 6 000 € / an les 9 premières années, puis de 3 000€ / an les 3 dernières années = 63 000 €. Ainsi, dans notre exemple, investir en Denormandie est plus intéressant qu’en déficit foncier.

Scénario 3 : Denormandie optimisé au déficit foncier

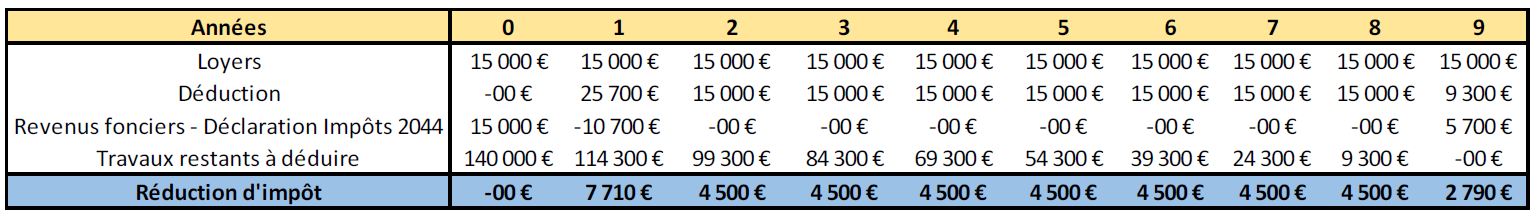

Dans ce scénario, la mécanique est un peu plus complexe : on va mixer Denormandie et déficit foncier. Ainsi, on passe une partie des travaux représentant le seuil des 25% de l’investissement (40 000 €) dans le Denormandie ET on passe les travaux restants (180 000 € – 40 000 € = 140 000 €) en déficit foncier.

On obtient ce résultat en déficit foncier, pour un total de 42 000 € de réduction d’impôt en déficit foncier :

De plus, on applique la réduction d’impôt Denormandie sur une assiette de 160 000 €. À raison de 3 200 € / an les 9 premières années et de 1 600 € / an les 3 dernières années = 33 600 € de réduction d’impôt Denormandie.

On obtient au global une réduction d’impôts de 75 600 € en Denormandie optimisé au déficit foncier :

Le meilleur montage Denormandie

Sans surprise, le Denormandie optimisé avec déficit foncier présente la meilleure réduction d’impôt (75 600 €). C’est le montage le plus intéressant dans ce cas pratique. Soit 12 600 € de plus que le Denormandie classique et 22 890 € de plus qu’en déficit foncier simple ! Cela vaut donc le coup de creuser la question de l’optimisation fiscale. Ceci dit, avec d’autres hypothèses, notamment en tranche marginale d’imposition 41 % ou 45 %, le déficit foncier aurait pu être plus intéressant.

Note de Nicolas : le Denormandie étant un dispositif fiscal récent, le présent montage semble réalisable en l’absence de position contraire de l’administration fiscale (décrets à venir).

Précisons qu’un rendement brut de 5% en Denormandie (hors avantage fiscal) n’est envisageable qu’en sélectionnant le bien ainsi que son emplacement pour pouvoir optimiser le niveau de loyer par rapport au prix de l’immobilier au m². En effet, en étant très sélectif en ville moyenne, on peut tendre vers 5% hors avantage fiscal et jusqu’à 8% avantage fiscal compris.

Certains lecteurs trouveront un rendement brut de 5% hors avantage fiscal peu attractif. Dans ce cas, rien n’empêchera de vendre le bien une fois l’avantage fiscal disparu (et fin de l’obligation de louer) pour réaliser un autre investissement.

Notre avis sur le Denormandie

Pour qui souhaite investir dans l’immobilier tout en défiscalisant, le dispositif Denormandie permet d’éviter deux écueils du Pinel ou de la défiscalisation dans le neuf. En premier lieu à l’achat, on se passe facilement d’intermédiaire car on achète dans l’ancien, donc on évite facilement les marges des promoteurs et les prix gonflés. Puis à la vente, on vend au prix de l’ancien ce qui avait été acheté au prix de l’ancien, donc on ne subit pas la baisse de prix mécanique entre le neuf et l’ancien. Ainsi, avec le Denormandie il y a matière à faire davantage de plus-value, du moins à éviter plus souvent la moins-value.

Ceci dit, la défiscalisation ne doit pas faire oublier l’importance de l’emplacement quand on parle d’immobilier. En effet, la liste des villes éligibles au Denormandie comprend beaucoup de petites villes qui pourraient présenter un risque locatif et peu de potentiel. Par exemple, il vaudrait peut-être mieux privilégier Rambouillet à Chaumont.

Finalement, autant notre avis est globalement défavorable sur le Pinel (notre dossier complet sur le Pinel avec cas pratique), autant le Denormandie semble offrir une bonne opportunité d’investissement, d’autant plus en optimisant avec le déficit foncier. Ainsi, un bon conseiller en gestion de patrimoine (CGP) peut prendre tout son sens et apporter beaucoup de valeur ajoutée en faisant d’une opération rentable une opération très rentable.

Prendre contact avec un conseiller en gestion de patrimoine

Nous pouvons vous mettre en contact avec un bon conseiller en gestion de patrimoine. Ainsi, il pourra vous conseiller et vous accompagner dans la mise en place d’un investissement Denormandie, afin de tout optimiser.

Cet article a été rédigé avec le concours de Kévin Robin, ingénieur patrimonial. Sachez que des décrets doivent être publiés pour préciser cette loi. Si vous voulez approfondir la question, nous recommandons le livre “Les investissements immobiliers et la défiscalisation” figurant dans notre sélection des meilleurs livres sur l’investissement immobilier.

Nous vous invitons maintenant à retrouver toutes les solutions pour investir en immobilier ici.

21 commentaires sur “Loi Denormandie : investir et défiscaliser dans l’immobilier ancien”

Quelque chose me chagrine dans le scénario du déficit foncier. Si la loi nous fixe un plafond de 10 700€, comment arrivons nous à déduire 15 000 € ?

De plus, le report ne ce fait que sur 6 ans pour l’ensemble des revenus et 10 ans pour seulement les revenus fonciers

BONJOUR

UN GRAND MERCI POUR VOTRE SITE VRAIMENT FORMI…DABLE !!!

infos -conseils- apprentissage- découverte -idées- ou trouvé mieux ?

Et bien y en n’a pas ailleurs qu’ici

MERCI ENCORE Cordialement.

Merci 🙂

Bonjour, j’ai entendue parler de la SCPI Denormandie. Est ce lié ? Si oui, comment peut on bénéficier de la défiscalisation en investissant dans cette SCPI ?

Bonjour Anna,

Oui j’ai vu que la société de gestion Kyaneos propose une SCPI Denormandie pour défiscaliser.

Disponible via les courtiers Primaliance et Linxea : https://avenuedesinvestisseurs.fr/investissement-immobilier/scpi-societes-civiles-de-placement-immobilier/#meilleur-courtier

Bonsoir,

super article comme tous les autres très complet. J’aimerais savoir :

-est il possible d’avoir différents biens immobilier avec différents régimes fiscaux ? Par exemple, le 1er bien en Denormandie, un autre en LMNP… ? Combien de régimes différents est il possible de cumuler ?

Merci de votre réponse,

Bonjour Stan,

Oui bien sûr, il n’y a pas de limite. Par exemple, vous pouvez avoir un empire immobilier avec 2 locations nues + 3 LMNP + 1 Denormandie + 1 Monument Historique…mais vous avez intérêt à avoir un bon expert comptable pour faire les déclarations fiscales 🙂

Bonsoir,

WOW, merci de votre réponse très rapide et efficace. Je suis impressionné !

Oui je veux apprendre à être mon propre expert fiscal jusqu’à ce que je n’ai plus le temps. Au moins comprendre les principes comme en droit, pour ne pas me faire avoir et faire fructifier.

Bien a vous

Ps : je compte vous posez d’autres questions sur d’autres articles du site 🙂 Encore Merci

Bonsoir,

en réfléchissant une autre question m’est venu pour pousser l’optimisation à fond :

Est il possible d’acheter un bien en Denormandie, de le louer à un de ses ascendants au loyer plafonné. Ascendant qui par la suite le sous loue à un tiers à un loyer libre ?

Y a t il un grand risque de requalification et sanction ?

Bien à vous

Bonsoir Stan,

Habile !

A priori ça semble borderline, car le locataire doit y élire domicile en résidence principale ? Donc risque de requalification si sous-location…montage à faire valider par un avocat fiscaliste. Ou demande de rescrit fiscal.

Et à savoir : la sous-location est imposée dans la catégorie BNC (bénéfices non commerciaux). Que ce soit pour le locataire qui sous-loue, aussi bien en ricochet que pour le propriétaire qui loue.

Bonsoir,

merci de votre réponse. En effet, cela ne semble pas dans l’esprit de la loi mais on ne sais jamais 🙂

bonjour, j’ai des economies mais je suis aux au revenu minimum (ASS) suite a une perte d’emploi et une longue periode de chomage donc bientot RSA j’imagine. Si j’achete une maison a 170000 euros dans une ville concernée par ce dispositif, puis-je en beneficier et sous quelle forme? merci.

Bonjour Guy,

Pour profiter du dispositif Denormandie, vous devez répondre entre autres aux conditions de mise en location et de travaux. Les conditions en détail ici : https://avenuedesinvestisseurs.fr/loi-denormandie-investir-defiscaliser-immobilier-ancien/#loi-denormandie

Mais pour en profiter vraiment, vous devez être assujetti à l’impôt sur le revenu pour avoir matière à défiscaliser, et si vous êtes au revenu minimum ce ne doit pas être le cas.

Bonjour, merci pour cet article très intéressant. Avez-vous eu plus d’infos sur la possibilité du montage Denormandie optimisé au déficit foncier (au delà des 25% du montant des travaux obligatoires pour le Denormandie) dont vous parlez dans voter article ?

Bonjour Christophe,

Je n’ai pas eu connaissance des décrets publiés à ce sujet, mais j’ai peut-être loupé l’information. Je vous invite à vous tourner vers un conseiller en gestion de patrimoine : https://avenuedesinvestisseurs.fr/quel-conseiller-pour-quel-patrimoine/

Bonjour,

Je souhaite racheter la maison familiale avec le dispositif Denormandie. C’est une maison en indivision sur 3 niveaux avec 4 appartements en tout que je souhaite rénover complètement.

Le dispositif Denormandie parle de 2 opérations ou 2 logements par an ?

Dans mon cas, puis-je rénover les 4 appartements, louer les 4 et utiliser le dispositif sur les travaux des 4 appartements ?

Merci pour votre réponse.

BENOIT

Bonjour Guillain,

Question pointue, il faut être certain de la règlementation avant de se lancer. Je vous invite à contacter un bon conseiller en gestion de patrimoine : https://avenuedesinvestisseurs.fr/quel-conseiller-pour-quel-patrimoine/#bilan

Merci. Pour votre information, j’ai eu la réponse des services fiscaux. Le dispositif est limité à 2 logements.

Je vous pose une autre question au cas où : le décret précise par contribuable. Je suis marié et nous déclarons nos impôts ensemble avec mon épouse : nous sommes un foyer fiscal. Mais sommes-nous 1 ou 2 contribuables ?

Bonjour Guillain,

A ma connaissance, pour un couple marié sans enfant, cela donne : un foyer fiscal, 2 parts fiscales, 1 contribuable et son conjoint.

Vous pouvez aussi obtenir un rescrit fiscal pour avoir confirmation de l’administration : https://www.service-public.fr/particuliers/vosdroits/F13551

Bonjour Nicolas,

A quoi correspondent les charges mensualisées?

Bonjour,

C’est une estimation. Les charges recouvrent : les charges non récupérables + provision sur entretien et travaux + assurance propriétaire non occupant (PNO) + gestion locative par agence + taxe foncière.

Je vous invite à lire un exemple chiffré ici : https://avenuedesinvestisseurs.fr/investissement-immobilier/investissement-locatif/#menu2

Merci beaucoup.