Une société est une forme juridique qui peut revêtir plusieurs statuts juridiques : SA, SAS, SARL, entreprise individuelle, etc. Parmi tous ces statuts juridiques, la société par actions simplifiée (SAS) est l’une des plus appréciées par les entrepreneurs. Il s’agit d’une structure juridique qui permet à plusieurs personnes de s’associer dans tout types de projets.

Le principal atout de la SAS est la grande flexibilité qu’elle offre aux associés en termes d’organisation et de fonctionnement. C’est d’ailleurs la raison pour laquelle les porteurs de projets innovants, de startups ou d’activités à fort potentiel de développement, privilégient généralement la création d’une SAS pour donner vie à leurs projets.

Pourquoi et comment créer une SAS ? On vous explique les caractéristiques de cette société en vogue chez les entrepreneurs ainsi que les formalités à réaliser pour procéder à la création de votre SAS.

SOMMAIRE

- Quels sont les avantages de la SAS ?

- La SAS présente t-elle des inconvénients ?

- Comment créer une SAS ?

- Investir via une SAS.

Quels sont les avantages de la SAS ?

Les avantages de la SAS sont nombreux. Outre sa grande souplesse dans les statuts, on peut citer :

La protection des associés

La SAS permet aux associés de voir leur responsabilité limitée aux sommes qu’ils ont apportées à la société. Autrement dit, si la société traverse des difficultés financières et qu’elle n’est plus en mesure de rembourser ses créanciers, le patrimoine personnel des associés ne pourra pas être affecté. Ainsi, on parle de séparation nette entre patrimoine professionnel (personne morale de la société) et patrimoine personnel (personne physique des associés).

Exemple : si la SAS compte deux associés ayant chacun apporté 2 000 €, les créanciers ne pourront saisir que les 4 000 € qu’ils ont déposés.

Grâce à cette protection, les entrepreneurs se sentent davantage en sécurité, ce qui les pousse d’autant plus à s’investir pleinement.

La facilité d’entrée de nouveaux investisseurs

Dans le cadre d’une SAS, ce sont les associés qui déterminent librement les conditions d’entrée de nouveaux actionnaires au capital. Ainsi, les statuts peuvent prévoir des règles relativement souples pour faciliter la cession d’actions et les augmentations de capital, sans avoir à passer par une procédure d’agrément. Cela est d’autant plus intéressant si vous envisagez de réaliser une levée de fonds au cours de la vie de l’entreprise.

Pour plus de sécurité, il est même possible de rédiger un pacte d’actionnaire de SAS pour organiser les relations entre les différents associés. Par exemple : conditions de vente des actions, obligation de non-concurrence en cas de départ d’un associé, répartition des dividendes, procédure en cas de décès d’un associé, etc.

À ce titre, la SAS est le statut juridique la plus adaptée pour trouver des investisseurs et financer son activité.

Une fiscalité modulable

Dans les premières années de la société, la fiscalité de la SAS est particulièrement intéressante puisqu’elle permet aux associés de choisir le mode d’imposition le plus approprié à leur situation :

- Par défaut, les bénéfices que réalise la SAS sont imposés à l’impôt sur les sociétés (IS). Donc c’est la société qui paie l’impôt sur l’ensemble des bénéfices qu’elle réalise chaque année. Le taux d’IS est réduit à 15 % pour la tranche des bénéfices inférieure à 38 120 € (si le chiffre d’affaires hors taxes de la SAS est inférieur à 7,63 M€). Et le taux normal d’IS est de 28 % pour la tranche supérieure à 38 120 €.

- Si c’est plus intéressant et sous certaines conditions, les associés peuvent opter pour l’impôt sur le revenu pendant une durée maximale de 5 ans. Ce sont donc les associés qui paient l’impôt sur les bénéfices réalisés par la SAS, proportionnellement à leur participation dans l’entreprise.

Comparaison de la SAS avec les autres formes de société

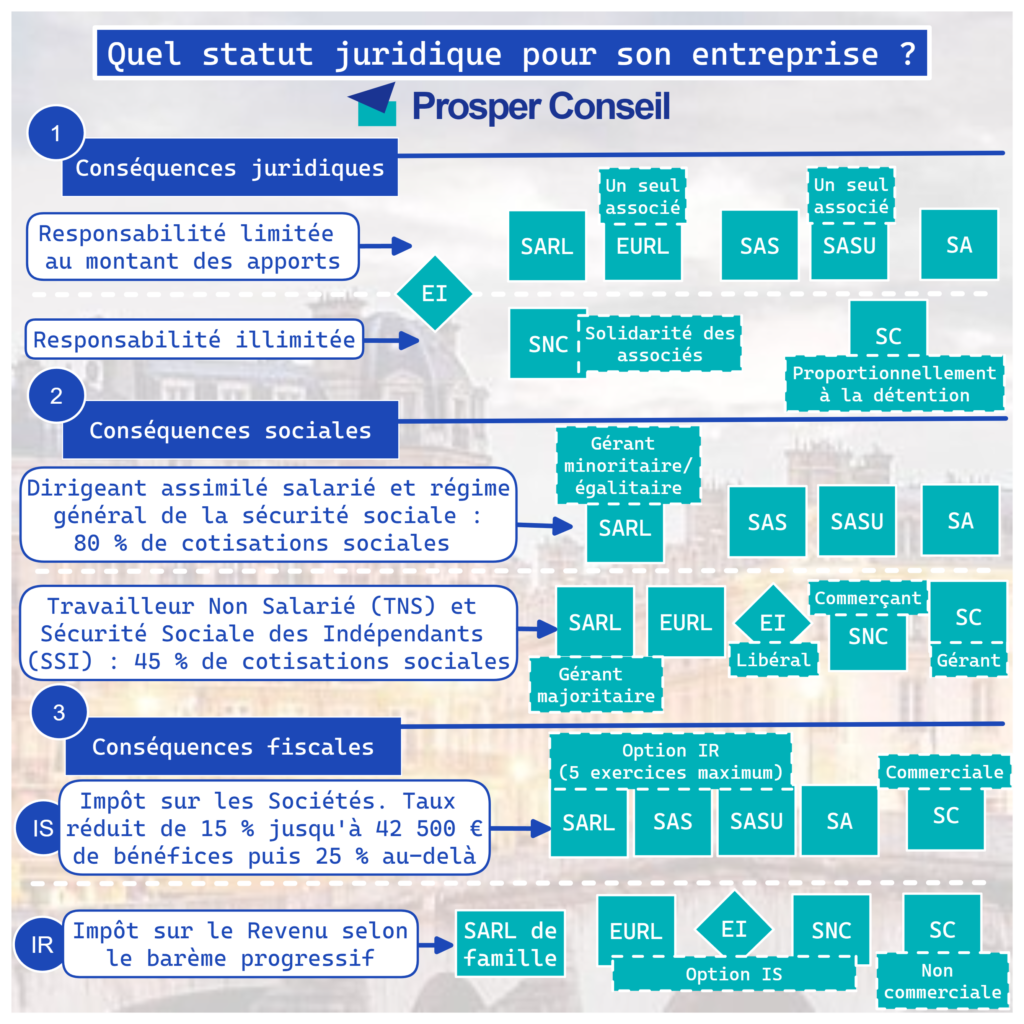

Prenons du recul. Quand on lance une activité, on a le choix entre être entrepreneur individuel ou créer une société comme une SAS. Il y a de grandes différences en termes de responsabilité juridique (responsabilité limitée aux apports ou illimitée ?), de conséquences sociales (salarié ou TNS ?) et de fiscalité des bénéfices (IS ou IR ?) Par exemple, un entrepreneur individuel a une responsabilité illimitée et doit donc protéger son patrimoine personnel. Contrairement à l’associé de SAS.

Voici le comparatif des différents statuts juridiques, pour bien situer la SAS par rapport aux autres choix possibles :

| Formes de sociétés | SAS / SASU | SARL / EURL | SA | Entreprise individuelle | SNC | SC |

|---|---|---|---|---|---|---|

| Nombre d'associés | 2 associés minimum en SAS (1 seul en SASU) | Entre 2 et 100 associés pour les SARL (1 seul en EURL) | 2 associés minimum dans les sociétés non cotées (7 minimum dans les sociétés cotées) | 1 entrepreneur / profession libérale | 2 associés minimum (commerçants) | 2 associés minimum |

| Qui dirige ? | Président (+ éventuellement des DG) | Gérant (ou collège de cogérants en SARL) | Président désigné par le Conseil d'Administration (+ éventuellement un DG nommé) | Entrepreneur individuel | Gérant (ou collège de cogérants) | Gérant (ou collège de cogérants) |

| Apport en capital | Capital libre | Capital libre | 37 000 € minimum | Pas de capital (car pas de personnalité morale) | Capital libre | Capital libre |

| Responsabilité des associés limitée aux apports ? | Oui | Oui | Oui | X | X | X |

| Responsabilité illimitée ? | X | X | X | Oui | Oui (et solidaire vis-à-vis des associés !) | Oui (proportionnelle à la quote-part du capital détenu) |

| Couverture sociale (maladie et retraite) du dirigeant rémunéré : salarié | Salarié (85 % de cotisations car plus de retraite que les TNS) | Salarié si gérant minoritaire ou égalitaire (85 % de cotisations car plus de retraite que les TNS) | Salarié (85 % de cotisations car plus de retraite que les TNS) | X | X | X |

| Couverture sociale du dirigeant rémunéré : TNS (travailleur non salarié indépendant) | X | TNS si gérant majoritaire (45 % de cotisations) | X | TNS (45 % de cotisations) | TNS (45 % de cotisations) | X |

| Fiscalité sur les bénéfices : impôt sur les sociétés | IS (mais on peut opter pour l'IR pour 5 ans) | IS (sauf SARL de famille à l'IR et EURL avec option IR) | IS | X | X | IS pour les SC commerciales |

| Fiscalité sur les bénéfices : impôt sur le revenu ("transparence fiscale") | X | IR pour les SARL de famille (et EURL avec option IR) | X | IR | IR (mais on peut opter pour l'IS) | IR pour les SC non commerciales |

Et notre méthode chez Prosper Conseil pour décider de son statut (forme juridique de société) en 3 étapes :

La SAS présente t-elle des inconvénients ?

La SAS présente bien des avantages, mais il faut être conscient de quelques contraintes et inconvénients.

Peu adaptée aux projets familiaux

Lorsqu’il s’agit de créer une société en famille, la SAS n’est généralement pas l’option la plus prisée. En effet, les entrepreneurs qui se lancent avec des membres de leur famille se tournent davantage vers la Société à Responsabilité Limitée (SARL), ou vers la Société Civile Immobilière (SCI) s’il s’agit d’un projet immobilier.

Ces deux statuts d’entreprise (SARL et SCI) présentent l’intérêt de sécuriser davantage les liens familiaux. Notamment grâce à des modalités de fonctionnement définies par la loi et l’instauration de règles de préemption encadrant l’arrivée de tout nouvel associé.

D’autre part, dans le cadre d’une SAS, il n’est pas possible de bénéficier du statut protecteur de conjoint collaborateur. Il n’est donc pas opportun de se lancer en SAS avec son conjoint.

Le paiement de charges sociales élevées

Les dirigeants de la SAS peuvent décider de se verser ou non un salaire. Généralement, il s’agit d’une décision des associés en assemblée générale. Lorsque le Président de la SAS ou les autres dirigeants de la société s’octroient un salaire, ils sont rattachés au régime général de la Sécurité sociale en tant qu’assimilé-salarié. Cela signifie qu’ils bénéficient de la même couverture sociale que les salariés (assurance maladie, retraite, allocations familiales, etc.), à l’exception de l’assurance chômage.

Toutefois, en contrepartie de ce régime social très protecteur, ils doivent débourser des charges sociales plus importantes que celles dues par les travailleurs indépendants. En pratique, le paiement des cotisations de l’année N se fait sur la rémunération de l’année N, donc sans décalage de trésorerie.

Ceci dit, beaucoup d’entrepreneurs optimisent en se versant un faible salaire (pour la protection sociale) et en se rémunérant surtout grâce aux dividendes. Car les associés peuvent aussi décider de distribuer des dividendes aux associés quand la société réalise un bénéfice.

Pour la société soumise à l’IS, le salaire est une charge qui vient diminuer le bénéfice imposable.

La complexité de la rédaction des statuts

Les règles de fonctionnement et d’organisation de la SAS sont généralement déterminées par les associés au moment de la rédaction des statuts.

Les statuts nécessitent donc d’être rédigés avec une attention particulière. Il vous est d’ailleurs recommandé de ne pas vous lancer seul dans la rédaction des statuts si vous n’avez pas de bonnes connaissances juridiques. On en reparle plus loin.

Comment créer une SAS ?

Est-ce que l’on veut créer sa SAS en totale autonomie ou être accompagné par un professionnel ? Quelles sont les principales étapes ?

Créer une SAS soi-même ou en déléguant à un expert (rédaction des statuts, enregistrement, etc.)

Aujourd’hui, pour créer une SAS, plusieurs options s’offrent aux entrepreneurs:

- Réaliser seul ses démarches : si vous avez de solides connaissances juridiques et que vous n’avez pas peur de l’administratif, vous pouvez procéder à la création de votre SAS en totale autonomie. Vous n’aurez alors qu’à vous acquitter des frais de greffe et d’annonce légale. Il s’agit de la démarche la plus économique mais la plus risquée, car on peut faire des erreurs ou des omissions préjudiciables à la société sur le long terme.

- Recourir aux services d’un avocat fiscaliste ou d’un expert-comptable : il s’agit de l’option la plus onéreuse puisqu’il faut débourser en moyenne entre 1 500 € et 2 500 € pour que votre société voit le jour.

- Passer par une plateforme juridique en ligne : sans doute le meilleur compromis pour une bonne partie des sociétés à créer. Vous n’avez qu’à remplir un questionnaire et fournir certaines pièces justificatives pour que votre SAS soit créée. En passant par une plateforme juridique pour être accompagné, il faut compter environ 130 € de frais de services. Nous vous invitons à lire notre avis sur LegalStart.

En tout état de cause, pour créer votre société par actions simplifiée, vous serez obligé de passer par les 4 étapes suivantes.

Rédiger les statuts

Les statuts de la SAS correspondent au document juridique qui fixe l’ensemble des grandes caractéristiques, les règles de fonctionnement et d’organisation de la société.

En SAS, les associés disposent d’une très grande marge de manœuvre dans l’organisation de leur société. Par conséquent, la rédaction des statuts doit être suffisamment claire et précise pour éviter tout risque de confusion et de différend dans le futur. Ainsi, il faut envisager tous les scénarios.

Cette tâche peut s’avérer relativement complexe si les associés n’ont pas ou peu de connaissances juridiques. C’est pourquoi, le recours à une plateforme juridique en ligne qui génère les statuts peut être une option intéressante. Dans le cadre d’une situation très complexe, l’assistance d’un avocat fiscaliste reste toutefois recommandée.

Constituer le capital social

Il n’existe pas de capital social minimum en SAS. Il est donc possible de constituer la société avec 1 euro symbolique. Évidemment, pour donner plus de crédibilité à votre entreprise et faciliter la répartition des actions, il est recommandé d’investir davantage, par exemple 2 000 € par associé.

Sachez qu’il est possible de créer une SAS à capital variable. Cela vous permettra de pouvoir augmenter le capital social, dans la limite d’un certain plafond, au gré des investissements et de l’arrivée de nouveaux associés.

Publier une annonce légale

La publication d’une annonce légale est une obligation qui permet aux tiers (partenaires, potentiels clients, futurs investisseurs ou encore concurrents) d’être informés et de prendre connaissance de la création de la SAS et de ses principales caractéristiques. Cela participe à la transparence de la vie des affaires.

Immatriculer la SAS

C’est l’immatriculation de la SAS qui concrétise sa création. Pour immatriculer la société, il est nécessaire de rassembler un certain nombre de pièces justificatives et de transmettre ce dossier au Centre de Formalités des Entreprises (CFE) compétent.

Une fois le dossier transmis et la demande traitée par l’administration, l’extrait Kbis est émis. Cela signifie que la SAS est officiellement créée et prête à se développer.

SAS : une structure intéressante pour l’investissement

À défaut de projets d’expansion ou d’acquisition et plutôt que d’accumuler de la trésorerie, les bénéfices réalisés au sein de la SAS sont généralement redistribués aux actionnaires sous forme de dividendes. Si les actionnaires sont des personnes physiques, ils doivent s’acquitter d’impôts sur ces revenus mobiliers. En France, les dividendes sont imposés à 30% lorsque le contribuable opte pour le prélèvement forfaitaire libératoire, aussi connu sous l’anglicisme flat tax. (Note : les personnes faiblement imposées peuvent opter pour le barème de l’impôt sur le revenu avec abattement de 40 % et obtenir un taux d’imposition légèrement plus faible).

Investir la trésorerie au sein de la société, plutôt que distribuer des dividendes

Si le dividende distribué a vocation à être ré-investi par les actionnaires, est-il réellement nécessaire de distribuer des dividendes et subir une taxe immédiate de 30 % ? Par forcément. Au lieu de distribuer 100 € à la personne physique qui investit ensuite 70 € (après 30 % de flat tax), la société peut conserver la trésorerie et faire travailler ces 100 €.

En effet, il existe une stratégie alternative au détachement de dividendes pour investir les gains gérés par la SAS sans frottement fiscal. Ainsi, il est tout à fait possible d’investir l’excédent de trésorerie de votre SAS, au sein de la SAS. Juridiquement, il faut prévoir dans les statuts la possibilité d’investir via la société. En pratique, divers placements sont accessibles aux personnes morales :

- les comptes à terme (peu rémunérateurs),

- les contrats de capitalisation (produit proche de l’assurance-vie),

- la pierre-papier SCPI,

- le compte-titres ordinaire (CTO) pour personne morale. Via le CTO, il est possible de souscrire à des titres vifs, des fonds en actions et des trackers.

Lisez notre guide : meilleurs placements de trésorerie en entreprise.

Notez que ces solutions ne conviennent néanmoins pas à toutes les personnes et la fiscalité diffère de celle des bénéfices résultants de l’activité principale de la SAS. Il est recommandé de se rapprocher d’un conseiller en gestion de patrimoine pour évaluer l’intérêt économique de cette stratégie.

Vous en savez maintenant plus sur la création de la SAS et les avantages et inconvénients de cette structure pour les entrepreneurs. Pour aller plus loin, nous vous invitons à lire notre rubrique entreprise, notamment notre avis sur LegalStart.

5 commentaires sur “SAS : avantages, inconvénients et formalités de création”

Bonjour Nicolas,

Merci pour l’excellent article et pour la qualité de votre travail et celui de vos équipes que je suis sur ce site et sur LinkedIn.

J’aurais 3 questions au sujet d’investir via une SAS et je vous en serais reconnaissant si vous pouviez m’éclairer, merci d’avance pour le temps que me consacrerez :

1. Je souhaite créer une SASU pour faire de la prestation de services en informatique dont il s’agira de l’objet social principal. L’investissement en actions via un CTO en sera l’objet social secondaire. Pensez-vous que cela est possible de cumuler ces 2 objets sociaux ?

2. Si je comprends bien l’article, vous proposez d’investir la trésorerie. Je l’ai compris comme étant les bénéfices après l’IS que je n’ai pas encore distribué en dividendes. Ne serait-il pas plus avantageux d’investir cet argent avant l’IS dans un premier temps, vendre en générant des plus-values et ensuite payer l’IS et la flat-tax en se distribuant des dividendes. Là mon idée est de faire travailler l’IS avant de le donner aux impôts, un peu comme on le ferait pour des versements déductibles de l’IR pour un PER. Est-ce possible ? Peut-être qu’il y a un trop dans la raquette de mon raisonnement d’un point de vue comptable/fiscal….

3. Et enfin, les plus-values latentes sont-elles imposables dans ce cas-là ? J’ai cru voir que non en tombant sur des forums qui citent l’Article 38 septies de l’annexe III au code général des impôts (CGI). N’ayant pas de formation en droit ni en fiscalité, mon interprétation risque d’être bancale…..

Merci encore pour votre temps,

Bonjour Quentin,

Merci pour votre agréable retour 🙂

1/ Je pense que oui, dans la mesure où vous êtes associé unique et pas d’intérêts divergents avec un autre associé. Mais à confirmer par votre expert-comptable.

De mon côté j’ai créé une holding patrimoniale pour bien dissocier les activités.

2/ Investir sur l’espace de quelques mois est possible, il faut bien gérer sa trésorerie pour ne pas être dans le rouge, et bien choisir des placements courts termes (pas d’actions pour seulement quelques mois).

Cf notre article : Meilleurs placements de trésorerie d’entreprise 2024 : placer ses excédents.

3/ On paie l’impôt sur les sociétés (IS) sur les plus-values latentes (sur CAT, ou CTO personne morale hors investissement titres vifs).

https://www.legifrance.gouv.fr/codes/article_lc/LEGIARTI000020616133/2009-05-14/

https://bofip.impots.gouv.fr/bofip/4422-PGP.html/identifiant%3DBOI-IS-BASE-10-20-20-20120912

Merci Nicolas pour votre retour.

Bonjour,

Merci pour votre article.

Vous dites “il existe une stratégie alternative au détachement de dividendes pour investir les gains gérés par la SAS sans frottement fiscal”. Je suis d’accord mais qu’entendez-vous exactement par “détachement de ma part”. Car si le bénéfice est gardé en trésorerie pour le faire travailler ensuite, il me semble qu’il n’est plus possible de le détacher en dividende par la suite ?

Bonjour Mathias,

Il est possible de verser des dividendes plus tard, sur décision de l’assemblée générale.

Dividendes venant des bénéfices ou réserves.