Warren Buffett est l’un des investisseurs les plus célèbres au monde. Une renommée qui s’explique en raison de ses performances boursières exceptionnelles sur de nombreuses décennies.

Avec une fortune personnelle évoluant quelque part autour de 100 milliards de dollars début 2023, il s’agit d’un des hommes les plus riches au monde.

À plus de 90 ans, Buffett est toujours aux commandes de son fonds d’investissement Berkshire Hathaway. Et il intervient encore régulièrement dans les médias pour donner son opinion sur les marchés actions et fournir quelques bons conseils (comment investir en actions).

Warren Buffett est une source d’inspiration pour plusieurs générations d’investisseurs en actions. Dans cet article, nous allons revenir sur son parcours et son style d’investissement.

La popularité de Warren Buffett tient également au fait que c’est un bon orateur. Ses discours pleins de bon sens et ses expressions amusantes sont suivis par de nombreux investisseurs et entrepreneurs. Nous vous avons listé quelques-unes de ses citations les plus connues à la fin de cet article.

SOMMAIRE

- Warren Buffett : les débuts d’une légende

- Le style d’investissement de Warren Buffett

- La performance de Warren Buffett ces 20 dernières années

- Faut-il investir dans Berkshire Hathaway ? Avantages et inconvénients

- Est-il possible pour un investisseur individuel de reproduire le style d’investissement de Warren Buffett ?

- Dans quelles actions investir pour imiter la stratégie de Buffett ?

- Warren Buffett : un lifestyle modeste pour un milliardaire !

- Citations de Warren Buffett

Warren Buffett : les débuts d’une légende

Warren Buffett est né le 30 août 1930 à Omaha, dans le Nebraska, aux États-Unis. Il a grandi dans une famille plutôt aisée, son père travaillait dans une société de courtage et sa mère était institutrice.

L’enfant

Buffett a eu le sens du business dès son plus jeune âge, en montrant très tôt un intérêt pour les affaires et l’investissement.

Ainsi, il commence à investir dès l’âge de 11 ans ! Il achète des actions de sociétés cotées en bourse avec l’argent gagné via un petit job d’été.

Il dévore aussi les livres sur l’investissement qu’il trouve dans sa bibliothèque locale. Durant son adolescence, il multiplie les petites activités lucratives. Notamment l’exploitation de flippers installés dans des coins stratégiques de la ville, un petit business florissant qu’il revend quelque temps plus tard avant de s’attaquer à plus gros.

L’étudiant

À 19 ans, il poursuit ses études en finance et économie à l’Université du Nebraska, où il obtient son diplôme en 1950.

Il étudie ensuite à la Columbia Business School (Université de Columbia), où il étudie sous la direction de Benjamin Graham, qui est considéré comme le père du value investing. Cette expérience a considérablement influencé sa philosophie d’investissement. On en reparle plus loin.

Ses débuts dans la vie active

Après avoir obtenu son diplôme, Buffett retourne à Omaha et commence à travailler comme agent de change dans la société de courtage de son père.

Quelque temps après, il rejoint le fonds d’investissement de Benjamin Graham (Graham-Newman Corp.). L’expérience est de courte durée (Graham part en retraite 2 ans plus tard) mais est très formatrice.

En 1956, Warren Buffett a 26 ans. Il est de retour à Omaha et décide de créer son propre fonds d’investissement Buffett Associates, Ltd. Il commence à investir l’argent collecté auprès de ses premiers clients, parmi lesquels des personnes de sa famille et des amis.

Dans les années qui suivent, Warren Buffett ouvre plusieurs fonds et gagne de nouveaux clients. Il gère alors plusieurs millions de dollars d’encours.

Les débuts de Berkshire Hathaway

En 1962, il commence à investir dans Berkshire Hathaway, il s’agit alors d’une société textile. Il en devient le premier actionnaire l’année suivante. Quelques années plus tard, Warren Buffett transforme cette société textile en société d’investissement. À partir de là, Berkshire Hathaway allait devenir un des plus gros fonds d’investissement dans le monde !

Long story short : Warren Buffett multiple les bonnes affaires en acquérant des “wonderful business” à prix raisonnable. La légende est en marche !

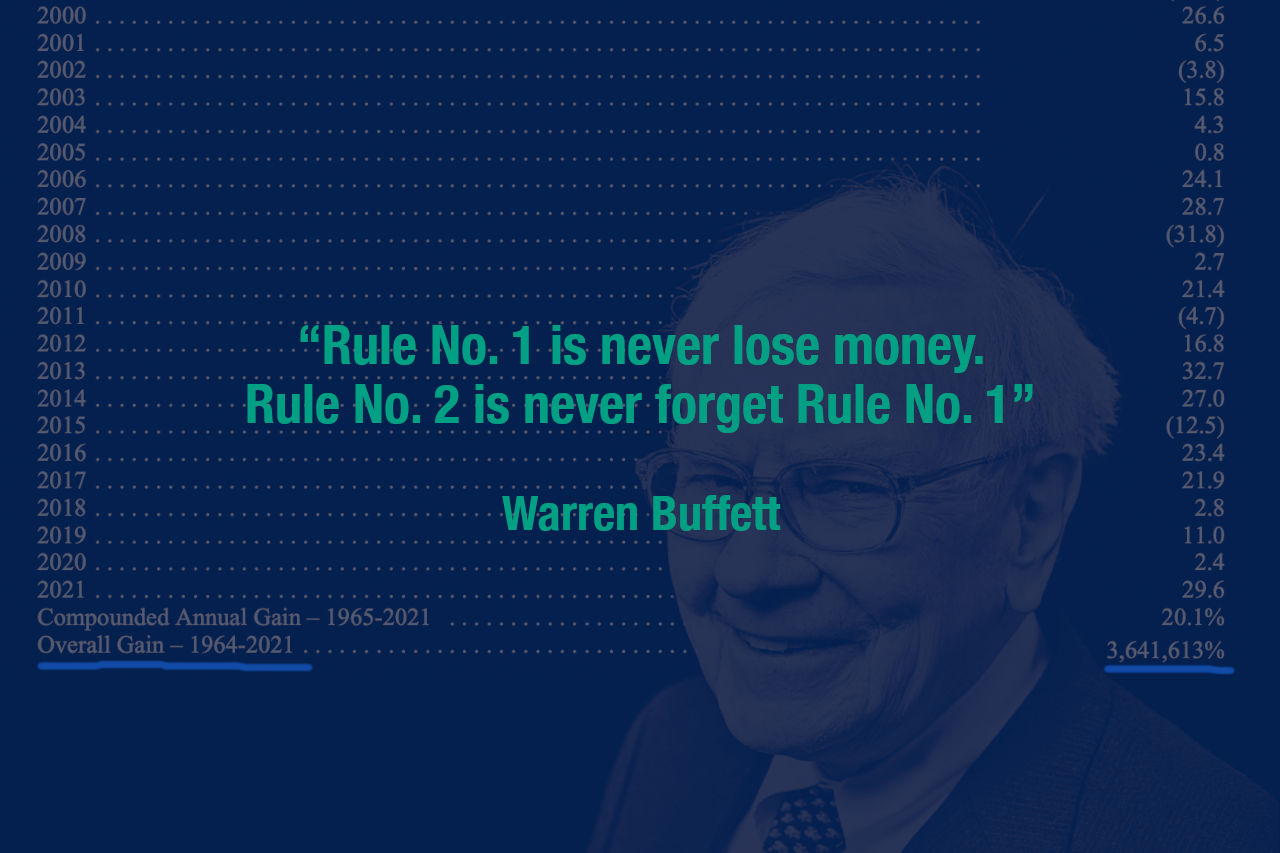

Entre 1964 et 2021, la performance annualisée moyenne du fonds Berkshire Hathaway est de 20,1 %, contre 10,5 % pour le S&P 500 (l’indice suivant la performance des 500 plus grosses entreprises américaines cotées).

Ainsi, sur la période 1964-2021, le fonds Berkshire Hathaway a délivré une performance totale de 3 641 613 % contre 30 209 % “seulement” pour le S&P 500 (source : la dernière lettre aux actionnaires du fonds). Vous avez bien lu ! Il n’y a pas d’erreur dans les chiffres.

Un investisseur investi sur le fonds Berkshire Hathaway depuis sa création serait aujourd’hui 120 fois plus riche que s’il avait investi sur l’indice S&P 500 sur la même période !

La force des intérêts composés est prodigieuse sur le long terme !

Warren Buffett est désormais connu sous le surnom d’Oracle d’Omaha (ou parfois le sage d’Omaha), en référence à la ville natale où il a passé la quasi totalité de sa vie.

Le style d’investissement de Warren Buffett

Warren Buffett a beaucoup été influencé par Benjamin Graham, qui a d’abord été son professeur à l’Université de Columbia. Puis, c’est en travaillant pour le fonds Graham-Newman Corp. qu’il développe des connaissances pratiques en suivant les règles d’investissement de son mentor.

Benjamin Graham est considéré comme le père de l’analyse fondamentale et plus particulièrement du value investing. Il a écrit plusieurs livres sur l’investissement, dont L’investisseur intelligent (“The Intelligent Investor”), qui est devenu un classique de la littérature d’investissement.

Note de Ludovic : L’Investisseur intelligent de Benjamin Graham (avec une excellente préface de Warren Buffett) est l’un des premiers livres que j’ai lus sur l’investissement. Il est intéressant dans le sens où il présente des conseils intemporels sur l’investissement en actions. Mais attention toutefois, certaines explications données dans le livre ne s’appliquent pas pour l’épargnant français. Le livre fait notamment l’impasse sur les avantages des fonds euros (qui n’existent pas aux USA…) et d’autres placements (SCPI, etc.).

La stratégie Value investing

Le value investing est une stratégie d’investissement qui consiste à acheter des actions de sociétés perçues comme sous-évaluées en se basant sur leur valeur fondamentale. Plutôt qu’en se basant sur les tendances à court terme du marché (stratégie momentum et autres analyses graphiques) et/ou les hypothèses de croissance et de revenus futurs (stratégie growth). Cf notre article : les différentes stratégies pour investir en bourse : Value, Growth, GARP.

Graham a enseigné à Buffett les principes fondamentaux de l’analyse financière et de l’investissement en actions, lesquels ont considérablement influencé sa philosophie d’investissement.

Avec le value investing (“investissement en valeur”), l’investisseur recherche des entreprises qui ont des fondamentaux solides. Donc un bilan financier sain, des flux de trésorerie importants et une croissance stable… MAIS qui sont cotées à un prix inférieur à leur valeur “réelle” sur le marché. L’investisseur fait ainsi le pari que la valeur de l’action décotée rejoigne la valeur “réelle”.

Bien sûr, cette valeur “réelle”, telle qu’estimée par la méthodologie disciplinée de Graham pour analyser les entreprises, demeure hypothétique… L’investisseur value n’a pas toujours raison… Pour cette raison, l’approche de Graham implique de diversifier son portefeuille en investissant dans différentes sociétés et secteurs afin de minimiser les risques.

Benjamin Graham a eu une grande influence sur Warren Buffett. Mais le style d’investissement de Buffett ne se limite pas au value investing. Loin de là !

Émancipation du style d’investissement de Warren Buffett

Avec les années, Warren Buffett a développé son propre style d’investissement. Il est connu pour sa capacité à identifier les entreprises avec un avantage compétitif durable, c’est-à-dire des entreprises ayant une position de leader dans leur secteur et/ou des barrières à l’entrée élevées qui protègent leur marché.

Buffett recherche également des entreprises qui ont une culture d’excellence en matière de gestion et une capacité à allouer efficacement leur capital.

Souvent, Warren Buffett investit sur le très long terme et a tendance à conserver des actions pendant de nombreuses années, parfois même des décennies. Buffett se concentre sur les performances à long terme plutôt que sur les fluctuations à court terme du marché.

Buffett est connu pour sa patience, il est prêt à attendre longtemps pour trouver les bonnes opportunités d’investissement. Le fonds Berkshire dispose souvent de liquidités significatives pouvant être investies au meilleur moment quand les marchés actions dévissent et que des opportunités d’investissement se présentent (voir le bon coup que Buffett a réalisé avec Goldman Sachs pendant la crise de 2008).

Quelques investissements à succès

Quelques exemples d’investissements à succès de Warren Buffett (liste non exhaustive…) :

- Coca-Cola : Buffett a commencé à investir dans Coca-Cola dans les années 80 et a continué à augmenter sa participation au fil des ans. Selon lui, cette entreprise a un avantage compétitif durable et une marque forte. Le parcours boursier de l’action Coca-Cola lui a donné raison…

- American Express : Buffett a investi dans American Express après que la société ait été touchée par une crise financière dans les années 60. Il a vu le potentiel de la société à se remettre de cette crise et est devenu un actionnaire important.

- Wells Fargo : Buffett a commencé à investir dans Wells Fargo dans les années 90 et est devenu l’un des principaux actionnaires de la banque. Il apprécie la qualité de la gestion de la banque et son avantage compétitif dans l’industrie bancaire.

Apple : le dernier gros investissement gagnant de l’Oracle !

Warren Buffett a (fortement) investi dans la société Apple à partir de 2017. Cela pour plusieurs raisons :

Il a été impressionné par les fondamentaux de l’entreprise. Apple est l’une des entreprises les plus rentables au monde, avec des marges bénéficiaires élevées et des flux de trésorerie prévisibles. Buffett a aussi été impressionné par la fidélité de la clientèle d’Apple et par la forte marque de l’entreprise.

Warren Buffett a également vu la croissance potentielle de l’entreprise. Apple a une forte présence dans les domaines de la technologie de la consommation tels que les smartphones, les ordinateurs et les services de streaming, et ces marchés ont encore un grand potentiel de croissance. Il estime qu’Apple a encore de la marge pour augmenter ses revenus grâce à ses services et à ses produits futurs.

Il a été convaincu par la gestion de l’entreprise. Warren Buffett apprécie les entreprises qui ont des dirigeants avec une vision à long terme. C’est le cas de Tim Cook, qui a pris la relève avec succès après la disparition de Steve Jobs. Buffett a été impressionné par la gestion d’Apple et par la façon dont l’entreprise a su s’adapter à l’évolution des marchés et des technologies.

En résumé, Warren Buffett a investi dans Apple parce qu’il l’a identifiée comme (1) une entreprise solide et rentable, avec (2) une clientèle fidèle et (3) un bon potentiel de croissance à long terme.

L’action Apple représente désormais la principale position (près de 40 % !) du fonds Berkshire Hathaway.

Quelques regrets et paris perdants de Buffett

Warren Buffett, comme tout investisseur, a eu des investissements qui ont mal tourné ou qu’il regrette. Certains de ses regrets les plus connus concernent :

- IBM : Buffett a commencé à investir dans IBM en 2011. Mais il a finalement vendu la plupart de ses actions en 2018, après avoir constaté que les perspectives à long terme de l’entreprise n’étaient pas aussi bonnes qu’il l’espérait.

- Boeing : Buffett a également investi dans Boeing, mais il a vendu la plupart de ses actions en 2020 après l’effondrement du marché du transport aérien causé par la pandémie de Covid-19.

- Tesco : Il a également investi dans le distributeur britannique Tesco. Mais il a vendu ses actions après avoir constaté que l’entreprise ne se développait pas comme prévu.

- Les investissements dans les entreprises technologiques : Buffett a longtemps évité les entreprises technologiques. Il a raté des opportunités d’investissement dans des entreprises qui ont connu une croissance rapide et importante comme Amazon, Google, et Facebook.

Les exemples d’investissements à succès de Warren Buffett ne manquent pas, mais il n’a pas été à l’abri d’erreurs d’investissement. Au global, sa capacité à identifier les entreprises qui ont un avantage compétitif durable et un management solide, ainsi que sa patience et sa discipline dans ses décisions d’investissement, ont contribué à son succès en tant qu’investisseur.

Note de Nicolas : Warren ne semble pas apprécier les valeurs européennes. Il est passé à côté des valeurs françaises du luxe : les KHOL (Kering, Hermès, L’Oréal et LVMH). Par exemple, LMVH c’est +510 % de performance sur 10 ans. Certes moins qu’Apple (+855 %).

La performance de Warren Buffett ces 20 dernières années

Sur les 2 dernières décennies, le fonds Berkshire Hathaway a délivré de bonnes performances. La valeur de l’action BRK.B est passée de 36 dollars début 2000, à plus de 300 dollars début 2023.

Note de Ludovic : le fonds Berkshire Hathaway est coté en bourse avec le ticker “BRK” (code mnémonique). Les épargnants qui le souhaitent peuvent facilement y investir via un compte-titres ordinaire. Je vous renvoie à notre comparatif des meilleurs comptes-titres. Ceci n’est pas un conseil en investissement.

Cependant, ces performances ont été moins impressionnantes vis-à-vis du S&P 500 (indice de référence) que celles des décennies précédentes. Depuis 2010, Berkshire Hathaway a régulièrement affiché des performances annuelles inférieures à celles de son indice de référence. Et le fonds a été critiqué pour son manque d’innovation et sa tendance à trop rester à l’écart des entreprises de la tech, locomotives de la croissance des marchés sur les dernières années.

Il se trouve que depuis la forte correction de l’indice NASDAQ et des valeurs de la tech courant 2022, en contraste, les performances du fonds Berkshire Hathaway sont bonnes. C’est un peu le retour en grâce…

Les performances de Warren Buffett sur les 20 dernières années ont été solides mais moins impressionnantes que celles des décennies 1960-2000. Il est cependant important de rappeler qu’il est un investisseur de (très) long terme et qu’il est donc recommandé de se concentrer sur ses performances sur une période plus longue pour juger de la qualité de ses investissements.

Pourquoi Buffett est-il longtemps resté à l’écart des valeurs technologiques ?

Warren Buffett a longtemps été connu pour éviter les entreprises de technologie. L’oracle d’Omaha s’est expliqué plusieurs fois sur ce point. Et ses explications sont cohérentes et convaincantes.

Warren Buffett se méfie de l’esprit moutonnier des investisseurs et n’investit que dans les business qu’il comprend. Or, il a des difficultés à évaluer les entreprises qui ont des modèles économiques nouveaux (par nature incertains) et qui ont besoin de beaucoup de capital pour se développer… c’est souvent le cas des entreprises de technologie.

Buffett a des difficultés à comprendre les technologies émergentes et les tendances du marché. Il considère qu’il est difficile d’anticiper les revenus futurs des entreprises des secteurs technologiques émergents. Ces entreprises sont par nature plus risquées pour un investissement à long terme. Il préfère donc se concentrer sur les entreprises qu’il comprend le mieux et qui ont des fondamentaux solides.

En somme, il privilégie les entreprises qui ont des modèles économiques éprouvés, avec des flux de trésorerie prévisibles… au risque d’investir tardivement sur des entreprises de qualité (comme c’est le cas avec Apple à partir de 2017 seulement).

Faut-il investir dans Berkshire Hathaway ? Avantages et inconvénients

Berkshire Hathaway est un des fonds d’investissement les plus prospères au monde. Les avantages de Berkshire Hathaway incluent :

- Un historique de performance plus que rassurant : Berkshire Hathaway a délivré des performances exceptionnelles au fil des ans, dépassant souvent les indices boursiers. Les actionnaires de la société ont vu leur investissement croître de manière significative décennie après décennie.

- Une gestion de qualité : Warren Buffett est considéré comme l’un des investisseurs les plus talentueux et les plus expérimentés au monde, et sa société bénéficie de sa gestion de qualité. Il a une vision à long terme et une grande expérience dans la sélection de sociétés.

- Des investissements diversifiés : Berkshire Hathaway possède des participations dans de nombreuses entreprises différentes, ce qui réduit les risques pour les investisseurs.

- Des flux de trésorerie solides : Berkshire Hathaway a des flux de trésorerie solides et réguliers, ce qui permet à la société de continuer à investir et à acheter des entreprises.

Les inconvénients de Berkshire Hathaway

La dépendance à Warren Buffett

La société est très dépendante de Warren Buffett. Et bien que ce dernier a préparé sa succession, on ignore comment le fonds se comportera après son départ. Cela pourrait causer des inquiétudes pour les investisseurs. W

Warren Buffett a désormais plus de 90 ans, et son bras droit Charlie Munger ne pourra pas prendre la relève, il vient de fêter ses 99 ans…

Toute la question est de savoir si la brillance d’esprit et la philosophie d’investissement de l’Oracle ont pu être transmises aux équipes qui prendront la relève.

En 2021, Buffett a annoncé le nom de son successeur pour prendre la tête de la holding : Greg Abel.

La taille du fonds

Un autre point pénalisant pour Berkshire Hathaway est sa taille importante. L’entreprise dispose de tellement d’argent à investir (le cash disponible à investir est de l’ordre de 100 milliards de dollars) que son terrain de jeu pour des acquisitions nouvelles est réduit.

Le fonds ne peut prendre des participations que dans des entreprises de taille très importantes, ce qui réduit le nombre d’opportunités et entrave la capacité du fonds à délivrer de la sur-performance.

C’est un inconvénient que Buffett a souvent évoqué. Il explique d’ailleurs qu’il serait en mesure d’obtenir de meilleures performances si son fonds était beaucoup plus petit.

Est-il possible pour un investisseur individuel de reproduire le style d’investissement de Warren Buffett ?

Warren Buffett a passé des décennies à étudier les entreprises et les marchés financiers. Il est considéré comme l’un des investisseurs les plus talentueux et les plus expérimentés au monde.

La philosophie d’investissement de Buffett peut être étudiée en se plongeant dans ses fameuses lettres annuelles aux actionnaires de la Berkshire Hathaway. Elles sont accessibles sur le site de la compagnie : https://www.berkshirehathaway.com/letters/letters.html. Voyez comme Warren Buffett se moque d’avoir un site sexy, le site est sobre mais efficace !

Pour en savoir davantage sur la vie de Warren Buffett, il est possible de lire sa biographie : The Snowball: Warren Buffett and the Business of Life. Plus de 800 pages…

De nombreuses interviews de Buffett et articles sur sa personne sont disponibles sur internet.

Il est donc possible pour un investisseur individuel d’étudier et s’inspirer du style d’investissement de Warren Buffett, mais cela nécessite une certaine expertise financière et une compréhension approfondie des marchés.

La journée type de Warren Buffett

Pour devenir un investisseur de talent, il faut être prêt à consacrer beaucoup de temps à l’analyse des états financiers et à l’évaluation des perspectives à long terme des entreprises.

Warren Buffett est connu pour être un travailleur acharné. Et ce n’est pas le travail qui manque pour un investisseur ! Les 3 principales activités de Buffett sont :

(1) lire la presse économique (Wall Street Journal, New York Times, etc.) ;

(2) lire les rapports financiers des entreprises (et quand on sait la taille de ces documents…) ;

(3) passer des heures au téléphone pour discuter avec les dirigeants d’entreprise.

Ce dernier point est important. Warren Buffett ne se contente pas de lire les rapports financiers accessibles à tout le monde. Pour Buffett, la décision d’investissement dans une entreprise implique un travail approfondi qui nécessite d’aller à la rencontre des dirigeants et des experts. Warren Buffett a d’ailleurs une équipe de recherche dédiée pour l’aider dans ses décisions d’investissement.

L’investisseur individuel ne dispose pas d’autant de ressources…

Dans quelles actions investir pour imiter la stratégie de Buffett ?

Comme nous l’avons vu plus haut, Warren Buffett préfère investir dans des entreprises qui ont des fondamentaux solides (ce qui implique un modèle d’affaires éprouvé), une position de marché dominante, un bon management, et des cash-flow récurrents (revenus réguliers et prévisibles). Vous devez donc cibler des entreprises ayant ces caractéristiques. On en trouve notamment dans des secteurs tels que la consommation de base.

Buffett aime investir dans des entreprises qui ont des barrières à l’entrée élevées, comme des marques fortes, des réseaux de distribution uniques ou des actifs clés difficiles à reproduire. Ce qu’il appelle le moat (que l’on peut traduire par douve ou barrière en français).

Il est donc probable qu’il investirait dans des entreprises qui ont ces caractéristiques, comme certaines grandes entreprises industrielles et technologiques de pointe, des entreprises de médias et/ou des entreprises commercialisant des biens de consommation durables.

Le terrain d’investissement est vaste !

Enfin, il faut aussi rappeler que Warren Buffett a un horizon d’investissement à long terme. À ce titre, il ne cherche pas à réaliser des gains rapides, c’est pourquoi il peut attendre pour trouver les meilleures opportunités. Buffett dispose souvent de 10-20 % de cash en attente d’être investi. Une patience qui fait parfois défaut aux investisseurs débutants… Il est important d’adopter cette même attitude d’investissement à long terme.

Warren Buffett : un lifestyle modeste pour un milliardaire !

Warren Buffett est connu pour son humilité et son mode de vie simple. En effet, il mène un train de vie modeste au regard de sa richesse considérable.

Pourtant, réalisez à quel point un milliardaire est riche. Surtout un Warren Buffett pesant autour de 100 milliards d’euros (la moitié de Bernard Arnault, PDG du groupe LVMH, homme le plus riche du monde) :

Buffett habite toujours dans la maison qu’il a achetée à Omaha (sa ville natale), dans le Nebraska, il y a plus de 50 ans pour 31 500 dollars ! Une maison en brique rouge de 240 m2 au croisement de 2 rues dans un quartier calme.

Buffett ne dépense pas beaucoup d’argent (en comparaison à ses ressources immenses) et se tient à distance du luxe superflu.

La vie de Warren Buffett semble essentiellement tournée vers le travail. Suivre l’actualité économique, lire les rapports financiers, scruter le marché à l’affut de nouvelles opportunités d’investissement. Warren Buffett ignore le concept de retraite !

Buffett n’est pas connu pour pratiquer un sport en particulier, mais c’est un grand amateur de bridge. Il y joue avec des amis et des partenaires de jeu professionnels et il a même participé à des tournois de bridge de haut niveau. Il considère même le bridge comme un véritable sport mental qui lui permet de développer ses compétences en matière de prise de décision et de raisonnement. Il a déclaré que le bridge est “un jeu qui vous apprend à penser” et qu’il l’a aidé à devenir un meilleur investisseur.

Même quand Buffett se détend en jouant aux cartes, c’est encore l’occasion pour lui de réfléchir ! On tient là une des raisons de son succès : il cherche constamment à faire progresser ses compétences et sa réflexion.

Dons aux organisations caritatives

Modèle de vertu, Buffett est également connu pour être généreux envers les organisations caritatives. Ainsi, il a donné des milliards de dollars à des causes comme l’éducation et la santé.

Il a également signé le Giving Pledge, une promesse de don lancée à son initiative ainsi que celle de Bill Gates (un ami de longue date). C’est un engagement à donner au moins la moitié de sa richesse à des œuvres de bienfaisance. Une partie de sa fortune ira notamment à la fondation Bill & Melinda Gates.

Citations de Warren Buffett

Warren Buffett est un bon orateur, et il a le sens de la formule.Voici quelques citations plus ou moins connues :

“Investing is simple, but it’s not easy.”

(L’investissement est simple, mais ce n’est pas facile).

Buffett souligne ici que les concepts fondamentaux de l’investissement sont assez simples à comprendre, mais que la mise en pratique de ces concepts peut être difficile. Les investisseurs doivent faire preuve de discipline, de persévérance et de recherche pour prendre des décisions d’investissement efficaces.

“It’s far better to buy a wonderful company at a fair price, than a fair company at a wonderful price.”

(Il est beaucoup plus intéressant d’acheter une entreprise merveilleuse à un prix moyen plutôt qu’une entreprise moyenne à un prix merveilleux).

Cette citation rappelle l’importance de se concentrer sur les fondamentaux de l’entreprise lors de l’investissement plutôt que de se concentrer uniquement sur le prix. Buffett préconise l’achat d’entreprises solides à un prix raisonnable, plutôt que de payer un prix élevé pour une entreprise qui peut ne pas être aussi solide.

Cette citation met en lumière ce qui distingue la philosophie d’investissement de Buffett et celle de Benjamin Graham.

“Price is what you pay. Value is what you get.”

(Le prix c’est ce que vous payez. La valeur c’est ce que vous obtenez).

Cette citation met en avant l’importance de ne pas se laisser entraîner par les fluctuations des prix des actions, mais plutôt de se concentrer sur la valeur fondamentale de l’entreprise. Pour Buffett, il est important de ne pas payer trop cher pour une action, mais plutôt de se concentrer sur la valeur qu’elle peut apporter à long terme.

“Risk comes from not knowing what you’re doing.”

(Le risque vient de ne pas savoir ce que l’on fait).

Cette citation rappelle l’importance de la compréhension des investissements avant de prendre des décisions. Buffett souligne que les investisseurs qui ne comprennent pas les risques associés à un investissement sont plus susceptibles de subir des pertes.

“The stock market is a device for transferring money from the impatient to the patient.”

(La bourse est un moyen de transférer de l’argent des impatients aux patients).

Cette citation met en avant la différence entre les investisseurs à court terme et à long terme. Buffett soutient que les investisseurs qui ont une vision à long terme et qui sont prêts à attendre pour voir les résultats de leurs investissements sont plus susceptibles de réussir sur les marchés boursiers que ceux qui cherchent à obtenir des résultats rapides.

“When trillions of dollars are managed by Wall Streeters charging high fees, it will usually be the managers who reap outsized profits, not the clients. Both large and small investors should stick with low-cost index funds.”

(Lorsque des milliers de milliards de dollars sont gérés par des gars de Wall Street facturant des frais élevés, ce sont généralement les gestionnaires qui récoltent des bénéfices démesurés, et non les clients. Les grands et les petits investisseurs devraient s’en tenir aux fonds indiciels à faible coût).

Dans cette dernière citation, Buffett recommande aux investisseurs de (1) se tenir à l’écart des fonds de gestion actifs prélevant des frais élevés, et de (2) privilégier les fonds indiciels avec des frais de gestion réduits.

Avenuedesinvestisseurs.fr partage ce point de vue. C’est la raison pour laquelle nous mettons en avant les fonds indiciels (ETF et tracker) pour investir en bourse.

La vie et les méthodes d’investissement de Warren Buffett sont passionnantes. Mais vous n’avez probablement ni la passion ni le talent de Warren. Alors pour investir raisonnablement et sans y passer beaucoup de temps, voici notre guide : comment investir en bourse.

4 commentaires sur “Warren Buffett : stratégie d’investissement, citations et anecdotes…”

Chez ADI, vous devenez des machines, niveau écriture d’articles !

Très bien, ce résumé sur Buffett. Bravo.

A propos de Benjamin Graham (père de la Value), on peut lire un truc dingue dans le classique “A random walk down Wall Street”, de Burton G. Malkiel.

En résumé, peu avant son décès en 1976, Benjamin Graham a dit au Financial Analysts Journal que l’analyse fondamentale ne permettait plus d’identifier des opportunés d’investissements value, et que les choses avaient changé.

A la fin de sa vie, Mr Value s’était donc finalement rangé du côté de l’école des marchés efficients !

Avis aux fous furieux de la value 🙂

Bonjour David 🙂

Dingue, c’est la fin d’un mythe !

L’optimisation de l’efficience des marchés pour expliquer sa baisse de performance ?

Exemple de plus de la performance de la gestion passive et diversifiée en ETF.

Merci pour cet article !

Exactement, c’est un argument de plus en faveur de l’investissement passif en tracker 🙂

Et Warren Buffett le dit lui-même : le grand public a tout intérêt à privilégier les ETF, c’est plus efficicent (plus efficace et pour moins de temps passé).