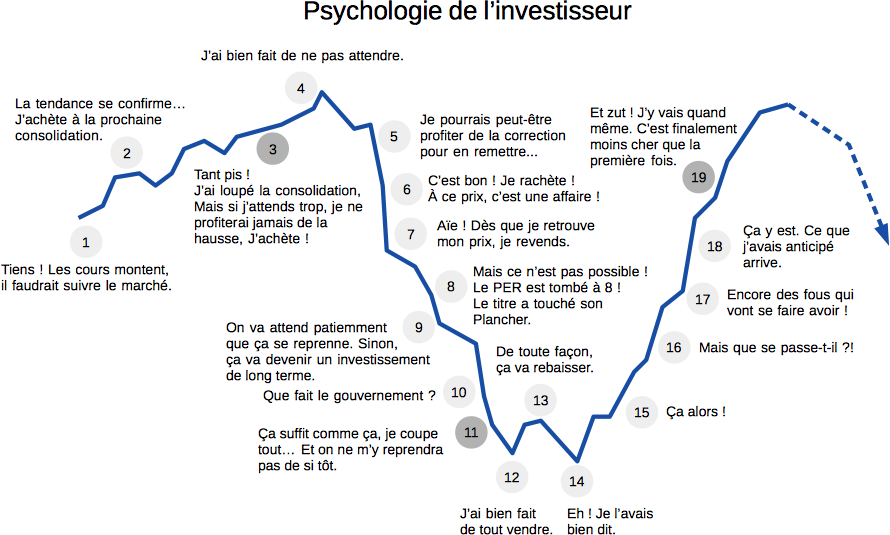

“On est au plus haut sur le CAC 40, ça va baisser, il faut vendre !” Plusieurs biais comportementaux dans cette phrase que l’on entend très régulièrement depuis des années (on peut remplacer “CAC 40” par “bourse” ou “marchés actions”). Nous avons tous des biais cognitifs, c’est naturel et humain. Mais il faut les connaitre pour ne pas y succomber.

Nous-mêmes, investisseurs aguerris, avons tendance à ne pas aimer investir au plus haut, à vouloir investir surtout en France et à vouloir multiplier les ordres ou viser principalement les dividendes. Ce sont de fausses bonnes idées.

Identifier ses biais cognitifs, ses biais comportementaux qui nous nuisent, c’est déjà une bonne 1ère étape pour commencer à bien investir. Car obtenir une bonne performance en bourse, ce n’est pas tant choisir les bonnes actions, mais plutôt avoir le bon comportement. C’est aussi ce que l’on appelle la finance comportementale.

Nous allons casser les idées reçues sur l’investissement en bourse, des erreurs de débutant mais aussi d’investisseur expérimenté. Pour être un bon investisseur, il vaut mieux se tenir à l’écart de l’actualité (c’est du bruit) et simplement être méthodique et discipliné.

SOMMAIRE

- Biais domestique

- Biais de craindre d’investir au plus haut

- Biais d’ancrage

- Biais d’activité

- Biais de privilégier les actions à dividende

- Biais de surconfiance

- Conclusion

Le biais domestique : trop investir sur le CAC 40

Beaucoup de Français ne jurent que par le CAC 40. La faute aux journalistes et à Jean-Pierre Pernaut qui concluait le journal de TF1 par un point de situation du CAC 40 ?

Pourtant, la référence du marché actions est l’indice MSCI World. Et certainement pas l’indice CAC 40 qui ne représente quasiment rien à part l’indice boursier dont on nous parle souvent car nous sommes Français. Si nous étions Belge, notre (mauvaise) référence serait le BEL20, ou le FTSE MIB si nous étions Italien.

Combien pèse le CAC 40 dans le marché actions mondial ?

Le CAC 40 rassemble les 40 plus grandes sociétés françaises, en termes de capitalisation. Pourquoi serait-ce notre référence alors que le marché actions est mondial et que le CAC 40 ne pèse que 3 % de l’indice MSCI World ? Et que l’on peut diversifier facilement en 1 clic sur les sociétés du monde entier, via un tracker World qui réplique la performance de l’indice MSCI World ?

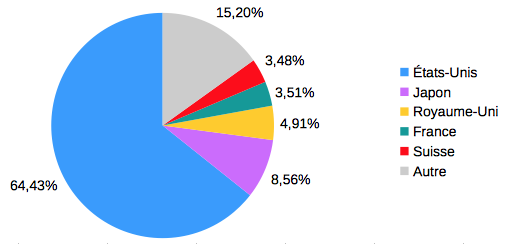

L’indice MSCI World regroupe plus de 1600 sociétés mondiales de 23 pays développés. Dans le camembert ci-dessous (composition du MSCI World), on constate :

- la suprématie des sociétés américaines : environ 65 % de l’indice ! Avec les GAFAM (Google, Apple, Facebook, Amazon, Microsoft) qui pèsent lourd.

- à l’inverse, on constate que la France pèse peu, environ 3 % de l’indice MSCI World (nos fleurons LVMH, KERING, Total…pèsent finalement peu à l’échelle mondiale).

Bref, pour mesurer la performance du marché actions, l’indice MSCI World est bien plus représentatif que le CAC 40. Et il est tout aussi facile d’investir dessus.

Privilégier la diversification

Si vous habitez un village dans la Creuse (dans le respect, simple exemple), vous n’allez sans doute pas vous limiter à investir en immobilier dans la rue X ou Y de votre village. Mais vous allez plutôt chercher à élargir votre horizon et à investir dans une ville dynamique avec du potentiel.

C’est pareil en bourse : pourquoi investir seulement sur le CAC 40 alors que l’on peut investir en 1 clic sur le monde entier pour diversifier et tirer parti de locomotives plus puissantes ? Comme on l’a vu, le CAC 40 n’est pas une référence. Logiquement, en diversifiant, la France ne devrait représenter que 3-5 % maximum de nos investissements en actions.

Le grand intérêt de l’investissement actions, c’est qu’il permet de facilement investir sur le monde entier. Contrairement à l’investissement immobilier qu’il est souvent préférable de réaliser près de chez soi pour gérer soi-même et avoir un meilleur rendement net en évitant une agence.

Le monde entier est notre terrain d’investissement et il est accessible en quelques clics. Même sur PEA, en principe réservé aux valeurs Européennes, il est possible d’investir sur un tracker World qui réplique la performance de l’indice MSCI World avec ses 1650 plus grandes sociétés mondiales.

Donc pour comparer, arrêtons d’évoquer le CAC 40 qui n’est qu’un biais domestique, mais comparons plutôt au MSCI World représenté notamment par les ETF EWLD et CW8. (Liste d’ETF alias trackers ici). Un ETF World est par définition ultra diversifié géographiquement et sectoriellement : 1650 sociétés de 23 pays, au lieu de 40 sociétés d’un seul pays pour le CAC 40.

Quelle performance ?

Cela a un côté rassurant d’investir dans les sociétés bien de chez nous, dont on entend parler régulièrement. On peut le comprendre, c’est un biais naturel. Mais ce n’est pas diversifié et ce n’est pas non plus forcément performant. Ainsi, l’indice CAC 40 n’est franchement pas le plus performant de ces dernières décennies.

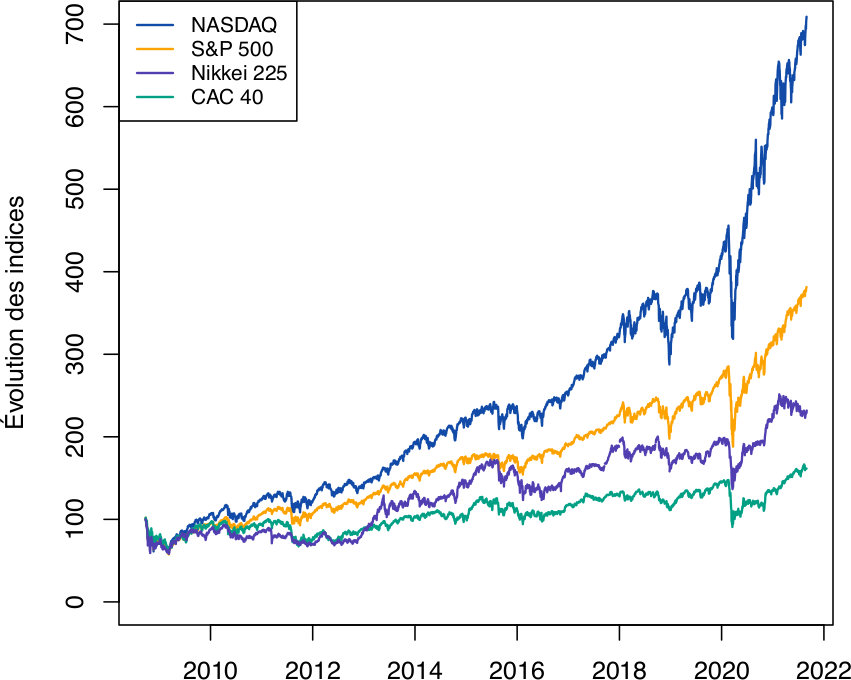

Voici la performance de 4 indices boursiers depuis le 22/09/2008 :

On constate que le marché actions a été globalement haussier, mais le marché français (CAC 40 en vert) a été très timide face à la forte hausse du marché américain (Nasdaq en bleu et S&P 500 en jaune). Pour information, nous n’avons pas intégré la courbe de l’indice MSCI World à notre graphique car elle se confondait avec la courbe du S&P 500. Et ce en raison des performances très proches (rappelons que les sociétés américaines représentent environ 65 % du MSCI World).

Donc n’investir que sur le CAC 40 ou même sur l’Europe – comme le font beaucoup de Français et même de gestions pilotées – c’est non seulement ne pas diversifier mais c’est aussi passer à côté des marchés plus performants. Ceci dit, les meilleures gestions pilotées sont bien mieux diversifiées sur le monde entier.

Note de Nicolas : les Américains (et eux seuls) peuvent se permettre d’avoir ce biais domestique et de n’investir que sur les indices américains (S&P 500 et Nasdaq notamment). Pourquoi ? Car les sociétés américaines (dont les GAFAM) pèsent environ 65 % du MSCI World et ce sont elles qui drivent la performance du MSCI World, une véritable locomotive. Donc un Américain qui a un biais domestique (et ils sont nombreux) est déjà très diversifié, sur le marché leader qui tire la performance des marchés actions depuis des décennies.

Le biais de craindre d’investir au plus haut

Je ne vais pas investir maintenant car le CAC40 est au plus haut.

2 problèmes dans cette assertion (réflexion très courante que l’on entend quasiment tous les jours depuis des années…bien la preuve que l’on n’était pas au plus haut).

D’une part, le CAC 40 n’est pas une référence. Comme déjà expliqué plus haut, ce n’est pas le CAC 40 qui drive le marché actions, ce n’est qu’un petit indice anecdotique sur le marché (le monde est notre univers d’investissement). Tout comme en immobilier, personne ne dirait « je n’investis pas en immobilier car les prix à Trifouilly les oies sont au plus haut ».

D’autre part, comment peut-on affirmer que le marché est au plus haut ? Nous avons déjà entendu “on est au plus haut” des centaines de fois ces 10 dernières années alors que le marché a largement progressé sur cette période. On n’a pas de boule de cristal, le marché peut baisser demain, ou alors il peut très bien être encore plus haut demain. C’est le cas depuis des années.

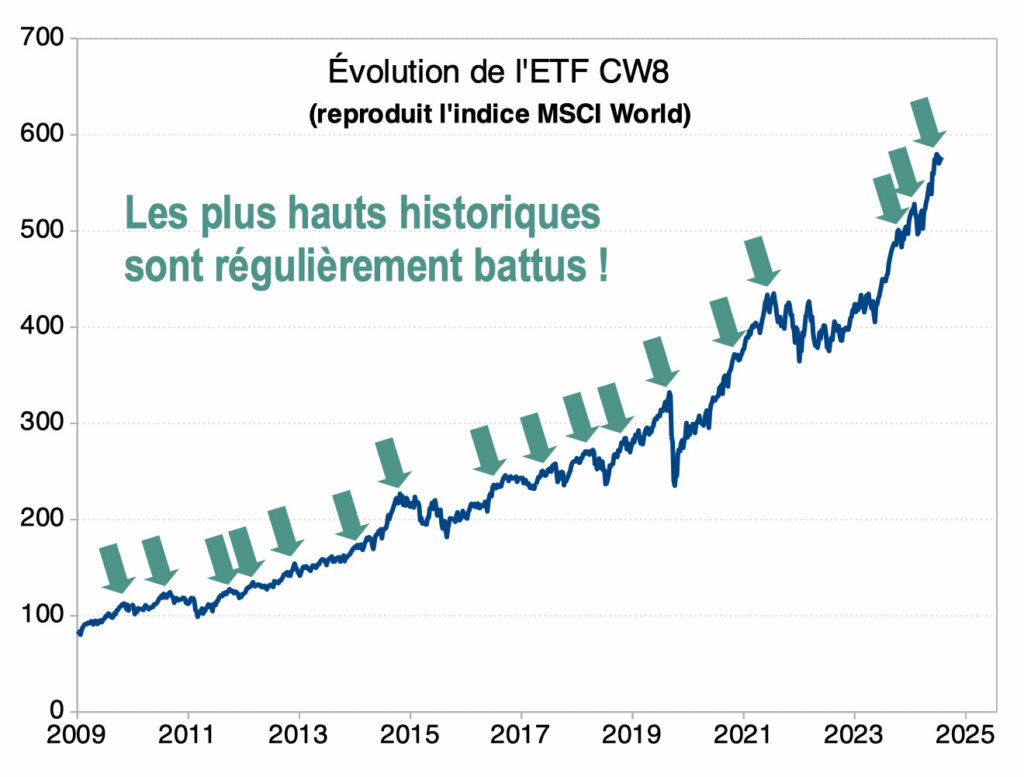

Sur ce graphique traçant l’évolution d’un tracker World (ETF CW8) depuis 2009, on voit que les “plus hauts” se sont succédés :

Nous avons dessiné une quinzaine de flèches vertes pointant les plus hauts, mais nous aurions pu en dessiner des centaines ! Sur une même année comme 2024, on trouve des dizaines de “plus hauts” ! Ainsi, un “plus haut” finit par être éclipsé par un “nouveau plus haut” ATH (All Time High). C’est ainsi depuis des décennies.

Note de Nicolas : attention, ce n’est pas une raison pour faire n’importe quoi ! En effet, il y a parfois des périodes de correction qui nécessitent d’attendre quelques mois voire 2 ou 3 ans pour retrouver un plus haut. D’où l’investissement progressif et long terme en actions, car le marché est trop volatil pour investir à court terme. De même, attention au risque spécifique quand on diversifie peu : une action peut plonger jusqu’à 0 € et ne jamais remonter. C’est pourquoi on préfère investir sur un tracker World pour investir sur le marché actions global (diversifier sur 1650 sociétés de pays et secteurs différents).

Comme l’immobilier ?

Paris était au plus haut il y a 30 ans à 3 500 € le m² (source : historique des prix des notaires). Donc il fallait vendre ?

Avant d’atteindre un nouveau plus haut à 4 000 €…c’était alors le moment de vendre ?

Puis 5 000 €, 6 000 €…et maintenant la barre des 10 000 € le m² est allègrement franchie ! Qui sait où on en sera dans 10 ans ou 30 ans. On constate que les records finissent par être battus.

Rares sont les gens qui s’étonnent ou s’inquiètent d’acheter de l’immobilier au plus haut, comme si cela était naturel. Alors que beaucoup d’investisseurs en bourse n’aiment pas acheter au plus haut…quand bien même ce serait justifié par des sociétés en forte croissance et toujours plus profitables. Pourtant, des sociétés qui réalisent d’importants profits et en forte croissance valent plus cher et c’est cohérent !

Un marché actions structurellement haussier

Le marché est la plupart du temps au plus haut. Bien souvent, on atteint un plus haut, mais ce n’est qu’une étape intermédiaire avant d’atteindre un nouveau plus haut. Nous l’avons vu dans le graphique ci-dessus.

Malgré 2 guerres mondiales, la crise de 1929, le 11 septembre 2001, les subprimes de 2008, le COVID 19, etc. Il y a toujours eu des crises, de l’incertitude, des bulles qui éclatent…mais les marchés sont toujours revenus au plus haut pour battre de nouveaux records.

Regardez les performances de l’indice MSCI World Net Return depuis 1990 (ETF MSCI World), malgré des crises tous les ans :

Il faut savoir que les marchés passent une bonne partie de leur temps au plus haut, car ils sont structurellement haussiers depuis plus d’1 siècle. C’est le capitalisme qui veut cela : concentration des richesses et profits dans les grandes sociétés. En sachant qu’un tracker World fait naturellement le ménage et ne conserve que les 1600 plus grandes sociétés mondiales.

Depuis plus d’un siècle les indices boursiers (MSCI World, S&P 500, Nasdaq,…dans une moindre mesure le CAC 40) progressent. C’est la tendance long terme, même s’il y a épisodiquement des corrections et krachs. En pratique, la croissance mondiale peut être molle voire négative, peu importe, tant que les 1600 plus grosses sociétés mondiales progressent (indice MSCI World), alors l’ETF World progresse.

Finalement, investir en bourse en général et en tracker World en particulier, cela revient à parier sur la poursuite du capitalisme.

Note de Nicolas : Il est vrai que c’est dur psychologiquement d’acheter de plus en plus cher. Mais c’est ainsi dans un monde capitaliste, les marchés sont voués à monter. Et on ne va pas se plaindre que le marché monte, c’est le but de notre investissement. Et depuis plus d’1 siècle, la hausse moyenne des marchés actions est de +7 % par an (moyenne annuelle lissée). Donc logiquement, on achète de plus en plus cher et le marché est la plupart du temps au plus haut (avant d’arriver à un nouveau plus haut). Il faut intégrer cette idée. Ceci dit, il faut investir raisonnablement : nos 4 bonnes pratiques de l’investissement en bourse.

Éviter le market timing

Le market timing (chercher le meilleur moment pour investir) est trop risqué, en raison de la volatilité et de cette hausse structurelle des marchés. Bien sûr il y a régulièrement des corrections voire des krachs, mais on ignore quand. On parle ici du bon moment pour investir en bourse : c’est simplement quand on peut investir une partie de son patrimoine à long terme. D’où l’adage : « Time in the market beats market timing ».

Trop haut, trop bas, évènement exceptionnel…il y a toujours de bonnes raisons d’avoir peur de cliquer sur “achat”. En pratique, nous sommes partisans de la méthode DCA (Dollar Cost Averaging) : investissement progressif et programmé. Ainsi, on investit mécaniquement sans se triturer le cerveau, donc on investit simplement sur la tendance haussière long terme. C’est l’humilité de reconnaitre que l’on n’achètera jamais au plus bas. Mais c’est aussi l’assurance de ne pas acheter au plus haut.

Investissement progressif car on ignore comment vont évoluer les marchés : ils ne montent pas en ligne droite, il y a des baisses et des hausses imprévisibles.

Il y a d’ailleurs ce biais de craindre d’investir au plus haut, mais on retrouve aussi l’inverse chez ceux qui souffrent de ce biais : la peur d’investir quand c’est bas. Mais si on n’investit ni quand c’est bas ni quand c’est haut, on n’investit jamais.

Le biais d’ancrage

Nous sommes tous régulièrement victimes du biais d’ancrage. Par exemple, pendant les soldes, quand le prix initial d’un pantalon à 100 € est barré pour obtenir un prix soldé de 50 €, nous pensons tous qu’il s’agit d’une bonne affaire. Alors que le même pantalon directement vendu à 50 € (sans l’étiquette à 100 € barrée) est moins bien perçu : on aura moins tendance à penser que c’est une bonne affaire. Ici, le prix initial à 100 € est l’ancre qui nous rend victime du biais d’ancrage.

En immobilier, si vous vendez et qu’un agent immobilier estime votre appartement à 500 k€, vous serez déçu de recevoir une offre d’achat à 475 k€ et vous voudrez négocier pour obtenir une meilleure offre. Alors que si l’agent immobilier avait estimé votre appartement à 450 k€, vous seriez très heureux de trouver un pigeon vous en proposant 475 k€ ! Il s’agit pourtant du même appartement au même moment, mais vous avez eu une 1ère information différente.

Le PRU : une utilité fiscale, mais aucune utilité pour les décisions de gestion

C’est pareil en bourse, attention à ne pas être victime du biais d’ancrage. Ainsi, ne raisonnons pas selon notre prix d’achat ou PRU (Prix de Revient Unitaire).

Si j’ai acheté l’action Pages Jaunes (Solocal) à 10 € il y a quelques années, ce n’est pas parce que le cours est maintenant à 1 € qu’il s’agit d’une bonne affaire. Le cours s’apprécie à l’instant T et la société a évolué, il faut voir ses perspectives. Inversement, ce n’est pas parce que j’ai acheté mon ETF World à 200 € il y a quelques années et que le cours est désormais à 400 € que c’est surévalué : on ne juge pas la valeur à l’instant T à l’aune du prix payé autrefois.

Le PRU a une utilité fiscale, car il permet de déterminer la plus-value. Mais on ne prend pas des décisions de gestion (réinvestissement ou vente) en fonction du PRU que l’on a sur un titre.

Le biais d’action / biais d’activité

Quand il y a un embouteillage, les automobilistes sont tentés de changer de voie. On a souvent l’impression que l’autre file avance plus vite. Et quand on change de file, bien souvent c’est la file précédente qui accélère. Statistiquement, il a été observé que changer de voie n’est pas efficace.

En bourse également, beaucoup gesticuler (“boursicoter”) est contre-productif. Généralement, ne rien faire est plus efficace que passer à l’action inutilement.

Un fidèle lecteur, David, l’avait très bien formulé :

Je suis toujours émerveillé et surpris par la gestion passive : je ne connais pas d’autres domaines où la performance obtenue est inversement proportionnelle aux efforts déployés.

Note de Nicolas : on voit régulièrement des portefeuilles qui partent dans tous les sens. Avec 50 lignes (mais finalement ce n’est pas diversifié car généralement trop d’Europe et des redondances) et de nombreux mouvements d’achats et ventes. On est en plein dans le biais d’activité, c’est du brassage de vent (parfois sur les conseils de professionnels qui prétendent sentir le marché et pour donner une illusion d’expertise). À l’opposé, on préfère nettement l’investissement passif pour un portefeuille plus “propre”, mieux diversifié et plus performant. Simple, mais efficace.

Le bon comportement pour investir en bourse : l’investissement passif

Ainsi, en bourse, l’investissement passif à long terme performe mieux que l’investissement actif (nos 4 bonnes pratiques de l’investissement en bourse) :

- pas de market timing : on vient d’en parler, inutile de se prendre pour un devin. Il est impossible d’anticiper le mouvement des cours de bourse. Dernier exemple en date avec le krach du Covid 19 en mars 2020 : beaucoup de petits malins du market timing ont vendu dans l’intention de réinvestir plus tard et ont finalement loupé la forte hausse qui a suivi. Par ailleurs, de mauvaises nouvelles économiques peuvent s’avérer être de bonnes nouvelles pour les marchés. Rien n’est évident. Surtout quand les banques centrales déversent des milliers de milliards d’euros.

- pas de stock picking : inutile de se prendre pour un trader. Choisir sur quelles sociétés investir, les secteurs, les pays…est stimulant intellectuellement, mais c’est très chronophage et inefficace. Il est statistiquement très improbable d’arriver à battre les indices. Même les professionnels (gérants de fonds) qui y passent 10 heures par jour sont très majoritairement battus sur le long terme par les trackers (on le montre plus loin en graphique). Investir en trackers, c’est faire le choix de ne pas faire de choix. Choisir c’est renoncer, donc on fait le choix de ne pas renoncer et d’acheter toutes les plus grandes sociétés mondiales avec un ETF World.

Quelques citations

« Investir doit être aussi excitant que regarder la peinture sécher ou regarder l’herbe pousser. Si vous voulez vous amuser, prenez 800 $ et partez à Las Vegas ». Paul Samuelson

« Si investir vous distrait, si vous vous amusez, alors vous ne gagnez probablement pas d’argent. Bien investir est ennuyeux ». George Soros

Explication. Nous voyons beaucoup d’épargnants chercher à « faire des coups », ou chercher des investissements « sexy » et exotiques. Ce n’est pas du tout la bonne approche, que ce soit pour l’investissement en bourse ou l’investissement en général. La bonne approche est de faire simple, d’être méthodique, discipliné et patient.

Les gérants de fonds actifs battus par l’investissement passif (trackers)

Sur ce graphique, on peut voir que sur un investissement de 10 ans, près de 99 % des gérants de fonds actifs (qui ont pour benchmark l’indice MSCI World) sont battus par un simple tracker World :

Idem sur les marchés émergents : près de 95 % des gérants de fonds sont battus par un tracker émergents.

Ainsi, c’est un fait, les gérants de fonds actifs (qui pratiquent market timing et stock picking) ont bien du mal à battre l’investissement passif (trackers). Cela s’explique aussi en raison des frais de gestion pratiqués : en moyenne 2 % par an sur les fonds de gestion actifs, contre 0,30 % sur les trackers.

Boursicoter peut être un loisir, mais c’est statistiquement moins efficace en termes de performance / temps passé. Du moins, nous adoptons l’approche “investir en bourse” et non “jouer en bourse”. Ce qui peut sembler évident est loin d’être évident…il faut beaucoup d’expérience pour gagner en humilité et devenir partisan de l’investissement passif en trackers.

Ceci dit, pour assouvir notre besoin d’avoir un peu d’action (dans le sens “activité”), on peut envisager un «bac à sable». Dans ce cas il faut être raisonnable : pas plus de 10 % en stock picking sur des titres de conviction (le « bac à sable »), aux côtés des 90 % du portefeuille investis uniquement en trackers en gestion passive. Ainsi, le boursicotage ne portera donc que sur 10 % du portefeuille actions.

C’est déroutant mais…la bourse ne récompense pas forcément les plus besogneux ! Au contraire.

Mais ce biais d’activité est courant, tant il est dur de résister à la tentation de timer le marché et de multiplier les ordres sur plein d’actions différentes. D’autant plus quand les courtiers en bourse nous incitent à passer un maximum d’ordres (ordres gratuits pour accoutumer, conseils d’achats ou de ventes…) car leur chiffre d’affaires est proportionnel au volume d’ordres passés par leurs clients. Ainsi, nous préférons les courtiers en bourse traditionnels (voir les meilleurs PEA ici), plutôt que les applications à la mode qui “poussent au crime”.

Note de Nicolas : inutile également de regarder son portefeuille tous les jours. Les cours fluctuent à la hausse ou à la baisse tous les jours, peu importe. Regarder les cours trop fréquemment serait source de stress inutile et pourrait conduire à prendre de mauvaises décisions. Alors qu’on investit en actions à long terme, pour des années. Donc il faut avoir en tête son horizon de placement, et un coup d’œil par mois suffit, avec un regard froid, pour rééquilibrer mécaniquement son allocation si nécessaire. En exagérant un peu, les meilleurs investisseurs sont ceux qui ont oublié leur mot de passe ! Bien sûr cela vaut SI on investit à long terme ET sur des indices (avec trackers), pas si on est trader avec des titres vifs. Pareillement, si l’on a investi dans l’immobilier pour sa retraite, inutile de regarder l’évolution des prix immobiliers tous les jours.

Attention aux stop-loss

Un ordre Stop loss est un type d’ordre en bourse. Il s’agit de programmer la vente d’une position quand le cours a baissé et a atteint un certain niveau que l’on a fixé. Par exemple, on a investi sur un titre à un cours de 100 €, et on passe un ordre stop-loss pour vendre si le cours atteint 90 €.

Selon nous, les stop loss peuvent être appropriés pour les traders, mais pas pour l’investissement passif à long terme en trackers. En effet, en trading spéculatif il faut couper les pertes tôt et laisser filer les gains (et beaucoup ont le biais de faire l’inverse). Mais en investissement passif à long terme en trackers (notre philosophie d’investissement), attention aux stop-loss.

Pourquoi ? Faisons un parallèle avec l’immobilier. Cela revient à dire à l’agent immobilier : « je viens d’acheter cet appartement que j’aime beaucoup à 100 k€ et si vous avez un client qui veut me l’acheter 90 k€ je lui revends ». (Analogie de Warren Buffett).

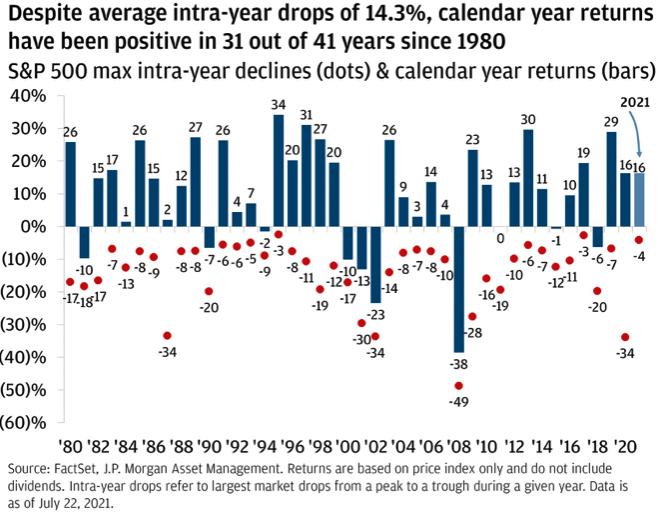

En dépit de baisses annuelles moyennes de 14,3 % (baisse maximum dans l’année sur le S&P500 depuis un pic, cf les points rouges de ce graphique), cela n’empêche pas de finir généralement bien l’année (cf les bâtons bleus, ce sont les performances annuelles hors dividendes) :

Donc vendre quand il y a une baisse (il y a des baisses passagères tous les ans !), cela empêche de profiter de la remontée. Attention cela s’applique sur les indices boursiers et pas sur telle ou telle action en particulier, raison pour laquelle nous préférons investir sur des indices via les trackers (notamment l’ETF World).

Le biais de privilégier les actions à dividende

On lit souvent sur les forums et les réseaux sociaux “je veux investir en actions à dividende”. Selon une idée reçue, ce serait plus rémunérateur que les actions qui versent peu ou pas de dividendes. Comme si les dividendes versés sur la poche espèces du CTO ou du PEA avaient plus de valeur que voir ses actions progresser.

Exemple de société à dividende : Total Energies, parmi les plus grandes capitalisations du CAC 40. Dans ce tableau, on voit la performance de 2017 à 2020 : en investissant 100 € sur Total Energies début 2017, on se retrouvait avec 74,40 € en fin 2020 (baisse du cours). Si on ajoute les dividendes (autour de 5 € par an), on arrive autour de 95 € pour 100 € investis. A contrario, LVMH est une grande société réputée verser très peu de dividendes. Et on constate que 100 € investis début 2017 se sont transformés en 289 € fin 2020…et ce sans tenir compte des dividendes !

| Investissement 100 € | 2017 | 2018 | 2019 | 2020 |

|---|---|---|---|---|

| Performance Total Energies | -5 % = 95 € | +5 % = 99,8 € | +5 % = 104,7 € | -29 % = 74,4 € |

| Performance LVMH | +35 % = 135 € | +7 % = 144,5 € | +64 % = 236,9 € | +22 % = 289 € |

| Indice CAC 40 | +9 % | -11 % | +28 % | -8 % |

| Indice MSCI World | +8 % | -4 % | +29 % | +5 % |

Bref, on ne peut pas baser une stratégie d’investissement sur le seul niveau du dividende versé. C’est une erreur classique de débutant. Il faut surtout investir sur des sociétés profitables et en croissance, ce qui se reflète plus dans les cours que dans les dividendes versés.

Et c’est sans compter toutes les sociétés qui avaient une politique généreuse de distribution de dividendes et qui ont fermé le robinet ou bien limité le débit et/ou le tout accompagné par une chute du cours : Eurotunnel, Unibail, Areva, Airbus, France Telecom, Pages Jaunes, etc.

Les dividendes, techniquement

Techniquement, lorsque l’on perçoit un dividende, le cours de l’action baisse tout autant. D’ailleurs on parle de “détachement” de dividende : on récupère un flux mais on perd tout autant du stock.

Donc toucher un dividende d’une entreprise revient au même que d’aller au distributeur de billets retirer de l’argent sur notre propre compte. Avec quelques bémols notables :

- les dividendes sont taxés immédiatement au PFU (flat tax 30 %) sur le compte-titres CTO (mais pas sur le PEA) ;

- l’entreprise a décidé pour nous du moment et du montant ;

- ce retrait va priver l’entreprise du capital qui aurait pu être employé pour la recherche et développement, pour l’investissement dans des projets rentables, pour la croissance future de l’entreprise. Ainsi les entreprises en forte croissance (les GAFAM notamment : Google, Apple, Facebook, Amazon, Microsoft) versent très peu de dividendes, par rapport aux entreprises dites matures (Total Energies par exemple).

Certes recevoir des dividendes peut rassurer, comme des revenus passifs. Mais il s’agit également d’un biais psychologique contreproductif. Alors que si l’on souhaite des revenus passifs, on peut aussi revendre simplement des actions, quand on le souhaite et pour le montant voulu.

Le profil des sociétés qui versent de généreux dividendes

En pratique, si une société verse un dividende élevé, c’est parce qu’elle considère qu’elle ne peut pas réinvestir ce cash de façon plus intelligente que de le donner pour augmenter son attractivité auprès des actionnaires. C’est donc plutôt un constat d’échec.

Ce que l’on observe généralement :

- les sociétés à fort dividende sont des business de rente vieillissants et peu profitables. Dans les secteurs de l’infrastructure (énergie, autoroutes, satellites, etc.), les matières premières, etc. Les business de rente sont les plus exposés à être disruptés par de nouveaux acteurs, actuellement souvent technologiques, mais également par un changement de business model.

- les secteurs cycliques à forte marge versent peu de dividendes car ils ont mieux à faire : ouvrir de nouveaux marchés, investir en recherche et développement, etc.

Finalement, si on focalise sur les dividendes, on se prive de tous les secteurs à forte croissance (technologies, biotech, etc.) Cela revient à parier sur les gagnants d’hier et les losers de demain. Donc ce ne peut pas être une bonne stratégie à long terme. Pour aller plus loin : actions à dividende, fausse bonne idée.

Le biais de surconfiance (effet Dunning-Kruger)

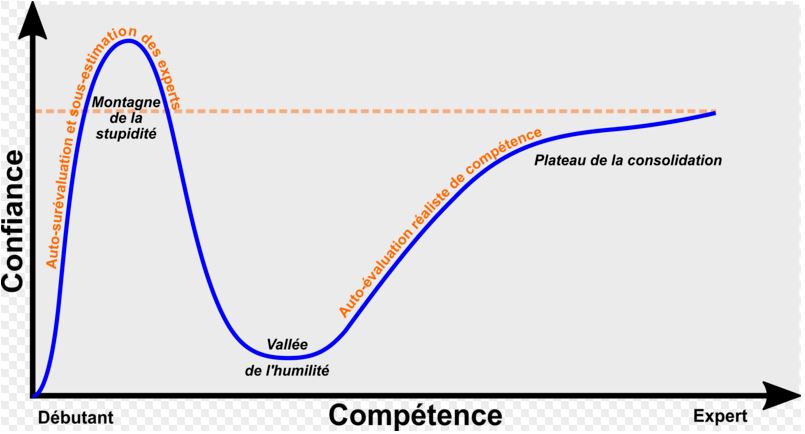

Et pour couronner le tout, sans doute le biais cognitif le plus redoutable : le biais de surconfiance, théorisé par les psychologues David Dunning et Justin Kruger.

Ce biais explique à lui seul pourquoi tant de débutants en investissement sont persuadés détenir le savoir : savoir que l’on est au plus haut, savoir quand timer le marché, savoir privilégier telle ou telle action ou tel secteur, savoir privilégier les actions à dividendes, etc. Alors qu’ils ne détiennent que des idées reçues et une couche superficielle de savoir.

Ce biais s’applique à tous les domaines d’apprentissage. Quand on débute un nouvel apprentissage, on pense maitriser après quelques heures de cours ou d’expérience (les maths, la conduite, le piano, l’investissement…) Mais en réalité, on sous-estime encore largement l’étendue du savoir à acquérir pour réellement maîtriser.

On gravit une colline, on pense arriver au sommet (étape de la surconfiance). Mais une fois au sommet on réalise qu’il y a toute une chaîne de montagnes de plus en plus hautes à gravir (étape de l’humilité en comprenant qu’il y a encore tant à apprendre), jusqu’à atteindre le véritable sommet (étape du véritable savoir où l’on peut être légitimement confiant).

Ainsi, les personnes non qualifiées ne sont pas en mesure de reconnaître leur incompétence et leur ignorance et sont persuadées d’avoir raison. Pire, elles ont tendance à ne pas reconnaître la compétence de ceux qui sont réellement compétents.

Cela explique aussi pourquoi les “idiots” sont souvent très sûrs d’eux, alors que les philosophes et érudits ont tendance à être humbles, à remettre en question leurs travaux, à comparer et à relativiser. Comme l’a écrit Bertrand Russell : « L’ennui dans ce monde, c’est que les idiots sont sûrs d’eux et les gens sensés pleins de doutes ».

Cela rejoint également un proverbe chinois que j’apprécie beaucoup :

Celui qui sait qu’il sait, écoute-le. Celui qui sait qu’il ne sait pas, éduque-le. Celui qui ne sait pas qu’il sait, éveille-le. Celui qui ne sait pas qu’il ne sait pas, fuis-le.

Note de Nicolas : moi-même, j’étais persuadé de connaître l’immobilier quand j’ai acheté mon Robien (l’ancêtre du Pinel) en 2007. J’étais très confiant, alors que je ne connaissais en réalité que les idées reçues sur l’immobilier. Et je n’avais aucune idée de l’étendue des savoirs à maîtriser et des différents dispositifs fiscaux à comparer avant d’investir, notamment le LMNP dont je n’avais jamais entendu parler. C’est une grande erreur de jeunesse et c’est seulement des années après, en m’informant de nombreuses heures sur le sujet, que je l’ai compris (comment investir dans l’immobilier).

Attention sur les réseaux sociaux, de nombreux “influenceurs” ont ce biais de surconfiance et se pensent au-dessus des experts, alors qu’ils débutent et racontent des inepties…ils sont très nocifs car le grand public peut les écouter sans se rendre compte que ce sont des imposteurs qui les mènent dans la mauvaise direction.

Conclusion

Les humains aiment avoir l’impression de contrôler. Mais devant les marchés financiers, il faut avouer notre ignorance. Investir passivement (sans market timing ni stock picking, donc investissement progressif en trackers) c’est reconnaitre notre ignorance. C’est l’humilité face aux marchés. Savoir qu’on ne peut pas savoir (on ne peut pas prédire les mouvements du marché ni quels titres vont surperformer), c’est déjà un grand savoir.

Diversifier sur le marché actions dans sa globalité sans boursicoter, investir progressivement et sur le long terme sans chercher à timer le marché…cela fait partie des bonnes pratiques de l’investissement en bourse. Ainsi, on stresse moins et on profite de la tendance haussière des marchés. Même si l’investissement action comporte toujours un risque de perte, on met les statistiques de notre côté.

Finalement, pour bien performer en bourse, il faut être le plus passif possible. Alors que pour les investissements immobiliers, il faut être le plus actif possible pour optimiser le rendement net : dénicher un bien rentable, choisir le meilleur régime fiscal, gérer soi-même la location, l’entretien et les travaux…c’est presque de l’entrepreneuriat (comment investir dans l’immobilier).

En pratique, on se rend compte qu’en investissant en trackers on évite les biais :

- ETF World pour éviter le biais domestique ;

- investissement progressif et régulier (tous les mois ou trimestres) pour éviter d’investir au plus haut et pour éviter le biais d’activité ;

- un ETF aussi large que l’ETF World permet de ne pas focaliser sur les actions à dividende et de profiter des secteurs les plus porteurs.

C’est possible de façon autonome sur un PEA. Ou en déléguant sur une bonne gestion pilotée investie exclusivement en trackers (notre comparatif des meilleures gestions pilotées). Et c’est statistiquement une bien meilleure performance à long terme, que ceux qui croient savoir et sont actifs. En effet, les gérants de fonds actifs sont très largement battus par les trackers sur le long terme, c’est un fait.

27 commentaires sur “Investir en évitant les biais cognitifs des investisseurs – finance et comportement”

Bonjour

Qu apporte de plus la Gestion pilotée via Assurance Vie sur ETF ?… si ce n est des couts supplémentaires liés à l AV (vs PEA), des couts supplémentaires liés au mode de gestion ( Libre vs Piloté), des couts supplémentaires liés à de potentiels arbitrages, une expertise du gestionnaire pas si évidente si l on considère qu on peut pas plus diversifier que un ETF world ne nécessitant donc pas de rééquilibrage à terme.

Mise à part adherer à la conviction du gestionnaire (choix d allocation plus variée) qui en soit peut être assimilé à un biais ?

Bonjour Sébastien,

Bien résumé.

C’est avant tout une “béquille psychologique” pour les épargnants qui ont peur de “gérer” eux-mêmes.

Et la délégation a un coût.

Mais la délégation permet aussi aux épargnants de mieux tenir le choc quand il y a des corrections / krachs et ainsi ne pas vendre en panique (le “behavior gap” coûte environ 2 % de performance par an aux épargnants non avertis).

Naturellement, les épargnants aguerris ne sont pas victimes de leur comportement, ils continuent d’investir et ne vendent pas pendant les phases de correction / krach.

Mais pour une bonne partie du grand public, surtout quand on débute, une bonne gestion pilotée (cf les meilleures gestions pilotées) sera un bon début rien que pour éviter ce behavior gap… avant d’envisager la gestion libre sur PEA et/ou assurance vie quand on est à l’aise et expérimenté avec un bon comportement.

De plus, sur une bonne assurance vie en gestion pilotée, la diversification est plus forte que le simple ETF World : ETF actions, ETF obligations…et même SCPI et private equity sur certaines gestions pilotées (avis Ramify). Donc marché actions + marché obligataire + marché immobilier + actions non cotées.

Bonjour Nicolas,

Mes respects pour tout ce savoir que vous nous transmettez.

Personnellement je sais que je ne sais pas et j’aimerais être éduqué.

Je suis plus qu’amateur en bourse, mais je suis fortement tenté pour investir sur du très long terme (30 ans) pour me constituer une retraite digne de ce nom.

Est ce qu’investir régulièrement sur un seul ETF world avec réinvestissement automatique des intérets serai un bon moyen et quelle serai la meilleur enveloppe pour cela en terme de frais de gestion et autres frais ?

Quelle serai le meilleur organisme (qui a le moins de frais au total) pour me fournir cette enveloppe ?

Merci, au plaisir de vous lire.

Bonjour Logan,

Merci 🙂

Je vous invite à lire notre article : comment investir en bourse.

On recommande d’investir régulièrement en ETF World effectivement.

Et sur un ETF World capitalisant, les dividendes sont automatiquement réinvestis donc même pas besoin de faire l’effort de réinvestir soi-même.

La meilleure enveloppe pour cela est le PEA, en termes de fiscalité c’est optimisé.

Voici notre article pour choisir le meilleur PEA avec de moindres frais : comparatif des meilleurs PEA.

Bonjour Nicolas,

Je pense avoir compris qu’il fallait 3-4 mois d’économie de réserve pour parer à tout imprévus. Donc je me suis dis, plus que de laisser cette somme sur mon Livret A, pourquoi ne pas la placer dans une assurance-vie 100% fonds euros (tout en conservant de la flexibilité pour retirer rapidement au besoin).

Une question me vient alors à l’esprit avec la hausse du Livret A à 3% d’ici peu.

Quel est l’intérêt d’avoir une Assurance-vie en 100% euros en sachant que dans la grande majorité, ils seront moins rémunérateurs que le Livret A ?

Ma question peut sembler futile mais je n’ai pas trouvé de réponse me disant “oui là j’ai intérêt à placer sur une assurance-vie plutôt que de tout laisser sur mon livret A”.

Merci par avance Nicolas.

Bonjour Anthony,

Seuls les meilleurs fonds euros vont arriver à battre le livret A.

Et ceux en assurance vie bénéficiant d’un bonus +50 % ou +100 % en investissant en même temps en unités de compte, c’est le cas sur de rares contrats qui proposent le bonus fonds euro comme sur le contrat Evolution Vie d’Abeille Assurances (avis Evolution Vie).

Dans cette situation, pour ma part d’épargne sécurisée, en ce moment je privilégie le livret A.

Puis les meilleurs fonds euros pour le reliquat.

Mais je suis optimiste sur le fonds euro car vu la hausse des taux en Europe, la rémunération des fonds euros va probablement progresser de 0,30 % par an en moyenne ces 3-5 prochaines années…il y a de l’inertie. Tout comme ce fut le cas dans le sens inverse ces dernières années avec le rendement des fonds euros qui baissait moins vite que la baisse des taux.

Et on parle du fonds euro là seulement. L’assurance vie ne se résume pas au fonds euro. L’intérêt de l’assurance vie est aussi et surtout d’investir en unités de compte, et l’optimisation fiscale durant la vie et à la succession.

Merci pour votre rapidité, comme d’habitude !

Auriez-vous une Assurance-vie à me conseiller pour me diriger vers les ETFs ?

D’ailleurs, au sein de cette assurance-vie, conseillez vous de consacrer 100% de notre allocation dans un ETF world par exemple ou seulement 50% dans cet ETF et le reste dans d’autres valeurs qui “ne se chevauchent pas” ?

Dans notre comparatif des meilleures assurances vie.

Linxea Spirit 2 est top avec des versements libres.

Sinon Linxea Avenir 2 si vous préférez faire des versements programmés sur ETF.

Personnellement j’aime faire simple donc surtout ETF World.

Explications ici sous le tableau.

Bonjour à vous,

Je ne sais plus de quelle manière j’ai découvert votre site mais c’est bien l’une des rares newsletters que je prends plaisir à découvrir.

Vos articles m’aident énormément à mettre en pied dans les différents domaines d’investissements.

Merci 🙏🙏

Merci Thomas 🙂

Bonjour Nicolas,

Quel plaisir encore une fois de lire un article aussi complet et accessible à tous !

Toujours bien de se recentrer sur soi et d’analyser ses biais comportementaux : on a beau les connaître, se connaître, la théorie est top, la mise en application toujours beaucoup plus difficile 🙂

Pour moi, clairement, mon biais d’action/d’activité, me joue encore de mauvais tours. Pas sur mes achats programmés d’ETF où la volatilité ne m’effraie plus (peut-être aussi parce que maintenant mon PRU est largement dépassé :-/) mais sur mes choix en stockpicking. J’ai beau avoir établi une liste “portefeuille idéal” sur PEA de 20/25 valeurs que je traite comme investissement LT, j’ai toujours du mal à ne pas agir lors des périodes de forte volatilité. Puis je me raisonne avec la fameuse phrase découverte ici “Time in the market is always better than timing the market”.

Dans l’ensemble quand on est un bosseur passionné, difficile de se convaincre que la solution la plus efficace en bourse est souvent la plus “lazy” !

Merci encore pour la qualité de ce papier.

Merci André !

“Dans l’ensemble quand on est un bosseur passionné, difficile de se convaincre que la solution la plus efficace en bourse est souvent la plus « lazy » !”

=> Oui c’est tellement contre-intuitif ! Et puis ça fait un peu mal à l’égo aussi 🙂

Bonjour,

Merci pour vos articles d’intérêt publique.

Au dela de la performance, est il pertinent d’investir dans le CAC40 pour “soutenir” l’économie francaise, plutôt qu’un tracker world qui, de fait, “soutiendra” plutôt l’économie américaine ?

Bonjour Julien,

Je salue la volonté patriotique !

C’est une forme de soutien oui. Mais cela risque de se payer par une contre-performance et une moindre diversification, donc à vous de jauger entre patriotisme et performance.

Bonjour Nicolas,

Article super intéressant et de qualité comme d’habitude. La réflexion qui m’avait poussé à opter pour de l’achat d’actions en direct vs ETF c’est que j’ai déjà souscrit à une assurance vie en gestion pilotée en ETF (Yomoni).

Du coup, je trouve que souscrire à un PEA en gestion pilotée en ETF ça fait doublon avec l’AV. Je prône la diversification mais pour le coup je ne vois pas trop les avantages à disposer des deux? Faut-il du coup n’en privilégier qu’un? J’aimerais avoir votre avis.

Merci d’avance pour votre réponse.

Pierre-Nicolas

Bonjour Pierre-Nicolas,

Si vous avez déjà une assurance vie pilotée par Yomoni, et que vous ouvrez en sus un PEA Yomoni, effectivement il n’y aura pas diversification. Car 2 enveloppes certes mais pilotées par le même gestionnaire, avec les mêmes décisions de gestion.

Donc pour diversifier, cela pourrait se faire via une autre assurance vie en gestion pilotée (Nalo par exemple pour que ce soit aussi à base de trackers) pour qu’il y ait diversification des gestionnaires (et de l’assureur).

Notre article sur les meilleures gestions pilotées : https://avenuedesinvestisseurs.fr/av-assurance-vie/gestion-pilotee/

Ou alors via un PEA en gestion libre avec des trackers (ou un simple ETF World).

Mais investir à côté dans des titres vifs ce n’est pas vraiment diversifier (ces sociétés sont déjà très probablement dans vos trackers)…cela revient juste à surpondérer certains titres et finalement à déséquilibrer le portefeuille et à ajouter de la volatilité.

Bonsoir Nicolas,

Merci infiniment pour tous vos articles. Certains passent leur journée sur des sites de streaming, moi c’est sur votre site (sans jugement de valeurs!).

Petite question, vous prônez la diversification mais vous proposez par exemple qu’en plus d’un AV pilotée il y Yomoni ETF d’ouvrir une seconde AV pilotée Nalo ETF. Je comprends que ce n’est pas le même gestionnaire et assureur MAIS “on mise” sur le même indicateur, donc s’il baisse, nous sommes totalement perdants …

Ai-je peut-être mal compris/interprêté votre raisonnement ?

Je vous remercie,

Anthony

Bonjour Anthony,

Merci 🙂

Il faut raisonner macro.

Au niveau macro, on diversifie les classes d’actifs, c’est l’allocation patrimoniale : x % actions, y % immobilier, z % fonds euro.

Et ensuite, au niveau micro.

Dans chaque classe d’actifs on va diversifier sur plusieurs actifs.

Par exemple : immobilier = résidence principale et plusieurs SCPI.

Et actions = ETF World (1600 plus grandes sociétés mondiales !)

En pratique, si vous décidez d’avoir x % d’actions dans votre patrimoine, cela peut se traduire en ETF World dans plusieurs enveloppes (PEA, assurance vie, PER, CTO).

Et en plusieurs 2 gestions pilotées (pour diversifier les gestionnaires et assureurs) investies sur différents ETF.

Le total faisant toujours x % d’actions par rapport à votre patrimoine, c’est conforme à votre allocation patrimoniale.

Naturellement si le marché actions baisse, toute votre poche actions va baisser, pas de miracle.

Mais vous avez aussi diversifié en immobilier et fonds euro.

Bonjour Nicolas,

Et oui, on ne répétera jamais assez toutes ces bonnes pratiques de gestion passive.

Hélas pour elle, la gestion passive ne fait pas rêver. Le stock-picking est bien plus spectaculaire (quand il performe!) et de nombreux ignorants, parfois à peine majeurs, affirment sereinement sur les réseaux sociaux quelles sont les actions à choisir (regardez, j’ai acheté du Tesla et du Google, je suis trader).

Concernant les biais cognitifs (sujet profond, qui dépasse largement le cadre de la finance), je recommande au lecteur motivé “Système 1, système 2” de Daniel Kahneman, prix Nobel d’économie. Un must.

Je reviens sur un des passages de cet article: “les Américains (et eux seuls) peuvent se permettre d’avoir ce biais domestique et de n’investir que sur les indices américains”.

C’est aussi ce qu’on aurait pu dire des japonais durant des décénies…jusqu’en 1990.

Dans le stock-picking, on ne connait pas à l’avance les titres qui performeront. Il semble bien que ce soit également le cas pour les pays.

Au sujet des dividendes, et du MSCI World, on peut compléter vos (bonnes) explications avec vidéo Youtube et article, signés “Education Finance” (site que j’ai connu grâce à ADI):

– vidéo titrée “(Enfin) comprendre les dividendes !”

– article “Certains pensent qu’il suffit d’acheter un ETF World”

Merci ADI.

Bonjour David,

Merci pour votre retour !

Et pour votre célèbre punchline que l’on a mise en citation dans l’article 🙂

C’est drôle, aujourd’hui je discutais avec Claude Lajugée, expert en neuro-finance, et il me parlait justement du livre système 1, système 2 ! Excellente référence en effet.

Très bon article !

Effectivement, les biais cognitif font plus de mal que de bien.

Je pense également qu’il faut (ce fut mon cas) prendre quelques gamelles en bourse avant d’avoir un peu plus de sagesse et confiance dans le long terme.

Le trading court terme tient tellement de promesses qu’on a envie de croire qu’il est difficile de résister à cet outil dévastateurs pour les amateurs.

Bonjour Julien,

C’est vrai, il faut beaucoup d’humiliations pour faire un peu d’humilité 🙂

J’ai moi-même voulu pendant des années battre les marchés en faisant du stock picking et en voulant timer le marché…mais en faisant le bilan j’ai constaté que j’ai toujours été battu par l’investissement passif tous les ans.

Donc j’ai changé de stratégie il y a quelques années et je suis passé simplement aux trackers, même si j’ai encore marginalement quelques titres vifs (presque un attachement sentimental) en portefeuille.

C’est aussi le parcours de Ludovic et beaucoup d’autres investisseurs qui ont fini par découvrir les trackers et qui sont pragmatiques. C’est une sorte de parcours initiatique, on se prend quelques gamelles en investissant de façon classique, et puis on comprend qu’on ne peut pas battre le marché sur le long terme et on passe aux trackers. Plus de performance et moins de stress.

Très bel article, synthétique et vulgarisateur : l’essentiel y est.

Si seulement plus de monde pouvait le lire, le comprendre … et surtout le faire !

Malheureusement, je constate trop souvent autour de moi que les gens font preuve d’une procrastination incroyable quand il s’agit de prendre en mains ses finances, d’ouvrir PEA et AVs en ligne etc …

Et surtout, ils sont tellement convaincus que la bourse c’est “complexe” (car c’est que leur font croire leur “conseiller” financier afin de justifier son poste et les frais qu’il facture) qu’ils sont presuadés qu’ils ne peuvent pas y arriver seuls alors que l’essentiel tient en peu de lignes comme vous venez de le démontrer.

Un bémol toutefois sur votre graphique comparant les indices. Je presque sûr que vous les avez tracé en “price only” (donc dividendes non compris) et non pas en “gross return”. Or le CAC40 distribue beaucoup plus de dividendes (3/4%) que les indices américains (1.5%) : cela n’amènera pas le CAC40 au niveau du SP500 on est d’accord, mais l’écart sera quand même moins grand.

Bonne continuation

Bonjour Fred,

Merci pour votre retour.

D’accord sur tout ! On essaie à notre modeste niveau de démystifier l’investissement en bourse, mais il y a du travail en France…l’éducation financière est bien meilleure dans les pays anglo-saxons où l’on ne diabolise pas l’investissement actions. Et effectivement il y a cette tendance à vouloir complexifier inutilement. Alors qu’en réalité, c’est sain (utile à la société) et c’est déconcertant de facilité (quand on investit simplement en trackers sans chercher à être trader). Plus accessible, moins complexe et moins chronophage que l’investissement immobilier, on en parle ici : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/#menu2

Bien vu pour le graphique. Je vous avoue que nous avons pensé à inclure les dividendes aux 4 indices, mais nous avons eu du mal à trouver la data. Donc nous avons vulgarisé, mais effectivement cela aurait un peu redressé la courbe du CAC 40 (mais pas changé l’ordre de grandeur au global).

Bonjour Fred,

C’est pour ça qu’il faut comparer les indices américain avec le CAC 40 GR (c’est l’indice CAC 40 dividendes réinvestis). Sachez que le cac 40 est un des rares indices à être exprimés sans dividendes.

Bonjour,

Merci pour cet article fort intéressant.

Je ne connaissais pas cet indice visiblement créé en même temps que le CAC classique. Les performances sont radicalement différentes.

Existe il un tracker éligible PEA qui s’adosse à cet indice ?

Merci

Bonjour Mathieu,

Le CAC 40 GR est relativement connu : GR = Gross Return = dividendes réinvestis dans l’indice.

Les performances sont bien sûr largement meilleures en incluant les dividendes capitalisés, mais cela ne change pas la donne globalement. Attention à ne pas succomber au biais dividende comme on l’explique dans l’article. En effet, l’indice MSCI World reste nettement devant le CAC 40 GR en termes de performance ces dernières décennies (et avec moins de volatilité et plus diversifié).

Nous ne l’avons pas mis dans notre tableau des trackers (car le CAC 40 est un indice anecdotique) : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/trackers-performance-investir-bourse-pea-indiciel/#choisir

Mais en pratique, il existe des ETF CAC 40 capitalisant ou distribuant (dans les 2 cas on obtient les dividendes) éligibles au PEA chez Lyxor et Amundi. Exemple chez Amundi : LU1681046931 (performance +72 % sur 5 ans). A comparer à l’ETF World Lyxor FR0011869353 (performance +88 % sur 5 ans). Bien comprendre que le CAC 40 compte des sociétés qui versent beaucoup de dividendes (banques, Axa, Total…) mais qui ont des cours qui ont peu progressé, alors que le MSCI World compte des sociétés qui versent peu de dividendes mais dont les cours ont explosé (les GAFA notamment).