Que sont les ETF Smart Beta et quel intérêt ? D’année en année, le nombre d’ETF disponibles sur le marché est en constante augmentation. Pour rappel, les ETF (Exchange-Traded Fund) sont des fonds cotés en bourse. La plupart des ETF disponibles sur le marché ont pour objectif de répliquer fidèlement la performance d’un indice boursier de référence (CAC 40, S&P 500, MSCI World, etc.), on les appelle alors des trackers.

Ils permettent d’investir dans des “paniers d’actions”, c’est-à-dire dans des dizaines, centaines, voire milliers d’entreprises en même temps !

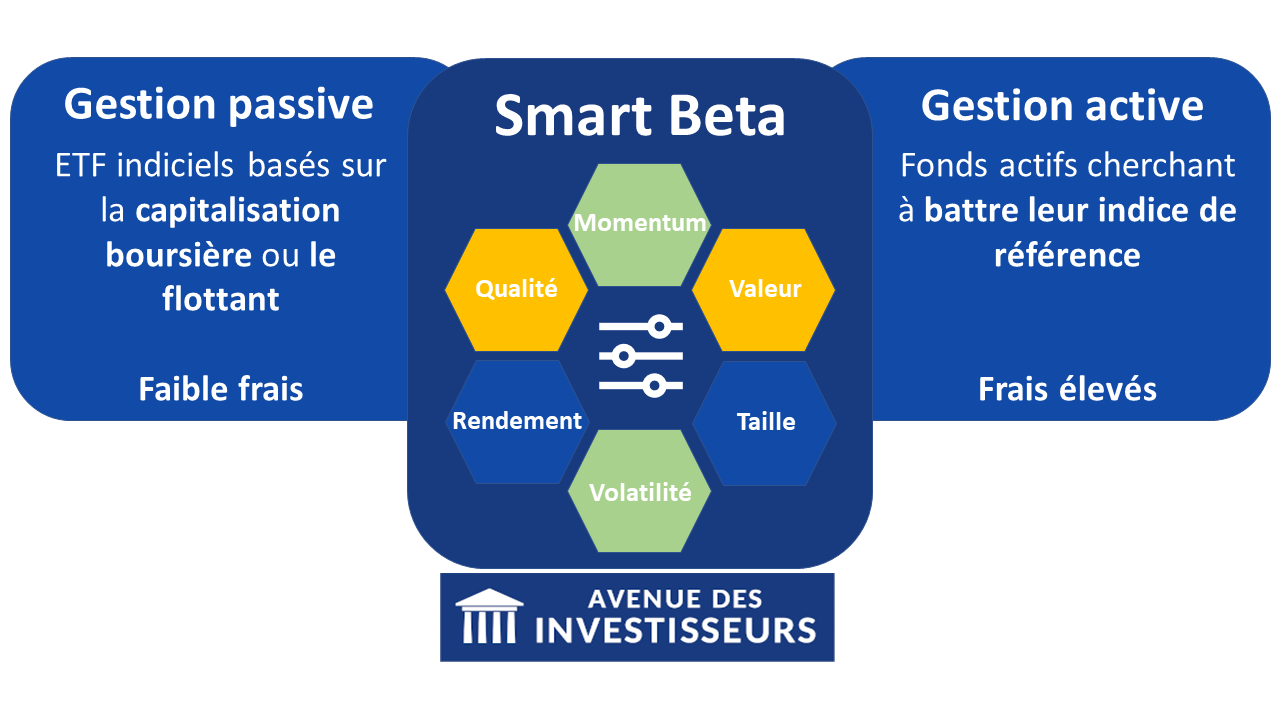

Parmi tous ces ETF, il existe une catégorie appelée “Smart Beta” utilisant le concept de Factor Investing. Plus complexes au premier abord et ne faisant pas l’unanimité, ces ETF cherchent à surperformer les ETF classiques basés sur la capitalisation boursière ou le flottant.

Pour cela, les ETF Smart Beta utilisent des facteurs fixes spécifiques (Momentum, Quality, Value, etc.). Faisons le point !

SOMMAIRE

- Stratégie Smart Beta et ETF factoriels : explication

- Performances des indices factoriels MSCI versus le MSCI World

- Des ETF World Smart Beta en assurance vie et PEA ?

- Autres ETF Smart Beta et ETF factoriels en assurance vie et PEA

- Conclusion

Stratégie Smart Beta et ETF factoriels : explications

Avant-propos

Pourquoi “Smart Beta” ? Afin de comprendre ce terme, voyons ensemble les notions d’Alpha et de Bêta.

Alpha : recherche de la surperformance

L’Alpha représente le rendement excédentaire. Il permet de mesurer la sous-performance ou la surperformance d’un investissement (généralement en %) par rapport à son marché de référence. Exemple :

- le marché de référence a une performance de 5 % ;

- l’investissement a une rentabilité de 15%.

Cet investissement a surperformé le marché de 10 %, l’Alpha est donc de 10 %.

Bêta : recherche de la moindre volatilité

Quant au Bêta, il mesure la volatilité (l’amplitude des fluctuations à la hausse et à la baisse) d’un investissement vis-à-vis de celle de son marché de référence. Le Bêta est un indicateur chiffré. Exemple :

- un bêta de 1 signifie que la volatilité de l’actif est similaire à celle du marché ;

- un bêta supérieur à 1 indique que l’actif est plus volatil que le marché ;

- et un bêta inférieur à 1 signifie que l’actif est moins volatil.

Smart Beta : recherche de la surperformance avec moins de volatilité

De façon résumée, les indices factoriels cherchent à optimiser le couple performance/risque. Pour ce faire, ces indices sont construits en sélectionnant des actions sur des critères spécifiques (facteurs) visant à :

- augmenter la performance (Alpha)

- et/ou réduire la volatilité du portefeuille à performance équivalente (Bêta)

La gestion Smart Beta consiste (sur le papier) à construire un portefeuille d’actions avec un meilleur profil performance/risque que celui d’un indice ordinaire essentiellement basé sur des critères de capitalisation.

Par exemple l’indice CAC 40 est “bête et méchant” : les sociétés composant l’indice pèsent x % de l’indice selon leur capitalisation (nombre d’actions x cours de l’action). On explique plus loin.

Retenez que le terme « Smart Beta » est avant tout un terme marketing.

Le ratio de Sharpe

Sachez que pour connaître la rentabilité d’un investissement en tenant compte du risque pris (le fameux couple rendement/risque), il existe aussi le ratio de Sharpe.

Plus le ratio de Sharpe est élevé, plus les performances ajustées au risque pris sont meilleures.

Note de Louis : ce ratio n’est pas parfait, il suppose notamment que le risque principal concerne la volatilité des actifs. Toutefois, il est admis que ce facteur seul n’explique pas la totalité des risques pris lors d’un investissement.

Indices classiques VS indices Smart Beta

Avant de lire la suite, n’hésitez pas à consulter notre article principal sur les ETF.

Les indices classiques : pondération par la capitalisation ou le flottant

Les indices boursiers classiques (et donc les ETF qui les répliquent) sont construits à partir de la capitalisation boursière totale de l’entreprise (ou par le flottant, c’est-à-dire la part des actions cotée en bourse).

La majorité des indices ont une pondération par le flottant. En effet, lors d’une introduction en bourse, seulement une partie du capital de l’entreprise peut être échangée, c’est ce qu’on appelle le capital flottant. En général, l’autre partie est détenue par la famille (pour une entreprise familiale) ou par l’État (pour une entreprise publique). Ils n’ont pas l’intention de vendre leur part, par exemple, dans le cadre d’une stratégie de long terme et/ou pour des raisons sentimentales.

Plus la capitalisation boursière (totale ou flottante) est élevée, plus l’entreprise a de poids dans l’indice. De ce fait, les paniers d’actions basiques regroupent un ensemble de sociétés sans prendre en compte d’autres facteurs.

Les indices Smart Beta visent à surperformer grâce aux facteurs

Surperformer le marché est une tâche ardue. Toutefois, selon plusieurs études académiques dont celle de Fama & French (2012), certains critères spécifiques (“facteurs”) induiraient une surperformance à très long terme :

- la Qualité avec des entreprises possédant des fondamentaux quantitatifs solides ;

- la Valeur avec des entreprises sous-évaluées par rapport à leur valeur intrinsèque ;

- le Momentum avec des entreprises ayant eu les meilleures performances boursières sur les 6 et 12 derniers mois ;

- la Taille avec les petites entreprises (Small caps).

Ces facteurs sont alors utilisés pour identifier, sélectionner un panier d’actions et créer un indice Smart Beta. Ils définissent la pondération des titres en combinant leur évaluation en interne (selon les facteurs utilisés) et la capitalisation flottante de l’entreprise.

Ce travail peut être en partie automatisé avec des algorithmes.

Note de Louis : les ETF Smart Beta répliquant ces indices sont passifs par nature et se différencient des fonds actifs. En effet, ils appliquent seulement d’autres critères en plus que la capitalisation boursière ou le flottant pour sélectionner les actions de l’indice. Les ETF Smart Beta sont donc à mi-chemin entre un ETF classique et un fonds géré activement par une société de gestion.

Pour aller plus loin sur les différentes stratégies pouvant être adoptées en bourse, n’hésitez pas à consulter l’excellent article de Xavier Delmas : Les différentes stratégies pour investir en bourse : Value, Growth, GARP…

Performances des indices factoriels MSCI versus le MSCI World

Quels indices ?

Les principaux indices World Smart Beta du marché sont produits par la société MSCI.

Voici les indices factoriels MSCI utilisés comme références dans notre article :

- World : MSCI World Index

- Qualité : MSCI World Sector Neutral Quality

- Momentum : MSCI World Momentum

- Taille : MSCI World Mid-Cap Equal Weighted

- Valeur : MSCI World Enhanced Value

- Faible Volatilité : MSCI World Minimum Volatility

- Rendement : MSCI World High Dividend Yield ESG Reduced Carbon Target Index

Quels ETF Smart Beta ?

Les principaux ETF répliquant les indices cités plus haut sont émis par les sociétés de gestion iShares et Xtrackers.

Voici les ETF Smart Beta utilisés comme références dans l’article :

- World : Xtrackers MSCI World UCITS ETF 1C. ISIN : IE00BJ0KDQ92

- Qualité : Xtrackers MSCI World Quality UCITS ETF 1C. ISIN : IE00BL25JL35

- Momentum : Xtrackers MSCI World Momentum UCITS ETF 1C. ISIN : IE00BL25JP72

- Taille : iShares Edge MSCI World Size Factor UCITS ETF. ISIN : IE00BP3QZD73

- Valeur : Xtrackers MSCI World Value UCITS ETF 1C. ISIN : IE00BL25JM42

- Faible Volatilité : Xtrackers MSCI World Minimum Volatility UCITS ETF 1C. ISIN : IE00BL25JN58

- Rendement : iShares MSCI World Quality Dividend ESG UCITS ETF. ISIN : IE00BKPSFC54

Backtesting des performances

Certains indices Smart Beta délivrent en moyenne une meilleure performance ajustée au risque que les indices traditionnels. En effet, les meilleurs facteurs de surperformance Smart Beta sur le long terme sont les critères Quality et Momentum selon les backtests.

Le critère pris en compte pour le facteur Momentum : la performance boursière des 3 à 12 derniers mois.

Les critères pris en compte pour le facteur Quality :

- rentabilité sur les capitaux propres élevée ;

- croissance stable des bénéfices ;

- faible endettement.

Nous comparons ici l’indice World classique (dernière colonne) avec l’indice World Momentum et l’indice World Quality, pour un investissement de 10 000 € en 1998 jusqu’en 2022 :

| MSCI World Momentum | MSCI World Sector Neutral Quality | MSCI World | |

|---|---|---|---|

| Capital initial | 10 000 € | 10 000 € | 10 000 € |

| Capital final | 76 240 € | 54 248 € | 43 037 € |

| Performance moyenne annualisée | 8,80 % | 7,27 % | 6,25 % |

| Volatilité | 15,34 % | 14,29 % | 14,70 % |

| Ratio de Sharpe | 0,53 | 0,46 | 0,39 |

Le MSCI World Momentum détient les meilleures performances sur le très long terme (plus de 20 ans). En effet, pour un investissement de 10 000€ en 1998, après 24 ans :

- MSCI World Momentum à 76 240 € pour une volatilité moyenne de 15,34 % ;

- MSCI World Sector Neutral Quality à 54 248 € pour une volatilité moyenne de 14,29 % ;

- MSCI World à 43 037 € pour une volatilité moyenne de 14,70 %.

Les performances réelles

Attention ! Les backtests théoriques ne constituent pas une preuve à eux seuls. Il y a tout un monde entre la théorie et la pratique.

Ainsi, comme pour tous nos investissements, il est nécessaire de prendre du recul et de ne pas se fier uniquement aux backtestings (ces derniers pouvant être biaisés), mais plutôt aux performances réelles des ETF Smart Beta déjà sur le marché depuis les années 2010.

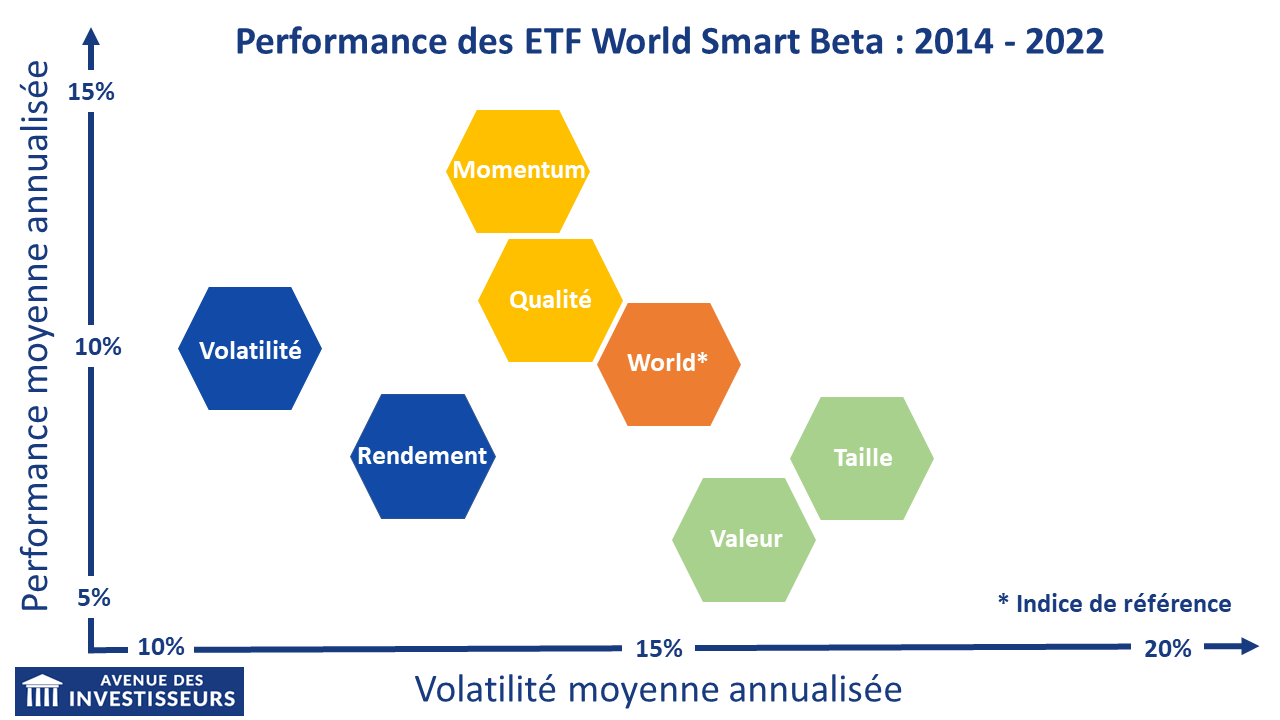

Lecture du graphique sur la période 2014-2022 :

- Après 8 ans, une légère tendance de surperformance se dégage en faveur des stratégies Momentum et Qualité.

- La stratégie Faible Volatilité possède une performance similaire au MSCI World avec une plus faible volatilité.

- Le facteur Rendement possède un ratio performance/risque similaire au MSCI World

- Les autres facteurs Valeur et Taille ne présentent pas de résultats significativement convaincants (plus volatils et moins performants).

Prise de recul : notre analyse

Notez que l’horizon de temps étudié n’est pas suffisant pour tirer des conclusions. En effet, rien ne garantit que ces stratégies continueront d’être efficaces à l’avenir.

Premièrement, toutes les stratégies Smart Beta ne garantissent pas une surperformance en toutes circonstances. Et certaines peuvent même sous-performer sur de longues périodes ! Par exemple, le MSCI World Momentum a sous-performé l’ETF World pendant deux ans du 01/01/2021 au 01/01/2023.

Deuxièmement, investir sur les ETF Smart Beta relève avant tout d’une conviction personnelle sur une ou plusieurs stratégies. Par conséquent, si vous décidez d’investir sur ces ETF, prenez le temps de comprendre les tenants et aboutissants de l’indice et de sa stratégie.

Enfin, rien ne garantit que ces indices continueront de surperformer à long terme, mais ils peuvent tout de même constituer une source d’inspiration pour définir une stratégie d’investissement et choisir ses actions lorsqu’on fait du stock picking (sélection d’actions). Notre article sur le stock-picking.

Zoom sur le facteur Momentum

MSCI World Momentum

Depuis 2014 jusqu’en 2022, le MSCI World Momentum a une performance moyenne annualisée de 12,50 % et le MSCI World Classique 9,70 %.

iShares et Xtrackers sont les deux principaux émetteurs d’ETF World Momentum :

| iShares Edge MSCI World Momentum Factor UCITS ETF | Xtrackers MSCI World Momentum Factor UCITS ETF | |

|---|---|---|

| Indice de référence | MSCI World Momentum | MSCI World Momentum |

| Zone géographique | Monde | Monde |

| Code ISIN | IE00BP3QZ825 | IE00BL25JP72 |

| Devise | USD (US Dollar) ou EUR | USD (US Dollar) ou EUR |

| Dividendes | Capitalisant | Capitalisant |

| Frais de gestion | 0,3 % par an | 0,25 % par an |

| Actifs sous gestion | 1 650 000 000 USD | 800 000 000 USD |

| Réplication | Physique | Physique |

Autres indices Momentum

Sachez qu’il existe également d’autres indices Momentum (autres que le World Momentum) :

- Pour les États-Unis avec l’indice MSCI USA Momentum et l’ETF iShares Edge MSCI USA Momentum Factor UCITS ETF

- Pour l’Europe avec l’indice MSCI Europe Momentum et l’ETF Amundi MSCI Europe Momentum Factor UCITS ETF

Note de Louis : Ce facteur est mon préféré ! Principalement parce que la stratégie Momentum n’est pas une stratégie applicable de manière efficiente en stock picking en raison d’un turnover trop conséquent des titres. Alors, avec un ETF, la stratégie Momentum reste passive tout en profitant de l’efficacité de ce facteur sur le très long terme.

Zoom sur le facteur Quality

MSCI World Quality différent du MSCI World Sector Neutral Quality

Depuis 1994, le MSCI World Quality a une performance moyenne annualisée de 10,88 % et le MSCI World Classique 7,57 %. Cependant, aucun ETF ne reproduit cet indice aujourd’hui !

Les ETF Quality Factor des émetteurs iShares et Xtrackers suivent un indice différent : le MSCI World Sector Neutral Quality ayant la même pondération sectorielle que l’indice de référence. Tandis que l’indice MSCI World Quality surpondère les secteurs de la technologie et de la santé.

Depuis 2014, le MSCI World Sector Neutral Quality possède une très légère surperformance moyenne annualisée (10,40%) comparé au MSCI World Classique (9,70%).

| iShares Edge MSCI World Quality Factor UCITS ETF | Xtrackers MSCI World Quality Factor UCITS ETF | |

|---|---|---|

| Indice de référence | MSCI World Sector Neutral Quality | MSCI World Sector Neutral Quality |

| Zone géographique | Monde | Monde |

| Code ISIN | IE00BP3QZ601 | IE00BL25JL35 |

| Devise | USD (US Dollar) ou EUR | USD (US Dollar) ou EUR |

| Dividendes | Capitalisant | Capitalisant |

| Frais de gestion | 0,3 % par an | 0,25 % par an |

| Actifs sous gestion | 2 370 000 000 USD | 1 100 000 000 USD |

| Réplication | Physique | Physique |

Aucun ETF ne suivant le MSCI World Quality, il est toujours intéressant de suivre les valeurs de l’indice. En effet, cela peut être une source d’inspiration pour construire son portefeuille d’actions en direct. Indice apprécié par Ludovic, il en parle dans son interview.

Autres indices Quality

Sachez qu’il existe également d’autres indices Quality :

- Pour les États-Unis avec l’indice MSCI USA Quality et l’ETF iShares Edge MSCI USA Quality Factor UCITS ETF.

- Pour l’Europe avec l’indice MSCI Europe Quality et l’ETF Amundi MSCI Europe Quality Factor UCITS ETF.

Des ETF World Smart Beta en assurance vie et PEA ?

Les ETF World Smart Beta ne sont pas éligibles au PEA (Plan Épargne en Actions), ni à aucun contrat d’assurance vie pour l’instant.

Ils sont disponibles uniquement sur les meilleurs CTO (Compte-Titres Ordinaires). Voir notre comparatif des meilleurs CTO.

Vous ne bénéficiez donc pas des avantages fiscaux de l’assurance vie et du PEA :

- PEA : exonération au titre de l’impôt sur le revenu sur les plus-values sur les PEA âgés de plus de 5 ans. Vous payez uniquement les prélèvements sociaux de 17,2 %.

- Assurance vie : exonération au titre de l’impôt sur le revenu sur les plus-values après les 8 ans du contrat (dans la limite d’un abattement annuel de 4 600 € pour une personne seule et 9 200€ pour un couple). Vous payez uniquement les prélèvements sociaux de 17,2 %.

👉 Nos articles sur l’assurance vie et le PEA.

De ce fait, la légère surperformance non garantie des ETF Smart Beta sur le long terme est annihilée par la fiscalité du CTO : Prélèvement Forfaitaire Unique (PFU) aussi appelé flat tax de 30% sur les plus-values. Mais si votre PEA est rempli (150 000 € de versements maximum), alors vous pouvez étudier cette option.

Note de Louis : Mise en place en 2018, la flat tax a simplifié et allégé la fiscalité du CTO. Cependant, étant fortement corrélée aux décisions des pouvoirs publics, de nombreuses incertitudes planent sur le futur de la fiscalité de cette enveloppe.

Autres ETF Smart Beta et ETF factoriels en assurance vie et PEA

En ce qui concerne les autres ETF Smart Beta (hors ETF World Smart Beta), la majorité d’entre eux ne sont également pas éligibles au PEA ni aux contrats d’assurance vie.

Toutefois, comme énoncé précédemment, vous pouvez vous inspirer des valeurs sélectionnées dans ces indices si vous faites du stock picking. Nous abordons ce point dans notre article sur les meilleures actions PEA et européennes.

👉 Quelques exceptions à titre d’exemple :

- Dans les meilleurs contrats d’assurance vie comme le contrat Linxea Avenir 2 (Notre article : avis Linxea) avec un ETF Europe Value : Lyxor MSCI EMU Value UCITS ETF.

- Dans le PEA (voir les meilleurs PEA) avec :

- Un ETF Européen Growth prenant en compte le taux de croissance du BPA* : Lyxor MSCI EMU Growth UCITS ETF – DIST.

- Un ETF Européen de Rendement avec des actions européennes à fort dividende : Lyxor STOXX Europe Select Dividend 30 UCITS ETF – Dist

*Le BPA (Bénéfice Par Action) se calcule en divisant les bénéfices par le nombre d’actions en circulation. L’augmentation du BPA au fil des résultats est un indicateur de croissance de l’entreprise.

L’objectif de l’article est d’apporter des pistes de réflexion aux lecteurs. En aucun cas il ne constitue un conseil en investissement. Si vous souhaitez un accompagnement personnalisé dans la gestion de votre patrimoine, contactez Prosper Conseil.

Conclusion

Les indices Smart Beta intègrent d’autres facteurs de pondération en plus de la capitalisation boursière ou du flottant :

- La Qualité avec des entreprises possédant des fondamentaux quantitatifs solides selon 3 critères :

- Rentabilité sur les capitaux propres élevée ;

- Croissance stable des bénéfices ;

- Faible endettement.

- Le Momentum avec des entreprises ayant eu les meilleures performances boursières sur les 6 et 12 derniers mois.

- La Taille avec les petites entreprises (small caps) surperformant sur le très long-terme.

- La Valeur avec des entreprises sous-cotées par rapport à leur valeur fondamentale.

- La faible Volatilité avec des actions ayant un meilleur ratio performance/risque.

- Le Rendement avec des entreprises versant des dividendes élevés.

Depuis leur lancement dans les années 2010, les 2 facteurs ayant les meilleures performances individuelles ajustées à leur risque pour des indices sont les facteurs Qualité et Momentum. Cependant, attention, la prise de recul n’est pas suffisante et ces ETF Smart Beta sous-performent parfois pendant plusieurs années l’ETF World.

Soyez conscient que rien ne garantit leur surperformance absolue sur le long terme !

En conclusion, les ETF World ou S&P500 éligibles au PEA restent plus intéressants et mieux adaptés à la majorité des investisseurs long terme. De plus, vous bénéficiez de la fiscalité avantageuse du PEA. Voyez notre tableau : ETF éligibles au PEA.

Quant aux ETF Smart Beta, ils représentent une alternative destinée aux investisseurs ayant de fortes convictions personnelles sur certaines stratégies ! Inconvénient de taille, la grande majorité de ces ETF sont uniquement disponibles dans un CTO (Compte Titres Ordinaire) où vous ne disposez pas d’avantages fiscaux.

39 commentaires sur “Smart beta et ETF factoriels sur CTO et PEA”

Bonjour,

Pourquoi vous dites qu’une légère surperformance non garantie des ETF Smart Beta sur le long terme est annihilée par la fiscalité du CTO. Si je reprends vos données, le MSCI World Momentum a une performance moyenne annualisée de 12,50 % et le MSCI World Classique 9,70 %. Si j’avais investi 10000 euros sur le MSCI World Momentum, au bout d’un an, j’aurais eu 1250 euros de bénéfice. Si je retire la flat tax de 30%, cela fait 875 euros. Si j’avais investi 10000 euros sur le MSCI World Classique, j’aurais eu 970 euros de bénéfice. Si je retire les prélèvements sociaux de 17,2 %, cela fait environ 803 euros de bénéfice. Donc même au bout d’un an, on gagne plus malgré que l’ETF est dans un CTO. Et avec l’effet boule de neige, cela augmente avec le temps

Bonjour Bruno,

Avec une grosse surperformance (le cas entre +9,70 % et +12,50 %) oui c’est OK malgré la fiscalité du CTO.

Mais avec une petite surperformance, la fiscalité du CTO annihilierait la surperformance.

Et les performances passées ne présagent pas des performances à venir.

Il existe sur PEA le Lyxor Russell 1000 Growth UCITS ETF Acc (FR0011119171) filtre Smart Beta Growth

Cet ETF réplique la performance des entreprises dites “de croissance” au sein des 1.000 plus grandes capitalisations boursières américaines. On y retrouve notamment les GAFAM, Nvidia et Tesla.

Bonjour Sébastien,

Intéressant, merci pour cette référence 🙂

EDIT : ETF non référencé sur le PEA Fortuneo.

Le fonds a été absorbé le 09/07 par Amundi : IE0005E8B9S4.

L’ETF absorbant n’est plus éligible au PEA !

=> Dans le cas où votre investissement aurait été effectué via un PEA, il convient de céder vos ETF au plus tôt, de manière à éviter la clôture de votre PEA qui entraînerait la perte de l’ensemble des avantages fiscaux qui y sont attachés.

Bonjour Louis,

Je ne retrouve pas sur Fortuneo, les ETF world Quality ou Momentum que vous citez, seulement les world classique. Y a t’il des changements de noms ?

Encore merci pour ces articles et ce travail

Bonjour Jo,

Fortuneo c’est vague 🙂 C’est une banque qui propose plusieurs enveloppes.

Vous parlez du PEA, du CTO ou de l’assurance vie ?

Sur CTO on doit avoir accès à tout, en cherchant les codes ISIN.

Effectivement je n’ai pas été précis, mes excuses,

Je parlais du CTO personne morale, à la suite de recherche avec les codes ISIN. Par exemple le IE00BP3QZ825 et le IE00BL25JL35 sont introuvable sur mon espace.

Il existe le ISHARES MSCI WORLD MOMENTUM FACTOR ESG UCITS ETF – USD ACC

IWME • IE000L5NW549 sur le CTO Fortuneo.

Je n’en ai trouvé aucun sur BoursoBank.

Si je comprends bien, la fiscalité sur CTO réduit l’intérêt des smart beta (pour un usage personnel)

Dans une optique de transmission à ses enfants, on peut très bien faire fructifier ces ETF++ sur CTO, puis réaliser un transfert de titres pour nos enfants avec les avantages fiscaux liés. ça peut être une bonne stratégie en parallèle de L’AV.

Bien vu 🙂

Stratégie donation de titres en CTO pour optimiser la transmission (cela purge la PV).

Très bon article et qui répond au passage à ma question : “est-ce que l’ETF World ne constitue pas un biais en capitalisation?”. Eh bien les ETF smart beta y répondent, en complétant le ranking par capitalisation par d’autres critères. Merci

Merci Martin 🙂

Bonjour, je relisais encore cet article et je voulais ajouter qu’il y a une assurance vie qui a ajouté le Ishares Edge Msci World Momentum : Placement Direct Vie (Ou darjeeling pour les plus anciens).

C’est un vrai plus.

Bonjour,

Bien vu, en plus c’est un excellent contrat !

Notre avis Placement-direct Vie.

bonjour Samenco, bonne nouvelle. une idée des frais sur cette etf au sein du contrat placement direct vie??

cordialement

Selon JustETF : 0,30 % par an 🙂

(+0,80 % de frais de gestion sur unités de compte ETF par l’assureur).

Merci Nicolas,

OK je viens de le trouver, il est effectivement dans liste ISIN IE00BP3QZ825 “iShares Edge MSCI Wld Mom Fctr ETF $ Acc”. frais total de 1.10%, du coup pas sur que ce soit un bon plan que cela.

Moize,

C’est correct.

Au niveau frais en assurance vie sur ETF World “classique”, on peut avoir au mieux 0,70 % par an (0,50 % assureur + 0,20 % ETF Wold) sur Linxea Spirit 2.

Top cet article qui vient compléter les précédents.

Je me demandais aussi, concernant les indices classique S&P 500 ou MSCI world : Est ce que ces indices n’intègre pas un léger facteur momentum? En effet, tous les 6 mois, l’indice est révisé / rebalancé en fonction de la capitalisation de chaque entreprise qui a évolué.

Sachant qu’une capitalisation qui augmente c’est lié au fait que l’action est de plus en plus acheté, ça me laisse à penser qu’on a un effet momentum “lent”.

Qu’en pensez vous?

Ah et concernant le facteur Quality qui existe uniquement en quality neutral sector pour le MSCI WORLD chez les vendeurs d’ETF, il y a la possibilité de passer par des fonds qui suivent (et optimise pour certains ce facteur).

Comgest Renaissance : Perf supérieure à l’indice quality depuis 30 (Si seulement il n y ‘avait pas les frais, la performance serait incroyable)

Fundsmith : High Quality dans le monde entier / pays développés

Edgewood : USA uniquement

Prevoir Gestion Action : Ils mixent l’effet taille, momentum et quality (mais ils sont assez volatiles)

Bonne journée

Bonsoir Axel,

Merci pour ton commentaire très pertinent.

Le Momentum se base avant tout sur les entreprises ayant eu les meilleures performances sur les derniers mois. Avec cette stratégie, les entreprises présentes dans le portefeuille changent constamment, il y a un turnover très important.

Le turnover (ou taux de rotation), exprimé en pourcentage, représente le renouvellement de la composition d’un indice à chaque révision de celui-ci.

Sur le PDF du document MSCI World Momentum Index, on observe que le turnover de la dernière année du MSCI World Momentum est de 108% tandis que celui du MSCI World est de 2%. En un an, une grande majorité des entreprises du MSCI World Momentum ont été remplacées par d’autres tandis que les entreprises du MSCI World classique restent globalement les mêmes.

De ce fait, l’effet Momentum d’un indice classique est bien présent mais assez dérisoire.

Concernant le facteur Quality, effectivement, certains fonds actifs appliquent cette stratégie et obtiennent de très bonnes performances. Malheureusement, les frais d’entrée et de gestion viennent réduire considérablement cette performance. En tout cas, merci pour les exemples des différents fonds !

Personnellement, j’apprécie les fonds d’Indépendance et Expansion pour l’investissement dans des small et mid caps européennes avec une stratégie Value et Quality (possibilité de loger ce fonds dans un PEA-PME).

Ah oui justement, je l’ai oublié.

J’aime énormément Independance et Expansion europe.

Bonjour Louis,

Merci pour cet article qui semble très intéressant mais auquel je n’ai rien compris (:/).

Autant je crois comprendre la logique des ETFs (mon PEA n’est composée pour le moment que d’une ligne et c’est un ETF) autant le smart beta m’a laissée perplexe… Alors je vais suivre la règle d’or de tout investisseur : “si tu ne comprends pas alors c’est que ce n’est pas pour toi” avec une autre variante que j’aime bien aussi : “si c’est gratuit, c’est que c’est toi le produit”.

je relirai cet article dans quelques mois alors peut-être que la lumière jaillira :). Dans tous les cas, merci encore de prendre le temps de rédiger ce type d’article.

Bonjour Christine,

Merci de votre précieux retour. L’article aborde un sujet plus complexe mais non essentiel pour bien investir.

Très bonnes règles d’or ! Au fur et à mesure de vos recherches, les notions s’éclaireront. N’hésitez pas à détailler les points d’incompréhension, nous serons ravis de vous venir en aide.

Bonjour,

Article très intéressant, il manque, à mes yeux , un passage sur le duo de facteur small value qui a tendance à surperformer sur le long terme, l’etf world au dépend d’une volatilité plus forte. il n’existe d’ailleurs pas à ma connaissance d’etf world small value disponible sur euronext seulement des Etf msci usa et Europe small value sur cto avec la norme ucits.

Merci pour cet article

ARG c’est vraiment dommage que ces etfs ne soient pas éligible au PEA :/

Très bon article, merci !

Une solution un peu laborieuse peut être de les répliquer manuellement en achetant en direct les actions qui les composent. Mais c’est seulement possible pour les valeurs éligibles au PEA…

Il y a une gamme SMART BETA avec BNP PARIBAS EASY pour PEA mais ce n’est pas sur du world.

https://www.boursedirect.fr/pdf/BNPPEasy_Panorama_ETFs_FR.pdf

Bonjour,

Merci pour le partage ! En effet, ce sont des ETF Smart Beta liés au marché actions européen :

– « Low Volatility » (Faible volatilité) : BNP PARIBAS EASY ESG LOW VOL EUROPE – EUR (ISIN : LU1377381717)

– « Value » (Valeur) : BNP PARIBAS EASY ESG VALUE EUROPE – EUR (ISIN : LU1377382285)

– « Quality » (Qualité) : BNP PARIBAS EASY ESG QUALITY EUROPE – EUR (ISIN : LU1377382103)

– « Momentum » (Momentum) : BNP PARIBAS EASY ESG MOMENTUM EUROPE – EUR (ISIN : LU1377382012)

– « Dividend Yield » (Rendement) : BNP PARIBAS EASY ESG DIVIDEND EUROPE – EUR (ISIN : LU1615090864)

Caractéristiques communes :

– Frais de 0,30 %.

– Réplication synthétique.

– ETF capitalisant ou distribuant (ISIN différents).

– Ce sont des ETF ESG. Les indices de référence intègrent des critères extra-financiers ESG (Environnemental, Social et Gouvernance).

Attention, les encours de ces cinq ETF sont plutôt faibles (< 150 M€). Plus les encours sont faibles, plus les probabilités que les ETF soient clôturés sont élevées.

Merci pour ce bel article !

Ça rejoint pas mal ce qu’on peut lire dans le livre “Random Walk”.

C’est un sujet assez vaste, le smart beta.

Pour le momentum, on peut évoquer une alternative, à implémenter en assurance vie :le dual momentum de Gary Antonacci (livre costaud à l’appui). A adapter cependant, pour des non-Americains (comme nous!).

Pour le CTO, je me suis fait la réflexion suivante. Il a la même fiscalité qu’une assurance vie de moins de 8 ans, mais sans les frais de gestion assureur.

Donc on peut prendre date sur une bonne assurance vie (comme Linxea Spirit/Avenir) et investir durant les 8 premières années sur le CTO (allocation sans fonds euro).

Avec des ETF uniquement capitalisants, et 1 rééquilibrage annuel, d’après Excel ça marche bien dans la plupart des scénarios (après 8 ans, on sort plus haut qu’avec l’assurance vie)

A part ça, j’aurais 2 questions svp:

– quelle est la différence entre capitalisation boursière et flottant?

– pourquoi un ETF smart beta devrait utiliser un algo, sachant que sa mission reste la réplication de la performance d’un indice ? Ce serait plutôt, en amont, à l’émetteur de l’indice d’utiliser un algo, non ?

Merci de votre réponse.

Bonjour David,

Ravi qu’il vous ait plu ! Effectivement le sujet est très vaste. L’objectif était d’être le plus synthétique possible.

Je ne connaissais pas le livre Random Walk et Dual Momentum Investing, merci pour le partage !

– La différence entre la capitalisation boursière totale et le capital flottant est expliquée en début d’article dans la partie “Indices classiques VS indices Smart Beta”.

Dans la majorité des cas, seulement une partie des actions d’une société est disponible pour être achetée et vendue, il s’agit du capital flottant. L’autre partie est détenue par les actionnaires de long terme (la famille généralement).

– Effectivement, les algorithmes sont souvent utilisés dans un premier temps pour construire les indices et dans un second temps pour gérer les fonds “Smart Beta”. Cela permet d’automatiser le processus de sélection des actions et le faire de manière plus objective et répétitive. Vous retrouverez toutes les informations sur les sites des émetteurs.

Merci pour cette analyse ouvrant la voie/la réflexion aux smart Beta.

Comme le disait David le dual momentum semble sur-performer les ETF standard, même le SP500 sur 2014-2022. Et je ne parle même pas des périodes de 2001 et 2008-09, la stratégie passait haut la main les crises profondes.

J’ai vraiment creusé le sujet pour envisager de le faire “en manuel” avec des ETF du PEA. Les backtests démontraient la surperformance. Mais pour l’instant je n’y suis pas allé in real : vérification et arbitrage éventuel mensuel, risque de perte de quelques dixième de % aux sorties et entrées réduisant la performance.

Et finalement cela perd de l’intérêt quant à la notion d’investissement passif sans s’en préoccuper…

L’avenir me dira si je m’en mordrai les doigts ☺️.

Juste une petite remarque orthographique. Les fonds ETF ne sont pas côtés en bourse, ils sont cotés. SANS accent circonflexe. Cette faute d’orthographe trop commune chez les chroniqueurs financiers est irritante à la longue.

Effectivement, d’habitude ce genre de coquille me saute aux yeux.

Merci, je ne supporte pas cela non plus, on corrige !

Bonjour,

Petite coquille, sauf erreur de ma part, vous indiquez 7,57% au lieu de 9,7% à un endroit pour la performance de l ETF World classique 😃

Sinon merci énormément pour votre partage très enrichissant.

Bonjour Michel,

Merci mais ça semble OK :

Perf ETF World à 7,57 % annuel depuis 1994,

mais 9,70 % depuis 2014 (ce n’est pas la même période observée).

Bonjour,

Ah oui tout à fait je suis allé trop vite désolé 😊

Merci.

Cordialement

Très intéressant merci Louis de nous éclairer sur pas mal de termes (bêta, ratio de sharpe) et j’aime beaucoup les comparaisons c’est top

Merci de votre retour !