Ces dernières semaines, plusieurs internautes nous ont demandé notre avis sur la plateforme d’investissement Bricks.co. Il n’est pas toujours évident de se faire un avis tranché et éclairé sur les services d’un nouvel acteur. A fortiori quand ce dernier propose un service réellement nouveau comme c’est le cas de Bricks.co.

C’est un concept que nous n’avons jamais vu, et à la lecture du site nous avons de nombreuses interrogations. Nous avons donc décidé d’interviewer son fondateur Cédric O’Neill pour clarifier. On lui pose toutes nos questions d’investisseurs aguerris, sans complaisance.

Lancée courant 2021, Bricks.co est une plateforme de financement participatif (crowdfunding) permettant aux épargnants d’investir dans l’immobilier locatif sans les contraintes inhérentes à la gestion en direct d’un bien. Moyennant des frais de gestion, Bricks.co s’occupe de tout, et les investisseurs perçoivent chaque mois un revenu de leur placement. Fin 2021, Bricks comptait 50 000 investisseurs.

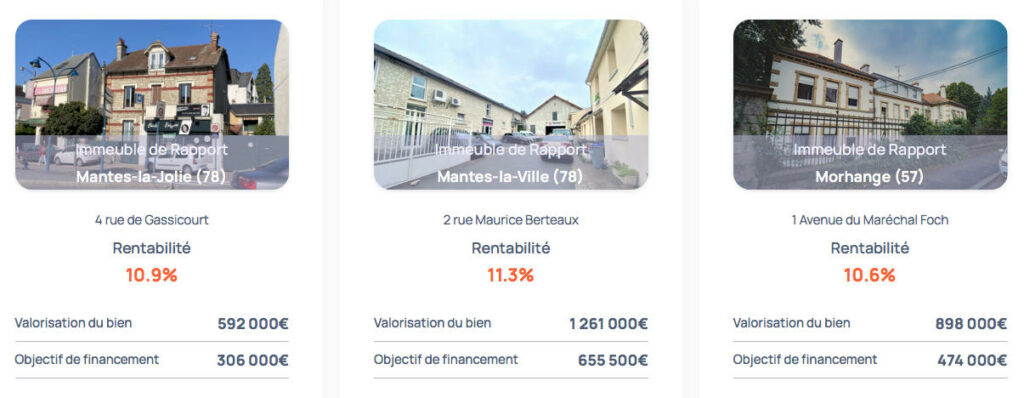

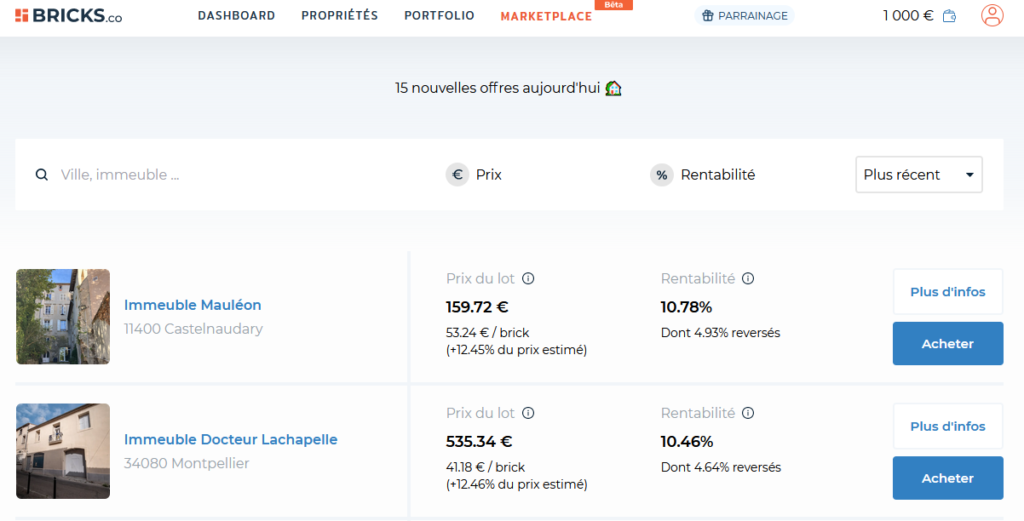

Point fort de Bricks.co : la plateforme permet d’investir dans l’immobilier locatif en quelques clics, avec un ticket d’entrée à 10 €, rendant l’investissement accessible à tous les portefeuilles. Pour chaque programme, Bricks.co met à disposition des investisseurs l’ensemble des informations nécessaires pour évaluer l’attrait du bien immobilier (emplacement, revenus locatifs, charges, prix d’acquisition, etc.)

En pratique, les investisseurs ne sont pas propriétaires (ils sont simplement créanciers et perçoivent des royalties !) et le montage semble compliqué. Cette interview est l’occasion pour son fondateur de nous éclairer sur le principe de Bricks.co.

Comment fonctionne Bricks.co ? Quels sont les atouts et les faiblesses de ce placement ? Quels sont les risques de ce placement ? Quelle rentabilité espérer ? Vraiment 10-12 % comme annoncé ? Cette interview est l’occasion de faire le point sur ces questions.

Avant cela, comme pour chaque société proposant d‘investir le capital d’épargnants, nous nous sommes assurés que la société Bricks.co est habilitée pour exercer son activité. C’est bien le cas. La société dispose du statut d’intermédiaire en financement participatif (IFP) et de l’immatriculation ORIAS numéro 21006108 depuis le 16/07/2021.

Cédric, fondateur de Bricks.co va répondre à toutes nos questions. L’idée est attrayante mais le montage nous semble compliqué, nous voulons en savoir plus sur cet OVNI dans le monde de l’épargne !

Avis Bricks : mise à jour après investissement

Note de Nicolas ajoutée le 09/12/2021 : finalement, j’ai voulu diversifier en immobilier sans effort de gestion (comme je l’ai fait avec mes SCPI) et j’ai décidé d’investir 1 000 € pour commencer. Je relate mon expérience dans cet article avec captures d’écran. Ceci dit, à chacun de se faire son avis à la lecture de notre article où l’on expose bien les avantages, inconvénients et risques de cet investissement.

MAJ 03/2022 : Bricks a renoncé (de sa propre initiative a priori ?) au statut IFP car la société considère ne pas relever de ce statut. Bricks entend se développer à l’international et compte déposer un dossier auprès de l’Autorité des Marchés Financiers (AMF) en ce sens, pour obtenir le passeport EU de plateforme de crowdfunding.

On constate que Bricks a une forte communication et que les médias complaisants (notamment M6 qui m’avait contacté pour l’émission Capital et qui a finalement préféré faire un reportage sans aucun esprit critique, juste du divertissement, ce n’est pas raisonnable) font l’impasse sur beaucoup de choses. Donc on insiste : investir en Bricks (et en immobilier en général) est risqué : risque de perte en capital, loyers non garantis, etc. Et d’autant plus avec un montage juridique alambiqué en n’étant pas propriétaire des biens, et via une société avec un capital social de 1 000 €. Il faut investir en connaissance de cause, une petite part de son patrimoine, car il ne faut pas sous-estimer les risques.

Avec le recul, l’investissement en Bricks nous semble plus risqué (et moins cadré réglementairement) que l’investissement en SCPI et en crowdfunding immobilier. Pour investir facilement en immobilier (et être vraiment propriétaire associé et pas simplement créancier !), nous préférons les SCPI (notre dossier : comment investir en SCPI).

MAJ 23/12/2022 : l’AMF (Autorité des Marchés Financiers) met en garde. (Et ici également). Nous avions vu juste, et nous avons alerté bien avant…

SOMMAIRE

- Présentation de la société

- Investir via Bricks.co

- La fiscalité

- La revente des bricks

- Bricks.co versus SCPI

Présentation de la société Bricks.co

Bonjour Cédric O’Neill,

En préambule, nous souhaiterions revenir sur la genèse de Bricks.co. Je crois savoir que vous vous êtes lancé à titre personnel dans l’investissement immobilier locatif il y a quelques années. Vous avez alors rencontré les tracas malheureusement trop courants que cette activité comporte : gérer les réclamations des locataires, trouver des artisans quand des rénovations sont nécessaires, faire face aux impayés, etc.

Cette première expérience aurait pu vous éloigner de l’investissement locatif. Vous avez pourtant décidé de lancer une start-up dans ce domaine !

Le parcours de Cédric O’Neill, le fondateur

ADI : Est-ce cette expérience qui vous a donné l’idée et l’envie de vous lancer dans Bricks.co ? Pouvez-vous nous parler de votre parcours d’entrepreneur ?

Cédric : Oui, depuis la revente de 1001Pharmacies en 2019, j’investis à titre personnel dans l’immobilier. Je suis passionné par l’immobilier depuis longtemps maintenant. Cela me vient de mes frères et sœurs qui ont tous de près ou de loin un lien avec l’immobilier. Mes frères sont respectivement promoteur immobilier et artisan, ma sœur est architecte … un virus familial.

Je possède aujourd’hui près de 15 appartements en location, et j’investis régulièrement dans de nouveaux biens immobiliers à vocation locative.

Mon envie de créer Bricks.co découle de cette expérience en tant que gestionnaire d’un parc locatif qui, si les biens sont bien choisis, tant sur le plan de la qualité intrinsèque du bien que de la localisation, permet d’obtenir des rendements locatifs particulièrement intéressants.

Pourquoi ne pas faire bénéficier au plus grand nombre de cette capacité de l’immobilier locatif à dégager des rentabilités de 10 à 15 % ! Bien sûr, je m’appuie également sur une expérience entrepreneuriale réussie avec 1001Pharmacie qui est devenue, en l’espace de 8 ans, l’un des leaders européens de la distribution de médicaments en ligne. Cette expérience facilite aujourd’hui ma capacité à mettre en place un projet comme Bricks au sein duquel nous vivons une hypercroissance depuis le lancement de la plateforme.

Les compétences des collaborateurs

ADI : Pouvez-vous nous décrire les compétences des collaborateurs qui vous entourent pour développer Bricks.co. ? Vous appuyez-vous sur des sociétés tierces pour développer l’activité ? Je pense notamment à la recherche de biens immobiliers, c’est une activité chronophage requérant une expertise.

Notre objectif est de devenir rapidement un acteur de référence de la PropTech (alliance de l’immobilier et de la technologie). Et ainsi de révolutionner un marché de l’investissement immobilier vieillissant.

Pour cela, nous avons besoin d’une équipe expérimentée à même de répondre aux enjeux d’hypercroissance qui vont se présenter. Dans cette perspective, je recrute des profils de haut niveau (C-levels notamment) sur l’ensemble des transversales nécessaires au développement rapide d’une scale-up (start-up en forte croissance).

J’essaie de m’entourer des meilleurs tout en mettant l’accent sur l’intelligence collective et émotionnelle des personnes que j’onboarde au sein de l’équipe. À ce propos, que vos lecteurs n’hésitent pas à candidater chez nous, nous allons ouvrir de nombreux postes sur les prochains mois.

Nous avons racheté dernièrement un concurrent qui s’appelle Iwimo. Pour l’anecdote, son CEO rejoint également l’aventure Bricks.co parce qu’il croit que nous pouvons révolutionner l’investissement immobilier locatif.

Nous nous appuyons aussi sur des agences immobilières pour la gestion des biens que nous avons sous gestion.

La partie recherche des biens immobiliers a été internalisée. Parce qu’effectivement, elle nécessite une expertise fine et une capacité à identifier les meilleures opportunités avec les meilleurs rendements qui représente notre cœur de métier.

À date, 3 Properties Partners chassent la perle rare partout en France. Bientôt le terrain de chasse sera bien plus étendu (Europe, États-Unis), et cette équipe sera l’une des plus importantes de l’entreprise.

Le fonctionnement de Bricks.co et les revenus sous forme de royalties

ADI : Selon notre compréhension, les épargnants qui investissent dans des bricks ne sont pas propriétaires du foncier mais seulement usufruitiers (donc pas le droit de disposer, mais le droit de percevoir les revenus) ? Concrètement, les investisseurs ne perçoivent pas des loyers (ni des dividendes) mais des royalties ? Pouvez-vous nous éclairer sur le fonctionnement de cet investissement et le montage juridique derrière ? Les biens immobiliers sont découpés en “bricks”. Que représentent les bricks ?

Notre modèle repose sur une seule société propriétaire de tous les biens immobiliers. Il s’agit de Bricks Gestion qui est notre foncière immobilière.

Pour chaque projet de financement d’un nouvel immeuble, nous signons avec les particuliers un contrat de cession de revenus futurs (contrat de royalties en anglais). Dans ce contrat, nous nous engageons à reverser 100 % des revenus nets découlant de l’exploitation de l’Immeuble de Rapport (IDR).

Dès lors, les épargnants qui investissent ne sont pas propriétaires du foncier, mais propriétaires du droit à percevoir les revenus découlant de l’immeuble. À ce titre, ils touchent une partie des loyers de l’immeuble dans lequel ils ont investi au prorata du nombre de Bricks qu’ils possèdent.

Pour permettre cela, Bricks.co sélectionne des immeubles de rapport qu’elle divise en parts appelées “Bricks”. Chaque internaute a alors la possibilité d’acheter une ou plusieurs “Bricks” des biens immobiliers proposés sur la plateforme pour un prix de 10 euros. Pour répondre à votre question, une “Bricks” représente donc une part des revenus générés par l’immeuble en question.

Pourquoi ce montage juridique qui peut paraitre alambiqué ?

ADI : Vous auriez pu imaginer un montage où les investisseurs sont actionnaires (et donc propriétaires des biens). Quel est l’intérêt de ce montage pour l’épargnant ?

La réponse est assez simple : notre ambition est de permettre à chacun de revendre ses “Bricks” à n’importe quel moment sur notre place de marché. Si nous voulons tenir cette promesse, il faut que les investisseurs ne soient pas propriétaires des biens parce que tout changement de propriété dans le droit français doit se faire devant un notaire.

Vous imaginez si 1000 personnes (moyenne du nombre de personnes qui investissent dans un bien) demandent à revendre leurs “Bricks” devant notaire…

C’est pourquoi nous privilégions le montage avec un contrat de revenus futurs qui représente une innovation juridique majeure dans le droit immobilier. Et qui permet à tout un chacun de revendre sa brique instantanément sur notre place de marché.

Inspiré par le crowdfunding immobilier ? D’autres exemples dans le monde ?

ADI : Y-a-t-il des FinTech ou PropTech dans le monde proposant une approche semblable à la vôtre ? Vous vous êtes inspiré du crowdfunding immobilier ?

Oui nous avons identifié une société concurrente sur le marché américain. Il s’agit de “Arrived Homes” financée à hauteur de 40 millions de dollars par Jeff Bezos (fondateur d’Amazon) et susceptible de venir nous concurrencer sur le même modèle.

Comme vous pouvez le voir, des personnes qui ont l’habitude de conquérir d’énormes marchés en milliards de dollars s’intéressent à la titrisation du marché immobilier.

J’y vois une bonne nouvelle parce que nous ne sommes pas les seuls à avoir senti le potentiel du marché dans lequel nous nous inscrivons. À savoir une plateforme de crowdfunding intuitive qui offre à ses membres la possibilité d’acheter une part d’un bien immobilier contre la promesse d’un rendement locatif.

Quels sont les premiers retours des professionnels ?

ADI : Le concept de Bricks.co est novateur, vous avez d’ailleurs été sélectionné pour le Paris Fintech Fortum (PFF) Award 2021. Quels sont les retours que vous avez pu avoir des professionnels du secteur ?

Les professionnels du secteur sont très enthousiastes à l’idée de voir émerger une nouvelle FinTech en capacité de révolutionner l’investissement immobilier. Nombreux sont ceux qui sont devenus membres de notre plateforme et me demandent des conseils pour investir au mieux sur les immeubles que nous proposons sur la plateforme.

Investir via Bricks.co

Compétitif vis-à-vis de l’immobilier pierre-papier ?

ADI : L’un des avantages de vos services est que l’investisseur délègue de A à Z la recherche du bien, la négociation du prix d’achat, la gestion du bien, la collecte des loyers, et l’ensemble des formalités administratives inhérentes, etc. Tout ceci a un coût. Pensez-vous disposer de l’effet d’échelle suffisant pour être compétitif vis-à-vis d’autres formes d’investissements immobiliers (on pense notamment aux SCI, SCPI, OPCI et SIIC) ?

Chez Bricks, nous nous occupons de tout, de la recherche du bien à sa gestion locative en passant par la réalisation des travaux quand ceux-ci sont nécessaires. L’investisseur n’a rien d’autre à faire que de créer son compte sur notre plateforme, et de choisir le bien ou les biens qui l’intéressent avec des rendements locatifs qui lui sont garantis.

Cela s’explique par notre capacité à contrôler l’ensemble de la chaine en nous assurant de la qualité du service rendu, condition sine qua non d’une rentabilité élevée. C’est pourquoi, nous sommes aujourd’hui en mesure de proposer un produit financier aussi intéressant sur de l’immobilier locatif, loin des 5 % de rentabilité proposés par les Sociétés Civiles de Placement Immobilier (SCPI) ou des 0,5 % du livret A.

Note de Nicolas : ceci dit, les SCPI présentent un avantage ; on peut y investir à crédit. On y revient ensuite. MAJ du 03/05/2022 : finalement, quand on regarde les derniers projets proposés sur le site Bricks, cela tourne souvent autour de 4 % de rendement sur loyer (et la rentabilité affichée qui monte jusqu’à 8 % est très incertaine, car repose sur des hypothèses de revalorisation des prix immobiliers très optimistes).

La recherche des biens immobiliers par Bricks.co

ADI : Pour ce qui est de la recherche des biens immobiliers que vous proposez ensuite aux épargnants, pouvez-vous nous expliquer votre organisation ? Et quels sont les critères que vous appliquez pour sélectionner les biens ?

Je tiens d’abord à préciser que l’ensemble de la procédure de recherche des biens immobiliers est internalisée, et par ailleurs, extrêmement professionnalisée. Nos “Properties Partner” ont entre 5 ans à 10 ans d’expérience dans l’identification d’immeuble ainsi que la négociation d’immeubles de rapport.

Chacun d’entre-eux possède une zone géographique spécifique à ratisser avec pour objectif de faire ressortir une shortlist d’immeubles qui répondent à nos critères d’acquisition :

- immeubles résidentiels dont le prix est compris entre 300K€ et 3M€ ;

- composés de 6 lots minimum intégralement loués ;

- dans des villes en croissance démographique dont la population est comprise entre 2000 et 100 000 habitants ;

- ces villes doivent se trouver proches des grandes agglomérations.

- ces immeubles de la shortlist ne doivent pas nécessiter de travaux.

Une fois cette shorlist constituée, nous réunissons notre comité d’investissement qui statue sur leur acquisition.

Le financement des biens par Bricks.co

ADI : Les biens immobiliers proposés par Bricks.co sont achetés à crédit. Une partie des loyers sert à rembourser l’emprunt. Pourquoi avoir opté pour ce mode de financement ? Je crois savoir que le bien est financé pour moitié via le crédit. Comment déterminez-vous la part du bien financée via l’emprunt ? Est-ce une variable d’ajustement pour ajuster le risque de l’investissement ?

En effet, 50 % de chacun des biens proposés sur notre plateforme est financé grâce à un prêt immobilier auprès du Crédit Agricole qui est notre partenaire historique.

Une partie des loyers sert à rembourser ce prêt. Par conséquent, le poids de la dette dans la capitalisation de l’immeuble baisse tous les mois. Cela permet à chacun de nos investisseurs de bénéficier d’un effet de levier bancaire puisque la valeur faciale de la “Bricks” augmente de fait. C’est l’une des explications de la rentabilité élevée que nous proposons à nos membres.

Quant au risque d’investir sur notre plateforme, il est limité par le collatéral, qui n’est autre que le bien immobilier lui même. Et dont la valeur augmente eu égard à l’augmentation historique de la valeur des biens immobiliers en France.

De combien de temps dispose-t-on pour investir sur un bien immobilier sur la plateforme Bricks.co ?

ADI : Sur les plateformes de crowdfunding immobilier comme Homunity, les investisseurs se plaignent souvent des projets qui sont trop rapidement financés. Parfois en 2 minutes, donc pas le temps d’investir ! Chez Bricks.co, les biens sont financés en combien de temps en moyenne ?

L’attractivité de notre proposition de valeur est telle que nous connaissons aussi la problématique de la vitesse de financement de nos biens. Nos biens sont financés en quelques minutes. C’est synonyme de succès mais nous sommes conscients que des personnes restent frustrées de ne pas pouvoir investir.

La solution pour satisfaire tout le monde sera d’augmenter le nombre de biens disponibles à l’investissement sur notre plateforme. Nous sommes à 2 biens par semaine sur Bricks.co, nous travaillons aujourd’hui sur la mise en ligne d’un bien par jour. Avec tout ce que cela implique en termes d’opérationnel et de passage à l’échelle de notre entreprise.

Note de Nicolas : à l’inverse, si un immeuble ne rencontre pas le succès public et n’est pas été financé complètement par les investisseurs, l’achat ne se fait pas et ceux qui avaient investi sont remboursés. (Info lue sur la FAQ du site).

Quelle rentabilité chez Bricks.co ? Sur quelles hypothèses ?

ADI : Sur votre site internet, vous communiquez des rentabilités brutes très attractives comprises entre 10 et 15 % !) Cette rentabilité tient-elle compte aussi de la revalorisation des bricks sur le marché ? Quelle hypothèse de hausse du marché immobilier ? N’est-ce pas trop ambitieux dans le contexte actuel (le prix de l’immobilier a beaucoup augmenté ces derniers temps) ?

Les rentabilités brutes attractives comprennent la revalorisation des Bricks. À ce propos, la revalorisation du prix de la “Bricks” est réalisée tous les 6 mois par un expert indépendant.

Historiquement, le marché immobilier est haussier comme le confirme encore l’analyse de la conjoncture immobilière d’octobre 2021 réalisée par les notaires de France. En effet, à la fin du mois d’août 2021, “le volume de transactions de logements anciens en cumul sur les douze derniers mois dépasse, une fois encore le volume record du mois précédent avec 1 208 000 transactions, en hausse de 23 % sur un an”.

Toujours selon le même rapport, “la crise sanitaire a révélé de nouveaux comportements immobiliers, notamment des déplacements des grands centres métropolitains vers des communes de plus petite taille, et cela jusque dans des départements limitrophes”. Cela tombe bien, ce sont les zones dans lesquelles nous investissons !

Note de Nicolas : certains experts annoncent une bulle immobilière avec risque de krach immobilier depuis plus de 10 ans. Force est de constater qu’ils se sont trompés. Ceci dit, comme pour le marché actions, il peut y avoir des corrections passagères…même si l’on pense également que les marchés immobiliers et actions sont structurellement haussiers sur le long terme. Il faut bien comprendre la différence entre le rendement (sur le loyer reçu) et la rentabilité (qui comprend le rendement + la perspective de plus-value). Chez Bricks, on trouve que la rentabilité affichée autour de 8-12 % (et qui est hypothétique car dépend de l’évolution des prix) est très optimiste…alors que le rendement sur loyer est réaliste (autour de 4 %).

Quels sont les risques de cet investissement ?

ADI : À rendement élevé, risque élevé. Pouvez-vous lister les risques pour l’investisseur ? Y a-t-il un risque de perte en capital total ?

L’affirmation selon laquelle “à rendement élevé, risque élevé” ne s’applique pas aux investissements que nous proposons sur la plateforme.

Les deux risques principaux qui pèsent sur un investissement chez Bricks sont les mêmes que les risques qu’un investisseur particulier prend au moment d’investir sur de l’immobilier locatif. En l’occurrence, un incident sur l’immeuble qui impacte le rendement locatif ou une chute brutale des prix de l’immobilier.

Dans le premier cas, nous conseillons de limiter ce risque en diversifiant son portefeuille d’investissements sur plusieurs immeubles de la plateforme.

Quant à une crise de l’immobilier, nous sommes sur une hypothèse avec une probabilité d’occurrence assez faible au regard de l’historique haussier du marché de l’immobilier en France, et plus globalement en Europe occidentale.

Comme vous pouvez le constater, le risque pour l’investisseur est limité. Et à aucun moment la perte totale de son capital n’est possible, notamment parce que l’immeuble quoiqu’il arrive garde une valeur.

Note de Nicolas : attention malgré tout, car “rendement élevé = risque élevé”, c’est un principe de base en finance. C’est délicat (pour ne pas dire borderline) de dire que cela ne s’applique pas à cet investissement…(Rappel : comment évaluer ses placements sur 3 critères).

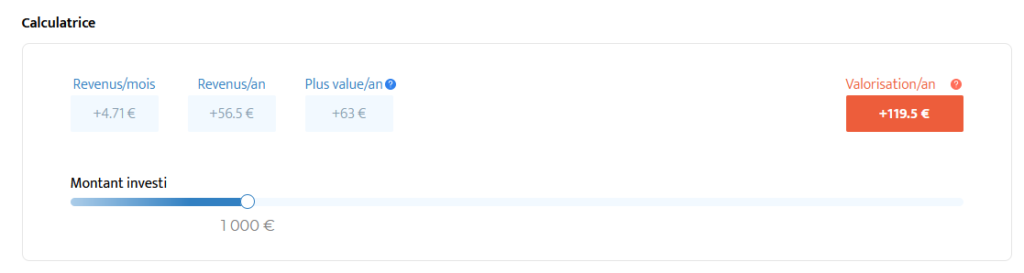

Cas pratique : investissement de 1 000 €. Quel rendement ? Quels revenus ?

ADI : Pouvez-vous donner un exemple concret d’investissement et avec calcul du rendement brut et net pour l’investisseur ? Si l’on prend le cas d’un investissement de 1 000 € sur l’un des derniers biens accessibles sur la plateforme. Quel est le revenu escomptable mensuellement ?

Très concrètement, dans le cas d’un investissement de 1 000 euros sur l’un des derniers biens accessible sur la plateforme, cet investissement va commencer à vous rapporter des revenus 3 mois après la fin du financement. Le temps nécessaire pour Bricks de jouir pleinement du bien.

À titre d’exemple, sur un bien mis en ligne à Clermont l’Hérault (près de Montpellier), la rentabilité est de l’ordre de 11,9 % décomposée en deux parties distinctes.

La première partie concerne les rendements locatifs. Ce sont les revenus reversés. Dans ce cas précis, le rendement locatif est de l’ordre de 5,5 %. Soit 55 euros annualisé (4,60 euros par mois) après frais de gestion, et de 550 euros sur dix ans.

Parallèlement, la valeur de la Bricks augmente avec sa revalorisation par un expert tous les 6 mois ainsi que par l’effet de la baisse de la part du crédit immobilier dans la capitalisation totale du bien. Cela correspond à 640 euros de plus-value sur 10 ans.

Au total, les gains sont évalués à 1190 euros (soit 11,9 % de rentabilité brute). Et ils sont imposés par une flat tax à hauteur de 30 %. In fine, pour un investissement de 1000 euros sur 10 ans, la plus-value est de 833 euros NETS après impôt.

Note de Nicolas : au niveau des frais, Bricks prend une commission de 10 % sur le prix des immeubles présentés aux investisseurs. Par exemple un immeuble acheté à 1 000 000 € est présenté aux épargnants à 1 100 000 €. Et une commission de gestion de 1 % par an. Mais en pratique, quand j’ai investi, je n’ai pas eu 10 % de frais à mon niveau (voir la suite de l’article). Et les revenus perçus tous les mois sont nets de frais de gestion.

L’investissement de Nicolas chez Bricks

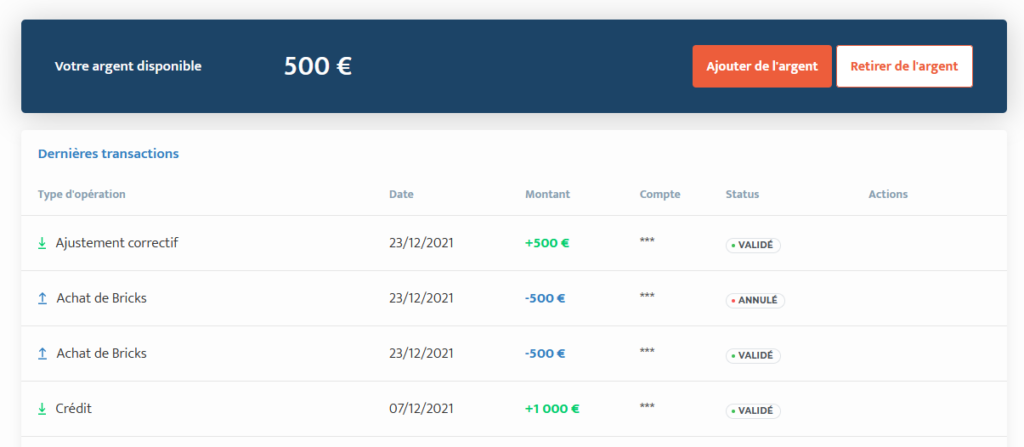

J’ai reçu un mail le 21/12/2021 pour m’inviter à investir sur un immeuble à Caen. C’est pratique, vu que je suis inscrit chez Bricks, je suis prévenu à l’avance. Donc RDV jeudi 23/12/2021 à 12h30 sur mon espace client pour pouvoir investir et réserver mes bricks !

D’ici là, je dois alimenter mon compte Bricks pour pouvoir investir, donc je verse 1 000 € par carte bancaire. Et je prends le temps d’analyser le dossier.

L’analyse du dossier avant d’investir

En attendant, sur mon espace client j’ai toutes les informations pour décider si j’investis ou non :

- présentation de l’immeuble : photos de l’immeuble, situation géographique, état général, travaux prévus, loyer de chaque appartement, surface totale.

- localisation détaillée : évaluation du voisinage, des écoles et de l’entretien du bien.

- contrat de cession des revenus futurs entre Bricks Gestion et les détenteurs de bricks, signé par le président de Bricks. J’ai lu attentivement et quelques passages ne m’ont pas échappé. Notamment : «redevance illimitée dans le temps» et «en cas de revente du bien immobilier, le gestionnaire du bien immobilier s’engage à reverser 100 % de la plus-value nette dégagée lors de la revente aux souscripteurs au prorata du nombre de Bricks qu’ils possèdent dans le bien». Et «En cas de vacance locative, le gestionnaire immobilier fera tout son possible pour retrouver un locataire dans les meilleurs délais».

- éléments financiers : revenus reversés, plus-value annualisée estimée, valorisation du bien, valeur d’une brick (10 €), le rendement en détail, le crédit immobilier.

Et une calculatrice très pratique pour estimer combien je gagnerai en investissant. Ici j’ai simulé un investissement de 1 000 €, mais je compte investir 500 € et diversifier sur plusieurs immeubles ces prochains mois.

Le jour J : arriver à l’heure pour investir

Je souhaitais investir 500 €, mais j’ai investi le 23/12/2021 à 12h30 une somme de 1 000 € (soit 100 bricks). Attention, il a fallu jouer des coudes, car le serveur était surchargé et j’ai dû cliquer à plusieurs reprises…et j’ai finalement investi pour 2 x 500 € (2 ordres ont été exécutés) ! En même temps, je reçois 2 mails qui m’informent des 2 achats.

Bricks victime de son succès ? L’immeuble a été financé à 100 % en 5 minutes. Je m’y attendais.

14 jours pour se rétracter

Bon à savoir, dans l’onglet “mes transactions” je vois que je peux annuler : “Si votre transaction à été effectuée il y a moins de 14 jours, vous êtes éligible au remboursement automatique de votre achat. Vos bricks seront remises sur la plateforme et vos fonds remboursés dans votre portefeuille.”

Vu que je ne souhaitais investir que 500 € sur cet immeuble, j’ai annulé mon ordre doublon. Efficace, j’ai immédiatement été re-crédité des 500 € :

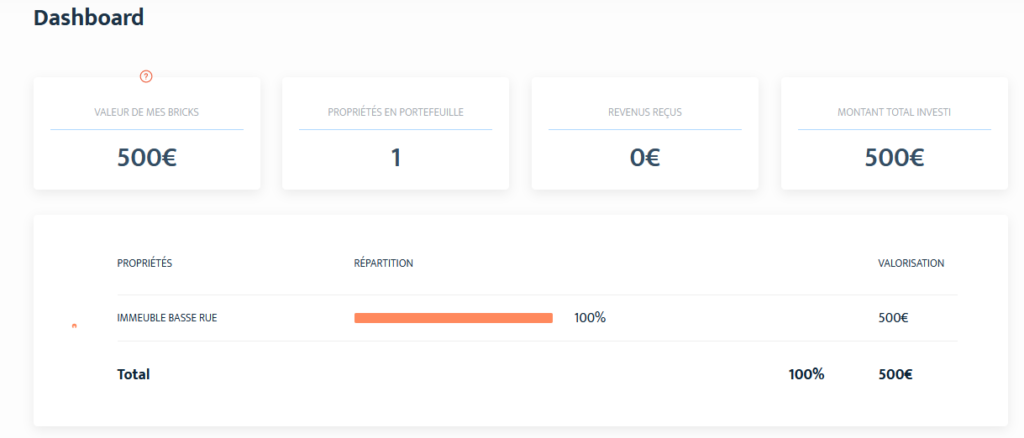

Donc j’ai 500 € investis sur 1 immeuble et 500 € dans mon espace client en attente d’investissement.

La suite ?

Je n’ai plus rien à faire, c’est le principe de la gestion passive et c’est ce qui me plait.

J’ai maintenant 1 propriété et je recevrai mes premiers revenus fin mars (délai de 3 mois).

MAJ du 27/07/2022 : Finalement il y eu beaucoup de retard sur cet immeuble. Signature chez le notaire seulement en juin. Pas convaincu pour la suite, j’ai mis en vente mes bricks fin juin (en visant une plus-value de 5 %). Fin juillet, vente réalisée sur la marketplace, dans la foulée j’ai fait un virement sortant vers ma banque et j’ai bien reçu la somme.

Jusqu’à présent, combien de biens immobiliers ont été achetés ?

À date, 13 biens immobiliers ont été achetés par notre foncière immobilière pour un total de 8 millions d’euros de biens sous gestion. Nous sommes très ambitieux pour les prochains mois.

Nous tablons pour l’année 2022 sur l’acquisition de 100 millions d’euros de biens sous gestion avec pour objectif de proposer à nos investisseurs des biens partout en Europe. Vous pourrez bientôt investir à Lisbonne, Berlin ou Madrid.

Et s’il y a moins d’investisseurs ?

ADI : En cas de baisse du marché immobilier ? (ce qui n’est pas ce que l’on observe actuellement), le nombre de nouveaux investisseurs pourrait se tarir. Cela aurait-il une incidence pour les investisseurs déjà investis dans une opération ?

Il est important de souligner que le marché immobilier n’est que très rarement baissier en France. Sur une tendance longue, il est historiquement haussier.

Néanmoins, dans l’hypothèse où le nombre de nouveaux investisseurs venait à se tarir, cela n’aurait aucune incidence pour les investisseurs déjà engagés dans une opération. Il n’y a pas de lien de cause à effet entre la baisse du nombre de nouveaux arrivants sur la plateforme et un potentiel impact sur une opération déjà réalisée.

La fiscalité d’un investissement chez Bricks

ADI : En termes de fiscalité, si nous avons bien compris, les revenus perçus par les investisseurs sont traités comme des revenus mobiliers (régime applicable aux actions et au crowdfunding) ? Et non comme des revenus fonciers comme ce serait le cas pour un investissement locatif (non meublé détenu en nom propre) ? Donc flat tax à 30 % sur les revenus reçus ?

C’est exactement ça. Les revenus perçus par les investisseurs sont traités comme des revenus mobiliers et non des revenus fonciers, en raison notamment du contrat de revenus futurs passés entre la société Bricks et nos investisseurs.

Par conséquent, la fiscalité qui s’applique relève d’une flat tax de 30 % sur la plus-value. Reprenons notre exemple avec 1 000 euros investis qui donnent des revenus locatifs. Un investisseur qui aurait investi cette somme serait imposable à partir du premier euro gagné passé les 1000 euros cumulés sur son compte Bricks.

La revente des Bricks

Comment revendre ses bricks ? Des frais ?

ADI : La question de la revente des Bricks (et donc de la liquidité du placement) pourrait être un sujet d’inquiétude des épargnants intéressés par vos services. Vous allez prochainement lancer une bourse aux Bricks, un marché secondaire sur lequel les épargnants pourront acheter et revendre des Bricks ? Pouvez-nous en dire plus à ce sujet ? Des frais à la revente ?

La liquidité des “Bricks” est au cœur de notre modèle. Nous souhaitons garantir à chacun de nos investisseurs la possibilité de revendre ses briques en temps réel sur une place de marché. Nous nous sommes engagés à livrer cette fonctionnalité avant la fin de l’année 2021, nous tiendrons cette promesse.

Elle fonctionnera comme une plateforme de bidding qui mettra en relation un acheteur et un vendeur sur des Bricks d’un immeuble donné. Aucuns frais ne seront prélevés à la revente. Toutefois l’acheteur devra s’acquitter de 3 % de frais sur sa transaction.

L’ensemble de ce marché secondaire s’appuiera à terme sur une blockchain afin de favoriser les transferts de propriété et de sécuriser les transactions.

Note de Nicolas ajoutée le 09/12/2021 : je vois sur mon espace client que j’ai maintenant bien accès à la “Marketplace” dans le menu pour acheter et vendre des bricks sur le marché secondaire. Et je vois que les bricks mises en vente partent vite (dans l’heure) et souvent avec plus-value de +10 voire +13 % ! C’est rassurant d’avoir une bonne liquidité, c’est un critère important quand on investit. Pour éviter toute spéculation, Bricks limite le prix de vente à +13 % maximum par rapport à la dernière estimation de l’expert. Je trouve cela sain pour protéger les acheteurs. Voici une capture d’écran de mon espace client :

Et si la société revend l’immeuble ?

ADI : Le propriétaire des biens immobiliers (la société Bricks) peut-il être amené à vendre un bien immobilier ? À qui revient la plus-value ou moins-value ?

Notre objectif est de garder les biens sous gestion le plus longtemps possible. Le projet Bricks s’inscrit dans la durée. On ne mène pas une révolution dans un secteur sans se fixer pour objectif d’y être actif pendant de nombreuses années.

Toutefois, si nous étions amenés à vendre un bien immobilier, la plus-value ou la moins-value réalisées impacteraient de facto la valeur faciale de la Bricks. En d’autres termes, ce sont les investisseurs qui bénéficient d’une potentielle plus-value au moment de la revente, et non la société Bricks.

Bricks.co versus SCPI

Faisons-nous l’avocat du diable. En matière d’investissement immobilier, les épargnants souhaitant investir en déléguant 100 % de la gestion peuvent également se tourner vers la pierre-papier SCPI. Tout comme bricks.co, les SCPI sont accessibles à partir de quelques centaines d’euros. Tout comme bricks.co, les SCPI supportent des frais significatifs à l’achat (de l’ordre de 10 %).

Les avantages des SCPI

ADI : Selon nous, les SCPI ont plusieurs avantages que les bricks n’ont pas :

- les investisseurs sont actionnaires de la SCPI, donc pleinement propriétaires du foncier ;

- les parts de SCPI sont logeables dans une assurance vie (meilleures assurances vie pour SCPI) ou un Plan épargne retraite (PER), pour bénéficier d’une fiscalité avantageuse ;

- en investissant quelques centaines d’euros sur une SCPI, on investit sur un parc immobilier tout entier (plusieurs immeubles, commerces, bureaux, etc.) donc on diversifie facilement ;

- les SCPI peuvent être souscrites grâce au crédit immobilier (le levier de la dette permet d’accélérer la croissance de son patrimoine) ;

- un audit très poussé pour constamment réévaluer la valeur du foncier. Chaque SCPI a sa valeur d’achat, sa valeur de retrait (en cas de revente) et sa valeur de reconstitution (sa vraie valeur évaluée par l’expert).

Note de Nicolas : j’ai moi-même investi 100 000 € en SCPI (mon expérience) et en suis très satisfait. Demandons donc à Bricks pourquoi investir en Bricks plutôt qu’en SCPI.

Quels sont les avantages dont Bricks.co dispose et qui font défaut aux SCPI ?

Cédric : Tout d’abord vous mettez en avant des avantages que nous sommes supposés ne pas proposer mais qui marchent aussi dans le cadre de Bricks. Par exemple, nous mandatons semestriellement un audit très poussé du bien afin de réévaluer la valeur du foncier comme le fait une SCPI.

Il est également possible de souscrire un crédit à la consommation pour investir sur notre plateforme. Cette souscription d’un crédit à la consommation peut offrir un effet de levier susceptible d’accélérer la croissance de son patrimoine si celui-ci est bien investi sur notre plateforme.

Par ailleurs, nous disposons d’avantages comparatifs dont ne disposent pas les SCPI. Nous proposons des rentabilités bien plus élevées que celles proposées par les SCPI. Du simple au double !

Bricks propose aussi aux investisseurs une liquidité de leur investissement en permettant à chacun de revendre ses Bricks sur le marché secondaire en réalisant une plus-value rapide.

Enfin, nous investissons sur des immeubles de rapport avec une stratégie bien précise qui limite le risque de vacance locative et nous investissons majoritairement à 90 % dans des immeubles résidentiels. Et ce contrairement aux SCPI qui sont investies à hauteur de 85 % sur du commercial qui nous avons pu le constater en période COVID, résiste moins bien aux crises.

Enfin, les bricks ne rentrent pas dans le calcul de l’IFI (impôt sur la fortune immobilière) contrairement aux SCPI.

C’est pourquoi, en investissant via un crédit immobilier, il peut être intéressant d’investir dans des SCPI intégralement financées par la banque. Par contre sur fonds propres et avec des montants limités, il devient de loin bien plus avantageux d’investir sur Bricks.co plutôt que dans des SCPI.

Avis de Nicolas : certaines SCPI sont spécialisées sur le résidentiel, j’ai justement investi sur 3 SCPI dont 1 ciblant le marché résidentiel. Mais effectivement, une majorité des SCPI cible l’immobilier professionnel (commerces, bureaux, etc.) Personnellement, je continue d’investir en SCPI, véhicule d’investissement bien encadré par l’AMF et existant depuis 1970. Parfois, “c’est dans les vieux pots qu’on fait les meilleures soupes”. Début 2022, j’ai encore investi en SCPI : 60 000 €, je raconte mon expérience ici : avis SCPI Corum.

Nous remercions Cédric de nous avoir répondu avec précision. Nous avons challengé Bricks sur certaines questions sans langue de bois.

Voilà qui répondra sans doute à la majeure partie des questions que l’on peut se poser sur cette nouvelle forme d’investissement. En tout cas ce sont toutes les questions que nous nous posions, mais n’hésitez pas à en ajouter en commentaire ! Car il faut investir dans ce que l’on comprend, c’est la base.

Il ne faut pas oublier que tout investissement immobilier comporte un risque de perte en capital, on ne reçoit pas toujours tous les loyers prévus et on ne finit pas toujours en plus-value. Aussi, à notre avis, il ne faut pas investir plus de 10 % de son patrimoine globalement dans ce type d’investissement crowdfunding (financement participatif), sur plusieurs plateformes de crowdfunding et en veillant à bien diversifier sur plusieurs projets.

Note : cette interview est ancienne. N’oubliez pas de lire la note de mise à jour (en orange) en début d’article.

61 commentaires sur “Avis Bricks.co : interview de Cédric O’Neill et investissement de Nicolas”

Pour info, bricks a obtenu l’agrément PSFP auprès de l’AMF il y a peu.

Après, je sais pas trop ce que ça change.

Pour répondre à Leblond ci-dessous, il est exact qu’il y a beaucoup de ventes et peu d’acheteurs sur la marketplace en ce moment. Ça n’a pas toujours été le cas. J’ai moi-même réalisé une belle plus value (un coup de chance, le prix de la brick a brutalement augmenté) il y a un peu moins d’un an. On dirait que les investisseurs sont devenus plus frileux et cherchent à revendre leurs parts.

Le rendement, en ce qui me concerne il est d’à peu près 3.6% sur un an. “loyers” et plus value comprises. C’est pas grandiose effectivement.

Après, il faut quand même un peu de jugeotte avant d’investir. Vous ne pouviez pas ne pas savoir que ce serait de l’argent bloqué, avec des risques.

Merci Zorro pour l’info.

Pour les 3,6 % de rendement, c’est très faible et sans tenir compte des 30 % de flat tax !

Et en réalité il s’agit de la rentabilité car cela inclut la plus-value potentielle.

Vous faites de la pub pour des gens malhonnêtes. Rendement inférieur au Livret A, pour de l’argent bloqué. J’ai voulu tenter et je m’en mords les doigts. Il est strictement IMPOSSIBLE de récupérer son argent, sauf à faire de lourdes moins values sur la MArket Place, pratique conseillé par BRICKS quand on veut récupérer son argent !!! c’est dire la confiance qu’ils ont en eux-même !!! La marketplace est très peu liquide, de plus leur prestataire impose 3% de frais qui bloque toute fluidité (bien sûr c’est pas la faute de Bricks c’est leur prestataire LemonWay, peu recommandable…). Du coup c’est “PANOUPANOU” c’est les méchants prestataires qui se gavent…

De plus on peut contester que Bricks se prend sur le même bien plus de 10% de frais à l’achat ET à la vente, ce qui en fait un tarif bien supérieur à la plus chère des agences que j’ai pu connaitre.

Bonjour,

Désolé, mais dès l’introduction on met en garde avec une note en orange…on ne peut pas la louper.

Avant d’investir, si vous aviez bien lu notre avis, vous n’auriez pas investi…

Bonjour

L’approche est particulièrement bien markétée, c’est indéniable.

De mon point de vue, rien de révolutionnaire toutefois sur le fonds et de gros doutes sur la pérennité du modèle

L’intérêt principal du modèle résidait pour moi dans le fait de proposer de leverage aux investisseurs qui n’était pas en capacité de faire du crédit eux mêmes (Vraiment novateur sur ce point la).

Force est de constater que les derniers immeubles en vente ne sont plus financer par crédit bancaire mais 100% en fonds propres. Je serais intéressé d’en connaitre la (vrai) raison même si j’ai déjà ma propre idée sur le sujet.

L’autre point reste bien entendu la plus-value latente. Si l’immeuble est bien acheté, cela profitera sur la market-place aux premiers investisseurs mais les prochains acquéreurs, si tenté qu’il y en ait, ne pourront pas bénéficier des mêmes rentabilités ( d’autant plus si les immeubles sont achetés sans credit et sans refinancement périodique). Quid de la liquidité sur le long-terme…

Et je ne parle même pas des hypothèses de croissance du marché immobilier qui ne devraient même pas être décrites tant l’aléa peut être fort.

=> Ce serait comme promettre la rentabilité historique sur 20 ans du CAC40 capital réinvesti à un investisseur qui souhaiterait rentrer pour la première fois en bourse. Allez dire cela à ceux qui ont investis dans l’immobilier juste avant les subprimes…

Ils oublient peut être un peu de parler de l’horizon temporel de détention et que les performances passées ne préjuge pas de l’avenir.

J’ai bien peur que l’attractivité apparente du modèle montre ces limites dans le temps mais ne le souhaite pas le moins du monde

Bonjour, m’étant inscrit sur Bricks and co et ayant effectué un premier investissement, je n’ai pas pu utiliser votre code parrainage… tout simplement car à aucun moment on me l’a demandé, et que je n’ai pas trouvé de champs pour entrer le code….

Bonjour,

Le code parrainage est à indiquer une seule fois au moment de l’ouverture du compte Bricks (pas après pas quand on investit).

C’est dès cette page quand on s’inscrit avec mon lien.

Mon code parrain NICDEC01 est normalement déjà pré-saisi dans le champ parrain.

Bonjour,

Merci beaucoup pour l’article !

J’ai lu dans les commentaires et vos articles que l’investissement en nue propriété (SCPI en direct) ou la SCPI via assurance vie est particulièrement avantageux pour un actif avec un TMI élevé.

De l’autre bord, l’investissement direct en SCPI en pleine propriété avec le levier du crédit est avantageux pour les actifs ayant un TMI faible.

Dans ce contexte, que faire quand on est un jeune actif (TMI 0-11%) qui changera de TMI plus tard (TMI 30 ou 41%) ?

Doit-on investir d’abord dans des produits avantageux pour un TMI faible puis changer de produits au moment de la hausse du TMI ou anticiper dès le départ la hausse de son TMI en investissant d’emblée dans des actifs avantageux pour un TMI élevé ?

Je vous remercie.

Bonjour,

Pour les bricks peu importe la TMI, c’est imposition des gains à la flat tax 30 %.

Pour les SCPI, c’est HS mais je vous réponds.

Il faut anticiper.

Si vous n’êtes en tranche TMI 11 % qu’une seule année puis ensuite vous serez > 10 ans en TMI 30 % ou plus, alors investissez dès maintenant comme si vous étiez en TMI 30 % ou plus.

On ne va pas acheter des SCPI (frais d’achat > 5 %) en pleine propriété pour les revendre dans 1 an (ou même 4 ans) pour acheter d’autres SCPI en nue-propriété…

Mais si la bascule de TMI est dans 10 ans seulement, ce n’est pas pareil.

Notre dossier SCPI : https://avenuedesinvestisseurs.fr/investissement-immobilier/scpi-societes-civiles-de-placement-immobilier/

Bonjour Nicolas,

À la lecture de l’article et du site de Bricks, je trouve leur communication très très trompeuse, voir malhonnête.

Je veux bien croire que les prix de l’immobilier augmentent, mais investir à Morhange (un des exemples), c’est pas la garantie de faire une plus-value immobilière. Surtout avec leur pseudo expert indépendant qui revalorise le bien tous les 6 mois (100% n’importe quoi selon moi, 3484 habitants à Morhange alors pour la revalorisation tous les 6 mois, bon courage l’expert…).

Personnellement, j’ai un investissement locatif à Cholet depuis 20 ans, si je le vends aujourd’hui je n’aurai pas de plus-value, ce qui est vrai dans les grandes villes n’est pas forcément vrai dans toute la France.

Ensuite, quand le fondateur dit : “L’affirmation selon laquelle “à rendement élevé, risque élevé” ne s’applique pas aux investissements que nous proposons sur la plateforme.” –> Alors là c’est du grand n’importe quoi, si l’AMF tombe sur ça ils vont pas rigoler.

Si un de leur immeuble brule ou si un locataire ne paie pas son loyer, il se passe quoi ?? Plus de revenus pendant des mois / années pour les investisseurs.

Ils conseillent d’investir dans plusieurs biens, d’accord mais dans ce cas ils auraient du faire une SCPI et proposer de la diversification directement dans leurs lots.

Bref, je trouve qu’ils sont très fort en communication et marketing mais je ne suis vraiment pas convaincu par le concept aujourd’hui et je trouve que la plateforme ne devrait pas figurer sur votre blog (qui est excellent par ailleurs, bravo à vous 2).

Dominique

Bonjour Dominique,

Vous avez tout à fait raison.

En effet, il y a beaucoup d’endroits où les prix ont baissé, tous les coins de France ne sont pas dynamiques. (D’ailleurs j’en ai fait les frais à Épinal quand j’étais jeune).

Je les trouve très optimistes aussi, personne ne peut garantir la hausse des prix et les revalorisations. J’ai exprimé des réserves dans l’article et ajouté une note en introduction il y a quelques semaines pour enfoncer le clou. On publie notre avis sur Bricks pour que les épargnants faisant des recherches tombent dessus et qu’ils aient un autre son de cloche que tous les autres médias qui encensent sans prendre de recul.

Si on investit en bricks, il faut le faire de façon très raisonnable. A rendement élevé, risque élevé, cela s’applique partout.

Un point qui n’a pas été approfondi dans l’article : L’objectif affiché par Bricks est de garder les biens sous gestion le plus longtemps possible, ce qui génère de la rémunération pour eux.

Toutefois, en cas de défaillance de l’opérateur ou de revente du bien avec moins value, ce sont les investisseurs qui en sont impactés et non la société Bricks.

On peut en déduire que l’opérateur pourrait privilégier son développement et sa rémunération à court terme plutôt que la qualité des investissements à long terme, surtout si l’objectif entreprenarial des fondateurs est de revendre la société à moyen terme en faisant une grosse plus-value comme le font habituellement les fondateurs de start-ups

Merci pour la mise en lumière sur Bricks et toutes ces informations ! De mon côté, je me suis inscrit il y a quelques mois et satisfait du service. J’y alloue une petite partie de mon portefeuille et une sous-partie en vue de la revente sur le marché secondaire.

Bonjour Nicolas,

Merci pour ce site clair, pratique, j’aime beaucoup!

Concernant la flat tax, quand est-ce ponctionné? Est-ce en amont chez Bricks, et nous touchons la somme finale, sans plus rien avoir à déclarer dans le futur? Ou devons-nous déclarer qqch au moment du remplissage des impots?

Je pose la question car Anaxago nous verse des loyers exempts de toute déclaration aux impots.

Merci encore

Honorine

Bonjour Honorine,

En principe, la flat tax 30 % est prélevée immédiatement par l’intermédiaire quand on perçoit les revenus.

Comme chez Homunity : https://avenuedesinvestisseurs.fr/crowdfunding-immobilier-homunity/#rendement-crowdfunding

Après, au moment de la déclaration de revenus, on peut finalement opter pour le barème de l’impôt sur le revenu (case 2OP). Intéressant si on est en tranche marginale d’imposition (TMI) 0 % ou 11 % pour obtenir une régularisation par rapport aux 30 % déjà prélevés en flat tax.

Bonjour,

Merci pour cet article, très intéressant comme d’habitude.

Quelle est la fiscalité lors de la revente d’une Bricks ? Flat-tax sur la plus-value ?

Bonjour Jean-Christophe,

Merci 🙂

C’est expliqué dans l’article, flat tax 30 % sur la plus-value : https://avenuedesinvestisseurs.fr/avis-bricks-co-interview-fondateur-cedric-oneill/#fiscalit%C3%A9

Bonjour,

Le cas pratique me paraît trop flou.

Serait-il possible de reprendre le cas pratique et de faire figurer les frais d’achat, les frais annuels et les frais en cas de revente (3% il me semble)?

Quand je paie 1000€ de bricks, a quel moment la société bricks perçoit les 10% de frais ?

Merci

Bonjour Romain,

J’avais versé 1000 € sur mon compte Bricks.

Et je viens d’acheter 1000 € de bricks (j’ai mis à jour l’article avec des captures d’écran).

Il n’y a pas eu de frais d’achat.

J’ai lu qu’il y a 10 % de commissions de Bricks à l’achat d’immeuble, mais cela intervient en amont. Par exemple, un immeuble acheté 1 000 000 € est présenté à 1 100 000 € aux épargnants sur Bricks.

Il y a 1 % de frais de gestion annuels, mais les 5,65 % de rendement annoncé pour mon investissement (56,50 € de loyers pour 1000 € investis) en tiennent compte.

Si je revends sur le marché secondaire (la “marketplace” entre investisseurs bricks), c’est l’acheteur qui paie 3 % de frais.

Bonjour,

Il pourrait être intéressant d’établir un comparatif entre les plateformes de crowdfunding classiques (Homunity…) et Bricks. Quel est votre point de vue ?

Bonjour Kévin,

Grosso modo :

– liquidité : en crowdfunding Homunity on est bloqués sur des opérations 12-36 mois, avec remboursement de l’emprunt in fine (intérêts reçus en une seule fois à la fin). Avec Bricks on reçoit les loyers tous les mois et on vend quand on le souhaite sur le marché secondaire.

– rentabilité : projets Homunity rémunérés 8-10 %. Sur Bricks c’est 10-15 % tout compris (loyers + plus-value).

– fiscalité : identique (flat tax 30 % sur les gains).

– gestion : identique, 0 gestion de notre côté investisseur.

– risque : défaillance du promoteur immobilier qui ne pourrait plus rembourser sa dette chez Homunity. Versus risque de loyers impayés et moins-value chez Bricks. Dans les 2 cas, risque de perte en capital. Donc il faut diversifier.

Notre article sur le crowdfunding immobilier Homunity : https://avenuedesinvestisseurs.fr/crowdfunding-immobilier-homunity/

Merci pour ta réponse Nicolas !

Bonjour débutant grâce à votre site dans la diversification de mes investissements (et je vous en remercie) je n’arrive pas à voir où l’on trouve la rentabilité de 10 à 15 % sur bricks ? Inscrit depuis plusieurs semaines je ne vois que des biens proposés avec des rentabilités de 7, 8 % mais en tenant compte d’une plus-value (soit rentabilité reversé plutôt 3 a 4 %) et je suis assez d’accord avec les avis précédent sur les plus-value dans certains secteurs géographiques. Pas d’effet de levier non plus car les biens proposés actuellement sont sans recours au crédit.

Bonjour Eric,

Effectivement, les derniers investissements présentés sur Bricks sont loin d’être à 10-15 % !

Surtout dans les emplacements plus premium.

Et effectivement la rentabilité affichée tient compte du potentiel de plus-value et c’est je trouve assez optimiste, si on compte seulement le rendement sur loyer on est autour de 3-5 %.

Salut Nicolas,

Regarde aussi Realt.co . Principe proche, mais sur de l’immo US (pour l’instant). On est en revanche réellement propriétaire de sa part de l’entreprise qui détient le bien immo.

Le tout est tokenisé sur la blockchain pour faciliter le marché secondaire.

Les biens sont acquis sans emprunt, mais on pourra prochainement mettre ses titres en gages pour se faire préter des liquidités.

Franchement le principe est très séduisant, et le staff est super pro dans sa communication avec les utilisateurs/investisseurs.

Bonjour Timothée,

Merci pour l’info !

Je ne connais que de nom, je note pour aller creuser 🙂

Bonjour,

est-ce que vous connaissez la société “Première Brique” même principe ? expérience dessus?

merci pour ce magnifique site !!!

bonne continuation, au plaisir de vous entendre sur La Martingale 😉

Bonjour,

merci 🙂

Non pour la Première Brique (je ne connaissais pas), ce n’est pas comme Bricks, c’est du pur crowdfunding immobilier.

C’est à dire que l’on prête à un promoteur immobilier et on obtient remboursement du prêt (avec intérêts) dans 12-18 mois selon le projet.

C’est exactement comme Homunity, qui est plus ancien avec plus de projets réalisés et beaucoup de retours positifs des lecteurs : https://avenuedesinvestisseurs.fr/crowdfunding-immobilier-homunity/

Bonjour, je viens de lire votre article et reste assez circonspect devant votre enthousiasme. En effet, cette société est assez critiquée sur de nombreux forums notamment pour son comportement envers ses clients quand ils posent des questions au service client, ou quand ils essaient de récupérer leur argent…..

Vous même sembliez plutôt hésitant en aout dernier ou vous écriviez en réponse à un commentaire dans la partie crowfunding: “Après avoir décortiqué le site, plusieurs remarques :

– société très jeune avec seulement 1000 € de capital social ;

– on n’est pas propriétaires, juste l’usufruit (donc achat démembré) ;

– frais élevés : 10 % à l’achat, 1 % de frais de gestion annuels, 10 % à la revente ;

– ce ne sont pas des revenus fonciers à déclarer, mais des revenus mobiliers (flat tax) ;

– beaucoup de fautes d’orthographe, cela décrédibilise et manque de sérieux de mon point de vue ;

– ils prétendent 10-15 % de rendement annuel…cela me semble exagéré et cela reste à prouver.

– société très jeune, je n’investirais pas avant plus de retours d’expérience”

Vous avez changé d’avis très rapidement ?

Cordialement.

Bonjour François,

Effectivement c’est l’un de mes derniers commentaires sur cet article : https://avenuedesinvestisseurs.fr/crowdfunding-immobilier-homunity/

A l’époque Bricks n’était pas enregistré ORIAS, ce qui ne nous rassurait pas et nous étions circonspects sur plusieurs points. Et dès l’enregistrement ORIAS ils sont remontés dans notre estime, sont devenus présentables, et nous avons décidé d’interviewer le fondateur pour avoir des éclaircissements sur les points que nous avions identifié et suite aux questions des lecteurs :

– Il s’avère qu’effectivement on n’est pas propriétaire à proprement parler, seulement propriétaire du droit de percevoir les revenus.

– Il y a bien les frais de gestion annuels et les 10 % de frais d’achat des immeubles.

– Les revenus sont assujettis à la flat tax 30 % (ce qui est plutôt positif, préférable aux revenus fonciers très taxés).

– Les fautes d’orthographe ont été corrigées.

– Les 10-15 % de rendement annoncés ne sont en fait pas du “rendement” mais une “rentabilité cible”, en considérant le rendement sur loyer + perspectives de plus-value.

Donc avec ces informations, on connait mieux les tenants et aboutissants, les qualités et défauts, donc on est plus en mesure de décider si on investit ou non et quelle part de son patrimoine (selon nous, investissement à classer en catégorie Crowdfunding, donc globalement sur le crowdfunding maximum 5-10 % de son patrimoine et en diversifiant les projets).

Bonjour François,

Je suis Aurélien Roussel, le Directeur des Opérations de la société Bricks. Je reviens ici sur votre commentaire afin de vous apporter les meilleures réponses possibles.

Tout d’abord, je tenais à vous préciser que la critique est généralement la rançon du succès !

Un succès particulièrement important puisque notre base clients ne cesse de s’agrandir (40K membres aujourd’hui), notre équipe est passée en l’espace de 6 mois de 4 personnes à plus de 20 personnes et le nombre de biens mis en ligne sur la plateforme à date est de l’ordre de 15 immeubles.

Je vous confirme que notre société est jeune mais la jeunesse est souvent synonyme de dynamisme, d’ambition et de proactivité.

Sachez parallèlement que possibilité sera offerte de revendre ses Bricks en temps réel à partir du 6 décembre. De fait, nos clients pourront facilement récupérer leur argent à n’importe quel moment s’ils le souhaitent.

Je comprends votre perplexité face à notre capacité de proposer des rendements aussi élevés comparativement aux rendements du Livret A ou des rendements proposés par les SCPI. Toutefois, nous garantissons grâce à l’effet de levier bancaire, la revalorisation semestrielle du prix du bien ainsi que les rendements locatifs, l’effectivité des rendements annoncés (entre 10% et 15% en fonction du bien choisi)

Dans l’hypothèse où vous souhaiteriez avoir des éléments complémentaires sur notre modèle ainsi que sur le fonctionnement de la plateforme, je vous laisse me contacter à l’adresse suivante : aurelien@bricks.co

Nous nous ferons un plaisir d’y répondre.

Cordialement

Bonjour Ludovic, Nicolas,

Une nouvelle fois merci pour vos articles de qualité. J avoue me poser quelques questions sur le produit vendu par Bricks.

Si je comprends bien le schéma proposé, l’investisseur est usufruitier.

– Du coup qui est le nu propriétaire?

– Les rendements annoncés sont très élevés et sont sûrement liés à l effet levier de la dette. Comment une SASU avec un capital de 1000 euros a t elle acces au crédit bancaire pour des acquisitions immobilières?

– les revenus tirés de l investissement semblent être une redevance et non des revenus mobiliers. Comment en déduisez vous l application de la flat taxe sur les produits financiers ?

– Selon vous une brick est elle assimilable à un titre financier avec un droit de propriété qui lui est attaché?

Cdt

Rody

Bonjour Rody,

Je comprends que c’est Bricks gestion qui est propriétaire.

Vu le parcours entrepreneurial du fondateur + les apports conséquents, la banque partenaire doit être en confiance pour prêter.

Par défaut sur la catégorie revenus mobiliers (ce ne sont pas des revenus fonciers) on est taxés en flat tax et c’est ce que Bricks.co nous a confirmé. Cela me fait penser à un point : est-ce que Bricks.co fournit l’IFU (imprimé fiscal unique) annuel pour la déclaration d’impôt ?

Bonjour, la “propriété” acquise avec bricks étant un droit d’usufruit à vie d’après leurs conditions générales, que devient justement ce titre de propriété lorsque notre vie cesse ? Est il définitivement perdu, ce que je crains, où est il transmissible à nos héritiers ? Et si transmissible, dans quelles conditions successorales ? Je n’ai vu aucune info là dessus sur leur site.

Bonjour Fabrice,

Bonne question, pas vu d’information sur ce point non plus.

On attend que Cédric vienne répondre !

Bonjour Fabrice,

C’est une très bonne question en effet. Ce titre de propriété est sujet à succession au même titre qu’un placement financier. Il sera transmis à vos héritiers sur la présentation d’un acte de décès.

Les conditions successorales sont les mêmes qu’un placement financier, c’est à dire que vos fonds seront intégrés à l’actif de succession.

Nous nous tenons, bien entendu, à votre disposition pour toutes questions complémentaires relative au sujet.

Cordialement

Merci pour ce super article, vous n’avez pas de code de parrainage ? 😉

Merci et bonne semaine !

Bonjour Charles,

Voici mon lien de parrainage : https://app.bricks.co/sign-up/NICDEC01

Et mon code parrain : NICDEC01

Nous gagnons 1 % chacun sur nos investissements des 3 premiers mois.

Bonne semaine !

Bonjour Charles!

J’ai sauté le pas d’investir sur Bricks, je viens d’ailleurs de toucher mes premiers loyers.

Bonjour Agnès,

Merci pour votre confiance ainsi que pour ce témoignage qui montre aux lecteurs de cet article que le reversement des rendements locatifs se fait rapidement après votre investissement.

Cordialement

Bonjour Nicolas,

Une question relative au découpage du rendement annoncé par Bricks.

Je ne comprends pas bien d’où proviennent les revenus réguliers liés à la revalorisation de la valeur de la Bricks (ceux qui correspondent aux 640 euros de plus-value sur 10 ans dans votre exemple). Comment toucher une part de plus-value régulièrement, sans revente du/des biens ?

Il me semblait avoir compris que la stratégie de Bricks.co est de conserver au maximum les biens, donc tant que le bien n’est pas revendu les revenus ne devraient correspondre qu’aux seuls revenus locatifs.

Je comprends néanmoins que la valeur intrinsèque de la Bricks augmente au fur et à mesure de sa revalorisation et de la baisse du capital restant dû à la banque… mais comment en profiter sans finalement revendre sa Bricks sur le marché secondaire ?

En écrivant ce message et en relisant votre texte, je pense comprendre que ces 640 euros de plus-value sur 10 ans ne seront pas des revenus réguliers mais touchés in-fine à la revente, ce qui semble logique. Peut-être qu’il serait bien de préciser ce point plus clairement pour des lecteurs novices comme moi. 🙂

Par ailleurs si je ne me trompe pas, les rendements annoncés par les SCPI me semblaient correspondre aux seuls rendements locatifs (excluant une plus-value à la revente), donc plutôt à comparer aux 5,5% de votre exemple concernant Bricks.co, ce qui donne finalement deux placements assez similaires. Est-ce bien correct ?

Deuxième question : pour annoncer au moment du montage de l’opération le rendement incluant la revalorisation, sur quelles hypothèses se basent-ils à votre avis pour évaluer sur le long terme cette revalorisation ? Sur un taux de croissance basé sur la performance du marché immobilier des X dernières années ? Ils ne répondent pas vraiment à votre question.

Merci bien !

Nicolas

Bonjour Nicolas,

Il faut bien comprendre la différence entre rendement (sur le loyer touché) et rentabilité (qui tient compte du rendement touché + de l’hypothèse de revalorisation des prix).

On fait la même distinction en immobilier locatif. Et sur les marchés actions on parle de rentabilité ou de performance annuelle (qui tient compte du rendement via le dividende reçu + de l’évolution du marché).

Donc quel que soit l’investissement (actions, immobilier…) on peut avoir un rendement moyen mais une excellente rentabilité compte tenu de la hausse des marchés. Inversement, on peut avoir un haut rendement mais une mauvaise rentabilité en cas de baisse des marchés.

Le rendement on le connait car on touche les loyers ou les dividendes. Tandis que la rentabilité totale tient compte de l’évolution des cours ou des prix, donc on ne la connait qu’à la fin quand on vend. Que ce soit en investissement actions ou immobilier.

Voilà pour les bases 🙂

Bricks a montré un exemple de rendement annuel sur loyer de 5,5 % + 6,4 % de gain lié à l’évolution des prix et au remboursement du crédit = 11,90 % de rentabilité annuelle.

Les 6,4 % sont peut-être un peu ambitieux. Si on prend une hypothèse médiane à 5,5 % + 3 % = 8,5 % de rentabilité.

Pour les SCPI on était en 2020 sur une moyenne de 4,20 % de rendement (les loyers perçus) + 1,10 % de revalorisation du prix des parts (dont on profite si on revend) = 5,30 % de rentabilité. Personnellement j’en tiens compte dans mon fichier Excel (j’ai mis à jour les prix des parts) car mes SCPI ont bien été réévaluées et c’est ce que je toucherai si je revends.

En parlant de SCPI, je me pose la question de l’intérêt de le faire en démembrement à 30 ans. Ca peut être très intéressant ! Pas d’impôt sur les revenus fonciers, une sacrée décote …

Si on est en TMI 30 % et plus ET qu’on n’a pas besoin des revenus immédiatement, c’est une bonne solution d’acheter des parts de SCPI en nue-propriété temporaire.

Je m’y intéresse à titre perso 🙂

Bonjour Nicolas

Merci pour toutes ces infos, votre super site et le travail que vous fournissez.

Je me pose une question sur la différence avec le crowinvesting immobilier qui me semble proche. Est ce que ce sont deux montages différents ou parle-t-on de la même chose ? Merci.

Bonjour Sabine,

Merci pour votre agréable retour 🙂

C’est proche du crowdinvesting dans l’esprit. Pour chaque investissement immobilier :

– il y a d’une part le financement par emprunt bancaire classique auprès d’une banque,

– et d’autre part le financement “par la foule” (crowdfunding, crowdinvesting, investissement participatif), c’est nous qui apportons les fonds propres (l’apport) pour l’achat d’immeubles.

Bonjour,

Une nouvelle fois merci pour vos super articles très riches et toujours aussi clairs.

Cette nouvelle opportunité d’investissement semble intéressante et mérite d’être étudiée.

J’aurai juste une question concernant la rentabilité:

– pour la partie loyer/royalties c’est clair et pas de question (=5,5%)

– pour la partie évolution des prix et dû crédits (=6,4%) la je m’interroge. Cette partie semble très intéressante lorsque le bien est « jeune » c’est à dire que l’on cumule la réévaluation de prix du bien ET la réévaluation de la part de crédit. Mais une fois que le bien a 10-15 ans, la réévaluation de la part du crédit devient minime voir inexistante! Cette bricks me paraît donc bien moins intéressante à acheter alors ne sera-t-il pas compliquer de revendre ces bricks?

Bonjour Gauthier,

Bien vu !

Le rendement sur loyer devrait être juste.

Mais la partie plus-value est beaucoup plus aléatoire (comme tout investissement immobilier).

Mécaniquement on profite de l’amortissement progressif du bien (prévisible sur toute la durée du crédit), et en sus il y aura plus-value (ou moins-value !) selon l’évolution du marché. Donc après remboursement du crédit, la revalorisation des bricks ne profite plus de l’amortissement, on peut envisager alors une rentabilité en baisse. Ce sera sans doute moins intéressant d’acheter sur le secondaire un bien qui a plus de 15-20 ans.

Merci pour la réponse.

Mais du coup deux cas de figure se présentent :

– soit il faut revendre les Bricks avant la fin du crédit, et suffisamment longtemps avant cette date pour attirer un acheter;

– soit partir du principe de garder ses Bricks mais dans ce cas la question se pose de la liquidité de cette investissement. Car, comme évoqué précédemment, la vente au delà de la date de remboursement du crédit me semble très compliquée, voir impossible car pas du tout attractif, si?

Difficile de faire des projections long terme.

Mais d’ici là, si sur 15 ans la plus-value est de +100 %, concéder -10 % (par rapport à la dernière estimation semestrielle) pour vendre ne sera pas dramatique.

Aucuns frais ne seront prélevés à la revente. Toutefois l’acheteur devra s’acquitter de 3 % de frais sur sa transaction.

les 3 % de frais vont dans quelle poche ???

Je pense que c’est dans la poche de Bricks.

Bonjour

Encore un article très intéressant, j’avais vu une interview via Sébastien Koubar sur YouTube et me rappelle que cet investissement me paraissait bien flou. L’idée est révolutionnaire et très intéressant. Entre un crowdfunding Homunity et bricks lequel vous privilégierez ? Pensez vous y investir et nous faire un petit bilan dans quelque temps ? Merci pour le travail et le partage

Bonjour Mickael,

Le crowdfunding immobilier et les bricks sont très comparables en effet.

Investissements de type obligataire (la société a une dette envers nous) avec un sous-jacent immobilier.

Rendement assez proche (autour de 9 %).

Pas de crédit immobilier possible (crédit conso oui).

Pour le crowdfunding immobilier Homunity c’est du court terme (18-24 mois maximum) alors que Bricks plutôt du long terme. C’est la grande différence à mon avis. Vu les horizons de placement différents, je dirais que c’est complémentaire. J’envisage d’y investir en 2022 (mais une petite partie de mon patrimoine, les investissements type crowdfunding ne devraient pas dépasser 10 % d’un patrimoine et en diversifiant).

Crédit conso … Ca vient bien gratter la renta. Sachant qu’ils la grossissent en la réévaluant tous les 6 mois, mais en réalité on ne touche que 5-6% lié aux loyers (si j’ai bien suivi)…

Merci pour cet article Nicolas 😉

Intéressant, même si le fait de ne pas être propriétaire m’ennuie un peu. En revanche qu’advient-il des bricks en cas de succession ? Revente ? Transmission ?

Bonjour Vivien,

Oui il faut bien comprendre que l’on n’est pas propriétaire, c’est Bricks qui l’est et nous reverse les revenus après frais de gestion.

En cas de décès, je suppose que les bricks rejoignent l’actif successoral pour transmission.

Merci pour ta réponse, mais tu as le droit de dormir à cette heure là, j’aurais pu attendre un peu plus 😉

Je suis au Japon en ce moment, 8h de décalage horaire 😉

Ah ah, profites en à fond 😉

Merci, mais d’abord 15 jours de confinement (et 2 appels visio par jour pour contrôler que c’est respecté), ça ne rigole pas ici !