La crise du COVID-19 en 2020 a eu un effet immédiat sur le marché actions, avec tous les indices mondiaux (Nasdaq, S&P 500, CAC 40, etc.) qui ont chuté rapidement (avant de se redresser tout aussi rapidement). Mais qu’en est-il de l’immobilier ? C’est un marché avec beaucoup plus d’inertie, sans cotation quotidienne. Beaucoup se posent des questions et les professionnels constatent naturellement une chute des transactions et redoutent une baisse des prix voire un krach immobilier.

Ceci dit, une baisse des prix immobilier ne serait-elle pas salvatrice après des années d’euphorie, surtout dans les grandes villes, pour redonner du pouvoir d’achat aux Français ? Du moins pour les primo-accédants et les secundo-accédants (moins pour les bailleurs avec un parc immobilier important et pour les vendeurs nets). Parfois les marchés ont besoin de purger leurs excès, pour mieux repartir. C’est l’occasion de prendre de la hauteur et de faire le point. Alors y-a-t-il une bulle immobilière en France ? Des idées reçues ? Un risque de krach immobilier ?

Précision : nous parlerons ici de l’immobilier résidentiel et non de l’immobilier d’entreprise (SCPI, SIIC, etc.)

SOMMAIRE

- Une bulle immobilière en France ?

- Les mythes et idées reçues sur l’immobilier

- Un risque de krach immobilier ?

- Les perspectives de l’immobilier français

Une bulle immobilière ? L’immobilier est-il trop cher ?

L’immobilier est le premier poste budgétaire des Français. Ainsi, l’évolution des prix des logements (loyer et prix d’achat) est déterminante dans le pouvoir d’achat et le niveau de vie des Français. Bien plus que le litre d’essence ou le prix de la baguette, qui semblent pourtant plus choquer les Français. Depuis l’an 2000 et particulièrement dans les plus grandes villes (Paris, Lyon, Bordeaux, etc.) les prix se sont envolés. Au point de former une bulle immobilière ?

L’évolution des prix immobiliers en France

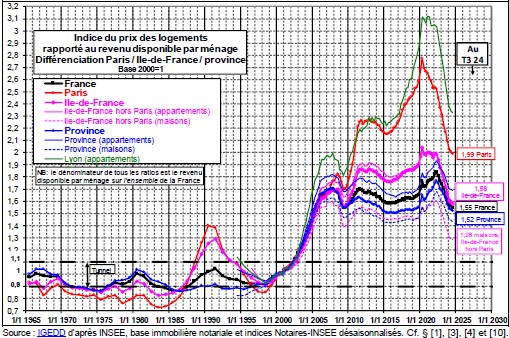

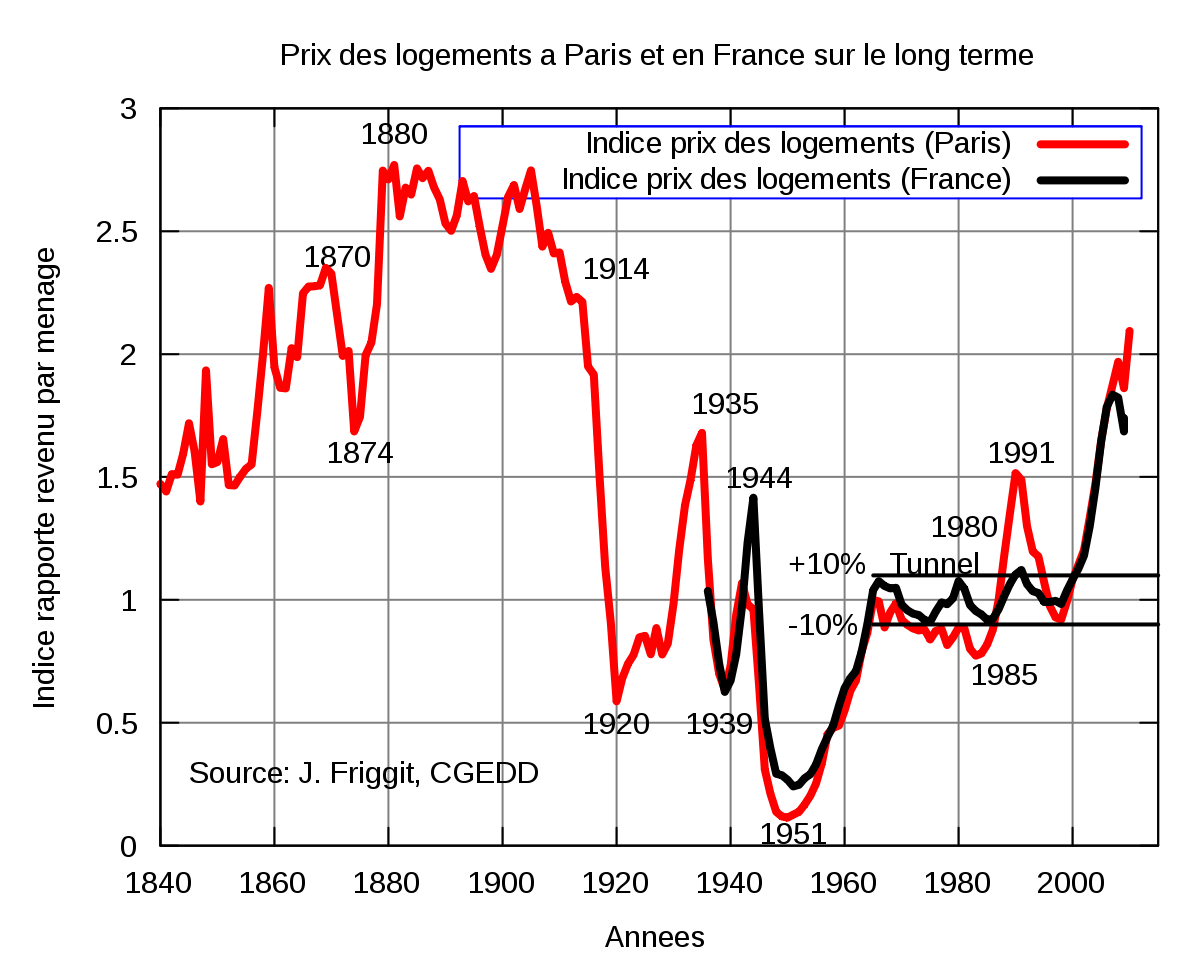

Jacques Friggit, du Conseil Général de l’Environnement et du Développement Durable, s’attache à comparer les prix des logements par rapport aux revenus des français :

Hormis la bulle de 1988-1995, jusque l’an 2000 nous pouvons constater que le prix des logements semble être stable dans un intervalle de 0,9 – 1,1 aussi appelé « tunnel de Friggit ». Ainsi, la capacité d’achat des Français est restée peu ou prou identique de 1965 à 2001, à plus ou moins 20 %. C’est à dire que le revenu des Français augmentait au même rythme que le prix des logements (ou inversement).

Mais depuis 2001, on constate que la hausse des prix des logements est devenue nettement supérieure à la hausse des revenus. Et en économie, on parle de bulle quand le prix est décorrélé des fondamentaux (ici, les revenus). Ce qui laisse penser à une certaine irrationalité sur le marché immobilier…un excès qui sera corrigé ? Au-delà des revenus des Français, pour être complet il faut aussi tenir compte des conditions d’emprunt pour savoir si l’immobilier est devenu trop cher au regard du pouvoir d’achat des Français.

MAJ 2023 : on dirait bien que la correction a débuté ! Ce n’est pas une surprise, vu la forte hausse des taux, les prix vont s’ajuster à la baisse.

MAJ 2025 : en effet, les prix ont bien baissé ces 2 dernières années. Surtout à Paris et Lyon. La baisse touche peut-être à sa fin.

L’évolution du pouvoir d’achat immobilier des Français

Le pouvoir d’achat immobilier des Français dépend de plusieurs paramètres :

- les prix immobiliers

- les revenus des Français,

- leur apport,

- leurs conditions d’emprunt : durée d’endettement, taux des crédits immobiliers et à quelle limite (plafond de la mensualité à 33 % des revenus ?)

Note de Nicolas : On peut aussi dire que les prix se forment et s’ajustent avec une équation simple : prix = apport + capacité d’emprunt. Donc quand les revenus et apports des Français stagnent mais qu’ils peuvent emprunter beaucoup plus (hausse de la durée moyenne d’emprunt et chute des taux), les prix augmentent. Au final, on achète le même bien, mais plus cher, et les grands gagnants sont les vendeurs (et les professionnels de l’immobilier et l’État via les droits de mutation).

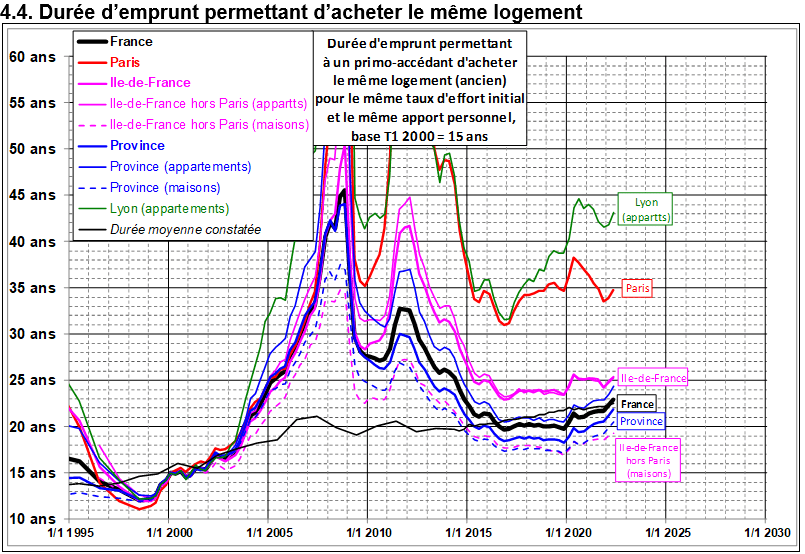

L’évolution de la durée d’emprunt pour acheter un même logement

Le graphique précédent ne tient compte que des revenus. Donc Jacques Friggit construit un autre graphique pour mesurer le pouvoir d’achat des Français, en tenant compte également de l’apport moyen et de l’emprunt :

On constate qu’en 2000, on achetait un logement en 15 ans d’emprunt, que ce soit à Paris ou en province. Alors qu’en 2022, pour le même logement et touches choses égales par ailleurs, il faut désormais 35 ans à Paris et 20 ans en province (et 43 ans à Lyon !) En ce sens, la bulle immobilière française semble très localisée.

Donc quelle évolution du pouvoir d’achat ?

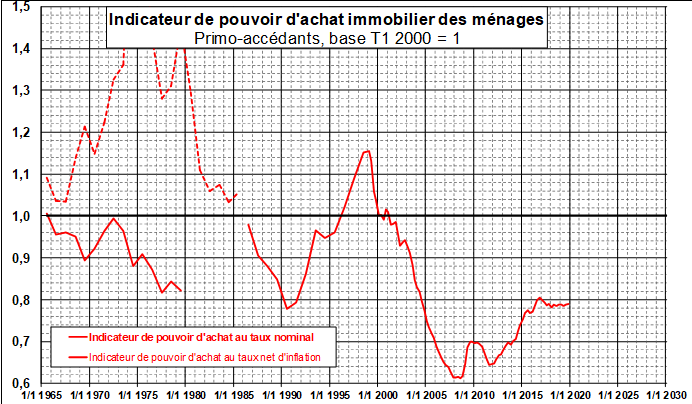

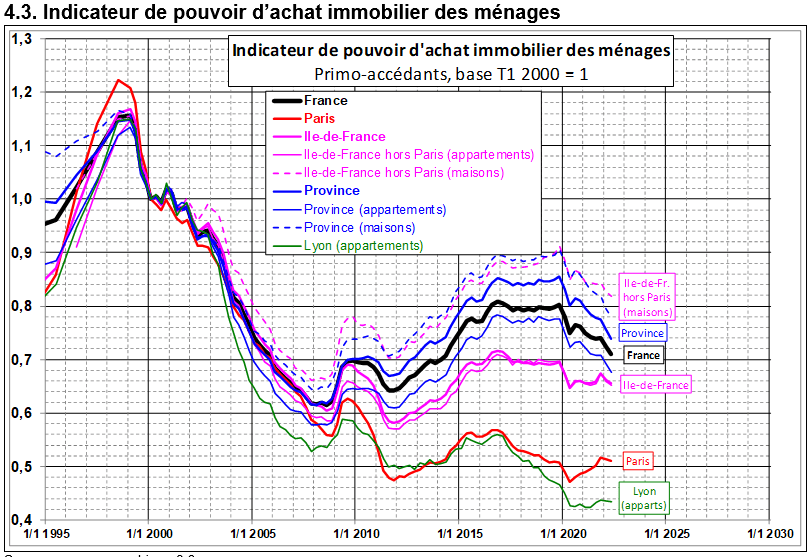

Friggit publie un autre indicateur intéressant, qui agrège l’ensemble des paramètres (prix, revenus des Français, apport moyen et conditions d’emprunt) pour déterminer l’évolution du pouvoir d’achat immobilier. Malgré la baisse des taux des crédits immobiliers (10 % en 1990, 5 % en 2000, 4 % en 2007…et 1 % en 2020 !), le pouvoir d’achat des français a chuté en raison de la hausse des prix :

Le pouvoir d’achat immobilier plus en détail :

Globalement, on constate que le pouvoir d’achat immobilier des Français a baissé de 30 % depuis l’an 2000, en tenant compte de la chute des taux des crédits immobiliers et de l’allongement de la durée d’emprunt. C’est particulièrement dur pour les primo-accédants des grandes villes (Paris et Lyon en tête avec une baisse de pouvoir d’achat de 50 % !), qui n’ont en plus pas pu profiter des plus-values passées pour avoir un apport et rester dans la course. Ainsi, s’il y a bulle immobilière, elle est surtout localisée à Paris et Lyon.

On peut aussi noter qu’il y a quelques décennies, les baby boomers qui empruntaient pourtant à des taux de plus de 10 % ont profité du meilleur pouvoir d’achat immobilier et ont remboursé en monnaie de singe grâce à l’inflation de l’époque.

Selon Joseph Stiglitz, prix nobel d’économie : « la seule raison pour laquelle le prix est élevé aujourd’hui est que les investisseurs pensent que le prix de vente sera encore plus élevé demain », donc tout est une question de confiance.

La psychologie joue un rôle fondamental dans la détermination des prix de l’immobilier. Une expérience réalisée par les économistes Karl Case et Robert Shiller a mis en évidence ces phénomènes d’une manière empirique. En général, les investisseurs ont une connaissance sommaire des fondamentaux économiques et les espérances et attentes psychologiques jouent un rôle majeur sur la détermination du prix que les gens sont disposés à payer pour un bien immobilier.

De nombreux mythes et idées reçues…

Passons en revue les idées reçues sur l’immobilier.

L’immobilier ne fait que monter ?

Vraiment ? De 1991 à 1998 par exemple, l’immobilier Parisien a chuté de 40 % : pour preuve, l’indice des notaires INSEE.

L’immobilier est un marché cyclique, comme tous les autres marchés. De même, les actions, l’or…connaissent des phases de hausse et de baisse et les performances passées ne préjugent pas des performances à venir.

La pénurie de logements ?

Vraiment ? Il y a 34 millions de logements en France pour 28 millions de ménages, soit 1,21 logements par ménage. Il y a donc globalement excédent de logements. Le déficit n’est que local et qualitatif, dans quelques grandes villes et stations balnéaires cotées.

La pénurie de logements n’est qu’une légende urbaine relayée par les médias qui ne contrôlent pas leurs sources. En réalité, le nombre de logements vacants augmente depuis 1986 : l’INSEE compte 8% de logements vacants.

Les achats massifs par les étrangers ?

Vraiment ? En 2016, les étrangers non résident ne représentent que 3 % des transactions à Paris. À titre de comparaison, c’est 20 % à Londres. Avouez que ce n’est pas la razzia. Et hors Paris, la part d’étrangers est encore plus anecdotique.

Payer un loyer, c’est jeter son argent par les fenêtres ?

Ce n’est pas si évident. Se loger est un besoin fondamental. Louer revient à payer un service rendu. Il faut comparer d’une part les loyers « perdus » quand on loue, d’autre part ce qui est perdu quand on achète : les frais de notaire représentent autour de 2 ans de loyer, les intérêts d’emprunt sur la durée, les travaux, la taxe foncière…tous ces frais ne sont pas capitalisés.

En raison du ratio « prix / loyer », à la campagne ou dans les petites villes l’achat peut être amorti en moins de 7 ans. Alors qu’à Paris, il faudra en moyenne 20 ans sauf à spéculer sur la hausse continue des prix. En cas de vente précoce, on peut alors se retrouver perdant face à la location.

L’angle économique n’est donc pas évident, ce n’est pas aussi tranché que l’affirme l’expression « payer un loyer, c’est jeter son argent par les fenêtres ». C’est au cas par cas, l’achat revient à de l’épargne forcée, mais un locataire qui épargne de façon disciplinée et place intelligemment peut également construire un patrimoine (construisez votre allocation patrimoniale pour développer un patrimoine solide et diversifié sur du long terme). Nous vous invitons donc à utiliser le simulateur acheter ou louer ?

Il reste les arguments non économiques : pour le propriétaire, le sentiment de bien-être que l’on peut éprouver à avoir son chez-soi (“chez-soi” tout relatif tant que le crédit n’a pas été remboursé à la banque). Pour le locataire, une plus grande mobilité pour pouvoir saisir les opportunités professionnelles et être moins sujet au chômage.

… qui alimentent les prix immobiliers jusqu’à un krach ?

La théorie de Robert Shiller est que ces mythes s’auto-alimentent sous l’effet des interactions sociales. Par exemple papa baby boomer qui a connu l’immobilier pas cher (et remboursé en monnaie de singe par l’inflation galopante), qui recommande aux enfants “d’acheter au plus vite l’immobilier qui monte toujours”. Et sous l’effet de l’amplification par les médias. Allant jusqu’à provoquer un phénomène d’emballement, qui aboutit à la hausse brutale des prix et jusqu’à une bulle… qui finit tôt ou tard par éclater.

De nombreux économistes et l’OCDE alertent. Le marché immobilier français a été porté par une baisse continue des taux et par une politique de l’État très favorable (déduction des intérêts d’emprunt de la résidence principale sous Sarkozy, prêt à taux zéro, les APL, etc.) Deux leviers puissants qui solvabilisent artificiellement les acheteurs et on soutenu les prix. Seulement, les crédits immobiliers ne pourront pas passer sous 0 % et l’État ne sera pas forcément toujours aussi généreux. De plus, les locations saisonnières et Airbnb sont accusées d’alimenter les prix, surtout à Paris et dans les villes touristiques…risque pris très au sérieux par le gouvernement qui légifère à ce sujet.

Un changement de paradigme sur l’immobilier Français ?

Ceci dit, et si on assistait depuis le début du 21ème siècle à un changement de paradigme ? On ne peut pas exclure que l’on soit entrés dans une nouvelle ère sur fond de chamboulement démographique, de migration vers les grandes villes (phénomène de métropolisation), centres d’intérêts économiques et/ou touristiques. Le marché immobilier français à 3 vitesses (Paris, les 10 plus grandes villes et le reste de la France) ces dernières années semble aller en ce sens.

La période 1965-2000 vue dans les travaux de Friggit et connue des baby-boomers aura alors juste été un régime transitoire avec les salaires pour fondamentaux, avant de revenir sur le régime qui avait cours début 20ème siècle et 19ème siècle avec le capital prépondérant. Et dans ce cas inutile de croire à un retour dans le « tunnel de Friggit » ? Tout est possible. Les travaux de l’économiste Thomas Piketty mettent en avant le retour à une société de rente : les inégalités se creusent, les salaires sont de moins en moins prépondérants alors que le capital pèse de plus en plus…changement de fondamentaux. En étant pragmatique, raison de plus pour bien épargner et investir.

L’indice 100 vu dans les graphiques précédents repose finalement sur un temps assez court qui a succédé aux 2 guerres mondiales : les 30 glorieuses. Effectivement, peut-être pas très représentatif, et si on revient à l’indice 100 du temps long le résultat est très différent.

Chacun se fera son avis, les faits et les chiffres sont posés.

Perspectives de l’immobilier français

Il y a à la fois des facteurs en faveur de la hausse et d’autres en faveur de la baisse des prix. Difficile de savoir de quel côté la balance va pencher.

Des facteurs en faveur de la hausse des prix

- Rigidité de l’offre ;

- Métropolisation (attrait des grandes villes, qui attirent toujours plus, avec un marché de l’emploi qui se concentre) ;

- Solvabilisation de la demande (crédit facile, acheteurs étrangers, héritages) ;

- Accroissement du nombre de ménages (hausse de la population et divorces) ;

- La croyance dans la sécurité de la pierre et dans le caractère inéluctable de la hausse des prix a un effet autoréalisateur.

Des facteurs en faveur de la baisse des prix

- Hausse de l’offre : vieillissement de la population ;

- Limites de la solvabilisation artificielle : il y a des limites à la baisse des taux, à l’allongement de la durée des crédits…

- Durcissement de la règlementation (AirBnB de plus en plus réglementé), poids de la fiscalité…

- L’exclusion des primo-accédants en raison de l’écart grandissant entre le prix des logements et les revenus disponibles par ménage.

Bilan ?

Pour les médias et les professionnels de la vente, c’est toujours le moment d’acheter. Est-on objectif quand on dit tous les ans que c’est le meilleur moment pour acheter ? Nous nous garderons bien de faire des pronostics, tant ce marché peut être irrationnel et dépendant de facteurs exogènes (les taux d’emprunt, les aides de l’État, le taux de chômage, etc.). Mais rappelons-nous que le marché immobilier est cyclique, comme tout marché, et que les performances passées ne préjugent pas des performances à venir.

L’achat d’immobilier doit dans tous les cas être jugé au cas par cas et s’inscrire sur du long terme, sans spéculer sur une hausse des prix. Acheter ou louer sa résidence principale ? On peut simuler plusieurs scénarios. De même, pour l’investissement en immobilier locatif, SCPI, ou SIIC : il vaut mieux être raisonnable et calculer le rendement sans tenir compte d’une plus-value hypothétique.

Par ailleurs, au niveau qualitatif, après l’épisode de confinement du COVID-19 qui marquera profondément les esprits, on peut penser que les maisons avec jardin et les appartements en étage élevé avec vue et balcon seront encore plus recherchés et que les appartements en rez de chaussée subiront une plus forte décote.

18 commentaires sur “Bulle immobilière ? Risque de krach ? Les idées reçues”

Bonjour Nicolas,

merci tout d’abord pour la qualité de votre article et surtout votre prise de recul qui manque énormément dans notre société de l’immédiateté.

je suis en pleine réflexion d’achat sur un bien en banlieue parisienne pour de l’investissement locatif et une diversification. L’investissement étant plus sécuritaire les taux de rendement prévisionnel sont assez faibles (4%) avec hypothèse de revalorisation loyer et valeur à 1,5% par an soit près de 3 % de rendement qui proviennent de facteurs macroéconomiques que je ne maîtrise pas ! par contre j’ai fait mon analyse en cash flow et TRI en prenant des hypothèses assez pessimistes de vacances, de travaux et de gestion.

Il se pose donc pour moi la question du marché et des événements macro externes. Le marché de l’immobilier étant avec des cycles longs (de plus de 20 ans), j’ai voulu étudier des chiffres de plus de 20 ou 30 ans contrairement à tout ce que l’on peut trouver sur internet (la plupart des investisseurs ont une vision marché court terme de 10-20 ans et pas d’analyse macro de cycle) . Je suis tombé sur des graphiques très intéressant du CGEDD établis par Jaques Friggit (actualisé 2025 s’il vous plait) :

https://www.cgedd.fr/prix-immobilier-friggit.pdf , reprenant les données friggit actualisée depuis 1800 !

Je me suis donc dit : nous sommes en plein dans une bulle surtout sur Paris et encore plus sur Lyon ! On voit que depuis les années 2000 le prix des logements Ancien a fortement augmenté alors que celui des loyers n’a pas beaucoup augmenté, voire baissé depuis 2020. La rentabilité locative a donc fortement chuté ce qui devrait repousser les investisseurs, inciter les acheteurs de résidence principale à louer au lieu d’acheter et donc faire baisser les prix

Il y a également une corrélation avec la durée d’emprunt.

La sortie du contrôle des loyers en 65 à clairement été un tournant dans les prix, !!! ce qui implique aujourd’hui un risque réglementaire de régulation des prix ainsi que de lutte contre la gentrification et touristification (air bnb…)

Les rendements actions françaises avant 50 font rêver… (société capitalistique ?)

Le 3.1 m interroge sur les niveaux de prix alors que les loyers baissent.. également, 4.1 la moyenne des prix de logements en île de france vient de baisser au niveau de la moyenne nationale Alors qu ils étaient de 0.2 points au dessus base 2000

Je trouve aussi que les loyers baissent beaucoup par rapport aux revenus ( difficile de juger pour nous car on analyse hors pvr d achat mais normalement revenus= inflation)

Également nous sommes cher par rapport aux autres pays mais les français investissent pas mal dans l immo (génération baby boom, croyance).

j’en ai profité pour demander son avis à l’IA… qui vous cite :

### Évolution des prix et des loyers

– **Augmentation des prix** : Les prix des logements ont considérablement augmenté, avec des hausses notables dans des villes comme Paris, où le prix moyen du mètre carré est passé de 3 500 euros en 2000 à 11 000 euros en 2020 [[3]](https://www.humanite.fr/social-et-economie/economie/logement-cette-bulle-qui-amplifie-la-fracture-immobiliere-727034).

– **Loyers stagnants** : En revanche, les loyers n’ont pas suivi la même tendance, ce qui crée un déséquilibre entre le coût d’achat et le coût de la location. Cela peut rendre l’accession à la propriété de plus en plus difficile pour les primo-accédants [[1]](https://avenuedesinvestisseurs.fr/bulle-immobiliere-risque-de-krach/).

### Risques de bulle immobilière

– **Déconnexion des prix** : La forte augmentation des prix des logements par rapport aux revenus des ménages est un indicateur classique d’une bulle immobilière. Depuis 2001, la hausse des prix a largement dépassé celle des revenus, ce qui pourrait signaler une irrationalité sur le marché [[1]](https://avenuedesinvestisseurs.fr/bulle-immobiliere-risque-de-krach/).

– **Endettement des ménages** : Une part importante de l’endettement des ménages français est constituée de crédits immobiliers. En 2019, 83 % de l’endettement des ménages était lié à l’habitat, ce qui rend le marché vulnérable à des fluctuations économiques [[2]](https://www.liberkeys.com/blog/lannee-2020-une-annee-porteuse-de-risques).

### Mesures de régulation

– **Contrôle des crédits** : Pour éviter une bulle similaire à celle de 2007 aux États-Unis, des mesures ont été mises en place pour durcir les conditions d’octroi de crédits. Par exemple, la durée des prêts ne doit pas dépasser 25 ans et le taux d’endettement ne doit pas excéder 33 % des revenus [[2]](https://www.liberkeys.com/blog/lannee-2020-une-annee-porteuse-de-risques).

– **Impact des taux d’intérêt** : Les taux d’intérêt historiquement bas ont permis à de nombreux emprunteurs de renégocier leurs crédits, mais une remontée des taux pourrait poser des problèmes de remboursement pour certains ménages, augmentant ainsi le risque de défaut et de crise sur le marché immobilier [[2]](https://www.liberkeys.com/blog/lannee-2020-une-annee-porteuse-de-risques).

### Conclusion

En résumé, bien que le marché immobilier français ait connu une forte hausse des prix depuis 2000, des mesures de régulation sont en place pour tenter de prévenir une bulle immobilière. Cependant, la déconnexion entre les prix des logements et les revenus des ménages, ainsi que l’endettement croissant, soulèvent des préoccupations quant à la stabilité future du marché.

Aujourd’hui, nous sommes donc clairement dans une phase de correction du marché, je me demande donc s’il ne serait pas urgent d’attendre devant l’insistance des porteurs de projets d’investissements locatif cléf en main (“il faut acheter, c’est le bon moment…).

Cependant, notre entrée dans une phase capitalistique des revenus interroge, les héritages plus conséquents (moins d’enfants donc moins de répartition), l’optimisation des rentes capitalistiques, le besoin de diversification pour réduire les risques des CGP, la théorie des foules avec les croyances dans l’immobilier comme valeur refuge, la multiplication du besoin de logement du à l’éclatement des familles, le besoin de logement en région parisienne pour accéder au meilleurs postes et le choix de la banlieue devant la touristification de Paris, le projet du grand Paris….

Votre graphique avec indice 100 sur long terme m’intrigue fortement, revenant à une société capitalistique nous pourrions être sur une phase ascendantes long terme avec juste une correction de 2020 à 2030 au niveau de 1.5 et reprendre l’ascension ensuite ? dans cette hypothèse, mon investissement devrait revenir au même prix au bout de 20 ans.

Mon investissement serait sur 20 ans soit la moitié d’un cycle immo et si nous avons un cycle baissier… Des investissements financiers même à 2-3% sécuritaire longue durée seraient plus sûr. Je trouve cela très difficile à statuer, qu’en pensez vous?

Bonjour Joce,

Vous avez fait une bonne synthèse du marché immobilier en 2025 🙂

C’est toujours très délicat de prévoir quel sera le futur, car comme vous l’avez écrit il y a des facteurs de pression à la hausse sur les prix (croyance en la pierre, éclatement des familles, héritages des boomers…) et des facteurs de pression à la baisse sur les prix (les revenus des Français ont trop peu augmenté versus les prix, les rendements immobiliers sont faibles, les charges et taxes foncières de plus en plus lourdes…).

Mon intuition en 2025 est que les grosses villes qui avaient trop grimpé (Paris et Lyon notamment) ont baissé d’environ 15-20 % ces dernières années, c’est déjà une belle correction (encore plus en tenant compte de l’inflation sur la période). Donc si les taux se mettent à baisser, ces villes pourraient repartir à la hausse. Donc sur certains marchés la période commence à redevenir intéressante pour acheter (mais toujours acheter à long terme, au moins 10 ans idéalement 20 ans, et un beau bien dans un bon quartier).

Merci beaucoup pour ce retour rapide.

Je partage votre vision à court terme sur la correction du cycle actuel. Si on rajoute le côté « valeur refuge » de l immo face à l incertitude à venir (je suis persuadé qu on aura une période de crise proportionnelle à l euphorie post Covid) ainsi que le capital en augmentation.

Cependant cet écart prix/ revenu ressemble beaucoup à une bulle et ne sommes nous pas qu au début d une baisse sur un cycle de 50 ans?

Comme vous le dîtes , la plupart des analystes réfléchissent à moyen terme selon leurs modèles et projets. Ils prennent rarement la durée du cycle du marché sur lequel ils investissent

les analyses sont faite inflation prise en compte ce qui permet peut être au moins de ne pas dégrader le capital avec rendement au minimum de l inflation.

Je découvre votre site et je trouve votre article très intéressant. Il est clair et facile d’accès. Bravo !!!

Merci Nadine !

Je vous invite à parcourir notre site en commençant par le guide : https://avenuedesinvestisseurs.fr/introduction-a-lepargne-et-aux-placements/

Article intéressant !

Je suis en pleine réflexion sur l’achat, dans le sens où je n’arrive pas à me décider si je vais rester ou non en région parisienne. Malheureusement dans mon cas, j’ai l’impression que mon salaire est trop faible pour vivre convenablement en Île de France. D’un autre côté, les boulots qui me plaisent sont essentiellement dans les grandes villes… Donc où l’immobilier est élevé…

Un point qui m’intrigue dans l’article, au final, est on sûr que le marché immobilier est cyclique ? Car en effet, depuis que je m’intéresse à l’immobilier de près ou de loin, depuis 10 ans on va dire, je me demande si le krach arrivera bien un jour…

Et si le prix est corrélé à la croyance majoritaire comme quoi l’immobilier est un placement sûr, au final, pourquoi ça se casserait la figure ? Les médias seront toujours là, les parents diront à leur enfants que l’immobilier est un placement sûr, et finalement, c’est peut être aussi bien comme ça ? ^^ Car la portée de la croyance opposée, rependu depuis de nombreuses années pourtant avec le site immobilier danger, des forums ou des blogs tels que celui la n’ont eu qu’une portée très limitée…?

Bonjour Romain,

Pour l’achat de votre résidence principale, un des paramètres les plus importants est : combien de temps pourrez-vous y vivre ? Plus vous avez de la visibilité et plus l’achat peut se justifier. L’autre paramètre étant l’évolution des prix, difficile à estimer, mais on peut simuler plusieurs scénarios.

Notre dossier Acheter ou louer, avec simulateur : https://avenuedesinvestisseurs.fr/acheter-ou-louer-immobilier-simulation/

Les cycles immobiliers sont longs, plus longs que les cycles actions. 10 ans, cela représente une durée relativement courte en immobilier et ces 10 dernières années ont été portées par la baisse des taux et l’allongement des durées d’emprunt, qui ont eu un gros effet inflationniste sur les prix immo.

Si les prix baissent, ils baisseront même si dans l’esprit des gens cela reste un placement sûr. Car ce qui compte, c’est la solvabilité des ménages (apport + capacité d’emprunt). Quand la solvabilité baisse, les prix baissent mécaniquement, même si tout le monde veut toujours acheter. Dans les années 1990 il y a eu le krach à Paris et région PACA et la mentalité avait fini par changer fin 90, car les gens ne retiennent que les 10 dernières années avant eux. Ce qu’on appelle “la myopie de l’investisseur” : les gens n’ont tendance à ne voir que le court terme qui précède et à s’imaginer que le futur sera à cette image.

De notre côté, on ignore de quel côté la balance va pencher, on observe simplement qu’il y a moins de carburant (taux déjà quasiment à 0 et les banques ne prêtent plus sur 30 ans)…mais dans le même temps il y a une concentration des richesses et dans quelques marchés (grandes villes notamment) les ventes peuvent tourner en vase clos entre ceux qui ont du capital et leurs héritiers.

Bonsoir,

Article très instructif, notamment sur les idées reçues !

Pouvez vous m’éclairer un peu + sur ce point ? : “… revenir sur le régime qui avait cours début 20ème siècle et 19ème siècle avec le capital prépondérant.”

Pour un projet locatif (nu en déficit foncier ou meublé), il serait donc moins risqué (point de vue patrimoine) d’investir dans des villes moyennes ?

Bonsoir JM,

Le capital (patrimoine hérité et/ou construit) prend de plus en plus d’importance par rapport aux salaires. En France, la part du patrimoine hérité était de 40 % pendant les 30 glorieuses et on est maintenant à 70 % et on tend vers 80 %. Au 19ème siècle, on était à 80 % du patrimoine qui était hérité. Bref, être bien né est de plus en plus crucial pour avoir un patrimoine et pouvoir acheter. Et la richesse se concentre de plus en plus. (Simple constat, sans jugement de valeur).

Pour du locatif, le moins risqué (en termes de perspective des prix, d’impayés et de vacance locative) ce sont les grandes villes dynamiques. On parle d’investissement patrimonial : faible rendement (loyer / prix = 3 % brut environ) mais bonne perspective de rentabilité en tenant compte de la hausse des prix dans les grandes villes. A l’inverse des investissements de rendement (dans les petites villes) avec un fort rendement (loyer / prix > 8 % brut) mais moins bonne perspective de rentabilité vu l’évolution des prix et les vacances locatives. Ce sont 2 stratégies différentes, qui peuvent se compléter : on peut vouloir un T2 en LMNP à Paris pour investissement patrimonial et un immeuble à Arras (location nue en déficit foncier, ou LMNP) pour investissement à fort rendement (mais plus risqué).

Merci pour votre réponse !

D’accord je comprend mieux. Effectivement partir de zéro sur la seule base de son salaire est aujourd’hui bien compliqué..

Patrimoine/rendement, c’est noté. Vraiment pas évident de choisir la localisation pour un 1er investissement.

Je vous invite à prendre contact avec Bevouac, ils sont de très bon conseil : notre avis Bevouac.

Bonjour Nicolas,

Bravo pour le contenu de vos articles, je lis énormément de choses, je sais de quoi je parle! 😁😁

Je valide complètement votre raisonnement, m’accorde avec l’analyse de Piketty concernant le capital au XXIeme siècle…

Il est donc évidemment important d’étudier toutes ces notions, même si cela peut sembler repoussant.

Car il y a beaucoup de choses à faire, en se donnant les moyens (pas forcément financier).

Je réside à 35km de Lyon, et bien les prix sont effectivement très (trop) haut c’est évident. Nombreux de mes amis sont autour de 350k pour leur RP, peu d’apport, sur 25 ans, mensualité autour de 1200 – 1600 euros, MERCI LES TAUX BAS et donc merci la BCE.

Cependant ce niveau ne laisse que peu de marge de manœuvre, lors dune crise quelconque.

Personnellement, j’ai me suis réorienté pour intégrer le secteur du bâtiment en rénovation il y a bientôt 10 ans, j’en ai 36.

Et depuis 2014, avec ma conjointe nous avons acheté 3 appartements, rénové en location, et 2 RP rénové revendues, toujours des beaux produits.

Nous achetons la 3ème RP le 11 juin, avec un très bel apport.

Au vue du niveau du marché, nous ne la conserverons que très très peu de temps…pour se retirer ensuite en campagne plus profonde dans une RP payer cash! 😁😉

Loin de tout ce marasme qui sent un peu la poudre 😁😂.

Bons projets à toutes et tous!

Étudiez, apprenez, tentez, échouez et continuez!!

Bonjour Alexandre,

Merci pour votre retour, nous sommes en phase 🙂

Vous avez un beau parcours entrepreneurial dans l’immobilier !

Bonjour Nicolas,

Article intéressant comme souvent, clair et très bien documenté.

Pour moi qui souhaite acquérir ma RP prochainement je vais surveiller tout çà de près 🙂

Merci pour ce partage d’informations.

Bonjour André,

Merci pour votre retour. Moi aussi je compte acheter dans les mois qui viennent, alors l’évolution du marché m’intéresse. Mais l’inertie est forte en immobilier, on verra les effets dans quelques mois…

Bonjour,

Ce que vous dites sur les héritages est très intéressant.

C’est la première fois que je le lis et pourtant j’avais déjà eu cette “intuition” que le fait que les richesses restent dans les familles puissent être un fort soutien aux prix.

Les enfants d’aujourd’hui héritent parfois plus que leurs aînés car les familles avec 4 enfants ou plus sont de plus en plus rares. (Moins de division du patrimoine entre frères et sœur).

Rien que cet argument peut expliquer une sortie du tunnel de Friggit à long terme selon moi.

J’ai appris pour la première fois grâce à votre article que ce fameux tunnel ne concerne que quelques décennies…

C’est presque de la désinformation de parler de ce tunnel et de ces travaux sans mentionner qu’aux siècles précédents les prix ont évolués totalement en dehors de celui-ci…

Bonjour Greg,

Tout à fait, on parle de tunnel de Friggit, mais finalement c’est loin d’être la norme, c’était une période relativement courte de l’histoire qui a concerné surtout les baby-boomers.

On semble revenir à la norme, qu’on le veuille ou non, avec une société de rentier.

Et bien vu pour le poids de l’héritage.

Faut savoir que 60 % du patrimoine des Français vient de leur héritage. Dur quand on n’est pas bien né. De mon côté, mes parents ont eu 4 enfants, et je n’attends rien, je compte juste sur moi.

Bonjour,

Je viens juste de retrouver par hasard cette page en faisait une recherche sur les risques de krash immobilier et sur la sortie du tunnel de Friggit.

Désolé, je n’avais pas vu la réponse que vous m’avez faite en mars 2022.

A ce moment là j’avais dû mettre un commentaire et ne plus y penser…

Je vous remercie pour votre réponse.

“Je n’attends rien, je compte juste sur moi” : c’est un bel état d’esprit 🙂