La Société Civile Immobilière (SCI) est LA société dont il est impossible de ne pas entendre parler lorsqu’on investit en immobilier locatif hors pierre-papier. Il s’agit d’une structure juridique permettant à plusieurs personnes associées d’être propriétaires en commun d’un bien immobilier (ou plusieurs) et d’en assurer la gestion. En pratique, la SCI est proche de la SCPI, mais à plus petite échelle et en gérant vous-même.

Comme son nom l’indique, la SCI est une société obligatoirement liée à une activité civile (c’est-à-dire non commerciale), et plus particulièrement dans le domaine de l’immobilier. La location nue est le parfait exemple d’activité entrant dans le cadre de la SCI. Au contraire, la location meublée est au niveau fiscal une activité commerciale, donc en principe il n’est pas possible de faire du meublé dans une SCI. Sauf si les loyers en meublé représentent moins de 10 % du total des loyers générés par la SCI, ou si la société opte pour le régime de l’impôt sur les sociétés.

La SCI est un outil de gestion patrimoniale pour certains, un outil d’ingénierie matrimoniale pour d’autres. Alors qu’il est possible d’acheter à plusieurs en indivision sans passer par la structure sociétale, pourquoi et comment créer une SCI aujourd’hui ?

SOMMAIRE

- Les avantages de la SCI. Pourquoi créer une SCI ?

- Les inconvénients de la SCI : formalisme et fiscalité

- Exemple avec un cas pratique d’investissement immobilier : en nom propre ou via SCI ?

- Comment créer une SCI ?

- Conclusion.

Les avantages de la SCI. Pourquoi créer une SCI ?

La SCI est très populaire. Pourquoi ? Quels sont les avantages d’investir en immobilier via SCI ?

La souplesse de fonctionnement de la SCI

Par défaut, hors SCI, lorsque plusieurs personnes détiennent en nom propre un même bien on parle d’indivision. L’indivision ne nécessite quasiment aucune démarche ni formalité particulière, contrairement à la création d’une SCI. Cependant, il y a des contraintes importantes :

- l’unanimité exigée pour la prise de décisions, qu’elles soient ordinaires ou non ;

- « nul ne peut être contraint à demeurer dans l’indivision ». C’est à dire que si l’un des indivisaires décide de mettre en vente sa quote-part, les autres, qui ne peuvent pas s’y opposer, peuvent se retrouver contraints de revendre le bien même s’ils ne sont pas d’accord.

Alors que l’immobilier détenu en SCI permet de contourner les contraintes de l’indivision et d’éviter les blocages de gestion. Pourquoi ? Car ce sont les statuts de la SCI qui organisent la gestion du bien et la prise de décision. Par exemple, il est possible de demander l’accord de tous les associés pour vendre l’immeuble.

Par rapport à l’indivision, la SCI est donc plus souple et facilite la co-détention.

La transmission du patrimoine

Primo, lors d’une succession ou d’une donation, la SCI permet d’éviter l’indivision entre les enfants. Ainsi, on désamorce des conflits éventuels, car la gestion du patrimoine immobilier est bien cadrée par les statuts de la SCI. Quand on sait le nombre de successions difficiles, cela peut éviter bon nombre de querelles familiales.

Secundo, la SCI permet de réduire les frais de transmission à 2 niveaux (les droits d’enregistrement et la base taxable) :

- la cession des parts d’une société n’est pas soumise à la taxe de publicité foncière. Ainsi, la société bénéficie d’une baisse des droits d’enregistrement. Donc les frais de notaire sont réduits par rapport à un immeuble détenu en direct.

- les parts d’une société subissent une décote sur la base imposable d’environ 10 %, car une société est plus contraignante à vendre qu’un bien en direct.

La réduction des droits d’enregistrement et de la base taxable permet ainsi de rendre la transmission financièrement plus avantageuse en SCI qu’un bien détenu en nom propre.

L’imposition des revenus locatifs en SCI

En principe, la SCI est une société fiscalement transparente. C’est-à-dire que le calcul et le paiement de l’impôt s’effectuent au niveau de l’associé. Lorsque l’associé est soumis à l’impôt sur le revenu (IR), alors le calcul s’effectue selon les règles des revenus fonciers. Et éventuellement imposition aux bénéfices industriels et commerciaux (BIC) pour l’activité de location meublée (maximum 10% des loyers de la SCI).

Opter pour l’impôt sur les sociétés (IS) plutôt que l’impôt sur les revenus (IR) ?

Par défaut, ce sont les associés de la SCI qui paient l’IR à leur niveau. Mais depuis 1990, la SCI a la possibilité d’opter pour le régime de l’impôt sur les sociétés (IS) et l’imposition se fait alors au niveau de la SCI. Pourquoi préférer opter pour une SCI au régime de l’impôt sur les sociétés ?

- bénéficier de la stabilité de l’IS (historiquement plus stable que l’IR et non dépendant de vos revenus), et de son taux réduit à 15 %. En pratique, l’IS est idéal pour les investisseurs avec un fort Taux Marginal d’Imposition (à partir de 30 % de TMI) qui souhaitent avoir une fiscalité réduite et décalée dans le temps. Car c’est la SCI qui s’acquittera de l’IS, alors que les associés ne paieront pas l’IR tant qu’ils ne décident pas de se verser des dividendes.

- profiter d’une plus large assiette de charges fiscalement déductibles, bien plus qu’aux revenus fonciers.

Note de Nicolas : depuis la dernière loi de finance, l’option à l’IS peut être révoquée dans les 5 ans. Ainsi, la SCI peut rebasculer à l’IR si l’option IS ne s’avère pas avantageuse. Et si vous optez pour l’option IS, c’est à double tranchant. Car vous pourrez amortir comptablement le bien (donc plus de charges déduites et moins d’impôts durant la détention du bien), mais l’amortissement viendra augmenter l’assiette de la plus-value taxable quand vous vendrez.

Les inconvénients de la SCI

On l’a vu, la SCI offre bien des avantages : optimiser la gestion juridique des biens immobiliers, maintenir les biens dans la famille, limiter les conflits potentiels en organisant leur détention sur plusieurs générations, piloter la fiscalité, etc. Cependant, il ne faut pas négliger pour autant ses inconvénients.

Le formalisme

C’est évident, mais cela mérite d’être rappelé : une SCI est avant tout une société, et une société demande un certain formalisme. Donc quand on détient de l’immobilier en SCI, il y a plus de lourdeur administrative et de frais de gestion qu’en détention en direct. Notamment dès le début avec la création des statuts, puis au cours de la vie de la SCI avec les procès-verbaux (PV) d’assemblée générale des associés par exemple. Ceci dit, on peut se faire épauler par un professionnel (expert-comptable) ou par des services en ligne spécialisés, comme on l’explique ensuite.

L’imposition de la vente et du dividende

Pour rappel en cas de vente, la résidence principale est totalement exonérée d’impôt sur la plus-value (PV). Contrairement à l’immobilier locatif, soumis à l’impôt sur la PV immobilière.

Par défaut, pour l’investissement locatif hors SCI, ou via SCI qui n’a pas opté pour pour l’impôt sur les sociétés (IS), on bénéficie du régime fiscal des particuliers. C’est à dire que la plus-value imposable est diminuée par des abattements pour durée de détention. Ainsi, en cas de vente après 30 ans de détention, il y a exonération d’impôt sur la plus-value.

Mais lorsque la SCI opte pour l’IS, l’investisseur se prive des exonérations du régime des plus-values immobilières.

Pour aller plus loin nous vous invitons à lire notre article sur la fiscalité des plus-values en SCI (vente d’immeuble ou de parts sociales).

L’imposition des dividendes pour les SCI avec option IS

Quand une SCI a opté pour l’option impôt sur les sociétés (IS), alors c’est la SCI qui paie l’IS (15 %) et l’argent est stocké sur les comptes de la société. Et dans un second temps, lorsque la société décide de verser une partie de son bénéfice aux associés, alors les associés doivent payer l’impôt sur le revenu (IR) sur les dividendes versés. Il s’agit de la flat tax de 30 % (prélèvements sociaux compris). Par conséquent, en cas de versement de dividendes, l’imposition globale est de 45 % (15 % d’IS au niveau de la SCI + 30 % sur les dividendes au niveau de l’associé).

C’est pourquoi, lorsque le projet est trop petit, l’impôt sur les dividendes ainsi que les frais de gestion supplémentaires propres à la SCI peuvent engloutir les avantages fiscaux espérés. Toutefois, ces inconvénients peuvent être contrecarrés dans le temps, comme on le verra ensuite.

Ceci dit, la flat tax de 30 % peut être décalée dans le temps, si on décide de verser les dividendes plus tard pour faire travailler la trésorerie de la SCI. Sachez qu’on peut également opter pour l’imposition des dividendes au barème progressif de l’impôt sur le revenu pour bénéficier d’un abattement de 40 %. Ainsi, il faut retenir la solution la plus favorable selon sa situation, mais retenons que la taxation maximum est de 30 % sur les dividendes.

Note de Nicolas : dans le cas de la SCI à l’impôt sur le revenu (IR), les loyers peuvent aussi être versés sur le compte de la SCI. Mais du fait de la transparence fiscale, le gérant pourra les verser sur les comptes bancaires des associés sans taxation supplémentaire (ce ne seront pas des dividendes).

Exemple avec un cas pratique d’investissement immobilier : en nom propre ou via SCI ?

Prenons l’exemple de la mise en location meublée d’un bien de 100 000 €. Admettons que ce bien soit loué 10 000 € par an, pour 3 500 € de charges (intérêts d’emprunt, charges de copropriété, taxe foncière, etc.). En pratique, nous pouvons décider de louer ce bien soit en nom propre (loueur en meublé non professionnel – LMNP), soit via une SCI (en optant pour l’impôt sur les sociétés – IS – puisqu’il s’agit d’un meublé).

Notez que la SCI a l’obligation d’opter pour l’IS, car l’activité de location meublée n’est pas civile. Pour rappel, quel que soit le mode de détention (en nom propre au régime LMNP au réel, ou via une SCI à l’IS), le bien meublé est amorti comptablement et cela permet de réduire l’assiette d’imposition et donc le résultat fiscal. Pour cet exemple, admettons que l’amortissement est égal au remboursement du capital à hauteur de 3 500 € par an.

Finalement, cela donne un résultat fiscal de 10 000 € – 3 500 € de charges – 3 500 € d’amortissement = 3 000 € par an.

Quelle imposition sur les revenus locatifs ?

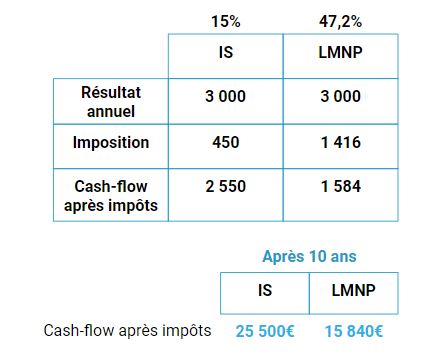

Faisons la simulation entre la location au régime LMNP en nom propre, ou via SCI à l’impôt sur les sociétés :

- En nom propre au LMNP ? L’investisseur en tranche marginale d’imposition de 30 % serait imposé à hauteur de 47,2 % (TMI + prélèvements sociaux à 17,2%). Donc 47,2 % x 3 000 € = 1 416 € d’IR.

- En SCI à l’IS ? En l’absence de versement de dividende l’imposition est de 15%. Elle serait de 45 % avec dividendes. Donc 15 % x 3 000 € = 450 € d’IS, soit 966 € de moins par an.

Regardons l’impact de l’imposition au cours des dix premières années de détention. Après 10 ans, l’IS permet de capitaliser presque 10 000 € de trésorerie supplémentaire au sein de la SCI. En effet, l’écart de taux d’imposition permet au fil des années de générer beaucoup plus de trésorerie que la détention en nom propre : 25 500 € au lieu de 15 840 € (+ 60 %). Et si cette trésorerie supplémentaire est placée, les effets du taux de l’IS sont encore plus forts. Ceci dit, dans le cadre de la SCI option IS, l’investisseur ne s’est pas encore versé les dividendes et les 25 500 € sont au sein de la SCI.

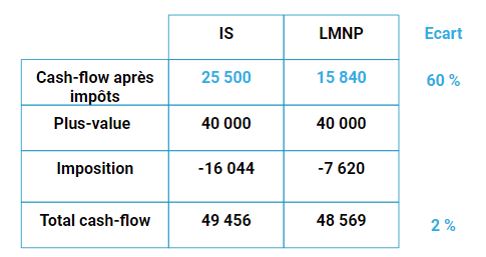

Et en cas de vente après 10 ans de détention ? Impact de l’imposition sur la plus-value

La plus-value (PV) correspond au montant entre le prix de vente et le prix d’acquisition. Imaginons que vous vendez ce bien à 140 000 €, donc en réalisant une PV de 40 000 €.

Pour rappel, on ne profite pas de l’abattement sur la PV pour durée de détention lorsqu’en investit via SCI à l’IS. De plus, l’amortissement en SCI vient baisser le prix d’acquisition retenu fiscalement (notion de “valeur nette comptable”), mais ce n’est pas le cas au LMNP. Donc l’imposition sera logiquement plus élevée en SCI à l’IS, qu’au LMNP en nom propre.

Calcul de l’impôt sur la plus-value en SCI à l’impôt sur les sociétés (IS)

- prix d’achat = 100 000 €

- amortissement = 35 000 € (3 500 € x 10 ans)

- valeur nette comptable (VNC) = 100 000 € – 35 000 € = 65 000 €

- plus-value imposable = vente à 140 000 € – 65 000 € = 75 000 €

- assiette taxable de 75 000 € imposée à l’IS. Soit IS = 38 120 € x 15 % (taux réduit de 15 % à hauteur de 38 120 €) + 36 880 € x 28 % = 16 044 €.

Note de Nicolas : depuis 2022, le taux normal de l’IS est à 25 % et non plus 28 % !

Calcul de l’impôt sur la plus-value en nom propre au régime LMNP

- prix d’achat = 100 000 € (frais de notaire compris)

- forfait travaux 15% = 13 793 € sur la base d’un prix d’achat hors frais de notaire de 91 954 €

- plus-value imposable = vente à 140 000 € – 100 000 € – 13 793 € = 26 207 € (l’assiette imposable est réduite car on compte les travaux mais on ne compte pas l’amortissement !)

- grâce à la détention pendant 10 ans, on bénéficie d’un abattement de 30 % pour l’IR et 8,25 % pour les prélèvements sociaux.

- IR : 26 207 € – 30 % d’abattement = 18 345 € imposés à 19 % = 3 485 € d’IR.

- PS : 26 207 € – 8,25 % d’abattement = 24 045 € taxés à 17,2 % = 4 135 € de prélèvements sociaux (PS).

- IR + PS = 3 485 € + 4 135 € = 7 620 €.

On constate que le gain est mangé lors de la revente à 10 ans. En effet, l’écart se resserre et il y a maintenant égalité entre la SCI à l’IS et le LMNP. En pratique, le LMNP génère certes un peu moins de trésorerie (- 2% par rapport à la SCI), mais cette dernière est déjà à l’entière disposition de l’investisseur. Contrairement à la SCI à l’IS qui nécessiterait, pour cela, un versement de dividendes qui viendrait alourdir considérablement l’imposition.

Donc dans le cas présent, il valait mieux ne pas investir en SCI et privilégier l’investissement en nom propre au LMNP.

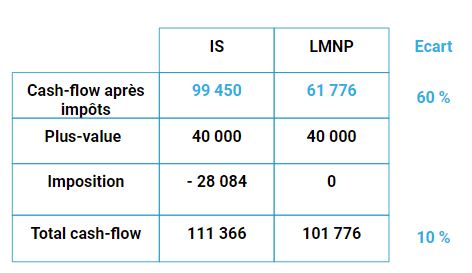

Et en cas de vente après 30 ans de détention ? Impact de l’imposition sur la plus-value

Que se passe-t-il pour une détention plus longue de ce bien immobilier ? Imaginons une vente après 30 ans, lorsque la plus-value est totalement exonérée pour les particuliers.

Calcul de l’impôt sur la plus-value en SCI à l’impôt sur les sociétés (IS)

Au moment de la vente à l’IS, c’est presque 78 000 € d’amortissements qui viennent majorer la plus-value et imposer lourdement celle-ci.

- prix d’achat = 100 000 €

- amortissement = 78 000 € (2 600 € x 30 ans)

- valeur nette comptable (VNC) = 100 000 € – 78 000 € = 22 000 €

- plus-value imposable = vente à 140 000 € – 22 000 € = 118 000 €

- assiette taxable de 118 000 € imposée à l’IS. Soit IS = 38 120 € x 15 % (taux réduit de 15 % à hauteur de 38 120 €) + 79 880 € x 28 % = 28 084 €.

Calcul de l’impôt sur la plus-value en nom propre au régime LMNP

Au régime LMNP en nom propre, c’est le régime fiscal des particuliers qui s’applique. Et la trentième année, l’exonération d’impôt sur la plus-value est totale !

Malgré cette plus lourde imposition de la SCI en cas de plus-value, finalement la SCI à l’IS permet d’accumuler plus de trésorerie qu’au régime LMNP (+ 10 %). Car durant 30 ans, l’argent s’est accumulé dans les comptes de la SCI avec peu de frottement fiscal (15 %), d’où un cashflow de 99 450 € avant PV et impôt sur la PV.

Donc dans le cas présent, il valait mieux créer une SCI et opter pour l’IS, plutôt que d’investir en nom propre au LMNP. Et cette trésorerie pourra être distribuée sous forme de dividendes en temps voulu. Par exemple, lorsque le taux d’imposition (TMI) de l’investisseur sera plus faible, lors de son départ en retraite. Bien sûr, s’il faut verser des dividendes durant les 30 ans de l’investissement, cela change la donne.

Avis de Nicolas : ainsi, il faut faire plusieurs simulations pour choisir d’investir en immobilier via SCI ou non. En pratique, l’appui d’un bon conseiller en gestion de patrimoine sera précieux pour optimiser et choisir le meilleur montage. Et c’est généralement à long terme que se révèle tout l’intérêt d’investir en immobilier via SCI à l’option IS.

Comment créer une SCI ?

Pour créer une SCI, comme pour toute société, il faut accomplir un certain nombre de démarches : rédaction des statuts, immatriculation, publication au journal d’annonce légale, etc. Heureusement, vous pouvez faire appel à un professionnel et avez le choix pour la création de votre SCI :

- un conseil “en chair et en os” : expert-comptable, notaire, avocat. Comptez entre 1 000 € et 2 000 € selon la complexité du dossier et le professionnel sollicité ;

- un site internet de création de SCI en ligne. Les prix varient entre 400 € et 800 € pour créer une SCI en ligne. Pour cela, nous apprécions les services de LegalStart (notre avis ici).

La première étape est de décider qui sera le gérant. En effet, la SCI est dirigée par le gérant et les parts sont réparties entre les associés. Sachez que le gérant peut également être associé, c’est d’ailleurs généralement le cas. De plus, il peut être décidé de nommer plusieurs gérants. Ensuite, il s’agit de rédiger les statuts.

La rédaction des statuts

La création d’une société (SCI ou autre) passe obligatoirement par la rédaction de statuts. Ils définissent les caractéristiques et le fonctionnement de la société. Voici les principaux points qu’il faudra absolument contrôler avant de les signer :

- l’objet de la société. C’est sa raison d’être. En effet, l’objet social définit le type d’activité que la société peut exercer, et il convient d’y accorder beaucoup d’attention.

- le fonctionnement et la gestion d’une société sont confiés à un gérant qui dispose de pouvoir conformément à ce qui est écrit dans les statuts. Quelles décisions devraient être soumises au contrôle des associés ? Quelles sont les règles de majorité ? Il est important de se poser ces questions et de retranscrire la réponse dans les statuts.

- l’entrée et la sortie des associés. Pour garder la main sur l’entrée de nouveaux associés, il est important de prévoir une clause d’agrément solide. En pratique, la clause d’agrément est une disposition des statuts qui prévoit un accord à l’unanimité ou à la majorité des associés pour accepter l’entrée d’un nouvel associé dans la société.

Note de Nicolas : il est toujours possible de modifier les statuts après création de la SCI, mais cela fait perdre du temps et occasionne des frais.

Conclusion

En contrepartie d’un plus grand formalisme et d’une attention toute particulière à la rédaction des statuts, la SCI permet d’organiser la co-détention, de faciliter la transmission ou la succession d’un bien familial. Et en optant à l’impôt sur les sociétés, selon le profil des investisseurs, elle peut aussi permettre de réduire la fiscalité.

Ceci dit, la SCI n’est pas la formule magique gagnante à tous les coups. Comme d’habitude, il faut peser les pour et les contre et calculer selon sa situation, avec éventuellement l’analyse patrimoniale d’un bon conseiller en gestion de patrimoine.

La SCI intéressera donc tout naturellement ceux qui veulent s’associer pour investir, ou encore ceux qui souhaitent garder un bien dans le patrimoine familial (les avantages de la SCI familiale à la transmission), ainsi que les profils avec un fort taux marginal d’imposition qui ont tout intérêt à optimiser fiscalement. Pour aller plus loin : notre dossier Investir en immobilier en nom propre ou en société (SCI ou SARL) ?

Note de Nicolas : si vous souhaitez approfondir la question des SCI et la fiscalité de l’immobilier en général, sachez que cet article a été rédigé grâce à Sonia Montella et son livre J’investis sereinement en immobilier locatif. C’est une professionnelle des chiffres animée par la passion de l’investissement immobilier. Elle explique très simplement dans son livre (je l’ai lu d’une traite !) comment optimiser fiscalement. Ainsi, on comprend que choisir la bonne option fiscale peut doubler le rendement d’un investissement immobilier. Il ne faut vraiment pas passer à côté de la question fiscale !

13 commentaires sur “Comment créer une SCI ? Avantages et cas pratique”

Bonjour, je souhaite créer une SCI avec mon épouse et nous avons un appartement à apporter qui est actuellement en location. Notre principal frein est la taxe sur la plus value dans le cadre de cet apport. Cette taxe peut-elle être évitée ? Par exemple, un apport en restant nu propriétaire et en cédant l’usufruit à la SCI pourrait-il permettre d’échapper à cette taxe ?

Merci

Bonjour,

Ca fait maintenant quelques mois que je connais votre site et je tombe encore sur de nouveaux articles super intéressants en fonction de mes recherches du moment. Bravo et merci pour cette pépite !

J’aurais deux questions à vous poser.

Contexte: Je suis Freelance dans l’IT et je souhaite diversifier mon patrimoine en investissant dans l’immobilier. Dans ma situation, je vais avoir deux possibilités, investir en non propre pour profiter du statut LMNP avec les avantages que vous avez très bien décrits dans votre article (et dans d’autres), ou créer une SCI avec ma société d’exploitation et moi-même afin de pouvoir profiter de la trésorerie de la société d’exploitation en apport pour des prêts immobilier.

Question 1: Quel livre me conseilleriez vous pour creuser ce sujet dans ma situation ? Celui de Daniel Vu ? Celui de Sonia Montella ? un autre à me conseiller ?

Question 2: Dans le cas d’investissement au travers d’une SCI à l’IS, l’imposition à 15% est intéressante tant qu’on ne se prend pas de dividendes. Dans ce cas précis, comment investir la trésorerie de la SCI ?

Réinvestir dans un N ème bien immobilier c’est top mais si on commence à en avoir plusieurs (je n’ai pas de chiffre précis en tête) ça va commencer à devenir très chronophage.

Donc pour une personne qui souhaiterait se limiter à 3 à 5 biens immobiliers détenus, comment réinvestir le reste de la trésorerie qui va commencer à s’accumuler une fois les prêts remboursés ?

Merci pour votre retour !

Bonjour Alexis,

Merci 🙂

1/ Notre article sur les meilleures livres immobiliers.

Vous pourriez aussi consulter un expert-comptable pour conseil personnalisé.

2/ Une SCI a dans ses statuts un objet limité aux investissements immobiliers.

Il y a d’autres formes de société qui permettent d’investir plus largement (CAT, contrat de capitalisation, compte-titres…).

Ressources à lire :

Différentes formes de sociétés expliquées en schéma ici.

Investir en immobilier en nom propre ou en société (SCI ou SARL) ?

Meilleurs placements de trésorerie d’entreprise

Bonjour Nicolas,

Merci pour cet article éclairant et bien argumenté. Sauf erreur de ma part, je pense qu”il y a une erreur sur le calcul d’imposition après dividendes. En effet, il est écrit que sur 10 000€, il faut compter 15% d’imposition pour la SCI puis 30% (la Flat Tax) pour les dividendes soit 45%. Or, les 30% de Flat Tax s’applique sur la somme restante après le prélèvements de 15% et non sur la somme totale de départ. Ce qui ferait plutôt une imposition en 2 temps autour des 40% et un reste de cashflow plus important.

Bonjour Sam,

Bien vu !

IS de 15 %.

Puis sur les 85 % restants, la flat tax 30 %.

Bonjour,

Merci pour votre article.

Le calcul du cashflow de la SCI à l’IS prend-il en compte les frais comptables et les taux d’intérêts souvent plus élevés que pour les particuliers ?

Au plaisir de vous lire,

Mathias

Bonjour Mathias,

Je n’ai plus le détail en tête.

Mais il faut tenir compte de ces 2 paramètres en effet !

Bonjour,

En possédant, des parts dans une SCI à l’IR, louant des locaux commerciaux,

et à des fins de défiscalisation, est il possible de percevoir les dividendes via une autre société ?

Ou existe-t-il un autre moyen ?

Merci !

Bonjour Michel,

Vous voulez faire remonter les dividendes dans une holding plutôt que de vous les verser en personne physique ?

Mais vous êtes dans une société à l’IR et non à l’IS, donc imposition transparente, vous êtes imposé forcément en tant que personne physique.

Bonjour,

Bravo pour ces articles aussi clairs et complets.

Malheureusement, il est souvent question de personnes avec un TMI de plus de 30%.

Notre SCI à l’IS vient de vendre des murs commerciaux.

Est il trop simpliste de dire que si nous sommes, mon associés et moi, dans la tranche marginale d’imposition à 11 %, il est d’office plus pertinent de se verser l’argent, en payant la flat tax immédiatement, afin d’investir en nom propre plutôt que de réinvestir dans notre SCI ?

J’espère que votre avis m’éclairera…

Bien cordialement.

Bonjour Corinne,

Quand vous vous versez les dividendes de votre SCI à l’IS, alors vous avez le choix entre flat tax (30 %) ou barème progressif de l’impôt sur le revenu (dans votre cas TMI 11 % + 17,20 % de PS…mais abattement de 40 % !)

Dans votre situation, le barème progressif semble plus favorable et ensuite vous pouvez investir en nom propre plutôt qu’en SCI pour éviter l’étape de l’impôt sur les sociétés à 15 %.

Mais à confirmer par votre comptable !

Bonjour,

Merci beaucoup, Nicolas, pour votre réponse rapide.

Au plaisir de vous lire.

Corinne

Je vais être confronté à la création d’une SCI dans pas longtemps donc cet article tombe au bon moment !