Notre ami LKM est un investisseur que nous côtoyons depuis des années. En tant que gestionnaire de grandes fortunes UHNWI ((Ultra High Net Worth Individuals) et spécialiste en économie et investissement, LKM nous livre son guide de survie dans le monde globalisé d’aujourd’hui. Après plus de 15 ans d’expérience professionnelle et personnelle dans l’investissement, Il a beaucoup de connaissances à transmettre aux investisseurs débutants comme aux plus confirmés.

SOMMAIRE

- Présentation et expérience d’investisseur de LKM.

- Gestion de patrimoine : conseils pour une grande fortune et pour un jeune cadre. Comment réagir en cas de correction ou krach boursier ?

- Réflexion sur l’économie mondiale : les taux bas, les prix immobiliers. Est-ce qu’il faut surpondérer le Nasdaq, les émergents et les actions à dividende ?

Présentation de LKM et retour d’expérience de 15 ans d’investissements.

Il est bien entendu pour nos lecteurs que tout n’est pas reproductible, mais une bonne partie est accessible à tous les épargnants.

1/ Bonjour LKM. Pouvez-vous vous présenter dans les grandes lignes ? Votre origine, votre parcours professionnel ? D’où vous vient cette passion pour l’économie et la finance ?

On dit souvent que les pommes ne tombent pas loin de l’arbre. Je pense avoir fortement bénéficié de la culture économique et financière de mon père (professeur de ces matières) et de mon grand père, ancien Directeur Financier d’une entreprise de taille moyenne. Ainsi, à 13 ans j’achetais ma première action par Minitel via Cortal Consors. Il s’agissait de Saint Gobain. Et j’ai commencé à lire la presse économique et à m’intéresser aux “feuilles saumon” d’un célèbre quotidien à mes 16 ans environ.

Pour autant, mon parcours académique et professionnel ne me destinait pas a l’investissement. En effet, j’étais féru de sciences et j’ai suivi un parcours d’ingénieur généraliste. Et après quelques stages en aéronautique, j’ai finalement débuté en consulting en réorganisation en banque, en plein cœur de la crise de 2008/2009. De quoi rapidement comprendre une partie des entrailles des systèmes financiers.

Par chance et grâce au réseau que j’ai su me constituer au fil des années, j’ai eu l’opportunité de rejoindre une équipe d’investissement de haut vol à Paris. C’est là que j’ai pu faire mes preuves graduellement et donner pleine mesure à ma passion pour les marchés. Au fil des années, j’ai eu la responsabilité d’allocations d’ensemble et de gestion d’actifs pour de très grands montants, au profit de grandes familles françaises, de fondations et de sociétés à capitaux privés.

Plus récemment, j’ai eu la chance de pouvoir participer à la création d’un fonds d’investissement spécialisé en technologie (Venture Capital). Ce poste basé à San Francisco m’a permis d’étendre mon expérience hors des marches cotés.

2/ Pouvez-vous présenter votre expérience d’investisseur ?

Mon expérience d’investisseur est classique pour quelqu’un qui suit les marchés depuis environ 20 ans :

- Tout début en fonds euros d’assurance-vie presque exclusivement.

- Puis mes débuts en bourse par l’introduction de quelques titres vifs.

- Quelques temps plus tard, je réalise que mes performances personnelles sont décevantes. Donc plutôt que de continuer à sélectionner des titres vifs, je passe en fonds de gestion actions (les trackers ou ETF étaient encore très rares a l’époque).

- Finalement, je réalise que les performances des fonds de gestion active sont globalement décevantes et très irrégulières selon les années. Il faut surveiller “comme l’huile sur le feu”. Donc je décide de basculer en fonds indiciels (trackers, ETF) pour ma partie actions.

- Ensuite, je cherche des pistes de diversifications hors fonds euros et actions. Ainsi je commence à m’intéresser aux obligations High Yield (HY) et Investment Grade (IG) en devises hors Euro, et aux produits structurés.

- Finalement, je réintroduis un petit “bac à sable” de titres vifs pour garder un petit frisson d’investisseur en actions.

Les trackers : une révélation.

Il est difficile pour un épargnant aujourd’hui d’admettre dès le début que – hors accès à des parts Institutionnelles sur les fonds de gestion active – il est bien rare de pouvoir faire mieux qu’avec des trackers et qu’ils demeurent le choix rationnel de prédilection pour investir en actions. Toutefois l’expérience et de nombreuses sources sur Internet permettent de s’en convaincre assez rapidement.

Note de Nicolas : j’ai eu exactement le même “parcours initiatique” d’investisseur. D’abord 100 % fonds euro. Puis j’ai ajouté des actions (progressivement et à hauteur de 20 % de mon patrimoine) pour tirer la performance vers le haut. D’abord via des titres vifs (notamment Pages Jaunes avec le biais dividendes dont LKM parlera plus bas…) et des fonds d’investissement actifs (Carmignac Investissement), avant de me rendre compte de la sous-performance (et du côté plus chronophage et stressant) face à de simples trackers. Certes j’étais globalement positif car les marchés étaient haussiers, mais bien moins que les trackers. Ainsi j’ai appris : “Il faut beaucoup d’humiliations pour faire un peu d’humilité”. Avec les trackers je ne tente plus de battre le marché, je me contente humblement de reproduire le marché, et cela suffit à faire mieux que la majorité des gérants de fonds et sans y passer de temps.

3/ Quelle est votre allocation patrimoniale ?

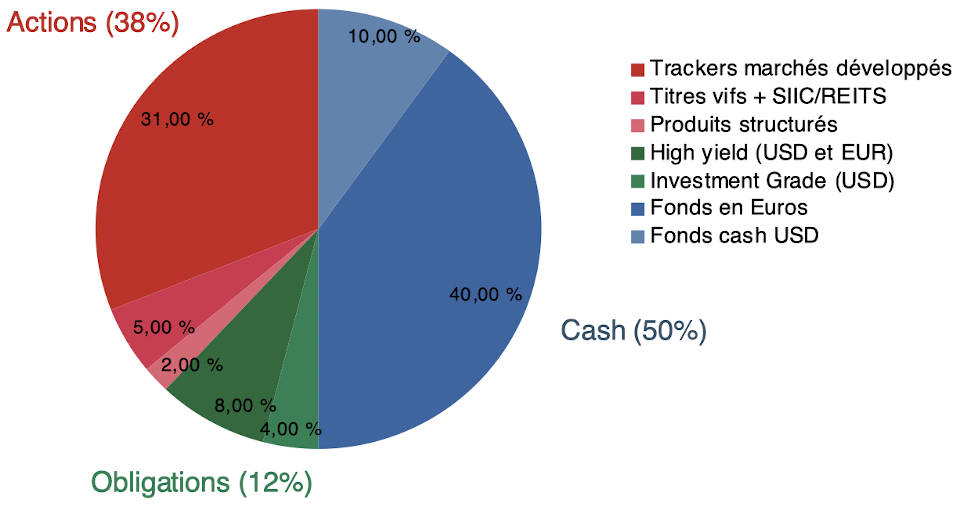

Mon allocation d’actifs est maintenue à ce niveau en rééquilibrant tous les trimestres.

1. Actions = 38 % :

- Actions globales des marchés développés via trackers (31%)

- Bac à sable : titres vifs + SIIC/REITs (5%)

- Produits structurés (2%)

2. Obligations = 12 % :

- High Yield : HY USD et HY EUR (8%)

- Investment Grade : IG USD (4%)

3. Cash = 50 % :

- Fonds en Euros (40%)

- Fonds cash USD (10%)

4. Immobilier :

- Locatif (0 % net de dettes car leveragés presque au maximum par l’emprunt). Ce sont d’anciennes résidences principales, que j’ai mises en location après déménagement pour saisir des opportunités professionnelles. Fiscalement, j’ai optimisé en LMNP frais réels depuis le début (2013), pour une taxation très légère.

- Jouissance (résidence principale, pourquoi pas une résidence secondaire un jour si je cède sur ce point). Je ne l’inclus pas dans mon allocation patrimoniale.

Note de Nicolas : cette allocation patrimoniale est propre à LKM, selon sa situation personnelle, son tempérament et ses objectifs. Diversifiez votre patrimoine sur différents actifs. Aussi, il revient à chacun de réfléchir à son allocation d’actifs, clé de voute de son organisation patrimoniale et de sa performance. Pour un même effort d’épargne, on obtient à long terme des résultats très différents selon l’allocation patrimoniale choisie, de la plus défensive à la plus offensive. Bien entendu, une allocation plus offensive doit mieux rémunérer à long terme au prix d’une plus forte volatilité à supporter.

4/ Quels sont vos “plus hauts faits d’arme” en tant qu’investisseur ?

Mes moments de grande satisfaction sont généralement quand je sais garder mon sang froid et ne pas céder aux tourments créés par les médias au sujet des marchés ou de la géopolitique. En bref, mes hauts faits sont ennuyeux car ils sont le reflet d’une discipline sans faille. Ainsi que l’un de mes mentors investisseur me l’avait confié par le passé : “Ne pas arbitrer est une décision d’investissement en soi, il faut savoir être fier de ne rien faire quand d’autres s’agitent”.

Note de Nicolas : Nous vous invitons à lire nos 4 bonnes pratiques de l’investissement en bourse. Notamment, ne jamais céder à l’euphorie ni à la panique, être le plus passif possible et se contenter de rééquilibrer son allocation.

5/ Au contraire, vous avez probablement connu aussi des échecs, peut-être même des sueurs froides ?

À 19 ans, j’étais intéressé par les marchés des devises (forex) et je m’amusais à tester des algorithmes de trading automatique sur la plateforme MetaTrader. J’ai péché par excès de confiance comme beaucoup de gens qui se laissent aveugler par des performances rapides et significatives sur ces marchés. Après 6 mois de petits gains réguliers, il a suffit d’une déclaration inattendue de la FED pour que près du tiers de mes avoirs de l’époque disparaisse en quelques minutes (perte de 8 000 €).

Étrangement, j’ai moins bien vécu la crise de 2011 que celle de 2008, pourtant la correction était moins forte. Car cela tombait mal, j’étais sur le point de réaliser mon premier achat immobilier et mon épargne était encore exposée aux actions à hauteur de 30%. La sagesse aurait voulu que je diminue rapidement ma part d’actions, afin de ne pas avoir d’émotions à quelques mois de verser mon apport.

Gestion de patrimoine.

LKM nous donne ici des conseils de professionnel de l’investissement de grandes fortunes (UHNWI). Mais ce sont des conseils qu’il applique aussi dans la sphère privée et pour des patrimoines bien plus modestes.

6/ Gestion de fortune. Prenons le cas d’un père de famille avec 2 enfants. Aucun projet particulier (retraite, quelques voyages) et 20 millions d’euros à investir (fruit de la vente d’une société). Quelle allocation patrimoniale ?

C’est un patrimoine très conséquent et les réflexions sont très rarement dénuées de projets ! Que ce soit parce que les enfants souhaitent étudier à l’étranger, qu’une cause de charité souhaite être soutenue ou que des acquisitions immobilières sont à prévoir…la structure patrimoniale de ces avoirs est la pierre angulaire de l’analyse de la situation. C’est à dire le type d’enveloppe, de structures qui vont venir “porter” ces actifs à investir.

En ce qui concerne l’allocation des actifs eux-mêmes, tenant compte de l’absence de projets dimensionnant et de l’horizon d’investissement transgénérationnel. Une part illiquide se justifie notamment en Capital Investissement et Capital Risque (Private Equity / Venture Capital). Par exemple de 15 à 20 % du patrimoine.

Le reste du patrimoine est à composer selon l’aptitude de ce père de famille à pouvoir envisager la volatilité dans des moments de marchés difficiles. Bien rares sont les personnes, malgré de grands patrimoines, pouvant supporter des variations de 20 ou 30 % de leurs actifs sur quelques mois !

Ainsi, une allocation typique serait :

- environ 40 à 50 % d’actions très diversifiées mondialement, en raison de l’horizon d’investissement très long ;

- environ 40 % d’obligations en EUR et en USD sur l’ensemble du spectre de notation de crédit (Investment Grade, Convertibles et High Yield) ;

- 15 à 20% en fonds d’investissement illiquides (Private Equity / Venture Capital) cités plus haut.

En cas de baisse des taux d’intérêt des banques centrales liée à des tourments économiques, les obligations bien notées (Investment Grade) joueront théoriquement le rôle d’amortisseur. En effet, elles augmentent en valeur et ont habituellement une corrélation négative aux actions dans les moments difficiles.

La demande est particulièrement forte actuellement d’avoir une exposition en devise hors EUR afin de se prémunir d’un écroulement systémique. Ainsi, il n’est pas rare que ces profils aient jusqu’à 20 ou 30 % de leurs actifs financiers exposés à de l’USD et/ou CHF (Franc Suisse). Par ailleurs, l’or est longtemps passé de mode et bien peu détiennent plus de 2 a 3 % de leur patrimoine en métaux précieux, malgré l’embellie récente de son cours.

7/ Prenons un cas plus classique. Je suis un jeune actif, cadre “lambda”. Comment placer ? Quid de la résidence principale, quand des opportunités professionnelles imposant une mobilité peuvent se présenter ?

Question qui revêt de nombreuses facettes tant les situations individuelles introduisent des réponses à donner radicalement différentes. Alors prenons deux cas distincts pour répondre à la question acheter ou louer ?

1. Jeune actif né à Paris, cadre “lambda” célibataire et sans projet de couple ou d’enfant a court terme. Bien qu’il ait de grandes chances d’être mobile professionnellement, il pourrait rester géographiquement à Paris. Et c’est un atout : la stabilité géographique rend un achat immobilier rentable par rapport a la location au bout de 6-8 ans à Paris et moins de 4-5 ans dans la plupart des grandes villes de province. Grace à la taille du bassin d’emploi parisien, acheter pour y rester peut s’envisager sans obérer sa trajectoire de carrière.

2/ A contrario, un jeune actif né a Montpellier, également cadre “lambda” qui y débute sa carrière. Il aura peut-être des opportunités immanquables à Bordeaux ou Paris très rapidement, rendant l’achat délicat. Et une fois à Bordeaux, la tentation de revenir vivre à Montpellier pour retrouver ses proches peut être grande également. Bref, l’incertitude géographique est prégnante et limite la possibilité et l’intérêt d’acheter sa résidence principale. L’adage “pierre qui roule n’amasse pas mousse” prend tout son sens.

Quelle allocation patrimoniale pour ce jeune cadre ?

Même en cas d’achat de la résidence principale, il subsiste une capacité d’épargne à placer. En ce qui concerne son allocation financière, un jeune actif doit immédiatement prendre date sur 2 produits :

- un bon PEA, même avec une somme minime (quelques dizaines d’euros suffisent !)

- au moins 2 bons contrats d’assurance-vie en ligne à frais très réduits.

En revanche, difficile de conseiller une allocation type, tant encore une fois cela dépend de votre capacité à tenir la volatilité de votre épargne au fil du temps.

Pour les parfaits débutants, je conseille généralement 10 a 20 % en actions au maximum et le reste en fonds euros sur contrat d’assurance vie. Pour les actions, une approche globale diversifiée clef en main de type tracker MSCI World suffit à faire le job de façon convenable. Le MSCI World est un indice qui regroupe les actions de grandes entreprises de tous les pays jugés ‘développés’ par l’entreprise MSCI. Donc ce tracker recouvre l’essentiel des marchés cotés mondiaux en volume. À noter que la Chine n’est pas dans cet indice et que son marche boursier est encore réduit par rapport à la taille de son économie.

La clef demeure d’investir son épargne de façon régulière et disciplinée. Tenter d’être plus malin que le marché est particulièrement contre-productif et consomme votre précieuse “bande passante intellectuelle” !

8/ Les marchés ont baissé de près de 10 % par rapport à leurs plus hauts. Comment réagir ?

Si possible, ne même pas s’en rendre compte. Se libérer des variations des marchés est selon moi l’objectif essentiel que tout investisseur à long terme doit parvenir a atteindre progressivement. Que ce soit pour une simple “respiration de marché”, une correction ou un krach boursier.

Dans le cadre de son épargne, qu’elle chiffre en millions ou en milliers d’euros, il faut réagir pareil. Si l’on réalise que ses actions ont baissé de 10 % depuis notre dernière injection de liquidité, la seule chose à faire est de rétablir son pourcentage d’action visé initialement, par exemple 20 %.

Pour simplifier, si les marchés ont baissé de 10 % avec 20 % d’actions dans votre patrimoine, alors elles ne pèsent probablement plus que 18% dans votre patrimoine. Votre nouvelle injection de liquidités devrait donc privilégier les actions plutôt que le fonds euro, afin de ramener cette part actions de 18 % vers 20 % autant que faire se peut.

De la même façon, si les actions ont progressé rapidement, la logique voudrait que votre épargne se dirige vers votre fonds euro afin de ramener votre part d’actions vers 20% progressivement.

Note de Nicolas : une fois votre cible actions atteinte (par exemple 20 % de votre patrimoine), votre activité d’investissement en bourse devrait donc se résumer à rééquilibrer votre allocation comme expliqué ici aussi en 4ème point. On parle ici d’investissement sur des indices larges via des trackers (CAC 40, Eurostoxx, S&P500, etc.), donc cela ne s’applique pas à des titres vifs “couteaux qui tombent” qu’il serait trop dangereux de renforcer. Trop de sociétés n’ont jamais remonté la pente (Eurotunnel, France Telecom, etc.).

Réflexion sur l’économie mondiale.

Prenons maintenant de la hauteur sur la situation économique mondiale. En préambule, LKM tient à préciser que ses propos n’engagent que lui. Ses pronostics économiques et sa vision de la société sont parfois tranchés, on adhère ou non, mais c’est un son de cloche intéressant à entendre et à chacun de forger sa propre opinion.

9/ Les taux sont au plus bas et la France emprunte désormais à des taux négatifs. Est-ce sain ? Aubaine ou danger ? Taux bas pour combien de temps encore ? Quels effets sur nos placements et pour l’économie ?

Nous ne sommes plus dans un terrain qui a été exploré par les grands théoriciens économiques de ces 200 dernières années. De nombreux indicateurs clefs, équilibres fondamentaux, furent rompus ces 10 dernières années. Aussi je prédis que cette période servira de référence pour le futur, mais que nous ne sommes malheureusement pas armés pour l’affronter en pleine connaissance de cause aujourd’hui.

Rationnellement, les taux bas sont le signe d’une économie déprimée, en besoin de stimuli radicaux pour l’aider à remonter. Or l’activité économique, sans être gigantesque, se comporte actuellement de façon satisfaisante a l’échelle européenne. Et ce malgré des taux de chômage toujours très élevés et malheureusement quasi structurels. Hors sol, peut-être que les taux auraient dû être graduellement remontés, sans excès. Toutefois augmenter les taux encourage une appréciation de l’Euro face aux autres devises mondiales et cela aurait eu un impact négatif sur les exportations. Pire, cela fait également augmenter la charge de la dette pour les pays les moins bon gestionnaires de la zone Euro. Bref les mains de la BCE semblent liées pour encore quelques temps selon moi.

Pour un épargnant c’est évidemment un danger. Pour l’emprunteur, une aubaine. Le rendement des fonds en euro devrait mécaniquement baisser, hors fonds euros dynamiques gorgés d’immobilier et/ou d’actions. Jusqu’à peut-être faire disparaitre ce produit totalement de l’échiquier patrimonial français ? Cela implique une baisse significative de l’espérance de rendement des allocations et les réponses sont limitées : prendre plus de risque action ? Accepter de s’aventurer sur d’autres classes d’actifs qui ont des inconvénients (illiquidité, opacité, risques de marchés difficilement lisibles, etc.) ? Accepter de s’exposer a des risques devises et prendre davantage d’USD ? Rien n’est très satisfaisant et je crains que l’épargnant français doive commencer à s’y habituer.

10/ Ces dernières années, on assiste à une hausse des prix de l’immobilier dans les grandes villes Françaises et capitales mondiales (Paris, Berlin, Lisbonne, NYC, etc.). Dans le même temps, nos campagnes Françaises sont plutôt atones. Ce phénomène est-il durable selon vous ?

Le modèle d’allocation du capital actuel favorise structurellement la concentration des richesses partout dans le monde. Il ne s’agit pas d’un “bug” selon moi mais de la direction logique entretenue par le modèle de société qui est a l’œuvre au sein de l’ensemble des pays développés.

Aussi il me semble compréhensible que cette richesse continue de se concentrer au sein des lieux les plus prisés et les plus connectés au capitalisme mondial. Si quelques villes françaises demeurent tout à fait dans la course, telles que Lyon, Bordeaux et d’autres, la majorité de la population française vit aujourd’hui dans des lieux qui se déconnectent rapidement du momentum économique global.

En sus, les taux très bas devraient logiquement soutenir l’ensemble du marché immobilier français. C’est donc une forte baisse relative au pouvoir d’achat immobilier des français qui s’observe dans tous ces marchés atones, particulièrement fragiles en cas de remontée des taux. Je doute donc que les villes qui n’ont pas progressé progressent dans un futur proche.

11/ Faut-il avoir un biais et surpondérer Nasdaq / nouvelles technologies / émergents / actions à dividende dans son patrimoine ?

Note de Nicolas : il n’est généralement pas recommandé de s’écarter d’un simple tracker World, ou d’un mix USA/Europe/Japon. Surpondérer des secteurs ou pays bien précis relève du pari tactique, comme nous l’évoquons dans notre dossier sur les trackers.

Surpondérer les pays émergents ?

L’erreur de raisonnement classique est de regarder la croissance économique d’un pays et d’immédiatement penser que son marché boursier va logiquement en profiter. Ce n’est malheureusement pas transitif du tout, car bien souvent les marchés cotés d’un pays émergent ne représentent qu’une infime partie de son activité économique…et bien souvent pas ses secteurs les plus dynamiques !

Par exemple, si le PIB Chinois progresse de 10 % par an, il ne faut pas s’attendre à ce que l’indice Chinois (SSE Composite) progresse aussi de 10 % par an. En fait, une grande partie de la croissance économique des pays émergents est captée par de grandes entreprises Américaines ou Européennes qui exportent des biens et des services de qualité qui répondent au besoin des aspirations des consommateurs locaux.

Bref, acheter des actions émergentes peut être relativement trompeur même si elles recèlent une bonne espérance de rendement à long terme, au prix d’une volatilité exacerbée par rapport aux actions des pays développés. C’est pourquoi j’ai fait le choix de ne pas en avoir dans ma propre allocation, car mon budget de risque est, je le pense, mieux dépensé exclusivement en actions et obligations de pays développés.

Surpondérer le secteur des nouvelles technologies ?

Pour ce qui est du pari sectoriel orienté Technologies, difficile de ne pas être attiré ! En effet ce secteur transforme toutes les industries, tous les autres secteurs et capte une part de la croissance mondiale toujours plus importante. En investissant dans un simple tracker MSCI World, on a déjà une exposition de près de 17 % (!) de ses actions à ce secteur et ses 5 plus grosses positions sont du secteur technologique également (les fameux GAFA). Bref, une simple allocation globale diversifiée vous expose déjà significativement au secteur des nouvelles technologies.

Si une surpondération au Nasdaq (indice orienté Technologies aux États-Unis) peut se montrer attirante, il faut garder en tête son extrême niveau de volatilité et son tempérament historiquement exubérant en termes de valorisations, à la hausse comme a la baisse. Bref, cela revient à ajouter du piment à votre allocation en faisant le pari que le secteur va continuer à fortement progresser par rapport aux autres segments de marché. Si je cautionne ce pari car je partage cette analyse, cela n’en reste pas moins un pari à surveiller de près. C’est incompatible avec une gestion patrimoniale raisonnable et disciplinée à long terme…à réserver aux cœurs bien accrochés !

Surpondérer les actions à dividende ?

Les gens aiment beaucoup les actions généreuses en dividendes. Certains en font même une stratégie et n’investissent que sur ce type d’actions, car ils se sentent rassurés de voir ou prendre du cash provenant de leur épargne. Mais il s’agit également d’un biais psychologique contreproductif. Pourquoi ? Car les actions à dividendes sous-performent structurellement les actions globales, mais certes elles présentent moins de volatilité. Finalement, c’est sans intérêt car cela fait passer à côté de tous les secteurs à forte croissance (technologies, biotech, etc.) en focalisant sur les dividendes.

En pratique, si une société verse un dividende élevé, c’est parce qu’elle considère qu’elle ne peut pas réinvestir ce cash de façon plus intelligente que de le donner pour augmenter son attractivité auprès des actionnaires. Avouez que cela ne donne pas envie. Est-ce qu’il fallait passer à côté d’Apple et Amazon car ces sociétés ne distribuent presque pas de dividendes ?

Typiquement, voici des secteurs à forts dividendes : infrastructures (énergie, autoroutes, ports, satellites, etc.), matières premières, business de rente (Procter&Gamble, Johnson&Johnson, etc.) Les business de rente sont les plus exposés à être disruptés par de nouveaux acteurs, actuellement souvent technologiques, mais également par un changement de business model. Alors que les secteurs cycliques à forte marge ne versent pas de forts dividendes car ils ont mieux a faire : ouvrir de nouveaux marchés, investir en recherche et développement, etc.

En résumé, selon moi il est très sain d’avoir des titres orientés défensifs/dividendes dans son portefeuille global. Car cela vient contrebalancer le reste, c’est légèrement décorrélé, etc. Mais cela ne peut pas être une stratégie gagnante à long terme selon moi, car cela revient à parier sur les gagnants d’hier et les losers de demain. Ceci dit, notez que l’immobilier au format REITs/SIIC est différent, car ces sociétés foncières bénéficient d’une taxation avantageuse en contrepartie de devoir distribuer l’essentiel des loyers/revenus.

12/ Le mot de la fin ? Vous avez le champ libre.

Merci à Nicolas et Ludovic de poursuivre leur effort de pédagogie sur internet et d’aider des particuliers à prendre leur épargne en main. Qui sait, j’espère également participer à cet effort d’apprentissage et particulièrement auprès des populations fragiles qui souffrent le plus de ce manque de connaissances.

Nous remercions LKM pour sa transparence et pour continuer à distiller ses conseils à notre communauté d’épargnants. Son expérience est inspirante et riche d’enseignements. Nous retenons que l’allocation patrimoniale est primordiale, simplicité rime avec efficacité, l’épargnant doit rester discipliné sur le long terme. Nous sommes en phase avec toutes ces bonnes pratiques et l’état d’esprit à adopter. À vrai dire c’est naturel, puisque LKM fait partie de nos mentors.

5 commentaires sur “Interview de LKM, investisseur et gestionnaire de fortune”

Merci beaucoup pour ces informations super intéressantes. C’est vrai qu’il faut toujours se renseigner un peu partout pour pouvoir se lancer soi-même, et aussi s’inspirer de ceux qui ont déjà réussi.

Bonjour,

Faut-il considérer les SIIC/REIT comme de l’immobilier ou des actions dans son allocation?

Merci pour cette interview très enrichissante!

Bonjour Eric,

SIIC / REIT à considérer comme des actions.

Des actions du secteur immobilier.

Tout comme LVMH = actions du secteur luxe, par exemple.

Bonjour,

J’ai une petite question, comment LKM à pu intégrer un environnement professionnel bancaire avec des études d’ingénieur généraliste avec des stages dans l’aéronautique ? Comment en est-il parvenu ?

Je vous remercie pour votre site très enrichissant

Bonjour Nicolas,

LKM nous a expliqué avoir travaillé dans le secteur bancaire en tant qu’ingénieur, puis il a rencontré les bonnes personnes au bon moment et a ainsi pu évoluer dans la finance. Des heureux concours de circonstance, qui l’ont mené à une carrière bien différente de celle de ses camarades de promotion.