La fiscalité de l’assurance-vie est très avantageuse pour les épargnants : c’est une de nos plus belles niches fiscales ! L’assurance-vie permet de faire fructifier son épargne et de bénéficier d’une fiscalité réduite sur les retraits (aussi appelés “rachats”), en particulier après les 8 ans du contrat. Et ce n’est pas tout, l’assurance-vie est également un excellent produit d’épargne pour optimiser la transmission du patrimoine aux bénéficiaires (assurance vie et succession). En synthèse, l’assurance-vie est à la fois un produit d’épargne (choisissez bien les meilleures assurances-vie), une niche fiscale et un outil de transmission : une excellente “enveloppe fiscale” à optimiser.

Ainsi, les épargnants sont nombreux à se poser des questions sur la fiscalité de l’assurance-vie, l’impact de la flat tax, l’augmentation des prélèvements sociaux, etc. En raison des multiples réformes et cas particuliers, la fiscalité de l’assurance-vie s’est complexifiée au cours du temps (nouvelles réglementations). Il devient difficile de s’y retrouver et de savoir calculer la fiscalité des retraits et exonérations. La dernière réforme, entrée en vigueur le 1er janvier 2018 sous le quinquennat du Président Emmanuel Macron, est positive mais a encore un peu plus complexifié la fiscalité de l’assurance-vie.

Dans ce guide complet, nous faisons donc le point sur tous les éléments importants à savoir au sujet de la nouvelle fiscalité de l’assurance-vie et des nouvelles réglementations en vigueur depuis 2018. Ceci dit, un point ne change pas : aucune déclaration aux impôts de votre assurance-vie tant que vous ne faites pas de retrait (rachat partiel ou total). En effet, vous n’êtes imposable que sur les gains issus des retraits d’assurance-vie. Notez qu’un rachat partiel ne ferme pas votre assurance-vie, alors qu’un rachat total provoque le dénouement du contrat.

SOMMAIRE

- Fiscalité des retraits et des rachats.

- Prélèvement forfaitaire ou barème progressif : quel mode d’imposition choisir ?

- Retrait et rachat avant les 8 ans du contrat.

- Avantages fiscaux après les 8 ans du contrat.

- Assurance-vie et impôt sur la fortune immobilière (IFI).

- La déclaration fiscale de vos gains en assurance-vie.

La nouvelle fiscalité des retraits et rachats sur l’assurance-vie

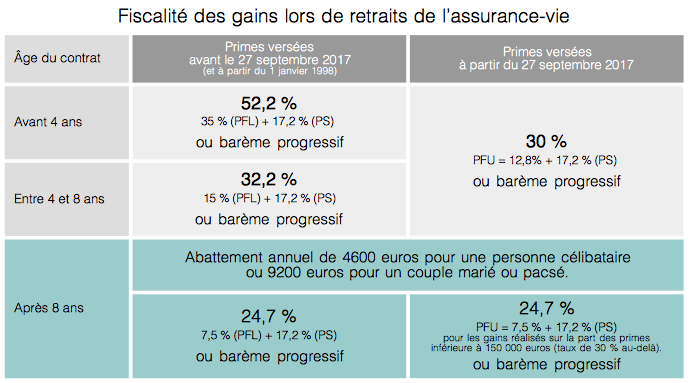

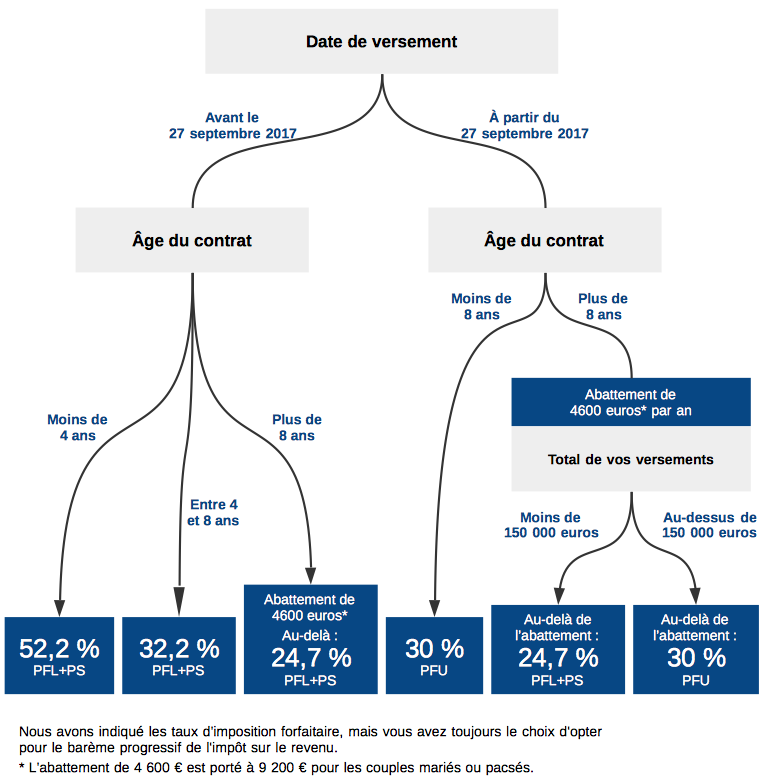

Le tableau présenté ci-dessous synthétise la fiscalité applicable sur les gains lors de retraits (aussi appelés “rachats”) de l’assurance-vie.

L’âge du contrat et la date de versement des primes (primes = sommes versées) déterminent la fiscalité applicable. Pour déterminer la fiscalité des gains perçus sur l’assurance-vie, il est ainsi important de distinguer les gains réalisés sur les primes versées avant le 27 septembre 2017 et à partir de cette date.

Enfin, la nouvelle fiscalité est différente selon que le montant des versements totaux sur vos assurances-vie est inférieur ou supérieur à 150 000 €.

Conscients que le tableau n’est pas évident à comprendre de prime abord, nous expliquons tout en détail ensuite.

Prime versées : sommes versées sur votre assurance-vie. La valorisation de votre assurance-vie = sommes versées (“primes”) + gains en intérêts et plus-values (“produits”).

Barème progressif : imposition à l’impôt sur le revenu + prélèvements sociaux (17,2%). La CSG est déductible.

PFL : prélèvement forfaitaire libératoire (35 % ; 15 % ou 7,5 % selon l’âge du contrat).

PFU : prélèvement forfaitaire unique, aussi appelé flat tax 30 %. Ce taux est la somme d’un prélèvement forfaitaire de 12,8 % et des prélèvements sociaux (17,2 %). Le taux du PFU est abaissé à 24,7 % pour les contrats de plus de 8 ans.

PS : prélèvements sociaux, dont le taux a été porté à 17,2 % depuis 2018.

Note de Nicolas : dans ce graphique, nous avons indiqué les taux d’imposition forfaitaire (PFL / PFO / PFU). Mais vous avez toujours le choix d’opter pour le barème progressif de l’impôt sur le revenu (selon votre TMI). En pratique, pour les versements avant le 27/09/2017, ce choix se fait au moment de la demande de rachat (de manière irrévocable). Alors que pour les versements après le 27/09/2017, aucun choix n’est possible au moment de la demande de rachat (prélèvement forfaitaire obligatoire) donc le choix se fait au moment de la déclaration de revenus (cocher la case 2OP si on opte finalement pour le barème progressif).

* Le montant de l’abattement annuel sur la plus-value est doublé (9 200 euros) pour les couples mariés ou pacsés soumis à imposition commune. Par exemple, sur un contrat de plus de 8 ans avec des versements après le 27/09/2017, pour un épargnant marié avec moins de 150 000 € investis en assurance vie. En cas de retrait de 50 000 € qui comportent 10 000 € de plus-value, il y aura abattement de 9 200 €, soit 800 € imposables à 24,7 %.

Exemple d’imposition d’un rachat d’assurance vie

Admettons : vous avez versé 90 k€ sur une assurance vie. Vous n’avez jamais fait de retrait (rachat) et vous avez maintenant une valorisation de 100 k€ sur cette AV.

Nous allons calculer l’imposition en 2 étapes.

1/ Calcul de la plus-value imposable

Plus-value (PV) imposable sur ce contrat au global = 100 k€ – 90 k€ = 10 k€.

Donc cette assurance vie, c’est 90 % de capital et 10 % de PV.

Si vous faites un rachat de 50 k€ par exemple, quelle imposition ? Seule la plus-value est imposable. Il y a 10 % de PV comme on l’a vu sur ce contrat, donc 5 k€ de PV imposable pour un rachat de 50 k€.

2/ Calcul de l’imposition sur cette plus-value

Ces 5 k€ sont imposés conformément au logigramme présenté plus haut.

2 hypothèses pour l’exemple :

- Si vous aviez épargné sur cette assurance vie après le 27 septembre 2017 sur un contrat de moins de 8 ans ? Alors 30 % de PFU (flat tax) si on ne choisit pas l’option au barème progressif = 1500 € d’impôts et prélèvements sociaux sur les 5 k€ de PV.

- Si vous aviez épargné sur cette assurance vie avant le 27 septembre 2017 et sur un contrat de plus de 8 ans ? Alors abattement de 4 600 € (pour un célibataire) donc seulement 400 € imposables (à 24,7 % si on ne choisit pas l’option au barème progressif) = 99 € d’impôts et prélèvements sociaux. Sans oublier les 17,2 % de prélèvements sociaux sur les 4 600 € abattus soit 791 €. Donc au total 890 € d’IR et PS, sur les 5 k€ de PV des 50 000 € retirés.

Exceptions :

- les contrats ouverts avant le 1er janvier 1983 sont exonérés d’impôt (mais pas de prélèvements sociaux).

- les contrats ouverts avant le 26 septembre 1997 : les revenus sont entièrement exonérés d’impôt pour les versements antérieurs à cette date. Pour les versements compris entre le 26 septembre 1997 et le 31 décembre 1997, seuls les produits des versements inférieurs à 30 500 € sont exonérés. Et pour les versements postérieurs à la date du 1er janvier 1998, au choix imposition au PFL de 7,5% ou au barème progressif.

La nouvelle fiscalité de l’assurance-vie dépend de 3 facteurs :

- la date des versements (les primes versées avant ou à partir du 27 septembre 2017),

- l’âge du contrat (inférieur ou supérieur à 4 et 8 ans, ouvert avant le 1er janvier 1983, etc.)

- le montant des versements sur l’ensemble de vos contrats d’assurance-vie (inférieur ou supérieur à 150 000 euros). L’État dispose du fichier FICOVIE pour connaître cette information.

Les différents taux applicables présentés dans le tableau sont expliqués en détail plus bas dans ce guide. Avant de poursuivre la lecture de ce guide complet et pour faciliter la compréhension de ce tableau, nous vous recommandons de prendre connaissance des définitions des termes suivants.

Rachats

Vous faites un rachat lorsque vous retirez votre argent de l’assurance-vie. C’est seulement à ce moment que vous serez imposé sur les gains compris dans ce rachat. Il y a 2 types de rachat :

- rachat partiel : vous ne retirez qu’une partie de votre investissement en assurance-vie. Par exemple, vous retirez 2 000 € et laissez 500 € sur votre contrat. Ainsi, votre assurance-vie n’est pas fermée et elle continue de vivre.

- rachat total : vous retirez tout l’argent de votre assurance-vie. C’est une opération lourde de conséquence, qui provoque le dénouement du contrat, c’est à dire que votre assurance-vie sera fermée.

Barème progressif (impôt sur le revenu)

Lorsque vous faites un rachat portant sur les versements antérieurs au 27/09/2017, vous avez le choix de l’imposition : au forfait (PFL) ou au barème progressif. En optant pour le barème progressif, la part des retraits de l’assurance-vie correspondant à des gains sera imposée dans le cadre de l’impôt sur le revenu dans votre déclaration d’impôts. N’optez pour ce régime d’imposition que s’il est plus avantageux que le choix du prélèvement forfaitaire. Ces 2 modes d’imposition sont discutés plus bas.

Pour les gains portant sur les versements après le 27/09/2017, il y a prélèvement forfaitaire obligatoire (PFO de 12,8 % pour les contrats de moins de 8 ans ou 7,5 % pour les contrats de plus de 8 ans). Il s’agit de l’acompte prélevé directement par l’assureur. Et au moment de la déclaration de revenus en N+1, on doit choisir entre l’imposition au barème progressif ou le PFU (flat tax 30 %) pour régulariser l’acompte.

Attention : le choix du barème progressif s’appliquera à tous les revenus du patrimoine.

CSG (contribution sociale généralisée)

La contribution sociale généralisée (CSG) est une des taxes faisant partie des prélèvements sociaux (PS). Depuis la loi de finance 2018, la CSG sur les revenus du patrimoine a augmenté de 1,7 points et atteint désormais 9,9%. De ce fait, les prélèvements sociaux s’élèvent désormais à 17,2% contre 15,5% avant cette réforme.

Note : si le contribuable opte pour le barème progressif, la CSG est déductible à hauteur de 6,8%.

Flat tax, alias prélèvement forfaitaire unique (PFU)

Le prélèvement forfaitaire unique (PFU), aussi appelé flat tax, est une taxe à taux unique (taxe forfaitaire de 30%) entrée en vigueur le 1er janvier 2018. Elle s’applique sur les revenus du patrimoine et peut s’appliquer également en cas de retrait à certains gains perçus sur assurance-vie, notamment les primes versées récemment sur le contrat (voir condition dans le tableau).

La flat tax est décomposée ainsi :

- les prélèvements sociaux (17,2%),

- l’imposition forfaitaire (12,8%), abaissée au taux avantageux de 7,5 % sur les contrats d’assurance-vie de plus de 8 ans. Il s’agit d’un acompte.

La dispense d’acompte (PFO – prélèvement forfaitaire obligatoire)

Il est possible de demander à être dispensé de cet acompte de 12,8 % ou 7,5 %. Mais cela ne concerne que les foyers fiscaux dont le revenu fiscal de référence (RFR) est inférieur à 25 000 € (ou 50 000 € pour un couple marié ou pacsé). En ce cas, on évite de faire une avance à l’État, mais il y aura régularisation lors de la déclaration si nécessaire.

Primes (montant des apports)

Les primes sont les capitaux (apports) versés sur le contrat d’assurance vie. Dit simplement, ce sont les sommes que vous avez versées sur votre assurance-vie. Les assureurs emploient le terme “prime”.

Prélèvement forfaitaire libératoire (PFL)

Le prélèvement forfaitaire libératoire est une taxe à taux unique concernant notamment les sommes versées avant le 27 septembre 2017 sur un contrat d’assurance-vie. En réalité, il y a 3 taux de PFL selon l’âge de votre assurance-vie : 35%, 15% ou 7,5%.

Prélèvements sociaux (PS)

Que vous optiez pour le PFU, le PFL ou le barème progressif, dans tous ces cas, des prélèvements sociaux s’appliquent sur les gains perçus sur l’assurance-vie (voir explication plus-bas dans cet article). Les prélèvements sociaux regroupent un ensemble de contributions que prélève l’État sur les revenus du patrimoine, dont la CSG.. Le taux des prélèvements sociaux est de 17,2% depuis 2018.

Produits

Le terme “produit” est parfois rencontré pour désigner les gains, plus-values et intérêts capitalisés au sein de l’assurance-vie. Notez bien que lors des retraits ou rachats de l’assurance-vie, seuls les produits sont taxables et constituent l’assiette d’imposition.

Prélèvement forfaitaire ou barème progressif : quel mode d’imposition choisir ?

En cas de retrait (rachat partiel ou rachat total), vous avez le choix entre deux modes d’imposition des gains perçus sur l’assurance-vie : le prélèvement forfaitaire et le barème progressif. Ces 2 options sont présentées ci-dessous.

Le prélèvement forfaitaire libératoire / prélèvement forfaitaire unique

Le prélèvement forfaitaire libératoire et le prélèvement forfaitaire unique entraînent une fiscalité à taux fixe, quelle que soit votre tranche marginale d’imposition.

S’agissant des sommes versées après le 27 septembre 2017, ce taux est de 12,8 % si vous faites un retrait avant les 8 ans du contrat et de 7,5 % si vous faites un retrait après les 8 ans du contrat (au-delà de l’abattement de 4 600 € par an, voir plus bas). En sus de ce prélèvement, les 17,2 % de prélèvements sociaux s’appliquent également. Ce taux inclut la CSG et diverses autres contributions (le détail est consultable sur le site du Service Public). Le taux global d’imposition des gains sera donc de 30 % ou 24,7 % selon l’âge du contrat au moment du retrait.

Pour ce qui est de la nouvelle fiscalité des retraits concernant des sommes versées avant le 27 septembre 2017, il faut distinguer les cas où le contrat d’assurance-vie à (1) moins de 4 ans, (2) entre 4 et 8 ans, et (3) plus de 8 ans. Les taux applicables sont présentés dans le tableau plus haut : 35%, 15% et 7,5 %. De plus, il faut toujours y ajouter les 17,2 % de prélèvements sociaux.

Par conséquent, pour savoir si le prélèvement forfaitaire est votre mode d’imposition le plus avantageux, vous devez comparer ce taux avec celui escompté en optant pour le barème progressif.

Le barème progressif

Il est possible d’opter pour l’imposition des produits (intérêts et plus-values) au barème progressif, lors de retraits de l’assurance-vie. Dans ce cas, la part des gains réalisés sur vos rachats en assurance-vie entre dans le système d’imposition dépendant de vos revenus, donc imposition à votre tranche marginale d’imposition. Tout comme avec le prélèvement forfaitaire (PFL ou PFU), en optant pour le barème progressif les prélèvements sociaux (17,2 %) s’appliquent également, mais une partie de la CSG est déductible (6,8 %).

Le choix du mode d’imposition : prélèvement forfaitaire ou barème progressif ?

L’imposition au barème progressif est intéressante si vous n’êtes pas imposable (si vos revenus n’atteignent pas la première tranche d’imposition à 11 %). Ainsi, vous ne serez taxé qu’à hauteur des prélèvements sociaux (17,2 %) quel que soit l’âge de votre assurance-vie.

Ceci dit, le barème progressif peut dans certains cas demeurer plus intéressant que le PFU ou PFL, même si vous êtes dans la tranche marginale d’imposition à 11 %. La raison est la suivante : le barème progressif permet de bénéficier de l’abattement de 40 % sur les dividendes (sur compte-titres ordinaire) et permet également la déduction de la CSG des revenus imposables (à hauteur de 6,8 %).

Ainsi, le choix entre le prélèvement forfaitaire et le barème progressif est donc à étudier au cas par cas, en prenant en compte les revenus globaux du patrimoine du contribuable. Car notez bien que le choix du barème progressif s’applique à tous les revenus du patrimoine.

Note de Nicolas : personnellement en tranche TMI 30%, sur mes assurances-vie de plus de 8 ans et sous l’abattement de 4 600 € de plus-values annuelles, je choisis l’imposition au barème progressif. Ainsi, je ne fais pas d’avance forfaitaire à l’État et je bénéficie de la CSG déductible. Je répète l’opération tous les ans, pour profiter de l’abattement annuel et purger mes plus-values. Donc valable sur une assurance vie de plus de 8 ans ET sous le seuil d’abattement annuel.

Imposition des retraits (rachats) avant les 8 ans du contrat d’assurance-vie

En cas de rachat partiel ou total de l’assurance vie avant ses 8 ans, vous ne profiterez pas pleinement des avantages fiscaux de l’assurance-vie (vous ne bénéficiez pas de l’abattement annuel). L’assurance-vie reste néanmoins une solution d’épargne très intéressante si vous avez un horizon d’investissement inférieur à 8 ans.

En effet, si vous versez maintenant, vos gains seront imposés au maximum à 30 % grâce à la flat tax. Ainsi, les fonds euros même imposés restent bien plus rentables que le livret A. Et les gains perçus sur les unités de compte ne sont pas taxables tant qu’ils restent dans l’assurance-vie, seuls les intérêts perçus sur les fonds en euros sont soumis aux prélèvements sociaux (prélevées chaque année sur le contrat). Les gains réalisés au sein de l’assurance-vie peuvent donc être ré-investis avec un faible frottement fiscal.

Pour information, après les 8 ans de l’assurance-vie, les assureurs prélèvent désormais un prélèvement forfaitaire de 7,5 % sur les gains perçus sur les sommes investies à partir du 27 septembre 2017 (12,8 % au dessus de 150 000 euros).

Calcul du gain imposable

Il est important de rappeler que lors d’un retrait (rachat partiel ou total), seule une fraction de la somme retirée est taxée : la part correspondant à des gains. Le capital initialement investi n’est évidemment pas imposé. Pour déterminer cette fraction taxable au moment du retrait, l’assureur calcule le ratio entre les versements et la valeur du contrat. Autrement dit, il faut calculer l’assiette imposable.

Gain taxable = montant du rachat – montant du rachat x (versements / valeur du contrat).

Exemple : la valeur de votre contrat est de 15 k€, pour un total de versements de 10 k€. Au moment d’un retrait de 3 k€, la fraction taxable est de 3 – 3 x (10/15) = 1 k€. Vous serez donc imposable sur une assiette de 1 k€, soit 300 € d’impôts tout compris en flat tax 30%.

Comme vous allez le voir dans la suite de l’article, la fiscalité des gains dépend de la date de vos versements. Pour cette raison, le calcul des gains doit être réalisé pour les périodes spécifiques d’un mode d’imposition (avant/après le 27 septembre 2017, etc), de façon à distinguer les différentes fiscalités applicables.

Fiscalité d’un rachat total ou d’un retrait partiel du contrat d’assurance-vie

Pour les primes versées à partir du 27 septembre 2017, la nouvelle fiscalité s’appliquant sur les gains des capitaux retirés de l’assurance-vie (rachat partiel ou rachat total du contrat) est soit :

- flat tax 30 %, ce taux comprend le prélèvement forfaitaire et les prélèvements sociaux ;

- ou imposition au barème progressif (impôt sur le revenu) + prélèvements sociaux.

Le barème progressif sera avantageux si vous n’êtes pas imposable : dans ce cas 17,2% d’imposition totale. Et également si vous êtes imposable dans la tranche marginale d’imposition 11 %, car vous êtes imposé à 11 + 17,2 = 28,2 % (27,45 % en tenant compte de la CSG déductible), ce qui est inférieur à la flat tax 30%.

| Tranche de revenu par part | Tranche marginale d'imposition (TMI) | Taux de prélèvements sociaux | Taux global avec PFU |

Taux global avec option pour le barème |

|---|---|---|---|---|

| Jusqu'à 11 294 € | 0% | 17,20% | 30% | 17,20% |

| De 11 295 € à 28 797 € | 11% | 17,20% | 30% | 27,45% |

| De 28 798 € à 82 341 € | 30% | 17,20% | 30% | 45,16% |

| De 82 342 € à 177 106 € | 41% | 17,20% | 30% | 55,41% |

| Au-delà de 177 106 € | 45% | 17,20% | 30% | 59,14% |

La colonne « taux global avec option pour le barème » donne le taux global des prélèvements sociaux, en tenant compte de la CSG déductible, lorsque vous choisissez l’imposition au barème.

Le cas des primes versées avant le 27 septembre 2017

Pour les sommes versées avant le 27 septembre 2017, il faut distinguer les retraits réalisés avant les 4 ans du contrat, de ceux réalisés entre 4 et 8 ans.

En cas de retrait avant 4 ans, les sommes versées avant le 27 septembre 2017 peuvent être imposées selon 2 possibilités :

- l’imposition au barème progressif + prélèvements sociaux,

- ou un prélèvement forfaitaire libératoire (PFL) de 35%, un taux auquel il faut ajouter les prélèvements sociaux de 17,2%. Ce qui donne un taux global de 52,2%.

En cas de retrait entre 4 et 8 ans, les sommes versées avant le 27 septembre 2017 peuvent être imposées au choix, selon 2 possibilités :

- l’imposition au barème progressif + prélèvements sociaux,

- ou un prélèvement forfaitaire libératoire de 15%, et 17,2% de prélèvements sociaux, soit un taux global de 32,2%.

Le barème progressif est le mode d’imposition par défaut. Si vous souhaitez opter pour le prélèvement forfaitaire libératoire, vous devez en informer votre assureur avant votre demande de rachat. Cette option est irrévocable.

Retraits et rachats après 8 ans : vous profitez pleinement des avantages fiscaux et exonération, dont l’abattement annuel

Note de Ludovic : la fiscalité de l’assurance-vie devient très avantageuse lorsque l’âge du contrat atteint 8 ans. Pour cette raison, tout épargnant aura intérêt à ouvrir un contrat d’assurance-vie le plus tôt possible afin de profiter au plus tôt des avantages fiscaux. C’est tout l’intérêt de prendre date en assurance vie.

Découvrez notre sélection des meilleures assurances-vie.

Les avantages fiscaux après les 8 années du contrat sont de 2 natures :

- un abattement annuel de 4 600 € sur la plus-value (abattement porté à 9 200 € pour les couples mariés ou pacsés) ;

- et un taux d’imposition avantageux sur la part de gains des retraits de l’assurance-vie (au-dessus de l’abattement de 4 600 € ou 9 200 €).

Lorsque vous retirez une somme d’argent de votre assurance-vie, cette somme correspond à du capital investi et des gains. Le capital investi initialement n’est pas taxé. Seuls les produits (les gains), correspondant aux intérêts sur fonds euros et aux plus-values sur unités de compte, sont taxables.

Exonération des retraits : vous bénéficiez d’un abattement de 4 600 € par an

Il est possible de retirer de l’argent de l’assurance-vie sans payer d’impôt sur le revenu. Ceci dit, on n’échappe pas aux 17,2 % de prélèvements sociaux prélevés au fil de l’eau sur les intérêts du fonds euro, et au moment du rachat partiel sur les gains des unités de compte. En effet, lorsque le contrat d’assurance-vie a plus de 8 ans, vous pouvez retirer une somme comprenant 4 600 € d’intérêts sans payer d’impôts sur les produits (la part de gains). Et vous pouvez répéter cette opération tous les ans !

Sachez que le montant de cet abattement est doublé dans le cas d’un couple marié (ou PACSé) ayant une déclaration commune, il atteint donc 9 200 € par an. Et il s’applique au global pour le foyer fiscal même si un seul conjoint a fait un rachat dans l’année !

Une imposition réduite au-delà des 4 600 € d’abattement

Si le montant des gains de vos retraits dépasse l’abattement annuel de 4 600 €, la part de gains au-delà de l’abattement est imposable. Il faut distinguer le cas des primes versées avant le 27 septembre 2017, et à partir de cette date.

Imposition des primes versées avant le 27 septembre 2017

Les gains réalisés sur des versements réalisés avant le 27 septembre 2017 sont imposables au prélèvement forfaitaire libératoire de 7,5 %, un taux auquel il faut ajouter 17,2 % de prélèvements sociaux. Le niveau d’imposition global est donc de 24,7 %.

Il est également possible d’opter pour l’imposition au barème progressif (expliqué plus haut dans l’article).

Imposition des primes versées à partir du 27 septembre 2017

Concernant les sommes versées à partir du 27 septembre 2017, la part de gains dépassant 4 600 € dans les retraits est également imposable au taux de 24,7 %. Ce taux comprend un prélèvement forfaitaire unique abaissé à 7,5 % et les prélèvements sociaux de 17,2 %.

Quelle est la différence entre les sommes versées avant et à partir du 27 septembre 2017 ?

Dans le cas des primes versées à partir du 27 septembre 2017, le taux de 24,7 % sur les gains lors de retraits n’est applicable que si le montant des versements sur l’ensemble de vos assurances-vie ne dépasse pas les 150 000 € (300 000 euros pour un couple au sein du foyer fiscal). Au-delà, sur la part qui dépasse les 150 000 €, c’est un taux de 30 % qui s’applique.

Dans les 2 cas il est possible d’opter pour le barème progressif.

Cas particulier donnant droit à dérogation

Une exonération d’impôt (mais pas de prélèvements sociaux) sur les rachats est possible dans certaines situations professionnelles, en cas de :

- licenciement,

- liquidation judiciaire,

- mise en retraite anticipée.

Des raisons de santé peuvent également permettre une exonération, telles que l’invalidité du souscripteur ou de son conjoint. Dans ce cas, il y a également exonération de prélèvements sociaux.

Pour faire valoir ces dérogations, les rachats doivent être réalisés avant le 31 décembre de l’année suivant l’événement.

Le seuil de 150 000 € de versement en assurance-vie

Nous l’avons évoqué plus haut. Pour les sommes versées récemment (à partir du 27 septembre 2017), la nouvelle fiscalité des sommes versées au-dessus de 150 000 euros est différente. Il y a un système proportionnel qui permet d’appliquer la fiscalité à 7,5 % après 8 ans sur les 150 000 premiers euros et 12,8 % sur la part au-delà des 150 000 euros. Soit un taux d’imposition de 24,7 % (prélèvements sociaux compris) pour les 150 000 premiers euros et l’application de la flat tax à 30 % au-delà.

Notez que ce seuil s’apprécie toutes assurances-vie confondues et que le fichier FICOVIE recense vos encours. Le seuil est doublé à 300 000 € pour les couples.

Assurance-vie et impôt sur la fortune immobilière (IFI)

L’impôt sur la fortune immobilière (IFI) a remplacé l’impôt sur la fortune (ISF) en 2018. La grande différence, c’est que l’IFI ne concerne plus que l’immobilier.

Notez que la part d’immobilier détenue au sein de vos contrats d’assurance-vie entre en compte dans l’assiette taxable à l’impôt sur la fortune immobilière (IFI).

Pour le calcul du montant à déclarer, nous vous recommandons de demander conseil à un expert fiscaliste. Notre article sur l’IFI.

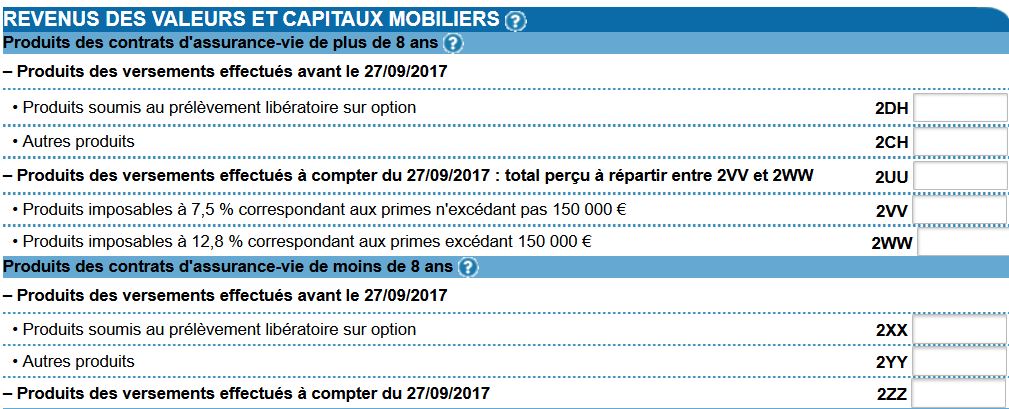

La déclaration fiscale de vos gains en assurance-vie

Voici les cases que vous devrez renseigner lors de votre déclaration fiscale, quand vous faites un rachat sur assurance-vie. Comme vous pouvez le constater, le principal critère est l’âge de votre assurance-vie, suivi du critère de la date du 27/09/2017 (réforme). Rassurez-vous, votre assureur vous enverra un Imprimé Fiscal Unique (IFU) pour savoir quelles cases renseigner. Et en principe, tout sera pré-rempli.

Note pour les bénéficiaires de la PUMa (Protection Universelle Maladie). La circulaire interministérielle N° DSS/5B/2017/322 du 15 novembre 2017 relative à la cotisation subsidiaire maladie précise le champ d’application de la taxe PUMa. Et l’annexe 2 détaille les revenus du patrimoine qui entrent dans le calcul de l’assiette de la cotisation. On y trouve les plus-values en assurance vie, y compris les contrats de plus de 8 ans, que l’on trouve dans la déclaration dans les cases 2DH, 2CH et 2TS.

L’impact sur le revenu fiscal de référence (RFR)

Le revenu fiscal de référence (RFR) est calculé par l’administration fiscale et c’est une notion qui peut avoir son importance. Pourquoi ? Car le RFR détermine l’accord de certaines aides et prestations sociales (le tarif en crèche par exemple), alors on peut chercher à ne pas augmenter son RFR.

Admettons que vous soyez marié, avec un RFR de 60 000 €. Vous avez réalisé des versements avant le 27/09/2017 en assurance vie. Et vous allez faire un rachat partiel de 25 000 € qui comporte 9 200 € de plus-value (PV) sur votre assurance-vie de plus de 8 ans (donc sous le seuil d’abattement) :

- si vous choisissez le prélèvement forfaitaire unique (par défaut) : votre RFR passera à 69 200 € (60 000 + 9 200 € de PV) ;

- si vous choisissez l’option du barème de l’impôt sur le revenu : votre RFR passera sous les 60 000 € (60 000 – CSG déductible).

Note de Nicolas : En pratique, au moment de la déclaration de l’impôt sur le revenu, on peut simuler l’effet sur l’IR et le RFR en optant pour le barème (case 2OP à cocher). Ainsi, on connait le choix le plus favorable dans sa situation à l’instant T. Et pour les sommes versées après le 27/09/2017, peu importe le choix barème IR ou PFU, il n’y a plus d’impact sur le RFR (tant que l’on sort une somme sous le seuil d’abattement annuel de plus-value et sur un contrat de plus de 8 ans).

En conclusion, ouvrez une assurance-vie le plus tôt possible pour bénéficier au plus tôt des avantages fiscaux que procure un contrat d’assurance-vie dès sa 8ème année. Il est d’ailleurs recommandé de diversifier sur plusieurs assurances-vie et d’arrêter d’alimenter son assurance-vie historique si elle est mauvaise avec frais sur versements. Et c’est sans compter les avantages de l’assurance vie à la succession.

Nous vous invitons à consulter dès maintenant notre sélection des meilleures assurances-vie. Moins de frais et les meilleurs fonds, pour mieux faire travailler votre argent.

125 commentaires sur “Assurance-vie : fiscalité d’un retrait ou rachat – Guide complet 2025”

Bonsoir et bonnes fêtes

Petite question technique sur l abattement de 9200€.

Je réalise un rachat sur des UC. Ce rachat est composé de 9000 € de plus value. Donc je suis exonéré d IR mais je dois payer 17,2% de PS sur ces 9000€. C est bien ça ??

Bonjour,

C’est bien cela, en couple et sur contrat de plus de 8 ans.

On ne peut pas échapper aux prélèvements sociaux.

Bonjour Nicolas,

j’ai une AV AXA Excelium avec 70% Fonds Euro / 30% UC (fonds Axa) qui a plus de 8 ans.

Au vu des frais de versements exorbitants (4%) ainsi que des frais de gestion des UC de 0,96% + frais de gestion pilotée + frais d’arbitrage et de la performance médiocre du fonds euro ancienne génération, je songe à fermer cette AV (dans tous les cas je ne verserai pas d’argent dessus).

Je viens d’ouvrir une AV Linxea Spirit 2 qui me parait bien plus optimale.

Quels conseils me donnez-vous pour pouvoir fermer l’AV AXA ?

Attendre la PB (participation aux bénéfices) qui devrait intervenir au T1 2023 ?

Sachant que la PV est inférieure à l’abattement je pense faire un rachat total pour pouvoir optimiser l’allocation de mon patrimoine.

Merci par avance, Mathieu

Bonjour Mathieu,

Bien vu, cette assurance vie est horrible (comme 95 % des contrats).

Et Linxea Spirit 2 est notre assurance vie préférée.

Si vous sortez du fonds euro en cours d’année, vous percevez les intérêts selon une formule qui est rarement à votre avantage (à regarder dans les conditions générales du contrat).

Généralement il vaut mieux attendre d’avoir perçu les intérêts en début d’année.

Bonjour,

et déjà bravo pour votre site web qui est une vraie mine d’or pour ceux qui s’intéressent aux placements.

Concernant la fiscalité j’ai compris que sur les contrats multisupport les PS étaient prélevés directement sur les fonds en euros depuis l’été 2011 ;ce que je constate effectivement sur mes contrats.

Donc si on prend tel quel votre calcul sur la valorisation en intégrant les intérêts acquis sur le fond en euros vous comprendrez aisément qu’il y a un problème. Nous paierions 2 fois les PS sur les intérêts issus du fond en euros.

La formule a le mérite d’être simple mais je pense que déjà elle ne peut pas intégrer cette nuance (qui peut ne pas en être une)

Suivant le ratio entre votre fond euro et les unités de compte cela pourrait être non négligeable.

J’ai le cas avec un rachat partiel que j’ai fait où je ne retrouve pas le montant des prélèvements que l’assurance calcule.

Et justement je me dis que cela pourrait venir de là.

Cordialement

Bonjour Stéphane,

La fiscalité de l’assurance vie s’est complexifiée au fil du temps.

On est loin du choc de simplification…

Effectivement les prélèvements sociaux sont prélevés chaque année sur les intérêts du fonds euro, il faut en tenir compte.

En tout cas, c’est le calcul de l’assureur qui fait foi, et je demande donc toujours une simulation avant rachat, pour bien dimensionner mon rachat.

Bonjour,

Pourriez-vous m’aider à clarifier comment on réalise le calcul de l’impôt à payer pour une personne seule sans revenus en TMI de 0% qui décide de faire un rachat option barème progressif sur une assurance vie de plus de 8 ans dont la plus-value sur ce rachat est de 100 000 €.

1) 17.2% de PS x 100 000 € + 0% d’impôt x 100 000 € = 17 200 € PS + 0 € impôts

Ou

2) 17.2% de PS x 100 000 € + 10 225 € x 0% (TMI 0%) + 15 884 € x 11% (TMI 11%) + 48 474 € x 30% (TMI 30%) + 25417 € x 41% (TMI 41%) = 17 200 € PS + 26 711 € impôts

Cordialement.

Bonjour,

Une plus-value de cette importance va naturellement vous faire changer de TMI.

(On est bien d’accord que c’est le montant de votre plus-value comprise dans votre rachat, et non le montant de votre rachat).

Donc ce sera le calcul 2.

Dans le détail je n’ai pas contrôlé votre calcul, mais dans le principe c’est le calcul 2 et attention à prendre en compte :

– l’abattement de 4 600 € sur la plus-value (donc 95 400 € imposables et pas 100 000 €) ;

– j’ignore si votre plus-value vient du fonds euro et/ou unités de compte, mais sachez que sur le fonds euro les prélèvements sociaux ont déjà été prélevés au fil de l’eau ;

– le nouveau barème des tranches d’imposition.

=> Si le total d’imposition au barème progressif représente plus de 30 % alors il vaudra mieux choisir la flat tax 30 %.

Bonjour Nicolas,

Merci beaucoup pour votre site internet qui est d’une grande qualité et cet article qui permet d’y voir bien plus clair 🙂

Une petite question concernant le premier exemple où il s’agit d’un rachat de 50 K€ avec 5 K€ de plus-value. Vous indiquez qu’il y a “99 € d’impôts et prélèvements sociaux sur les 5 k€ de PV.”, je vous rejoins sur le fait que les 400€ qui dépassent l’abattement sont taxés à 24,7% (donc 99€) mais selon moi on oublie ici d’appliquer les 17,2% de PS sur les 4 600€ soit 791€. C’est donc 890€ d’impôts et prélèvements sociaux sur cette plus-value n’est-ce pas ?

Merci beaucoup et au plaisir de continuer à vous lire !

Bonjour Lucas,

Bien vu, merci pour votre lecture attentive !

J’ai corrigé le texte.

Donc au total 890 € d’IR et PS, sur les 5 000 € de plus-value des 50 000 € retirés.

Bonjour, j’apprécie ce guide qui se veut très complet.

Toutefois sauf à être passé à coté, je n’y trouve pas l’information que je recherche :

Pour le calcul de l’assiette imposable fiscale ou sociale, dans le cas de rachat ou en cas de décès il faut déduire les primes, mais s’agit t’il des versements inclus les frais d’entrée ou de la partie réellement investie nette de frais d’entrée ?

Merci de m’éclairer sur cette question, cordialement.

Bonjour,

Logiquement je dirais : versements bruts de frais sur versement.

Mais à vérifier, je n’ai jamais vu ce cas, je n’épargne que sur des assurances vie sans frais sur versement.

Cela ne me viendrait pas à l’esprit d’épargner sur des contrats avec frais sur versement, les meilleures assurances vie du marché sont sans frais sur versement : https://avenuedesinvestisseurs.fr/av-assurance-vie/les-meilleures-assurances-vie/

Bonjour,

Ayant effectué un rachat partiel d’un contrat assurance-vie, j’ai coché la case 2OP (application du barême plus intéressant) alors que je n’avais pas coché cette case l’année passée.

J’ai aujourd’hui une somme reprise en 2CG (Revenus déjà soumis aux PS sans CSG déductible) et une autre en 2BH (Revenus déjà soumis aux PS avec CSG déductible si option barême).

Or, dans l’hypothèse où la case 2OP est cochée, j’ai pu lire que je pouvais annuler la somme figurant en 2CG pour l’imputer en 2BH.

Quelle est votre interprétation ?

Cordialement.

Bonjour,

En principe, en optant pour l’imposition au barème (case 2OP), cela a pour effet d’avoir la CSG déductible.

Est-ce que cela se traduit par passer la somme de 2CG à 2BH ? Je vous invite à poser la question à l’administration fiscale pour être sûr.

Bonjour,

J’ai une petite question est ce que l’abattement de 4600€ est par personne – foyer / an ou par assurance vie / personne – foyer / an ?

En gros, est ce que l’on peut faire 1 rachat par an par assurance vie, pour profiter plusieurs fois de l’abattement ou est ce que c’est vraiment limité à 1 abattement par an ?

Merci pour la réponse

Bonjour Yannick,

Regardez sous le graphique logigramme, il est bien précisé 9 200 € pour un couple marié ou pacsé : https://avenuedesinvestisseurs.fr/fiscalite-assurance-vie-retrait-rachat/#retrait

On peut faire plusieurs rachats par an et sur plusieurs assurances vie, c’est le total annuel sur l’ensemble des assurances vie qui compte.

Bonjour Nicolas,

Bravo pour votre site, une vraie mine d’informations.

Je dépose 50k€ sur mon AV de + 8ans le 1 Mars.

Je retire 20k€ le 2 Mars.

Quelle est l’impôt ?

Merci pour votre réponse

Bonjour Philippe,

Tout dépend de la part de plus-value comprise dans votre rachat (retrait).

Si vous avez moins de 4 600 € (9 200 € en couple) de plus-value dans votre retrait de 20 k€, pas d’impôt sur la plus-value.

Car sous le seuil de 4 600 € / 9 200 € d’abattement annuel.

Bonjour.

Je suis célibataire.

Pourriez- vous m’indiquer s’il vous plait : Comment déclarer un rachat partiel soumis à l’IR effectué en 2021 ayant généré une plus value de 4600 € d’une assurance vie totalement investie en fonds Euros souscrite et versée en 2012 ( ayant donc plus de 8 ans) .

— Quelle sont les cases à cocher sur la déclaration fiscale ( 2CH, 2CG , 2BH, 2DF ou autres ) ?

— La CSG de 6,8% est-elle déductible sachant qu’il s’agit de fonds en Euros et qu’il n’y a pas d’imposition car sous le seuil de l’abattement de 4600 € ? ( j’ai vu sur le Web plusieurs textes contradictoires )

Avec mes remerciements.

Bien cordialement.

Bonjour Joseph,

C’est expliqué ici : https://avenuedesinvestisseurs.fr/fiscalite-assurance-vie-retrait-rachat/#declaration-fiscale-assurance-vie

Votre assureur doit vous envoyer l’IFU et en principe ce sera déjà pré-rempli dans votre déclaration.

Bonjour et tout d’abord merci pour votre site si instructif sur tous les aspects de l’investissement!

J’aurais 2 questions:

1) Si j’ai compris, l’abattement fiscal à plus de 8 ans de détention d’une AV ne concerne pas les PS?

Si c’est le cas je ne comprend pas votre calcul dans l’exemple “En cas de retrait de 50 000 € qui comportent 10 000 € de plus-value, il y aura abattement de 9 200 €, soit 800 € imposables à 24,7 %” car les 24.7% comprennent bien les 17.2% de PS qui ne devraient pas bénéficié de l’abattement?

Au vu de mon raisonnement le résultat serait: 17.2% de PS sur les 10k de plus-value et 7.5% d’IR sur les 800 euros (10000-9200 d’abattement) plutôt que la totalité des 24.7% appliqués seulement sur les 800 restant après abattement? J’imagine qu’il y a quelque chose que je n’ai pas bien saisie et je voudrais bien comprendre ce que c’est?

2) L’imposition sur les UC (PS+IR) ne sont prélevé qu’au rachat mais ils sont appliqués annuellement sur toute la durée du contrat ou seulement une fois au rachat. Pour un exemple simple

je considère une PV de 100 euros par an (en omettant les intérêt composés) et après 8 ans j’ai une plus value de 800 euros. Au rachat que me prélèvera-t-on:

– 24.7% une fois sur ces 800 euros de PV

– ou la somme des: 17.2% de PS + l’IR appliqués sur 100 euros en année 1 + 17.2% de PS + l’IR appliqués sur 200 euros en année 2 + xxxxxxxxxx + 17.2% de PS + l’IR appliqués sur 800 euros en année 8.

Au vu des explication sur votre site j’opterait pour l’hypothèse 1 mais en lisant un autre site on y voyait l’option 2 détaillé donc je voulais m’assurer de ce que je comprenais.

Désolé si mes questions manquent de clarté mais j’ai essayé d’exprimer cela aussi simplement que je le pouvais.

Je vous souhaite une bonne journée,

Cordialement,

Jonathan

Bonjour Jonathan,

1/ Bien vu, vous avez tout à fait raison ! L’abattement ne concerne que l’impôt sur les revenus, pas les prélèvements sociaux.

La fiscalité assurance vie est tellement devenue une usine à gaz qu’il m’arrive de m’embrouiller.

2/ Imposition-taxation (IR+PS) appliquées seulement en 1 fois au rachat.

Merci pour votre réponse rapide Nicolas. Votre site est vraiment une mine d’or!

Bonjour

Voici le cas de ma belle mère Veuve revenus à déclarer 14955 E Revenu fiscal référence 11012 en 2020. C’est la base pour faire une simulation

Rachat total de son assurance vie de plus de 8 ans avec versements avant 09/2017 Bénéfices à Déclarer 1600 E

Si on veut que le revenu fiscal de référence ne bouge pas si j’ai bien compris il est préférable de prendre l’option barème de l”impôt sur le revenu au lieu du prélèvement forfaitaire liberatoire.

Merci

Cordialement

Bonjour,

Effectivement, c’est le cas expliqué ici : https://avenuedesinvestisseurs.fr/fiscalite-assurance-vie-retrait-rachat/#declaration-fiscale-assurance-vie

Bonjour, j’aurais une question concernant le rachat de mon assurance vie. Je l’ai souscrite en 06/2010 et donc a plus de huit ans.

Il y a deçu : 10.928,77 € dont 8.985,74 € de versements

Voilà ce que dit mon contrat :

Le montant des versements de cotisations bruts versés avant le 27/09/2017, net des versements de cotisations rachetés au 31/12/2020 : 7 900,00 €

Le montant des versements de cotisations bruts versés à compter du 27/09/2017, net des versements de cotisations rachetés au 31/12/2020 : 1 360,00 €

Le montant des versements de cotisations bruts versés sur votre contrat, net des versements de cotisations rachetés au 31/12/2020 : 9 260,00 €

Je désirerai mettre fin à cette assurance vie pour la réinvestir ailleurs car elle ne rapporte pas grand-chose ; mais fiscalement dois-je racheter la totalité ou par pallier de 4600 € pour ne pas payer d’impôts dessus ? Pouvez-vous m’expliquer les calculs car sur internet je m’y perds pour savoir comment calculer sachant que cette année je fais beaucoup d’heures supplémentaires et que je vais passer donc la tranche de 30 % de l’impôtsur les revenus ?

Merci de votre réponse

Cordialement

Bonjour Anabelle,

Nous avons donné des exemples dans l’article et également dans les commentaires.

Cela me semble clair.

L’abattement de 4 600 € porte sur la plus-value, pas sur le capital, comme expliqué maintes fois.

Votre contrat d’assurance vie a plus de 8 ans.

Vous avez donc un abattement annuel de 4600 € par an sur les plus-values (PV). Le double si en couple.

Si vous avez versé 9k€ (sans faire de rachat) et que votre contrat est valorisé 11k€, il y a donc une PV de 2k€.

C’est moins que les 4600 € d’abattement, donc pas d’impôt sur le revenu sur cette PV, seulement les 17,20 % de prélèvements sociaux.

Même en sortant en une seule année, peu importe si le capital sorti est supérieur à 4600€, la plus-value est en-dessous donc c’est OK pour être exonéré d’IR.

Bonjour et merci encore pour votre article vraiment très aidant.

J’ai cependant une question concernant le calcul des plus values en cas de rachat partiel. J’ai un contrat “Nuances+” à gestion libre à la Caisse d’Epargne (CEPAC) et je souhaite rester dans la limite des 9200 € d’abattement.

Pour cela, j’ai demandé à la CEPAC de puiser sur la poche euro (Assur Euro) de mon contrat.

Elle me répond que les “PS sont pris sur l’ensemble des intérêts générés et non sur la part des intérêts du fonds euros”.

Je ne comprends pas cette position alors que je demande que le rachat soit fait uniquement sur le fonds euro et la conseillère n’est pas très coopérative…

Pouvez-vous m’éclairer sur ce point ?

Un grand merci à vous.

Bonjour Jacky,

Elle n’a pas tort.

Même si on choisit de retirer sur tel ou tel fonds, la fiscalité de l’assurance vie s’applique sur l’enveloppe globale.

Par exemple, dans une assurance vie où il y a 20 k€ de plus-value sur 100 k€ de valorisation, soit 20 % de PV.

Si on retire 10 k€, l’administration fiscale va considérer qu’il y a 20 % de PV dedans, soit 2 k€.

Donc assiette imposable (IR) et taxable (PS) de 2 k€. C’est l’assiette brute, mais à voir s’il y a déjà eu des PS prélevés sur le fonds euro au fil de l’eau.

Par ailleurs, il s’agit d’un mauvais contrat (trop de frais et mauvaises unités de compte). Je vous invite à consulter les meilleures assurances vie : https://avenuedesinvestisseurs.fr/av-assurance-vie/les-meilleures-assurances-vie/

Bonjour Nicolas, Ludovic,

Je m’interroge sur l’intérêt de purger ses plus-value d’une assurance vie (+ de 8 ans).

Pouvez-vous me dire si j’ai bon dans la présentation du cas ci-dessous :

Mon assurance vie (+ de 8 ans, 1 bénéficiaire et versement > 27/09/2017, 0€ de frais sur versement) est composée de 100k€ de versement (40% sur fonds € soit 40k€ & 60% en UC soit 60k€) et 50k€ d’intérêt (40% sur fonds € soit 20k€ & 60% en UC soit 30k€)

1) La valorisation est < 152500 donc pas de droits de succession. Or il y a les PS lors du dénouement du décès sur les intérêts seulement. Les PS sur le fonds € sont prélevés au fur et à mesure donc je considère 0 PS (je fais abstraction des intérêt générés l’année du décès). Les PS sur les intérêts des UC sont prélevés au moment du dénouement. Donc 17.2% de 30k€ soit 5.16k€.

Ai-je bon déjà ?

Ensuite, ce que je ne sais pas si les PS sont retirés du montant de la valorisation du contrat puis l’abattement est appliqué afin de vérifier s’il y a des droits de succession ? ou l’inverse ?

Dans notre cas j’ai volontairement mis une valo à 152500 (à voir en fonction de votre retour sur cet aspect la).

Au final, mon bénéficiaire va récupérer 150k€ -5.16k€ soit 144.84k€.

2) Maintenant je m’intéresse donc à purger mes + value afin de finalement faire tomber ces 5.16k€ de PS à 0 lors de mon décès.

Chaque année je retire donc 4600€ d’intérêt. Mais lors de ce rachat partiel, j’ai tout de même mes PS appliqués sur les intérêts, soit 17.2% de 4600€ soit 791.2€ ? Donc si je simplifie, je vais tout de même payer les PS sur les intérêts et en purgeant la totalité je vais tomber à des frais (à la suite de multiple retrait au fil des ans) de 5.16k€ environ.

Bien sûr vous me direz qu’en purgeant au fur et à mesure on évite de payer des PS sur les intérêts des intérêts. Mais est-ce que finalement cela représente une part notable ? Car si c’est pour économiser 100/200€ je trouve que l’effort de retirer puis réinvestir ne vaut pas le coup.

De plus, lors du rachat partiel, on doit désinvestir nos UC et si par ex nous étions sur des SCPI, lors du réinvestissement, on paye à nouveau les frais d’entrée.

Et finalement cela fait plus un effet de “friction” chaque année qui ne nous permets pas d’utiliser au max les intérêts composés.

En fin de compte, je me demande est-ce que la purge des + value sur assurance vie apporte réellement un gain dans une optique de transmission ? Au vue de cet exemple, je n’en vois pas l’intérêt. Je me demande donc si je n’ai pas oublier quelque chose.

Je me demande même si avec les frais de réinvestissement, cela ne coute pas plus cher que de ne rien faire au total !

Le seul cas que je vois avec intérêt serait d’estimer à 5 ans avant mon décès (pas facile déjà 😉 ) de purger les plus-value et de réinvestir en fonds € à 100% (or toutes les assurances vie ne l’acceptent pas). Ceci permettrait que je supporte les PS et non mon bénéficiaire. Mais la aussi je me demande si lors du dénouement un pacte ne peut être fait avec le notaire pour que je supporte tous les frais de succession…

Bonjour,

J’avoue que je me pose aussi la question de l’intérêt de la purge.

Supposons un contrat ouvert depuis plus de 8ans sans frais de versement ni de retrait.

Si je retire moins de 4600€ d’intérêts, je paye dans tous les cas 17,2% de PS.

Si ensuite je les réinvestis sur le même contrat (peut-on faire ça déjà?), j’imagine que l’objectif est de ne pas payer le jour où on retire pour de bon car on n’a que des versements et pas d’intérêts ? On parle bien d’économiser 7,5% (24,7%-17,2%) ?

Et est-ce plus intéressant que de laisser les 17,2% générer des intérêts ?

Merci

Cdlt

Bonjour Yann,

Les PS sont déjà prélevés tous les ans sur le fonds euro.

Donc la purge ne changera pas grand chose du point de vue PS.

Mais ça change beaucoup du point de vue IR, car le jour où on retire pour de bon une somme plus conséquente, on reste plus facilement sous la barre des 4600 € d’abattement sur plus-value.

Car bien vu : ” j’imagine que l’objectif est de ne pas payer le jour où on retire pour de bon car on n’a que des versements et pas d’intérêts”.

En effet ça augmente la part de capital et réduit la part de plus-value.

On peut réinvestir dans la foulée sur le même contrat oui, c’est ce que je fais.

En revanche, si votre contrat est investi majoritairement en unités de compte, cette purge de plus-value est moins intéressante. Il peut valoir le coup de laisser le capital composer plutôt que de payer les PS (car contrairement au fonds euro, les PS des UC ne sont payés qu’en sortie de l’assurance vie).

Bonjour Nicolas,

“Notez que la part d’immobilier détenue au sein de vos contrats d’assurance-vie entre en compte dans l’assiette taxable à l’impôt sur la fortune immobilière (IFI). Pour le calcul du montant à déclarer, nous vous recommandons de demander conseil à un expert fiscaliste. En effet, les dernières déclarations d’IFI ont été particulièrement techniques lors de la déclaration d’impôts pour l’année 2017.”

On est bien d’accords que même dans le contexte de l’AV, on n’est concernés par l’IFI que si le “patrimoine immobilier dont la valeur nette taxable est supérieure à 1,3 million d’euros au 1er janvier de l’année concernée” ?

Merci.

Bonjour IK,

Oui bien sûr.

Notre article sur l’IFI : https://avenuedesinvestisseurs.fr/la-fiscalite/#menu3

Bonjour,

Merci pour votre site qui est une mine d’informations que l’on ne trouve pas ailleurs à ce niveau de détail !

Je dispose d’une AV de + de 8ans, ai un TMI de 30 % et souhaite effectuer un rachat partiel sur cette AV tout en bénéficiant du plafond de 4600€ d’abattement. Pour l’option fiscale, je souhaiterais faire comme Nicolas : “personnellement en tranche TMI 30%, sur mes assurances-vie de plus de 8 ans et sous l’abattement de 4 600 € de plus-values annuelles, je choisis l’imposition au barème progressif.”

Mais j’aimerais savoir si cette option (cocher la case 2OP) risque de modifier l’imposition de mon PEL (puisque l’option est valable pour l’ensemble des revenus de capitaux mobiliers) ?

Mon PEL a + de 12ans et est donc actuellement imposé à 30% (impôt sur le revenu à hauteur de 12,8% + prélèvements sociaux à hauteur de 17,2%). Ne risque t’il pas d’être imposé à 17.2%(PS)+30(TMI)% dans ce cas ?

Merci

Pierre

Bonjour Pierre,

Effectivement, vu la fiscalité du PEL, vous risquez de vous retrouver imposé sur les intérêts du PEL à la TMI + PS plutôt qu’à la flat tax 30 % : https://avenuedesinvestisseurs.fr/placements-monetaires/plan-epargne-logement/

Vous pouvez demander un rescrit fiscal à l’administration pour être certain.

Et ensuite calculer ce qui est le plus intéressant, option IR globale ou flat tax.

Mais au moment de la déclaration, vous pouvez simplement cocher et décocher la case 2OP pour voir directement le résultat sur le calcul de l’IR. Personnellement, je teste toujours les 2 avant de valider ma déclaration.

Bonjour Nicolas,

Merci pour vos analyses qualitatives et quantitatives, une vraie mine d’or !

L’abattement annuel de 4 600 € sur la plus-value (abattement porté à 9 200 € pour les couples mariés ou pacsés) est-il limité à l’ensemble des contrats assurances vie ou celui-ci est lié à chaque assurance vie. Par exemple si j’ai 3 assurances vie différentes l’abattement peut il etre par assurance vie et donc permettre de récupérer jusqu’à 3 x 9200€ par an sans impositions ?

Merci par avance,

Bonjour,

Cet abattement est annuel et global, pour tous nos contrats d’assurance vie.

Ce serait trop beau 🙂

Ceci dit on peut récupérer bien plus de 9200 € sans IR, cela dépend de la part de plus-value dans le rachat.

De mon côté je retire environ 30 k€ par an de mes assurances vie, dedans il y a moins de 9200 € de plus-value donc pas d’IR.

Bonjour Nicolas

Je pense que vous réinvestissez ces 30 k€ dans vos AVie , suite à vos rachats partiels , de manière à retrouver vos allocations d’origine ; est-bien cela ? Y a-t-il un moment choisi pour le rachat : en fin d’année ou bien en fonction des performances des supports ; dans ce dernier cas faut-il racheter un support qui performe ou celui qui reste un peu à la traîne ?

Merci d’avance pour votre réponse

Bonjour Denis,

Cette année j’ai “consommé” ces 30 k€ (apport immobilier pour mon achat de résidence principale).

Mais généralement je réinvestis immédiatement dans mes assurances vie pour retrouver mon allocation cible (x % fonds euro y % actions z % immo).

Je fais mes rachats souvent en février, après le versement de la participation aux bénéfices des fonds euros.

Et je rachète prioritairement mes fonds euros (les fonds actions et immo sont investis sur du long terme).

Bonjour Nicolas et merci de la véritable encyclopédie qui est votre site,

Voici ma question: ma conjointe n’a pas de revenus, elle a par contre un capital, fruit de la vente d’une maison. Elle veut l’investir dans des assurances vie. Si elle fait des rachats pour 20.000 euros par an, et qu’elle opte pour l’imposition selon le barème progressif de l’impôt sur le revenu (pas la flat-tax donc), elle ne devrait pas payer d’impôt pour la partie bénefice de ces rachats, même sans attendre 8 ans, puisque elle n’a pas de revenus par ailleurs. Elle paierait juste 17,8 % pour la CSG. Ai-je bien compris ? Merci!

Bonjour Jorge,

Votre conjointe peut opter pour le barème progressif de l’impôt sur le revenu plutôt que la flat tax.

Après les 8 ans du contrat, elle bénéficiera aussi de l’abattement de 4600 € / 9200 € par an sur la plus-value.

Et si elle sort avant les 8 ans du contrat, pas d’abattement mais il est possible qu’elle soit non imposée si elle est bien en tranche 0 % et qu’elle n’atteint pas la tranche TMI 11 % du fait des plus-values sorties (dans 20k€ de capital sorti il pourrait y avoir quelques k€ de plus-value) ! Jusqu’à 10k€ de revenus = TMI 0 % (pour 20k€ de rachat par an, il devrait y avoir moins de 10k€ de plus-values). Donc juste les 17,2 % de prélèvements sociaux. Cf le barème ici : https://avenuedesinvestisseurs.fr/optimisation-fiscale-impot-revenu-calcul/

Merci Nicolas,

Certains contrats d’AV proposent la participation aux bénéfices différée. Les rachats ne se font que sur le capital, pas sur les bénéfices.

L’interêt étant évidemment de ne pas être imposé sur ses rachats puisque il se font juste sur le capital.

Trouvez-vous ce modèle intéressant? Aparemment il n’est disponible que sur certains contrats très spécifiques.

Merci encore!

Bonjour Jorge,

Oui il y a des assurances vie particulières, à participation au bénéfice différée.

Sur le papier, c’est intéressant fiscalement.

Mais en pratique, les plus-values sont logées dans un compte pendant 8 ans (assurance vie avec 2 compartiments), il y a peu d’unités de compte, et on n’a pas la main sur le compte bloqué avec les intérêts (comment est géré ce compte ?)

Et surtout : quels sont les rares contrats de ce type ? A comparer avec les meilleurs contrats du marché, je crains qu’ils fassent pâle figure : https://avenuedesinvestisseurs.fr/av-assurance-vie/les-meilleures-assurances-vie/

Bonjour,

Très bon article, bien rédigé, des exemples concrets et bien détaillés. En revanche, dans vos exemples les PS sont prélevés au même moment que le PFU/PFL soit après abattement : information erronée puisque les prélèvements sociaux sont assis sur le montant brut des produits réalisés sur le contrat, il n’est pas tenu compte de l’abattement annuel de 4 600 € (9 200 € pour un couple) applicable uniquement en matière d’impôt sur le revenu.

Bonjour Shaun,

Merci pour votre retour, bien vu.

Effectivement, on ne peut jamais échapper aux 17,20 % de prélèvements sociaux.

Bonjour Nicolas,

J’ai l’impression que par souci de simplification on élude le sujet des PV des fonds euro (prélevés annuellement au sein de l’AV). Techniquement, lors d’un rachat partiel ou total d’une AV, quelque soit le mode d’imposition choisi (barême progressif ou flat tax), les PS ne devraient s’appliquer qu’aux seules PV des UC (autrement dit les PV des fonds euros devraient être exclues du calcul). Est-ce juste?

Merci d’avance.

Bonjour Julien,

Pour les fonds euros c’est juste une régularisation / rattrapage au prorata temporis quand on fait un rachat, car en effet il y a maintenant prélèvement des PS au fil de l’eau chaque année.

Bonjour Nicolas & Ludovic,

Je viens de découvrir votre site et je le dévore depuis! Très complet et didactique, il donne une vision à 360° de connaissances en matière de finances personnelles / patrimoniales à la portée du plus grand nombre et surtout des néophytes dont je fais partie!

J’ai une question concernant la date des 8 ans et de la possibilité de retrait dans la limite des 4600 / 9200 € d’intérêts. Pour bénéficier de l’avantage fiscal, faut-il attendre les 8 ans révolus ou juste la date anniversaire? Exemple: Si la date anniversaire de mon AV est le 1er septembre, puis-je effectuer un retrait pour le 15 octobre en simulant le montant optimisé ou dois-je attendre le 15 janvier 2022 pour “assurer le coup”?

Encore bravo pour tout le travail d’éducation que vous faîtes!

Bonjour Pauline,

Merci pour votre agréable retour !

Ce qui compte, c’est simplement la date anniversaire, donc les 8 ans piles. On peut prévoir une marge à J+1.

D’ailleurs la date de “prise d’effet” doit être bien précisée dans le contrat, c’est la date retenue par l’administration fiscale pour calculer les 8 ans.

Merci Nicolas! C’est limpide!

Super article Nicolas,

Je suis en train de régler le montant à racheter pour rester sous le seuil des 9200 et je m’apprête à utiliser la formule : Gain taxable = montant du rachat – montant du rachat x (versements / valeur du contrat).

Il se trouve que j’ai fait un premier rachat il y quelques années et je me demande comment prendre en compte ce rachat dans le calcul.

Voici les chiffres :

Versement 35 000

Rachat 2018 : 4 000

Valorisation à date 50 000.

Question : combien retirer pour rester sous 9200 € de plus-value ?

Merci d’avance pour votre aide.

Bonjour Gael,

On peut calculer à la louche, mais je ne veux surtout pas approximer et induire en erreur.

Le mieux est de demander à votre courtier de faire le calcul pour qu’il s’engage. C’est d’ailleurs ce que je fais avec mes assurances vie Linxea et ils se rapprochent de l’assureur pour le calcul exact : https://avenuedesinvestisseurs.fr/linxea-avis-assurance-vie-en-ligne-courtier/

je viens de découvrir que Boursorama, propose un simulateur qui permet de calculer le montant à racheter pour être à 4600 ou 9200 et déclencher le rachat du bon montant.

La réponse est 26 000, je n’ai pas le détail du calcul mais ça tient compte des dates de versement et des rachats précédents.

Bonjour,

Je cherche à aider/conseiller mon père en me basant sur mes connaissances apprises grâce à votre site.

J’ai vu qu’il avait ouvert il y a un peu plus d’un an une assurance vie au Crédit Agricole (Predissime 9 serie 2) avec pas mal d’argent dessus pour au final une performance décevante et d’importants frais…

Je songeais donc à lui faire effectuer un rachat total, pour vite le faire basculer sur une assurance vie avec un meilleur fond euro (Linxea sans doute) et une autre en gestion pilotée sur des ETF (Yomoni/Nalo).

Ma question concerne les démarches à effectuer concernant le rachat, sachant que mon père n’est pas imposable avec un revenu fiscal de référence inférieur à 25 000€ :

– Il semble pouvoir demander une dispense d’acompte du PFO, est-ce intéressant ?

– S’il fait une demande de dispense d’acompte, peut-il ensuite opter pour l’imposition des produits au barème progressif lors de sa déclaration de revenus (puisqu’il n’est pas imposable) ?

Si j’ai bien compris en faisant cela, il n’aura que 17,2% de prélèvement sur ses plus-values (au moment du rachat) au final. Est-ce exact ?

Au niveau des démarches précises que mon père devra faire, c’est simplement rédiger une dispense d’acompte et choisir l’imposition au barème progressif lors de sa déclaration de revenus ?

Merci d’avance

Bonjour Nicolas,

Mon père avait ouvert cette horreur aussi il y a quelques années…

Je ne sais pas quel âge à votre père, mais pensez aussi aux avantages à la succession pour les versements avant 70 ans ET après 70 ans (on peut profiter des 2) : https://avenuedesinvestisseurs.fr/av-assurance-vie/#menu3

Sinon vous semblez vous être bien renseigné, je comprends cela ainsi aussi pour les démarches.

La dispense d’acompte permet de ne pas faire d’avance à l’administration fiscale (avance qui serait restituée ensuite après déclaration des revenus…mais autant en être dispensé si on le peut).

Au moment de la déclaration de revenus il faut cocher la case 2OP pour opter pour l’imposition au barème, mais en le faisant en ligne c’est maintenant directement proposé avant de valider la déclaration.

Non imposable donc en TMI 0 % avec l’option au barème donc 0 impôt sur le revenu sur la plus-value (mais sur une mauvaise assurance vie il n’y a pas forcément de gains de toute façon…) et 17,20 % de prélèvements sociaux sur la plus-value.

Merci pour votre réponse.

Mon père a 63 ans, donc encore dans la possibilité de profiter de l’abattement de 150 000€ en cas de succession sur son AV. Reste plus qu’à le convaincre de bien vouloir quitter sa banque chérie…

Merci encore

Bonjour

Je dispose d’un contrat Fortuneo de plus 8 ans avec des versements effectués avant et après le 27/09/2017.

Dans l’objectif de purger des plus-values sous le seuil des 9200€, comment s’applique la fiscalité en cas de retrait partiel ?

Cordialement

Bonjour Manuel,

Rachats sur un contrat de plus de 8 ans.

Donc peu importe la date de versement (avant ou après le 27 septembre 2017), il y aura l’abattement de 4 600 € / 9 200 € de plus-value. Donc en restant sous ce seuil, pas d’impôt sur le revenu (même s’il y a un acompte il sera régularisé après déclaration), seulement les prélèvements sociaux de 17,20 %.

Cf ce schéma : https://avenuedesinvestisseurs.fr/fiscalite-assurance-vie-retrait-rachat/#retrait

Bravo pour ce contenu trés clair !

Bonjour,

Excellent article qui permet de bien comprendre une fiscalité complexe. Il est parfois difficile de faire le lien avec la réalité …

J’ai réalisé en 2020 deux rachats partiels d’assurance vie de plus de 8 ans chacun. L’un (Spirica) a appliqué un taux de PLF de 7.5 % et des prélèvements sociaux de 9.6% : total 17.1% . L’autre (Generali) a prélevé 24 % de PLF et -semble t’il – rien en prélèvements sociaux. Les deux montants sont bien indiqués en rubrique 2DH de la déclaration fiscale. J’explique la différence par rapport à ce qui aurait dû être appliqué (7.5 % + 17.2% = 24.7%) par la présence de fonds en Euros pour lesquels les prélèvements sociaux ont été effectués au fil de l’eau. Ils sont effectivement faibles pour le contrat Generali d’où le taux de prélèvement proche de 24.7%) et plus importants dans le cas Spirica. Je n’ai aucune possibilité de confirmer ces hypothèses, n’ayant pas conservé les relevés de prélèvements sociaux depuis l’origine de ces contrats. Les questions que je me pose encore :

– pourquoi Generali donne l’impression qu’il ne fait pas de prélèvements sociaux ?

– comment (et par qui) sera appliqué l’effet de l’abattement de 4600 €, chaque assureur ayant appliqué les taux sur la totalité de la plus value, ce qui est légitime (si j’ai bien compris) sur la part des prélèvements sociaux, mais qui ne l’est plus pour le PLF ?

Merci de votre commentaire.

Gérard

Bonjour Gérard,

Pour votre question sur Generali je ne sais pas, il faudrait le leur demander directement.

Pour l’abattement de 4600 / 9200 € : on déclare la plus-value et ensuite c’est l’administration fiscale qui fait le calcul et tient compte des abattements si vous avez bien déclaré dans les bonnes cases (plus-value sur contrat de plus de 8 ans).

Bonjour,

Je vous remercie pour la qualité de vos articles qui sont très enrichissants.

En temps que novice vis à vis des assurances vie en ligne je me pose quelques questions :

Je souhaite ouvrir une AV Darjeeling et sur les recherches que j’ai faite, j’ai pu comprendre que si je réalise un rachat partiel ou total de l’argent que j’ai sur mon assurance vie avant 8 et qu’ à ce moment je suis non imposable, j’ai la possibilité d’être exonéré des 12,8% et d’être exposé uniquement aux Prélèvement sociaux.

Est ce que vous pouvez me confirmer ça dans un premier temps ?

SI c’est bien le cas, je me demande si lors du rachat en ligne il y a des démarches spécifiques à réaliser (retardant de beaucoup la date de sortie de cet argent, si oui combien de temps au total) ou si le procédé ce fait automatiquement en ligne.

C’est ce point qui m’effraie pour faire le grand saut vers l’assurance vie en ligne…

Merci d’avance de votre réponse.

Bonjour,

Le contrat Darjeeling est dans notre comparatif des meilleures assurances vie en 4ème position : https://avenuedesinvestisseurs.fr/av-assurance-vie/les-meilleures-assurances-vie/

La fiscalité est la même, que ce soit en ligne ou “en dur”.

Comme expliqué dans cet article, on peut choisir l’option d’imposition au barème de l’impôt sur le revenu. Donc si on est non imposable (TMI 0 %) alors ça revient à une imposition : 0 % IR + 17,20 % prélèvements sociaux, même si le contrat a moins de 8 ans.

Quand on sort d’une assurance vie en ligne (rachat partiel ou total), pour les gains qui s’attachent à un versement AVANT le 27/09/2017, on a une étape fiscalité pour choisir l’option barème de l’IR ou prélèvement forfaitaire, il suffit de cliquer et de suivre les étapes (je fais régulièrement des rachats en ligne sur mes contrats Linxea).

Mais pour les gains qui s’attachent à un versement APRÈS le 27/09/2017, c’est au moment de la déclaration d’impôt sur le revenu (mai N+1) : on peut choisir l’option Barème de l’IR en cochant la case 2OP. Il y a alors régularisation du prélèvement forfaitaire de 12,80 % qui avait été prélevé au moment du rachat.

Bonjour,

Je ne suis pas sûre d’avoir bien compris la fiscalisation (ou défiscalisation) sur les 4600€ d’abattement après 8 ans d’ancienneté d’une assurance vie. Ces 4600€, sont exonérés d’impôt mais pas de prélèvement sociaux, c’est bien ça ? Si oui, quel seraient le pourcentage de PS sur les plus-values engendrées, 12,8% ou 17,5% ? Enfin, l’un des avantages de choisir l’imposition au barème pour un rachat en dessous de 4600€ est que l’on peut déduire jusqu’à 6,8% de la CSG (comprise dans les PS) de son revenu fiscal de référence ? Je précise que l’assurance vie que j’ai ouverte l’a été après le 27/09/2017.

Bonjour Katia,

Les 4 600 € de plus-values sont exonérés d’IR mais taxés à 17,20 % de prélèvements sociaux.

Avec l’option barème de l’impôt sur le revenu, les 6,80 % de CSG déductible sont déduits non pas du RFR mais du taux de votre TMI (par exemple 6,80 % déduits d’une TMI 11 % = 10,25 %)

Bonjour Nicolas,

Mon père envisage un rachat total de l’AV Millevie Premium conseillée par notre banquière l’été dernier (j’ai lu votre article sur le sujet et j’ai ainsi proposé à mon père ce rachat total afin de se tourner vers une meilleure AV).

Dans son malheur, il a eu de la chance car la PV actuelle est de 900e ! (peut-être le rebond post confinement…).

Dans la tranche des 11%, pour un rachat avant les 8 ans, il lui serait donc préférable d’opter pour l’imposition au barème progressif (+prélèvements sociaux).

Donc si j’ai bien tout compris, il lui serait imposé :

900×27.45% = 247.05e.

Ou est-ce qu’une subtilité m’a échappé ? (toutes ces règles et calculs sont nouveaux pour moi et malgré la clarté et la bonne pédagogie de vos articles, je dois souvent relire plusieurs fois pour essayer de tout comprendre : la fiscalité française n’est pas de plus accessibles !).

Bon week-end de Pâques et merci pour cet article,

Nucky

Bonjour Nucky,

Oui la fiscalité française est compliquée et mouvante, les fiscalistes auront toujours du travail !

Bien vu, je calcule la même chose.

Car versement après le 27/09/2017, et retrait avant 8 ans en choisissant le barème de l’IR.

Bon week-end 🙂

Bonjour,

Je viens de racheter mon contrat d’assurance vie belge (branche 23), souscrite à l’époque (2015) ou j’étais résident en Belgique. J’avais payé une taxe correspondant à 2% du montant du premier versement pour bénéficier d’une exception d’impôt sur les produits futurs.

Est-ce qu’à votre avis cette taxe est assimilable à un crédit d’impôt au moment ou je dois faire la déclaration de prélèvement forfaitaire et prélèvement sociaux?

Merci d’avance de votre retour

Eric

Bonjour Eric,

Navré mais je ne connais pas du tout le système fiscal Belge et cette taxe de 2 %.

Je vous invite à consulter la convention fiscale France-Belgique et à demander un rescrit fiscal à l’administration fiscale française.

Bonjour,

Un grand merci pour cet article une nouvelle fois intéressant. Je me questionnais par rapport à la purge des intérêts rapportée dans l’article. Pouvez-vous me confirmer que cette purge n’est possible que sur des assurances vie en euros et non pas les assurances vies en unité de compte où l’on parle de plus values?

Y a t-il un moyen de purger les plus values sur des supports en UC?

Merci d’avance pour votre retour.

Pierre-Nicolas

Bonjour Pierre-Nicolas,

Disons que la purge des plus-values des UC sera moins intéressante fiscalement.

Car on va devoir payer les prélèvements sociaux sur les plus-values des unités de compte. Et donc moins de capital qui va composer ensuite.

Alors que sur fonds euro, les prélèvements sociaux sont dans tous les cas prélevés au fil de l’eau (tous les ans au moment du versement des intérêts).

Donc technique de purge surtout valable pour les assurances vie avec une bonne part de fonds euro.

C est très clair!

Merci beaucoup pour votre réponse.

Bonjour

J’ai une AV de 1992, je n’ai pas fait de versements depuis le 27/09/2017

J’ai commencé à faire des retraits partiels programmés en 2020 en essayant de rester sous le seuil des 9200 € d’intérêts compris dans ces rachats (pas de formule de calcul précise, sommes réellement versées ou sommes réellement investies soustraites de frais ).

Mon contrat de 1992 est-il assujetti au seuil 4600/9200 car il ne l’était pas à une époque et normalement il gardait sa fiscalité.

Au cas ou le choix le choix PFL ou IRPP se fait à la demande rachat à l’assureur (choix irrévocable) ou bien à la déclaration d’impôts avec possibilité de simulation et choix de la meilleure formule?

Car sur le formulaire de demande de rachat ce choix est à préciser. L’irrévocabilité est valable pour l’année en cours ou perpétuelle?

D’avance merci pour ces précisions.

Bonjour Jean,

On explique la fiscalité applicable aux contrats souscrits avant le 26 septembre 1997 ici sous le graphique : https://avenuedesinvestisseurs.fr/fiscalite-assurance-vie-retrait-rachat/#retrait

Revenus exonérés d’impôt pour les versements antérieurs à cette date.

Sinon, choix entre PFL ou barème de l’IR. Sachant que le choix du barème de l’IR sera global pour tous les revenus du capital (de l’année en cours, mais tous les ans on peut changer de choix).

Bonjour Nicolas,

J’ai été licenciée en Aout 2020 et j’ai demandé le rachat total de mon contrat d’assurance vie afin d’ acheter un appartement et bénéficier de l’exonération de la fiscalité .Mon courtier a fait à ma demande le nécessaire en Décembre mais il a tout envoyé en courrier simple (avec les originaux de documents)… et la compagnie d’assurance n’a apriori rien reçu, le courtier me maintien que j’ai jusqu’au 31/12/2021 pour obtenir l’exonération de ma fiscalité et que donc nous pouvons refaire la demande à la compagnie en 2021. Pourriez vous m’éclairer sur le délai pour en bénéficier

est-ce le 31/12/2020 ou le 31/12/2021? S’il est trop tard pour bénéficier de l’exonération d’impôt comment puis-je me retourner contre le courtier pour son manque de professionnalisme d’avoir envoyer les documents en courrier simple sachant que le délai à respecter était primordial?

D’avance merci.

Bonjour Frederique,

Effectivement le licenciement est un motif d’exonération d’impôt sur l’assurance vie.

Pour faire valoir cette dérogation, les rachats doivent être réalisés avant le 31 décembre de l’année suivant l’événement, donc d’ici le 31/12/2021, vous avez le temps encore.

Merci pour cet article très clair! C’est tellement agréable à lire pour avoir une bonne compréhension et bien comprendre les enjeux, notamment fiscaux, lors d’un rachat.

Continuez!

Bonjour Nicolas,

Tout d’abord, je tiens à vous remercier grandement pour la qualité de votre site et je me réjouis de chaque nouvel article que vous publiez 🙂

J’ai une incertitude en ce qui concerne le seuil de 150 000 € de versement en assurance-vie.

Ce seuil considère-t-il uniquement la somme des versements bruts (tous contrats confondus) ou bien le montant des rachats effectués est-il déduit ?

Dans le premier cas, cela signifierait que ce seuil pourrait alors être rapidement atteint si l’on suit certaines pratiques, comme la purge annuelle des plus-values ou des arbitrages entre différents contrats, par exemple.

Merci !

Bonjour Florent,

Merci pour votre agréable retour 🙂

Il s’agit bien d’un seuil toutes assurances vies confondues.

Et c’est la fraction qui dépasse les 150 000 € qui est taxée différemment.

D’après nos recherches, il s’agit des versements NETS, heureusement.

On parle des différents plafonds de l’assurance vie ici aussi :

https://avenuedesinvestisseurs.fr/plafond-assurance-vie/

Bonjour Nicolas,

Je vous remercie beaucoup pour cet article qui est limpide ! Moi qui pensais que dans la majorité des cas, il faut sélectionner le PFL plutôt que l’IRPP…

Si je résume bien (pour savoir si j’ai tout compris !) : à partir du moment ou mes rachats (partiels ou programmés) sur une année, ne dépassent pas 4600€ (ou 9200€ en fonction de la situation) de plus-value, je n’ai donc aucune imposition fiscale, et mieux, je bénéficie de la déduction de la CSG ?

Donc, à partir du moment où je ne dépasse pas l’abattement, il faut systématiquement choisir l’IRPP ?

Merci beaucoup pour votre retour !

Bonjour,

Oui à condition de sortir d’un contrat d’assurance vie de plus de 8 ans !

Il y a l’option barème IRPP ou flat tax à choisir au moment du rachat.

Mais l’année suivante, au moment de la déclaration des revenus, on peut encore choisir de cocher la case 2OP (barème IRPP) pour simuler l’option la plus intéressante et confirmer, car il peut y avoir des surprises, vu que l’option est globale sur tous vos revenus de capitaux mobiliers.

Oui bien sur, pour le contrat de plus de 8 ans, je l’avais en tête mais avais oublié de le préciser !

Je n’ai juste pas bien compris votre deuxième paragraphe ?

Lisez bien cette partie, notamment la note orange : https://avenuedesinvestisseurs.fr/fiscalite-assurance-vie-retrait-rachat/#declaration-fiscale-assurance-vie

Le choix du barème progressif (décision à prendre au moment de la déclaration d’impôt sur le revenu en cochant la case 2OP) s’applique à tous les revenus des capitaux mobiliers (RCM). Par exemple l’imposition des plus-values sur CTO.

Bonjour Nicolas,

suite à votre commentaire : “personnellement en tranche TMI 30%, sur mes assurances-vie de plus de 8 ans et sous l’abattement de 4 600 € de plus-values annuelles, je choisis l’imposition au barème progressif. Ainsi, je ne fais pas d’avance forfaitaire à l’État et je bénéficie de la CSG déductible. Je répète l’opération tous les ans, pour profiter de l’abattement annuel et purger mes plus-values. Donc valable sur une assurance vie de plus de 8 ans ET sous le seuil d’abattement annuel.”

pouvez-vous m’indiquer pourquoi il est plus intéressant dans ce cas de choisir le barème progressif ? est-ce qu’une imposition à 30% n’est pas supérieure à l’imposition avec le PLF ?

Merci par avance.

Bonjour Catherine,

En choisissant le barème progressif (même si je suis en TMI 30 %), je bénéficie de l’exonération d’impôt sur le revenu puisque je suis sous le seuil d’abattement des 9 200 € de plus-value annuelle (et contrat de plus de 8 ans).

En optant pour la flat tax, j’aurais aussi bénéficié de l’exonération, mais sans bénéficier de la CSG déductible.

Je vous invite à voir notre graphique ici :

https://avenuedesinvestisseurs.fr/questions-reponses-assurance-vie/#transferer-assurance-vie

Merci pour votre réponse.

Je vais avoir à faire un retrait au-dessus du seuil d’abattement pour acheter un bien immobilier en janvier, quelle est la meilleure façon de faire le rachat ? un rachat en 2020 et un en 2021 j’imagine ? pour le retrait en 2020, il vaut mieux faire un retrait juste au seuil d’abattement et le déclarer en IR et racheter tout le reste en 2021 ?

Bien vu, il faut optimiser et profiter du seuil d’abattement annuel de 2020 puis de 2021.