Paradoxe de l’assurance vie : c’est à la fois le produit d’épargne préféré des Français (1800 milliards d’euros placés en assurance vie). Et à la fois le placement le plus méconnu et victime d’idées reçues. Pour répondre directement à la question : non, il n’y a pas de plafond sur l’assurance vie. Ni plafond sur versement, ni plafond sur encours. Donc on peut épargner autant que l’on veut et avoir autant de plus-values que possible ! C’est à dire que c’est le produit d’épargne des plus modestes comme des plus riches : on peut placer à partir de 100 € et jusqu’à plusieurs millions d’euros.

De plus, on peut détenir plusieurs assurances-vie, sans limite, que l’on soit nouveau-né ou centenaire. Ceci dit, attention à bien choisir : les meilleures assurances vie du marché sont sans frais sur versement (mais certaines banques ne se privent pas pour prélever des frais de versement s’approchant du plafond règlementaire des 5 % !)

Parmi d’autres fausses croyances que nous combattons, rappelons que l’argent investi en assurance vie n’est pas bloqué. Ainsi, on peut retirer l’argent à tout moment. Le fameux cap des 8 ans permet simplement d’optimiser la fiscalité. En pratique, si on fait un retrait (rachat partiel ou total) après les 8 ans du contrat, on peut bénéficier d’une exonération d’impôt sur la plus-value (sous le plafond d’abattement annuel, explications dans l’article). Enfin, l’assurance vie est un produit d’épargne (en fonds euro et/ou fonds d’investissement), à ne pas confondre avec l’assurance décès.

Ceci dit, même s’il n’y a pas de plafond d’épargne en assurance vie, il y a quelques effets de seuil à connaitre.

SOMMAIRE

- Le plafond de la garantie de l’État

- Le plafond fiscal en assurance vie

- Le plafond de l’avantage successoral

Le plafond de la garantie de l’État : 70 000 €

L’argent investi en assurance vie est protégé dans le cadre de la protection des dépôts. Plus précisément, le FGAP (Fonds de Garantie des Assurances de Personnes) garantit 70 000 € par assureur par épargnant. Peu importe si vous avez placé en fonds euro ou en unités de compte, le plafond de garantie est de 70 000 €. Non pas par contrat, mais par assureur, donc attention si vous avez plusieurs contrats d’assurance vie chez le même assureur.

En pratique, les faillites de compagnies d’assurance sont très rares. La dernière remonte à 1997 avec Europavie. Ceci dit, Groupama a été menacée en 2012 et on peut pas exclure une faillite d’assureur à l’avenir. Donc il est préférable d’appliquer le principe de précaution en restant sous le plafond de garantie de 70 000 € par assureur.

Avis de Nicolas : pour tous les épargnants, il est recommandé de diversifier sur plusieurs assurances vie. Afin de diversifier les gestions, les fonds euros et les unités de compte accessibles sur les meilleures assurances vie. D’autant plus pour les “gros épargnants”, afin de multiplier la garantie de 70 000 € par assureur. Par exemple pour 210 000 € à placer, on pourrait diversifier ainsi sur 3 assureurs : 70 000 € sur Linxea Avenir (contrat assuré par SURAVENIR), 70 000 € sur Nalo (assuré par GENERALI) et 70 000 € sur Placement-direct Darjeeling (assuré par SWISSLIFE). Et pour un couple avec 420 000 € à placer, 3 contrats chacun à son nom, car la garantie s’applique à chaque déposant.

Le plafond fiscal en assurance vie (150 000 €) et le plafond annuel d’abattement sur plus-value (4 600 € ou 9 200 €)

Les placements en assurance vie composent (les gains s’accumulent), sans “friction fiscale”, tant que l’on ne sort pas l’argent du contrat. Hormis les prélèvements sociaux (17,20 %) prélevés tous les ans sur les gains en fonds euro, il n’y a pas de taxe ni impôt tant qu’on ne fait pas de retrait. C’est ce qu’on appelle une enveloppe capitalisante.

En pratique, il faut déclarer les gains uniquement quand on sort (rachat partiel ou total) et on est imposé sur la plus-value selon l’âge du contrat. Et l’imposition de la plus-value peut être différente selon que vous ayez versé plus ou moins de 150 000 € au global sur vos assurances vie. Explications.

L’imposition de la plus-value en assurance vie

Les gains (plus-values) ne sont imposés que lorsqu’on fait un retrait (rachat partiel ou total) du contrat d’assurance vie. Sachant que l’on retire quand on veut.

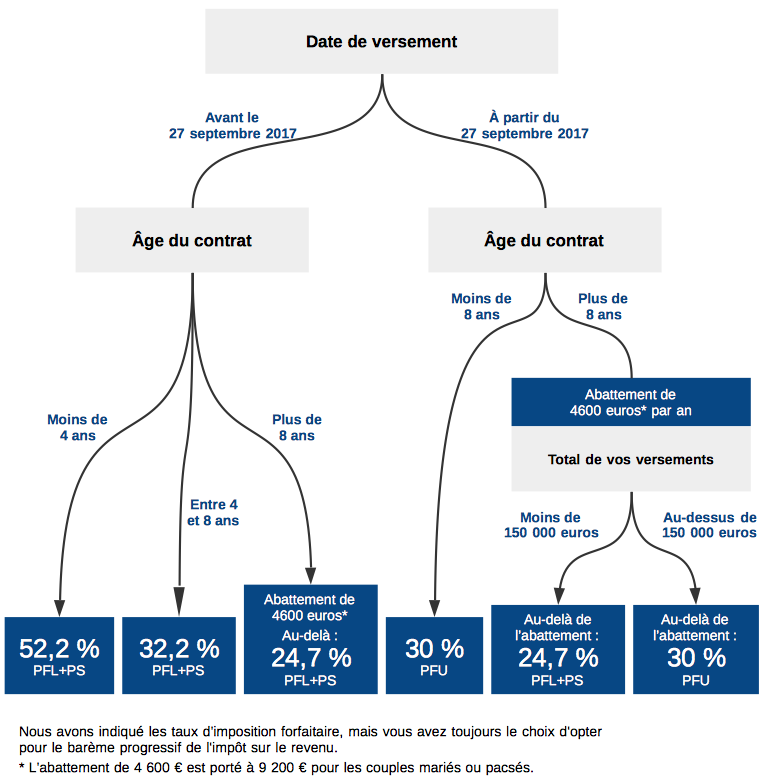

L’imposition de la plus-value en assurance vie dépend de 3 paramètres :

- date des versements : avant ou après le 27 septembre 2017 ;

- âge du contrat d’assurance vie au moment du retrait : moins de 4 ans, entre 4 et 8 ans, plus de 8 ans ;

- total de vos versements : plus ou moins de 150 000 €. Ce “plafond fiscal” est apparu lors de la réforme de l’assurance vie en 2018.

Le seuil de 150 000 € n’intervient donc que pour les versements à partir du 27 septembre 2017 et sur les contrats d’assurance vie de plus de 8 ans :

- si les versements sont inférieurs à 150 000 € pour l’ensemble de nos assurances vie, alors l’imposition est de 24,7 % sur les gains (après abattement de 4600 € / 9 200 € sur la plus-value) ;

- si les versements dépassent 150 000 €, alors l’imposition est de 30 % (Prélèvement Forfaitaire Unique, alias flat tax) sur les gains (après abattement de 4600 € / 9 200 € sur la plus-value).

Le plafond d’abattement annuel sur la plus-value : 4 600 € ou 9 200 €

C’est seulement la part de plus-value comprise dans le rachat qui est taxée. Et avant d’appliquer l’imposition, sur les contrats de plus de 8 ans on bénéficie de l’abattement annuel de 4 600 € sur la plus-value (ou 9 200 € pour un couple marié ou pacsé). Autrement dit, on peut sortir tous les ans un capital comprenant 4 600 € (ou 9 200 €) de plus-value, sans être imposé. Ce qui fait de l’assurance vie une des meilleures niches fiscales françaises, quand on sait optimiser ce plafond d’abattement annuel !

Note de Nicolas : Prenons l’exemple d’un contrat de plus de 8 ans valorisé 50 000 € dont 10 000 € de plus-value. Si on retire 25 000 €, on considère 5 000 € de plus-value. En étant célibataire, on obtient un abattement de 4 600 € sur la plus-value, soit seulement 400 € d’assiette taxable. Donc 24,7 % x 400 € = 98,80 € d’imposition si on a versé moins de 150 000 € sur nos assurances vie. Ou 30 % x 400 € = 120 € d’imposition si on a versé plus de 150 000 € sur nos assurances vie. Ainsi, on peut optimiser fiscalement en sortant tous les ans un capital comprenant moins de 4 600 € (ou 9 200 €) de plus-value, pour ne pas payer d’impôt sur les plus-values (sur les contrats de plus de 8 ans). D’où l’intérêt de prendre date sur assurance vie, pour profiter de l’avantage fiscal des contrats de plus de 8 ans. Vous pouvez lire notre comparatif des meilleures assurances vie pour trouver le contrat adapté à votre profil d’épargnant.

Le plafond pour profiter de l’avantage successoral : 152 500 €

L’assurance vie est avant tout un produit d’épargne, doublé d’un excellent outil de transmission de patrimoine. On dit que l’assurance vie est hors succession. Ainsi, les épargnants aisés l’utilisent pour transmettre un maximum à leurs héritiers sans droits de succession. Plus précisément, aux bénéficiaires désignés dans chaque contrat d’assurance vie. Tout savoir sur l’assurance vie, la succession et la désignation des bénéficiaires.

En pratique, on peut transmettre jusqu’à 152 500 € par binôme souscripteur-bénéficiaire sans droits de succession au décès du souscripteur. Et dans chaque contrat d’assurance vie, on peut désigner les bénéficiaires que l’on veut : enfant, neveu, voisin, ami, association, etc.

Versements avant ou après 70 ans sur assurance vie

Fiscalement, l’abattement est global (sur l’ensemble des contrats) et dépend de l’âge de l’épargnant souscripteur au moment des versements sur l’assurance vie :

- moins de 70 ans : 152 500 € d’abattement par bénéficiaire ;

- plus de 70 ans : 30 500 € d’abattement pour l’ensemble des bénéficiaires (et plus-value exonérées).

| Date de souscription du contrat | Age lors du versement | Versement avant le 13/10/1998 | Versement après le 13/10/1998 |

|---|---|---|---|

| Avant le 20/11/1991 | Peu importe | Exonération | Abattement de 152 500 € par bénéficiaire. Au-delà, prélèvement de 20 %. Puis 31,25 % sur la fraction supérieure à 700 000 € (après abattement). |

| Après le 20/11/1991 | Avant 70 ans | Exonération | Abattement de 152 500 € par bénéficiaire. Au-delà, prélèvement de 20 %. Puis 31,25 % sur la fraction supérieure à 700 000 € (après abattement). |

| Après le 20/11/1991 | Après 70 ans | Droits de succession après abattement de 30 500 € (et exonération des plus-values) | Droits de succession après abattement de 30 500 € (et exonération des plus-values) |

Note de Nicolas : pour optimiser ce plafond successoral, on peut privilégier les versements avant 70 ans et ouvrir plusieurs assurances vie. Par exemple, pour un couple avec 2 enfants : monsieur va verser 152 500 € sur assurance vie (AV) 1 pour enfant 1 et 152 500 € sur AV 2 pour enfant 2. Et madame va verser 152 500 € sur AV 3 pour enfant 1 et 152 500 € sur AV 4 pour enfant 2. Ainsi, 610 000 € seront transmis aux 2 enfants sans droits de succession. Après 70 ans, on va épargner sur une autre assurance vie pour profiter de l’autre plafond successoral (30 500 € d’abattement pour les versements après 70 ans avec exonération d’impôt sur les plus-values). Car on peut cumuler les avantages successoraux avant ET après 70 ans.

Vous savez maintenant tout sur le plafond de l’assurance vie et les différents effets de seuil. Finalement, il n’y a pas de plafond de versement en assurance vie, mais quelques plafonds à connaître pour optimiser. Notamment, pour être protégé par la garantie de dépôts, on va épargner 70 000 € par assureur et pour optimiser fiscalement on va retirer maximum 4 600 € (ou 9 200 €) de plus-value par an sur des contrats de plus de 8 ans. Et pour optimiser la succession si cet enjeu nous intéresse, on va verser le plus possible avant 70 ans et ouvrir un autre contrat après 70 ans pour profiter de l’autre abattement successoral. Pour aller plus loin, nous vous invitons à lire 2 autres articles : le fonctionnement de l’assurance vie et notre sélection des meilleures assurances vie.

17 commentaires sur “Plafond de l’assurance vie ? (Versement, garantie, succession, etc.)”

Bonjour, et merci pour l’ensemble des articles de votre site qui sont très bien construits et très utile !

Je me posais plusieurs questions :

1. La garantie des 70 000 € s’applique par assureur et épargnant, il faut donc inclure tous les types de contrats (PER, contrat de capitalisation, assurance-vie, …) souscrits par le même épargnant, auprès du même assureur ?

2. Je comprends que ces 70 000 € et le plafond successoral de 152 500 € s’applique sur l’encours, pour ce qui est du plafond fiscal de 150 000 €, il s’agit de versements ?

3. Sur ce plafond fiscal de 150 000 € de versements, il faut additionner l’ensemble des contrats capitalisants (PER, AV, …) ?

Bonjour Jonathan,

Vos questions sont pertinentes 🙂

1/ Oui.

2/ Oui vous avez bien compris la nuance.

3/ Il faut additionner tous vos contrats d’assurance vie. Je ne pense pas qu’il faille y inclure les versements sur PER.

Bonjour,

Merci pour votre article très synthétique et très complet à la fois.

Il serait peut être intéressant d’indiquer que pour des raisons d’optimisations il est intéressant d’ouvrir à la fois des AV avant 70 ans ( plafond 152 500) et après 70 ans ( plafond 30 500) , en effet les plafonds se cumulent.

Bonjour,

Merci pour votre retour, c’est une information importante qui manquait à l’article !

C’est ajouté, merci.

Bonjour,

Je vous remercie pour votre article.

Tout n’est pas complètement clair concernant deux points, pour lesquels je n’ai pas réussi à trouver de réponse.

1. L’abattement de 4600 / 9200 €

Ma femme et moi avons tous deux des assurances vie, toutes souscrites à titre individuel. Nous sommes mariés avec déclaration commune pour l’IR.

Après 8 ans, pour des versements effectués après le 27 septembre 2017 :

– si je fais un retrait sur l’une de mes assurances vie, aurais-je droit à un abattement de 4600 €, ou de 9200 € ?

– S’il s’agit de 9200 €, comment cela se passe-t-il si sur la même année ma femme et moi souhaitons effectuer un retrait sur nos assurances vie (toutes souscrites à titre individuel) ? Cela se gèrera-t-il sur notre déclaration commune d’IR ?

2. Le plafond de versement de 150 k€

J’ai plusieurs assurances vie, chez plusieurs assureurs, certaines avec plus de 150k€, et d’autres avec moins de 150 k€. Concrètement, après 8 ans, pour des versements effectués après le 27 septembre 2017, comment sont déterminés les premiers 150 k€ de versement pour le PFL+PS ?

Exemple :

– Assurance vie 1 : 150 k€ de capital + 50 k€ de PV

– Assurance vie 2 (versements tous effectués après assurance vie 1) : 80 k€ de capital + 20 k€ de PV

Je souhaite retirer 30 k€ de l’assurance vie 2 :

– Ces 30 k€ représentent 24k€ de capital + 6 k€ de PV

– J’ai un abattement de 4,6 k€ sur les PV

– Je suis imposé/taxé sur 1,4 k€ : le suis-je sur 24,7% ou 30% ?

=> puisque mes 150 k€ de versement avaient déjà été effectué sur l’assurance vie 1 ; ou dois-je considérer les 150 premiers k€ de capital chaque année lors du retrait (dans le cas présent, j’en suis à 24 k€)

Enfin, pouvez-vous confirmer qu’il s’agit bien d’un abattement annuel ?

En vous remerciant par avance,

Jean-Michel.

Bonjour Jean-Michel,

L’abattement sur la plus-value est bien annuel. On peut en profiter pour sortir tous les ans 4 600 € de plus-value par an (donc ça représente plus en capital). Ou 9 200 € pour un couple marié ou pacsé.

1/ Vous faites une déclaration d’IR commune avec votre épouse. Donc c’est 9 200 € d’abattement pour le foyer (vous seul, elle seule, ou en répartissant entre vous 2). Vous devrez déclarer chacun vos rachats sur la déclaration de revenus annuelle.

2/ Le plafond de versement de 150 k€ s’entend pour l’ensemble de vos contrats d’assurance vie.

Sur ce point, il faudra demander à l’assureur comment il calcule, c’est devenu une véritable usine à gaz…

Bonjour, je n’ai pas bien compris un point en particulier : l’abattement de 4 600 € par an sur la plus-value est-il commun à tous les contrats d’assurance vie d’une personne, ou s’agit-il de 4 600 € par contrat ? Autrement dit, puis-je ouvrir trois AV (chez trois assureurs différents) et profiter de 4 600 x 3 = 13 800 € d’abattement annuel ?

Aussi, comment cela est-il géré : est-ce à moi de faire le calcul de la plus-value et de le déclarer aux impôts, ou bien est-ce que mon assureur prélève lui-même le bon pourcentage de plus-value à chaque retrait ? (En l’occurrence, j’ai une assurance vie chez Nalo)

Merci pour vos articles bien expliqués et très instructifs !

Bonjour Jean-Charles,

Ce serait trop beau 🙂

Il s’agit de 4 600 € par an de plus-value exonérée pour l’ensemble de vos contrats d’assurance vie. Cela peut déjà représenter pas mal de capital retiré par an sans impôt : je retire de l’ordre de 20-30 k€ par an en exonération IR (moins de 9 200 € de plus-value pour mon foyer fiscal).

En revanche on va diversifier les assurances vie pour d’autres raisons : https://avenuedesinvestisseurs.fr/av-assurance-vie/les-meilleures-assurances-vie/#diversifier

C’est l’assureur qui vous envoie un IFU (imprimé fiscal unique) tous les ans pour déclarer les rachats. Mais la déclaration de revenus est déjà pré-remplie et tout est automatique.

Bonjour, question sur le plafond de 150000€. Est-il par assurance vie, où est-il global à travers toutes les assurances vie que j’ai ouvertes ? Par exemple si j’ai 150000€ sur AV1 et 150000€ sur AV2, est-ce que j’ai dépassé le plafond ou pas ? Merci !

Bonjour Alexandre,

Le plafond de 150 000 € s’apprécie sur le total de vos assurances vie.

Mais si son dépasse 150 k€ au global, on profite malgré tout de l’abattement de 4600 € / 9200 € annuel sur la plus-value.

Merci pour votre réponse. C’est donc à l’assureur de me demander si j’ai d’autres assurances vie au moment où je veux faire un retrait ? Comment cela fonctionne-t-il en pratique ?

L’assureur ne pose pas la question, car il a l’information grâce au fichier central FICOBA.

Bonjour,

Dans un premier temps je vous remercie énormément pour votre site super pédagogique qui m’a permis de comprendre le monde de la finance/épargne/investissement et de prendre en main mon argent.

En m’intéressant d’un peu plus près, j’ai une question qui me paraît importante concernant la sécurité des fonds en euros (en obligations d’état). Que pensez-vous du risque de “krach obligataire” si les taux remontent brusquement ?

L’état français a commencé à se préparer avec la loi Sapin 2 en cas d’une éventuelle sortie précipitée des assurés en fonds euros lorsque ces derniers verront leur rendement fortement diminuer. Bien entendu cette loi vise à protéger les assurés et les assureurs mais elle m’intrigue car on dirait qu’elle anticipe une éventuelle “catastrophe” type crise grecque.

Cette hypothèse de krach obligataire me refroidi un peu sur la sécurité absolu des fonds euros et de son rendement supérieur à l’inflation (qui décroit d’année en année, jusqu’à où ? jusqu’à quand ?).

Ainsi, je souhaiterais savoir ce que vous pensez sur ce sujet qui me semble important ?

Pour information, grâce à votre site, j’ai pour objectif de répartir mon patrimoine financier de la sorte :

– 40% en fonds monétaire (Compte courant/ Livret A)

– 20% dans des fonds en euros (via 2 AV)

– 20% dans de l’immobilier (via SCPI)

– 20% dans des actions (via PEA avec des ETF du MSCI World)

Je vous remercie par avance de votre réponse 🙂

Bonjour Anthony,

La loi Sapin 2 a fait couler beaucoup d’encre. Elle est anxiogène car forcément évoque le pire, mais elle devrait au contraire nous rassurer puisqu’elle permet d’éviter une catastrophe si le risque survient (remontée brutale des taux).

Vu l’action de la Banque Centrale Européenne (BCE) et la politique monétaire des taux bas, il est peu probable que les taux remontent avant longtemps. En tout cas, pas significativement au point de déstabiliser le marché obligataire et de provoquer un krach obligataire.

De plus, les fonds euros comportent de moins en moins d’obligations, en particulier d’obligations d’État. En moyenne, environ 80 % d’obligations (dont 60 % d’obligations d’entreprises et 40 % d’obligations d’État) + 20 % d’actions, immobilier, monétaire : https://avenuedesinvestisseurs.fr/meilleurs-fonds-euros-rendement-composition/#differents-types-fonds

A mon humble avis, pas de quoi stresser outre mesure 🙂

Et il y a nécessairement un risque quand on investit : risque crédit (obligations), risque marché / volatilité (actions), risque marché / dégradations / vacances locatives / impayés (immobilier), risque de coût d’opportunité / d’inflation et perte de valeur d’usage (monétaire).

Raison pour laquelle on diversifie son patrimoine entre monétaire, obligations, actions et immobilier.

Bonjour

Article intéressant qui fait écho à celui déjà présenté sur votre site. J aurais besoin d un éclaircissement s il vous plaît quand vous dites “Hormis les prélèvements sociaux (17,20 %) prélevés tous les ans sur les gains en fonds euro”. Que voulez vous dire par tous les ans sur les gains ? Si on effectue un rachat partiel, les prélèvements concernent que les gains sur ce rachat non ? Merci d’avance pour votre réponse et encore bravo pour vos articles

Depuis peu, les gains en fonds euros sont taxés au fil de l’eau, à hauteur de 17,20 % (prélèvements sociaux). Avant, c’était seulement au moment des rachats. Donc maintenant, au moment du rachat, on ne taxe plus les 17,20 % sur les gains du fonds euros car le prélèvement a déjà été fait, mais on va taxer éventuellement le reste (il y a aussi les unités de compte à imposer, et selon âge du contrat, etc.)

Merci pour l information