Pourquoi prendre date en assurance vie est l’une des premières choses à faire pour optimiser ses finances ? Voilà la question à laquelle nous allons ici répondre.

Malheureusement, beaucoup d’épargnants ne pensent pas à anticiper. Peu de personnes comprennent les avantages de la prise de date avant même d’avoir la possibilité d’épargner. Cela peut sembler contre-intuitif : ouvrir un placement avant de pouvoir épargner, quelle drôle d’idée ! Et pourtant, nous allons vous expliquer pourquoi il faut prendre date au plus tôt.

👉 Que veut-on dire par prendre date ?

Prendre date sur une assurance vie (ou un PEA, un PEA-PME, ou PER) consiste tout simplement à ouvrir un contrat. À l’occasion de cette ouverture (souscription), l’épargnant réalise un premier versement sur son assurance vie. Et c’est ce qui marque le démarrage du contrat au sens juridique, avec toutes les implications fiscales (et les avantages) que cela implique.

👉Pourquoi parle-t-on de “prendre date” pour cette ouverture de contrat ?

La prise de date implique l’idée que l’épargnant ouvre l’assurance vie ou le PEA avant même d’avoir de l’argent à placer. Vous allez voir que ce réflexe peut faire économiser plusieurs milliers d’euros d’impôts dans le futur.

Cet article vous explique les avantages de la prise de date en assurance vie et PEA. Les raisons sont principalement d’ordre fiscal, et les gains réalisables sont loin d’être négligeables ! Nous verrons également si vous avez intérêt à prendre date sur un PER.

SOMMAIRE

- Prendre date sur une assurance vie : quels avantages ?

- Prendre date sur un PEA

- Faut-il prendre date sur un PER ?

- Passer à l’action en prenant date sur une ou plusieurs assurances vie et un PEA

Prendre date sur une assurance vie : quels avantages ?

S’il y a bien un placement sur lequel il faut prendre date le plus tôt possible, c’est l’assurance vie.

L’assurance vie est le dispositif d’épargne préféré des Français. Ce dispositif s’adapte à tous les projets. Que ce soit pour sécuriser un capital sur le court terme ou se construire un patrimoine sur le long terme, l’assurance vie permet de faire fructifier son épargne avec un cadre fiscal très avantageux.

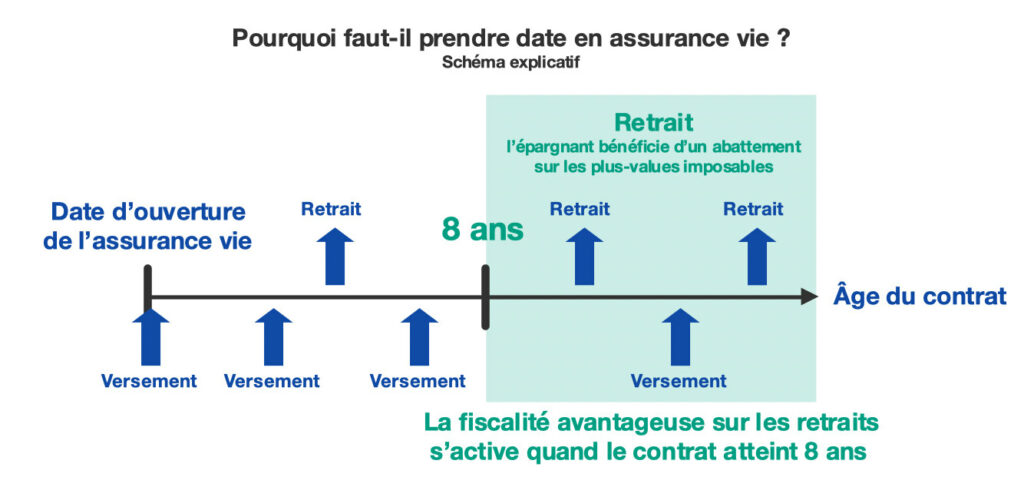

Faire courir le compteur des 8 ans de l’assurance vie

Un des avantages de l’assurance vie est que les retraits sont possibles à tout moment. Mais attention, la fiscalité n’est pas la même selon que le contrat ait été ouvert il y a quelques mois ou 8 ans auparavant. D’où l’importance d’une prise de date au plus tôt pour profiter des avantages de l’assurance vie.

En effet, c’est l’âge du contrat qui détermine la fiscalité applicable sur les gains matérialisés à l’occasion d’un retrait de l’assurance vie :

- Si le contrat a plus de 8 ans, l’épargnant bénéficie d’une exonération d’impôt sur les gains lors des retraits. Plus précisément, un abattement de 4600 euros par personne et par an s’applique sur la part des gains des retraits réalisés.

- Avant les 8 ans de l’assurance vie, il n’y a pas d’avantage fiscal, c’est la fiscalité de l’épargne par défaut qui s’applique (flat tax 30 % sur les gains retirés du contrat).

Assurance vie : prendre date

Il est important d’insister ici sur le fait que c’est l’âge du contrat (et donc sa date d’ouverture) et non la date des versements qui conditionne l’avantage fiscal.

Exemple concret des avantages de la prise de date sur un contrat d’assurance vie

Un épargnant a ouvert une assurance vie en 2012 avec un premier versement de 500 euros, pour “prendre date”. Nous allons voir que la prise de date sur un contrat est un bon réflexe pour profiter des avantages fiscaux de l’assurance vie.

En 2020, l’épargnant vend un bien immobilier. À cette occasion, il récupère 100 000 euros qu’il place sur son assurance vie.

En 2022, l’encours sur son assurance vie est de 108 700 euros. Dont 100 500 euros correspondent à la part des versements globaux, et 8 200 euros correspondent aux gains (dont 8 000 euros de plus-values les 2 années précédentes).

L’épargnant achète un nouveau bien immobilier, il réalise un retrait de 108 000 euros. L’essentiel du capital a été placé il n’y a que 2 ans, mais le contrat a été ouvert 10 ans plus tôt. L’assurance vie a donc plus de 8 ans, l’épargnant bénéfice d’une fiscalité avantageuse sur les retraits (un abattement de 4 600 euros sur les plus-values).

L’épargnant est marié, son ménage bénéficie donc d’un abattement de 2 x 4600 € = 9 200 euros sur les gains réalisés en assurance vie à l’occasion du retrait. Dans le cas présent, l’épargnant bénéficie donc d’une exonération d’impôt sur la totalité des gains réalisés sur son assurance vie (ses gains s’élèvent à 8 200 euros comme indiqué plus haut). Seuls les prélèvements sociaux (17,2 %) sont collectés sur les gains.

Moralité : la prise de date sur un contrat d’assurance vie de qualité est la première chose que doit faire un épargnant reprenant en main ses finances. Et ceci avant même d’avoir de l’épargne à investir !

Note de Ludovic : pour connaître plus en détail la fiscalité de l’assurance vie, vous pouvez consulter le texte du BOFIP ou plus simplement lire notre article sur la fiscalité d’un retrait en assurance vie.

Combien faut-il d’argent pour prendre date ?

Le montant du versement exigé à l’ouverture d’une assurance vie est faible. Il dépend des assurances vie, le versement initial exigé varie le plus souvent entre 100 et 500 euros.

Ne vous focalisez pas sur le montant du versement initial mais plutôt sur les caractéristiques du contrat. En effet, il est important de bien choisir son assurance vie.

Bien choisir son assurance vie

Il ne faut pas prendre date sur n’importe quelle assurance vie. Votre banquier vous a conseillé d’ouvrir une assurance vie ? Prenez le temps de consulter les caractéristiques du contrat, les frais applicables, et les fonds disponibles en unités de compte avant de signer.

Toutes les assurances vie ne se valent pas. Les assurances vie des banques traditionnelles sont souvent pénalisées par des frais excessifs et des fonds médiocres, c’est la raison pour laquelle nous recommandons aux épargnants d’ouvrir une assurance vie en ligne. Celles que nous mettons en avant dans notre comparatif des meilleures assurances vie affichent des frais avantageux et un large choix de fonds performants.

En théorie, il est possible de transférer son assurance vie, en pratique, la démarche est souvent compliquée. Il faut donc prendre date sur une assurance vie de qualité dès le départ.

Ouvrir plusieurs assurances vie ?

Vous pouvez faire le choix d’ouvrir plusieurs assurances vie. Les épargnants avisés prennent souvent date sur 2 voire 3 contrats. Les avantages sont multiples :

- Accéder à plusieurs fonds euros : la plupart des assurances vie ne disposent que d’un fonds euro. Avec plusieurs contrats à disposition, l’épargnant peut opportunément allouer son épargne sur le meilleur fonds euro du moment (les performances varient dans le temps).

- Diversifier le choix de fonds accessibles en unités de compte : certaines assurances vie se distinguent par leur fonds euro, d’autres par leur offre de fonds actions (notamment trackers), ou bien encore de SCPI.

- Diversifier les assureurs. Pour bénéficier de la garantie de l’État de 70 000 € par client par assureur.

👉 Les assurances vie figurant en tête de notre podium des meilleures assurances vie constituent une offre très complémentaire pour un épargnant souhaitant ouvrir plusieurs assurances vie.

Sur quoi placer son argent au moment de prendre date ?

L’assurance vie est un contrat multisupport : vous pouvez placer en fonds euro (placement sécurisé) ou en unités de compte (fonds d’investissement plus ou moins risqués pour viser plus de performance).

Si vous ouvrez une assurance vie avec un petit montant dans le seul objectif de prendre date, le choix des fonds sur lesquels vous placez votre argent n’est pas d’un grand enjeu financier. Vous pouvez allouer votre premier versement à 50/50 entre fonds euro et fonds actions (un ETF MSCI World par exemple). Ou en 100 % fonds euro si vraiment vous ne voulez pas supporter la volatilité du marché actions (risque de perte en capital).

Si vous investissez une épargne significative dès l’ouverture, vous devez adapter l’allocation à vos projets financiers. Pour un placement avec un horizon à court terme, il faut sécuriser l’épargne en fonds euro. Tandis que pour un investissement à long terme, vous avez intérêt à diversifier en fonds actions et immobilier, 2 classes d’actifs performantes permettant de protéger son épargne de l’inflation.

L’assurance vie est le dispositif d’épargne de référence pour développer son patrimoine financier. De fait, prendre date en assurance vie est une étape incontournable. Mais il existe un autre dispositif d’épargne sur lequel vous avez potentiellement intérêt à prendre date : le PEA (plan d’épargne en actions). Là encore, il existe un réel intérêt à ouvrir sans tarder.

Prendre date sur un PEA

Le plan d’épargne en actions (PEA) est un produit d’épargne très intéressant pour investir en actions européennes ou en fonds eux-mêmes composés d’actions européennes. Certains fonds actions permettent même d’investir hors de l’Europe. En effet, on trouve des ETF MSCI World éligibles au PEA, et même des trackers Nasdaq ou émergents.

En complément, il existe aussi le PEA-PME. C’est un plan semblable au PEA, mais permettant d’investir spécifiquement sur des petites et moyennes entreprises européennes (ou des fonds constitués de PME).

Prendre date en PEA (et éventuellement PEA-PME) est également recommandé. Ce dispositif d’épargne est complémentaire à l’assurance vie.

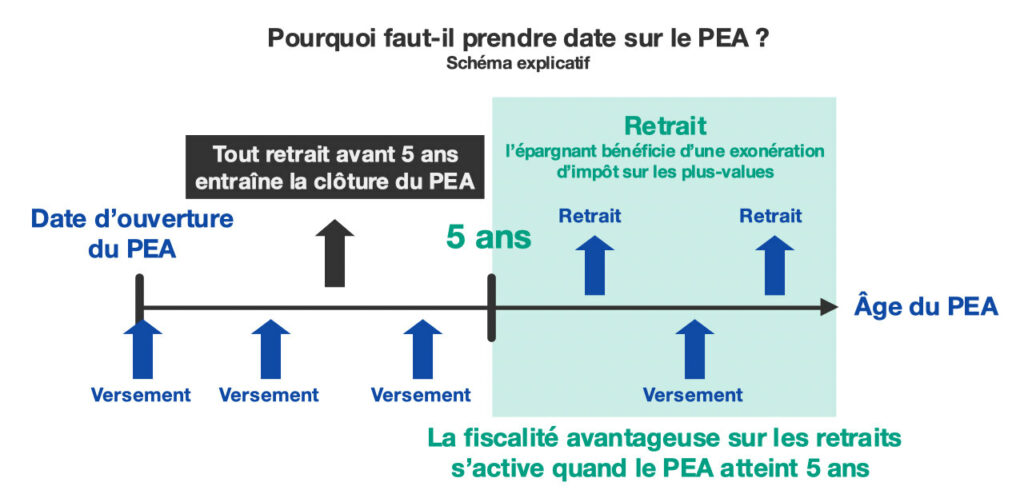

Le PEA est plus contraignant que l’assurance vie. Alors qu’il est possible de réaliser des retraits à tout moment en assurance vie, à l’inverse, tout retrait du PEA avant les 5 ans du plan entraîne sa fermeture.

Les gains matérialisés à l’occasion d’un retrait du PEA avant ses 5 ans ne bénéficient pas d’avantages fiscaux.

Sur un PEA de plus de 5 ans, l’épargnant peut réaliser des retraits en bénéficiant d’une exonération d’impôt sans limite de montant. Seuls les prélèvements sociaux (17,2 %) sont prélevés sur les gains.

Insistons là encore sur le fait que c’est la date du premier versement sur le PEA (et non la date des investissements) qui détermine la possibilité ou non de bénéficier de l’avantage fiscal.

Pour cette raison, il est recommandé de prendre date sur PEA au plus tôt.

Note : les avantages fiscaux sont les mêmes pour le PEA-PME (seuls le plafond des versements change).

Tableau comparatif de l’assurance vie et du PEA

Le tableau comparatif ci-dessous synthétise les caractéristiques clés de l’assurance vie et du PEA.

| Assurance vie ou PEA ? | Assurance vie | PEA |

|---|---|---|

| Conditions d'ouverture | - Possibilité d'ouvrir plusieurs contrats - Accessible aux mineurs |

- 1 PEA par personne majeure - Ouvrir le PEA en étant domicilié fiscalement en France - PEA transférable |

| Plafond de versement | Sans plafond de versement (garantie de l’État de 70 000 € par assureur par client) |

Versements limités à 150 000 € |

| Univers d'investissement | - Fonds euro sécurisé - Multiples unités de compte sur les bonnes assurances vie (fonds diversifiés, fonds actions, trackers, titres vifs, fonds obligataires, pierre-papier SCPI / SCI / OPCI, fonds matières premières, etc.) |

- Poche espèces non rémunérée - Actions éligibles au PEA (actions européennes, trackers, fonds comportant au moins 75 % d'actions européennes) |

| Statut de l'épargnant | épargnant créancier | épargnant propriétaire |

| Fiscalité | - Pas d'impôt sur le revenu tant que l'on ne sort pas de l'assurance vie (même si on vend) - Exonération d'impôt sur le revenu sur la plus-value si on sort ("rachat partiel" ou "rachat total") d'un contrat de plus de 8 ans. Sinon flat tax 30 %. - Transmission hors succession (152 500 € d'exonération de droits de succession par bénéficiaire) |

- Pas d'impôt sur le revenu tant que l'on ne sort pas du PEA (même si on vend) - Exonération d'impôt sur le revenu sur la plus-value si on sort (virement sortant) d'un PEA de plus de 5 ans. Sinon flat tax 30 %. |

| Disponibilité | On peut sortir à tout moment de l'assurance vie (l'argent investi n'est pas bloqué) | On peut acheter et vendre à tout moment. Mais toute sortie d'argent (virement sortant) avant les 5 ans du PEA cassera le PEA |

| Frais | - Frais de gestion annuels - Ni frais sur versement ni frais d'arbitrage sur les meilleurs contrats d'assurance vie |

- Frais de transaction (achat et vente) selon le montant de l'ordre exécuté - Ni droit de garde ni frais d'inactivité chez les bons courtiers PEA |

| Modes de gestion | - Gestion libre - Gestion pilotée |

- Gestion libre - Gestion pilotée (plus rare) |

| Possibilité d'automatiser l'investissement ? | Oui grâce aux options de gestion gratuites : versements et investissements programmés (mensuel, trimestriel...), rééquilibrage d'allocation entre fonds, etc. | Non |

| Simplicité d'utilisation | ||

| Nos favoris | ➡️ Les meilleures assurances vie | ➡️ Les meilleurs PEA |

Le PEA ne permet d’investir qu’en actions tandis que l’assurance vie permet d’investir sur tout type de classes d’actifs (fonds euro sécurisés, fonds actions, fonds immobiliers, fonds monétaires, etc.).

L’assurance vie bénéficie d’un avantage fiscal à la succession, ce qui n’est pas le cas du PEA. De plus, l’assurance vie est plus souple, sans plafond sur les versements, et les retraits/virements sont possibles à tout moment, etc.

Pour toutes ces raisons, l’assurance vie est plus polyvalence et plus incontournable que le PEA.

De son côté, le PEA a aussi des avantages spécifiques tels qu’une exonération d’impôt sans plafond sur les plus-values et l’absence de frais de gestion.

Le tableau est extrait de notre comparatif de l’assurance vie et du PEA où vous pourrez tout savoir à ce sujet.

Où ouvrir son PEA ?

On vous recommande d’ouvrir un PEA en ligne. En effet, les courtiers et les banques en ligne proposent des PEA avec des frais beaucoup plus avantageux et des interfaces plus complètes et plus agréables à utiliser.

Les PEA des banques traditionnelles ont des frais de fonctionnement souvent dissuasifs. Ils sont fréquemment pénalisés par des droits de garde annuels (même si vous ne passez pas d’ordre !). À l’inverse, les courtiers et les banques en ligne proposent des PEA sans droits de garde ni frais d’inactivité.

👉 Vous pouvez consulter notre comparatif des meilleurs PEA. Nous y listons les courtiers et banques en ligne proposant les offres les plus intéressantes, avec le détail des services et des frais de courtage.

Sur quoi placer son premier versement en PEA ?

L’argent versé sur le PEA atterrit sur le compte de liquidités (poche espèces) du PEA. Pour prendre date, vous n’avez pas l’obligation d’investir directement le capital versé sur le PEA, donc vous pouvez le laisser sur le compte espèces du PEA.

Les courtiers et les banques en ligne demandent un versement initial souvent dérisoire à l’ouverture. Il est donc possible d’ouvrir un PEA dès à présent avec 100 € par exemple, et l’alimenter avec de versements significatifs plus tard.

Vous souhaitez investir juste après l’ouverture du PEA ? Vous pouvez vous familiariser avec le fonctionnement de votre PEA en passant un premier ordre d’achat pour investir. Voyez le guide pour acheter des actions ici (capture d’écran).

Les néophytes pensent à tort qu’investir en bourse est compliqué. Il n’en est rien. En effet, il est possible d’investir en bourse sans avoir à analyser des entreprises ni suivre des cours de bourse au quotidien. Les épargnants avisés investissent dans des fonds actions très diversifiés.

Les épargnants individuels ont intérêt à privilégier des fonds actions très diversifiés, à l’image des fonds indiciels cotés (notre article : comment choisir ses trackers et notre guide des trackers et ETF).

Avis de Ludovic : dans une optique de diversification forte, et comme évoqué plus haut, on peut notamment recommander aux épargnants d’investir dans un ETF répliquant l’indice MSCI World. Cet indice suit la performance de plus de 1500 actions, essentiellement aux États-Unis et en Europe. Des fonds actions répliquant cet indice sont également disponibles en assurance vie. Rappelons que l’investissement en actions comporte un risque de perte en capital, comme tout investissement.

Faut-il prendre date sur un PER ?

Parmi les dispositifs d’épargne fiscalement attractifs, le plan d’épargne retraite (PER) figure en bonne place. Est-il pertinent de prendre date sur un PER ? Est-ce que le principe de prendre date s’applique au PER ?

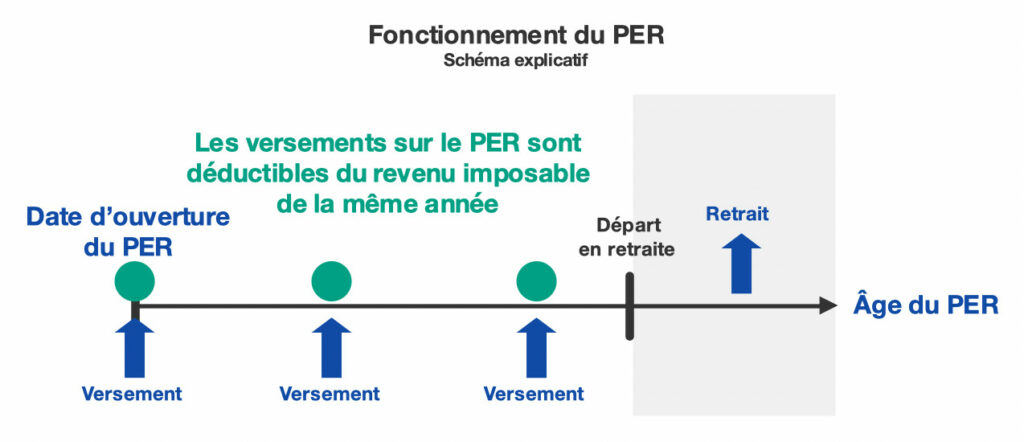

Pour répondre à cette question, il faut revenir sur le fonctionnement du PER, et plus particulièrement sur les avantages fiscaux qu’il procure.

Contrairement à l’assurance vie et au PEA, les avantages fiscaux du PER peuvent intervenir au moment du versement et non au moment du retrait. C’est notamment le cas si l’épargnant fait le choix de déduire les versements sur PER de son revenu imposable (option fiscale la plus intéressante du PER).

Le fonctionnement du PER n’implique donc pas de délai entre la date d’ouverture du contrat et le moment où l’épargnant peut bénéficier des avantages fiscaux du produit.

L’avantage fiscal du PER se matérialise à chaque versement : les versements sur le PER sont déductibles de votre revenu imposable. Ainsi, le PER permet de baisser son impôt sur le revenu au titre de l’année où vous avez réalisé le versement sur le PER.

Vous pouvez ouvrir le PER simplement quand vous en avez besoin

Il n’y a pas d’intérêt à prendre date sur un PER plusieurs années avant le moment où l’on compte réellement en tirer parti pour placer son argent.

En pratique, vous pouvez attendre le moment où vous aurez réellement besoin du PER pour l’ouvrir. Mais si vous souhaitez diminuer votre revenu imposable dans l’année, ne vous y prenez pas le 20 décembre…le process d’ouverture peut prendre 1 mois. Donc souscrivez et versez sur votre PER un peu plus tôt dans l’année, afin d’avoir le temps de choisir le bon contrat et le montant à verser (et comptez 3-4 semaines de délai administratif d’ouverture).

En synthèse, le plan d’épargne retraite (PER) est un excellent dispositif d’épargne pour combiner 2 objectifs : (1) préparer sa retraite et (2) baisser son impôt sur le revenu. Donc le PER est intéressant seulement si vous faites partie des 45 % de foyers français payant l’impôt sur le revenu.

👉 Pour tout savoir sur ce produit d’épargne et l’intérêt de prendre date sur le PER, avec un exemple de versement pour défiscaliser, vous pouvez lire nos articles sur le fonctionnement du PER et notre comparatif des meilleurs PER.

Passer à l’action en prenant date sur un ou plusieurs dispositifs d’épargne

Pour prendre date, c’est très simple, il suffit d’ouvrir un contrat et de réaliser un premier versement à l’occasion de cette ouverture.

Comment prendre date sur de bons contrats ?

Vous connaissez désormais les avantages de la prise de date sur un (ou plusieurs) contrat d’assurance vie et un PEA.

Si vous souhaitez prendre date sur une ou plusieurs assurances vie, vous pouvez consultez notre comparatif des meilleures assurances vie. Nous vous expliquons quelles sont les caractéristiques à regarder de près avant d’ouvrir un contrat et nous présentons un podium des meilleurs contrats.

Si vous souhaitez investir en actions, le PEA est un excellent produit d’épargne en complément de l’assurance vie. Vous pouvez consulter notre comparatif des meilleurs PEA (cet article explique également le fonctionnement détaillé du PEA).

Enfin, si vous souhaitez préparer votre retraite tout en diminuant votre impôt sur le revenu, vous pouvez lire nos explications sur le fonctionnement du PER et notre comparatif des meilleurs PER du marché. Ce dispositif est particulièrement efficace pour les épargnants dont les revenus s’inscrivent dans les tranches marginales d’imposition les plus élevées (TMI 30 % et plus).

Note de Ludovic : pour l’anecdote, j’avais personnellement tardé à ouvrir des assurances vie en début de vie active (je me suis rattrapé depuis, j’ai ouvert 5 assurances vie…). Et quand j’ai eu besoin de sécuriser un capital (un apport en prévision d’un projet immobilier), je n’avais pas encore pris date en assurance vie. Cette erreur de jeunesse m’aura fait perdre de l’argent ! J’ai profité des fonds euros en assurance vie pour sécuriser mon épargne. Mais au moment des retraits très prochains, je ne bénéficierai pas de l’abattement sur les plus-values imposables car mes assurances vie n’ont pas encore 8 ans. Si j’avais su, j’aurais ouvert des assurances vie 8 ans plus tôt !

L’anecdote de cette situation vécue montre pourquoi les épargnants ont intérêt à prendre date sans délai sur au moins une assurance vie. Leur épargne leur dira merci dans le futur !

8 commentaires sur “Prendre date en assurance vie, PEA, PER : les avantages”

Bonjour,

Merci pour cet article très instructif.

Prendre date permet également de pouvoir mettre en place un “écrémage” des plus value dans la limite de l’abattement annuel plus rapidement qu’avec un contrat ouvert uniquement au moment de la perception d’un gros montant.

Plus généralement, cette technique de l’écrémage a été évoquée dans quelques articles de votre site mais je serai curieux d’avoir votre avis d’expert sur le sujet.

Merci à vous !

Bonjour Guillaume,

Effectivement, “écrémer” = retirer une somme après les 8 ans de l’assurance vie, quitte à la réinvestir dans la foulée (sur contrat à 0 % de frais sur versement bien sûr).

Cela permet de “laver” les plus-values tous les ans, pour profiter pleinement de l’abattement de 4600 € / 9200 € de plus-value par an.

Cette technique de l’écrémage est plus intéressante sur les contrats très investis en fonds euro. Car si le contrat est surtout investi en unités de compte, cela fait payer les prélèvements sociaux sur les gains…(alors que sur fonds euro les prélèvement sociaux sont déjà prélevés tous les ans).

Bonjour

Merci pour votre excellent article, je pense aussi qu’on peut « prendre date » par rapport à la législation actuelle.

En effet, certaines anciennes assurance-vie ont des conditions sur les droits de succession bien plus intéressantes que celles qu’on a aujourd’hui.

Si la législation empire, il suffit d’utiliser notre vieux contrat. Si elle s’améliore, au pire on a qu’à ouvrir un nouveau, en optimisant au mieux, ….

Je pense notamment qu’il est , pour cette raison, intéressant de prendre date pour un PER car il me semble que celui-ci est transférable sans frais au bout de cinq ans . Qu’en pensez-vous?

Bonjour Bertrand,

Merci, vos 2 points sont très justes, bien vu !

Effectivement, pour les contrats d’assurance vie ouverts avant le 20 novembre 1991, la transmission pouvait être complètement exonérée…avantage fiscal incroyable !

(Notre article : assurance vie et succession).

On ignore les changements législatifs à venir, donc il vaut mieux assurer le coup comme vous dites en ouvrant aussi l’assurance vie maintenant pour cette raison, car on a encore de beaux avantages fiscaux en assurance vie.

Bien vu aussi pour le PER transférable sans frais après 5 ans.

Bonjour Nicolas,

Il faut aussi ajouter à cet article l’intérêt de prendre date sur les contrats d’assurance vie pour les enfants, même mineurs, et même bébé.

En effet, ils ne sont pas à l’abri du décès d’un de leur parent (ou les 2), et les capitaux décès qu’ils pourraient recevoir ou la succession pourraient parfaitement être réemployés dans un contrat d’assurance vie à leur nom dont le compteur fiscal a déjà tourné.

Bref, pour ceux qui hésitent à ouvrir des contrats d’assurance vie pour leurs enfants, ce point peut être un argument dans ce sens.

Bien à toi.

Bonjour Praise,

Oui bien vu, tu fais bien de le préciser 🙂

J’ai moi-même ouvert une assurance vie à mon fils (à son nom) quand il avait tout juste 3 mois !

Depuis j’épargne régulièrement dessus, à chaque anniversaire et noël (présent d’usage donc pas considéré comme une donation).

Cf notre article, je parle de l’assurance vie pour enfant et laquelle choisir : épargne des enfants

Très sympa l’infographie sur les meilleures assurances vies et parfait pour Linkedin 😉

Merci Vivien 🙂

Et effectivement je l’ai postée sur LinkedIn récemment, ça ne vous a pas échappé on dirait 😀