Il est l’or mon seignor de vous parler d’or ! On nous dit souvent que notre site est une mine d’or (merci !), mais il manquait pourtant un article pour investir en or. À chaque crise on assiste à un regain d’intérêt pour l’or, qui s’accompagne généralement d’une hausse des cours de l’or. Pas étonnant que l’on ait reçu beaucoup de mails au sujet de l’investissement en or en pleine crise du Coronavirus.

Nous avons donc décidé de consacrer un dossier à l’investissement en or pour répondre aux principales interrogations. Même si selon nous l’or est un investissement exotique qui ne doit pas dépasser 5 à 10 % maximum d’un patrimoine diversifié.

Alors, l’or est-il une valeur refuge comme on l’affirme souvent ? (Nous aimons bien challenger les idées reçues et croyances). Combien investir en or ? Comment investir en or sous forme physique (pour les pièces et lingots nous recommandons achat-or-et-argent.fr) et sous forme papier (en bourse) ?

SOMMAIRE

- L’or : valeur refuge ?

- Combien investir en or ?

- Comment investir en or physique (pièces et lingots) ?

- Meilleurs sites d’achat d’or

- Comment investir en or papier (en bourse) ?

- Investir en or : conclusion

L’or : valeur refuge ?

On dit souvent que l’or est une assurance et une valeur refuge. Est-ce exact ? Simple croyance, mythe ou réalité ? Comment se comporte l’or face à l’inflation et à l’évolution des marchés financiers ?

Depuis des millénaires, l’or fascine les hommes. L’or a une valeur et une symbolique qui transcendent les cultures et traversent les civilisations.

De tout temps, ce métal précieux a été symbole de richesse et de prospérité. Des pharaons de l’Égypte antique aux prospecteurs de la ruée vers l’or, les hommes ont accordé à l’or une grande valeur. De sorte que si un jeune pharaon contemporain de Toutânkhamon était téléporté en 2024, emporter de l’or avec lui serait la décision la plus sage pour se faire une bonne situation. Dit autrement, les civilisations passent mais l’or garde sa valeur.

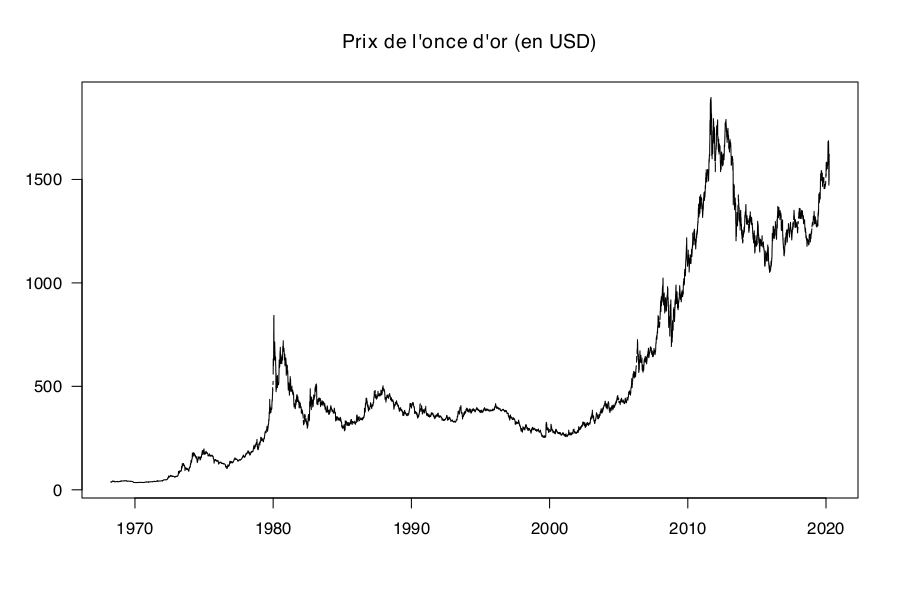

Le cours de l’or au cours des dernières décennies

Le graphique ci-dessous vous présente l’évolution de la valeur de l’or au cours des 50 dernières années en dollar américain (USD). Il s’agit de la valeur d’une once d’or, l’unité de mesure traditionnelle de l’or, correspondant à 31,104 grammes. Petite précision historique : jusqu’en 1971, la valeur du dollar américain (USD) était directement indexée à celle de l’or. La cotation officielle de l’or provient de la LBMA (London Bullion Market Association).

À la vue de ce graphique, plusieurs constats s’imposent. Tout d’abord, l’or peut connaître des périodes de volatilité importante comme c’est le cas au cours des 2 dernières décennies. Cette volatilité s’exprime à la hausse mais aussi à la baisse. L’or n’offre donc pas une garantie sur le capital investi.

Par ailleurs, l’or connaît de longues périodes de stagnation voire de baisse, comme on peut le voir entre le début des années 1980 et le début des années 2000. Pendant ce laps de temps, l’or baissait tandis que l’inflation poursuivait son chemin. Entre 1980 et 2000, l’inflation cumulée a représenté une hausse de près de 150 % ! L’or s’est rattrapé sur les 2 décennies suivantes puisqu’entre 2000 et 2020, la valeur de l’or a été multipliée par 5 tandis que l’inflation n’a été que de 33 %.

Les inconvénients de l’investissement en or

À première vue, il semble que l’or ne soit pas vraiment le placement idéal, voici 4 inconvénients :

- Bien que la valeur de l’or soit croissante à l’échelle du siècle, le métal précieux offre une couverture aléatoire contre l’inflation à l’échelle d’une vie d’épargne (~50 années). La tendance haussière des années 2000 va-t-elle se poursuivre ?

- L’or présente des épisodes de volatilité forte, le risque de perte en capital est important. Donc à voir comme un investissement long terme pour lisser la volatilité, au même titre que l’investissement en bourse et l’immobilier.

- L’or ne génère pas de revenus passifs sur la période d’investissement. Contrairement aux investissements productifs comme les actions qui versent des dividendes, l’immobilier qui verse des loyers, ou les obligations qui versent des coupons. Donc il faut patienter jusqu’à la revente pour matérialiser éventuellement un gain si plus-value.

- L’or peut même être un centre de coût durant sa période de détention (frais de stockage de l’or physique et frais de gestion de l’or papier).

Finalement, le retour sur investissement du précieux métal jaune est très incertain. Alors pourquoi investir dans l’or ?

Les qualités singulières de l’or

L’or dispose de nombreuses qualités singulières, qui le rendent très populaire auprès des États et des peuples.

L’or : un métal précieux rare est limité

Tout d’abord, il s’agit d’un produit disponible en quantité limitée. Contrairement aux monnaies administrées sujettes à l’inflation ou à l’essentiel des produits de consommation, on ne peut pas en « imprimer » ou en produire sur simple commande.

La prospection aurifère est une industrie lourde et la quantité totale d’or disponible sur Terre est limitée. Un peu moins de 200 000 tonnes d’or ont été extraits de la Terre et on estime le stock total entre 1 et 2 millions de tonnes. Ces chiffres peuvent donner le vertige mais l’or est en réalité en très faible quantité sur Terre. En pratique, l’ensemble de l’or extrait occupe le volume d’un cube de 20 mètres de côté.

L’or est une valeur refuge pour les États, ultime monnaie de confiance

Les États eux-mêmes considèrent l’or comme une valeur refuge. Ainsi, l’État français détient 2 400 tonnes d’or dans les sous-sol (plus précisément au 8ème sous-sol, salle La Souterraine) du siège de la Banque de France à Paris. Il s’agit de la 4ème réserve au monde, après les États-Unis (8 100 tonnes), l’Allemagne et l’Italie (la Suisse est en 7ème position). L’or est l’ultime monnaie de confiance depuis des siècles. Notez que le dollar américain (USD) doit aussi être considéré comme une valeur refuge, puisque la Banque de France détient également un stock d’environ 50 milliards de dollars.

L’or est un métal infalsifiable

L’or est réputé être infalsifiable. Et les pièces d’or encore plus que les lingots. De plus, il est aisé avec quelques moyens techniques rudimentaires de s’assurer de l’authenticité d’un lingot ou d’une pièce d’or.

L’or est un actif facilement transportable et peu spoliable

D’un certain point de vue, l’or est également un actif facilement transportable. Le patrimoine net moyen des ménages français est de l’ordre de 250 000 euros, soit environ 5 kilos d’or.

Bien sûr, la transportabilité de l’or supporte mal la comparaison avec celle d’une carte de crédit ou les identifiants d’accès à un compte bancaire ou à un compte-titres. Mais si l’on se place dans le contexte d’une crise majeure avec la faillite de plusieurs établissements bancaires, l’or est un actif extraordinaire. En cas de crise systémique, il est beaucoup plus compliqué de spolier de l’or que des dépôts bancaires. À ce sujet, il est important de se rappeler que le fonds de garantie ne protège les dépôts des clients que dans la limite de 100 000 euros par personne et par établissement. Aussi, est-on en droit de se demander si ce seuil sera réellement garanti en pratique, et à quel prix ? S’il faut en passer par la planche à billet pour honorer la garantie, l’argent perdrait de la valeur.

L’or est, avec les biens fonciers (maisons, champs, forêts), un des derniers biens que les États viennent réquisitionner. Techniquement, il est d’ailleurs plus facile de réquisitionner un bien foncier que des pièces d’or ou des lingots.

L’or est un actif contra-cyclique

Finalement, l’or est l’équivalent du triangle de signalisation que l’on conserve dans le coffre de sa voiture, ou du gilet jaune que l’on oublie au fond de la boite à gant. Il est très probable qu’il ne soit jamais utilisé et se conservera par attachement et transmission intergénérationnelle. Mais si la situation tourne mal, l’or peut vous sauver la vie.

Et en guise d’investissement, l’or est un amortisseur pendant les crises financières : on constante que l’or résistait voire progressait nettement quand les marchés actions chutaient (en 2007-2009, 2011, 2020).

Globalement, l’or a de nombreuses qualités qui lui sont propres et qui expliquent sont attrait. D’autant plus quand l’économie se porte mal (quand l’économie se porte bien les actions et l’immobilier sont plus rentables), d’où sa réputation justifiée de valeur refuge.

Combien investir en or ?

Nous avons vu que l’or peut être un investissement intéressant. D’ailleurs, le peuple français détient 2 500 tonnes d’or (autant que le stock d’or de l’État français !) Et 30 % des Français détiennent de l’or.

L’or peut faire partie d’un patrimoine diversifié, mais il faut être raisonnable. Selon nous, l’or est un investissement exotique et spéculatif et ne devrait pas dépasser 5 à 10 % d’un patrimoine bien diversifié. On peut rencontrer 3 types d’investisseurs en or :

- 0 % d’or : “l’or n’est pas un actif qui produit de la valeur : pas de rendement via des intérêts, des dividendes, des loyers ou des coupons…donc je ne vais pas m’encombrer avec de l’or”.

- Jusqu’à 5 % d’or : “j’apprécie de diversifier en or, en guise de valeur refuge”.

- Plus de 5 % d’or dans son patrimoine : “j’aime collectionner les pièces d’or” et/ou “j’ai une vision pessimiste de l’avenir, un peu d’or pourrait m’être utile et puis les cours vont progresser à long terme”.

Que disent les professionnels au sujet de l’investissement en or ?

Des professionnels de la gestion de portefeuille et investisseurs renommés américains recommandent des allocations patrimoniales donnant plus de place à l’or :

- le portefeuille « all weather » de Ray Dalio : 55 % obligations (nos fonds euros peuvent faire l’affaire) + 30 % actions (trackers) + 15 % or. C’est un portefeuille censé être efficace en tout temps, quelle que soit l’évolution de l’inflation et de la croissance à long terme.

- le “Permanent portfolio” de Harry Browne : sans doute inspiré par le quatre-quart, il préconise 25 % or + 25 % actions + 25 % obligations + 25 % liquidités.

Comment investir en or physique ? (pièces et lingots)

L’or physique est l’or auquel on pense intuitivement : les lingots, les pièces, oncle Picsou qui saute dans son tas d’or, etc. On l’oppose à l’or papier qui s’échange en bourse sans détenir d’or palpable (on détaillera ensuite l’investissement en or papier).

L’or physique se distingue entre :

- l’or commercial soumis à la TVA : or de bijouterie (colliers, bagues, etc.) ou or industriel (principalement dans l’électronique pour les propriétés de conductibilité de l’or) ;

- l’or d’investissement non soumis à la TVA : pièces de monnaie (Napoléon, Krugerrand, Souverain, etc.) et lingots. Notez que si la pièce a été frappée avant 1800, il s’agit d’une pièce de collection et non d’une pièce d’or d’investissement. De plus, les lingots doivent être purs à plus de 99,5 % et les pièces d’or à plus de 90 %.

Dans le cadre de notre article, c’est naturellement l’or d’investissement qui nous intéresse.

Investir en pièces d’or ou en lingots d’or ?

Pour rappel, l’unité de mesure traditionnelle de l’or est l’once (oz), dont le poids est 31,104 grammes. Mais par commodité, le poids est maintenant généralement exprimé en grammes en France.

Nous avons tous en tête des références de films avec de gros lingots d’or. Mais en pratique, les investisseurs en or préfèrent généralement les pièces (généralement autour de 6 grammes), car les pièces d’or sont plus accessibles, plus divisibles, stockables, transportables et revendables que les lingots d’or d’1 kilo. Et on peut aussi trouver plaisir à collectionner plein de pièces différentes (on développe ensuite). Ceci dit, certains apprécient aussi le lingotin de 50 grammes et on trouve maintenant des lingotins à partir d’1 gramme !

Notre article complet : Faut-il investir dans l’or avec des pièces ou des lingots ? Notre avis.

Quelle pureté de l’or ?

La valeur d’un lingot ou d’une pièce d’or dépend de son poids, mais aussi de sa pureté exprimée en millièmes (et la “prime” que l’on expliquera ensuite). Les lingots d’or sont très purs (au moins 99,95 % donc 999 millièmes), alors que les pièces sont généralement pures à 90 % (900 millièmes). En effet, les lingots ne circulent pas donc peuvent être purs en or, mais l’or est un métal trop mou pour des pièces de monnaies en circulation donc les pièces d’or sont en réalité mélangées avec environ 10 % de cuivre et d’argent. Ainsi, pour avoir l’équivalent en or d’un lingot de 1kg, il faut 172 pièces Napoléon pesant 6,45 grammes (172 x 6,45 g x 90 % = 999 g).

Acheter quelles pièces d’or ?

Les bonnes boutiques et les bons sites (on présente ensuite achat-or-et-argent.fr) proposent un vaste choix de pièces d’or. On distingue 3 catégories de pièces d’or :

- les pièces anciennes qui ont réellement circulé. Par exemple le Napoléon. Attention à l’état de ces pièces. Elles peuvent avoir une valeur sentimentale, car chargées d’histoire.

- les refrappes. Ce sont des pièces refrappées de nos jours, à l’imitation des pièces anciennes. Notez que certaines refrappes comme le Ducat portent la date d’origine même si frappées en 2020.

- les modernes, comme le Krugerrand. On peut les trouver en or pur et avec un poids exprimé en once.

Acheter des Napoléons ou diversifier avec d’autres pièces d’or ?

En pratique, le Napoléon est un peu notre vedette locale (donc bien revendable), mais c’est une pièce peu connue hors de France. En Suisse, on préfère le 20 francs suisse, en Allemagne le 20 reichsmark, au Canada la Maple Leaf, aux États-Unis le 20 dollars US avec l’aigle et la citation IN GOD WE TRUST (et non in gold we trust). Hors de nos frontières, le Krugerrand sera une valeur sûre et mieux revendable que le Napoléon.

Notez qu’il y a plusieurs types de Napoléon : le classique est le 20 Francs Coq Marianne des années 1900, mais il y a aussi notamment les 10-20 Francs Napoléon et le 5 Francs Napoléon III des années 1800. Historiquement, le Napoléon avait été frappé pour succéder au Louis d’or. D’autres pièces en or réputées : le Souverain, l’Union Latine, le 50 Pesos, le 10 Florins, l’American Eagle 1 once, etc.

Qu’est-ce que la “prime” pour une pièce d’or ou un lingot d’or ?

La “prime” est une notion spécifique à l’or d’investissement et il faut bien comprendre de quoi il s’agit avant d’acheter. La prime d’une pièce ou d’un lingot d’or est la différence entre :

- la valeur intrinsèque de la pièce ou du lingot (selon son poids, sa pureté et le cours de l’or) ;

- le prix de vente.

Cette marge “prime” tient compte de plusieurs paramètres :

- la loi de l’offre et de la demande : la prime augmente si la pièce est très recherchée et qu’il y a plus de demande que d’offre (typique en période de crise) ;

- la fabrication : généralement les petites pièces ont une prime plus importante car elles sont plus compliquées à fabriquer que les grosses pièces ;

- l’état de la pièce : si l’état est parfait, la prime est plus élevée.

Par exemple si un Napoléon contient 300 € d’or et qu’il est vendu 330 €, la prime est de 10 %. Sachez que si la prime d’une pièce est supérieure à 80 % de sa valeur intrinsèque, il s’agit d’une pièce de collection (ou d’une arnaque). Généralement, pour investir en or on va privilégier les pièces réputées et avec une prime raisonnable. Et pour réaliser une plus-value à la revente, on peut attendre une période propice (crise) avec effet conjugué de hausse des cours de l’or et hausse de la prime car plus forte demande.

Comment est imposé l’or physique ?

À l’achat, il n’y a pas de TVA sur l’or d’investissement et pas de déclaration à faire.

À la vente, la fiscalité de l’or d’investissement dépend de la situation :

- Vous avez une facture nominative datée ET votre or est traçable (sachet numéroté scellé ou lingot numéroté) ? Dans ce cas c’est la fiscalité des valeurs mobilières qui s’applique : imposition de 36,20 % sur la plus-value avec abattement annuel de 5 % à partir de la 3ème année de détention. Soit 100 % d’abattement (donc 0 taxe) si vous détenez votre or depuis plus de 22 ans !

- Sinon, l’imposition est plus lourde : imposition de 11,5 % du montant de la vente (et non sur le montant de la plus-value). Donc même en moins-value vous serez imposé et c’est aussi moins intéressant en plus-value, d’autant plus si vous détenez votre or depuis longtemps.

La fiscalité de l’or d’investissement : exemple

Admettons que vous investissez en 2020 dans l’or en achetant 5 000 € de Napoléon et diverses pièces d’or. En 2042 (22 ans plus tard) vous revendez vos pièces à 9 000 €, soit 4 000 € de plus-value. Si vous êtes en possession de la facture d’achat et que les pièces sont sous sachet numéroté scellé, alors vous serez imposé à 36,20 % sur les 4 000 € de plus-value moins les 5 % d’abattement par an, donc finalement 0 € d’impôt. Alors que si vous n’avez plus la facture ou s’il manque le sachet numéroté scellé, alors vous serez imposé à hauteur de 11,5 % de la vente à 9 000 € soit 1 035 € d’impôt.

Note de Nicolas : un bon investissement se fait toujours en étant rigoureux à l’achat. Cela s’applique aussi en bourse et en immobilier. Pour l’or, vous comprendrez qu’il faut acheter chez un vendeur sérieux, qui fournit facture et sachet numéroté scellé, de façon à éviter une imposition trop lourde à la revente.

Les avantages et inconvénients de l’or physique

Au bilan, l’or physique présente ces avantages et inconvénients :

- (+) C’est joli et agréable à palper ! Il faut reconnaitre que l’or est un beau métal, on peut l’apprécier pour investir mais aussi pour collectionner des pièces et lingotins de toute sorte.

- (+) Facile à acheter sur un site sérieux, sans avoir à détenir beaucoup de connaissances (il faut surtout comprendre la notion de “prime” expliquée plus haut).

- (+) Dans un scénario apocalyptique, l’or pourrait être utile pour être investi “hors système financier” et détenir quelques pièces d’or en guise de monnaie. C’est une assurance en cas de crise systémique et l’or permet d’échapper au risque de spoliation.

- (+) Fiscalité : 0 imposition de l’or d’investissement à la revente en ayant optimisé la durée de détention (plus de 22 ans) et la conservation (sachet scellé numéroté) avec facture.

- (-) Il faut être rigoureux : bien stocker pour protéger (possible aussi en coffre en banque mais il faut compter une location de 50 € par an environ). Et sous sachet scellé pour conserver les pièces en bon état, tout en conservant la facture pour optimiser la fiscalité à la revente.

Les meilleurs sites d’achat d’or. Où acheter de l’or ? Avis Godot & Fils

L’or d’investissement s’achète en boutique et sur des sites spécialisés. Mais il faut être très vigilant sur le sérieux de l’enseigne, pour obtenir de l’or en bon état, bien certifié et facturé, bien conditionné et ne pas payer une prime exagérée.

Depuis 1933, Godot & Fils est une société de référence pour l’investissement en or. Il s’agit d’une société familiale agréée auprès de la Banque de France (ACPR), basée rue Vivienne à Paris, dans le quartier de la Bourse, réputé être le “quartier de l’or”.

Les services proposés par le site achat-or-et-argent.fr de Godot & Fils

Godot & Fils a lancé en 2011 le site internet achat-or-et-argent.fr dont les avis des clients sont excellents : moyenne TrustPilot des 1686 avis = 4,5 / 5.

Notre article dédié : Godot et fils : notre avis sur achat-or-et-argent.fr.

En pratique, on choisit le mode de livraison : colissimo à domicile, transporteur privé, ou retrait en boutique Godot & Fils. La société est responsable jusqu’à la livraison au client.

De plus, on peut aussi opter pour le gardiennage d’or, plutôt que de stocker chez soi ou en coffre en banque. Ainsi, on peut sécuriser son or (coffres sécurisés et assurés) en France ou à l’étranger (Suisse, Singapour, Hong Kong, Angleterre, USA) dans un centre de stockage spécialisé et discret. Et on garde la possibilité de revendre son or, de le transférer ou de le récupérer à tout moment (sur place ou par livraison).

Le choix des pièces d’or et lingots

Le site achat-or-et-argent.fr propose un grand choix d’or d’investissement, de 10 € à plus de 100 000 € l’unité :

- Pièces d’or : Napoléon, Croix Suisse, Souverain, 50 Pesos, 10 Florins, 20 Reichsmarks, Kruggerand, 20 dollars US, etc.

- Lingots d’or : du lingotin de 1 gramme au lingot d’1 kilo (en passant par les lingotins de 5g, 10g, 20g, 1 once, 50g, 100g, 250g et 500g).

- Pièces d’or de la Monnaie de Paris : Vénus de Milo 50 euro, 100 euro Semeuse 2019, La Joconde (pièce d’1 kilo frappée à 19 exemplaires), etc.

- Pièces et lingots d’argent : 50 francs Hercule, Écu 5 francs, etc.

- Pièces de collection pour numismate : pièces antiques, féodales, royales, étrangères, etc.

Note de Nicolas : Mon frère est numismate, il collectionne les pièces et a l’habitude de passer par le site achat-or-et-argent.fr depuis des années. Il m’a expliqué être très satisfait du service client, du service de livraison (dans les temps et par colis discret) et de la qualité des pièces (en excellent état et bien conditionnées en sachet scellé et numéroté, de façon à conserver la valeur du métal précieux et à optimiser la fiscalité à la revente).

La concurrence : OR.fr

Parmi les concurrents du site achat-or-et-argent.fr on trouve un autre site également très réputé (évalué 5/5 par les clients sur TrustPilot) : OR.fr.

OR.fr se distingue par les prix de vente parmi les plus compétitifs du marché. Et l’or est certifié LBMA, ce qui garantit sa pureté.

En pratique, OR.fr propose le stockage sécurisé hors du système bancaire sans intermédiation (à Zurich, Singapour, Toronto, ou New York) :

- on obtient un certificat de stockage en nom propre,

- l’or est assuré tous risques,

- il est possible de revendre son or à tout moment à OR.fr,

- ou se le faire livrer à domicile par Brink’s (ou en agence Brink’s),

- on peut aller visiter les coffres.

Seul hic : ses services sont plus exclusifs, dans la mesure où il faut investir au moins 10 000 € pour la première commande (et ensuite par tranche de 5 000 €).

Comment investir en or papier ? (tracker or, certificat, etc.)

Certains investisseurs ne sont pas convaincus par le côté sécurisant de l’or physique et ne veulent pas détenir d’or chez eux ni stocker en coffre en banque. Et ils n’y trouvent pas de charme particulier ni d’attachement sentimental et aucune envie de transmettre un métal précieux. Ces investisseurs peuvent néanmoins investir en or grâce à l’or papier : fonds d’investissement actifs, trackers ou certificats. Soyons honnête, c’est une démarche plus technique que l’investissement en or physique et pour des investisseurs un peu plus aguerris.

L’investissement en tracker or sur compte-titres ordinaire

Les trackers sont des produits financiers très efficaces pour reproduire un indice (CAC 40, Nasdaq, S&P 500, World, etc.) et dans le cas présent le cours d’une matière première (or). Nous pouvons en citer plusieurs (avec leurs codes Mnémo et ISIN entre parenthèses pour facilement les retrouver chez votre courtier en bourse) :

- Gold Bullion Securities ETC (GBS, ISIN GB00B00FHZ82) : frais de gestion annuels = 0,40 %. Devise = EUR (€).

- WisdomTree Physical Gold (PHAU, ISIN JE00B1VS3770) : frais de gestion annuels = 0,39 %. Devise = EUR (€).

- Amundi Physical Gold ETC (GOLD, ISIN FR0013416716) : frais de gestion annuels = 0,15 %. Devise = USD ($).

Ces trackers ne sont pas éligibles au plan d’épargne en actions (PEA), mais vous pouvez investir en tracker or sur compte-titres ordinaire (CTO). Notamment sur Amundi Physical Gold ETC (GOLD, ISIN FR0013416716) sur le CTO Saxo Banque.

Pour rappel, il est possible de détenir plusieurs CTO et nous vous invitons à bien choisir votre CTO. Fiscalement, votre plus-value réalisée en or sera imposée comme toute plus-value en CTO : flat tax 30 %. Bien sûr, pas d’imposition si vous vendez en moins-value.

Quelle différence entre trackers ETF et ETC ?

Les investisseurs les plus avisés auront remarqué que les trackers cités plus haut ne sont pas des trackers classiques de type ETF (Exchange Traded Fund = fonds coté en bourse) mais des trackers de type ETC (Exchange Traded Commodity = matière première cotée). Dans les deux cas, il s’agit de gestion passive, qui vise simplement à répliquer les cours. La subtilité ? Avec des ETC, l’investisseur n’est pas propriétaire mais créancier, c’est à dire que la banque est propriétaire de l’ETC et a une dette envers l’investisseur. Tandis qu’avec un ETF, l’investisseur est directement propriétaire.

Note de Nicolas : Sachez qu’il existe l’ETF Lyxor Gold, mais en réalité il ne réplique pas le cours de l’or mais l’indice MSCI ACWI GOLD (panier de sociétés minières). Et les cours des sociétés minières sont loin d’être corrélées au cours de l’or…

L’investissement en certificat or

Un certificat est un produit d’investissement très proche du tracker ETC, dans le sens où il doit suivre l’évolution du cours de l’or et il s’agit d’une créance. Également disponible sur compte-titres ordinaire (CTO).

On peut citer entre autres le certificat 100 % or (ISIN NL0006454928).

Note de Nicolas : Sur l’assurance vie Linxea Avenir 2, on trouve ce certificat 100 % OR (ISIN NL0006454928) et Xtrackers Physical Gold EUR Hedged ETC (ISIN : DE000A1EK0G3). De plus, il y a un certificat matières premières (ISIN NL0006191470) investi sur 4 métaux précieux : 25 % or + 25 % argent + 25 % platine + 25 % palladium. Sur le contrat d’assurance vie Lucya Cardif, on trouve aussi un certificat or 100 % Gold émis par la BNP (code ISIN : FRBNPP07GLD4).

L’investissement en or sur assurance vie (unités de compte)

Si vous avez souscrit une assurance vie en gestion pilotée comme Nalo ou Yomoni, vous êtes peut-être déjà investi en or sans le savoir. Car selon votre profil client, les gestionnaires auront peut-être investi en tracker or (si vous êtes client, vous pouvez aller consulter le détail de votre allocation pour le savoir).

Par ailleurs, en assurance vie en gestion libre, on peut aussi choisir des unités de compte investies sur l’or. Il s’agit de fonds d’investissement actifs (par opposition aux trackers qui sont passifs). En réalité, ce sont généralement des fonds de sociétés minières ou alors des paniers de métaux précieux, mais rarement des fonds ciblant spécifiquement le cours de l’or…alors regardez bien l’objectif et la composition du fonds avant d’investir.

Fiscalement, c’est la fiscalité de l’assurance vie qui s’applique, et elle est très intéressante pour les contrats de plus de 8 ans.

Les fonds d’investissement en or disponibles en assurance vie

Parmi nos assurances vie préférées, avec un large choix d’unités de compte et de faibles frais, on peut filtrer la recherche en unités de compte sur les libellés “gold” et “or” (on explique la démarche et chacun pourra faire l’exercice) :

- Linxea Avenir 2 : l’ETF Lyxor Gold dont on a parlé plus haut (panier de sociétés minières). Axa Or et matières premières (actions du secteur des matières premières). Tocqueville Gold (panier de sociétés spécialisées sur l’or et les métaux précieux). Entre autres fonds. Et surtout Xtrackers Physical Gold EUR Hedged ETC (ISIN : DE000A1EK0G3).

- Linxea Spirit 2 : on retrouve Axa Or et matières premières et Tocqueville Gold. Aussi le fonds BGF World Gold (panier d’actions de sociétés qui exploitent des mines d’or). Donc des fonds de gestion active pour investir sur les sociétés du secteur, mais pas de fonds répliquant le cours de l’or.

- Lucya Cardif : le certificat or 100 % Gold émis par la BNP (code ISIN : FRBNPP07GLD4).

Finalement, pour investir en or papier vous avez le choix entre le compte-titres ordinaire (CTO) et les bonnes assurances-vie. Mais c’est sur CTO que vous aurez le plus de choix pour vraiment reproduire le cours de l’or via les trackers et certificats.

Investir en or : conclusion

Finalement l’investissement en or est assez clivant ! Entre les investisseurs qui ne veulent pas en entendre parler car ils visent uniquement l’investissement productif qui fournit des revenus (loyers en immobilier, dividendes en bourse, etc.), ceux qui apprécient le côté sécurisant de valeur refuge de l’or physique et le cliquetis des pièces, et ceux qui ne sont intéressés que par la plus-value de l’or papier en bourse. De notre côté, nous sommes partisans de détenir un peu d’or physique, au maximum 5-10 % de son patrimoine. Nous reconnaissons que c’est un bon amortisseur durant les crises ainsi qu’une bonne assurance…et au pire cela se transforme en valeur sentimentale à transmettre.

En principe, vous devriez mieux savoir maintenant si vous souhaitez investir en or, combien investir, sous quelle forme (en pièces d’or, lingots ou en bourse) et avec quelles formalités (facture et sachet scellé numéroté), en boutique ou site d’achat d’or, en compte-titres ou en assurance vie.

Dans tous les cas, pensez à inscrire votre investissement en or dans une logique patrimoniale : diversifiez votre patrimoine. Ainsi, vous obtiendrez un bon rendement global de votre patrimoine tout en vous protégeant mieux des aléas économiques.

42 commentaires sur “Investir dans l’or ? Achat d’or physique, pièces Napoléon, meilleurs sites…”

Article très clair et complet ! L’or reste une valeur refuge intéressante, surtout en période d’incertitude. Pour ceux qui souhaitent comparer les options d’achat ou de vente, il est essentiel de bien s’informer avant de se lancer.

Bonjour,

Vous concluez par, pour vous, vous êtes partisans de détenir un peu d’or physique (5/10%). Vous preferez ce mode pour éviter les frais de gestion lié à l’or papier?

Merci

Bonjour Jul,

Cela se compare aux frais d’assurance et/ou de gardiennage de l’or physique.

Personnellement j’ai un peu des 2 : en physique et papier.

Bonjour et merci pour ce super article, très intéressant !

Sur mon CTO Saxo, j’hésite entre :

– Amundi Physical Gold ETC – FR0013416716 – devise EUR

– iShares Physical Gold ETC – IE00B4ND3602 – devise USD

Ma question : la devise a-t-elle une quelconque importance sur le rendement final ?

Et si oui, serait-il opportun de prendre un peu de chaque ?

Bonjour,

La devise de cotation du fonds est sans incidence sur sa performance exprimée en euros.

Ces 2 fonds sont équivalents, il n’y a pas d’intérêt à détenir les 2 plutôt qu’un seul (les 2 gestionnaires sont très solides).

Et bien vu, le CTO Saxo Banque est un excellent choix.

J’ai énormément apprécié ce blog, excellent sujet

Ces deux affirmations “D’ailleurs, le peuple français détient 2 500 tonnes d’or, … Et 30 % des Français détiennent de l’or.” sont fausses.

Lorsqu’on fait le bilan des démonétisations et des emprunts ayant collecté l’or des Français il ne peut pas en rester plus de 600 t sous forme de monnaies (sur les 3700 t frappées)

Quant au 30% qui détiendrait de l’or : plusieurs sondages réalisés depuis 2014 situent le % dans la population des plus de 18 ans entre 8 et 14% donc 80% au titre d’une réelle épargne (soit 5 millions de + 18 ans).

Merci pour ces précisions, curieux de voir les sources.

Bjr Nicolas, pour info; l’accréditation ACPR est pour les bureaux de changes/devises, rien à voir avec l’investissement or. Seule ll’AMF délivre des accréditations pour des investissements, notamment ici avec un statut IBD ( biens divers).

Bonjour Philippe,

Merci pour la précision 🙂

Bonsoir,

Je vous écris juste pour vous prévenir que le Certificat Or a disparu de l’offre de supports sur Lucya Cardif (je garde ma position mais ne peux plus en acheter davantage) et, visiblement aussi, sur Linxea Avenir 2.

C’est dommage, ce certificat était le meilleur moyen de garder un portefeuille équilibré en proportions fixes sur différentes classes d’actifs (par exemple : actions, or et devises via les fonds monétaires), grâce aux arbitrages non-fiscalisés de l’AV.

Il est regrettable que les assureurs puissent retirer des supports de façon discrétionnaire et sans préavis, dans la mesure où certains supports ont pu motiver l’adhésion au contrat…

Serait-il à votre avis pertinent d’écrire à l’assureur pour lui demander de rendre le certificat à nouveau accessible? Ou bien la démarche est-elle veine par avance?

Bonjour,

Dommage en effet :/

Vous pouvez faire remonter aux courtiers qui remonteront le besoin aux assureurs.

Bonjour, merci pour votre réponse, je vais faire cela.

J’ai obtenu une réponse :

“BNP Paribas travaille instamment à la création d’un fonds de remplacement qui devrait être référencé la semaine prochaine.”

EDIT : c’est fait ! Réouverture du Certificat Or (code ISIN : FRBNPP07GLD4) dans le contrat LUCYA Cardif.

salut et merci pour ce que tu fais.

si on achète des pièces d’or en vue de le donner progressivement aux enfants de son vivant, le mieux serait donc de déclarer chez le notaire ? n’est ce pas un peu fastidieux ?

Bonjour Ludwig,

Vous devez distinguer donation et présent d’usage.

Un présent d’usage n’a pas besoin d’être déclaré.

Présent d’usage : il s’agit de cadeaux de valeur, donnés pour des occasions particulières (anniversaire, noël, diplôme, mariage, etc.) et proportionnels à la situation financière du donateur (tolérance de l’ordre de 1-2 % du patrimoine du donateur par an).

Cf. notre article : optimiser la transmission de patrimoine.

Merci Nicolas je n’avais pas été informé de ta réponse. Si je donne en présent d’usage tous les ans à mes enfants une pièce d’or, ils voudront peut-être la revendre ? Dans ce cas sans justificatif à leurs noms (car à mon nom), ils devront s’acquitter de la taxe à 11.5% de la vente globale ?

Vous pourrez me dire si vous trouvez la réponse ? Ce n’est pas clair, je ne sais pas si le formulaire de don manuel suffit à remettre à 0 la plus value ou seul l’acte notarié permet cela. Car si c’est pour donner une pièce pour q’uelle soit revendue avec 11.5% de taxe sur la globalité de la vente c’est vraiment dommage (prime à l’achat + 11.5% à la revente…)

En France, les ventes de métaux précieux < 5000 € ne sont pas imposables. Les pièces sont-elles aussi concernées ?

Non les ventes de lingots et pièces d’or sont imposables même si le montant est inférieur à 5 000 €.

Exonération seulement si ce sont des pièces d’or datant d’avant l’an 1800.

Bonjour,

les bijoux (composé ou non d’un métal précieux) de moins de 5000€ sont éxonérés du paiement de la taxe forfaitaire sur les objets précieux.

Site du ministère de l’économie :

https://www.economie.gouv.fr/particuliers/vente-objet-precieux-fiscalite-taxe#

Cordialement

Bonjour Mick,

Bien vu 🙂

Bonjour,

Vous n’abordez pas cet aspect mais je crois comprendre que l’or-papier ne protège pas contre la spoliation “systémique”. Est-ce bien le cas?

Merci et cordialement

Alain

Bonjour Alain,

Ce que l’on investit en CTO (compte-titres) nous appartient : https://avenuedesinvestisseurs.fr/investir-or-achat-pieces-lingots/#or-papier-tracker

Je ne vois pas de situation où un investisseur a été dépossédé de ses titres en CTO et je juge le scénario improbable.

Et pour l’or physique, comme on l’écrit :

L’or est, avec les biens fonciers (maisons, champs, forêts), un des derniers biens que les États viennent réquisitionner. Techniquement, il est d’ailleurs plus facile de réquisitionner un bien foncier que des pièces d’or ou des lingots.

Bonjour,

Avez-vous déjà rédigé un article su ‘l’investissement de l’argent (métal)?

Cordialement,

Karim

Bonjour Karim,

Non pas d’article prévu sur cette matière première.

Je suis assez intéressée,suite à un héritage assez conséquent.

Veuillez me contacter assez rapidement merci

Bonjour Karine,

Nous sommes un “simple” portail d’information sur l’investissement.

Pour du conseil, vous pouvez contacter les professionnels cités dans notre article, ou vous adresser à un conseiller en gestion de patrimoine : https://avenuedesinvestisseurs.fr/contact-conseiller-en-gestion-de-patrimoine/

Merci

Tres clair

Mais besoin d’être guidé.

Pour un investissement de 8000 euros vous feriez quoi comme achat et ou ?

merci beaucoup

Bonjour,

Je ne sais pas ce que représentent 8000 € pour vous. Si c’est moins de 5-10 % de votre patrimoine ou non. Et à vous de voir si investir en or est pertinent selon votre allocation patrimoniale : https://avenuedesinvestisseurs.fr/allocation-patrimoniale-repartition-allocation-ideale-actifs/

Ensuite, préférez-vous l’or physique ou l’or papier ?

Pour l’or physique, voici notre site préféré : https://avenuedesinvestisseurs.fr/investir-or-achat-pieces-lingots/#meilleur-site-achat-or

Pour l’or papier, voici nos assurances vie préférées : https://avenuedesinvestisseurs.fr/investir-or-achat-pieces-lingots/#or-papier-tracker

Bonjour,

Merci pour cet article. Que pensez du certificat 100% or de linxea avenir NL0006454928 ?

Merci d’avance.

Cordialement

Pascal

Bonjour Pascal,

Merci pour cette trouvaille, Linxea Avenir c’est étoffé avec de nouvelles UC ! Je viens d’aller voir mon contrat et effectivement je trouve cette UC disponible.

En l’occurrence, il s’agit bien d’un certificat 100 % or, qui réplique l’évolution du cours de l’or.

J’ai donc mis à jour cette partie de l’article : https://avenuedesinvestisseurs.fr/investir-or-achat-pieces-lingots/#or-papier-tracker

Voilà une solution facile pour investir en or papier, sur l’une des meilleures assurances vie du marché.

(Ceci n’est pas une recommandation d’achat, chacun doit réfléchir à son allocation patrimoniale et à la place de l’or dans son patrimoine).

Aaah en voilà une bonne nouvelle : un certificat 100% OR sur Linxea Avenir, juste parfait pour moi 🙂

Dommage qu’il faille farfouiller soi-même pour le trouver et que Linxea ou SurAvenir ne nous envoient pas de communications (mensuelles ?) pour nous informer des nouvelles UC référencées.

Au sujet de nouvelles UC sur Linxea Avenir, sais-tu Nicolas s’il y a enfin un ETF indexé sur l’EuroStoxx600 qui est proposé ? Je viens de regarder mais je n’ai rien trouvé, bizarre qu’il n y en ait toujours pas.

Bon c’est l’heure pour moi de mettre ma première pose et de démarrer ma diversification sur l’or (méthode DCA) qui semble bien rebondir sur support après sa baisse continue depuis début d’année. Je pensais partir en détention 100% physique (coïncidence: un ami est en train d’ouvrir sa franchise Godot & Fils dans ma ville) mais avec le certificat Or maintenant dispo sur Linxea Avenir, je vais faire du 50/50. Ce sera d’ailleurs bien pratique pour du DCA avec un versement automatique mensuel !

Dernier détail : le certificat 4 matières premières que tu mentionnes dans ton article (NL0006191470) est introuvable pour moi sur mon interface Linxea. Peut-être déjà supprimé ?

Merci encore pour ces infos & à bientôt.

Bonjour André,

Ah on dirait que bien que le certificat 4 matières premières sur Linxea Avenir a été remplacé par le 100 % Or !

Pas de news sur l’ETF EuroStoxx600, comme tu dis ce serait bien que l’on soit informés régulièrement des entrées et sorties d’unités de compte sur nos assurances vie.

A bientôt 🙂

Hello, navré pour le “déterrage” mais je me questionne aujourd’hui pour mettre un 5% d’or dans mon patrimoine.

L’or papier est plus adapté à ma situation “internationale” mais j’hésite entre 2 supports avec le même actif :

Actif : NL0006191470

– Linxea Avenir (ou bientôt Avenir 2)

– CTO

Les fees de cet actif sont quand même élevés (0,75%), en y ajoutant les fees de l’AV on arrive à 1.25% annuel.

Le CTO permet de limite les fees à 0.75% mais sans le bouclier fiscal associé.

Je ne compte pas vendre cet actif.

Qu’en pensez-vous ?

je limite ma question à NL0006191470 mais il existe peut être aujourd’hui des produits plus intéressants sur AV/CTO pour répliquer le cours de l’or ?

Enfin, en cas de “crise systemique”, serais-je en mesure de récupérer l’or physique associé a mon “titre de propriété” ? ou selon vous je serai bloqué en or papier ?

Merci encore pour tous ces precieux articles Nicolas.

Bonjour William,

Ici on a calculé un seuil de rentabilité du CTO face à l’assurance vie à partir de 14 ans d’investissement : https://avenuedesinvestisseurs.fr/outils/#trackers-quelle-enveloppe

Mais à condition de conserver la fiscalité flat tax…qui pourrait sauter si le gouvernement passe à gauche d’ici là…

En cas de grave crise, je dirais qu’il ne faut pas trop compter sur la contrepartie phyisique.

Bonjour NIcolas,

encore une fois un excellent article, merci beaucoup.

Pensez-vous que le Amundi Physical Gold ETC (GOLD, ISIN FR0013416716) reste toujours intéressant au jour d’aujourd’hui? En comparaison avec le WisdomTree Physical Gold (PHAU, ISIN JE00B1VS3770). Au niveau performance et frais de gestion.

merci d’avance

cordialement

Bonjour,

Merci pour votre agréable retour.

Les cours de l’or ont beaucoup progressé depuis le début de l’année : +19 %. On ne sait pas comment cela va évoluer dans le futur et nous ne faisons pas de market timing. Le principal étant de tenir son allocation patrimoniale sur le long terme.

Les 2 trackers que vous citez ont des frais de gestion faibles et très proches. La différence tient surtout à la devise : investir en euro (PHAU) ou en dollar (GOLD).

Bonjour Nicolas,

Petite question : les cours des ETC “or” que ce soit sur CTO ou AV ont-ils historiquement résistés aux récentes crises financières que nous venons de traverser ? En d’autres termes : ces ETC sont-ils véritablement décorrélés des marchés financiers dans une optique de diversification de portefeuille ?

La crise du covid vient de nous montrer que certains actifs théoriquement moins corrélés aux marchés financiers et détenus à titre de diversification (bitcoin même si je n’ai pas encore lu ton article, foncières cotées, etc) se sont littéralement fait pulvériser au vol comme le reste… Et certains investisseurs particuliers y ont laissé pas mal de plumes pensant pourtant avoir un portefeuille diversifié !

Au final je me demande si ce n’est pas pure illusion de penser pouvoir véritablement diversifier un portefeuille avec uniquement des valeurs cotées, indépendamment du type, secteur, lieu géographique, etc. Tout finit par suivre la même courbe… Et l’immobilier suivra également dans quelques mois/années.

Bonjour André,

Je regarde la performance du tracker PHAU.

Sur 1 mois : +10,8 %

Sur 6 mois : +12,6 %

Sur 1 an : +31,9 %

Clairement l’or a bien joué son rôle sur cette crise, en étant décorrélé des marchés financiers.

Idem pour le cours de l’or, lors des précédentes crises de 2008 et 2011.

Les fonds euros serviront d’amortisseur en 2020 également, car les performances seront faibles mais au moins elles ne seront pas négatives.

Pour le reste, effectivement tout s’est cassé la gueule : actions, immobilier (foncières cotées en cours, mais résidentiel à venir ?)…et même les cryptomonnaies déçoivent. Quoi que pour les actions, nos trackers World sont à seulement – 3 % sur 1 an et le Nasdaq +7 % sur 1 an et seulement -4 % depuis le début de l’année, on est loin du krach…les GAFA sont une locomotive puissante !

Bonjour Nicolas,

Encore une fois merci pour ton retour !

J’ajouterais certainement un peu d’or dans mon portefeuille mais plus tard, pas tout de suite.

Concernant les GAFAM > elles pèsent aujourd’hui plus de 50% du Nasdaq 100 et plus de 20% du S&P500 = c’est juste énorme et au final très très concentré. Sachons en tirer profit aujourd’hui mais n’oublions pas que les Géants d’aujourd’hui ne seront plus les champions de demain ! En tout cas aujourd’hui ces valeurs semblent complètement hors d’atteinte…

Effectivement, si on regarde le S&P500 d’il y a 20 ans, beaucoup de sociétés ont quitté l’indice. Ceci dit, le tracker est très pratique car il ajuste en temps réel la pondération des sociétés et on reste donc constamment investi sur les plus grandes capitalisations car le ménage est fait régulièrement.