Les livrets et placements de type monétaire sont peu rémunérateurs et ne doivent représenter qu’une petite part de votre patrimoine. Ils n’ont vocation qu’à compenser l’inflation pour ne pas s’appauvrir, sans permettre aux épargnants de s’enrichir. Pourtant, beaucoup de Français y placent une bonne partie de leur épargne, souvent par méconnaissance. En ce moment, la rémunération est même inférieure à l’inflation donc on perd de l’argent en plaçant sur les livrets A, LDD est autres ! Notre article : meilleurs placements sans risque.

Sachez que pour bien faire travailler votre épargne, il faut investir sur de « vrais placements », plus rémunérateurs sur le long terme. Privilégiez donc l’assurance-vie, la bourse et l’immobilier. Ceci dit, les livrets ont au moins l’intérêt de servir comme épargne de précaution et méritent d’être présentés à ce titre.

SOMMAIRE

- Comparatif des livrets.

- L’épargne de précaution.

- Le calcul des intérêts par quinzaine.

- Intéressant de placer en livret A ?

Comparatif des livrets

On distingue les livrets réglementés et les autres livrets.

Les livrets sans impôt avec disponibilité immédiate de l’argent

Ce sont les livrets réglementés par l’État : le livret A, le livret jeune, le livret d’épargne populaire (LEP), le livret de développement durable et solidaire (LDDS).

Ces livrets sont parfaits pour constituer une épargne de précaution, à hauteur de 3 mois de dépenses :

| Livret A | LDDS (ex LDD) |

Livret jeune | Livret d'épargne populaire | |

|---|---|---|---|---|

| Conditions | 1 par personne | 1 par personne | 1 par personne (12-25 ans) |

1 par personne (revenus modestes) |

| Plafond des versements (ce plafond peut être dépassé avec les intérêts) |

22 950 € | 12 000 € | 1 600 € | 10 000 € |

| Rendement (Calcul des intérêts par quinzaine) |

2,40 % | 2,40 % | Non fixé (mais supérieur au livret A) | 3,50 % |

| Disponibilité immédiate et sans pénalité | ||||

| Intérêts exonérés d'impôt |

Les autres livrets et placements monétaires fiscalisés

Ces produits d’épargne sont taxés au moins à hauteur des prélèvements sociaux. On y trouve des produits d’épargne réglementés dédiés au logement (PEL et CEL), mais pas forcément pertinents pour acheter. Et on y trouve des produits non réglementés par l’État : livrets fiscalisés, comptes à terme et parts sociales. Globalement, ces produits sont rarement intéressants et on peut s’en passer.

| Plan épargne logement | Compte épargne logement | Livret fiscalisé | Compte à terme | Parts sociales | |

|---|---|---|---|---|---|

| Conditions | 1 par personne | 1 par personne | Illimité | Illimité | Illimité |

| Plafond des versements (ce plafond peut être dépassé avec les intérêts) |

61 200 € (225 € à l'ouverture et versement annuel de 540 € minimum) |

15 300 € | Sans plafond | Sans plafond | Sans plafond |

| Rendement | - Ouvert avant 2025 : rendement selon date d'ouverture - Ouvert à partir de 2025 : 1,75 % brut |

1,50 % brut | En fonction de la banque | La banque fixe la durée et le rendement. Le taux est d'autant plus élevé que la durée de placement est longue. | Libre, en fonction de la banque mutualiste |

| Calcul des intérêts | Par quinzaine | Par quinzaine | |||

| Disponibilité | Tout retrait casse le PEL | Retraits possibles, à condition de conserver 300 € minimum sur le CEL | Immédiate | Tout retrait casse le CAT | Limitée aux fenêtres de vente |

| Pénalité en cas de retrait anticipé | Si le PEL est fermé avant 2 ans, les intérêts sont recalculés au taux du CEL en vigueur à la date de clôture. | Pas de pénalité | Pas de pénalité | Pénalité sur le rendement en cas de retrait avant le terme fixé | Non |

| Imposition | - PEL ouvert avant 2018 : 17,2 % de prélèvements sociaux (et PFU ou option IR à partir des 12 ans du PEL). - PEL ouvert à compter de 2018 : PFU ou option IR |

- CEL ouvert avant 2018 : 17,2% de PS - CEL ouvert à compter de 2018 : PFU ou option IR. |

Prélèvement forfaitaire unique ou option impôt sur le revenu |

Prélèvement forfaitaire unique ou option impôt sur le revenu |

Fiscalité du PEA ou du CTO selon où sont logées vos parts. |

| Observations | Prime d'État si prêt immobilier, mais le taux n'est pas intéressant. | Ouvre droit à un prêt immobilier à 2% (limité à 23 000 €) si le CEL à plus de 18 mois. | Rarement intéressant, sauf si vous profitez d'un taux promotionnel plusieurs mois et que vous êtes non imposable | Intéressant seulement si les taux sont élevés (à comparer aux fonds euros) | Produit assimilé à des actions, mais peu rentable et peu liquide. À éviter. |

Retrouvez une synthèse des différents placements monétaires en PDF.

Note de Nicolas : Parmi les livrets fiscalisés, le livret Distingo de PSA Banque est le mieux rémunéré selon nos recherches. Notre avis sur le livret Distingo. Par ailleurs, vous pouvez aussi lire notre article dédié au compte à terme (CAT) et consulter le comparateur Raisin pour découvrir les meilleures offres de CAT.

Le plan d’épargne logement (PEL) est un produit qui a subi beaucoup de réformes et changements de taux. Si vous souhaitez plus d’informations, nous vous invitons à lire notre article dédié au plan d’épargne logement.

L’épargne de précaution

Pour être serein en cas de coup dur, on recommande généralement de conserver 3 mois de dépenses en épargne de précaution. Le livret A et le LDDS sont de grands classiques pour placement son épargne de précaution. Ces produits sont facilement accessibles, liquides et ne sont pas taxés, d’où leur succès. Concernant leur liquidité : votre épargne sera disponible rapidement.

Privilégiez le livret jeune et le livret d’épargne populaire (LEP) si vous êtes éligible : les rendements sont meilleurs.

Mais retenez que vu le faible rendement offert par ces produits, on ne peut pas vraiment parler de placement. Leur rendement nominal (hors inflation) est faible et leur rendement réel est même négatif en tenant compte de l’inflation. En plaçant uniquement sur ces produits à long terme, vous perdez du pouvoir d’achat.

Le calcul des intérêts par quinzaine

Les intérêts sont calculés obligatoirement par quinzaine de jours sur les livrets d’épargne réglementés par l’État. Une année est composée de 24 quinzaines.

Les versements portent intérêt à compter du 1er jour de la quinzaine suivante et ils cessent de courir à la fin de la quinzaine qui précède le jour du retrait. Au 31 décembre de chaque année, les intérêts acquis sont capitalisés : ils s’ajoutent au capital et produiront eux-mêmes des intérêts. Il s’agit des fameux intérêts composés.

Si vous fermez un produit en cours d’année, vous toucherez les intérêts au prorata temporis, par quinzaine. Exemple : le 10 juin, vous fermez votre Livret A rémunéré à 1 %. Vous percevrez donc 10 quinzaines d’intérêts, soit 1 % x (10/24). Vous touchez alors les intérêts de 5 mois complets, mais pas les intérêts des 10 jours de juin. De manière générale, les sommes versées ou retirées à un instant T ne génèrent pas d’intérêts sur la quinzaine en cours.

Intéressant de placer en livret A ?

L’épargne de précaution est nécessaire pour palier tout besoin urgent. Mais elle ne doit représenter qu’une petite part de votre patrimoine.

C’est un véritable gâchis d’épargner à long terme en livret A en le plafonnant (22 950 €) comme beaucoup le font. La rémunération du livret A est largement inférieure à l’inflation, donc on s’appauvrit en laissant végéter son argent en livret A.

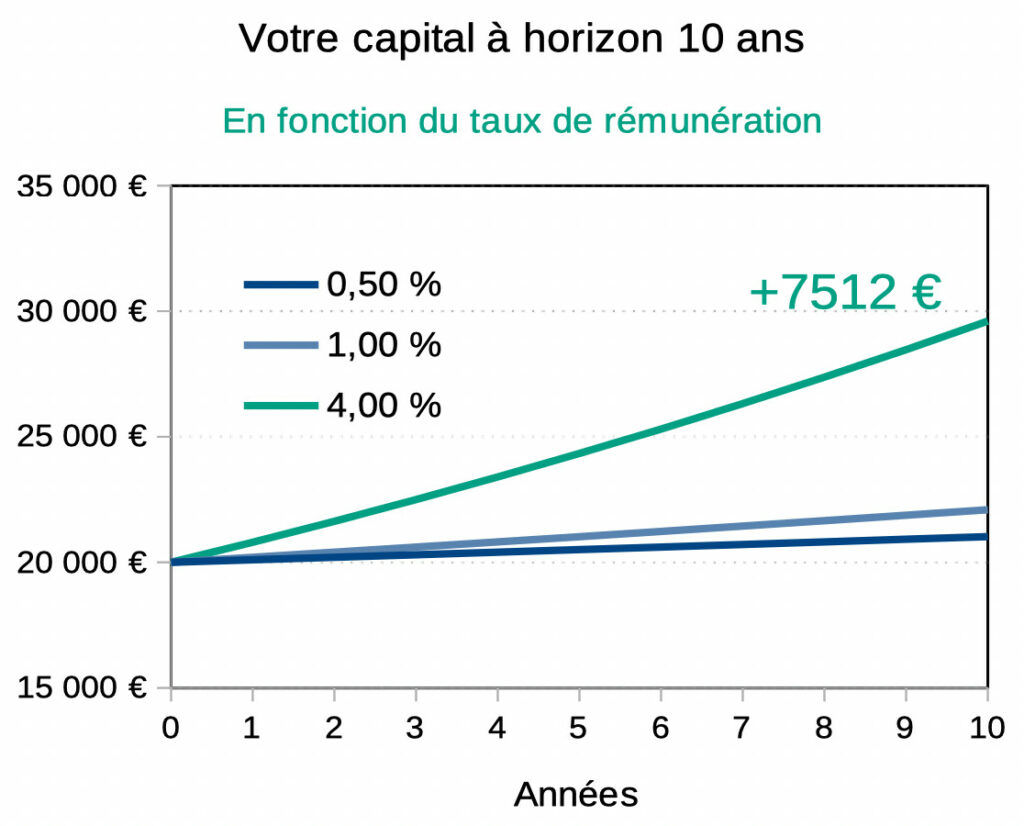

Dans ce graphique, on voit bien qu’une rémunération du livret A à 0,50 % ou 1 % ne change rien : le capital fait du surplace ! Alors qu’en plaçant à 4 % (possible avec une allocation équilibrée sur du long terme) le capital décolle grâce aux intérêts composés.

Le livret A (et l’épargne sur livrets de manière générale) est très pratique (épargne liquide et sécurisée), mais il doit se cantonner à son rôle de simple épargne de précaution, pour mettre de côté l’équivalent de 3 mois de dépenses. Il ne permet pas de faire travailler son argent. Le livret A, c’est l’arbre chétif qui cache une forêt luxuriante. Lisez cet article : livret A ou assurance vie.

Ainsi, pour bien faire travailler votre épargne, il faut investir sur de “vrais” placements, plus rémunérateurs sur le long terme : intéressez-vous donc aux assurances-vie, à la bourse et à l’immobilier.

40 commentaires sur “Les livrets et autres placements monétaires”

Bonjour,

Dans la colonne “observations” du CEL il y’a indiqué “Ouvre droit à un prêt immobilier à 2% (limité à 23 000 €) si le CEL à plus de 18 mois. Le taux n’est plus intéressant”

Est ce que ce commentaire est toujours d’actualité ? Avec la hausse des taux depuis un an, c’est inespéré d’avoir un taux à 2%, non ? (même si c’est seulement pour 23 000 e)

Merci

Bonjour Ju,

Je viens de mettre à jour le tableau merci.

Un taux de crédit à 2 % est très bien actuellement.

Super, merci pour la confirmation (et la réactivité !)

Bonjour,

J’ai l’impression que depuis que depuis quelques mois la solution des comptes à terme a le vent en poupe et vient concurrencer les autres placements type scpi et livrets. Des banques de réseau proposent des comptes évolutifs sur 5 ans avec une rémunération moyenne brute de 4%.

Serait il possible d’actualiser votre article avec cette nouvelle configuration de taux?

Autre point, je vois quelques banques associent CAT et PEL pour en booster le rendement. Exemple, 3,20% brut sur 8 ans et, du coup ,droit à un prêt à un taux compétitif. Qu’en pensez-vous?

Grand merci à vous par avance

Bonjour Picsou,

Oui la situation a beaucoup évolué depuis le début d’année, vu la hausse des taux qui profite au livret A, aux fonds euros et aux CAT.

Il faut comparer le taux net (pour un CAT il faut retirer la flat tax 30 %) et arbitrer entre les livrets, fonds euros et CAT. Le match devient plus serré !

On en parle ici : meilleurs placements sans risque.

Et à long terme il faut toujours investir en actions et immobilier, pour une meilleure rentabilité.

Pour le PEL, le droit à prêt reste faible car proportionnel aux intérêts. Généralement, on a droit d’emprunter entre 1 000 € et 30 000 € et à un taux pas super…cela nous fait une belle jambe vu les prix immos 😀

Bonjour Nicolas,

Merci beaucoup pour votre retour. Effectivement, le match devient serré entre ces différentes solutions. Après consultation de différents établissements bancaires, je note que les comptes à terme à 1 an sont actuellement rémunérés 3% brut (n’hésitez pas à me dire si vous avez trouvé mieux, hors fintech et “banques exotiques” est européennes). Pour que le fonds général d’une assurance vie soit plus performant, il faut viser un taux après frais de gestion supérieur à 2,5% (avant les prélèvements sociaux). Taux qui, à mon sens, ne peut être atteint qu’à coup d’opérations commerciales sous forme de bonus sur les unités de comptes (et donc pour un risque et des frais de gestion plus élevés).

Je pense que les meilleurs fonds euros seront à ce niveau, même hors opération commerciale.

Bonjour

Le taux du livret A passe à 3% en février. Redevient il intéressant de s y pencher ? Même si le taux est inférieur à l inflation, l épargne reste hyperliquide et defiscalisé. Sans être concerné par la loi sapin 2.

En comparaison avec un fond en euros, il faudrait que l assureur offre une performance de 4,22%brut pour arriver au niveau du livret A ( 4,22%-0,6% – 17,2%). Si les assureurs nous sortent ce taux de leur chapeau, alors que les obligations à taux quasi 0 inondent les fonds euros, que penser ? Que les assureurs ont préféré faire des réserves sur le dos de leur client pendant des années ? Et tout ça, pour des frais de 0, 6%?

Bonjour Noradre,

Il faudrait que les rendements fonds euros 2023 (connus fin janvier 2024) dépassent 3,60 % pour faire jeu égal avec le livret A / LDDS.

Seuls les meilleurs fonds euros vont y arriver.

Et ceux en assurance vie bénéficiant d’un bonus +50 % ou +100 % en investissant en même temps en unités de compte, c’est le cas sur de rares contrats qui proposent le bonus fonds euro (avis Evolution Vie).

Dans cette situation, pour ma part d’épargne sécurisée, en ce moment je privilégie LA/LDDS + les meilleurs fonds euros pour le reliquat.

(Je pense que la rémunération des fonds euros va progresser de 0,30 % par an en moyenne ces 3-5 prochaines années…il y a de l’inertie. Tout comme ce fut le cas dans le sens inverse ces dernières années avec le rendement des fonds euros qui baissait moins vite que la baisse des taux).

Bonjour,

je viens de tomber sur un livret dont je n’ai jamais entendu parler, il s’agit du livret xxxx

Avez-vous des informations sur ce type de livret ?

Merci à vous,

Ayoub

Bonjour Ayoub,

Oui.

Et on ne préfère pas en parler sur ADI.

Ce n’est pas un livret.

Communication trompeuse dès la home page : “classe d’actif la moins risquée”.

Faux. C’est un investissement risqué en immobilier, en crowdfunding immobilier plus précisément.

Monétaire, fonds euros et obligations IG sont bien moins risqués. (Et c’est pas moi qui le dis mais la réglementation).

Et c’est clairement risqué, sinon le rendement estimé ne serait pas de 6 %.

D’ailleurs c’est juste le rendement qu’il disent viser. On ignore s’ils versent bien ce rendement.

De plus, je ne vois pas de mentions légales, alors que tous les sites doivent afficher des mentions légales.

On ne voit pas si la société est réglementée (ORIAS, CIF, AMF)…donc c’est encore plus douteux.

Par exemple, ma société de conseil en gestion de patrimoine Prosper Conseil est bien réglementée, cf les habilitations en bas de page.

Bref, nous ne recommandons pas cet investissement à nos lecteurs.

Si vous voulez investir en crowdfunding immobilier, il y a un acteur historique bien réglementé : Homunity.

Cf notre avis Homunity.

Bonjour Ludovic, Nicolas,

Avec la (certaine) hausse prochaine des taux du Livret A, LDDS et autres livrets et la stagnation voire diminution des rendements des assurances vie, est-il judicieux de favoriser ces placements le temps que leurs taux sont supérieurs à ce que l’on peut trouver en AV ?

Merci encore pour tout ce que vous faites.

Dorian

Bonjour Dorian,

Une assurance vie est une enveloppe. La performance dépend ce qu’on y met dedans (fonds euro autour de 1-2 % de rendement, SCPI au rendement moyen de 4-5 %, actions avec une performance moyenne de 7 % par an avec risque de perte en capital).

Les assurances vie ont toujours un bon rendement sur le long terme si :

1/ on choisit une bonne assurance vie : https://avenuedesinvestisseurs.fr/av-assurance-vie/les-meilleures-assurances-vie/

2/ qu’on investit dedans sur une bonne allocation patrimoniale, par exemple SCPI (4,45 % de rendement en 2021) + trackers (+31 % de performance sur l’ETF World en 2021) : https://avenuedesinvestisseurs.fr/allocation-patrimoniale-repartition-allocation-ideale-actifs/

Le livret A et autres livrets, c’est juste de l’épargne de précaution.

Bonjour Nicolas,

Merci beaucoup pour vos articles très pédagogiques !

Pour rebondir sur la question de Dorian, je comprends que les livrets servent en principe pour de l’épargne de précaution. Mais si l’objectif est d’investir à court terme (1-2 ans), en vue d’un achat immobilier dans mon cas, n’est-il pas judicieux d’épargner au taquet de son Livret A/LDDS afin de bénéficier du nouveau taux de 2%, avant de compléter en fonds euro, étant donné que ces derniers n’atteignent pas 2% ?

Merci !

Raphaël

Bonjour Raphaël,

Pour du court terme on ne va pas parler d’investissement mais simplement de “placement”.

Il faut un placement sécurisé : livrets et fonds euro d’assurance vie.

S’il faut un gros apport immobilier, alors il faut placer sur les livrets A et LDDS au plafond et compléter sur le fonds euro (bon fonds euro sans frais sur versement).

Les rémunérations des fonds euros devraient augmenter à l’avenir, vu la hausse des taux générale.

Il faudra les privilégier s’ils dépassent les rémunérations des livrets.

Bonjour à tous !

Tout d’abord, chapeau bas pour votre travail Ludovic et Nicolas. Ce site c’est de la pure value ! Les onglets en attente de lecture se bousculent…

Chers lecteurs d’ADI, inculquez les bases de l’épargne et de l’investissement à vos enfants, car ils n’apprendront pas ces fondamentaux à l’école !

Une question à propos du livret d’épargne populaire :

Est-il possible d’ouvrir un LEP sans pour autant avoir un compte courant + CB dans la banque en question ? L’idée serait d’éviter les frais de tenue de compte et autres joyeusetés.

Dans les banques les moins « chères » j’ai vu que Hello Bank et Crédit Coopératif proposent le LEP, mais il a fallu que je fasse une recherche sur le site du Crédit Coopératif pour finalement trouver en bas de page un PDF de 2021… Sur Hello Bank j’ai fouiné dans la FAQ. Résultat : il faut joindre le service commercial par téléphone.

Le moins que l’on puisse dire c’est que le produit n’est pas affiché en tête de gondole ! Encore de la résistance du côté des banques ?

Merci bien !

Jonathan S.

Bonjour Jonathan,

Merci 🙂

Si on est éligible au LEP, c’est clairement plus intéressant que le Livret A et ce serait dommage de ne pas en profiter.

Ici on répertorie les produits d’épargne dispo en banque en ligne, en effet on trouve Hello Bank pour le LEP : https://avenuedesinvestisseurs.fr/banques-en-ligne-gratuites/choisir-sa-banque-en-ligne-comparatif/

En principe on peut ouvrir directement un produit d’épargne, sans avoir à ouvrir d’autres produits chargés en frais à côté.

Je crois savoir que la banque postale vient de se faire taper sur les doigts car elle imposait d’avoir un compte courant pour ouvrir un PEL…

Le produit n’est pas très visible, car il ne rapporte rien aux banques, il les gêne…il y a comme souvent conflit d’intérêt entre la banque et le client.

Bonjour

Quel est votre avis sur le plan AV fonds euros “NALO épargne de précaution” pour se substituer aux livrets A ou LDD comme placement “liquide” et pour y placer la provision des 3 mois de dépenses préconisée. Il permet en effet d’effectuer des retraits en 72h en cas de besoin

Aussi, si on fait des rachats anticipés avant les 8 ans sur ce type de plan et donc qu’on est impactée sur l’imposition totale IR + PS, cela reste il avantageux quoi qu’il en soit par rapport à un LDD ? Eventuellement, comment calculer cela ?

Merci par avance

Christophe

Bonjour Christophe,

L’imposition dans le pire des cas en assurance vie est de 30 % (PFU alias flat tax) sur les gains.

Donc 1,50 % de rendement brut sur fonds euro = 1,05 % NET.

Si on investit en unité de compte, la performance peut être bien supérieure (j’ai obtenu +30 % en 2021 vu la hausse des marchés actions).

On présente l’assurance vie Nalo ici : https://avenuedesinvestisseurs.fr/avis-nalo-assurance-vie-gestion-pilotee/

Effectivement c’est assez liquide (rachats 72h), même si un peu moins qu’un livret A.

Mais le rendement sur le projet “épargne de précaution” de Nalo n’est pas garanti, il y a de bonnes années et de moins bonnes, cela dépend notamment du marché obligataire.

Bonjour, j’ai un ami qui a ouvert une assurance vie chez AXA, qui lui propose un rendement entre 5 et 10% comment cela est il possible au vu de vos comparatifs sur le sujet.

Merci pour votre retour.

Bonjour,

Votre ami a certainement mal compris (ou son conseiller Axa lui a mal expliqué).

Il s’agit d’espérance de rendement, pas de rendement.

Le rendement futur ne peut pas être garanti.

Et tout dépend de l’investissement au sein de l’assurance vie : en 100 % fonds euro on était à 1-2 % par an ces dernières années, alors qu’en 100 % actions sur mes assurances vie j’ai pu atteindre +31 % en 2021…et en mix fonds euro / actions / immobilier en assurance vie on peut tabler sur 5 % par an environ en moyenne annuelle lissée.

Sur les meilleures gestions pilotées, en mandat offensif, on a souvent eu +10 voire +20 % par an ces dernières années : https://avenuedesinvestisseurs.fr/av-assurance-vie/gestion-pilotee/

Mais avec une assurance vie Axa, vu la couche de frais (dont près de 5 % de frais sur versement, du délire) et vu les mauvais fonds accessibles, il ne faut pas compter sur une telle performance. Ce sera bien inférieur. Votre ami risque d’être déçu.

Voir les meilleures assurances vie, sans frais sur versement, et avec accès aux meilleurs fonds euros / actions / immobiliers : https://avenuedesinvestisseurs.fr/av-assurance-vie/les-meilleures-assurances-vie/

Bonjour

Les intérêts du livret jeune sont-ils versés sur la dernière année? et Si oui, sur le compte sur lequel a été transféré le capital du livret jeune ?

Comme il doit être fermé avant le 31 Décembre de l’année des 25ans, est-il intéressant de le fermer ce dernier jour car on touchera les intérêts, ou à l’inverse le plus tôt dans l’année de ces 25 ans car les intérêts seront perdus ?

Merci d’avance si vous pouvez m’éclairer une nouvelle fois grâce à votre site

Bonjour Hugo,

Les intérêts sont calculés au prorata temporis par quinzaine, c’est expliqué ici avec exemple : https://avenuedesinvestisseurs.fr/placements-monetaires/#calcul-interet-quinzaine

La dernière année aussi évidemment. Le montant des intérêts versés doit figurer clairement.

Si vous voulez profiter jusqu’au bout, alors il faut fermer au dernier moment. Mais vu le taux d’intérêt servi, à voir si c’est intéressant d’aller jusqu’au bout.

Bonjour,

Je suis salarié . J ai deux banques. Je voudrai savoir avec mes cartes de débits différé si je dois mettre 3 mois d’épargne de précaution ?

Bonjour,

La CB a débit différé est pratique niveau trésorerie, mais ne fait que décaler dans le temps le prélèvement.

Les 3 mois d’épargne de précaution sont un ordre de grandeur, pour certains 1 ou 2 mois suffisent.

Bonjour,

Merci pour la réponse. J ai gardé qu’un seul mois de salaire de précaution et le reste je l’ai mis sur mon assurance vie

Bonjour,

Quand vous parlez de 3 mois de dépenses max vous entendez toutes les dépenses courantes et récurrentes y compris les intérêts des emprunts ?

Bonjour Loïc,

Oui toutes vos dépenses mensuelles.

Mais c’est à moduler selon sa situation personnelle. Par exemple un salarié célibataire sans voiture pourrait se contenter d’1 mois de côté, alors qu’une profession libérale avec revenus fluctuant et plusieurs enfants pourrait préférer 5 mois.

Bonjour,

Je souhaiterais placer 10k à très court terme (1ans) et mon livret A ayant atteint son plafond, je cherche une alternative peu risquée mais plus rémunérateur que le livret A.

Nalo propose une « epargne de précaution » avec la fiscalité de l’assurance vie à la sortie et une liquidité de 72h, selon-vous, est-ce que cela pourrait être une solution pertinente ? Auriez-vous d’autres alternatives ?

En vous remerciant par avance.

Bonjour Manuel,

Une assurance vie investie en 100 % fonds euro est liquide et pas de risque de perte en capital sur fonds euro. Avec des fonds euros qui ont une meilleure performance que le livret A, sans frais sur versement.

Je vous invite à lire notre comparatif, catégorie sécurité : https://avenuedesinvestisseurs.fr/comparatif-assurance-vie-choisir-contrat/

Sinon, en gestion libre il y a Nalo effectivement mais ce n’est pas 100 % fonds euro donc même le profil “épargne de précaution” comporte une (petite) part de risque : https://avenuedesinvestisseurs.fr/avis-nalo-assurance-vie-gestion-pilotee/

On me propose une offre de placement à terme capital et taux garantis par banque anglaise Revolut-trade, taux d’intérêt garanti atteignant 0,8 % PAR MOIS pour un placement de 25 000 € 2 ans. Est-ce connu? Est ce une arnaque?

Merci d’avance

Bonjour,

Ce n’est pas connu.

Mais cela sent bon l’arnaque. Les taux en Europe sont très bas, donc les placements garantis ont un faible rendement, de l’ordre de 1 % par an et non 1 % par mois !

Qui est-ce qui vous propose ça ? Site internet douteux ou appel téléphonique par démarchage ? Dans tous les cas, c’est très risqué voire une escroquerie. Certainement pas validé par l’AMF !

Je vous invite à lire cet article : https://avenuedesinvestisseurs.fr/escroquerie-arnaque-investissement/

Bonjour Nicolas,

Tout d’abord merci pour votre site plein d’infos qui m’aide vraiment beaucoup dans l’étude des finances de mon foyer :).

J’ai une question a propos de l’épargne de précaution après avoir lu pas mal de choses sur les différents placement disponibles je me questionne a propos de l’intérêt d’un livret A par rapport à une assurance vie défensive placée intégralement sur fond euros.

Il me semble que le délais d’accès aux fonds de qq jours soit un argument mince vis a vis de l’écart de rendement entre LA et AV même après impôts dans le cas d’un rachat partiel avant 8 ans.

Ai-je manqué qq chose ?

Encore merci

Xavier

Bonjour Xavier,

Vous avez bien compris.

C’est surtout psychologique, certains aiment avoir leur argent disponible immédiatement sur livret A. D’autres sont prêts à patienter quelques jours pour récupérer leur argent en assurance vie sachant que les bons fonds euros rapportent plus que le livret A.

Pour ma part, sachant que j’ai une carte bancaire à débit différé, je n’ai pas besoin de l’argent disponible immédiatement.

J’allais poser la même question.

J’ai actuellement un livret A pour une épargne de précaution et un LDD pour une épargne à court terme (1-3ans, pour financer un voyage par exemple ou nouvelle décoration de la maison), mais j’avoue que je ne vois pas vraiment l’intérêt de ces deux livrets 🧐

Il me semble plus intéressant de placer cet argent sur des assurances vie en fonds euros non ? celles que vous avez sélectionné n’ayant pas de frais, la différence est juste que je vais attendre 3 jours pour débloquer l’argent mais en attendant il m’aura rapporté beaucoup plus n’est ce pas ?

Bonjour Cynthia,

C’est ça.

En pratique, je fais des rachats partiels tous les ans sur mes assurances vie, je récupère l’argent entre 3 jours et 8 jours plus tard.

Avec les bons fonds euros, j’obtiens plus que les 0,50 % du livret A : https://avenuedesinvestisseurs.fr/meilleurs-fonds-euros-rendement-composition/

Ceci dit, dans les conditions générales des contrats, je vois que ça peut quand même prendre 1 mois.

Donc il vaut quand même mieux garder un peu d’épargne de précaution en livret A pour les besoins les plus urgents.

Bonjour.

Tout d’abord, je vous remercie pour votre travail et votre site internet qui m’aide à comprendre beaucoup de choses.

J’ai une question : étant une profession libérale (dans le secteur de la santé), conseillez-vous de mettre plus de 3 mois de salaire sur une épargne de précaution ?

Je vous remercie.

Raphaël

Bonjour Raphael,

Merci pour votre retour.

Il faut bien dimensionner son épargne de précaution et c’est à l’appréciation de chacun selon sa situation personnelle, car les 3 mois (de dépenses) sont théoriques.

Personnellement, salarié avec une bonne couverture médicale et en France avec le chômage en cas de pépin, et sans voiture à entretenir, je me contente d’1 mois sur livret A. Au pire, je peux toujours faire un rachat partiel en assurance-vie sur mes fonds euros et récupérer l’argent assez rapidement.

Pour une profession libérale, avec peut-être plus de charges qui peuvent surprendre, ou des revenus aléatoires, c’est peut-être pertinent et plus raisonnable d’avoir de côté plus de 3 mois de dépenses en épargne de précaution.

Bonjour,

Merci pour le contenu de votre site que je parcours depuis hier. J’ai plus de 45 ans mais je ne m’étais jamais penché auparavant sur ces questions. Il n’est jamais trop tard 🙂

Il y a un type de dépense que je ne vois pas pour l’instant dans les articles, c’est les dépenses importantes comme les vacances (voyages, location de vacances, etc). Est-ce qu’ils sont à inclure dans l’épargne de précaution ?

Je vous remercie encore pour toutes ces informations précieuses !

Sébastien

Bonjour Sébastien,

Il vaut mieux tard que jamais, vous avez encore beaucoup de temps devant vous pour faire fructifier votre épargne 🙂

Selon nous, l’épargne de précaution (livrets) sert seulement pour les urgences et les imprévus.

Alors que les dépenses prévues à sécuriser (voyages, mariage, apport immobilier) sont plutôt à mettre en épargne de sécurité, en fonds euro d’assurance vie : https://avenuedesinvestisseurs.fr/introduction-a-lepargne-et-aux-placements/bien-debuter/