Bonjour StephaneF, cher camarade, investisseur expérimenté et avisé.

Vous êtes un membre très populaire d’un célèbre forum d’épargnants. Vous avez une longue et riche expérience d’investisseur et vous avez traversé des crises immobilières et boursières avec un mental à toute épreuve. En attestent les archives du forum.

C’est donc naturellement que la communauté (nouveaux arrivants comme anciens) vous sollicite régulièrement pour tout savoir de vous : d’où vous venez, ce que vous avez traversé comme épreuves et succès, vos projets, vos astuces.

Vous pourriez réexpliquer sans cesse votre histoire ou écrire une biographie à fort tirage, mais nous avons décidé de vous interviewer, ce sera plus commode !

L’interview de StephaneF

1/ Faisons les présentations ! Quel âge avez-vous ? De quel milieu venez-vous ? Avez-vous reçu une éducation financière ? Quelques mots sur votre vie professionnelle ?

J’ai 45 ans. J’ai grandi dans le Poitou, dans un milieu « classe moyenne ». Les revenus de mes parents n’étaient pas très élevés, équivalent à 3000 € nets d’aujourd’hui. Mais comme nous vivions à la campagne, la vie n’était pas chère. Nous mangions les légumes du jardin, les poulets de la grand-mère.

Je n’ai pas reçu d’éducation financière. Mes parents n’y connaissaient pas grand-chose et ne s’y intéressaient pas. Ils ont suivi toute leur vie les recommandations de leur agence Crédit Agricole.

Mon père m’avait ouvert un Livret A à la Poste du coin. Gamin j’étais tout content de compter les intérêts annuels. Comme j’étais bon en maths, j’ai tout de suite compris l’avantage des intérêts et de leur composition. Un jour j’annonce fièrement à mon père que j’ai gagné 20 €. Il me répond : « Non, car il y a de l’inflation, il faut la déduire. En fait tu as gagné moins de 10 € ». J’étais très déçu. C’est l’une des seules choses que mon père m’a apprise sur le sujet.

Comme j’avais des facilités en sciences, j’ai pu faire des bonnes études et bénéficier de l’ascenseur social. Aujourd’hui je suis cadre dans une grande entreprise avec une bonne cantine.

2/ Quand avez-vous commencé à épargner et qu’est-ce qui vous a motivé ?

Dans ma campagne, un sou était un sou. On ne dépensait pas dans des choses superflues, et on ne gaspillait pas. C’est donc tout naturellement que j’ai commencé à épargner, c’était dans mes gènes. Avec le recul, je me dis que c’était trop, j’aurais pu profiter plus de mon argent. Ce que je fais aujourd’hui à la moitié de ma vie…

3/ Comment épargniez-vous au début (quelle allocation ? Quels supports ?) et comment cela a évolué avec le temps ?

Quand je suis entré dans la vie active en 1996 je me suis intéressé à la Bourse. J’ai commencé à y placer de l’argent. J’ai acheté des SICAV du Crédit Agricole et participé à des introductions en Bourse comme celle de France Télécom. L’internet n’était pas encore bien développé. Je suivais les cours sur le télétexte de la télévision. Les ordres étaient chers aussi, je les passais par fax !

J’avais aussi les placements classiques : PEL, CEL, Livrets. Mais pas encore d’assurance vie. Je ne connaissais pas du tout.

En 2000, ma femme et moi avons rencontré un gestionnaire de patrimoine. Il nous a fait ouvrir 3 assurances-vie chacun, avec des frais d’entrée de 4,5 %. Et il a placé l’argent en majorité en unités de compte. Avec mise en place de versements mensuels sur ces unités de compte.

On connait la suite. La Bourse a perdu 50%. Nous avions une belle moins-value (latente) de 17 000 €. Cela me paraitrait peu aujourd’hui au regard de notre patrimoine actuel d’un peu plus de 1 million d’euros. Mais à l’époque, il était de seulement 60 000 €, alors 17 000 € c’était beaucoup. J’ai continué à verser pendant quelques années, en attendant la hausse.

Note de Nicolas : c’est le comportement que nous recommandons. C’est-à-dire investir régulièrement, mécaniquement, que la bourse monte ou baisse, que l’ambiance soit à l’euphorie ou à la panique. Pour cela, il faut une certaine discipline et du MENTAL sur le long terme. Cela a bien réussi à notre camarade StephaneF.

L’éclosion de l’épargnant avisé

Dans le même temps, j’ai découvert les assurances vie sans frais d’entrée. Alors j’ai arrêté mes versements sur ces assurances-vie blindées de frais, et j’ai versé sur mes nouvelles assurances-vie sans frais. J’ai liquidé les assurances-vie du gestionnaire de patrimoine en 2010. En moins-value de 3 000 € en dix ans…

Entre-temps il a voulu nous vendre un Robien. Mais échaudés par les 17 000 € perdus nous n’avons pas donné suite. Ce fut une autre erreur, car depuis les prix ont plus que doublé dans la ville ciblée, alors même un Robien surévalué à l’achat aurait été une bonne affaire. Nous avons tout de même acheté nos premières SCPI par son intermédiaire.

Dans le même temps mes connaissances en placement financiers avaient bien progressé. Sur le conseil d’un collègue, je me suis abonné à « Mieux Vivre Votre Argent ». J’ai commencé à acheter leurs « valeurs du mois ». Puis j’ai mis en place ma fameuse technique de « louchage / écrémage », à appliquer sur les unités de compte par exemple. Cela consiste à acheter quand la Bourse baisse, et à « écrémer » les plus-values quand la Bourse monte.

4/ Vos résultats dans le temps

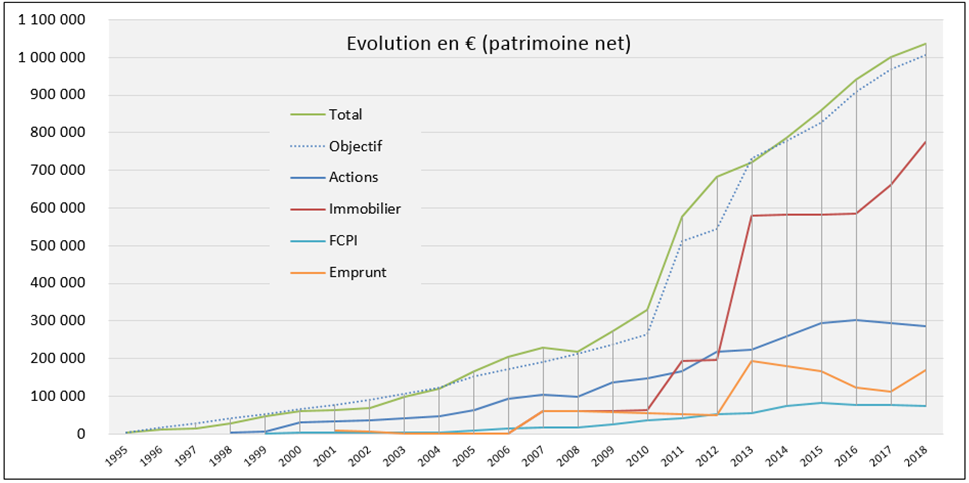

Voici les graphiques pour illustrer l’évolution du patrimoine de mon ménage. Les faits marquants :

- 2011 : revente de parts que j’avais dans une startup.

- 2013 : achat de notre résidence principale. On pouvait acheter cash, mais j’ai préféré emprunter pour laisser mon argent investi en bourse (taux bas et actions rentables).

L’évolution du patrimoine net du ménage (en €)

On constate que les premiers 100 k€ ont été longs à atteindre : 8 ans. Ensuite, à partir de 2003 : rythme de +100 k€ tous les 3 ans. Et à partir de 2009, c’est le décollage, le rythme s’accélère : environ + 100 k€ par an pour dépasser le million d’€ net en 2017 ! Ce n’est pas grâce à ma capacité d’épargne, c’est la magie des intérêts composés parfaitement illustrée.

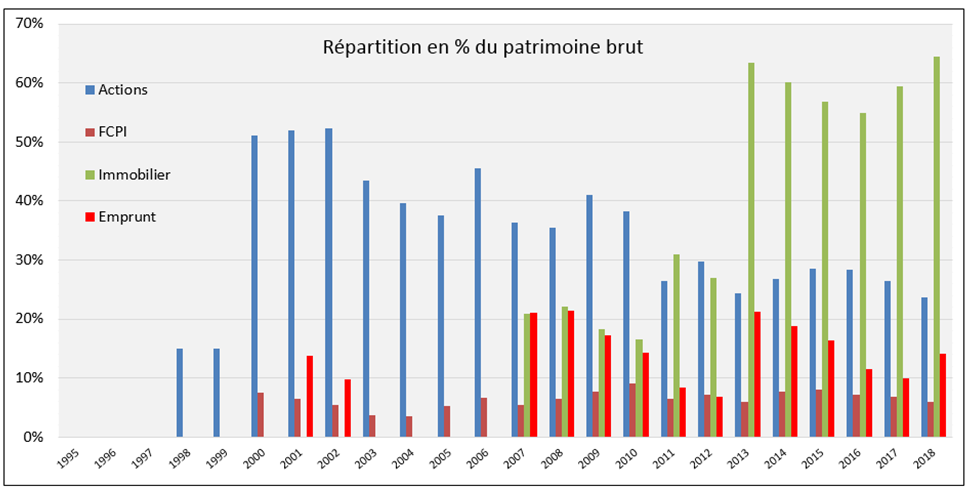

L’évolution de l’allocation de notre patrimoine brut (en %)

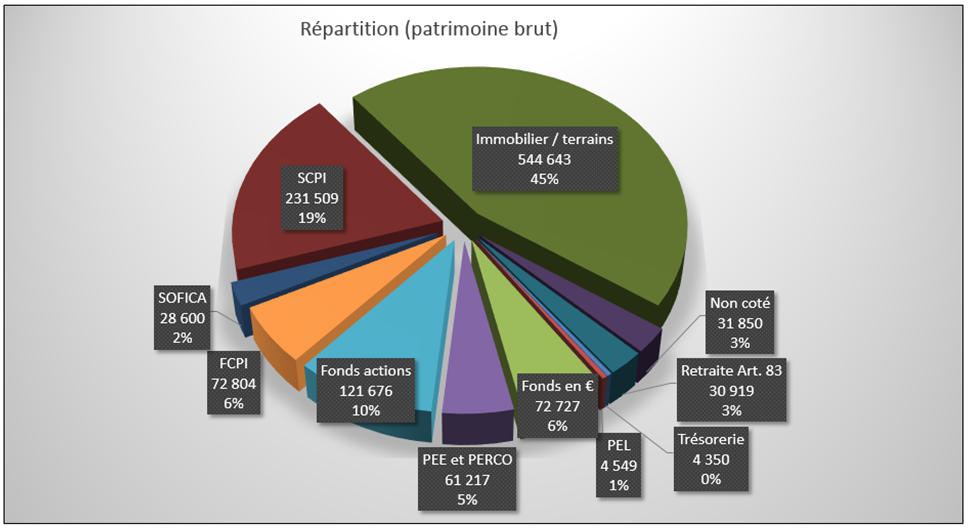

Notre allocation patrimoniale actuelle (patrimoine brut)

Notre allocation patrimoniale actuelle (patrimoine brut)

J’ai commencé à 0 en 1996, au début de ma vie active. Après 21 ans d’épargne et de composition, en 2017, mon ménage a dépassé le million d’euros en patrimoine net. Tout s’est accéléré au fil du temps, et ce n’est pas grâce à ma capacité d’épargne qui a finalement peu varié au cours de ma vie active, mais grâce au rendement de mon allocation dynamique (les actions).

J’ai commencé à 0 en 1996, au début de ma vie active. Après 21 ans d’épargne et de composition, en 2017, mon ménage a dépassé le million d’euros en patrimoine net. Tout s’est accéléré au fil du temps, et ce n’est pas grâce à ma capacité d’épargne qui a finalement peu varié au cours de ma vie active, mais grâce au rendement de mon allocation dynamique (les actions).

La majorité de mon patrimoine est aujourd’hui placée en immobilier. Cela est dû à ma résidence principale (420 k€), et à mes SCPI (231 k€).

En actions et assimilés, j’ai aujourd’hui 285 k€. Avant mes achats immobiliers, les actions pesaient bien plus lourd dans mon allocation et ont été un gros moteur de croissance de mon patrimoine.

J’ai 72 k€ en fonds euros que j’utilise comme des livrets grâce aux rachats partiels rapides des assurances-vie en ligne. Je n’utilise plus les livrets réglementés depuis des années.

La défiscalisation déçoit

J’ai 100 k€ en produits défiscalisant, FCPI et SOFICA, qui vont arriver à échéance dans les années à venir et m’être remboursés. Le bilan est médiocre. Les SOFICA, j’en ai déjà eu 3 de remboursées sur 10, avec une performance moyenne avantage fiscal inclus de 4% (sur une durée de 10 ans environ !). Les FCPI, 4 sur 13 de remboursées, avec une performance moyenne de 17%. Pour les 9 FCPI qu’il me reste j’ai des perfs meilleures : +30%, mais attendons le remboursement final…

Je précise que je ne parle pas de rendement annualisé, mais de rendement sur la période totale sur 10 ans environ, donc piètre performance. Au global je n’ai pas perdu d’argent, mais même en tenant compte de la défiscalisation, cela m’aurait rapporté plus sur un bon fonds en euros (et avec bien moins de risque et une meilleure liquidité).

Note de Nicolas : Parcours impressionnant, qui montre que même en étant de la “classe moyenne”, on peut développer un beau patrimoine et devenir millionnaire à moins de 50 ans. Le secret de la réussite : être discipliné et avoir une bonne allocation. En effet, on ne peut pas composer à ce rythme avec une allocation trop défensive. Ceci dit, la vente de parts de startup a bien accéléré l’enrichissement, sans cela le million aurait été atteint environ 5 ans après.

5/ Vos plus beaux souvenirs d’investisseur ? Vos plus durs souvenirs ? Succès et échecs ?

Mes plus beaux souvenirs portent sur les fonds sur lesquels je suis investi et qui ont bien performé. Par exemple Moneta Multicaps que j’ai depuis 2007, et avec lequel j’ai gagné 25 000 €.

Mon plus mauvais souvenir, c’est le krach de 2000 que j’ai pris de plein fouet alors que je venais de verser sur les unités de compte avec le gestionnaire de patrimoine.

Note de Nicolas : pour éviter d’investir au pire moment et puisqu’on ne peut pas prédire l’avenir, nous recommandons d’investir progressivement, en appliquant la méthode DCA. Ce n’est pas forcément plus performant, mais c’est plus raisonnable et moins anxiogène, donc vous tiendrez plus facilement à long terme.

6/ Vous avez atteint un joli patrimoine à 45 ans. Quels sont vos projets ?

Quand le million d’euro de patrimoine net a été dépassé en 2017 (patrimoine du couple), je me suis posé beaucoup de questions. Quel est l’intérêt d’avoir autant d’argent ? Quel est le but ? Surtout que la moitié de ma vie est derrière moi.

Alors j’ai décidé de profiter plus de mon argent, dépenser plus, me faire plaisir, ne plus me prendre la tête au travail. L’argent permet d’être plus serein et de moins dépendre du travail.

7/ Le mot de la fin : quels conseils pour les nouveaux épargnants ? Et pour les plus anciens plus expérimentés et avisés ?

Passez dans une banque en ligne rapidement si ce n’est pas déjà fait. Et ouvrez plusieurs assurances-vie sans frais d’entrée, ainsi qu’un PEA.

Il faut diversifier son patrimoine et avoir de tout : actions, immobilier, livrets, fonds en euros, etc. Cela permet de ne pas avoir ses œufs dans le même panier et d’être serein quand l’un des actifs baisse.

Pour les actions, profitez des krachs boursiers pour entrer. Si on est déjà investi, ne pas paniquer. Au contraire, il faut saisir cette opportunité pour renforcer à bon compte. Comme le dit Warren Buffett, à ces moments-là il faut se sentir comme « un obsédé sexuel dans un sexshop » ! Ne jamais entrer en une seule fois, mais en faisant des versements mensuels. Ne pas investir sur des actions en direct, c’est amusant mais ça marche rarement. Investissez plutôt sur des unités de compte ou des trackers.

Les SCPI sont une bonne solution pour avoir de l’immobilier dans son patrimoine sans soucis de gestion et avec un bon rendement.

Étudiez la fiscalité pour la comprendre, et savoir comment sont taxés vos différents revenus du patrimoine. Évitez la défiscalisation. Ce n’est quasiment jamais rentable.

Et pour finir, ne faites pas comme moi au début de ma vie active : l’argent est fait aussi pour être dépensé. Faites-vous plaisir aussi !

Les trucs et astuces de StephaneF

Technique de la louche / écrémage de fonds

En résumé, cette technique consiste à investir dans des fonds et à profiter des phases de baisse et de hausse pour doper la performance et gagner davantage. Il faut se fixer un montant d’investissement global et un montant maximum par fonds. On entre alors sur chaque fonds progressivement, sur 10 mois par exemple. Ensuite, une fois les objectifs par fonds atteints, il faut arrêter d’investir et passer en phase de “louchage” / “écrémage” :

- Écrémage : si la valeur d’une des lignes augmente au-dessus de l’objectif fixé (plus de 5 % voire 10 %), je vends ce qui dépasse. Par exemple, je m’étais fixé 10 000 € sur le tracker World et il atteint 11 000 €, je vends donc 1 000 €. Ainsi, je mets à l’abri la plus-value pour renforcer plus tard quand ça baissera. C’est ce que j’appelle “écrémer”.

- Louchage : inversement, en cas de baisse des marchés, je renforce les lignes qui ont baissé. Je fixe le curseur à -5 % ou -10 % selon les fonds. Il faut donc toujours avoir des liquidités (votre capacité d’épargne, vos fonds euros, vos ventes précédentes, etc.) pour pouvoir “loucher” dans les creux. D’autant plus que les marchés peuvent baisser longtemps et qu’il faut tenir à long terme en louchant régulièrement.

Cette technique m’a généralement permis de doper ma performance, de dépasser les performances annuelles de mes fonds. Cela prend peu de temps, il faut seulement être discipliné et loucher ou écrémer mécaniquement, quoi qu’il arrive.

Note de Nicolas : une stratégie intéressante. Mais nous suggérons plus simple et au moins aussi efficace dans nos 4 bonnes pratiques de l’investissement en bourse.

Technique de la “purge” des plus-values sur assurance-vie

On n’échappe jamais aux prélèvements sociaux. En revanche, on peut échapper à tout impôt sur le revenu si on pense à bien “purger” ses plus-values (PV) tous les ans après les 8 ans de son assurance-vie, quitte à racheter puis réinvestir la même somme immédiatement dans son assurance-vie.

Car sachez que si l’on rachète une grosse somme subitement après 8 ans, le capital retiré contiendra certainement plus de 4 600 € (ou 9 200 € pour un couple marié ou pacsé) d’intérêts et vous serez donc imposé. Alors qu’en ayant pensé à purger auparavant régulièrement, la part d’intérêts dans le capital racheté sera moindre et restera sous le seuil d’abattement, donc pas d’impôt sur le revenu à régler. Cette technique est valable pour les assurances-vie sans frais sur versement uniquement.

Quelle option d’imposition choisir quand on fait un rachat sur assurance-vie ? L’optimisation liée à la CSG déductible

Valable seulement en cas de rachat sur une assurance-vie de plus de 8 ans, quand on est sous les 4600 / 9200 € de plus-value. Dans ce cas, pensez à toujours demander la taxation au barème de l’impôt sur le revenu et non l’imposition au prélèvement forfaitaire libératoire (PFL). Ainsi, vous allez profiter des 2 avantages suivants : ne pas avancer le PFL et gagner la CSG déductible (5,1 % x les taxes portant sur votre tranche marginale d’imposition). Par ailleurs votre revenu fiscal de référence (RFR) ne sera pas impacté à la hausse, alors qu’avec l’option PFL votre RFR aurait augmenté du montant de la plus-value.

Pour aller plus loin, vous pouvez lire notre article complet sur la fiscalité de l’assurance-vie.

Nous remercions StephaneF pour sa transparence et pour avoir participé avec plaisir à cette interview. Le partage de son expérience nous est très précieux et riche d’enseignement ! Un modèle de discipline, de mental et d’organisation. Ce tempérament d’investisseur et ce parcours lui offrent une vie plus sereine, plus agréable et avec plus de choix. Plus de temps libre et moins de dépendance au travail. C’est tout l’objet d’Avenue des Investisseurs : mieux placer pour vivre mieux !

Nous sommes complètement en phase avec lui, c’est la philosophie d’Avenue des investisseurs : passez en banque en ligne, ouvrez de bonnes assurances-vie et le PEA, réfléchissez à votre allocation patrimoniale puis diversifiez en trackers et SCPI, tout en vous méfiant de la défiscalisation.

27 commentaires sur “Interview de StephaneF, épargnant lazy (et malin !)”

Bonjour,

Cette article est des plus pertinents, comme tous les autres, est-il possible de refaire une interview 5 ans après ?

Bonjour Christophe,

Je vais demander à l’intéressé si cela l’intéresse 🙂

Mais grosso modo : on discute régulièrement, il a la forme, son patrimoine a bien progressé et il a davantage d’actions maintenant. Il a levé le pied au travail (temps partiel 80 % je crois), il a 50 ans, il est serein et a déjà plus d’argent qu’il n’en faut pour bien vivre 🙂 Vu le marché immo, sa résidence principale a baissé de 10 % en 2 ans, mais peu importe.

Salut Nicolas,

Je trouve aussi que ce format manque désormais dans vos articles. Je les trouve inspirant mais aussi cela permet de découvrir des tips et autres conseils de vies…

En espérant en voir d’autres à l’occasion 🙂

Salut Vivien,

C’est vrai que ça commence à me manquer aussi, ça fait un moment qu’on n’a pas fait d’interview 🙂

On y pense pour 2024 !

Bientôt l’interview d’un pro de l’immo en tout cas.

bonjour,

pourriez vous svp expliquer plus en détails cette technique de purge des PV en AV après 8ans ?

merci beaucoup

Bonjour Mathieu,

On l’explique dans cet article : fiscalité de l’assurance vie.

Bonjour,

Article très intéressant, merci.

Seriez-vous disposer à partager le fichier tableur que vous utilisez pour suivre votre patrimoine depuis si longtemps?

Merci d’avance et bonne journée.

Bonjour Grégory,

Oui bien sûr, je le partage depuis des années, mon fichier Excel dans le menu Outils : https://avenuedesinvestisseurs.fr/outils/

Bonjour,

et merci bien pour cette interview et à StephaneF d’avoir pris le temps de répondre à vos questions. Quel parcours ! Il est un exemple à suivre pour la classe moyenne. En souhaitant avoir d’autres interviewés de cette qualité.

Sincères salutations.

Jean-Noel

Bonjour Jean-Noel,

Merci pour votre retour !

Nous avons d’autres interviews d’investisseurs (par exemple Daniel Vu, même si dentiste donc pas vraiment de la classe moyenne) : https://avenuedesinvestisseurs.fr/articles/

Merci, je vais lire ces autres interviews de ce pas.

Bonjour,

Article très intéressant mais je ne comprends pas bien en quoi cette technique du louchage/écramage permet de booster sa performance. J’ai l’impression que l’on perd le coté “intérêt composé”.

Autant dans un cas où une unité de compte augmente pendant que l’autre baisse, je peux comprendre que cela puisse permettre d’équilibrer.

Mais dans le cas où j’ai 2 actions avec un objectifs fixé. Si elles ne font qu’augmenter, chaque fois je vais écrémer et mettre le sur-plus dans mon compte espèce. Si le capital de chacune ne redescend jamais sous mon objectif, je perds l’intérêt composé d’avoir laissé gardé les plus value dessus non ?

J’ai l’impression que du coup, on maintient la même valeurs en actions, et que l’on perd l’intérêt composé.

Quelque-chose m’échappe !

Merci beaucoup et bonne journée

Bonjour Erwan,

Bien vu. Pour tout vous dire, nous ne sommes pas non plus convaincus par cette technique. C’est vraiment une technique qui lui est propre et qui lui permet de rester discipliné à long terme, et en cela c’est positif. Il redresse régulièrement les seuils ceci dit. Et il faut aussi noter qu’il abandonne de plus en plus l’investissement en fonds actif, au profit des trackers.

Nous préférons un simple rééquilibrage de l’allocation, comme expliqué ici en point 4 : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/#menu3

Bonne journée !

J’ai lu à peu près toutes les rubriques de votre site et je commence à diversifier mon épargne afin de dynamiser un peu tout ça.

C’est un article très intéressant, mais je trouve qu’il manque une donnée essentielle afin que les lecteurs puissent fixer leurs objectifs à long terme de manière réaliste et ainsi éviter de mauvais choix: quel était le revenu du couple en début de carrière et quel est-il aujourd’hui?

Car en effet, l’évolution d’un patrimoine est totalement différente si l’on gagne 3000€ ou 10000€ mensuellement.

Bonjour Raphael,

Il faut prendre en compte plusieurs paramètres pour projeter son patrimoine : capacité d’épargne (qui découle des revenus), capacité d’endettement (pour investir en immobilier, et cela découle des revenus aussi), et rentabilité des investissements.

Certains gagnent 10k€ par mois mais ne construisent pas de patrimoine.

Il vaut mieux investir 500 € par mois pendant 30 ans à 4 %. Que prendre 10 ans de retard et investir 1 000 € par mois pendant 20 ans à 3 %. Dans le 2ème cas, c’est un plus gros effort mais cela mènera pourtant à un patrimoine moins conséquent.

Ceci dit, c’est un paramètre important quand on est discipliné et que l’on épargne x % de ses revenus. Grosso modo, le couple de StephaneF a commencé sa carrière autour de 4k€ net mensuel et ils sont aux 2/3 de leur carrière à environ 6k€ nets mensuels (uniquement les revenus salariés, sans tenir compte des revenus du patrimoine).

Interview très interessante.

J’ai quelques questions notamment sur les objectifs que l’ont peut se fixer.

Dans la partie sur la technique de la louche et de l’écrémage :

Notre ami Stéphane dit se fixer 10k sur un tracker world, ces 10 k correspondent au montant qu’il espérait atteindre ? Et si oui en combien de temps et avec combien de mise de départ ?

En fait le point central de ma question est de savoir quels objectifs il est raisonnable de se donner, pour avoir quelques idées claires. Comment se donner de bons objectifs ?

Merci

Bonjour Guillaume,

Stéphane donne un exemple.

Selon votre patrimoine et votre capacité d’épargne (et votre capacité d’emprunt), vous allez définir votre allocation patrimoniale et vous fixer des objectifs (x % actions y % fonds euro z % immo) : https://avenuedesinvestisseurs.fr/allocation-patrimoniale-repartition-allocation-ideale-actifs/

A partir de là, admettons que vous voulez 20 % de votre patrimoine en actions et cela correspond à 10 000 € pour le moment. Donc vous vous fixez un objectif de 10 000 € sur le tracker World. En pratique, vous atteignez ce montant en 10 mois pour lisser votre investissement dans le temps et ne pas tout investir d’un coup (1 ordre de 1 000 € par mois pendant 10 mois). Et ensuite vous allez équilibrer au gré des marchés pour rester collé à 10 000 € (votre budget actions de 20 % de votre patrimoine) : donc vendre en partie quand ça dépasse trop suite à une hausse et acheter quand ça a baissé (quand on s’écarte de plus de 10 % de la cible).

C’est ce qu’on explique ici pour l’investissement en bourse, je vous invite surtout à respecter ces 4 grands principes sur le long terme : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/#menu3

Et lisez notre FAQ Bourse : https://avenuedesinvestisseurs.fr/faq-questions-bourse/

À quel rythme conseillez vous d’équilibrer ?

Car vous expliquez bien que bouger à la moindre respiration du marché est une mauvaise attitude.

Bonjour,

Bravo pour cette interview et félicitations à Stéphane pour son parcours c’est remarquable.

Malheureusement, je n’ai pas la chance d’être aussi douée en chiffres et dans ce domaine en général.

Je souhaite ouvrir ma première assurance vie en guise de capital pour ma fille qui est encore bébé. Donc un horizon à assez long terme, cependant Le montant étant faible, comment répartir ses œufs dans différents paniers lorsque l’on en a peu à la base ?

En effet, somme de départ: 1000€ , capacité d’epargne, versement mensuel 50€….

Que me recommanderiez vous ?

Quelle AV serait la plus pertinente ?

Merci d’avance pour vos conseils

Nancy

Bonjour Nbita,

Bon réflexe, l’assurance-vie sera un meilleur placement pour votre fille que le traditionnel livret A, vu l’horizon de placement.

Avec 1 000 € de capital de départ, vous avez le choix parmi les meilleures assurances-vie : https://avenuedesinvestisseurs.fr/av-assurance-vie/les-meilleures-assurances-vie/#menu2

Par exemple Linxea Avenir nécessite seulement 100 € à l’ouverture et ensuite vous verserez à votre rythme, par versements programmés ou versements libres.

Merci pour cet interview.

Néanmoins, certains commentaires de nico sont un peu fleur bleu, voire trompeur.

Exemple “Note de Nicolas : Parcours impressionnant, qui montre que même en étant de la « classe moyenne », on peut développer un beau patrimoine et devenir millionnaire à moins de 50 ans. Le secret de la réussite : être discipliné et avoir une bonne allocation. En effet, on ne peut pas composer à ce rythme avec une allocation trop défensive.”

Cela me semble totalement déconnecté de la réalité décrite dans l’interview, avec un bond de 300k€ suite à la revente des parts de start-up à l’époque où son patrimoine total était seulement de 300k€ ! Cela n’a rien à voir avec la discipline et la bonne allocation.

Le commentaire de StephaneF quant à lui : “Ce n’est pas grâce à ma capacité d’épargne, c’est la magie des intérêts composés parfaitement illustrée.” Revendre des parts de start-up à ~300k c’est la magie des intérêts composés ? C’est une blague ?

Pourquoi ne pas détailler davantage cette opération start-up d’ailleurs ? Elle a joué un rôle MAJEUR dans la constitution du patrimoine de StephaneF.

Bonjour et merci pour votre commentaire.

Contrairement à vous, je persiste à penser que cela a tout à voir avec la discipline et l’allocation :

– Sans discipline, il n’aurait pas épargné régulièrement pour se construire un patrimoine, voire il n’aurait pas du tout épargné ni investi et il aurait consommé 100 % de ses revenus.

– Avec une allocation trop défensive, il n’aurait pas investi dans des actions et encore moins dans une start-up. Il aurait fait comme bon nombre de Français : tout dans le livret A et le PEL. Donc il serait bien loin du million d’euros.

On rappelle souvent que la discipline (épargne régulière et bien fléchée) ET l’allocation sont la clé pour construire un patrimoine équilibré : https://avenuedesinvestisseurs.fr/allocation-patrimoniale-repartition-allocation-ideale-actifs/

Pour le reste, c’est vrai que la vente des parts de la start-up l’a bien aidé à atteindre le million d’euro (il a ainsi gagné environ 5 ans sur cet “objectif”), en plus de l’effet des intérêts composés sur l’ensemble. Nous détaillerons peut-être l’opération dans un futur article “StephaneF 10 ans après, sa vie de rentier” !

Merci pour la réponse.

Je reste néanmoins perplexe quant aux arguments que tu avances.

Pour preuve, dans l’article que tu cites avec le lien “Allocation Patrimoniale” de ADI, tu ne mentionnes jamais les investissements dans les startups. En quoi cela permet alors de justifier que c’est grâce à sa bonne allocation qu’il a réussi à se constituer un si gros patrimoine ? Ne serait-ce pas plutôt grâce un investissement hyper risqué et un gros coup de chance qui lui a fait gagner 300k et doubler son patrimoine en un an ? Ce n’est pas rien de doubler un patrimoine de 300k en un an. Cela ne change pas les choses simplement à la marge.

Cela devrait être plus clairement écrit dans l’interview pour que les lecteurs ne s’imaginent pas une réalité qui n’a pas existé. Je trouve que la présentation est presque trompeuse en l’état.

Encore une fois, ce n’est pas majoritairement grâce à des AV sans frais, des fonds euros boostés, des trackers sur PEA ou des SCPI qu’il est arrivé au million avant 50 ans.

Tout ça en supposant que l’histoire de la startup et les montants sont vrais, car ce n’est que du déclaratif anonyme. Mais je vous fais confiance sur ce point.

Dans l’article “allocation patrimoniale” je ne cite pas directement l’investissement dans les startups c’est vrai, mais c’est compris dans l’investissement en actions. L’idée maîtresse de cet article est que pour obtenir du rendement, il n’y a pas de secret, il faut dynamiser son allocation, et c’est bien ce qu’a fait notre ami StephaneF. S’il était resté en livret A, PEL et fonds euro il n’aurait jamais été millionnaire aussi rapidement, voire jamais de sa vie.

Il est devenu millionnaire à 44 ans. Sans cet investissement sur la startup, vu la dynamique, il aurait atteint le million environ 5 ans après donc avant 50 ans aussi. Comme je l’ai écrit, ça a accéléré le processus, mais fondamentalement l’objectif était atteint grâce l’allocation dynamique et la discipline d’épargne. Ceci dit, tu as raison, je vais plus insister dans l’article sur l’investissement chanceux dans la startup.

Bonsoir,

Petite citation de l’article : Note de Nicolas : c’est le comportement que nous recommandons. C’est-à-dire investir régulièrement, mécaniquement, que la bourse monte ou baisse, que l’ambiance soit à l’euphorie ou à la panique. Pour cela, il faut une certaine discipline et du MENTAL sur le long terme. Cela a bien réussi à notre camarade StephaneF

Facile à dire, mais je me pose de plus en plus la question de la faisabilité!

J’investi sur un tracker depuis deux ans environ, de manière régulière sans trop me poser de questions. Mais le moment venu, où il y a un crack, est-on persuadé que cela va obligatoirement remonter ? Est-ce qu’il n’y a pas de risque que cela ne se passe pas comme les précédents cracks, et que cela ne remonte jamais?

D’autre part, cette vision de l’impossibilité de croissance indéfinie dont on parle beaucoup de nos jours, est-ce qu’elle date uniquement d’aujourd’hui, ou avait-on les mêmes craintes dans les années 70, puis 80, puis 90 à l’époque de notre cher StephaneF ?

A StephaneF, est-ce qu’il y avait les mêmes craintes quand tu as commencé à investir sur cette histoire de croissance indéfinie ? Au moment du crack que tu as vécu, tu ne t’es jamais dit, peut être que c’est la fin de cette stratégie qui consiste à croire que sur le long terme, l’investissement sur la bourse mondiale sera toujours gagnant ?

Merci d’avance pour vos réponses!

Bonsoir Romain,

Nous sommes en période de turbulence, les bourses mondiales décrochent depuis quelques semaines. Alors ressurgissent ces questions : et si cette fois ça ne remonte jamais ? A chaque correction ou krach, c’est la même crainte : et si c’était la dernière ? Finalement, depuis plus d’un siècle on s’en est toujours bien sortis malgré la crise de 1929, la bulle internet de 2000, la bulle des subprimes de 2007, etc.

Investir sur un indice mondial (tracker World) revient à parier à très long terme sur la survie du capitalisme. Et cela ne porte pas vraiment sur la croissance mondiale (PIB) mais plutôt sur la croissance des profits des principales entreprises mondiales.

Il faut donc du MENTAL à long terme et il faut plus que jamais rappeler que l’on investit en actions à long terme.

Si cela vous empêche de dormir, il faut revoir à la baisse votre budget risque. Personnellement, avec 20 % d’actions dans mon patrimoine je suis serein et je continue d’investir régulièrement pour rester collé à ce budget risque 20%.

Salut camarade ! Bonne interview et merci pour la transparence. A bientôt où tu sais 😮