Dans son ancienne vie, Xavier DELMAS était trader puis manager en banque privée. Aujourd’hui, il est indépendant financièrement (mais loin du rentier oisif !) et investisseur indépendant. C’est à ce titre que nous avons souhaité l’interviewer.

Nous apprécions beaucoup les vidéos très pédagogiques (exemple ici) de Xavier, et c’est aussi ce qui nous a amené à lui proposer de collaborer avec nous dans notre projet d’éducation financière des Français. Voir ici son article sur les stratégies d’investissement en bourse.

Nous partageons la même vision de l’investissement, pragmatique, réaliste et à long terme. Il a une grande expérience, un praticien comme on les aime. Parmi les lecteurs d’Avenue des investisseurs, vous êtes nombreux à prendre le chemin de l’indépendance financière et à pouvoir vous inspirer de son parcours.

SOMMAIRE

- Le parcours de Xavier : présentation

- Comment Xavier est parvenu à l’indépendance financière

- Rentier ou indépendant financièrement ?

- Ancien trader alors pourquoi autant d’immobilier ?

- Stratégie d’investissement en bourse

- Perspectives ? Vivre sans consommer le capital ?

- Sécurité Sociale et retraite : problèmes de rentier ?

- Comment voyez-vous l’avenir ?

Xavier, pouvez-vous vous présenter à nos lecteurs ?

Je suis originaire de la région lyonnaise et rien ne me destinait particulièrement à la finance. Je voulais initialement faire l’école militaire de Saint-Cyr. C’était l’époque des Casques bleus et je me voyais déjà pacifier le monde.

Les études et la révélation (1994-1999)

L’une des voies possibles pour présenter le concours était de faire un DEUG de Sciences économiques. C’est la voie que j’avais choisie “stratégiquement”, car je pensais le concours plus facile que par la voie Math sup/Math Spé. À l’université Lyon 2 en 1994, j’ai tout de suite accroché avec l’économie et toutes les matières financières.

J’ai eu ensuite l’opportunité de partir faire mon année de licence à Montréal au Canada. J’ai donc décidé de repousser mon passage du concours de Saint-Cyr d’un an.

Montréal avait à cette époque l’une des dernières bourses de produits dérivés à la criée (le fameux « pit » ou « corbeille », avec tous les traders qui crient et font des signes). C’est en la visitant que je me suis instantanément passionné pour les marchés.

J’ai lu tous les livres que je trouvais sur le trading et la finance, notamment les livres de Jack Schwager (la série « Market wizards ») qui interviewait des traders. Oublié Saint-Cyr, je me suis spécialisé dans la finance jusqu’à un Master 2 banque et finance.

Les débuts de carrière en 1999 (trader)

En 1999, une fois mon diplôme en poche, j’ai envoyé mon CV à toute la place financière pour décrocher un poste en salle de marché. Au début sans succès, car je n’avais pas le parcours idéal. Tous les postes de traders étaient pris par ingénieurs, souvent X ou centraliens. Je commençais à regretter mon choix de diplôme !

J’ai finalement vu une annonce sur le site de mon Master pour un poste de trader obligations convertibles à la BNP. L’entretien s’est bien passé, mais le résultat a été le classique : « tu es un bon candidat, mais on cherche un ingénieur ». Heureusement, le chef du desk m’a bien aimé et a fait passer mon CV dans la salle de marché.

Ça a payé puisque j’ai finalement été recruté pour faire du trading pour compte propre sur le desk Event Driven. Cela consistait au départ principalement à de l’arbitrage sur fusions-acquisitions (Merger arbitrage ou Risk arbitrage), mais avec le temps les activités se sont élargies.

J’ai donc eu l’occasion de faire du trading algorithmique long/short et des situations spéciales de tous types. J’étais donc en concurrence avec les plus gros Hedge Funds de la planète.

Ensuite j’ai été expatrié à Londres, sur le même type d’activité.

La crise des subprimes en 2008 et le changement de voie (manager en banque privée)

En 2008, la crise des subprimes a rendu l’activité beaucoup plus difficile. J’arrivais encore avoir un P&L positif (compte de pertes et profits) sur l’année, mais je voyais tous les books de trading autour de moi perdre beaucoup d’argent. J’ai vite compris que les prochaines années allaient être compliquées.

La passion du début avait également disparu et je ne voyais plus que l’aspect stressant et inhumain du métier. Je me suis donc dit que c’était le moment de changer d’air et j’ai démissionné pour rejoindre HSBC Private Bank à Genève.

J’ai commencé par diriger une équipe de trading de fonds puis j’ai pris régulièrement en charge de nouvelles activités. Pour finir, j’ai dirigé un département de plus de 150 personnes avec des activités opérationnelles très variées.

Période très intéressante qui m’a permis d’avoir une vision plus large des produits utilisés par les UHNW (Ultra High Net Worth, clients de la banque privée ayant plus de $5 millions d’actifs financiers). Notamment le Private Equity ou les métaux précieux.

La fin du salariat et l’indépendance financière (2018)

En 2018, j’ai quitté HSBC pour me consacrer principalement à la gestion de mon patrimoine immobilier et boursier.

Côté personnel, j’habite maintenant dans le Sud-ouest, proche de l’océan, avec ma femme et ma fille.

J’ai toujours beaucoup aimé les sports d’endurance en tous genres. Ce qui est paradoxal, c’est que je ne me suis jamais autant entrainé que lorsque j’étais dans des jobs très demandeurs, jusqu’à faire des Ironman ou des trails de 120 km.

Maintenant que je suis indépendant, j’ai trop d’idées à développer et presque moins de temps pour le sport.

Comment êtes-vous parvenu à l’indépendance financière ?

Mon parcours est finalement assez classique :

- j’ai travaillé dans des métiers à hauts revenus ;

- j’ai peu dépensé et donc épargné ;

- j’ai investi mon épargne.

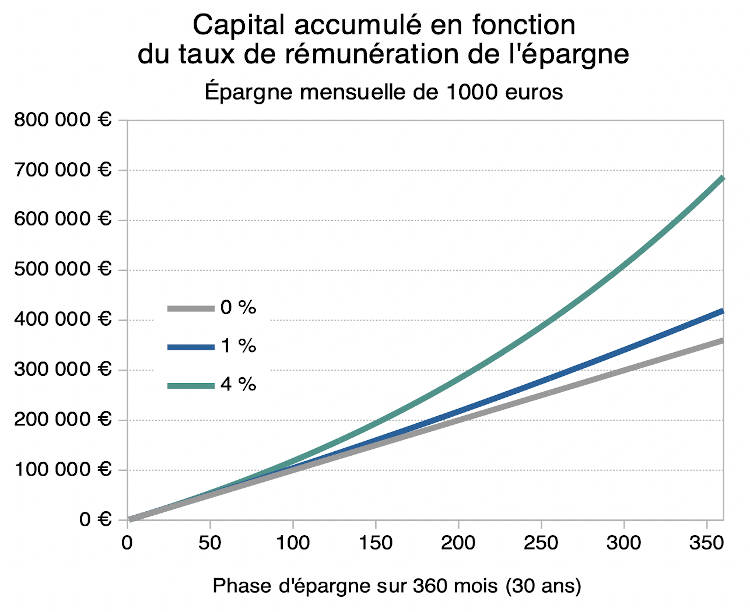

Note de Nicolas : près de 20 ans de salariat. De quoi bien capitaliser quand on est discipliné avec un effort d’épargne mensuel (on connait des hauts revenus qui ne mettent rien de côté…) Mais épargner ce n’est pas tout (sinon c’est un stock d’épargne qui ne rapporte rien), il faut aussi et surtout bien placer et investir ! Dans le graphique ci-dessous, voici l’effet avec une même capacité d’épargne (1 000 € par mois) non placée, placée à 1 % ou à 4 %. On constate que la différence de capital au fil du temps est énorme, c’est l’effet des intérêts composés. Et cela fait toute la différence entre devoir rester dans la “rat race” après 20 ans de travail, ou pouvoir quitter la rat race grâce au patrimoine développé en plaçant bien. Pour information, un capital placé à 1 % double en 70 ans, alors qu’il double en 12 ans s’il est placé à 6 %. On explique comment investir en pratique dans notre article sur l’allocation patrimoniale.

Votre allocation patrimoniale actuelle ?

Aujourd’hui mon patrimoine (hors résidence principale), est constitué ainsi :

- environ 2/3 d’immobilier, principalement des appartements et maisons en location saisonnière de courte durée (LCD) ainsi que des SCPI. L’immobilier est compté net de dettes, mais de toute façon je n’ai que peu d’emprunts.

- et 1/3 en actions.

Une remarque importante puisqu’on parle dans cette interview principalement d’argent : l’argent n’est pas important pour moi, ce n’est pas un but en soi. Je ne suis pas dépensier et pas attiré par les produits de luxe.

Ce que j’apprécie c’est la liberté d’être indépendant : pouvoir choisir où je travaille, sur quoi je travaille, avec qui je travaille et quand je travaille.

Mon attrait pour la finance, dès le début, a été principalement intellectuel. J’adore essayer de comprendre l’économie et la bourse. C’est plus un art qu’une science et malgré plus de 20 ans sur les marchés financiers, j’en apprends encore presque tous les jours.

Est-ce que vous vous définissez rentier ou plutôt indépendant financièrement ?

Je suis clairement plus « indépendant financièrement » que « rentier ». En immobilier, le choix de la location courte durée a un impact fort sur la rentabilité, mais aussi sur le temps qu’on doit consacrer à l’activité.

Par exemple je prends le temps d’accueillir la plupart des locataires, cela peut donc être vu comme un « travail ». La différence, c’est que j’ai choisi de le faire, car cela me plait.

J’ai une dizaine de lots, la plupart dans ma ville. En LCD, soit tu es très proche et c’est pratique/rentable, soit tu délègues à 100 % et ta rentabilité baisse énormément pour deux raisons. La première, évidente, est liée aux couts qui s’accumulent. La deuxième, plus subtile, vient des notes/commentaires qui jouent beaucoup sur les sites type Airbnb ou Booking. Quand on n’est pas sur place les notes sont souvent moins bonnes, et qui dit notes plus basses dit taux de remplissage et/ou prix plus faibles.

Personnellement je ne me verrais pas faire de la courte durée à distance mais pourquoi pas.

J’ai 44 ans et je me vois mal ne pas avoir de projets professionnels. J’ai plutôt trop d’idées et pas assez de temps pour les mettre en œuvre.

Note de Nicolas : on ne rappellera jamais assez que l’immobilier est loin d’être un investissement passif. Contrairement aux vendeurs de rêve sur YouTube, il faut être réaliste (réussir son investissement locatif). Pour obtenir de bons rendements en immobilier il faut être actif et y passer du temps, donc ce n’est pas compatible avec la vie de rentier. Seul l’investissement en SCPI est véritablement passif, pour un rendement autour de 4-5 % par an. Et du côté de l’investissement en bourse, les trackers permettent d’être également d’être passif donc compatibles avec la vie de rentier.

Sans “travailler”, vous avez déjà plus de revenus que de dépenses pour le foyer ?

Effectivement, les quelques heures par semaine consacrées à l’immobilier sont suffisantes pour couvrir les dépenses de ma famille. Ma résidence principale est payée, ce qui aide aussi.

Donc mes autres activités, notamment les vidéos que je fais pour le site Zonebourse, sont surtout un plaisir (exemple ici). Je passe énormément de temps à suivre l’économie et les sociétés, uniquement parce que j’aime ça. Dès que je reçois un nouveau livre de finance, je suis comme un gamin !

Avec votre parcours d’ancien trader, pourquoi autant d’immobilier ?

Effectivement, mon patrimoine est en deux parties : 2/3 en immobilier et 1/3 en actions.

En premier, la partie immobilière qui m’a permis d’augmenter mon patrimoine grâce à des divisions (appartements ou terrains) et des rénovations. Par exemple, voyez cet appartement avant et après travaux.

L’immobilier offre aussi l’avantage de permettre un revenu régulier qui est plus simple à gérer que des investissements purement boursiers (même si c’est aussi possible). Et enfin, l’immobilier offre l’avantage de pouvoir ajuster son revenu.

Si vous ne voulez aucun travail, vous pouvez faire de la location nue (par opposition au meublé LMNP), en déléguant tout à une agence. Ou bien investir dans des SCPI. Le rendement sera bien sûr généralement plus faible.

Si vous voulez doubler voire tripler le rendement, vous pouvez aussi faire de la location meublée courte durée (location saisonnière) comme ce que je fais en ce moment. Mais cela prendra beaucoup plus de temps…et le temps, c’est de l’argent.

Il y a un aspect souvent négligé dans l’investissement, c’est la notion de plaisir. L’immobilier me permet de travailler avec ma femme (qui s’occupe de la rénovation des appartements), d’avoir une vision concrète de la valeur ajoutée apportée (les fameuses photos avant / après ci-dessus) et d’avoir un retour direct des clients dans le cas de la location saisonnière.

J’adore dénicher des actions intéressantes, mais il faut avouer que ça manque un peu d’humain !

Note de Nicolas : il y a plein de façons d’investir dans l’immobilier. Des solutions plus ou moins chronophages et plus ou moins risquées et rentables. Donc il faut voir comment on place les curseurs. Bailleur peut être un véritable travail d’entrepreneur. Voir notre article sur les différentes façons d’investir en immobilier. En bourse, il est aussi possible d’avoir des revenus réguliers, et de façon très passive, par exemple avec les dividendes ou en vendant tous les mois une partie de son portefeuille.

Votre stratégie d’investissement en bourse ?

Avoir été trader professionnel m’a permis d’avoir une très bonne compréhension des marchés, des produits et des stratégies, même les plus complexes.

Cela offrait aussi beaucoup de confort : accès aux rapports d’analystes de nombreuses banques, accès ultra rapide au marché, accès aux dark pools, quant/programmeurs dédiés permettant de créer des algorithmes de trading, etc.

Cela m’incite à la prudence en tant que trader indépendant. Gagner de l’argent en trading est une chose, mais que ce soit assez régulier pour en vivre en est une autre.

En bourse je ne crois qu’aux deux extrêmes : le trading algorithmique court terme (mais difficilement accessible aux particuliers) et l’investissement long terme dans des actions de qualité.

L’investissement long terme dans des actions de qualité

J’ai donc choisi la deuxième approche, et le fait d’avoir des revenus immobiliers me rend très zen quoiqu’il se passe sur les marchés.

Je sélectionne principalement de grosses capitalisations, souvent des entreprises leaders sur leurs marchés. J’aime beaucoup les valeurs « quality » et les valeurs de « croissance à prix raisonnables », mais j’ai aussi en portefeuille des titres « value » ainsi que de pures valeurs de croissance. Explication des différentes stratégies en bourse.

Mon critère principal est l’avantage compétitif que doit avoir l’entreprise (le fameux « Moat » de Warren Buffett). Donc je regarde de près les marges des sociétés. Idéalement, elles doivent être portées par une méga tendance (Numérique, Transition climatique, Démographie, etc.), avoir un bon ROE (Return on Equity), un minimum de croissance et ne pas être trop chères. On n’en trouve pas tous les jours !

Je reste entre 20 et 30 lignes. Si je m’écoutais j’en aurais plus, mais je me force à revendre quand je trouve de nouvelles opportunités pour ne pas être surdiversifié et pour que mes convictions aient un impact sur la performance.

J’investis principalement sur les États-Unis (65%) avec aussi des valeurs européennes (25%) et asiatiques (10%). J’investis aussi dans des ETF, notamment pour faire des paris sectoriels ou thématiques (Cybersécurité par exemple).

J’ai aussi de petites positions en cryptomonnaies.

Des convictions actuellement ?

Je suis toujours convaincu par les GAFAM (Google donc Alphabet, Amazon, Facebook, Apple et Microsoft). Quand on regarde leurs chiffres, ils restent vraiment impressionnants : une belle croissance, des grosses marges, beaucoup de trésorerie et du ROE. Et un management talentueux. Le tout pour une valorisation correcte vue leur croissance. Seule Amazon a des marges plus faibles (dû au e-commerce) et une valorisation plus élevée.

Je sais ce n’est pas très original mais j’ai beau chercher, on a du mal à trouver mieux en ce moment. Et certaines peuvent nous réserver des surprises, comme Facebook et son « metaverse » (monde virtuel).

Moins connue, je reste impressionné par Silicon Motion Technology que je trouve bon marché vu son potentiel. J’ai l’impression que ce n’est pas une valeur bien suivie par les analystes.

Dans un registre bien différent, j’aime beaucoup Investor AB, une holding suédoise qui gère l’argent de la famille Wallenberg depuis … 1916 ! Elle est investie dans de belles sociétés cotées principalement suédoises comme ABB, AstraZeneca, Atlas Copco, Husqvarna, Nasdaq, Saab, SEB etc. mais aussi dans du non coté.

Je précise que cela n’engage que moi et que ce n’est pas un conseil d’investissement.

Note de Nicolas : de notre côté pas de stock-picking (choix de titres), nous sommes quasi-exclusivement investisseurs passifs en trackers (car il est difficile de battre le marché en sélectionnant les actions..nous n’y parvenons pas). Surtout en tracker World pour faire simple. Finalement l’allocation du tracker World est très proche de la votre : autour de 67 % USA + 17 % Europe + 7 % Japon + 8 % autres pays développés. Et j’ai aussi un peu de cryptomonnaies (maximum 3 % de mon patrimoine).

Vos perspectives ? Vivre sans consommer le capital ?

Heureusement, je n’ai pas besoin de consommer mon capital. Car mes revenus couvrent mes dépenses, sans avoir besoin de vendre des appartements ou des actions.

La transmission de mon patrimoine à ma fille est aussi un point très important, ce qui m’incite à ne pas le faire. (On explique ici comment optimiser la transmission de patrimoine).

C’est plus sur la partie “actions” de mon patrimoine que je compte pour qu’il s’apprécie. Mais dans les faits, l’immobilier continue à très bien se porter. C’est l’avantage de ne pas avoir besoin de toucher à l’investissement en bourse pour vivre.

Après la phase de création du capital, je suis maintenant plus en mode appréciation/préservation. Mon but principal est la liberté, plus que la richesse. Cela m’oblige donc à une gestion prudente, car je me vois mal redevenir salarié à cause de mauvais placements financiers.

Sécurité Sociale et cotisations retraite : problèmes de rentier ?

C’était l’une de mes principales préoccupations lorsque je suis devenu indépendant. C’est d’ailleurs ce qui m’a poussé au début à chercher des activités annexes (collaboration zonebourse notamment).

Finalement, je passe du statut de LMNP (Loueur en Meublé Non Professionnel) à celui de LMP (Loueur en Meublé Professionnel). Ce qui a un coût important (46 % de cotisations sociales contre 23 % en LMNP), mais résout la question de la sécurité sociale et de la retraite. (Explication de la location meublée sous les statuts LMNP et LMP).

Je compte plus sur mes investissements que sur l’État pour ma retraite, mais valider des trimestres me permet de ne pas perdre les cotisations de mes 20 premières années. (Calculs de la pension de retraite ici).

Note de Nicolas : quand on sort des cases, on ne cotise plus pour la Sécurité Sociale et la retraite par répartition. Cela peut être LE problème des rentiers. Ainsi la taxe PUMa (Protection Universelle Maladie) frappe ceux qui reçoivent des revenus du capital supérieurs à 50 % du PASS (soit environ 20 k€) sans percevoir de revenus professionnels suffisants (plus de 20 % du PASS) ni être retraités. En pratique, une solution que certains adoptent est de créer une société qui leur verse un salaire minimum suffisant (supérieur à 20 % du PASS) pour cotiser à la Sécurité Sociale et à la retraite par répartition (et ainsi éviter la taxe PUMa).

Comment voyez-vous l’avenir ?

Je reste un éternel optimiste, malgré l’énorme défi du changement climatique. Je pense que l’optimisme est une qualité indispensable pour investir correctement à long terme, et encore plus pour entreprendre.

Je vois malheureusement trop de « vendeurs de peur » comme je les appelle qui publient des articles ou vidéos avec des titres catastrophistes. Je sais que ce sont les titres qui marchent le mieux, car ils jouent sur des émotions puissantes, mais le résultat sur leurs lecteurs ou spectateurs est dévastateur.

Attendre une crise (immobilière, boursière) pour investir a laissé beaucoup de monde sur le côté. Le pessimisme pousse à l’inaction, l’optimisme à l’action. J’ai choisi mon camp !

Note de Nicolas : tout à fait d’accord ! Clairement, le trait commun des investisseurs est l’optimisme. De toute façon, être pessimiste dans la vie est mauvais pour le moral et ne mène pas à grand chose. Nous recevons parfois des mails de lecteurs apeurés car ils ont vu une vidéo apocalyptique d’un triste sire vendeur de peur. Pour des risques incertains (krach obligataire, krach boursier, krach immobilier, fin des monnaies…), ils subissent depuis des années le risque certain de l’inflation : leur patrimoine (stocké en compte-courant ou placé en livrets à 0,5 %) est doucement mais sûrement dévoré par l’inflation.

Merci à Xavier DELMAS de s’être prêté au jeu de l’interview ! Nous sommes en ligne sur tous les sujets. C’est un bon exemple pour qui souhaite devenir financièrement indépendant, avec les bases immuables : épargner tous les mois de façon disciplinée tout en investissant en actions et en immobilier (accessoirement sur des investissements plus atypiques comme les cryptos, les forêts, l’or, etc.)

En pratique, pour aller plus loin (suivre les traces de Xavier vers l’indépendance financière ?), lisez donc nos articles : comment investir en bourse ? Comment investir en immobilier ? Ou suivez simplement notre guide en 6 étapes.

29 commentaires sur “Interview de Xavier DELMAS, ancien trader devenu indépendant financièrement”

Excellente interview de Xavier DELMAS ! Je suggère au site ADI d’autres interviews d’influenceurs/youtubers Finance sur la même trame c’est très inspirant. Merci

Bonjour Nicolas,

Merci pour votre retour 🙂

On va sans doute s’y remettre en 2024 !

Bonjour,

Superbe échange.

Comment est-il possible de contacter Mr. Delmas?

Merci

Nicolas

Bonjour Nicolas,

Xavier Delmas est très présent sur les réseaux sociaux, notamment LinkedIn, YouTube et Twitter.

Merci beaucoup pour ces informations super intéressantes. C’est vrai qu’il faut toujours se renseigner un peu partout pour pouvoir se lancer soi-même, et aussi s’inspirer de ceux qui ont déjà réussi.

Merci pour cet article.

Je regarde régulièrement les vidéos de M. Xavier DELMAS que j’apprécie, je suis bien sûr abonné à la chaine zone bourse et suis également Nicolas CHERON.

Je retrouve bien dans ce post l’esprit qui se dégage des vidéos. J’ignorais la part de l’immobilier dans son patrimoine.

C’est très instructif.

Bonne continuation.

Arnaud

Très sympathique interview de Mr Delmas qui regroupe toutes les qualités pour être un “mentor” investissement selon moi: l’expérience du milieu, la pédagogie, et surtout je crois l’humilité.

C’est votre site qui m’a fait remettre à plat ma stratégie d’investissement (pour ne pas dire plus simplement m’occuper de mon épargne…) et ses vidéos qui m’ont fait préciser mes objectifs et les valeurs dans lesquelles j’ai investi.

Merci pour cette interview de Xavier Delmas dont j’apprécie beaucoup les vidéos sur Zonebourse.

Bonjour

Très content d’en avoir appris plus sur Xavier. Je suis un grand fan de ses vidéos Zonebourse qui sont ultra intéressantes et toujours très pédagogiques.

Merci pour cet article, les commentaires de Nicolas permettant de balancer les propos sont une excellente idée.

Merci André !

En effet, interview très intéressante.

Pour ma part, je retiens que Xavier semble très dubitatif sur la possibilité de devenir indépendant financièrement grâce exclusivement à des investissements en bourse, sûrement en raison de la forte volatilité de ce type d’investissement. J’ai l’impression qu’il a plus misé sur l’immobilier que sur la bourse pour parvenir à l’indépendance financière, ce qui peut paraître paradoxal pour un ancien trader.

Je peux toutefois témoigner qu’en suivant les recommandations de votre site depuis un peu plus d’un an et en investissant de manière passive en bourse, on peut obtenir d’excellents résultats.

Bonjour Sacha,

Je vous avoue que cela m’a un peu surpris aussi 🙂

Un petit côté “babyboomer” et cela a bien marché, l’immobilier de son secteur est très dynamique et son épouse augmente nettement la valeur des appartements avec ses compétences de rénovation. Mais c’est un gros travail d’achat, rénovation, gestion.

L’investissement en bourse lui permet d’accélérer le développement de son patrimoine financier (à consommer plus tard ou à transmettre), mais il ne l’a pas envisagé pour la rente.

En bourse, une fois rentier ou à la retraite, la règle du SWR (safe withdrawal rate) à 4 % fonctionne bien historiquement. C’est à dire retirer tous les ans 4 % de son portefeuille pour vivre et conserver la valeur de son patrimoine dans le temps. Par exemple avec 800 k€ de portefeuille, retirer 32k€ par an pour vivre et que le portefeuille continue de se maintenir autour de 800 k€ sur le long terme. C’est ce qui est plutôt ma stratégie (aussi parce que je n’ai pas de talent particulier pour l’immobilier ni la passion pour y passer du temps).

Bonjour Nicolas

D’où l‘intérêt de définir une stratégie et de commencer à épargner intelligemment au plus tôt…car atteindre un patrimoine de 1 millions d’euros hors résidence principale est sinon impossible pour la très grande majorité des gens, à tout le moins un travail de longue ou très longue haleine. Personnellement, j’ai investi 150 k€ ( environ 50% en fonds euros dynamiques , 20% en pierre papier sur les contrats évolution vie et linxea Spirit 30% en trackers et obligations d’entreprise sur sur les contrats Yomoni, Nalo et sur PEA) et je continuerai à investir 500 € par mois essentiellement sur le PEA je pense pour augmenter progressivement la part actions. Les résultats sont pour le moment vraiment bons mais même sur 20 ans je doute fortement de parvenir au million. C’est là que je regrette un peu de n’avoir découvert votre site qu’au cours de l’été 2020.

Super interview ! Je le suis depuis longtemps malgré une stratégie en ETF World. Et bientôt je l’espère en immobilier ! Merci Xavier, merci Nicolas !

Impatient de voir plus d’articles sur la crypto 😉 J’ai commencé à m’y pencher et je ne connaissais que le BTC avant de découvrir qu’il y a tout un univers derrière les cryptos !

Merci Vivien 🙂

On prépare un dossier sur l’investissement en crypto, mais en gardant bien en tête que ça doit rester marginal dans l’allocation patrimoniale !

Bonjour Nicolas,

Hâte de découvrir ce complément sur les crypto.

Perso, je suis plus vers les 10%. J’ai 30 ans, un profil très risqué, 100% en actions. Je suis jeune et je n’ai pas besoin de cet argent pour vivre, donc pas d’émotions trop forte.

Mon but est d’aller chercher des bons rendements. Je pense qu’on est aux prémices de la crypto comme il y a 20 ans pour Internet. Je ne trade pas, et applique une stratégie DCA, long terme. Je hold sur tout mes investissements (ETF, SIIC, Crypto). Je pense que dans 10 ans, ca pourrait donner un gros coup de fouet à mon patrimoine. L’avenir nous le dira mais quand on voit les institutionnels et entreprises se tourner de plus en plus vers la crypto je suis confiant.*

J’ai commencé à investir dans les crypto en Août et je m’attendais à plus volatile honnêtement (faut croire qu’on m’avait tellement prévenu pour la volatilité que j’ai imaginé le pire xD)

Prochain objectif CDI : Achat de RP et investissement immobilier !

Bonjour Nicolas

A l’instar, je suppose, de nombre de vos lecteurs, j’ai hâte découvrir votre dossier sur l’investissement en crypto. Vous aviez déjà présenté Coinhouse, mais , selon des recherches très rapides et sommaires sur internet, cela ne semble pas l’idéal mais je n’ai pas creusé. Pour ma part, il me reste de le “haut de la pyramide” à définir et je pense à un investissement (marginal) dans les cryptos.

Salut Xavier

Superbe interview

Merci pour votre message :

Épargner, se former et investir sur un actif qui nous donne de l’argent.

Féru des marchés financiers j’essaye de gagner de l’argent passivement avec les dividendes et en vendant tous les mois des positions.

J’aime beaucoup vos vidéos qui sont de bonnes qualités.

Bien à vous

Pédro

Sinon en 2021 on peut devenir millionnaire avec des meme coins. C’est quand même plus simple.

Attention avec toutes les promesses d’argent facile…

De notre côté, ce n’est pas notre approche, les investissements exotiques ne doivent pas selon nous dépasser 10 % d’un patrimoine.

Personnellement j’ai autour de 3 % de cryptomonnaies dans mon patrimoine (ce qui fait déjà une belle somme) et je ne compte pas aller plus loin, c’est très volatil et risqué.

Possible oui, mais risqué. Faut arriver dans les premiers. Je pense que si t’as du nez oui. Mais c’est clairement du Casino sur des shitcoins. 😉

Super interview je l’ai dévoré ! J’aime beaucoup sa philosophie de vie à Mr DELMAS je l’apprécie encore plus. Félicitations à Nicolas pour cet article très instructif.

Merci Josselin 🙂

Bravo pour cet interview et ce partenariat. Je lis avec attention vos articles et regarde régulièrement les vidéos de M. Delmas ainsi que ses publications Tweeter. C’est très inspirant et motivant. Merci à tous une fois de plus.

Merci Jérémy 🙂

Bien que je reste fidèle à une stratégie boursière “lazy”, sans faire de stock picking, je trouve les vidéos Youtube de Xavier DELMAS dune qualité remarquable. Belle pédagogie, bon esprit. Ca ne se focalise pas sur une actualité particulière éphémère, ce sont des sujets plus vastes qui sont traités et même très bien traités. C’est toujours très intéressant ! Un grand merci à lui !

Tout à fait, c’est ce qui nous plait aussi !

Merci. c’est vraiment un super mec. Toutes ses vidéos sont de qualité. Probablement le meilleur pour décoder les marchés financiers.