Avec plus de 6 millions de détenteurs, le plan d’épargne en actions (PEA) est l’une des enveloppes fiscales les plus appréciées des Français en matière d’investissement financier. L’atout phare du PEA ? Lors d’un retrait, les gains sont exonérés au titre de l’impôt sur le revenu pour les plans ouverts depuis plus de 5 ans. L’avantage de détenir un PEA de votre vivant est donc clair. En revanche, en cas de décès, savez-vous quel est l’impact de la succession sur un PEA ?

Défini, entre autres, dans le code monétaire et financier (CoMoFi), le plan d’épargne en actions (PEA) comporte certaines zones d’ombres pour les investisseurs. En effet, peu sont avertis de ce qu’il advient du PEA en cas de succession.

Pourtant, cette méconnaissance peut avoir de lourdes conséquences en matière de droits de succession et d’imposition sur les plus-values.

PEA et succession, les points d’attention à connaître :

- Le décès du titulaire d’un PEA entraîne sa clôture automatique. Les titres sont ensuite transférés au sein d’un compte-titres ordinaire (CTO). La valeur du PEA (hors prélèvements sociaux) est ajoutée dans l’actif successoral par le notaire.

- Le PEA n’offre aucun abattement à la succession. Contrairement à une assurance vie, la fiscalité du PEA ne permet pas de bénéficier d’exonération. La valeur du plan entre donc complètement dans l’actif de succession.

- C’est principalement votre régime matrimonial qui définit la qualification du PEA. À savoir qu’en cas de régime de communauté, le PEA est considéré comme un bien commun (présomption de communauté).

- La transmission d’un PEA de votre vivant (donation) est impossible. En revanche, il est possible de donner un CTO et un contrat de capitalisation en pleine propriété ou en démembrement.

SOMMAIRE

- Succession du PEA : la transmission des actions vers un compte-titres ordinaire

- PEA : bien propre ou commun ?

- La fiscalité du PEA lors d’une succession

- Exemple concret d’une succession d’un PEA

- Donation du PEA : peut-on transmettre un PEA de son vivant à ses héritiers ?

- Le bilan sur la succession d’un PEA

Succession du PEA : la transmission des actions vers un compte-titres ordinaire

Voici le déroulé de la succession du PEA :

- Décès du titulaire du PEA.

- Les héritiers transmettent une copie de l’acte de décès à la banque ou au courtier.

- La banque (ou le courtier) ouvre un dossier de succession.

- La conséquence directe de l’ouverture d’un dossier de succession est la clôture du PEA. Par ricochet, cette fermeture signifie l’arrêt du régime fiscal avantageux du PEA. Un plan d’épargne en actions ne résiste malheureusement pas au décès de son titulaire.

- Bien que le PEA soit clôturé, les titres qui étaient dans le PEA ne sont pour autant pas vendus. Ils sont transférés sur un CTO (compte-titres ordinaire). À noter que le transfert vers un autre PEA n’est pas permis.

💡Ensuite, la balle est dans le camp des ayants droit. C’est à eux de décider du sort du CTO et donc des titres hérités. Ils peuvent très bien décider de les vendre ou de les attribuer à l’un d’entre eux. C’est l’occasion de faire du ménage entre les trackers, les titres Sanofi, LVMH, Air Liquide, etc.

Note d’Arthur : pour le solde du compte espèces du PEA, il est viré sur le compte courant du défunt.

Le calcul des droits de succession du PEA par le notaire

Lors d’une succession, le PEA n’échappe pas à l’imposition des droits de succession.

La valeur du PEA (hors prélèvements sociaux) entre dans l’actif successoral au même titre que les autres biens du défunt (hors assurance vie qui est une enveloppe hors succession). Ainsi, le PEA est soumis aux droits de succession dans les conditions de droit commun.

🔎 La valeur retenue du PEA est celle au jour du décès. Cette valeur permet également d’établir le montant exact à payer au titre des prélèvements sociaux.

Note d’Arthur : il est important de s’assurer auprès du notaire que pour le calcul de l’actif successoral, les prélèvements sociaux ont bien été déduits du PEA. Car il arrive que les droits de succession soient calculés sur la valeur totale du plan avant déduction du paiement des prélèvements sociaux, ce qui fait payer plus de droits de succession !

PEA : bien propre ou commun ?

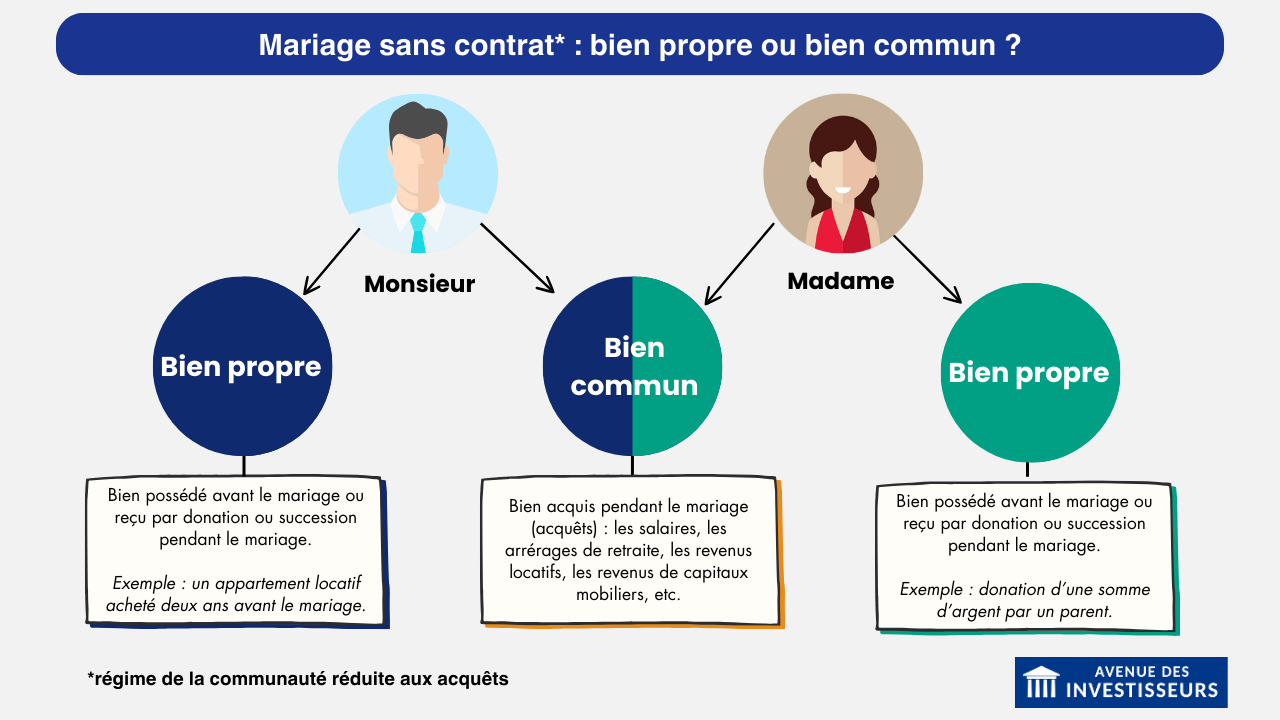

Vous êtes marié ? En principe, c’est la loi (Code civil) qui détermine la notion de bien propre ou de bien commun dans les régimes matrimoniaux communautaires.

Pour les couples mariés, avec le régime légal sans contrat (régime de la communauté réduite aux acquêts), on qualifie de biens propres les biens possédés avant le mariage ou ceux reçus par succession ou donation pendant le mariage. A contrario, sont communs tous les biens acquis pendant le mariage.

En fonction de la qualification du bien, le calcul de l’actif successoral diffère. Après règlement des “récompenses”, la liquidation du régime matrimonial entraîne un partage à parts égales.

Si le PEA est commun, seul 50 % de sa valeur entre dans l’actif successoral (contre 100 % en cas de bien propre). Les 50 % restants vont directement au conjoint survivant.

En l’absence de clause d’emploi ou de remploi, un régime de communauté considère le PEA comme un bien commun (présomption de communauté).

En revanche, dans les régimes séparatistes comme le régime de la séparation de biens, on considère le PEA comme un bien personnel.

La fiscalité du PEA lors d’une succession

Il y a d’une part les prélèvements sociaux sur le gain du PEA constaté au décès (si le PEA est globalement en plus-value au décès). Et d’autre part, les droits de succession sur l’actif transmis aux héritiers.

Les droits de succession sur le PEA

⚠️ À l’heure de la succession, le PEA demeure beaucoup moins avantageux qu’une assurance vie.

Contrairement à l’assurance vie, le PEA ne bénéficie pas :

- de la clause bénéficiaire (mécanisme de stipulation pour autrui) pour désigner les bénéficiaires de votre choix (un voisin, un ami, une association, etc.) ;

- d’un abattement supplémentaire (contre 152 500 € d’abattement par bénéficiaire pour l’assurance vie peu importe le lien de parenté, donc 152 500 € par bénéficiaire qui échappent aux droits de succession en assurance vie mais pas en PEA). Pour en savoir plus, lisez notre guide sur l’assurance vie et succession.

Avec le PEA, l’ensemble de la valeur du plan entre dans l’assiette taxable à la succession (il n’y a pas d’abattement successoral) donc sera soumis aux droits de succession.

Note de Nicolas : attention aussi à ne pas confondre droits de succession (taxe payée à l’État car le patrimoine change de mains) et frais de succession (payés à la banque qui peut facturer des centaines d’euros de frais à l’occasion de la succession).

Succession d’un PEA : impôt sur le revenu et prélèvements sociaux

Concernant l’impôt sur le revenu, l’ancienneté du PEA à la succession n’a aucun impact.

🔎 En cas de succession d’un PEA, le bulletin officiel des finances publiques (BOFIP) indique que le gain généré n’est soumis ni à l’impôt sur le revenu, ni à la contribution exceptionnelle sur les hauts revenus (CEHR).

En revanche, le gain net constaté lors de la clôture du PEA suite au décès de son titulaire est systématiquement soumis aux prélèvements sociaux au taux de 17,2 %.

Pour définir ce gain net (assiette imposable), on regarde la valeur du PEA au jour du décès puis on soustrait le montant total des versements effectués sur le plan. Par exemple, valeur du PEA de 200 000 € au décès pour 150 000 € versés. Donc un gain net de 50 000 € taxés à 17,2 %.

💰 Le paiement des sommes dues au Trésor public est fait par l’établissement gestionnaire dans les premiers jours du mois qui suivent celui de la clôture du PEA.

Note d’Arthur : concrètement, pour payer les prélèvements sociaux on utilise en priorité le compte espèces du PEA . Dans le cas où le solde serait insuffisant, il convient d’utiliser les autres comptes espèces du défunt.

Exemple concret d’une succession d’un PEA

👨👩👧👦 Prenons l’exemple de Mathieu, marié à Anna sans contrat (régime de la communauté réduite aux acquêts) depuis 2015. Ensemble, ils ont eu deux enfants : Sibylle et Antoine.

En 2018, Mathieu a ouvert le meilleur PEA du marché en son nom avec un versement unique de 50 000 € sur un fonds actions monde (ETF MSCI World). Les fonds sont communs, car ils proviennent des salaires de Mathieu accumulés sur les meilleurs placements sans risque.

Malheureusement, Mathieu décède en 2024. Son PEA est alors valorisé à 90 000 € (le montant sur son compte en espèce est négligeable) :

- Montant à intégrer dans l’actif successoral : 50 % de 90 000 € soit 45 000 € (car dans cette situation, le PEA est considéré comme un bien commun). Anna récupère l’autre moitié (conjoint survivant) sans droits de succession à régler (loi TEPA).

- Montant à intégrer au passif successoral : (90 000 – 50 000) x 17,2 %, soit 6 880 €. Cela correspond aux prélèvements sociaux (PS). Pour rappel, les gains (hors PS) sont imposés uniquement aux droits de mutation à titre gratuit (DMTG).

- Cela donne donc 45 000 € – 6 880 € = 38 120 € taxés aux droits de succession de 0 % à 60 % (selon barème et lien de parenté).

Les titres sont désormais disponibles sur un CTO. En cas de vente des titres par les héritiers, seules les plus-values constatées par rapport au cours du jour du décès seront imposées.

Donation du PEA : peut-on transmettre un PEA de son vivant à ses héritiers ?

❌️ Il n’est malheureusement pas possible de transmettre un PEA de son vivant.

À l’image d’un livret A ou d’un plan d’épargne entreprise (épargne salariale), le PEA est strictement personnel : un seul et unique bénéficiaire peut être titulaire du plan. On dit qu’il est monotitulaire. Il est donc impossible de donner en pleine propriété ou en démembrement (usufruit ou nue-propriété) votre PEA.

Note d’Arthur : en matière de succession du PEA, le BOFIP indique que la tentative de démembrement de titres figurant sur le PEA entraîne une clôture du plan (succession PEA BOFIP).

✅️ Pour autant, en tant que parent ou grand-parent, il existe des solutions de transmission de votre patrimoine financier à vos héritiers.

L’arbitrage des titres de votre PEA pour la transmission

L’une des principales solutions pour transmettre les sommes du PEA de votre vivant est de clôturer votre PEA et d’ouvrir un compte-titres ordinaire (CTO).

💡 En effet, contrairement au PEA, le CTO offre la particularité de pouvoir être donné en pleine propriété mais aussi en démembrement. C’est-à-dire que vous pouvez céder la nue-propriété et/ou l’usufruit à vos héritiers.

Note d’Arthur : la clôture du PEA est souvent un moment propice pour optimiser les différents abattements sur donation auxquels vous êtes éligible. L’un d’entre eux est le don familial de sommes d’argent (anciennement appelé Don Sarkozy). Il permet un abattement de 31 865 € par parent et par enfant (article 790 G du CGI) tous les 15 ans. Exclusivement constitué de numéraire (sommes d’argent), ce don est cumulable avec l’abattement de 100 000 € qu’a droit chaque parent envers chaque enfant tous les 15 ans également. En revanche, la particularité du don familial est que les dons doivent être effectués en pleine propriété uniquement.

L’ouverture d’un contrat de capitalisation pour anticiper la succession de votre PEA à vos héritiers

Une seconde idée intéressante est d’ouvrir un contrat de capitalisation.

💡Peu connu, le contrat de capitalisation se démarque pourtant assez nettement en matière de transmission. Dans le cadre d’une transmission d’un patrimoine conséquent, c’est d’ailleurs l’enveloppe fiscale à privilégier en complément de l’assurance vie.

👉 Les deux principaux avantages du contrat de capitalisation en matière de transmission sont :

1️⃣ La possibilité de pouvoir transmettre de son vivant (contrairement à une assurance vie). En parallèle, un démembrement de la pleine propriété est possible sur le contrat de capitalisation. Ainsi, la donation peut concerner l’usufruit ou la nue-propriété. Une donation de la nue-propriété peut par exemple vous permettre de conserver l’usufruit et donc les revenus du capital financier.

2️⃣ Le bénéficiaire conserve l’antériorité fiscale liée à l’âge du contrat. De ce fait, lors d’un rachat (retrait), si le contrat de capitalisation a plus de 8 ans, les plus-values seront soumises uniquement aux prélèvements sociaux de 17,2 % (exonération d’impôt sur le revenu dans la limite d’un abattement annuel de 4 600 € pour une personne seule et 9 200 € pour un couple marié ou pacsé). Pour le CTO, il n’existe pas d’exonération similaire. De plein droit, l’imposition des plus-values s’effectue au taux de 30 % correspondant au prélèvement forfaitaire unique (PFU).

Note d’Arthur : il est possible d’ouvrir plusieurs contrats de capitalisation. Vous pouvez donc choisir à la clôture de votre PEA d’ouvrir un contrat de capitalisation par enfant pour faciliter la gestion par la suite. Ce raisonnement est également applicable pour le CTO.

🚀 Cerise sur le gâteau, le contrat de capitalisation permet de procéder à une “purge” fiscale de la plus-value antérieure à la donation ou à la succession du contrat.

Note d’Arthur : le CTO permet également de procéder à la purge des plus-values.

👉 Pour en savoir plus, découvrez notre guide sur le contrat de capitalisation.

Le bilan sur la succession d’un PEA

La succession d’un PEA est, à juste titre, un sujet relativement difficile à appréhender pour les épargnants.

Beaucoup d’investisseurs ont tendance à s’arrêter aux nombreux avantages fiscaux offerts par le PEA lors de la période de détention. En revanche, par manque de temps et de connaissances, et car on a du mal à envisager notre propre décès, beaucoup omettent les limites de cette enveloppe en matière de transmission.

Or, nous l’avons vu, les limites du PEA en matière de transmission sont nombreuses :

- absence d’abattement successoral spécifique ;

- impossibilité de désigner des bénéficiaires ;

- incapacité à donner votre PEA de votre vivant.

Dans ce contexte, il est donc capital d’anticiper au mieux votre transmission. En effet, il existe malgré tout des solutions (souvent méconnues) pour transmettre votre patrimoine financier. Notre guide : comment optimiser la transmission de patrimoine.

Pour mettre en lumière les solutions disponibles et étudier le(s) dispositif(s) le(s) plus adapté(s) à votre situation, il est recommandé de contacter un conseiller en gestion de patrimoine Prosper Conseil.

16 commentaires sur “PEA et succession : comment optimiser la transmission au décès ?”

Bonjour,

Merci pour cet article très instructif.

À votre avis, quelle stratégie vous semble la plus avantageuse :

Capitaliser au sein d’un PEA avec un rendement annuel de 7 %, puis, à 69 ans, transférer les fonds vers un contrat d’assurance-vie en tenant compte des prélèvements sociaux de 17,2 %, afin d’optimiser la transmission ;

ou bien

Capitaliser directement sur un contrat d’assurance-vie (type Linxea Spirit 2, etc.) avec un rendement net de 6,5 % ?

Bref, vaut-il mieux payer 0,5 % de frais de gestion chaque année (assurance-vie) ou bien s’acquitter des 17,2 % de prélèvements sociaux sur les intérêts au moment du retrait depuis le PEA ?

Merci d’avance pour votre éclairage !

Bonjour,

Je dirais de privilégier la capitalisation dans le PEA puis virer vers l’assurance vie pour optimiser la transmission (avant 70 ans, mais il y a aussi un avantage qui se cumule après 70 ans).

Et l’assurance vie reste indispensable, pour investir de façon diversifiée (ETF actions, oblig, fonds euro, fonds Gold, SCPI, etc.) alors que le PEA est limité aux actions.

Dans tous les cas, bien choisir parmi les meilleurs PEA et les meilleures assurances vie (moins de frais donc plus de performance).

Bonjour

J’ai un oncle qui est mort il y a 4 ans à l’age de 95 ans. Il était titulaire d’un PEA de 100 000€.

A son décès ,le Trésor Public de Grenoble à pris 60 000€ donc 60 % de la somme et les 40 000€

ont été partagés par les differents membres de la famille. Je n’ai jamais entendu parler de CTO ,

mais je n’étais pas en France pour suivre le dossier à l’époque.

Bonjour Michel,

Il y a d’une part les prélévements sociaux (17,20 %) sur les gains.

Et il y a les droits de succession, qui peuvent monter jusqu’à 60 % selon le lien de parenté.

Pour optimiser la succession, l’assurance vie est beaucoup mieux que le PEA (exonération de 152 500 € par bénéficiaire) : meilleures assurances vie.

Bonjour, J’ai 53 ans et commence tout juste à m’intéresser aux finances personnelles… Etant enseignante et débuté ma carrière à 28 ans, je vais avoir une petite retraite. Je suis en TMI 30% et j’aurai fini de rembourser l’emprunt de ma RP dans moins de 2 ans. J’aurai alors une capacité d’épargne de 1000€. J’ai une assurance vie (4000€) chez Boursorama en gestion pilotée offensive, ainsi qu’une épargne de sécurité de 3 mois de salaire. Suite à la lecture de vos articles je viens d’en ouvrir une autre assurance-vie chez Yomoni en gestion pilotée offensive (1000€). Suivant vos recommandations je souhaite investir dans le PEA gestion pilotée de Yomoni et dans un PER en gestion pilotée également (Ramify ou Linxea Spirtit, j’hésite entre les deux). Mon objectif est sur du long terme (10 ans minimum). Concernant l’allocation, quels montant devrais-je consacrer à chacun de ces supports ? Je ne souhaite pas me consacrer à la gestion libre. Ai-je raison de me focaliser sur de l’offensif sachant que je n’ai pas une grosse capacité d’épargne mais un objectif de rentabilité maximale à long terme ? Puis-je transférer mon assurance-vie Boursorama ailleurs pour limiter les frais ? Merci pour vos conseils.

Bonjour Fatiha,

Vous avez la base (une épargne sécurisée sur fonds euro et livrets correspondant à 3 mois de dépenses).

Et pour le long terme, plus de 10 ans, oui l’investissement “dynamique” ou “offensif” (une bonne part en actions) est généralement recommandé (votre profil sera confirmé au cours de l’ouverture en ligne).

L’assurance vie Boursorama ne peut pas être transférée malheureusement. La performance de leur gestion pilotée est décevante. Voici les meilleures assurances vie en gestion pilotée.

Et ici les meilleurs PER (en gestion libre ou pilotée, au choix).

L’essentiel est d’identifier votre allocation entre la somme que vous souhaitez placer en sécurisé (livret A, fonds euro notamment) et la somme à placer à long terme sur des gestions pilotées (en PEA, assurance vie ou PER). Sachant que l’assurance vie est plus souple, on en sort quand on veut. Et le PER bloqué jusqu’à la retraite.

Merci Nicolas. Des nouvelles depuis mon post : j’ai fait mes devoirs grâce à votre site 😊 et j’ai décidé de passer en gestion libre finalement. Objectif retraite dans 14 ans, avec une capacité d’épargne de 1500€ d’après mes nouveaux calculs. J’ai résilié Yomoni. PEA chez Fortuneo avec ETF World, fonds euros sur AV Linxea Spirit 2, et SCPI (Activimmo, Altixia Cadence XII, Epargne Pierre et Remake Live) sur PER Linxea Spirit 2. Allocation 80% ETF. J’envisage ensuite (après remboursement emprunt RP) l’achat de SCPI à crédit. Ca vous semble cohérent ?

Je me penche maintenant sur la question de la transmission. A ce titre l’article d’Arthur est très instructif !

Que suggérez-vous pour mon AV Boursorama pilotée qui atteindra 8 ans dans 2 ans : clôture maintenant pour mieux placer ces 4000€ ? Merci.

Bonjour Fatiha,

ça avance 🙂

L’AV Boursorama Vie : sans la cloturer, vous pouvez simplement la passer en mode gestion libre et en 100 % fonds euro exclusif par exemple. C’est un bon contrat en 100 % fonds euro.

Sachant que les ETF sont ailleurs (PEA, AV Linxea Spirit 2…).

bonjour,

merci pour cette article intéressant.

très clair la démarche au début en cas de décès, mais j ai une question.

imaginons qu il m arrive quelque chose. si j ai bien compris ,le pea se clôture, ensuite les fonds vont dans le CTO, et elle dit juste au notaire que j avais un PEA chez tel courtier, et ils font le nécessaire. mais ma conjointe, doit elle en amont créer un CTO pour récupérer les fonds par exemple sur son livret A? si elle avait pas créé de CTO ça se passe comment ? merci pour vos lumières, et merci encore pour vos partages

Bonjour Michel,

C’est le genre de truc que l’on n’a pas pu tester personnellement donc difficile d’être affirmatif à 100 % 😀

A priori le conjoint n’a pas besoin de créer un CTO en amont. C’est la banque qui crée le CTO et y transfère les titres.

Encore un article très intéressant. 🙂

Félicitations pour tout ce travail et pour toutes ces informations.

Vous mentionnez la possibilité de transmettre un PEA via un ou plusieurs contrats de capitalisation.

À cet égard, je souhaiterais vous poser une question : est-il possible de clôturer un PEA et, ensuite, de tout placer sur assurance vie ?

Même si cela implique nécessairement de payer les prélèvements sociaux (17,2 % sur les plus-values), il devient alors possible de bénéficier des abattements à la succession de l’assurance vie.

Ainsi, à titre personnel, j’envisage de clôturer mon PEA à l’âge de 69 ans : premièrement, pour laisser un maximum de temps aux actions pour prendre de la valeur et, deuxièmement, pour bénéficier pleinement de l’abattement de 152 500 € par bénéficiaire à la succession (avantage qui disparaît à partir de 70 ans).

Cette stratégie vous paraît-elle pertinente ?

Bien cordialement,

Sébastien

Bonjour Sébastien,

Merci 🙂

Oui c’est tout à fait possible !

Pertinent si vous n’avez pas encore atteint l’abattement de 152 500 € par bénéficiaire en assurance vie (pour les versements avant 70 ans, sinon c’est 30 500 € pour l’ensemble des bénéficiaires).

Bonjour,

Merci pour cet article qui met en lumière un aspect souvent oublié lors de la souscription d’un PEA.

Je reviens sur la phrase « Après règlement des « récompenses », la liquidation du régime matrimonial entraîne un partage à parts égales. »

Le mécanisme de récompense, son application et son calcul sont assez complexes pour moi.

Serait-il envisageable que vous fassiez un jour un article qui intègrerait ce point? (P-e dans un article plus général sur la succession)

Merci par avance

Bonjour Vince,

Sujet complexe de droit civil.

Vous trouverez des informations dans cet article que nous avons publié sur notre site du cabinet de conseil : https://prosper-conseil.fr/patrimoine/heritage-et-succession-qui-herite/

Bonjour,

Merci pour cet article intéressant, je reviens sur un passage qui m’interpelle :

“Cerise sur le gâteau, le contrat de capitalisation permet de procéder à une “purge” fiscale de la plus-value antérieure à la donation ou à la succession du contrat. Note d’Arthur : le CTO permet également de procéder à la purge des plus-values.”

Pour être sûr d’avoir bien compris, confirmez-vous que dans le cas d’un décès (ou donation) d’une personne titulaire d’un contrat de capi ou CTO, la plus value est totalement exonérée ?

Je trouve cela facile qu’une “simple” donation de son CTO permet d’éviter totalement de payer la flat tax ! (si on pousse le vice plus loin, je donne mon CTO à quelqu’un qui me le donne en retour 1 mois après…. et on a évité les 30% de flat tax…)

Cordialement

Edouard

Bonjour Edouard,

C’est une technique que l’on a déjà expliqué ici plus en détail :

Transmettre son patrimoine via le compte-titres ordinaire

Mais il ne faut pas exagérer, ne pas faire des allers-retours de donations de CTO, sinon c’est un abus de droit qui sera retoqué par l’admninistration fiscale.