Vous souhaitez investir sur des ETF en assurance vie ? C’est une excellente initiative.

Les ETF (exchange-traded funds) sont désormais très populaires auprès des épargnants investissant sur les marchés actions. Les investisseurs plébiscitent tout particulièrement les ETF indiciels (trackers) répliquant la performance de grands indices actions dans le monde (MSCI World, Nasdaq ou S&P 500).

Mais on trouve également des ETF monétaires, des ETF obligataires et des ETF immobilier (investis sur un panier d’actions de foncières cotées). Nous allons aussi en parler dans notre article.

Avec des encours globaux dépassant les 1900 milliards d’euros, l’assurance vie est l’enveloppe fiscale préférée des Français pour faire fructifier leur patrimoine. Loger des ETF dans une assurance vie permet de combiner une enveloppe fiscale très avantageuse avec des fonds performants. Cette stratégie peut tout à fait occuper la place centrale dans une stratégie patrimoniale. C’est le choix que font de nombreux épargnants.

Par exemple, une stratégie d’investissement équilibrée, simple et efficace peut consister à investir 50 % de son assurance vie en ETF actions (pour la performance à long terme) et 50 % en fonds euro (pour la sécurité).

En pratique, l’achat d’ETF en assurance vie n’est possible que si le contrat en référence parmi la liste des unités de compte (des fonds d’investissement). Or, les contrats d’assurance vie proposés dans les réseaux d’agences des grandes banques françaises (BNP Paribas, Caisse d’Épargne, Crédit Agricole, LCL, Société Générale, etc.) permettent rarement d’investir en ETF.

Pour accéder à un large choix d’ETF en assurance vie, les épargnants ont intérêt à se tourner du côté des meilleures assurances vie. Par exemple celles proposées par des courtiers en ligne tels que Linxea (contrat Linxea Spirit 2), Assurancevie.com (contrat Lucya Cardif) ou éventuellement des banques en lignes telles que BoursoBank (anciennement Boursorama banque) ou Fortuneo.

Dans cet article, on vous explique tout ce qu’il y a à savoir pour investir en ETF en assurance vie. On vous donne également une liste des meilleures assurances vie pour vous construire un beau portefeuille d’ETF.

SOMMAIRE

- Les meilleures assurances vie avec ETF : les points à regarder

- Comparatif des meilleures assurances vie en gestion libre pour investir en ETF : Linxea, Lucya Cardif, BoursoBank, Fortuneo, etc.

- Assurance vie en gestion pilotée avec une stratégie centrée sur les ETF

- Quel ETF choisir en assurance vie ? Investir dans le monde avec des ETF répliquant le MSCI world, le S&P 500, etc.

- Crédit Agricole, Caisse d’Épargne, LCL, Société Générale, etc. : des ETF en assurance vie ?

- Conclusion

Les meilleures assurances vie avec ETF : les points à regarder

Les 2 choses à regarder avant d’ouvrir une assurance vie sont :

- L’offre d’ETF disponibles sur le contrat.

- Les frais du contrat, spécifiquement sur les ETF.

Consultez l’offre d’ETF proposés sur le contrat

Si vous souhaitez ouvrir une assurance vie pour investir en ETF en assurance vie, vous avez intérêt, plus que pour d’autres types de fonds, à regarder de près l’offre de fonds cotés (ETF) proposés avant de souscrire.

❌ Car bon nombre d’assurances vie ne proposent aucun ETF !

✅ Les meilleures assurances vie donnent accès à des dizaines d’ETF à frais très réduits permettant de s’exposer aux principaux marchés actions dans le monde : Europe (MSCI Europe ou Euro Stoxx 50), États-Unis (MSCI USA ou S&P 500), monde (MSCI World).

Les courtiers en ligne mettent à disposition des internautes la liste des ETF éligibles en assurance vie.

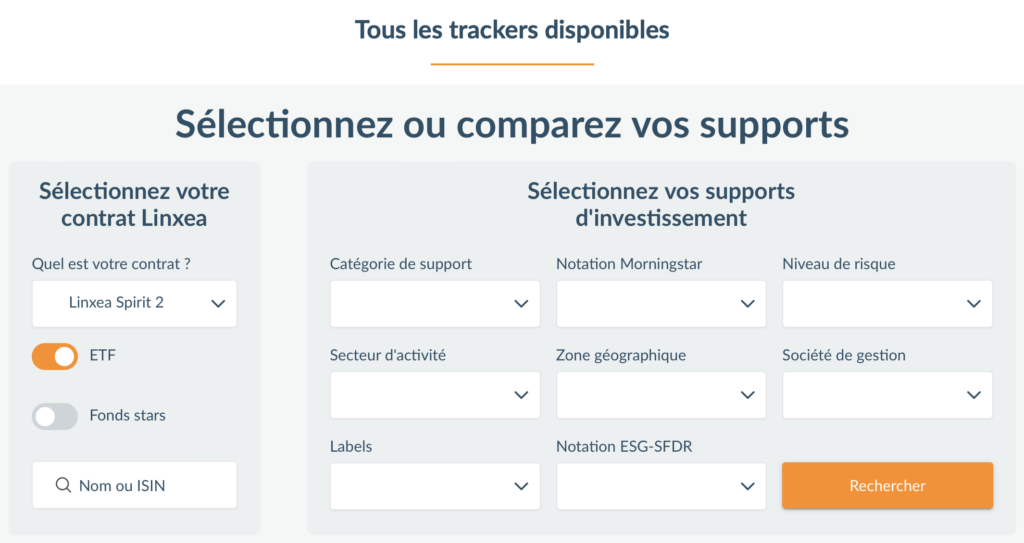

👉 Si l’on prend le cas de l’assurance vie Linxea Spirit 2, le courtier fournit encore plus qu’une liste d’ETF. En efffet, il permet de réaliser des recherches multicritères pour trouver rapidement des ETF répondant à des critères spécifiques : zone géographique, critères sociaux et environnementaux (label ISR), société de gestion, notation Morningstar, secteur, etc.

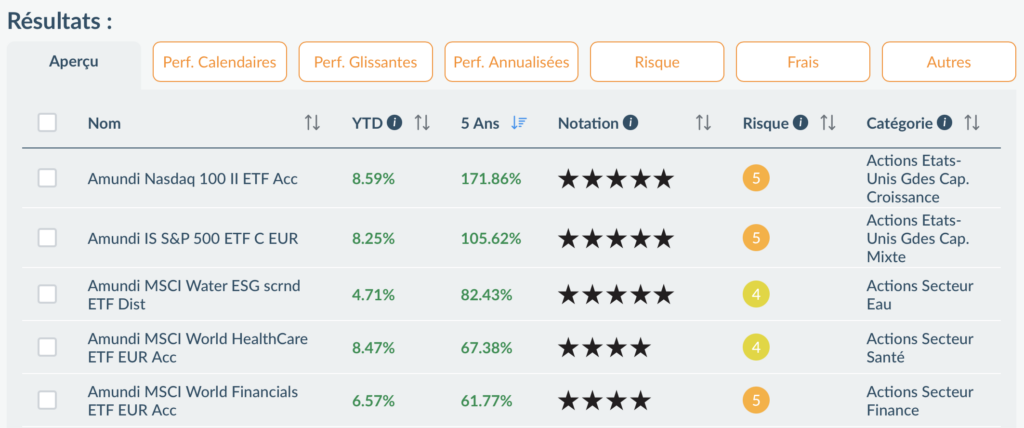

🔎 Par exemple, nous pouvons obtenir la liste des ETF accessibles sur l’assurance vie Linxea Spirit 2, exposant aux actions américaines et affichant les meilleures performances sur les 5 dernières années :

Avis de Ludovic : le choix de vous présenter cet exemple avec Linxea Spirit 2 (voir l’offre) n’est pas innocent… Il s’agit probablement de la meilleure assurance vie pour investir en ETF, ce contrat remplit tous les critères que l’on attend, notamment en termes de frais de gestion.

Vérifiez les frais de gestion sur unités de compte appliqués sur les ETF

Au sujet des frais, vous devez regarder quel est le niveau des frais de gestion sur unités de compte prélevés sur l’assurance vie.

✅ Ces frais de gestion sont de seulement 0,50 % par an sur les meilleures assurances vie. D’une façon générale, il faut éviter les contrats dont les frais de gestion sur unités de compte sont supérieurs à 0,60 %.

❌ Certains contrats prélèvent 1 % par an voire plus !

Note de Ludovic : attention, certaines assurances vie appliquent des frais de gestion sur unités de compte spécifiques plus élevés sur la part des encours placés en ETF. C’est par exemple le cas de l’assurance vie Placement-direct Vie : les frais de gestion sont de 0,80 % sur les ETF (et les titres vifs) tandis qu’ils sont de seulement 0,50 % sur les autres fonds. Ce contrat n’est donc pas recommandé pour investir en ETF. Avant d’ouvrir une assurance vie pour investir en ETF, soyez bien attentif aux frais de gestion appliqués sur les ETF.

Les frais des ETF en assurance vie

Au-delà des frais de gestion sur unités de compte (prélevés par l’assureur), il y a aussi les frais de gestion internes au fonds (prélevés par la société de gestion du fonds). Ces frais sont plus discrets car ce que l’on voit, c’est la performance nette de frais de gestion du fonds.

Un des points forts des ETF, ce sont leurs frais réduits. Leurs faibles frais expliquent en bonne partie leurs excellentes performances nettes, comparativement aux performances des fonds de gestion actifs. Les frais sur les ETF sont de l’ordre de 0,10 à 0,30 % contre près de 2 % par an pour les fonds de gestion actifs ! Cet écart se retrouve au niveau des performances.

🔎 Si l’on prend le cas de l’ETF Amundi S&P 500 (code ISIN : LU1681048804), les frais de gestion de ce fonds sont de seulement 0,15 %. Ce fonds est très populaire, en témoigne son encours qui dépasse les 7000 milliards d’euros. Ce fonds affiche un excellent historique de performance (celui de l’indice S&P 500, dividendes réinvestis, qu’il se contente de répliquer…). L’ETF Amundi S&P 500 est disponible sur l’assurance vie Linxea Spirit 2.

👉 La somme des frais globaux de l’enveloppe (0,50 % de frais de gestion sur unités de compte) et des frais du fonds ci-dessus (0,15 %) est de seulement 0,65 %. Loger des ETF dans une assurance vie telle que Linxea Spirit 2 est une combinaison gagnante pour investir son patrimoine à moindre frais et ainsi obtenir de belles performances.

Comparatif des meilleures assurances vie en gestion libre pour investir en ETF : Linxea, Lucya Cardif, Boursorama, Fortuneo, etc.

Un contrat d’assurance vie peut être géré de différentes façons. Vous avez la possibilité de gérer en direct votre contrat, c’est-à-dire de choisir vous-même les fonds sur lesquels vous investissez votre patrimoine. On parle alors de gestion libre (par opposition à la gestion pilotée).

👉 Dans ce tableau, nous listons les meilleures assurances vie en gestion libre pour investir en ETF :

| Meilleures assurances vie ETF | Choix d'ETF | Avis et remarques |

|---|---|---|

| Linxea Spirit 2 🏆 Assureur Spirica (Crédit Agricole) ✅ Découvrir le contrat en détail |

La quarantaine d’ETF accessibles offre une belle diversification géographique et sectorielle de l’assurance vie. Les ETF proposés permettent de se positionner sur les grands indices (S&P 500, MSCI World, etc.) ainsi que les marchés obligataires et les foncières cotées. |

On apprécie les frais de gestion sur unités de compte de seulement 0,50 % par an.

Ce contrat brille par sa polyvalence (possibilité d’investir en SCPI, private equity, etc.). |

| Lucya Cardif 🏆 Assureur BNP Cardif ✅ Découvrir le contrat en détail |

La cinquantaine d’ETF permet de se positionner sur les principaux indices dans le monde. On trouve également des ETF permettant de se positionner sur les foncières cotées et les fonds obligataires. |

On apprécie les frais de gestion sur unités de compte très compétitifs (0,50 % par an).

Lucya Cardif se distingue des autres assurances vie par son très large choix de titres vifs : plus de 1000 actions accessibles en direct. |

| Linxea Avenir 2 Assureur Suravenir ✅ Découvrir le contrat en détail |

Une très large sélection de fonds, ce contrat donne accès à près de 80 ETF permettant une belle diversification géographique et sectorielle. On trouve également un large choix d’ETF obligataires permettant de se positionner sur des maturités spécifiques (échéances des obligations). |

Les frais de gestion sur unités de compte sont intéressants (0,60 % par an).

En sus du choix d’ETF, ce contrat donne accès à large spectre de fonds (fonds datés, private equity, etc.). |

| BoursoBank Vie Assureur Generali Découvrir le contrat en détail |

Une quarantaine d’ETF L’offre d’ETF est qualitativement semblable à celle des autres assurances vie, mais… | …on regrette des frais de gestion sur unités de compte de 0,75 % par an (sensiblement plus élevés que pour les meilleures assurances vie). |

| Fortuneo Vie Assureur Suravenir Découvrir le contrat en détail |

Une dizaine d’ETF. | Même remarque que pour BoursoBank Vie au sujet des frais de gestion. |

Ce tableau fait la part belle aux assurances vie commercialisées par des courtiers en ligne. Et pour cause ! Ce sont les contrats affichant les services les plus compétitifs, notamment en termes de frais, et ils donnent accès à un très large choix de fonds, dont des dizaines d’ETF pour investir en actions, en obligations, et même en immobilier (au travers des fonds de foncières cotées).

💡Autre point positif : ces assurances vie sont accessibles dès quelques centaines d’euros à placer. Bien investir n’est pas réservé aux riches ! Si vous disposez d’un capital important (plus de 250 000 euros), sachez qu’une assurance vie luxembourgeoise est également envisageable pour investir en ETF. Les assurances vie luxembourgeoises fonctionnent en architecture ouverte, elles donnent accès à un très large choix de fonds, dont des ETF (et on peut faire référencer ce que l’on veut).

Note de Ludovic : en sus de la gestion libre, ces contrats proposent également des modes de gestion pilotée, mais seuls Lucya Cardif (en optant pour la gestion JDHM Vie) et Linxea Spirit 2 (en optant pour la gestion Yomoni) seront investis sur un portefeuille composé d’ETF. Les stratégies des autres gestions pilotées reposent sur un panier de fonds de gestion actifs. On vous présente plus loin les meilleures gestions pilotées en ETF.

Linxea Spirit 2 ou Lucya Cardif : quelle assurance vie privilégier pour investir en ETF ?

Les assurances vie Linxea Spirit 2 et Lucya Cardif sont au coude-à-coude. Ces deux contrats offrent des prestations et des caractéristiques équivalentes pour investir en ETF.

👉 Si vous hésitez entre Linxea Spirit 2 et Lucya Cardif, vous pouvez tout simplement ouvrir les deux contrats afin de diversifier les assureurs et l’offre d’ETF disponibles. Ouvrir plusieurs assurances vie comporte plusieurs avantages.

➡️ Si vous ne souhaitez ouvrir qu’un seul contrat, voici quelques précisions permettant de départager Linxea Spirit 2 et Lucia Cardif :

1️⃣ Les deux assurances vie se valent pour investir en ETF. Linxea Spirit 2 propose légèrement plus d’ETF, mais ce critère n’est pas réellement différenciant car il y a assez d’ETF sur Lucya Cardif pour construire un beau patrimoine diversifié.

2️⃣ Linxea Spirit 2 propose davantage d’ETF sectoriels et géographiques Mais est-ce réellement utile si vous souhaitez opter pour une stratégie de diversification sur les grands indices ?

3️⃣ Les vrais points différenciants ne concernent pas les ETF : Linxea Spirit 2 a l’avantage de donner accès à un large choix de SCPI. Tandis que l’assurance vie Lucya Cardif se distingue par son offre de titres vifs : le contrat permet d’investir en direct sur plus de 1000 actions dans le monde.

Note de Ludovic : ces informations vous aideront peut-être à faire pencher la balance vers l’un des deux contrats. Dans le cas contraire, n’hésitez-pas à ouvrir les 2 contrats, ce sont l’un et l’autre d’excellents contrats. J’ai personnellement 5 assurances vie différentes pour multiplier le choix de fonds accessibles et diversifier les assureurs et les fonds euros.

💡En 3ème place de ce podium, nous avons placé l’assurance vie Linxea Avenir 2. Assuré par l’assureur Suravenir, ce contrat donne accès à un large choix d’ETF (environ 80), et les frais de gestion en unités de compte sont de seulement 0,60 %. Linxea Avenir 2 (voir l’offre) est donc également un très bon contrat d’assurance vie pour investir en ETF. Il peut faire office de 3ème contrat pour diversifier davantage encore le choix de fonds euros et le choix d’ETF. C’est d’ailleurs le contrat proposant le choix d’ETF le plus large, avec une belle sélection d’ETF obligataires.

🔎 Pour aller plus loin :

- notre avis Linxea Spirit 2 ;

- notre avis Lucya Cardif ;

- notre avis Linxea Avenir 2.

Investir en ETF avec BoursoBank Vie ou Fortuneo Vie ? Il y a mieux !

Une quarantaine d’ETF sont disponibles sur l’assurance vie BoursoBank Vie (anciennement Boursorama Vie), des ETF actions, mais aussi des ETF obligataires. C’est donc un bon point pour ce contrat. Malheureusement, les frais de gestion sur les unités de compte (dont font partie les ETF) sont relativement élevés : 0,75 % par an. C’est 50 % de plus que les meilleures assurances vie !

💡Un écart de 0,25 points sur les frais de gestion annuels sur unité de compte représente un surcoût de 1250 euros sur 10 ans pour un capital placé de 50 000 euros. Ce qui est loin d’être négligeable. Le surcoût en frais du contrat BoursoBank n’est pas justifié car les services proposés sont équivalents (voire inférieurs d’un point de vue service client) à ceux des contrats figurant en tête de notre comparatif.

Nous avons fait figurer l’assurance vie BoursoBank Vie à la 4ème place du tableau. Ce contrat très populaire est présenté à titre indicatif. C’est un point de repère pour que vous compreniez la différence entre les meilleures assurances vie pour investir en ETF, et un contrat simplement correct (lire notre avis sur Boursorama Vie).

Finalement, BoursoBank Vie est un contrat très correct si on le compare à l’ensemble du marché (notamment les assurances vie des banques traditionnelles). Mais il demeure sensiblement moins compétitif que Linxea Spirit 2 et Lucya Cardif.

Les mêmes observations peuvent être faites au sujet du contrat Fortuneo Vie. Notez par ailleurs que l’assureur derrière Fortuneo Vie (Suravenir) est le même que celui derrière Linxea Avenir 2. Mais le contrat Linxea Avenir 2 affiche des frais de gestion en unité de compte 0,15 % plus bas.

Assurance vie en gestion pilotée avec une stratégie centrée sur les ETF

L’assurance vie en ETF se décline aussi en mode gestion pilotée. Si vous ne vous sentez pas assez autonome pour gérer en direct votre assurance vie et le choix des fonds (ETF), vous pouvez en effet opter pour une gestion pilotée. Dans ce cas, la gestion de votre contrat d’assurance vie est déléguée auprès d’un gestionnaire.

Seule une minorité de gestionnaires développe des stratégies d’investissement reposant sur un panier d’ETF. Parmi ceux-là, on compte notamment certaines Fintechs (Yomoni, Nalo, Ramify, Goodvest) bien connues sur ADI, dans notre comparatif des meilleures gestions pilotées.

Mais on peut également citer JDHM Vie. Cette gestion pilotée est proposée sur le contrat Lucya Cardif et elle est essentiellement investie en ETF. En sus d’être très compétitive en termes de frais, l’avantage de cette gestion pilotée est qu’elle est combinable avec de la gestion libre sur un même contrat Lucya Cardif. Il est d’ailleurs possible d’arbitrer ultérieurement de la gestion libre vers la gestion pilotée (et vice versa). Du côté des performances, vu sa stratégie ETF et ses faibles frais, cette gestion pilotée devrait délivrer de beaux résultats dans les années à venir.

👉 Les meilleures assurances vie en gestion pilotée pour investir en ETF :

| Gestion pilotée | Frais globaux (assurance vie + gestion pilotée + ETF) |

Avis et remarques |

|---|---|---|

| Lucya Vie (JDHM Vie) (disponible sur Lucya Cardif) ✅ Découvrir les détails du contrat |

0,50 % assureur + 0,25 % JDHM Vie + ~0,15 à 0,35 % selon fonds = environ 1% / an |

Allocation très majoritairement en ETF (allocation monde du type MSCI World) complétée avec des investissements de conviction (sectoriel et/ou géographique) pour profiter d’opportunités de marchés. |

| Ramify

✅ Découvrir les détails du contrat |

0,65 % assureur + 0,65 % Ramify + 0,20 % ETF = 1,50 % / an |

Avec d’excellentes performances en 2023 et des frais globaux contenus, cet acteur est un des plus prometteurs pour les années à venir. |

| Yomoni

✅ Découvrir les détails du contrat |

0,60 % assureur + 0,70 % Yomoni + 0,30 % ETF = 1,60% / an |

Un des pionniers de la gestion pilotée en ETF. Un grand choix de profils d’allocation et des frais compétitifs. |

| Nalo

✅ Découvrir les détails du contrat |

0,85 % assureur + 0,55 % Nalo + 0,25 % ETF = 1,65 % / an |

Un grand choix de profils d’allocation et des frais très corrects. Plusieurs projets possibles sur un même contrat d'assurance vie. |

| Goodvest

✅ Découvrir les détails du contrat |

0,60 % assureur + 0,90 % Goodvest + 0,30 % gérant fonds = 1,80 % / an |

Fintech spécialisée sur les placements éthiques, responsables et écologiques. Portefeuilles construits avec des ETF labellisés ISR / ESG. |

Se faire conseiller par un conseiller en gestion de patrimoine indépendant : une stratégie en ETF sur-mesure.

Si vous disposez de revenus confortables et/ou d’un patrimoine important : vous pouvez faire appel à notre cabinet de conseil en gestion de patrimoine Prosper Conseil.

En passant par un conseiller en gestion de patrimoine, vous bénéficierez de conseils pour mettre en place une stratégie globale pour optimiser l’ensemble de votre patrimoine. La philosophie d’investissement du cabinet donne une large place aux ETF pour ce qui est de l’allocation de “cœur” du patrimoine (par opposition aux investissements satellites permettant d’optimiser le couple performance/risque, en allant chercher de la performance sur des classes d’actifs décorrélées des marchés actions).

Prosper Conseil travaille en architecture ouverte : l’univers d’investissement est illimité. Le conseiller identifie l’assureur qui vous convient et les meilleurs ETF du marché. Contrairement à d’autres établissements bancaires ou cabinets de conseil, le conseiller ne se limite pas à un cercle restreint de sociétés de gestion et de fonds.

Prosper Conseil fournit un service à 360 degrés. Le conseiller Prosper ne se contente pas de vous conseiller un assureur et un panier de fonds. Il définira une stratégie pour l’ensemble de vos placements : le choix des enveloppes, la place de l’assurance vie et des ETF dans le patrimoine, l’ouverture à d’autres classes d’actifs (investissement alternatifs, private equity, placements obligataires, etc.), l’intérêt d’élargir le choix des enveloppes (intérêt ou non ouvrir un PER, un contrat de capitalisation, et quel montant placer, etc.), les opportunités de marchés, etc.

Note de Nicolas : le conseiller ne se limite pas à la question des placements. Il optimisera également votre impôt sur le revenu. Le conseiller pourra également étudier votre régime matrimonial, et/ou des problématique spécifiques pour les entrepreneurs et les indépendants (placement de trésorerie, organisation du patrimoine professionnel, etc.), anticiper la transmission du patrimoine et/ou mettre financièrement en sécurité les enfants/le conjoint, etc.

👉 Prendre contact avec le cabinet de conseil en gestion de patrimoine Prosper Conseil.

Quel ETF choisir en assurance vie ? Investir dans le monde avec des ETF répliquant le MSCI world, le S&P 500, etc.

Un des intérêts de l’investissement en actions est de pouvoir arrimer le développement de son patrimoine à celui de l’économie mondiale. Cela permet de diversifier son patrimoine en dehors de l’Europe et de profiter de l’essor des économies les plus avancées et les plus dynamiques, parmi lesquelles l’économie américaine (une des locomotives de la croissance économique, et leader sur les nouvelles technologies).

Les épargnants français peuvent facilement investir sur les marchés actions américains au travers de leur assurance vie en y logeant des ETF. Cela peut se faire en investissant sur des ETF (trackers) répliquant un indice américain tel que le S&P 500, le NASDAQ ou le MSCI USA.

Pour investir sur les marchés actions européens, les épargnants peuvent investir sur des ETF répliquant les indices Euro Stoxx 50, MSCI Europe ou MSCI EMU (European Economic and Monetary Union). L’indice EMU n’inclut pas les valeurs britanniques et suisses. Le MSCI Europe est l’indice le plus large et le plus diversifié, il comporte un peu plus de 400 actions européennes (bien davantage que l’indice Euro Stoxx 50).

Note de Ludovic : quand on parle d’ETF, en pratique, les épargnants s’intéressent essentiellement aux trackers. C’est-à-dire des fonds cotés répliquant un indice de référence. La quasi-totalité des ETF en assurance vie sont des trackers. Mais sachez qu’il existe des ETF gérés activement (par exemple les ETF d’Ark Invest) qui ne sont pas des trackers.

Qui sont les principaux gestionnaires des ETF que l’on retrouve en assurance vie ?

La société de gestion Amundi est un des leaders sur le marché des ETF en Europe. Les assurances vie proposant des ETF listent majoritairement des ETF Amundi.

La société de gestion Amundi a racheté la société de gestion Lyxor, une autre société de gestion proposant des ETF. On trouve encore des fonds ETF sous la dénomination Lyxor. Sachez qu’ils sont désormais gérés par Amundi.

BNP Paribas, au travers d’une de ses filiales de gestion d’actifs (BNP Paribas AM), gère également une gamme d’ETF. Ces derniers sont peu proposés en assurance vie.

Les ETF Amundi proposés en assurance vie sont de bons fonds. Les frais sont compétitifs et le tracking (la réplication des indices) est efficace.

Un des plus gros gestionnaires de fonds ETF dans le monde est la société BlackRock. Les ETF commercialisés par BlackRock sont facilement identifiables, la gamme de fonds ETF porte le nom iShares. On retrouve quelques ETF BlackRock sur certaines assurances vie.

Les meilleurs ETF actions : quel ETF choisir en assurance vie

Vous êtes nombreux à vous demander quels ETF choisir en assurance vie. Nous ne fournissons pas de conseil personnalisé sur ce site. Mais nous pouvons vous donner quelques bonnes pratiques pour investir.

Les ETF répliquant des indices larges couvrant les grandes capitalisations boursières dans le monde sont généralement préconisés pour l’allocation “core”, c’est-à-dire le cœur du portefeuille, l’allocation centrale.

Pour ce faire, plusieurs stratégies d’investissement sont envisageables.

Une allocation simple et efficace avec un unique ETF monde en assurance vie.

Une stratégie d’investissement simple et efficace peut consister à investir sur un unique ETF monde en assurance vie, par exemple un ETF répliquant l’indice MSCI World.

Les ETF MSCI World comportent environ 2/3 d’actions américaines et 1/4 d’actions européennes, et quelques % investis en actions japonaises, canadiennes, etc. Ces ETF offrent une diversification automatique sur les grandes économies avancées dans le monde, sur 1 550 sociétés internationales.

👉 On trouve des ETF MSCI World sur toutes les assurances vie de qualité citées plus haut : Linxea Spirit 2, Lucya Cardif et Linxea Avenir 2.

Construire son allocation avec plusieurs ETF

Le MSCI World propose une allocation bien diversifiée sur les grandes économiques dans le monde, parmi lesquelles les marchés américains occupent une place importante.

Mais certains épargnants souhaitent surpondérer davantage encore dans leur patrimoine les valeurs américaines et/ou les valeurs nordiques, ou s’exposer à d’autres économies : l’Asie, l’Amérique latine, etc., ou bien encore surpondérer certains secteurs (les valeurs technologiques, la santé, etc.). Pour ce faire, l’épargnant peut se construire une allocation sur-mesure en logeant plusieurs ETF en assurance vie.

👉 Par exemple, il est possible de :

- Surpondérer les valeurs américaines en investissant sur un ETF S&P 500 en assurance vie.

- Ou bien encore, il est possible de surpondérer les valeurs technologiques en intégrant un ETF répliquant l’indice Nasdaq-100 dans son portefeuille.

- D’autres ETF permettent de cibler un secteur (ETF World energy, ETF World financial, ETF World technologies, etc.)

- Ou une géographique spécifique (Australie, Japon, Suisse, Corée du Sud, Chine, Brésil, etc.).

Quelques ETF accessibles en assurance vie

Linxea Spirit 2 donne accès à près de 60 ETF. Tandis que Linxea Avenir 2 référence près de 80 ETF… Le tableau ci-dessous donne quelques exemples d’ETF accessibles en assurance vie répliquant de grands indices boursiers.

Ces assurances vie donnent également accès à des dizaines d’ETF sectoriels et/ou des ETF ciblant des zones géographiques spécifiques (pays nordiques, Amérique latine, Asie, etc.).

👉 ETF disponibles en assurances vie (liste non exhaustive) :

| Top ETF actions en assurance vie | Description de l'ETF | ETF disponible sur l'assurance vie... |

|---|---|---|

| Amundi S&P 500 LU1681048804 |

Réplique la performance de l’indice S&P 500. Capitalisant. Frais de gestion : 0,15 % par an. |

Linxea Spirit 2 et Lucya Cardif |

| Amundi Euro Stoxx 50 LU1681047236 |

Réplique la performance de l’indice Euro Stoxx 50. Capitalisant. Frais de gestion : 0,15 % par an. |

Linxea Spirit 2 |

| Amundi Nasdaq-100 II LU1829221024 |

Réplique la performance de l’indice NASDAQ-100. Capitalisant. Frais de gestion : 0,22 % par an. |

Linxea Avenir 2 |

| Amundi S&P 500 II LU0496786574 |

Réplique la performance de l’indice S&P 500. Distribuant. Frais de gestion : 0,07 % par an. |

Linxea Avenir 2 |

| Amundi IS Nasdaq-100 LU1681038326 |

Réplique la performance de l’indice NASDAQ-100. Capitalisant. Frais de gestion : 0,23 % par an. |

Lucya Cardif |

| Lyxor Core MSCI World (DR) ETF LU1781541179 |

Réplique la performance de l’indice MSCI World. Capitalisant. Frais de gestion : 0,12 % par an. |

Lucya Cardif |

| Lyxor S&P 500 LU1135865084 |

Réplique la performance de l’indice S&P 500. Capitalisant. Frais de gestion : 0,07 % par an. |

Lucya Cardif |

| Amundi Euro Stoxx 50 II FR0007054358 |

Réplique la performance de l’indice Euro Stoxx 50. Capitalisant. Frais de gestion : 0,20 % par an. |

Lucya Cardif |

💡Les ETF présentés dans le tablant sont capitalisants (réinvestissement automatique des dividendes), c’est le cas pour la majorité des ETF disponibles. Mais on trouve parfois quelques ETF distribuants en assurance vie. Par exemple, l’assurance vie Linxea Avenir 2 permet d’investir sur un ETF distribuant Amundi répliquant le CAC 40 (FR0007052782). Notre article : ETF capitalisant ou distribuant ?

🔎 Vous pouvez consulter la liste complète des ETF sur ces assurances vie sur les pages des contrats :

- Voir la liste complète des ETF de Linxea Spirit 2.

- Voir la liste complète des ETF de Lucya Cardif.

- Voir la liste complète des ETF de Linxea Avenir 2.

Quid des ETF obligataires en assurance vie ?

On trouve également des ETF permettant d’investir en obligations en assurance vie.

👉 Linxea Avenir 2 propose le choix le plus important d’ETF obligataires, avec une douzaine d’ETF obligataires disponibles. On trouve par exemple un ETF permettant de se positionner sur les bons du trésor américain en USD (les fameux T-bonds).

Toujours sur l’assurance vie Linxea Avenir 2, on trouve également des ETF obligatoires permettant de cibler précisément la duration des obligations : 1-3 ans, 3-5 ans, 5-7 ans, 7-10 ans, supérieure à 15 ans. Les investisseurs chevronnés, familiers avec le concept de courbe des taux, pourront ainsi affiner leur stratégie d’investissement.

Pour rappel, plus l’échéance est courte, moins l’obligation (le fonds) est sensible aux évolutions de taux.

💡 L’accès à des fonds obligataires est appréciable. Mais rappelons ici que pour l’essentiel des épargnants, le fonds euro reste la solution de référence pour se positionner sur les marchés obligataires. Il présente un avantage notable vis-à-vis des fonds obligataires classiques : l’effet cliquet sécurisant les gains acquis en assurance vie.

Tableau présentant quelques ETF obligataires en assurance vie (liste non exhaustive) :

| Top EFF obligataires en assurance vie | Description de l'ETF | ETF disponible sur l'assurance vie... |

|---|---|---|

| Amundi Global Aggregate Green Bond LU1563454310 |

Réplique la performance de l’indice Solactive Green Bond EUR USD IG. Capitalisant. Frais de gestion : 0,25 % par an. |

Linxea Spirit 2 |

| Amundi Euro Government Inflation-Linked Bond LU1650491282 |

Réplique la performance de l’indice Bloomberg Barclays Euro Government Inflation-Linked Bond. Capitalisant. Frais de gestion : 0,09 % par an. |

Linxea Avenir 2 |

| Amundi EUR Corporate Bond ex-Financials ESG LU1829218822 |

Réplique la performance de l’indice Bloomberg Barclays MSCI EUR Corporate Liquid ex Financial SRI Sustainable. Capitalisant. Frais de gestion : 0,14 % par an. |

Lucya Cardif |

Notez que l’on trouve aussi quelques ETF en obligations à haut rendement (high yield) en assurance vie.

ETF monétaire en assurance vie

À toute fin utile, sachez qu’il existe également des ETF monétaires. Il s’agit d’un placement sécurisé, comme expliqué dans notre article : investir en fonds monétaires.

👉 On peut notamment citer l’ETF Lyxor Smart Overnight Return (LU1190417599) disponible sur l’assurance vie Lucya Cardif.

💡Les fonds euros seront la plupart du temps plus rémunérateurs que les fonds monétaires. Toutefois, les ETF monétaires peuvent être une alternative aux fonds euros lors des périodes de remontée rapide des taux. Ce fut le cas dans la seconde moitié de l’année 2023 où les fonds monétaires (dont les taux de rémunération s’ajustent rapidement) rapportaient davantage que les fonds euros (pénalisés par leur inertie).

ETF immobilier en assurance vie

On peut loger des ETF immobilier en assurance vie. Pour rappel, les ETF immobiliers sont investis sur des foncières cotées (SIIC, REITS, etc.).

👉 Une liste (non exhaustive) d’ETF immobilier en assurance vie :

| Top ETF immobilier en assurance vie | Description de l'ETF | ETF disponible sur l'assurance vie... |

|---|---|---|

| Amundi Index FTSE EPRA NAREIT Global LU1737652823 |

Réplique la performance de l’indice FTSE EPRA/NAREIT Developed. Distribuant. Frais de gestion : 0,24 % par an. |

Lucya Cardif |

| Lyxor PEA Immobilier Europe FR0011869304 |

Réplique la performance de l’indice FTSE EPRA/NAREIT Developed Europe. Capitalisant. Frais de gestion : 0,40 % par an. |

Lucya Cardif |

| Amundi FTSE EPRA Europe Real Estate LU1681039480 |

Réplique la performance de l’indice FTSE EPRA NAREIT Developed Europe. Capitalisant. Frais de gestion : 0,30 % par an. |

Linxea Spirit 2 |

Un choix de fonds en assurance vie plus limité qu’en CTO ?

Le choix d’ETF accessible en assurance vie est plus limité qu’en compte-titres ordinaire (CTO), car les assureurs ne référencent qu’un nombre limité de fonds.

Pour autant, l’offre d’ETF sur les meilleures assurances vie nous semble suffisante pour satisfaire les souhaits de la très grande majorité des épargnants.

Des ETF or en assurance vie ?

On ne trouve pas d’ETF répliquant la performance de l’or en assurance vie. En revanche, on trouve un ETF positionné sur des sociétés minières aurifères sur Linxea Avenir 2 : l’ETF Amundi Arca Gold Bugs (LU2611731824).

Des ETF crypto en assurance vie ?

Il n’y a pas (encore) d’ETF crypto en assurance vie. Si vous souhaitez vous positionner sur le Bitcoin ou tout autre crypto, vous pourrez le faire via des ETN crypto sur un compte-titres ordinaire (CTO).

Note de Nicolas : j’ai investi sur des ETN crypto au travers de mon compte-titres Saxo (voir mon portefeuille et mon avis sur Saxo pour en savoir davantage).

Crédit Agricole, Caisse d’Épargne, LCL, Société Générale, etc. : des ETF en assurance vie ?

Investir en ETF sur les assurances vie des banques traditionnelles ? Impossible !

Des ETF sur les assurances vie du Crédit Agricole ?

Amundi est l’une des principales sociétés de gestion que l’on retrouve derrière les ETF proposés en assurance vie. Il se trouve qu’Amundi est détenu à 69 % par le Crédit Agricole (taux de participation communiqué sur le site Amundi fin 2023).

Aussi, l’assureur Spirica, que l’on retrouve derrière l’assurance vie Linxea Spirit 2, est la filiale assureur du Crédit Agricole.

Par conséquent, on pourrait donc s’attendre à ce que les assurances vie distribuées par le Crédit Agricole fassent la part belle aux ETF dans l’offre de fonds en unités de compte disponibles. Malheureusement, il n’en est rien : pas d’ETF dans les assurances vie distribuées en agence. Nous avons un avis plus que mitigé sur les caractéristiques des assurances vie du Crédit Agricole.

BNP Paribas

L’excellente assurance vie Lucya Cardif (lire notre avis sur Lucya Cardif) est assurée par BNP Cardif, la filiale assurance de la grande banque française.

Lucya Cardif référence un choix très intéressant d’ETF. Malheureusement, il n’en va pas de même pour les assurances vie distribuées via le réseau d’agences de la banque BNP Paribas.

Si vous souhaitez acheter des ETF sur une assurance vie assurée par BNP Cardif, vous avez doublement intérêt à vous tourner vers Lucya Cardif : cette assurance vie référence un grand choix d’ETF et affiche des frais de gestion en unité de compte très bas.

Assurance vie Société Générale vs BoursoBank Vie

BoursoBank est une filiale de la Société Générale. Ne pensez pas pour autant que la totalité des fonds disponibles sur l’assurance vie BoursoBank Vie se retrouve sur les assurances vie commercialisées dans le réseau d’agences de la Société Générale. Comme pour d’autres banques, l’offre d’ETF sur les assurances vie du réseau d’agences de la Société Générale est relativement pauvre (voire inexistante). Et les frais sont rédhibitoires (frais sur versement !).

L’assurance vie BoursoBank Vie (Boursorama Vie) est plus compétitive que les assurances vie grand public distribuées en agence par la Société Générale.

Quid des autres contrats distribués par les grandes banques françaises

Au sujet des assurances vie distribuées par les grandes banques françaises, Caisse d’Épargne, LCL, Crédit Agricole,… ces établissements ne communiquent pas en ligne la liste des fonds disponibles sur leurs contrats. Il est difficile de savoir si ces contrats proposent des ETF, et si oui lesquels. D’après nos recherches, il n’y a pas tout simplement pas d’ETF !

Si vous êtes détenteur d’un contrat dans une banque traditionnelle, vous pouvez nous indiquer en commentaire si vous avez accès à des ETF, et le cas échéant votre avis sur cette offre.

Conclusion

Investir en ETF sur une assurance vie est une bonne stratégie pour valoriser son patrimoine sur le long terme, que ce soit pour préparer sa retraite ou tout autre projet.

Mais l’offre d’ETF est relativement pauvre (voire nulle) sur les assurances vie distribuées par les réseaux d’agences des grandes banques françaises. Les meilleures assurances vie pour investir en ETF sont celles distribuées par les courtiers en ligne spécialisés.

Les meilleures assurances vie (comparatif) permettent l’achat de dizaines d’ETF différents pour se positionner sur les grands indices boursiers dans le monde, et/ou investir sur des secteurs ou géographies spécifiques.

Avant de souscrire une assurance vie, prenez le temps de consulter le choix d’ETF et les frais de gestion sur unités de compte du contrat (et bien sûr, 0 frais sur versement). Il est possible d’ouvrir plusieurs assurances vie pour élargir davantage l’offre d’ETF à disposition et diversifier les assureurs et les fonds euros.

36 commentaires sur “ETF en assurance vie : meilleurs contrats et top ETF actions, obligataires, immobilier”

Bonjour Nicolas

Suite à ma demande d’éclaircissement, Linxea m’indique que les frais totaux sur l’ETF S&P500 LU0496786574 sont sur mon contrat de capi “calculés comme suit = frais de gestion de l’actif + (1 + performance nette de l’actif) x frais de gestion du contrat ” soit “(0.0007 + (1 + 0.2101) x 0.006) = 0.79606 % (arrondi à 0.80 %)”, les frais de gestion de mon contrat étant 0.6 % et la performance 2023 de l’ETF 21.01 %.

Vous ne parlez pas, me semble t’il, dans votre article de ce qui me semble “une commission de surperformance”.

Cordialement,

Bonjour Jean,

Nous ne parlons pas du contrat de capitalisation dans notre article mais de l’assurance vie.

J’ignore quels sont les frais sur le contrat de capitalisation, cela dit je suis très surpris s’il y a des frais de surperformance, je n’en n’avais jamais entendu parler.

Bonjour,

Je fais suite à votre super tableau avec les ETF en AV avec les frais de gestion. Dans la description de l’ETF répliquant le SP500 sur Linxea Spirit (AV ou PER): LU1681048804, on lit sur le site de Linxea, sur la même ligne des frais de gestion à 0,05%. Or, en cliquant sur cet ETF pour avoir plus de détails, les frais de gestion sont de 0.15%…

Linxea me répond en me parlant des frais d’entrée et de sortie de l’ETF de 0,1%. Ça c’est ok.

Mais ma question porte sur les 0.05% et 0.15% qui diffèrent … Pourquoi cette différence de frais ? C’est une erreur peut être ?

Merci

Bonjour Jul,

J’aime bien regarder directement à la source.

Et sur le site Amundi, l’ETF LU1681048804 a bien des frais de gestion de 0,15 %.

Comme indiqué dans notre article.

Donc les 0,05 % indiqués par Linxea sur leur site semblent être une erreur.

(Erreur pas bien grave, dans tous les cas 0,05 % ou 0,15 % c’est un excellent ETF avec des frais de gestion très faibles).

Merci Nicolas! C’était aussi ma conclusion. Mais comme après deux retours de leurs parts, j’avais en réponse les 0.1%, ça ne me convenait pas ^^

C’est dans l’optique d’ouvrir un PER chez eux avec notamment cet ETF dedans. Ayant déjà un PER chez Evolution PER chez assurancevie .com en 100% fond euro. Je voulais un autre PER plus dynamique. Merci Nicolas.

Le PER Linxea Spirit est le plus complet c’est clair, avec belle offre d’ETF comme sur sa cousine l’assurance vie.

bonjour,

encore merci pour cet excellent article,

Pour ceux ayant encore un contrat Darjeeling (devenu placement direct vie avec augmentation des frais sur les etfs) , il y a aussi un etf très intéressant IE00BP3QZ825 etf ishares world momentum , pour ceux qui sont intéressé par le smart Beta.

C’est d’ailleurs dommage que linxa spirit ou Lucya cardif ne proposent pas l’etf world Quality.

Merci a vous,

Bonjour,

Merci pour l’info.

J’espère que Linxea et Lucya vont référencer des ETF Smart Beta, je leur ai remonté déjà les expressions de besoin des lecteurs.

Bonjour et merci pour la qualité de vos articles et de vos analyses.

J’accorde aussi de l’importance au reporting des contrats d’AV.

J’ai constaté que BoursoVie et Linxea Spirit 2 indiquent de façon précise le montant des frais ligne à ligne (quantité x cours) lors de la perception des frais de gestion. Le détail est accessible au mois le mois.

Le contrat Linxea Avenir 2 n’indique qu’un montant global des frais perçus sur le contrat sans détail ligne à ligne, ce montant se cumulant mois par mois. Le détail n’est accessible que dans le récapitulatif annuel du contrat.

De même, sur les contrats Linxea Spirit 2 et Linxea Avenir 2 le détail annuel des gains des fonds euro est bien documenté (gain et prélèvements sociaux) alors que sur le contrat BoursoVie n’apparaissent que les prélèvements sociaux, le détail n’apparaissant que dans le récapitulatif annuel du contrat.

Le contrat Linxea Spirit 2 me semble exemplaire quant à la qualité et le niveau des informations fournies.

Merci de m’avoir lu.

Bonjour Frédéric,

Merci pour le retour d’expérience, c’est un point intéressant !

Bonjour et merci pour la qualité de vos articles passionnants pour le novice de l’investissement que je suis. Je possède une AV chez Grisbee Vie en gestion libre. Les frais de gestion annuels du contrat sont à 0,60%. Les frais annuels de gestion d’unités de compte sont en moyenne de 1,94% (actions), 1,20% (obligations), 1,48% (fonds immo) et 3,17% ( fcpr et autres fonds non cotés). Est-ce compétitif ? une bonne partie des ETF que vous citez sont par ailleurs disponibles mais Grisbee ne se rémunère pas là-dessus. Merci pour vos avis !

Bonjour Sébastien,

Contrat médiocre.

Et non des fonds à 2 % de frais de gestion annuels ne sont absolument pas compétitifs, c’est 10 fois plus cher que les ETF et pour moins de performance nette.

Bonjour et merci pour le retour, je crois que j’avais pas les bonnes infos. Les voici : xxx

Cela reste peu compétitif visiblement

Bonjour Sébastien,

Oui bof.

Dans le cas où mon contrat aura 8 ans fin 2025, que j’ai investi 76k pour une PV de seulement 2,5k€, plus pertinent d’attentre pour le transfert ? ou transfert progressif voire total dès à présent sur Linxea Spirit 2 et Lucya Cardif où je viens d’ouvrir des contrats ?

On en parle ici :

https://avenuedesinvestisseurs.fr/questions-reponses-assurance-vie/#etapes-si-contrat-decevant

Bonjour Nicolas. “Les frais de gestion des unités de compte dépend des sociétés de gestion” me dit ma conseillère d’assurance vie. Par exemple les 2,5% de frais de gestion d’un fond de private equity (apax en l’occurrence) sont inhérents au fond. Je m’y perds donc… Merci pour votre éclairage.

Bonjour Sébastien,

Oui évidemment.

Mais les frais de gestion des ETF sont généralement entre 0,20 % et 0,40 %, c’est très resserré et très bas.

Et en plus, il faut ajouter les frais de gestion sur unités de compte de l’assureur : de 0,50 % à 1,20 % par an selon les contrats d’assurance vie.

Il y a donc 2 couches de frais de gestion : une qui rémunère la société de gestion et l’autre l’assureur. Et dans les 2 cas le courtier reçoit une rétro-commission.

Je vous invite à lire notre article :

Frais de gestion en assurance vie : comment les optimiser

Certes les ETF sont les UC aux frais les plus bas mais quid de la diversification alors ? L’assurance vie est une enveloppe qui permet d’investir dans le private equity, les obligations, les SCPI, SCI … Vous prônez le 100% ETF + fonds euros sur AV ? Merci pour l’éclairage.

Vous parlez de quels ETF ? ETF actions ?

Il existe aussi des ETF obligations, des ETF cryptos, des ETF foncières…

Pour faire simple en assurance vie et diversifier sur les 3 piliers (actions, oblig et immo), on peut se contenter d’une assurance vie avec allocation x % fonds euro (contient les obligations) + y % ETF actions (ETF World avant tout) + z % SCPI (immo pierre-papier, au moins 3 SCPI).

Bonjour,

Si je prends un ETF qui suit l’indice boursier japonais, me conseillez-vous le Topix 100 ou le Nikkei 225 ?

Merci.

Bonjour Maxime,

Topix 100 ou Nikkei 225 : quel indice répliquer ? C’est une bonne question… Vous pouvez aussi ajouter le MSCI Japon (un ETF MSCI Japan est disponible sur l’assurance vie Linxea Avenir 2) à la liste des indices envisageables pour investir sur les actions japonaises.

Le Topix est concentré sur 100 valeurs tandis que le Nikkei et le MSCI Japan comportent un peu plus de 200 valeurs. Je ne vais pas pouvoir vous indiquer de raisons de préférer un indice plutôt qu’un autre, je ne me suis jamais penché en détail sur le sujet.

Pour rappel, le MSCI World comporte un peu plus de 6 % de valeurs japonaises.

J’ai fait le constat sur l’assurance vie Lucya Cardif que la plupart des ETF avaient des filtres ESG. ça peut être un avantage ou un inconvénient, tout dépend du point de vue : les ESG sont moins diversifiés et parfois moins performant mais avec une meilleur éthique.

Bonjour Sebastien,

Les assureurs sont réglementairement contraints de proposer des fonds labellisés ISR, Greenfin, Finansol, etc.

Lucya Cardif donne accès à des ETF sans filtre “vert”. On trouve notamment un ETF MSCI World (code LU1781541179) très intéressant en termes de frais.

Ce contrat propose un choix d’ETF permettant de satisfaire toutes les sensibilités des épargnants.

C’est pourquoi je préfère Linxea Vie, contrat historique de Linxea, avec 0,6% de frais de gestion sur UC (ETF inclus), sans frais de transaction et avec plus de 110 ETF à disposition. Pour moi, le classement pour les frais sur etf devrait être Lucya en 1, Spirit 2 en 2 (ce contrat a aussi des frais de transaction sur ETF), et Linxea Vie en 3. Je vous félicite une nouvelle fois sur le contenu détaillé de vos articles qui sont une référence. Continuez!

Merci Ludovic 🙂

Bien vu, excellente gamme d’UC sur Linxea Vie aussi !

Ceci dit niveau frais, il vaut mieux 0,10 % one shot + 0,50 % de frais de gestion annuels.

Plutôt que 0,60 % de frais de gestion annuels.

Bonjour Nicolas

encore un excellent article comme d’habitude !

savez vous pourquoi linxea spirit 2 ne fait pas apparaître l’ETF World IE000BI8OT95 sur leur page alors qu’il est bien disponible ? ( je l’ai dans ce contrat).

j’aurai une question sur l’assurance vie au niveau des titres vifs , n’était il pas mieux d’investir via une assurance vie pour des titres comme NVIDIA etc disponible sur linxea spirit au lieu dun CTO d’un point de vue fiscal ?

par ailleurs, je compte ouvrir un CTO sur saxo pour investir en crypto suite à votre article , en revanche j’ai l’impression que les frais sont plus élevés que via une plateforme crypto tel que Binance ? qu’en pensez vous

Merci de m’avoir lu

bonne journée

Bonjour Christopher,

Oui Linxea n’a pas mis à jour son interface.

Mais quand on est client ou dans le processus de souscription on peut bien investir et arbitrer sur ce nouvel ETF.

Oui fiscalement il vaut mieux investir sur les titres vifs sur le contrat d’assurance vie s’ils sont dans la gamme d’UC. D’autant plus que la fiscalité du CTO a plus de risque de se dégrader que celle de l’assurance vie qui est mieux défendue par les lobbys.

Personnellement je préfère investir en crypto sur mon CTO car je suis plus familier de cet outil (autant côté pratique que côté fisca). Mais niveau frais, une plateforme crypto peut être moins chère.

Bonjour,

je suis surpris : dans vos autres articles (notamment sur les AV) ils souvent questions de frais de transaction sur ETF dans les AV.

0.1% sur Lucya et Spirit 2. Je comprends que c’est du oneshot (donc frais minime dans le temps) mais quand même.

D’ailleurs quand ces frais de transaction sont-ils prélevés ?

Merci

Bonjour Mick,

Oui effectivement il y a des frais de transaction de 0,1 % sur les ETF sur ces contrats.

C’est du one shot effectivement (ce ne sont pas des frais annuels), c’est anecdotique en investissant à long terme, par exemple sur 10 ans cela représente 0,01 % par an.

Prélevé au moment de l’achat / vente il me semble.

Bonjour,

merci pour ce super article, très clair.

Je me permet une question. J’ai une assurance vie Lucya Cardiff (depuis peu), Linxea spirit 2, et un PEA sur Fortuneo.

Mon objectif est d’investir sur des ETF World uniquement (1550 plus grandes entreprises mondiales) (pas les autres ETF).

J’ai peur de faire fausse route, car je passais que par mon PEA Fortuneo, mais en observant les DICI, je vois que LU1681043599 a 0.38% de frais de gestion, et le Lyxor FR0011869353 a 0.45%. pouvez vous me confirmer? je trouve cela énorme comme frais.

Sur Linxea je suis sur le Amundi IE000BI80T95, mais ne trouve pas l’infos des frais…

D’où ma question : en ayant ce PEA et ces AV, voulant investir sur les ETF World, sur quel support dois je investir, pour avoir le moins de frais? (total des frais bien sûr 🙂 ).

Merci encore a vous

Bonjour Michel,

Sur PEA, il y a 2 ETF World : CW8 et EWLD. (EDIT : et maintenant un 3ème : WPEA).

La différence de frais de gestion est minime, finalement la performance nette de frais de gestion est identique.

Et autour de 0,40 % c’est “cher”, relativement aux autres ETF, car c’est sur PEA (ETF synthétique avec plus de coût pour reproduire l’indice).

Mais sur un bon PEA il n’y a pas de frais de gestion annuel (pas de droits de garde).

Alors que sur assurance vie on a au mieux 0,50 % de frais de gestion annuels (mais des ETF à 0,12 % de frais de gestion annuels et possibilité de diversifier avec fonds euro et autres UC, sans plafond sur versement, et enveloppe plus simple).

Notre article : Trackers : PEA ou assurance-vie. Quelle enveloppe privilégier

Bonjour,

A priori, le EWLD FR0011869353 va disparaître le 15 mars2024. Son remplaçant sera distribuant (d’après ce que j’ai compris…).

Le montant minimum d’investissement dans un ETF World au sein du PEA va donc devenir très élevé !

Bonjour Frédéric,

Oui mais cela concerne uniquement le PEA 🙂

Sur l’assurance vie on a accès à plein d’autres ETF.

Bonjour. Pensez-vous pertinent d’avoir un ETF World LU1781541179 sur AV (en l’occurrence Lucya Cardif) et par ailleurs un CW8 sur PEA (avec pourquoi pas glissement progressif sur le nouvel arrivé WPEA) ? Merci

Bonjour Sébastien,

Oui bien sûr.

Moi-même j’ai des ETF World dans plusieurs enveloppes différentes : assurance vie, PEA, CTO… (en assurance vie pour avoir une bonne allocation mixée avec fonds euro, en CTO car mon PEA est rempli, etc.).

Notre tableau des ETF World par enveloppe.