Nous voyons régulièrement des investisseurs individuels et des finfluenceurs (influenceurs spécialisés sur la thématique finance : blogueurs, youtubers, etc.), investir en action avec un biais en faveur des entreprises servant des dividendes. Le critère de la distribution ou non de dividendes (et du rendement correspondant aux actions à fort dividende) peut sembler pertinent à première vue. En particulier pour les épargnants en quête d’un revenu récurrent pour atteindre l’indépendance financière (voir notre article sur le mouvement FIRE).

Un épargnant néophyte peut s’imaginer que plus le rendement en dividende d’une entreprise est élevé, plus il engrangera des gains importants. Mais la réalité est évidemment plus complexe. Et, si l’idée de privilégier les actions à fort dividende part d’une bonne intention, elle se heurte à plusieurs pièges. Axer sa stratégie d’allocation sur les actions à dividende (dont les dividend aristocrats) est selon nous une fausse bonne idée.

Il ne faut pas confondre dividende et performance. Si une action distribue 5 % de dividendes par an, mais dans le même temps a un cours qui baisse de 5 % par an, la performance est nulle. Et il vaut mieux un portefeuille qui progresse par la hausse des cours et de faibles dividendes, qu’un portefeuille qui végète avec des actions “molles” qui distribuent beaucoup de dividendes.

Nous avions déjà évoqué les limites de l’investissement en actions à fort dividende dans notre article sur les biais des investisseurs. Ici, nous souhaitons revenir plus en détails sur les raisons qui invitent à ne pas se laisser influencer par le critère du dividende au moment de construire son portefeuille. Aussi bien pour l’achat d’actions en direct que pour l’investissement dans des fonds actions (il existe des fonds actions, dont des ETF, axés sur les actions à dividende comme nous le verrons plus bas dans cet article).

SOMMAIRE

- Bénéfices et dividendes : des indicateurs peu pertinents pour juger de la qualité d’une action

- Les entreprises procèdent à des rachats d’actions importants

- Actions à dividende : que nous montrent les indices boursiers ?

- Actions à fort dividende : conclusion

Bénéfices et dividendes : des indicateurs peu pertinents pour juger de la qualité d’une action

Avant même d’évoquer le cas du dividende, nous pouvons nous arrêter sur la question des bénéfices. Dégager des bénéfices est un pré-requis à la distribution de dividendes.

Les bénéfices

Lorsqu’une entreprise dégage des bénéfices durables et croissants dans le temps, c’est signe de bonne santé. Mais une entreprise peut également être sur une excellente trajectoire sans pour autant dégager des bénéfices.

Prenez par exemple le cas d’Amazon, le géant du e-commerce. Cette entreprise a compressé ses marges et a investi massivement durant plus de deux décennies pour améliorer ses services et faire croître ses parts de marché au niveau que l’on connaît actuellement. Désormais, Amazon domine son secteur et sa capitalisation boursière avoisine les 1500 milliards de dollars ! Un épargnant sélectionnant ses actions sur la base des bénéfices courants serait passé à côté de cette belle opportunité.

Concrètement, on parle ici d’une performance de l’action Amazon de +1511 % en 10 ans. Soit x16, donc 10 000 € investis sur Amazon il y a 10 ans se sont transformés en 160 000 € !

Le PER : Price Earning Ratio

D’une façon générale, retenez que les entreprises disposant des meilleures perspectives de croissance affichent presque systématiquement des valorisations élevées au regard de leurs bénéfices courants.

Un premier constat s’impose : les bénéfices courants d’une entreprise et incidemment le niveau de ses dividendes (dégager des bénéfices est un pré-requis à la distribution de dividendes) ne sont pas des indicateurs pertinents pour juger de la qualité d’une entreprise et en particulier du retour sur investissement escomptable par ses actionnaires.

Le PER, c’est-à-dire le price earning ratio (le ratio de la capitalisation/bénéfice) n’est donc pas un indicateur pertinent.

Exemple : une entreprise est cotée en bourse au prix de 100 €, et son bénéfice net par action (BNPA) est de 3,50 €. Donc son PER est de 28,5. On dit alors que le titre « se paie 28 fois les bénéfices ». Pour illustrer, en 2020, le PER du titre LVMH était de 70, alors que celui de PEUGEOT était de 15 ! Est-ce à dire que PEUGEOT est un meilleur investissement ? Ce n’est pas comparable, car ce sont 2 sociétés de secteur différent (luxe et industrie automobile) et le luxe a généralement des PER élevés car de bonnes perspectives de croissance. D’ailleurs, les performances des sociétés du luxe (LVMH et KERING notamment) ont été excellentes ces dernières années, bien plus que la moyenne du CAC 40.

Pire encore, une trop forte compression du ratio capitalisation/bénéfice (PER bas) est le signe que les investisseurs anticipent une baisse significative des bénéfices à venir. Par exemple la fin de cycle économique, la concurrence accrue amenant dans un futur proche à une compression des marges et/ou à une diminution des parts de marchés, etc.

Une entreprise peut également afficher un PER plus bas que celui de ses concurrents dans le cas où l’entreprise est en procès et sous la menace d’une forte amende (les amendes peuvent atteindre plusieurs milliards d’euros). Dès lors, il est nécessaire d’avoir une excellente connaissance de l’entreprise (ses forces et ses faiblesses, son actualité, son secteur, etc.), pour juger de son attrait.

Note de Ludovic : ce n’est pas un hasard si nous recommandons aux épargnants d’investir via des fonds actions (notamment des fonds indiciels) plutôt que de construire son portefeuille d’actions soi-même. Cette seconde solution est réservée aux investisseurs chevronnés et est très consommatrice de temps libre…avec très peu de chance de faire mieux qu’un simple tracker World.

Mettons de côté le cas des entreprises affichant de sombres perspectives économiques (et autres risques pesant sur les profits), pour nous concentrer sur le cas des entreprises avec des bénéfices solides et sans nuages à l’horizon.

Les actions à gros dividende et dividend aristocrats : une opportunité ?

Certaines entreprises affichent des bénéfices réguliers et croissants d’une année sur l’autre. Profitant d’une bonne visibilité, elles distribuent une fraction significative de leurs bénéfices aux actionnaires.

C’est notamment le cas des dividend artistocrats. Ce terme anglo-saxon désigne les entreprises qui ont délivré sans discontinuer un dividende croissant d’une année sur l’autre au cours des 25 dernières années. Une telle prouesse est un signe de solidité de l’entreprise. Mais faut-il pour autant concentrer son portefeuille sur ce type d’actions ?

Ce n’est pas forcément une bonne idée, car une stratégie d’allocation retenant le critère du dividende fera passer l’investisseur à côté d’une multitude d’actions très intéressantes. Notamment les entreprises en forte croissance dans les nouvelles technologies.

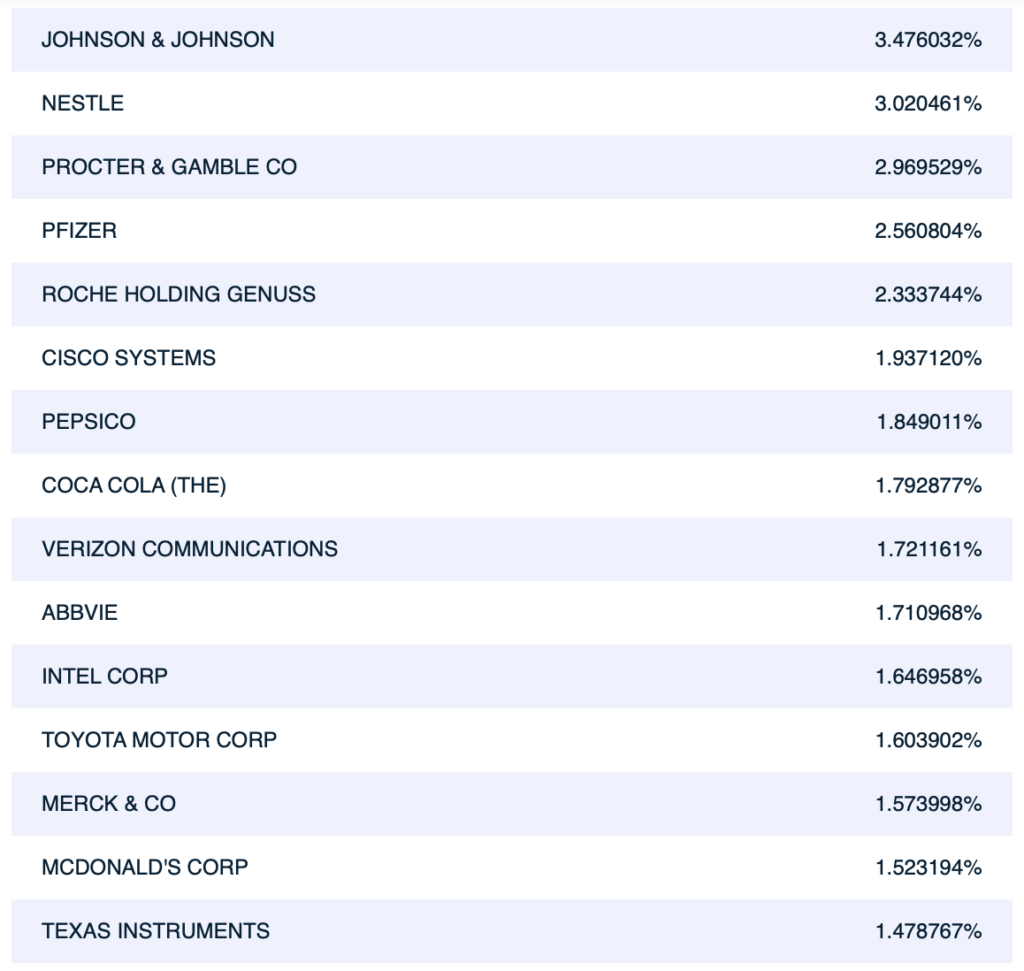

Comme le montre le tableau ci-dessous, les indices répliquant la performance d’un panier d’actions à fort dividende (ci-dessous le MSCI World High Dividend Yield dont nous allons reparler plus bas) font l’impasse sur les géants de la tech (Alphabet, Apple, Amazon, Meta, Microsoft, etc.) Quel manque à gagner, quand on connaît la performance en Bourse de ces actions !

Note de Ludovic : si vous souhaitez investir en direct dans des actions américaines, suisses, anglaises, etc. Je vous recommande d’opter pour le courtier Interactive Brokers. C’est celui que j’utilise à titre personnel, il a l’avantage de proposer des frais de passage d’ordre très réduits, mais aussi et surtout des frais de change ultra-bas (essentiel pour acheter des actions en dollar, franc suisse, livre anglaise, etc.). Vous pouvez lire mon avis sur Interactive Brokers, je vous donne un retour d’expérience complet sur ce courtier.

Indice MSCI World High Dividend Yield :

Autre point : un taux de distribution de dividendes trop important peut être le signe que l’entreprise manque de projets pour réinvestir ses bénéfices. Or, dans un monde concurrentiel en évolution perpétuelle, ce sont les investissements d’aujourd’hui qui font les bénéfices de demain.

Finalement, si on focalise sur les dividendes, on se prive de tous les secteurs à forte croissance (technologies, biotech, etc.) Cela revient à parier sur les gagnants d’hier et les losers de demain. Donc ce ne peut pas être une bonne stratégie à long terme.

Attention à ne pas confondre le rendement du dividende et le taux de distribution en dividende !

Le rendement du dividende est le ratio entre le dividende par action et le cours de l’action.

Exemple : l’action Total verse un dividende de 2,68 euros par action. L’action vaut 45 euros. Le rendement du dividende est donc d’environ 6 % (2,68 € / 45 €).

Le taux de distribution en dividende est le ratio entre les dividendes distribués et les bénéfices réalisés.

Exemple : Total réalise un bénéfice par action de 5,83 euros et distribue un dividende de 2,68 euros par action. Le taux de distribution en dividende est donc d’environ 46 %.

Les dividendes, techniquement

Concrètement, lorsque l’on perçoit un dividende, le cours de l’action baisse tout autant. D’ailleurs on parle de « détachement » de dividende : on récupère un flux mais on perd tout autant du stock.

Donc toucher un dividende d’une entreprise revient au même que d’aller au distributeur de billets retirer de l’argent sur notre propre compte.

Avec quelques bémols notables :

- l’entreprise a décidé pour nous du moment du retrait et du montant retiré ;

- les dividendes sont taxés immédiatement à flat tax (30 %) sur le compte-titres CTO (mais pas sur le PEA) ;

- ce retrait va priver l’entreprise du capital qui aurait pu être employé pour la recherche et développement, pour l’investissement dans des projets rentables, pour la croissance future de l’entreprise. Ainsi les entreprises en forte croissance (les GAFAM notamment : Google, Apple, Facebook, Amazon, Microsoft) versent très peu de dividendes, par rapport aux entreprises dites matures (Total Energies par exemple).

Certes recevoir des dividendes peut rassurer, comme des revenus passifs. Mais c’est un biais psychologique contreproductif. Alors que si l’on souhaite des revenus passifs, on peut aussi revendre simplement des actions, quand on le souhaite et pour le montant voulu.

Donc on doit seulement focaliser sur les sociétés avec les meilleures perspectives de croissance pour que notre portefeuille boursier grossisse davantage. Facile avec un tracker reproduisant l’indice MSCI World, comprenant les 1600 plus grandes sociétés du monde (indice régulièrement actualisé pour ne conserver que les “winners”).

Le choix de l’entreprise : distribuer les bénéfices ou non

Les bénéfices que réalise une entreprise peuvent être utilisés de différentes façons :

- L’entreprise peut décider de réinvestir ses bénéfices pour développer son activité. Ce développement peut se faire sous différentes formes : étendre son aire géographique, se lancer sur de nouveaux secteurs d’activités, etc. L’entreprise peut également racheter des entreprises pour accélérer son développement (croissance externe).

- Faute de projets à financer, l’entreprise peut décider de reverser les bénéfices aux actionnaires sous forme de distribution de dividendes. Donc c’est plutôt un aveu de faiblesse, le signe d’une entreprise vieillissante qui se repose sur ses lauriers et peu encline à la croissance.

- Mais il existe une autre façon d’allouer les bénéfices : l’entreprise peut décider de racheter ses propres actions.

Beaucoup d’épargnants individuels s’intéressant à la bourse l’ignorent, mais le rachat d’actions est un phénomène qui est loin d’être anecdotique.

Les entreprises procèdent à des rachats d’actions importants

Pour reprendre le cas d’Amazon, la société a récemment annoncé un programme de rachat d’actions à hauteur de 10 milliards de dollars. L’entreprise aurait pu faire le choix de reverser cette somme sous forme de dividendes, mais elle a préféré le faire sous forme de rachat de ses propres actions. Dans les 2 cas, c’est autant de richesse qui est retournée aux actionnaires.

Il se trouve que les entreprises américaines rachètent de plus en plus massivement leurs propres actions. S’agissant des entreprises qui composent l’indice S&P 500, le montant des rachats d’actions est désormais sensiblement supérieur au montant des dividendes distribués.

Fin 2021, le montant annualisé total des rachats d’actions et des dividendes des entreprises du S&P 500 représente un peu plus de 1600 milliards de dollars, et près des 2/3 de ce montant correspond à des rachats d’actions !

Source : https://www.yardeni.com/pub/buybackdiv.pdf

Vous comprenez maintenant pourquoi il ne faut pas se concentrer sur le montant les dividendes. Il faut regarder le tableau dans sa globalité.

Pourquoi les entreprises rachètent-elles leurs actions ?

L’entreprise rachète ses propres actions quand elle considère qu’elles sont bon marché. L’entreprise est en principe bien placée pour savoir si son cours est bon marché ou non, puisqu’elle dispose évidemment d’une excellente vision sur sa situation…

En ce sens, le rachat d’actions entre tout simplement dans une stratégie d’optimisation de l’allocation du capital. Si le prix de l’action est jugé trop élevé, l’entreprise peut suspendre le rachat d’actions et allouer les bénéfices vers d’autres opportunités, ou simplement les conserver en trésorerie.

Le rachat d’actions est une vraie alternative à la distribution de dividende pour rémunérer ses actionnaires.

L’intérêt pour les actionnaires : l’effet relutif

Le rachat d’actions à un effet relutif pour les actionnaires (l’inverse d’un effet dilutif). Prenons le cas d’une entreprise rachetant 30 % de ses actions en l’espace d’une décennie.

Un actionnaire détenant initialement 0,10 % des actions de l’entreprise, détiendra désormais 0,142 % des actions après que l’entreprise ait racheté 30 % des actions en circulation.

Ainsi, sa participation dans l’entreprise a mécaniquement augmenté de 42 % sans rien faire sinon patiemment attendre. Et sa part des profits de l’entreprise a augmenté dans les mêmes proportions.

Toutes choses égales par ailleurs, le rachat d’actions fait mécaniquement monter le cours de l’action.

Rachat d’actions par les entreprises : une stratégie fiscalement intéressante

Pour l’actionnaire, le rachat d’actions est intéressant du point de vue fiscal. En effet, la plus-value latente n’est pas imposable tant que l’épargnant ne vend pas ses actions (ce qui matérialise alors la plus-value réalisée).

À l’inverse, en France, les dividendes perçus sur un compte-titres sont directement taxés au taux de 30 % (prélèvement forfaitaire unique). Avec toutefois la possibilité d’opter pour le régime d’imposition au barème de l’impôt sur le revenu (avantageux pour les épargnants faiblement imposables).

Le rachat d’actions, de par la hausse mécanique du prix de l’action (via l’effet relutif), permet donc de récompenser l’actionnaire sans frottement fiscal. Le rachat d’actions est intéressant pour les épargnants en phase de constitution de leur patrimoine. Quant à ceux souhaitant consommer une partie de leur patrimoine en actions, ils peuvent céder quelques titres et ne matérialiser la plus-value qu’à cette occasion.

Notons qu’en pratique, un épargnant basé en France peut profiter des avantages de l’assurance vie et/ou du PEA pour investir en actions. Car les dividendes perçus au sein de ces enveloppes fiscales ne seront pas taxés tant qu’ils ne sortent pas de l’enveloppe. Mais l’assurance vie et le PEA n’offrent pas les mêmes libertés que le compte-titres pour investir en direct dans des actions.

Note de Ludovic : sinon, au sein d’un compte-titres, une autre façon de ne pas subir le frottement fiscal des dividendes est d’opter pour des fonds actions capitalisants. C’est-à-dire des fonds réinvestissant les dividendes des actions qu’ils détiennent, plutôt que de les reverser aux détenteurs des parts des fonds.

Actions à dividende : que nous montrent les indices boursiers ?

Un peu plus haut dans cet article, nous soulignons le fait qu’une stratégie d’allocation faisant la part belle aux actions à dividende fait l’impasse sur les valeurs de croissance et en particulier les géants de la Tech. Quel impact sur la performance du portefeuille ? Que nous disent les historiques de performance ?

MSCI World High Dividend Yield

Pour se faire une idée de l’impact d’une stratégie pro-dividende sur la performance du portefeuille, nous pouvons comparer l’indice MSCI World (plus de 1550 actions mondiales, c’est notre benchmark) au MSCI World High Dividend Yield.

Le MSCI World High Dividend Yield est un indice directement dérivé du MSCI World, dont il retient un peu plus de 300 actions sélectionnées sur le critère d’un dividende élevé, durable et persistant :

Source : https://www.msci.com/documents/10199/74fe7e16-759e-405c-96aa-8350623fae65

Le PDF (source ci-dessus) vous donne le détail des caractéristiques et de la performance de cet indice.

Ce que l’on observe : l’indice MSCI World High Dividend Yield est distancé par le MSCI World. Ce phénomène est particulièrement visible sur les 5 dernières années.

C’est l’envolée des valeurs technologiques, et plus particulièrement des GAFAM (avares en dividendes, elles ne figurent pas dans l’indice MSCI World High Dividend Yield) qui explique la bonne performance du MSCI World.

Petite précision au passage, les graphiques et les performances sont “Gross Return”. Cela signifie qu’il s’agit des performances calculées avec un réinvestissement de la totalité des dividendes. Or, rappelez-vous qu’en pratique, les épargnants paient un impôt sur les dividendes perçus sur un compte-titres et ne peuvent donc pas les réinvestir en totalité.

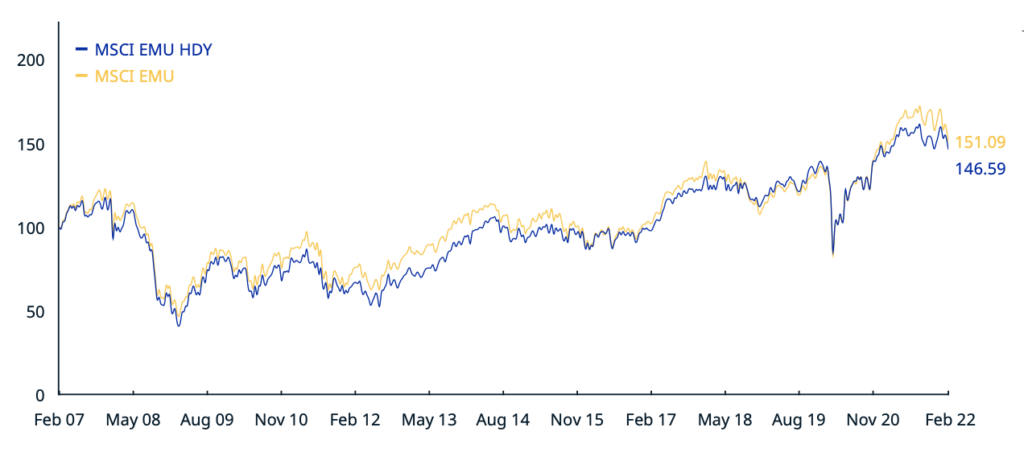

MSCI EMU High Dividend Yield

Pour limiter le frottement fiscal, l’épargnant français peut se tourner vers le PEA, mais on ne peut y loger que des actions d’entreprises européennes (hors ETF World, USA, émergents…éligibles PEA).

Regardons la performance d’un panier d’actions éligibles au PEA telles que celles figurant dans l’indice MSCI EMU High Dividend Yield :

Source : https://www.msci.com/documents/10199/8f81f849-0399-4f76-8f74-2cfe7e5f1fca

Cet indice offre une performance peu ou prou équivalente à l’indice MSCI EMU (indice “pur” sans biais dividende). Encore une fois, investir dans des actions à fort dividende n’améliore pas le retour sur investissement. Plutôt le contraire.

Notez au passage la faible performance du MSCI EMU comparativement au MSCI World : ils affichent respectivement des performances annualisées moyennes de 7 et 11 % sur les 10 dernières années (chiffres relevés fin février 2022).

Le marché action américain délivre historiquement des performances supérieures à celles du marché européen. Aussi, et c’est une des raisons de la bonne performance du marché US : les géants de la tech sont presque tous américains. De fait, il est recommandé aux investisseurs français d’opter pour une allocation géographique recouvrant à la fois l’Europe et les États-Unis.

Le MSCI World apparaît donc comme le meilleur indice. D’autant plus que l’on trouve facilement des ETF répliquant le MSCI World au sein des meilleures assurances vie. On peut même loger des ETF MSCI World en PEA !

Les épargnants les plus curieux sont peut-être déjà tombés sur d’autres indices construits sur un panier d’actions avec un biais dividende. On peut notamment citer le MSCI World Dividend Masters.

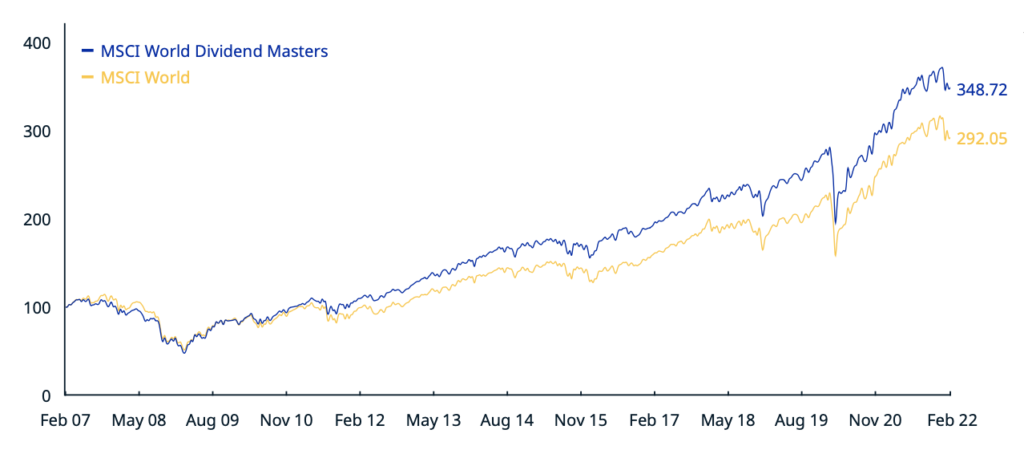

MSCI World Dividend Masters

On trouve des indices pro-dividendes affichant des performances intéressantes, c’est notamment le cas du MSCI World Dividend Masters, que l’on compare une nouvelle fois au MSCI World “pur” :

Source : https://www.msci.com/documents/10199/e3ae0337-83be-0dc6-d7bd-dfb0ca4cc53a

Cet indice comporte environ 300 actions (également présentes dans le MSCI World) ayant augmenté leur dividende chaque année pendant au moins 10 ans. Leur profil se rapproche de la définition des dividend aristocrats évoqués plus haut.

Le MSCI World Dividend Masters a délivré une performance brute d’impôt supérieure au MSCI World ! Mais en léger retrait sur les 3 et 5 dernières années.

Rappelons à cet effet que les performances passées ne préjugent pas des performances à venir.

Toujours dans le même registre, on peut également citer l’indice MSCI World Dividend Growers Quality Select.

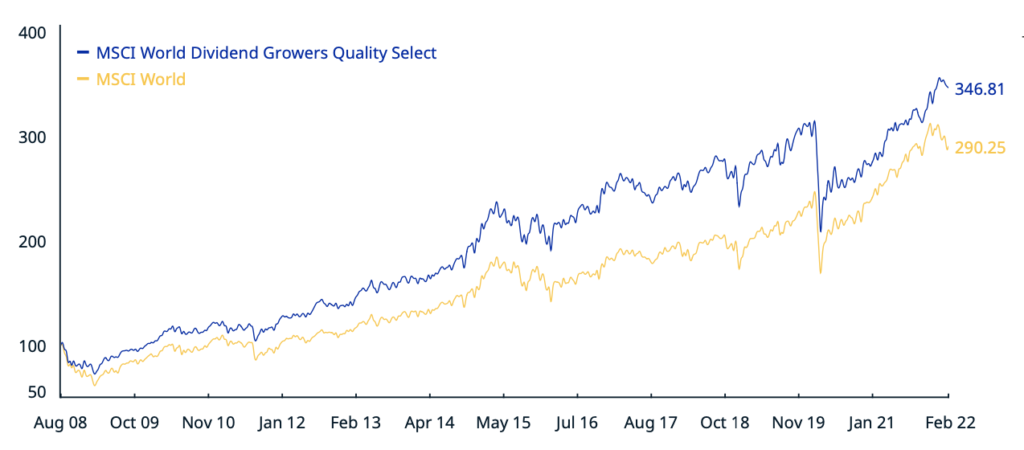

MSCI World Dividend Growers Quality Select

Le MSCI World Dividend Growers Quality Select est un indice resserré sur environ 80 actions délivrant un rendement en dividende élevé et croissant dans le temps, et pour lesquelles les analystes anticipent un relèvement du dividende dans l’année à venir :

Source : https://www.msci.com/documents/10199/f990678e-722a-a767-513f-fb8ff4f06ddb

Cet indice a battu le MSCI World sur la période 2008-2022. Malheureusement, ses performances sur les 3 et 5 dernières années sont sensiblement inférieures à celles du MSCI World.

Tenté par un indice avec biais dividende ? Ou autre piste à explorer ?

En dépit des éléments que nous mettons ici en lumière sur les limites d’une stratégie d’allocation mettant l’accent sur les actions à fort dividende, un investisseur décidé à se construire un portefeuille orienté dividende pourrait chercher à répliquer l’allocation du MSCI World Dividend Masters (contrairement au MSCI World Dividend Growers Quality Select, sa sous-performance sur les 3 et 5 dernières années est relativement faible).

Mais il doit avoir en tête qu’un portefeuille de près de 300 valeurs demande du temps pour sa gestion courante (ajustement périodique de la pondération des actions, réinvestissement des dividendes, etc.).

Quitte à s’éloigner de l’approche la plus simple et “pure” (sans biais explicite) consistant à suivre la performance du MSCI World (l’indice “par défaut”), il n’y a aucune raison de ne regarder que du côté des indices avec un biais dividende. L’investisseur peut élargir son champ de recherche, consulter les centaines d’indices créés par la société MSCI (et autres indices) et s’inspirer de ceux offrant les meilleures performances !

Vous pouvez retrouver les centaines d’indices MSCI et leur composition ici : https://www.msci.com/constituents. Une recherche dans Google vous permet de facilement retrouver les fiches d’information synthétiques sur ces indices.

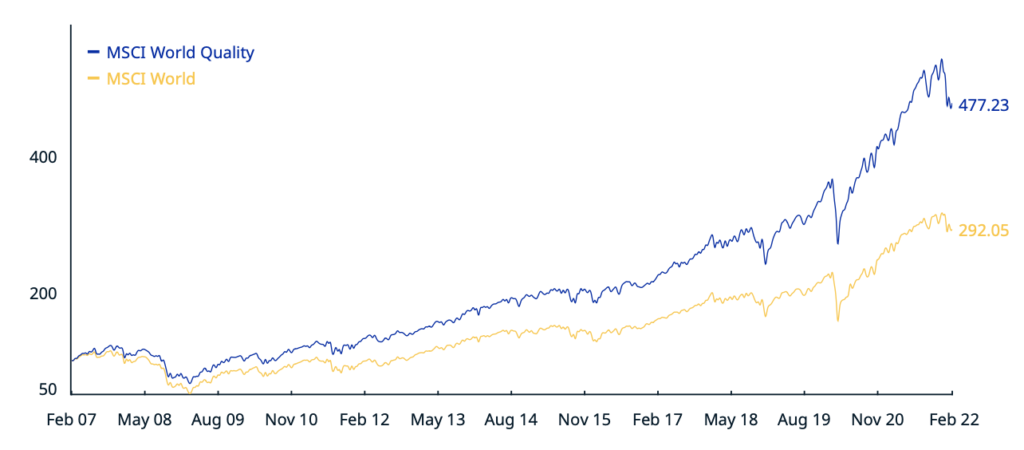

MSCI World Quality

Un indice intéressant (parmi d’autres) est le MSCI World Quality (296 actions). Il bat à plate couture le MSCI World, quel que soit l’intervalle de temps considérée (3 ans, 5 ans, 10 ans, depuis 1994) :

Source : https://www.msci.com/documents/10199/344aa133-d8fa-4a15-b091-20a8fd024b65

Pourquoi mentionner cet indice dans un article sur les actions à dividende ? Tout simplement pour vous montrer qu’il existe des stratégies d’allocation telles que celle du MSCI World Quality qui délivrent des performances très supérieures à celles des indices avec un biais dividende cités plus haut !

Faut-il pour autant chercher à répliquer l’indice MSCI World Quality ? Cette idée peut sembler séduisante mais elle repose sur un pari fort : cet indice est très pondéré sur les valeurs de la Tech : ces dernières représentent près de 40 % de l’indice.

Les valeurs technologiques sont sur une belle dynamique de croissance depuis plusieurs décennies, mais il n’est pas évident de savoir si ce secteur continuera durablement de sur-performer les autres secteurs. Allez savoir si nous n’entrons pas dans l’ère des biotechnologies ou des énergies renouvelables…

On en revient finalement à notre bon vieux MSCI World ?

Faute de conviction forte, il est plus sage de s’en tenir au MSCI World, lequel propose une allocation sectorielle beaucoup plus équilibrée. Et davantage diversifiée, avec un nombre d’actions beaucoup plus important (plus de 1550).

Par ailleurs, sur le plan pratique, un épargnant qui souhaiterait répliquer un indice tel que le MSCI World Quality (ou les indices avec un biais dividende présentés ci-haut) se heurterait à plusieurs difficultés. Ces indices ne sont pas toujours disponibles au format ETF et s’ils le sont, ils ne sont pas forcément disponibles chez tous les courtiers.

Ces indices comportant une large fraction de valeurs US, il n’est donc pas possible de répliquer ces indices en détenant en direct les actions au sein d’un PEA. Et aucune assurance vie grand public ne permet de loger l’ensemble de ces titres en direct. L’épargnant doit donc se tourner vers un compte-titres…sans avantage fiscal.

Enfin, la gestion courante d’un portefeuille répliquant un indice de 100 à 300 actions est un travail chronophage. Et la multiplication des frais d’exécution d’ordres (300 ordres plutôt qu’un seul ordre) représente un coût supplémentaire qui pénalisera la performance nette de frais du portefeuille.

Ce n’est donc pas un hasard si nous préférons les ETF MSCI World. Ils offrent une bonne diversification, sans biais particulier, et sont facilement accessibles aux épargnants individuels. En optimisant fiscalement, que ce soit en assurance vie, en PEA (ou en PER pour préparer sa retraite tout en défiscalisant).

Les valeurs technologiques représentent près de 20 % du MSCI World. Ce qui est suffisant dans l’allocation d’un épargnant “bon père de famille”.

Si l’épargnant veut faire un pari sur les valeurs technologiques, il est possible et facile de surpondérer ce secteur. Pour cela, l’épargnant peut intégrer dans son portefeuille un ETF NASDAQ (à hauteur de 5-20 % par exemple) en complément d’un ETF MSCI World (coeur du portefeuille).

Actions à fort dividende : conclusion

L’investissement dans des actions à forts dividendes part d’une bonne intention : investir dans des entreprises profitables, et se constituer un flux de revenus réguliers permettant de compléter son salaire et/ou sa retraite.

En pratique, nous avons vu que le dividende n’est qu’une forme de récompense des actionnaires parmi d’autres. Et qu’il ne s’agit pas de la plus intéressante d’un point de vue fiscal (sauf en investissant via un fonds capitalisant), ce qui explique notamment pourquoi de plus en plus d’entreprises privilégient le rachat d’actions plutôt que la redistribution des bénéfices aux actionnaires sous forme de dividendes. Le rachat d’actions laisse la liberté aux actionnaires de vendre ou non quelques actions pour matérialiser le gain s’ils souhaitent le dépenser plutôt que le capitaliser.

Les actions à dividendes délivrent des performances plutôt plus faibles que le marché actions dans son ensemble (MSCI World). On trouve toutefois des paniers d’actions à dividende construits avec des critères affinés (dividendes ininterrompus, persistants et croissants) affichant de beaux historiques de performance (cas du MSCI World Dividend Growers Quality Select). Mais l’indice est difficilement réplicable pour l’investisseur ordinaire car il faut gérer un portefeuille de près de 300 actions.

Privilégier les actions à dividende est l’un des biais les plus courants chez les investisseurs. Pour aller plus loin, notre dossier : investir en évitant les erreurs et biais comportementaux.

Loin de toute complication, un ETF répliquant le MSCI World est un excellent support pour diversifier convenablement son portefeuille sur différents secteurs et différents pays. Et que le tracker (ETF) soit capitalisant ou distribuant, dans tous les cas nous percevons bien les dividendes.

16 commentaires sur “Actions à fort dividende : une fausse bonne idée ?”

Bonjour,

Merci pour cet article. Je m’interroge sur l’ETF MSCI World Dividend Masters, où est-il disponible? Je le trouve nul part, même pas chez IBKR ce qui est étonnant non?

Bonjour Benjamin,

Il existe un indice MSCI World Dividend Masters mais je n’ai pas trouvé d’ETF correspondant.

Ah, il s’agit d’un indice! Au temps pour moi je pensais que c’était un ETF. Merci pour ce retour Ludovic

Bonjour

Merci pour ce superbe article qui m’a complètement convaincu. Aussi j’ai décidé de transformer mes actions à rendement détenues sur mon PEA en ETF couvrant différents secteurs et différentes zones (le choix même sur PEA est large). Comment me conseillez -vous d’effectuer la transformation ? En lissant avec des achats de quelques centaines d’€ par mois ( ce qui prendra toutefois des années vu qu’il y a pas mal d’€ à basculer) ? Sur quelle durée doit donc s’échelonner la bascule en ETF selon vous ? Encore merci !

Bonjour,

Dans ce cas, il est possible de vendre et d’investir dans la foulée pour la même somme.

Par exemple vente des actions pour 50 000 €, et dans la foulée achat des ETF pour 50 000 € (modulo les frais de transaction).

Car on reste sur le même “budget actions” (même allocation patrimoniale avec X % d’actions dans votre patrimoine) donc le DCA ne se justifie pas.

Sinon cela reviendrait à sortir du marché et à faire du market timing.

Bonjour,

Quelles sont les options ETF pour suivre le MSCI World Quality ?

Ceux que j ai trouve suivent le MSCI World Sector Neutral Quality Index

Merci beaucoup pour cet article !

Bonjour,

Je n’ai malheureusement pas trouvé d’ETF répliquant l’indice MSCI World Quality. L’indice World Sector Neutral Quality comporte les mêmes actions que l’indice MSCI World Quality mais avec des pondérations sectorielles différentes.

Vous mettez complètement de côté le fait que le dividende génère du revenu sans avoir besoin d’opérer un arbitrage entre action et liquidité, et donc de toucher des bénéfices tout en laissant dormir des participations, hors c’est évidemment un critère très important. S’il provoque en moyenne des rendements inférieurs, c’est bien qu’il représente une diminution du risque sur le long terme ! CQFD.

Par ailleurs, dans la partie qui explique pourquoi une entreprise verse ou non un dividende, vous n’abordez pas du tout l’aspect lié à la concurrence sur le marché de l’épargne et les stratégies de versement de dividende en vue de stabiliser le cours, de fidéliser les actionnaires, etc. Affirmer qu’une entreprise verse du dividende quand elle ne sait pas quoi faire de son argent consiste à dire qu’elle prend une décision strictement irrationnelle, puisque, toutes choses égales d’ailleurs, elle pourrait aussi bien placer sa tréso inemployée au lieu de la verser aux actionnaires.

Les données sont très intéressantes, mais les raisonnements présentés par l’article sont un peu courts. Les propriétaires des entreprises ne se seraient pas voté des dividendes aussi importants ces dernières années s’ils avaient pu faire mieux avec leur argent sans prendre de risque supplémentaire.

Merci pour votre point de vue.

Et on se rejoint sur votre conclusion : de gras dividendes quand la société ne sait pas faire mieux.

Salut ADI,

Merci pour cet artcile, clair et précis.

Je suis en ligne avec ce qui est écrit, et ce que dit Fred plus haut (y compris pour Ben Felix !).

C’est un bel exemple de biai comportemental, partculièrement tenace, d’autant plus que le détachement du dividende ne saute pas nécessairement aux yeux pour certains titres, ce détachement étant noyé dans la volatilité quotidienne du pricing de l’information.

Salut David,

on est toujours en phase 🙂

Bonjour Ludovic

Merci beaucoup pour cet article que je ne manquerai pas de faire suivre à tous ceux (et ils sont nombreux) qui me “soulent” avec les actions à dividendes ! Car il y a peu d’articles en français qui tentent d’expliciter le problème, encore une fois la majorité des articles et vidéos sur le sujet étant en anglais (en particulier par exemple les deux excellentes vidéos que Ben Félix a fait sur sa chaine sur le thème).

Non les actions à dividendes ne sont pas plus performantes parce qu’elles versent un dividende, elles le sont éventuellement quand elles sont exposées à un facteur particulier (size, value, growth, momentum, quality etc …) qui est performant sur la durée, ce que vous avez parfaitement souligné.

De plus, ne considérer que les actions à fort dividendes, c’est réduire fortement la diversité de son portefeuille et louper de très bons titres (comme les GAFAM) qui sont dans une stratégie de croissance et re investissement du cash généré par leurs revenus.

Et in fine, ce qui compte, c’est le “total return” offert par le titre, peut importe qu’il verse ou pas un dividende. Mais bon quand je discute de ça autour de moi, j’ai l’impression qu’une majorité est convaincue que le dividende c’est quelque-chose “en plus” qui tombe du ciel. Certains ne veulent absolument pas admettre que lors du détachement du dividende, la valeur du titre baisse d’autant (car c’est bien connu en France, l’actionnaire qui touche un dividende est un spéculateur qui se gave …).

Bref, se focaliser sur les actions à dividendes, c’est encore et toujours un biais psychologique:

– avoir le sentiment que le flux de cash offert par le versement du dividende va remplacer son salaire sans avoir à vendre de titres, sans tenir compte de l’évolution de ceux-ci.

– avoir la conviction qu’en choisissant les actions à dividendes, on sera forcément un bon “stock picker”, ce qui est le biais le plus dévastateur pour un investisseur, à savoir celui d’être trop confiant et sûr de ses capacités à faire mieux que le marché.

Encore félicitations pour votre site qui devrait être déclaré d’utilité publique 🙂

Bonjour Fred,

Complètement d’accord avec vous 🙂

Beaucoup pensent qu’en investissant dans une action à 5 % de rendement, ce sera comme un livret à 5 % (sans penser à l’évolution des cours alors que c’est ce qui crée le plus de richesse, et sans penser que les dividendes peuvent aussi baisser).

On peut faire le parallèle avec l’immobilier aussi.

Certains sont aveuglés par l’appartement locatif à 5 % de rendement sur loyer à Trifouilly les oies, alors qu’il a perdu 50 % de sa valeur en 10 ans.

Je préfère l’appartement à 3 % de rendement mais qui s’est valorisé de +100 % en 10 ans.

Bonjour,

Analyse très pertinente si on tient compte des excellentes performances des actions au cours des dernières années. Cependant, ne pensez vous pas que dans un contexte baissier qui pourrait durer un certain temps, il peut être néanmoins intéressant de rééquilibrer un peu ses positions en allant vers des sociétés à moins forte croissance mais qui risquent de mieux résister tout en servant de beaux dividendes ?

Bonjour Carole,

Vous envisagez une rotation sectorielle.

C’est un sacré pari.

On ignore combien de temps la baisse va durer et quelles entreprises vont le mieux performer à l’avenir.

Les sociétés dites défensives risquent aussi d’être à la traîne par rapport aux autres, on ne sait pas.

C’est pourquoi, personnellement, je préfère investir sur les winners du capitalisme qui seront toujours dans l’indice MSCI World : https://avenuedesinvestisseurs.fr/msci-world-composition-etf-comment-investir/

En évitant les biais comportementaux, notamment de se croire plus malin que le marché : https://avenuedesinvestisseurs.fr/investir-en-evitant-les-biais-comportementaux-des-investisseurs-finance/

Bonjour Carole,

Au 30 juin 2022, le MSCI World était en baisse d’un peu plus de 20 % depuis le début de l’année, contre une baisse de seulement 8 % pour le MSCI World High Dividend Yield. Donc c’est déjà un peu tard pour arbitrer vers les actions à fort dividende…

Au-delà de ça, je ne suis pas très à l’aise avec l’idée d’arbitrage, étant donné qu’il est difficile d’anticiper le marché. Aussi, ce serait dommage de vendre de belles entreprises de croissance au plus mauvais moment (quand les cours sont dépréciés).

Le seul qui gagne à tous les arbitrages, c’est le courtier qui empoche des frais d’ordre ! À titre personnel, je privilégie l’investissement à très long terme (sans rotation du portefeuille) sur un panier d’actions très diversifié, avec une allocation inspirée de celle des bons fonds indiciels.