C’est un fait connu de (presque) tout le monde : l’argent non investi perd de sa valeur dans le temps. La faute à l’inflation qui rogne année après année la valeur du capital. Ainsi, les plus anciens d’entre nous se souviendront qu’il n’y a pas si longtemps, on était considéré comme riche avec un capital de 1 million de Francs. Un budget jadis suffisant pour acheter une belle maison.

En 2021, ce même montant, 150 000 euros, représente désormais le prix d’un petit appartement dans la plupart des grandes métropoles (et ne parlons pas de la capitale…) L’inflation est passée par là. On comprend donc qu’il est essentiel de placer correctement son épargne pour la faire fructifier sur le long terme et ne pas perdre en pouvoir d’achat.

Concrètement, les Français se tournent de plus en plus vers les actions, car les livrets et les fonds euros peinent à battre l’inflation. Mais il faut savoir équilibrer son portefeuille financier, notamment entre fonds euros (peu rentables mais sûrs) et actions (forte espérance de performance mais prise de risque).

En matière de gestion de l’épargne, les épargnants se divisent en 2 catégories selon qu’ils délèguent la gestion de leur épargne (gestion pilotée) ou la gèrent en direct (gestion libre).

Nous allons ici discuter des bonnes pratiques pour gérer l’allocation de son épargne notamment entre fonds euros et actions (gestion de portefeuille financier) et maîtriser le risque.

Cet article s’adresse donc davantage aux épargnants gérant en direct leur épargne (gestion libre). Ceci dit, il pourra également intéresser les épargnants déléguant la gestion de leur épargne (gestion pilotée), mais souhaitant en savoir davantage sur le sujet pour éventuellement aller plus loin, gagner en autonomie et peut-être à terme passer en gestion libre tout ou partie de leur épargne.

SOMMAIRE

- Gestion pilotée et gestion libre

- Épargne : définir son allocation cible

- Gestion courante du portefeuille et ré-allocation du capital

- Combiner PEA et assurance vie pour optimiser la gestion du patrimoine

- Quelques remarques

- Conclusion

Gestion pilotée et gestion libre

Avant d’entrer dans le cœur du sujet, faisons un bref rappel des 2 modes de gestion.

En optant pour pour une gestion pilotée (gestion déléguée ou encore gestion sous mandat), les épargnants délèguent auprès de professionnels (une banque, un courtier, un conseiller en gestion de patrimoine, etc.) la gestion de tout ou partie de leurs placements (contrat d’assurance vie, PEA, PER, contrat de capitalisation, compte-titres, etc.)

Les gestionnaires ont pour mission de gérer l’allocation du portefeuille et de maximiser la performance de l’épargne tout en maintenant un niveau de risque contenu (en adéquation avec le profil de l’épargnant). En pratique, l’épargnant se voit généralement proposer le choix entre plusieurs profils que l’on retrouve usuellement sous les noms suivants : sécurisé (prudent), équilibré, dynamique, agressif.

Le tableau ci-dessous présente la part de placements risqués pour différents profils d’allocation proposés. En pratique, les placements dits risqués sont typiquement des fonds d’investissement en actions. Certains gestionnaires diversifient également l’épargne sur des supports immobiliers, également risqués (dans une moindre mesure).

| Profil de risque | Part des placements risqués dans l’allocation |

| Défensif | Moins de 40 % |

| Équilibré | 40-60 % |

| Dynamique | 60-80 % |

| Agressif | Plus de 80 % |

Les pourcentages peuvent varier d’un contrat/gestionnaire à l’autre, c’est la raison pour laquelle nous donnons ici des intervalles. Ces chiffres sont à prendre comme des ordres de grandeurs.

L’essentiel des gestions pilotées grand public ne propose généralement que 3 ou 4 profils d’allocation. Une offre parfois dédoublée pour les épargnants souhaitant une gestion labellisée ISR (investissement socialement responsable).

Toutefois, certaines sociétés de gestion proposent davantage de profils de risque. Cela permet une granularité beaucoup plus fine du niveau de risque et des performances escomptables (performance et risque vont de pair). Ainsi, on peut citer les Fintech Yomoni et Nalo parmi les sociétés de gestion proposant un (très) grand nombre de profils d’allocation.

À côté de la gestion pilotée, pour les épargnants autonomes, il y a la gestion libre. De nombreux épargnants font le choix de gérer en direct leurs placements financiers, sans l’intervention d’un tiers. L’avantage de la gestion libre, au-delà de la satisfaction du travail accompli et de la pleine compréhension de son allocation, réside dans l’économie des frais de gestion pilotée. Ces frais peuvent être minimes pour les meilleures gestions pilotées (0,55 à 0,70 % par an) mais certains épargnants aguerris profitent de leurs connaissances pour passer à 100 % en gestion libre et s’affranchir des frais de gestion déléguée.

D’autres épargnants font le choix de ne déléguer qu’une partie de leur épargne (la poche risquée) et gardent la main sur la part non risquée (fonds euros). C’est un compromis idéal pour les épargnants ne se sentant pas à l’aise pour gérer l’ensemble de leurs placements.

Épargne : définir son allocation cible

Pour savoir comment allouer son épargne, l’épargnant doit se poser 2 questions :

- Quel est mon horizon de placement ?

- Quelle est mon aversion au risque / mon appétence pour la performance ?

Si l’épargnant investit avec un horizon d’investissement à court terme, par exemple pour constituer un apport en cash en vue de concrétiser l’achat d’un bien immobilier. Alors la bonne stratégie d’allocation consistera évidemment à sécuriser le capital, typiquement en fonds euros, un placement sans risque de perte en capital (voir notre liste des meilleurs fonds euros).

Si l’épargnant investit sur le long terme, alors l’univers d’investissement s’élargit considérablement. Ainsi, l’épargnant peut envisager d’investir sur des supports plus dynamiques tels que les fonds en actions, l’immobilier, les fonds diversifiés, etc. Se pose alors la question de l’allocation et du niveau de risque que l’épargnant est prêt à prendre. Car ce sont des investissements risqués, c’est à dire présentant un risque de perte en capital.

Plus l’allocation donne une part importante aux placements risqués, plus l’espérance de rendement est importante. Mais c’est au prix d’un risque de perte en capital plus élevé. Car les marchés ne montent pas en ligne droite, c’est que l’on appelle la volatilité. À long terme, la progression des marchés actions (+7 % en moyenne annuelle lissée) et de l’immobilier (+3 %) représente historiquement une source d’enrichissement très puissante.

Pour autant, investir 100 % de son épargne sur des placements risqués est loin d’être le choix privilégié par les épargnants pour investir leur épargne à long terme. Et cela se justifie pleinement. Les investissements risqués sont volatils. Et peu d’épargnants sont disposés à voir leur épargne fluctuer fortement à la baisse en cas de tempête sur les marchés actions.

Pour rappel, entre février et mars 2020, les marchés actions mondiaux avaient dévissé de 30 % en quelques semaines dans un contexte d’incertitude extrême liée à l’expansion de la pandémie (COVID). Ils sont depuis remontés en flèche. Mais sur le moment, dans l’ambiance morose et alarmiste, peu d’épargnants sont psychologiquement armés pour affronter ces périodes sans sourciller ou remettre en cause leurs décisions d’investissement.

De plus, la plupart des épargnants souhaitent disposer de la possibilité de pouvoir mobiliser leur épargne pour financer des projets imprévus, de court terme, ce qui implique de constamment sécuriser une partie de l’épargne.

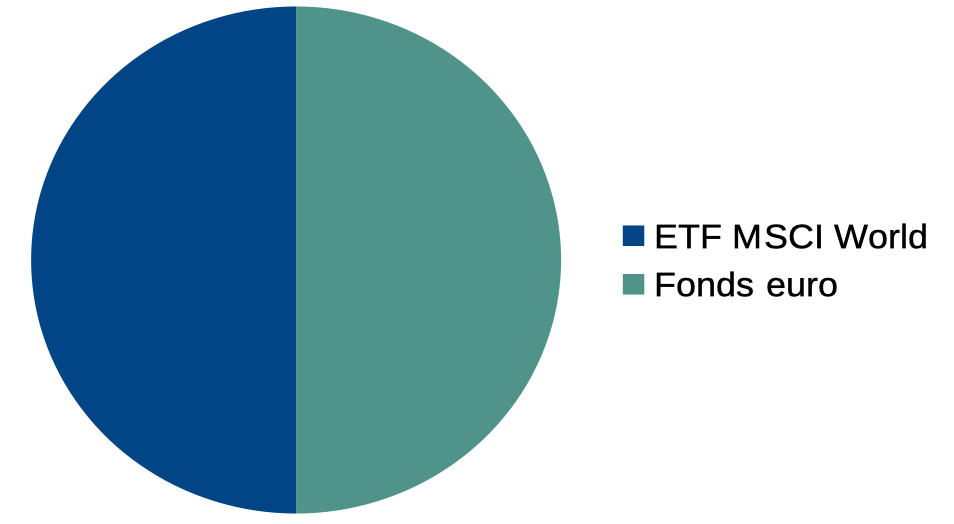

Exemple d’allocation financière équilibrée

L’allocation cible doit être adaptée aux objectifs financiers mais également au tempérament de l’épargnant.

Raisonnons dans une optique d’investissement à long terme (hors investissement immobilier qui se fait à crédit). Ainsi, un exemple d’allocation financière équilibrée, efficace et très simple à mettre en œuvre, pourrait consister à diversifier son épargne sur les 2 supports suivants :

- 50 % du capital sécurisé en fonds euro (en assurance vie),

- 50 % alloué sur un fonds actions monde (par exemple un ETF répliquant l’indice MSCI World sur PEA et/ou assurance vie).

Note de Ludovic : bien que pertinente, cette allocation n’est pas une recommandation d’investissement, mais un simple exemple pour illustrer le propos de l’article. Chacun doit adapter son allocation en fonction de ses objectifs financiers et son aversion au risque.

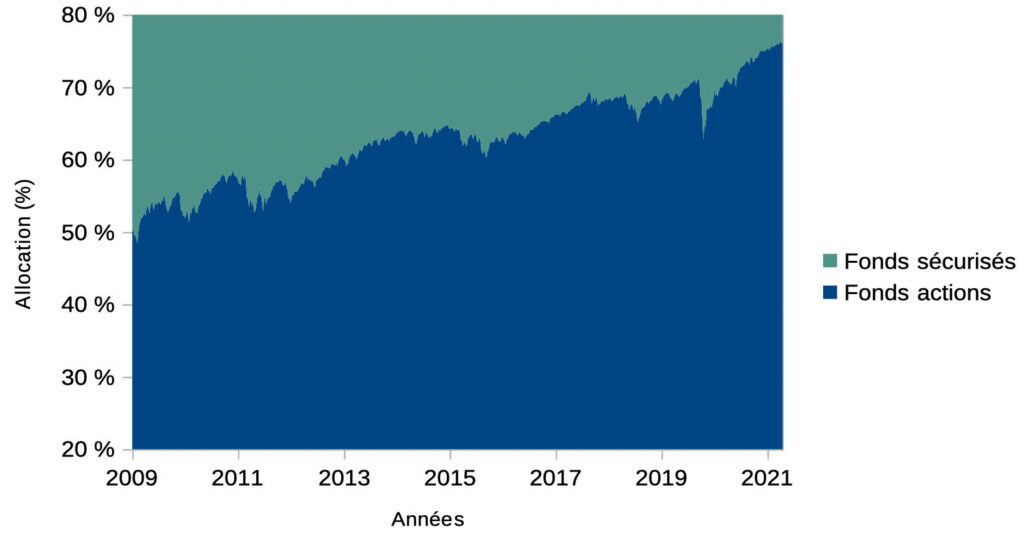

Rééquilibrer son portefeuille pour ne pas le laisser dériver

Avec le temps, certaines classes d’actifs progressent plus fortement que d’autres. Notamment les actions. Par conséquent, l’allocation du portefeuille dévie de l’allocation définie initialement. Or, les actifs les plus performants sur le long terme sont aussi les plus volatils. Avec le temps, leur sur-représentation entraîne une volatilité (un risque) accrue du portefeuille et un déséquilibre du portefeuille.

Le graphe ci-dessous illustre ce phénomène :

- En 2009, l’allocation initiale du portefeuille est équilibrée avec 50 % investis en fonds euro (sécurisé) et 50 % sur un ETF (tracker) répliquant l’indice MSCI World (actions des 1600 plus grandes sociétés mondiales).

- 12 ans plus tard, grâce à la bonne santé des marchés actions (et les fonds euros qui progressent sûrement mais lentement), le fonds actions représente désormais plus de 75 % de l’allocation. Ce qui fait que la volatilité (le risque) du portefeuille est considérablement accrue, car 75 % d’actions dans le portefeuille au lieu de 50 % initialement.

Finalement, entre 2009 et 2021 sans avoir touché au portefeuille, l’allocation initiale, que l’on pouvait qualifier d’allocation équilibrée, s’est graduellement transformée en une allocation très “dynamique” voire “agressive” pour reprendre le vocabulaire des gestionnaires de portefeuille.

L’épargnant doit donc veiller à ce que l’allocation de son épargne reste en phase avec son allocation cible. Cela nécessite un suivi périodique du portefeuille (tous les mois ou trimestres) et une ré-allocation des encours si besoin est. Maintenir son allocation cible permet de maintenir le niveau de risque de son épargne au niveau souhaité. C’est ce que l’on explique dans nos bonnes pratiques de l’investissement en bourse, en point 4.

Dépassionner la gestion de son portefeuille

Définir une allocation cible et la maintenir permet d’éviter 3 écueils classiques de l’investisseur :

- vendre au plus bas,

- sous-pondérer les marchés actions dans les moments de crise,

- sur-pondérer les marchés actions dans les moments d’euphorie.

Il est parfois tentant de céder aux sirènes des perma-bears. Contraction de “permanant” et “bear”. L’ours (bear) étant le symbole des marchés baissiers. Les perma-bears sont des investisseurs ou des commentateurs économiques passant la grande majorité de leur vie à considérer les marchés comme sur-évalués. Pessimistes invétérés, ils incitent ceux qui les suivent à rester à l’écart des marchés.

Les investisseurs sont d’autant plus sensibles à leur discours lorsque ce dernier entre en écho avec l’actualité, lors des périodes de baisse des marchés où la défiance est de mise. Les épargnants influençables s’exposent alors à la tentation de vendre leurs actions (ou fonds en actions) au plus mauvais moment.

En miroir, l’excès de confiance est l’autre menace qui pèse sur l’investisseur. Lorsque les actions progressent fortement, elles représentent une part de plus en plus importante du portefeuille. Il est alors tentant de ne pas réajuster son allocation pour espérer profiter davantage encore des perspectives de hausse des marchés, au risque d’augmenter considérablement le niveau de risque de son portefeuille.

Avis de Ludovic : le plus dur pour un investisseur est de dépassionner la gestion de son portefeuille. En pratique, l’investisseur doit définir une allocation cible (du type X % en fonds euro et Y % en actions) et s’y tenir.

Gestion courante du portefeuille et ré-allocation du capital

Les marchés actions connaissent une volatilité continuelle, cette dernière peut fortement augmenter pendant les périodes d’incertitude économique. Si cela vous intéresse, vous pouvez consulter l’indice Vix, aussi appelé “indice de la peur”, il permet d’apprécier le niveau de volatilité des marchés. Le Vix tourne généralement autour de 20, et il est monté jusqu’à 80 au plus fort de la crise du COVID en mars 2020 !

La valorisation des placements risqués ne progresse pas linéairement mais en dents de scie. Dans ces conditions, la question se pose de savoir comment maintenir son allocation cible ?

Rééquilibrer le portefeuille avec sa capacité d’épargne

Dans le cas où l’épargnant se situe dans une période de sa vie où il est en phase de constitution d’un patrimoine, il peut allouer ses versements (flux d’épargne) de telle façon qu’ils réajustent le portefeuille vers son allocation cible.

Dans certains cas, le flux d’épargne ne suffit pas à réajuster le portefeuille vers l’allocation cible, notamment :

- si la capacité d’épargne est trop faible au regard du patrimoine (par exemple avec 1 k€ par mois pour un portefeuille de 1 M€, les investissements mensuels ne sont pas significatifs et ne permettent pas de rééquilibrer) ;

- si certaines classes d’actifs ont connu une forte variation (forte hausse ou baisse des marchés actions).

Dans ces cas de figure, le flux d’épargne ne suffit pas à ré-équilibrer l’allocation. Il est nécessaire de réaliser des arbitrages. C’est-à-dire alléger (vendre) les positions sur certains supports et renforcer (acheter) les positions sur d’autres supports. Ainsi, nous allons voir quelques bonnes pratiques pour gérer et rééquilibrer son allocation.

Arbitrer : éviter les frottements fiscaux et les commissions de courtage/frais de mouvement

Qui dit arbitrage dit vente partielle d’un ou plusieurs supports. Généralement, il s’agit de vendre celui qui a le plus progressé (ou celui qui a le moins perdu…) À cette occasion, il se peut que l’épargnant matérialise une plus-value. Se pose alors la question de l’imposition de cette plus-value.

Si l’épargnant investit via un compte-titres ordinaire (CTO), les plus-values réalisées sont directement imposées dans l’année où la plus-value est matérialisée. Beaucoup d’épargnants se tournent vers le CTO lorsqu’ils débutent dans l’investissement en actions (certains courtiers ne proposent d’ailleurs que le CTO). Un choix discutable car ils ne profitent d’aucune marge de manœuvre pour arbitrer les positions sur leur CTO sans passer par la case impôt dès lors qu’ils génèrent des plus-values.

C’est la raison pour laquelle le PEA et l’assurance vie apparaissent comme des dispositifs plus intéressants. En effet, ces 2 enveloppes sont dites “capitalisantes”, car on peut acheter et vendre en leur sein sans être imposé sur les plus-values.

Qui dit arbitrage dit également frais de courtage/arbitrage (ordre d’achat/revente). La bonne pratique consiste à limiter les frais de mouvement. Nous allons voir comment.

Combiner PEA et assurance vie pour optimiser la gestion du patrimoine

Les épargnants peuvent optimiser la gestion de leur patrimoine en tirant partie des avantages respectifs du Plan d’épargne en actions (PEA) et de l’assurance vie. En effet, la combinaison de ces 2 enveloppes permet à la fois de limiter les frottements fiscaux et les frais de mouvement.

Pour rappel, l’assurance vie et le PEA sont des enveloppes capitalisantes. Donc l’épargnant ne paie pas d’impôt sur les gains réalisés au sein de ces enveloppes tant que l’argent reste dans l’enveloppe. Ainsi, il y a “évènement fiscal” seulement quand on sort l’argent (virement sortant) du PEA ou de l’assurance vie.

Un des avantages du PEA est l’absence de frais de gestion annuels, contrairement aux supports en unités de compte logés en assurance vie (0,50 % par an sur les meilleures assurances vie). C’est ce qui en fait l’enveloppe la plus intéressante pour investir en actions (assurance vie ou PEA ? Comparatif)

Malheureusement, au sein du PEA il n’est pas possible d’arbitrer son capital sur des supports sans risque, et la poche liquidité n’est pas rémunérée contrairement aux fonds euros en assurance vie. Aussi, chaque mouvement (achat/vente) occasionne des frais de courtage.

De son côté, l’assurance vie comporte des frais de gestion sur les unités de compte. Mais en contrepartie, elle permet de sécuriser son capital sur des supports à capital garanti : les fonds euros. Et sur les bonnes assurances vie il n’y a pas de frais d’arbitrage.

Cas pratique

Si l’on prend le cas d’un épargnant souhaitant allouer 50 % de son épargne sur des supports dynamiques risqués (fonds en actions) et 50 % sur un support à capital garanti (fonds euro). En pratique, il peut être intéressant de profiter du PEA pour investir en actions, et profiter de l’assurance vie pour investir sur le fonds euro sécurisé.

Par la suite, en fonction de l’évolution de la valorisation des supports, l’épargnant peut décider d’allouer ses versements (flux d’épargne) vers le PEA ou l’assurance vie. Il pourra également faire le choix d’arbitrer son épargne entre supports non risqués et risqués au sein de son assurance vie.

Prenons le cas d’un épargnant disposant de 100 k€. Avec un point de départ où il investit :

- 50 k€ en fonds actions sur son PEA (50 %),

- et 50 k€ en fonds euro sur son assurance vie (50 %).

Cas 1 : les marchés actions ont progressé de 5 %

Après 1 mois d’investissement, les marchés actions ont grimpé de 5 %. Il s’agit d’un cas de figure où l’évolution du portefeuille est faible. L’épargnant se retrouve avec :

- actions : +5 % donc 52,5 k€ en actions (on atteint maintenant 51,2 % du portefeuille au lieu des 50 % initiaux),

- fonds euro : toujours 50 k€ en fonds euro (soit 48,8 % du portefeuille).

(Ou les montants inverses en cas de baisse des fonds actions).

L’allocation courante n’a pas drastiquement changé de l’allocation initiale. En effet, on a seulement un écart d’1,2 points par rapport à l’allocation cible 50/50. Donc l’épargnant n’a pas nécessairement besoin de prendre des mesures pour ré-ajuster son allocation.

L’investisseur peut se donner une marge de tolérance en matière d’allocation cible. C’est même conseillé si l’on ne souhaite pas réaliser des arbitrages chaque jour de cotation des marchés actions, et éviter de multiplier les frais d’arbitrage par la même occasion !

L’épargnant a donc tout intérêt à se donner une marge de tolérance. Par exemple, il peut décider que la poche risquée peut librement évoluer entre 45 et 55 %, sans qu’il n’intervienne. Dès lors que l’allocation courante reste dans cette marge raisonnable, cela n’aura pas d’incidence forte sur la performance et la volatilité (le niveau de risque) du portefeuille.

Cas 2 : les marchés actions ont progressé de 30 %

Après quelques semestres, les marchés actions ont fortement progressé depuis l’investissement initial (+30 %) et l’épargnant dispose désormais de 65 k€ en actions sur son PEA et environ 51 k€ en fonds euro.

- actions : 65 k€ (soit 56 % du portefeuille s’élevant désormais à 116 k€),

- fonds euro : 51 k€ en fonds euro (soit 44 % du portefeuille).

Cette fois, on s’est largement écartés de l’allocation cible de 50/50. Notre épargnant supportait bien 50 % d’actions dans son portefeuille et jusqu’à 55 % avec une marge de tolérance, mais 56 % d’actions représente maintenant un “budget risque” trop élevé pour lui. Pour retrouver son allocation cible, l’épargnant peut orienter ses prochains flux d’épargne vers le fonds euro en assurance vie.

Toutefois, si l’épargnant n’a pas de capacité d’épargne, il ne dispose pas de solution efficace pour ré-allouer son épargne dans la configuration actuelle. En effet, il serait contraint de sortir de l’argent de son PEA pour le ré-allouer vers le fonds euro en assurance vie, ce qui entraînerait l’imposition de la plus-value.

Dans le cas où le PEA a plus de 5 ans, l’imposition des plus-values matérialisées à l’occasion d’un retrait est de 17,2 %. Ce qui est plus avantageux que l’imposition en vigueur sur le CTO, mais l’idéal serait d’éviter complètement ce frottement fiscal.

Alors comment optimiser le rééquilibrage du portefeuille ?

Une solution qui s’impose pour faciliter et optimiser la ré-allocation du patrimoine est d’exploiter les possibilités offertes par les assurances vie multisupport. Concrètement, l’épargnant pourrait allouer son capital initial de la façon suivante, en conservant la même allocation 50 % actions et 50 % fonds euro :

- 25 k€ en actions sur le PEA,

- 25 k€ en actions (fonds actions en unités de compte) sur l’assurance vie,

- 50 k€ en fonds euro.

De cette façon, en cas de hausse de la poche “actions”, l’épargnant peut ré-équilibrer l’allocation globale de son patrimoine en arbitrant au sein de son assurance vie les supports en actions vers le fonds euro. En sachant que les meilleures assurances vie sont sans frais d’arbitrage. Ainsi, l’épargnant gagne sur les 2 tableaux : l’arbitrage n’occasionne ni frottement fiscal, ni frais d’arbitrage.

Note de Ludovic : ce type d’allocation est d’autant plus intéressant que certains contrats d’assurance vie bonifient la performance du fonds euro lorsque l’épargnant alloue une partie des encours en unités de compte. De telle sorte que la bonification du fond euro compense tout ou partie des frais de gestion sur les supports actions en unités de compte ! Nous vous renvoyons à notre comparatif des meilleures assurances vie pour en savoir plus à ce sujet.

Cas 3 : les marchés actions ont perdu 20 %

Dans ce troisième cas de figure, on se place dans la situation où les marchés actions ont perdu 20 %. Partant de l’allocation proposée juste avant combinant PEA et assurance vie, l’allocation courante est désormais la suivante :

- 20 k€ en actions sur le PEA (25 k€ – 20 % = 20 k€),

- 20 k€ en actions (fonds actions en unités de compte) sur l’assurance vie,

- 50 k€ en fonds euro en assurance vie.

Les actions ne représentent plus que 44 % du portefeuille (40 k€ / 90 k€), on se retrouve loin des 50 % en cible. Comment rééquilibrer en 50/50 (donc 45 k€ en actions et 45 k€ en fonds euro) ? L’épargnant peut arbitrer au sein de son assurance vie : 5 k€ du fonds euro vers le fonds actions en unités de compte afin de ré-équilibrer l’allocation. Sans frottement fiscal et sans frais d’arbitrage.

Quelques remarques

Nous avons ici mis en lumière comment tirer parti des caractéristiques et des atouts de l’assurance vie et du PEA pour gérer l’allocation de son patrimoine financier. Ces deux enveloppes ont chacune leurs avantages et inconvénients, elles nous apparaissent complémentaires dans le cadre d’une allocation diversifiée de l’épargne. Voir aussi notre article assurance vie ou PEA.

Cas particuliers : privilégier assurance vie ou PEA ?

Une première remarque est à apporter : dans certains situations, les épargnants ont intérêt à ne privilégier qu’une seule de ces enveloppes.

Par exemple, les épargnants souhaitant préparer la transmission de leur patrimoine ont intérêt à privilégier l’assurance vie. En effet, cette enveloppe bénéficie d’avantages fiscaux très puissants en matière de succession, tandis que le PEA ne bénéficie d’aucun atout en la matière.

À l’inverse, un épargnant souhaitant allouer de façon inconditionnelle la totalité de son épargne en actions (profil d’allocation très agressif) peut tout à fait se contenter d’un PEA (tant qu’il n’a pas plafonné les 150 000 € de versement).

La question de l’allocation de son épargne doit donc être traitée dans une perspective globale, tenant compte des spécificités et des objectifs de l’épargnant.

Fonds actions capitalisant versus distribuant

En matière de fonds actions, l’épargnant est parfois confronté au choix entre les fonds capitalisant et les fonds distribuant. En clair, les fonds capitalisant vont réinvestir les dividendes au sein du fonds, tandis que les fonds distribuant vont distribuer les dividendes aux actionnaires.

Au sein du PEA, les fonds capitalisant présentent un avantage : réinvestir automatiquement les gains dans le fonds sans avoir à passer d’ordre. C’est un gain de temps et d’argent. Les frais de passage d’ordre (frais de transaction) peuvent représenter jusqu’à 0,50 % du montant de l’ordre (néanmoins les meilleurs PEA s’en sortent beaucoup mieux).

Au sein de l’assurance vie, les dividendes distribués par les fonds aux épargnants sont souvent automatiquement réinvestis dans le fonds par l’assureur. Finalement, la question de savoir s’il faut préférer les fonds capitalisant ou distribuant n’est pas de première importance.

Et l’immobilier ?

Une troisième remarque porte sur l’allocation présentée dans cet article. Dans un soucis de simplification, nous n’avons pas inclus de supports immobiliers. Il s’agit pourtant d’une classe d’actifs presque incontournable. Il faut savoir que le PEA et l’assurance vie permettent d’investir dans l’immobilier via les supports que l’on regroupe sous le nom d’immobilier “pierre-papier”.

Ainsi, le PEA permet d’investir dans des foncières européennes cotées non SIIC (Vonovia, Deutsche Wohnen, Leg Immobilien, etc.) et des fonds de foncières cotées (au format ETF).

L’assurance vie offre davantage encore de possibilités, avec le choix d’investir dans les supports suivants :

- SCPI,

- OPCI,

- SCI (quelles différences entre SCPI, SCI et OPCI ?),

- foncières cotées (SIIC) et fonds de foncières cotées.

Ces supports immobiliers ont toute leur place dans un patrimoine diversifié. Et là encore, l’épargnant aura intérêt à définir une allocation cible et s’y tenir. En pratique, la plupart de ces supports immobiliers distribuent leurs bénéfices (supports non capitalisant), donc l’épargnant peut à loisir réinvestir ces gains sur le(s)s support(s) de son choix.

Les foncières et les fonds de foncières sont des supports liquides (achat/vente rapide), donc les arbitrages sont aisés. Attention, il n’en n’est pas de même des SCPI où la liquidité est beaucoup plus faible (et les frais d’achat importants). Donc les épargnants devront tenir compte de ces caractéristiques dans le cadre de la gestion de l’allocation de leur patrimoine.

Conclusion

Nous avons vu l’importance de suivre l’évolution de son portefeuille et de s’assurer que l’allocation courante correspond toujours à l’allocation cible que l’on a défini.

Sans quoi, les actifs les plus performants et les plus volatils finissent par être sur-représentés dans l’allocation et accroissent le niveau de risque à un niveau que l’on ne peut pas assumer. Ce qui va à contre-courant des objectifs des épargnants, lesquels sont souvent amenés à sécuriser leur épargne à l’approche de la retraite.

Des arbitrages entre actions et fonds euros, ou un flux d’épargne périodique, sont nécessaires pour réajuster l’allocation. En pratique, l’épargnant peut se laisser une marge de tolérance en matière d’allocation cible pour chaque classe d’actifs, ceci dans un souci de simplification : éviter de multiplier les arbitrages.

Il est possible de structurer son patrimoine entre différentes enveloppes (le PEA, l’assurance vie, voire le PER qui n’a pas été mentionné ici) de telle sorte que l’on puisse ré-ajuster son allocation sans frottements fiscaux et sans frais d’arbitrage/courtage.

Enfin, en cas de doute sur vos capacités à définir une stratégie d’investissement et à gérer sans tiers l’allocation de vos placements, nous ne saurions trop vous recommander de vous tourner vers une gestion pilotée performante.

23 commentaires sur “Placements financiers : allocation, gestion du risque et arbitrage”

Bonjour,

Selon vous, si l’on possède un ETF dont on n’est pas satisfait, vaut-il mieux arbitrer vers un autre ETF (World classique sur Linxea Spirit 2) malgré les 0,1% de frais de transaction ou laisser tel quel et investir sur le nouvel ETF sans arbitrer ?

Merci par avance.

Hanz

Bonjour Hanz,

Oui il vaut mieux investir plus efficacement, quitte à y laisser 0,10 % de frais de transaction (ce qui est anecdotique à long terme versus le gain d’un meilleur placement).

Bonjour,

que pensez vous de la règle du 110-age pour faire évoluer la répartition entre actions (etf) et placement sécurisé (livrets et fonds en euros?

Bonjour,

C’est une règle très générique et en vigueur plutôt aux Etats-Unis.

Il vaut mieux prendre ça avec des pincettes et ajuster selon sa situation et ses projets.

On peut avoir une règle type : x % que je souhaite sécuriser (fonds euro pour financer une résidence principale par exemple) et y % que je veux investir à long terme (actions).

Ou une règle type : XXX k€ en épargne sécurisée (livrets, fonds euros, fonds monétaires…) en “matelas de sécurité” fixe, et tout le reste investi en actions et immobilier.

Notre article : allocation patrimoniale.

Bonjour,

j’ai une question concernant le rééquilibrage avec le PEA et l’assurance-vie. Si mon allocation patrimoniale cible est 20% fonds euros et 80% actions. Comment dois-je faire la répartition par exemple avec 1000€ ?

– 200€ en fonds euros de l’AV

– 200€ en actions de l’AV

– 600€ en actions sur le PEA

Ou bien :

– 200€ en fonds euros de l’AV

– 300€ en actions de l’AV

– 500€ en actions sur le PEA ?

Bonjour,

200 € de fonds euro en assurance vie.

Et pour les actions de l’ordre de 700 € en PEA et 100 € en assurance vie (tant que je n’ai pas atteint les 150 000 € de versement en PEA, avantage au PEA, sauf si je veux optimiser ma succession).

Bonjour, dans cet exemple, est-ce que 100 euros en assurance vie est suffisant pour pouvoir réequilibrer suffisamment le portefeuille sur du long terme ? Ou est-ce que c’est plus pertinent de mettre 50% actions sur PEA et 50% actions sur assurance vie ?

Autre possibilité, pouvons-nous rééquilibrer le portefeuille uniquement sur PEA entre ETF actions et ETF obligataires ?

Que recommandez-vous ?

Un grand merci

Bonjour,

C’est bien d’avoir plus de volume que 100 € en assurance vie pour avoir matière à rééquilibrer.

Je n’ai pas souvenir d’ETF oblig sur PEA.

Mais vous pouvez très bien équilibrer avec des fonds monétaires sur PEA, c’est une bonne piste (surtout en ce moment avec les taux proches de 4 %).

Bonjour,

Superbe article ! Comme toujours.

Mais réaliser un arbitrage en vendant des actions pour rééquilibrer un portefeuille ne limiterait pas justement la puissance des intérêts composés dans le temps ?

Bien à vous.

Bonjour Wuji,

Oui exact 🙂

Mais la stratégie principale reste de respecter notre allocation (x % actions dans notre patrimoine), c’est ce qu’on est en mesure de supporter psychologiquement et conforme à nos objectifs fixés, voilà pourquoi il vaut mieux ne pas trop s’écarter de notre allocation cible.

Ou alors vous décidez de changer d’allocation, en cas de changement de vie ou d’objectif.

(Je suis moi-même passé d 20 % actions à 50 % actions progressivement ces dernières années après achat de résidence principale).

Bonjour,

Si toute ma partie “actions” se trouve sur le PEA et que mon AV ne contient uniquement que le fonds euros, comment rééquilibrer en cas de forte hausse des actions ? Je comprends le mécanisme évoqué dans l’article (le “cas 2”) si des actions sont aussi présentes sur l’AV, mais dans le cas inverse, je ne vois pas ! ce doit être évident pourtant, désolée !

Bonjour Evelyne,

Dans ce cas c’est compliqué en effet !

A moins de vendre une partie de vos actions en PEA, et le fruit de la vente se retrouve alors en poche espèces du PEA.

Le plus simple reste de combiner assurance vie et PEA :

– En PEA une part fixe d’actions.

– Et en assurance vie, une part d’actions qui pourra être ajustée (renforcée ou allégée) selon les rééquilibrages avec le fonds euro.

Bonjour,

J’ai entendu parler de stratégie “Dual Momentum” de Gary Antonacci qui consiste à investir son portefeuille soit en action, soit en obligation en fonction de l’actif le plus performant sur les 12 derniers mois.

Qu’en pensez vous ?

Merci

Patrick

Bonjour Patrick,

Une règle de base en finance : les performances passées ne préjugent pas des performances futures.

Surtout si on ne prend que 12 mois de recul.

Et cette méthode reviendrait à faire “all in” sur un seul actif.

Alors que nous recommandons de diversifier le patrimoine entre actions, obligations (fonds euro), immobilier… : https://avenuedesinvestisseurs.fr/allocation-patrimoniale-repartition-allocation-ideale-actifs/

Donc nous ne sommes pas partisans de la stratégie Dual Momentum.

C’est du trading hasardeux, et non de l’investissement long terme raisonnable.

On en parle ici aussi (stratégie Momentum, le dual momentum s’en inspire) : https://avenuedesinvestisseurs.fr/strategies-pour-investir-en-bourse-value-growth-garp/

Je vous cite “Malheureusement, au sein du PEA il n’est pas possible d’arbitrer son capital sur des supports sans risque, et la poche liquidité n’est pas rémunérée contrairement aux fonds euros en assurance vie.”

C’est justement mon problème du moment. Je veux sécuriser 100k€ sur mon PEA, et il me reste encore 3 ans avant les fameux 5 ans fiscaux. N’y a-t-il pas quand même des fonds de risque 1 qui rapportent plus que zéro, quel que soit l’environnement, même en cas de krach boursier ?

Bonjour Pierre,

Pas à ma connaissance. Le PEA est focus actions.

Contrairement à l’assurance vie qui a un univers d’investissement bien plus vaste (fonds euro, actions, immobilier…)

Il faut savoir que sur les espèces rémunérées 0 %, en réalité on perd 4 % par an quand l’inflation est de 4 %…

Et sur un livret A rémunéré 0,5 %, en termes réels ont perd 3,5 % par an face à l’inflation.

Merci pour cet article.

Depuis quelques semaines, voire quelques mois, beaucoup d’articles parlent d’un krach éminent.

En quoi de telles annoncent pourraient modifier la manière d’investir ou de gérer son patrimoine? Devons nous miser plus sur les fonds euros et les investissements plus surs ou plutôt ne rien changer et continuer à investir en visant le moyen / long terme ?

Merci

Bonjour Ramy,

Cela fait plus de 10 ans que j’investis sur les marchés financiers.

Et depuis tout ce temps, tous les jours ou presque des “experts” parlent d’un krach imminent.

Tous les jours depuis des décennies des “experts” disent que les marchés actions, immobiliers, obligataires…vont kracher.

Oui il y a forcément des phases de hausse et de baisse, les marchés sont cycliques. Mais on ignore quand, timer le marché est impossible.

De mon côté j’ai déjà connu 2 ou 3 krachs et j’ai bien fait de tenir et de ne pas écouter le bruit.

Donc c’est du bruit à ignorer.

On construit son allocation patrimoniale et on s’y tient : https://avenuedesinvestisseurs.fr/allocation-patrimoniale-repartition-allocation-ideale-actifs/

Vous comprendrez mieux en lisant cet article, investir en évitant les biais comportementaux : https://avenuedesinvestisseurs.fr/investir-en-evitant-les-biais-comportementaux-des-investisseurs-finance/

2 ans après, le krach imminent n est toujours pas là. Prendre des décisions défensives nous auraient coûter cher en coût d opportunités

Et oui sans surprise 🙂

Super article, j’étais en pleine réflexion sur quoi faire de mon épargne sur mon PEE et apres avoir ouvert PEA/CTO j’ai qques idées pour la suite avec les recommandations d’autres articles pour la partie assurance vie notamment celle de Linxea Spirit 2 via le credit agricole. Une question, recommandez vous l’achat de titres vifs comme le propose ce type de contrat par exemple ?

En me renseignant je vois un intérêt a disposer de qques actions US accessibles uniquement via CTO mais je comprends en lisant entre les lignes que les règles d’investissement / désinvestissement sont au gré de l’assureur et donc moins maitrisés par rapport aux ordres de bourse (non pas que ce soit dans une optique de day trading).

Bonjour John,

Pour être plus précis, l’assurance vie Linxea Spirit 2 est distribuée par Linxea (contrat assuré par Crédit Agriole / Spirica) : https://avenuedesinvestisseurs.fr/av-assurance-vie/les-meilleures-assurances-vie/

Nous ne sommes pas partisans de l’achat de titres vifs (stock picking). Nous préférons l’investissement passif en trackers, pour mieux performer sur le long terme et avec moins de stress. Que ce soit en gestion libre ou en gestion pilotée.

Nos 4 bonnes pratiques ici : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/#menu3

Les trackers (il est possible d’investir en trackers World ou USA même sur PEA et sur les bonnes assurances vie) : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/trackers-performance-investir-bourse-pea-indiciel/

Investir en évitant les biais cognitifs : https://avenuedesinvestisseurs.fr/investir-en-evitant-les-biais-comportementaux-des-investisseurs-finance/

Bonjour Nicolas,

Parfait. Merci pour le complément d’informations. Cela me conforte d’ouvrir a minima l’AV recommandée assurée par le crédit Mutuel Suravenir (Linxea Avenir) dans un premier temps.

Les articles sont également très bon, j’ai déjà pris le temps de les lire.

Bonne journée.