Près de 12 millions de Français souffrent d’un handicap. Cette situation entraîne très souvent des difficultés dans la vie de tous les jours. Que ce soit en termes de mobilité, d’accès à l’emploi, de gestion, etc. L’épargne handicap a été conçue par le législateur pour soutenir financièrement les personnes en situation de handicap.

Malheureusement, beaucoup d’épargnants ignorent qu’ils peuvent bénéficier de l’épargne handicap. Dans cet article, nous allons préciser les conditions d’éligibilité. Puis nous expliquerons quels sont les avantages de l’épargne handicap et comment en bénéficier en pratique.

L’épargne handicap concerne uniquement l’assurance vie (produit d’épargne déjà très intéressant à la base). Et vu les avantages accordés par le législateur, il serait dommage de passer à côté.

SOMMAIRE

- Épargne handicap : qu’est-ce que c’est ?

- Qui est éligible ?

- Quels sont les avantages ?

- Quelles sont les contraintes réglementaires ?

- Comment activer l’option épargne handicap ?

Épargne handicap : qu’est-ce que c’est ?

L’épargne handicap est une option qui s’active sur un contrat d’assurance vie “classique”. Donc inutile de chercher un contrat d’assurance vie spécialement réservé aux handicapés, car tous les contrats du marché sont compatibles avec l’épargne handicap. (Mais il faut choisir un bon contrat, pour cela on vous renvoie à notre sélection des meilleures assurances vie).

L’option peut être mise en place à l’ouverture du contrat d’assurance vie, ou ultérieurement. Car on peut très bien ajouter l’option sur un contrat déjà existant, nous vous expliquerons comment procéder.

Note de Nicolas : en pratique, on s’aperçoit que les assureurs connaissent cette option, mais les banquiers et conseillers en gestion de patrimoine (CGP) beaucoup moins. Donc si vous souscrivez un contrat d’assurance vie dans une banque ou chez un courtier, attendez-vous à devoir expliquer ce qu’est cette option au professionnel.

Qui est éligible à l’épargne handicap ?

Est éligible à l’épargne handicap toute personne qui, lors de la souscription du contrat (ou de la mise en place de l’option) :

- est en âge de travailler (au moins 16 ans) ;

- n’est pas encore en retraite (n’a pas liquidé sa pension de retraite) ;

- souffre d’un handicap “qui l’empêche de se livrer, dans des conditions normales de rentabilité, à une activité professionnelle”. (Article 26-l de la loi 87-1061 du 30 décembre 1987 et article 199 septies du Code Général des Impôts).

Il s’agit donc d’un handicap entraînant une certaine incapacité professionnelle (voire une incapacité totale). L’administration fiscale ne restreint volontairement pas les cas, mais cite comme exemples :

- les personnes travaillant en entreprise adaptée ou en ESAT (Établissement et Service d’Aide par le Travail – les anciens CAT) ;

- les personnes ayant un handicap d’au moins 80 %, attesté par la délivrance d’une carte d’invalidité.

La personne doit également être en âge de travailler (au moins 16 ans, et n’ayant pas encore liquidé sa retraite) au moment de la souscription du contrat et de la mise en place de l’option. L’option épargne handicap, si elle est déjà en place, reste cependant valable une fois la retraite liquidée.

Quels sont les avantages de l’épargne handicap ?

Vous allez comprendre l’intérêt d’activer l’option épargne handicap sur votre contrat d’assurance vie. Il y a 2 avantages (en plus des autres avantages de l’assurance vie).

La réduction d’impôt sur le revenu de 25 %

Les versements sur un contrat d’assurance vie muni de l’option épargne handicap ouvrent droit à une réduction d’impôt sur le revenu (IR) de 25 % des sommes versées dans l’année. Sachant que la limite de prise en compte des versements est de 1 525 € annuels, cela donne 381,25 € de réduction IR par an. Donc c’est un bon moyen d’épargner tout en défiscalisant.

Exemples :

- en versant 1 000 € sur l’assurance vie épargne handicap, on bénéficie de 250 € de réduction IR ;

- en versant 1 525 €, on bénéficie de 381,25 € de réduction IR ;

- en versant 3 000 €, on bénéficie de 381,25 € de réduction IR.

Le plafond de 1 525 € pour la réduction fiscale est augmenté de 300 € par enfant à charge. Ainsi, chaque enfant augmente la réduction d’impôt possible de 75 € par an (300 € x 25 %). Attention: en cas de garde alternée, chaque enfant à charge ne compte que pour moitié.

Comment déclarer pour en bénéficier ?

En pratique, la réduction d’impôt n’est pas prise en compte automatiquement par les services fiscaux, et l’assureur ne fait pas de déclaration particulière à ce sujet aux services fiscaux.

Donc c’est à vous de reporter, sur votre déclaration annuelle de revenus, les sommes versées sur votre assurance vie ayant l’option épargne handicap. Il s’agit de la case 7GZ de la déclaration annexe 2042 RICI. Si vous avez effectué des versements sur plusieurs assurances vie épargne handicap, vous indiquerez simplement la somme de vos versements de l’année.

On peut épargner sur plusieurs assurances vie avec option épargne handicap. Mais fiscalement, la limite annuelle de réduction d’impôt est globale (donc on ne multiplie pas la réduction).

Note de Nicolas : il n’y a pas de contrainte de conservation des fonds liée à cette réduction d’impôt. Donc il est possible, par exemple, d’effectuer un rachat partiel de 1 525 € suivi d’un versement de ces mêmes 1 525 € pour bénéficier de la réduction d’impôt sur le revenu.

Les prélèvements sociaux non prélevés au fil de l’eau

En dehors de la réduction d’impôt, une autre particularité concerne les prélèvements sociaux. En effet, dans une épargne handicap, ils ne sont prélevés que lorsque l’argent sort du contrat d’assurance vie. Alors que dans un contrat classique ils sont prélevés annuellement sur les intérêts du fonds euro.

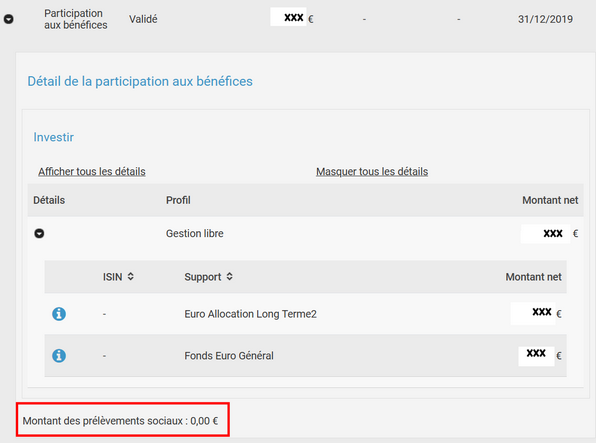

Ainsi, au moment de toucher la participation aux bénéfices annuels de vos fonds euros, vous constaterez donc que les prélèvements sociaux ne sont pas déduits. Voici l’exemple d’un contrat de l’assureur Spirica (comme le contrat Linxea Spirit 2 faisant partie de nos assurances vie préférées) :

Grâce à cela, le capital compose davantage, sans friction fiscale annuelle, ce qui vous permet d’améliorer le rendement de votre épargne.

Notez qu’il est possible de sortir votre épargne par rachat ou par rente viagère. Le rachat ou la sortie en rente n’ont pas d’impact sur le calcul de l’Allocation Adulte Handicapé (AAH) : ils ne réduisent pas vos droits.

Note de Nicolas : bien entendu, on retrouve aussi les avantages fiscaux de l’assurance vie. C’est à dire pas d’imposition tant que l’on ne sort pas du contrat. Et exonération d’impôt sur le revenu après les 8 ans du contrat pour les plus-values sous le seuil d’abattement annuel (4 600 € ou 9 200 € pour un couple). Enfin, exonération de droits de succession à hauteur de 152 500 € par bénéficiaire. Tout savoir sur l’assurance vie.

Les contraintes réglementaires de l’épargne handicap

Comme nous l’avons déjà mentionné, l’option épargne handicap peut être souscrite lors de l’ouverture du contrat, ou être ajoutée à un contrat existant. Il y a cependant des contraintes réglementaires à respecter.

Le handicap présent à la souscription du contrat

Tout d’abord, le handicap doit être présent à la souscription du contrat. Et ce, que l’option soit ajoutée à la souscription ou plus tard.

Si votre handicap est apparu après la souscription du contrat, ou que votre niveau de handicap ne permettait pas l’option épargne handicap lors de la souscription, il vous faudra alors souscrire un nouveau contrat.

Définir une durée du contrat d’assurance vie

Le contrat d’assurance vie doit être à durée limitée. Donc si votre contrat d’assurance vie actuel est à durée viagère (ce que l’on choisit souvent), il faudra alors en souscrire un nouveau, cette fois avec une durée bien définie.

La durée doit être d’au moins 6 ans. Mais elle doit aussi permettre, selon l’administration fiscale, le versement d’une rente lors de son dénouement (même si on sort finalement en capital et non en rente). Cela signifie qu’un contrat d’une durée de 99 ans pourrait légitimement être refusé pour l’épargne handicap. Cependant, il n’y a pas de règle formelle sur l’âge que devrait avoir le souscripteur au dénouement du contrat. En pratique, il semble que les assureurs acceptent d’appliquer l’option à un contrat dont le terme soit aux 80 ans du souscripteur.

Clause de reconduction tacite ?

On va privilégier un contrat d’assurance vie avec reconduction tacite.

Si le contrat ne comporte pas de clause de reconduction tacite, il faut être particulièrement attentif lors du choix de la durée du contrat. Car sans possibilité de reconduction, le contrat prendra fin à son terme. Non seulement vous devrez alors en ouvrir un nouveau pour effectuer de nouveaux versements (et donc perdre le bénéfice de l’antériorité fiscale du contrat, notamment ses avantages à 8 ans). Mais en plus, si au terme du contrat vous avez liquidé votre retraite, vous ne serez plus en mesure de mettre en place l’option épargne handicap sur un autre contrat.

Dans le cas d’un contrat sans possibilité de reconduction tacite, deux stratégies s’offrent donc à vous pour bénéficier le plus longtemps possible des avantages de l’épargne handicap :

- définir une durée qui vous amène suffisamment loin dans le temps ;

- souscrire en parallèle un nouveau contrat d’assurance vie, toujours avec l’option épargne handicap, peu avant de liquider votre retraite (par exemple 1 an avant).

Comment procéder ? Activer l’option épargne handicap

L’option épargne handicap est peu répandue. Pourtant, des millions de Français pourraient y prétendre ! C’est facile à mettre en place en assurance vie.

Si les assureurs maîtrisent cette réglementation et les procédures associées, cela n’est pas forcément le cas de tous les intermédiaires financiers. En effet, on constate que les principaux courtiers et distributeurs d’assurance vie ont une procédure décrite sur leurs sites, mais pour les courtiers de moindre envergure il vous faudra passer par des échanges avec le service client…voire contacter directement l’assureur sans passer par le courtier.

Les justificatifs demandés

Si votre courtier a une procédure spécifique, il vous donnera la marche à suivre. Dans le cas contraire, le mieux est de contacter le service client, en demandant la mise en place de l’option épargne handicap et en joignant les justificatifs suivants :

- carte d’identité recto/verso ;

- justificatif de votre handicap (par exemple carte d’invalidité) recto/verso. Si votre contrat a déjà été ouvert, ce justificatif doit attester de la présence du handicap à la date de l’ouverture du contrat d’assurance vie ;

- attestation sur l’honneur du fait que votre handicap vous empêche d’avoir une activité professionnelle normale. Si vous avez plus de 60 ans, indiquez également que vous n’avez pas encore liquidé votre retraite.

Il n’existe pas de liste officielle des justificatifs, donc c’est à l’assureur d’exercer sa libre appréciation. La liste ci-dessus correspond à l’ensemble des documents demandés par l’assureur Spirica. En principe, elle devrait aussi convenir aux autres assureurs.

La mise en place sur un nouveau contrat d’assurance vie

Si vous voulez mettre en place l’option lors de la souscription du contrat, il est fréquent que les formulaires de souscription comportent une case à cocher pour activer l’option.

Si cela n’est pas le cas, nous vous recommandons de joindre à votre dossier de souscription une lettre libre demandant la mise en place de l’option, ainsi que l’ensemble des justificatifs.

Si la souscription à l’assurance vie est réalisée de façon entièrement en ligne (par exemple car vous êtes déjà client du courtier), vous aurez alors à contacter le service client une fois le contrat ouvert. Dans ce cas, vous serez dans le cas de la mise en place de l’option sur un contrat déjà existant.

La mise en place sur un contrat existant

Pour mettre en place l’option sur un contrat existant, contactez le service client de votre courtier en envoyant les justificatifs nécessaires.

Nous avons pu constater que certains courtiers, par méconnaissance des spécificités de l’épargne handicap, refusent de mettre en place l’option sur un contrat existant. Ils vous demandent alors de souscrire un nouveau contrat. Dans un tel cas, vous pouvez insister et demander directement à l’assureur la mise en place de l’option, de préférence par courrier recommandé.

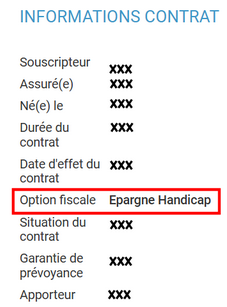

Une fois l’option en place, vous devriez normalement voir apparaître la mention dans votre interface de gestion. Exemple :

Pour aller plus loin, et si vous êtes à l’aise avec le jargon juridique, vous pouvez lire le BOFIP. Maintenant, vous savez si vous pouvez prétendre à l’épargne handicap et comment en bénéficier. Reste encore à bien choisir vos contrats d’assurance vie ! Pour cela, nous vous invitons à voir notre guide de l’assurance vie et notre comparatif des meilleures assurances vie.

24 commentaires sur “Épargne Handicap : bénéficier de l’option en assurance vie”

Bonjour Nicolas, une solution intéressante serait de trouver une assurance vie qui permette de faire un rachat partiel (avant les 8 ans puisqu’après il y a l’abattement) uniquement sur le capital, les intérêts restant dans le contrat.

Ainsi en cas de besoin le bénéficiaire de l’AAH, ASPA (toutes les allocations dites “différentielles” en fait) peut puiser dans son assurance vie sans récupérer des intérêts qui se déduiraient de l’allocation.

Le nouveau contrat Afer Eurogénération semble le permettre, est-ce que c’est quelque chose de possible dans une assurance vie plus classique de pouvoir demander un rachat partiel uniquement sur le capital ?

Bonjour FLolan,

C’est impossible (ce serait trop beau), c’est la fiscalité de l’assurance vie : dans tout retrait, il y a une part de capital et une part de plus-value.

Notre artilce : fiscalité d’un retrait (rachat) d’assurance vie.

Bonjour Nicolas,

Merci beaucoup pour votre article qui m’a permis de souscrire à l’option épargne handicap sur Linxea Avenir 2. Sur ce contrat, une décision de la MDPH ou une simple attestation employeur peuvent suffire pour souscrire à l’option.

Ma question concerne la fiscalité. Sur le site de Boursorama, il est indiqué : “Les gains perçus à l’occasion d’un retrait peuvent être taxés à 7,5 % dès la sixième année d’existence du contrat (et à 12,8 % au-delà du prorata de l’encours dépassant 150.000 €).”

S’agit-il d’une erreur, ou peut-on optimiser fiscalement les retraits dès la 6e année ?

Merci

Bonjour Rahima,

Merci pour l’info, Linxea Avenir 2 est une excellente assurance vie.

Je m’étonne de ce que Boursorama a écrit, en principe c’est quand le contrat a plus de 8 ans.

Bonjour Nicolas,

je voudrais savoir quelles sont les contraintes pour fermer une assurance vie en épargne handicap qui a 7 ans, au rendement médiocre (avec 10000€ de capital versé en une seule fois et 450€ de plus value) pour en ouvrir une autre avec le même capital avec un horizon de placement d’une quinzaine d’années avec un niveau de risque plus élevé ?

En gros, est-ce que l’assureur peut s’opposer à la clôture du contrat ?

il s’agit d’un contrat pour mon fils de 24 ans.

Merci pour votre réponse.

PB

Bonjour Pascal,

A ma connaissance, c’est comme toute assurance vie, vous êtes libre de fermer à tout moment par rachat total.

Au pire, vous pouvez faire un rachat partiel de 9500 € (vous aurez l’argent en quelques jours) et vous ferez ensuite le rachat total (qui risque de trainer…).

Bonjour

Concernant l’assurance vie et l’option épargne handicap : est ce possible quand le le souscripteur travaille à 100%dans une entité traditionnelle dont le recrutement c’est opéré sur la base d’une embauche RQTH?

Cordialement

HD

Bonjour,

Les critères sont ici, je n’en sais pas plus : https://avenuedesinvestisseurs.fr/epargne-handicap-assurance-vie/#eligible

Un lecteur pourra peut-être vous répondre.

Bonjour 🙂

J’ai découvert l’option épargne handicap avec votre site. Merci ! Je trouve d’ailleurs très étonnant de n’en avoir jamais entendu parlé avant, y compris sur d’autres sites d’éducation financière, car c’est un avantage super intéressant je trouve pour celles et ceux qui y sont éligibles.

Quels sont les critères d’éligibilités justement ? J’ai interrogé mon centre financier en mars pour savoir si, en tant que RQTH (à vie, je ne sais pas si ça peut jouer) j’étais éligible. J’ai également l’OBEH (je ne sais pas si ça joue aussi, ni si ça va systématiquement avec la RQTH) et voici leur réponse :

“Bonjour,

Pour ouvrir ce type de contrat, vous devez tout d’abord vous renseigner auprès d’un établissement bancaire.

Ensuite, après ouverture :

Les primes versées dans l’année vous ouvrent droit à une réduction égale à 25 % de leur montant, dans la limite de 1 525 € (soit une réduction maximale de 381,25 €).

Le montant des primes ouvrant droit à réduction est majoré de 300 € par enfant à charge (150 € par enfant en cas de résidence alternée).

En cas de souscription d’un contrat de rente survie et d’un contrat d’épargne handicap, cette limite s’applique à l’ensemble des contrats conclus.

En vous remerciant de votre attention.”

Moi j’interprète ça comme un “débrouillez-vous avec votre assureur, c’est lui qui interprète la loi”.

Du coup je suis allée mener l’enquête auprès de mes assurances vies 😀 J’ai donc une RQTH à vie, l’OBEH, pas de % d’invalidité, et je ne touche pas d’indémnité handicap non plus.

Linxea Spirit 2 : Demande en cours. Je vous tiens au courant !

Linxea Zen : Je pense que c’est activé ! Je n’ai eu aucun retour écrit mais sur l’interface de la gestion de mon contrat je vois maintenant, sous le montant de mon portefeuille, un bandeau bleu avec écrit “Epargne handicap”.

Corum : Refusé car pas de fond euros.

Je prévois de demander à d’autres assurances cette année (très curieuse de savoir ce qu’il en est de Nalo par exemple pour de la gestion pilotée).

Je vous tiendrais au courant quand j’aurai plus d’infos 🙂

Bonne journée !

Bonjour Marie,

Malheureusement le dispositif est peu connu même par les professionnels !

Merci pour votre retour d’expérience 🙂

C’est bien de savoir que sur Linxea Zen c’est bien pris en compte (très bonne assurance vie).

J’espère que ce sera OK sur Linxea Spirit 2 aussi, c’est la meilleure assurance vie du marché selon nous !

Bonjour Nicolas

Je bénéficie d une AAH attribué pour une durée de plus de 5 ans avec un taux d incapacité

évalué entre 50 % et 79 %.

Je souhaiterais savoir si je peux bénéficier de l option épargne handicap pour une A.V.

pour mon cas précis et avec la perspective de reprendre une activité a temps partiel.

Merci de votre réponse

Bonjour Michel,

Si vos justificatifs listés ici sont acceptés par l’assureur alors c’est OK : https://avenuedesinvestisseurs.fr/epargne-handicap-assurance-vie/#comment-activer-option

“Notez qu’il est possible de sortir votre épargne par rachat ou par rente viagère. Le rachat ou la sortie en rente n’ont pas d’impact sur le calcul de l’Allocation Adulte Handicapé (AAH) : ils ne réduisent pas vos droits.”

>Malheureusement, c’est faux. Je viens de vérifier auprès d’un technicien de la CAF. Dès qu’il y a fiscalisation des intérêts, l’AAH est impactée, épargne handicap ou pas. En dessous de 10 832 euros (2021) de revenus l’année (dont les revenus de capitaux mobiliers ; la part d’intérêts des rachats d’AV, en particulier), on peut bénéficier de l’AAH avec une réduction variable (le taux plein étant possible sans activité professionnelle et sans revenu). Au-delà de ce plafond, l’AAH est supprimée. En outre, la majoration pour la vie autonome (MVA) saute dès le premier euro, car l’une des conditions de son octroi est de bénéficier d’une AAH à taux plein (encore 104 euros *12 en moins sur l’année…).

Une personne handicapée célibataire qui souhaite acheter son logement en puisant dans son assurance vie, doit s’attendre à une baisse, voire à une suppression de son AAH et de sa MVA. Si l’assurance vie où il est détient son capital a moins de 8 ans, c’est certain. Si l’assurance vie à plus de 8 ans, un abattement de 4 600 euros s’applique sur les intérêts, donc on peut jouer de cela et demander une avance à la banque sur les retraits annuels futurs de l’AV ça reste une solution relevant de la bidouille. Une vraie usine à gaz pour récupérer son argent, sans perdre le bénéfice de ses allocations. Honte à la CAF de nous faire subir cela !

Bonjour Samuel,

Merci pour l’information.

Est-ce que le technicien de la CAF est sûr de lui ? Il faudrait recouper l’info et regarder les textes de loi. Ce serait un coup dur.

Mais sur un contrat de plus de 8 ans, quand on sort par rachat il y a exonération d’impôt sur le revenu (sous 4600 € de plus-value), donc dans ce cas l’AAH n’est pas impactée ?

Bonjour, je ne sais pas pour l’AAH, mais pour d’autres aides CAF m’ont été déduit comme revenus des revenus exonérés. l’exonération fait qu’on ne paye pas d’impôt sur le revenu dessus mais la CAF a bien déduit avant abattement et prélèvements sociaux de mon côté (du coup plus que ce que j’ai touché en réalité)

Bonjour, après recherches et croisement des informations (et sauf erreur de ma part) pour les allocations dite “différentielles” comme l’AAH vous devez déclarer à la CAF vos revenus inscrit dans “Revenu net imposable”. Ce sont vos ressources. Donc après 8 ans de contrat assurance vie vous pouvez grâce à l’abattement garder les intérêts gagnés jusqu’à 4600/9200€ (célibataire/couple) PAR AN, puisqu’ils se déduisent de ce que vous inscrivez dans “revenu net imposable” sur votre déclaration d’impôt, et la CAF n’a pas à les réclamer.

Bonjour Nicolas,

Votre question est pertinente, puisque le système est tellement compliqué que souvent ils n’en connaissent pas la totalité (celui que j’ai eu au téléphone m’a avoué qu’il ne connaissait rien aux abattements fiscaux impactant indirectement l’AAH et m’a orienté vers le fisc (sic) et j’ai dû le reprendre sur la MVA, car sur le moment, il avait oublié qu’elle sautait en cas de diminution de l’AAH). C’est un vrai parcours du combattant pour obtenir des informations. De l’éléphant, l’un vous décrit la trompe, l’autre vous décrit la queue. Le tout par téléphone, puisque les entretiens en vis-à-vis n’existent plus dans la grande ville de province où j’habite, soi-disant en raison de la COVID. Il faut donc s’accrocher pour se faire comprendre et comprendre l’autre sans schéma. Et j’ai mis un mois pour obtenir ce rendez-vous.

Cependant, j’ai recoupé les informations que je vous ai communiquées avec des sources indirectes écrites. Et je suis pratiquement sûr que l’abattement de 4 600 euros pour les AV de plus de 8 ans dans le cas d’un célibataire s’applique sur les intérêts et donc seule la part au-delà de cette somme est prise en compte pour le calcul de l’AAH.

Le système est tellement compliqué que le calcul de l’AAH change selon que vous êtes en déclaration trimestrielle (cela veut dire que vous travaillez) ou annuel. En déclaration annuelle, la CAF se base sur les revenus de l’année N-2. La bascule de la déclaration trimestrielle en annuelle nécessite une attente de 9 mois et ne commence qu’au 1er janvier de l’année qui suit l’échéance de ces 9 mois. Un document interne de la CAF relayé par le Défenseur des droits décrit la réforme de 2011 et explique ce point (https://juridique.defenseurdesdroits.fr/doc_num.php?explnum_id=17664). Sachant que pendant les 6 premiers mois de reprise d’activité, le revenu d’activité est cumulable avec l’AAH, à chacun de faire son calcul pour compenser les pertes liées aux revenus des capitaux mobiliers par le cumul des premiers mois de reprise (si on peut encore travailler).

Quand je vous parlais d’usine à gaz, ce n’est pas un vain mot 🙂

Et à l’heure actuelle, je ne sais toujours pas si c’est dans mon intérêt de continuer à mettre de l’argent sur mon AV pour atteindre mon objectif d’achat d’un logement (mes livrets défiscalisés ont presque atteints le plafond) ou s’il faut que je m’endette dès maintenant pour acheter. Sachant qu’avec l’AAH, c’est également très compliqué de faire un prêt auprès d’une banque.

Bonjour Samuel,

C’est effrayant, cela illustre bien l’enfer administratif français.

” je suis pratiquement sûr que l’abattement de 4 600 euros pour les AV de plus de 8 ans dans le cas d’un célibataire s’applique sur les intérêts et donc seule la part au-delà de cette somme est prise en compte pour le calcul de l’AAH. ”

=> C’est ce que je pense également. Et 9 200 € pour un couple marié ou pacsé. Et c’est d’ailleurs ce que l’on recommande en assurance vie pour optimiser fiscalement : sortir après les 8 ans du contrat sous ce seuil d’abattement annuel (quitte à étaler les sorties tous les ans) pour être exonéré d’impôt sur le revenu sur la plus-value sortie. On l’explique ici : https://avenuedesinvestisseurs.fr/av-assurance-vie/#menu3

Pour être certain et être couvert par l’admninistration, vous pouvez demander un rescrit fiscal au service des impôts (au centre dont vous dépendez). Simple demande mail au service des impôts qui vous répondra.

C’est vrai, Nicolas. Mon AV n’a pourtant que 4 ans et je risque d’avoir besoin de cet argent avant l’échéance des 8 ans, pour rejoindre et aider mon père malade. Dans cette perspective, je vais probablement devoir laisser mon épargne mensuelle sur mon compte courant et laisser mon AV tranquille pour l’instant. Certaines personnes se demandent pour quelles raisons des gens laissent de l’argent sur leur compte courant. En voilà une !

Bonjour Samuel,

Je ne sais pas où vous en êtes de votre parcours du combattant.

J’espère que vos efforts aboutissent.

Si vous êtes toujours dans la situation de “laisser votre AV tranquille” et de laisser votre épargne mensuelle sur votre compte courant, je me permets de vous conseiller de la placer sur un livret A où elle sera rémunérée (2% net) et encore plus sur un livret d’épargne populaire (4,6% actuellement avec un plafond de 7700€), si vous êtes éligible. Je pense que je ne vous apprends rien, car vous êtes un lecteur averti d’ADI. Mais au cas où, un conseil ne coûte rien.

Bon courage, portez-vous bien! Arnaud

Bonjour,

je ne comprends pas la reduction d’impots sur le revenu de 25% sur les versements, les versements sur une assurance-vie ne sont pas soumis à impots? Il n’y a une taxation que lors du rachat partiel ou total de son assurance-vie?

Donc quelque soit le contrat d’assurance-vie épargne handicap et les frais sur versements appliqués par l’assurance, en versant 1 525 € sur l’année, je bénéficie de 381,25 € de réduction IR, en remplissant annexe 2042 RICI? Mais lorsqu ‘on n’est pas imposable sur le revenu (J’ai pension invalidité + AAH donc 900€/mois), est ce que cela réduit d’autant le Revenu fiscal de référence? que deviennent ces 381,25€? Bien cordialement.

Bonjour,

Déjà si vous avez des frais sur versement sur assurance vie, vous êtes mal parti.

Les meilleures assurances vie sont sans frais sur versement : https://avenuedesinvestisseurs.fr/av-assurance-vie/les-meilleures-assurances-vie/

Les versements sur assurance vie ne sont pas soumis à impôt, évidemment.

Seulement les retraits (rachats partiels ou totaux) selon l’âge du contrat.

Mais dans le cadre d’une épargne handicap, l’État nous reverse 25 % de nos versements sous forme de réduction d’impôt (dans la limite de 381,25 € de réduction d’impôt sur le revenu par an).

Attention il s’agit d’une réduction d’impôt et non d’un crédit d’impôt, donc si on n’est pas imposable c’est perdu.

Bonjour, je n’arrive pas à trouver dans les textes applicables l’obligation d’un contrat à durée limitée. Je comprends que pour être éligible, le contrat doit être d’une durée effective d’au moins 6 ans. En durée viagère (tout comme pour une durée limitée supérieure ou égale à 6 ans), la condition est donc respectée, sauf en cas de décès de l’assuré avant 6 ans (ceci étant applicable que la durée soit limitée ou viagère). Egalement, j’ai déjà souscrits 2 contrats Epargne Handicap auprès de 2 assureurs différents avec une durée viagère.

Merci pour votre réponse. Cdt – Francois

Bonjour François,

Effectivement, le contrat doit avoir une durée supérieure à 6 ans.

Mais l’administration fiscale demande que la fin du contrat permette le versement d’une rente. Ce qui conduit en pratique certains assureurs à demander une durée maximale portant le contrat aux 80 ans du souscripteur. Par exemple à 50 ans, on serait contraint de choisir une durée maximale de 30 ans.

Mais vu votre retour, je comprends que d’autres assureurs sont plus flexibles et permettent la durée viagère, tant mieux, merci pour l’information.