Une année folle, qui marque le décalage entre économie et finance. En pleine crise du COVID, la plupart des actifs ont continué de grimper : hausse des actions, de l’immobilier, de l’or, du bitcoin, etc. Alors que les produits d’épargne (produits de taux) rapportent de moins en moins : fonds euro et livrets voient leur rendement baisser. Peu étonnant, les planches à billet tournent à plein régime et l’inflation se répercute sur les actifs tangibles, alors que les taux restent au plancher. Voici donc notre traditionnel bilan annuel des performances des investissements en 2020.

SOMMAIRE

Marchés actions : les valeurs technologiques américaines s’envolent

Cette année encore les GAFAM affichent une santé de fer : Google, Apple, Facebook et Amazon continuent de battre tous les records. C’est la locomotive qui tire le Nasdaq et par ricochet les plus grands indices mondiaux (S&P 500 et MSCI World).

Le NASDAQ-100 a délivré une performance (en dollars) de +48,88 % dividendes réinvestis. Au cours des 12 derniers mois, la valeur de l’euro s’est renchérie face au dollars. D’un point de vue pratique, la performance en euros des épargnants ayant investi sur cet indice (via un tracker) avoisine donc les 35 %…une performance sans frottement fiscal pour les épargnants investis via le tracker Lyxor Nasdaq 100 éligible au PEA !

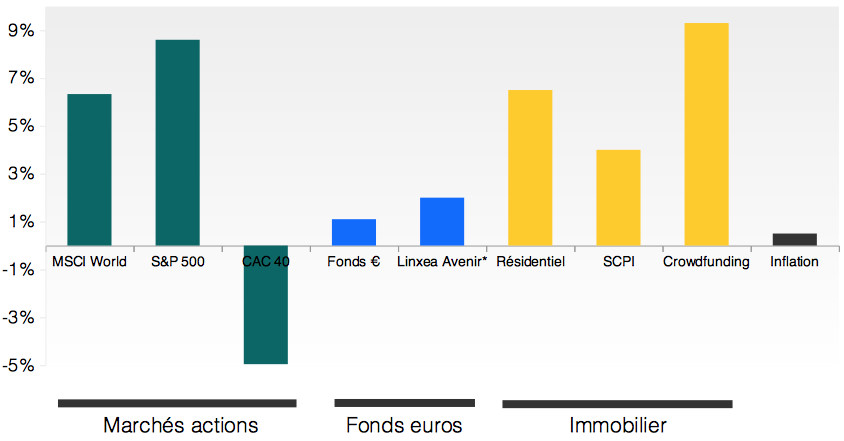

Incidemment, le S&P 500 et le MSCI World profitent dans une moindre mesure de l’envolée des valeurs technologiques :

- le S&P 500 affiche une performance de +8,60 % ;

- le MSCI World affiche quant à lui une performance de +6,33 %.

Encore une déception pour le CAC 40

On ne devrait même pas en parler, car le CAC 40 est un indice devenu malheureusement quasiment insignifiant (il pèse moins de 3 % du MSCI World). Mais nous restons intéressés par notre marché français, même si on ne doit pas tomber dans le biais domestique. En effet, il est recommandé de diversifier ses investissements en dehors de l’hexagone pour tirer partie de la croissance mondiale et optimiser la diversification sectorielle.

Déception pour l’indice phare des grandes capitalisations françaises : la performance de l’indice CAC 40 nu est de -8 % (CAC40 dividendes réinvestis : -5 %).

Il faut dire que le CAC 40 est composé de sociétés plus traditionnelles, loin des valeurs technologiques américaines. Ainsi le CAC 40 a subi la crise. Notez que le luxe surperforme encore : Total -29 %, Axa -23 %, Vinci -18 %, Sanofi -13 %,…LVMH +22 %. Et les sociétés foncières (SIIC) se sont faites massacrer en raison des confinements, notamment Unibail à -54 % (centres commerciaux) malgré la remontée en fin d’année.

Un cas d’école du bon comportement à adopter en bourse

Finalement, 2020 est encore une belle année pour les investisseurs passifs ! Comme d’habitude avec l’investissement passif en bourse, il suffisait d’être patient et de ne pas paniquer, à l’aise avec la diversification en trackers. Ainsi, en investissant simplement sur un tracker World pour “ratisser large”, on obtenait facilement une performance de +6,33 % (et encore plus en continuant d’investir régulièrement toute l’année comme le font les investisseurs passifs).

Alors que beaucoup d’épargnants moins avertis (ou plus joueurs) ont voulu timer le marché, et ont vendu en panique en mars (quand le marché était à -20 ou -30 %) puis racheté plus haut ensuite en y laissant des plumes. Ou pire encore, certains ont définitivement quitté le marché et réalisé des pertes importantes alors que quelques semaines plus tard on était de nouveau en territoire positif. Pourtant, on sait que :

time in the market beats timing the market

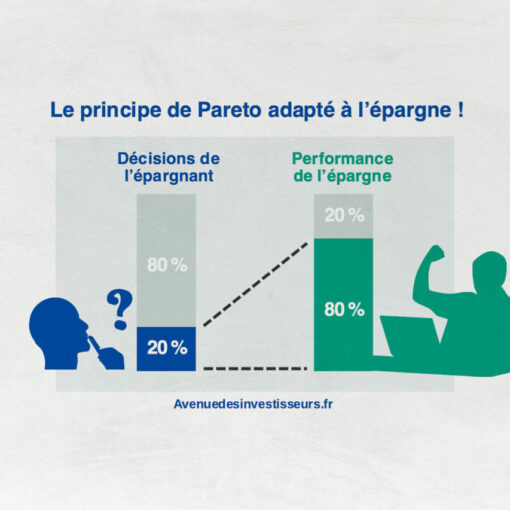

Ainsi, c’est un bon rappel de nos 4 bonnes pratiques d’investissement en bourse. En effet, il faut d’une part diversifier avec les trackers, mais ensuite c’est notre propre comportement, notre mental et notre capacité à rester discipliné qui font la performance à long terme.

Note de Nicolas : En cela, déléguer à une bonne gestion pilotée peut s’avérer utile aux investisseurs en bourse qui ne sont pas habitués à la volatilité et plus fébriles. Ainsi, nos gestions pilotées Yomoni et Nalo ont fait preuve de pédagogie pendant plusieurs mois lors du krach. Nous recevions des mails pour nous rappeler qu’ils ne fallait pas changer de profil (ou encore pire, vendre) sur un coup de tête, alors que notre horizon d’investissement est long terme. Côté performance, il est intéressant de voir qu’une bonne gestion pilotée comme Yomoni a réussi à battre l’ETF World (+7,6 % en profil P10, le plus chargé en actions). Voir les perfomances de Yomoni par profil sur leur site.

Immobilier : bonne résilience du marché

Les investisseurs long terme investissent en actions et en immobilier. Et comme les actions, l’immobilier a affiché une résilience incroyable en 2020 en dépit du COVID.

Il y eut 980 000 transactions immobilières en 2020, seulement -8 % par rapport à 2019 qui était une année record ! Et 2021 pourrait confirmer la résilience du marché. En effet, les taux sont toujours très bas et le Haut Conseil de Stabilité Financière (HCSF) a assoupli les conditions d’octroi des crédits immobiliers fin 2020. Ainsi, les banques peuvent allonger les prêts sur une durée maximale de 27 ans (et non plus 25 ans), et avec une limite de 35 % d’endettement au lieu de 33 %. Ces 2 mesures sont de nature à solvabiliser les acheteurs (qui peuvent emprunter mécaniquement environ 10 % de plus) donc à soutenir les prix. Décidément, tout porte à croire que l’État fait toujours tout son possible pour éviter la baisse des prix en France.

Globalement, les prix immobiliers en France ont augmenté de 6,50 %. Et pour une fois, ce sont des villes moyennes qui caracolent en tête : Mulhouse, Angers, Limoges et Orléans ont grimpé de 16 % ! A contrario, pour la première fois depuis 2013, Paris augmente moins que l’Île-de-France (environ +4 %). Et pour 2021, les notaires entrevoient une baisse des prix à Paris (déjà -1,4 % entre novembre 2020 et janvier 2021…les débuts d’une baisse prolongée ?) Un signe que les Parisiens veulent plus d’espace et tolèrent de moins en moins la promiscuité et les prix élevés ?

Note de Nicolas : hasard du calendrier, j’accompagne ce mouvement…je suis justement en train de quitter Paris, j’achète ma résidence principale à Lille !

Les SCPI

Les investisseurs apprécient beaucoup la pierre-papier SCPI. Car cela permet d’acheter des parts de parcs immobiliers diversifiés et de recevoir les loyers en tant qu’associé, sans gérer personnellement les locations. Il y a près de 200 SCPI sur le marché, certaines diversifiées, mais d’autres spécialisées dans les commerces, les bureaux, le résidentiel, la santé, etc.

En raison de la crise sanitaire, on pouvait craindre le pire sur les loyers perçus. Notamment pour les SCPI de commerces et de bureaux, en raison du confinement. Pourtant, l’impact de la crise a été très faible : 4,10 % de rendement moyen en 2020 VS 4,40 % en 2019.

En période de crise sanitaire et économique, les SCPI les plus résilientes sont naturellement les SCPI diversifiées sur plusieurs secteurs (rendement moyen de 4,70 %). Et les SCPI spécialisées dans le résidentiel, la santé, ou les entrepôts (jusqu’à 6 % de rendement). Alors que les SCPI spécialisées dans l’hôtellerie ont particulièrement souffert (rendement moyen 2,25 %) et dans une moindre mesure les SCPI commerces (3,80 %).

Prudence sur le marché de l’immobilier de bureau (malgré un rendement moyen de 4,20 % en 2020). Le télétravail imposé au cours du confinement a permis aux entreprises de faire un test grandeur nature de l’effet d’une réduction des bureaux sur leur activité. Et pour certaines les choses se sont très bien passées et elles ont d’ores et déjà prévu de réduire durablement la surface de bureaux. Sachant qu’il s’agit souvent du deuxième poste de dépenses le plus important après les salaires dans le tertiaire, l’économie est substantielle.

Note de Nicolas : j’ai investi 100 000 € sur 3 SCPI en 2018 (mes investissements en SCPI). Et je suis agréablement surpris par la bonne résilience avec un choix bien diversifié. À peu de chose près, mes loyers ont été maintenus au même niveau et les prix des parts ont progressé. Pour rappel, il est également possible d’investir en SCPI en assurance vie.

Le crowdfunding immobilier

Le financement participatif (crowdfunding) immobilier permet à des promoteurs immobiliers d’emprunter auprès d’épargnants pour des projets de construction ou de rénovation. En contrepartie, nous percevons des intérêts annuels (entre 8 et 10 % selon les projets, voir sur le site Homunity).

Le crowdfunding attire de plus en plus les épargnants. 2020 fut une année record : 505 M€ de collecte, soit +35 % par rapport à 2019. En dépit du ralentissement des projets mis en ligne de mars à mai et de l’arrêt des chantiers plusieurs semaines.

Le rendement moyen en 2020 : 9,3 %. Ce sont des intérêts annuels, pour des projets généralement d’1 an ou 2. Près de 80 % de projets dans le secteur résidentiel, 6 % commerces, 5 % bureaux, 9 % divers.

Note de Nicolas : nous vous invitons à lire notre interview de Homunity sur le bilan 2020 et les conséquences du COVID sur le crowdfunding immobilier. Sur la plateforme Homunity, il y a encore eu 0 défaut de paiement en 2020. Ceci dit, le risque existe toujours, donc il est recommandé de diversifier sur plusieurs projets. Par ailleurs, le crowdfunding existe aussi en dehors de l’immobilier, notamment le crowdfunding dans l’agriculture et le financement participatif dans les énergies renouvelables.

Fonds euros : (sans surprise) des performances en baisse

Le rendement des fonds euros est en baisse de 0,30 points et atteint 1,10 % en moyenne. C’était une baisse attendue, car les fonds euros sont composés d’un panier d’obligations. Et à mesure que les anciennes obligations (celles délivrant de bonnes rémunérations) arrivent à terme, elles sont remplacées par de nouvelles obligations délivrant des coupons (intérêts) plus faibles. C’est ce mécanisme qui explique la baisse progressive des fonds euros depuis quelques années.

D’un point de vue macro, la baisse des taux est générale en raison de la politique monétaire accommodante des banques centrales. Et c’est cette même baisse des taux qui permet aux emprunteurs d’emprunter à des taux très bas (ce qui par ricochet fait augmenter les prix de l’immobilier).

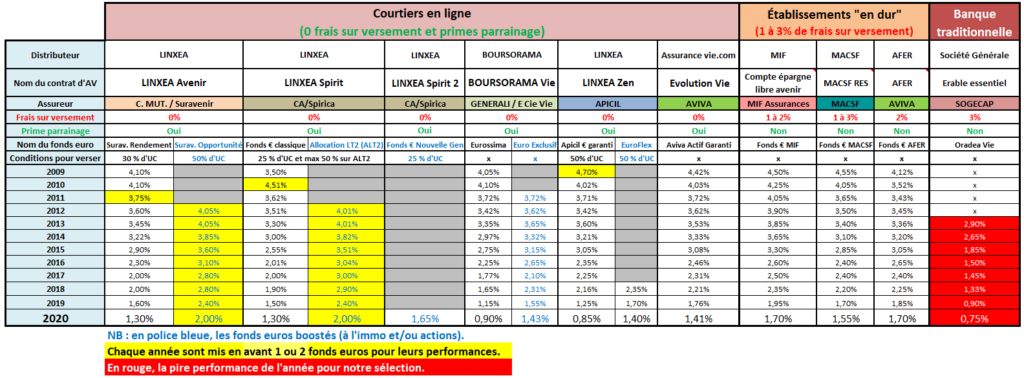

Les meilleurs fonds euros

Le rendement moyen des fonds euros est de 1,10 % mais il y a de grands écarts :

Les fonds euros dynamiques continuent de tirer leur épingle du jeu : jusqu’à 2 % de rendement. Vu qu’ils allouent une petite partie du capital sur des actifs plus rémunérateurs que les obligations sans risque (actions, immobiliers), ces fonds parviennent à délivrer des rendements plus intéressants pour les épargnants. Ainsi, les meilleurs fonds euros (notre comparatif) délivrent des performances très supérieures à celles du livret A (dont le taux de rémunération est tombé à 0,50 % début 2020).

Note de Nicolas : les contrats d’assurance vie qui permettent de verser en 100 % fonds euro deviennent rares. Généralement, les assureurs imposent de verser un minimum en unités de compte. Mais c’est encore possible sur certains contrats comme Evolution Vie (notre avis). Par ailleurs, ce contrat propose un bonus jusqu’à +100 % de rendement sur le fonds euro si on investit à côté en unités de compte (fonds euro 2020 qui a donc rapporté de 1,41 % à 2,82 %). Ceci dit, le fonds euro est la poche sécurisée de l’épargnant, mais si on veut aller chercher de la performance il faut nécessairement investir en action, immobilier,…selon son allocation patrimoniale. Parmi les meilleures assurances vie, on retrouve Linxea Avenir avec un excellent fonds euro et une belle sélection de trackers.

Inflation

L’inflation reste contenue : 0,50 % en 2020. Donc placer en livret A permet tout juste de compenser l’inflation. Rappelons que les livrets permettent de ne pas s’appauvrir, mais ne sont pas faits pour s’enrichir.

Mais finalement même les fonds euros battent l’inflation. Et ce largement pour les meilleurs fonds euros qui ont rapporté 2 % en 2020.

Or et bitcoin

Nous mettons l’or et le bitcoin dans le même panier, car ils ont tendance à faire office de valeur refuge.

Or : +24 % en 2020 : de 1 520 $ fin 2019 à 1 890 $ au 31/12/2020. Avec un pic à 2 063 $ en août, soit le plus haut de ces 10 dernières années ! Nous rappelons que l’once d’or cote en dollar. (Pour aller plus loin : comment investir en or ?)

Bitcoin : +300 % en 2020. Avec une extrême volatilité, le Bitcoin était tombé sous les 5 000 $ en mars 2020 et a terminé l’année vers les 24 000 $ ! Le cours se situe désormais à 37 000 $ à l’heure où sont écrites ces lignes (7 février 2021). (Pour aller plus loin : comment investir en Bitcoin ?)

Cette envolée de l’or et du bitcoin (entre autre cryptomonnaies) peut notamment s’expliquer par une perte de confiance de certains épargnants dans la valeur des monnaies (dollars et euros). En effet, les plans de relance économique initiés dans le cadre de la crise sanitaire entraînent un endettement toujours plus important des États. Ainsi, des craintes se font sentir quant à cet endettement massif, certains craignant que les monnaies se déprécient toujours plus alors que les actifs tangibles (actions, immobilier, or…) concentrent l’inflation.

Note de Nicolas : parmi les actifs tangibles résilients en temps de crise, on peut aussi s’intéresser aux forêts. En effet, le marché forestier est décorrélé des autres marchés (actions et immobilier notamment), avec une faible volatilité du prix de l’hectare. Et l’investissement en groupement forestier présente des avantages fiscaux (réduction d’impôt sur le revenu, exonération IFI, exonération partielle à la transmission). Ceci dit, selon nous l’or, les cryptomonnaies et les forêts sont des investissements atypiques qui ne doivent pas peser plus de 10 % d’un patrimoine équilibré et diversifié.

Un mot sur le plan d’épargne retraite (PER)

Fin 2019, le plan d’épargne retraite (PER) a été lancé. Tout au long de l’année 2020, les grands acteurs de l’épargne ont lancé des offres de PER plus ou moins intéressantes. Fidèles à leur réputation, nos courtiers préférés en assurance vie (Linxea, Assurancevie.com, Placement-direct, Yomoni) ont lancé des PER particulièrement intéressants (consultez notre comparatif des meilleurs PER). Il faut dire que techniquement, les PER sont très proches des assurances vie : gestion pilotée ou gestion libre, fonds euro et unités de compte, etc.

Le PER a rencontré un vif succès auprès des épargnants avec près d’un million de PER souscrits ou ayant accueilli un transfert de PERP, Madelin, PERCO, PREFON, etc.

Dans un contexte incertain quant au financement du régime de retraite par répartition, on ne peut qu’encourager les épargnants à s’intéresser à ce dispositif d’épargne retraite qui permet également de défiscaliser. Particulièrement pour les épargnants en tranche marginale d’imposition 30 % et plus. Selon nous, le PER constitue un nouvel outil de choix dans la besace de l’épargnant avisé, aux côtés de l’incontournable assurance vie et du PEA. Le PER : un produit intéressant ?

Conclusion

L’année 2020 en synthèse :

- les marchés actions mondiaux terminent l’année en hausse,

- l’immobilier affiche une bonne résilience (y compris pour les SCPI et le crowdfunding),

- l’or et le bitcoin s’envolent,

- les fonds euros poursuivent leur baisse, sans surprise (mais les meilleurs rémunèrent 4 fois plus que l’inflation et le livret A),

- l’apparition de PER intéressants pour préparer sa retraite tout en défiscalisant,

- l’inflation est faible (0,50 %).

En raison de la crise sanitaire, l’année 2020 est une année catastrophique pour des pans entiers de l’économie. Mais du côté des épargnants, il s’agit d’une bonne année. En particulier pour ceux qui ont bien diversifié leur patrimoine (construire son allocation patrimoniale), adopté les bonnes pratiques (notamment les bonnes pratiques de l’investissement en bourse), et choisi les meilleurs placements avec nos comparatifs.

10 commentaires sur “Performance 2020 des investissements. Actions, immo, fonds euro, etc.”

Bonjour,

Merci pour cet article ! Quand j’ai vu la perf du profil le plus risqué de Yomoni, + 7.6%, j’ai été voir les résultats de wesave ou j’ai mi juste 1000€ il y a quelques années sur le profil 10! Il sont presque à 13%, c’est impressionnant, comment expliquer cette sur performance ?

J’ai toujours entendu de me méfier des gestions passives qui surperforment rarement l’indice monde, mais la on a un rendement double…. Ça donne envie d’y mettre plus de frics… Mais les performances passées….

Bonjour Romain,

Vous dites “quelques années”.

Donc ce n’est pas étonnant. On ne compare pas la performance d’1 année avec la performance de plusieurs années. Ces dernières années ont été haussières, donc en 3-5 ans on a logiquement plus de performance qu’en 1 an.

Dans ce cas là, comparez au profil P10 de Yomoni : +52,6 % en 5 ans. https://avenuedesinvestisseurs.fr/yomoni-avis-gestion-pilotee/#performance

Donc +13 % en quelques années pour une autre gestion pilotée, c’est plutôt mauvais.

Il faut comparer toutes choses égales par ailleurs : même niveau de profil ET même période d’investissement.

Bonjour Nicolas,

Plusieurs enseignements à tirer de cette année 2020 si spéciale :

– FED, BCE & toute la clique des “puissants” feront toujours tout leur possible pour maintenir les marchés financiers à flot et ainsi protéger leurs propres intérêts. Le déterminisme social financier en quelque sorte.

– Les GAFAM en véritable locomotive mondiale encore une année supplémentaire. Au grand dam de leurs nombreux détracteurs qui attendent l’explosion de cette bulle depuis plusieurs années. “Trend is your friend”. Intégrer voire surpondérer un ETF Nasdaq100 dans son allocation en 2020 aura été un excellent choix.

– Le CAC a définitivement mettre aux oubliettes. Moribond et inintéressant au possible en tant qu’indice. Quelques belles valeurs à conserver tout de même si l’on s’intéresse au stockpicking.

– Les cryptos puissance 10 qui entrent véritablement et définitivement dans le paysage financier mondial et qui vont continuer à prendre de l’ampleur dans les années à venir. Un produit qui va devenir très rapidement un “must have” dans tout type de portefeuille (dans une proportion intelligente bien entendu).

– Et enfin comme tous les ans en fait > une bonne diversification aura permis à l’épargnant avisé de faire de très beaux rendements en 2020.

Je n’évoque pas l’immobilier car pour moi encore trop peu de recul pour mesurer le réel impact de la crise sanitaire sur ce secteur. Je vais encore plus loin et pense même qu’une petite purge de 5/10% pourrait être une bonne chose pour le secteur à LT.

Dommage que tu ne parles pas du tout de la performance des ETF pays émergents dans cet article (encore un bon moyen de diversifier son allocation) et sauf erreur de ma part je n’ai vu nulle part la performance du fonds euros du contrat Darjeeling qui est pourtant dans ton Top3 AV. Peut-être n’ont-ils encore pas communiqué à ce sujet ?

Bonjour André,

Oui comme on dit : “don’t fight the FED” !

Même si les marchés sont hauts, tant que la FED et les banques centrales déversent les milliards…

Triste constat pour nos sociétés du CAC 40 effectivement. Heureusement qu’il reste le luxe (LVMH, Kering…)

Ce qui est fou, c’est que les gestions pilotées des banques traditionnelles surpondèrent toujours la France et l’Europe dans leurs allocations…d’où de mauvaises performances depuis des années. Elles semblent oublier qu’il y a un monde en dehors de l’Europe…nombrilisme destructeur de performance.

Je suis d’accord, l’immobilier mériterait une saine correction. Surtout dans des villes où les prix ont complètement explosé à la hausse et sont déconnectés des revenus des habitants, Paris et Lyon notamment : https://avenuedesinvestisseurs.fr/bulle-immobiliere-risque-de-krach/

Bien vu, on peut ajouter les émergents à +6 % comme le MSCI World !

Le fonds euro Darjeeling a eu une bonne performance, les performances 2020 sont ici : https://avenuedesinvestisseurs.fr/meilleurs-fonds-euros-rendement-composition/

Merci beaucoup Nicolas pour ce résumé.

Comme chaque année, je suis curieux de connaître les performances des comptes clients particuliers (chez les courtiers) qui ont joué au jeu de la gestion active (stock picking + market timing).

Je suis toujours assez émerveillé (et surpris) par la gestion passive: je ne connais pas d’autres domaines où la performance obtenue est inversement proportionnelle aux efforts déployés.

Bonjour David,

Je vous comprends, c’est contre-intuitif, mais en bourse moins on passe de temps et plus on obtient une bonne performance…parfait quand on est fainéant, de vrais revenus passifs 🙂

Regardez les performances des fonds actifs, une large majorité est encore battue par un simple tracker World 🙂

Bonjour David,

Le ratio rendement/temps investi de la gestion passive est incontestablement imbattable.

Avec un peu plus de temps & des notions en comptabilité/finance, il aura été possible de dénicher quelques petites pépites UE dans lesquelles investir via PEA en mélangeant analyse fondamentale et technique : Adyen, Alfen, Esker, FDJ, Nacon, Neoen, Voltalia, bref la liste est très longue. Et je parle bien d’investissement moyen/long terme et non pas trading : de quoi sacrément booster la performance de son portefeuille ! Si on a du temps à y consacrer bien entendu (un peu long à mettre en route comme pour la gestion passive mais ensuite quasi pilote automatique quand la stratégie est calée).

Merci Nicolas pour cet article.

Par contre je me questionne, ici tu dis que la performance de 2020 du MSCI World est de 6.7% contre 15.9% sur facebook, ai je raté qqc ? Je ne comprends pas cet écart ? Une nuance ?

https://www.facebook.com/avenuedesinvestisseurs/photos/a.163894637603955/733757363951010

Merci d’avance

Bonjour Vivien,

Sur Facebook on a affiché la performance en dollar : +15,90 %. (Devise de référence de l’indice).

Ici on a mis la performance en euro : +6,33 %. (L’euro s’est renchéri en 2020 face au dollar).

Nuance de taille, merci pour la précision 😉