L’investissement immobilier est toujours dans le coeur des Français. D’autant plus avec l’incertitude grandissante sur notre système de retraite. Les Français adorent l’immobilier et l’investissement en meublé semble y répondre particulièrement bien. Comment ? Grâce à la niche fiscale du statut LMNP (loueur en meublé non professionnel) et également aux nouvelles tendances de logement (colocation et Airbnb notamment).

Pourquoi privilégier l’investissement en LMNP ? Quels sont les avantages et inconvénients ? Quelles sont les conditions pour le loueur en meublé ? Nos explications seront appuyées par un cas pratique. Et nous vous invitons à lire l’exemple d’un excellent investisseur en LMNP.

Parmi toutes les solutions pour investir en immobilier, où situer le LMNP ? Nous avons déjà bien développé l’investissement en pierre-papier (SCPI, SIIC, crowdfunding), idéal pour le confort de déléguer la gestion tout en diversifiant. Tandis que pour réussir dans l’immobilier locatif traditionnel en direct, il faut s’impliquer personnellement et être un peu entrepreneur. Ainsi, vous avez le choix de vous diriger vers le statut LMNP. Il s’agit de location meublée, en bien ancien ou neuf, en optant le régime fiscal du micro-BIC ou réel. Cela ne concerne pas la location nue (sans meubles), ou les dispositifs type Denormandie, Pinel, etc.

Ainsi, dans l’immobilier locatif traditionnel il est primordial d’optimiser le montage financier et fiscal, et le statut LMNP peut être un bon moyen d’y parvenir. Car il permet d’obtenir un résultat fiscal à 0 (donc 0 impôts) tout en ayant un résultat réel positif. Sachez que la location meublée se décline en 2 statuts : le LMNP (loueur en meublé non professionnel) et LMP (loueur en meublé professionnel). Dans cet article, nous parlerons du LMNP en considérant que vous ne relevez pas du professionnel (car le LMP vous touche seulement si vos recettes sont supérieures à 23 000 € par an et qu’elles dépassent les autres revenus de votre foyer fiscal).

Avis de Nicolas : En pratique, il y a donc une multitude de choix quand on investit en immobilier. Mais les investisseurs font souvent l’impasse sur les comparaisons et l’optimisation fiscale et vont vers le choix par défaut : la location nue au régime micro-foncier (ou pire, le Pinel clé en main). C’est bien dommage, alors que des dispositifs comme le LMNP sont généralement bien plus intéressants (vous comprendrez pourquoi dans la suite de l’article).

Attention aux LMNP packagés en “résidence de services” avec gestionnaire exploitant ! Ils sont aussi à éviter (type Censi Bouvard), car après quelques années les loyers et prix sont en chute libre et l’exploitant a tous les pouvoirs. Cf cet article. Donc ici nous parlerons uniquement de LMNP classique dans l’ancien (un simple achat d’appartement que l’on va meubler pour louer sous statut LMNP soi-même ou via une société comme Ouiker).

SOMMAIRE

- La location meublée : un investissement en plein boom

- Les avantages de la location meublée et du statut LMNP

- Les contraintes de la location meublée et du statut LMNP

- Cas pratique : investissement en location nue ou meublée (LMNP) ?

- Notre avis sur l’investissement clé en main avec Ouiker

- Conclusion

La location meublée : un investissement en plein boom

Il ne se passe pas un jour sans que les médias ne parlent de l’immobilier qui ne cesse de grimper en termes de volume de transaction ou de prix.

Une autre tendance de fond : on assiste à une hausse des professionnels et des étudiants en demande de mobilité et donc de location meublée. Pour répondre à cette demande grandissante, le législateur a même créé, en octobre 2018, le bail mobilité qui permet enfin de louer en meublé pour de courtes périodes (de 1 à 10 mois). Ils s’agit d’une belle alternative aux baux meublés déjà existants, et un atout de plus au LMNP qui séduit déjà bon nombre d’investisseurs qui profitent de la niche fiscale. De plus, le succès des locations AirBnB a contribué au succès du régime LMNP.

Pour autant, il ne faut pas céder à l’euphorie et à tout ce battage médiatique sans prendre le temps de la réflexion. Tous les investissements immobiliers ne se valent pas. En effet, tout investissement mérite réflexion, analyse, comparaison, optimisation…c’est tout l’objet de notre site. Ceci dit, investir en LMNP est déjà un bon début et on vous explique pourquoi (reste aussi à bien choisir le bien et son emplacement, optimiser le crédit, etc.)

Note de Nicolas : le LMNP ne permet pas de réduire son impôt sur le revenu (IR). Il s’agit « juste » de ne pas payer d’IR sur ses revenus locatifs en optimisant le montage fiscal. Ce qui est déjà une belle niche fiscale, quand on sait qu’un contribuable en tranche marginale d’imposition (TMI) élevée peut payer plus de 50 % d’impôts sur ses revenus locatifs s’il n’optimise pas !

Les avantages de la location meublée et du statut LMNP

La location meublée est attrayante surtout grâce à sa fiscalité en LMNP, qui permet généralement d’en tirer un bon rendement net.

La fiscalité très attractive en LMNP

Fiscalement, la location meublée est vue comme une activité de commerçant. Par conséquent, vous êtes imposé en catégorie BIC (bénéfices industriels et commerciaux) et non dans la catégorie des revenus fonciers. Au choix, vous pourrez opter soit pour le régime micro BIC (50 % d’abattement sur vos revenus locatifs), soit pour le régime réel (déduction des charges réelles pour réduire l’assiette imposable).

En pratique, le régime fiscal LM(N)P (loueur meublé (non) professionnel) est perçu comme une niche fiscale pour principalement 3 raisons :

- sous le régime micro BIC, vous êtes imposé sur seulement 50 % de vos revenus locatifs. En effet, le taux d’abattement forfaitaire du régime micro est à 50 % en meublé, au lieu de 30 % en location nue.

- si vous optez pour le régime LMNP au réel plutôt que micro BIC, vous pouvez amortir comptablement le prix d’achat du bien, pour constater la dépréciation du bien (sans que ce ne soit une réelle charge en trésorerie). Donc davantage de charges fiscales pour réduire l’assiette taxable, et donc moins d’impôts. Alors que l’amortissement comptable au réel est impossible sous le régime fiscal de la location nue.

- au réel, vous pouvez aussi déduire plus de charges tant qu’elles restent dans l’intérêt de l’exploitation. Par exemple votre diner au restaurant avec un agent immobilier et un notaire. Alors qu’en location nue, la déduction est limitée à une liste stricte.

Ainsi, en location meublée sous le statut LMNP, au pire on est imposés sur 50 % des revenus locatifs (régime micro BIC). Et au mieux grâce à l’amortissement du bien et aux autres charges, on réduit l’assiette taxable à 0 (régime réel). Généralement, durant le temps de l’amortissement du bien en LMNP, on ne paie donc pas d’impôt sur les revenus de la location meublée. Il faut bien comprendre que l’amortissement est seulement une charge comptable, donc ce n’est pas une vraie charge en trésorerie (il n’y a pas de sortie d’argent).

Note de Nicolas : changement depuis 2025 : à la vente, les amortissements seront réintégrés dans le calcul de la plus-value. Mais pas de panique ! Les abattements progressifs pour durée de détention restent en place. Donc on ne paiera toujours pas d’impôts sur la plus-value si on détient le bien depuis plus de 22 ans.

La location meublée est plus rentable que la location nue

Par définition, en location meublée le bailleur offre un service supplémentaire au locataire : la fourniture de meubles. Cela se traduit dans les loyers, de 10 à 20 % plus élevés qu’en location nue (hors location saisonnière).

De plus, la location meublée permet de se positionner sur des activités à haut rendement :

- la colocation,

- AirBnB,

- la location saisonnière,

- ou encore un mix entre la location étudiante et la location saisonnière l’été.

Ainsi le rendement brut est généralement meilleur en location meublée. Et si on tient compte de la niche fiscale du LMNP, le rendement net est encore meilleur. C’est une victoire écrasante du meublé en LMNP sur la location nue.

Les contraintes de la location meublée et du statut LMNP

La location meublée permet donc de profiter d’une formidable niche fiscale (statut LMNP) pour dégager un meilleur rendement net qu’en location nue. Au prix de quelques contraintes et formalités administratives, notamment une comptabilité rigoureuse (nous allons détailler).

Globalement, la gestion d’une location meublée est plus contraignante que la location nue. Mais selon nous, le jeu en vaut largement la chandelle et quand l’activité est lancée la gestion devient peu chronophage.

Une durée de bail plus courte en location meublée

La réglementation des baux est différente : les durées sont plus courtes que les 3 ans de la location nue. En pratique, le loueur meublé a le choix entre trois baux :

- le bail meublé classique d’un an renouvelable,

- le bail meublé étudiant de 9 mois non renouvelable,

- le bail mobilité d’une durée de 1 à 10 mois (renouvelable dans la limite de 10 mois maximum).

Note de Nicolas : ceci dit, des baux plus courts, ça peut aussi être vu comme un avantage. Car c’est aussi plus de souplesse de gestion et plus de facilité pour récupérer l’appartement en cas de changement d’usage !

Louer un bien meublé

Une location est dite meublée lorsque qu’elle respecte la réglementation. Celle-ci précise que « le logement doit être meublé en nombre et quantité suffisante pour permettre au locataire d’y dormir, manger et vivre convenablement ». Juridiquement, un décret liste le mobilier minimum obligatoire.

En pratique, nous connaissons le site Easy Mobilier qui permet d’acheter des packs d’ameublement et de décoration pour investisseur LMNP. Ainsi, rien ne sera oublié, pas même les couverts, le petit électroménager, les draps, etc. Exemple de studio aménagé par Easy Mobilier :

Donc on un gros gain :

- de temps, car on évite de courir dans plusieurs magasins (et on reçoit tout en une seule livraison). Et on peut même ajouter une option installation et montage des meubles pour 250 € (parfait quand on a 2 mains gauches comme moi !)

- d’argent, car c’est économique, compter environ 2 000 € pour équiper entièrement un studio et 3 000 € pour un T2 (livraison comprise).

Avis de Nicolas : je trouve ce concept top à tout point de vue. Juridiquement, on est sûr de respecter la loi qui fixe tout le mobilier à fournir aux locataires. De plus, côté logistique, on s’évite plusieurs journées de shopping, de livraisons à différentes dates et d’installation…le temps, c’est de l’argent. Plus vite meublé et installé, plus vite loué ! Et le résultat est sympa (photos sur le site), avec le choix entre des styles différents (design, vintage, industriel, etc.), c’est un bon rapport qualité / prix. Au niveau financement, il est possible d’inclure ces achats de meubles dans le prêt immobilier (au titre de prestation d’aménagement).

Déclarer l’activité LMNP

Le loueur meublé est soumis à une déclaration de début d’activité. Avec une date de début d’activité correspondant à la date d’acquisition du bien immobilier, plus précisément la date de signature de l’acte authentique. Ainsi on peut déduire en charges les frais de notaire et les frais d’agence (en optant pour le régime LMNP au réel plutôt que micro-BIC).

En pratique, il faut renseigner le formulaire P0i dans les 15 jours suivant le début d’activité (date d’achat, ou au plus tard dans les 15 jours suivant l’arrivée du 1er locataire). Ce formulaire est à transmettre au Centre de Formalité des Entreprises (CFE) du Tribunal de Commerce compétent géographiquement (dans la région de votre bien loué). Et un seul formulaire doit être rempli même si on possède plusieurs appartements loués en meublé. Ainsi, on obtient un numéro d’immatriculation appelé SIRET qui sera utile pour les déclarations fiscales. Si on met en location d’autres biens meublés plus tard, il faudra renseigner un formulaire P2-P4i pour les biens suivants.

Ensuite, le Service des Impôts des Entreprises (SIE) prend contact et demande de renseigner un “formulaire 1447” au sujet de la cotisation foncière des entreprises (CFE). Car il faudra s’acquitter de la CFE à hauteur de quelques dizaines ou centaines d’euros par an.

Par ailleurs, pour les biens loués en saisonnier, certaines villes imposent aussi une demande d’autorisation préalable afin d’obtenir une autorisation d’exercice.

Note de Nicolas : passer de location nue à location meublée ? Il est toujours possible de changer de statut a posteriori. Par exemple, un appartement qui était loué en location nue, ou qui faisait office de résidence principale, peut devenir une location meublée en LMNP. Dans ce cas, la déclaration P0i devra être envoyée au greffe du tribunal de commerce avant de passer en meublé. Comptablement, au réel, il sera possible d’amortir le bien et les meubles à leur valeur vénale (mais il sera trop tard pour amortir aussi les frais de notaire et frais d’agence).

La comptabilité LMNP

Il faut savoir que les déclarations fiscales et la comptabilité LMNP sont plus complexes qu’en location nue. Ainsi, il faut tenir une comptabilité conforme au plan comptable général et au code du commerce. De plus, il faut déposer les liasses fiscales (bilan et compte de résultat notamment).

Rassurez-vous, vous pouvez recourir aux services d’un expert comptable ou d’un site spécialisé. Et les frais de comptabilité sont des charges déductibles.

Parmi les autres charges déductibles des recettes LMNP (pour réduire l’assiette taxable), on trouve : les frais de notaire, les honoraires de gestion de l’agence, l’assurance, les charges de copropriété, l’entretien, la taxe foncière, les intérêts d’emprunt, etc. En pratique, il faut que toutes les factures comportent une date postérieure au début d’activité LMNP et l’adresse du bien concerné.

D’un autre côté, pour réduire l’assiette taxable on va également pratiquer des amortissements comptables pour les équipements, meubles et travaux supérieurs à 500 € HT. Sans oublier le principal : l’amortissement de l’appartement lui-même, qui est juste une charge comptable et non une vraie charge en trésorerie ! Et même si on n’a pas de prêt immobilier (l’amortissement comptable du bien n’a rien à voir avec l’amortissement du prêt). Encore une fois, cela permet de réduire la base taxable et de la ramener à 0, alors que le résultat réel (en trésorerie) est positif.

Ainsi, l’appartement, les travaux et les meubles sont considérés comme des dépenses amortissables qui permettront de réduire le résultat fiscal sur plusieurs années. Dans l’esprit, l’amortissement représente la perte de valeur comptable d’un bien au fil du temps, selon sa durée de vie estimée. Par exemple, pour un réfrigérateur de 1 000 €, on va amortir sur 5 ans donc 200 € par an (le comptable confirmera). En fait, un amortissement est comme une charge déductible qui s’étale sur plusieurs années. Il faut passer par un professionnel pour le calculer.

En pratique, un logement meublé est loué charges comprises, sans obligation de faire des régularisations de charges annuelles. C’est à dire que l’on peut simplement fixer des charges mensuelles forfaitaires. C’est un point positif, par rapport à la location nue qui nécessite des comptes d’apothicaire pour faire les régularisations de charges annuelles. Fiscalement, les recettes des meublés sont déclarées charges comprises, alors qu’en location nue on déclare hors charges.

Et si on a des revenus locatifs à la fois de locations nues et de locations meublées ? Ce sont des déclarations fiscales différentes. En pratique, la location meublée figure dans la déclaration 2042 C PRO. Alors que la location nue figure dans la déclaration 2044 (ou 2042 au micro foncier).

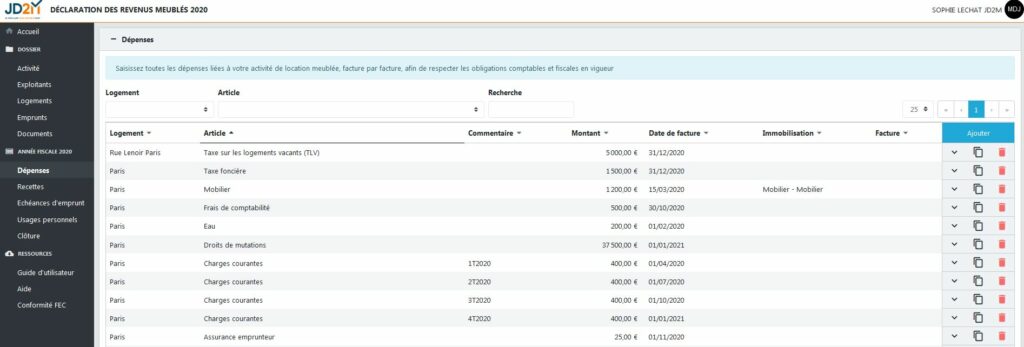

Note de Nicolas : Nous avons d’excellents retours sur le site JeDéclareMonMeublé (JD2M), inscrit à l’ordre des experts-comptables. Créé en 2012, il permet de simuler la meilleure option fiscale (micro BIC ou réel), de calculer l’amortissement comptable et de déclarer les revenus LMNP facilement (génération des écritures comptables, liasse fiscale, télétransmission au service des impôts, déclaration 2042 C PRO) à partir de 289 € par an.

Nous avons négocié une offre exclusive avec le site JeDéclareMonMeublé (JD2M) pour vous faire bénéficier d’une remise de 10 % en tant que nouveau client. Comment en bénéficier ? Renseignez ce formulaire en précisant ADI dans le champ “code partenaire”. Ainsi, vous serez recontacté par un conseiller JD2M qui vous renseignera et vous profiterez de 10 % de remise en tant que lecteur Avenue des investisseurs. Cette offre rend excellent le rapport qualité/prix de leurs services ! Et ces frais de comptabilité constituent une charge déductible.

Statut LMNP ou LMP ?

Fiscalement, la qualité de loueur en meublé non professionnel (LMNP) est reconnue lorsqu’au moins l’une des deux conditions suivantes est remplie :

- les recettes (loyers charges comprises) sont inférieures au seuil de 23 000 € par an ;

- ces recettes sont inférieures aux autres revenus d’activités du foyer fiscal (traitements et salaires, pensions, rentes viagères, BIC pro, BA, BNC, revenus des gérants et associés).

Dans le cas contraire, le loueur est professionnel (LMP). Il sera alors soumis au régime des plus-values professionnelles ainsi qu’aux cotisations sociales. Ainsi, beaucoup d’investisseurs en LMNP (en nom propre) décident de poursuivre leurs investissements via une société pour éviter de basculer LMP sur l’ensemble de leurs appartements.

Note de Nicolas : pour être plus clair, vous pouvez très bien rester sous le statut LMNP même en ayant 100 000 € de recettes locatives par an ! Tant que vos autres revenus d’activité sont supérieurs. Ainsi, un médecin ou un entrepreneur avec 200 000 € de revenus professionnels par an peut rester LMNP avec 190 000 € de recettes locatives.

Cas pratique : investissement en location nue ou meublée (LMNP) ?

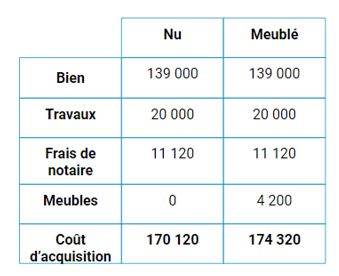

Comparons la fiscalité de la location nue à celle de la location meublée. Pour cela, prenons l’exemple d’un appartement en région parisienne : un bien avec travaux vendu 139 000 € FAI (frais d’agence inclus). Il s’agit d’un appartement d’une pièce de 27 m² nécessitant des travaux de remise en état pour 20 000 €. Le loyer prévisionnel est de 700 € en location nue et 860 € en meublé. Cependant, il faudra débourser 4 200 € pour l’acquisition des meubles.

Note de Nicolas : en pratique, vous pouvez chercher vous-même le bien idéal, bien placé, avec un bon rendement et gérer les travaux et l’ameublement. Ou vous pouvez déléguer cette mission de chasseur d’appartement et coordinateur de travaux à une société spécialisée, comme la société Ouiker que nous présenterons ensuite.

Quel est le rendement brut de cet investissement ?

Voici le calcul du rendement brut selon les 2 hypothèses de location :

- En location nue = (700 € de loyer x 12 mois) / 170 120 € = 4,94 %.

- En location meublée = (860 € x 12) / 174 320 € = 5,92 %.

A priori, il sera plus intéressant de louer en meublé. D’autant plus qu’un studio en région Parisienne s’y prête bien.

La prise en compte de la fiscalité

Ceci dit, il n’est pas toujours facile de décider entre louer nu ou meublé. Nous avons vu qu’en location meublée le statut LMNP permet d’amortir le prix du bien. Mais la location nue permet d’avoir la sécurité du bail de 3 ans, tout en bénéficiant du déficit foncier qui permet de diminuer l’impôt global du foyer fiscal dans la limite de 10 700 € par an. On parle de déficit imputable. Donc nous allons faire plusieurs simulations, pour choisir la meilleure option fiscale.

Calcul du résultat fiscal au régime réel

Afin de comparer ce qui est comparable, calculons dans un premier temps la base imposable courante, c’est-à-dire celle qui ne prend pas en compte les événements exceptionnels.

Dans les 2 cas (location nue ou meublée) au réel, on prend les loyers annuels et on déduit toutes les charges.

Dans le cas du meublé, l’amortissement du bien permet de déduire bien plus de charges et nous obtenons un résultat fiscal de 90 € seulement (selon votre tranche marginale d’imposition vous serez taxé de x % de 90 €). Autant dire que nous ne paierons pas d’impôt sur le revenu si nous décidons de louer en meublé et ce durablement grâce à l’amortissement du bien.

Note de Nicolas : si vous déléguez la gestion à une agence, il faut compter 6-8 % de frais de gestion pris sur le loyer. C’est une charge déductible aussi. Quitte à passer par une agence, nous préférons l’agence en ligne Manda (découvrir leurs services), efficace pour tout suivre en ligne (dossiers des candidats, comptabilité, suivi travaux…) et à moindre coût (seulement 3,9 % de frais de gestion).

Comment calcule-t-on l’amortissement comptable du bien en meublé LMNP au réel ?

Rappelons d’abord que l’amortissement est une charge comptable pour constater la dépréciation du bien, et non une “vraie” charge (il n’y a pas de dépense). Pour les besoins de l’exercice, nous avons vulgarisé et retenu 3 % du coût d’acquisition, soit 33 ans d’amortissement à 5 200 €. Il s’agit d’une moyenne observée sur l’amortissement en LMNP.

Mais en pratique, il faut décomposer le bien en plusieurs composants et chacun sera amorti sur une durée spécifique réglementée. Par exemple 40 ans pour le gros œuvre, de 15 à 30 ans pour les installations techniques, de 6 à 12 ans pour les meubles, etc. Dans le cas présent, après 10 ans l’amortissement pourrait passer à 4 600 €, puis 3 400 € après 20 ans, et 2 200 € après 30 ans.

Notez que l’on peut toujours faire de nouveaux travaux et renouveler les meubles pour regonfler l’amortissement.

Comme expliqué plus haut, il faut passer par un professionnel pour calculer l’amortissement comptable précis.

Et si nous avions choisi le régime micro plutôt que le réel ?

En location nue, on bénéficie de 30 % d’abattement en micro-foncier sur les revenus locatifs. Alors qu’en location meublée on bénéficie de 50 % d’abattement en micro BIC. Calcul :

- location nue : 8 400 € de revenus locatifs – 30 % d’abattement forfaitaire = 5 880 € de résultat fiscal,

- location meublée : 10 320 € – 50 % d’abattement = 5 160 € de résultat fiscal. Notez qu’on sera donc taxé sur une plus petite assiette qu’en location nue, alors que le loyer est plus élevé.

Clairement, le régime d’imposition au réel (simulé dans le tableau) est plus avantageux pour l’instant dans les 2 cas de figure. Mais en fin de prêt, le régime micro sera probablement plus intéressant après la fin de l’amortissement. Par conséquent, nous choisissons le régime réel car nous aurons plus de charges à déduire que l’abattement forfaitaire au micro. En effet, le but est d’optimiser fiscalement en réduisant l’assiette taxable au maximum.

L’impact du déficit foncier en location nue

Note dans le cas de la location nue : les travaux de remise en état (20 000 €) vont permettre de diminuer significativement cette base de 3 750 € et de créer un déficit foncier. Ainsi, en année 1 : 3 750 € – 14 450 € de travaux = déficit foncier de 10 700 € (le maximum imputable par an). Et en année 2 : 3 750 € – 5 550 € (solde des 20 000 € de travaux) = déficit foncier de 2 800 €.

Ceci dit, l’avantage du déficit foncier est de courte durée puisqu’il va baisser la base imposable des deux premières années seulement. Ensuite l’investisseur devra réaliser de nouveaux travaux s’il veut réduire sa fiscalité. Bref, la location meublée au régime réel l’emporte encore sur la durée.

Verdict : location nue ou meublée ? Au régime micro ou réel ?

Le verdict est sans appel. C’est la location meublée qui sera bien moins taxée sur la durée, au régime réel du statut LMNP. En effet, en amortissant le bien et en comptant les autres charges, le résultat fiscal tend vers 0, donc 0 impôt sur les revenus locatifs (x % d’impôt sur le revenu sur une assiette de 0 € = 0 €).

Le rendement et autres indicateurs financiers de votre investissement locatif

Nous avions calculé en préambule le rendement brut. Et maintenant que vous avez décidé du meilleur montage à choisir, vous pouvez également calculer les autres indicateurs financiers (rendement net et cashflow).

Par exemple, calculons le cashflow de l’opération, c’est à dire la différence entre vos sorties et entrées d’argent. En empruntant 174 320 € à 1,50 % (assurance comprise) sur 25 ans, on a des traites mensuelles de 660 €. Et en ajoutant les charges et taxes (copropriété, assurance propriétaire non occupant, taxe foncière, CFE et 0 impôt sur le revenu) on tombe quasiment sur 860 € de dépenses mensuelles. Finalement le bien s’autofinance (loyer de 860 €) et le cashflow est même quasiment positif, le rêve du bailleur pour se construire un patrimoine sans effort de trésorerie !

Notez que l’amortissement est une charge comptable (qui nous permet de réduire le résultat fiscal donc l’imposition) et non une “vraie” charge, puisque vous ne sortez pas d’argent de votre poche.

L’investissement meublé LMNP clé en main : notre avis sur Ouiker

Comme nous l’évoquions plus tôt, il existe des sociétés spécialisées dans l’investissement locatif meublé clé en main. Parmi celles-ci, la société Ouiker est expérimentée (créée en 2020) et jouit d’une excellente réputation (4,8/5 sur Trustpilot !). On en parle ici aussi : notre avis sur l’investissement locatif clé en main.

Note de Nicolas : Attention à ne pas confondre avec les investissements LMNP packagés gérés via un gestionnaire exploitant (les résidences de services pour séniors / étudiants / vacances). L’offre peut paraitre alléchante avec une garantie de location pendant plusieurs années, mais ensuite on risque le retour de bâton. En effet, après cette période beaucoup d’investisseurs se plaignent d’être pieds et poings liés par leur contrat avec le gestionnaire, et de subir des appels de fonds pour travaux disproportionnés, des baisses de loyer, des vacances locatives, etc. Donc il vaut mieux un investissement clé en main que nous pouvons ensuite gérer nous-même, hors résidence de services.

En pratique, il s’agit de mandater Ouiker pour trouver un appartement bien placé et qui sera rentable après travaux et ameublement (rendement visé généralement supérieur à 5 % net). Pour des projets de location courte durée (Air BnB), colocation, location longue durée, etc.

L’investisseur doit simplement donner son cahier des charges, son budget et la ville souhaitée (il y a un professionnel de l’équipe qui vous aidera à dimensionner votre capacité d’investissement). Sachant que Ouiker se concentre sur les villes à bon potentiel locatif (et bonnes perspectives de plus-value) à Paris, Lille, Marseille, Montpellier, Lyon, Nantes, Vannes, Rennes, Angers, Bordeaux, Tours, etc.

Dans quelle ville investir ?

Pour bien louer et avec de bonnes perspectives de plus-value, Ouiker propose des biens dans 20 villes dynamiques à bon potentiel. On trouve facilement notre bonheur en fonction de notre stratégie d’investissement (rendement, équilibré ou patrimonial) :

- Approche rendement dans les villes moyennes où le foncier reste accessible : Niort, Orléans, Lorient, Poitiers, Dijon, Quimper, etc.

- Approche équilibrée dans des villes comme Marseille, Tours, Montpellier, Rennes, Angers ou Nantes.

- Approche patrimoniale à Paris, Lyon, Nice, Bordeaux.

🙏 Nous apprécions également l’approche personnalisée de Ouiker. La société dispose d’un expert sur place dans chaque ville, qui connait sa ville et son marché (prix, quartiers) sur le bout des doigts. Il est notre interlocuteur unique du début à la fin de notre projet.

Si on ne sait pas dans quelle ville investir, on peut prendre rendez-vous directement avec Roc’h de Salins, l’un des co-fondateurs de Ouiker. Roc’h peut nous recommander la ville la plus pertinente en fonction de nos objectifs et de notre budget : prendre RDV avec Roc’h.

Les compétences réunies pour réaliser un bon investissement LMNP

En pratique, pour des honoraires débutants à 9 000 € (selon le montant de l’achat, déductibles des revenus locatifs imposables et à payer seulement si on achète), Ouiker regroupe toutes les compétences pour réaliser de A à Z un projet locatif rentable :

- Recherche du bien : les experts Ouiker sont sur place et disposent d’un super réseau pour dénicher les meilleures opportunités off-market.

- Travaux : dans sa ville, chaque expert Ouiker a son propre réseau d’artisans de confiance pour rénover les biens. Point très positif : Ouiker ne se rémunère pas sur les travaux, un bon point pour booster la rentabilité des projets.

- Ameublement : Ouiker se charge de vous soumettre une liste de mobilier et d’électroménager pour équiper l’appartement de manière optimale (pour plaire au maximum de locataires et louer rapidement). Là encore, Ouiker ne se rémunère pas sur l’ameublement, qui est réalisé à prix coûtant.

- Mise en location : Une fois l’appartement rénové et meublé, Ouiker se charge de mettre l’annonce en ligne et organise les visites. L’expert Ouiker vous soumet les 3 meilleurs dossiers, et vous avez le dernier mot. Ouiker se charge ensuite de la rédaction du bail et de l’état des lieux d’entrée. Cette première mise en location du bien est comprise dans le forfait de base de Ouiker.

- Gestion locative : une fois la première mise en location effectuée, les investisseurs peuvent choisir de confier la gestion locative du bien à Ouiker. Ce service est facturé 6 % TTC du montant du loyer + 13 € par m² à chaque changement de locataire.

⭐ Les 5 points forts de Ouiker

- Une entreprise 100% indépendante (pas de levée de fonds), expérimentée (+600 transactions depuis 2020) et à taille humaine.

- Un service sur mesure, avec un interlocuteur unique du début à la fin de notre projet.

- Un choix de villes varié pour répondre à la stratégie d’investissement de chaque client.

- Un tarif compétitif (8 % du prix net vendeur) et sans aucun frais caché. Ouiker est le seul acteur du marché qui ne se rémunère pas sur les travaux, ni sur l’ameublement.

- Des avis clients EXCELLENTS sur Trusptilot.

À notre avis, pour bon nombre d’investisseurs qui n’ont pas les compétences ou l’expérience, Ouiker est une solution qui offre beaucoup de confort, de gain de temps, et qui permet de réaliser des investissements LMNP rentables.

Les frais qui débutent à 9 000 € selon prix du bien (à payer seulement si vous achetez) sont largement amortis grâce à la rentabilité dégagée par ces spécialistes de l’achat décoté avec travaux (et ces frais sont aussi amortis comptablement dans le cadre du LMNP !)

➡️ Nous vous invitons à voir des exemples concrets d’investissements réalisés sur le site Ouiker. Ici, voici un exemple de réalisation à Montpellier, AVANT (achat décoté “dans son jus”) / APRÈS (rénovation pour revaloriser et mieux louer) :

Note de Nicolas : il y a beaucoup de concurrence dans ce secteur. Nous préférons Ouiker car ils cochent 3 cases essentielles : un tarif compétitif, une présence nationale et des avis clients très positifs. Depuis sa création en 2020, Ouiker s’est imposé comme l’un des leaders du marché de l’investissement locatif clés-en-main, sans levée de fonds et donc en restant indépendant. En ce qui concerne la sélection des biens, nous apprécions particulièrement l’approche de Ouiker qui consiste à trouver la meilleure rentabilité sans faire de compromis sur la qualité de l’emplacement. Ce point est essentiel à court terme car un bon emplacement permet de trouver des locataires facilement, mais aussi à long terme car il permet d’envisager une jolie plus-value à la revente. Nous sommes heureux de présenter ce service à nos lecteurs. Alors que j’avais personnellement été déçu par d’autres services (que je ne citerai pas…), avec l’impression qu’ils m’envoyaient des annonces au hasard. Les retours sont excellents avec une note de 4,8/5 sur Trustpilot !

Offre spéciale pour les lecteurs ADI : précisez à Ouiker que vous êtes lecteur ADI, et vous obtiendrez le montage gratuit des meubles de votre investissement locatif. Formulaire de contact ici.

Conclusion : l’investissement en location meublée sous le statut LMNP

Un loyer plus élevé, une fiscalité avantageuse, ainsi qu’une demande de plus en plus croissante en meublé (étudiants, colocations, jeunes actifs, Airbnb). Voici le cocktail qui explique le boom de la location meublée en dépit des quelques contraintes de gestion.

Cependant l’investisseur ne doit pas perdre de vue les fondamentaux. C’est à dire que l’offre de location doit correspondre à une demande locative réelle. En effet, certaines villes ne se prêtent pas du tout à la location meublée. Ainsi, le choix du bien, du mode d’exploitation et du montage fiscal doit toujours être bien étudié au préalable. Si besoin, avec les conseils d’un bon gestionnaire de patrimoine. Nous vous invitons également à lire notre interview de Daniel VU, investisseur en LMNP.

Note de Nicolas : J’ai envie de citer Sonia Montella qui dit très justement dans son ouvrage J’investis sereinement en immobilier locatif : “La bonne affaire se reconnait dès la sortie de chez le notaire, sans avoir à spéculer sur une plus-value éventuelle”. En effet, quand on investit dans l’immobilier, choisir le bon montage fiscal est essentiel et fera la différence entre un bon investissement et un mauvais investissement. Ce livre a été précieux pour rédiger cet article et j’encourage tous les investisseurs immobiliers à le lire avant de passer à l’acte, car l’enjeu est important. Il faut simuler plusieurs montages fiscaux et retenir le meilleur dans votre situation. La lecture est agréable et l’ouvrage explique la théorie en illustrant avec des exemples concrets.

Découvrir le livre sur Amazon.

Questions fréquentes. L’essentiel à retenir

La location meublée en tant que non professionnel (LMNP) est encadrée par la loi. Il s’agit de louer un bien meublé, avec un équipement mobilier fixé par décret. Cette condition permet de profiter d’une fiscalité très favorable. En pratique, la location meublée est particulièrement adaptée aux studios et appartements type 2 dans les villes avec une population étudiante et/ou des jeunes actifs. Vous verrez ici un exemple d’investissement LMNP.

Le statut de loueur en meublé non professionnel (LMNP) est très plébiscité par les investisseurs. Pour plusieurs raisons :

➡️ un meilleure rentabilité. Car une location meublée se loue en moyenne 10 à 20 % plus chère qu’une location nue.

➡️ la niche fiscale LMNP pour payer peu d’impôts sur les revenus locatifs (voire 0) et donc dégager un bon rendement net. Car le LMNP offre la possibilité de déduire l’ensemble des charges ainsi que d’amortir le prix d’achat du bien en optant pour le régime réel. Les investisseurs peuvent aussi opter pour le régime micro BIC pour un abattement de 50% sur les revenus locatifs.

➡️ la souplesse grâce au bail d’un an renouvelable, plutôt que 3 ans en location nue.

Tous les avantages du LMNP sont expliqués ici.

Comme tout investissement immobilier, l’investissement en LMNP requiert du temps et des compétences. Ces ressources font parfois défaut aux investisseurs. Cependant, il existe des sociétés spécialisés dans l’investissement immobilier “clés en main”. En pratique, elles proposent des services pour déléguer tout ou partie de son projet d’investissement en LMNP : trouver un bien adapté, définir un prévisionnel de rentabilité, coordonner les travaux si besoin, réaliser l’aménagement, etc. À ne pas confondre avec l’investissement packagé en résidence de services, trop risqué selon nous. Notre avis sur l’investissement clé en main.

La gestion d’une LMNP exige une tenue rigoureuse de la compatibilité de l’investissement. C’est la condition pour profiter de cette niche fiscale. Plusieurs solutions :

➡️ on peut tenir la comptabilité soi-même si on a les compétences juridiques, fiscales et comptables et du temps. Au risque de ne pas optimiser les abattements fiscaux et les déductions de charges. Et au risque d’être retoqué par l’administration fiscale en cas d’erreur.

➡️ on peut déléguer la comptabilité à un cabinet d’expertise comptable. Mais le coût est élevé, jusqu’à 1000 € par an.

➡️ on peut recourir à un service en ligne permettant de choisir la meilleure option fiscale (micro BIC ou réel) et d’automatiser la gestion comptable de son investissement en LMNP. Pour moins de 250 € par an. Selon nous, il s’agit de la meilleure solution et nous avons négocié une remise pour nos lecteurs. Nos explications sur la comptabilité LMNP et sur le site JeDéclareMonMeublé.

159 commentaires sur “Investir en location meublée LMNP : cas pratique. Guide 2026”

Merci pour cet article complet.

Avis à tous ceux tentés par le LMNP sur plan neuf: FUYEZ!

Petit témoignage personnel: LMNP neuf acheté sur plan en 2017. en 2025, je touche 327e par mois, alors que je vois sur internet que la chambre est louée minimum 863e/mois.

Le bien est impossible à revendre. Acheté 110k en 2017, aujourd’hui il ne part pas à 100k. et s’il partait je ne récupérerais “que” 80k car entre moi et l’acheteur il y a 2 intermédiaires (pardon, apporteurs de valeur ajoutée): une agence qui met en vente, et un CGP qui va trouver un autre pigeon. TRI négatif: -15%

Je me suis fait complètement avoir par un CGP sans scrupule qui mériterait d’être en prison.

Mais c’est comme ça qu’on apprend. Heureusement, c’était avec un emprunt à 0,85%, au moins j’ai la joie de faire du levier…

Nicolas, savez vous comment on peut essayer de revendre soi meme un LMNP (avec reprise de bail, reprise de TVA) , afin de limiter les intermédiaires et s’en tenir à un net 0? Pas de gain mais pas de perte

Bonjour Jean,

Merci pour votre témoignage qui pourra sauver des investisseurs !

On alerte depuis 2018 sur les LMNP neufs / en résidence avec gestionnaire, cf nos notes en orange.

Car moi-même je m’étais fait avoir en 2008 et on est loin d’être les seuls. L’exploitant se gave (et rémunère fortement le CGP qui rabat les “pigeons”) et nous laisse des miettes.

Pour revendre soi-même un LMNP ou un Pinel, j’avais un jour vu un site, mais je ne me souviens plus du nom.

Vous pouvez tenter vous même via Le Bon Coin et votre notaire qui accompagne.

Bonjour, merci pour votre article très intéressant ! Je ne trouve pas de réponse claire dans mes recherches sur la possibilité d’exploiter un bien détenu en SCI à l’IS en LMNP (ou LMP). Est-ce autorisé ? Quelles sont les implications fiscales ? Les avantages fiscaux du LMNP sont perdus et la fiscalité des bénéfices de la SCI s’appliquent ?

Merci de votre éclairage.

Bonjour Valérie,

Soit vous investissez en nom propre en LMNP / LMP (donc fiscalité IRPP : impôt sur le revenu des personnes physiques).

Soit vous investissez en SCI à l’IS (donc fisca des sociétés à l’IS).

Pas les 2 à la fois ça n’a aucun sens.

=> Je vous invite à lire notre article : Investir en immobilier en nom propre ou en société

Bonjour Nicolas,

As tu un avis sur les entreprises qui proposent des LMNP clés en main qu’ils exploite et vous reverse un loyer. Je pense à particulier xxxx.

Merci beaucoup,

Thibault

Bonjour Thibault,

Avis très réservé.

A vos risques et périls.

On explique ici comment faire un bon investissement immobilier.

Bonjour,

Merci Nicolas pour cet article. Est-il à jour suite aux récents changements sur le LMNP ?

Est-ce toujours une des solutions priviliégiées pour investir dans l’immobilier traditionnel?

Merci.

Bonjour Pascal,

Oui notre article est bien à jour.

Cf la note orange dans le paragraphe fiscalité :

changement depuis 2025 : à la vente, les amortissements seront réintégrés dans le calcul de la plus-value. Mais pas de panique ! Les abattements progressifs pour durée de détention restent en place. Donc on ne paiera toujours pas d’impôts sur la plus-value si on détient le bien depuis plus de 22 ans.

Finalement à la revente ça rejoint la fiscalité normale de l’immo.

Mais durant la gestion pendant des années on profite toujours de la fiscalité LMNP beaucoup plus intéressante que le régime fiscal de la location nue.

Donc le LMNP reste plus intéressant.

En société à l’IS tu es un peu plus libre qu’en LMNP et tu peux faire du nu aussi.

Bonjour,

super intéressant ton article LMNP… Je me suis fait avoir dans un “investissement” de Robien. Aujourd’hui j’ai toujours le crédit (renégocié 2 fois) pour encore 10 ans, l’appartement a perdu 50% de sa valeur. La défiscalisation Robien est fini. Il est actuellement loué nu.

Afin de booster le rendement j’hésite de le passer en LMNP. Est il possible d’amortir le restant du capital?

merci

Bonjour Sylvain,

Moi aussi j’avais acheté un Robien en 2007 et je me suis bien fait avoir avec un bien qui a perdu beaucoup de valeur (vendu trop cher à cause de la défisc), à l’époque je n’y connaissais rien… ensuite après le Robien, l’Etat a sorti le Pinel et les investisseurs ont eu les mêmes problèmes.

A voir si vous vendez pour mieux placer ailleurs (pas forcément dans l’immobilier, il y a aussi et surtout le financier, lisez nos articles).

Ou alors vous conservez en optimisant fiscalement en LMNP car la location nue est trop taxée, dans ce cas il est possible d’amortir comptablement, c’est à voir avec l’expert-comptable qui pourra vous préciser cela, on en parle ici.

Bonjour monsieur,

Il y a 24 ans que j’ai acheté un appartement au tarif de 29.000€ que j’évalue à ce jour à 130.000€ (25m²).

J’ai fait une déclaration au forfait Micro-BIC donc je n’ai pas évalué le bien dans ces 24 dernières années.

Donc je me demande si je peux évaluer le bien en régime loueur en meublé non professionnel régime réel ou reel simplifié selon :

• Le bien est évalué à 29 K€. L’amortissement commence en 2025 ou en 2001 ?

• Ou bien, Le bien est évalué à 130.000€ en 2025

Qu’est-ce que je dois faire pour que l’administration fiscale accepte la réestimation de ce bien ? (Estimation d’une Agence immobilier) ?)

L’amortissement commence en 2025 ou en 2001 ?

Merci

Christophe

Bonjour,

Je viens de lire vos échanges sur LinkedIn, il semble que la loi va changer et que les amortissements en LMNP vont devoir être ré-intégrés au calcul de la plus value, du coup le LMNP au régime réel devient visiblement peu intéressant… Je sens qu’il va falloir ajuster ce très bon article !

Je viens d’acheter un appartement pour justement le mettre en LMNP régime réel… Je vais devoir faire un autre choix…

Bon week-end!

Pierre

Bonjour Pierre,

Ce n’est pas encore validé par le Sénat.

Mais si c’est le cas :

Effectivement, le LMNP au BIC réel rejoint le régime d’imposition des plus-values des professionnels.

Donc il faudra réintégrer les amortissements comptables à la revente.

Le LMNP au BIC réel est toujours aussi intéressant en phase d’exploitation grâce aux amortissements comptables.

Mais moins intéressant à la revente car la plus-value imposable est gonflée des amortissements comptables pratiqués tout le long de l’exploitation.

A moins de revendre après 22 ans (exonération d’IR) ou encore mieux après 30 ans (exonération également de prélèvements sociaux).

Intuitivement (à simuler), j’ai l’impression que le régime micro-BIC (abattement forfaitaire de 50 % sur les loyers déclarés) devient plus intéressant que le régime BIC réel si on compte revendre le bien dans moins de 15 ans.

Bonjour Nicolas,

Merci beaucoup pour votre réponse, et en effet le Sénat doit valider mais je doute que ce soit rejeté. Je pensais justement jeter un oeil du côté du micro-BIC donc votre réponse me confirme qu’il faut vraiment qu’on simule la comparaison.

La question est en effet la date de la revente… Et difficile à dire au début de l’investissement: normalement on sait que c’est pour au moins 8 ou 10 ans, car sinon pourquoi investir en immobilier, mais 22 ou 30 ans c’est une autre histoire…

Bonne soirée,

Pierre

Bonjour,

merci pour ce super article, comme toujours sur ADI.

Pourriez-vous me donner votre avis sur la répartition apport/emprunt idéale pour un LMNP étant donné les conditions actuelles de crédit?

Je peux emprunter à 4% sur 20ans. Le montant à financer (appartement + frais agence et notaire) est de 200k et l’appartement se loue 800e/mois cc. Je peux mettre entre 30 000e (minimum demandé par la banque) et 60 000 euros d’apport (tout en gardant de l’épargne de précaution+ pour autres investissements).

A 30k d’apport , la mensualité est d’environ 1050e pour un cout de credit de 85k

A 60k d’apport, la mensualité est d’environ 880e pour un cout de credit de 70k

Je suis partagé entre le scenario à 30k (mettre le minimum d’apport pour maximiser l’effet de levier et faire travailler sur 20 ans les 30k de différence – mais encore faut-il trouver un support qui rapporte 4% de façon relativement sécurisée)

ou le scenario à 60k (minimiser le cout du crédit et les mensualités).

Un autre scenario encore serait d’emprunter sur 15 ans (avec 60k d’apport, mensualités de 1050e et cout du crédit de 50k).

Je sais qu’il n’y a pas de solution unique mais je serais intéressé par votre avis. Merci !

Bonjour Seb

Généralement le plus intéressant :

– mettre le minimum d’apport ;

– emprunter sur 20-25 ans.

=> Mais il faut simuler les TRI.

Si vous lisez ADI, vous saurez bien placer à 4 % et plus, je vous invite à lire cet article sur votre allocation patrimoniale.

Et pour du conseil personnalisé et approfondi : notre cabinet Prosper-conseil (activité réglementée).

Bon week-end 🙂

ça confirme mon intuition, merci pour votre feedback et bonne semaine !

Bonjour,

Merci pour ces articles de qualité.

Petite question annexe :

Une fois la capacité d’emprunt au maximum (+ ou – 35% : RP + 1 ou 2 investissements locatifs), comment continuer a investir dans l’immobilier locatif ? Est ce que le fait d’investir via un SCI ou SARL peut aider ?

D’avance merci.

Bonjour,

C’est le signe qu’il est grand temps d’investir hors immobilier (le marché actions reste bien plus rentable à long terme et moins chronophage), pour avoir une allocation patrimoniale équilibrée 🙂 La diversification patrimoniale est essentielle.

(De toute façon via une société votre endettement perso est pris en compte aussi).

Bonjour,

Tout d’abord merci et bravo pour cet article d’une telle qualité.

Disposant de PINEL (me suis fait avoir étant peu formé, mais en soit il tourne bien) depuis 4 ans ; je m’interroge quant à la fin des 9 années du dispositif fiscal. En regardant de ça et là sur internet, je m’aperçois qu’il est faisable de “convertir” son PINEL en LMNP.

Auriez-vous connaissance/avis sur ce type de transition ?

Le but étant d’éviter la revente, en tout cas dans l’immédiat. Etant localisé sur un projet de quelques 30 logements, j’ai bien peur que le marché de la revente soit surchargé lors des fins de fin du dispositif.

Merci d’avance pour vos retours.

Bonjour Pierre,

C’est assez classique, beaucoup d’investisseurs avisés passent au LMNP quand ils le peuvent après la période de contrainte Pinel.

Il faudra faire la démarche administrative et comptable et changer le bail, comme expliqué ici.

Merci pour votre travail Nicolas.

Concernant le mix entre la location étudiante et la location saisonnière l’été, est-ce que les 50% d’abattement du micro bic s’appliquent de manière distincte? ou cela peut-il s’appliquer sur la totalité des loyers tous confondus?

Merci beaucoup

Bonjour Florian,

L’administration fiscale ne fait pas de “l’épicerie”.

Peu importe le “mix location étudiante location saisonnière”.

Si vous choisissez le régime Micro BIC, ce sont tous vos revenus locatifs de la catégorie BIC qui seront soumis au régime micro BIC (50 % d’abattement).

Si vous choisissez le régime BIC réel, ce sont tous vos revenus locatifs de la catégorie BIC qui seront soumis au régime BIC réel.

Et si vous avez des revenus locatifs dans la catégorie des revenus fonciers (location nue), c’est encore autre chose.

Bonjour Nicolas,

Dans le cadre d’une location meublée en LMNP peut-on amortir l’achat du bien si on n’a pas fait appel à un emprunt. Si oui quel est la durée d’amortissement pour une maison ?

Merci d’avance pour votre réponse,

Très cordialement,

Thierry

Bonjour Thierry,

L’amortissement comptable LMNP n’a rien à voir avec l’amortissement du crédit immobilier.

Donc sans crédit immobilier, on peut tout à fait pratiquer l’amortissement comptable.

C’est l’expert-comptable qui découpe le bien immobilier en éléments qui sont chacun amortis sur x années.

Bonjour Nicolas,

Nous somme en phase de prise de renseignements active avec mon conjoit sur le meilleurs statut à adopter pour notre situation, le LMNP me semble une des options la plus avantageuse pour nous, peut t’on se tourner vers ce statut au réel, pour de la location meublé de très courte durée type “AIR B&B” ? Si oui y à t’il un article traitent de ce sujet ici ? Des contraintes particulières du type durée de location limité sur 12 mois ? Fiscalité spécifique ?

Merci pour votre réponse et pour cet article qui est très enrichissant.

Mélissa

Bonjour Mélissa,

La location AirBnB, ce n’est rien d’autre que de la location meublée, donc vous pouvez choisir le statut LMNP et le régime LMNP au réel.

Les points du bail et de la fiscalité sont déjà développés dans le présent article.

Bonjour, je souhaiterai me lancer dans l’achat d’un petit appartement ou studio sans faire de prêt (donc achat cash). Puis-je faire cette acquisition en LMNP ? Si oui, quels seraient les avantages et les inconvénients ? Dois-je me tourner vers une résidence de services (résidence étudiante, résidence d’affaires… etc) ?

Merci d’avance pour votre réponse

Hervé

Bonjour Hervé,

Avez-vous lu l’article ?

On explique à plusieurs reprises qu’il faut éviter les résidences de services. C’est même mis en avant dans les notes en orange, on ne peut pas le rater.

On l’explique également plusieurs fois dans les commentaires.

Quel que soit le mode de financement (cash ou via emprunt), on peut investir en LMNP.

Les critères sont expliqués ici, notamment meubler et respecter les formalités administratives : https://avenuedesinvestisseurs.fr/investir-en-location-meublee-lmnp/#inconvenients-meuble

Ceci dit, fiscalement (déduction des intérêts d’emprunt) et financièrement (levier du crédit pour s’enrichir), il est plus intéressant d’emprunter pour investir en immobilier. C’est le principal avantage de l’immobilier par rapport à l’investissement financier…sans ça il y a peu d’intérêt.

Bonjour Nicolas,

vous ne mentionnez pas le LMNP Censi Bouvard qui a été reconduit pour 2022. Pourquoi ?

Entre l’ancien rénové , au régime réel, et ce dispositif en micro bic, (proposé dans mon cas par isolutions avec nexity) en résidence étudiant, comment calculer la différence : durant les 9 1ères années, puis ensuite si si l’on revend, ou conserve le bien ?

La plupart des sociétés proposent l’un , ou l’autre dispositif, sans être objectives sur le second.

J’ai bien noté en revanche vos réserves sur le bail commercial avec un CGP, notamment lié à une banque, ce qui serait le cas avec mon censi bouvard….. Il est vrai que les systèmes de défisc amènent aussi généralement à des prix de vente sur-évalués !

Merci pour cet article remarquable.

Bonjour Delphine,

Le calcul de rendement brut, net et de rentabilité est toujours le même quel que soit le dispositif fiscal.

Les étapes du calcul : https://avenuedesinvestisseurs.fr/investissement-immobilier/investissement-locatif/#menu2

On parle du CENSI BOUVARD ici, on est très réservés :

https://avenuedesinvestisseurs.fr/defiscalisation-immobiliere-dispositifs/

Mais c’est aussi ce que l’on explique ici dans ce présent article avec le LMNP neuf en résidence.

Prix surévalué, l’exploitant qui a tout pouvoir et peut vous contraindre de baisser le loyer ou de vendre à perte…

Bonjour,

Est-il possible de cumuler location meublée en LMNP et l’ ARE de Pole Emploi: la déclaration P0i n’entre-t-elle pas en contradiction avec la faculté de toucher l’ARE? Si oui, y a-t-il des conditions ou des points sur lesquels il faut être vigilant? Merci d’avance.

Bonjour,

j’ai une question sur investissement par rapport a l’amortissement du bien en LMNP. Lors de la revente, sommes nous imposé sur la plus value par rapport au prix d’achat du bien ou par rapport au prix au prix qui n’a pas été amorti. En gros quelle est l’impact de l’amortissement du bien sur le calcul de la plue value à la revente ?

Pour exemple : un bien acheté 100000€ revendu 120000€ après 10 ans, période pendant laquelle il a été amortit en LNMP. Sur quoi se base le calcul de la plus value ? Sur 20000€ ou sur 20000€ + l’amortissement ?

Bien cordialement

Benjamin

Bonjour Benjamin,

C’est très simple : achat à 100 k€ et revente à 120 k€ = plus-value imposable de 20 k€.

L’amortissement n’a pas d’impact, heureusement.

C’est le régime de plus-value des particuliers, contrairement au régime de plus-value des professionnels (LMP ou sociétés à l’IS).

On en parle ici : https://avenuedesinvestisseurs.fr/investir-en-immobilier-en-nom-propre-ou-en-societe-sci-ou-sarl/#revente

Bonjour,

Est-il possible d’acheter un bien à plusieurs et de le louer en LMNP ?

Merci d’avance.

Bien cdlt

Bonjour Hélène,

Il est possible d’acheter à plusieurs en LMNP, on est alors en indivision, cas classique quand on achète en couple par exemple.

A voir avec votre notaire.

Sinon, on peut acheter via une société à plusieurs. Dans ce cas ce n’est plus du LMNP stricto sensu mais ça reste de la location meublée avec pratique des amortissements comptables : https://avenuedesinvestisseurs.fr/investir-en-immobilier-en-nom-propre-ou-en-societe-sci-ou-sarl/

Bonjour,

J’ai acheté un appartement en mai 2021 et j’y ai fait effectuer des travaux de rénovation. Il est maintenant en location meublé depuis aout 2021. Mal informé, je n’ai pas remplis la déclaration comme quoi je voulais faire un LMNP dans les temps.

Est il encore possible de rattraper la chose ???

Article très intéressant, merci.

Cordialement.

Bonjour Marceau,

Idéalement, on déclare au plus tôt, de façon à pouvoir amortir les frais de notaire, les frais d’agence, les travaux…

Mais il est toujours possible de déclarer l’activité plus tard. Je vous invite à demander à votre comptable la démarche et ce que vous allez pouvoir amortir comptablement, on en parle ici : https://avenuedesinvestisseurs.fr/investir-en-location-meublee-lmnp/#inconvenients-meuble

bonjour

prendre un appartement LMNP, permet il de faire baisser l’impot sur le revenu comme la loi pinel ?

Bonjour Hélène,

Je vous invite à relire notre article, on l’explique.

Au BIC réel, cela permet d’avoir une assiette imposable à 0 € sur les revenus locatifs. Donc exonération pendant des années tant qu’on optimise l’amortissement.

Contrairement au Pinel qui génère des revenus locatifs imposables.

Certes une réduction d’impôt sur le revenu avec le Pinel, mais qui risque d’être inférieure à la hausse de l’impôt sur les revenus fonciers. Par exemple – 3 000 € de réduction d’IR mais finalement +2 000 € en comptant l’impôt supplémentaire sur les revenus fonciers selon votre tranche marginale d’imposition…bref le Pinel n’est pas un produit miracle et en plus c’est très généralement trop cher payé à l’achat donc mal revendu.

Pour bien comprendre, je vous invite à lire notre article sur le Pinel qui comporte justement un comparatif avec le LMNP (cas pratique chiffré) : https://avenuedesinvestisseurs.fr/investir-en-pinel-cas-pratique-et-comparaison-lmnp/

Bonjour j’ai acheté ma résidence principale dans une copropriété avec clause bourgeoise mais qui tolère les commerces et l’activité libérale. Mais stipule dans le règlement que la location meublée est interdite. Je souhaite optimiser la situation en la louant en meublé. Y’a t il un moyen de contournement ?

J’ai vu qu’une décision de la cours de cassation en 2011 rendait nulle la dite clause dès lors que l’usage n’était pas exclusivement de l’habitation comme c’est mon cas. Pourrais je évoquer cette décision face à mon syndic et mes copropriétaires pour justifier de la mise en colocation meublée de mon bien ?

Merci d’avance

Bonjour Vanessa,

Question juridique pointue, je n’ai pas la réponse mais peut-être qu’un lecteur saura répondre !

Bonjour Nicolas

Nous voudrions investir dans l’immobilier , nous avons rencontré un conseiller qui nous propose un T2 en résidence de service avec gestionnaire exploitant, suivant votre article, il faut éviter.

De ce fait, comment faut il faire pour investir en LMNP , où trouver le bien ? vers qui se tourner ?

Cordialement

Florence

Bonjour Florence,

Attention on explique justement dans notre article que les résidences de service sont une fausse bonne idée ! Plein de désillusions, c’est l’exploitant qui a tous les pouvoirs, après la période de garantie vous avez les pieds et poings liés !

Il suffit d’acheter “n’importe quel” appartement (dans une ville dynamique pour louer facilement) et de le meubler selon la réglementation et de déclarer l’activité LMNP. On explique tout cela ici : https://avenuedesinvestisseurs.fr/investir-en-location-meublee-lmnp/#inconvenients-meuble

Vous pouvez le faire vous-même ou déléguer à une société spécialisée, cf Bevouac que l’on présente ici : https://avenuedesinvestisseurs.fr/investir-en-location-meublee-lmnp/#Avis-bevouac

Je vous invite à lire notre interview de l’investisseur et auteur Daniel VU : https://avenuedesinvestisseurs.fr/investissement-locatif-interview-daniel-vu/

Bonjour,

Je vous remercie pour vos articles et pour ce site qui est une mine d’or.

Que faut-il faire une fois les 9 ans de défiscalisation terminés ?

On quitte le statu LMNP et on passe en location normale je pense. Y a-t-il une démarche à effectuer auprès des impôts, y a-t-il avantage au niveau fiscal de continuer la location s’il n’y a plus de défiscalisation et que le loyer ne couvre pas le remboursement ?

Je vous remercie pour votre réponse.

Cordialement.

Bonjour Christophe,

La défiscalisation LMNP n’est pas limitée à 9 ans.

L’amortissement comptable notamment peut s’étaler sur 20 ans voire davantage.

Ou alors vous parlez de LMNP en résidence de services ? Comme on l’explique dans l’article, c’est un type d’investissement LMNP à fuir…

Bonjour Nicolas,

Je vous remercie pour votre réponse et en effet c’est dans une résidence service et j’ai bien une défisc limitée à 9 ans. Et quand je l’ai faites (2012) je ne savais pas ce que vous m’apprenez aujourd’hui.

Que pensez-vous que je dois faire aujourd’hui alors que la défisic est terminée ?… vendre, rallonger le prêt pour diminuer les mensualité ?…. est-ce que les loyers me feront payer des impôts en plus ?

Cordialement.

Bonjour Christophe,

Je vous invite à lire cet article : https://avenuedesinvestisseurs.fr/investissement-immobilier/investissement-locatif/

Notamment la partie fiscalité (vous êtes bien sûr imposé sur vos revenus locatifs en tant que revenus fonciers ou BIC). Qui dit revenus dit impôt sur les revenus, hors cas particuliers (comme le LMNP avec amortissements comptables qui ramènent fiscalement les revenus à 0).

Et vous pourrez calculer le rendement net et arbitrer (conserver ou vendre) en fonction.

Bonjour Nicolas,

Merci encore pour votre site et des articles hyper bien détaillés !!

Je suis en pleine réflexion à savoir s’il faut partir sur un investissement en LNMP via ma banque traditionnelle ou carrément passer par Homunity ou Linxea pour un accompagnement de bout en bout pour investir dans des SCPI?

Vous recommandez lequel de ces deux courtiers en ligne ?

Merci par avance

Bonjour Pierre,

Attention, par votre banque ce ne sera que du LMNP en résidence de services (étudiants, sénior, vacances…).

On en parle dans l’article et en commentaires, on est très réservés sur ces investissements, beaucoup de scandales.

On préfère le LMNP classique.

Sinon, mais ce sont d’autres investissements, on préfère :

– Homunity pour le crowdfunding immobilier (prêter à 8-10 % de rendement à des promoteurs immobiliers) : https://avenuedesinvestisseurs.fr/crowdfunding-immobilier-homunity/

– Linxea pour les SCPI en assurance vie : https://avenuedesinvestisseurs.fr/meilleure-assurance-vie-scpi-comparatif/

– Primaliance ou France SCPI pour les SCPI hors assurance vie : https://avenuedesinvestisseurs.fr/investissement-immobilier/scpi-societes-civiles-de-placement-immobilier/

Bonjour Nicolas,

Merci encore pour vos commentaires.

Pour avoir été échaudé en 2006 par un investissement en Demessine ZRR (Zone de revitalisation rurale)

je vais probablement m’orienter vers du LMNP classic ou du SCPI en démembrement avec un TMI de 30 et pas mal imposé ça semble être la bonne option.

En ce qui concerne Homunity je viens de faire mon premier investissement sur leur site aujourd’hui pour le Financement SOREMI sur 36 mois à 10% l’an, je vais probablement investir sur trois autres projets supplémentaire sur leur site histoire de diversifier un peu.

Je vais regarder chez Primaliance et France SCPI pour voir ce que je peux trouver.

Merci encore

Votre site est TOP

Bonjour Nicolas,

Un bien LMNP au réel donc bénéficiant de l’amortissement comptable peut-il faire l’objet d’un démembrement de propriété en donnant par exemple la nue-propriété ?

A priori, fiscalement on ne pourrait pas mais le Conseil d’Etat a infirmé semble-t-il la position en avril 2019 (https://www.legifrance.gouv.fr/ceta/id/CETATEXT000038420445/) mais aussi la jurisprudence (TA de Strasbourg 14 mars 2017).

A-t-on des éléments confirmant ou pas cette possibilité ?

En vous remerciant par avance,

Bonjour Fabrice,

Bonne question !

Dont j’ignore la réponse…peut-être qu’un lecteur avisé aura des éléments de réponse ?

Bonjour Nicolas, réponse de JeDeclareMonMeublé pour info :

“D’après nos experts, il est en effet possible de faire une donation de la nue propriété sur un bien en LMNP.

Les conséquences seront les suivantes:

L’amortissement sur le bien sera stoppé.

Seule la valeur de l’usufruit sera amortie sur la durée de vie de l’usufruitier.

Bien cordialement”

Bonjour,

J’ai acheté un appartement en janvier 2021 pour y habiter mais mi mars j’ai décidé de le mettre en location car j’emménageais avec mon conjoint. Je l’ai acheté au départ dans le but d’y habiter. Il s’est loué très rapidement en meublé.

Je n’ai pas encore déclaré les revenus locatifs car cela sera à faire l’année prochaine.

Suis-je obligée de le déclarer sous statut LMNP ? Est-ce un choix de fiscalité ou une obligation sachant que je ne suis pas une entreprise …

Merci de votre réponse.

Bonjour Maryne,

Mais vous souhaitez déclarer aux revenus fonciers ou aux BIC ?

Si vous souhaitez profiter du très avantageux régime fiscal BIC, vous avez tout intérêt (et l’obligation) à déclarer l’activité LMNP et à régulariser la situation au plus vite.

Voir les parties “Déclarer l’activité LMNP” et “Comptabilité LMNP” ici : https://avenuedesinvestisseurs.fr/investir-en-location-meublee-lmnp/#inconvenients-meuble

Ce serait dommage de payer des milliers d’euros d’impôts par an en revenus fonciers (situation par défaut si on ne fait rien), alors qu’on peut atteindre 0 € en déclarant au BIC réel (en optimisant sous statut LMNP).

Bonjour,

Votre article est très intéressant cependant je m’interroge sur 2 points.

A l’heure actuelle j’ai un bien locatif meublé et j’ai opté pour le moment pour le régime d’imposition MICRO BIC

Dois je m’enregistrer afin d’avoir un n° Siret ?

Quelle montant en recette dois-je indiquer car je passe par une agence.

Dois je prendre le montant du loyer que verse le locataire à l’agence ou bien dois-je prendre le montant net que l’agence me reverse (loyer – commission d’agence).

Merci d’avance pour votre réponse.

Bonjour Emilie,

Il faut déclarer l’activité de location meublée LMNP, peu importe le régime choisi (micro-BIC ou BIC réel).

En recettes il faut indiquer le loyer, alors que la commission d’agence est dans les charges. (Mais vous ne déclarez pas au réel mais en micro BIC…donc peu importe les charges, en micro BIC c’est un abattement forfaitaire de 50 % sur les recettes).

Bonjour,

super votre site avec toutes les informations.

ma questions est la suivante: comment payer moins d’impôts quand nous avons fini de rembourser le crédit en LMNP? quelles sont les stratégies qui peuvent être appliquées en restant rentables?

Merci

Bonjour Paul,

Il est possible de passer au régime micro BIC pour avoir un abattement forfaitaire de 50 %. Intéressant si nos charges pèsent moins de 50 % sinon il vaut mieux rester au réel.

Votre crédit est terminé, mais l’amortissement comptable du bien court peut-être toujours ? Auquel cas les charges peuvent rester encore élevées.

Sinon, à la fin de l’amortissement et du crédit, beaucoup de bailleurs revendent leur bien pour investir ailleurs ou renouveler d’autres opérations LMNP au BIC réel.

Bonjour Nicolas et merci pour cet article tres complet,

Est ce possible de faire du LMNP pour louer à mes parents ce qui serait un gage de securite pour moi sachant que la location serait de longue durée?

Merci par avance

Bonjour Julien,

Oui il est possible de louer en meublé LMNP à ses ascendants ou descendants. Pas de contrainte à ce niveau là.

Bonjour Nicolas,

Etant propriétaire bailleur d’un bien immo nu ancien sans dispositif fiscal spécifique dansune ville < 200 000 habitants et avec des revenus fonciers nets positifs, puis-je le passer en LMNP avec l'accord du locataire actuel (en refaisant un bail commercial et quitte à lui racheter ses meubles) ou bien dois-je attendre son éventuel départ sans trop savoir quand pour transformer le bien définitivement en LMNP ?

En vous remerciant bcp

Bonjour,

Pour passer en LMNP, il faut attendre le départ du locataire ou alors le renouvellement de son bail.

Et il faudra bien déclarer l’activité LMNP comme expliqué ici :

https://avenuedesinvestisseurs.fr/investir-en-location-meublee-lmnp/#inconvenients-meuble

Bonjour et merci bcp pour ce retour.

J’ai contacté pour info jedeclaremonmeuble.com qui est mis en avant sur votre site sur ce sujet.

Voici leur réponse :

“Il est en effet possible de passer le logement en location meublée, pour se faire il sera nécessaire de changer le bail de location ainsi que de remplir les conditions liées à la location meublée”.

Je comprends que le sujet ne soit pas clair car non précisé par la loi comme souvent. En tout cas si on ne veut pas prendre de risque, mieux vaut attendre effectivement le changement de locataire… Mais c’est tout de même bête d’attendre surtout si le locataire semble installé pour longtemps.

Mille mercis

Bonjour Nicolas,

Merci beaucoup pour la qualité de l’ensemble des contenus sur ce site pépite!

Deux questions:

1/ Est-il possible de passer dans le régime Micro BIC lorsque l’on a fini d’amortir le bien en régime réel, car il y aura alors plus de charge à déduire en Micro BIC qu’en réel, comme vous l’expliquez dans l’article?

2/ Si l’on décide de faire soit même la comptabilité, on supprime le fait de pouvoir déduire les charges de la compta mais quel abattement fiscal est ce que l’on se supprime?

-> Pourrait il être envisageable de créer une micro entreprise (auto entrepreneur), ce qui pourrait permettre de facturer au LMNP BIC des prestations de comptabilité?

Merci

Lucas

Bonjour Lucas,

Oui on peut passer du régime réel au régime micro BIC.

A priori il faut alors renseigner le formulaire p2p4i, mais contactez le SIE dont vous dépendez.

Pour votre 2ème question, cela semble borderline, attention à l’abus de droit. Vous pourriez demander confirmation à un avocat fiscaliste.

Merci pour votre réponse claire et rapide. Je vais continuer à fouiller.

Bonjour,

Cela fait un moment que je consulte votre site et je vous remercie pour la somme des informations que vous proposez. Je souhaiterais tout de même avoir un éclaircissement sur un point : vous dites à plusieurs reprises dans cet article que l’investissement packagé en résidence de services est dangereux.

J’aurais souhaité savoir sur quoi vous vous basez pour conclure cela et si toutes les offres de ce type sont à proscrire. En effet, c’est une question qui m’intéresse car j’ai fait appel à un CGP qui justement me vend du LMNP en ephad et en résidences étudiantes et selon lui non seulement le rendement est intéressant mais également la revente est aisée. J’ai l’impression que vous défendez l’idée l’opposée.

Merci d’avance de prendre le temps de me lire.

Bonjour Alex,

Un CGP ne peut pas vendre de LMNP “classique” (il ne toucherait pas de commission), il ne peut vendre que du LMNP packagé…

“Le rendement est intéressant ” => à calculer.

“La revente est aisée” => il a des sources ?

En pratique, on est pieds et mains liés à l’exploitant.

Après la période (9 ou 12 ans en général) d’exploitation garantie (idée séduisante je vous l’accorde), l’exploitant dicte ses règles. Et malheureusement c’est trop souvent : faites xx k€ de travaux, baissez le loyer, et si vous n’êtes pas content…revendez à perte. C’est là que se situe le gros risque.

Je vous invite à regarder sur Google les nombreux témoignages. Je vois aussi en 10 secondes de recherche quelques articles Le Monde et Challenges.

Donc je préfère un LMNP classique, non lié à une résidence de services et à un exploitant qui fait la pluie et le beau temps.

Nicolas,

Considérez-vous les EHPAD comme des résidences de services ou est-ce à part ?

Oui bien sûr, résidences de service = résidences étudiantes, séniors (EHPAD), vacances (Pierres et vac…)

Bonjour, je suis tombé sur votre site par hasard et je suis subjugué par la qualité des informations que je recherchais depuis….!

la clarté, la simplicité du langage que tout le monde peut comprendre, c’est formidable !!! vraiment !

et j’en suis très contente

Je vous en remercie infiniment pour votre site d’informations précieuses et complètes

GRAND MERCI Cordialement.

Avec plaisir 🙂

Merci beaucoup pour cet article très intéressant ainsi que les réponses aux questions.

J’ai une location saisonnière en LMNP. Le problème est qu’avec le statu LMNP je n’ai pas droit aux aides nationales ou régionales dédiées aux activités dans le tourisme. J’en ai parlé à mon expert-comptable qui me dit que comme les revenus de ma location sont juste en dessous des 23000 euro que ne peux pas prétendre au statu LMP. D’autre part je n’arrive pas à avoir une réponse claire et précise des couts totaux lies au statu LMP afin de prendre une décision. Merci pour votre réponse éventuelle.

Bonjour Christiane,

En LMP on paie les cotisations sociales et le régime d’imposition de la plus-value est moins favorable (régime des professionnels, on réintègre les abattements).

Votre expert-comptable pourrait vous faire une simulation.

Plus d’explications ici : https://avenuedesinvestisseurs.fr/investir-en-immobilier-en-nom-propre-ou-en-societe-sci-ou-sarl/

Bonjour,

J’ai comme beaucoup de non initiée, acheté ma résidence principale en premier en investissant mes fonds propres car ma capacité d’emprunt était très limitée et que je ne savais pas comment l’augmenter.

Aujourd’hui, je souhaite changer de résidence principale pour plus grand et je souhaiterais savoir si il est possible de mettre mon appartement à la location sous le régime fiscal LMNP, ou si il est préférable de le revendre et de faire un investissement locatif directement.

Bonjour Julie,

Légalement rien ne vous empêche de faire un changement de destination sur votre appartement : de résidence principale à locatif en LMNP.

A condition de respecter les conditions du LMNP, notamment la déclaration P0i.

On en parle ici dans la note orange : https://avenuedesinvestisseurs.fr/investir-en-location-meublee-lmnp/#inconvenients-meuble

Savoir s’il est plus intéressant de revendre pour faire un autre investissement locatif ?

C’est une autre question.

Qui mérite peut-être le conseil d’un professionnel, après bilan patrimonial, car décision selon votre situation personnelle : https://avenuedesinvestisseurs.fr/contact-conseiller-en-gestion-de-patrimoine/

Mais il faut avoir en tête que si vous vendez pour acheter un autre appartement pour faire du locatif, vous allez payer environ 8 % de frais de notaire. Frais que vous éviterez si vous mettez en location directement votre ex résidence principale. Donc à voir si votre appartement se prête bien à la location meublée, selon sa taille et son environnement.

Bonjour Nicolas,

Super article, il est très clair !

Nous souhaiterions à priori partir sur un LMNP, mais une question n’a jamais été clarifiée pour le cas de figure me concernant :

nous cherchons à acheter un assez grand bien en province en tant que résidence principale, faire plutôt du tourisme, mais pas fermé à faire de la location meublée avec bail à l’année.

Est-il possible pour cela de déclarer dans l’ensemble des chambres et/ou espaces disponibles dans le bien plusieurs LMNP à part entière ? Comment procède-t’on dans ce cas?

Par ailleurs, si nous souhaitons faire déduire des frais de travaux assez importants pour que ces mêmes logements soient loués, il faut déclarer ces LMNP avant d’effectuer les travaux c’est bien cela ?

Merci beaucoup

Sincèrement

Guillaume

Bonjour Guillaume,

A ma connaissance : sur une seule et même adresse on peut louer plusieurs appartements en meublé LMNP. Par exemple un immeuble avec plusieurs appartements meublés. On fait une déclaration d’activité pour 1 adresse.

Et pour déduire les travaux en charges, il faut que toutes les factures comportent une date postérieure au début d’activité LMNP et l’adresse du bien concerné. Donc oui, il faut déclarer l’activité LMNP avant.

Le comptable pourra vous confirmer cela et vous conseiller, cf la note orange ici dans la partie “comptabilité LMNP” :

https://avenuedesinvestisseurs.fr/investir-en-location-meublee-lmnp/#inconvenients-meuble

Merci pour votre réponse,

Donc si je comprend bien, le plafond de revenus des LMNP est le même que l’on en loue 1 ou plusieurs logements ?

Bien sincèrement

Oui bien sûr, c’est global, sinon ce serait trop facile 🙂

Mais on est facilement sous le seuil, surtout si on gagne bien sa vie.

Lisez bien les paragraphes “statut LMNP ou LMP” qui précèdent cette partie : https://avenuedesinvestisseurs.fr/investir-en-location-meublee-lmnp/#cas-pratique

Bonjour,

Je suis tombé sur plusieurs retours d’expériences sur les locations et un point en particulier a attiré mon attention : faut-il réintégrer le capital remboursé dans l’année au résultat fiscal ? Ça pourait être un deal breaker dans beaucoup de cas !

Je n’ai par contre pas pu obtenir l’information du régime fiscal retenu par les bailleurs en question.

Bonjour Nicolas,

Non on n’intègre pas le capital amorti dans le résultat fiscal. En tout cas pas pour le LMNP ! Et à ma connaissance je ne vois aucun régime fiscal qui demande cela.

Merci bien ! Pour cette réponse et pour tout le reste du contenu du site, très instructif et plein d’informations très accessibles !

Bonjour, merci beaucoup pour ce contenu très clair !

Nous avons créé une sci familiale (donc destinée à la location nue) pour notre 1er achat dans l’ancien il y a un peu plus d’un an. Il s’agit d’une maison de village à rénover et à séparer en 3 appartements. Jusqu’à présent les travaux n’ont pas été faits donc pas de location.

Comment pourrions-nous passer en lmnp en limitant la casse au niveau des frais engendrés ? Racheter en nom propre aurait pour conséquence de repayer les frais de notaire, aïe. Auriez -vous une piste à nous donner s’il vous plaît ?

Bonjour Ada,

La SCI familiale est imposée à l’impôt sur le revenu. Société dite transparente, imposition en revenus fonciers.

Je vous invite à lire cet article : https://avenuedesinvestisseurs.fr/investir-en-immobilier-en-nom-propre-ou-en-societe-sci-ou-sarl/

Vous verrez une piste de réflexion à faire confirmer par votre expert-comptable : la SCI à l’IS (impôt sur les sociétés) permet de louer en meublé et de bénéficier de l’amortissement comptable du bien et des travaux (comme en LMNP). Généralement intéressant quand on est en TMI 30 % et plus.

Bonjour, tout d’abord un grand bravo pour votre site : très riche en informations et très didactique !

J’ai une question concernant un appartement que nous avons en location meublée en région parisienne. Cet appartement, dans une résidence de 1978, est ce qu’on appelle une “passoire thermique” (Classé F en consommation énergétique après diagnostic réalisé il y a moins de 2 ans). Il est pourtant très bien placé et nous n’avons jamais eu de problèmes pour le louer depuis 9 ans. Avec l’évolution de la réglementation et la future loi climat je me dis que la valeur de cet appartement risque de fortement chuter. Et, en même temps, la forte demande en région parisienne plaide pour un maintien de la valeur.

Qu’en pensez-vous ? Merci par avance, Cordialement,

Bonjour Audrey,

Il s’agit d’arbitrer entre vendre (et placer l’argent ailleurs) ou conserver.

On ne peut pas se prononcer pour vous.

Ce que vous pouvez faire, c’est calculer le rendement (revenus nets / prix du marché) pour voir si le rendement est faible (ce qui militerait en faveur de la vente) ou s’il est élevé (ce qui militerait pour la conservation du bien). Modulo votre goût pour la gestion immobilière et votre perception des perspectives de revalorisation du bien. Et il faut aussi penser à l’impôt sur la plus-value.