Comme chaque année, nous faisons le bilan de la performance des grandes classes d’actifs sur l’année écoulée. En principe, conformément à leur allocation patrimoniale, les épargnants ont diversifié entre fonds euro, actions et immobilier. Dans les grandes lignes, 2019 est une excellente année pour les investisseurs, en particulier ceux ayant investi dans les actions et dans l’immobilier des grandes villes. En revanche, la situation est moins glorieuse pour les investisseurs privilégiant la sécurité du capital investi. En effet, le rendement des produits sans risque (tels que les livrets et fonds en euro) continue de baisser.

Globalement, on assiste en direct à la théorie économique de Keynes. C’est à dire “l’euthanasie des rentiers” et des investisseurs « oisifs » (qui subissent la politique monétaire des banques centrales sur les produits de taux tels que les livrets et fonds euros) et la gloire des investisseurs plus « productifs » (qui profitent de l’inflation des actions et de l’immobilier).

Bourse : les marchés actions s’envolent

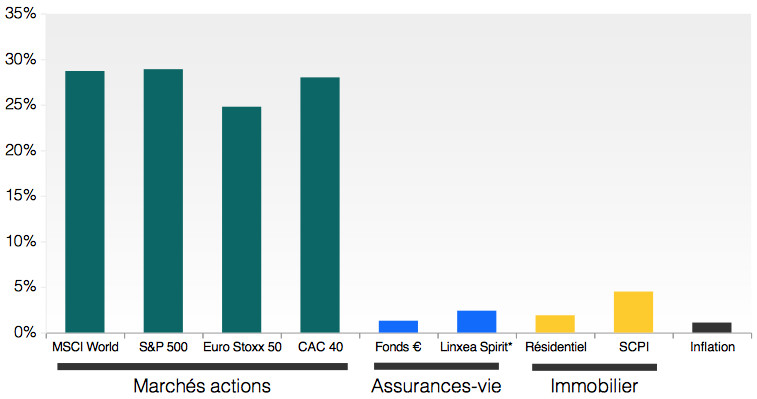

2019 est une année faste, comme en témoignent les performances annuelles des grands indices actions (et sans tenir compte des dividendes versés !) :

- Le MSCI World a enregistré une hausse de 28,7 % (l’indice « étalon » mondial qui regroupe plus de 1 600 sociétés des pays développés).

- Le S&P 500, l’indice phare Américain, s’est littéralement envolé avec une hausse de 28,9 % (et 34,6 % pour le Nasdaq !)

- Le Nikkei, indice japonais, affiche une hausse plus modeste : +18,2 %.

- Le MSCI émergents progresse de +19 %.

- Les marchés européens s’en tirent également très bien : l’Euro Stoxx 50 progresse de 24,78 %.

- Le CAC 40, l’indice phare français, n’est pas en reste : il s’est apprécié de 28 % (et +31,6 % en tenant compte des dividendes).

Note de Ludovic : Les actions ont donc globalement délivré des performances exceptionnelles en 2019. Et il était très facile de capter cette performance des grands indices actions en investissant en trackers, par exemple sur le tracker World (l’indice actions le plus large et diversifié). Néanmoins, il faut se rappeler que les marchés avaient connu une correction significative fin 2018 (environ -10 %), ce qui avait permis un excellent point d’entrée pour les investisseurs en début d’année 2019. Sachez que l’investissement actions doit s’inscrire sur le long terme en respectant les bonnes pratiques de l’investissement en bourse. Pour les épargnants qui préfèrent déléguer, d’excellentes gestions pilotées comme Yomoni et Nalo ont su tirer profit de la hausse des marchés actions.

La surperformance des valeurs technologiques américaines (GAFA) et du luxe Français.

Dans les grandes lignes, la performance des marchés est tirée par les valeurs technologiques américaines : le Nasdaq a bondi de 35% ! Au cours de 2019, Apple, Google et Amazon ont chacun franchi (parfois transitoirement) la barre symbolique des 1 000 milliards de dollars de capitalisation ! En ce début février 2020, la valorisation d’Apple atteint même les 1 350 milliards de dollars (à comparer aux 1 800 milliards d’euros du CAC 40 qui regroupe nos 40 plus grandes capitalisations Françaises). Pour rappel, il est possible d’investir directement sur les titres américains grâce au compte-titres ordinaire (CTO). Ceci dit, ces titres sont naturellement représentés dans les trackers éligibles au PEA (le tracker World contient plus de 1 600 sociétés de 23 pays développés et les GAFA pèsent plus de 10 % de l’indice MSCI World).

Dans une bien moindre mesure, la France tire aussi son épingle du jeu avec une belle progression du secteur du luxe, un domaine où les Français sont très présents (LVMH +64 % en 2019, Kering, Hermès, etc.)

Les performances des marchés actions en 2019 viennent largement compenser les baisses observées l’année précédente (le MSCI World avait enregistré une baisse de 9,13% en 2018).

Et sur la décennie 2010-2019 ? Notre “indice étalon”, l’indice MSCI World, a progressé de + 257 % en 10 ans. Avec seulement 2 années négatives (2011 et 2018). Sur 10 ans, la performance annualisée de l’indice MSCI World est de +9,90 %. Une performance facile à capter avec un tracker world, mais très difficile à atteindre pour un gérant de fonds actif.

Fonds euros : une baisse prévisible

La baisse des fonds en euros n’est une surprise pour personne. Les politiques de taux bas menées ces dernières années par les banques centrales afin de soutenir l’économie ont entraîné une baisse généralisée des taux. Et cette baisse affecte tous les produits d’épargne sécurisés, livrets et fonds euros notamment.

Techniquement, au sein des fonds en euros gérés par les assureurs, les anciennes créances (avec un bon taux de rendement) arrivent à maturité et sont remplacées par de nouvelles émissions d’obligations offrant des rendements plus faibles. Sachez que le taux des obligations assimilables du Trésor français (OAT) 10 ans est passé sous 0 %. Donc en l’absence d’une remontée des taux, la performance moyenne des fonds en euros risque de continuer à diminuer dans les prochaines années.

La surperformance des meilleurs fonds en euro du marché.

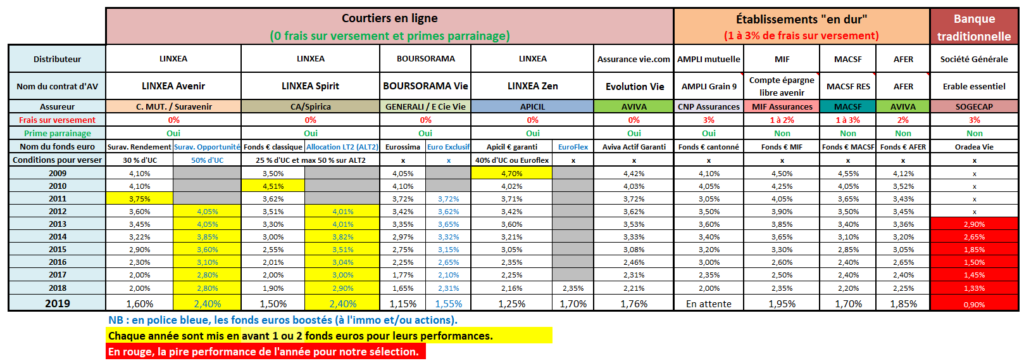

En 2019, les fonds en euros ont délivré une performance moyenne de 1,50 %. En retrait de 0,30 points par rapport à l’année précédente.

Note de Nicolas : Ce chiffre cache néanmoins de fortes disparités entre fonds euro d’assurance vie. En effet, les meilleurs fonds euros – à l’instar du fonds euro Suravenir Opportunités de Linxea Avenir (2,40 % net de frais de gestion en 2019) – délivrent une performance presque 2 fois supérieure ! Globalement, les fonds euros dynamiques profitent de la bonne santé des marchés actions et de l’immobilier, en étant sécurisés (garantie du capital) comme les fonds euros classiques.

Inflation

L’inflation moyenne a été de 1,10 % en 2019, conforme aux anticipations des économistes (plutôt dans la moyenne basse attendue).

Les fonds en euros parviennent donc tout juste à maintenir la valeur réelle (nette d’inflation) du capital. Tandis que les livrets et autres placements monétaires (livret A, LDDS, livrets fiscalisés, etc.) – et même le nouveau PEL – rémunèrent moins que l’inflation et conduisent donc à s’appauvrir.

Le marché immobilier à plusieurs vitesses.

Les taux des crédits immobiliers sont à des niveaux historiquement bas. Le taux moyen d’emprunt a été de 1,12 % en 2019, en baisse par rapport à 2018 où il s’établissait à 1,44 % (source : Le Monde). Cet argent “pas cher” a eu un effet dopant sur le marché immobilier : c’est autant de carburant qui vient doper les ventes en volume et augmenter les prix.

Dans l’ancien, la hausse moyenne en France est de 1,90 %. Mais ce chiffre cache de fortes disparités et la tendance « métropolisation » se confirme année après année. La hausse est de 1,60 % dans les zones rurales. Cette année encore ce sont les grandes métropoles qui tirent leur épingle du jeu, puisque les prix de l’immobilier s’y sont davantage appréciés qu’ailleurs. La hausse moyenne des prix dans l’ancien est de 3,20 % dans les 50 plus grandes villes. Cette hausse atteint 5,20 % si l’on se concentre sur les 10 plus grandes villes. En tête de classement, des hausses insolentes et anxiogènes pour les primo-accédants, car en termes de pouvoir d’achat la baisse des taux ne vient pas compenser la hausse des prix. Ainsi, Paris s’apprécie de 8 %, Nantes progresse de 9,5 %, et Lyon, en tête du classement des très grandes villes, s’apprécie de 11 %.

Un mot sur les volumes des ventes : ils s’établissent également à des niveaux records avec près de 1 075 000 transactions en 2019 selon la FNAIM (en hausse de 11,4 % sur un an).

Sources : Les Echos/Meilleurs Agents.

La pierre-papier SCPI

Les sociétés civiles de placement immobilier (SCPI) ont délivré un rendement moyen sur les loyers de 4,40 % (sans tenir compte des revalorisations des parts de SCPI de +1,20 % soit une performance globale des SCPI de 5,60 %), en légère hausse par rapport à 2018. Il s’agit d’une excellente nouvelle pour cet investissement « pierre-papier », dont les avantages multiples (diversification dans l’immobilier, confort de la gestion déléguée, etc.) séduisent un nombre croissant d’investisseurs. Nous vous invitons à lire notre dossier complet sur les SCPI.

Les SCPI offrent un couple risque/rendement intéressant pour les investisseurs désireux d’investir à long terme en immobilier de bureau, commercial ou résidentiel. En complément des loyers perçus par les SCPI et redistribués aux associés, les SCPI bénéficient d’une revalorisation régulière de leurs parts et offrent donc un rempart efficace contre l’inflation. Sachez toutefois que comme tout investissement immobilier, les prix peuvent évoluer à la hausse comme à la baisse, même si ces dernières années sont haussières.

Note de Nicolas : Fin 2018, j’ai investi 100 000 € sur 3 SCPI via emprunt (mon exemple d’investissement en SCPI). Après une année complète, le bilan est positif et je suis très satisfait car c’est ce que j’attendais de cet investissement passif dans l’immobilier. En tant qu’associé, j’ai touché mes loyers en temps en en heure, sans avoir rien à gérer et j’ai pu bénéficier de la revalorisation de +2 % de deux SCPI sur les trois. En pratique, la communication des 3 sociétés de gestion est fluide et transparente. Je reçois tous les trimestres un rapport par mail, avec les derniers achats réalisés (adresse des biens) et les indicateurs financiers.

Les matières premières en 2019

Du côté des matières premières, on note une belle progression du cours de l’or. Plutôt stable durant le premier semestre 2019, l’or a bondi entre juin et août. L’once d’or se négociait 1 523 dollars le 31 décembre, en hausse de près de 19 % sur un an. Depuis 5 ans, l’or stagnait autour de 1 200 dollars l’once et on reste loin du pic de 2011 à 1 900 dollars.

Tout comme au cours de l’année 2018, le cours du baril de pétrole a suivi un parcours erratique et très volatil. En effet, le cours du Brent est passé de 54 dollars le 1er janvier 2019 à 74 dollars fin avril, avant de redescendre autour de 60 dollars dès juin. Le 31 décembre 2019, le cours du Brent se négociait 67 dollars, en hausse de 23 % sur 1 an. Mais 1 mois plus tard, il est déjà redescendu à 55 $ au même niveau que début 2019.

Sachez que l’investissement dans les matières premières relève de l’investissement spéculatif et exotique.

Conclusion

L’année 2019 fut donc excellente pour les épargnants qui ont su choisir les meilleurs fonds euros, bien investir en bourse et bien investir en immobilier pour tirer profit de la performance de ces marchés. Ceci dit, nous constatons qu’avec des fonds en euros dont la performance peine de plus en plus à battre l’inflation, les épargnants souhaitant obtenir une performance supérieure à long terme n’ont d’autres choix que de se tourner vers des actifs plus risqués et/ou moins liquides (actions et immobilier).

Au sein des assurances vie, les épargnants sont d’ailleurs de plus en plus invités par les assureurs à se tourner vers les unités de compte. Ainsi, sur certains contrats d’assurance vie, l’épargnant doit désormais allouer un pourcentage minimum sur les unités de compte à chaque versement. Ceci dit, il existe des unités de compte de risque 1 sur 7, et puis l’arbitrage est ensuite possible vers le fonds euro.

Pour investir en immobilier et en actions simplement et en diversifiant, les SCPI (détenues en assurance vie ou en direct) et les fonds indiciels (trackers) détenus au sein d’un PEA (ou en assurance vie) sont 2 solutions intéressantes. Enfin, les épargnants n’étant pas à l’aise avec l’investissement pourront se tourner vers les services de gestion pilotée pour déléguer la gestion de leur épargne et bénéficier de l’expertise de professionnels de l’investissement afin d’adapter leur allocation patrimoniale à leur profil et à leurs objectifs.

4 commentaires sur “Performance 2019 des actifs. Actions, immobilier, fonds euro…”

Article intéressant, néanmoins il n’est rien dit sur les obligations, les SIIC, OPCI … dommage !

Bonjour Olivier,

Nous nous sommes concentrés sur les principaux actifs. Pour les obligations, les Français épargnent sur les fonds euros.

Les SIIC sont un secteur particulier du marché actions. Je ne saurais dire la performance moyenne des SIIC en 2019, je vais juste vous donner la perf des SIIC dont je suis actionnaire (ce n’est pas une recommandation d’achat) :

GECINA +42%

UNIBAIL +6%

COVIVIO +23%

ICADE +50%

KLEPIERRE +27%

Globalement une très bonne année, mais perfs très hétérogènes…raison de plus pour bien diversifier.

Tout savoir sur les SIIC : https://avenuedesinvestisseurs.fr/investissement-immobilier/societe-dinvestissement-immobilier-cotee-siic/

Bonjour Ludovic,

J’ai l’impression que nous sommes dans une “bulle” globale des marchés, et que ces performances 2019 s’expliquent surtout par les taux maintenus artificiellement bas et par les liquidités injectées par la Fed et la BCE, qui au final ne font progresser ni les entreprises ni les prix mais seulement le cours des actions, qu’en pensez-vous ? (navrée si je m’exprime maladroitement)

Bonjour Coralie,

Depuis des années maintenant les taux bas alimentent la hausse des prix immobiliers (car taux d’emprunt très bas, donc somme empruntée plus conséquente) et la hausse des cours des actions.

Ceci dit, globalement les profits des grandes entreprises augmentent, donc le cours des actions avec.

Et on ne sait pas si cette politique des taux bas va se poursuivre encore sur des décennies…pour certains économistes nous sommes entrés dans une nouvelle ère.