Aujourd’hui nous donnons notre avis sur Nalo, arrivée en 2017 dans le monde de l’assurance-vie en gestion pilotée. À l’époque, Nalo faisait figure d’outsider face à Yomoni, gestion pilotée plus ancienne et déjà bien établie. Mais depuis, Nalo s’est bien installée parmi les meilleures gestions pilotées.

Il s’agit d’une gestion déléguée (ou gestion sous mandat) qui investit l’argent des épargnants principalement en trackers (fonds indiciels, alias ETF) pour leur obtenir plus de performance et compresser les frais de gestion.

L’ambition est toujours d’offrir le meilleur couple rendement / risque aux épargnants, en collant au mieux à leur profil et le tout enrobé d’une interface en ligne soignée (voir le site Nalo). Nous donnerons donc notre avis dans notre article sur ce que propose Nalo et si il y a de quoi rivaliser et se démarquer de Yomoni.

SOMMAIRE

- Qui est Nalo ?

- Notre avis sur l’assurance-vie Nalo.

- La performance de l’assurance-vie Nalo.

- Nalo par rapport à son concurrent Yomoni

- Les services de Nalo.

- Notre avis global.

- Question fréquentes.

Qui est Nalo ? Avis

Nalo est une société Française de la FinTech, alliance de la finance et de la technologie. Son offre est simple : elle ne propose qu’un produit d’épargne, à savoir l’assurance-vie en gestion pilotée, en version 2.0. Un seul produit donc, mais c’est selon nous un incontournable : c’est le placement préféré des Français, un véritable couteau-suisse de l’épargne et l’une des plus belles niches fiscales Françaises, comme nous l’expliquons dans notre article dédié à l’assurance-vie.

Nalo a été fondée en 2017 par Guillaume Piard et Hugo Bompard. La société rejoint le groupe Apicil en 2023 et est actuellement dirigée par Clément Nouvet. Le développement de Nalo reste toutefois guidé par la méthode et l’état d’esprit d’origine, et notamment l’esprit de rigueur scientifique insufflé par les fondateurs.

Selon eux (et nous partageons leur avis) investir ne doit pas être un “pari” ou une “intuition”. Ainsi les décisions sont issues d’une démarche scientifique inspirée de la recherche académique. Ceci dit, Nalo n’est pas qu’un robo-advisor froid et mécanique. En effet, il y a aussi une dimension conseil en gestion de patrimoine et l’équipe est constituée de conseillers en investissements financiers.

Au niveau règlementaire, Nalo dispose de l’agrément CIF (conseiller en investissements financiers) et est enregistrée à l’ORIAS en tant que courtier en assurance. Le mandat de gestion Nalo a été lancé en septembre 2017 et les premières années de performance sont prometteuses.

Notre avis sur l’assurance-vie Nalo

Des assurances-vie, il y en a des dizaines sur le marché ! Alors que propose Nalo de spécial ? L’assurance-vie Nalo Patrimoine est accessible dès 1 000 € d’investissement à l’ouverture et sans frais sur versement. C’est à notre avis un ticket d’entrée très raisonnable pour ce qui s’apparente à un service de banque privée.

Vous pouvez ensuite verser à votre rythme dès 50 €, en versement libre ou en programmant des versements automatiques. Il s’agit d’une gestion pilotée avec un contrat assuré par Generali. Nous présentons maintenant les points particuliers de cette assurance-vie.

Le fonctionnement de la gestion pilotée Nalo. Un investissement sur-mesure

Le profilage du client

Nalo commence par aider l’épargnant à définir son projet via un questionnaire client. C’est la seule action du client, mais c’est une étape essentielle pour cerner son profil et lui construire le portefeuille le plus adapté. Nalo vous demandera notamment vos revenus, votre capacité d’épargne, votre patrimoine actuel et votre horizon de placement. Vous pouvez être accompagné par un conseiller si besoin, pour avoir son avis et ses recommandations en direct.

Les projets de l’épargnant pour construire son allocation

Puis Nalo demande quel est votre projet principal. C’est une étape importante pour construire une allocation cohérente (un portefeuille plus ou moins dynamique) par rapport à votre projet. Ensuite, quand vous serez client, vous pourrez compléter avec d’autres projets car l’assurance vie Nalo est multi-projets (on en parle en détail plus loin).

Nalo propose ensuite 4 thématiques d’allocation (sans compter la nouvelle allocation “épargne de précaution”) :

- standard : vous aurez une allocation classique, c’est à dire que vous serez investi sur tous les types de trackers ;

- écologie et développement durable : investissement socialement responsable (ISR) ;

- complémentaire au PEA : utile si vous avez déjà un PEA investi en valeurs Européennes et que vous souhaitez diversifier hors Europe ;

- sans immobilier : pratique si vous estimez avoir déjà suffisamment d’immobilier dans votre patrimoine.

Avis de Nicolas : le profilage du client est très bien fait, pertinent et intuitif. Nous apprécions particulièrement de pouvoir choisir une allocation sans immobilier ou complémentaire au PEA, de façon à pouvoir diversifier son patrimoine global. L’investissement socialement responsable intéressera les plus sensibles sur le sujet.

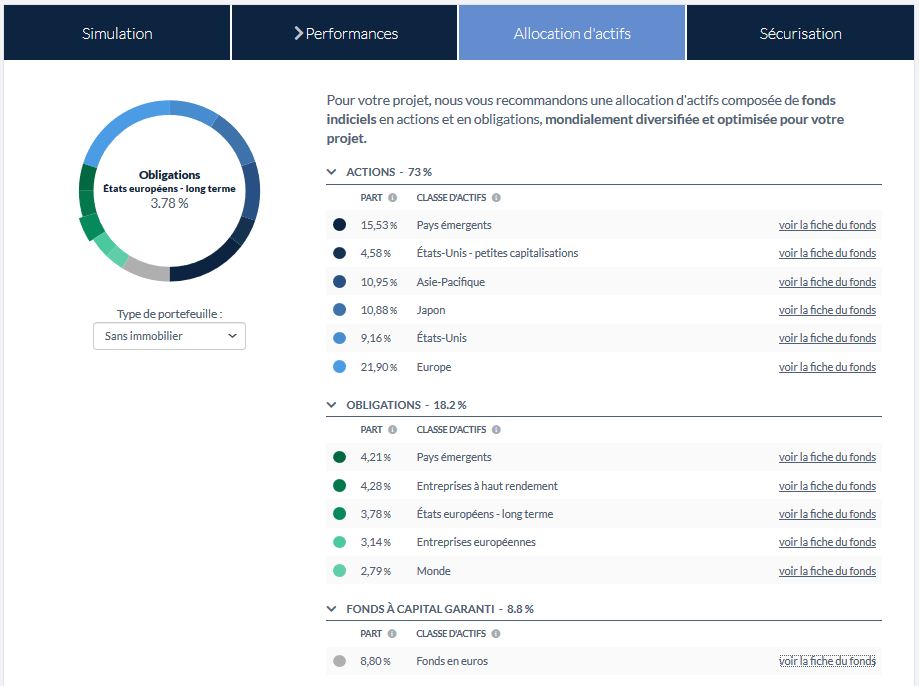

Votre allocation sur-mesure

Après cette étape “profilage”, les algorithmes développés par Nalo prennent le relais pour définir la meilleure allocation personnalisée au client. Ainsi, le client n’est pas dans une boutique de prêt à porter, mais chez un tailleur qui fait du sur-mesure ! Le but est d’optimiser le couple rendement / risque du client, c’est à dire viser la meilleure performance compte tenu de son profil en limitant la volatilité.

Nalo propose pas moins de 404 allocations différentes ! Car pour chacune des 4 thématiques il y a 101 allocations différentes : de 0 à 100 % actions. C’est donc du sur-mesure, car chaque client est différent et a un projet différent.

La simulation de votre investissement puis l’ouverture de votre assurance-vie

Le client obtient aussi une simulation. Dans le cas présent une allocation 73 % actions, sans immobilier, avec 1 000 € de versement initial puis 400 € par mois, donne ceci sur 10 ans :

Finalement, si vous validez la simulation, vous pouvez souscrire en ligne en 10 minutes et votre argent investi chez Nalo sera placé conformément à votre allocation.

Et ensuite ? Sachez que durant la vie de votre investissement, Nalo dispose de votre délégation de gestion pour arbitrer selon les conditions économiques et votre horizon de placement, alors vous n’aurez pas forcément la même part d’actions ni les mêmes trackers. De plus, lorsque vous mettrez à jour votre situation personnelle au cours de votre vie (hausse de revenus, nouveau crédit, donation, etc.), les allocations s’adapteront automatiquement.

Avis de Nicolas : cet outil est très intéressant et pratique, nous vous invitons à tester la simulation ici avec vos propres paramètres, ne serait-ce que pour ses vertus pédagogiques :

L’investissement en trackers et en fonds euro

Votre épargne sur votre assurance vie Nalo sera investie sur une allocation de trackers et de fonds euro.

Les 29 trackers sélectionnés par Nalo

Nalo n’entend pas investir au hasard. Leur méthode d’allocation est le fruit de décennies de recherche académique en finance. Elle repose sur la diversification et sur l’investissement en trackers, que nous recommandons également particulièrement en tant qu’investisseurs pragmatiques.

En effet, les trackers sont des fonds indiciels qui se contentent de reproduire la performance d’un indice (CAC 40, Nasdaq, etc.) plutôt que de chercher à le battre. A la clé, moins de frais de gestion puisque les trackers sont bien plus économiques que les fonds actifs.

Par ailleurs, Investir en trackers (aussi appelés ETF), c’est aussi prendre moins de risque de “se prendre les pieds dans le tapis”. En effet, c’est moins hasardeux que de sélectionner des titres vifs comme le font les fonds actifs. Vous investissez ainsi facilement dans des milliers d’entreprises à travers le monde avec moins de volatilité. Bref, moins de frais et toutes les chances de mieux performer qu’une gestion pilotée classique en fonds actifs.

Au final, Nalo a analysé 5 000 fonds et a retenu 29 trackers pour son assurance-vie, dont 7 ISR (investissement socialement responsable).

Le fonds euros Netissima

Ce qui n’est pas investi en actions ou obligations (via trackers) sera investi en fonds euro. Chez l’assureur Generali, on retrouve donc le fonds euro dynamique Netissima. Nous rappelons que les fonds euros présentent la propriété de protéger le capital sans risque de moins-value.

Avis de Nicolas : Nalo Patrimoine est la seule assurance-vie en gestion pilotée qui propose un fonds euro dynamique pour plus de performance à long terme, cela mérite d’être souligné !

L’évolution de votre allocation

Sachez que votre allocation (x % actions + y % fonds euros) n’est pas figée. En effet, elle évoluera dans le temps au cours de la vie de votre investissement en fonction de l’algorithme Nalo et des décisions du comité d’investissement, qui dépendent de l’évolution des conditions économiques et de votre projet.

Ainsi, à l’approche de l’échéance de votre projet (par exemple les études des enfants dans 10 ans), l’investissement est moins investi en actions de façon à réduire le risque.

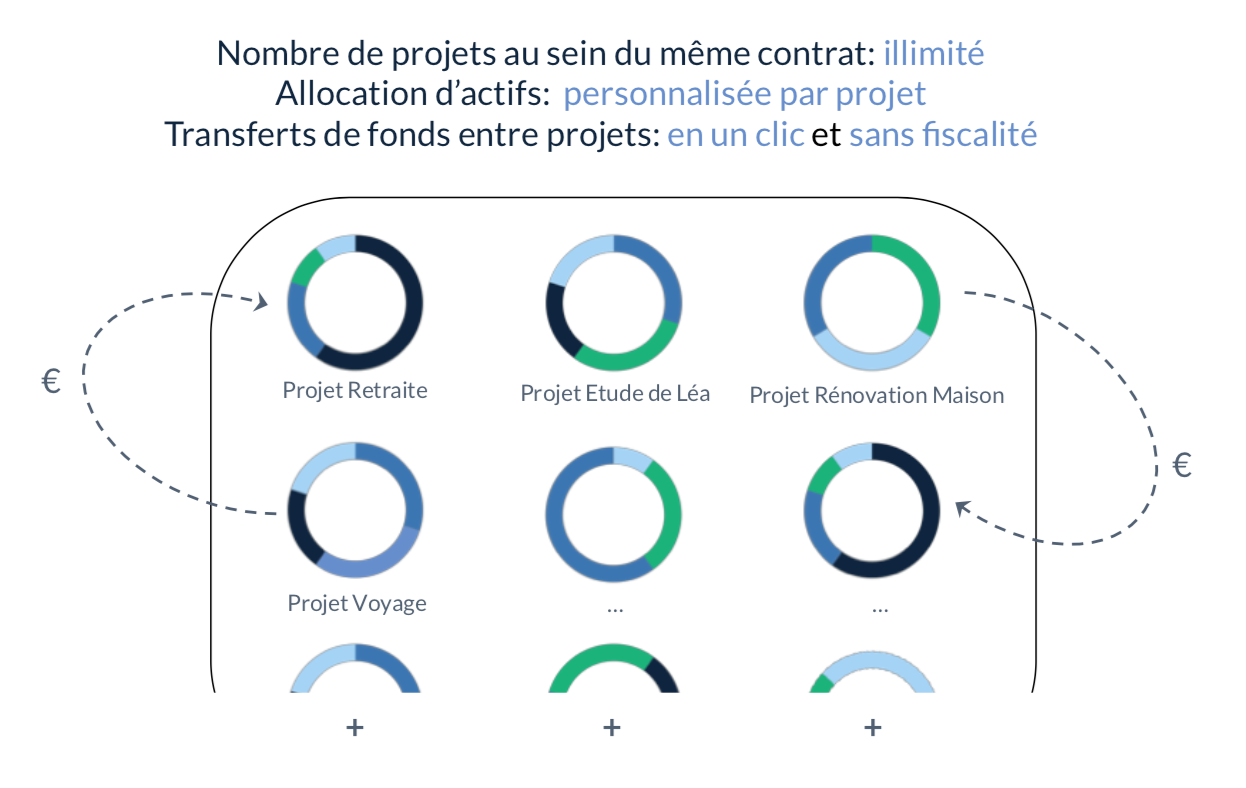

La gestion multi-projets

Nous avons vu précédemment comment ouvrir une assurance-vie Nalo avec un projet bien défini. Sachez que vous pourrez aussi créer plus tard de nouveaux projets d’investissement au sein même de votre contrat, sans ouvrir une nouvelle assurance-vie. C’est ce que Nalo appelle la gestion multi-projets mono-contrat et c’est unique en France à notre connaissance.

Par exemple, sur votre contrat d’assurance-vie Nalo Patrimoine, vous pouvez avoir 4 projets différents avec une allocation différente par projet :

- une poche achat immobilier dans 5 ans (40 % actions et 60 % fonds euro),

- une poche épargne de précaution (70 % fonds euro et 30 % sur des trackers obligataires),

- une poche études des enfants dans 15 ans (70 % actions et 30 % fonds euro),

- une poche retraite dans 25 ans (80 % actions et 20 % fonds euro).

Avis de Nicolas : ce mode de gestion multi-projets est très confortable, car il offre l’avantage de pouvoir ré-allouer son épargne facilement entre projet. Ainsi, on peut changer de poche sans sortir de l’assurance-vie, donc sans être taxé !

Les frais

Comme les meilleures assurances-vie, il n’y a aucun frais sur versement, ni frais de rachat.

Les seuls frais prélevés sont les frais de gestion, et ils sont faibles par rapport à la concurrence : 1,65 % de frais de gestion par an, tout compris. C’est au niveau des autres robo-advisors Français Yomoni et WeSave et c’est 2 fois moins cher qu’en banque traditionnelle.

La performance de l’assurance-vie Nalo : notre avis

C’est le nerf de la guerre. En effet, si on investit, c’est bien pour un tirer une performance !

Performances du portefeuille ISR en 2024

Pour rappel, les épargnants ont le choix entre 4 thématiques chez Nalo : standard, sans immobilier, complémentaire au PEA et ISR. Auxquelles on peut ajouter le nouveau portefeuille “épargne de précaution”.

Nous avons choisi de faire un zoom sur la thématique ISR (Investissement Socialement Responsable) car c’est la plus choisie par les épargnants : près de 50 % des clients Nalo optent désormais pour une allocation ISR. En pratique, Nalo n’investit que dans les entreprises de secteurs écologiques et les sociétés qui respectent les meilleures pratiques sociales en environnementales.

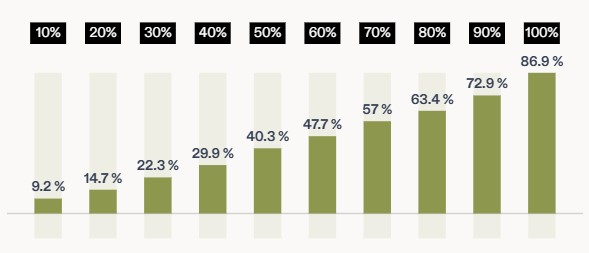

Afin de faciliter les comparaisons avec les autres gestions pilotées, Nalo présente ses performances nettes de frais de gestion, en découpant en 10 profils du plus défensif au plus offensif (en pratique il y a 101 allocations différentes). Voici les performances sur 6 ans (2019-2024) :

Note de Nicolas : Après une année 2020 remarquable malgré un contexte difficile (jusqu’à +23 % de performance), Nalo a continué d’avoir une bonne gestion en 2021 puis a limité la casse en 2022 dans un marché chahuté par l’inflation et la guerre en Ukraine. En 2023 et 2024, Nalo a une performance modeste (+7 % puis +9 % sur les mandants offensifs). Ceci dit, les profils défensifs ont été pénalisés par la baisse des marchés obligataires, alors que les profils plus dynamiques ont profité de la hausse des marchés actions. Voir les performances Nalo sur leur site.

Notre avis sur Nalo par rapport à son concurrent Yomoni

Comparons maintenant Nalo à son concurrent direct : Yomoni (notre avis). Nalo souffre-t-il de la comparaison, ou au contraire s’illustre-t-il ?

Les points communs entre robo-advisors Français

Nalo reprend naturellement ce qui est l’essence même des gestions pilotées “robo-advisors”, ce que l’on retrouve également chez Yomoni :

- simplicité : le processus d’ouverture de l’assurance-vie, la gestion, le reporting…tout est clair et limpide ;

- gestion digitale : le client peut tout faire en ligne (souscription, gestion, rachat, communication par chat, etc.) ;

- allocation patrimoniale et gestion en pilotage automatique : l’algorithme de Nalo investit de façon à optimiser le couple rendement / risque selon le profil de chaque client. Mais le comité d’investissement peut ajouter une couche de décision humaine si nécessaire ;

- investissement exclusivement en fonds passifs : Nalo investit uniquement en fonds euros et trackers, plutôt qu’en fonds actifs (OPCVM) qui sous-performent très généralement à long terme ;

- frais bas : pas de frais sur versement ni frais de rachat, et frais de gestion faibles grâce aux trackers.

Les différences entre Nalo et Yomoni

Le grand frère Yomoni est très proche dans son concept (gestion pilotée à base de trackers et à moindres frais). Mais en arrivant après, Nalo a réussi à se démarquer sur plusieurs points importants et permet ainsi de diversifier même si l’on a déjà investi sur une gestion pilotée par ailleurs. Les principaux éléments différenciant :

- le parcours de simulation : Nalo ne force pas le client à saisir ses coordonnées, c’est moins intrusif ;

- l’assureur Generali : l’épargne du client repose chez l’assureur Generali. A la différence de Yomoni chez Suravenir.

- l’accès au fonds euro dynamique Netissima : Nalo est la seule assurance-vie en gestion pilotée qui permet d’être investi sur un fonds euro dynamique pour plus de rendement à long terme. Les autres assurances-vie sont limitées au fonds euro classique ;

- l’allocation la plus personnalisée. Il ne s’agit pas de 10 profils génériques comme chez Yomoni, mais d’un portefeuille dédié, calibré sur une échelle de risque de 0 à 100 ! Nalo fait une proposition unique pour chaque client en fonction de sa situation personnelle, professionnelle et de ses projets.

- Gestion multi-projets : sur un même contrat d’assurance-vie, le client peut avoir plusieurs poches différentes selon ses projets (apport pour achat immobilier, études des enfants, retraite, etc.) Chaque poche a sa propre allocation et fonctionne indépendamment des autres. C’est unique en France !

- La sécurisation progressive. Il s’agit d’une option activée par défaut, que vous pouvez retirer quand vous voulez. Au fur et à mesure que vous vous approchez de l’horizon de placement renseigné au moment de créer votre projet, Nalo sécurise automatiquement l’allocation (moins d’actions) pour ne pas subir une baisse à la veille d’avoir besoin de votre épargne.

Les performances de Nalo et Yomoni

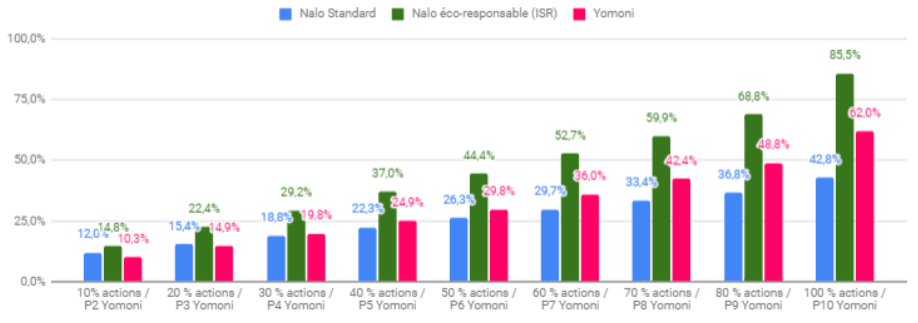

Voici la comparaison des performances sur 5 ans de Nalo et Yomoni, sur des profils du plus défensif au plus offensif :

Le résultat est sans appel. L’allocation ISR (Investissement Socialement Responsable) de Nalo se distingue particulièrement. Alors qu’en gestion standard le match est plus serré, avec un avantage pour Yomoni sur les profils plus offensifs (notre avis sur Yomoni et ses performances).

Rappelons que les performances passées ne préjugent pas des performances à venir, et il est aussi possible (voire recommandé) de diversifier sur plusieurs contrats d’assurance vie (explications). Pour aller plus loin : Yomoni ou Nalo ?

Les services de Nalo

Nalo est un robo-advisor certes, mais avec des humains aux commandes. Vous pouvez contacter les conseillers Nalo par plusieurs moyens : mail, chat ou téléphone du lundi au vendredi de 9h à 19h. Par ailleurs, vous pouvez aussi prendre rendez-vous le samedi et après 19h et les rencontrer dans leurs bureaux au 10 rue Treilhard à Paris.

Le service patrimonial Nalo

L’équipe de Nalo est composée d’experts en finance, en investissement et en gestion de patrimoine. Les conseillers sont chargés d’accompagner tous les clients au cours de l’ouverture de l’assurance-vie, mais également durant leur vie d’épargnant.

De plus, les clients patrimoniaux qui ont plus de 250 000 € sous mandat de gestion bénéficient d’un accompagnement privilégié. Ainsi, Albert d’Anthoüard, directeur de la clientèle privée et ancien banquier privé de Neuflize OBC et Oddo BHF, conseille les clients patrimoniaux sur l’ensemble de leurs problématiques patrimoniales et fiscales : réduction d’impôt sur le revenu, impôt sur la fortune immobilière (IFI), investissement locatif, optimisation de SCI, ou encore transmission de patrimoine.

Et les clients peuvent également bénéficier d’un beau réseau pour leurs besoins spécifiques : avocats fiscalistes, experts comptables, notaires, experts immobiliers, etc.

Notre avis sur Nalo

Au bilan, l’assurance-vie en gestion pilotée Nalo offre une bonne alternative à son concurrent Yomoni. Elle se distingue notamment par sa gestion ISR, un profilage encore plus précis avec des portefeuilles sur-mesure, un assureur différent, une gestion multi-projets au sein d’un même contrat et l’accès au fonds euros dynamique Netissima. Tout en proposant comme ses homologues une interface soignée et des frais au plus bas grâce aux trackers.

Si vous avez déjà investi sur une autre gestion pilotée, Nalo peut donc être complémentaire pour diversifier. En effet, si les 2 robo-advisors Français sont une famille,on a l’ainé Yomoni et Nalo le petit dernier qui a du caractère. Côté performances, Nalo n’a pas à rougir, au contraire : ses premières années de gestion ont été excellentes !

Envie d’en savoir plus ? Cliquez ici pour découvrir le site internet de Nalo et la présentation de leurs services. En ouvrant un contrat Nalo avec Avenue des investisseurs, vous bénéficierez de 3 mois de frais de gestion offerts.

Question fréquentes. L’essentiel à retenir

L’assurance vie en gestion pilotée présente l’intérêt de déléguer ses investissements à des experts qui vont placer selon votre profil. Plus spécifiquement chez Nalo, la personnalisation est très poussée car la gestion Nalo propose 404 allocations différentes, du mandat défensif au mandat offensif. De plus, l’interface est très claire et intuitive, avec un suivi complet des investissements sous forme graphique. En pratique, tout est gérable en ligne, du versement au rachat, et on peut modifier son profil facilement et en mode multi-projets (plusieurs projets sur un même contrat : épargne de précaution, achat, études des enfants, retraite, etc.). Enfin, il n’y a pas de frais sur versement et les frais de gestion sont parmi les plus bas du marché de la gestion pilotée grâce à l’investissement en fonds indiciels (trackers).

Les épargnants semblent reconnaître les qualités de Nalo, avec des avis très positifs (318 avis Google avec une moyenne de 5/5 !). Les épargnants plébiscitent les services de Nalo pour déléguer la gestion de leurs placements pour plusieurs raisons, à commencer par un service de gestion pilotée à moindre frais sans compromis sur la performance. De plus, le service client Nalo est compétent et réactif par mail, téléphone et chat.

Nalo a su tirer parti de l’excellente performance des marchés financiers ces dernières années, en dépit du krach du Covid en mars 2020 et de la guerre en Ukraine en 2022. Ainsi, au 31 décembre 2024, sur ces 5 dernières années, selon le profil épargnant, la performance Nalo a été entre + 22 % (mandats défensifs) à + 87 % (mandats offensifs qui sont plus exposés aux marchés financiers). La performance dépend des marchés financiers et du profil défini pour l’épargnant. Notez que ce dernier peut modifier son profil quand il le souhaite.

Nalo et Yomoni proposent des services très similaires. Ce sont des gestions pilotées de type « robo advisor ». Il existe néanmoins quelques différences entre ces 2 acteurs. Nalo permet d’investir à 100 % dans des fonds labellisés ISR (investissement socialement responsable). À l’heure où les considérations sociétales et environnementales sensibilisent de plus en plus de citoyens, Nalo séduit de plus en plus. Par ailleurs, la gestion multi-projets de Nalo est très appréciée, pour servir des objectifs différents (épargne de précaution, achat immobilier, retraite, etc.) au sein d’un même contrat.

86 commentaires sur “NALO : avis 2026 et performances de la gestion pilotée”

Bonjour, merci pour vos analyses, mais en ce qui concerne Nalo, je ne vous comprends pas. J’ai investi dans une AV en 2020 un montant substantiel et le même chez Yomoni à l’identique, gestion pilotée écoresponsable, 70% en actions. La performance Nalo à ce jour est de 1,23%. Yomoni a rapporté 24%. Comment est-ce possible? Le livret A aurait fait mieux Yomoni a rapporté 24%! J’ai décidé de faire un retrait total Nalo avant terme et je vais en plus payer de l’impôt sur le maigre profit. Très mécontent et je ne suis pas le seul. Pourquoi persistez-vous à recommander ce site? Joseph Jean-Pierre

Bonjour Joseph,

C’est étonnant, car sur leur site, pour le portefeuille écoresponsable en profil 70 % actions, Nalo affiche une performance de +57,4 % sur 8 ans.

Dans tous les cas, nous recommandons de diversifier sur plusieurs gestions pilotées (les meilleures gestions pilotées, Nalo n’est pas 1er).

Idéalement même, on recommande les assurances vie en gestion libre pour éviter les frais (et finalement mieux performer, quand on est un peu autonome) : les meilleures assurances vie.

Bonjour,

j’ai transféré mon PER chez Nalo l’année dernière et je suis contente. J’aimerais voir une comparaison avec d’autres assureurs concernant les PER.

Bonjour,

Je vous invite à lire notre comparatif des meilleurs PER.

Bonjour,

Vous pouvez consulter notre comparatif des meilleurs PER en gestion pilotée.

Et si vous souhaitez un PER en gestion libre (optimal pour réduire les frais) : notre comparatif des meilleurs PER.

Bonjour Nicolas,

Je reste assez dubitatif quant aux performances annoncées.

J’ai souscrit au printemps 2021 5 AV chez Nalo,avec des échéances entre 8 et 18 ans ,avec des profils entre assez offensif et très offensif.

Annualisé,le rendement actuel est de 1,8% à ce jour,ce qui est particulièrement faible.

On trouve des avis similaires de déception quant aux performances.

Avez-vous une remarque ?

Cordialement.

Bonjour Pierric,

Environ 2 % de rendement annualisé, c’est proche du livret A, c’est vrai que c’est décevant.

Alors que le benchmark (MSCI World) est proche de 10 % annualisé ces 5 dernières années.

Cela montre que ces dernières années, l’équipe d’investissement de Nalo a pris de mauvaises décisions de gestion.

C’est pourquoi on recommande de diversifier les gestions pilotées.

Pour diversifier chez plusieurs gestionnaires.

Cf notre classement des meilleures gestions pilotées.

Notamment Ramify (voir ici) a eu une meilleure performance ces dernières années, car gestion plus “scientifique”.

On apprend aussi à être autonome : comment investir en bourse.

Ainsi vous pouvez avoir une partie de votre épargne gérée en autonomie, et une autre partie déléguée à plusieurs gestions pilotées.

Merci Nicolas pour votre retour.

Par ailleurs, votre site est remarquable.

Bonne et belle continuation.

Pierric

Je suis tombé sur votre blog très intéressant, quelle est la différence entre cette plateforme et une plateforme comme xxx

Bonjour Jean,

Vous avez cité une plateforme de mise en relation avec des conseillers en gestion de patrimoine (CGP).

Nalo propose une assurance vie et un PER. Pas de conseil, mais juste de la distribution d’assurance vie et PER en gestion pilotée.

Un CGP (un bon) propose du conseil global sur tout votre patrimoine (pas juste un contrat d’AV ou de PER) et sur les axes financiers, fiscaux et civils. Donc c’est plus complet.

Mais attention à bien choisir votre CGP (on ne valide pas la plateforme que vous avez cité).

Notre article : Choisir un conseiller en gestion de patrimoine

D’ailleurs nous avons créé en 2022 notre propre cabinet de conseil indépendant, parmi les rares en France à faire du vrai conseil indépendant (rémunéré en honoraires de conseil, pas en rétrocommissions) : Prosper Conseil.

Bonjour,

Merci d’avance pour votre réponse, pour votre temps et pour votre site.

Comment pouvez-vous expliquer le fait que “Nalo ISR” soit plus performant que “Nalo Standard” ?

Le fait d’être “ISR” ne restreint pas le nombre de possibilités d’investissement ?

Bonne journée

Bonjour Fabien,

Nalo a choisi des fonds ISR qui ont surperformé.

Mais comme on dit toujours, les performances passées ne présagent pas des performances à venir.

Bonjour Nicolas,

Actuellement Nalo propose de créer une nouvelle poche “épargne sécurisée”: en versant dessus on verse sur Netissima, 100% garanti si j’ai bien compris, avec une bonification sur les versements jusqu’au 30 avril, ce qui devrait amener la rémunération à plus de 4% net de frais de gestion. Cela me paraît une offre intéressante, mais j’ai lu que Generali avait les reins moins solides que d’autres assureurs comme Suravenir. Avez-vous un avis sur cette offre? Cache-t-elle quelque chose selon vous? Merci!

Cordialement,

Cécile

Bonjour Cécile,

Generali et Suravenir sont des compagnies d’assurance européennes très solides.

Netissima est un fonds euro, donc capital garanti en effet.

C’est une bonne offre.

D’autres contrats d’assurance vie ont en ce moment des offres similaires parmi les meilleures assurances vie.

Merci beaucoup!

bonjours , j ai un ” ancien contrat ” assurance vie 100% euros je crois qui rapporte 1.6% brut par an Dois je le clôturer Michel

Bonjour Michel,

C’est une performance très décevante.

En plus, je présume qu’il y a des frais sur versement sur ce contrat.

Le mieux est de stopper l’hémorragie et d’épargner plus utilement ailleurs.

Explication ici.

Bonjour,

Merci pour votre article très bien détaillé !

je vais bientôt prendre ma retraite et toucher un capital de +/- 200000€

que me conseillez vous pour me constituer un complément de revenu ?

Bonjour Philippe,

Félicitations 🙂

Il existe plein de solutions, mais cela dépend de votre situation.

Je ne peux pas faire de conseil personnalisé sur Avenue des investisseurs, nous sommes un média d’information généraliste.

Pour le conseil personnalisé, réglementairement, vous pouvez prendre RDV chez Prosper Conseil (c’est notre cabinet de conseil indépendant).

Bonjour,

Le rachat récent de Nalo par le groupe Apicil modifie t’il votre avis ?

Bonjour Victor,

Non en pratique cela n’a strictement rien changé : même produit et même gestion avec les trackers et même équipe.

Bonjour,

Merci beaucoup pour votre article très détaillé qui m’a beaucoup intéressée et qui me redonne un peu d’espoir !

Je m’intéresse à la Bourse depuis 2-3 mois, et c’est loin d’être facile à comprendre.

Je souhaiterais faire fructifier mon capital, mais malgré mes recherches et mes lectures quotidiennes, je suis perdue sur ce qu’il faudrait que je fasse.

L’idée serait d’avoir un rendement conséquent (sans être irréaliste) et rapide, ex. 2-3 ans maximum (mon conjoint a 73 ans) pour qu’on puisse s’acheter un petit appartement (env. 100.000 €).

Notre seul capital : 40.000 € et je verse entre 500 et 1000 € / mois pour le faire grandir.

J’ai une AV et 1 livret A à la Banque Postale (peu rentables).

Y a-t-il une possibilité d’allier rendement élevé et rapidité ?

Que me conseilleriez-vous dans mon cas de figure ?

Merci bien d’avance pour vos lumières !

Bérénice

Bonjour Bérénice,

Attention c’est une règle de base en finance personnelle :

on ne peut pas à la fois avoir un rendement élevé et sans risque.

Le sans risque est peu rémunéré.

Et ce qui est plus rentable (actions et immobilier notamment) est plus risqué.

Le rendement élevé est possible, mais en investissant avec une bonne part d’actions, donc trop risqué à court terme (3 ans c’est du court terme !)

On l’explique ici : diversifier son patrimoine selon son horizon de placement.

Bref pour investir sur 3 ans, en étant raisonnable, ce sera une allocation défensive avec une bonne part de fonds euro.

Soit en gestion pilotée.

Soit en gestion libre : les meilleures assurances vie.

Bonjour,

Je me questionne sur l’efficience et la pertinence d’ouvrir une assurance vie chez NALO, attiré par le multiprojet

pour une épargne à très court terme ( un an, un an et demi ) pour une résidence principale.

Car quand les livrets A(2%) et LDD(2%) et CEL (1,75% ) sont pleins. Vu les circonstances actuelles, les projets immo sont retardés. En d’autres termes, où investir en “épargne de précaution” court terme? Est ce vraiment rentable d’investir quand même sur une assurance vie disons 70% en fond euros et 30 % UC, vu les cours de la Bourse… ça devrait quand même performé un CSL^^. Mais il n’y a pas grand chose à gagner.

A savoir que j’ai déjà une assurance vie EVOLUTION VIE donc, peut-être vaut-il mieux continuer à mettre dessus pour ce projet là. le contrat NALO serait-il plus performant que EVOLUTION VIE sur une période aussi courte?

Merci

Bonjour Dorian,

Pour du court terme (moins de 2 ans), je considère qu’il faut être sage et placer en 100 % fonds euro.

Pour ça, Evolution Vie est très bien.

Pour ceux qui ne connaissent pas, notre article : avis Evolution Vie.

Retour d’expérience, Nalo n’accepte pas les français avec résidence fiscale en Suède.

Bonjour Marie,

Quel dommage :/

Merci pour l’info.

A priori l’assureur Suravenir (contrat Linxea Avenir 2) est OK.

Notre avis Linxea

Bonjour, il me semble que vous occultez un point majeur de la logique de NALO : on ne vous demande à aucun moment votre propension au risque car ce paramètre est déduit de l’horizon de placement, ce qui en fait un outil plus naturel que les autres. Enfin c’est ce que je pense.

Bonjour Jean,

Oui c’est vrai, c’est très pertinent cette logique.

Car le “risque” que l’on peut prendre dépend surtout de son horizon de placement.

Si on investit à long terme, il est logique que Nalo nous conseille une gestion dynamique par exemple.

Bonjour,

Merci pour la clarté de vos explications, c’est très pédagogique !

Une question toutefois, quelle différence entre les fonds euro dynamiques Netissima chez Linxea Vie et Nalo ?

J’ai cru comprendre que chez Linxea Vie, il fallait verser 30 % en unités de compte pour y accéder. N’est-ce pas le cas chez Nalo ? Y a-t-il également le rachat partiel en 72h chez Nalo ?

Merci d’avance pour la réponse à mes (nombreuses) questions.

Adeline F.

Bonjour Adeline,

Merci !

Il s’agit du même fonds Netissima que sur Linxea Vie : https://avenuedesinvestisseurs.fr/linxea-avis-assurance-vie-en-ligne-courtier/

L’assureur derrière les contrats Nalo et Linxea Vie est le même : Generali.

Tous les 2 avec rachat 72 heures.

Et c’est Generali qui impose minimum 30 % UC (unités de compte) par versement.

Chez Nalo, c’est le cas aussi mais c’est plus discret. En effet si on choisit leur allocation “épargne de précaution”, dedans c’est un mix de fonds euro et d’UC obligataires.

Yomoni s’est orienté récemment vers l’ISR, le match est donc relancé

Bonjour lolo,

Tout à fait, on compare ici : https://avenuedesinvestisseurs.fr/av-assurance-vie/gestion-pilotee/#comparatif-gestion-pilotee

On reste partisans de diversifier sur les 2 gestions pilotées, pour 2 assureurs et 2 gestionnaires différents.

Bonjour,

Tout d’abord un immense merci et bravo pour votre site qui m’a permis d’acquérir des (modestes) connaissances sur la manière d’épargner (venant d’une famille où le conseil était plutôt : “On demandera au banquier”).

Après avoir parcouru votre site j’ai ouvert deux assurances vie : Linxea Avenir (où j’ai mis à 100% en fonds euro) et Nalo. Ainsi j’ai diversifié comme expliqué ici, en profitant d’une gestion libre et d’une gestion pilotée et chez deux assureurs différents.

Ma question concerne cette dernière assurance vie (que j’ai choisi par rapport à Yomoni afin de diversifier sur l’assureur) :

Ayant un profil assez offensif sur celle-ci, j’ai remarqué qu’elle semblait beaucoup miser sur l’Europe (50% dans mon projet), là où Yomoni, en faisant une simulation de projet chez eux avec un profil équivalent, mise plutôt sur l’Amérique du nord (60%). Nalo ne souffre donc pas d’un biais domestique d’après-vous ?

Surtout que Yomoni arrive aussi dans le match des investissements responsables, où Nalo faisait la différence vis-à-vis de Yomoni sur les dernières années en terme de performance par rapport à des investissements standards où le match était plutôt équilibré (quoi qu’à l’avantage de Yomoni sur des profils offensifs, grâce à un meilleur investissement en Amérique du nord ?), et pourrait peut-être davantage performer en profitant du marché américain… (#MadameIrma)

Encore un immense merci pour votre site et tous les avis donnés.

Cordialement

Bonjour Nicolas,

Bien vu pour la diversification gestionnaire et assureur.

Comme on l’explique ici : https://avenuedesinvestisseurs.fr/av-assurance-vie/les-meilleures-assurances-vie/#diversifier

Remarque pertinente, j’ignorais l’allocation actuelle de Yomoni et de Nalo. Donc Nalo a un biais pro Europe (ils appelleront cela une “gestion de conviction”). En effet, si on colle à l’indice World et au poids des plus grandes capitalisations mondiales, les US devraient peser autour de 65 % et l’Europe à peine 15 %.

Depuis des années ce sont les US qui surperforment (d’où le poids grandissant des sociétés US dans l’indice World), mais Nalo va surperformer si l’Europe se met à surperformer. Difficile à anticiper…par prudence on est toujours d’avis de diversifier chez 2 gestionnaires avec 2 gestions différentes comme Yomoni et Nalo.

Bonjour,

Je viens d’essayer de souscrire chez Nalo et ce n’est pas possible. Je suis pour le moment résident fiscal en Suisse et c’est réfusé par Generali d’après Nalo.

Juste pour information.

Merci

Bonjour Arnaud,

Merci pour l’info.

Dommage que Generali n’accepte pas les résidents Suisses.

A priori possible dans l’un de ces pays de l’Union Européenne : Allemagne, Autriche, Belgique, Danemark, Espagne, Irlande, Italie, Luxembourg, Pays-Bas, Portugal.

Alors que l’assureur Crédit Mutuel Suravenir semble accessible aux résidents fiscaux en Suisse, donc :

– contrat Linxea Avenir en gestion libre ou pilotée : https://avenuedesinvestisseurs.fr/av-assurance-vie/les-meilleures-assurances-vie/

– contrat Yomoni en gestion pilotée : https://avenuedesinvestisseurs.fr/yomoni-avis-gestion-pilotee/

Bonjour,

Quelle(s) différence(s) voyez-vous entre l’allocation ISR de Nalo et l’offre ESG récemment lancée par Yomoni? (peut-être l’objet d’un prochain article…?)

Merci!

Bonjour Audrey,

Yomoni vient de lancer son allocation ESG (critères d’environnement, social et gouvernance) et va être un sacré challenger pour Nalo sur le terrain de l’investissement responsable.

A priori, Nalo a tendance à faire des paris sectoriels assez marqués, par exemple dans l’énergie verte. Alors que Yomoni serait plus proche de l’indice MSCI World ISR bien diversifié sectoriellement (technologies de l’information, santé, télécom, immobilier, énergie, etc.)

Comme d’habitude, nous sommes d’avis à diversifier sur 2 gestions pilotées (2 gestionnaires avec 2 approches différentes). Ce sont nos 2 gestions pilotées préférées : https://avenuedesinvestisseurs.fr/av-assurance-vie/gestion-pilotee/

Notre avis sur Yomoni : https://avenuedesinvestisseurs.fr/yomoni-avis-gestion-pilotee/

Bonjour,

Merci pour votre site web très bien fait.

La gestion multi projet Nalo est souvent mise en avant. Le concept est intéressant mais je lui trouve un gros défaut. Quand vous mettez un projet investissement long terme 95% actions (un projet qui peut cartonner comme on a vu ces derniers trimestres) et un projet d’épargne de précaution pour le court terme beaucoup plus prudent, et bien d’un point de vue fiscal quand vous retirez sur votre projet d’épargne de précaution à court terme, vous êtes taxés sur une moyenne de plus value générées par les 2 projets, ce qui est considérable ramené à votre seul projet d’épargne de précaution. Au final, je me dis qu’il est plus raisonnable d’investir non pas sur des projets différents mais sur des comptes différents quand on a des projets d’horizon de durée différents.

Cdlt,

Antoine

Bonjour Antoine,

Bien vu, c’est vrai que la gestion multi-projets a un côté pratique, mais aussi ce défaut, c’est le revers de la médaille.

De notre côté, nous préférons aussi diversifier sur plusieurs contrats d’assurance vie selon son projet (sécurité, immobilier, gestion pilotée…) : https://avenuedesinvestisseurs.fr/comparatif-assurance-vie-choisir-contrat/

Bonjour Nicolas,

Tout d’abord, un grand merci pour la qualité de votre travail sur ce site. J’ai profité des confinements successifs pour m’intéresser de près à la gestion de mon épargne et j’ai tellement appris ici…Vos conseils sont précieux, notre pays manque d’éducation financière !

Pour actualiser un peu le débat sur le comparatif Nalo/Yomoni, je me permets tout de même de vous faire remarquer que Yomoni en 2020, malgré le covid, délivre une performance de +7,3% pour leur P9, contre -1,6% du côté de Nalo (pour un portefeuille “standard” composé à 85% d’actions, soit l’équivalent du P9 de Yomoni). Je trouve cet écart très surprenant au regard du rebond exceptionnel qu’ont connu les marchés financiers après le “krach” de mars 2020, rebond dont Yomoni a su pleinement tirer parti…contrairement à Nalo.

Ma deuxième remarque concerne le portefeuille ISR de Nalo, qui lui au contraire détone par ses performances pharaoniques (y compris en 2020). Ces dernières ne sont t-elles pas le signe d’une “bulle” entourant les ETF de valeurs dites “socialement responsables”, avec des valorisations très élevées à ce jour qui peuvent potentiellement se payer cher pour les nouveaux entrants ? Je sais que vous n’êtes pas partisans du market timing mais j’aimerais tout de même avoir votre avis sur la question car je trouve que les performances de Yomoni paraissent plus “rationnelles” et cohérentes dans la durée…n’est-ce pas le signe de portefeuilles mieux diversifiés du côté de Yomoni ?

Dans l’attente de vous lire

Bonjour Antoine,

Merci, on trouve aussi que la France manque d’éducation financière et on essaie de compenser 🙂

Vos remarques sont très pertinentes, bien vu.

Nalo a eu une contre-performance en 2020 sur son allocation standard. Ils ont été trop pessimistes, n’ont pas vu arriver la rapide remontée des cours et ont sous-pondéré les US il me semble.

Alors que leur allocation ISR a bien profité de l’euphorie des valeurs socialement responsables…difficile à dire combien de temps cela durera, le market timing est très risqué et on pourrait très bien aller explorer de nouveaux plus hauts et le point haut actuel deviendrait un point bas…

De nombreux experts disaient que le S&P 500 à 3000 points était trop haut, et nous voilà maintenant largement au-dessus des 4000 points. La création monétaire des banques centrales vient alimenter la hausse des marchés.

On ne répétera jamais assez qu’il vaut mieux diversifier les gestionnaires (par exemple Yomoni + Nalo), car un gestionnaire n’est jamais à l’abri d’une contre-performance. Yomoni a une autre stratégie et réalise d’autres arbitrages tactiques.

Notre avis complet sur Yomoni (pour info, sur mon profil P9 il y a 11 % d’actions émergentes et environ 10 % d’obligations) : https://avenuedesinvestisseurs.fr/yomoni-avis-gestion-pilotee/

Bonjour Nicolas,

Merci pour ce retour rapide. Je vous rejoins sur la diversification entre gestionnaires. Je pense que au final, je vais partir sur une allocation ISR chez Nalo, que je vais compléter par une allocation “standard” chez Yomoni.

Pour terminer, pensez-vous qu’en complément de ces deux assurances vie il serait pertinent d’ouvrir un PEA chez Yomoni, afin de bénéficier de la complémentarité des deux enveloppes fiscales que sont assurance vie et PEA ?

N’y aurait-il pas risque de “doublons” dans les investissements entre l’assurance vie et le PEA Yomoni ?

Merci encore !

Je suis partisan d’ouvrir un PEA en gestion libre :

– car on ne peut détenir qu’un seul PEA ;

– et il y aurait doublon entre PEA Yomoni et assurance vie Yomoni avec même gestionnaire effectivement.

Notre article sur le PEA et comment choisir son PEA : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/plan-depargne-en-actions-pea/

Bonjour Nicolas, je cherchais des informations sur les comptes rémunérés type PSA et et fur et à mesure de vos enseignements j arrive à Nalo. Nois : Couple 59 ans et 57, propriétaires de son logement, 2 de Robien en cours, codevis et consorts au plafond, une épargne immédiate possible chez Nalo de 20000euros.

En rapport avec notre âge est ce une bonne idée ? 1 par personne ? Car il me semble qu à un certain âge on ne peut plus ouvrir d assurance vie. Nalo est il concernė par la protection épargne de 100 000euros comme les banques ?…

Dernière question concernant Nalo, y a t il des clauses transmission en cas de décès. Merci infiniment de votre attention, Patricia

Bonjour Patricia,

Je comprends que vous avez déjà beaucoup d’immobilier et souhaitez diversifier.

Pour répondre à vos questions :

1/ Nalo est une gestion pilotée qui vous proposera une allocation (répartition entre fonds euro et unités de compte) adaptée à votre profil.

2/ Vous pouvez ouvrir une assurance vie par personne. Même plusieurs pour chacun, il n’y a pas de limite.

3/ Pas de limite d’âge, on peut ouvrir dès la naissance (mon fils avait déjà un contrat à 4 mois !) jusqu’à 150 ans.

4/ Les assurances vie (dont Nalo) sont concernées par la garantie de l’État de 70 000 € par client par assureur.

5/ C’est une assurance vie, donc il y a une clause bénéficiaire avec avantage successoral.

Je vous invite à lire notre article qui explique le fonctionnement de l’assurance vie : https://avenuedesinvestisseurs.fr/av-assurance-vie/

Bonjour, pouvez-vous me dire si je peux souscrire une assurance vie chez Nalo alors que je suis Française mais résidente fiscale Belge? Merci d’avance.

Bonjour Amélie,

Oui sans soucis, il y a des Français aux 4 coins de la planète qui ouvrent des assurances vie.

Et même un étranger peut ouvrir un contrat (mon épouse Japonaise a pu ouvrir un contrat d’assurance vie).

NALO fait justement partie des assurances vie pratiques à ouvrir pour les non-résidents, on en parle ici aussi : https://avenuedesinvestisseurs.fr/comparatif-assurance-vie-choisir-contrat/#assurance-vie-expatrie

Bonjour,

j’apporte un retour d’expérience sur Nalo. J’y ai souscrit une Assurance Vie en avril 2020 avec trackers Eco-responsable (+19% depuis avril mais il est vrai que j’ai bénéficié de la hausse de la bourse après mars). Je suis très satisfait, l’ergonomie du site est très bien faite, simple et intuitive. On peut en quelques clics modifier les paramètres du projet (% d’actions, sécurisation progressive, montant des versements automatiques, etc). On peut voir en synthèse la répartition de l’allocation sur les trackers. Le conseiller que j’ai sollicité au début était toujours le même et très disponible. J’ai son numéro de portable pour l’appeler en direct. Il m’a même rappelé un samedi suite à un message vocal laissé la veille, pour une question non urgente pourtant. Bref, aujourd’hui, très satisfait de mon choix.

Bonjour Stéphane,

Merci pour votre retour d’expérience, c’est bon à savoir 🙂

Nalo est toujours à la pointe au niveau gestion, qualité de l’interface et du service client ! C’est une structure à l’échelle humaine et ils sont très à cheval sur la satisfaction des clients.

Merci pour votre réponse

Bonjour, merci pour vos précieux articles, je souhaite placer des fonds en gestion pilotée, j’hesite entre yomoni et Nalo, Pouvez vous me dire si l’un des deux est plus “solide” en cas de nouvelle crise, les fonds sont ils assurés avec la méme fiabilité? Est il plus prudent d’ouvrir une assurance vie dans ces deux Robo advisor ?

Merci

Bonjour François,

Yomoni et Nalo répondent à la même réglementation et ont la même garantie de l’État : 70 000 € par assureur par client, donc même solidité. https://avenuedesinvestisseurs.fr/introduction-a-lepargne-et-aux-placements/bien-debuter/#depots

Nous comparons ici les 2 : https://avenuedesinvestisseurs.fr/av-assurance-vie/gestion-pilotee/#comparatif-gestion-pilotee

Je suis partisan de diversifier sur les 2, pour diversifier à la fois les gestions et les assureurs.

Bonsoir,

je vais clore mon assurance vie Cachemire première version (misérable me direz vous), j’ai déjà ouvert en juillet dernier une assurance Linxea suravenir rendement.

Je pensais mettre cet avoir (de Cachemire) sur une assurance vie en gestion pilotée, Nalo. Ayant fait une simulation, je me suis vu conseiller de mettre plus de 80 % en actions, ce qui me fait un peu peur, vu la situation actuelle qui est pour le moins incertaine, il est d’ailleurs annoncé un perte assez importantes pour 2020 sur les fonds majoritairement en UC.

Que me conseillez vous, mettre par exemple 20/30 % en UC sur Nalo, ou alors prendre un assurance survenir opportunité, Linxea spirit 2, ou autre sans gestion pilotée, je voudrais quand même sécuriser mon investissement.

Merci beaucoup de me lire et encore plus pour votre réponse 🙂

Bonjour Yves,

Il y a beaucoup à dire.

1/ Situation actuelle incertaine ? Je n’ai jamais connu de situation certaine. Pas un seul mois sans une crise, qu’elle soit politique, économique, diplomatique, sanitaire…

Si vous avez peur à chaque crise, il vaut mieux ne rien investir en bourse.

Mais il faut savoir qu’à long terme les indices ont toujours remonté depuis des décennies et des dizaines de crises. Donc c’est surtout une affaire comportementale, il faut savoir maitriser ses nerfs et ne pas regarder son portefeuille tous les jours (on investit en bourse à long terme, donc un coup d’oeil par an suffit).

Je vous invite à lire les bonnes pratiques, notamment ne pas céder à la panique ni à l’euphorie : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/#menu3

Notamment, il est impossible de timer le marché : https://avenuedesinvestisseurs.fr/faq-questions-bourse/#bon-moment-investir-bourse

2/ Il est annoncé une perte importante en 2020 sur les UC ?

Cela dépend des UC. Il y a des UC monétaires, obligataires, immo…qui n’ont pas sourcillé.

Et même des UC actions qui ont bien performé. Notamment sur une bonne gestion pilotée investie en trackers, car on investit surtout sur ETF World (- 1 % depuis le début d’année, on est loin d’une chute !) et ETF S&P 500 (+ 6 %) et ETF Nasdaq (+ 25 %)…bien comprendre qu’une bonne gestion pilotée diversifiée investit peu voire pas du tout sur le CAC 40 qui est un micro marché (moins de 4 % du World) et qui sous-performe très souvent (- 20 % depuis début d’année).

3/ Nalo a un devoir de conseil et il a analysé votre profil pour proposer une allocation conforme à vos réponses au questionnaire, donc 80 % actions. C’est beaucoup, mais combien représente ce que vous comptez investir sur cette gestion pilotée ? Si c’est 80 % actions d’un capital qui pèse seulement 5 % de votre patrimoine, c’est finalement peu…

De mon côté, je ne peux pas vous dire quelle allocation choisir, je n’ai pas accès au questionnaire complet et donc je ne peux pas cerner votre profil comme Nalo. Ce que je peux vous dire, c’est que si vous craignez la volatilité et ce même sur une portion réduite de votre patrimoine, vous pouvez très bien ouvrir avec un profil plus défensif. D’ailleurs, sur l’assurance vie Nalo, on peut avoir plusieurs poches avec des profils différents sur le même contrat. L’épargne doit donner de la sérénité 🙂

Bonjour et merci de votre réponse éclairée, je vois un certain agacement chez vous en début de réponse (tout à fait compréhensible).

comme vous le voyez je ne suis pas au fait du tout de la gestion financière, je m’y suis penché dessus depuis peu (quelques jours), vous me donnez des argument forts, je crois dans pouvoir faire confiance à Nalo, et le cas échéant, le contenu et ou la gestion de cette assurance vie est rapidement modifiable sans frais, (contrairement au divers placement à la banque postale).

En tout cas merci de m’avoir ouvert les yeux sur certains points (ne pas regarder l’évolution à trop court terme, ce que je fais depuis peu, à cause la “performance” de mon Cachemire!)

Navré si vous y avez vu de l’agacement, ce n’était pas la tonalité de mon message, je me suis peut-être mal exprimé.

Oui il ne faut pas paniquer à cause de l’évolution court terme, il faut toujours se rappeler que l’on investit à long terme et que le marché connaitra forcément des hauts et des bas. Mais pour l’assurance vie Cachemire, dans tous les cas ce produit a tellement de handicaps (dont des frais très élevés et une piètre offre d’unités de compte) qu’il n’est pas conçu pour performer à long terme.

Bonjour,

J’ai une AV chez Yomoni (profil 8) et j’aimerais en ouvrir une autre chez Nalo pour diversifier cependant, j’hésite entre leur portefeuille « Standard » et « ISR ». En comparant les portefeuilles standard de Yomoni et Nalo, je me rend compte qu’ils ont des ETF en commun et de ce fait j’aurais plus tendance à me tourner vers le portefeuille ISR de Nalo pour diversifier mais ce dernier n’a pas beaucoup d’ETF.

Étant donné que j’ai déjà un portefeuille d’action « standard » avec Yomoni, quel portefeuille Nalo (standard ou ISR) serait le plus diversifiant selon vous ?

Merci infiniment pour votre retour.

Murielle

Bonjour Murielle,

Le portefeuille Investissement Socialement Responsable (ISR) permettrait de diversifier. Vu la nature des ETF, un portefeuille peut déjà être très bien diversifié avec une dizaine d’ETF.

Et le portefeuille ISR s’est très bien comporté ces dernières années, avec une tendance à surperformer.

Bien sûr ce n’est que mon avis et vous êtes décisionnaire.

Le principal restant de bien doser sa part actions et d’investir à long terme. (Votre comportement d’épargnant est déterminant).

Bonjour,

Je pense à ouvrir un AV chez Nalo et j’ai vu qu’il était possible de faire des multi-projet au sein d’une même AV. Dans ce cas, j’aimerai faire un projet “faire fructifier mon épargne” avec un risque élevé et autre “sécuriser mon épargne de précaution”; Mais comment cela se passe-t-il concrètement ? l’allocation en action va être différente sur chaque projet ? comment cela est-il possible alors que mon profil risque de départ sera catégorisé risquée avec mon projet “faire fructifier mon épargne”?

Merci pour votre retour.

Bonjour Manuel,

Vous avez bien compris le multi-projets au sein de la même assurance vie.

L’allocation (entre actions, immobilier obligations, monétaire…) sera différente selon le type de projet. Par exemple le projet Épargne de précaution comprendra peu d’actions voire pas d’actions. Alors que sur votre projet “fructifier mon épargne” comprendra plus d’actions et d’immobilier pour chercher de la performance sur le long terme.

En pratique, vous comprendrez au cours de l’ouverture en ligne, on peut créer plusieurs projets. Vous pouvez commencer avec un seul projet. Et plus tard, quand vous le souhaitez, vous pourrez ajouter des projets à votre contrat existant. A chaque versement, vous choisirez sur quel projet épargner.

Article très intéressant et pédagogique comme tout le site d’ailleurs. Bravo et merci pour tout le travail effectué.

Vous mentionnez l’intérêt de la gestion multi-projet dans NALO. Cependant, l’intégration d’un second projet un an plus tard prend quelle date d’effet au regard des taux appliqués lors de sorties avant 4 ans ou entre 4 ans et 8 ans?

Bonjour Frédéric,

On peut créer plusieurs projets au sein du même contrat d’assurance vie NALO. Et en conservant la date d’ouverture du contrat, même si c’est un projet créé des années après. C’est toujours la date d’ouverture de l’assurance vie qui compte, même s’il y a 10 projets dedans créés à différentes dates. C’est tout l’intérêt de la gestion multi-projets 🙂

Très bon article, clair et complet !

Merci John !

Bonjour,

Je tenais juste à vous remercier car j’ai découvert votre site par le biais du podcast Budget Chéri et j’ai parcouru vos comparatifs d’assurance vie pour finalement me décider aujourd’hui pour une gestion pilotée chez Nalo, avec un portefeuille Eco Responsable. La clarté de vos informations ainsi que vos commentaires en notes annexes m’ont permis de faire mon choix. Ce confinement m’a clairement permis de mieux penser mes investissements et de développer une intelligence financière qui, je l’espère, me suivra dans le temps !

PS : votre lien m’a fait bénéficier en plus de 3 mois de gestion offerts, donc merci encore 🙂

Bonjour Alexia,

Merci pour votre retour 🙂

Le confinement vous aura été utile si vous avez assimilé les bases de la finance personnelle !

Bonjour Nicolas,

Quelle est selon vous la meilleure formule pour une allocation 40% Fond EUR / 60% Actions au regard des frais ? Je n’ai pas vu d’analyse ou d’article?

– AV Fond EUR + PEA

– AV Fortuneo/Boursorama

– AV Nalo

Quelle est le meilleur compromis performance/simplicite d’investissement?

Merci d’avance.

Bonjour Benoit,

Cet article vous donnera des pistes de réflexion : https://avenuedesinvestisseurs.fr/assurance-vie-ou-pea-que-choisir/

La solution Fortuneo/Boursorama ne ferait pas le poids selon moi, trop de frais qui pèseront sur la performance nette à long terme.

Cela se jouerait entre implémenter cette allocation sur le contrat NALO. Ou l’implémenter sur un mix assurance vie + PEA. Cette 2ème solution pourrait être la plus efficace à condition d’être très rigoureux sur le choix du contrat assurance vie et du PEA et très discipliné sur l’investissement actions à long terme…pas donné à tout le monde (bonnes pratiques ici : https://avenuedesinvestisseurs.fr/comprendre-investir-bourse/#menu3 )

Donc la solution Allocation sur le contrat NALO conviendra mieux à 95 % des épargnants sur du long terme, grâce à l’efficacité de la gestion et au confort de déléguer. Très bon compromis performance / simplicité.

Bonjour à vous !

Je n’ai pas de question particulière pour l’instant mais n’hésiterai pas le cas échéant.

Je tiens seulement à vous remercier pour votre site de vulgarisation qui est très complet ! J’ai commencé il y a peu à m’intéresser à mon épargne, venant de commencer à travailler et ayant un salaire me permettant de mettre quelques euros de côtés.

J’ai commencé ( même si cela ne va pas vraiment dans le sens que vous préconisez) à ouvrir mon pea en octobre dernier, au début seulement pour prendre date, mais en suivant vos conseils et en y passant que quelques minutes par semaines j’y ai pris goût. J’ai donc épluché vos lignes sur les assurances vie et ai arrêté mon choix sur nalo pour une av en gestion pilotée notamment pour son choix d’isr. Et ensuite linxea spirit pour son choix de scpi, en gestion libre pour celle ci.

Merci à vous et en ces temps de confinement votre site permet de passer utilement le temps !

Bonjour Guillaume,

Merci pour votre agréable retour 🙂

Bonjour,

Tout d’abord merci pour cet article qui est très clair et détaillé.

Je suis actuellement en pleine hésitation entre Nalo et Yomoni. Je penche à ce jour plus pour Nalo qui permet de créer plusieurs projets (ou poches) au sein du même contrat.

Je me pose plusieurs questions :

– Le nombre d’ETF disponibles chez Nalo (une trentaine environ) est-il un handicap comparé au nombre conséquent proposé par Yomoni (environ 150) ?

– Dans le but de construire une épargne diversifiée, en souscrivant chez Nalo, je souhaiterais créer plusieurs projets avec des répartitions différentes (épargne de précaution, projet à moyen terme, retraite, respectivement du moins risqué au plus risqué en terme de répartition fonds / actions). Est-ce une stratégie valable ou vaudrait-il mieux choisir différents supports chez d’autres entreprises ? Le fait de centraliser ces différents projets d’épargne chez Nalo ne reviendrait-il pas à “mettre ses oeufs dans le même panier” ?

J’ai délibérément mis de côté le PEA à l’heure actuelle car je ne souhaite pas prendre le temps d’investir par moi-même sur les marchés.

Merci d’avance pour votre réponse.

Adrien.

Bonjour Adrien,

Pour répondre à vos questions :

1/ Chez Nalo il y a moins d’ETF que chez Yomoni. Ceci dit, les ETF choisis soigneusement permettent de couvrir tous les actifs et avec une allocation de 10 ETF on peut faire mieux qu’avec une allocation de 50 ETF. D’ailleurs, ces dernières années la gestion pilotée Nalo a obtenu de meilleures performances que la gestion pilotée Yomoni.

2/ Ce peut être une bonne stratégie, la gestion multi-projets de Nalo est très pratique. Ceci dit, au-delà d’une certaine somme, il faut se rappeler de la garantie de l’État de 70 000 € par personne par assureur. Donc il peut être pertinent de diversifier les assureurs (par exemple Nalo assuré par Generali et Yomoni assuré par Crédit Mutuel Suravenir) et les gestionnaires.

Petite précision quant aux versements : il faut investir 10 k€ minimum pour s’affranchir des versements obligatoires. J’ai envoyé un mail aujourd’hui un dimanche et j’ai eu une réponse dans la journée, que je vous cite ci-dessous:

“à la souscription :

– versement initial compris entre 1 000 € et 9 999 € : versement programmé obligatoire de 50 € par mois,

– versement initial de 10 000 € ou plus : pas de versement programmé obligatoire.”

Merci pour cette précision Gael.

Et je constate que Nalo répond aux mails rapidement même le dimanche !

Autre petite précision sur les versements 😉:

On a la possibilité de suspendre les versements. Perso j’ai ouvert un compte chez nalo avec 1000€ et crée 4 projets avec durée et investissement différents et je peux suspendre comme je veux les versements mensuels qui ont été programmés à la souscription.

C’est bon à savoir car l’obligation d’un versement mensuel peut peut-être refroidir certaines personnes

Merci pour votre retour, c’est bon à savoir, on peut donc ouvrir avec 1k€ puis stopper les versements réguliers par la suite pour verser au coup par coup.

Bonjour

J’ai depuis 2 ans et demi une AV chez Boursorama en profil défensif avec des performances très médiocres… 3700 euros investis pour une plus-value de 67 euros (soit +1,8%).

Je souhaite transférer mon contrat dans une optique plus offensive: savez-vous s’il est possible de transférer mon contrat de Boursorama à Nalo ? et pensez-vous que cela soit une bonne idée ?

Je précise que j’ai deux autres AV, une chez Fortuneo et une chez Bforbank avec donc des assureurs différents. L’idée d’en garder une chez Générali me plaisait.

Dans l’attente de votre retour, merci d’avance et merci pour ces articles très instructifs !

Alexandre

Bonjour Alexandre,

Nous avons comparé les gestions pilotées ici et on y retrouve justement Nalo et Boursorama : https://avenuedesinvestisseurs.fr/av-assurance-vie/gestion-pilotee/

En profil défensif, je ne suis pas surpris que les frais Boursorama grignotent une bonne partie de la performance. (Ceci dit, vous n’avez pas encore reçu la participation aux bénéfices du fonds euro 2019, on la touche en janvier N+1.)

Les frais de gestion de Nalo sont bien plus faibles, merci les trackers. A profil équivalent, en principe Nalo continuera de faire mieux que Boursorama à long terme vu les frais moindres et la meilleure performance des trackers face aux fonds actifs.

Depuis la loi PACTE, il est prévu de pouvoir transférer 2 contrats qui sont chez le même assureur. Vu que Nalo et Boursorama Vie sont assurés par Generali, c’est donc possible. En pratique, il semble toutefois que ça coince chez les assureurs au niveau informatique. Donc nous vous invitons à contacter Nalo pour demander si possible et sous quel délai.

Bonjour,

Merci beaucoup pour vos analyses.

Juste une question sur Yomoni vs Nalo: est-ce que le fait que l’offre de Yomoni soit basée sur juste 10 profils indique une gestion moins « robotique » que Nalo? Yomoni peut je pense avoir un suivi plus manuel de chacun des profils. Par contre, Nalo pourra suivre plus difficilement ses 400 profils avec une équipe de gestion réduite.

Bonjour,

Question intéressante. Mais je ne pense pas qu’il y ait un lien de causalité entre le nombre de profils et le degré d’intervention de l’équipe de gestion. Peut-être que Yomoni a une gestion plus active et avec plus de mouvements tactiques ? Mais pas convaincu que cela vienne du plus faible nombre de profils, simplement d’un style de gestion différent. Dans les 2 cas, Yomoni et Nalo = algorithmes + comité d’investissement humain.

Bonjour,

Merci pour votre excellent blog.

Il y a une erreur dans votre article : ” Vous pouvez ensuite verser à votre rythme dès 50 €, mais les versements automatiques programmés sont possibles. Il s’agit d’une gestion pilotée avec un contrat assuré par Generali.” : le montant minimum est 500 € et non 50 €.

Bonjour,

Merci pour votre retour, bien vu, je vais clarifier ce passage dans l’article.

Les montants minimums sont les suivants :

– Versement initial pour ouvrir l’assurance-vie : 1000 €

– Versements libres : 500 € (sur un projet existant, ou pour créer un nouveau projet une fois le contrat ouvert)

– Versements programmés mensuels : 50 €

Ceci dit, mon petit doigt me dit que les versements libres pourraient bientôt être disponibles dès 50€ également !

Ayant un contrat chez Nalo je vous confirme que le versement minimum libre est de 50 €

Merci, grâce à vous j’ai mis à jour notre article !

C’est une bonne nouvelle, Nalo est plus accessible.