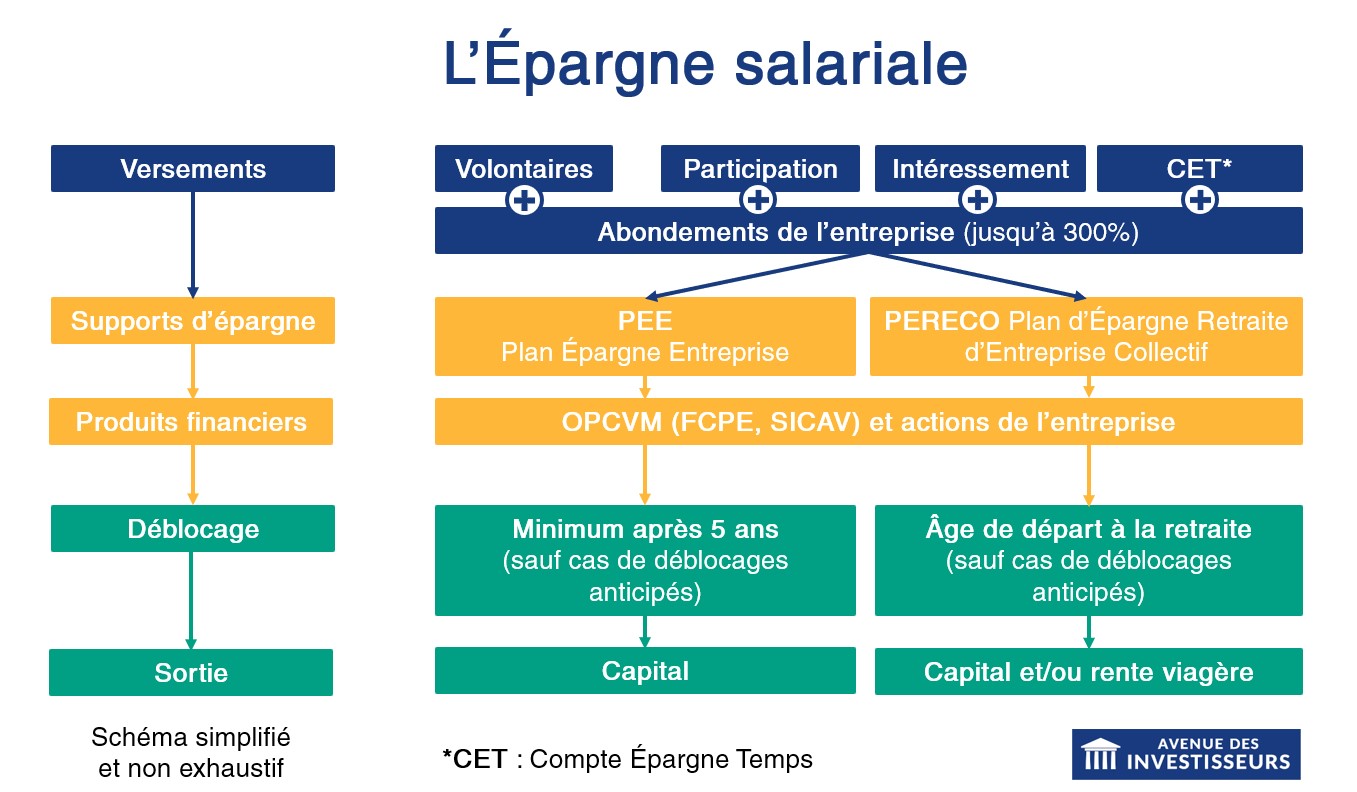

Qu’est-ce que l’épargne salariale ? Cela recouvre le Plan d’Épargne Entreprise (PEE/PEI/PEG), les primes d’intéressement et de participation, l’abondement, le compte épargne temps (CET). Mais aussi les placements introduits par la nouvelle loi (PACTE en 2019) : le Plan d’Épargne Retraite d’Entreprise Collectif (PERECO ou PERCOL, qui succède au PERCO) ou Catégoriel Obligatoire (PERCAT ou PERO, ex article 83).

L’épargne salariale en entreprise rassemble plusieurs placements. Comment l’intégrer dans sa stratégie patrimoniale ? Quels placements choisir et comment les décrypter ? Voici notre guide de l’épargne salariale avec notre avis.

Fraîchement arrivé dans votre nouvelle entreprise, vous rencontrez vos nouveaux collègues, prenez vos marques et récupérez certains documents (charte qualité, mutuelle santé, etc.), dont le livret d’épargne salariale (lorsqu’il existe !). Celui-ci est rarement pédagogique.

En général, nous le redécouvrons lorsque notre employeur nous demande de choisir entre récupérer notre prime de participation directement, ou la verser sur un plan d’épargne salariale (PEE ou PERECO). Faisons le point sur le sujet !

Si vous êtes entrepreneur ou employeur, lisez aussi cet article : Meilleur PEE pour les entreprises : comparatif.

SOMMAIRE

- Les dispositifs d’épargne salariale

- Les primes de participation et d’intéressement

- Le Plan d’Épargne Entreprise (PEE, PEI, PEG)

- Le Plan d’Épargne Retraite d’Entreprise Collectif (PERECO, ex PERCO) et le PER obligatoire (PERO)

- Les autres dispositifs d’épargne salariale (CET et fonction publique)

- Les avantages de l’épargne salariale

- Les inconvénients de l’épargne salariale

- Quels placements et fonds choisir au sein de l’épargne salariale ? Des frais ?

- Déblocage de l’Épargne salariale : récupérer l’argent placé. Sinon transfert possible ?

- Quid des impôts ? Et à la succession ?

- Conclusion

Les dispositifs d’épargne salariale mis en place à l’initiative de l’entreprise

L’épargne salariale est un dispositif d’épargne avantageux pour les employeurs et les employés, principalement sur le plan fiscal (exonérations de charges et d’impôts).

Pour les salariés, elle permet de se constituer une épargne avec l’aide de l’entreprise. Une condition d’ancienneté de 3 mois maximum peut être requise.

Les salariés peuvent réaliser des versements volontaires et l’entreprise peut verser :

- Une prime de participation (une partie des bénéfices de l’entreprise) ;

- Une prime d’intéressement (prime liée à la performance de l’entreprise).

Les versements volontaires, la participation et l’intéressement peuvent être enrichis d’un abondement de l’entreprise (versement complémentaire “bonus”). Cela jusqu’à 3 fois la somme investie (300%) ! Ce dernier étant plutôt rare en France, profitez-en un maximum si votre entreprise le propose.

Ces versements se font sur des supports d’épargne salariale (placements). Les deux principaux placements étant :

- Le Plan d’Épargne Entreprise (PEE), permettant de financer ses projets à moyen terme. L’argent y est bloqué pendant 5 ans (sauf cas de déblocage anticipé).

- Le Plan d’Épargne Retraite d’Entreprise Collectif (PERECO), permettant de préparer sa retraite. L’argent y est bloqué jusqu’à l’âge de la retraite (sauf cas de déblocages anticipés).

Voyons cela ensemble en détail.

Les primes de participation et d’intéressement

L’entreprise peut verser à ses salariés :

- Une prime de participation (part de ses bénéfices). Il s’agit d’un dispositif obligatoire pour les entreprises de plus de 50 salariés. Elle est basée sur le bénéfice annuel qu’a fait l’entreprise.

- Une prime d’intéressement (liée à la performance de l’entreprise). Sa mise en place est facultative. Elle est destinée à encourager les salariés à atteindre les objectifs de l’entreprise.

Percevoir ou placer ses primes ?

Deux choix s’offrent à vous :

- Récupérer les sommes directement (tout ou partie) sur votre compte bancaire. Celles-ci seront alors intégrées à vos revenus et imposables au barème de l’impôt sur le revenu.

- Placer ces sommes sur un support d’épargne salariale : Plan d’Épargne Entreprise (PEE) et/ou Plan d’Épargne Retraite d’Entreprise Collectif (PERECO). Ces dernières seront alors exonérées d’impôt sur le revenu mais bloquées pendant 5 ans sur le PEE et jusqu’à la retraite pour un PERECO (sauf cas de déblocage anticipé). Le PEE étant plus souple, il est à privilégier.

Après la communication de votre employeur, vous disposez d’un délai de 15 jours pour choisir. Sans prise de décision de votre part, la procédure par défaut de votre entreprise est appliquée. Soit l’argent est mis sur un plan, soit il est intégré à votre salaire du mois.

De ce fait, placer l’argent sur un support d’épargne salariale est d’autant plus intéressant si :

- vous n’en avez pas besoin tout de suite ;

- l’entreprise vous verse un abondement ;

- vous êtes fortement imposé (Tranche Marginale d’Imposition TMI 30 % et plus).

Après mûre réflexion, vous décidez de placer votre argent sur un dispositif d’épargne salariale ! Quelles sont leurs particularités ?

Le Plan d’Épargne Entreprise (PEE, PEI, PEG)

Il existe 3 types de Plan d’Épargne Entreprise :

- le Plan d’Épargne Entreprise (PEE), le plus répandu ;

- le Plan d’Épargne Interentreprise (PEI), mis en place par plusieurs entreprises n’appartenant pas au même groupe ;

- Le Plan d’Épargne de Groupe (PEG), mis en place au sein d’un groupe d’entreprises.

Retenez que le fonctionnement du PEI et du PEG est similaire à celui du PEE.

Le PEE vous permet de financer vos projets à moyen terme. Vous pouvez y verser les sommes issues de la participation, de l’intéressement, des abondements et de vos éventuels versements volontaires.

Un double avantage fiscal

Premièrement, les sommes investies provenant de votre entreprise (participation, intéressement, abondement) ne sont pas imposables à l’impôt sur le revenu et ne supportent pas de charges sociales. Cependant, elles sont toujours soumises à la Contribution Sociale Généralisée (CSG) et à la Contribution au Remboursement de la Dette Sociale (CRDS) au taux de 9,70 %.

Deuxièmement, les plus-values réalisées lors de la sortie sont également exonérées d’impôt. Elles supportent uniquement les prélèvements sociaux au taux en vigueur de 17,2 %.

En contrepartie, l’argent y est bloqué pendant 5 ans (sauf cas de déblocage anticipé).

Ainsi, le PEE est une enveloppe à privilégier grâce à ces nombreux atouts !

Si vous êtes entrepreneur ou employeur, lisez aussi cet article : Meilleur PEE pour les entreprises : comparatif.

Le Plan d’Épargne Retraite d’Entreprise Collectif (PERECO, ex PERCO) et le PER obligatoire (PERO)

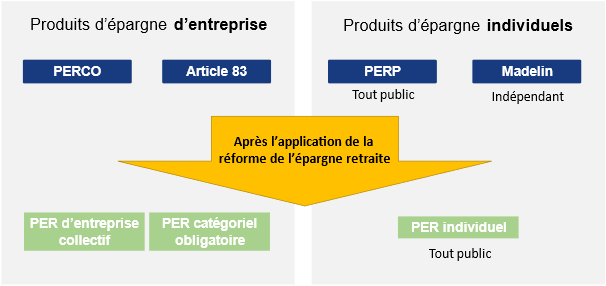

La loi PACTE de 2019 est venue restructurer les produits d’épargne retraite, il y a 2 types de PER en entreprise :

Dans le cadre de notre guide, nous ne parlons que de l’épargne salariale, en entreprise, c’est à dire la partie gauche du schéma : PERECO et PERCAT. Et non du PER individuel que tout le monde peut souscrire hors entreprise (partie droite du schéma).

Tous les PER ont pour objectif de permettre aux assurés de préparer leur retraite. Ils favorisent l’épargne pendant les années de travail, afin de pouvoir bénéficier d’un capital ou d’une rente à l’âge de la retraite.

De plus, cela peut aussi être un produit de défiscalisation ! Les versements volontaires sont déductibles de vos revenus imposables sur l’année en cours dans la limite d’un certain plafond. C’est le cas du PERCOL en entreprise, comme du PER individuel tout public.

Cette méthode de défiscalisation est particulièrement intéressante pour les épargnants ayant une Tranche Marginale d’Imposition (TMI) élevée (30, 41 ou 45 %).

Si vous souhaitez en savoir plus sur les PER individuels, nous avons un article à ce sujet : PER Plan d’Epargne Retraite. Sachez qu’ils sont complémentaires avec les PER d’entreprise !

Le Plan d’Épargne Retraite d’Entreprise Collectif (PERECO, alias PERCOL)

Le PER d’Entreprise Collectif (PERECO aussi appelé PERCOL) remplace l’ancien Plan d’Épargne Retraite Collectif (PERCO).

Il vous permet d’épargner sur du long-terme, car le déblocage des fonds se fait uniquement lors du départ à la retraite (sauf cas de déblocage anticipé). Il est accessible à tous les salariés de l’entreprise et n’est pas obligatoire.

Comme pour le PEE, les versements volontaires sur PERECO sont plafonnés à 25 % maximum de votre rémunération annuelle brute. Exception : si votre PERCO a été transformé en PERECO suite à la loi Pacte, cette limitation ne s’applique plus.

Les avantages fiscaux « à l’entrée » sont similaires au PEE pour les primes de participation, d’intéressement et l’abondement (exonération IR ; seulement la taxe CSG-CRDS de 9,70 %).

Comment sortir du PERECO ?

La sortie peut se faire :

- En capital, vous récupérez le montant total en une seule fois ou de manière échelonnée.

- En rente viagère, vous renoncez au capital accumulé au profit d’un tiers (banque ou compagnie d’assurance). En contrepartie, vous bénéficiez d’un revenu régulier garanti sous forme de rente viagère versé toute votre vie.

- En mélangeant rente et capital.

Note de Nicolas : attention, la sortie en rente viagère peut sembler tentante à 1ère vue. Mais cela revient à abandonner le capital. Et si vous mourrez quelques années après votre départ en retraite, quel gâchis pour vous et vos héritiers (par exemple vous avez versé 30 000 € sur PERECO et seulement récupéré 3 000 € de rente). D’après nos estimations, il faudrait mourir centenaire pour arriver à rentabiliser la sortie en rente. Donc nous préférons garder la main, le capital travaille toujours à notre profit (plutôt qu’au profit de l’assureur) et on peut sortir en capital à notre rythme (quitte à sortir un peu tous les mois comme une rente).

Le choix du mode de sortie se fait en fonction de votre situation, principalement en prenant en compte la fiscalité. Vous pouvez vous faire accompagner par un professionnel pour ce calcul.Voir l’imposition des retraits en détail.

Le PERECO est-il intéressant ? PERECO ou PER individuel ?

Finalement, le PERECO est une enveloppe intéressante si :

- En l’absence de PEE, vous utilisez le PERECO pour y placer vos primes et être exonéré d’impôt sur le revenu sur ces sommes.

- Vous bénéficiez d’un abondement de la part de votre entreprise.

Si les points précédents ne vous concernent pas, préférez l’ouverture d’un PER Individuel pour préparer votre retraite et réduire vos revenus imposables. De plus, les meilleurs PER (comparatif) proposent également de meilleurs fonds d’investissement, de quoi mieux faire travailler votre argent.

Le Plan d’Épargne Retraite obligatoire (PERO, alias PERCAT)

Le PER d’entreprise catégoriel obligatoire succède au contrat Article 83. Il s’agit d’un PER qui peut être proposé par une entreprise pour l’ensemble de ses salariés, ou plus généralement seulement à une catégorie de salariés (dirigeants et cadres supérieurs) qui sont obligés d’y souscrire.

La sortie des versements obligatoires sur PERO se fait obligatoirement sous forme de rente viagère. Et la sortie des autres versements (volontaires, participation, intéressement, jours de CET) peut se faire en capital ou en rente.

En dehors de ce point et de l’obligation d’y souscrire, le PERO fonctionne comme le PERECO.

Les autres dispositifs d’épargne salariale (CET et fonction publique)

Le compte épargne temps (CET) pour épargner des jours de congés

Le Compte Épargne Temps (CET), s’il est proposé par l’employeur, permet aux salariés d’accumuler des jours de congés ou de percevoir une rémunération en contrepartie de congés non pris.

Sous conditions (accord CET et règlement du plan), il est possible de transférer jusqu’à 10 jours par an vers un PERECO. Ce transfert :

- ne relève pas du plafond de 25 % de la rémunération ;

- est exonéré d’impôt sur le revenu et de cotisations sociales (hors CSG/CRDS) ;

- peut bénéficier d’un abondement employeur.

⚠️ Par contre, un transfert vers un PEE est imposable (soumis aux cotisations, à l’impôt sur le revenu et intégré dans le plafond de 25 %).

Quid de l’épargne salariale dans la fonction publique ?

Sauf exception, les fonctionnaires de la fonction publique n’ont pas accès à une épargne salariale (participation, intéressement, etc.).

Il existe d’anciens dispositifs de retraite spécifiques à la fonction publique tels que le contrat Préfon-Retraite, la Complémentaire Retraite des Hospitaliers (CRH) et le Complément retraite mutualiste (COREM). Tous ces dispositifs sont voués à être remplacés par le PER individuel à terme. Ils ne font pas partie des produits d’épargne d’entreprise.

Note de Nicolas : quand j’étais militaire, j’avais droit au Préfon et à la Retraite Mutualiste du Combattant (RMC). Et c’était présenté comme un privilège dont il fallait profiter. Mais en creusant, je m’étais rendu compte que ce n’était pas intéressant. En tout cas, les meilleurs PER (accessibles à tous) sont bien plus intéressants, plus souples et plus transparents, avec moins de frais et accès aux meilleurs fonds. Par exemple, avec la majoration de l’État de 25 % de la RMC : +25 % sur une performance médiocre, ça donne encore un résultat médiocre…donc il ne faut pas être aveuglé par cette carotte.

Les avantages de l’épargne salariale

L’optimisation fiscale

Les sommes épargnées sur un PEE ou un PERECO bénéficient d’exonérations fiscales.

Pour les salariés, les sommes issues de l’intéressement, de la participation et des abondements investies sur un PEE et/ou un PERECO sont exonérées d’impôt sur le revenu et de cotisations salariales (hors CSG/CRDS de 9,7 %).

Mais inutile de faire des versements volontaires sur PEE, il vaut mieux épargner sur l’assurance vie ou le PEA pour accéder aux meilleurs fonds et avec moins de contraintes.

De plus, à la sortie, les plus-values réalisées sont également exonérées d’impôt sur le revenu. Elles sont uniquement soumises aux prélèvements sociaux (17,2 %).

L’abondement

L’abondement correspond à des versements complémentaires de l’entreprise sur les versements volontaires, la participation, l’intéressement ou encore les sommes du Compte Épargne Temps (CET). Voyez cela comme un bonus à maximiser !

Note de Nicolas : pour information, si l’employeur verse 2 000 € de prime “normale”, le salarié ne perçoit que 830 € nets (car charges patronales et salariales, CSG-CRDS, impôt sur le revenu). Alors que si l’employeur verse 2 000 € d’abondement, il n’y a que la taxe des 9,7 % de CSG-CRDS donc 1 806 € nets pour le salarié ! Ainsi, l’employeur préfère verser un abondement, car les salariés perçoivent bien plus pour un même effort de trésorerie pour la société.

Le plafond de l’abondement

C’est votre entreprise qui détermine le pourcentage d’abondement dans la limite de 300 % des versements. Toutefois, il y a un plafond annuel au montant de l’abondement. Celui-ci correspond à un pourcentage du PASS (Plafond Annuel de la Sécurité Sociale) de l’année en cours (43 992 € en 2023) :

- Pour le PEE, ce plafond est de 8 % du PASS, soit 3 519 € en 2023.

- Pour le PERECO, il est de 16 % du PASS, soit 7 039 € en 2023.

Ces sommes sont soumises aux contributions sociales (CSG – CRDS) à hauteur de 9,7%. Par conséquent, ces contributions viennent réduire le montant des abondements.

Exemple de Louis, abondement sur PEE

Mon ancienne entreprise proposait un abondement maximal de 300 % sur les versements volontaires du PEE et du PERECO !

Prenons comme exemple le Plan d’Épargne Entreprise (PEE). Concrètement, mon employeur me proposait d’épargner sur celui-ci avec 300 % d’abondement dans la limite d’un versement volontaire de 1 097 € :

- Je verse 1 097 € sur mon PEE (juste pour maximiser l’abondement, sinon au-delà c’est moins intéressant).

- Mon entreprise me verse 300 % d’abondement, soit 3 291 € (plafond de 8 % du PASS en 2022).

- L’abondement est soumis aux contributions sociales (CSG/CRDS) à hauteur de 9,7 % (3 291 € x 9,7 % = 319 €).

- Mon épargne nette s’élève donc à 4 069 € (1 097 + 3 291 – 319 = 4 069 €) en ayant seulement versé 1 097 € ! Une belle opportunité pour tous les salariés ayant décidé d’en profiter !

Les inconvénients de l’épargne salariale

L’argent investi est bloqué

Tout d’abord, l’argent est bloqué pendant 5 ans pour le PEE et jusqu’à la retraite pour le PERECO (sauf cas de déblocage anticipé). Il ne faut donc pas avoir besoin de l’argent tout de suite.

Si on a le choix, nous préférons le PEE pour ce critère de liquidité : il vaut mieux être bloqué 5 ans que 30 ans. Et puis en plaçant tous les ans sur PEE, on peut faire un roulement et après une phase d’amorçage de 5 ans, on peut en sortir tous les ans.

Des supports financiers (OPCVM) souvent médiocres et limités

Le PEE et le PERECO sont des enveloppes d’investissement pour faire travailler votre épargne. Votre argent est investi sur des fonds d’investissement (OPCVM), voyez le schéma en début d’article.

En pratique, au sein du PEE ou du PERECO, le salarié choisit dans quel « produit financier » il souhaite investir : OPCVM (fonds monétaire, obligataire, actions, diversifié), ou actions de sa propre entreprise.

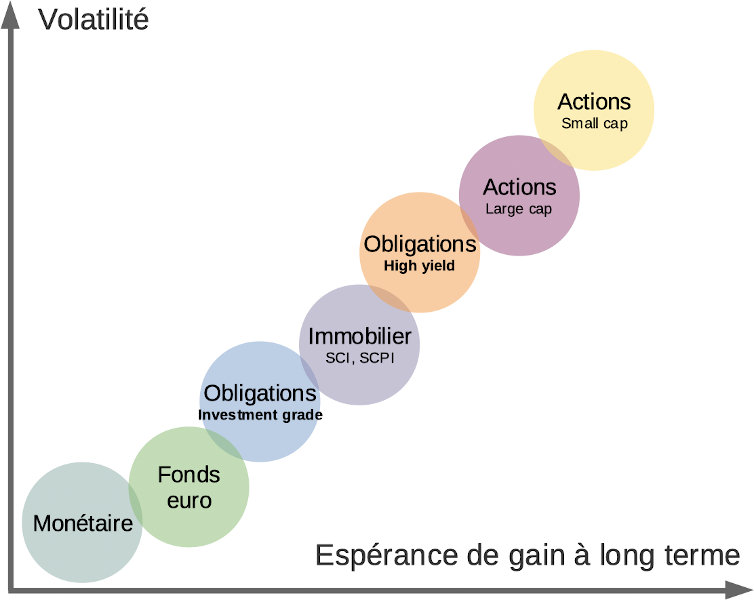

Comme pour chaque placement financier, il existe un risque de perte en capital. Le niveau de risque dépend du choix de vos investissements dans le plan (monétaire, obligations et/ou actions). Par exemple, les fonds monétaires sont bien moins risqués que les fonds actions.

Malheureusement, les OPCVM proposés en PEE et PERECO sont des fonds généralement avec des frais élevés et des performances médiocres par rapport à leur indice boursier de référence. Par exemple, vous investissez sur un fonds Actions France qui a eu une performance de +5 % sur 3 ans, alors que l’indice CAC 40 avait une performance de +15 % sur la même période.

Exemple de Louis avec l’OPCVM actions disponible sur son PEE

Prenons l’exemple des actions internationales. Dans mon PEE, il était proposé le fonds actif : CM-AM Fertile Actions International.

Si l’on analyse les performances du fonds CM-AM de 2015 à 2025, on observe que les performances sont de 111 % ! Soit un capital qui double en dix ans, pas mal, peut-on se dire ? Mais dans le même temps, l’indice de référence, le MSCI World, a réalisé une performance de 202 %, soit un capital qui triple !

Ainsi cet OPCVM sous-performe largement son indice de référence (notamment à cause des frais de gestion annuels). Donc il serait plus rentable d’investir sur un ETF World répliquant les performances de l’indice MSCI World.

Malheureusement, les ETF (trackers répliquant la performance d’indices boursiers) sont globalement absents de l’épargne salariale ! Pourtant ils sont sur le long terme plus rentables que les OPCVM classiques.

Note de Nicolas : ce sont les dirigeants ou le service RH de votre entreprise qui choisissent la gamme d’OPCVM disponibles sur votre PEE et votre PERECO. Malheureusement, ils sont rarement avisés et choisissent mal. Au grand dam des épargnants et au profit des fonds d’investissement. Il faut dire que les gestionnaires de PEE et de PERECO ont tendance à pousser les OPCVM très chargés en frais plutôt que les ETF… Essayez donc d’aller expliquer à votre service RH ou à votre syndicat qu’il faut inclure des ETF dans les PEE et PERECO, pour que les salariés profitent mieux de l’épargne salariale.

Par conséquent, quelle stratégie adopter ? Exemple de Louis

Dans le cadre du PEE, la sortie peut se faire au bout de 5 ans (sauf cas de déblocage anticipé). De ce fait, l’objectif est avant tout de récupérer l’abondement pour faire une belle plus-value à la sortie ! Vous l’avez vu dans mon exemple plus haut, j’ai juste versé 1 097 € pour optimiser l’abondement.

Et au niveau des fonds choisis, ma stratégie est d’investir l’argent sur des supports peu risqués (monétaire). Puis de récupérer cette somme dès que possible pour la reverser sur mon Plan d’Épargne en Actions (PEA), mon Compte-Titres Ordinaire (CTO), mon assurance-vie ou encore mon PER individuel (PERin) pour l’investir dans de biens meilleurs placements, comme des ETF (trackers).

Nous vous invitons à lire les articles sur le Plan d’Épargne en Actions, le Compte-Titres Ordinaire, l’assurance vie, le PER ainsi que sur les ETF.

Note de Nicolas : et il ne faut pas oublier que le versement des primes d’intéressement et participation sur PEE ou PERECO, en TMI 30 %, fait gagner directement 20 % d’économie d’impôt (plutôt que de percevoir les primes sur votre compte bancaire). Admettons 1 000 € de primes. Si vous décidez de les percevoir, en TMI 30 % il vous reste 700 € net d’impôt. Alors qu’en les plaçant en PEE vous avez 1 000 € – 9,7 % CSG soit 903 € qui travaillent. C’est encore plus optimisé fiscalement si vous êtes en TMI 41 ou 45 % (voir les tranches d’imposition).

Quels placements et fonds choisir au sein de l’épargne salariale ? Des frais ?

Vous l’avez compris, au sein de votre PEE et de votre PERECO vous avez accès à différents produits financiers. C’est à vous de choisir.

Les types de placement

Les différents placements disponibles dans l’épargne salariale sont :

- Des actions de l’entreprise, directement via un fonds ou une Société d’Investissement à Capital Variable d’Actionnariat Salarié (SICAVAS). Rarement proposées. Par exemple DECAVAL, dans le PEE Decathlon.

- Des fonds passifs : Exchange-Traded Fund (ETF) répliquant la performance d’un indice (exemple : le CAC40 regroupant les 40 plus grandes capitalisations françaises, ou l’indice MSCI World avec les 1600 plus grandes sociétés internationales). Ils sont absents de la majorité des PEE et PERECO. Si vous avez la chance d’y avoir accès, privilégiez-les. Cherchez les ETF Amundi ou ETF Lyxor par exemple.

- Des fonds actifs : comme l’OPCVM citée précédemment. CM-AM Fertile Actions International est un fonds géré par Crédit Mutuel Asset Management.

Les types de classe d’actifs (monétaire, obligations, actions, diversifié)

Les fonds du PEE et PERECO seront investis sur des “classes d’actifs”. Voici du moins risqué (monétaire) au plus risqué (actions) :

L’essentiel est de bien comprendre dans quel type de fonds vous investissez. Pour reprendre l’exemple plus haut, il y avait dans mon PEE le fonds CM-AM Fertile Actions International : on comprend qu’il s’agit d’un fonds actions grâce au nom (et qu’il est géré par CM AM, c’est-à-dire Crédit Mutuel Asset Management).

Généralement sur PEE et PERECO vous aurez le choix entre :

- Les fonds monétaires (titres d’emprunts et de titres de créances sur du court terme), peu volatils (amplitude des variations à la hausse et à la baisse), avec un faible rendement lié aux taux directeurs des banques centrales. Classe d’actif à privilégier pour du court terme (jusqu’à 5 ans).

- Les fonds obligataires (titres de créances, prêt d’argent à une entreprise ou un État sur du court, moyen et long terme), plus volatils, avec une rentabilité très différente en fonction du type et de la nature des obligations présentes dans les fonds. Notre article sur le marché obligataire. Classe d’actif à privilégier pour du moyen terme (entre 5 et 8 ans).

- Les actions (titres de propriété d’une part du capital d’une entreprise), très volatiles, avec une rentabilité plus ou moins élevée en fonction de la stratégie du fonds (actions européennes, internationales, grandes ou petites capitalisations, etc.). Notre article sur Les différentes stratégies pour investir en bourse pour aller plus loin. Classe d’actif à privilégier pour du long terme (plus de 8 ans).

Quels fonds choisir sur PEE et PERECO ?

En général, vous aurez le choix entre une dizaine de fonds dans votre PEE ou PERECO. Vous trouverez des fonds 100 % monétaire, obligataire et actions, ainsi que des associations de ces différentes classes d’actifs (“fonds diversifiés”).

C’est limité en termes de choix. Comme vu précédemment, on trouve rarement des ETF dans les plans d’épargne salariale, dommage !

Privilégiez un fonds monétaire si vous anticipez la sortie de votre argent dans les cinq prochaines années. Que ce soit avec votre PEE ou bien avec un déblocage anticipé sur PERECO.

Si votre horizon de placement est supérieur à 8 ans, privilégiez des fonds actions/obligations ou bien 100 % actions. Par exemple, si vous souhaitez garder votre PERECO jusqu’à la retraite.

Rappel : cet article ne constitue pas un conseil en investissement personnalisé. Si vous souhaitez un accompagnement personnalisé dans la gestion de votre patrimoine, contactez Prosper Conseil.

En résumé, la durée de votre investissement est un élément clé pour le choix des placements financiers. Prenez le temps de déterminer les échéances de vos grands projets de vie qui vont déterminer l’horizon de votre épargne (mariage, achat de résidence principale, départ à la retraite, etc.).

Note de Louis : vos choix ne sont pas définitifs. En effet, il vous sera toujours possible d’arbitrer les placements en fonction de l’évolution de votre situation et de vos projets. Par exemple vendre le fonds actions au profit du fonds monétaire pour sécuriser 1 an avant de sortir du PEE ou du PERECO.

Gestion libre ou pilotée ?

Le PEE est forcément en gestion libre.

Mais pour le PERECO, vous avez le choix entre une gestion libre ou pilotée.

Si votre stratégie est de récupérer l’argent (en général d’un abondement) dans un horizon court terme avec un déblocage anticipé, vous pouvez placer votre argent sur un support monétaire en gestion libre par exemple.

D’un autre côté, il peut être intéressant de choisir une gestion pilotée si vous ne comptez pas récupérer l’argent avec un cas de déblocage anticipé comme l’achat de votre résidence principale. Parmi les trois profils de risque généralement proposés :

- profil Prudent (portefeuille composé de fonds monétaire et obligataires) ;

- profil Équilibré (portefeuille monétaire/obligations/actions) ;

- profil Dynamique (portefeuille composé majoritairement d’actions).

Il est généralement recommandé de choisir le profil dynamique pour un départ à la retraite dans plus de 10 ans. Le risque sera réduit progressivement par l’assureur (et donc également l’espérance de rendement) au fur et à mesure que se rapproche la date du départ. C’est de la gestion par horizon.

Les frais de l’épargne salariale

Concernant les frais, votre employeur prend obligatoirement en charge les frais de tenue de compte. Il peut également prendre à sa charge les frais d’entrée (frais sur versement) et les frais d’arbitrage.

Un avantage non négligeable au vu des frais élevés des OPCVM. En particulier pour les placements envisagés sur du long-terme sur le PERECO.

Cependant, si vous quittez l’entreprise et conservez vos placements, ces frais seront maintenant à votre charge.

Déblocage de l’épargne salariale : récupérer l’argent placé. Sinon transfert possible ?

Quand débloquer son épargne salariale ?

Concernant le PEE, après avoir profité de l’abondement et de l’optimisation fiscale, l’intérêt primordial est de débloquer l’argent dès que possible pour le placer ensuite sur de meilleurs fonds disponibles sur les meilleurs placements individuels (meilleur PEA, meilleure assurance vie, et/ou meilleur PERin) :

- Avant 5 ans, les sommes sont bloquées. Vous devez alors justifier d’un des cas de déblocage possibles. Voyez la liste ci-dessous.

- Après 5 ans, il vous suffit de vous rendre sur votre espace client sur lequel les avoirs disponibles et ceux bloqués sont clairement distingués, pour demander un rachat des sommes disponibles.

Concernant le PERECO, l’intérêt est également de débloquer l’argent dès que possible pour le placer sur son PEA, CTO, assurance vie et/ou PERin :

- Avant l’âge de la retraite, les sommes sont bloquées. Vous devez alors justifier d’un des cas de déblocage possibles. La liste ci-dessous.

- Au moment de la retraite, les démarches sont également à faire dans votre espace client.

Cas de déblocage exceptionnel anticipé du PEE et du PER entreprise (PERECO)

Certaines situations de vie peuvent justifier un déblocage anticipé de votre épargne salariale. Voici les motifs de déblocage anticipé :

*Demande de déblocage à effectuer dans les 6 mois après la date du fait générateur.

On constate que non seulement par défaut le PEE est plus liquide que le PERECO (sortie à 5 ans versus au départ en retraite), mais qu’en plus le PEE comporte 2 fois plus de motifs de sortie anticipée.

Transférer le PERECO vers le PER individuel ?

Le PEE ne peut pas être transféré.

Quant au PERO (alias PERCAT), il est transférable vers le PER individuel uniquement lorsqu’on quitte l’entreprise.

Mais le PERECO ou PERCOL (ex PERCO) est transférable vers le PER individuel même si vous êtes encore dans l’entreprise, dans la limite d’un transfert tous les 3 ans.

Les transfert est intéressant si vous choisissez un PER plus compétitif (en termes de frais et de supports d’investissement notamment).

Simulation de 20 000 € investis 25 ans, entre un PERCOL traditionnel avec des fonds actifs, versus un bon PER individuel avec des fonds trackers, le capital atteint après 25 ans :

- sur PERCOL avec fonds moyens rémunérés à 4 % par an (fonds actifs classiques) = 20 000 € x 1,05^25 = 53 k€ ;

- sur PER avec bons fonds (trackers) rémunérés à 7 % par an = 20 000 € x 1,07^25 = 108 k€.

Donc vous avez 55 k€ de plus en ayant investi sur de meilleurs fonds grâce à un bon PER (on atteint un capital de 108 k€ versus 53 k€) ! Ainsi, le transfert vers un meilleur PER peut être très rentable !

L’imposition des retraits du PEE et PERECO. Et quid de la succession ?

Concernant le PEE, c’est très simple. À la sortie, les plus-values sont soumises uniquement aux prélèvements sociaux au taux actuel de 17,2 % (exonération d’impôt sur le revenu).

Pour le PERECO, c’est bien plus compliqué !

Sortie du PERECO : fiscalité plus complexe

À la sortie, les gains sont également soumis aux prélèvements sociaux (17,2 %).

Puis il y a l’impôt sur le revenu, en fonction de :

- vos types de versements : versements volontaires (défiscalisés ou non), ou versements provenant de l’entreprise (participation, intéressement, abondement) ;

- la modalité de sortie : en capital ou en rente (vous choisissez de sortir en capital et/ou en rente) ;

Note de Nicolas : quand vous faites des versements volontaires sur PERECO (comme sur PER individuel), vous avez le choix de défiscaliser ou non les versements. C’est-à-dire que 1 000 € versés sur PERECO permettent de déduire 1 000 € de vos revenus imposables. Il y a un plafond annuel. Et vous pouvez aussi choisir de ne pas déduire (si vous êtes non imposable notamment), pour profiter d’une meilleure fiscalité à la sortie. Explication : choisir de défiscaliser ou non.

Synthèse de la fiscalité du PERECO

| Imposition PERECO | Versement volontaire en ayant choisi de défiscaliser | Versement volontaire en ayant choisi de NE PAS défiscaliser | Versement entreprise (prime I/P, abondement, CET) |

|---|---|---|---|

| Fiscalité à l'entrée | Versement déductible de votre revenu imposable | Versement NON déductible de votre revenu imposable | Exonération d'impôt sur le revenu (IR) sur la somme placée en PERECO Mais 9,7 % de CSG/CRDS |

| Fiscalité à la sortie en capital | - Capital imposé au barème IR - Plus-value imposée à la Flat tax 30 % |

- Capital exonéré d'IR - Plus-value imposée à la Flat tax 30 % |

- Capital exonéré d'IR - Plus-value taxée aux prélèvements sociaux (17,20 %) |

| Fiscalité à la sortie en rente | RVTG | RVTO | RVTO |

En cas de sortie en capital, si vous avez défiscalisé les versements, votre capital sera soumis à l’impôt sur le revenu selon votre tranche marginale d’imposition (TMI selon barème IR). Et la plus-value sera imposée à la flat tax 30 % dans tous les cas, que vous ayez choisi de défiscaliser ou non.

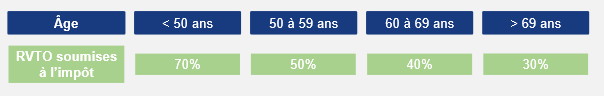

En cas de sortie en rente viagère (revenu mensuel versé à vie par l’assureur en échange du capital), la rente sera imposée à titre gratuit (RVTG si vous aviez choisi de défiscaliser le versement volontaire) ou à titre onéreux (RVTO si vous n’aviez pas défiscalisé les versements ou pour les versements de l’entreprise). Pour la RVTG : imposition à l’IR après abattement de 10 %.

Pour la RVTO : seulement une partie des sommes perçues sous forme de Rentes Viagères à Titre Onéreux (RVTO) est soumise à l’impôt sur le revenu. La partie exonérée de la rente varie selon un barème lié à l’âge du titulaire au moment où il décide de bénéficier de la rente. Par exemple, seulement 40 % de la rente est imposée si le rentier a entre 60 et 69 ans au premier versement de la rente :

Succession et héritage de l’épargne salariale

➡️ Si on décède avec de l’argent sur un PEE, le notaire ou les héritiers peuvent demander la liquidation (motif : décès du titulaire).

L’épargne entre alors dans l’actif successoral, comme tout autre bien (contrairement à l’assurance vie qui est hors succession, ce qui est l’un des avantages de l’assurance vie : transmission à qui on veut, et 152 500 € exonérés de droits de succession pour chaque bénéficiaire).

➡️ Pour un PERECO, tout dépend du contrat :

- S’il est ouvert auprès d’un gestionnaire d’actifs (PER compte-titres), l’épargne entre dans la succession.

- S’il s’agit d’un PER assurantiel, on peut désigner un ou plusieurs bénéficiaires (même régime successoral que l’assurance vie).

Conclusion

Bénéficier d’une épargne salariale, c’est être chanceux !

Ce dispositif est avantageux pour toutes les parties prenantes (salariés et entreprises), surtout sur le plan fiscal. Il vous permet, en tant que salarié, de constituer un capital pour financer vos projets de vie (achat de la résidence principale, enfants, retraite, etc.) avec l’aide de l’entreprise, puisque l’argent provient majoritairement des primes d’intéressement, de participation ou encore de l’abondement.

De plus, les sommes investies sur votre PEE et/ou PERECO sont exonérées d’impôts. Cependant, si vous êtes peu imposé et s’il n’y a pas d’abondement, il est plus intéressant de récupérer les primes pour les investir sur votre PEA, CTO ou encore votre assurance vie (voir nos comparatifs des meilleurs placements avec moins de frais et de meilleurs fonds).

Dans tous les cas, profitez un maximum de l’épargne salariale si vous y avez accès, en particulier optimisez l’abondement ! Anticipez vos différents projets à venir pour débloquer votre épargne le moment voulu.

Pensez à intégrer l’épargne salariale dans votre stratégie patrimoniale globale.

L’épargne salariale ne remplace pas le livret A. Vous avez toujours besoin d’une épargne de précaution disponible en 2 clics sur livret A. Et l’assurance vie reste indispensable pour épargner de façon souple (on retire quand on veut) et accéder aux meilleurs fonds (ETF, pierre-papier SCPI, etc.) sur les meilleures assurances vie.

Lire notre guide pour bien placer son épargne.

74 commentaires sur “Épargne salariale : le guide complet”

Bonjour,

Voici le type de frais que AMUNDI m’a pris lors de la résiliation de mon PEE après départ de l’entreprise :

Frais de conservation et d’archivage trentenaire après solde du compte : 55,00 €

Traitement de dossier remboursement anticipé motif cessation du contrat de travail : 15,00 €

Et voici le prélèvement annuel dès l’année où vous quittez la société :

Forfait annuel de gestion administrative : 34,95 €

Ce sont vraiment des frais abusifs.

Y-t-il une possibilité de les contester devant un médiateur ?

Bonjour

Sur un PERO est il possible de déduire des impôts les versements obligatoires du salarié ? Idem pour les versements patronales ?

Merci d avance pour votre réponse.

Bonjour,

Ma boite propose un PER collectif avec abondement intéressant, j’ai bien envie de choper cet abondement mais je ne suis imposable qu’à 11% dans la tranche max, est ce que ça vaut quand même le coup? Et faut il choisir la defisc a l entrée ou bien un versement classique dans cette situation?

Bonjour,

Si je décide de verser 500 euros sur mon PEG ou PER en ayant choisi de défiscaliser, cette défiscalisation n’intervient qu’à l’entrée, non ?

À la sortie du capital (disons au bout de 5 ans dans le cas du PEG), la somme versée reste imposable, tout comme les primes d’intéressement et de participation. L’imposition n’est que différée. Ou peut-être ai-je mal compris ?

Merci.

Bonjour Julien,

Le PEG est un PEE, donc défiscalisation à l’entrée (sommes épargnées qui échappent à l’IR) et aussi défiscalisation en sortie (pas d’IR sur la plus-value) : fiscalité PEE.

Pour le PER, défiscalisation des versements (qui viennent baisser le revenu imposable) mais fiscalisation en sortie : Fiscalité du PER.

Bonjour,

Le grall , enfin une mention sérieuse de la retraite mutualiste du combattant. Je suis militaire et je n’ arrive pas positionner ce placement VS per. Si vous pouvez me fournir un avis éclairé dessus car je suis dans le flou.

Merci

Bonjour,

Comme je l’ai écrit dans l’article :

Quand j’étais militaire, j’avais droit au Préfon et à la Retraite Mutualiste du Combattant (RMC).

Et c’était présenté comme un privilège dont il fallait profiter.

Mais en creusant, je m’étais rendu compte que ce n’était pas intéressant.

Par exemple, avec la majoration de l’État de 25 % de la RMC : +25 % sur une performance médiocre, ça donne encore un résultat médiocre…donc il ne faut pas être aveuglé par cette carotte.

En tout cas, les meilleurs PER (accessibles à tous) sont bien plus intéressants : plus souples et plus transparents, avec moins de frais et accès aux meilleurs fonds donc l’épargne travaille bien mieux.

Merci pour la réponse. Je m’oriente vers la même conclusion. Cependant ce que je n’ arrive pas a “calculer” c est la rente majorée vis a vis d un rachat partiel échelonné d un per.

Bonne journée

Une rente à 2 % majorée de 25 % = 2,50 %… super…

Bref la majoration est un piège marketing.

Et le pire : rente = ce n’est plus votre argent ! Le capital est “aliéné”, il ne vous appartient plus.

Donc sortir en rente revient à se déposséder (soi et ses héritiers). Complètement impensable pour un épargnant.

Raison de plus de préférer les PER : on peut sortir en capital à notre rythme, donc on reste propriétaire de notre épargne, on n’en fait pas don à un assureur.

A moins d’avoir 150 ans d’espérance de vie et/ou de vouloir déshériter ses enfants, je ne vois pas l’intérêt de la rente (pour l’épargnant… mais pour les assureurs c’est sûr que c’est le jackpot).

C est bien ce que je me disais. De plus la retraite mutualiste du combattant n utilise que des “obligations”. Avec un per je peux m exposer aux actions. Pour la rente il y a un fonctionnement de capital réservé qui sera reversé aux bénéficiaires. Juste un point positif pour ce placement, la déduction d impôt se fait sur revenu fiscal de référence permettant éventuellement d être éligible à des aides.

Un investissement long terme investi uniquement en obligations, c’est un non sens, grosse contre-performance.

Techniquement ce n’est pas une “déduction d’impôt”, c’est un “écrasement de l’assiette imposable”. (Les versements viennent baisser l’assiette imposable, ce qui par ricochet fait baisser l’impôt sur le revenu).

Dans le cas de la RMC on écrase le RFR (revenu fiscal de référence) et dans le cas du PER on écrase le RBG (revenu brut global).

Bonjour et merci beaucoup pour cet article très complet.

Une petite question concernant le tableau de “Synthèse de la fiscalité du PERECO”. Vous indiquez que la plus-value provenant des versements entreprises est taxée à 17,2% lors de la sortie en capital dans tous les cas.

Il me semble qu’il faut, là aussi, différencier si ces sommes ont été défiscalisées (auquel cas les 17,2% s’appliquent) ou non. Si ces sommes n’ont pas été défiscalisées, leur produits seront taxés à 30% (Flat tax)

Est-ce bien cela ?

Bonjour Paul,

Non la fiscalité est telle qu’expliquée ici dans notre article :

https://avenuedesinvestisseurs.fr/epargne-salariale-le-guide-complet/#imposition

Bonjour Nicolas,

Tout d’abord félicitations pour la qualité, et la complétude de vos articles d’éducation Financière !

Ne trouvant pas de CPF « éducation financière » (ça manque !!) , je me suis abonnée à la Newsletter, et je viens également d’acheter votre livre pour me former (il n’est jamais trop tard) ; comme il est conseillé de le lire dans l’ordre, je ne sais pas dire encore si ma démarche est cohérente : donc si vous pouviez me faire vos commentaires, ce serait top !!

Pour ma part, j’ai la chance de bénéficier d’une épargne salariale (PEE, PERCOL). Je viens de partir à la retraite au 1er avril (taux plein à 63 ans). Souhaitant optimiser Epargne et Fiscalité (TMI actuelle de 30% avec mon conjoint toujours actif), je dois placer mes dernières participation et intéressement :

Ayant de la liquidité (livrets), et la moitié de mon Epargne salariale disponible sur du Jupiter monétaire (reparti à la hausse) qui va servir à mon projet immobilier d’ici 3-4 mois, je pense placer (pour défiscaliser) ma dernière participation et intéressement dans les actions de mon PEE (ne bénéficiant plus de l’abondement de mon PERCOL + ne contient pas d’actions), et le débloquer plus tard si besoin pour motif « retraite » (puisque déblocage PEE 1 seule fois pour ce motif) .

Une question bête : quand on sécurise, en retirant 1 action du PEE par exemple, pour placer sur du monétaire PEE, je suppose que l’idéal c’est de retirer l’action quand elle est au plus haut et prendre des parts de monétaire quand elles sont au plus bas : c’est caricatural, mais sur le principe est-ce le bon raisonnement ?

Un grand merci par avance

Nathalie

Bonjour Nathalie,

Félicitations pour votre départ en retraite 🙂

Oui sur le principe idéalement il faut acheter les actions au plus bas et les revendre au plus haut. Mais c’est impossible à savoir, à moins de lire l’avenir 🙂

En tout cas, si c’est pour placer seulement 3 mois, il faut éviter les actions et plutôt placer en fonds monétaire pour sécuriser. L’investissement actions doit se faire à long terme, au moins 8 ans.

Bonjour, un point n’est pas clair pour moi concernant les retraits au bout de 5 ans. Est-ce qu’au bout des 5 ans on peut sortir tout l’argent investi, quelque soit sa date d’investissement ? C’est-à-dire, l’argent est bloqué durant 5 ans après la date d’ouverture, et non après la date de versement ? Comme sur un PEA au final si je comprends bien (après le compteur des 5 ans, on sort ce que l’on veut).

Bonjour,

Merci pour votre commentaire. Les sommes investies dans le plan d’épargne entreprise (PEE) sont bloquées pendant au moins 5 ans (sauf cas de déblocage anticipé). En d’autres termes, la période de blocage est déterminée sur une période glissante de 5 ans. Ainsi, contrairement au PEA, ce n’est pas la date d’ouverture de l’enveloppe qui compte mais la date de versement des sommes.

Par exemple :

– Si 1 000 € sont investis sur votre PEE le 01/01/2024, alors vous pourrez sortir l’argent à partir du 01/01/2029.

– Et si à nouveau 1 000 € sont investis l’année d’après (01/01/2025), alors vous pourrez sortir l’argent à partir du 01/01/2030.

Louis

Bonjour à tous et merci pour votre précieux travail !

Je me permets d’ajouter deux précisions puisque je viens de débloquer la totalité de mon épargne salariale pour mariage.

L’épargne était déposée chez Amundi : j’ai bien était prélevé des 17,2% sur les PV (CSG/CRDS/Prime de solidarité) mais à ma surprise j’ai pu voir une ligne de 45€ de « Frais de conservation et d’archivage trentenaire après solde du compte ». Des frais non négligeables à prendre en compte qui vient grever la maigre PV potentielle …

Aussi, généralement le virement se fait dans la semaine suivant l’ordre de déblocage. C’est bien entendu sous réserve des fréquences de valorisation des supports. Dans mon cas, j’ai demandé le déblocage et la vente de deux fonds valorisés quotidiennement et d’un fond valorisé trimestriellement … ma demande a été faite le 18 février, je dois donc attendre la prochaine valorisation de ce fond trimestriel (fin mars) pour percevoir le « virement unique » de l’épargne début avril. Un délai à prendre en compte si on a besoin des fonds de son épargne !

Bonjour,

Effectivement, le diable se cache dans les détails.

Merci pour le partage d’expérience et félicitations 😊 !

Bonjour Nicolas,

N’ayant pas trouver ma réponse en cherchant à droite, à gauche, je me permets de la poser ici, et j’espère qu’elle sera aussi utile pour d’autres lecteurs.

J’aimerais savoir s’il est possible de sortir plusieurs fois le capital d’un PERCO pour différents achats de résidences principales ?

Je m’explique : Si j’achète ma 1ère RP en 2023, je sors mon capital du PERCO. Puis je ressortir les sommes acquises entre 2023 et (disons pour l’exemple) 2030 pour l’achat d’une nouvelle résidence principale (Cause de changement de site, ou plus grand …)

En te remerciant 🙂

Bonjour Vivien,

Il me semble bien que oui, en tout cas rien vu qui s’y oppose !

Acquisition ou construction de résidence principale = motif de sortie du PERECO. Sans plus de précision je comprends qu’on peut en sortir à plusieurs reprises pour chaque achat de résidence principale.

Bonjour Vivien,

En théorie, vous pouvez débloquer votre plan d’épargne retraite plusieurs fois pour l’achat de différentes résidences principales, tant que chaque déblocage correspond à un événement unique et respecte les règles de déblocage.

Par exemple, si vous achetez votre première résidence principale en 2023, vous pouvez utiliser une partie ou la totalité du capital du plan pour l’apport.

Puis, en 2030, pour l’achat d’une nouvelle résidence principale, vous pouvez à nouveau débloquer le plan pour cette raison.

Vous pouvez demander confirmation à votre teneur de compte (Amundi, Natixis, CIC, Epsor, Eres, etc.) en envoyant un message.

Louis

Merci à vous deux 🙂

J’ai eu confirmation d’Amundi, merci à vous deux !!

Bonjour,

Merci pour tous ces articles toujours très instructifs!

Je me pose une question un peu plus précise sur la fiscalité de la sortie d’un PEG

J’ai bien noté: “Deuxièmement, les plus-values réalisées lors de la sortie sont également exonérées d’impôt. Elles supportent uniquement les prélèvements sociaux au taux en vigueur de 17,2 %”

Que se passe t’il si j’ai sur un PEG:

– une moins value en cours sur de l’obligation (détention >5ans)

– une plus-value en cours sur de l’action (détention >5ans)

Puis-je “équilibrer” un retrait sur les 2 types de fonds pour avoir une plus-value qui tend vers 0? Ou bien serai-je imposé sur la PV du fond action malgré tout?

L’idée est de retirer tous les ans ce qu’il est possible du PEG pour le mettre sur un PER et bénéficier dans la foulée d’un avantage fiscal

Merci beaucoup

Benjamin

Bonjour Benjamin,

Peu importe les fonds dans le PEE, c’est une enveloppe fiscale.

Comme l’assurance vie ou le PEA.

Donc le fisc regarde la plus-value globale (ou moins-value globale) comprise dans le retrait de l’enveloppe.

Bonjour,

avez-vous fait un comparatif des offres d’épargne salariale comme vous l’avez fait pour les assurances vie par expl?

En tant que gérant de SARL je cherche un comparatif des offre de PEE sur la marché, sans succès.

Merci!

Bonjour Romain,

L’article comparatif PEE est en cours de rédaction.

Nous devrions le publier d’ici fin du mois 🙂

EDIT : et voilà !

Meilleur PEE pour les entreprises : comparatif

Bonjour,

Merci pour cet article, comme toujours très instructif !

J’ai une question assez complexe dont la réponse me semble dépendre de plusieurs éléments que vous citez. Voici donc la petite colle que j’aimerais vous poser 🙂

J’ai quitté mon entreprise il y a environ un an. J’ avais dans cette entreprise un PEE et un PERCO. Quelques mois après mon départ, j’ai débloqué mon PEE (je pensais que nous avions 6 mois pour le faire) mais pas le PERCO (Je pensais ouvrir un bon PER et transférer le PERCO après avoir touché la participation 2022). Sur le site du gestionnaire (Amundi ee), le PEE n’apparaît plus.

La participation de l’année dernière vient d’être versée (au prorata du temps passé dans l’entreprise en 2022) et je ne sais pas quoi faire…

Je vois 3 scénarios:

1) Retirer la participation mais payer 17,2% plus les impôts dessus (TMI à 30%), donc en perdre une bonne partie mais réinvestir rapidement en trackers sur PEA;

2) demander le versement sur un hypothétique PEE de l’entreprise (qui reviendrait d’entre les morts ?), arbitrer vers un ou plusieurs fonds parmi les moins mauvais et attendre 5 ans (puisque, si j’ai bien compris, on ne peut débloquer une deuxième fois le PEE pour le même motif);

3) la verser sur le PERCO, ouvrir un bon PER et transférer vers ledit PER.

Ma préférence initiale serait 2) mais je me demande si le PEE peut « renaître d’entre les morts » et, si c’est le cas, si les frais de gestion (et la performance jamais terribles des fonds) pendant 5 ans ne vont de toute façon pas grignoter ce qu’on n’aura pas perdu si on avait suivi 1).

Je me dis sinon que 3) serait une option mais que nous ne pourrons probablement pas déduire le montant de nos revenus comme pour un versement volontaire sur PER (mais peut-être ai-je tort?) et que de ce fait ce n’est pas non plus très intéressant…

Bref, j’ai du mal à décider et Amundi n’a même pas répondu à la question de la possibilité de verser ou non sur l’ancien PEE clôturé (qui est pourtant proposée).

Auriez-vous un avis svp?

Merci !

Bonjour,

Petite mise à jour : Amundi confirme que je peux arbitrer vers le PEE qui réapparaître alors.

Qu’en pensez-vous ? PEE ou PERCO?

Bonjour Denis,

Généralement on privilégie le PEE, car plus souple, retrait possible après 5 ans.

Bonjour Nicolas,

Je souhaite mettre en place pour mes salariés un PEI qui propose des ETF mais je ne trouve pas. Avez-vous un ou plusieurs exemple à nous fournir?

Merci

Bonjour Edouard,

Nous menons l’enquête.

Nous publions bientôt un article à ce sujet.

Bonjour, est-ce que les frais de succession à payer peuvent être un motif de déblocage des fonds placés sur un PEE? Merci

Bonjour,

Les cas de déblocage anticipé sont ici : https://avenuedesinvestisseurs.fr/epargne-salariale-le-guide-complet/#deblocage-anticipe-transfert

Le paiement de frais de succession n’en fait pas partie malheureusement.

Merci Nicolas !

Bonjour,

Mon entreprise donne l’abondement maximal sur l’intéressement et participations. Ainsi, il n’y a pas besoin de faire de versement volontaire pour profiter de l’abondement.

Supposons que pour obtenir l’abondement maximal, il ne faut mettre que 70% du montant total des intéressements et participations. Est-il judicieux ainsi de retirer les 30% pour les investir ailleurs (assurance vie ou PEA par exemple) ?

Merci

Bonjour Alexandre,

Vous ne pouvez pas retirer immédiatement, sur PEE l’argent est bloqué 5 ans.

Donc vous voulez dire verser 70 % des primes I/P (intéressement/participation) sur PEE pour maximiser l’abondement, et prendre les 30 % restants ?

Dans ce cas, les 30 % sont des revenus imposables (alors que si on fait verser les primes sur le PEE elles ne sont pas imposables).

Si vous êtes en TMI 41 % par exemple, cela revient à “perdre” 41 % en impôts.

Rien que pour échapper à l’imposition, verser les primes sur PEE peut être intéressant, quand on est en TMI 30 % et plus surtout.

Bonjour Nicolas,

Merci pour la réponse vous avez bien répondu à ma question. Quand je parlais de retrait je voulais dire lors de l’ouverture de la campagne : on propose soit de se faire verser l’argent sur son compte, soit de le placer dans le PEE et PERCOL. C’est à cela que je faisais allusion. Mais effectivement une fois qu’il est placé en PEE on ne peut pas le retirer avant les 5 ans ou motif de déblocage anticipé.

Je placerai effectivement mon argent pour échapper à l’imposition.

Bonsoir Nicolas je lisais les commentaires d’un certain Fred qui a transféré son perco vers le PER de Linxea en 1 mois! Qui fait les démarches est ce Linxea ? Quand je vois le temps que ça a pris le transfert d’un per aviva médiocre vers placement direct soit un an je n’ai pas eu le courage de m’occuper du coup du perco…

Bonjour Karine,

Oui c’est le courtier gagnant (donc Linxea) qui fait le nécessaire.

Le process est bien rodé chez eux visiblement.

Bonjour Karine, votre ami a réussi à effectuer le transfert avant ou après les 5 ans obligatoires? Je vous remercie. Jennifer

Très bon article, comme toujours.

Petite question :

Je souhaite acheter ma RP d’ici à un 1 an. Je profiterai de l’abondement, mais j’avais cru comprendre que le PER est une fiscalité déplacée dans le temps, serais-je donc imposé en sortant mon capital pour l’achat de la RP ? Et est ce pareil pour le PEE ?

Cela fait sens, mais dans le doute, je préfère demander confirmation ^^

Merci beaucoup 😀

Bonjour Vivien,

La fiscalité est expliquée ici dans le tableau : https://avenuedesinvestisseurs.fr/epargne-salariale-le-guide-complet/#imposition

Et ici dans le tableau : https://avenuedesinvestisseurs.fr/per-plan-epargne-retraite/#sortie-per

Concernant le PEE, c’est très simple.

À la sortie, les plus-values sont soumises uniquement aux prélèvements sociaux au taux actuel de 17,2 % (exonération d’impôt sur le revenu).

Pour le PER et le PERECO si vous avez défiscalisé les versements, il y a effectivement décalage de l’imposition :

– le capital est imposé au barème de l’IR (à votre TMI) ;

– la plus-value à la flat tax 30 %.

Bonjour Nicolas, merci pour cet excellent article. Cela fait un moment que je m’interroge justement sur la pertinence de laisser des fonds déblocables de mon PEE sur le PEE en question à cause de l’efficacité des fonds proposés.

Existe-t-il des comparateurs de fonds ? Par exemple le fonds proposé majoritairement action par mon entreprise est celui-ci : IMPACT ISR PERFORMANCE. A priori c’est un FCPE dont les frais courants s’élèvent à 0.63%. Son fonds nourricier est le suivant FR0011439082 IMPACT ES ACTIONS EUROPE et son indicateur de référence est le “100% MSCI Europe DNR”…

Mais du coup j’ai du mal à voir à quel fonds le comparer pour voir s’il est pertinent de sortir cet argent et le positionner dans une enveloppe PEA (en msci world par exemple). Sachant que sa sortie provoquera une perte des prélèvements sociaux (17.2%) et son entrée dans le PEA des frais de courtage (0,50%).

Cordialement.

Nicolas.

Bonjour Nicolas,

Il faut copier-coller le code ISIN dans la recherche sur Boursorama par exemple.

Pour FR0011439082 on voit une performance de +35 % sur 5 ans.

A comparer à EWLD (ETF World) à +52 % sur la même période.

Donc fonds décevant (sans surprise !)

Si vous avez un PEA qui facture 0,50 % de frais de courtage, c’est trop.

Les bons PEA sont à 0,20 % de frais environ. Et sans droits de garde.

Cf notre article : meilleurs PEA.

Bonjour ,

Bien sûr que ce sont des fonds médiocres dans les PEE , PERCO . J ‘ai déjà expliqué à un syndicaliste CFDT qu ‘il aurait mieux valu avoir un ETF mais il n’ avait pas l ‘air de comprendre ce que je lui disais ….. J ‘ai l ‘impression que eux ce qui les intéresse surtout , c’est la partie versement de l ‘entreprise . Normal c’est un syndicaliste .

Bonjour Philippe,

Certains diront que c’est caricatural, mais c’est également le retour d’expérience que j’ai de la part de nombreux salariés d’entreprises diverses…

Il faudrait réussir à faire entendre raison aux représentants du personnel…et pour cela il faut qu’ils comprennent un minimum l’investissement. Avec de la pédagogie il y un espoir.

Bonjour,

Merci pour cet article tres clair, avez vous un comparatif de PEE PERECO du marché ? notamment pour les TPE qui souhaiteraient le mettre en place et beneficier de fond ETF et frais bas. Quel PEE PERECO utilisez vous pour votre propre société par exemple ?

Merci

Bonjour Sofiane,

Bonne question, je vais me mettre à chercher un bon PEE à mettre en place pour les salariés de notre société Prosper Conseil.

Naturellement, j’aimerais un PEE avec peu de frais et accès aux trackers.

Ce qui semble être difficile à trouver :/

Bonjour, j’aimerais savoir est qu’il y a une fiscalité particulière à l’abondement perçu sur son plan épargne entreprise ? Pour mon cas, j’ai le droit à 1 350€ annuel réparti comme ceci : 900€ sur les actions de mon entreprise et 450€ sur mon PERCO.

J’ai trouvé un lien sur le site du service public expliquant que :

L’abondement: Versement de l’entreprise qui s’ajoute à celui que le salarié a effectué sur son plan d’épargne salariale versé par l’entreprise est exonéré d’impôt sur le revenu pour le salarié, dans la limite de 3 519,36 €. Ce plafond est porté à 6 334,85 € en cas d’investissement dans des actions ou certificats d’investissement émis par votre entreprise.

Pouvez-vous me dire si dans mon cas, le palier sera de 6334€ et non 3519€ ? auquel cas il faut que je retire avant d’atteindre ce palier (avec une des possibilités de déblocage anticipé).

Bonjour Fatih,

C’est le plafond annuel de 3 519 € dont on parle ici.

La fiscalité est expliquée.

Vous avez 1 350 € d’abondements annuels versés par votre entreprise, donc dans tous les cas vous êtes sous le plafond.

Les entreprises ne peuvent pas abonder plus que le plafond de toute façon.

J’ai l’impression que vous confondez plafond annuel et le montant total de vos abondements sur plusieurs années.

On peut atteindre des dizaines de milliers d’euros d’abondements sur une carrière sans problème.

Merci pour votre réponse Nicolas c’est beaucoup plus clair 🙂

Bonjour et merci pour votre article très instructif, comme d’habitude.

Juste une petite correction : le déblocage anticipé du PEE est possible en cas de travaux d’agrandissement de la résidence principale ( je l’ai expérimenté moi-même)

Encore merci pour votre travail.

Continuez!

Bonjour Vianney,

Merci pour l’info !

On va le préciser dans l’article, on a oublié la coche verte dans ce motif de déblocage.

Bonjour

bel article très complet comme d’habitude mais, une fois n’est pas coutume, avec une petite erreur. Les versements sur PEE et PERCO sont limités à 25% du salaire brut annuel c’est parfaitement juste par contre si votre PERCO a été transformé en PERCOL (ou PERECO) suite à la loi pacte, cette limitation ne s’applique plus à ce dernier (mais reste vrai pour le PEE).

Bonjour Jean-François,

Merci pour cette précision !

C’est pointu !

J’ai mis à jour l’article.

(Ceci dit ce n’est pas forcément intéressant de faire des versements volontaires sur PERECO).

Bonjour Nicolas! Excellent. Dans quelle catégorie de la pyramide patrimoniale ADI considérez-vous l’épargne salariale? Je dirais plutôt en bas de la pyramide (épargne assez securisée mais peu liquide)… Merci!

Bonjour Franck,

Vous faites référence à la pyramide de l’allocation patrimoniale.

C’est bien, il faut toujours rattacher ses investissements à son allocation patrimoniale !

L’épargne salariale, c’est une enveloppe (PEE ou PERECO ou PERECAT), et tout dépend comment vous investissez dedans (idem en assurance vie) :

– fonds monétaire = bas de la pyramide ;

– fonds obligataire investment grade = bas de la pyramide ;

– fonds obligataire high yield = même niveau de risque que les actions ;

– fonds actions = haut de la pyramide (actions).

Par exemple, si votre PEE est investi en 100 % monétaire alors bas de la pyramide. Mais si vous décidez d’investir en 100 % actions dans votre PEE alors c’est plutôt dans le haut de la pyramide.

Bref l’allocation patrimoniale ce n’est pas selon le contenant, mais selon le contenu !

Nicolas

Effectivement, cela vaut le coup de l’écrire en gras, et de le répéter !

C’est assez incroyable cette confusion entre l’enveloppe d’investissement et les supports choisis.

Combien de fois des connaissances m’ont demandé “combien elle fait ton assurance vie ?”, ce à quoi je réponds “ben je n’en sais rien à l’avance !”, comme si pour eux l’AV implique forcément fonds euros.

Le manque d’éducation financière dans notre pays, surtout dans cette période où on essaye tant bien que mal de “sauver” la retraite par répartition qui a de nombreux défaut (le pire étant d’utiliser quasi-immédiatement les sommes prélevées pour payer les retraités, ce qui fait que l’argent n’a jamais le temps de composer à la différence de la capitalisation), est un véritable drame.

Fred

Oui c’est un grand classique la confusion contenant / contenu…

Même les journalistes titrent “le rendement de votre assurance vie”, alors qu’en lisant l’article ils parlent du fonds euro seulement…

Bien vu! Merci beaucoup 🤩

Bonjour Nicolas

Comme vous le soulignez à juste titres, les fonds disponibles en épargne salariale sont très souvent médiocres (pour rester poli), certains étant parfois des fonds de fonds avec donc deux couches de frais, un véritable scandale. Certains collègues me demandent parfois pourquoi leurs rendements en épargne salariale sont si faibles, je leur réponds simplement que c’est juste une logique mathématique avec tous ces frais …

Pour le PEE, la possibilité de retrait au bout de 5 ans permet de mettre son capital dans des enveloppes et des fonds bien plus optimisés, que ce soit en frais et en performances (les deux étant liés).

Pour le PERCO, vous ne parlez si j’ai bien lu que des cas de déblocage pour récupérer l’argent par anticipation, mais il existe un autre moyen (que j’ai déjà utilisé l’année dernière). A savoir qu’il est possible avec les nouveaux PER de transférer tous les 3 ans les sommes d’un PERCO vers le compartiment 2 de ces PER. Cela permet ainsi tous les 3 ans de “purger” son PERCO (où on aura laissé au pire sur des fonds de type obligataires) pour investir les sommes en fonds indiciels dans un bon PER. Dans mon cas, le transfert a pris environ 1 mois, sans problème particulier (c’est un PER Linxea Spirit) et je compte renouveler ça tous les 3 ans à l’avenir.

Merci et à bientôt

Bonjour Fred,

Je vois que vous avec été identifié comme référent dans votre entreprise 🙂

Merci pour l’information complémentaire !

Bien vu, on a oublié de mentionner le transfert, c’est très intéressant d’en profiter pour basculer sur un bon PER et le PER Linxea Spirit est le top en effet.

On explique les transferts ici.

Bonjour

Est-ce que le transfert du PERCO vers un PER géré hors plan d’entreprise est autorisé quelque soit l’entreprise ?

Nos fonds sont tellement médiocres que je ne versais rien jusqu’à présent car j’aurais perdu le bénéfice de l’abondement avant ma retraite. Si je peux les transférer au bout de 3 ans ça change la donne.

Merci par avance

Bonjour Karen,

Oui il faut faire attention, si l’abondement n’est pas élevé, la sous-performance des fonds peut être supérieur à l’abondement.

Oui tous les PERCOL sont transférables vers PER individuel, c’est la loi, les entreprises doivent s’y conformer.

Bonjour et Merci pour cet article 🙂

J’ai découvert l’abondement y’a pas si longtemps que ça et j’ai trouvé ça très très intéressant.

J’ai même relu et demandé plusieurs fois avant de comprendre qu’on gardait l’argent de l’employeur abondée pendant 5 ans ! 😀

Bonjour, excellent pseudo 🙂

Oui c’est vraiment de l’argent cadeau, et pourtant plein de salariés refusent d’en profiter car ils craignent le blocage de 5 ans…

Mais les épargnants avisés savent en profiter, un cadeau ça ne se refuse pas 🙂

Bonjour, article très intéressant que j’attendais depuis quelques temps ! Ce sont des produits d’épargne spécifiques et ce n’est pas évident de les intégrer à une stratégie plus globale. Pour ma part, l’entreprise ne propose pas d’abondement sur le PEG mais une décote de 20% à l’achat sur ses actions. Concrètement, tel que je le comprends, cela permettrait de faire une plus-value immédiate de 20% sur le montant déposé (participation-intéressement-primes-versements volontaires) dans le cas où l’action ne bouge pas trop bien sûr. Si elle augmente tant mieux, si elle baisse de mettons 5%, la PV reste de 20-5=15%. Est-ce que je comprends bien ? Merci

Bonjour Tristan,

Merci 🙂

Oui certaines entreprises proposent les actions avec décote pour leurs salariés !

C’est le cas de Total Énergies et d’Air Liquide je crois par exemple.

C’est généralement un bon plan 🙂

A condition bien sûr que l’entreprise ait de bonnes perspectives (car acheter à -20 % c’est bien mais si le cours de la société chute de 50 % sur les 5 ans du PEE finalement c’est mauvais…)

Vous avez bien compris.

Le risque aussi, c’est d’avoir un portefeuille actions trop concentré sur une seule société. Donc il faut en profiter mais rester mesuré.

Bonjour Tristan,

Concernant le calcul de la PV dans l’exemple que vous donnez, si vous achetez un titre avec une décote de 20 % et que sa valeur chute de 5 % par la suite, la PV latente (brute) est de 18,75 % et non de 15 % (calcul : (95-80)/80 = 18,75 %).

Bonjour Nicolas, Ludovic, et Tristan,

Je me permets d’ajouter que même avec décote et perspectives jugées positives pour votre entreprise, investir sur des actions de votre entreprise au sein du PEE peut vous surexposer au risque: emploi + placements !

Personellement, je considère ce placement comme un portefeuille satellite, car de catégorie “stock picking”.

Attention au biais: même si on pense bien connaitre son entreprise (y travaillant), personne ne peut anticiper l’évaluation qu’en aura le marché 🙂

Merci.

Oui bien vu le double risque et le biais domestique 🙂

Bonjour Nicolas,

J’ai découvert votre site il y a peu, acheté votre livre et je commence à réorganiser mes finances. Je m’interroge de ce fait sur le PERO anciennement Article 83.

La société pour laquelle je travaille à un PER Entreprise obligatoire (cadre) ouvert chez Generali.

Je reçois mon courrier de situation hier et découvre avec stupeur :

100% fond Euro ( 11 851 €)

Frais sur versements : 5%

Frais de gestion annuels : 0,60 %

performance nette de frais de gestion 0,8%

Je me pose la question sur l’intérêt d’un tel système, pour l’assureur clairement, pour l’employé je ne vois pas. Je ne peux visiblement pas faire de transfert vers mon PER individuel.

Quels recours, possibilités?

Faites-vous également de l’accompagnement de société pour ce type de sujet?

Merci

Bonjour,

Tout d’abord, deux composantes importantes :

– Le marché de l’épargne salariale est un oligopole bien gardé par des géants tels qu’Amundi (Crédit Agricole), Natixis (BPCE), Crédit Mutuel/CIC, Esalia (Société Générale) et BNP, qui possèdent plus de 75 % du marché ces dernières années.

– La majorité des frais doivent être pris en charge par l’employeur (ex. frais de tenue de compte et frais d’arbitrage).

Mélangez bien ces deux ingrédients, laissez reposer, et vous obtenez le terrain le plus fertile et le plus rentable possible pour les acteurs du marché !

-> L’épargne salariale est en soi une excellente initiative politique pour les employeurs et employés, mais les acteurs financiers en profitent encore à outrance (ce qui est dommageable in fine pour les employeurs et employés).

La mise en place d’un dispositif d’épargne salariale (certains sont facultatifs, d’autres obligatoires à partir d’un certain nombre de salariés) se fait à l’initiative de l’employeur pour tous les salariés de l’entreprise. C’est également l’employeur qui décide du choix du gestionnaire d’actifs : Amundi, Natixis, Eres, Epsor, etc.

Quels recours, quelles possibilités ?

1. Normalement, votre entreprise prend partiellement ou totalement en charge les frais, ce qui est une bonne nouvelle pour vous.

2. Vous pouvez discuter avec votre entreprise de la gestion de l’épargne salariale et peut-être leur proposer de faire jouer la concurrence. Malgré un oligopole dictant des lois communes sur les frais, certains outsiders comme Epsor et Eres sortent du lot. Notre article complet sur le sujet : Meilleur PEE pour les entreprises.

3. Si vous changez d’employeur, vous pouvez transférer votre ancien PERO vers celui de votre nouvel employeur.

4. Il existe des cas de déblocage anticipé de votre PERO, comme l’acquisition ou la construction de votre résidence principale.

Faisons-nous de l’accompagnement pour ce type de sujet ?

En pratique, c’est possible. Avec la gestion conseillée Prosper Conseil, nous proposons un accompagnement de A à Z sur l’ensemble du patrimoine (personnel et professionnel), dont l’épargne salariale.

Bien à vous,

Louis