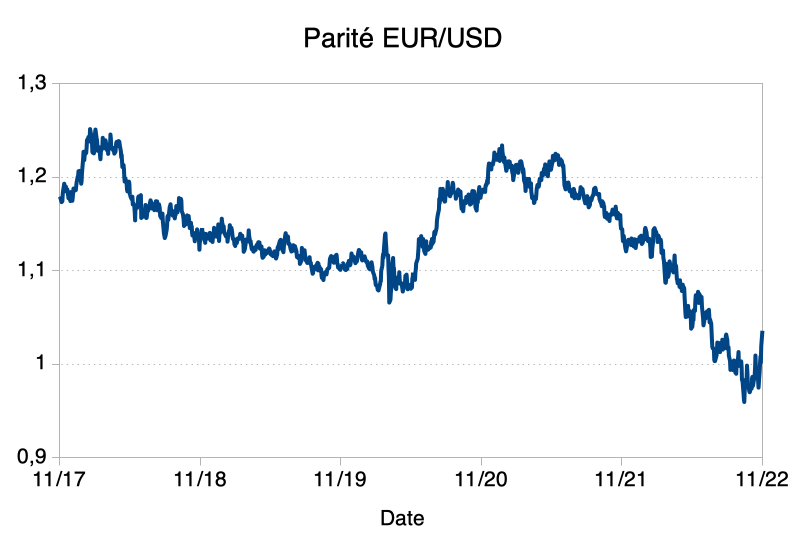

Tout au long de l’année 2022, l’euro a significativement chuté face au dollar. Il est même tombé sous la parité au 3ème trimestre : d’environ 1,20 dollars pour 1 euro en 2021 à 0,97 dollars pour 1 euro au plus bas en septembre et octobre 2022. Une situation dont se seraient bien passés bon nombre d’agents économiques… car cette baisse de l’euro renchérit le coût des importations et accentue une inflation déjà galopante.

Depuis lors, certains épargnants et investisseurs se posent la question de savoir s’ils ont un intérêt à protéger leur patrimoine contre le risque de (re-)chute de l’euro. Soit en investissant dans des actifs libellés en dollars, soit en achetant directement la devise américaine.

Y a-t-il un intérêt à investir et diversifier son épargne en dollars américains ? Quelles sont les solutions pour diversifier son patrimoine sur la devise de l’oncle Sam ? Nous allons voir cela dans cet article.

Notre synthèse des moyens d’investir en dollar (tout sera développé dans l’article) :

| Investir en dollar | Horizon d'investissement | Solutions | Courtier recommandé |

|---|---|---|---|

| Actions américaines | Long terme (risque de perte en capital) | Titres vifs ou fonds indiciels (ETF S&P 500, ETF World) | ➡️ PEA Fortuneo |

| Obligations américaines | Long terme (risque de perte en capital) | Obligations du Trésor américain ou obligations High Yield (fonds d'investissement actif ou ETF) | ➡️ Assurance vie Linxea Avenir 2 |

| Devises USD (cash) | Court terme (faible risque) | Compte en devises USD (rémunéré si possible) | ➡️ Compte-titres Interactive Brokers |

SOMMAIRE

- Investir en dollar américain : pourquoi ?

- Faut-il avoir des dollars en patrimoine ?

- Comment investir sur la devise américaine ?

- Conclusion

Investir en dollar américain : pourquoi ?

Investir en dollar pour diminuer son exposition à l’euro

En septembre 2022, la valeur d’un euro est tombée sous 1 dollar américain (EUR/USD < 1). Cela ne s’était pas produit depuis le début des années 2000, peu après l’introduction de la devise européenne.

La moyenne historique est autour de 1 € = 1,20 $. Avec un pic à 1,57 $ en 2008.

Dès lors, de nombreux épargnants ont pris conscience qu’en cas de crise économique, toutes les devises ne sont pas logées à la même enseigne. Certaines jouent le rôle de valeur refuge, tandis que d’autres devises voient leur valeur dévisser.

Du point de vue des investisseurs français et européens, l’intérêt du dollar n’est pas tant un intérêt en soi pour la devise américaine qu’une crainte de la chute de l’euro.

La crainte de la chute de l’euro

Les raisons de s’inquiéter d’une baisse durable (et répétée après quelques rebonds) de l’euro ne manquent pas. En cas de pénurie énergétique sur le vieux continent, l’économie européenne pourrait être durablement affaiblie, et entraîner par la même occasion une baisse de la valeur de sa monnaie. La baisse de l’euro pourrait continuer vis-à-vis des devises de pays mieux armés économiquement.

Dans le cas de certains scénarios improbables (on pense par exemple à la fin de l’euro), le retour à des monnaies nationales entraînerait une perte de pouvoir d’achat des épargnants français. En effet, un nouveau franc, en guise de monnaie nationale de la France, ne serait pas aussi fort que l’euro dont la valeur est portée par l’Allemagne.

Certains économistes, dont le Prix Nobel Joseph Stiglitz, proposent la création de 2 euros en Europe : un euro pour les pays de l’Europe du Nord et un autre euro pour l’Europe du Sud. La France aurait possiblement sa place parmi les pays du Sud de l’Europe…

C’est un scénario jugé peu probable à l’heure actuelle, mais dans le cas où il se réaliserait, on devine aisément lequel des 2 euros aurait la plus faible valeur… Et les épargnants français n’ont évidemment pas envie de se retrouver avec des devises moins fortes en portefeuille.

Baisse de l’euro et chute du pouvoir d’achat

Un grand nombre de biens que nous consommons, ou/et de composants entrants dans leur fabrication, sont conçus en dehors de la zone euro. Une baisse de la valeur de l’euro entraîne une augmentation du prix de ces biens.

Dans une moindre mesure, certains services sont également importés (logiciels, industrie du divertissement, etc.). Une large part des ressources énergétiques centrales dans nos économies, telles que le pétrole, sont également importées, et se négocient en devise étrangère sur les marchés internationaux.

Toute dévaluation de l’euro vis-à-vis du dollar se matérialise sans délai par un renchérissement du prix du carburant à la pompe. Et les épargnants qui n’ont pas de voiture personnelle aurait tort de ne pas se sentir concernés par le sujet. Car le prix des carburants (et des énergies en général) n’impacte pas que les particuliers, il impacte presque toutes les entreprises, ce qui a des répercutions sur les prix et les consommateurs.

La valeur des devises que l’on détient dans son patrimoine est donc un vrai sujet de préoccupation.

Pour ces raisons, il peut naître la tentation de diversifier son patrimoine sur des devises autres que l’euro. La première devise à laquelle on pense est évidemment le dollar américain ! C’est la monnaie internationale par excellente.

Les avantages du dollar américain (USD)

Dans le fond, il n’y a pas de bonne devise, car aucune ne protège de l’inflation. Cela ne signifie pas pour autant que toutes les devises se valent ! On peut dire qu’il existe des devises meilleures que d’autres pour protéger son épargne.

En l’occurrence, le dollar américain (US Dollar, USD) est une devise refuge vers laquelle se tournent les investisseurs lors des périodes de forte incertitude économiques.

Comme toute devise, la valeur du dollar dépend de l’offre et la demande. Or, quand tout le monde veut du dollar, sa valeur augmente mécaniquement vis-à-vis des autres devises.

Les politiques des banques centrales influencent la valeur des devises. Les décisions de la FED ont un impact fort sur la valeur du dollar, que l’on peut suivre en regardant les parités entre cette devise et d’autres devises.

Les politiques monétaires expansionnistes tendent à faire baisser la valeur d’une devise (et inversement en cas de resserrement monétaires). Mais ce facteur n’est pas le seul à influencer sur le cours des monnaies.

La force d’une monnaie, c’est aussi le reflet de la force de son économie. Si le rouble ne s’est pas effondré après le début du confit armé en Ukraine, au-delà de la politique monétaire menée, cela tient notamment au fait que la Russie dispose d’immenses ressources énergétiques à monétiser.

Un peu plus proche de nous, un autre pays profite de rentes énergétiques importantes : la Norvège. La couronne norvégienne est une devise suivie de près par les investisseurs souhaitant sécuriser des liquidités.

Faut-il avoir des dollars en patrimoine ?

Faut-il avoir des dollars américains dans son patrimoine, en sus des actions américaines détenues directement ou indirectement via des fonds ? La réponse à cette question va dépendre de votre situation personnelle.

Vous vivez actuellement en zone euro et avez l’intention d’y résider durablement et comptez y passer votre retraite ? Alors, détenir des actions américaines au travers de fonds actions monde représente une part raisonnable et vraisemblablement suffisante de dollars.

La situation est plus complexe dans le cas des épargnants avec un profil international. Pour les expatriés, carrières internationales, pluri-nationalités, etc. La part de dollars dans le patrimoine doit s’apprécier au cas par cas. Une approche peut consister à adapter son exposition au dollar en fonction de la devise des projets. Si vous comptez déménager aux USA dans 5 ans, vous pouvez déjà investir en dollars et progressivement votre patrimoine sera composé avec de plus en plus de dollars.

Vous investissez déjà en dollars sans en avoir conscience !

Si vous êtes investi sur des fonds actions monde… vous êtes d’ores et déjà investi en dollars. Les fonds actions monde comportent une part importante de leurs encours investie en actions américaines

Par exemple, si l’on prend le cas d’un fonds indiciel (ETF) répliquant l’indice MSCI World, ce dernier est composé à 70 % d’actions américaines. Voir notre article : investir en ETF World.

Toutes ces entreprises américaines commercialisent des biens et services facturés en dollars, les dividendes sont également payés en dollars… Ainsi, quand le dollar progresse, vous en profitez automatiquement via la revalorisation des actions et de vos parts dans ces fonds actions monde.

En pratique, il est possible d’investir sur ETF World via le PEA, qui est une niche fiscale en principe réservée aux actions européennes ! Lisez notre article : les meilleurs PEA.

Note de Nicolas : exemple concret. Au 22/11/2022, l’indice S&P 500 a chuté de 17 % depuis le début d’année. Mais l’ETF PE500 (qui réplique la performance de l’indice S&P 500) n’a perdu que 5 %, car sur la même période le Dollar a gagné environ 12 % face à l’Euro. Alors que l’ETF P500H (couvert contre l’évolution devises) a chuté de 19 % (comme l’indice + les frais). C’est le même principe pour le tracker World qui a profité du renforcement du Dollar en 2022, ce qui a permis de moins subir la chute des marchés actions.

Comment investir sur la devise américaine ?

Nous l’avons vu plus haut, une exposition naturelle au dollar existe dès lors que l’on investit dans des actions américaines.

Mais certains épargnants peuvent souhaiter être exposés au dollar américain sans toutefois acheter des actions.

Pour cela, il existe des alternatives : acheter des obligations américaines, ou tout simplement détenir des devises sur un compte.

Investir en fonds obligataires US

On trouve des fonds obligataires ciblant spécifiquement les obligations américaines, ce qui permet d’investir en dollar. Par exemple, on peut citer des ETF gérés par Lyxor :

- Lyxor US Treasury 1-3Y (DR) UCITS ETF

- Lyxor US Treasury 3-7Y (DR) UCITS ETF

- Lyxor US Treasury 10+Y (DR) UCITS ETF

Ces ETF sont investis sur des bons du Trésor américain avec différents profils de maturité (durée de vie de l’obligation).

Certains de ces ETF sont capitalisants (les coupons d’obligation perçus par le fonds sont réinvestis au sein du fonds). C’est une caractéristique intéressante si vous investissez via un CTO, car les gains seront réinvestis sans frottement fiscal.

Les investissements en obligations ne sont pas sans risque. La valeur des obligations (et donc celles des fonds) évolue en fonction des conditions de marché. Pour en savoir plus, lisez notre article sur l’investissement en obligations.

Investir en obligations américaines via son assurance vie

Certaines assurances vie permettent d’investir sur des fonds d’obligations américaines. Pour minimiser les frais, l’idéal est d’investir sur des ETF. L’assurance vie Linxea Avenir 2 (lire notre avis sur Linxea Avenir 2) en propose parmi ses unités de compte.

On trouve un ETF permettant de s’exposer aux obligations du Trésor américain : l’ETF Lyxor US Treasury 10+Y (DR) UCITS ETF Dist. Son code ISIN est LU1407890620. Il s’agit d’un ETF distribuant les gains 2 fois par an.

Un autre ETF obligataire disponible sur Linxea Avenir 2 est l’ETF Lyxor ESG USD High Yield (DR) (LU1435356149). Il s’agit d’un ETF investi sur des obligations high yield. Ces obligations affichent des rendements très intéressants mais exposent à une volatilité et un risque de perte en capital beaucoup plus important que des obligations du Trésor américain. Cet ETF distribue les gains 2 fois par an. Pour tout savoir sur ce type d’obligations, vous pouvez lire notre article consacré aux obligations high yield.

Détenir des dollars américains sur un compte en devise

Les actions et les obligations sont des investissements exposant à un risque de perte en capital. Certains épargnants souhaitent investir en dollars, mais sans s’exposer aux marchés actions ou obligataires. Dans ce cas, il est possible de simplement détenir des devises américaines sur un compte de liquidités.

Certains établissements proposent des comptes en devise. Ces comptes peuvent être alimentés depuis un compte en euros. Mais il faut être attentif aux frais de conversion ! Beaucoup de banques et de courtiers proposent des frais très élevés… et donc rédhibitoires.

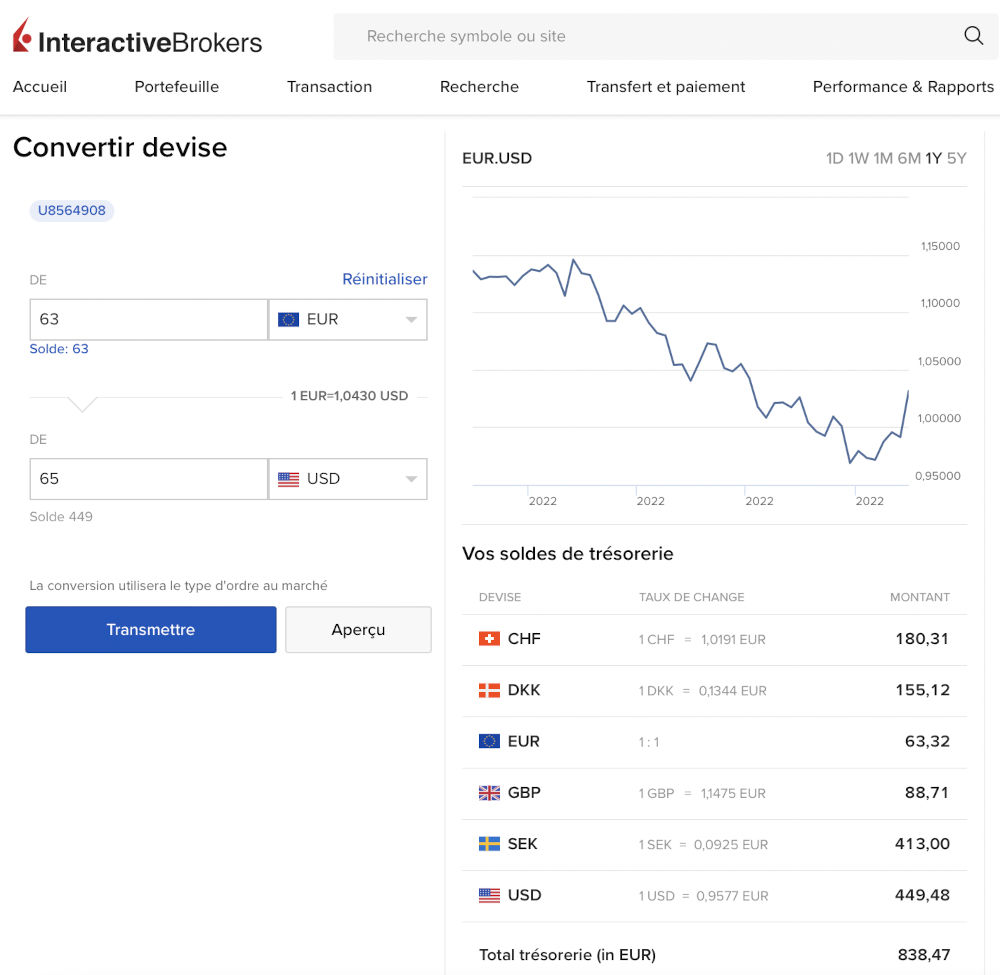

Notre courtier préféré : conversion facile et faibles frais

Parmi les établissements permettant de convertir des euros en dollars, on peut citer le courtier Interactive Brokers (voir le site). Ce courtier propose des comptes en différentes devises (euro, dollar américain, livre sterling, couronne norvégienne, couronne suédoise, dollar australien, dollar canadien, etc.). Vous pourrez convertir des euros en dollars avec des frais de transaction très faibles.

L’image ci-dessous est une capture d’écran de l’interface d’Interactive Brokers permettant de convertir des devises. Dans cet exemple, l’investisseur détient 6 devises différentes en portefeuilles. Convertir des euros en dollars (et inversement) ne prend que quelques secondes avec ce service.

Et le compte en dollars est rémunéré !

Mieux encore, en plus d’avoir de faibles frais de conversion, le compte en dollars d’Interactive Brokers est rémunéré. Courant décembre 2022, le compte est rémunéré jusqu’à 3,83 % brut (sur la part des encours supérieure à 10 000 USD). Ce taux évolue régulièrement en fonction des conditions de marché, vous pouvez le consulter sur le site du courtier.

C’est très rare que le compte espèces d’un CTO soit rémunéré ! À défaut de battre l’inflation, cette rémunération du cash est très appréciable. Elle permet de valoriser ses dollars, avant de les mobiliser pour un projet et/ou prendre la décision de les investir sur des actifs plus adaptés pour l’investissement à long terme (actions américaines, fonds actions, fonds obligataires, foncières cotées, etc.).

Rappelons ici que dans une optique d’épargne à long terme, il faut éviter de détenir trop de liquidités non investies, car leur valeur se fait rogner par l’inflation.

Note de Ludovic : à titre personnel, j’utilise le compte en dollars d’Interactive Brokers pour conserver des liquidités en attente d’être utilisées afin d’acheter des actions américaines. Les dividendes d’actions américaines arrivent directement sur ce compte en dollar. Ainsi, je peux les réinvestir sur des actions cotées en USD sans avoir à supporter de frais de change au moment de l’achat. Pour l’anecdote, en sus des entreprises américaines, on trouve également des entreprises non américaines cotées en USD. Je pense par exemple aux actions du coréen Samsung Electronics, elles sont accessibles via des GDR (Global Depositary Receipts) cotés en USD sur le London Stock Exchange. On trouve également d’autres grosses entreprises asiatiques sur cette place boursière. Pour aller plus loin : notre avis Interactive Brokers.

Conclusion : investir en dollar

Dans une optique de diversification, il peut être tentant d’introduire des dollars américains dans son patrimoine. En pratique, c’est déjà le cas si vous êtes investi sur des fonds actions monde, où le pourcentage d’actions américaines avoisine les 70 % si la pondération est respectée (c’est le cas sur l’ETF World).

Ainsi, dans le cas d’un épargnant avec un profil d’allocation équilibré (50 % fonds euros / 50 % fonds actions monde), le dollar représente d’ores et déjà 35 % du patrimoine financier.

Les épargnants basés en zone euro et n’ayant pas de projet d’expatriation et/ou de séjour prolongé aux États-Unis, n’ont pas nécessairement besoin d’allouer davantage de leur patrimoine en dollar. Sauf s’ils ont la conviction que la zone euro est exposée à des risques de crise économique plus forts qu’ailleurs et/ou à une déstabilisation de l’Union Européenne.

Pour investir en dollar, on retient 3 solutions :

- acheter des actions américaines et/ou des fonds d’actions américaines (ETF S&P 500, MSCI USA,…notre article sur les trackers) ;

- investir dans des fonds obligataires américains (obligations du Trésor américain ou obligations high yield…investir en obligations) ;

- ouvrir une position cash en dollars chez un courtier ou une banque proposant un compte en devise USD (avis Interactive Brokers).

Enfin, ayez à l’esprit que le choix de sur-pondérer le dollar et l’économie américaine doit préférentiellement s’inscrire dans une stratégie patrimoniale et ne pas être un pari spéculatif à court terme sur la parité EUR/USD. En effet, il est très difficile d’anticiper l’évolution des cours de change, tant le nombre de facteurs entrant en jeux est important.

2 commentaires sur “Investir en dollars : faut-il acheter la devise américaine ?”

Bonjour,

Merci pour cet article, et pour tout ce site en général qui est une vraie bible de l’investissement.

Si par exemple je ne souhaite investir en action qu’à travers des ETF S&P 500, est-ce qu’il y a un intérêt à ce que je fasse du 50/50 entre un ETF coté en Dollard et l’autre en Euro ? Car mon ETF coté en Euro va “surperformer” l’autre quand l’euro va perdre de sa valeur, mais il sous-perforera quand l’euro remontera. Est ce que de faire du 50/50 permet de s’affranchir de cet aspect “valeur des monnaies” et de ne garder que la performance pure des entreprises coté ? Dans mon exemple, je ne souhaite pas quitter la France.

Bonjour Romain,

Je ne vois pas l’intérêt.

Si vous voulez vous hedger (couvrir) pour neutraliser l’effet devises, alors il faut investir sur ETF hedgé.

Sinon il faut investir sur un ETF “normal” non hedgé.

On en parle ici : trackers.