Vous avez 50, 55, 60 ans, et vous vous interrogez sur les meilleures solutions pour préparer votre retraite ? Cet article va répondre à toutes vos questions.

De nombreux actifs se préoccupent (parfois un peu tardivement…) des ressources financières qu’ils auront à disposition une fois à la retraite. Et ils cherchent tout naturellement des solutions pour éviter un resserrement de leur train de vie et ne pas avoir à renoncer à certains projets une fois à la retraite.

Et ils ont raison de s’inquiéter, car les finances de l’État ne laissent aucun espoir de revalorisation significative des retraites. Au contraire, l’heure est à la recherche de solutions pour maintenir financièrement à l’équilibre le régime des retraites (le recul de l’âge de départ étant une des solutions avancées). Tout au mieux, la revalorisation des pensions accompagnera péniblement l’inflation.

Bien préparer sa retraite, c’est s’assurer que l’on disposera des ressources financières suffisantes pour envisager sereinement l’avenir.

Idéalement, il faut préparer sa retraite le plus tôt possible, dès 30 ans. Disposer d’un horizon de temps long pour anticiper sa retraite présente de nombreux avantages que nous nous avons eu l’occasion de développer dans notre article expliquant comment préparer sa retraite jeune à 25, 30, 35 ans. Nous y expliquons notamment comment il est possible, avec un effort d’épargne mesuré mais constant, d’accumuler une épargne très importante dès lors que l’on investit sur des placements performants et fiscalement attractifs.

Si vous approchez de la retraite, à 50, 55, 60 ans, plusieurs actions peuvent encore être mises en place pour optimiser vos finances et préparer votre retraite. On fait le point sur ce sujet.

Sommaire

- Anticiper sa retraite à 50, 55, 60 ans

- Vers quels placements se tourner pour sa retraite ?

- L’immobilier

- L’assurance vie : placement incontournable

- Le plan d’épargne retraite (PER)

- Conclusion

Anticiper sa retraite à 50, 55, 60 ans

Un des premiers points à regarder quand on souhaite anticiper sa retraite est le montant que l’on percevra chaque mois à la retraite.

Il est possible d’évaluer le montant de sa retraite future. Voyons comment.

Évaluer sa retraite future

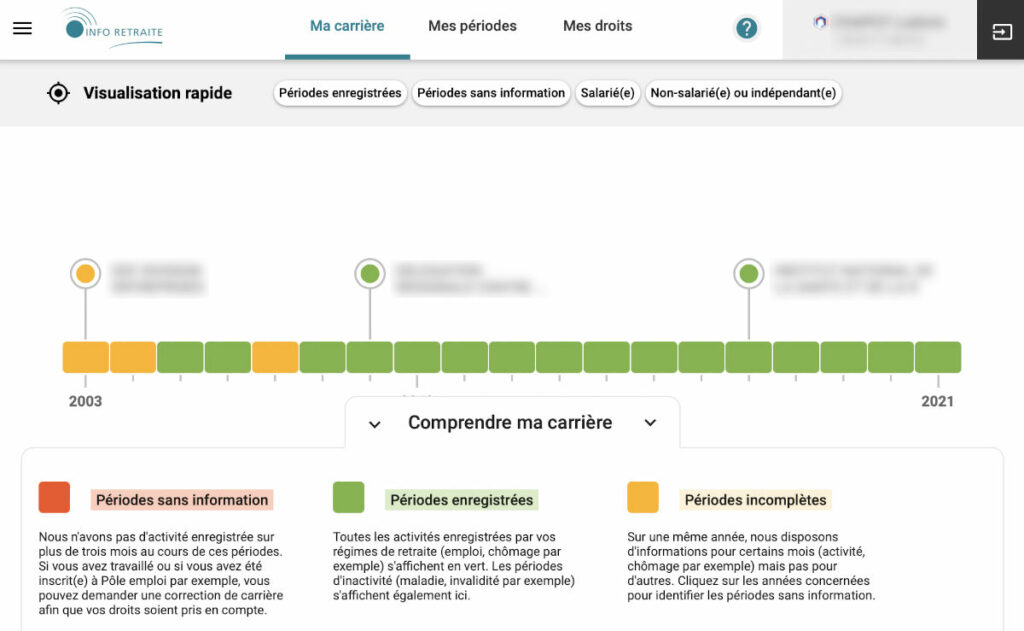

Pour ce faire, vous pouvez tout simplement consulter votre compte retraite sur le site officiel info-retraite.

Avec ce service, vous pouvez consulter l’ensemble de votre carrière professionnelle et les différents régimes auxquels vous avez cotisé.

Attention toutefois, certaines périodes peuvent être sans information sur votre parcours professionnel. Consulter ce service est l’occasion de vérifier que vos droits sont bien pris en compte et demander des corrections si ce n’est pas le cas.

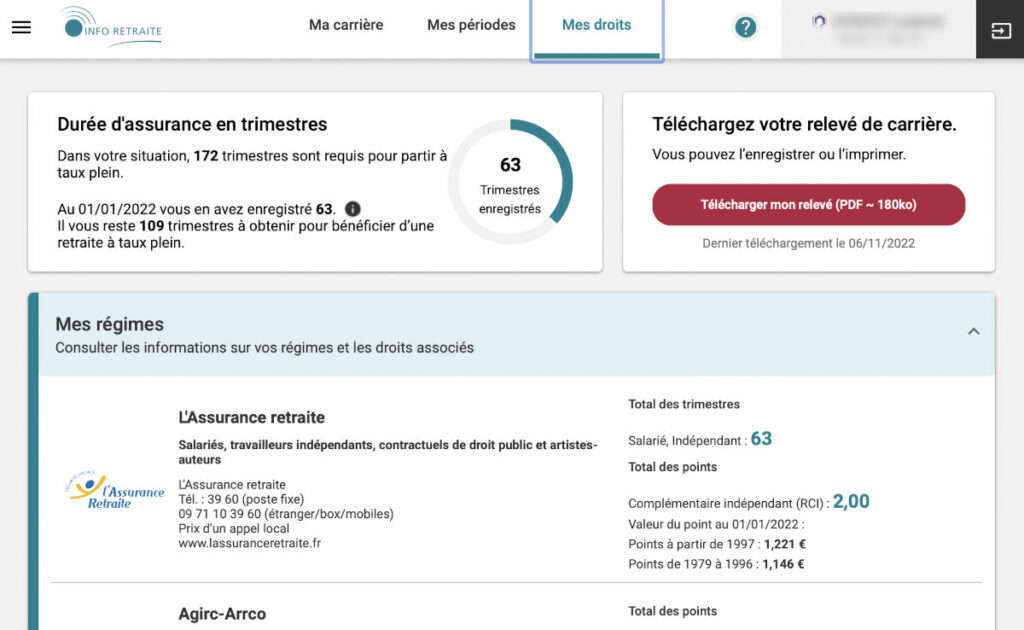

Vous allez également savoir combien de trimestres vous avez validé et combien sont encore nécessaires.

De plus, le site vous indique le nombre de points acquis sur chacune des différentes retraites complémentaires (Agirc-Arrco, Ircantec, etc.). À partir de là, vous allez découvrir votre âge de départ en retraite ainsi que les pensions de retraite prévues.

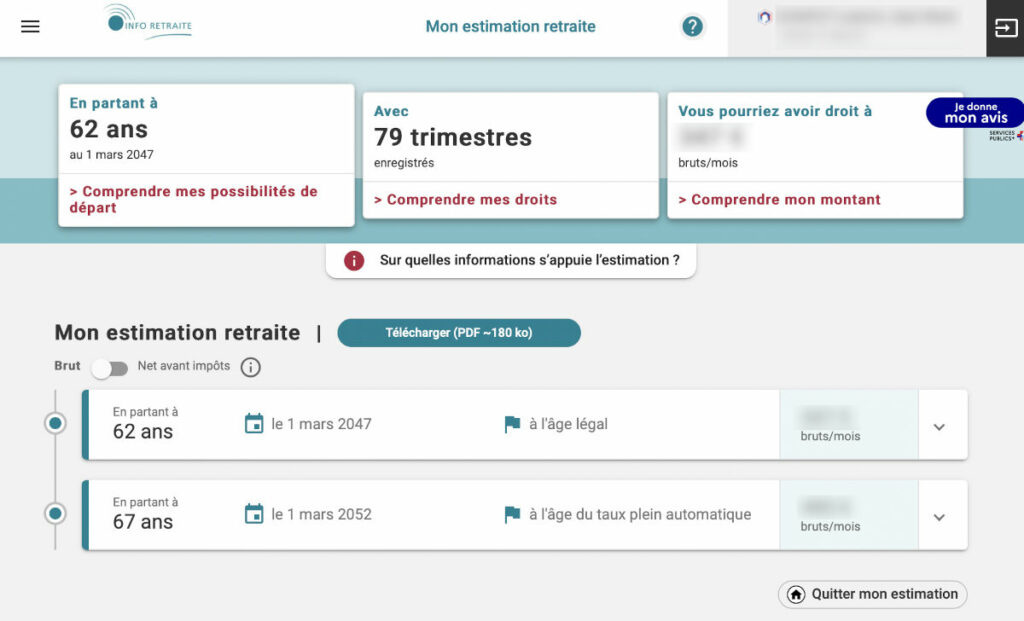

Le simulateur vous permet de renseigner vos revenus actuels pour estimer le montant global de votre retraite de base additionné aux retraites complémentaires.

L’outil vous permet de distinguer le cas où vous partez en retraite dès l’âge légal de 62 ans et le cas où vous partez en retraite à l’âge auquel vous aurez validé tous vos trimestres. Pour rappel le taux plein automatique est atteint à 67 ans.

Note de Nicolas : une fois n’est pas coutume, l’État a créé un site pratique et bien conçu ! De mon côté, ça m’a permis de me rendre compte qu’il y a un trou dans ma carrière professionnelle. J’ai appelé le numéro 3960 pour faire valoir mes droits (il me manque 3 trimestres), et le service des retraites m’a expliqué que je devrai demander la régularisation à 55 ans. Pas possible avant, dommage, il ne faudra pas oublier ! Vous souhaitez comprendre le calcul des retraites ? Notre article : calcul de la retraite (cas pratique).

Quel sera le montant de votre retraite ?

Ce n’est une surprise pour personne, le passage en retraite s’accompagne d’une baisse des revenus.

À gros traits, le taux de remplacement, c’est-à-dire le pourcentage de votre dernier salaire que vous toucherez à la retraite est de l’ordre 50 % pour les salariés du secteur privé, et de 75 % pour les fonctionnaires. Il s’agit de chiffres moyens (et les salaires de la fonction publique sont souvent inférieurs à ceux du privé, attention aux conclusions hâtives quant à savoir si un statut est avantagé par rapport à l’autre…).

Le passage à la retraite est presque toujours synonyme d’une baisse sensible des revenus. Mieux vaut donc être préparé à cette situation !

Si vous avez aujourd’hui entre 50 et 55 ans, il vous reste encore quelques années pour mettre de l’argent de côté à l’approche de la retraite. Si vous avez plus de 60 ans, vous êtes proche de la retraite ou y êtes peut-être déjà, le laps de temps dont vous disposez pour placer de l’argent est très réduit et l’optimisation portera essentiellement sur l’épargne déjà constituée.

Que vous partiez dans 5, 10 ou 15 ans, sachez que vous disposez de marges de manœuvre pour compléter vos revenus à la retraite. En pratique, nous allons détailler les stratégies que vous pouvez mettre en place pour vous constituer un complément de revenus à la retraite Et cela tout en optimisant votre fiscalité afin de maximiser le revenu net disponible.

Vers quels placements se tourner pour sa retraite ?

Dans le contexte inflationniste que nous connaissons actuellement, les épargnants durablement positionnés sur des placements dits “sans risque” (tels que les livrets d’épargne et le fonds euro) vont souffrir. Ils vont malheureusement voir la valeur de leur épargne rongée année après année.

Une inflation de 5 % pendant 5 ans entraîne une hausse des prix de 27,6 %, et une perte de pouvoir d’achat de 21,6 %. À long terme, les effets sont évidemment encore plus désastreux : une inflation, même modérée, de 3 % pendant 23 ans entraîne un doublement des prix et donc une perte de pouvoir d’achat de 50 %.

Il faut donc prendre des bonnes décisions pour éviter de voir la valeur de son épargne fondre comme neige au soleil.

Le temps où l’on pouvait placer la quasi-totalité de son épargne en fonds euro à capital garanti, tout en bénéficiant de performances de 3 voire 4 %, et donc se couvrir contre l’inflation par la même occasion, est malheureusement révolu.

Protéger son épargne de l’inflation

Pour protéger son épargne de l’inflation et obtenir des rendements intéressants, les épargnants n’ont pas d’autres choix que cela de se tourner vers des placements plus risqués mais aussi historiquement plus rémunérateurs sur le long terme. Notre dossier complet : protéger son épargne de l’inflation.

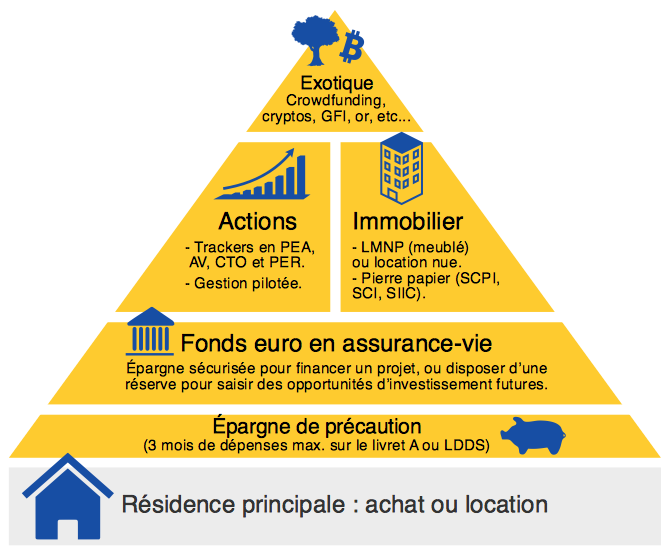

Parmi les placements adaptés pour faire face à un environnement inflationniste, les actions et l’immobilier sont les 2 classes d’actifs incontournables. Nous allons revenir plus en détail sur les façons de préparer sa retraite en investissant sur ces actifs.

Le foncier en général est un rempart intéressant contre l’inflation. En sus de l’immobilier (des biens bâtis), une petite partie de l’épargne peut également être placée sur des forêts (voir notre article sur les groupements forestiers d’investissement (GFI). Ce placement est fiscalement avantageux (réduction d’impôt et optimisation de la succession) et bénéficie de la hausse tendancielle du prix du bois sur le long terme.

L’or est également un actif intéressant pour se protéger contre l’inflation sur le long terme. Voir notre article expliquant comment acheter de l’or physique.

Ainsi, les forêts et l’or offrent une protection contre l’inflation. Mais ce sont des investissements que l’on qualifie d’atypiques, à ce titre ils peuvent représenter une petite partie du patrimoine (moins de 5 %), seulement dans une optique de diversification. Alors que l’immobilier et les actions sont 2 piliers qui devraient constituer l’essentiel du patrimoine.

Pour rappel, notre vision d’un patrimoine bien équilibré et diversifié :

L’immobilier représente 60 % du patrimoine net des Français. C’est une composante incontournable pour préparer sa retraite. L’achat de sa résidence principale étant presque systématiquement le premier réflexe.

L’immobilier

Avant même de parler d’investissement à proprement parler, il est important d’aborder le cas de la résidence principale.

Acheter sa résidence principale

Lorsque l’on est à la retraite, être propriétaire de sa résidence principale est plus que vivement recommandé. Pour une raison simple : ne plus avoir à payer de loyer. Notre article : acheter ou louer.

De cette façon, une plus grand part des revenus peut être allouée au reste à vivre, et notamment les sorties et loisirs.

Par la même occasion, être propriétaire de son logement permet d’éviter de subir le renchérissement du coût du logement. Sur le long terme, le prix de l’immobilier est structurellement orienté à la hausse du fait de la démographie croissante et de l’inflation. Cette hausse se répercute aussi sur le prix des loyers.

Note de Nicolas : pour financer le 4ème âge (en maison de retraite), le viager (notre article : vendre en viager) pourra être une solution également. Vous obtiendrez un capital (le “bouquet”) + une rente mensuelle. Une solution envisageable quand vous êtes propriétaire, sauf si vous souhaitez transmettre votre résidence principale à vos enfants (optimiser sa succession).

Acquérir par anticipation le logement où l’on souhaite passer sa retraite

Si vous envisagez de prendre votre retraite dans un endroit différent de celui où vous résidez pour votre travail (ou d’autres raisons), il peut être sécurisant d’acheter dès à présent votre future résidence principale.

Le logement pourra alors faire office de résidence secondaire. Il pourra éventuellement être mis en location saisonnière. Mais l’objectif principal de cet achat anticipé est avant tout de se prémunir contre le risque que la région convoitée vous soit financièrement inaccessible quelques années plus tard.

Avec la récente envolée des prix de l’immobilier, notamment sur la côte Atlantique où les prix ont pu progresser de +30 à +50 % (parfois davantage) en quelques années depuis le Covid, certains coins deviennent inaccessibles. Cela contraint de nombreux retraités à modifier leurs projets : changer de destination et/ou se rabattre sur un logement plus petit (et abandonner la possibilité de recevoir les enfants et petits enfants en vacances).

Une fois la question du cadre de vie traitée, nous pouvons aborder le cas des placements permettant de compléter sa pension de retraite.

L’investissement immobilier locatif

L’investissement immobilier locatif est une solution très plébiscitée par les investisseurs pour développer leur patrimoine.

L’avantage de l’investissement immobilier est qu’il peut se financer à crédit. Ce qui permet de se constituer un beau patrimoine en partant d’un capital très faible (l’apport exigé par la banque).

Les conditions d’octroi de crédit se sont fortement resserrées ces derniers mois. Si vous avez 55-60 ans, il ne sera pas toujours évident de souscrire un crédit immobilier.

Aussi, si vous comptez vous lancer dans l’immobilier locatif, soyez très attentif à la performance énergétique du logement. Le coût d’une rénovation énergétique est de plus en plus élevé.

Le diagnostic de performance énergétique (DPE) devrait afficher une note supérieure ou égale à D (avec la nouvelle méthode de calcul des DPE) pour ne pas être impacté par les interdictions de location programmées pour les logements plus énergivores. À ce sujet, vous pouvez lire notre article : comment améliorer l’efficacité énergétique de son logement.

Au-delà des contraintes réglementaires, l’envolée du coût de l’énergie est également un critère auquel les locataires accordent de plus en plus d’importance.

Avis de Ludovic : l’investissement dans un bien immobilier neuf est une solution pertinente pour se protéger contre la hausse du prix de l’énergie, du coût des rénovations (pas de rénovation de toiture et/ou ravalement à prévoir, etc.) et des contraintes réglementaires sur les bailleurs.

Crédit immobilier : des taux en hausse

Toute chose égale par ailleurs, la hausse des taux d’emprunt à laquelle nous assistons devrait mécaniquement entraîner une baisse des prix de l’immobilier. En effet, les acheteurs sont moins solvables, leur capacité d’emprunt diminue avec la hausse des taux, donc les prix devraient s’ajuster.

Mais le marché de l’immobilier présente une inertie forte. Il faut plusieurs mois au marché pour s’ajuster aux nouvelles conditions de financement.

La question se pose alors de savoir si le marché est sur-évalué ou non. (Bulle immobilière ? Risque de krach ?) La réponse à cette question dépend de plusieurs facteurs. Les prix de l’immobilier ne dépendent pas seulement des taux d’emprunt. L’immobilier joue aussi le rôle de valeur refuge face à l’inflation, ce qui peut expliquer pourquoi l’immobilier ne baisse pas systématiquement en cas de remontée des taux.

Les fonds immobiliers

Gérer un bien immobilier locatif implique des contraintes, être bailleur n’est pas de tout repos ! Il faut trouver le bon bien immobilier au bon endroit, s’assurer de son rendement locatif (net de charges et autres frais divers), sélectionner des locataires fiables, superviser des rénovations quand cela est nécessaire, etc. Ces contraintes peuvent démotiver un certain nombre d’épargnants, les retraités ont souvent mieux à faire.

Les fonds immobiliers tels que les SCPI (et les SCI en assurance vie) constituent des alternatives simples et efficaces pour investir dans l’immobilier. Ce sont d’ailleurs des placements très plébiscités par les épargnants. En investissant en SCPI, vous devenez propriétaire d’une portion d’un grand parc immobilier (géré par une société de gestion) et percevez les loyers sans rien gérer personnellement.

S’agissant des SCPI (sociétés civiles de placement immobilier), elles délivrent un rendement de l’ordre 4-5 % en moyenne annuelle. À ce chiffre, il faut encore ajouter la revalorisation périodique du prix des parts de SCPI. La valeur des parts suit la valeur du parc immobilier détenu. Sur le long terme, la valeur du foncier s’apprécie.

Les SCPI sont un placement intéressant pour se constituer un complément de revenu avec une protection intéressante contre l’inflation sur le long terme.

SCPI en démembrement de propriété : la nue-propriété temporaire

Les SCPI peuvent être achetées en pleine propriété, en usufruit (vous percevez les loyers sans être propriétaire), ou en nue-propriété (vous êtes propriétaire sans percevoir les loyers). Pour un épargnant qui sera retraité dans moins de 10 ans, acheter des SCPI en nue-propriété temporaire peut être très pertinent.

En effet, vous ne percevez pas de loyer pendant une période donnée (entre 3 et 15 ans selon votre choix), donc pas d’impôt sur les revenus fonciers sur cette période. Et vous les percevrez quand vous en aurez besoin, après la période de “démembrement temporaire”, dans x années (quand vous serez retraité par exemple).

Avantage sur le prix de la SCPI : vous achetez avec une décote jusqu’à -40 % sur le prix. Donc pour un même montant investi, vous achetez plus de parts de SCPI. Ainsi vous démultipliez vos revenus à terme.

Avis de Nicolas : à notre avis, l’achat de SCPI en nue propriété est particulièrement intéressant à l’approche de la retraite pour un actif fortement imposé (tranche marginale d’imposition 30 % et plus). Cela lui permettra de ne pas alourdir son impôt sur le revenu alors qu’il n’a pas besoin de revenus complémentaires dans l’immédiat, tout en achetant moins cher et en ayant la jouissance des revenus quand il en aura besoin (5, 10 ou 15 ans après).

SCPI en assurance vie ou hors assurance vie ?

Les SCPI peuvent être souscrites en direct en pleine propriété ou en démembrement (voir notre article détaillant comment investir en SCPI), ou peuvent être logées au sein d’une assurance vie (voir notre article sur les assurances vie pour investir en SCPI).

Cette deuxième option est très intéressante d’un point de vue fiscal. L’assurance vie est un véritable couteau-suisse de l’épargne. C’est une enveloppe incontournable pour investir son épargne.

Voyons justement l’intérêt de l’assurance vie pour préparer sa retraite.

L’assurance vie : placement incontournable

Après l’immobilier détenu en direct, l’assurance vie est le placement le plus populaire pour faire fructifier son patrimoine. Les Français détiennent plus de 1850 milliards d’euros en assurance vie.

L’assurance vie est un dispositif d’épargne bénéficiant d’avantages fiscaux spécifiques (notamment des abattements sur les plus-values imposables à l’occasion des retraits), et au sein duquel l’épargnant a la liberté d’investir différents types d’actifs (différents fonds).

Fiscalité avantageuse et polyvalence dans le choix des fonds (et donc des stratégies d’investissement et des projets de vie) sont les 2 atouts clefs de l’assurance vie. Ils rendent l’assurance vie essentielle dans une stratégie d’épargne retraite : Assurance vie retraite : comment bien préparer sa retraite.

Les fonds euros constituent encore une large majorité des encours investis en assurance vie. Il s’agit de fonds directement gérés par les assureurs et ayant la particularité d’assurer une garantie sur le capital investi. Les fonds euros ne sont plus autant rémunérateurs que par le passé (certains fonds euro s’en sortent toutefois mieux que d’autres, allez voir notre comparatif des meilleurs fonds euros). Si vous avez 60 ans et placez pour votre retraite à 65 ans, c’est sans doute le meilleur placement pour 5 ans.

La raison en est la baisse du taux de rémunération des obligations de bonne qualité (dettes de grandes entreprises européennes bien notées, et dettes de la France, de l’Allemagne, etc.). L’État emprunte à taux très bas, c’est une bonne chose pour les comptes publics… mais pour les épargnants investis en fonds euro, cela signifie une moindre rémunération de leur épargne !

De fait, les épargnants se tournent de plus en plus vers des supports en unités de compte au sein de leurs assurances vie.

Les fonds en unités de compte pour dynamiser ses revenus à la retraite

Les unités de compte sont l’ensemble des fonds autres que les fonds euros. Ce sont des fonds d’investissement auxquels l’épargnant a accès au sein de ses assurances vie. On trouve des fonds actions, des fonds obligataires, des fonds monétaires, des fonds diversifiés (mêlant actions et obligations), etc. On trouve même des fonds immobiliers, en particulier les très populaires SCPI déjà mentionnées plus haut.

Les fonds immobiliers tels que les SCPI combinent plusieurs avantages (rendement attractif, protection contre l’inflation, valeur refuge de l’immobilier, etc.). Il peut être tentant de concentrer ses investissements sur les supports immobiliers… Et les Français sont justement très friands d’immobilier.

Mais on recommandera généralement de diversifier son patrimoine sur d’autres classes d’actifs complémentaires.

Les fonds actions ne sont pas à négliger. Ils affichent d’excellentes performances sur le long terme. Si l’on prend le cas de fonds actions monde tels que les fonds indiciels (ETF) répliquant l’indice MSCI World, leur performance moyenne annuelle dépasse les 10 % sur la décennie 2012-2022 !

Les meilleures assurances vie permettent justement d’investir sur des trackers et ETF performants.

Si vous ne souhaitez pas gérer en direct votre assurance vie, vous pouvez en déléguer la gestion. La plupart des assurances vie proposent un mode de gestion déléguée (que l’on appelle aussi gestion pilotée). Vous pouvez lire notre article sur l’assurance vie en gestion pilotée pour en savoir davantage.

Note de Ludovic : beaucoup d’épargnants détiennent des assurances vie ouvertes dans leur banque. Malheureusement, ces contrats ne sont pas les plus intéressants…ils sont même globalement très médiocres. Des courtiers en ligne proposent des assurances vie beaucoup plus attractives, que ce soit en termes de frais (contrats sans frais sur versement et avec des frais de gestion réduits) et en termes de choix de fonds accessibles (des centaines de fonds actions, des SCPI, etc.). Avec les mêmes assureurs solides derrière donc le capital est bien protégé. Lisez donc notre comparatif des meilleures assurances vie.

Les revenus atteignables avec une assurance vie

Une assurance vie diversifiée de façon équilibrée sur des fonds euros (1/3), des fonds actions (1/3) et des fonds immobiliers (1/3) permet de viser une performance annuelle moyenne de l’ordre de 4 à 6 % par an.

Si l’épargnant diminue la part sécurisée en fonds euro au profit des fonds actions et de l’immobilier, il pourra espérer un rendement moyen dans le haut de cette fourchette.

Les fonds actions sont des investissements volatils (la valeur du fonds varie sensiblement dans le temps). La performance globale d’une assurance vie diversifiée ne sera pas régulière d’une année sur l’autre. Mais en moyenne pluri-annuelle, la performance devrait s’établir autour de l’estimation donnée plus haut.

Voyons combien un épargnant peut capitaliser en alimentant chaque mois son assurance vie et en diversifiant son contrat sur des fonds délivrant une performance moyenne de 5 % :

| Effort d’épargne mensuel | Capital au bout de 5 ans | Capital au bout de 10 ans | Capital au bout de 15 ans |

| 200 € | 13 563 € | 30 872 € | 52 964 € |

| 400 € | 27 125 € | 61 745 € | 105 929 € |

| 800 € | 54 251 € | 123 490 € | 211 857 € |

| 1600 € | 108 502 € | 246 979 € | 423 714 € |

Comme vous pouvez le voir, un effort d’épargne mis en place le plus tôt possible, même s’il est faible, est un moyen efficace pour se constituer un capital. Si vous souhaitez calculer le capital que vous pouvez espérer avoir avec un effort d’épargne mensuel et une durée personnalisée, la formule est disponible dans notre article sur les intérêts composés. Et vous pouvez utiliser ce simulateur en ligne.

Avec une assurance vie diversifiée sur plusieurs fonds avec un profil équilibré, l’épargnant pourra retirer environ 4-5 % de la valeur de son contrat chaque année sans attaquer le capital.

Ce taux étant proche de la performance à long terme, le capital ne devrait pas s’éroder. Ainsi, l’assurance vie pourra délivrer un complément de revenus durable sur 20, 30, 40 ans… et le capital pourra être dépensé ou transmis aux héritiers.

Note de Ludovic : les retraits (rachats partiels ou totaux) réalisés sur une assurance vie de plus 8 ans bénéficient d’un abattement de 4 600 euros par personne et par an sur la part de plus-value retirée. Sachant qu’un retrait comprend une part de capital et une part de plus-value. De quoi retirer plus de 10 000 € par an en exonération d’impôt. On parle bien de la date de l’ouverture du contrat et non de la date des versements ! Alors n’attendez pas la retraite pour prendre date (ouvrir) un bon contrat. Vous pouvez consulter notre comparatif des meilleures assurances vie pour trouver et ouvrir un ou plusieurs contrats adaptés à vos besoins.

L’assurance vie : un dispositif fiscalement attractif pour transmettre son patrimoine

Un épargnant peut transmettre jusqu’à 152 500 euros à chacun des bénéficiaires désignés d’une ou plusieurs assurance vie sans qu’ils aient à payer de droits de succession. Pour cela, une seule contrainte à respecter : les versements doivent être réalisés avant les 70 ans du souscripteur du contrat.

Les versements réalisés après cet âge profitent également d’avantages fiscaux à la succession, mais ils sont bien moindres que pour les versements réalisés avant cet âge. Assurance vie après 70 ans : optimiser les droits de succession.

Finalement, investir via une assurance vie est fiscalement avantageux à la fois pour le souscripteur du contrat (il bénéfice d’abattements annuels sur les plus-values réalisées), mais aussi pour ses héritiers.

Le plan d’épargne retraite (PER)

Lancé fin 2019, le plan d’épargne retraite a d’ores et déjà séduit des millions d’épargnants. Et pour cause, ce nouveau dispositif présente des caractéristiques très avantageuses.

Le PER ne doit pas être vu comme une alternative à l’assurance vie, plus plutôt comme un dispositif complémentaire.

Tout comme les assurances vie, les plans d’épargne retraite sont gérés par des assureurs et permettent de diversifier son épargne à la fois en fonds euros et en supports en unités de compte (fonds actions, fonds immobilier, etc.).

Les différences entre le PER et l’assurance vie portent sur leur fiscalité et les conditions d’accès à l’épargne placée.

En assurance vie, l’épargnant peut réaliser des retraits à tout moment. Ce n’est pas le cas du PER, où les retraits ne sont possibles qu’une fois à la retraite (hors cas spécifiques de déblocage anticipé tels que l’achat de sa résidence principale et les accidents de la vie, chômage, décès du conjoint, etc.).

Quel intérêt d’ouvrir un ou plusieurs PER en complément d’assurances vie ? L’intérêt est d’ordre fiscal !

Un dispositif simple et efficace pour réduire son impôt sur le revenu

Le plan d’épargne retraite (PER) est un dispositif simple et efficace pour réduire son impôt sur le revenu.

En effet, les versements réalisés sur le PER sont déductibles du revenu imposable. Dès lors que vous faites le choix de déduire de votre revenu imposable les versements réalisés sur votre PER, les montants versés seront automatiquement reportés sur votre avis d’imposition (le courtier et l’assureur télé-déclarent les sommes versés à l’administration fiscale).

Le PER est donc un dispositif très simple à mettre en œuvre pour réduire ses impôts.

Vous pouvez retrouver notre comparatif des meilleurs PER pour en savoir plus.

Note de Nicolas : à 50 ans et plus, on a en principe une bonne visibilité sur notre retraite qui est relativement proche. Donc le moment est bien choisi pour optimiser fiscalement les versements sur PER et en prévoyant les sorties par rachat partiel (sous forme de retrait en capital fractionné, par exemple tous les trimestres ou tous les mois.) Comprenez bien la fiscalité du PER.

Conclusion

Voyons en synthèse les points clefs à revenir pour préparer sa retraite à 50, 55, 60 ans.

Tout d’abord, être propriétaire de sa résidence principale est vivement recommandé pour ne pas être impacté par la hausse des loyers.

Pour ce qui est du patrimoine financier, il faut prendre en main sa situation le plus tôt possible. Comme nous l’avons vu plus haut, le temps et les intérêts composés sont des alliés précieux pour se constituer une belle épargne, même avec un effort d’épargne mensuel limité.

L‘assurance vie est le dispositif incontournable pour placer son argent. Dans une optique d’investissement à long terme, il est vivement recommandé de diversifier son contrat sur des fonds actions et des fonds immobiliers afin de dynamiser la performance de son épargne. On peut tabler sur une performance moyenne de 4-5 % avec un profil d’allocation patrimoniale équilibrée.

De plus, c’est une niche fiscale : en optimisant les retraits, un couple de retraités pourra sortir 9 200 € de plus-value par an (donc bien plus en capital) en exonération d’impôt sur le revenu. Ou 4 600 € pour un célibataire. De quoi constituer un beau complément de revenus exonérés d’impôts.

En cas de doute, il est possible de déléguer la gestion de son assurance vie en optant le mode de gestion pilotée (déléguée) plutôt que le mode de gestion libre. Idem en immobilier locatif, vous pouvez déléguer la gestion en SCPI plutôt que de gérer vous-même les biens et les locataires.

Le plan d’épargne retraite (PER) est un dispositif complémentaire très intéressant si vous payez des impôts (surtout en tranche marginale 30 % et plus). Les versements réalisés sur le PER seront déductibles de notre revenu imposable, c’est donc un bon moyen pour préparer notre retraite tout en réduisant nos impôts.

24 commentaires sur “Préparer sa retraite à 50, 55, 60 ans”

Bonjour,

Un grand merci pour cet article et pour tous les autres sur ce site! Vos recommandations me paraissent cohérents avec ce que je lis ici et ailleurs. J’aurais cependant une question: connaîtriez-vous un fond équivalent (disponible en France) aux “Target Retirement Funds” de Vanguard? Par exemple le VFIFX “Target retirement 2050”?

On parle très souvent d’investir dans un ETF SP&500/MSCI World mais très peu de la période de désinvestissement juste avant la retraite (5 ans avant typiquement) afin d’en sécuriser le capital. Un équivalent de VFIFX avec un faible xp ratio serait l’idéal et peu prise de tête. Qu’en pensez-vous?

Bonjour Romain,

Intéressant !

Je ne connais pas un tel fonds.

Généralement on commence à désinvestir progressivement 5 ans avant la retraite en effet.

Cela dit, pour les gros patrimoines, on peut très bien rester investi en actions, dans une optique transgénérationnelle.

Merci 1000 fois pour tout vos conseils qui rassurent et vos explications simple et claire … Passez de bonnes fêtes de fin d’année

Merci Nadia !

Joyeuses fêtes 🙂

Bonjour à tous,

Je suis assez novice en matière de PER donc pardonnez-moi si ma question manque de pertinence.

J’ai en effet une interrogation concernant la fiscalité liée au versement sur son PER en cette fin 2022.

Prenons l’exemple suivant d’un épargnant la cinquantaine bon teint dont l’estimation du montant de son revenu net imposable (basé sur les revenus de 2022) pour une seule part diffère en fonction de son choix d’imposition :

1) Revenu net imposable estimé avec choix d’imposition en mai 2023 au barême progressif = 29 900 € (incluant les salaires après abattement de 10% et les RCM) donc montant supérieur à la limite entre 11% et 30% qui est fixé à 27 477 €. Conclusion : TMI = 30%

Si on suit ce qui est indiqué sur ce site dans le guide complet 2022 du PER, la bonne stratégie pourrait être de “racler” sa tranche à 30% cad de verser 29 900 – 27 477 = 2423 €. Tout versement supplémentaire y compris en utilisant les plafonds non utilisés des années précédentes serait beaucoup moins intéressant fiscalement car cela retomberait sur la tranche à 11%. Est-ce que mon raisonnement tient la route?

2) Revenu net imposable estimé avec choix d’imposition en mai 2023 au prélèvement forfaitaire = 27 350 € (incluant only les salaires après abattement de 10%) donc montant inférieur à la limite entre 11% et 30% fixé à 27 477 €. Sachant que les RCM = 3 000 € sont eux imposés à la flat tax (12,8%), quelle est la TMI dans ce cas???

Le PER étant à priori intéressant à partir de la TMI à 30%, du coup est-ce fiscalement optimal de verser en 2022 sur son PER si on risque de choisir en mai 2023 cette ‘imposition au prélèvement forfaitaire? Et si oui quel serait le montant optimal sur le plan fiscal?

J’avoue que j’ai la désagréable impression que quelque chose m’échappe dans ce cas numéro 2…à moins que ce cas numéro 2 soit sans objet si la TMI est un taux qui s’applique uniquement au revenu net imposable au barême progressif quel que soit son propre choix d’imposition…auquel cas je me serai tracassé la tête pour des prunes!

En espérant avoir été assez clair dans ma prose!

Bonjour Valerman,

Ce que vous déclarez en 2023 porte sur vos revenus 2022 et vos versements PER en 2022.

1/ Bon raisonnement (mais je n’ai pas contrôlé les calculs).

C’est ce que l’on explique ici dans les calculs : assurance vie ou PER.

2/ La flat tax (PFU) est l’option par défaut, si on ne demande pas l’imposition au barème progressif en cochant la case 2OP.

La flat tax, c’est hors barème IR. Donc la TMI n’est pas affectée.

Je vous invite à lire cet article pour comprendre : optimisation fiscale.

Merci bien Nicolas!

Eh bain voilà, je me suis trituré le cerveau pour rien vu que la notion de TMI est liée exclusivement au barême IRPP et pas du tout à la flat tax.

Afin de juger de la pertinence et du montant du versement sur son PER, l’épargnant doit donc prendre en compte son Revenu net imposable au barême progressif (29 900 €) et non son Revenu net imposable à la flat tax (27 350 €). Mon cas numéro 2 était sans objet!

Bon we.

C’est bien, maintenant vous maitrisez le sujet 🙂

Bon week-end !

Bonjour Nicolas,

Merci pour cet article de qualité.

Je songe à ouvrir un PER afin de défiscaliser une partie du net imposable de mon ménage.

Mon ménage aura un net imposable de 158211€ en 2022.

Le pallié TMI pour être dans la tranche à 30% est maximum de 157140€ par ménage (nouvelle TMI pour les révenu 2022)

Nous serons donc imposés à 41% sur 1071€ n’est ce pas ? (158211-157140=1070)

Afin d’optimiser, je devrais donc verser 1070€ sur un PER afin de gratter la plus haut imposition.

Est ce que mon raisonnement est correct ?

Merci

Bonjour Max,

Merci 🙂

Oui le calcul est juste.

A condition que vous ayez 2 parts dans votre foyer fiscal (ce que j’ignore car vous ne l’avez pas mentionné).

Pour être plus exact, on raisonne pour 1 part (“quotient familial”), voici les seuils des TMI 30 et 41 % :

De 27 478 € à 78 570 € = TMI 30 %.

De 78 570 € à 168 994 € = TMI 41 %.

Reprenons le calcul proprement :

158 211 € / 2 parts = 79 105 € donc début de TMI 41 %.

158 211€ – 1 070 € versés en PER = 157 141 € / 2 parts = 78 570 €.

Donc effectivement la TMI 41 % est totalement raclée.

Notre article qui explique : assurance vie ou PER.

Merci Nicolas.

Je note que l’état nous fait un beau cadeau fiscal avec ces nouveaux seuils 2022.

Oui heureusement que le barème a été revu !

Environ +5 % pour tenir compte de l’inflation.

Donc à revenus équivalents on paiera moins d’impôt.

Bonjour, merci pour cet article encore une fois pertinent, à mon avis (ou j’ai mal lu) il manque une infos: que faire une fois à la retraite ? je m’explique: j’ai un ETF MSCI World capitalisant que j’ai depuis 30 ans, une fois à la retraite je veux des revenus donc j’imagine qu’on doit le transformer vers des placements qui distribue tous les mois des revenus complémentaires?

Bonjour,

Non, il suffit de vendre tous les mois quelques parts de l’ETF World.

A hauteur de 5 % par an par exemple, comme si c’était un dividende.

Et si vous ne souhaitez plus d’actions dans votre patrimoine, vous pouvez aussi tout vendre (simple arbitrage en assurance vie) pour du fonds euro ou des SCPI par exemple.

Ensuite en assurance vie, vous pourrez faire un rachat partiel mensuel par exemple (pour récupérer l’argent sur votre compte courant pour vos dépenses mensuelles), ce sera optimisé fiscalement car contrat de plus de 8 ans.

Merci Nicolas pour cette réponse

Bonjour,

Je suis curieux de ne pas vous voir parler ici de l’achat de parts SCPI en nue-propriété qui semblaient pour moi s’adresser a ceux qui cherchent un complément de revenu après un intervalle de temps défini, donc plutôt propice a préparer sa retraite a moyen terme.

Que pensez-vous de ces placements ?

Bonjour Damien,

Bien vu !

Cela nous avait échappé.

C’est très intéressant de se priver de revenus SCPI (donc non fiscalisés) x années en achetant avec décote, pour les percevoir une fois à la retraite.

J’ajoute un paragraphe dans l’article 🙂

bonjour

vous conseillez 70000 euros garantie par assureur.

ça veut dire qu’il ne faut pas cumuler un PER et une Assurance Linxea Spirit avec un montant supérieur à 70000.

dommage ce sont 2 très bons produits.

merci

Bonjour Valérie,

On a une garantie de l’État à hauteur de 70 000 € par client par assureur.

Et effectivement l’assurance vie et le PER Linxea Spirit sont tous les 2 garantis par Spirica.

Donc si on veut rester au plafond de la garantie, on va éviter de dépasser les 70 000 € répartis sur les 2.

Sinon l’assurance vie Linxea Avenir 2 est très bien aussi, assurée par Suravenir.

Merci pour votre retour et la qualité de vos articles.

Je suis bien montée en compétences grâce à vous

Bon dimanche

Super article !

Je suppose que vous ne parlez pas du PEA parce qu’il n’y a pas d’avantage fiscal a la transmission ?

Si la raison est que ça soit uniquement pour des actions, est-ce que nos cinquantenaires n’auraient pas intérêt à verser leur part action ETF sur le PEA et leur part fond euro sur l’assurance vie ? Ainsi ils optimisent les frais

Bonjour Alexandre,

Merci 🙂

Le PEA est une super enveloppe pour investir en actions (et uniquement en actions).

Mais il n’y a pas l’avantage à la succession.

Une solution serait d’optimiser les avantages succession (152 500 € par bénéficiaire avant 70 ans + 30 500 € au global après 70 ans) sur assurance vie, et le complément sur PEA pour les actions (ETF World).

Cf notre article : meilleurs PEA.

De mon côté, je compte bien optimiser le tout : 150 000 € de versements sur PEA + 152 500 € par bénéficiaire en assurance vie.

bonjour

vos articles sont vraiment excellents !

j’ai 60 ans et commence seulement à m’intéresser plus en détail à mes placements. banque populaire….. et oui).

apparemment il n’est pas trop tard . je suis propriétaire de ma maison.

j’ai un budget de 40 k€

je serait à priori tenté par: assurance vie avec etf world et scpi puis or. 8ans mini.

prise de risque assez moyen. plutôt épargnant sans perte.

serait ce une solution viable ?

merci encore

Bonjour Philippe,

Il vaut mieux tard que jamais 🙂

Dans les meilleures assurances vie (notre comparatif) vous pouvez avoir une allocation diversifiée entre fonds euro sécurisé, ETF actions World, SCPI et or.

Vous répartissez à votre guise entre les fonds.

Mais si vous voulez aucun risque de perte, alors ce n’est pas cohérent avec le risque moyen, vous devrez placer en 100 % fonds euro sur votre assurance vie.

Ou alors répartition 80 % fonds euro + 10 % ETF World + 5 % SCPI + 5 % or pour une allocation défensive.